PENGARUH FINANCIAL STABILITY,

FINANCIAL TARGET, PERSONAL FINANCIAL NEED,

NATURE OF INDUSTRY DAN RATIONALIZATION PADA

FINANCIAL STATEMENT FRAUD DALAM PERSPEKTIF

FRAUD TRIANGLE

(Studi Empiris pada Perusahaan Property, Real Estate andBuilding Construction yang Terdaftar di Bursa Efek Indonesia Tahun 2010-2013)

SKRIPSI

Diajukan Kepada Fakultas Ekonomi dan Bisnis

Untuk Memenuhi Syarat-Syarat Guna Meraih Gelar Sarjana Ekonomi

Oleh :

Rezza Fahlevi NIM: 1110082000132

JURUSAN AKUNTANSI

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

i

PENGARUH FINANCIAL STABILITY,

FINANCIAL TARGET, PERSONAL FINANCIAL NEED,

NATURE OF INDUSTRY DAN RATIONALIZATION PADA

FINANCIAL STATEMENT FRAUD DALAM PERSPEKTIF

FRAUD TRIANGLE

(Studi Empiris pada Perusahaan Property, Real Estate andBuilding Construction yang Terdaftar di Bursa Efek Indonesia Tahun 2010-2013)

SKRIPSI

Diajukan Kepada Fakultas Ekonomi dan Bisnis

Untuk Memenuhi Syarat-Syarat Guna Meraih Gelar Sarjana Ekonomi

Oleh :

Rezza Fahlevi NIM: 1110082000132

JURUSAN AKUNTANSI

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

vi

DAFTAR RIWAYAT HIDUP

I. IDENTITAS PRIBADI

1. Nama : Rezza Fahlevi

2. Tempat, Tanggal Lahir : Jakarta, 19 Mei 1992

3. Alamat : Jl. Adhyaksa II Rt.003 Rw. 01 No.1 Lebak Bulus. 4. Telepon : 08211 767 5624

5. Email : rezza.fahlevi@ymail.com

II. PENDIDIKAN

1. MI Al-Hidayah Lebak Bulus Tahun 1998-2004

2. SMPN 86 Jakarta Tahun 2004-2007

3. SMAN 46 Jakarta Tahun 2007-2010

4. S1 Ekonomi UIN Syarif Hidayatullah Jakarta Tahun 2010-2015

III. PENGALAMAN BERORGANISASI

1. Badan Eksekutif Mahasiswa Jurusan Akuntansi Tahun 2011-2012 Divisi Kesenian dan Olah Raga

2. Wakil Ketua Komunitas Pecinta Fotografi Tahun 2010-2012

IV. SEMINAR DAN WORKSHOP

vii

2. Peserta dalam “Workshop Bisnis Asuransi bersama AXA Financial Indonesia”, 27 Mei 2011, Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

3. Peserta dalam “Studium General Jurusan IESP Fakultas Ekonomi dan Bisnis UIN Jakarta” yang diselenggarakan oleh Fakultas Ekonomi dan Bisnis

dengan pembicara Drs. Rizqullah MBA (dirut. BNI Syariah). Rabu, 28 Maret 2012.

4. Peserta dalam “Seminar Kebijakan Fiskal-Kementrian Keuangan RI”, 4 Mei 2012 Jakarta

5. Peserta dalam “Seminar Dialog Jurusan dan Seminar Konsentrasi Himpunan Mahasiswa Jurusan Akuntansi” 3 Oktober 2012, Teater Lt.2 Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

6. Peserta dalam “Seminar Auditing Days” 6-7 November 2012 UIN Syarif Hidayatullah Jakarta

7. Peserta dalam “Kuliah Umum Sosialisasi Hemat Energi”. Jumat, 8 November 2012.

V. KEPANITIAAN

1. Panitia 9th Anniversary Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta Tahun 2011.

2. Seksi Dokumentasi PROPESA (Program Pengenalan Studi dan Almamater) BEMF UIN Syarif Hidayatullah Tahun 2011.

viii

4. Ketua Kuliah Kerja Nyata PETA 2013, Desa Curugbitung, Nanggung, Bogor.

VI. LATAR BELAKANG KELUARGA

1. Ayah : Nur Ali

2. Ibu : Noviyati

ix

Pengaruh Financial Stability, Financial Target, Personal Financial Need, Nature of Industry dan Rationalization pada Financial Statement Fraud dalam Perspektif Fraud Triangle (Studi Empiris pada Perusahaan Property,

Real Estate andBuilding Construction yang Terdaftar di Bursa Efek Indonesia Tahun 2010-2013)

Abstract

The aim of this research is to analyze the effects of financial stability, financial target, personal financial need, nature of industry, and rationalization on financial statement fraud with indicator accrual earnings management. The sample of this research are property, real estate and building construction companies listed on Indonesia Stock Exchange (IDX) in 2010 to 2013 periods.

The number of companies in this research were 31 companies with 4 years observation. Based on purposive sampling method, final sample total is 124 companies. The data analysis methods uses multiple regressions.

Based on adjusted R square can be found effect of the independent variables to financial statement fraud with indicator accrual earnings management can be explained 69 %. The results of these research indicate that percent change in total assets (ACHANGE), operating cash flows (OCF), the company reported a loss (LOSS), return on total assets (ROA), and audit opinion (AUDREP) influence financial statement fraud with 0.000, 0.000, 0.010, 0.019, and 0.058 significant value. Meanwhile, percent change in receivable on sales (RECEIV) and the cumulative percentage of ownership in the firm held by insiders (OSHIP) has no significant impact on financial statement fraud (accrual earnings management) with 0.377 and 0.576 significant value.

x

Pengaruh Financial Stability, Financial Target, Personal Financial Need, Nature of Industry dan Rationalization pada Financial Statement Fraud dalam Perspektif Fraud Triangle (Studi Empiris pada Perusahaan Property,

Real Estate andBuilding Construction yang Terdaftar di Bursa Efek Indonesia Tahun 2010-2013)

Abstrak

Penelitian ini bertujuan untuk menguji pengaruh financial stability, financial target, personal financial need, nature of industry, dan rationalization terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual. Penelitian ini menggunakan sampel perusahaan property, real estate and building construction yang terdaftar di Bursa Efek Indonesia (BEI) periode 2010 sampai 2013.

Jumlah perusahaan yang dijadikan sampel penelitian ini adalah 31 perusahaan dengan pengamatan selama 4 tahun. Berdasarkan metode purposive sampling, total sampel yang diperoleh adalah 124 perusahaan. Metode analisis data penelitian ini menggunakan metode analisis regresi berganda.

Berdasarkan hasil adjusted R square ditemukan bahwa pengaruh variabel independen terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual dapat dijelaskan sebesar 69%. Hasil penelitian ini menunjukan bahwa persentase perubahan total aset (ACHANGE), arus kas operasi (OCF), perusahaan yang melaporkan kerugian (LOSS), return on total assets (ROA), dan opini audit (AUDREP) berpengaruh terhadap manajemen laba akrual dengan nilai signifikansi 0.000, 0.000, 0.010, 0.019 dan 0.058. Sedangkan persentase perubahan piutang pada penjualan (RECEIV) dan kepemilikan saham orang dalam (OSHIP) tidak berpengaruh terhadap manajemen laba akrual dengan nilai signifikansi 0.377 dan 0.576.

xi

KATA PENGANTAR

Assalamu’alaikum Wr. Wb.

Puji syukur kepada Allah SWT. yang telah memberikan rahmat dan karunia-Nya sehingga penulis dapat menyelesaikan skripsi ini dengan baik dan lancar. Shalawat serta salam selalu tercurah kepada Nabi Muhammad SAW, Sang teladan yang selalu membimbing kita menuju kebenaran. Skripsi ini disusun dalam rangka memenuhi syarat-syarat untuk memperoleh gelar Sarjana Ekonomi di Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Dalam kesempatan ini, penulis ingin mengucapkan rasa terima kasih dan penghargaan sebesar-besarnya kepada semua pihak yang telah membantu dalam proses penyusunan skripsi ini, terutama kepada:

1. Kedua orang tua tercinta, penyemangat hidup dengan kasih sayangnya, doanya, sholatnya, dan dzikirnya yang selalu memohonkan kemudahan dan kelancaran dalam setiap langkah penulis. Terima kasih banyak Ma, Pa.

2. Kakak Siska Apriani dan Abang Alamsyah terima kasih atas doa dan dukungannya dan juga kedua keponakan Faris Muhammad Keandre dan Attaya Azka Al-Khalifi yang selalu menjadi mood booster penulis. 3. Bapak Dr. Arief Mufraini, Lc., M.Si selaku Dekan Fakultas Ekonomi dan

Bisnis UIN Syarif Hidayatullah.

4. Ibu Yessi Fitri, S.E., Ak., M.Si selaku Ketua Program Studi Akuntasi Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

5. Bapak Hepi Prayudiawan S.E., M.M., Ak., CA selaku Sekertaris Program Studi Akuntasi Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta.

6. Ibu Rahmawati M.M. selaku Pembimbing Akademik penulis selama menempuh masa studi di UIN Syarif Hidayatullah Jakarta.

xii

8. Ibu Atiqah S.E., M.S., Ak. selaku dosen pembimbing II yang telah bersedia meluangkan waktunya untuk berdiskusi, mendengarkan keluhan, memberi nasihat, memberikan semangat dan bimbingan dalam proses penulisan skripsi ini.

9. Seluruh dosen dan karyawan Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta yang telah memberikan bantuan kepada penulis selama menempuh masa studi.

10. Teman-teman satu angkatan dan seperjuangan, khususnya Akuntansi D (Keluarga Daeng) dan khususon kepada Diah Anug yang telah menjadi ‘Pembimbing III’, sukses untuk kita semua dan semangat selalu bagi teman-teman yang masih menyelesaikan tanggungjawabnya.

11. Teman-teman KKN PETA dan ‘gerombolan begundal’ DPR terima kasih untuk pengalaman-pengalaman ‘aneh’ bersama kalian \m/. “tenang saja walaupun sering disebut ‘lilin’, tapi cahayanya engga pernah habis, haha”

12. Dan terima kasih kepada semua pihak yang telah membantu penulis dalam setiap langkahnya.

Penulis menyadari bahwa skripsi masih jauh dari sempurna dikarenakan keterbatasan pengalaman dan pengetahuan yang dimiliki penulis. Oleh karena itu, penulis mengharapkan saran, masukan dan kritik yang membangun dari berbagai pihak.

Wassalammualaikum Wr.Wb.

Jakarta, 26 November 2015

xiii DAFTAR ISI

HALAMAN JUDUL ... i

LEMBAR PENGESAHAN SKRIPSI ... ii

LEMBAR PENGESAHAN UJIAN KOMPREHENSIF ... iii

LEMBAR PENGESAHAN UJIAN SKRIPSI ... iv

LEMBAR PERNYATAAN KEASLIAN KARYA ILMIAH ... v

DAFTAR RIWAYAT HIDUP ... vi

ABSTRACT ... ix

ABSTRAK ... x

KATA PENGANTAR ... xi

DAFTAR ISI ... xiii

DAFTAR TABEL ... xvii

DAFTAR GAMBAR ... xviii

DAFTAR LAMPIRAN ... xix

BAB I PENDAHULUAN A. Latar Belakang Masalah ... 1

B. Perumusan Masalah ... 9

C. Tujuan Penelitian ... 10

D. Manfaat Penelitian ... 11

BAB II LANDASAN TEORI A. Tinjauan Literatur ... 13

1. Teori Agensi (Agency Theory)... 13

2. Laporan Keuangan ... 16

a. Pengertian Laporan Keuangan ... 16

xiv

c. Rationalization (Rasionalisasi) ... 29

5. Manajamen Laba ... 29

B. Keterkaitan Antar Variabel dan Perumusan Hipotesis ... 33

1. Financial Stability dengan Financial Statement Fraud... 33

a. Persentasi perubahan total aset ... 34

b. Arus kas operasi ... 35

c. Perusahaan yang melaporkan adanya kerugian ... 36

2. FinancialTarget dengan FinancialStatementFraud: ReturnOn totalAssets ... 36

3. Personal Financial Need dengan Financial Statement Fraud .. 38

4. Nature of Industry dengan Financial Statement Fraud ... 39

5. Rationalization dengan Financial Statement Fraud ... 40

C. Hasil penelitian terdahulu ... 41

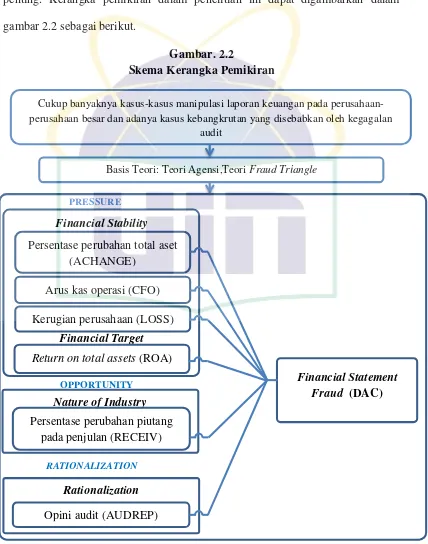

D. Kerangka Pemikiran ... 48

BAB III METODOLOGI PENELITIAN A. Ruang Lingkup Penelitian ... 51

B. Metode Penentuan Sampel ... 51

C. Metode Pengumpulan Data... 52

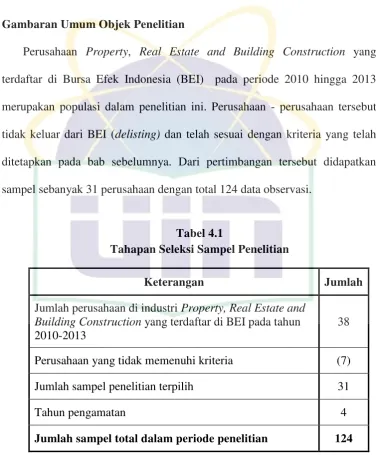

D. Metode Analisis ... 53

1. Statistik Deskriptif ... 53

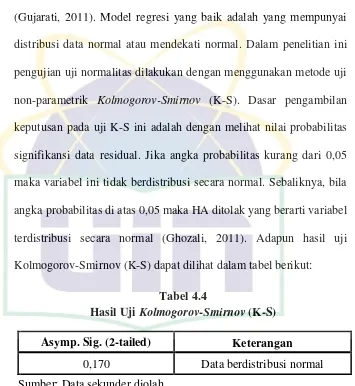

2. Uji Asumsi Klasik ... 54

a. Uji Normalitas ... 54

xv

c. Uji Heteroskedastisitas ... 55

d. Uji Autokorelasi... 55

3. Uji Hipotesis ... 56

a. Koefisien Determinasi (R2)... 57

b. Uji Statistik t ... 58

c. Uji Statistik F ... 58

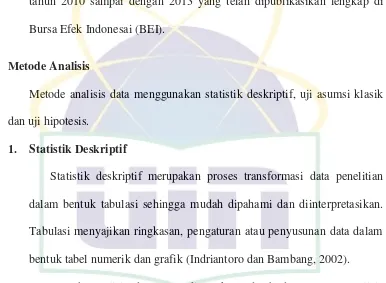

E. Operasionalisasi Variabel Penelitian ... 59

1. Financial statement fraud (Y) ... 60

2. Financial Stability ... 62

a. Persentase perubahan total aset (ACHANGE) ... 62

b. Arus Kas Operasi (OCF) ... 62

c. Perusahaan yang melaporkan kerugian (LOSS) ... 63

3. Financial Targets: Return On total Assets (ROA) ... 64

4. Personal Financial Need: Persentase Kepemilikan Saham oleh Orang Dalam (OSHIP) ... 65

5. Nature of Industry: Persentase Perubahan Piutang pada Penjualan (RECEIV) ... 65

6. Rationalization: Opini Audit (AUDREP) ... 66

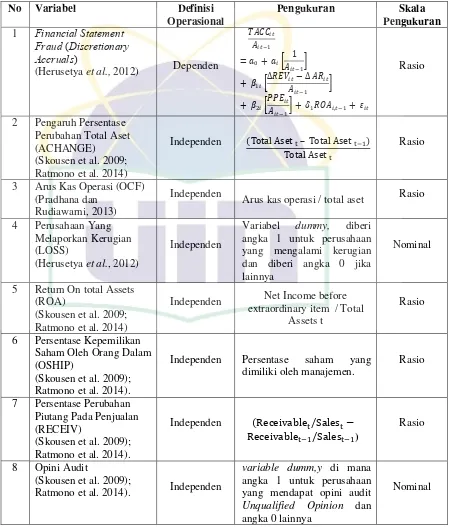

BAB IV HASIL PENELITIAN DAN BAHASAN A. Gambaran Umum Objek Penelitian ... 68

c. Uji Heteroskedastisitas ... 75

d. Uji Autokorelasi... 76

2. Hasil Pengujian Hipotesis ... 77

a. Koefisien Determinasi ... 77

xvi

c. Uji Signifikansi Parameter Individual (Uji Statistik t) ... 79

BAB V PENUTUP A. Kesimpulan ... 89

B. Saran ... 90

DAFTAR PUSTAKA ... 93

xvii

DAFTAR TABEL

No. Keterangan Halaman

2.1 Jenis-Jenis Fraud ... 23

2.2 Ringkasan Penelitian Terdahulu ... 46

3.1 Operasional Variabel dan Pengukuran ... 67

4.1 Tahanapan Seleksi Sampel Penelitian ... 68

4.2 Daftar Nama Perusahaan ... 69

4.3 Statistik Deskriptif ... 70

4.4 Hasil Uji Kolmogorov Smirnov (K-S) ... 73

4.5 Hasil Uji Multikolonieritas ... 74

4.6 Hasil Uji Heteroskedastisitas: Uji Glejser... 75

4.7 Hasil Uji Autokorelasi: Uji Lagrange Multiplier (LM Test) ... 76

4.8 Hasil Uji Koefisien Determinasi ... 77

4.9 Hasil Uji F (ANOVA) ... 78

xviii

DAFTAR GAMBAR

No. Keterangan Halaman

xix

DAFTAR LAMPIRAN

No. Keterangan Halaman

1 BAB I

PENDAHULUAN

A. Latar Belakang Masalah

Produk utama dari akuntansi yaitu serangkaian dokumen yang disebut dengan laporan keuangan. Laporan keuangan (financial statement) merupakan dokumen perusahaan yang menjabarkan perusahaan dalam bahasa moneter. PSAK No.1 paragraf ke 7 (revisi 2009) menjelaskan bahwa laporan keuangan adalah suatu penyajian terstruktur dari posisi keuangan dan kinerja keuangan suatu entitas.

Penerbitan laporan keuangan secara umum bertujuan untuk memberikan informasi mengenai posisi keuangan, kinerja dan arus kas perusahaan. Pelaporan keuangan bermanfaat bagi sebagian besar kalangan pengguna laporan dalam rangka membuat keputusan-keputusan ekonomi serta menunjukkan pertanggungjawaban manajemen atas penggunaan sumber-sumber daya yang dipercayakan kepada mereka (Ikatan Akuntan Indonesia, 2009).

2 tindakan ini dapat dideteksi sedini mungkin serta dapat diminimalisir semaksimal mungkin. Sehingga laporan keuangan akan dapat dipercaya oleh pihak-pihak yang berkepentingan dan menggambarkan keadaan perusahaan yang sebenar-benarnya.

Oleh karena itu laporan keuangan harus disajikan secara akurat serta relevan, sehingga tidak menyesatkan para pengguna laporan keuangan dalam mengambil keputusan. Meskipun demikian dalam praktiknya dapat kita temui pelaku-pelaku bisnis yang secara sadar melakukan kecurangan dalam pelaporan keuangan (financial statement fraud) untuk tujuan tertentu, baik untuk keuntungan organisasi maupun keuntungan pribadi.

Dalam dua dekade terakhir financial statement fraud telah meningkat secara substansial (Rezaee, 2002). Kecurangan pada laporan keuangan dapat saja memberikan keuntungan bagi para pelaku bisnis untuk sebuah tujuan tertentu dengan mengkondisikan sebuah laporan keuangan agar terlihat baik dalam pandangan publik. Akan tetapi hal tersebut tentu juga sangat merugikan bagi pihak-pihak yang menggantungkan suatu keputusan berdasarkan laporan keuangan. Menurut Financial Accounting Standard Board (FASB), yang termasuk pengguna utama laporan keuangan adalah pemegang saham, investor lain dan kreditor (Hendrikson, 2000).

3 menjadi kesempatan bagi perusahaan untuk ‘memainkan’ laporan keuangan

mereka. Seperti dinyatakan dalam Zulfiati (2013) bahwa standar akuntansi menyediakan berbagai pilihan metode akuntansi yang memungkinkan manajemen untuk melakukan pengelolaan atas laba sesuai dengan keinginan manajemen. Tindakan manajemen sebagai intervensi yang sengaja dilakukan untuk maksud tertentu dalam proses pelaporan keuangan ini untuk memperoleh beberapa keuntungan selanjutnya disebut sebagai Manajemen Laba (Schiper, 1989).

4 tinggi untuk tujuan bonus yang lebih besar. Income smoothing dilakukan perusahaan dengan cara meratakan laba yang dilaporkan sehingga dapat mengurangi fluktuasi laba yang terlalu besar karena pada umumnya investor lebih menyukai laba yang relatif stabil.

Skandal akuntansi telah berkembang secara luas, seperti halnya di Amerika Serikat dengan kasus Enron-nya, Australia juga tidak terlepas dari kasus skandal akuntansi (Brennan dan McGrath, 2007). Pada kasus HIH yang merupakan salah satu kegagalan bisnis terbesar dalam sejarah Australia, salah saji pada aset tidak diungkapkan oleh Arthur Andersen dalam jurnal penyesuaian akhir tahun, oleh karenanya salah saji tersebut tidak dimasukkan pula dalam penilaian atas kebenaran dan fairness pada laporan keuangan. Kasus lain terjadi pada National Australia Bank. Kasus ini bermula ketika adanya pihak staf yang menyembunyikan adanya kerugian foreign-exchange trading melalui transaksi yang keliru dan manipulasi sistem yang tidak terdeteksi oleh auditor eksternal. Hal tersebut berakibat pada laporan keuangan yang menyesatkan.

5 hanya akan membahas manajemen laba akrual. Manajemen laba akrual merupakan model yang paling kuat dalam mendeteksi manajemen laba alasannya karena dalam pembuatan laporan keuangan disusun berdasarkan sistem akuntansi akrual (Sulistyanto, 2008).

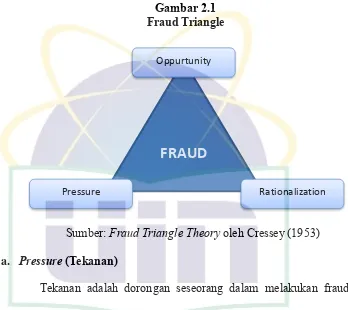

Meningkatnya berbagai kasus skandal akuntansi di dunia menyebabkan berbagai pihak berspekulasi bahwa manajemen telah melakukan kecurangan pada laporan keuangan (Skousen et al., 2009). Cressey (1953) menyatakan jika kecurangan laporan keuangan disebabkan oleh tiga kondisi, yaitu Tekanan (pressure), Kesempatan (opportunity), dan Rasionalisasi (Rationalization) yang sering disebut dengan Fraud Triangle. Teori Fraud Triangle ini telah diadopsi dalam standar auditing dan dianggap sebagai salah satu literatur utama dalam menjelaskan fenomena kecurangan laporan keuangan yaitu dalam Statement on Auditing Standards (SAS) No. 99.

6 Kaitannya dengan unsur tekanan, peneliti menggunakan proksi persentase perubahan total aset (ACHANGE), arus kas operasi (OCF), dan perusahaan yang melaporkan adanya kerugian (LOSS) untuk stabilitas keuangan (financial stability). Untuk personal financial need digunakan proksi persentase kepemilikan saham oleh orang dalam (OSHIP) serta proksi Return On total Asset (ROA) untuk financial target. Variabel -variabel tersebut dipilih sekaligus untuk melihat konsistensinya dengan penelitian-penelitian terdahulu yang sebagian besar memiliki pengaruh yang signifikan terhadap kecurangan laporan keuangan.

Komponen fraud triangle yang kedua yaitu, kesempatan (opportunity). Pada laporan keuangan terdapat akun-akun tertentu yang besarnya saldo ditentukan oleh perusahaan berdasarkan suatu estimasi, misalnya akun piutang tak tertagih dan akun persediaan usang. Kesalahan secara sengaja dalam menentukan estimasi untuk menilai saldo piutang tak tertagih dan menilai saldo persediaan usang menjadi sebuah kesempatan bagi manajemen untuk melakukan kecurangan (Ratmono et al., 2014). Oleh karena itu dalam penelitian ini menggunakan proksi persentase perubahaan piutang pada penjualan (RECEIV) untuk kategori nature of industry dalam komponen kesempatan (opportunity)

7 tidak baik (Rustendi, 2009). Rendahnya integritas yang dimiliki seseorang menimbulkan pola pikir di mana orang tersebut merasa dirinya benar saat melakukan kecurangan, sebagai contoh manajemen membenarkan untuk melakukan praktik manajemen laba (Ratmono et al., 2014). Francis dan Krishnan (dalam Skousen et al., 2009) menyimpulkan bahwa kelebihan dari penggunaan diskresionari akrual menyebabkan opini audit tidak wajar. Tindakan manajemen laba tersebut tentunya karena manajemen merasionalkan perbuatannya. Oleh karena itu proksi opini audit (AUDREP) digunakan untuk mengukur rasionalisasi.

Financial statement fraud yang tidak terdeteksi dapat berkembang menjadi skandal besar yang merugikan banyak pihak (Skousen et al., 2009). Maka, penelitian ini dimaksudkan untuk mendeteksi financial statement fraud menggunakan analisis fraud triangle dengan acuan penelitian yang dilakukan oleh Skousen et al. (2009) dan (Ratmono et al., 2014). Penelitian oleh Skousen et al. (2009) berhasil mengembangkan model prediksi kecurangan yang mengalami peningkatan substansial dibandingkan model prediksi fraud lainnya. Penelitian yang dilakukan untuk mendeteksi financial statement fraud menggunakan analisis fraud triangle masih cukup jarang di Indonesia.

8 menggunakan earning management sebagai proksi dari financial statement fraud yang diproksikan lagi dengan discretionary accruals, rasio perubahan total aset sebagai proksi dari financial stability (unsur fraudtriangle: pressure), persentase kumulatif dari kepemilikan pada perusahaan yang dimiliki oleh orang dalam sebagai proksi dari personal financial need (unsur fraudtriangle: pressure) dan jumlah komite audit sebagai proksi dari ineffective monitoring (unsur fraud triangle: oppurtunity). Adapun perbedaan penelitian ini dengan penelitian sebelumnya yaitu:

1. Dalam penelitian ini terdapat beberapa penambahan variabel independen yaitu Return On total Asset (ROA), Operating Cash Flow (OCF), perusahaan yang melaporkan kerugian (LOSS), persentase perubahaan piutang pada penjualan (RECEIV) dan opini audit (AUDREP).

2. Penelitian ini dilakukan pada tahun 2014 sedangkan penelitian sebelumnya dilakukan pada tahun 2011.

3. Dalam penelitian ini pengukuran nilai Discretionary Accruals atau manajemen laba diukur menggunakan Model Kothari et al. (2005). 4. Objek pada penelitian ini merupakan perusahaan pada sektor industri

9 dikutip dari investor daily, Jumat 7 Desember 2012 menyatakan bahwa berdasarkan hasil riset Pricewaterhouse-Coopers (PWC) dan Urban Land Institute (ULI), Jakarta dinobatkan sebagai kota tujuan utama investasi properti komersial di kawasan Asia Pasifik pada 2013. Jakarta mengalahkan kota besar lainnya, yakni Shanghai, Singapura, Sydney, dan Kuala Lumpur.

Berdasarkan uraian di atas, maka penulis mengambil judul “Pengaruh Financial Stability, Financial Target, Personal Financial Need, Nature of Industry dan Rationalization pada Financial Statement Fraud dalam Perspektif Fraud Triangle (Studi Empiris Pada Perusahaan Property, Real Estate and Building Construction Yang Terdaftar Di Bursa Efek Indonesia Tahun 2010-2013)”.

B. Perumusan Masalah

Berdasarkan latar belakang diatas, maka rumusan masalah yang hendak diteliti dalam penelitian ini adalah sebagai berikut:

1. Apakah persentase perubahan total aset (ACHANGE) (kategori dari financial stability) berpengaruh signifikan terhadap financial statement fraud?

2. Apakah arus kas operasi (OCF) (kategori dari financial stability) berpengaruh signifikan terhadap financial statement fraud?

10 4. Apakah return on total assets (ROA) (kategori dari financial target)

berpengaruh signifikan terhadap financial statement fraud?

5. Apakah persentase kepemilikan saham oleh orang dalam (OSHIP) (kategori dari personal financial need) berpengaruh signifikan terhadap financial statement fraud?

6. Apakah persentase perubahan piutang pada penjualan (RECEIV)(kategori dari nature of industry) berpengaruh signifikan terhadap financial statement fraud?

7. Apakah opini audit (AUDREP) (kategori dari rationalization) berpengaruh signifikan terhadap financial statement fraud?

C. Tujuan Penelitian

Berdasarkan perumusan masalah, penelitian ini bertujuan untuk menganalisis bukti empiris atas hal-hal sebagai berikut:

1. Untuk mengetahui dan menganalisis besarnya pengaruh persentase perubahan total aset (ACHANGE) terhadap kecurangan laporan keuangan. 2. Untuk mengetahui dan menganalisis besarnya pengaruh arus kas operasi

(OCF)terhadap kecurangan laporan keuangan.

3. Untuk mengetahui dan menganalisis besarnya pengaruh perusahaan yang melaporkan adanya kerugian (LOSS) terhadap kecurangan laporan keuangan.

11 5. Untuk mengetahui dan menganalisis besarnya pengaruh persentase kepemilikan saham oleh orang dalam (OSHIP) terhadap kecurangan laporan keuangan.

6. Untuk mengetahui dan menganalisis besarnya pengaruh persentase perubahan piutang pada penjualan (RECEIV) terhadap kecurangan laporan keuangan.

7. Untuk mengetahui dan menganalisis besarnya pengaruh opini audit (AUDREP) terhadap kecurangan laporan keuangan.

D. Manfaat Penelitian

Adapun manfaat penelitian dari penelitian tersebut adalah untuk: 1. Bagi Ilmu Pengetahuan

Dengan adanya penelitian ini diharapkan dapat menambah pengetahuan dan memperkuat atau memperluas penelitian sebelumnya terutama mengenai analisis fraud triangle dalam mendeteksi kecurangan laporan keuangan.

2. Bagi Investor

Dengan adanya penelitian ini diharapkan dapat memberikan bukti empiris yang dapat digunakan untuk menambah informasi sebagai dasar pengambilan keputusan investasi di pasar modal. Salah satunya dengan mengamati faktor-faktor untuk menilai kewajaran laporan keuangan. 3. Bagi Mahasiswa Jurusan Akuntansi

12 4. Bagi Peneliti Berikutnya

Sebagai bahan referensi bagi pihak-pihak yang akan melaksanakan penelitian lebih lanjut mengenai topik ini.

5. Bagi Penulis

13 BAB II

TINJAUAN PUSTAKA

A. Tinjauan Literatur

1. Teori Agensi ( Agency Theory )

Teori keagenan menjelaskan hubungan antara agen (manajemen suatu usaha) dan prinsipal (pemilik usaha). Teori agensi atau teori keagenan biasa digunakan untuk menjelaskan kecurangan dalam akuntansi. Di dalam hubungan keagenan terdapat suatu kontrak dimana si agen menutup kontrak untuk melakukan tugas-tugas tertentu bagi prinsipal, prinsipal menutup kontrak untuk memberi imbalan pada si agen. Analoginya seperti antara pemilik perusahaan dan manajemen perusahaan itu (Hendriksen, 2000).

14 dengan kepentingan prinsipal, sehingga memicu biaya keagenan (Sam’ani, 2008).

Jensen dan Meckling (1976) menyatakan bahwa hubungan keagenan adalah sebuah kontrak antara manajer (agent) dengan pemegang saham (principal). Hubungan keagenan tersebut terkadang menimbulkan masalah antara manajer dan pemegang saham. Konflik yang terjadi karena manusia adalah makhluk ekonomi yang mempunyai sifat dasar mementingkan kepentingan diri sendiri. Pemegang saham dan manajer memiliki tujuan yang berbeda dan masing-masing menginginkan tujuan mereka terpenuhi, akibat yang terjadi adalah munculnya konflik kepentingan. Pemegang saham menginginkan pengembalian yang lebih besar dan secepat–cepatnya atas investasi yang mereka tanamkan sedangkan manajer menginginkan kepentingannya diakomodasi dengan pemberian kompensasi atau insentif yang sebesar-besarnya atas kinerjanya dalam menjalankan perusahaan.

Menurut Scott (1997), aplikasi agency theory dapat terwujud dalam kontrak kerja yang akan mengatur proporsi hak dan kewajiban masing-masing pihak dengan tetap memperhitungkan kemanfaatan secara keseluruhan. Kontrak yang efisien adalah kontrak yang memenuhi dua faktor, yaitu:

15 sama sehingga tidak terdapat informasi yang disembunyikan yang dapat digunakan untuk keuntungan diri sendiri.

b. Risiko yang dipikul berkaitan dengan imbal jasanya adalah kecil, yang berarti agent mempunyai kepastian yang tinggi mengenai imbalan yang diterimanya.

Principal menilai kinerja agent berdasarkan kemampuannya untuk menghasilkan laba sebesar mungkin dan secara langsung akan berpengaruh terhadap besarnya deviden yang diberikan kepada investor. Semakin tinggi laba perusahaan, semakin besar pula pemberian deviden kepada investor. Eisenhardt (1989) dalam Sam’ani (2008) membagi tiga jenis asumsi sifat dasar manusia untuk menjelaskan tentang teori agensi yaitu:

1) manusia pada umumnya mementingkan diri sendiri (self interest) 2) manusia memiliki daya pikir terbatas mengenai persepsi masa

mendatang (bounded rationality), dan

3) manusia selalu menghindari risiko (risk averse).

16 dengan berbagai cara seperti memanipulasi angka-angka di laporan keuangan.

Jensen dan Meckling (1976); Brickley dan James, (1987); dan Shivdasani (1993) dalam Wilopo (2012:3) menjelaskan bahwa prinsipal dapat memecahkan permasalahan ini dengan mengeluarkan biaya keagenan biaya ini mencakup memberi kompensasi yang sesuai kepada agen, serta mengeluarkan biaya monitoring. Diantaranya, adanya pengawasan ekstenal yang dilakukan oleh auditor eksternal untuk menghasilkan laporan keuangan yang transparan (Watts dan Zimmerman, 1986 dalam Meisaroh dan Lucynda, 2011:5).

2. Laporan Keuangan

a. Pengertian Laporan Keuangan

Beberapa pengertian laporan keuangan menurut para ahli ekonomi:

1) Pengertian laporan keuangan menurut Mulyadi (2002) adalah suatu penyajian data keuangan termasuk catatan yang

dimaksudkan untuk mengkomunikasikan sumber daya ekonomi

(aktiva) dan atau kewajiban entitas pada saat tertentu atau

perubahan atas aktiva dan/atau kewajiban selama suatu periode

tertentu sesuai dengan prinsip akuntansi yang berlaku umum atau

basis akuntansi komprehensif selain prinsip akuntansi yang

berlaku umum.

17 bersangkutan digunakan sebagai alat untuk berkomunikasi antara

data keuangan atau aktivitas suatu perusahaan dengan

pihak-pihak yang berkepentingan terhadap data atau aktivitas

perusahaan tersebut.

3) Pengertian laporan keuangan menurut Zaki Baridwan (2004) adalah merupakan ringkasan dari suatu proses pencatatan,

merupakan ringkasan dari transaksi-transaksi keuangan yang

terjadi selama tahun buku yang bersangkutan.

Dalam Standar Akuntansi Keuangan (PSAK) Laporan Keuangan adalah:

“Laporan yang menggambarkan dampak keuangan dari transaksi dan peristiwa lain yang diklasifikasikan dalam beberapa kelompok besar menurut karakteristik ekonominya”. (IAI, 2002: par 47)

Berdasarkan beberapa pengertian di atas dapat disimpulkan Laporan Keuangan adalah:

1) Merupakan produk akuntansi yang penting dan dapat digunakan untuk membuat keputusan-keputusan ekonomi bagi pihak internal dan eksternal.

2) Merupakan potret perusahaan, yaitu dapat menggambarkan kinerja keuangan maupun kinerja manajemen perusahaan dalam setiap kondisi.

18 4) Merupakan ringkasan dari suatu proses transaksi-transaksi

keuangan yang terjadi selama periode yang bersangkutan.

b. Tujuan Laporan Keuangan

Tujuan laporan keuangan menurut Ikatan Akuntan Publik Indonesia dalam Pernyataan Standar Akuntansi Keuangan adalah menyediakan informasi yang menyangkut posisi keuangan, kinerja keuangan serta perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi sejumlah pemakai dalam pengambilan keputusan ekonomi. Laporan keuangan juga menunjukkan apa yang dilakukan manajemen (stewardship) atau pertanggungjawaban manajemen atau sumber daya yang dipercayakan kepadanya.

Menurut Ainun Na’im (1988) tujuan umum laporan keuangan

adalah:

1) Untuk memberikan informasi keuangan yang dapat dipercaya mengenai aktiva dan kewajiban serta modal suatu perusahaan. 2) Untuk memberikan informasi yang dapat dipercaya mengenai

perubahan dalam aktiva netto suatu perusahaan yang timbul dari kegiatan usaha dalam rangka memperoleh laba.

3) Memberikan informasi keuangan yang membantu pemakai laporan dalam menaksir potensi perusahaan.

19 Menurut SFAC Nomor 1 tentang Objectives of Financial Reporting by Business Enterprises, tujuan laporan keuangan untuk organisasi pencari laba adalah adalah:

1) Memberikan informasi yang berguna bagi investor, kreditor, dan pemakai lainnya dalam membuat keputusan secara rasional

mengenai investasi, kredit, dan lainnya.

4) Memberikan informasi untuk membantu investor atau calon investor dan kreditor serta pemakai lainnya dalam menentukan

jumlah, waktu, dan prospek penerimaan kas dari dividen atau

bunga dan juga penerimaan dari penjualan, piutang, atau saham,

dan pinjaman yang jatuh tempo.

5) Memberikan informasi tentang sumber daya (aktiva) perusahaan, klaim atas aktiva, dan pengaruh transaksi, peristiwa, dan keadaan

lain terhadap aktiva dan kewajiban.

6) Memberikan informasi tentang kinerja keuangan perusahaan selama satu periode.

7) Memberikan informasi tentang bagaimana perusahaan mendapatkan dan membelanjakan kas, tentang pinjaman dan

pengembaliannya, tentang transaksi yang mempengaruhi modal,

termasuk dividen dan pembayaran lainnya kepada pemilik, dan

tentang faktor-faktor yang mempengaruhi likuiditas dan

20 8) Memberikan informasi tentang bagaimana manajemen perusahaan mempertanggungjawabkan pengelolaan perusahaan

kepada pemilik atas penggunaan sumber daya (aktiva) yang telah

dipercayakan kepadanya.

9) Memberikan informasi yang berguna bagi manajer dan direksi dalam proses pengambilan keputusan untuk kepentingan pemilik

perusahaan.

Berdasarkan tujuan laporan keuangan diatas dapat disimpulkan bahwa dengan memperoleh laporan keuangan suatu perusahaan, dapat diketahui kondisi keuangan perusahaan tersebut secara menyeluruh. Kemudian, laporan keuangan tidak hanya sekadar cukup dibaca saja, tetapi juga harus dimengerti dan dipahami tentang posisi keuangan

perusahaan saat ini. Caranya adalah dengan melakukan analisis keuangan melalui berbagai rasio keuangan yang lazim

dilakukan.

3. Fraud

a. Definisi Fraud

Statement on Auditing Standards No. 99 mendefinisikan fraud sebagai “an intentional act that result in a material misstatement in

21 Mencakup semua macam yang dapat dipikirkan manusia, dan yang diupayakan oleh seseorang untuk mendapatkan keuntungan dari orang lain dengan saran yang salah atau pemaksaan kebenaran, dan mencakup semua cara yang tak terduga, penuh siasat licik atau tersembunyi, dan setiap cara yang tidak wajar yang menyebabkan orang lain tertipu.

Sedangkan menurut the Association of Certified Fraud Examiners (ACFE), fraud adalah:

Perbuatan-perbuatan yang melawan hukum yang dilakukan dengan sengaja untuk tujuan tertentu (manipulasi atau memberikan laporan keliru terhadap pihak lain) dilakukan orang-orang dari dalam atau luar organisasi untuk mendapatkan keuntungan pribadi ataupun kelompok yang secara langsung atau tidak langsung merugikan pihak lain.

Tampubolon (2005) berpendapat, fraud tidak selalu sama dengan tindak kriminal. Tindak kriminal didefinisikan sebagai “an intentional

at that violates the Criminal Law under which no legal excuse

applies”. Sementara itu frauddidefinisikan sebagai “any behavior by which one person gains or intend to gain a dishonest advantage over

another”. Tindakan fraud dapat dikatakan sebagai kriminal apabila

niat atau perbuatan untuk mendapatkan keuntungan yang tidak jujur tersebut juga sekaligus melanggar ketentuan hukum, misalnya korupsi atau penggelapan pajak. Fraud yang bukan kriminal masuk kategori risiko operasional, sedangkan fraud yang sekaligus tindak kriminal masuk kategori risiko ilegal.

22 dapat dilihat pada beberapa kategori kecurangan. Menurut BPK (2008) secara umum, unsur-unsur dari kecurangan adalah:

1) harus terdapat salah pernyataan (misrepresentation); 2) dari suatu masa lampau (past) atau sekarang (present); 3) fakta bersifat material (materialfact);

4) dilakukan secara sengaja atau tanpa perhitungan (make -knowinglyorrecklessly);

5) dengan maksud (intent) untuk menyebabkan suatu pihak beraksi; 6) pihak yang dirugikan harus beraksi (acted) terhadap salah

pernyataan tersebut (misrepresentation); 7) yang merugikannya (detriment).

b. Jenis-jenis Fraud

The Association of Certified Fraud Examiners (ACFE) membagi

kecurangan (fraud) dalam 3 (tiga) jenis atau tipologi berdasarkan

perbuatan, yaitu:

1. Asset Misappropriation

Asset misappropriation meliputi penyalahgunaan/pencurian aset

atau harta perusahaan atau pihak lain. Ini merupakan bentuk fraud

yang paling mudah dideteksi karena sifatnya yang tangible atau

dapat diukur/dihitung (definedvalue).

2. Fraudulent Statements

23 pejabat atau eksekutif suatu perusahaan atau instansi pemerintah

untuk menutupi kondisi keuangan yang sebenarnya dengan

melakukan rekayasa keuangan dalam penyajian laporan

keuangannya untuk memperoleh keuntungan.

3. Corruption

Yang banyak terjadi di negara-negara berkembang yang

penegakan hukumnya lemah dan masih kurang kesadaran akan

tata kelola yang baik sehingga faktor integritasnya masih

dipertanyakan. Fraud jenis ini sering kali tidak dapat dideteksi

karena para pihak yang bekerja sama menikmati keuntungan

(simbiosis mutualisme). Termasuk didalamnya adalah

penyalahgunaan wewenang/konflik kepentingan (conflict of

interest), penyuapan (bribery), penerimaan yang tidak sah/illegal

(illegal gratuities), dan pemerasan secara ekonomi (economic

extortion).

Lebih lanjut menurut the Association of Certified Fraud Examiners (ACFE) dalam Prasetyo (Peak Indonesia 2003) fraud

diklasifikasikan menjadi lima jenis. Tabel 2.1 Jenis-jenis fraud

24 Jenis Kecurangan Korban Pelaku Penjelasan

Kecurangan

Investor Individu Individu menipu investor

Kecurangan

Pelanggan Pelanggan meminta harga yang lebih kecil

Sumber: ACFE

Robertson (2000) dalam Rezaee (2002) melihat bahwa

managementfraud dan financialstatementfraud bersinonim, karena

secara tipikal financial statement fraud muncul dengan persetujuan

atau sepengetahuan dari manajemen. Dilihat dari kelima jenis fraud

tersebut, penelitian ini berfokus pada kecurangan manajemen yaitu

financial statement fraud di mana kecurangan tersebut dilakukan oleh

manajemen.

c. Financial Statement Fraud

Kecurangan laporan keuangan (financial statement fraud)

bersama dengan kegagalan audit menjadi topik yang hangat. Kantor

akuntan publik internasional Arthur Andersen, yang mengaudit Enron

menjadi contoh kantor akuntan publik yang terjerat kasus kegagalan

25 (financial statement fraud) telah didefinisikan secara berbeda di

antara para akademisi dan praktisi (Nguyen, 2008). Menurut Eliot dan

Willingham (1980) dalam Spathis (2002) financial statement fraud

atau management fraud didefinisikan sebagai “kecurangan yang

sengaja dilakukan oleh manajemen yang melukai investor dan

kreditor melalui laporan keuangan yang secara material

menyesatkan”.

Statement on Auditing Standards No. 99 “Consideration of Fraud

in Financial Statement”, mendefinisikan fraud sebagai:

“an intentional act that result in a material misstatement in financial statements that are the subject of an audit”.

Menurut Standar Audit seksi 316, tentang pertimbangan atas

kecurangan dalam audit laporan keuangan, kecurangan laporan

keuangan didefinisikan sebagai “salah saji atau penghilangan secara

sengaja jumlah atau pengungkapan dalam laporan keuangan untuk

mengelabuhi pemakai laporan keuangan”.

Gravitt (2006) dalam Nguyen (2008) mengatakan bahwa

kecurangan pada laporan keuangan melibatkan skema berikut:

1. Pemalsuan, perubahan, atau manipulasi catatan keuangan yang material, dokumen pendukung atau transaksi bisnis;

2. Kelalaian yang disengaja atau misrepresentasi peristiwa, transaksi, rekening, atau informasi penting lainnya dari laporan

26 3. Kesalahan yang disengaja pada penggunaan prinsip akuntansi, kebijakan, dan prosedur yang digunakan untuk mengukur,

pengakuan, laporan, dan mengungkapkan peristiwa ekonomi dan

transaksi bisnis;

4. Kelalaian yang disengaja pada pengungkapan atau penyajian pengungkapan yang tidak memadai berdasarkan prinsip

akuntansi dan kebijakan dan nilai keuangan yang terkait.

4. Fraud Triangle Theory

Teori yang mendasari penelitian ini adalah fraud triangle theory.

Konsep segitiga kecurangan pertama kali diperkenalkan oleh Cressey

(1953). Melalui serangkaian wawancara dengan 113 orang yang telah di

hukum karena melakukan penggelapan uang perusahaan yang disebutnya

“trust violators” atau “pelanggar kepercayaan”, Cressey (1953) dalam

Gagola (2011) menyimpulkan bahwa :

Orang yang dipercaya menjadi pelanggar kepercayaan ketika ia melihat dirinya sendiri sebagai orang yang mempunyai masalah keuangan yang tidak dapat diceritakannya kepada orang lain, sadar bahwa masalah ini secara diam-diam dapat diatasinya dengan menyalahgunakan kewenangannya sebagai pemegang kepercayaan di bidang keuangan, dan tindak-tanduk sehari-hari memungkinkannya menyesuaikan pandangan mengenai dirinya sebagai seseorang yang biasa dipercaya dalam menggunakan dana atau kekayaan yang dipercayakan.

Ilustrasi faktor risiko kecurangan dari standar kecurangan yang ada

(yakni SAS 99, ISA 240, TSAS 43), serta oleh Institut Akuntan Publik

Indonesia (IAPI) dalam Pernyataan Standar Akuntansi No. 70 didasarkan

27 tahun 1953 dalam Lou and Wang (2009), Cressey menyimpulkan terdapat

kondisi yang selalu hadir dalam kegiatan kecurangan perusahaan yakni

yaitu tekanan/motif, kesempatan, dan rasionalisasi.

Gambar 2.1 Fraud Triangle

Sumber: Fraud Triangle Theory oleh Cressey (1953)

a. Pressure (Tekanan)

Tekanan adalah dorongan seseorang dalam melakukan fraud.

Tekanan dapat mencakup hampir semua hal termasuk gaya hidup,

tuntutan ekonomi, dan lain-lain termasuk hal keuangan dan non

keuangan. Dalam hal keuangan sebagai contoh dorongan untuk

memiliki barang-barang yang bersifat materi. Tekanan dalam hal non

keuangan juga dapat mendorong seseorang untuk melakukan fraud,

misalnya tindakan untuk menutupi kinerja yang buruk karena

tuntutan pekerjaan untuk mendapatkan hasil yang baik (Molida,

2011).

FRAUD

Oppurtunity28 Menurut SAS No.99, terdapat empat jenis kondisi yang umum

terjadi pada pressure yang dapat mengakibatkan kecurangan.

Kondisi tersebut adalah financial stability, external pressure,

personal financial need, dan financial targets. Kategori yang

digunakan dalam penelitian ini berkaitan dengan unsur pressure

yaitu financial stability, personal financial need, dan financial

target.

b. Opportunity (Kesempatan)

Adanya kesempatan memungkinkan terjadinya kecurangan.

Kesempatan tercipta karena adanya kelemahan pengendalian

internal, ketidakefektifan pengawasan manajemen, atau

penyalahgunaan posisi atau otoritas. Kegagalan untuk menetapkan

prosedur yang memadai untuk mendeteksi aktivitas kecurangan juga

meningkatkan peluang terjadinya kecurangan. Dari tiga faktor risiko

kecurangan (pressure, opportunity dan rationalization), peluang

merupakan hal dasar yang dapat terjadi kapan saja sehingga

memerlukan pengawasan dari struktur organisasi mulai dari atas.

Organisasi harus membangun adanya proses, prosedur dan

pengendalian yang bermanfaat dan menempatkan karyawan dalam

posisi tertentu agar mereka tidak dapat melakukan kecurangan dan

efektif dalam mendeteksi kecurangan seperti yang dinyatakan dalam

SAS No.99. SAS No.99 menyebutkan bahwa peluang pada financial

29 tersebut adalah nature of industry, ineffective monitoring, dan

organizational structure. Dan yang digunakan dalam penelitian itu

berkaitan dengan unsur oppurtunity yaitu nature of industry.

c. Rationalization (Rasionalisasi)

Rasionalisasi adalah komponen penting dalam banyak

kecurangan (fraud). Rasionalisasi menyebabkan pelaku kecurangan

mencari pembenaran atas perbuatannya. Rasionalisasi merupakan

bagian dari fraud triangle yang paling sulit diukur (Skousen et al.,

2009).

Menurut SAS No.99 rasionalisasi pada perusahaan dapat diukur

dengan siklus pergantian auditor, opini audit yang didapat

perusahaan tersebut serta keadaan total akrual dibagi dengan total

aktiva. Dan yang digunakan dalam penelitian ini untuk mengukur

unsur ketiga dari fraud triangle ini yaitu opini audit yang didapat oleh

perusahaan.

5. Manajamen laba

30 yang menyatakan bahwa earnings management terjadi ketika manajer menggunakan judgement dalam pelaporan keuangan dan melakukan manipulasi transaksi untuk mengubah laporan keuangan, baik untuk menyesatkan beberapa stakeholders tentang kinerja perusahaan atau untuk mempengaruhi kontrak yang bergantung pada angka-angka dalam laporan keuangan.

Standar Akuntansi Keuangan (SAK) memberikan fleksibilitas bagi manajemen untuk memilih kebijakan akuntansi dalam penyusunan laporan keuangan. Fleksibilitas inilah yang terkadang dimanfaatkan oleh manajemen untuk memilih kebijakan yang dapat menguntungkannya. Scott (2000) menyatakan bahwa manajemen laba adalah cara yang digunakan oleh manajer untuk mempengaruhi angka laba secara sistematis, dengan cara memilih kebijakan akuntansi dan prosedur akuntansi tertentu yang bertujuan untuk memaksimumkan keuntungan manajer dan atau nilai pasar dari perusahaan.

31 berdasarkan atas pengeluaran dan penerimaan kas (cashbasis) (Ujiyantho dan Pramuka, 2007). Oleh karena itu, kebijakan accrual dalam mengaplikasikan standar akuntansi ini dapat digunakan untuk melakukan manajemen laba.

Tindakan earnings management merupakan cikal bakal terjadinya suatu skandal akuntansi. Cornett et al. Dalam Ujiyantho dan Pramuka (2007) menyatakan bahwa tindakan earnings management telah memunculkan beberapa kasus skandal pelaporan akuntansi yang secara luas diketahui, antara lain Enron, Merck, World Com dan mayoritas perusahaan lain di Amerika Serikat. Gideon (2005) juga menyatakan bahwa beberapa kasus yang terjadi di Indonesia, seperti PT. Lippo Tbk dan PT. Kimia Farma Tbk juga melibatkan pelaporan keuangan (financial reporting) yang berawal dari terdeteksi adanya manipulasi laba. Berbagai fakta dan teori yang telah diuraikan di atas mengindikasikan bahwa terdapat hubungan erat antara earnings management dan financial statement fraud. Pernyataan tersebut diperkuat kembali oleh Rezaee (2002) yang menyatakan bahwa:

”Suatu financialstatementfraud sering diawali dengan salah saji atau manajemen laba dari laporan keuangan kuartal yang dianggap tidak material tetapi akhirnya berkembang menjadi fraud secara besar-besaran dan menghasilkan laporan keuangan tahunan yang menyesatkan secara material”.

32 1. Takingabath

Pola ini dapat terjadi saat ada tekanan organisasioanal pada saat pergantian manajemen baru. Teknik ini dilakukan dengan mengakui adanya biaya-biaya pada periode mendatang dan kerugian periode berjalan. Konsekuensinya manajemen melakukan write off asset dengan membebankan perkiraan-perkiraan biaya mendatang. Akibatnya laba periode berikutnya akan lebih tinggi dari seharusnya. 2. Incomeminimization

Pola manajemen ini hampir sama dengan taking a bath namun tidak terlalu ekstrim. Pola ini dilakukan pada saat profitabilitas perusahaan sangat tinggi dengan maksud agar tidak mendapatkan perhatian oleh pihak-pihak yang berkepentingan. Kebijakan yang diambil dapat berupa write-off atas barang modal dan aktiva tak berwujud, pembebanan biaya iklan, biaya riset dan pengembangan, menggunakan metode persediaan yang dapat mengecilkan pendapatan, tujuannya yaitu untuk kepentingan pajak.

3. Incomemaximization

33 4. Incomesmoothing

Perataan laba (income smoothing) merupakan cara yang paling populer dan sering dilakukan. Perataan laba merupakan salah satu bentuk manajemen laba yang dilakukan dengan cara membuat laba akuntansi relatif konsisten (smooth) dari periode ke periode. Dalam hal ini pihak manajemen dengan sengaja menurunkan atau meningkatkan laba untuk mengurangi untuk mengurangi gejolak dalam pelaporan laba, sehingga perusahaan terlihat stabil atau tidak berisiko tinggi.

Berdasarkan uraian di atas, sangat relevan bila penelitian untuk mendeteksi financial statement fraud diproksikan dengan earnings management yang dilakukan perusahaan karena keduanya memiliki hubungan kausalitas.

B. Keterkaitan Antar Variabel dan Perumusan Hipotesis

Hubungan atau keterikatan antara variabel independen dan variabel dependen dalam penelitian ini dapat dijabarkan sebagai berikut:

1. Financial Stability dengan Financial Statement Fraud

34 kondisi yang terancam, maka manajemen akan melakukan berbagai cara agar stabilitas keuangan perusahaan terlihat baik. Loebbecke, Eining dan Willingham (1989) dan Bell, Szykowny, dan Willingham (1991) menunjukkan bahwa kasus dimana perusahaan mengalami pertumbuhan industri di bawah rata-rata, manajemen mungkin untuk melakukan manipulasi laporan keuangan untuk meningkatkan prospek perusahaan (Skousen et al., 2009).

Dalam penelitian ini terdapat tiga variabel yang termasuk financial stability yang mewakili unsur pressure (tekanan) dalam mendeteksi kecurangan laporan keuangan, yaitu:

a. Persentasi perubahan total aset (ACHANGE)

Bentuk manipulasi pada laporan keuangan yang dilakukan oleh manajemen salah satunya berkaitan dengan pertumbuhan aset perusahaan (Skousen et al., 2009). Oleh sebab itu, yang pertama financial stability diproksikan dengan persentase perubahan total aset (ACHANGE). FASB mendefinisikan aset sebagai manfaat ekonomik masa mendatang yang cukup pasti atau diperoleh atau dikuasai/dikendalikan oleh suatu entitas akibat transaksi atau kejadian masa lalu.

35 Penelitian yang dilakukan oleh Skousen et al. (2009) dan Molida (2011) menunjukkan bahwa persentase perubahan total aset (ACHANGE) berpengaruh posiitif terhadap financial statement fraud. Berdasarkan uraian tersebut, diajukan hipotesis penelitian sebagai berikut:

� : Persentase perubahan total aset (ACHANGE) berpengaruh signifikan terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual (DAC).

b. Arus kas operasi (OCF)

Skousen et al. (2009) menyatakan bahwa ketidakmampuan perusahaan dalam menghasilkan arus kas positif (baik) dalam pertumbuhan laba yang dilaporkan akan berkaitan dengan stabilitias keuangan. Arus kas yang buruk akan berdampak pada penilaian investor karena arus kas dapat digunakan untuk meramalkan kinerja perusahaan di masa yang akan datang serta pembanding kinerja keuangan antar peusahaan. Pradhana dan Rudiawarni (2013) menunjukan bahwa terdapat hubungan negatif antara arus kas operasi dengan kecurangan laporan keuangan dengan indikator manajemen laba akrual. Berdasarkan uraian tersebut, diajukan hipotesis penelitian sebagai berikut:

36 c. Perusahaan yang melaporkan adanya kerugian (LOSS)

Hayn (1995), Lipe et al. (1998), dan Collins et al. (1999) menunjukkan bahwa tingkat cross-sectional pengembalian laba (atau harga) perusahaan yang dilaporkan mengalami kerugian jauh lebih lemah dibandingkan dengan perusahaan yang melaporkan keuntungan. Hayn (1995) melaporkan koefisien negatif untuk regresi pengembalian pendapatan perusahaan yang melaporkan kerugian selama dua tahun atau lebih berturut-turut. Francis dan Yu (2009) dalam Herusetya et al., (2012) juga menemukan asosiasi negatif perusahaan yang mengalami rugi bersih dengan kualitas akrual, menunjukan bahwa insentif yang lebih rendah untuk manajemen laba akrual daripada perusahaan yang melaporkan laba positif. Berdasarkan uraian tersebut, penelitian ini mengajukan hipotesis sebagai berikut:

� : Perusahaan yang melaporkan adanya kerugian (LOSS) berpengaruh signifikan terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual (DAC).

2. Financial Target dengan Financial Statement Fraud: Return On total Assets (ROA)

37 (Skousen et al., 2009). ROA sering digunakan dalam menilai kinerja manajer dan dalam menentukan bonus, kenaikan upah, dan lain-lain. Summerrs dan Sweeney (1998) melaporkan bahwa ROA secara signifikan berbeda antara fraud firm dan non-fraudfirm (Skousen et al., 2009). Oleh karena itu, Return On Asset dijadikan proksi untuk variabel financial targets.

Return On total Asset digunakan untuk mengukur manajemen perusahaan dalam memperoleh keuntungan (laba) secara keseluruhan. Semakin besar ROA yang diperoleh, semakin besar pula tingkat keuntungan yang dicapai oleh perusahaan tersebut dan semakin baik pula posisi perusahaan tersebut dari segi penggunaan aset (Dendawijaya, 2005).

Analisis Return on total Asset (ROA) atau sering diterjemahkan dalam bahasa Indonesia sebagai rentabilitas ekonomi mengukur perkembangan perusahaan menghasilkan laba pada masa lalu. Analisis ini kemudian diproyeksikan ke masa mendatang untuk melihat kemampuan perusahaan menghasilkan laba pada masamasa mendatang. Oleh karena itu, semakin tinggi ROA yang ditargetkan perusahaan maka semakin rentan perusahaan akan melakukan manajemen laba yang merupakan salah satu bentuk kecurangan laporan keuangan.

38 laba daripada perusahaan yang memiliki laba yang kecil. Akan tetapi, hasil penelitian dari Skousen et al. (2009) tidak menguatkan bukti bahwa ROA berpengaruh terhadap financial statement fraud. Penelitian ini mencoba membuktikan bahwa ROA berpengaruh signifikan terhadap financial statement fraud. Berdasarkan uraian tersebut, diajukan hipotesis penelitian sebagai berikut:

� : Return On Total Assets (ROA) berpengaruh signifikan terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual (DAC).

3. Personal Financial Need dengan Financial Statement Fraud

39 Saham adalah sertifikat yang menunjukkan bukti kepemilikan suatu perusahaan, dan pemegang saham memiliki hak klaim atas penghasilan dan aktifa perusahaan. Adanya konsentrasi kepemilikan perusahaan di Indonesia yang dikendalikan melalui institusi yang berbadan hukum atau holding company, menurut Clessen et al. (2000), mengakibatkan tidak terdapat adanya pemisahan yang jelas antara kepemilikan dan kontrol pada perusahaan go public. Ketika sebagian saham dimiliki oleh manajer,direktur, maupun komisaris perusahaan, maka secara otomatis akan mempengaruhi kondisi finansial perusahaan. Kepemilikan sebagian saham oleh orang dalam ini dapat dijadikan sebagai kontrol dalam pelaporan keuangan (Skousen et al., 2009). Manajemen perusahan akan lebih bertindak hati-hati dalam menyajikan laporan keuangan. Semakin tinggi persentase kepemilikan saham oleh orang dalam maka praktek fraud dalam memanipulasi laporan keuangan semakin berkurang.

Penelitian yang dilakukan oleh Skousen et al. (2009) menunjukkan bahwa persentase kepemilikan saham oleh orang dalam (OSHIP) berpengaruh positif terhadap financial statement fraud. Berdasarkan uraian tersebut, penelitian ini mengajukan hipotesis sebagai berikut: � : Persentase kepemilikan saham oleh orang dalam (OSHIP)

40 4. Nature Of Industry dengan Financial Statement Fraud

Summers dan Sweeney (1998) mencatat bahwa akun piutang memerlukan penilaian subjektif dalam memeperkirakan tidak tertagihnya piutang. Mereka menyarankan bahwa karena adanya penilaian subjektif dalam menentukan nilai dari akun tersebut, manajemen dapat menggunakan akun tersebut sebagai alat untuk memanipulasi laporan keuangan. Argumen ini didukung oleh Loebbecke et al. (1998), yang menemukan bahwa akun piutang terlibat dalam sejumlah besar fraud dalam sampel mereka. Summers dan Sweeney (1998), menggunakan proksi nature of industry yang berkaitan dengan piutang adalah rasio perubahan dalam piutang usaha. Berdasarkan uraian tersebut, penelitian ini mengajukan hipotesis sebagai berikut:

� : Persentase perubahan piutang pada penjualan (RECEIV) berpengaruh signifikan terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual (DAC).

5. Ratioanalization dengan Financial Statement Fraud

41 (disclaimer opinion). Opini auditor wajar tanpa pengecualian diberikan oleh auditor kepada perusahaan yang menyajikan laporan keuangannya secara wajar dan sesuai dengan prinsip akuntansi yang berterima umum di indonesia. Opini audit wajar tanpa pengecualian mengindikasikan bahwa tidak terdapat kesalahan yang material dalam laporan keuangan yang disusun perusahaan (Mulyadi, 2010).

Hasil penelitian Effendi (2008) menunjukkan bahwa opini auditor wajar tanpa pengecualian (unqualified) berpengaruh negatif terhadap kecurangan laporan keuangan. Hasil penelitian ini sejalan dengan hasil penelitian Soselisa dan Mukhlasin (2008), tetapi tidak konsisten dengan hasil penelitian Skousem et al. (2009). Berdasarkan uraian tersebut, penelitian ini mengajukan hipotesis sebagai berikut:

� : Opini audit (AUDREP) berpengaruh signifikan terhadap kecurangan laporan keuangan dengan indikator manajemen laba akrual (DAC).

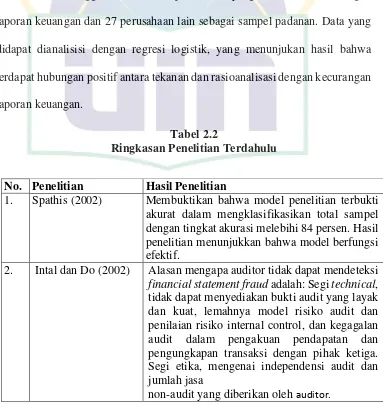

C. Hasil Penelitian Terdahulu

Penelitian dengan bahasan kecurangan laporan keuangan (financial statement fraud)sebelumnya beberapa kali telah dilakukan. Berikut ini adalah beberapa contoh penelitian yang berkaitan dengan fraud (kecurangan).

42

dari kualifikasi dalam laporan yang diajukan oleh auditor. Sampel yang digunakan berjumlah perusahaan terdiri dari 38 perusahaan dengan FFS

dan 38 perusahaan non-FFS. Spathis (2002) memilih sepuluh variabel keuangan yang berpotensi dapat digunakan untuk memprediksi FFS. Penelitian ini menggunakan statistik univariate dan multivariate seperti regresi logistik untuk mengembangkan model yang dapat mengidentifikasi faktor yang terkait dengan FFS. Model ini terbukti akurat dalam mengklasifikasikan total sampel dengan tingkat akurasi melebihi 84 persen. Hasil penelitian menunjukkan bahwa model berfungsi efektif dalam mendeteksi FFS dan dapat membantu auditor internal dan eksternal, dirjen pajak dan sistem perbankan suatu negara.

43 Turner et al., (2003) menguji dampak dari fraud triangle terhadap proses audit. Turner et al., mengembangkan jaringan bukti yang memiliki dua sub-jaringan. Pertama, untuk menangkap resiko dan bukti hubungan untuk audit laporan keuangan konvensional. Kedua, untuk menangkap hubungan resiko dan bukti untuk penilaian resiko kecurangan. Jaringan ini menggunakan pendekatan belief functions untuk mengekspresikan ketidakpastian yang terlibat dalam bukti audit laporan keuangan. Hasil analisis pada penelitian ini mendukung konsep fraud triangle bahwa dalam tiga komponen dan hubungan antar komponen terbukti memilki dampak yang besar pada resiko audit.

Nguyen (2008) melakukan penelitian bertujuan untuk fokus pada sifat kecurangan laporan keuangan dan skema kecurangan terhadap laporan keuangan. Dua kasus kecurangan pada laporan keuangan dianalisis dari Enron dan WorldCom. Penelitian ini membahas teknik-teknik umum yang digunakan untuk mendeteksi kecurangan laporan keuangan.

44 penelitian tersebut. Pertama, karakteristik terjadinya kecurangan sehingga menyulitkan proses pendeteksian. Kedua, standar pengauditan belum cukup memadai untuk menunjang pendeteksian yang sepantasnya. Ketiga, lingkungan kerja audit dapat mengurangi kualitas audit. Keempat, metode dan prosedur audit yang ada tidak cukup efektif untuk melakukan pendeteksian kecurangan.

Skousen et al., (2009) melakukan penelitian secara empiris yang mengkaji efektivitas teori Cressey (1953) mengenai kerangka faktor resiko kecurangan yang diterapkan dalam SAS No. 99 untuk mendeteksi kecurangan laporan keuangan. Menurut teori Cressey, pressure, opportunity dan rationalization selalu hadir dalam situasi fraud. Skousen et al mengembangkan variabel yang berfungsi sebagai ukuran proksi untuk tekanan/motif, kesempatan, dan rasionalisasi dan menguji variabel-variabel ini menggunakan informasi umum yang tersedia.

45 Gagola (2011) melakukan penelitian secara empiris yang mengkaji efektivitas teori Cressey (1953) mengenai kerangka faktor resiko kecurangan yang diterapkan dalam SAS No. 99 dan PSA No. 70 untuk mendeteksi kecurangan laporan keuangan. Gagola mengembangkan variabel yang berfungsi sebagai ukuran proksi untuk tekanan, kesempatan, dan rasionalisasi dan menguji variabel-variabel ini menggunakan informasi umum yang tersedia.

Molida (2011) melakukan penelitian yang bertujuan untuk memperoleh bukti empiris tentang efektivitas dari fraud triangle dalam mendeteksi financial statement fraud. Variabel-variabel dari fraud triangle yang digunakan adalah financial stability yang diproksi dengan ACHANGE, personal financial need yang diproksi dengan OSHIP, dan ineffective monitoring yang diproksi dengan AUDCSIZE. Pendeteksian financial statement fraud pada penelitian ini menggunakan manajemen laba dengan proksi discretionary accruals sebagai variabel dependen.

Populasi dari penelitian ini adalah perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia tahun 2008 dan 2009. Total sampel penelitian ini adalah 40 perusahaan manufaktur dengan dua tahun pengamatan. Analisis data dilakukan dengan uji asumsi klasik dan pengujian hipotesis dengan metode regresi linear.

46 ineffective monitoring dengan proksi AUDCSIZE tidak berpengaruh secara signifikan terhadap financial statement fraud.

Ratmono et al., (2014) melakukan penelitian yang betujuan untuk menguji kemampuan teori fraud triangle dalam menjelaskan fenomena kecurangan laporan keuangan. Untuk mencapai tujuan tersebut, penelitian ini menguji faktor-faktor yang mempengaruhi kecurangan laporan keuangan. Berdasarkan teori fraud triangle, terdapat tiga variabel yang dihipotesiskan mempengaruhi kecurangan laporan keuangan yaitu tekanan, kesempatan, dan rasionalisasi. Penelitian ini menggunakan data 27 perusahaan yang melakukan kecurangan laporan keuangan dan 27 perusahaan lain sebagai sampel padanan. Data yang didapat dianalisisi dengan regresi logistik, yang menunjukan hasil bahwa terdapat hubungan positif antara tekanan dan rasioanalisasi dengan kecurangan laporan keuangan.

Tabel 2.2

Ringkasan Penelitian Terdahulu

No. Penelitian Hasil Penelitian

1. Spathis (2002) Membuktikan bahwa model penelitian terbukti akurat dalam mengklasifikasikan total sampel dengan tingkat akurasi melebihi 84 persen. Hasil penelitian menunjukkan bahwa model berfungsi efektif.

2. Intal dan Do (2002) Alasan mengapa auditor tidak dapat mendeteksi financial statement fraud adalah:Segi technical, tidak dapatmenyediakan bukti audityang layak dan kuat, lemahnya model risiko audit dan penilaian risiko internal control, dan kegagalan audit dalam pengakuan pendapatan dan pengungkapan transaksi dengan pihak ketiga. Segi etika, mengenai independensi audit dan jumlah jasa