commit to user

i

PENGARUH TINGKAT KEPATUHAN, PEMERIKSAAN PAJAK

SERTA PERUBAHAN PENGHASILAN KENA PAJAK TERHADAP

PENINGKATAN PENERIMAAN PAJAK PENGHASILAN WAJIB

PAJAK ORANG PRIBADI PADA KPP PRATAMA SURAKARTA

Skripsi

Diajukan untuk Melengkapi Tugas-tugas dan Memenuhi Syarat-Syarat untuk Mencapai Gelar Sarjana Ekonomi Jurusan Akuntansi Fakultas Ekonomi

Universitas Sebelas Maret Surakarta

Oleh:

ICHWANUL KAMILA NIM. F0306099

JURUSAN AKUNTANSI FAKULTAS EKONOMI

UNIVERSITAS SEBELAS MARET

SURAKARTA

commit to user

ii ABSTRAK

PENGARUH TINGKAT KEPATUHAN, PEMERIKSAAN PAJAK SERTA PERUBAHAN PENGHASILAN KENA PAJAK TERHADAP

PENINGKATAN PENERIMAAN PAJAK PENGHASILAN WAJIB PAJAK ORANG PRIBADI PADA

KPP PRATAMA SURAKARTA

OLEH:

ICHWANUL KAMILA NIM. F 0306099

Tujuan dari penelitian ini adalah untuk mengetahui pengaruh tingkat kepatuhan, pemeriksaan pajak, serta perubahan Penghasilan Kena Pajak terhadap peningkatan penerimaan pajak penghasilan Wajib Pajak Orang Pribadi pada KPP Pratama Surakarta dengan jumlah sampel penelitian 310 Wajib Pajak Orang

Pribadi yang diperoleh dengan purposive sampling selama periode Maret-April

2009. Untuk tujuan tersebut, penelitian ini menggunakan alat analisis regresi berganda dengan bantuan software komputer untuk statistik SPSS versi 16.0.

Pengujian dan analisis data yang dilakukan meliputi uji asumsi klasik terdiri dari normalitas data, autokorelasi, multikolinieritas dan heteroskedastisitas serta pengujian hipotesis. Analisis data menunjukkan bahwa asumsi klasik untuk model regresi yang digunakan terpenuhi dan menunjukkan bahwa kepatuhan

Wajib Pajak berpengaruh positif terhadap peningkatan penerimaan pajak

penghasilan Wajib Pajak Orang Pribadi, begitu pula untuk pemeriksaan pajak dan perubahan Penghasilan Kena Pajak berpengaruh terhadap peningkatan penerimaan pajak penghasilan Wajib Pajak Orang Pribadi. Hasil ini mengindikasikan bahwa seluruh hipótesis penelitian diterima atau didukung.

Penelitian ini memiliki keterbatasan yang dapat berpengaruh pada hasil penelitian. Penelitian ini hanya dilakukan pada Wajib Pajak Orang Pribadi sehingga tidak dapat diperbandingkan dengan Wajib Pajak Badan. Selain itu, penelitian ini hanya menggunakan periode pengambilan sampel satu bulan sebelum dan sesudah batas penyampaian Surat Pemberitahuan pajak tahunan serta hanya menggunakan empat variabel penelitian.

commit to user

commit to user

commit to user

v

MOTTO

“Twenty years from now, you will be more disappointed by the things you did not do than by the things you did do. So,

throw off the bowlines, Sail away from the safe harbour, Catch the trade winds in your sails.

Explore, Dream, Discover” (Mark Twain)

“Hiduplah sedemikian rupa seolah-olah akan mati besok. Belajarlah seolah-olah kau hidup selamanya”

(Mahatma Gandhi)

Keberhasilan susungguhnya adalah mengatasi rasa takut akan ketidak-berhasilan

commit to user

vi

PERSEMBAHAN

Karya kecil ini ku persembahkan

untuk:

1. Allah SWT atas segala limpahan

rahmat dan nikmat Nya.

2. Papa dan Mamaku tersayang atas

segala doa, pengorbanan, cinta

dan kasih sayangnya, tanpa kalian

aku bukanlah apa-apa di dunia

ini.

3. Kakakku tersayang atas segala

commit to user

vii

4. Wangsit Nugroho…makasih untuk

tiap waktu yang kita lewati

bersama hingga detik ini.

Alhamdulillahi Rabbil’alamin Puji syukur penulis panjatkan kehadirat

Allah SWT atas segala kasih dan karunia yang dilimpahkan Nya sehingga penulis

dapat menyelesaikan skripsi dengan judul “Pengaruh Tingkat Kepatuhan,

Pemeriksaan Pajak, Perubahan Penghasilan Kena Pajak serta Perubahan

Penghasilan Tidak Kena Pajak terhadap Peningkatan Penerimaan Pajak

Penghasilan Wajib Pajak Orang Pribadi pada KPP Pratama Surakarta.”

Skripsi ini disusun guna memenuhi tugas dan persyaratan dalam meraih

gelar Sarjana Ekonomi Jurusan Akuntansi di Fakultas Ekonomi Universitas

Sebelas Maret Surakarta.

Penulisan skripsi ini tidak akan berjalan lancar tanpa adanya doa, bantuan,

dan dorongan dari berbagai pihak. Untuk itu penulis ingin mengucapkan terima

kasih kepada:

1. Prof. Dr. Bambang Sutopo, M.Com, Ak. selaku Dekan Fakultas Ekonomi

commit to user

viii

2. Drs. Jaka Winarna, MSi, Ak. selaku Ketua Jurusan Akuntansi Fakultas

Ekonomi Universitas Sebelas Maret Surakarta.

3. Dra. Evi Gantyowati, MSi, Ak. selaku Sekretaris Jurusan Akuntansi Fakultas

Ekonomi Universitas Sebelas Maret Surakarta.

4. Sri Suranta, SE, MSi, Ak. selaku pembimbing skripsi yang telah banyak

meluangkan waktunya dengan sabar guna memberikan bimbingan dan saran

yang sangat berguna dalam penyusunan skripsi ini.

5. Dra. Muthmainah, MSi, Ak. selaku pembimbing akademik.

6. Seluruh dosen dan staf karyawan Fakultas Ekonomi Universitas Sebelas Maret

Surakarta atas pelayanan yang telah diberikan.

7. Papa, mama dan kakakku tersayang yang selalu memberikan doa, dukungan,

dan motivasi dalam hidupku.

8. Serta semua pihak yang telah membantu dalam penyelesaian skripsi ini yang

tidak dapat saya sebutkan satu persatu.

Penulis menyadari bahwa skripsi ini masih jauh dari sempurna. Oleh karena

itu, penulis sangat mengharapkan saran dan kritik yang membangun demi

kesempurnaan skripsi ini. Semoga skripsi ini dapat bermanfaat bagi semua pihak,

khususnya pembaca yang membutuhkan informasi yang berkaitan dengan skripsi

ini.

Wassalamu’alaikum Wr.Wb

commit to user

ix

Penulis

DAFTAR ISI

Halaman

HALAMAN JUDUL ………….………...….… i

ABSTRAK ………...…….. ii

HALAMAN PERSETUJUAN PEMBIMBING ………... iii

PENGESAHAN TIM PENGUJI ……….… iv

HALAMAN MOTO ………...…. v

PERSEMBAHAN ……….…. vi

KATA PENGANTAR ………..………. vii

DAFTAR ISI ………...…... ix

DAFTAR TABEL ………. xii

DAFTAR GAMBAR ……… xiii

BAB I PENDAHULUAN ………...…….... 1

A. Latar Belakang Masalah ………...…... 1

B. Perumusan Masalah ……….... 6

commit to user

xi

BAB IV ANALISIS DATA DAN PEMBAHASAN ………...…… 43

A. Hasil Pengumpulan Data ………..………….. 43

B. Analisis Deskriptif ……….………… 43 C. Pengujian Asumsi Klasik ………..………. 46 D. Pengujian Hipotesis ………..…….. 50 E. Pembahasan Hasil Penelitian ……….…… 55 BAB V KESIMPULAN DAN SARAN ………..……. 58

A. Kesimpulan ……….…... 58

B. Keterbatasan Penelitian ……….…. 69

C. Saran ……….….. 70

DAFTAR PUSTAKA ……….………. 62

commit to user

xii

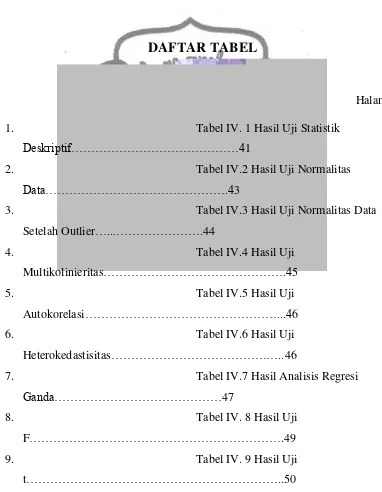

DAFTAR TABEL

Halaman

1. Tabel IV. 1 Hasil Uji Statistik

Deskriptif………41

2. Tabel IV.2 Hasil Uji Normalitas

Data……….43

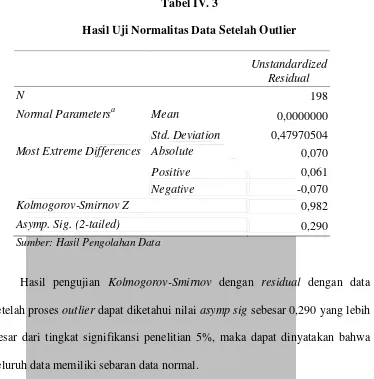

3. Tabel IV.3 Hasil Uji Normalitas Data

Setelah Outlier…...……….44

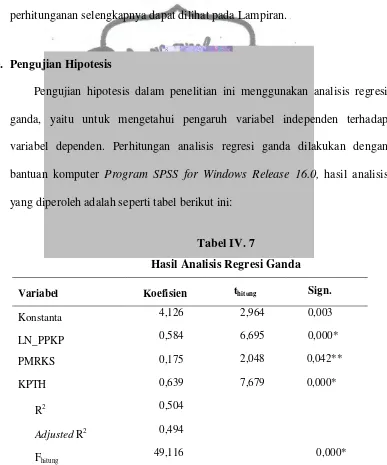

7. Tabel IV.7 Hasil Analisis Regresi

Ganda………47

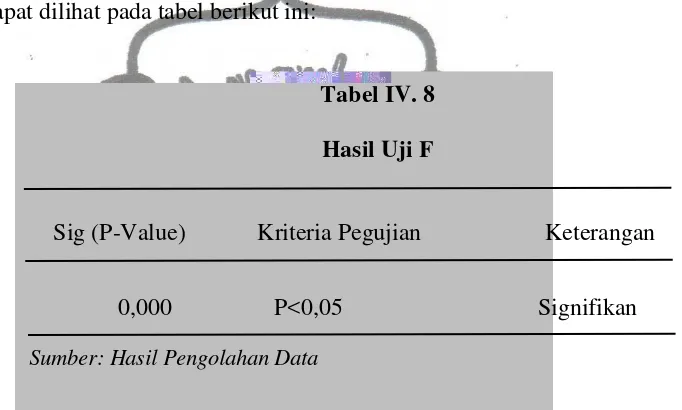

8. Tabel IV. 8 Hasil Uji

F……….49

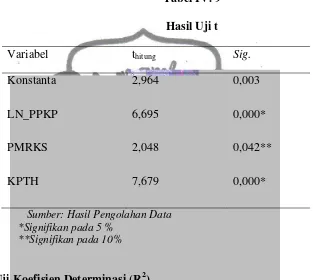

9. Tabel IV. 9 Hasil Uji

commit to user

xiii

DAFTAR GAMBAR

Halaman

commit to user

BAB I

PENDAHULUAN

A. Latar Belakang

Berpedoman pada APBN, pemerintah memenuhi kebutuhan dana dengan

mengandalkan dua sumber pokok, yaitu sumber dana luar negeri dan sumber dana

dalam negeri. Sumber dana luar negeri misalnya pinjaman luar negeri dan hibah

(grant), sedangkan sumber dana dalam negeri misalnya penjualan migas dan non

migas serta pajak. Untuk menjadi bangsa yang mandiri, pemerintah terus

mengoptimalkan sumber dana dalam negeri.

Perkembangan pajak merupakan komponen utama penerimaan dalam

negeri. Hal ini nampak dari terus meningkatnya proporsi penerimaan pajak

terhadap total APBN. Pajak memberikan kontribusi sebesar 80 persen dari seluruh

penerimaan negara. Langkah pemerintah untuk meningkatkan penerimaan dari

sektor perpajakan dimulai dengan melakukan reformasi perpajakan secara

menyeluruh pada tahun 1983, dan sejak saat itulah, Indonesia menganut sistem

self assesment. Penerapan self assesment system akan efektif apabila kondisi

kepatuhan sukarela (voluntary compliance) pada masyarakat telah terbentuk

(Darmayanti, 2004). Kenyataan yang ada di Indonesia menunjukkan tingkat

kepatuhan masih rendah, hal ini bisa dilihat dari belum optimalnya penerimaan

pajak yang tercermin perbandingan tax ratio di Negara Asia tahun 2002 yaitu

commit to user

Dalam official assessment system tanggung jawab pemungutan terletak

sepenuhnya pada penguasa pemerintah, sedangkan dalam self assessment system

Wajib Pajak diberi kepercayaan penuh untuk menghitung, memperhitungkan,

membayar atau menyetor dan melaporkan besarnya pajak yang terhutang sesuai

dengan jangka waktu yang telah ditentukan dalam peraturan perundang-undangan

perpajakan. Nampak jelas disini bahwa dalam self assessment system Wajib Pajak

lebih dipandang sebagai subjek bukan sebagai objek pajak.

Sebagai konsekuensi dari perubahan ini Direktorat Jenderal Pajak (DJP)

berkewajiban untuk melakukan pelayanan, pengawasan, pembinaan, dan

penerapan sanksi pajak. Untuk mewujudkan self assessment system dituntut

kepatuhan Wajib Pajak itu sendiri. Kenyataannya belum semua potensi pajak

yang ada dapat digali, sebab masih banyak Wajib Pajak yang belum memiliki

kesadaran akan betapa pentingnya pemenuhan kewajiban perpajakan baik bagi

negara maupun bagi mereka sendiri sebagai warga negara yang baik. Dalam

kondisi tersebut keberadaan self assessment system memungkinkan Wajib Pajak

untuk melakukan kecurangan pajak. Tanpa adanya penelitian dan pemeriksaan

pajak serta tidak adanya ketegasan dari instansi pajak, maka ketidakpatuhan

Wajib Pajak tersebut dapat berkembang sedemikian rupa sehingga bisa mencapai

suatu tingkat dimana sistem perpajakan akan menjadi lumpuh.

Untuk menjaga agar Wajib Pajak tetap berada dalam koridor peraturan

perpajakan, maka diantisipasi dengan melakukan pemeriksaan terhadap Wajib

Pajak yang memenuhi kriteria untuk diperiksa. Sebagaimana telah diatur dalam

commit to user

direvisi oleh Undang-Undang Nomor 16 Tahun 2000 dan direvisi kembali oleh

Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara

Perpajakan, yaitu dalam Pasal 29 ayat (1) bahwa “Direktur Jenderal Pajak

berwenang melakukan pemeriksaan untuk menguji kepatuhan Wajib Pajak dan

untuk tujuan lain dalam rangka melaksanakan ketentuan peraturan

perundang-undangan perpajakan“. Penelitian Salip dan Wato (2006) menyimpulkan bahwa

dengan pemeriksaan pajak akan mendorong timbulnya kepatuhan Wajib Pajak,

sehingga akan berdampak pada peningkatan penerimaan pajak pada Kantor

Pelayanan Pajak yang pada akhirnya pajak yang dibayarkan Wajib Pajak akan

masuk dalam kas negara.

Bagi Kantor Pelayanan Pajak, penerimaan pajak apapun jenisnya baik itu

Pajak Penghasilan, Pajak Pertambahan Nilai, dan jenis pajak lainnya yang

diterima sangat tergantung pada tingkat kepatuhan Wajib Pajak baik dalam

melaporkan dan melunasi pajaknya. Dengan demikian, pemeriksaan pajak

merupakan pagar penjaga agar Wajib Pajak tetap mematuhi kewajibannya. Dari

sekian banyak jenis pajak yang ada, Pajak Penghasilan (PPh) merupakan harapan

pemerintah untuk setiap tahunnya bertambah besar, baik dari jumlah penerimaan

maupun dari segi Wajib Pajak yang membayarnya.

Untuk mencapai target pajak, perlu ditumbuhkan terus-menerus kesadaran

dan kepatuhan masyarakat Wajib Pajak untuk memenuhi kewajiban pajak sesuai

dengan ketentuan yang berlaku. Mengingat kesadaran dan kepatuhan Wajib Pajak

commit to user

intensif dikaji tentang faktor-faktor yang mempengaruhi kepatuhan Wajib Pajak,

khususnya Wajib Pajak Orang Pribadi.

Penelitian mengenai kepatuhan pajak sudah dilakukan oleh beberapa

dengan menggunakan kerangka model Theory of Planned Behavior (TPB) untuk

menjelaskan perilaku kepatuhan pajak Wajib Pajak Orang Pribadi (Bobek, 2003).

Model TPB yang digunakan dalam penelitian memberikan penjelasan yang

signifikan, bahwa perilaku tidak patuh (noncompliance) Wajib Pajak sangat

dipengaruhi oleh variabel sikap, norma subyektif, dan kontrol keperilakuan yang

dipersepsikan. Bradley (1994) dan Siahaan (2005) melakukan penelitian

kepatuhan Wajib Pajak Badan dengan responden tax professional. Penelitian

keduanya bukan merupakan penelitian perilaku. Tax professional adalah orang

profesional di perusahaan yang ahli di bidang perpajakan. Oleh karena itu, untuk

menjelaskan perilaku Wajib Pajak Badan yang dalam hal ini diwakili oleh tax

professional perlu menggunakan teori perilaku individu dan perilaku organisasi.

Sementara itu, Salip dan Wato (2006) menguji pengaruh pemeriksaan

pajak terhadap peneriman negara dengan bukti empiris bahwa pemeriksaan pajak

yang dilakukakan oleh Kantor Pelayanan Pajak berpengaruh positif terhadap

penerimaan negara. Dengan adanya pemeriksaan pajak dapat meningkatkan

penerimaan negara dari sektor pajak. Suryadi (2006) menguji hubungan kausal

kesadaran, pelayanan, kepatuhan Wajib Pajak dan pengaruhnya terhadap kinerja

penerimaan pajak dengan bukti empiris bahwa kesadaran, pelayanan dan

commit to user

Agusti dan Herawaty (2009) menguji pengaruh tingkat kepatuhan Wajib

Pajak Badan terhadap peningkatan penerimaan pajak yang dimoderasi oleh

pemeriksaan pajak. Hasil dari penelitian ini yaitu terdapat pengaruh tingkat

kepatuhan Wajib Pajak Badan terhadap peningkatan penerimaan pajak yang

dimoderasi oleh pemeriksaan pajak. Sampel penelitian yaitu Wajib Pajak Badan

pada Kantor Pelayanan Pajak Pratama Jakarta Grogol Petamburan.

Penelitian ini merupakan pengembangan penelitian terdahulu Agusti dan

Herawaty (2009) dengan perbedaan pada variabel penelitian dan sampel yang

digunakan dalam penelitian ini. Agusti dan Herawaty (2009) menggunakan satu

variabel independen berupa tingkat kepatuhan guna mengetahui peningkatan

penerimaan pajak dengan pemerikasaan pajak sebagai variable moderating,

sementara itu penelitian ini menggunakan tiga variabel independen yang terdiri

dari tingkat kepatuhan Wajib Pajak, pemeriksaan pajak dan perubahan

Penghasilan Kena Pajak. Selain variabel penelitian, perbedaan penelitian ini

dengan penelitian Agusti dan Herawaty (2009) adalah sampel penelitian

sebelumnya menggunakan sampel Wajib Pajak Badan, sedangkan penelitian ini

menggunakan sampel Wajib Pajak Orang Pribadi.

Dengan melihat fenomena tersebut, maka penulis terdorong untuk menguji

dengan daerah dan populasi yang berbeda terhadap pengaruh tingkat kepatuhan,

pemeriksaan pajak, serta perubahan Penghasilan Kena Pajak terhadap peningkatan

penerimaan pajak penghasilan Wajib Pajak Orang Pribadi dengan judul penelitian

“PENGARUH TINGKAT KEPATUHAN, PEMERIKSAAN PAJAK,

commit to user

PENINGKATAN PENERIMAAN PAJAK PENGHASILAN WAJIB PAJAK

ORANG PRIBADI PADA KPP PRATAMA SURAKARTA”.

B. Perumusan Masalah

Berdasarkan uraian latar belakang di atas, maka pokok permasalahan yang

dirumuskan dalam penelitian ini adalah seperti berikut ini.

1. Apakah terdapat pengaruh tingkat kepatuhan Wajib Pajak Orang Pribadi

terhadap peningkatan penerimaan pajak pada Kantor Pelayanan Pajak

Pratama Surakarta?

2. Apakah terdapat pengaruh pemeriksaan pajak terhadap peningkatan

penerimaan pajak pada Kantor Pelayanan Pajak Pratama Surakarta?

3. Apakah terdapat pengaruh perubahan Penghasilan Kena Pajak terhadap

peningkatan penerimaan pajak pada Kantor Pelayanan Pajak Pratama

Surakarta?

C. Tujuan Penelitian

Tujuan dari penelitian adalah apa yang ingin dicapai dengan penelitian

tersebut. Penelitian ini dilakukan dengan tujuan seperti berikut ini.

1. Untuk memperoleh bukti empiris terkait pengaruh tingkat kepatuhan Wajib

Orang Pribadi terhadap peningkatan penerimaan pajak pada Kantor

Pelayanan Pajak Pratama Surakarta.

2. Untuk memperoleh bukti empiris terkait pengaruh tingkat pemeriksaan

commit to user

Pratama Surakarta.

3. Untuk memperoleh bukti empiris terkait pengaruh perubahan Penghasilan

Kena Pajak terhadap peningkatan penerimaan pajak pada Kantor Pelayanan

Pajak Pratama Surakarta.

D. Manfaat Penelitian

Seorang peneliti memiliki tujuan untuk mendapatkan manfaat yang

terwujud dari penelitiannya tersebut baik bagi diri sendiri pada khususnya maupun

orang lain pada umumnya. Adapun manfaat dari penelitian ini adalah seperti

berikut ini.

1. Kantor Pelayanan Pajak Pratama Surakarta

Hasil penelitian dapat dijadikan sebagai bahan masukan bagi Kantor

Pelayanan Pajak Pratama dalam rangka meningkatkan kepatuhan Wajib

Pajak Orang Pribadi khususnya dan Wajib Pajak lainnya dalam memenuhi

kewajiban perpajakannya untuk meningkatkan penerimaan negara dari

sektor pajak.

2. Bagi Masyarakat Umum

Hasil penelitian dapat digunakan sebagai satu alat atau media dalam

memahami perpajakan di Indonesia terutama manfaat pajak sebagai salah

commit to user

3. Bagi Penelitian berikutnya

Hasil penelitian dapat digunakan sebagai referensi dan landasan penelitian

untuk penelitian berikutnya terutama penelitian terkait perpajakan di

Indonesia.

E. Sistematika Penulisan

Hasil penelitian ini dipaparkan dengan sistematika sebagai berikut ini.

BAB I : PENDAHULUAN

Bab ini memaparkan latar belakang masalah, perumusan masalah,

tujuan penelitian, manfaat penelitian, dan sistematika penelitian.

BAB II : LANDASAN TEORI

Bab ini menguraikan tinjauan pustaka yang memberi penjelasan

terkait tingkat kepatuhan, pemeriksaan pajak, perubahan

Penghasilan Kena Pajak serta penerimaan pajak penghasilan orang

pribadi. Bab ini juga menguraikan review atas hasil penelitan

terdahulu yang terkait dengan kepatuhan Wajib Pajak, pemeriksaan,

Penghasilan Kena Pajak serta penerimaan pajak dan kemudian

penentuan hipotesis serta kerangka pikir penelitian.

BAB III : METODE PENELITIAN

Bab ini menjelaskan ruang lingkup penelitian, populasi dan

pemilihan sampel, pengumpulan data dan pengukuran variabel, dan

prosedur analisis yang terdiri atas analisis regresi berganda beserta

commit to user

BAB IV : ANALISIS DATA DAN PEMBAHASAN

Bab ini menjelaskan mengenai hasil pemilihan sampel, hasil

pengambilan data, deskripsi data penelitian, hasil analisis data

penelitian, hasil pengujian hipotesis, dan interpretasi data serta

pembahasan hasil pengolahan data dan pengujian hipotesis.

BAB V : PENUTUP

Bab ini menguraikan kesimpulan hasil penelitian, keterbatasan

penelitian, dan saran serta implikasi hasil penelitian baik bagi

pihak yang terkait dengan penelitian.

commit to user

BAB II

TINJAUAN PUSTAKA

A. Pengertian Pajak

Pajak merupakan sumber penerimaan negara yang utama. Semakin hari

peranan penerimaan pajak bagi pembiayaan pengeluaran umum/negara

semakin besar. Beberapa ahli memberikan batasan mengenai pengertian pajak,

diantaranya dikemukakan Suandy (2002: 2) bahwa pajak adalah peralihan

kekayaan dari pihak rakyat kepada kas negara untuk membiayai pengeluaran

rutin dan “surplus” nya digunakan untuk public saving yang merupakan

sumber utama untuk membiayai public investment. Sementara itu, Waluyo

(2006) mengutip definisi pajak yang dikemukan oleh Seligman bahwa:

“Tax is compulsary contribution from the person, to the government to depray the expenses incurred in the common interest of all, without reference to special benefit conferred.”

Smeets dalam buku De Economische Betekenis Belastingen yang

diterjemahkan oleh Waluyo (2006: 2) pajak adalah prestasi kepada pemerintah

yang terutang melalui norma umum dan yang dapat dipaksakannya tanpa

adanya kontraprestasi yang dapat ditunjukkan dalam hal yang individual

commit to user

Menurut Andriani yang dikutip Brotodiharjo (2006) mendefinisikan

pajak sebagai berikut:

“Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara yang menyelenggarakan pemerintahan”.

Atas dasar beberapa pengertian pajak di atas, maka dapat diketahui

ciri-ciri yang melekat pada pengertian pajak sebagai berikut ini.

1. Pajak dipungut berdasarkan Undang-Undang serta aturan pelaksanaannya

yang sifatnya dapat dipaksakan.

2. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontraprestasi

individual oleh pemerintah.

3. Pajak dipungut oleh negara baik pemerintah pusat maupun pemerintah

daerah.

4. Pajak diperuntukkan bagi pengeluaran-pengeluaran pemerintah, yang bila

dari pemasukkannya masih terdapat surplus, dipergunakan untuk

membiayai public investment.

5. Pajak dapat pula mempunyai tujuan selain budgeter, yaitu mengatur.

Selain itu menurut Suandy (2002), pajak memiliki beberapa fungsi

seperti berikut ini.

1. Fungsi financial, yaitu memasukkan uang sebanyak-banyaknya ke kas

commit to user

2. Fungsi mengatur, yaitu pajak digunakan sebagai alat untuk mengatur

masyarakat baik di bidang ekonomi, sosial maupun politik dengan tujuan

tertentu.

3. Fungsi menanggung inflasi.

4. Fungsi sebagai retribusi pendapatan.

Terkait dengan pemungutan pajak, Waluyo (2006) membagi 3 sistem

pemungutan pajak menjadi seperti berikut ini.

1. Official Assessment System

Sistem ini merupakan sistem pemungutan pajak yang memberi wewenang

kepada pemerintah (fiskus) untuk menentukan besarnya pajak terutang.

2. Self Assessment System

Sistem ini merupakan pemungutan pajak yang memberi wewenang,

kepercayaan, tanggung jawab kepada Wajib Pajak untuk menghitung,

memperhitungkan, membayar dan melaporkan sendiri besarnya pajak yang

harus dibayar.

3. Withholding System

Sistem ini merupakan sistem pemungutan pajak memberi wewenang

kepada pihak ketiga untuk memotong atau memungut besarnya pajak yang

commit to user

Berdasarkan Pasal 1 ayat 2 Undang-Undang Nomor 28 Tahun 2007

tentang Ketentuan Umum dan Tata Cara Perpajakan, pengertian Wajib Pajak

adalah Orang Pribadi atau Badan yang menurut ketentuan peraturan

perundang-undangan perpajakan ditentukan untuk melakukan kewajiban

perpajakan, termasuk pemungut pajak atau pemotong pajak tertentu. Dengan

demikian Wajib Pajak dibedakan menjadi berikut ini.

1. Wajib Pajak Orang Pribadi baik usahawan maupun non-usahawan.

2. Wajib Pajak Badan, yang meliputi perseroan terbatas (PT), perseroan

komanditer, perseroan lainnya, Badan Usaha Milik Negara (BUMN) atau

daerah dengan nama dan dalam bentuk apapun, firma, kongsi, koperasi,

dana pensiun, persekutuan, perkumpulan, yayasan, organisasi sosial politik

atau orang yang sejenis, lembaga, badan usaha tetap dan banyak badan

lainnya.

3. Pemungut atau pemotong pajak yang ditunjuk oleh pemerintah misalnya

bendaharawan pemerintah atau Kantor Perbendaharaan dan Kas Negara

(KPKN).

B. Tingkat Kepatuhan

Kepatuhan adalah motivasi seseorang, kelompok atau organisasi untuk

berbuat atau tidak berbuat sesuatu dengan aturan yang telah ditetapkan.

Perilaku patuh seseorang merupakan interaksi antara perilaku individu

commit to user

dimiliki seseorang sangat terpengaruh oleh faktor lingkungannya, baik internal

maupun eksternal.

Sistem pemungutan pajak yang berlaku di Indonesia saat ini menuntut

Wajib Pajak untuk turut aktif dalam pemenuhan kewajiban perpajakannya.

Sistem pemungutan yang berlaku adalah self assesment system, dimana Wajib

Pajak bertanggung jawab menetapkan sendiri kewajiban perpajakannya dan

kemudian secara akurat dan tepat waktu membayar serta melaporkan pajaknya

tersebut. Oleh karena itu, kesadaran dan kepatuhan subjek pajak sangat

diperlukan guna meningkatkan penerimaan penerimaan pajak (Suryadi, 2006).

Sesuai dengan Keputusan Menteri Keuangan Nomor

235/KMK.03/2003 tanggal 3 Juni 2003, Wajib Pajak dapat ditetapkan sebagai

Wajib Pajak patuh bila memenuhi kriteria :

1. Kriteria Umum

a) Tepat waktu dalam menyampaikan Surat Pemberitahuan Tahunan

dalam 2 (dua) tahun terakhir.

b) Dalam tahun terakhr, penyampaian SPT masa yag terlambat tidak lebih

dari 3 (tiga) masa pajak untuk setiap jenis pajak dan tidak berturut.

c) SPT masa yang terlambat sebagaimana yang dimaksudkan dalam poin

a dan b telah disampaikan tidak lewat dari batas waktu penyampaian

SPT masa-masa pajak berikutnya.

d) Tidak mempunyai tunggakan pajak untuk semu jenis pajak :

i. Kecuali telah memperoleh izin untuk mengangsur atau menunda

commit to user

ii. Tidak termasuk tunggakan pajak sehubungan dengan STP yang

diterbitkan untuk 2 (dua) masa pajak terakhir.

e) Tidak pernah dijatuhi hukuman karena melakukan tindak pidana

dibidang perpajakan. Yang termasuk sebagai tindak pidana dibidang

perpajakan adalah tindak pidana yang sesuai dengan pasal 39

Undang-undang KUP yaitu :

i. Tidak mendaftarkan diri atau menyalahgunakan atau

menggunakan tanpa hak NPWP atau Pengukuhan Pengusaha

Kena Pajak

ii. Tidak menyampaikan SPT

iii. Menyampaikan SPT dan atau keterangan yang isinya tidak benar

atau tidak lengkap

iv. Menolak untuk dilakukan pemeriksaan

v. Memperlihatkan pembukuan atau dokumen lain yang palsu atau

dipalsukan pada saat pemeriksaan

vi. Tidak menyelenggarakan pembukuan atau pencatatan, tidak

memperlihatkan catatan atau dokumen lainnya untuk

kepentingan pemeriksaan

vii. Tidak menyetorkan pajak yang telah dipotong atau dipungut

2. Kriteria Khusus

a) Bagi Wajib Pajak yang laporan keuangannya tidak diaudit dalam 2

commit to user

i. Menyelenggarakan pembukuan sesuai ketentuan pasal 28 UU No.

6 tahun 1983 tentang Ketentuan Umum dan Tata cara Perpajakan

yang terakhir kali diubah dnegan UU No. 16 Tahun 2000

ii. Apabila pernah dilakukan pemeriksaan koreksi fiscal yang

dilakukan pemeriksaan pajak untuk setiap jenis pajak yang terutang

tidak lebih dari 10%

b) Bagi Wajib Pajak yang laporan keuangannya diaudit

i. Laporan keuangan yang diaudit oleh akuntan public atau badan

pengawasan keuangan harus dengan pendapat wajar tanpa

pengecualian atau dengan pendapat wajar dengan pengecualian

tersebut tidak mempengaruhi laba rugi fiscal

ii. Laporan keuangan yang diaudit harus memenuhi syarat :

a) Disusun dalam bentuk panjang (Long Term Report).

Menyajikan rincian tiap-tiap pos secara lengkap dan jelas

setidaknya ada uraian untuk masing-masing pos khususnya

untuk pos yang sifatnya material.

b) Menyajikan rekonsiliasi laba rugi komersial dan fiscal.

Dari sekian banyak jenis pajak yang ada, Pajak Penghasilan (PPh)

merupakan harapan pemerintah untuk setiap tahunnya bertambah besar, baik

dari jumlah penerimaan maupun dari segi Wajib Pajak yang membayarnya.

Pajak Penghasilan merupakan jenis pajak subjektif yang kewajiban pajaknya

commit to user

tersebut dimaksudkan untuk tidak dilimpahkan kepada subjek pajak lainnya.

Pajak Penghasilan dikenakan terhadap subjek pajak berkenaan dengan

penghasilan yang diterimanya atau diperolehnya dalam tahun pajak. Alat yang

sering digunakan untuk menilai kepatuhan Wajib Pajak adalah ketepatan

waktu pelaporan SPT. Surat Pemberitahuan (SPT) merupakan dokumen yang

menjadi alat kerjasama antara Wajib Pajak dan administrasi pajak, yang

memuat data yang diperlukan untuk menetapkan secara tepat jumlah pajak

yang terutang. Pengertian SPT dalam Pasal 1 butir 11 Undang-Undang Nomor

28 tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan adalah

surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan

pembayaran pajak yang terutang menurut ketentuan peraturan atau ketentuan

perundang-undangan perpajakan.

Sesuai dengan prinsip self assesment system, Wajib Pajak harus

melaporkan pajak masa dan pajak tahunannya. SPT Masa adalah SPT untuk

suatu masa pajak, sedangkan SPT Tahunan merupakan SPT untuk suatu

Tahun Pajak atau bagian tahun pajak. Batas waktu penyampaian Surat

Pemberitahuan (SPT) adalah seperti berikut ini.

1. Untuk Surat Pemberitahuan (SPT) Masa, paling lama 20 (dua puluh) hari

setelah akhir Masa Pajak.

2. Untuk Surat Pemberitahuan (SPT) Tahunan pajak penghasilan Wajib

Pajak Orang Pribadi, paling lama 3 (tiga) bulan setelah akhir tahun pajak.

3. Untuk Surat Pemberitahuan (SPT) Tahunan pajak penghasilan Wajib

commit to user

Apabila Surat Pemberitahuan (SPT) tidak disampaikan dalam jangka

waktu yang telah ditetapkan, maka Wajib Pajak akan dikenai sanksi

administrasi berupa denda seperti berikut ini.

1. Denda sebesar Rp 500.000,00 (lima ratus ribu rupiah) untuk Surat

Pemberitahuan (SPT) Masa Pajak Pertambahan Nilai (PPN).

2. Denda sebesar Rp 100.000,00 (seratus ribu rupiah) untuk Surat

Pemberitahuan (SPT) lainnya.

3. Denda sebesar Rp 1.000.000,00 (satu juta rupiah) untuk Surat

Pemberitahuan (SPT) Tahunan Pajak Penghasilan Wajib Pajak Badan.

4. Denda sebesar Rp 100.000,00 (seratus ribu rupiah) untuk Surat

Pemberitahuan (SPT) Tahunan Pajak Penghasilan Wajib Pajak Orang

Pribadi.

Di dalam Surat Pemberitahuan (SPT) Tahunan, terdapat informasi

mengenai jumlah PPh Terutang yang dapat menjadi dasar untuk mengetahui

besarnya peningkatan penerimaan pajak tiap tahunnya. Sehingga, semakin

patuh Wajib Pajak melaporkan SPT tahunannya, maka peningkatan

penerimaan pajak akan dapat direalisasikan (Agusti dan Herawaty, 2009).

C. Pemeriksaan Pajak

Sejalan dengan berlakunya self assessment system, peranan dan

kejujuran Wajib Pajak semakin mutlak diperlukan. Diberlakukannya sistem

commit to user

perpajakan dan melaporkannya dengan benar pada Kantor Pelayanan Pajak di

tempat Wajib Pajak terdaftar. Sebagai konsekuensinya, Direktorat Jenderal

Pajak (DJP) dituntut untuk selalu melakukan pembinaan dan pengawasan

terhadap Wajib Pajak. Salah satu bentuk pengawasan tersebut adalah melalui

pemeriksaan. Sebagaimana telah diatur dalam salah satu ketentuan

Undang-Undang Nomor 6 Tahun 1983 sebagimana telah direvisi oleh Undang-Undang-Undang-Undang

Nomor 16 Tahun 2000 dan direvisi kembali oleh Undang-Undang Nomor 28

Tahun 2007 tentang Ketentuan umum dan Tata Cara Perpajakan yaitu dalam

pasal 29 ayat (1) bahwa “Direktur Jenderal Pajak berwenang melakukan

pemeriksaan untuk menguji kepatuhan Wajib Pajak dan untuk tujuan lain

dalam rangka melaksanakan ketentuan peraturan perundang-undangan

perpajakan.”

Mengacu pada Pasal 1 angka 25 Undang-Undang Nomor 28 Tahun

2007 tentang Ketentuan Umum dan Tata Cara Perpajakan mengenai

pengertian pemeriksaan adalah sebagai berikut:

“Pemeriksaan adalah serangkaian kegiatan untuk mencari,

mengumpulkan dan mengolah data dan atau keterangan lainnya untuk

menguji kepatuhan pemenuhan kewajiban perpajakan dan untuk tujuan

lain dalam rangka melaksanakan ketentuan peraturan

perundang-undangan.”

Berdasarkan definisi di atas, dapat disimpulkan tujuan dari

pemeriksaan yaitu menguji kepatuhan pemenuhan kewajiban perpajakan

commit to user

Wajib Pajak serta tujuan lain dalam rangka melaksanakan ketentuan peraturan

perundang-undangan perpajakan. Pada Peraturan Menteri Keuangan Nomor

199/PMK.03/2007 tentang Tata Cara Pemeriksaan Pajak terdapat dua jenis

pemeriksaan yang dilakukan, yaitu seperti berikut ini.

1. Pemeriksaan Kantor adalah pemeriksaan yang dilakukan di Kantor

Direktorat Jenderal Pajak.

2. Pemeriksaan Lapangan adalah pemeriksaan yang dilakukan di tempat

kedudukan, tempat kegiatan usaha atau pekerjaan bebas, tempat tinggal

Wajib Pajak atau tempat lain yang ditentukan oleh Direktur Jenderal

Pajak.

Prakteknya hampir semua sistem perpajakan di dunia mengatur

kemungkinan dapat dilakukan penelitian dan pemeriksaan laporan perpajakan

Wajib Pajak, yang nantinya akan dapat mengungkap seberapa besar

kekeliruan maupun penyimpangan yang ada. Namun, karena keterbatasan

sumber daya manusia atau tenaga pemeriksa di Direktorat Jenderal Pajak,

maka pemeriksaan tidak dapat dilakukan terhadap semua Wajib Pajak.

Pemeriksaan hanya dilakukan terhadap laporan perpajakan Wajib Pajak yang

memiliki kriteria tertentu. Sesuai dengan Peraturan Menteri Keuangan Nomor

199/PMK.03/2007 tentang Tata Cara Pemeriksaan Pajak, kriteria pemeriksaan

pajak untuk menguji kepatuhan pemenuhan kewajiban perpajakan Wajib

commit to user

1. Menyampaikan Surat Pemberitahuan yang menyatakan lebih bayar,

termasuk yang telah diberikan pengembalian pendahuluan kelebihan

pajak, pemeriksaan dengan kriteria ini dilakukan dengan jenis

pemeriksaan lapangan.

2. Menyampaikan Surat Pemberitahuan yang menyatakan rugi, pemeriksaan

dengan kriteria ini telah dilakukan dengan jenis pemeriksaan lapangan.

3. Tidak menyampaikan atau menyampaikan Surat Pemberitahuan tetapi

melampaui jangka waktu yang ditetapkan dalam Surat Teguran,

pemeriksaan dengan kriteria ini dilakukan dengan jenis pemeriksaan

lapangan.

4. Melakukan penggabungan, peleburan, pemekaran, likuidasi, pembubaran

atau akan meninggalkan Indonesia untuk selama-lamanya, pemeriksaan

dengan kriteria ini dilakukan dengan jenis pemeriksaan lapangan.

5. Menyampaikan Surat Pemberitahuan yang memenuhi kriteria seleksi

berdasarkan hasil analisis risiko (risk based selection) mengindikasi

adanya kewajiban perpajakan Wajib Pajak yang tidak dipenuhi sesuai

ketentuan peraturan perundang-undangan perpajakan, pemeriksaan dengan

kriteria ini dilakukan dengan jenis pemeriksaan lapangan.

Menurut Salip dan Wato (2006) pemeriksaan pajak secara nominal

telah meningkatkan penerimaan pajak, namun peningkatan tersebut tidak

diikuti oleh peningkatan yang signifikan pada rata-rata rasio laba sebelum

pajak terhadap penjualan (EBT) dan rata-rata penerimaan pajak berdasarkan

commit to user

Gunadi (2005) mengenai jumlah tambahan penerimaan pajak dari aktivitas

pemeriksaan pajak menunjukkan hasil yang meningkat yaitu 8%, 11%, dan

13% untuk tahun 2001 sampai 2003.

Tujuan akhir dari pemeriksaan di atas diharapkan dapat meningkatkan

kepatuhan Wajib Pajak dalam memenuhi kewajiban perpajakannya, sehingga

akan berdampak pada peningkatan penerimaan pajak pada Kantor Pelayanan

Pajak yang pada akhirnya pajak yang dibayarkan oleh Wajib Pajak akan

masuk dalam kas negara. Dengan demikian, pemeriksaan pajak merupakan

pagar penjaga agar Wajib Pajak tetap mematuhi kewajibannya.

D. Penghasilan Kena Pajak (PhKP)

Pemerintah sebagai regulator pajak senantiasa melakukan usaha untuk

dapat meningkatkan penerimaan pajak negara sebagai salah satu sumber

penerimaan negara. Salah satu upaya yang dilakukan memotivasi Wajib Pajak

Orang Pribadi maupun Wajib Pajak Badan dalam melakukan kewajiban

pajaknya. Salah satu upaya tersebut dilakukan dengan memotivasi Wajib

Pajak untuk membayarkan pajak terutangnya tepat waktu.

Dasar perhitungan untuk menentukan besarnya Pajak Pernghasilan

yang terutang adalah Penghasilan Kena Pajak. Khusus untuk Wajib Pajak

Orang Pribadi, dalam mendapatkan Penghasilan Kena Pajak harus terlebih

dahulu Penghasilan Neto setelah Koreksi dikurangi dengan Penghasilan Tidak

commit to user

dengan mengalikan Tarif Pajak dengan Penghasilan Kena Pajak. Tarif yang

digunakan dapat mengikuti antara lain:

1. Tarif umum yaitu tarif pajak yang ditunjukkan dalam Pasal 17 (lapisan

tarif) Undang-Undang Pajak Penghasilan.

2. Tarif Khusus yaitu tarif pajak yang ditetapkan dengan Peraturan

Pemerintah biasanya ditunjukkan pada penghasilan tertentu

3. Tarif sesuai undang-undang yaitu selain tarif sesuai Pasal 17

Undang-Undang PPh yang disebutkan dalam Pasal 23 Undang-Undang-Undang-Undang PPh

ditetapkan dengan tarif 15% juga tarif Pasal 26 Undang-Undang PPh

ditetapkan dengan tarif 20%.

Guna mewujudkan self assessment system, peranan dan kejujuran

Wajib Pajak semakin mutlak diperlukan. Wajib Pajak diharapkan dapat

melaksanakan seluruh kewajiban perpajakan dan melaporkannya dengan

benar pada Kantor Pelayanan Pajak di tempat Wajib Pajak terdaftar termasuk

Penghasilan Kena Pajak. Sehingga semakin besar nilai Penghasilan Kena

Pajak yang dilaporkan oleh Wajib Pajak maka akan membuat penerimaan

pajak meningkat.

E. Penerimaan Pajak

Peran pajak dalam Anggaran Pendapatan dan Belanja Negara (APBN)

Indonesia terus meningkat terhadap seluruh pendapatan negara. Dalam APBN

tahun anggaran 2002, target penerimaan yang berasal dari pajak untuk tahun

commit to user

pajak merupakan bentuk tanggungjawab sosial negara dalam rangka

meningkatkan kesejahteraan rakyat. Langkah pemerintah untuk meningkatkan

penerimaan dari sektor perpajakan dimulai dengan melakukan reformasi

perpajakan secara menyeluruh pada tahun 1983 hingga saat ini, dan sejak saat

itulah, Indonesia menganut sistem self assesment. Hasil dari reformasi

perpajakan yang dilakukan menunjukkan peningkatan penerimaan pajak yang

signifikan setiap tahunnya. Pada awal reformasi perpajakan (tahun 1983),

peranan pajak bagi negara melalui kontribusi di APBN masih di bawah 20%

per tahun. Setelah dilakukan reformasi perpajakan, peranannya meningkat

terus menjadi di atas 20% hingga mencapai 75% tiap tahun. Oleh karena itu,

peranan pemerintah melalui upaya intensifikasi dan ekstensifikasi terus

dilakukan khususnya pajak Penghasilan (PPh). Mengingat porsi Pajak

Penghasilan (PPh) terhadap keseluruhan penerimaan pajak pemerintah masih

terbilang rendah dibandingkan pajak lainnya.

F. Penelitian Terdahulu

Studi dari penelitian sebelumnya yang dilakukan oleh Agusti dan

Herawaty (2009) dalam “Pengaruh tingkat kepatuhan Wajib Pajak Badan

terhadap peningkatan penerimaan pajak yang dimoderasi oleh pemeriksaan

pajak” mengungkapkan bahwa tingkat kepatuhan Wajib Pajak Badan dan

Penghasilan Kena Pajak memberikan pengaruh terhadap peningkatan

penerimaan pajak. Jadi semakin patuh Wajib Pajak Badan melaporkan dan

commit to user

Pajaknya maka penerimaan pajak pada KPP akan meningkat. Dalam

penelitian ini juga menunjukkan bahwa pemeriksaan pajak adalah masalah

dalam peningkatan penerimaan pajak. Variabel dalam penelitian ini yaitu

tingkat kepatuhan Wajib Pajak, Penghasilan Kena Pajak, pemeriksaan pajak

dan penerimaan pajak. Penelitian yang dilakukan Agusti dan Herawaty (2009)

mengambil sampel Wajib Pajak Badan pada Kantor Pelayanan Pajak Pratama

Jakarta Grogol Petamburan.

Penelitian lain yang dilakukan Salip dan Wato (2006) dalam

“Pengaruh Pemeriksaan Pajak terhadap Penerimaan Pajak” mengungkapkan

bahwa pemeriksaan pajak secara nominal telah meningkatkan penerimaan

pajak. Namun, peningkatan tersebut tidak diikuti oleh peningkatan yang

signifikan pada rata-rata rasio laba sebelum pajak terhadap penjualan (EBT)

dan rata-rata penerimaan pajak berdasarkan rasio Pajak Penghasilan Badan

terhadap penjualan. Sampel yang digunakan dalam penelitian Salip dan Wato

(2006) adalah Wajib Pajak Badan pada Kantor Pelayanan Pajak Pratama

Jakarta Kebon Jeruk.

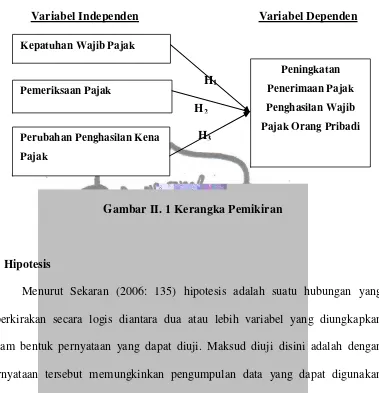

G. Kerangka Teoritis

Untuk menunjukkan arah dari penyusunan penelitian ini serta

mempermudah dalam pemahaman dan penganalisaan dari masalah yang

dihadapi, maka diperlukan suatu kerangka pemikiran yang akan memberikan

gambaran tahap-tahap pemikiran untuk mencapai suatu kesimpulan. Adapun

commit to user H1

H3

H2

Variabel Independen Variabel Dependen

Gambar II. 1 Kerangka Pemikiran

H. Hipotesis

Menurut Sekaran (2006: 135) hipotesis adalah suatu hubungan yang

diperkirakan secara logis diantara dua atau lebih variabel yang diungkapkan

dalam bentuk pernyataan yang dapat diuji. Maksud diuji disini adalah dengan

pernyataan tersebut memungkinkan pengumpulan data yang dapat digunakan

untuk membuktikan atau menjelaskan fakta-fakta yang diamati ataupun

kondisi-kondisi yang diamati, dan digunakan sebagai petunjuk untuk langkah peneliti

selanjutnya. Mengembangkan penelitian Agusti dan Herawaty (2009), maka

hipotesis dalam penelitian ini dipaparkan dengan penjelasan sebagai berikut.

Kepatuhan memenuhi kewajiban perpajakan secara sukarela merupakan

tulang punggung self assesment system, dimana Wajib Pajak bertanggung jawab

menetapkan sendiri kewajiban perpajakannya dan kemudian secara akurat dan

tepat waktu membayar serta melaporkan pajaknya tersebut. Oleh karena itu,

kesadaran dan kepatuhan subjek pajak sangat diperlukan. Alat yang sering

commit to user

digunakan untuk menilai kepatuhan Wajib Pajak adalah ketepatan waktu

pelaporan SPT. SPT yang disampaikan oleh Wajib Pajak berupa informasi

mengenai jumlah PPh Terutang yang dapat menjadi dasar untuk mengetahui

besarnya peningkatan penerimaan pajak tiap tahunnya. Semakin patuh Wajib

Pajak melaporkan SPT tahunannya, maka peningkatan penerimaan pajak akan

dapat direalisasikan. Penelitian Suryadi (2006) menyimpulkan bahwa kepatuhan

Wajib Pajak berpengaruh signifikan terhadap kinerja penerimaan pajak. Menurut

Agusty dan Herawaty (2009) bahwa semakin patuh Wajib Pajak Badan

melaporkan dan melunasi kewajiban perpajakannya maka penerimaan pajak akan

meningkat.

Atas dasar paparan di atas, maka hipotesis pertama dalam penelitian ini

dapat dirumuskan seperti berikut ini:

H1 = Terdapat pengaruh tingkat kepatuhan Wajib Pajak Orang Pribadi

terhadap peningkatan penerimaan pajak pada Kantor Pelayanan Pajak.

Sistem self assessment yang dianut dalam Sistem Perpajakan Indonesia

sekarang ini menuntut Direktorat Jenderal Pajak (DJP) untuk selalu melakukan

pembinaan dan pengawasan terhadap Wajib Pajak. Salah satu bentuk pengawasan

tersebut adalah melalui pemeriksaan. Dengan dilakukannya pemeriksaan,

diharapkan Wajib Pajak akan semakin patuh dalam melaporkan dan melunasi

kewajiban perpajakannya sehingga akan meningkatkan penerimaan pajak.

Menurut Salip dan Wato (2006) pemeriksaan pajak secara nominal telah

meningkatkan penerimaan pajak, namun peningkatan tersebut tidak diikuti oleh

commit to user

penjualan (EBT) dan rata-rata penerimaan pajak berdasarkan rasio Pajak

Penghasilan Badan terhadap penjualan. Menurut Gunadi (2005) menganalisis

mengenai jumlah tambahan penerimaan pajak dari aktivitas pemeriksaan pajak

menunjukkan hasil yang meningkat yaitu 8%, 11%, dan 13% untuk tahun 2001

sampai 2003.

Atas dasar paparan di atas, maka hipotesis kedua dalam penelitian ini

dapat dinyatakan seperti berikut ini:

H2 = Terdapat pengaruh pemeriksaan pajak terhadap peningkatan

penerimaan pajak pada Kantor Pelayanan Pajak.

Berbagai upaya dilakukan Direktorat Jenderal Pajak (DJP) untuk

memotivasi Wajib Pajak Orang Pribadi maupun Wajib Badan dalam melakukan

kewajiban pajaknya. Salah satu upaya yang dilakukan memotivasi Wajib Pajak

Orang Pribadi maupun Wajib Pajak Badan dalam melakukan kewajiban pajaknya.

Salah satu upaya tersebut dilakukan dengan memotivasi Wajib Pajak untuk

membayarkan pajak terutangnya tepat waktu. Dasar perhitungan untuk

menentukan besarnya Pajak Pernghasilan yang terutang adalah Penghasilan Kena

Pajak. Menurut Agusty dan Herawaty (2009) bahwa semakin besar Penghasilan

Kena Pajak yang dilaporkan oleh Wajib Pajak, semakin besar peningkatan

penerimaan pajak.

Atas dasar paparan di atas, maka hipotesis penelitian ketiga dalam

penelitian ini dapat dirumuskan seperti berikut ini:

H3 = Terdapat pengaruh perubahan Penghasilan Kena Pajak terhadap

commit to user

BAB III

METODE PENELITIAN

A. Desain Penelitian

Desain penelitian yang digunakan adalah penelitian empiris yang menguji

tingkat kepatuhan, pemeriksaan pajak serta perubahan Penghasilan Kena Pajak

terhadap peningkatan penerimaan pajak penghasilan Wajib Pajak Orang Pribadi.

Dilihat dari sisi dimensi waktunya penelitian ini termasuk dalam kategori

penelitian cross sectional, yaitu sebuah penelitian yang menggunakan data yang

hanya sekali dikumpulkan, mungkin selama periode harian, mingguan, atau

bulanan, dalam rangka menjawab pertanyaan penelitian (Sekaran, 2006: 177).

Penelitian cross sectional juga melibatkan banyak sampel.

B. Populasi, Sampel, dan Teknik Sampling

Populasi mengacu pada keseluruhan kelompok orang, kejadian atau hal

minat yang ingin peneliti investigasi (Sekaran, 2006: 121). Penelitian ini

dilakukan dengan mengambil populasi Wajib Pajak di Surakarta. Wajib Pajak

yang dimaksud di sini adalah Wajib Pajak Orang Pribadi yang terdaftar pada

Kantor Pelayanan Pajak Pratama (KPP Pratama) Surakarta.

Sampel (sample) adalah sebagian dari populasi yang karakteristiknya

hendak diselidiki, dan dianggap bisa mewakili keseluruhan populasinya

(Djarwanto dan Pangestu Subagyo, 1998: 107). Sampel ditentukan dengan non

commit to user

merupakan satu-satunya alternatif yang cocok (feasible) apabila populasi total

tidak tersedia atau tidak diketahui peneliti.

Teknik pengambilan sampel yang akan digunakan dalam penelitian ini

adalah menggunakan purposive sampling dengan tipe judgment sampling.

Purposive sampling merupakan pengambilan sampel penelitian yang terbatas pada

jenis orang tertentu yang dapat memberikan informasi yang diinginkan, dengan

alasan karena mereka adalah satu-satunya yang memilikinya atau memenuhi

beberapa kriteria yang ditentukan oleh peneliti (Sekaran, 2006: 123). Adapun

judgment sampling adalah cara pengambilan sampel dimana subyek dipandang

mampu memberikan informasi yang dibutuhkan dalam penelitian (Sekaran, 2006:

123). Kriteria yang digunakan dalam pengambilan sampel penelitian adalah

seperti berikut ini.

1. Wajib Pajak Orang Pribadi yang terdaftar pada Kantor Pelayanan Pajak

Pratama Surakarta tahun 2008.

2. Wajib Pajak Orang Pribadi yang menyampaikan Surat Pemberitahuan

Pajak Tahunan dalam rentang waktu 1 Maret 2009 sampai dengan 31

April 2009.

3. Wajib Pajak Orang Pribadi yang melaporkan nilai PPh terutang dan

Penghasilan Kena Pajak tidak sebesar Rp. 0 (nol).

4. Wajib Pajak Orang Pribadi yang melaporkan peningkatan jumlah PPh

commit to user C. Data dan Sumber Data

Penelitian ini menggunakan data sekunder, yaitu informasi yang diperoleh

dari pihak lain (Sekaran, 2006). Alasan menggunakan data sekunder dengan

pertimbangan bahwa data ini mempunyai validitas data yang dijamin oleh pihak

lain sehingga handal untuk digunakan dalam penelitian. Adapun data tersebut

terdiri dari data sebagai berikut ini.

1. Data Wajib Pajak Orang Pribadi 2007 dan 2008 yang menyampaikan SPT

selama kurun waktu 1 Maret 2009 sampai dengan 31 April 2009.

2. Data tanggal penyampaian SPT Wajib Pajak Orang Pribadi pada KPP

Pratama Surakarta selama kurun waktu 1 Maret 2009 sampai dengan 31

April 2009.

3. Data pemeriksaan oleh fiskus pajak pada KPP Pratama Surakarta selama

kurun waktu 1 Maret 2009 sampai dengan 31 April 2009.

4. Data jumlah Penghasilan Kena Pajak dan pajak terutang oleh Wajib Pajak

Orang Pribadi yang menjadi sampel penelitian.

Metode pengumpulan data adalah suatu cara yang digunakan untuk

mendapatkan informasi yang dibutuhkan yang kemudian dikumpulkan sebagai

bahan penelitian. Penelitian ini menggunakan metode pengumpulan data dengan

cara dokumentasi yaitu merupakan pengumpulan data dengan cara meminta data

yang telah ada sebelumnya (Djarwanto dan Pangestu Subagyo, 1998: 23).

Dokumentasi dikumpulkan terkait dengan data yang dibutuhkan dalam penelitian

commit to user D. Definisi Operasional dan Pengukuran Variabel

Definisi operasional dalam penelitian ini meliputi variabel-variabel

penelitian yang terdiri dari variabel independen dan variabel dependen. Variabel

independen merupakan variabel yang keberadaannya tidak dipengaruhi oleh

variabel lain dan sebaliknya mempengaruhi variabel dependen. Variabel dependen

merupakan variabel yang keberadaannya dipengaruhi oleh variabel lainnya.

Untuk memberikan gambaran dan pemahaman yang lebih baik, maka

berikut ini akan disampaikan beberapa definisi operasional dari masing-masing

variabel yang berkaitan dan akan dibahas dalam penelitian ini yaitu sebagai

berikut:

1. Variabel dependen

Variabel dependen dalam penelitian ini adalah peningkatan penerimaan pajak

orang pribadi. Variabel ini merupakan kenaikan atau peningkatan jumlah

penerimaan negara yang berasal dari sektor pajak jika dibandingkan dengan

tahun sebelumnya yang diukur dari selisih PPh Terutang. Variabel ini diukur

dengan logaritma natural peningkatan penerimaan PPh terutang tahun 2008

dan 2007.

2. Variabel independen

a. Tingkat kepatuhan Wajib Pajak Orang Pribadi.

Tingkat kepatuhan Wajib Pajak Orang Pribadi dalam penelitian ini

dinyatakan dengan waktu penyampaian Surat Pemberitahuan Pajak

Tahunan. Alat ukur yang digunakan adalah waktu penyampaian SPT

commit to user

tanggal pelaporan terhadap tanggal batas akhir pelaporan tanggal 31

Maret. Atas dasar tanggal penyampaian SPT tahunan tersebut, kemudian

ditentukan nilai variabel dengan dummy variabel. Untuk pelaporan yang

dilakukan sebelum batas akhir, diberikan tanda skor 0 dan untuk pelaporan

setelah batas akhir pelaporan diberikan tanda skor 1. Penelitian ini

menggunakan batasan waktu penyampaian untuk mengukur kepatuhan

adalah satu bulan sebelum tanggal batas akhir penyampaian yaitu 31 Maret

dan satu bulan setelah batas akhir penyampaian SPT tahunan.

b. Pemeriksaan Pajak

Pemeriksaan pajak yang merupakan serangkaian kegiatan untuk mencari,

mengumpulkan, mengolah data dan atau keterangan lainnya untuk

menguji kepatuhan pemenuhan kewajiban perpajakan dan untuk tujuan

lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan

perpajakan. Ada beberapa kriteria seorang Wajib Pajak yang akan

diperiksa, antara lain seperti berikut ini.

1) SPT yang dilaporkan menyatakan lebih bayar (wajib diperiksa).

2) SPT tidak atau terlambat disampaikan.

3) SPT memenuhi kriteria yang ditentukan Direktur Jenderal Pajak

untuk diperiksa.

Penelitian ini menggunakan dummy variable untuk ukuran pemeriksaan

pajak. Apabila sampel penelitian Wajib Pajak Orang Pribadi diperiksa oleh

commit to user

dan apabila Wajib Pajak Orang Pribadi yang menjadi sampel penelitian ini

tidak diperiksa oleh petugas pajak diberi angka 0.

c. Perubahan Penghasilan Kena Pajak (PhKP)

Merupakan selisih antara jumlah Penghasilan Kena Pajak atas Wajib Pajak

Orang Pribadi tahun sebelumnya dan Penghasilan Kena Pajak Wajib Pajak

Orang Pribadi pada tahun berikutnya sebagaimana terlaporkan dalam SPT

tahunan. Dalam penelitian ini perubahan Penghasilan Kena Pajak

ditentukan berdasarkan selisih Penghasilan Kena Pajak tahun 2007 dan

Penghasilan Kena Pajak tahun 2008 sebagaimana tercantum dalam SPT

tahunan 2007 dan 2008. Variabel ini diukur dengan logaritma natural dari

selisih Penghasilan Kena Pajak tahun 2008 dan tahun 2007.

E. Metoda Analisis Data

Metode analisis yang digunakan dalam penelitian ini adalah model analisis

regresi berganda. Dalam melakukan analisi regresi berganda, terlebih dahulu

dilakukan pengujian asumsi klasik yang terdiri dari: normlitas data, asumsi

heteroskedastisitas, asumsi autokorelasi, dan asumsi multikolinearitas.

1. Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model regresi

dengan membagi model regresi, variabel pengganggu atau residual memiliki

distribusi normal (Ghozali, 2005). Untuk menguji normalitas, peneliti

menggunakan uji Kolmogorov Smirnov. Kriteria pengujian yang digunakan

commit to user

bahwa data berdistribusi normal, dan apabila jika ρ-value < 0.05, maka dapat

dinyatakan bahwa data tidak berdistribusi normal.

2. Multikolinieritas

Uji multikolinieritas bertujuan untuk menguji apakah model regresi

ditemukan adanya korelasi antar variabel independen (Ghozali, 2005). Model

regresi yang baik seharusnya tidak terjadi korelasi di antara independen. Jika

variabel independen saling korelasi, maka variabel-variabel ini tidak

orthogonal. Variabel orthogonal adalah variabel independen yang nilai

korelasi antar sesama variabel sama dengan nol. Untuk mendeteksi ada atau

tidaknya multikolinieritas di dalam model, peneliti akan melihat Tolerence

dan Variance Inflation Factors (VIF) dengan alat bantu program Statistical

Product and Service Solution (SPSS).

Tolerence mengukur variabilitas variabel independen yang terpilih yang

tidak dijelaskan variabel independen lainnya. Jadi nilai Tolerence yang rendah

sama dengan nilai VIF yang tinggi (karena VIF = 1/Tolerence). Nilai cut off

yang umum dipakai untuk menunjukkan adanya multikolinieritas adalah nilai

Tolerence < 0.10 atau sama dengan nilai VIF > 10. Bila ternyata dalam model

terdapat multikolinieritas, peneliti akan mengatasi hal tersebut dengan

transformasi variabel. Transformasi variabel merupakan salah satu cara

mengurangi hubungan linier di antara variabel independen. Transformasi

dapat dilakukan dalam bentuk logaritma natural dan bentuk first difference

commit to user 3. Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam model regresi

linier ada korelasi antara kesalahan pengganggu pada periode t dengan

kesalahan pengganggu pada periode t-1 (sebelumnya). Jika terjadi korelasi,

maka dinamakan ada problem autokorelasi. Autokorelasi muncul karena

observasi yang berurutan sepanjang waktu berkaitan satu sam lainnya. Hal ini

sering ditemukan pada data runtut waktu (time series) karena “gangguan”

pada individu atau kelompok yang sama pada periode berikutnya. Pada data

cross section (silang waktu), masalah autokorelasi relatif jarang terjadi karena

gangguan pada observasi yang berbeda berasal dari individu atau kelompok

yang berbeda. Model regresi yang baik adalah regresi yang bebas dari

autokorelasi (Ghozali, 2005).

Pengujian ada tidaknya masalah autokorelasi, peneliti akan

menggunakan uji Durbin-Watson dengan alat bantu SPSS. Menurut Ghozali

(2005), jika du < d <4-du maka tidak terjadi autokorelasi baik positif atau

negatif. Pengambilan keputusan ada tidaknya autokorelasi didasarkan pada

kriteria berikut ini:

Hipotesis Nol Keputusan Jika

1. Tidak ada autokorelasi positif.

2. Tidak ada autokorelasi positif.

3. Tidak ada autokorelasi negatif.

4. Tidak ada autokorelasi negatif.

5. Tidak ada autokorelasi, positif

commit to user 4. Pengujian Heteroskedaktisitas

Uji heterokedaktisitas bertujuan untuk menguji apakah dalam model

regresi terjadi ketidaksamaan variance dari residual satu pengamatan ke

pengamatan yang lain. Jika variance dari residual satu pengamatan ke

pengamatan yang lain tetap, maka disebut homoskedastisitas dan jika berbeda

disebut heterokedastisitas. Sebuah model regresi yang baik adalah model

regresi yang mempunyai data yang homoskedastisitas atau tidak terjadi

heterokedastisitas. Kebanyakan data cross section mengandung situasi

heterokedastisitas karena data ini menghimpun data yang mewakili berbagai

ukuran (kecil, sedang, atau besar) (Ghozali, 2005). Untuk mendeteksi ada atau

tidaknya heterokedastisitas dalam model, peneliti akan menggunakan uji

Glejser dengan bantuan program SPSS. Apabila koefisien parameter beta >

0.05 maka tidak ada masalah heteroskedastisitas (Ghozali, 2005). Jika ternyata

dalam model terdapat heteroskedastisitas, maka cara memperbaiki dapat

dilakukan:

a. Transformasi dalam bentuk model regresi dengan membagi model

regresi dengan salah satu variabel independen yang digunakan dalam

model tersebut.

b. Transformasi logaritma.

5. Pengujian Hipotesis

Sesuai dengan kerangka pemikiran dan pengajuan hipotesis di atas

commit to user

PPJ = β0+ β 1 KPTH + β 2 PMRKS + β 3 PPKP + ε

Notasi:

PPJ = Peningkatan Penerimaan Pajak Penghasilan

KPTH = Tingkat Kepatuhan Wajib Pajak

PMRKS = Pemeriksaan Pajak

PPKP = Perubahan Penghasilan Kena Pajak.

β0 = konstanta

β1 –β3 = koefisien regresi

ε = error term

Adapun langkah-langkah pengujian hipotesis dalam penelitian ini dapat

dipaparkan seperti berikut ini:

a. Pengujian Parameter Regresi Simultan (Signifikansi-F)

Pengujian ini untuk mengetahui apakah model regresi yang digunakan

layak (fit) untuk melakukan pengujian hipotesis dalam penelitian ini.

Pengujian ini dilakukan dnegan alat bantu program SPSS versi 16.0.

Kriteria pengujiannya adalah seperti berikut ini:

1) H0 diterima dan Ha ditolak yaitu apabila ρ-value < 0.05 atau bila

nilai signifikansi lebih dari nilai alpha 0,05 berarti model regresi

dalam penelitian ini tidak layak (fit) untuk digunakan dalam

commit to user

2) H0 ditolak dan Ha diterima yaitu apabila ρ-value > 0.05 atau bila nilai signifikansi kurang dari nilai alpha 0,05 berarti model regresi

dalam penelitian ini layak (fit) untuk digunakan dalam penelitian.

b. Pengujian Parameter Regresi Parsial (Signifikansi-t )

Uji ini digunakan untuk mengetahui apakah variabel bebas secara

individual mempengaruhi variabel terikat dengan asumsi variabel

independen lainnya konstan. Kriteria pengujiannya adalah seperti berikut

ini.

1) H0 diterima dan Ha ditolak yaitu apabila ρ-value > 0.05 atau bila nilai

signifikansi lebih dari nilai alpha 0,05 berarti variabel independen

secara individual tidak berpengaruh terhadap variabel dependen.

2) H0 ditolak dan Ha diterima yaitu apabila ρ-value < 0.05 atau bila nilai

signifikansi kurang dari nilai alpha 0,05 berarti variabel independen

secara individual berpengaruh terhadap variabel dependen.

c. Pengujian Ketepatan Perkiraan (R2)

Pengujian ini untuk mengetahui seberapa jauh kemampuan model dalam

menerangkan variasi variabel independen. Tingkat ketepatan regresi

dinyatakan dalam koefisien determinasi majemuk (R2) yang nilainya

antara 0 sampai dengan 1. Nilai yang mendekati 1 berarti

variabel-variabel independen memberikan hampir semua informasi yang

dibutuhkan untuk memprediksi variasi variabel independen. Jika dalam

suatu model terdapat lebih dari dua variabel independen, maka lebih baik

commit to user

BAB IV

ANALISIS DATA DAN PEMBAHASAN

Bab ini bertujuan untuk mengungkap hasil analisis data penelitian dan

pembahasannya. Penjelasan pada bab ini akan difokuskan pada bab IV (empat)

dalam sub bahasan, yaitu hasil pengumpulan data, analisis deskriptif, pengujian

asumsi klasik, pengujian hipotesis, dan pembahasan hasil penelitian.

A. Hasil Pengumpulan Data

Penelitian ini bertujuan memberikan bukti empiris pengaruh tingkat

kepatuhan Wajib Pajak, pemeriksaan pajak serta perubahan Penghasilan Kena

Pajak terhadap peningkatan penerimaan pajak penghasilan Wajib Pajak Orang

Pribadi. Penelitian ini menggunakan data sekunder berupa data Surat

Pemberitahuan (SPT) tahunan Wajib Pajak Orang Pribadi pada KPP Pratama

Surakarta yang dilaporkan atau disampaikan selama kurun waktu 1 Maret 2009

sampai dengan 31 April 2009. Berdasarkan kriteria yang telah ditentukan

sebelumnya, diperoleh sampel penelitian sejumlah 310 SPT tahunan Wajib Pajak

Orang Pribadi.

B. Analisis Deskriptif

Analisis deskriptif memberikan gambaran umum mengenai variabel

penelitian data kuantitatif kepatuhan Wajib Pajak, pemeriksaan pajak, perubahan

Penghasilan Kena Pajak serta peningkatan penerimaan pajak yang dihitung dari

commit to user

dalam penelitian. Gambaran data yang dimaksud terdiri dari nilai maximum, nilai

minimum dan nilai mean serta standar deviation data penelitian yang digunakan

dalam penelitian ini. Gambaran mengenai data penelitian yang dimaksud dapat

dilihat dalam tabel berikut ini:

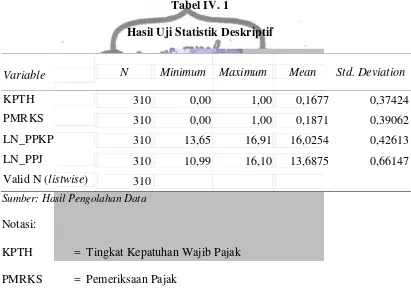

Tabel IV. 1

Hasil Uji Statistik Deskriptif

Variable N Minimum Maximum Mean Std. Deviation

KPTH 310 0,00 1,00 0,1677 0,37424

PMRKS 310 0,00 1,00 0,1871 0,39062

LN_PPKP 310 13,65 16,91 16,0254 0,42613

LN_PPJ 310 10,99 16,10 13,6875 0,66147

Valid N (listwise) 310

Sumber: Hasil Pengolahan Data

Notasi:

KPTH = Tingkat Kepatuhan Wajib Pajak

PMRKS = Pemeriksaan Pajak

LN_PPKP = Logaritma Natural Perubahan Penghasilan Kena Pajak

LN_PPJ = Logaritma Natural Peningkatan Penerimaan Pajak Penghasilan

Tabel di atas menunjukkan untuk Wajib Pajak Orang Pribadi yang

terdaftar di Kantor Pelayanan Pajak Pratama (KPP Pratama) dan menjadi sampel

dalam penelitian ini memiliki rata-rata nilai LN_PPKP sebesar 16,0254, nilai

minimum sebesar 13,65 dan nilai maksimum sebesar 16,91 serta nilai standar

commit to user

berkisar diantara 16,45153 sampai dengan 15,59927. Rata-rata nilai PPJ sebesar

13,6907, nilai minimum sebesar 10,99 dan nilai maksimum sebesar 16,10 dan

dengan standar deviasi sebesar 0,66054 maka distribusi atau penyebaran data

LN_PPJ adalah berkisar antara 14,35124 sampai dengan 13,03016. Rata-rata nilai

PMRKS sebesar 0,1871, nilai minimum sebesar 0,00 dan nilai maksimum sebesar

1,00. Rata-rata nilai KPTH sebesar 0,1677, nilai minimum sebesar 0,00 dan nilai

maksimum sebesar 1,00. Kedua variabel ini merupakan variabel dummy yang

menggunakan skala 1 dan 0 sehingga nilai maksimum kedua variabel ini adalah 1

dan nilai minimumnya adalah sebesar 0.

Analisis data dalam penelitian ini menggunakan analisis regresi linear

berganda (multiple regression model) untuk menguji pengaruh tingkat kepatuhan

Wajib Pajak, pemeriksaan pajak serta perubahan Penghasilan Kena Pajak terhadap

peningkatan penerimaan pajak penghasilan Wajib Pajak Orang Pribadi. Namun

sebelum pengujian hipotesis penelitian dengan menggunakan model regresi

berganda tersebut, terlebih dahulu dilakukan uji asumsi klasik yang terdiri dari uji

normalitas data, autokorelasi dan heteroskedastisitas serta multikolinieritas.

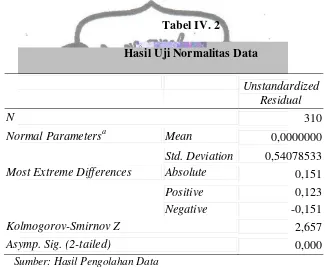

C. Pengujian Asumsi Klasik

Model regresi dalam penelitian dapat digunakan untuk estimasi dengan

signifikan dan representatif jika model regresi tersebut tidak menyimpang dari

asumsi dasar klasik regresi berupa: normalitas, autokorelasi, heterokedastisitas