I. PENDAHULUAN

1.1. Latar Belakang

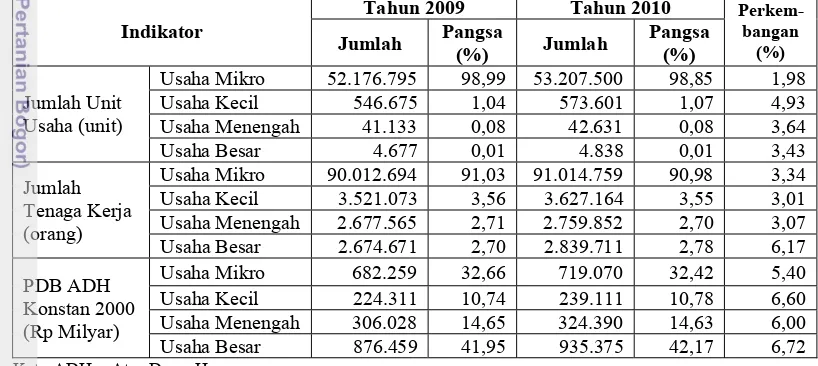

Usaha Mikro, Kecil, dan Menengah (UMKM) merupakan salah satu tumpuan perekonomian Indonesia. Hingga tahun 2011, tercatat sekitar 99,99 persen usaha di Indonesia adalah UMKM, sedangkan 0,01 persen lainnya tergolong sebagai usaha besar. Tingginya angka tersebut membuat peranan UMKM Indonesia berdampak signifikan terhadap masyarakat. Jumlah UMKM yang mencapai 53,82 juta unit mampu menyerap 99,40 juta tenaga kerja Indonesia. Hal tersebut pun berpengaruh terhadap total Produk Domestik Bruto (PDB) yang mencapai 57,12 persen.1

Tabel 1. Perkembangan Data Usaha Mikro, Kecil, Menengah, dan Usaha Besar Tahun 2009-2010

Ket : ADH = Atas Dasar Harga

Sumber : Statistik UMKM Tahun 2009-2010

UMKM Indonesia juga memiliki keterkaitan dengan sektor pertanian. Berdasarkan jumlah unit usaha tahun 2010, proporsi sektor ekonomi UMKM didominasi oleh sektor pertanian, peternakan, kehutanan, dan perikanan yaitu

sebesar 49,58 persen. Sektor pertanian tersebut berkontribusi terhadap Produk Domestik Bruto (PDB) UMKM dengan proporsi terbesar yaitu senilai 27,7 persen pada tahun 2010. Perkembangan UMKM sektor pertanian dari aspek jumlah unit

1

Statistik UMKM Tahun 2009-2010. Kementerian Koperasi dan Usaha Mikro, Kecil, dan

Indikator

usaha dan PDB tersebut menggambarkan bahwa terdapat potensi yang besar atas kekuatan domestik UMKM Indonesia. Apabila hal tersebut dapat dikelola dan dikembangkan dengan baik, tentu akan mewujudkan UMKM sektor pertanian yang tangguh. Kontribusi UMKM terhadap perekonomian negara tidak perlu diragukan lagi, karena telah terbukti di beberapa negara, termasuk Indonesia, bahwa UMKM dapat menjadi tumpuan perekonomian suatu negara. Namun, menurut Wijono (2005), secara umum usaha kecil dan menengah saat ini masih dihadapkan pada masalah-masalah mendasar yang mencakup antara lain (1) sulitnya akses usaha kecil dan menengah pada pasar atas produk-produk yang dihasilkan, (2) lemahnya pengembangan dan penguatan usaha, (3) keterbatasan akses terhadap sumber-sumber pembiayaan dari lembaga-lembaga keuangan formal khususnya perbankan. Adapun beberapa permasalahan yang dihadapi UMKM adalah berkaitan dengan keterbatasan modal, bahan baku, pemasaran (marketing), manajemen dan produksi, serta persaingan usaha. Pada industri kecil, keterbatasan modal menjadi permasalahan utama yang dihadapi UMKM sebesar 36,63 persen (BPS 2004).

Keterbatasan akses UKM terhadap sumber pembiayaan formal khususnya perbankan membuat pelaku usaha beralih kepada sumber pembiayaan lainnya, yaitu Lembaga Keuangan Mikro (LKM). Lembaga Mikro ini bersifat spesifik

karena mempertemukan permintaan dana penduduk miskin atas ketersediaan dana. Bagi lembaga keuangan formal, penduduk miskin tidak akan dapat terlayani karena persyaratan formal yang harus dipenuhi tidak dimiliki (Wardoyo 2004). Dengan demikian, LKM memiliki fungsi sebagai lembaga yang memberikan berbagai jasa keuangan bagi masyarakat berpenghasilan rendah serta usaha mikro.

Menurut Bank Indonesia, LKM dibagi menjadi dua kategori besar yaitu LKM yang berwujud bank dan non bank. Kategori LKM non bank terbagi dua menjadi formal dan non formal. Masing-masing LKM tersebut memiliki kinerja yang berbeda-beda dalam kontribusinya untuk memenuhi kebutuhan nasabah yang umumnya adalah pelaku UKM.

Tabel 2. Profil Lembaga Keuangan Mikro Tahun 2007

No. Jenis LKM Jumlah

1 BPR 2.164 2.161.000 11.639.000 5.692 10.795.000 2 BRI Unit 4.046 3.210.678 21.334.800 31.271.553 32.881.790 3 Badan Kredit

Desa (BKD)

4.518 11.667.054 3.829.209 464.812 28.464 Non Bank

A. Formal

4 KSP 1.596 684.874 1.156.692 481.152 325.341 5 USP 36.466 10.523.585 13.488.092 5.015.596 1.451.576

6 Pegadaian 827 7.768.278 9.631.772 na na

B. Non Formal

7 BMT 2.017 280.000 1.200.000 450.000 1.500.000

8 LSM 143 69.188 84.140 71.845 47.707

Total 51.777 36.084.937 36.084.937 37.311.100 47.029.878

Sumber : PINBUK dalam Kurnialestari 2007

Keterangan : na = not available (tidak dapat diketahui)

Berdasarkan Tabel 2, jenis LKM yang memiliki unit terbanyak adalah Unit Simpan Pinjam (USP), sedangkan dalam hal jumlah pinjaman didominasi oleh LKM kategori bank yaitu BRI Unit. Hal tersebut karena skim kredit yang ditawarkan oleh BRI Unit lebih besar daripada USP. Namun pada

disalurkan, posisi KSP dan USP termasuk peringkat dua besar setelah BRI Unit Desa. Jumlah kredit yang disalurkan masing-masing sebesar Rp 6.141.400 juta (41,87%) untuk BRI Unit Desa serta Koperasi Simpan Pinjam (KSP) dan Unit Simpan Pinjam (USP) pada koperasi Rp 4.159.867 juta (28,36%).

Dalam menjalankan aktivitasnya sebagai lembaga keuangan mikro, koperasi dapat menggunakan model pembiayaan yang bersifat merangkul dan memberdayakan masyarakat pedesaan yaitu Grameen Bank yang dipelopori oleh Muhammad Yunus di Bangladesh. Grameen Bank merupakan bank yang diperuntukan unuk orang-orang termiskin yang tinggal di daerah pedesaan.

Grameen Bank di Indonesia pertama kali direplikasi oleh Yayasan Karya Usaha

Mandiri (KUM) di Kecamatan Nanggung, Kabupaten Bogor, Jawa Barat pada tahun 1989. Keberadaan Grameen Bank tersebut mampu membuktikan bahwa orang-orang miskin, termasuk pengusaha mikro, tergolong layak kredit. Grameen Bank juga berperan dalam meningkatkan pendapatan nasabah usaha mikro, yakni pendapatan sesudah memperoleh kredit lebih besar daripada pendapatan sebelum memperoleh kredit (Thoha 2000).

Salah satu koperasi yang menggunakan model Grameen Bank adalah Koperasi Baytul Ikhtiar (KBI) di Kota Bogor. Koperasi ini merupakan lembaga yang berdiri dibawah naungan Yayasan Pengembangan Masyarakat Mustadh’afiin

1.2. Perumusan Masalah

Provinsi Jawa Barat menempati urutan ketiga dalam perkembangan jumlah koperasi aktif di Indonesia. Hingga tahun 2011, jumlah koperasi aktif di Jawa Barat mencapai 14.856 unit dan tercatat 769 unit diantaranya berada di Kota Bogor, Jawa Barat. Jumlah koperasi tersebut telah mengalami peningkatan sebesar 3,3 persen dari jumlah koperasi di Kota Bogor pada tahun 20092.

Koperasi Baytul Ikhtiar (KBI) merupakan salah satu koperasi di Kota Bogor, Jawa Barat yang bergerak dalam pemberdayaan masyarakat khususnya UMKM. Pemberdayaan ini dilakukan oleh KBI melalui pembiayaan kepada masyarakat yang tergabung dalam anggota layanan KBI. Pembiayaan dalam konteks ini merupakan penyaluran dana pinjaman yang diberikan oleh KBI kepada anggotanya. Jangkauan wilayah KBI cukup luas, mulai dari Kodya Bogor, Kabupaten Bogor, dan Kabupaten Sukabumi yang diwakili oleh 5 kantor unit koperasi dengan jangkauan target sasaran masyarakat yang bertempat tinggal 12 km dari masing-masing kantor unit.

Seperti halnya dengan LKM lainnya, KBI tentunya dihadapkan pada kendala mendasar yaitu dalam hal operasional koperasi. Dengan batas plafon pembiayaan yang tergolong rendah, yaitu Rp 300.000,- hingga Rp 5.000.000,-, KBI membutuhkan biaya transaksi yang cukup besar pada tiap plafon pembiayaan

yang disalurkan. Berbeda halnya dengan perbankan yang dapat memberikan plafon pembiayaan dengan jumlah besar dalam satu kali transaksi. Besarnya biaya operasional yang harus disediakan bagi pembiayaan usaha mikro mengharuskan KBI untuk melakukan perhitungan break-even interest secara cermat. Adapun sumber pendapatan utama bagi KBI sebagai lembaga yang menyalurkan pembiayaan adalah margin pada tiap plafon yang diberikan. Oleh karena itu, agar dalam jangka panjang sebuah pembiayaan mikro dapat berlanjut, maka pendapatan margin pembiayaan harus dapat menutupi biaya operasional koperasi. Hal tersebut berarti bahwa koperasi harus mencapai keadaan kelayakan finansial tanpa harus merugikan anggota sasaran

Berdasarkan kondisi perkembangan KBI pada Tabel 3, dapat dilihat bahwa jumlah pembiayaan dan anggota koperasi meningkat dari tahun 2009 hingga tahun

2011. Jumlah pembiayaan yang disalurkan terus meningkat dengan laju pertumbuhan sekitar 56,9 persen per tahun. Hal tersebut seiring dengan peningkatan jumlah anggota koperasi sebesar 37,35 persen tiap tahunnya.

Tabel 3.Perkembangan Pembiayaan dan Anggota KBI Tahun 2009-2011

Tahun Pertumbuhan

(%/thn) 2009 2010 2011

Pembiayaan (Milyar Rp) 3.953 6.164 9.742 56,99

Anggota (orang) 11.059 13.002 20.429 37,35

Sumber : Koperasi Baytul Ikhtiar 2012

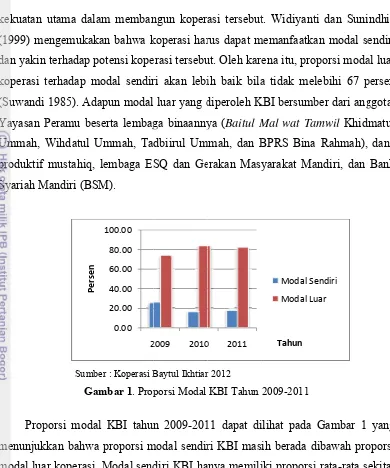

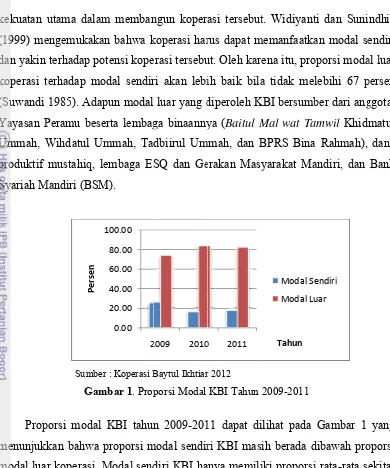

Namun, kondisi lain menunjukkan adanya penurunan proporsi modal sendiri KBI pada tahun 2009-2011. Penurunan proporsi modal sendiri ini pada dasarnya bukan disebabkan adanya penurunan dari besarnya modal sendiri yang terdiri dari simpanan wajib, simpanan pokok, dana Latihan Wajib Kelompok (LWK), dana cadangan, hibah, sisa hasil usaha, dan sebagian dari modal penyertaan. Salah satu hal yang menyebabkan penurunan proporsi modal sendiri koperasi adalah semakin besarnya jumlah hutang yang dimiliki koperasi tiap tahunnya, sehingga proporsi modal luar koperasi semakin meningkat.

Keputusan KBI dalam meningkatkan jumlah modal luar didasari atas adanya

kebutuhan dalam pengembangan unit koperasi di beberapa wilayah target. Hal tersebut disebabkan oleh tingginya biaya yang dibutuhkan koperasi dalam melakukan pengembangan dan penumbuhan usaha, sedangkan modal koperasi pada tahun 2010 dan 2011 belum memenuhi besarnya kebutuhan tersebut. Modal koperasi yang belum mencukupi biaya tersebut dapat disebabkan karena KBI baru resmi berdiri pada tahun 2008 sehingga rentang waktu yang dimiliki dalam pengumpulan modal koperasi belum dirasa cukup.

Tabel 4. Sisa Hasil Usaha (SHU) KBI Tahun 2009-2011

Tahun Perkembangan

(Rp/Tahun) 2009 2010 2011

Pendapatan (Rp) 972,605,204 1,429,663,722

2,223,332,346 625,363,571 Biaya (Rp) 879,027,267 1,304,704,123

2,153,063,709 637,018,221 SHU (Rp) 93,577,937 124,959,599

70,268,637 (11,654,650)

Sumber : Laporan Laba Rugi Koperasi Baytul Ikhtiar Tahun 2009-2011

Berdasarkan data pada Tabel 4, perkembangan laba koperasi pada tahun 2009-2011 menunjukkan rata-rata penurunan sebesar Rp 11.654.650,-. Kondisi tersebut menggambarkan bahwa koperasi belum dapat meningkatkan laba atas modal luar yang dipergunakan oleh koperasi. Oleh karena itu, perlu ditinjau kembali bagaimana keberlanjutan finansial KBI sebagai lembaga keuangan mikro yang memiliki peran dalam hal pemberdayaan masyarakat miskin secara berkelanjutan.

Dalam upaya memperoleh kondisi yang berkelanjutan dalam hal finansial, maka KBI harus memperhatikan besarnya margin pembiayaan sebagai pendapatan utama koperasi. Oleh karena itu, KBI harus berfokus pada pemberian pembiayaan mikro yang diperuntukan untuk modal kerja dan investasi. Hal ini bertujuan untuk menghindari tunggakan pembiayaan yang berujung pada kerugian koperasi. Koperasi berkeyakinan bahwa masyarakat pedesaan tergolong layak kredit dan mampu mengusahakan usaha yang dijalankan dengan adanya pembiayaan produktif.

1.3. Tujuan Penelitian

Berdasarkan perumusan masalah di atas, tujuan dari penelitian ini adalah sebagai berikut :

a. Menganalisis kinerja keuangan Koperasi Baytul Ikhtiar sebagai lembaga intermediasi keuangan mikro

b. Menganalisis keberlanjutan keuangan dari pembiayaan Koperasi Baytul Ikhtiar c. Menganalisis faktor-faktor yang mempengaruhi besar pembiayaan yang

disalurkan Koperasi Baytul Ikhtiar kepada kelompok mitra

1.4. Manfaat Penelitian

Hasil penelitian ini diharapkan dapat menjadi informasi bagi Koperasi Baytul Ikhtiar untuk mengetahui posisi lembaga dari aspek finansial, baik

mengenai permodalan koperasi maupun keberlanjutan finansial sehingga KBI mampu meningkatkan kualitasnya sebagai LKM dengan basis syariah yang berupaya melayani kebutuhan masyarakat miskin khususnya pelaku UMKM. Manfaat lainnya adalah KBI dapat mengetahui faktor-faktor apa saja yang mempengaruhi KBI dalam menyalurkan pembiayaan agribisnis sehingga faktor-faktor tersebut dapat menjadi bahan pertimbangan utama bagi KBI dalam pembiayaan selanjutnya. Selain itu, hasil penelitian ini pun diharapkan dapat dijadikan bahan kajian atau referensi untuk penelitian selanjutnya.

1.5. Ruang Lingkup Penelitian

Ruang lingkup penelitian ini adalah melakukan kajian finansial KBI dengan menggunakan laporan keuangan (neraca) dan laba rugi KBI tahun 2009-2011. Penelitian mengenai faktor-faktor yang mempengaruhi pembiayaan

agribisnis dibatasi pada anggota koperasi yang sedang memanfaatkan fasilitas pembiayaan KBI dengan peruntukan sektor agribisnis, baik on-farm maupun off-farm. Secara keseluruhan, data diperoleh berdasarkan informasi secara langsung dari pengurus KBI dan petani sebagai anggota KBI.

II. TINJAUAN PUSTAKA

2.1. Implikasi Grameen Bank di Indonesia

Grameen Bank pertama kali direplikasikan di Indonesia pada tahun 1989

di Kecamatan Nanggung, Kabupaten Bogor, Jawa Barat oleh Yayasan Karya Usaha Mandiri (KUM). Selanjutnya model pembiayaan ini dikembangkan di Jawa Timur oleh LSM Yayasan Mitra Karya (YMK) pada tahun 1993 (Thoha 2000). Berdasarkan hasil penelitian Thoha (2000) mengenai peranan dan efektivitas model Grameen Bank dan model Kukesra di Kecamatan Binangun, Kabupaten Blitar, dapat ditunjukkan bahwa (1) Grameen Bank mempunyai daya tarik yang lebih kuat daripada Kukesra dalam hal kemudahan prosedur peminjaman dan angsuran, tingkat bunga yang relatif rendah, tidak diperlukannya agunan, serta

kenyamanan anggota dalam memperoleh perhatian, bimbingan usaha, dan bantuan pemasaran, (2) Grameen Bank terbukti lebih efektif sebagai sarana peningkatan kesejahteraan ekonomi dan sosial rumah tangga miskin di pedesaan bila dibandingkan dengan Kukesra. Keberhasilan tersebut dapat diukur dari peningkatan pendapatan nasabah Grameen Bank yang mencapai 90 persen per tahun, dan (3) manfaat yang diterima nasabah Grameen Bank bernilai lebih tinggi daripada Kukesra, yaitu dalam hal kemampuan menabung nasabah, hidup yang lebih hemat, jaringan usaha yang semakin luas, meningkatnya pengetahuan tentang bisnis, dan menurunnya tingkat ketergantungan nasabah terhadap renternir.

2.2.Koperasi Sebagai Lembaga Keuangan Mikro

UED-SP dan sejenisnya. Sebagai lembaga keuangan, LKM dapat melakukan kegiatan operasinya dengan model konvensional maupun syariah.

Koperasi khususnya yang bergerak dalam usaha simpan pinjam, baik Koperasi Simpan Pinjam (KPS) maupun Unit Simpan Pinjam (UPS) adalah LKM yang dapat melayani masyarakat terutama anggotanya, yaitu dalam hal menyimpan dan meminjam dana. Berdasarkan data Bank Indonesia (2001), koperasi termasuk LKM yang banyak membantu penyediaan dana bagi mendukung permodalan kegiatan Usaha Kecil Menengah (UKM) pada masa krisis. Ditinjau dari besarnya pembiayaan yang disalurkan, posisi KSP dan USP termasuk dua besar setelah BRI Unit Desa. Jumlah kredit yang disalurkan masing-masing sebesar Rp 6.141.400 (41,87 persen) untuk BRI Unit Desa serta KSP dan USP sebesar Rp 4.159.867 juta (28,36 persen). Jumlah lembaga KSP dan USP pun berada pada posisi terbanyak dan tersebar di Indonesia. Oleh karena itu, usaha simpan pinjam pada koperasi yang dilakukan olek KSP dan USP mempunyai peluang yang cukup baik untuk membantu mengembangkan LKM.

2.3. Kinerja Keuangan Koperasi

Kinerja keuangan adalah suatu penilaian terhadap laporan keuangan perusahaan yang menyangkut posisi keuangan perusahaan serta perubahan

Hasil penelitian Kurnialestari (2007) menunjukkan bahwa kinerja keuangan yang terdiri dari rasio-rasio keuangan yang digeneralisasikan untuk mengetahui tingkat kesehatan KBMT Ibbadurrahman menggambarkan hasil yang kurang memuaskan. Hal tersebut dikarenakan tidak ada satu periode pun dari 6 periode penelitian yang menunjukkan kinerja keuangan KBMT berada pada predikat sehat. Pengukuran kinerja keuangan Koperasi Unit Desa Sumber Alam yang dilakukan oleh Jakiyah (2011) dengan menggunakan analisis rasio menunjukkan bahwa aset dan nilai rasio solvabilitas yang dimiliki koperasi tergolong dalam standar yang baik. Namun, rasio aktivitas koperasi, Return On

Investment (ROI), return on net worth ratio, dan operating margin ratio masih

berada dibawah standar yang baik.

Penelitian Lismawati (2009) yang menggunakan alat analisis tren, analisis persentase per komponen, dan analisis ratio dalam meneliti kinerja keuangan KUD Sumber Alam tahun 2003-2008 menunjukkan bahwa keadaan rasio solvabilitas dalam keadaan yang cukup baik karena memenuhi standar, sedangkan hasil perhitungan rasio likuiditas, rentabilitas, dan aktivitas usaha berada dalam keadaan yang tidak baik. Hal tersebut disebabkan oleh penurunan nilai penjualan yang terus menerus sehingga SHU yang diperoleh koperasi menurun. Adapun hasil penelitian Purba (2011) terhadap kinerja keuangan Koperasi Kelompok Tani

Berdasarkan keempat hasil penelitian mengenai rasio keuangan tersebut, terdapat tiga hasil penelitian yang menunjukkan kinerja koperasi yang tergolong tidak sehat. Adapun jenis koperasi yang diteliti pada penelitian tersebut merupakan koperasi yang bergerak dalam bidang penjualan barang ataupun jasa, sedangkan koperasi yang digunakan dalam penelitian ini merupakan koperasi simpan pinjam yang berfokus pada penyaluran pembiayaan, sehingga terdapat perhitungan rasio yang tidak dapat digunakan dalam penelitian ini, seperti rasio perputaran persediaan. Perbedaan lainnya terletak pada jangka waktu penelitian karena penelitian ini menganalisis kinerja keuangan Koperasi Baytul Ikhtiar dalam jangka waktu tiga tahun terakhir, yaitu 2009-2011 karena koperasi ini baru berdiri pada tahun 2008. Sedangkan penelitian yang telah dipaparkan di atas umumnya menganalisis rasio keuangan dalam lima hingga enam tahun terakhir.

2.4. Analisis Keberlanjutan Finansial

2.5. Faktor-Faktor yang Mempengaruhi Pembiayaan Agribisnis

Kurnia (2009) meneliti faktor-faktor yang mempengaruhi realisasi pembiayaan syariah untuk sektor agribisnis di KBMT Tadbiirul Ummah. Adapun yang termasuk faktor-faktor tersebut adalah pengalaman usaha, profit usaha, frekuensi pembiayaan, nisbah bagi hasil, tahun pendidikan, komposisi modal usaha, dan sektor usaha. Berdasarkan uji statistik-t, variabel bebas yang berpengaruh signifikan pada taraf nyata lima persen realisasi permintaan pembiayaan syariah untuk sektor agribisnis pada KBMT Tadbiirul Ummah adalah variabel nisbah bagi hasil. Sedangkan untuk faktor-faktor yang lain seperti pengalaman usaha, profit usaha, frekuensi pembiayaan, komposisi modal, tingkat pendidikan dan sektor usaha tidak berpengaruh secara signifikan terhadap penyaluran pembiayaan syariah untuk sektor agribisnis.

Hasil penelitian Kurnialestari (2007) menunjukkan bahwa faktor-faktor yang mempengaruhi besar pembiayaan mitra KBMT Ibbadurrahman dipengaruhi secara signifikan dan positif oleh variabel pendapatan bersih, lama menjadi mitra, dan dummy usaha lain. Sedangkan, secara negatif oleh dummy pinjaman lain dan dummy jenis kelamin. Adapun variabel yang memberikan pengaruh tidak signifikan terhadap besar pembiayaan adalah variabel jumlah tanggungan.

Selain itu, penelitian mengenai faktor-faktor yang mempengaruhi realisasi

pembiayaan juga dilakukan oleh Mahliza (2011). Hasil penelitiannya menunjukkan bahwa faktor-faktor yang berpengaruh nyata terhadap jumlah realisasi pembiayaan murabahah di KBMT Bil Barkah adalah lama pendidikan, lama usaha, pendapatan bersih usaha per bulan, dan agunan. Keempat faktor tersebut memiliki pengaruh positif terhadap realisasi pembiayaan murabahah tersebut.

mempengaruhi pembiayaan ini merupakan salah satu bagian dari penelitian yang dilakukan dari sisi penerima manfaat. Perbedaan lain dari penelitian ini adalah menggunakan lembaga keuangan mikro dengan model pembiayaan Grameen Bank yang menggabungkan sistem perbankan dengan pendekatan kelompok.

III. KERANGKA PEMIKIRAN

3.1. Kerangka Pemikiran Teoritis

3.1.1 Peranan Kredit Sebagai Barang Ekonomi

Istilah kredit berasal dari bahasa Yunani (credere) yang berarti kepercayaan

(truth atau faith). Berdasarkan UU No. 10 tahun 1998, kredit adalah penyediaan

uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan

atau kesepakatan pinjam meminjam antara bank dengan pihak lain yang

mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu

tertentu dengan pemberian bunga. Kasmir (2004) mengemukakan unsur-unsur

kredit, yaitu :

a. Kepercayaan merupakan keyakinan pemberi kredit bahwa penerima kredit akan mengembalikan kredit sesuai jangka waktu kredit

b. Kesepakatan merupakan perjanjian antara pemberi dan penerima kredit yang ditandatangani oleh kedua belah pihak

c. Jangka waktu merupakan batas waktu pengembalian angsuran kredit yang sudah disepakati kedua pihak

d. Risiko merupakan adanya risiko tidak tertagihnya kredit e. Balas jasa merupakan pendapatan bank dari pemberian kredit

Kredit merupakan sumber penting untuk menjaga likuiditas dan sekaligus merupakan suatu kekayaan (asset) yang dapat dikelola untuk kegiatan produksi suatu usaha (Kuntjoro 1983). Kredit bagi kegiatan usaha merupakan kredit yang menjadi sumber modal dari luar usaha dan sekaligus sebagai barang ekonomi bagi kegiatan usaha. Peranan kredit yang semakin luas menunjukkan bahwa kredit sangat dibutuhkan oleh semua pengusaha dalam menjalankan aktivitas usahanya. Aktivitas usaha ini membutuhkan keberadaan lembaga keuangan sebagai lembaga intermediasi antara dari pihak yang memiliki kelebihan dana kepada pihak yang kekurangan dana. Peranan lembaga keuangan mikro sebagai pemberi kredit dan

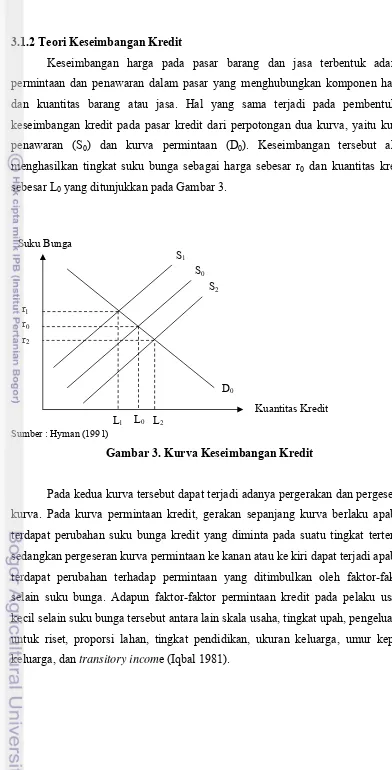

3.1.2 Teori Keseimbangan Kredit

Keseimbangan harga pada pasar barang dan jasa terbentuk adanya permintaan dan penawaran dalam pasar yang menghubungkan komponen harga dan kuantitas barang atau jasa. Hal yang sama terjadi pada pembentukan keseimbangan kredit pada pasar kredit dari perpotongan dua kurva, yaitu kurva penawaran (S0) dan kurva permintaan (D0). Keseimbangan tersebut akan menghasilkan tingkat suku bunga sebagai harga sebesar r0 dan kuantitas kredit sebesar L0 yang ditunjukkan pada Gambar 3.

Sumber : Hyman (1991)

Gambar 3. Kurva Keseimbangan Kredit

Pada kedua kurva tersebut dapat terjadi adanya pergerakan dan pergeseran

kurva. Pada kurva permintaan kredit, gerakan sepanjang kurva berlaku apabila terdapat perubahan suku bunga kredit yang diminta pada suatu tingkat tertentu, sedangkan pergeseran kurva permintaan ke kanan atau ke kiri dapat terjadi apabila terdapat perubahan terhadap permintaan yang ditimbulkan oleh faktor-faktor selain suku bunga. Adapun faktor-faktor permintaan kredit pada pelaku usaha kecil selain suku bunga tersebut antara lain skala usaha, tingkat upah, pengeluaran untuk riset, proporsi lahan, tingkat pendidikan, ukuran keluarga, umur kepala keluarga, dan transitory income (Iqbal 1981).

L0 L2

L1

Suku Bunga

Kuantitas Kredit S0

D0

r0

S2

S1

r1

Pada kurva penawaran kredit, gerakan sepanjang kurva juga terjadi apabila terdapat perubahan suku bunga kredit yang ditawarkan pada suatu tingkat tertentu, sedangkan pergeseran kurva penawaran dapat terjadi apabila terdapat perubahan terhadap penawaran yang ditimbulkan oleh faktor-faktor selain suku bunga. Apabila faktor selain suku bunga meningkat, maka kurva penawaran akan bergeser ke kiri atas (S1). Sedangkan apabila faktor selain suku bunga mengalami penurunan, maka kurva penawaran akan bergeser ke kanan bawah (S0).

Faktor-faktor penawaran kredit pada lembaga keuangan selain suku bunga tersebut secara sederhana dapat dibagi menjadi dua faktor, yaitu faktor internal dan faktor eksternal. Seperti halnya yang dikemukakan oleh Warjio (2004), faktor yang mempengaruhi penawaran kredit pada perbankan adalah permodalan (CAR), jumlah kredit macet (NPL), dan loan to deposit ratio yang dalam hal ini dapat dikategorikan sebagai faktor internal lembaga. Selain itu, diutarakan pula faktor persepsi lembaga terhadap prospek usaha debitur yang dalam hal ini dapat dikategorikan sebagai faktor eksternal lembaga. Prospek usaha debitur ini dapat dideskripsikan sebagai faktor yang berkaitan dengan omset usaha, pendapatan bersih, aset debitur dan lain sebagainya. Hal ini sesuai dengan prinsip pembiayaan yang dimiliki oleh lembaga keuangan, yaitu prinsip pembiayaan 5C.

Dalam menyalurkan pembiayaan tersebut terdapat penilaian yang dilakukan

lembaga keuangan terhadap permohonan pembiayaan dan harus memperhatikan beberapa prinsip utama yang berkaitan dengan kondisi secara keseluruhan anggota. Adapun prinsip pembiayaan 5C ini antara lain:

a. Character, yaitu penilaian terhadap karakter atau kepribadian debitur dengan

tujuan untuk memperkirakan kemungkinan bahwa anggota tersebut dapat memenuhi kewajibannya. Character dalam penelitian ini dapat dideskripsikan sebagai faktor yang berkaitan dengan lama keanggotaan dan frekuensi pembiayaan. Kedua faktor tersebut dinilai dapat mewakili karakter atau kepribadian yang dimiliki debitur.

b. Capacity, yaitu penilaian secara subjektif tentang kemampuan debitur untuk

berkaitan dengan omset usaha dan pendapatan bersih debitur. Selain itu, berdasarkan kemampuan usaha debitur tersebut dapat diperoleh pula faktor jumlah pengajuan debitur yang dapat menggambarkan kapasitas usaha yang akan dijalankan.

c. Capital, yaitu penilaian terhadap kemampuan modal yang dimiliki oleh debitur

yang diukur dengan posisi usaha secara keseluruhan yang ditunjukkan pada penekanan komposisi modalnya. Capital dapat dideskripsikan sebagai faktor yang berkaitan dengan besarnya aset yang dimiliki debitur. Faktor ini dinilai dapat mewakili kondisi kemampuan modal debitur.

d. Collateral, yaitu jaminan yang dimiliki debitur. Penilaian ini bertujuan untuk

lebih meyakinkan bahwa jika suatu risiko kegagalan pembayaran terjadi, maka jaminan dapat dipakai sebagai pengganti dari kewajibannya. Namun, dalam penelitian ini collateral tidak dijadikan faktor yang berkaitan dengan agunan karena pada prinsipnya Grameen Bank tidak memerlukan jaminan dari nasabahnya.

e. Conditions, yaitu pihak pemberi dana harus melihat kondisi ekonomi yang

terjadi di masyarakat dan secara spesifik melihat adanya keterkaitan dengan jenis usaha yang dilakukan oleh anggota. Hal tersebut dilakukan karena kondisi eksternal berperan besar dalam proses berjalannya usaha debitur.

Berdasarkan pemaparan di atas, dapat ditunjukkan bahwa penelitian ini berfokus pada pembahasan faktor-faktor yang mempengaruhi penyaluran kredit berdasarkan kondisi penawaran (supply) dari sisi eksternal (debitur).

3.1.3 Lembaga Keuangan Mikro Sebagai Lembaga Intermediasi

harus menyediakan agunan. Begitu juga halnya dengan Koperasi Baytul Ikhtiar (KBI) sebagai lembaga intermediasi keuangan mikro yang berfokus pada pemberdayaan masyarakat miskin dengan pembiayaan berjangka pendek tanpa menggunakan agunan. Dengan kemudahan tersebut, KBI mampu menjangkau masyarakat khususnya bagi pelaku UMKM dari berbagai sektor usaha yang salah satunya adalah pertanian. Ghate (1992) menyatakan bahwa LKM dapat memberikan keunggulan komparatif dalam menyediakan pinjaman kecil dan jangka pendek sebagai pinjaman modal kerja pada bidang pertanian, seperti pinjaman produksi pertanian dan industri skala kecil. Berdasarkan hal tersebut, LKM memiliki peran penting sebagai perantara keuangan, seperti halnya yang dilakukan oleh KBI dalam menyalurkan pembiayaan yang berbasis syariah.

3.1.4 Pembiayaan pada Koperasi Syariah

Sesuai dengan sifat dan fungsi koperasi simpan pinjam, dana yang diperoleh harus terus digulirkan dalam bentuk pembiayaan kepada anggota koperasi. Adapun produk pembiayaan tersebut dapat berupa bagi hasil

(mudharabah atau musyarakah), jual beli (murabahah, salam, istsihna’), dan jasa

umum (hawalah, ijarah, atau pemberian manfaat). Adapun jenis-jenis akad adalah sebagai berikut:

1. Prinsip jual beli dengan marjin (murabahah)

Murabahah adalah transaksi jual beli antara bank yang bertindak sebagai

penjual dan nasabah sebagai pembeli. Harga jual yang ditetapkan adalah harga beli bank dari pemasok dana ditambah dengan keuntungan tertentu. Kedua belah pihak harus menyepakati harga jual dan jangka waktu pembayaran. Harga jual tersebut dicantumkan dalam akad jual beli dan apabila telah disepakati tidak dapat berubah selama berlakunya akad. Istilah murabahah umumnya dilakukan dengan cara membayar cicilan dan barang akan diserahkan segera setelah akad sedangkan pembayaran dilakukan secara mengangsur, misalnya pembiayaan pembelian alat-alat pertanian.

2. Prinsip jual beli dengan pembayaran dimuka (salam)

Salam adalah transaksi jual beli dengan kondisi barang yang

penyerahan barang harus ditentukan secara pasti. Bank akan membayar secara tunai kepada supplier dan barang akan diserahkan kepada bank. Setelah itu, bank akan menjualnya kepada nasabah secara tunai atau secara angsuran, misalnya pembiayaan untuk pembelian hasil pertanian.

3. Prinsip jual beli dengan pesanan (istishna’)

Produk istishna’ menyerupai produk salam, tetapi perbedaannya terdapat pada sistem pembayaran, yaitu pembayaran istishna’ dapat dilakukan oleh bank dalam beberapa kali pembayaran. Produk istishna’ dalam bank syariah umumnya diaplikasikan padapembiayaan manufaktur dan konstruksi.

4. Prinsip sewa (ijarah)

Ijarah adalah transaksi dengan posisi bank yang menyewakan suatu objek

sewa kepada nasabah dan bank memperoleh ongkos sewa atas manfaat yang diterima oleh nasabah atas pengunaan objek sewa tersebut. Pada akhir masa sewa, bank dapat mengalihkan kepemilikan barang yang disewakan kepada nasabah, yaitu dikenal dengan istilah ijarah muntahhiyah bittamlik (sewa yang diikuti dengan berpindah tanggannya kepemilikan).

5. Prinsip kemitraan (musyarakah)

Kemitraan (musyarakah) merupakan bentuk umum dari usaha bagi hasil. Transaksi musyarakah dilakukan pada usaha yang melibatkan dua pihak atau

lebih yang secara bersama-sama menggunakan sumberdaya, baik yang berwujud maupun tidak berwujud. Secara spesifik, bentukkontribusi dari pihak yang bekerjasama dapat berupa dana, barang dagangan (trading asset), kewiraswastaan (entrepreneurship), kepandaian (skill), kepemilikan (property), peralatan (equipment), atau intangible asset (seperti hak paten atau goodwill), reputasi (credit worthiness) dan barang-barang lainnya yang dapat dinilai dengan uang.

6. Prinsip penyertaan modal (mudharabah)

Mudharabah adalah bentuk kerjasama antara dua pihak atau lebih dan

pemilik modal (shohibul maal) dalam manajemen proyek, misalnya pembiayaan modal kerja ternak kambing.

7. Prinsip pengalihan piutang (hawalah)

Hawalah merupakan produk pembiayaan yang timbul karena adanya

peralihan kewajiban dari seseorang anggota terhadap pihak lain. Kewajibannya tersebut dapat dialihkan kepada koperasi sebagai lembaga pembiayaan.

8. Prinsip pinjaman lunak (qardh)

Pembiayaan dengan bentuk qardh ini tergolong sebagai pinjaman lunak karena pembiayaan yang diberikan harus dikembalikan oleh anggota sejumlah dana yang diterima tanpa adanya tambahan. Pengecualian berlaku apabila anggota yang bersangkutan mengembalikan lebih tanpa persyaratan dimuka, maka kelebihan dana tersebut diperbolehkan diterima oleh koperasi dan dimasukkan ke dalam kelompok dana qardh.

Sebagai LKM syariah, akad yang telah diaplikasikan oleh Koperasi Baytul Ikhtiar antara lain jual beli (murabahah), sewa (ijarah), pengalihan piutang

(hiwalah), dan qard hasan. Adapun akad lainnya seperti kemitraan (musyarakah)

maupun bagi hasil (mudharabah) belum diaplikasikan dalam pembiayaan syariah

KBI. Namun, hingga saat ini KBI tetap berusaha agar produk-produk tersebut dapat diaplikasikan di KBI. Hal tersebut dilakukan dengan cara mempelajari lebih jauh prosedur dan risiko usaha dari kedua produk, serta menambah sumberdaya manusia KBI yang ahli dalam mengelola pendampingan usaha dari kedua produk tersebut.

3.1.5 Analisis Rasio Keuangan

Analisis keuangan dilakukan dengan menggunakan laporan keuangan (neraca) suatu lembaga atau perusahaan. Pada penelitian ini dilakukan analisis keuangan dengan pendekatan analisis horizontal dan vertikal. Munawir (1995) menyatakan bahwa analisis keuangan horizontal merupakan analisis yang membandingkan pos-pos laporan keuangan untuk beberapa periode akuntansi dengan menggunakan tahun dasar. Oleh karena itu, dengan analisis horizontal dapat diketahui perbandingan kondisi keuangan untuk beberapa periode sehingga dapat dilihat perkembangannya. Sedangkan analisis keuangan vertikal merupakan analisis proporsi item laporan keuangan terhadap sesuatu nilai dalam laporan keuangan yang hanya meliputi satu periode keuangan.

Adapun dua komponen utama dalam suatu laporan keuangan (neraca) adalah aktiva dan pasiva. Menurut Munawir (2002), aktiva merupakan sarana atau sumberdaya ekonomi yang dimiliki oleh suatu kesatuan usaha atau perusahaan yang harga perolehannya harus diukur secara objektif. Adapun definisi dari pasiva adalah pengorbanan ekonomis yang harus dilakukan oleh suatu perusahaan pada masa yang akan datang akibat dari adanya kegiatan usaha. Rumus persamaan akuntansi antara kedua komponen tersebut adalah sebagai berikut :

Persamaan di atas menunjukkan bahwa aktiva dan pasiva suatu badan usaha dan perusahaan harus bernilai sama atau dalam keadaan yang seimbang

(balance). Komponen aktiva terdiri dari aktiva lancar dan aktiva tetap, sedangkan

pasiva terdiri dari kewajiban (modal luar) dan ekuitas (modal sendiri). Kewajiban tersebut juga dapat digolongkan menjadi dua hal, yaitu kewajiban jangka pendek dan jangka panjang.

pihak-pihak yang berkepentingan adalah rasio likuiditas, solvabilitas, dan rentabilitas (Munawir 2002), sedangkan rasio lain yang sering digunakan dalam menganalisis efektivitas usaha adalah rasio aktivitas usaha.

1. Likuiditas

Kuswandi (2006) menyatakan bahwa rasio likuiditas bertujuan untuk mengetahui kemampuan koperasi dalam membayar kewajiban-kewajiban jangka pendeknya secara tepat waktu. Rasio likuiditas sangat penting bagi KBI mengingat koperasi ini merupakan LKM yang membutuhkan pasokan pembiayaan dari pihak ketiga sebagai modal dalam menyalurkan pembiayaan. Nilai rasio likuiditas ini adalah angka yang dapat meyakinkan pihak ketiga selaku pemasok dana untuk memberikan pinjaman pembiayaan, seperti halnya KBI terhadap Bank Syariah Mandiri, BMT, dan BPRS dibawah naungan Yayasan Peramu. Pada umumnya, rasio yang digunakan dalam likuiditas antara lain rasio lancar (quick ratio), rasio kas (cash ratio), dan rasio modal kerja dan total aset (working capital to total asset). Rasio lancar berguna untuk mengukur kemampuan KBI dalam membayar kewajiban-kewajiban jangka pendeknya, sedangkan rasio kas dapat menghasilkan analisa yang lebih tajam karena hanya membandingkan aktiva yang sangat likuid.

2. Solvabilitas

Modal sendiri terhadap total aktiva menunjukkan semua total aktiva akan dapat direalisir sesuai dengan yang dilaporkan dalam neraca dan sangat penting untuk menunjukkan tingkat keamanan dan sumber permodalan yang dimiliki KBI. Hal tersebut disebabkan oleh modal sendiri koperasi yang tergolong rendah, yaitu hanya memiliki proporsi rata-rata 20,02 persen terhadap modal luar. Rasio modal sendiri terhadap aktiva tetap menunjukkan proporsi aktiva tetap yang dibiayai oleh modal sendiri. Modal sendiri yang lebih besar dari pada aktiva tetap keadaannya akan lebih baik karena dapat mempertahankan likuiditas koperasi saat terjadi pembayaran hutang saat itu, sebaliknya jika modal sendiri lebih kecil daripada aktiva tetap karena over investment dalam aktiva tetap atau kurangnya modal koperasi. Sedangkan rasio aktiva tetap dengan hutang jangka panjang menunjukkan kemampuan koperasi untuk memperoleh pinjaman baru dengan jaminan aktiva tetap. Nilai rasio tersebut dapat menunjukkan seberapa besar KBI dapat memenuhi kewajibannya atas aktiva tetap yang dimiliki, seperti tanah dan bagunan.

Debt ratio merupakan rasio yang menunjukkan jumlah total aktiva yang

digunakan untuk menjamin total hutang, sedangkan debt equity ratio merupakan rasio yang menunjukkan jumlah total hutang yang dijamin oleh total modal sendiri. Hal ini sangat penting karena proporsi modal sendiri

koperasi KBI masih tergolong rendah, yaitu sekitar 20,02 persen.

3. Rentabilitas

laba bersih (net profit margin), rasio operasional (operating margin ratio), rasio pengembalian modal sendiri (return on equity), dan tingkat pengembalian investasi (return on investment).

4. Aktivitas Usaha

Efektivitas penggunaan dana dapat dilihat dari bagaimana dana tersebut digunakan dalam bentuk beban atau biaya yang dikeluarkan oleh koperasi (Kuswandi 2006). Sebagai koperasi simpan pinjam, aktivitas usaha yang dijalankan oleh KBI adalah penyaluran pembiayaan tanpa adanya penjualan produk. Oleh karena itu, rasio yang dapat dipergunakan dalam perhitungan ini adalah rasio perputaran total aktiva (total asset turn-over ratio) dan rasio perputaran piutang (account receivable turn-over ratio). Dengan dilakukannya perhitungan tersebut, KBI dapat mengetahui sejauh mana efisiensi koperasi dalam menggunakan aset untuk menyalurkan pembiayaan karena KBI harus dapat memanfaatkan sumberdaya secara efektif dan efisien agar memperoleh laba yang diinginkan.

3.1.6. Viabilitas Finansial

3.1.7 Grameen Bank pada Koperasi Baytul Ikhtiar

Terdapat beberapa peraturan yang telah ditetapkan oleh KBI dalam menjalankan aktivitas usahanya dengan menggunakan model pembiayaan

Grameen Bank, yaitu :

1. Majelis

a. Majelis merupakan kelompok anggota layanan koperasi yang berjumlah sekitar 15-25 anggota. Majelis ini dibentuk berdasarkan wilayah tempat tinggal anggota layanan.

b. Setiap kelompok memiliki ketua majelis yang telah disepakati oleh seluruh anggota majelis dan bertanggung jawab terhadap anggotanya. Adapun ikrar yang dipimpin oleh ketua majelis untuk mengawali setiap pertemuan adalah sebagai berikut :

“Ikrar Anggota Majelis Ikhtiar”

- Adalah menjadi tanggung jawab kami untuk berusaha menambah

pendapatan keluarga.

- Membantu anggota kelompok atau majelis apabila mereka dalam

kesulitan.

- Menggunakan pinjaman dari majelis ikhtiar Koperasi Baytul Ikhtiar

untuk meningkatkan pendapatan keluarga.

- Mendorong anak-anak untuk terus bersekolah.

- Membayar kembali pembiayaan dan menabung setiap minggu atau

sesuai ketentuan.

- Allah SWT menjadi saksi atas apa yang kami ucapkan dan kami

lakukan.

2. Pengajuan Pembiayaan

a. Pengajuan pembiayaan oleh anggota dilakukan dalam pertemuan mingguan majelis dan harus mendapat persetujuan anggota lainnya. Hal ini merupakan salah satu prasyarat yang harus dilakukan anggota karena apabila dalam pembayaran angsuran anggota tersebut mengalami kesulitan, maka anggota

lainnya wajib untuk membantu anggota yang bersangkutan.

b. Tenaga pendamping lapang (TPL) akan mengisi formulir pengajuan pembiayaan anggota (MAP) yang berisikan mengenai data diri, kondisi finansial anggota, peruntukan dan alokasi pembiayaan yang diajukan.

penumbuhan (asisten supervisi). Komite tersebut akan menentukan besarnya pembiayaan yang dapat diberikan kepada anggota.

3. Penyaluran atau Pencairan Pembiayaan

a. Apabila komite uji kelayakan telah menetapkan hasil, maka pencairan pembiayaan akan dilakukan pada pertemuan majelis minggu berikutnya. b. Transaksi pembiayaan antara TPL dengan anggota akan dilakukan dengan

pembacaan akad oleh kedua belah pihak yang disaksikan oleh seluruh anggota majelis. Setelah kedua pihak sepakat mengenai besarnya jumlah yang harus diangsur tiap minggunya, maka kedua belah pihak akan menandatangani lembar persetujuan pembiayaan.

4. Angsuran Pembiayaan

a. Angsuran pembiayaan dibayarkan setiap minggu pada saat pertemuan majelis dalam jangka waktu 50 minggu.

b. Angsuran tersebut terdiri dari angsuran pokok, angsuran margin, tabungan wajib, tabungan cadangan, dan tabungan kelompok. Angsuran pokok berasal dari jumlah pokok pembiayaan yang besarnya berkisar antara Rp 6.000,- hingga Rp 100.000,-, sedangkan angsuran margin berasal dari jumlah margin pembiayaan yang besarnya telah disepakati pada akad sebelumnya. Tabungan wajib, cadangan, dan kelompok besarnya akan semakin

meningkat sesuai dengan plafon pembiayaan yang diterima anggota, sebagai contoh pada plafon pembiayaan Rp 500.000,- akan ditetapkan tabungan wajib sebesar Rp 200,-, tabungan cadangan Rp 500,-, dan tabungan kelompok senilai Rp 300,-.

c. Tabungan wajib dan tabungan kelompok akan dikembalikan kepada anggota apabila anggota tersebut menyatakan keluar dari keanggotaan koperasi, sedangkan tabungan cadangan akan dikembalikan kepada anggota setelah anggota tersebut telah memenuhi kewajiban angsurannya.

Ketentuan yang ditetapkan oleh KBI tersebut dibentuk atas dasar prinsip

Grameen Bank. Djumilah Zain dalam Thoha (2000) menyatakan bahwa Grameen

Bank dibangun atas dasar empat prinsip, yaitu sebagai berikut:

b. Tidak ada sangsi hukum bila anggota tidak bisa mengembalikan pinjaman dan kredit tersebut dihibahkan bila anggota meninggal dunia.

c. Anggota tidak perlu datang ke kantor untuk mengurus pinjamannya, tetapi justru petugas yang mendatangi mereka dalam pertemuan rembug pusat. d. Prosedur perkreditan dibuat sesederhana mungkin dengan tidak

menggunakan banyak formulir yang tidak dimengerti oleh anggota.

3.2. Kerangka Pemikiran Operasional

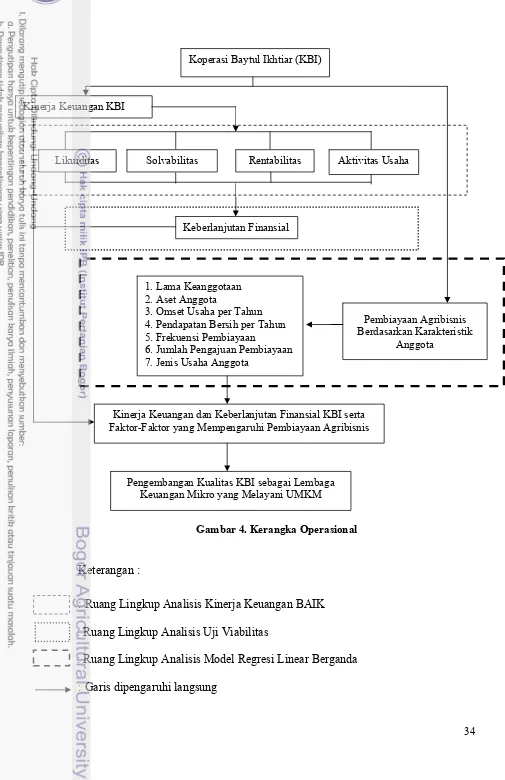

Koperasi Baytul Ikhtiar (KBI) berperan sebagai lembaga keuangan mikro berbasis syariah. Dengan model pembiayaan Grameen Bank, KBI berfokus dalam menyalurkan pembiayaan masyarakat miskin, khususnya pengusaha mikro. KBI pada dasarnya memiliki potensi yang besar dalam menjangkau lapisan masyarakat miskin yang memiliki keterbatasan terhadap akses pembiayaan. Hal ini dapat dilihat dari wilayah jangkauan pembiayaan KBI yang semakin luas, yakni Kodya Bogor, Kabupaten Bogor, dan Kabupaten Sukabumi. Dengan jangkauan luas tersebut, KBI harus mampu menjadi lembaga keuangan mikro yang dapat menyalurkan pembiayaan secara berkelanjutan.

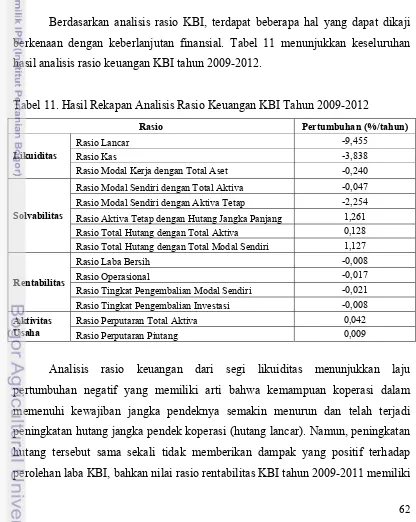

Oleh karena itu, penelitian ini mengkaji mengenai keberlanjutan finansial KBI yang diawali dengan analisis kinerja keuangan KBI yang meliputi likuiditas,

Sebagai kelanjutan dari analisis rasio keuangan, penelitian ini akan menganalisis keberlanjutan KBI dari aspek finansial. Keberlanjutan finansial tersebut akan membandingkan komponen pendapatan koperasi dengan biaya operasional yang dibutuhkan. Sebagai lembaga keuangan, KBI berhadapan langsung dengan dua pihak, yaitu anggota layanan koperasi yang diberi pembiayaan dan lembaga lain sebagai pihak ketiga sebagai pemasok sumber dana pembiayaan. Keterkaitan tersebut membuat KBI harus mencapai kondisi yang berkelanjutan (viable) agar KBI dapat menutupi biaya pokok pinjaman kepada pihak ketiga dengan menggunakan pendapatan dari margin pembiayaan anggota. Hal ini sesuai dengan yang dikemukakan oleh Khandker (1998) bahwa indikator suatu pembiayaan mencapai tingkat viabilitas finansial adalah pendapatan yang diterima dari peminjam harus lebih besar dari biaya operasional yang dikeluarkan.

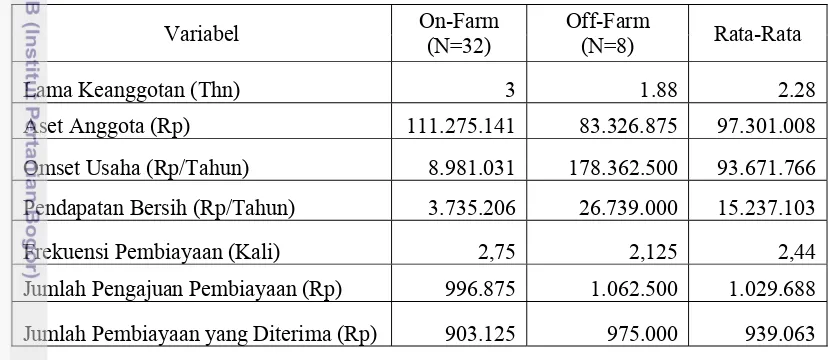

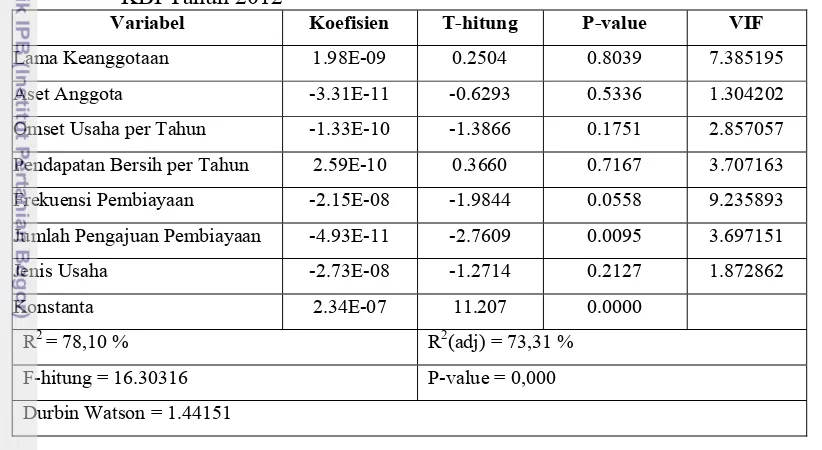

Selain itu, penelitian ini akan mengkaji mengenai faktor-faktor yang mempengaruhi besarnya pembiayaan KBI pada sektor agribisnis. Dalam penelitian ini, terdapat tujuh variabel yang diduga berpengaruh terhadap pembiayaan anggota sektor agribinis. Oleh karena itu, penelitian ini akan melihat pembiayaan dari sisi lembaga penyalur (KBI) yaitu sisi penawaran pembiayaan. Variabel yang digunakan merupakan turunan dari prinsip pembiayaan 5C, yaitu

character, capacity, capital, collateral, dan conditions. Adapun ketujuh variabel

tersebut adalah lama keanggotaan , aset anggota, omset usaha per tahun, pendapatan bersih per tahun, frekuensi pembiayaan, jumlah pengajuan pembiayaan, dan jenis usaha anggota.

Variabel lama keanggotaan merupakan turunan dari prinsip pembiayaan

character. Lama keanggotan dinilai dapat menggambarkan karakteristik anggota,

KBI akan lebih mengetahui karakteristik anggota dan anggota tersebut akan lebih memahami penggunaan pembiayaan yang diberikan, sehingga diduga koperasi memiliki kepercayaan untuk memberikan pembiayaan yang lebih besar.

Variabel aset anggota merupakan turunan dari prinsip pembiayaan capital karena variabel tersebut dapat mewakili kemampuan modal yang dimiliki anggota. Adapun aset yang digunakan dalam penelitian ini meliputi aset usaha dan aset rumah tangga. Variabel aset anggota pun diduga memiliki pengaruh yang positif terhadap besarnya pembiayaan agribisnis pada KBI . Semakin besar jumlah aset yang dimiliki anggota, maka diduga KBI akan lebih berani untuk memberikan jumlah pembiayaan atas besarnya kekayaan atau harta yang dimiliki anggota.

Variabel hasil turunan dari prinsip pembiayaan capacity adalah omset usaha per tahun, pendapatan bersih per tahun, dan jumlah pembiayaan yang diajukan. Variabel omset usaha dan pendapatan bersih anggota dapat digunakan KBI untuk melihat kelancaran usaha dan kemampuan anggota dalam memenuhi kewajiban angsuran. Secara sederhana, kemampuan anggota tersebut dapat dilihat dari besarnya saving power anggota. Sedangkan variabel jumlah pembiayaan yang diajukan dapat menunjukkan seberapa besar kapasitas usaha yang akan dijalankan anggota. Oleh karena itu, ketiga variabel tersebut diduga berpengaruh positif

terhadap besarnya pembiayaan agribisnis yang diberikan KBI. Semakin besar omset usaha, pendapatan bersih anggota, dan jumlah pembiayaan yang diajukan maka diduga akan meningkatkan besarnya pembiayaan yang diterima anggota.

Adapun variabel yang diluar dari turunan prinsip pembiayaan adalah jenis usaha anggota. Variabel jenis usaha, dengan dummy jenis usaha on-farm diduga berpengaruh positif terhadap besarnya pembiayaan yang diterima anggota. Hal tersebut berarti anggota dengan usaha on-farm diduga akan memperoleh pembiayaan yang lebih besar daripada anggota berjenis usaha off-farm.

Gambar 4. Kerangka Operasional

Keterangan :

: Ruang Lingkup Analisis Kinerja Keuangan BAIK

: Ruang Lingkup Analisis Uji Viabilitas

: Ruang Lingkup Analisis Model Regresi Linear Berganda

: Garis dipengaruhi langsung

Kinerja Keuangan dan Keberlanjutan Finansial KBI serta Faktor-Faktor yang Mempengaruhi Pembiayaan Agribisnis

Pengembangan Kualitas KBI sebagai Lembaga Keuangan Mikro yang Melayani UMKM

Koperasi Baytul Ikhtiar (KBI)

Kinerja Keuangan KBI

Likuiditas Solvabilitas Rentabilitas Aktivitas Usaha

Pembiayaan Agribisnis Berdasarkan Karakteristik

Anggota 1. Lama Keanggotaan

2. Aset Anggota

3. Omset Usaha per Tahun 4. Pendapatan Bersih per Tahun 5. Frekuensi Pembiayaan

6. Jumlah Pengajuan Pembiayaan 7. Jenis Usaha Anggota

IV. METODE PENELITIAN

4.1. Lokasi dan Waktu Penelitian

Penelitian ini akan dilaksanakan di Koperasi Baytul Ikhtiar (KBI) yang bertempat di Komplek Pertanian Jalan Siaga No. 25 RT 02 RW 10, Kelurahan Loji, Kecamatan Bogor Barat, Kota Bogor. Pemilihan lokasi ini dilakukan secara

purposive (sengaja) dengan pertimbangan bahwa KBI merupakan salah satu

koperasi yang menerapkan sistem grameen bank dan presentase pembiayaan sektor agribisnis masih tergolong rendah bila dibandingkan dengan jumlah pembiayaan sektor lainnya. Penelitian ini dilaksanakan pada bulan Februari 2011 hingga April 2011, sedangkan upaya persiapan (prapenelitian) dilakukan pada bulan Januari 2011.

4.2. Metode Penentuan Sample

Metode penentuan sample yang digunakan untuk mengetahui faktor-faktor yang mempengaruhi pembiayaan mitra sektor agribisnis adalah metode

proportionated simple random sampling. Populasi dalam penelitian ini adalah

Tabel 5. Perhitungan Proporsi Sampel Penelitian KBI Tahun 2012 Wilayah Jumlah Anggota

(orang)

Proporsi Sampel (%)

Sampel (orang)

Kec. Dramaga 26 14,05 14

Kec. Taman Sari 25 13,51 14

Kec. Rumpin 23 12,43 12

Total 74 100 40

Berdasarkan hasil perhitungan proporsi di atas, sampel yang diperoleh lebih representatif daripada sampel yang diambil dalam jumlah yang sama dari setiap wilayah. Selain itu, sampling dengan cara ini akan lebih menggambarkan keadaan

populasi yang sesungguhnya sehingga kesalahan sampling dapat dikurangi

4.3. Data dan Instrumentasi

Jenis data yang digunakan dalam penelitian ini adalah data primer dan data sekunder. Data primer yang digunakan dalam penelitian ini berupa sejarah dan perkembangan Koperasi Baytul Ikhtiar dalam hal pembiayaan mikro, khususnya sektor agribisnis. Data primer mengenai mitra KBI meliputi data karakteristik mitra, kegiatan usaha, pendapatan usaha, dan hal yang mengenai pengajuan pembiayaan. Adapun data sekunder yang digunakan berupa laporan keuangan (neraca) dan laba rugi KBI tahun 2009-2011. Data sekunder lainnya berasal dari instansi terkait seperti Kementerian Koperasi dan UMKM Republik Indonesia, Badan Pusat Statistik, perpustakaan, jurnal-jurnal, penelitian terdahulu, dan penelusuran internet.

Adapun instrumen yang digunakan dalam penelitian ini adalah kuesioner, daftar pertanyaan, alat pencatat, dan alat perekam dokumentasi. Kuesioner digunakan untuk melakukan tinjauan lapang terkait dengan mitra KBI sektor agribisnis, sedangkan alat lainnya digunakan dalam penelusuran informasi yang terkait dengan penelitian.

4.4. Metode Pengumpulan Data

digunakan meliputi wawancara langsung terhadap key informan yaitu pengurus inti KBI mengenai kondisi internal koperasi, perkembangan, dan pembiayaan mikro khususnya sektor agribisnis. Pengurus inti tersebut terdiri dari manajer utama, manajer operasional, dan kepala unit koperasi. Wawancara langsung juga akan dilakukan dengan responden KBI yaitu penerima pembiayaan sektor agribisnis yang tersebar dibeberapa wilayah Kabupaten Bogor, yaitu Kecamatan Dramaga, Taman Sari, dan Rumpin. Wawancara responden diawali dengan pendekatan kelompok (majelis) yang telah dibentuk oleh KBI. Adapun pengumpulan data sekunder dapat dilakukan dengan penelusuran dokumen instansi terkait, literatur maupun internet.

4.5. Metode Pengolahan Data

Nazir (2003) mendefinisikan analisis data sebagai bagian yang sangat penting dalam metode ilmiah. Dengan adanya analisis, data tersebut dapat diberi arti dan makna yang berguna dalam memecahkan masalah penelitian. Data hasil tinjauan lapangan akan dikelompokkan menjadi dua, yaitu data yang bersifat kualitatif dan kuantitatif.

4.5.1. Analisis Kualitatif

Analisis kualitatif merupakan suatu metode dalam meneliti status sekelompok manusia, suatu objek, kondisi, pemikiran, ataupun peristiwa pada masa sekarang. Analisis ini akan diuraikan peneliti secara deskriptif. Tujuannya adalah untuk membuat deskripsi, gambaran atau lukisan secara sistematis, faktual dan aktual mengenai fakta-fakta, sifat-sifat serta hubungan antar fenomena yang diselidiki. Metode analisis kualitatif pada penelitian ini akan digunakan untuk menjelaskan gambaran umum KBI dan prosedur yang diterapkan KBI kepada mitra untuk memperoleh pembiayaan.

4.5.2. Analisis Kuantitatif

koperasi yang mencakup rasio likuiditas, solvabilitas, rentabilitas, dan aktivitas usaha. Analisis viabilitas finansial digunakan untuk mengetahui keberlanjutan koperasi dari aspek keuangan, sedangkan analisis regresi linear berganda digunakan untuk menganalisis faktor-faktor yang mempengaruhi besarnya pembiayaan KBI. Dengan menggunakan analisis regresi linier berganda tersebut, dapat diketahui variabel-variabel independent yang secara nyata berpengaruh atau tidak terhadap besarnya pembiayaan sebagai variabel dependent. Variabel

independent tersebut terdiri dari lama keanggotaan, aset anggota, omset usaha per

tahun, pendapatan bersih per tahun, frekuensi pembiayaan, jumlah pengajuan pembiayaan, dan jenis usaha anggota. Data yang terkumpul akan diolah menggunakan aplikasi program Microsoft Office Excel 2007 dan Eviews 7 for

windows.

4.5.2.1. Analisis Rasio Keuangan

Analisis rasio digunakan untuk melihat perkembangan kinerja keuangan koperasi. Analisis rasio yang digunakan terdiri dari rasio likuiditas, solvabilitas, rentabilitas, dan aktivitas usaha (Munawir 2002).

1. Rasio Likuiditas

Rasio likuiditas menunjukkan kemampuan koperasi untuk membayar

kewajiban keuangan yang harus segera dipenuhi. Likuiditas diukur dengan menggunakan rasio di bawah ini :

a. Rasio lancar (Current Ratio)

Rasio lancar menunjukkan kemampuan koperasi untuk memenuhi hutang lancar dengan aktiva lancar yang dimiliki. Standar yang baik adalah minimal 200 persen (Munawir 2002). Rasio ini dirumuskan sebagai berikut :

%

b. Rasio Kas (Cash Ratio)

Rasio kas tersebut dirumuskan sebagai berikut :

%

c. Rasio Modal Kerja dengan Total Aset (Working Capital to Total Asset)

Rasio ini menunjukkan besarnya perbandingan antara modal kerja koperasi dengan total harta yang dimiliki. Adapun besarnya modal kerja diperoleh dari pengurangan aktiva lancar dengan hutang lancar. Standar umum yang baik untuk rasio ini adalah minimal 50 persen. Rasio ini dirumuskan sebagai berikut :

%

2. Rasio Solvabilitas

Rasio ini menunjukkan kemampuan koperasi untuk memenuhi seluruh kewajiban keuangannya baik jangka pendek maupun jangka panjang. Rasio solvabilitas diukur dengan menggunakan rasio di bawah ini :

a. Rasio Modal Sendiri dengan Total Aktiva (Equity to Total Asset Ratio)

Rasio ini menunjukkan tingkat solvabilitas koperasi dengan anggapan bahwa semua aktiva akan dapat direalisir sesuai dengan yang dilaporkan dalam neraca. Standar yang baik untuk rasio ini adalah minimal 50 persen (Suwandi 1985). Semakin tinggi rasio ini berarti semakin kecil jumlah pinjaman yang digunakan untuk membiayai aktiva koperasi. rasio ini dirumuskan :

%

b. Rasio Modal Sendiri dengan Aktiva Tetap (Equity to Fixed Asset Ratio) Rasio ini menunjukkan proporsi aktiva tetap yang dibiayai oleh modal sendiri. Standar yang baik untuk rasio ini adalah minimal 150 persen (Suwandi 1985), dengan rumus :

c. Rasio Aktiva Tetap dengan Hutang Jangka Panjang (Fixed Asset tTo Long

Term Debt Ratio)

Rasio ini menunjukkan kemampuan koperasi untuk memperoleh pinjaman baru dengan jaminan aktiva tetap. Standar yang baik untuk rasio ini adalah minimal 150 persen (Suwandi 1985). Semakin tinggi rasio semakin besar jaminan, kreditur jangka panjang semakin aman atau terjamin, dan semakin besar kemampuan koperasi untuk mencari pinjaman. Rumus rasio ini adalah :

% d. Rasio Total Hutang dengan Total Aktiva (Debt Ratio)

Rasio ini menunjukkan berapa bagian dari keseluruhan dana yang dibiayai dari hutangnya. Standar yang baik untuk rasio ini adalah maksimum 50 persen (Suwandi 1985). Semakin kecil rasio ini maka semakin kecil

resiko yang akan ditanggung oleh koperasi, yaitu dengan rumus :

%

e. Rasio Total Hutang dengan Total Modal Sendiri (Debt Equity Ratio)

Rasio ini menunjukkan proporsi hutang yang dijamin oleh modal sendiri. Standar yang baik untuk rasio ini adalah maksimum 67 persen (Suwandi 1985). Jika nilai rasio ini lebih dari satu berarti kemampuan modal sendiri untuk menjamin hutang semakin rendah. Namun jika rasio lebih kecil dari satu maka kemampuan modal sendiri untuk menjamin selutuh hutangnya lebih besar. Rasio ini dirumuskan sebagai berikut :

%

3. Rasio Rentabilitas

a. Rasio Laba Bersih (Net Profit Margin Ratio)

Rasio ini menunjukkan besarnya laba bersih yang dapat dihasilkan koperasi setiap satu satuan penjualan. Standar yang baik untuk rasio ini adalah minimal empat persen (Suwandi 1985). Semakin besar nilai rasio ini maka semakin besar kemampuan koperasi dalam memperoleh laba. Rasio ini dapat dirumuskan sebagai berikut :

% b. Rasio Operasional (Operating Margin Ratio)

Rasio operasional menunjukkan tingkat efisiensi koperasi dalam menjalankan usahanya. Standar yang baik untuk rasio ini adalah minimal dua persen (Suwandi 1985). Semakin besar rasio ini maka semakin besar kemampuan koperasi dalam memperoleh laba operasi, yaitu dengan rumus :

%

c. Ratio Tingkat Pengembalian Modal Sendiri (Return on Net Worth Ratio) Rasio ini menunjukkan tingkat produktivitas modal yang digunakan koperasi merupakan suatu pengukuran penghasilan yang tersedia bagi koperasi atas modal yang diinvestasikan. Standar yang baik untuk rasio ini adalah minimal 15 persen. Semakin besar rasio ini maka modal sendiri semakin produktif dalam menyumbangkan laba bersih bagi koperasi. rasio ini dirumuskan sebagai berikut :

% d. Ratio Tingkat Pengembalian Investasi (Return on Investment)

ROI menunjukkan kemampuan koperasi dalam menghasilkan pendapatan dan mengindikasikan koperasi menggunakan seluruh asset yang tersedia dengan baik. Rasio ini digunakan untuk mengevaluasi aktivitas keseluruhan koperasi. Analisis ROI merupakan hubungan antara pendapatan dengan investasi pada aktiva yang ditanamkan koperasi. Standar yang baik adalah minimal 4 persen. Perhitungan ROI dapat dilakukan dengan rumus :

e. Rentabilitas Ekonomi (Return on Equity)

Rentabilitas ekonomi menunjukkan kemampuan koperasi dalam menghasilkan laba bersih dari keseluruhan modal yang digunakan. Adapun rumus dari rentabilitas ekonomi adalah sebagai berikut :

%

4. Rasio Aktivitas Usaha

Rasio aktivitas usaha atau efektivitas menunjukkan sejauh mana koperasi

menggunakan aset secara efisien untuk mencapai penjualan atau dalam penelitian ini disebut sebagai penyaluran pembiayaan. Rasio-rasio yang digunakan dalam rasio aktivitas usaha ini sebagai berikut :

a. Rasio Perputaran Total Aktiva (Total Assets Turn-Over Ratio)

Rasio ini menunjukkan tingkat efisiensi dari operasi koperasi tersebut. Standar yang baik untuk rasio ini adalah minimal 5 kali (Suwandi 1985). Semakin besar rasio perputaran total aktiva, maka akan semakin besar tingkat efisiensi penggunaan harta dari suatu koperasi. Perhitungan dapat dilakukan dengan rumus :

%

b. Rasio Perputaran Piutang ( Account Receivable Turn-Over Ratio)

Rasio ini menunjukkan besarnya modal kerja yang ditanamkan sebagai piutang. Standar yang baik rasio ini adalah minimal 6 kali. Semakin besar nilai rasio ini maka modal kerja yang ditanamkan untuk piutang rendah atau sebaliknya. Semakin rendah rasio ini berarti terjadi over investment dalam piutang (Munawir 2002). Rasio ini dirumuskan sebagai berikut :

%

4.5.2.2 Viabilitas Finansial

Perhitungan untuk memperoleh kondisi viabilitas finansial atau kondisi

break-even point (BEP) dapat dilakukan dengan menggunakan perhitungan

Revenue) dan total biaya adalah TC (Total Cost), maka kondisi BEP dapat dicapai pada saat TR=TC. Dalam kondisi tersebut, perusahaan akan berada pada titik impas, yaitu kondisi tidak memperoleh laba dan tidak menderita rugi. Adapun kondisi TR ≥ TC menunjukkan bahwa perusahaan memperoleh keuntungan. Hal tersebut berkaitan dengan kondisi lembaga perkreditan yang harus memperoleh pendapatan yang lebih besar daripada biaya peminjaman yang dikeluarkan. Khandker (1998) menyatakan bahwa viabilitas finansial adalah kondisi suatu skim kredit dapat menutupi seluruh biaya operasional dari pendapatan yang dibayar oleh peminjam (bunga), dengan persyaratan sebagai berikut :

Keterangan :

r = tingkat bunga per unit pinjaman

i = biaya untuk mendapatkan pokok pinjaman

α = biaya administrasi dan supervise

ρ = financial loss per unit pinjaman

Persamaan tersebut dapat diuji untuk setiap periode waktu (per tahun). Dengan melakukan analisis dengan persamaan tersebut, maka akan diperoleh informasi kapan suatu skim kredit dapat mencapai viabilitas finansial.

4.5.2.3 Analisis Model Regresi Linear Berganda

Model regresi linear berganda merupakan suatu model analisis untuk mengetahui pengaruh variabel-variabel independent yang berskala metrik terhadap variabel dependent yang juga berskala metrik. Adapun variabel yang belum berskala metrik, maka diubah menjadi dummy. Model ini merupakan model terbaik untuk memprediksi arah, besar koefisien, dan sensitifitas perubahan variabel dependent atas perubahan variabel-variabel independent.

anggota. Estimasi model untuk analisis faktor-faktor yang mempengaruhi besarnya pembiayaan mikro KBI sektor agribisnis adalah :

Y = β0 + β1X1 + β2X2 + β3X3 + β4X4 + β5X5 + β6X6 - C1D1 + e Dugaan nilai parameter :

β0, β1, β2,β3, β4, β5, β6, C1 > 0 adalahkoefisien untuk setiap faktor

Keterangan :

Y = Variabel dependent, yaitu besarnya pembiayaan yang diterima (rupiah)

β0 = Konstanta atau intercept model garis regresi X1,…. X7 = Variabel independent

β1 ,….. β7 = Koefisien variabel independent X1 = Lama keanggotan (tahun) X2 = Aset anggota (rupiah)

X3 = Omset usaha per tahun (rupiah) X4 = Pendapatan bersih per tahun (rupiah) X5 = Frekuensi pembiayaan (kali)

X6 = Jumlah pengajuan pembiayaan (rupiah) D1 = Jenis usaha, sebagai variabel dummy

D1 bernilai 1 jika usaha on-farm dan bernilai 0 jika off-farm

1. Uji Signifikansi Model

Untuk menentukan faktor yang berpengaruh nyata dan tidak berpengaruh nyata digunakan uji sebagai berikut:

a. Pengujian parsial terhadap koefisien regresi (uji T)

Keterangan:

bi = koefisien regresi ke i

S(bi) = standar deviasi koefisien regresi ke i Hipotesa:

Kriteria uji:

H0 ditolak apabila : t-hitung > t-tabel atau P-value < α, derajat bebas tertentu H0 diterima apabila : t-hitung < t-tabel atau P-value > α, derajat bebas tertentu

Uji T digunakan untuk melihat masing-masing koefisien regresi berpengaruh nyata atau tidak terhadap variabel terikat. Jika tolak Ho berarti variabel bebas yang diuji berpengaruh nyata terhadap variabel terikat, sedangkan jika terima Ho berarti variabel bebas yang diuji tidak berpengaruh nyata terhadap variabel terikat.

b. Pengujian serentak seluruh koefisien regresi (uji F) /

Keterangan:

SSR = jumlah dari kuadrat regresi SSE = jumlah kesalahan kuadrat k = jumlah variabel bebas n = jumlah pengamatan Hipotesa:

H0 = bi = 0 H0 = bi ≠ 0 Kriteria uji:

H0 ditolak apabila : F-hitung > F-tabel atau P-value < α H0 diterima apabila : F-hitung < F-tabel atau P-value < α

i) Uji Normalitas

Uji ini untuk memastikan bahwa kesimpulan yang diambil dalam uji global dan uji parsial valid adanya. Kenormalan diketahui melalui sebaran regresi yang merata disetiap nilai. Salah satu cara yang digunakan untuk melihat normalitas data adalah dengan melihat plot garis dari standardized residual

cummulative probability (grafik probabilitas normal). Apabila sebaran data

berada pada garis normal atau cukup dekat dengan garis lurus yang ditarik dari kiri bawah ke kanan atas dalam grafik, maka dapat dikatakan bahwa data yang diuji memiliki sebaran normal atau jika pada grafik standardized residual

cummulative probability P-value > α, maka data menyebar normal.

ii) Uji Autokorelasi

Autokolerasi terjadi ketika residu-residu berhubungan yang berada dalam regresi saling berkolerasi. Masalah autokorelasi diuji dengan menggunakan uji

Durbin-Watson. Nilai d dapat berkisar dari nol hingga empat. Jika nilai d

berkisar pada angka dua, maka model tersebut tidak mengandung autokorelasi. iii) Uji Multikolinearitas

Multikolinearitas terjadi ketika variabel-variabel bebasnya saling berkolerasi. Variabel-variabel yang berkorelasi ini membuat pendugaan koefisien menjadi tidak stabil. Pengujian masalah multikolinearitas dilakukan

dengan melihat nilai VIF (Variance Inflation Factors) pada setiap variabel bebas, jika nilai VIF lebih besar dari sepuluh menunjukkan adanya masalah multikolinearitas.

iv) Uji Heteroskedastisitas

V. GAMBARAN UMUM KOPERASI BAYTUL IKHTIAR

5.1. Sejarah dan Perkembangan Koperasi Baytul Ikhtiar

Koperasi Baytul Ikhtiar (KBI) merupakan salah satu Lembaga Keuangan Mikro Syariah yang berada di bawah naungan Yayasan Pengembangan Masyarakat Mustadh’afiin (Peramu). Koperasi Baytul Ikhtiar resmi berdiri sebagai koperasi berbadan hukum pada tahun 2008. Sebelum berbadan hukum koperasi, organisasi ini memulai aktivitasnya dengan melakukan program pemberdayaan masyarakat miskin melalui Unit Pelayanan Keuangan (UPK) Ikhtiar. Program ini dimulai pada tahun 1999 di wilayah pedesaan Kecamatan Tamansari dan berkembang di kawasan miskin perkotaan Bogor pada tahun 2002. Pada tahun 2003, pelayanan UPK Ikhtiar dapat digunakan sebagai proses pembentukan kelompok pedagang sayuran di pasar Jambu Dua kota Bogor. Tujuannya adalah untuk membangun kapasitas sosial dan ekonomi keluarga berpenghasilan rendah agar memiliki kemampuan dalam memenuhi kebutuhan dasar melalui pengelolaan aset ekonomi rumah tangga. Adapun wilayah jangkauan pembiayaan Koperasi Baytul Ikhtiar telah tersebar di berbagai kecamatan di Kodya Bogor, Kabupaten Bogor, dan Kabupaten Sukabumi. Hingga saat ini, Koperasi

Baytul Ikhtiar melakukan aktivitas pemberdayaan berbasis komunitas melalui pelayanan keuangan mikro. Pemberdayaan ini merupakan replika dari pola

grameen bank yang melakukan pendekatan secara kelompok yang ditujukan

secara khusus bagi kaum perempuan dari keluarga berpenghasilan rendah.

5.2. Ruang Lingkup dan Struktur Organisasi

1. Visi dan Misi

Visi KBI adalah menjadi organisasi keuangan mikro syariah yang memberdayakan masyarakat miskin melalui pelayanan simpan pinjam, pendidikan, dan pengorganisasian perempuan dari keluarga miskin. Adapun misi yang dimiliki oleh KBI, antara lain :

b. Melakukan pendampingan dan pelayanan kelompok yang terorganisir. c. Membangun jaringan untuk memperkuat pelayanan dan pendampingan

dengan Non Government Organization (NGO), Lembaga Amil Zakat (LAZ), LKM, pemerintah, swasta, dan perorangan.

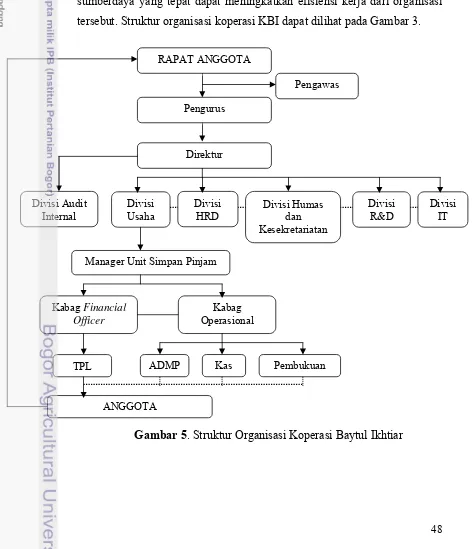

2. Struktur Organisasi

Kemajuan suatu organisasi ditentukan dari kinerja sumberdaya organisasi yaitu pemimpin dan anggota organisasi. Adanya penempatan sumberdaya yang tepat dapat meningkatkan efisiensi kerja dari organisasi tersebut. Struktur organisasi koperasi KBI dapat dilihat pada Gambar 3.

Gambar 5. Struktur Organisasi Koperasi Baytul Ikhtiar

Divisi IT RAPAT ANGGOTA

Pengurus

Direktur

Pengawas

Divisi Audit Internal

Divisi R&D Divisi Humas

dan Kesekretariatan Divisi

HRD Divisi

Usaha

Manager Unit Simpan Pinjam

Kabag Financial Officer

TPL

Kabag Operasional

Pembukuan Kas

ADMP

3. Susunan Organisasi

Susunan organisasi Koperasi KBI secara garis besar terdiri dari pengawas, pengurus, support system, dan tenaga pendamping lapang. Adapun rincian susunan organisasi adalah sebagai berikut :

Pengawas

Ketua : Juhariah

Anggota : Khoerudin Erna Indriastuti

Pengurus

Ketua : Latif Efendy

Wakil Ketua : Aziz Muhammad Abduh Sekretaris 1 : Asep Zaenal Umami Sekretaris 2 : Hifni Permadi Bendahara : Titin Prasetyawati Manajer : Titin Prasetyawati Kabag Operasional : Yachya Supriyadi

Support System : Kamiludin dan Ibrahim Aji

TPL :71 orang

Setiap bagian organisasi Koperasi KBI memiliki peranan dalam menjalankan tugas dan kewajibannya masing-masing, yaitu :

1. Rapat Anggota Tahunan

Rapat Anggota Tahunan (RAT) merupakan kekuasaan tertinggi

dalam koperasi dalam menetapkan anggaran dasar dan rumah tangga. RAT merupakan perangkat organisasi yang menentukan arah kegiatan usaha melalui kesepakatan bersama dari seluruh anggota. Hasil kesepakatan tersebut kemudian dimandatkan kepada pengurus selaku wakil anggota.

2. Pengawas

3. Pengurus

Pengurus sebagai salah satu perangkat organisasi koperasi yang dipilih dari dan oleh anggota dalam rapat anggota. Pengurus bertanggungjawab atas penyelenggraan dan pengendalian usaha koperasi.

4. Manajemen

Manajemen Koperasi KBI dilakukan oleh seorang manager yang dibantu oleh Kepala Bagian Financial Officer yang langsung membawahi tenaga pendamping lapang. Dalam hal administrasi pembiayaan, kas, dan pembukuan, manager dibantu oleh Kepala Bagian Operasional Koperasi. Manager koperasi berperan dalam melaksanakan kebijakan pengurus dalam pengelolaan koperasi.

5. Anggota

Anggota KBI terbagi menjadi dua jenis, yaitu anggota koperasi dan anggota layanan koperasi. Anggota koperasi berperan sebagai pemilik karena berkewajiban memberikan modal dan mengawasi jalannya koperasi. Selain itu, anggota berperan sebagai pengguna jasa layanan koperasi yang berarti setiap anggota wajib berpartisipasi aktif dalam memanfaatkan layanan yang disediakan koperasi.

5.3. Program Koperasi Baytul Ikhtiar

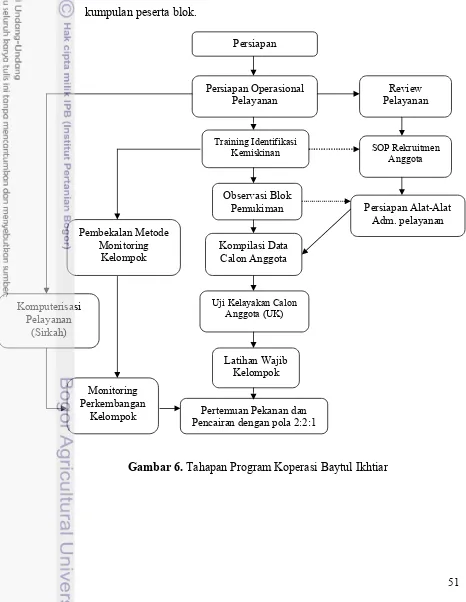

melihat karakter calon anggota, terutama dalam hal kedisiplinan dan kepribadiannya didalam majelis. Pada Rapat Anggota Tahunan (RAT) koperasi, anggota yang terpilih akan disahkan sebagai anggota resmi koperasi. Terdapat pula pertemuan mingguan yang harus dihadiri oleh anggota, pertemuan blok yang dihadiri oleh tiga orang perwakilan dari majelis tiap desa, dan pertemuan kader yang dihadiri oleh perwakilan dari kumpulan peserta blok.

Komputerisasi