Peraturan Perundang-undangan:

- Peraturan Menteri Keuangan Republik Indonesia nomor 23/PMK.03/2008

- Peraturan Pemerintah Nomor 74 tahun 2011 Sebagaimana Telah Beberapa

kali di Ubah Terahir Dengan Undang-undang Nomor 16 Tahun 2009 Tentang

Tata Cara Pelaksanaan Hak dan Kewajiban

- Undang - Undang Nomor 28 Tahun 2007 tentang ketentuan umum dan Tata

Cara Perpajakan

- Pasal 12 ayat 1 s/d 3 Undang-undang KUP

http//www.depkeu.go.id, Surat Ketetapan Pajak

BAB III

GAMBARAN DATA PRAKTIK KERJA LAPANGAN MANDIRI A. Pengertian Pajak

Perpajakan adalah kontribusi wajib kepada negara yang terutang oleh orang

pribadi atau badan yang bersifat memaksa berdasarkan Undang - Undang dengan

tidak mendapat imbalan secara langsung dan digunakan untuk keperluan negara bagi

sebesar - besarnya kemakmuran rakyat. (Siti Resmi:2011:18)

Beberapa kutipan pengertian pajak yang dikemukakan oleh para ahli

lainnyaadalah sebagai berikut:

1. Menurut S.I. Djajadiningrat, Pajak sebagai suatu kewajiban menyerahkan

sebagian dari kekayaan ke kas negara yang disebabkan suatu keadaaan,

kejadian, dan perbuatan yang memberikan kedudukan tertentu, tetapi bukan

sebagai hukuman, menurut peraturan yang ditetapkan pemerintah sera dapat

dipaksakan, tetapi tidak ada jasa timbal balik dari negara secara langsung,

untuk memelihara keseahteraan secara umum (Siti Resmi:2011:1)

2. Menurut Dr. N. J. Feldmann, Pajak adalah prestasi yang dipaksakan sepihak

oleh dan terutang kepada penguasa (menurut norma-norma yang ditetapkan

secara umum), tanpa adanya kontraprestasi dan semata-mata digunakanuntuk

menutup pengeluaranpengeluaran umum. (Siti Resmi:2011:2)

3. Menurut Prof. Dr. Rochmat Soemitro S.H. pajak adalah iuran rakyat

dengan tidak mendapat jasa timbal balik (kontraprestasi) yang langsung dapat

ditunjukkna, dan yang dapat digunakan untuk membayar pengeluaran umum.

Definisi tersebut kemudian disempurnakan, menjadi:

Pajak adalah peralihan kekayaan dari pihak rakyat kepada kas negara untuk

membiayai pengeluaran rutin dan “surplus”-nya digunakan untuk public saving yang

merupakan sumber utama untuk membiayai public investment.

B.Tatacara Pemungutan Pajak

1. Stelsel pajak

Pemungutan pajak dapat dilakukan berdasarkan 3 stelsel :

a. Stelsel nyata

Pengenaan pajak didasarkan pada objek (penghasilan yang nyata),

sehingga pemungutannya baru dapat dilakukan pada akhir tahun pajak,

yakni setelah penghasilan yang sesungguhnya diketahui.

b. Stelsel anggapan

Pengenaan pajak didasarkan pada suatu anggapan yang diatur oleh undang

– undang. Mis : pada suatu tahun dianggap sama dengan tahun

sebelumnya, sehingga pada awal tahun pajak sudah dapat ditentukan

besarnya pajak terutang untuk tahun berjalan.

c. Stelsel campuran

Stelsel ini merupakan kombinasi antara stelsel nyata dan stelsel anggapan.

2. Asas Pemungutan Pajak

31

Negara berhak mengenakan pajak atas seluruh penghasilan wajib pajak

yang bertempat tinggal ditempatnya, baik penghasilan yang berasal dari

dalam maupun luar negri.

b. Asas Sumber

Negara berhak mengenakan pajak atas penghasilan yang bersumber di

wilayahnya tanpa memperhatikan tempat tinggal wajib pajak.

c. Asas kebangsaan

Pengenaan pajak dihubungkan dengan kebangsaan suatu negara.

3.Sistem Pemungutan Pajak

a.Official Assessment System

Adalah suatu sistem pemungutan yang memberi wewenang kepada

pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh

wajib pajak.

Ciri – cirinya :

a. Wewenang untuk menentukan besarnya pajak terutang ada pada

fiskus

b. Wajib pajak bersifat pasif

c. Utang pajak timbul setelah dikeluarkan surat ketetapan pajak oleh

b.Self assessment system

Adalah suatu sistem pemungutan pajak yang memberi wewenang kepada

wajib pajak untuk menentukan sendiri besarnya pajak terutang.

Ciri – cirinya :

a. Wewenang untuk menentukan besarnya pajak terutang ada pada

wajib pajak sendiri

b. Wajib pajak bersifat aktif.

c. Fiskus hanya dapat mengawasi.

c.With Holding System

Adalah suatu sistem pemungutan pajak yang memberi wewenang kepada

pihak ketiga untuk menentukan besarnya pajak yang terutang oleh wajib

pajak.Ciri –cirinya : wewenang menentukan besarnya pajak yang terutang ada

pada pihak ketiga, pihak selain fiskus dan wajib pajak.

C. Jenis- Jenis Pajak

1. Jenis Pajak Menurut Pemungutannya

Dalam hal ini pajak dapat dibagi menjadi dua golongan, yaitu:

a. Pajak langsung

Pajak langsung adalah pajak yang dipikul sendiri oleh Wajib Pajak yang

bersangkutan dan tidak dapat dilimpahkan kepada orang lain. Dalam arti

administratif pajak langsung dikarenakan pada waktu tertentu dan periodik,

33

Contoh: Pajak Penghasilan yang menjadi beban orang atau badan yang

bersangkutan dan tidak boleh dibebankan kepada orang lain.

b. Pajak tidak langsung

Pajak tidak langsung adalah pajak yang dapat dilimpahkan atau digeserkan

kepada orang lain. Dimana pungutan dapat dilakukan pada setiap saat atau

sewaktuwaktu dan besarnya tidak dituliskan dalam surat ketetapan

pajak.Contoh: PPN, dimana produsen sebagai Wajib Pajak dapat

menggeserkan beban pajak tersebut kepada pembeli.

2. Jenis pajak berdasarkan kewenangan pemungutan

Dapat digolongkan menjadi dua yaitu:

a. Pajak Negara (Pusat)

Pajak negara adalah pajak yang dipungut oleh pemerintah pusat dan

penyelenggaraan pungutan di daerah dilakukan oleh Kantor Pelayanan

Pajak setempat dan hasilnya digunakan untuk membiayai rumah

tangga Negara pada umumnya.Contoh: PPh, PBB, PPh atas barang

dan jasa dan Pajak Penjualan atas Barang Mewah.

b. Pajak Daerah

Pajak daerah adalah pajak yang wewenang pungutannya ada pada

Pemerintah Daerah, baik pada tingkat propinsi, kotamadya ataupun

rumah tangga daerah.Contoh: Pajak kendaraan bermotor, bea balik

nama dan sebagainya.

3. Jenis pajak menurut sifatnya

Menurut sifatnya pajak dibagi dua, yaitu:

a. Pajak perorangan atau subjektif

Adalah pajak yang pungutannya berpangkal pada diri pribadi atau

subyeknya.Contoh: pajak penghasilan.

b. Pajak yang bersifat kebendaan atau objektif

Adalah pajak yang pungutannya berpangkal pada objek atau benda,

dipungut karena keadaan, perbuatan dan keadilan yang dilakukan

orang. Contoh: cukai rokok, tidak memandang apakah subyeknya

orang kaya, orang miskin, bujangan atau sudah berkeluarga. Siapapun

yang merokok dikenakan bea cukai rokok.

D. Surat Ketetapan Pajak

Penerbitan suatu Surat Ketetapan Pajak hanya terbatas kepada wajib pajak tertentu

yang disebabkan oleh ketidakbenaran dalam pengisian SPT atau karena

ditemukannya data fiskal yang tidak dilaporkan oleh wajib pajak. Surat ketetapan

pajak meliputi :

1. Surat Ketetapan Pajak Kurang Bayar (SKPKB) Adalah surat ketetapan

pajak yang menentukan besarnya jumlah pokok pajak, jumlah kredit pajak,

jumlah kekurangan pembayaran poko pajak, besarnya sanksi administrasi

35

2. Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) Adalah surat

ketetapan pajak yang menentukan tambahan atas jumlah pajak yang telah

ditetapkan sebelumnya.

3. Surat Ketetapan Pajak Lebih Bayar (SKPLB) Adalah surat ketetapan pajak

yang menentukan jumlah kelebihan pembayaran pajak karena jumlah

kredit pajak lebih besar daripada pajak yang terutang atau tidak

seharusnya terutang.

4. Surat Ketetapan Pajak Nihil (SKPN) Adalah surat ketetapan pajak yang

menentukan jumlah pokok pajak sama besarnya dengan jumlah kredit

pajak atau pajak tidak terutang dan tidak ada kredit pajak.

A. Fungsi Surat Ketetapan Pajak Surat ketetapan pajak berfungsi sebagai :

1. Sarana untuk melakukan koreksi fiskal terhadap WP tertentu yang nyata-nyata

atau berdasarkan hasil pemeriksaan tidak memenuhi kewajiban formal dan

atau kewajiban materiil dalam memenuhi ketentuan perpajakan.

2. Sarana untuk mengenakan sanksi administrasi perpajakan.

3. Sarana administrasi untuk melakukan penagihan pajak.

4. Sarana untuk mengembalikan kelebihan pajak dalam hal lebih bayar

5. Sarana untuk memberitahukan jumlah pajak yang terutang

B. Persyaratan Pengajuan

b. Wajib menyebutkan jumlah pajak yang terutang atau jumlah pajak yang

dipotong atau dipungut atau jumlah rugi menurut penghitungan WP dan

disertai alasan-alasan yang menjadi dasar penghitungan

c. 1 (satu) keberatan harus diajukan untuk 1 (satu) surat ketetapan pajak jenis

pajak, 1 (satu) pemotongan pajak, atau 1 (satu) pemungutan pajak

d. WP telah melunasi pajak yang harus dibayar paling sedikit sejumlah yang

telah disetujui WP dalam pembahasan akhir hasil pemeriksaan

e. Diajukan dalam jangka waktu 3 (tiga) bulan sejak tanggal dikirim surat

ketetapan pajak atau sejak tanggal pemotongan atau pemungutan pajak oleh

pihak ketiga kecuali WP dapat menunjukan bahwa jangka waktu tersebut

tidak dapat dipenuhi karena keadaan di luar kekuasaan WP .

f. Surat keberatan ditandatangani oleh WP, dan dalam hal surat keberatan

ditandatangani oleh bukan WP, surat keberatan tersebut harus dilampiri

dengan surat kuasa khusu

C. Pembetulan Ketetapan Pajak

Apabila terdapat kesalahan atau kekeliruan dalam ketetapan pajak yang tidak

mengandung persengketaan antara fiskus dan Wajib Pajak, dapat dibetulkan oleh

Direktur Jenderal Pajak secara jabatan atau atas permohonan Wajib Pajak

D. Kesalahan atau kekeliruan dalam ketetapan pajak yang dapat dibetulkan

Ruang lingkup pembetulan ketetapan pajak, terbatas pada kesalahan atau

37

1. Kesalahan tulis antara lain : kesalahan yang dapat berupa penulisan nama,

alamat, NPWP, nomor surat ketetapan pajak, jenis pajak, Masa atau Tahun

Pajak dan tanggal jatuh tempo

2. Kesalahan hitung, yang berasal dari penjumlahan dan atau pengurangan dan

atau perkalian dan atau pembagian suatu bilangan

3. Kekeliruan dalam penerapan tarif, penerapan persentase Norma Penghitungan

Penghasilan Neto, penerapan sanksi administrasi, Penghasilan Tidak Kena

Pajak (PTKP), penghitungan PPh dalam tahun berjalan, dan pengkreditan

pajak.

E. Ketetapan pajak yang dapat dibetulkan

Ketetapan pajak yang dapat dibetulkan karena kesalahan atau kekeliruan, antara

lain:

- Surat Ketetapan Pajak Kurang Bayar (SKPKB);

- Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT);

- Surat Ketetapan Pajak Lebih Bayar (SKPLB);

- Surat Ketetapan Pajak Nihil (SKPN);

- Surat Tagihan Pajak (STP);

- Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak;

- Surat Keputusan Keberatan

- Surat Keputusan Pengurangan atau Penghapusan Sanksi Administrasi;

- Surat Keputusan Pengurangan atau Pembatalan Ketetapan Pajak yang tidak

F. Jangka waktu penyelesaian permohonan Wajib Pajak

Jangka waktu penyelesaian permohonan pembetulan Wajib Pajak harus

diselesaikan oleh DirekturJenderal Pajak dalam jangka waktu 6 (enam) bulan sejak

tanggal surat permohonan pembetulanditerima. Apabila jangka waktu tersebut

telah lewat Direktur Jenderal Pajak tidak memberikansuatu keputusan, maka

permohonan pembetulan yang diajukan dianggap dikabulkan.

G.Pengurangan atau Penghapusan Sanksi Administrasi

1. Direktur Jenderal Pajak karena jabatannya atau atas permohonan WP dapat

mengurangkan atau menghapus sanksi administrasi berupa bunga, denda, dan

kenaikan yang ternyata dikenakan karena adanya kekhilafan atau bukan karena

kesalahan WP.

2. Permohonan pengurangan atau penghapusan sanksi administrasi harus

memenuhi ketentuan:

a. Diajukan secara tertulis dalam bahasa Indonesia dengan memberikan alasan

yang jelas dan meyakinkan

b. Disampaikan kepada Direktur Jenderal Pajak melalui Kantor Pelayanan

Pajak yang mengenakan sanksi administrasi tersebut

c. Tidak melebihi jangka waktu 3 (tiga) bulan sejak diterbitkannya STP,

SKPKB atau SKPKBT, kecuali apabila WP dapat menunjukan bahwa jangka

waktu tersebut tidak dapat dipenuhi karena keadaan diluar kekuasaannya

d. Tidak mengajukan keberatan atas ketetapan pajaknya dan diajukan atas suatu

39

3. Direktur Jenderal Pajak harus memberi keputusan atas permohonan

pengurangan atau penghapusan sanksi administrasi paling lama 12 (dua belas)

bulan sejak tanggal permohonan diterima.Apabila jangka waktu tersebut telah

lewat dan Direktur Jenderal Pajak tidak memberi keputusan maka permohonan

dianggap diterima.

H. Pengurangan Atau Pembatalan Ketetapan Pajak yang Tidak Benar

1. Direktur Jenderal Pajak karena jabatannya atau atas permohonan WP dapat

mengurangkan atau membatalkan ketetapan pajak yang tidak benar

2. Permohonan pengurangan atau pembatalan ketetapan pajak yang tidak benar

harus memenuhi ketentuan:

a. Diajukan secara tertulis dalam bahasa Indonesia untuk suatu surat

ketetapan pajak

b. Menyebutkan jumlah pajak yang menurut penghitungan WP seharusnya

terhutang.

3. Direktur Jenderal Pajak harus memberi keputusan atas permohonan

pengurangan atau pembatalan ketetapan pajak yang tidak benar paling lama

12 bulan sejak tanggal permohonan diterima. Apabila jangka waktu tersebut

telah lewat dan Direktur Jenderal Pajak tidak memberi keputusan maka

I. Permintaan penjelasan/pemberian keterangan tambahan

a.Untuk keperluan pengajuan permohonan , WP dapat meminta

penjelasan/keterangan tambahan, dan Kepala KPP wajib menjawabnya secara

tertulis hal-hal yang menjadi dasar pengenaan, pemotongan atau pemungutan.

Catatan :WP harus tetap memperhatikan jangka waktu pengajuan permohonan di

atas.

b. WP dapat menyampaikan alasan tambahan atau penjelasan tertulis sebelum surat

keputusan atas permohonan diterbitkan dan lain-lain. Perlu diperhatikan bahwa

pengajuan permohonan tidak menunda kewajiban membayar pajak.

J.Pembetulan Ketetapan Pajak

Apabila terdapat kesalahan atau kekeliruan dalam ketetapan pajak yang tidak

mengandung persengketaan antara fiskus dan Wajib Pajak, dapat dibetulkan oleh

Direktur Jenderal Pajak secara jabatan atau atas permohonan Wajib Pajak

1. Kesalahan atau kekeliruan dalam ketetapan pajak yang dapat dibetulkan

Ruang lingkup pembetulan ketetapan pajak, terbatas pada kesalahan atau

kekeliruan dari :

a. Kesalahan tulis antara lain : kesalahan yang dapat berupa penulisan nama,

alamat, NPWP, nomor surat ketetapan pajak, jenis pajak, Masa atau Tahun

Pajak dan tanggal jatuh tempo

b. Kesalahan hitung, yang berasal dari penjumlahan dan atau pengurangan dan

41

c. Kekeliruan dalam penerapan tarif, penerapan persentase Norma Penghitungan

Penghasilan Neto, penerapan sanksi administrasi, Penghasilan Tidak Kena

Pajak (PTKP), penghitungan PPh dalam tahun berjalan, dan pengkreditan

pajak.

K. Jangka waktu penyelesaian permohonan Wajib Pajak

Jangka waktu penyelesaian permohonan pembetulan Wajib Pajak harus

diselesaikan oleh Direktur Jenderal Pajak dalam jangka waktu 6 (enam) bulan

sejak tanggal surat permohonan pembetulan diterima.Apabila jangka waktu

tersebut telah lewat Direktur Jenderal Pajak tidak memberikan suatu keputusan,

maka permohonan pembetulan yang diajukan dianggap dikabulkan.

L. Dasar Hukum

a. Undang-undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan

Undang-Undang Nomor 16 tahun 2009

b. Peraturan Pemerintah Nomor 74 tahun 2011 Tentang Tata Cara Pelaksanaan Hak dan Kewajiban Perpajakan Berdasarkan Undang-undang Nomor 6 Tahun

1983 Tentang Kerentuan Umum dan Tata Cara Perpajakan Sebagaimana

Telah Beberapa kali di Ubah Terahir Dengan Undang-undang Nomor 16

Tahun 2009.

c. Peraturan Menteri Keuangan Republik Indonesia Nomor 23/PMK.03/2008 Tentang Tata Cara Penerbitan Surat Ketetapan Pajak Menteri Keuangan

M. Daluwarsa Penetapan Pajak

Daluwarsa penetapan pajak ditentukan dalam jangka waktu 5 (lima) tahun

sejak akhir Masa Pajak atau Bagian Tahun Pajak atau Tahun Pajak

N. Penyampaian Surat Ketetapan Pajak Nihil

a. Disampaikan oleh kepala kantor KPP tempat WP terdaftar dan/atau tempat Pengusaha Kena Pajak dikukuhkan kepada wajib pajak secara langsung.

b. Dikirim lewat Pos dengan bukti pengirima surat

BAB IV

ANALISA DAN EVALUASI

A. Kendala Yang Terjadi Dalam Penyampaian Surat Ketetapan Pajak Nihil.

Adapun kendala yang terjadi dalam penyampaian SKPNtidak sampaiketangan

wajib pajak adalah sebagai berikut :

1. Alamat wajib pajak yang tidak jelas.

2. Wajib pajak Pindah

3. Perusahaan ekspedisi /pos tidak dapat menemukan alamat wajib pajak yang

bersangkutan

4. Tidak adanya penghuni rumah saat surat tersebut diantarkan.

B. Hal-hal yang Dilakukan Untuk Mengatasi Tidak Sampainya SKPN.

1. Biodata dan alamat wajib pajak harus benar-benar Asli

2. Hendaknya wajib pajak melaporkan setip kali pindah dan mencatatkan

alamat terbaru secara benar.

3. Mengirim surat ketetapan dengan jasa pos dan ekspedisi yang

terpercaya dan bisa bertanggung jawab .

C. Tata Cara Penerbitan Surat Ketetapan Pajak Nihil

1. Dasar Hukum

- Peraturan Mentri Keuangan Nomor 145/PMK.03/2012 tanggal 6

februari 2008 tentang tata cara penerbitan surat ketetapan pajak dan

- Peraturan Direktur Jendral Pajak Nomor 27 /PJ/2012 tentang bentuk

dan isi nota penghitungan , bentuk da nisi surat ketetapan pajak serta

bentuk dan isi surat tagihan pajak.

- Peraturan Derektur Jendral Pajak Nomor 29/PJ/2013 tentang bentuk

dan isi nota perhitungan , bentuk dan isi surat tagihan pajak atas

pajak penjualan bagi kontraktor perjanjian karya pengusaha

pertambangan batu bara generasi.

2. Surat Edaran Terkait

- Surat edaran terkait dari Direktur Jendral Pajak Nomor SE-24/PJ/2013

tentang kode nota penghitungan dank ode ketetapan perjenis pajak.

3. Pihak Yang Terkait

1. Kepala Kantor Pelayanan Pajak

2. Kepala Seksi Pelayanan

3. Kepala Seksi Penagihan

4. Kepala Seksi Pengawasan dan Konsultasi

5. Ketua kelompok Pemeriksa

6. Ketua Tm Pemeriksa

7. Anggota Tim Pemeriksa

8. Pelaksana seksi Pelayanan

9. Wajib Pajak

4. Input

45

b. Nota Penghitungan Pajak (NPK)

5. Output

a. Surat Ketetapan Pajak

6. Prosudur Kerja

1. Setelah SOP Tata Cara Pemeriksaan , Anggota Tim pemeriksa

melakukan input data nota perhitungan pajak. Mencetak konsep nota

Penghitungan pajak dan penyampaiannya kepada ketua tim.

2. Ketua tim Pemeriksa meneliti dan memarraf konsep nota penghitungan

Pajak kemudian meneriskannya kepada ketua kelompok pemeriksa.

3. Ketua kelompok Pemeriksa meneliti .menyetujui dan memaraf konsep

nota perhitungan pajak kemudian meneruskannya kepada kepala kantor

pelayanan pajak4. Kepala kantor pelayanan pajak meneliti dan memaraf

konsep nota perhitungan pajak dan selajutnya Menyampaikan kepada

kepala seksi pelayanan

5. Kepala seksi Pelayanan menugaskan pelaksana seksi pelayanan untuk

mencetak surat ketetapan pajak.

Surat ketetapan pajak diterbitkan dalam rangkap 4 (dalam hal yang di

terbitkan adalahSKPN atau SKPLB ) atau rangkap 5 (dalam Hal yang di

terbitkan adalah STP ,SKPKB atau SKPKBT ) yaitu:

Lembar ke-1 :Untuk wajib pajak

Lembar ke-2 :Untuk seksi penagihan (di buat dalam hal SPT,

Lembar ke-3 :Untuk seksi pengawasan

Lembar ke-4 : Untuk arsip seksi pelayana

Lembar ke-5 :Untuk seksi atau unit pembuat nota penghitungan

7. Pelaksana seksi Pelayanan Melakukan Pencetakan Surat ketetapan pajak

dan menyampaikannya ke kepala seksi Pelayanan.

8. Surat ketetapan pajak yang sudah di cetak di paraf oleh kepala kantor

pelayanan pajak

9. Kepala kantor pelayanan pajak menandatangani surat ketetapan pajak

10.Proses di lanjuktan ke SOP tata cara Penatausahaan Dokumen WP dan

SOP Tata cara penyampaian Dokumen di KPP

47

Sumber: Kantor Pelayanan Pajak Pratama Medan Timur Tahun 2015

KETERANGAN :

- Data di atas adalah Surat Ketetapan Pajak Nihil yang terbit sepanjang

tahun 2012-2014 di Kantor Playanan Pajak Pratama Medan Timur

- Jumlah SKPN setiap pribadi bisa saja berbeda , karena tidak tertutup

kemungkinnan 1 WP bisa memiliki 2 , 3 atau lebih SKPN oleh sebab

KPP Pratama Medan Timur

No Jenis SKPN

Tahun Terbit

2012 2013 2014

Jumlah WP Jumlah SKP Jumlah WP Jumlah SKP Jumlah WP Jumlah SKP 1

SKPN - PPh Final dan Fiskal Luar

Negeri 14 20 28 30 13 17

2 SKPN - PPH Pasal 21 26 21 37 40 24 36

3 SKPN - PPH Pasal 23 14 15 21 33 9 9

4 SKPN - PPH Pasal 25/29 Badan 17 21 18 22 9 10

5

SKPN - PPH Pasal 25/29 Orang

Pribadi 2 2 0 0 0 0

6 SKPN - PPH Pasal 26 0 0 2 2 1 5

itu penulis tidak menjumlah hasil dari tabel di atas , terlebih jumlah

wajib pajak yang sulit untuk di hitung.

- Sepanjang tahun 2012-2014 penulis melihat terus terjadi peningkatan

setiap tahunnya . Dalam hal ini dapat di simpulkan bahwa WP

semakin taat dan jujur melakukan pembayaran perpajakan

D. Tata Cara Penyampaian SKPN di KPP Medan Timur

1. Menurut data yang penulis ketahui dari hasil riset di KPP tersebut bahwa

penyampaian yang di lakukan sepangjang 5 tahun ke belakang ini hanya

melalui pengiriman via pos / ekspedisi

2. Setia data yang tidak sampai kepada WPakan di bukukan dan tidak pernah

dihitung/dicatat lagi sepanjang 3 tahun kebelakang.

3. Perihal tidak sampainya SKPN ini akan sangat merugikan WP , karena setiap

surat ketetapan yang keluar/terbit memiliki batas waktu setelah tanggal di

terbitkan , dan bila tanggal tersebut lewat maka WP tidak berhak mengajukan

keberatan dalam bentuk apapun, karena akan di Tolak.

4. Setiap ingin memunuhi panggilan dari KPP mengenai surat ketetapan pajak ,

harus membawa atau melampirkan surat ketetapan yang telah di kirimkan

BAB V

KESIMPULAN DAN SARAN A.Kesimpulan

Dari uraian pada bab – bab sebelumnya, maka penulis dapat mengambil

kesimpulan antara lain :

• Surat Ketetapan Pajak Nihil berfungsi sebagai sarana untuk mendata jumlah

wajib pajak yang tidak terutang pajak lagi.

• Surat Ketetapan Pajak Nihil diterbitkan oleh Seksi Pelayanan berdasarkan

Nota Perhitungan yang dibuat oleh seksi PDI

• Surat Ketetapan Pajak ini di terbitkan apabila pajak terutang dan kredit pajak

sama (tidak terutang pajak)

• Surat Ketetapan Pajak Nihil ini di sampaikan kepada WP melalu pos/ekspedisi

• Dikembalikannya Sukan Ketetapan Pajak Nihil kepada KPP karna beberapa

faktor salah 1nya data WP yg tidak jelas atau pindah

• Penyampaian Surat Ketetapan Pajak ini sangat penting , karena apabila dalam

tempo waktu yang telah di berikaa tidak juga melaporkan SKPNnya maka

B.Saran

Dari permasalahan yang terjadi dilapangan serta berdasarkan pengamatan

penulis, ada beberapa masukan yang ingin penulis berikan. Hal ini berkaitan dengan

penerapan Pasal 12 ayat 1 s/d 3 Undang –Undang KUP Tentang Ketentuan Umum

dan Tatacara Perpajakan pada Surat Ketetapan Pajak . Saran – saran dari penulis

sebagai berikut :

• Penyampaian Surat Ketetapan Pajak Nihil hendaknya bisa lebih efisien

tidak mengalami kendala apa bila pihak-pihak terkait dapat saling

mengerti posisi dan kewajiban masing-masing.

• Wajib pajak hendaknya memberikan keterangan tentang biodata serta

alamat yang sebenarnya dengan lengkap dan jelas

• Hendaknya wajib pajak melaporkan setip kali pindah dan mencatatkan

alamat terbaru secara benar.

• Pengirim surat ketetapan dengan jasa pos dan ekspedisi yang

BAB II

GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI (PKLM)

A.Sejarah singkat berdirinya Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

Kantor pelayanan pajak dimulai pada masa penjajahan belanda, dan masa itu

kantor pelayanan pajak masih disebut Belasting, yang kemudian setelah kemerdekaan

negara Republik Indonesia berubah nama menjadi kantor Inspeksi Keuangan.

Kemudian berubah lagi menjadi kantor Inspeksi Pajak dengan Induk Organisasinya

adalah Direktorat Jendral Pajak.

Di Sumatera Utara sendiri pada tahun 1976 berdiri 3 (tiga) kantor inspeksi

pajak, yaitu :

1.Kantor Inspeksi Pajak Medan Selatan.

2.Kantor Inspeksi Pajak Medan Utara.

3.Kantor Inspeksi Pajak Pematang Siantar

Pada tahun 1978 Kantor Pajak Medan Selatan dipecah menjadi 2 (dua), yaitu

Kantor Pajak Medan Selatan dan Kantor pajak medan Kisaran. Untuk memudahkan

dan meningkatkan kualitas pelayanan kepada masyarakat, dan dengan pertumbuhan

ekonomi yang semakin cepat, maka didirikannyalah Kantor Inspeksi Medan Timur.

Dalam rangka meningkatkan kualitas pelayanan pajak kepada masyarakat.

Maka dibuatlah perubahan secara menyeluruh pada Direktora Jendral Pajak yang

Berdasarkan pada Keputusan Menteri Keuangan Republik Indonesia Nomor

758/KMK.01/1993 tertanggal 3 Agustus 1993, maka pada tanggal 1 Januari 1994

didirikanlah Kantor Pelayanan Pajak Medan Timur. Kantor ini merupakan pecahan

dari 3 (tiga) Kantor Pelayanan Pajak, yaitu :

1.Kantor Pelayanan Pajak Medan Selatan

2.Kantor Pelayanan Pajak Medan Barat

3.Kantor Pelayanan Pajak Medan Utara

Terhitung mulai tanggal 1 April 1994, Kantor Pelayanan Pajak di kota Medan

berubah menjadi 4 (empat) wilayah kerja, yaitu :

1.Kantor Pelayanan Pajak Medan Timur

2.Kantor Pelayanan Pajak Medan Barat

3.Kantor Pelayanan Pajak Medan Utara

4.Kantor Pelayanan Pajak Medan Binjai

Berdasarkan Keputusan Mentri Keuangan Republik Indonesia Nomor

443/KMK.01/2001 tentang “Organisasi dan Tata Kerja Kantor Wilayah Direktorat

Jendral Pajak” maka Kantor Pelayanan Pajak di Kota medan menjadi enam wilayah

kerja, yaitu :

1.Kantor Pelayanan Pajak Medan Timur

2.Kantor Pelayanan Pajak Medan Barat

3.Kantor Pelayanan Pajak Medan Kota

4.Kantor Pelayanan Pajak Medan Polonia

16

6.Kantor Pelayanan Pajak Medan Binjai

Setelah adanya moderenisasi perpajakan tahun 2008, struktur organisasi Kantor

Pelayanan Pajak sebelumnya, yaitu berdasarkan jenis pajak berubah menjadi Kantor

Pelayanan Pajak Pratama yang struktur organisasinya berdasarkan fungsi jabatan.

Kantor Pelayanan Pajak Medan Timur mulai beroprasi pada tanggal 27 Mei 2008,

berdasarkan keputusan Direkorat Jendral Pajak Nomor 95/PJ.01/2008 tanggal 19 Mei

2008.

B.Gambaran Umum Kantor Pelayanan Pajak Pratama Medan Timur

Kantor Pelayanan Pajak Pratama Medan Timur di dirikan pada tanggal 1 April

1994 Berdasarkan keputusan Mentri Keuangan Nomor 758/KMK.01/1993 tertanggal

3 Agustus 1993. Kantor ini beralamatkan di Jl. Pangeran Diponegoro Nomor 30 A

Gedung Keuangan Negara Lantai II Medan. Adapun wilayah kerjanya adalah :

1.Kecamatan Medan Tembung

2.Kecamatan Medan Timur

3.Kecamatan Medan Perjuangan

C.Visi Misi Kantor Pelayanan Pajak Pratama Medan Timur

Keberhasilan program moderenisasi di lingkungan Direktorat Jendral Pajak

khususnya di Kantor Pelayanan Pajak Pratama Medan Timur, tidak hanya membawa

paradigma dan perubahan prilaku pegawai Kantor Pelayanan Pajak Pratama Medan

Timur. Tetapi lebih jauh juga dapat dampak positif terhadap pembangunan dan

Untuk mencapai tujuan tersebut, Direktorat Jendral Pajak telah mencanangkan

visi dan misi sebagai pedoman dalam melakukan setiap kegiatan. Adapun visi dan

misi tersebut adalah sebagai berikut :

Visi Direktorat Jendral Pajak

“Menjadi institusi pemerintah yang menyelenggarakan sistem administrasi

perpajakan moderen yang efektif, efisien, dan dipercaya masyarakat dengan integritas

dan propesionalisme yang tinggi”.

Misi Direktorat Jendral Pajak

”menghimpun penerimaan pajak negara berdasarkan Undang – undang perpajakan

yang mampu mewujudkan kemandirian pembiayaan Anggaran Pendapatan dan

Belanja Negara melalui sistem Administrasi Perpajakan yang efektif dan efisien”.

Visi dari Kantor Pelayanan Pajak Pratama Medan Timur

“Menjadi kantor pelayanan pajak terbaik tingkat nasional dalam menunjang

penerimaan negara melalui pelayanan prima”.

Misi dari Kantor Pelayanan Pajak Pratama Medan Timur

“Mencapai kinerja yang optimal melalui pelayanan, penyuluhan dan pengawasan

berdasarkan ketentuan perpajakan.

Moto Pelayanan dari Kantor Pelayanan Pajak Pratama Medan Timur“Janji Layanan“

D.Struktur organisasi Kantor Pelayanan Pajak Pratama Medan Timur

Struktur organisasi adalah suatu susunan dan hubungan antara tiap bagian serta

posisi yang ada pada suatu organisasi atau perusahaan dalam menjalankan kegiatan

18

pemisahan kegiatan pekerjaan antara satu dengan yang lainnya dan bagaimana

hubungan aktifitas dan fungsi dibatasi.

Struktur organisasi yang ada di kantor pelayanan pajak pratama medan timur

adalah sebagai berikut :

1.Sub bagian umum

2.Seksi Pengolahan Data dan Informasi (PDI)

3.Seksi Pelayanan

4.Seksi Pemeriksaan dan Kepatuhan Internal

5.Seksi Penagihan

6.Seksi Ekstensifikasi Perpajakan

7.Seksi Pengawasan dan Konsultasi I

8.Seksi Pengawasan dan Konsultasi II

9.Seksi Pengawasan dan Konsultasi III

10.Seksi Pengawasan dan Konsultasi IV

Adapun wilayah kerja di Kantor Pelayanan Pajak Medan Timur antara lain:

1. Seksi Pengawasan dan Konsultasi I

Kelurahan Pulo Brayan Darat I dan II Kelurahan Sidodadi.

2. Seksi Pengawasan dan Konsultasi II

Kelurahan Sei Kera HilirI dan II, Kelurahan Sidorame Barat I dan II,

Kelurahan

Pahlawan, Kelurahan Sei Kera Hulu, Kelurahan Padau Hilir dan

3. Seksi Pengawasan dan Konsultasi III

Kelurahan Bandar Selamat, Kelurahan Bantan, Kelurahan Bantan Timur,

Kelurahan Indri Kasih, Kelurahan Sidorejo, Kelurahan Sidorejo Hilir dan

Kelurahan Printis.

4. Seksi Pengawasan dan Konsultasi IV

Kelurahan Durian, Kelurahan Gaharu, Kelurahan Glugur Darat I dan II,

20

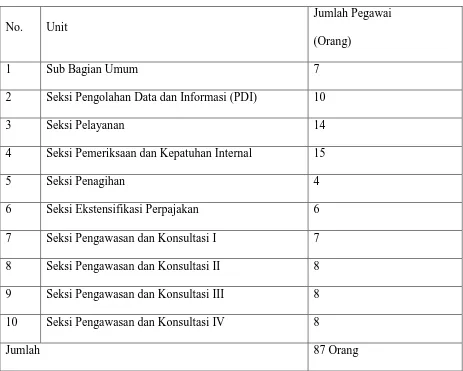

Tabel 2.1 Jumlah Pegawai KPP Pratama Medan Timur

No. Unit

Jumlah Pegawai

(Orang)

1 Sub Bagian Umum 7

2 Seksi Pengolahan Data dan Informasi (PDI) 10

3 Seksi Pelayanan 14

4 Seksi Pemeriksaan dan Kepatuhan Internal 15

5 Seksi Penagihan 4

6 Seksi Ekstensifikasi Perpajakan 6

7 Seksi Pengawasan dan Konsultasi I 7

8 Seksi Pengawasan dan Konsultasi II 8

9 Seksi Pengawasan dan Konsultasi III 8

10 Seksi Pengawasan dan Konsultasi IV 8

Jumlah 87 Orang

Sumber: Kantor Pelayanan Pajak Pratama Medan Timur Tahun 2015

E.Uraian Tugas dan Fungsi

1. Kepala Kantor

Mengingat KPP Pratama merupakan penggabungan dari KPP, KPPBB,

dan Karikpa maka kepala Kantor KPP Pratama mempunyai Tugas

Mengkoordinasi Pelaksanaan penyuluhan, pelayanan dan pengawasan Wajib

atas Barang Mewah, dan Pajak Tidak Langsung Lainnya berdasarkan

peraturan perundang-undangan yang berlaku.

2. Sub Bagian Umum

Membantu dan menunjang kelancaran tugas kantor dalam

mengkoordinasikan tugas dan fungsi pelayanan kesekretarian terutama dalam

hal pengaturan kegiatan tata usaha dan kepegawaian, keuangan, rumah tangga

serta perlengkapan.

Adapun tugasnya sebagai berikut:

a. Penatausahaan surat masuk dan keluar

b. Menyusun tanggapan/ tindak lanjut terhadap surat hasil

pemeriksaan/ laporan hasil pemeriksaan dari Ditjen

Kemenkeu/BPK/ Unit Fungsional Pemeriksaan lainnya.

c. Menyusun tanggapan terhadap surat pengaduan anggota

masyaraakat melalui pos maaupun secara langsung.

d. Menyusun laporan berkala KPP, meliputi Laporan Ketertiban

pegawai, Laporan Penggunaan Anggaran, Laporan Pemakaian

Barang-barang milik negara dan lain sebagaainya.

e. Meneliti pelanggaran disiplin pegawai yang terjadi sessuai dengan

peraturan Pemerintah No. 53 tahun 2010.

f. Pengadministrasian hak-hak pegawai antaraa lain hak cuti,

asuransi kesehatan, pengangkatan pegawai, pengajuan pengsiun

22

g. Pengadministrasian gaji pegawai.

h. Pemeliharaan aset-aset negara serta pengadaaan barang-barang

kebutuhan kantor.

i. Pengelolaan dan penggunaan anggaran, serta mengelola sistem

akuntansi instansi.

3. Seksi Pengolahan Data dan Informasi (PDI)

Melakukan pengumpulan, pengolahan data, penyajian informasi

perpajakan, perekaman dokumen perpajakan, urusan tata usaha angka

penerimaan pajak, pengalokasian, pelayanan dukungan teknis computer,

pemantauan aplikasi e-SPT dan e-Filling dan penyiapan laporan kinerja.

Adapun tugasnya sebagaai berikut:

a. Menyusun rencana penerimaan pajak berdassaarkan ekonomi dan

keuangan.

b. Menatausahaan penerimaan pajak.

c. Membuat laporan monitoring penerimaan pajak dan extra effort.

d. Perbaikan komputer dan aplikasi komputer.

e. Penatausahaan alat keterangan.

f. Penatausahaan surat-surat masuk pada seksi pengolaan data dan

informasi.

g. Pengaturan jaringan komputer keseluruh pegawai serta

4. Seksi Pelayanan

Melaksaanakan penerbitan produk hukum perpajakan,

pengadministrasian dokumen dan berkas perpajakan, penerimaan dan

pengolahan surat pemberitahuan dan surat lainnya, penyuluhan perpajakan,

pelaksanaan registrasi WP, serta kerja sama perpajakan sesuai ketentuan yang

berlaku. Adapun tugasnya sebagai berikut.

a. Menatausahakan surat-surat permohonan dari wajib pajak dan

surat-surat lainnya pada tempat pelayanan terpadu(TPT)

b. Menatausahakan surat-surat masuk untuk seksi pelayanan.

c. Penatausaahakan arsip/berkas perpajakan.

d. Menyelesaikan registrasi wajib pajak dan pengukuhan pengusaha

kena pajak serta permohonan NPWP.

e. Menyelesaikan permohonan penghapusan NPWP dan pengukuhan

PKP.

f. Menerbitkan surat keputusan pembetulan produk hukum.

g. Pemberitahuan wajib pajak keluar/ pindah masuk.

h. Menatausahakan SPT Tahunan PPh atau SPT Masa PPN atau SPT

masa PPh pemotong dan pemungut yang telah diterima kembali

dalam rangka pengawasan kepatuhan wajib pajak.

i. Menyelesaikan permohonan perpanjangan jangka waktu

penyampaian SPT Tahunan PPh.

24

k. Melaksanakan pemenuhan permintaan konfirmasi dan klarifikasi.

l. Mencetak surat teguran sehubungan dengan SPT Tahunan PPh,

SPT masa PPh, SPT masa PPN, yang tidak di sampaikan atau

disampaikan tidak sesuai dengan batas waktu yang telah

ditentukan.

m. Menerbitka Surat Ketetapan Pajak (SKP) dan Surat Tagihan

Pajak(STP).

n. Melaksanakan penyuluhan perpajakan.

o. Melaksanakan pelayanan kebutuhan informasi perpajakan yang

dibutuhkan oleh wajib pajak

5. Seksi Penagihan

Pelaksanaan dan penatausahaan penagihan aktif, piutang pajak,

penundaan dan angsuran tunggakan pajak, dan usulan penghapusan pajak

serta penyimpanan dokumen-dokumen penagihan.Adapun tugasnya sebagai

berikut:

a. Menatausahakan surat masuk ke seksi penagihan.

b. Melakukan pengawasan terhadap tunggakan dan angsuran/pelunasan

pajak.

c. Menerbitkan dan menyampaikan surat teguran kepadaa wajib pajak.

d. Menerbitkan dan melaksanakan surat paksa.

e. Menerbitkan SPMP (surat perintah melakukan penyitaan) dan

f. Menerbitkan surat permintaan pemblokiran rekening wajib pajak

kepada pimpinan bank.

g. Melakukan proses lelang atas harta kekayaan penunggakan pajak yang

telah disita.

h. Melakukan penelitian administratif dan penelitian setempat terhadap

piutang pajak yang diperkirakan tidak dapat ditagih/tidak mungkin

ditagih lagi.

i. Melakukan penelitian atas usulan penghapusan piutang pajak.

j. Menjawab konfirmasi data tunggakan wajib pajak.

6. Seksi Pemeriksaan dan Kepatuhan Internal

Pelaksanaan penyusunan perencanaan pemeriksaan, pengawasan

pelaksanaan aturan pemeriksaan, penerbitan dan penyaluran Surat Perintah

Pemeriksaan Pajak serta administrasi pemeriksaan perpajakan lainnya.

Adapun tugasnya sebagai berikut:

a. Menatausahakan surat masuk ke seksi pemeriksaan dan kepatuhan

internal.

b. Mengusulkan wajib pajak yang akan dilakukan pemeriksaan.

c. Menerbikan surat perintah pemeriksaan (SP2), surat pemberitahuan

(SPT) pemeriksaan pajak dan surat pemanggilan pemeriksaan pajak.

d. Menatausahakan laporan hasil pemeriksaan (LPH) dan nota

perhitungan (Nothit).

26

f. Membuat laporan tentang wajib pajak patuh.

g. Pengawasan / kepatuhan internal.

7. Seksi Ekstensifikasi Perpajakan

Pelaksanaan dan penatausahaan pengamatan potensi perpajakan,

pendataan subjek pajak, dan kegiatan ekstensifikasi perpajakan sesuai dengan

ketentuan yang berlaku. Adapu tugasnya sebagai berikut:

a. Menatausahakan surat yang masuk ke seksi ekstensifikasi perpajakan.

b. Menerbitkan surat himbauan ber-NPWP.

c. Mencari data dari pihak ketiga dalam rangka pembentukan data

perpajakan.

d. Mencari data potensi perpajakan dalam pembuatan monografi fiska.

e. Pembuatan daftar biaya komponen bangunan (DBKB).

8. Seksi Pengawasan dan Konsultasi

Melaksanakan pengawasan kepatuhan Wajib pajak (PPh, PPN, dan

Pajak lainnya), bimbingan atau himbauan kepada Wajib Pajak dan konsultasi

teknis perpajakan, penyusunan profil Wajb Pajak, analis kinerja Wajib Pajak

dalam rangka melakukan intensifikasi, dan melakukan evaluasi hasil banding

berdasarkan ketentuan yang berlaku. Dalam satu KPP Pratama terdapat 4

(empat) Kepala Seksi Pengawasan dan Konsultasi yang pembagian tugasnya

didasarkan pada cakupan wilayah(territorial tertentu).

a. Melakukan pengawasan penerbitan surat teguran kepada wajib pajak

b. Melaksanakan peneliatian dan analisa kepatuhan material wajib pajak.

c. Melakukan penghapusan atau pembatalan ketetapan pajak yang tidak

benar.

d. Pengusulan wajib pajak / PKP fiktif.

e. Pengusulan wajib pajak patuh.

f. Melakukan penelitian untuk mengusulkan penerbitan Surat

Keterangan Fiskal (SKF).

g. Pemberian izin penggunaan mesin teraan materai.

h. Melakukan bimbingan dan memberikan konsultasi teknis kepada

wajib pajak.

i. Mengirimkan himbauan perbaikan surat pemberitahuan (SPT).

j. Melakukan kunjungan kerja ke lokasi wajib pajak dalam rangka

pengawasan dan wajib pajak.

k. Melaksanakan rekonsiliasi data wajib pajak (data maching).

l. Membuat surat keterangan bebas (SKB).

9. Kelompok Jabatan Fungsional Pemeriksaan Pajak

Pejabat Fungsional terdiri dari Pejabat Fungsional Pemeriksaan dan Pejabat

Fungsional Penilai yang bertanggung jawab secara langsung kepada Kepala KPP

Pratama. Dalam melaksanakan pekerjaannya, Pejabat Fungsional Pemeriksaan

berkoordinasi, integrasi,sinkronisasi, dan simplifikasi dengan Seksi

Ekstensifikasi.Selain itu, teknologi informatika dan sistem informasi dimanfaatkan

28

a. melakukan pemeriksaan sederhana lapangan atau pemeriksaan lengkap.

b. Melakukan pemeriksaan sederhana kantor.

c. Membuat nota perhitungan (Nothit) pajak, daftar kesimpulan hasil

pemeriksaan (DKHP) dan alat keterangan (Alket).

Perpajakan adalah kontribusi wajib kepada negara yang tertuang oleh orang

pribadi atau badan yang bersifat memaksa berdasarkan Undang - Undang dengan

tidak mendapat imbalan secara langsung dan digunakan untuk keperluan negara. Oleh

sebab itu peran pajak sangat besar dalam pertumbuhan ekonomi suatu Negara,

termasuk di negara Indonesia yang tergolong negara sedang berkembang, yang

menggunakan pajak sebagai salah satu pendapatan utama. Pajak inilah yang

digunakan untuk membiayai pembangunan nasional yang sedang berjalan.

Pemerintah dalam hal ini, Derektorat Jendral Pajak sebagai istitusi yang

melaksanakan tugas dan fungsi sebagai sebagai atministrator dalam hal pengumpulan

pajak memiliki beban yang cukup berat dalam pencapaian target penerimaan pajak.

Disamping itu Wajib Pajak juga mimiliki peran yang tidak kalah penting dalam

memenuhi kewajiban perpajakan. Untuk itu sudah seharusnya setiap golongan

menyadari akan kewajibannya masing-masing, dimana pemerintah memiliki peran

sebagai aparat/pengawas pajak dan wajib pajak sebagai pembayar/penyetor pajak.

Namun sayangnya kesadaran akan kewajiban seringkali tidak ditaati oleh para wajib

pajak, walaupun pemerintah telah banyak melakukan upaya-upaya agar kesadaran

wajib pajak bisa meningkat setiap tahunnya .

Adapun sistem pemungutan pajak di Indonesia sejak tahun 1984

2

pajak untuk membayar, menghitung dan melaporkan jumlah pajak terutangnya

sendiri , dalam hal ini negara memberi kepercayaan kepada wajib pajak untuk jujur

dan taat dalam melaksanakan kewajiban negaranya , namun kebebasan ini seringkali

di salah gunakan oleh wajib pajak , hal ini lah yang menjadi kendala fiskus dalam

meningkatkan ke patuhan wajib pajak di indonesia. Oleh sebab itu negara dalam hal

ini pemerintah dan wajib pajak membuat undang-undang KUP dimana di atur dalam

pasal 12 Ayat (1) Setiap wajib pajak membayar pajak yang terutang sesuai dengan

ketentuan peraturan perundang-undangan perpajakan, dengan tidak menggantungkan

pada adanya surat ketetapan pajak. Ayat (2) Jumlah pajak yang terutang menurut

surat pemberitahuan yang di sampaikan oleh wajib pajak adalah jumlah pajak yang

terutang sesuai dengan ketentuan peraturan perundang-undangan perpajakan . Ayat

(3) Apabila Direktur Jendral Pajak mendapatkan bukti jumlah pajak yang terutang

menurut surat pemberitahuan sebagaimana dimaksut pada ayat(2) tidak

benar,Direktur Jendral Pajak menetapkan jumlah pajak yang terutang.

Dari undang-undang KUP di atas menjelaskan , apabila DJP menemukan data

yang berbeda dengan laporan wajib pajak (SPT) secara self assessment maka akan

di lakukan pemeriksaan. Hasil pemeriksaan ini , produknya adalah ketetapan pajak.

Ketetapan pajak ini masih terbagi lagi dalam berberapa golongan , salah satunya

adalah surat ketetapan pajak nihil (SKPN) yaitu apabila setelah di lakuka

pemeriksaan oleh fiskus menemukan jumlah pajak yang terutang dengan jumlah

Selanjutnya setelah penerbitan surat ketetapan pajak nihil tersebut harus di

kirimkan oleh kantor pelayanan pajak (KPP) kepada wajib pajak , baik secara

langsung maupun melalui pos/ekspedisi. Produk ketetapan tersebut harus sampai ke

tangan wajib pajak, karena surat ketetapan pajak tersebut sebagai syarat dalam

mengajukan proses hukum selanjutnya.

Surat ketetapan yang tidak sampai ke tangan wajib pajak akan menjadi suatu

masalah bagi wajib pajak , karena wajib pajak tidak dapat memenuhi jangka waktu

pengajuan keberatan,yaitu 3 bulan terhitung setelah tanggal terbit, apabila jangka

waktu tersebut lewat maka syarat formal tidak terpenuhi otomatis surat keberatan

tersebut di tolak.

Menurut penulis permasalah tersebut merupakan masalah yang serius , karena

itupenulis tertarik untuk meneliti dan membahas lebih dalam tentang diterbitkanya

SKPN dan bagaimana tata cara penyampaian SKPN, agar penulis bisa mengerti

tentang hal tersebut dan proses apa saja yang di laksanakan oleh kantor pelayanan

pajak apabila surat ketetapan dalam hal ini SKPN di kembalikan oleh post/ekspedisi.

Berdasarkan hal-hal tersebut menarik penulis untuk mengangkatnya menjadi

subuah karya ilmiah yang berjudul “Tata Cara Penyampaian Surat Ketetapan

Pajak Nihil Pada Kantor Pelayanan Pajak Pratama Medan Timur” B. Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri

Setiap pekerjaan selalu memiliki tujuan yang sesuai dengan yang diinginkan

dan ditentukan pada waktu sebelumnya. Demikian halnya dengan praktik kerja

4

mempunyai tujuan dan manfaat tersendiri, khususnya bagi mahasiswa yang

bersangkutan.

1. Tujuan PKLM

a. Untuk Mengetahui Berapa Banyak Wajib Pajak Sepanjang Tahun 2011-2014 Yang Memperoleh Surat Ketetapan Pajak Nihil di Kantor Pelayanan Pajak

(KPP) Pratama Medan Timur.

b. Untuk Mengetahui Tata Cara Penyampaian Surat Ketetapan Pajak Nihil (SKPN) di Kantor Pelayanan Pajak (KPP) Pratama Medan Timur.

c. Untuk Mengetahui Cara,Menanggulangi Masalah Penyampaian SKPN Yang Tidak Sampai pada wajib pajak di Kantor PelayananPajak (KPP) Pratama

Medan Timur.

2. Manfaat PKLM

Praktik Kerja Lapangan Mandiri tentunya memiliki manfaat buat berbagai

pihak, diantaranya adalah:

2.1 Bagi Mahasiswa

a. Mahasiswa dapat memperoleh pengalaman belajar pada suatu instansi

pemerintah dalam hal ini Kantor Pelayanan Pajak Pratama Medan Timur

b. Untuk mengetahui Tata Cara Penyampaian Surat Ketetapan Pajak Nihil di

c. Untuk Mengetahui Dampak yang Terjadi Bila Penyampaian Surat Ketetapan

Pajak Ini Tidak Sampai

2.2 Bagi Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

a. Dengan dilaksanakannya Praktik Kerja Lapangan Mandiri bagi mahasiswa dituntut sumbangsihnya terhadap instansi, baik berupa saran maupun kritik

yang bersifat membangun yang menjadi sumber masukan untuk

meningkatkan kinerja di lingkungan instansi tersebut.

b. Meningkatkan kerjasama dengan lembaga pendidikan dalam meningkatkan kualitas sumber daya manusia.

c. Sebagai sarana meningkatkan hubungan baik dan kerjasama dengan pihak Program Studi Diploma III Administrasi Perpajakan.

2.3 Bagi Program Studi Diploma III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik

a. Meningkatkan hubungan kerja sama antara Program studi Diploma III

Administrasi Perpajakan dengan Kantor Pelayanan Pajak (KPP) Pratama

Medan Timur.

b. Membuka interaksi antara Program Studi Diploma III Administrasi

Perpajakan dengan instansi pemerintah yang bersangkutan dalam memberikan

uji nyata mengenai ilmu pengetahuan yang diterima mahasiswa melalui

6

c. Mendapat masukan dan saran untuk perbaikan dan penyempurnaan kurikulum

yang berlaku di program Studi Diploma III Administrasi Perpajakan Fakultas

Ilmu Sosial Ilmu Politik Universitas Sumatera Utara.

C. Uraian Teoritis a. Pengertian SKP

Surat Ketetapan Pajak adalah surat ketetapan yang meliputi Surat Ketetapan

Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, Surat

Ketetapan Pajak Nihil, atau surat Ketetapan Pajak Lebih Bayar. Surat ketetapan

tersebut dihasilkan dari proses pemeriksaan (pajak) yang dilaksanakan oleh petugas

fungsional pemeriksa pajak maupun penyidik pajak atau hasil penelitian dari petugas

pengawasan dan konsultasi pajak.

1.1Fungsi Surat Ketetapan Pajak Surat ketetapan pajak berfungsi sebagai

a. Sarana untuk melakukan koreksi fiskal terhadap WP tertentu yang nyata-nyata

atau berdasarkan hasil pemeriksaan tidak memenuhi kewajiban formal dan

atau kewajiban materiil dalam memenuhi ketentuan perpajakan.

b. Sarana untuk mengenakan sanksi administrasi perpajakan.

c. Sarana administrasi untuk melakukan penagihan pajak.

d. Sarana untuk mengembalikan kelebihan pajak dalam hal lebih bayar

e. Sarana untuk memberitahukan jumlah pajak yang terutang.

1.2 Jenis-Jenis Ketetapan Pajak

a. Surat Ketetapan Pajak Kurang Bayar (SKPKB) Adalah surat ketetapan pajak

kekurangan pembayaran poko pajak, besarnya sanksi administrasi dan jumlah

yang masih harus dibayar.

b. Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) Adalah surat

ketetapan pajak yang menentukan tambahan atas jumlah pajak yang telah

ditetapkan sebelumnya.

c. Surat Ketetapan Pajak Lebih Bayar (SKPLB) Adalah surat ketetapan pajak

yang menentukan jumlah kelebihan pembayaran pajak karena jumlah kredit

pajak lebih besar daripada pajak yang terutang atau tidak seharusnya terutang.

d. Surat Ketetapan Pajak Nihil (SKPN) Adalah surat ketetapan pajak yang

menentukan jumlah pokok pajak sama besarnya dengan jumlah kredit pajak

atau pajak tidak terutang dan tidak ada kredit pajak..

2. Pembetulan Ketetapan Pajak

Apabila terdapat kesalahan atau kekeliruan dalam ketetapan pajak yang tidak

mengandung persengketaan antara fiskus dan Wajib Pajak, dapat dibetulkan oleh

Direktur Jenderal Pajak secara jabatan atau atas permohonan Wajib Pajak

3. Kesalahan atau kekeliruan dalam ketetapan pajak yang dapat dibetulkan

Ruang lingkup pembetulan ketetapan pajak, terbatas pada kesalahan atau

kekeliruan dari :

a. Kesalahan tulis antara lain : kesalahan yang dapat berupa penulisan nama,

alamat, NPWP, nomor surat ketetapan pajak, jenis pajak, Masa atau Tahun

8

b. Kesalahan hitung, yang berasal dari penjumlahan dan atau pengurangan dan

atau perkalian dan atau pembagian suatu bilangan

c. Kekeliruan dalam penerapan tarif, penerapan persentase Norma Penghitungan

Penghasilan Neto, penerapan sanksi administrasi, Penghasilan Tidak Kena

Pajak (PTKP), penghitungan PPh dalam tahun berjalan, dan pengkreditan

pajak.

4. Dasar Hukum

a. Undang-undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan

Undang-Undang Nomor 16 tahun 2009

b. Peraturan Pemerintah Nomor 74 tahun 2011 Tentang Tata Cara Pelaksanaan Hak dan Kewajiban Perpajakan Berdasarkan Undang-undang Nomor 6 Tahun

1983 Tentang Kerentuan Umum dan Tata Cara Perpajakan Sebagaimana

Telah Beberapa kali di Ubah Terahir Dengan Undang-undang Nomor 16

Tahun 2009.

c. Peraturan Menteri Keuangan Republik Indonesia Nomor 23/PMK.03/2008 Tentang Tata Cara Penerbitan Surat Ketetapan Pajak Menteri Keuangan

Republik Indonesia

5. Pembetulan Ketetapan Pajak

Apabila terdapat kesalahan atau kekeliruan dalam ketetapan pajak yang tidak

mengandung persengketaan antara fiskus dan Wajib Pajak, dapat dibetulkan oleh

6. Persyaratan Pengajuan

a. Diajukan secara tertulis dalam bahasa Indonesia

b. Wajib menyebutkan jumlah pajak yang terutang atau jumlah pajak yang

dipotong atau dipungut atau jumlah rugi menurut penghitungan WP dan

disertai alasan-alasan yang menjadi dasar penghitungan

c. 1 (satu) keberatan harus diajukan untuk 1 (satu) surat ketetapan pajak jenis

pajak, 1 (satu) pemotongan pajak, atau 1 (satu) pemungutan pajak

d. WP telah melunasi pajak yang harus dibayar paling sedikit sejumlah yang

telah disetujui WP dalam pembahasan akhir hasil pemeriksaan

e. Diajukan dalam jangka waktu 3 (tiga) bulan sejak tanggal dikirim surat

ketetapan pajak atau sejak tanggal pemotongan atau pemungutan pajak oleh

pihak ketiga kecuali WP dapat menunjukan bahwa jangka waktu

tersebuttidak dapat dipenuhi karena keadaan di luar kekuasaan WP .

f. Surat keberatan ditandatangani oleh WP, dan dalam hal surat keberatan

ditandatangani oleh bukan WP, surat keberatan tersebut harus dilampiri

dengan surat kuasa khusu

7. Jangka waktu penyelesaian permohonan Wajib Pajak

Jangka waktu penyelesaian permohonan pembetulan Wajib Pajak harus

diselesaikan oleh DirekturJenderal Pajak dalam jangka waktu 6 (enam) bulan sejak

tanggal surat permohonan pembetulanditerima. Apabila jangka waktu tersebut telah

lewat Direktur Jenderal Pajak tidak memberikansuatu keputusan, maka permohonan

10

8. Daluwarsa Penetapan Pajak

Daluwarsa penetapan pajak ditentukan dalam jangka waktu 5 (lima) tahun

sejak akhir Masa Pajak atau Bagian Tahun Pajak atau Tahun Pajak

9. Penyampaian Surat Ketetapan Pajak Nihil

a. Disampaikan oleh kepala kantor KPP tempat WP terdaftar dan/atau tempat Pengusaha Kena Pajak dikukuhkan kepada wajib pajak secara langsung.

b. Dikirim lewat Pos dengan bukti pengirima surat

c. Dikirim lewat Perusahaan jasa ekspedisi atau jasa kurir dengan bukti pengiriman surat

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri (PKLM)

Dalam laporan Praktik kerja lapangan mandiri ini, maka yang menjadi ruang

lingkup penulisan adalah.

a. Tata cara penyampaian surat ketetapan Pajak nihil

b. Masalah yang di timbulkan bila tata cara penyampaiannya salah

c. jumlah penerbitan SKPN setiap tahunnya mulai 2011 -2014 yang tersalurkan

dengan baik maupun jumlah yang di kembalikan / tidak sampai.

E. Metode Praktik Kerja Lapangan Mandiri (PKLM)

Dalam pelaksanaan Praktek Kerja Lapangan Mandiri maka penulis menggunakan

metode sebagai berikut :

1. Tahap Persiapan

Mengajukan judul, penentuan judul, pengesahan judul, pembuatan Proposal

perbaikan Proposal Praktik Kerja Lapangan Mandiri, persetujuan penentuan Dosen

Pembimbing, bimbingan dan konsultasi dengan Dosen Pembimbing, pembuatan surat

izin untuk Praktik Kerja Lapangan Mandiri ke Kantor Pelayanan Pajak Pratama

Medan Timur.

2. Studi Literatur

Penulis mengumpulkan data - data yang menyangkut masalah yang akan di

bahas melalui buku-buku, majalah, Undang - Undang, keputusan Menteri Keuangan,

keputusan Menteri Keuangan, keputusan Direktur Jendral Pajak dan bahan - bahan

lainnya yang berhubungan dengan objek pembahasan.

3. Pengumpulan Data

Dalam hal ini penulis mengumpulkan data - data yang berhubungan dengan

apa yang dikerjakan pada Praktik Kerja Lapangan Mandiri nantinya yang diperlukan

dalam penyusunan laporan akhir dari kegiatan Praktik Kerja Lapangan Mandiri.

Dalam pengumpulan data sumber data terbagi menjadi dua yaitu data primer dan data

sekunder.

a. Data Primer

Data primer adalah data yang diperoleh peneliti secara langsung. Contoh data

primer adalah yang diperoleh dari responden melalui kuesioner, kelompok fokus,

12

b. Data Sekunder

Data sekunder adalah data yang diperoleh peneliti dari sumber yang sudah ada.

Contoh data sekunder misalnya catatan atau dokumentasi perusahaan berupa

absensi, gaji, laporan keuangan publikasi perusahaan, laporan pemerintah, data

yang diperoleh dari majalah, dan lain sebagainya.

F. Metode Pengumpulan Data

Hal ini berkaitan dengan pengumpulan data dan informasi serta keterangan

dalam pelaksanaan Praktik Kerja Lapangan Mandiri. Penulis menggunakan metode :

1. Wawancara (Interview)

Dengan cara melakukan Tanya jawab secara langsung dengan pihak Kantor

Pelayanan Pajak (KPP) mengenai hal - hal yang menjadi objek pembahasan.

2. Dokumentasi

Pengumpulan data dengan melakukan studi dokumentasi.

G. Sistematika Penulisan Laporan Praktik Kerja Lapangan Mandiri (PKLM)

Untuk Mempermudah penulisan laporan PKLM, maka penulis terlebih dahulu

membuat uraian garis-garis besar laporan PKLM tersebut sesuai dengan standar yang

ditetapkan, terdiri dari :

BAB I: PENDAHULUAN

Pada bab ini diberikan gambaran mengenai keseluruhan isi laporan ini.bab ini

terdiri dari latar belakang PKLM, tujuan dan manfaat PKLM, uraian teoritis,ruang

lingkup PKLM, metode PKLM, metode pengumpulan data dan sistematika penulisan

BAB II: GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI

Pada bab ini penulis akan menjelaskan sejarah singkat lokasi dimana praktik

kerja lapangan mandiri dilakukan dalam hal ini sejarah singkat lokasi yang akan

diuraikan penulis adalah kantor pelayanan pajak pratama Medan Timur, struktur

organisasi, tugas dan fungsi pegawai di instantsi tersebut serta gambaran lain.

BAB III: GAMBARAN DATA

Pada bab ini penulis akan menyampaikan tentang Prosedur di kluarkannya

surat ketetapan pajak pajak nihil serta tata cara penyampaian surat ketetapan pajak

nihil tersebut

BAB IV: ANALISIS DAN EVALUASI DATA

Dalam bab ini penulis akan meganalisis jumlah penyampaian surat ketetapan

setiap tahunnya serta berapa banyak surat yang harus kembali serta dampak yang di

alami oleh wajib pajak di Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

berdasarkan kemampuan penulis kemudian mengadakan evaluasi serta memberikan

interpretasi untuk menjawab perumusan masalah yang di ajukan.

BAB V: KESIMPLAN

Dalam bab ini penulis akan memaparka bagaimana kesimpulan dari objek

yang telah diteliti serta saran-saran yan membangun bagi pihak-pihak yang

1

LAPORAN TUGAS AKHIR

TATA CARA PENYAMPAIAN SURAT KETETAPAN PAJAK NIHIL PADA KANTOR PELAYANAN PAJAK PRATAMA MEDAN TIMUR

OLEH:

Nama : Cut Heltrisa NIM : 122600029

Untuk Memenuhi Salah Satu Syarat Menyelesaikanstudi Pada Program Studi Diploma III Administrasi Perpajakan

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK UNIVERSITAS SUMATERA UTARA

KATA PENGANTAR

Puji syukur penulis ucapkan kepada Tuhan yang maha Esayang telah

memberikan karunia kesehatan dan kesempatan,serta berkat yang tak terhingga

setiap hari kepada penulis untuk menyelesaikan Tugas Akhir ini. Sehingga tugas

akhir ini dapat diselesaikan dengan baik.

Tugas akhir ini merupakan syarat untuk mencapaigelar Ahli Madia (Amd.)

Administrasi Perjakanan di Fakultas Ilmu Sosial dan Ilmu Politik Universitas

Sumatera Utara dengan judul “Tata Cara Penyampain Surat Ketetapan Pajak

Nihil Pada Kantor Pelayanan Pajak Pratama Medan Timur”

Penulis menyadari bahwa dalam menyelesaikan tugas akhir ini tidak terlepas

dari dukungan, bantuan serta bimbingan dari berbagai pihak sehingga penulisan

Tugas Akhir ini dapat terselesaikan. Pada kesempatan ini pula, Penulis

menyampaikan ucapan terima kasih yang sebesar – besarnya kepada :

1. Bapak Prof. Dr. Badaruddin selaku dekan Fakultas Ilmu Sosial dan Ilmu

Politik USU

2. Bapak Drs. Alwi Hashim Batubara, M.Si selaku ketua Program Studi

Diploma III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik.

3. Ibu Arlina, S.H, M. Hum selaku Sekretaris, Program Studi Diploma III

ii

4. Bapak Drs. Alwi Hashim Batubara, M.Si selaku dosen pembimbing saya yang

banyak meluangkan waktu dan pikiran untuk membimbing penulis dalam

menyelesaikan Tugas Akhir ini.

5. Seluruh staf pengajar dan pegawai di Program Studi Diploma III Administrasi

Perpajakan.yang telah memberikan ilmu dan membantu penulis selama

mengikuti perkuliahan

6. Terimakasih yang sebesar-besarnya kepada ayahanda (Yuhelmi Yunus Bsc)

dan ibunda (Tetty Pandiangan Spd) yang selalu memberikan dukungan dan

arahan , baik secara moril material dan doa yang tak pernah putus untuk

penulis ,dan rasa syukur yang tak terhingga karena telah dibesarkan dan

dibimbing oleh kedua orang tua yang luar biasa.

7. Kepada saudara perempuan (kakak) Cut Helvirianti.SE , saudara laki-laki

(abang) Yurehan, sertakedua adik Cut Helfrina dan Yuraldi yang telah setia

memberikan dukungan dan semangat kepada penulis dalam menyelesaikan

Karya Tulis ini.

8. Kepada Ann Albert Sitorus, Oryza Sativa Sinaga, Mey Hedriana Sihotang ,

sebagai sahabat yang selama ini mendukung , membantu serta menyemangati

9. Kepada Norman Risky Sibayang, Rezky Ketsyah ,Vicky Frans sialagan, Agus

Abdilah Hasibuan dan Terkhusus untuk Dina Isranita Hutagalung yang

selama ini dari awal hingga akhir terus bersama-sama saling menyemangati ,

10.Kepada kakanda Marisi Sihombing ,sebagai kakak yang selalu mendukung

menyemangati serta mendoakan , May Santri sebagai teman pelayanan serta

abangda Harjoin Sidabutar yang terus memberikan dukungan dan doa

sehingga penulis dapat menyelesaikan karya ilmiah ini.

11.Teman – teman seperjuangan Administrasi Perpajakan 2012

12.Kepada seluruh pihak yang tidak bisa penulis sebutkan satu-persatu . Penulis

mengucapkan banyak terima kasih atas segala bantuan , saran dan semangat

yang di brikan .

Penulis menyadari bahwa Tugas Akhir ini masih jauh dari sempurna. Oleh

karena itu, Penulis sangat mengharapkan kritik dan saran yang membangun dari

Bapak dan Ibu Staf Pengajar serta rekan – rekan mahasiswa demi penyempurnaan

Tugas Akhir ini.

Akhir kata, Penulis berharap Tugas Akhir ini dapat memberikan manfaat

yang sebesar–besarnya bagi kita semua. Amin.

Medan, juni 2015

Penulis

iv

DAFTAR ISI

KATA PENGANTAR...i

DAFTAR ISI...iv

BAB I : PENDAHULUAN A. Latar Belakang Prektik Kerja Lapangan Mandiri...1

B. Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri...4

1. Tujuan Praktik Kerja Lapangan Mandiri...4

2. Manfaat Praktik Kerja Lapangan Mandiri...4

C. Uraian Teoritis...6

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri...10

E. Metode Praktik Kerja Lapangan Mandiri...11

F. Metode Pengumpulan Data...12

G. Sistematika Penulisan Laporan...13

BAB II : GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI (PKLM) A. Sejarah singkat berdirinya Kantor Pelayanan Pajak (KPP) Pratama Medan Timur...15

B. Gambaran Umum Kantor Pelayanan Pajak Pratama Medan Timur……..17

C. Visi dan Misi Kantor Pelayanan Pajak Pratama Medan Timur serta Nilai – nilai Kementrian Keuangan...18

E. Uraian Tugas dan Fungsi...21

BAB III : GAMBARAN DATA PRAKTEK KERJA LAPANGAN A. Pengertian Pajak...30

B. Tata Cara Pemungutan Pajak...31

C. Jenis-jenis Pajak...33

D. Surat Ketetapan Pajak ...35

E. Ketetapan Pajak yang dapat di betulkan...38

F. Jangka Waktu Penyelesaian Pemohonan WP...39

G. Pengurangan atau Penghapusan Sanksi Administrasi...39

H. Pengurangan Atau Pembatalan Ketetapan Pajak yang Tidak Benar……..40

I. Permintaan Penjelasan/Pemberian Keterangan Tambahan………41

J. Pembetulan Ketetapan Pajak………..41

K. Jangka Waktu Penyelesaian Permohonan WP………...42

L. Dasar Hukum...42

M. Daluwarsa Penetapan Pajak………...43

N. Penyampaian Ketetapan Pajak Nihil………..43

BAB IV : ANALISA DAN EVALUASI A. Kendala Yang Terjadi Dalam Penyampaian Surat Ketetapan Pajak Nihil...44

B. Hal-hal Yang Dilakukan Untuk Mengatasi Ketidaksampaian SKPN………...44

vi

D. Tata Cara Penyampaian SKPN di KPP Medan Timur………..49

BAB V: KESIMPULAN DAN SARAN

A. Kesimpulan………....50

B. Saran………..51

DAFTAR PUSTAKA LAMPIRAN

DAFTAR TABEL

Tabel 2.1. Jumlah Pegawai KPP Pratama Medan Timur...19

Tabel Data Penerbitan Surat Ketetapan Pajak Nihil Sepanjang Tahun 2012/2014 di

KPP Medan