BAB I PENDAHULUAN 1.1 Latar Belakang Kerja Praktek

Di era globalisasi sekarang ini, Indonesia sebagai Negara berkembang

diharapkan mampu melakasanakan pembangunan ekonomi untuk meningkatkan taraf

hidup dan kesejahteraan seluruh rakyat Indonesia. Pembangunan ekonomi tersebut

dapat berpengaruh terhadap perkembangan masyarakat. Pembangunan dapat

dilaksanakan dengan lancar apabila ada sumber daya ekonomi, baik sumber daya

alam, sumber daya manusia, dan sumber daya modal yang produktif. Tanpa adanya

dukungan yang cukup kuat dari sumber daya ekonomi yang produktif, pelaksanaan

pembangunan ekonomi tidak akan berlangsung efektif.

Pemerintah dalam melaksanakan pembangunan ekonomi membutuhkan biaya,

biaya tersebut diperoleh dari penerimaan sektor pajak. Pajak mempunyai fungsi

anggaran (budgeter) dan fungsi mengatur (reguler). Menurut Sony devano dan Siti

kurnia rahayu dalam bukunya : “ Perpajakan : Konsep, Teori, dan Isu”, fungsi pajak

dapat diklasifikasikan menjadi dua, yaitu :

Fungsi anggaran (budgetair) yaitu pajak berfungsi sebagai alat untuk

memasukan uang dari sektor swasta ( rakyat ) ke dalam kas Negara atau anggaran

negara berdasarkan peraturan perundang-undangan.

Fungsi mengatur (regulerend) yaitu pajak merupakan alat kebijakan

pemerintah untuk mencapai tujuan tertentu. Disamping usaha untuk memasukan uang

ikut andil dalam hal mengatur dan bilamana perlu mengubah susunan pendapatan dan

kekayaan dalam sektor swasta.

Pajak merupakan iuran yang dapat dipaksakan dan tanpa jasa timbal balik atau

kontraprestasi atau imbalan langsung, dan pajak ini dipungut oleh pemerintah pusat

maupun pemerintah daerah berdasarkan atas undang-undang serta aturan

pelaksanaannya.

Dalam hal ini jenis-jenis pajak menurut waluyo dalam bukunya yang berjudul

“ Perpajakan Indonesia”, mengungkapkan bahwa pajak dapat dikelompokan ke dalam

tiga jenis yaitu: menurut golongan, sifat, dan pemungutannya.

Menurut golongan pajak terdiri dari dua golongan yaitu pajak langsung dan

pajak tidak langsung. Pajak langsung adalah pajak yang pembebanannya tidak dapat

dilimpahkan pihak lain, tetapi harus menjadi beban langsung wajib pajak yang

bersangkutan, contohnya yaitu pajak penghasilan (PPh). Sedangkan pajak tidak

langsung yaitu pajak yang pembebanannya dapat dilimpahkan ke pihak lain,

contohnya adalah pajak pertambahan nilai ( PPN).

Menurut sifatnya pajak terdiri dari dua kelompok yaitu pajak subjektif dan

pajak objektif. pajak subyektif adalah adalah pajak yang berpangkal atau berdasarkan

pada subjeknya yang selanjutnya dicari syarat objektifnya, dalam arti memperhatikan

keadaan dari wajib pajak, contohnya yaitu pajak penghasilan (PPh). dan pajak

objektif adalah pajak yang berpangkal atau berdasarkan pada objeknya, tanpa

memerhatikan keadaaan diri wajib pajak, Contohnya Pajak Pertambahan Nilai dan

Menurut pemungutannya pajak terdiri dari dua kelompok yaitu pajak pusat

dan pajak daerah. Pajak pusat adalah pajak yang dipungut oleh pemerintah pusat dan

digunakan untuk membiayai rumah tangga Negara, contohnya PPh, PPN, PPnBM,

PBB, dan bea materai. Sedangkan pajak daerah adalah pajak yang dipungut oleh

pemerintah daerah dan digunakan untuk membiayai rumah tangga daerah, contohnya

pajak reklame dan pajak hiburan.

Dalam penggolongan pajak menurut Waluyo di atas terdapat macam-macam

pajak, diantaranya yaitu pajak pertambahan nilai ( PPN). PPN termasuk ke dalam

pajak tidak langsung, pajak objektif dan juga merupakan pajak pusat.

Pajak Pertambahan Nilai (PPN) merupakan pengganti dari pajak penjualan,

alasan penggantian ini karena pajak penjualan dirasa sudah tidak lagi memadai untuk

menampung kegiatan masyarakat dan belum mencapai sasaran kebutuhan

pembangunan, antara lain untuk meningkatkan penerimaan negara, mendorong

ekspor, dan pemerataan pembebanan pajak. Pajak Pertambahan Nilai (PPN) adalah

pajak atas pemakaian konsumsi barang atau jasa di dalam daerah pabean Indonesia.

Dalam hal ini, barang dan jasa yang dikenakan pajak berdasarkan UU PPN dan PPn

BM disebut dengan istilah barang kena pajak ( BKP ) , dan jasa kena pajak ( JKP ).

Pengenaan PPN dapat dilimpahkan kepada orang lain dan seperti yang kita ketahui

bahwa hampir semua barang maupun jasa yang dikonsumsi di Indonesia merupakan

barang kena pajak (BKP)atau jasa kena pajak (JKP). Pajak pertambahan nilai disebut

pajak tidak langsung karena tidak langsung pada subyeknya, dan pembayar pajak

mempergunakan surat ketetapan pajak. Pajak Pertambahan Nilai juga termasuk ke

dalam pajak pusat atau pajak negara yang wewenang pemungutannya atau dikelola

oleh pemerintah pusat dan hasilnya dipergunakan untuk membiayai pengeluaran rutin

negara dan pembangunan ( APBN ).

PT. Industri Telekomunikasi Indonesia atau lebih dikenal dengan PT INTI,

yaitu Badan Usaha Milik Negara ( BUMN) yang bergerak di bidang industri dan

perakitan barang-barang elektronika serta pelayanan jasa instalasi telekomunikasi.

PT. INTI merupakan pengusaha kena pajak yang telah dikukuhkan sebagai

Pengusaha Kena Pajak pada tahun 2004 dengan Nomor Pokok Wajib Pajak (NPWP)

01.001.672.3-051.000, yang melakukan penyerahan barang kena pajak dan jasa kena

pajak, atau perolehan barang kena pajak, yang wajib memugut PPN. Pada saat

membeli atau memperoleh BKP/JKP, akan dipungut PPN oleh PKP ( Pengusah kena

pajak) yaitu pembayaran pajak dimuka dan disebut dengan pajak masukan, dan pada

saat menyerahkan BKP/JKP kepada Pihak lain PKP wajib memungut PPN, yang

disebut dengan Pajak Keluaran. Sebagai bukti telah memungut PPN, PKP Penjual

wajib membuat faktur untuk dapat dilakukan pengkreditan terhadap Pajak Keluaran

yang kemudian akan diproses penghitungan untuk dilakukannya pembayaran atau

penyetoran pajak sesuai dengan pajak yang terutang. Begitupun juga pembeli ( yang

dipungut PPN) harus meminta faktur pajak kepada PKP.

Apabila terjadi kesalahan dalam menentukan pajak masukan maupun pajak

keluaran akan mengakibatkan kesalahan dalam menghitung pajak pertambahan nilai

ditentukan. Dan berdasarkan uraian diatas maka penulis mengambil judul

“Prosedur Pajak Masukan Dan Pajak Keluaran Di PT. Inti ( Persero)

Bandung”.

1.2 Tujuan Kerja Praktek

Tujuan dari pelaksanaan kerja praktek yang dilakukan penulis adalah sebagai

berikut :

1) Untuk mengetahui bagaimana Prosedur Pajak Masukan dan Pajak

Keluaran yang ada di PT. Industri Telekomunikasi Indonesia

(persero).

2) Untuk mengetahui Prosedur Pembayaran atau Penyetoran PPN di PT.

Industri Telekomunikasi Indonesia (persero).

1.3 Kegunaan Kerja Praktek

Kegunaan yang diharapkan dari pelaksanaan kerja praktek ini adalah :

1) Bagi Perusahaan

Dengan adanya pelaksanaan kerja praktek ini semoga dapat

membantu pelaksanaan pekerjaan-pekerjaan teknis yang berhubungan

2) Bagi Penulis

Semoga dengan adanya kerja praktek ini dapat menambah

pengetahuan dan pengalaman serta lebih mengetahui pelaksanaan

dalam prosedur pajak masukan dan pajak keluaran.

3) Bagi Pihak Lain

Semoga hasil kerja praktek ini dapat memberikan manfaat

pengetahuan yang berguna bagi semua pihak.

1.4 Lokasi dan Waktu Kerja Praktek

1.4.1 Lokasi Pelaksanaan Kerja Praktek

Lokasi pelaksanaan kerja praktek yaitu di Badan Usaha Milik Negara

(BUMN) yang bergerak di bidang industri dan perakitan barang-barang

elektronika serta pelayanan jasa instalasi telekomunikasi yang berada di kota

bandung yang beralamat:

Nama perusahaan : PT. Industri Telekomunikasi ( Persero)

Divisi/Bagian : Keuangan

Sub. Bagian : Pajak dan Asuransi

Alamat : Jl. Moch. Toha No. 77 Bandung

1.4.2 Waktu Pelaksanaan kerja Praktek

Adapun dalam melaksanakan kerja praktek dimulai dari bulan Agustus

BAB II

GAMBARAN UMUM PERUSAHAAN

2.1 Sejarah Singkat PT. INTI

PT. Industri Telekomunikasi Indonesia resmi berdiri melalui peraturan

pemerintah no.34 tahun 1974. Sejak tanggal 28 Desember 1974 dengan keputusan

Menteri Keuangan Republik Indonesia no.34 Kep. 171/MK/IV/12/1974 PT. INTI

merupakan suatu Badan Usaha Milik Negara (BUMN) dengan status perseroan yang

dibawahi oleh Departemen Keuangan sebagai pemilik saham. Dengan demikian PT

INTI (Persero) setiap tahunnya diaudit oleh Badan Pengawas Keuangan dan

Pembangunan (BPKP). Selain itu PT. INTI (Persero) memiliki auditor internal

dibawah Satuan Pengawas Intern (SPI).

Berdasarkan PP nomor 59 tahun 1989, PT. INTI dimasukan kedalam

kelompok BPIS (Badan Pengelola Industri Strategis) bersama sembilan perusahaan

lainnya, yaitu: PT. PINDAD, PT. PAL Indonesia, PT. DAHANA, PT. KRAKATAU

STEEL, PT. IPTN (Industri Pesawat Terbang Nusantara), PT. LEN (Lembaga

Elektronika Nasional), PT. BOMA BISMA INDRA, PT. BARATA, PT. INKA

Tahap-tahap perkembangan PT.INTI

• Sebelum tahun 1945

Tahun 1926 didirikan Laboratorium PTT (Pos,Telepon,Telegram) di Tegalega

(sekarang JL.Moch.Toha no.77). Kemudian pada tahun 1929, Laboratorium ini

menjadi bagian penting bagi penelitian dan pengembangan pertelekomunikasian

di Indonesia.

• Tahun 1945-1960

Setelah perang dunia ke-2 selesai, Laboratorium tersebut ditingkatkan

kedudukannya menjadi Labolatorium Telekomunikasi yang mencakup seluruh

bidang Telepon, Telegrap dan Radio. Sedangkan bengkel pusat diubah menjadi

Pusat Telekomunikasi.

• Tahun 1960-1968

Perkembangan PT. INTI dimulai sejak terjalin kerjasama antara perusahaan

negara telekomunikasi dengan Siemen AG pada tanggal 26 Mei 1966 dan

pelaksanaannya dibebankan pada Lembaga Penelitian dan Pengembangan POS

dan Telekomunikasi (LPP POSTEL). Dengan adanya unsur industri pada

lembaga ini, maka selanjutnya LPP POSTEL diubah menjadi Lembaga

Penelitian dan Pengembangan Industri Pos dan Telekomunikasi (LPPI

POSTEL). Pada tanggal 22 Juni 1968, Industri Telekomunikasi yang

pada Menteri Ekuin yang pada waktu itu dijabat oleh Sultan Hamengkubuwono

IX.

• Tahun 1968-1974

Pada tanggal 1-3 Oktober 1970, diadakan Rapat Kerja Pos dan Telekomunikasi

di Jakarta. Selanjutnya, berdasarkan surat keputusan Menteri Perhubungan RI

nomor : KM.32/R/PHB/1973 ditetapkan langkah-langkah sebagai berikut:

1. Dalam tubuh LPP POSTEL, diresmikan bagian Industri Telekomunikasi

oleh Presiden RI pada tanggal 22 Juni 1968 di Bandung.

2. Untuk keperluan industri di atas, ditetapkan bentuk hukum

sebaik-baiknya, sehingga cakup kualiatas di LPPI POSTEL telah diubah menjadi

LPP POSTEL.

3. Sehubungan dengan itu, dianggap tepat apabila proyek tersebut

ditetapkan sebagai proyek industri yang dipimpin oleh Lembaga

Penelitian dan Pengembangan Pos dan Telekomunikasi.

Kemudian dengan PP RI nomor 34 tahun 1974, proyek industri pada

Departemen Perhubungan dijadikan sebagai suatu badan pelaksana kegiatan

produksi alat-alat dan perangkat telekomunikasi dalam memenuhi sarana dan

prasarana telekomunikasi.

Agar pelaksanaan kegiatan produksi tersebut dapat berjalan dan berkembang

menentukan bentuk usaha yang sesuai dengan sifat bidangnya, yaitu perusahaan

PERSEROAN. Berdasarkan keputusan Menteri Keuangan RI nomor

Kep.1711/MK/IV/12/1974 akta notaris Abdul Latief, Jakarta nomor 332,

Proyek Industri Telekomunikasi diubah menjadi PT. INTI (Persero) sejak

tanggal 30 Desember 1974

• Tahun 1974-1979

Tahap ini merupakan percobaan menuju industri dengan tingkat perkembangan

yang masih belum stabil. Hasil produksi yang penting adalah pesawat radio

HF/SBB dan alat penunjang kelancaran pemilu berupa Sambungan Telepon

Kendaraan Bermotor (STKB).

• Tahun 1980-1990

Periode ini merupakan periode pemantapan struktur menuju lepas landas pelita

IV. Perkembangan terutama didukung oleh keputusan pemerintah dengan

sasaran program dan ditetapkan sistem telekomunikasi nasional sehingga

melahirkan pabrik telekomunikasi digital pertama di Indonesia.

• Tahun 1991- sekarang

PT. INTI (Persero) bersama dengan industri dalam negeri lainnya mampu

merencanakan, harus mampu untuk tumbuh dan berkembang secara mandiri.

Hal ini karena usaha pencapaian teknologi merupakan dasar bagi pencapaian

Perkembangan yang telah dicapai dengan didukung oleh proyeksi arah

teknologi yang akan datang serta dengan peningkatan kualitas karyawan

merupakan faktor yang mempercepat laju pertumbuhan perusahaan. Oleh

karena itu, dalam Keppres nomor 59, pemerintah menetapkan PT. INTI

(Persero) sebagai salah satu dari 9 (sembilan) jajaran Strategis di Indonesia.

• Visi dan Misi Perusahaan

1. Visi Perusahaan

INTI bertujuan menjadi pilihan pertama bagi pelanggan dalam

mentransformasikan "MIMPI” menjadi “REALITA”Dalam hal ini, "MIMPI"

diartikan sebagai keinginan atau cita-cita bersama antara INTI dan

pelanggannya, bahkan seluruh stakeholder perusahaan. (To be the Customer’s

first choice in transforming DREAMS into REALITY).

2. Misi Perusahaan

Fokus bisnis tertuju pada kegiatan jasa engineering yang sesuai

dengan spesifikasi dan permintaan konsumen.

Memaksimalkan value (nilai) perusahaan serta mengupayakan growth

(pertumbuhan) yang berkesinambungan.

Berperan sebagai prime mover (penggerak utama) bangkitnya industri

2.2 Struktur Organisasi PT. INTI

Struktur organisasi PT. INTI (Persero) Bandung pada divisi keuangan,

dibentuk berdasarkan surat keputusan KN.001/2006. Struktur organisasi pada PT.

INTI ( Persero) Bandung menggambarkan bentuk susunan yang memperlihathan

hubungan antara setiap divisi. Bagian Organisasi perusahaan secara jelas dapat di

lihat dibawah ini:

Struktur Organisasi pada Divisi Keuangan membawahi Sub. Bagian :

1. Departemen Perencanaan Pengembangan dan Sistem Akuntansi

a. Sub Departemen Adm. Perencanaan

b. Sub Departemen Pengembangan dan Sistem Akuntansi Keuangan

c. Sub Departemen Pokli Sistem Akuntansi Dan Sistem Akuntansi Keuangan

2. Departemen Akuntansi dan Anggaran

a. Sub Departemen Akuntansi

b. Sub Departemen Lap. Manajemen

c. Sub Departemen Pengendalian Dan Anggaran Verifikasi

3. Departemen Pajak dan Asuransi

a. Sub Departemen pajak

4. Departemen Manajemen Asset

a. Sub Departemen Optimilisasi Asset

b. Sub Departemen Portofolio Investasi

5. Departemen Pendanaan

a. Sub Departemen Bendahara

b. Sub Departemen Pengelolaan Dana

c. Sub Departemen Perencanaan Pengendalian Keuangan

Bagan struktur organisasi PT. Inti pada divisi keuangan dapat di gambarkan sebagai berikut:

Gambar 2.1 Struktur Organisasi Divisi Keuangan PT. INTI DIVISI KEUANGAN

PAJAK & ASURANSI MANAJEMEN ASSET PENDANAAN

2.3 Deskripsi Jabatan PT. INTI

Adapun job description atau uraian tugas pada divisi keuangan adalah

sebagai berikut:

1. Divisi Keuangan

Bertanggung jawab kepada Dewan Direksi

Membawahi :

- Departemen Perencanaan Pengembangan dan Sistem Akuntansi

- Departemen Akuntansi dan Anggaran

- Departemen Pajak dan Asuransi

- Departemen Manajemen Asset

- Departemen Pendanaan

Tugas dan Wewenang

a. Memimpin dan mengelola Divisi Keuangan.

b. Menyusun strategis bisnis dan memberikan arah kebijakan strategis

sebagai pedoman kegiatan bisnis perusahaan.

c. Melakukan penyusunan rencana jangka panjang dan rencana jangka

pendek.

d. Melakukan koordinasi kegiatan pelaporan dengan bekerjasama dengan

para kepala divisi dan unit lainnya.

e. Melaksanakan kegiatan pembinaan dan pengembangan kompetensi

f. Menyampaikan laporan secara berkala, sekurang-kurangnya sebulan

sekali kepada direksi.

2. Departemen Perencanaan Pengembangan dan Sistem Akuntansi

Bertanggung jawab kepada divisi keuangan

Membawahi :

- Sub Departemen Adm. Perencanaan

- Sub Departemen Pengembangan dan Sistem Akuntansi Keuangan

- Sub Departemen Pokli Sistem Akuntansi Dan Sistem Akuntansi

Keuangan

Tugas dan wewenang :

a. Menyusun dan mengusulkan rencana kegiatan, program kerja,

anggran biaya dan investasi sebagai pedoman kegiatan bagian

perencanaan dan pengendalian sistem akuntansi keuangan.

b. Menganalisa mengusulkan dan membuat operating model

(actionplan) pengembangan sistem keuangan.

c. Memberikan laporan kemajuan pencapaian program kerja secara

periodik disertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan perencanaan dan pengendalian sistem

akuntansi keuangan kepada atasan.

d. Menginventarisir permasalahan kebijakan manajemen mengenai

fungsi SDM korporasi baik langsung maupun melalui forum

komunikasi pengelola SDM.

e. Memberikan laporan kemajuan pencapaian program kerja secara

periodic disertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan perencanaan dan pengendalian sistem

akuntansi keuangan kepada atasan.

3. Departemen Akuntansi dan Anggaran

Bertanggung jawab kepada divisi keuangan

Membawahi :

- Sub Departemen Akuntansi

- Sub Departemen Lap. Manajemen

- Sub Departemen Pengendalian Dan Anggaran Verifikasi

Tugas dan Wewenang :

a. Menyusun rencana kerja dan melaksanakan kegiatan urusan

akuntansi.

b. Mengarahkan dan mengevaluasi kegiatan urusan akuntansi sebagai

pedoman kegiatan urusan akuntansi.

c. Pengelolaan data base akuntansi dan keuangan.

d. Mengumpulkan data yang dibutuhkan, menganalisa laporan

keuangan dari unit-unit kerja.

f. Penyusunan laporan keuangan corporate, inhouse dan konsolidasi

perusahaan.

g. Pencatatan transaksi keuangan perusahaan.

h. Memberikan laporan kemajuan pencapaian program kerja secara

periodik disertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan akuntansi kepada atasan.

i. Melaksanakan pembinaan dan pengembangan kompetensi SDM.

4. Departemen Pajak dan Asuransi

Bertanggung jawab kepada divisi keuangan

Membawahi :

- Sub Departemen pajak

- Sub Departemen asuransi

Tugas dan Wewenang :

a. Menyusun Rencana Kerja dan melaksanakan kegiatan Urusan Pajak.

b. Mengarahkan dan mengevaluasi kegiatan Urusan Pajak sebagai

pedoman Kegiatan Urusan Pajak.

c. Menerima & Verifikasi Pajak Voucher penjualan

d. Verifikasi Pajak Faktur Penjualan (sebelum ditagihkan) dari

Divisi/SBU/Unit.

e. Membuat Rekapitulasi Setoran Pajak (ke Bank/Kantor Pos).

g. Membuat Laporan SPT Tahunan ke kantor KPP BUMN.

h. Melaksanakan penyelesaian Penarikan Retur Pajak (Rampung)

dari Kas Negara.

i. Membuat Laporan Pembelian ke Kanwil DJP.

j. Melayani permintaan Bukti Potongan PPh Rekanan.

k. Rekonsiliasi pajak ke Akuntansi.

l. Menyusun program kerja dan anggaran biaya & investasi unitnya.

m. Memberikan laporan kemajuan pencapaian program kerja secara

periodikdisertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan pajak kepada atasan.

n. Melaksanakan pembinaan dan pengembangan kompetensi SDM.

5. Departemen Manajemen Asset

Bertanggung jawab kepada divisi keuangan

Membawahi :

- Sub Departemen optimalisasi asset

- Sub Departemen portofolio investasi

Tugas dan Wewenang :

a. Menyusun dan mengusulkan rencana kegiatan, program kerja,

anggaran biaya dan investasi sebagai pedoman kegiatan bagian

b. Merencanakan, mengorganisasikan dan mengendalikan kegiatan

manajemen asset.

c. Membantu perencanaan urusan manajemen asset.

d. Melaksanakan dan mengevaluasi kegiatan urusan manajemen asset

sebagai pedoman kegiatan urusan manajemen asset.

e. Menyusun program kerja dan anggaran biaya dan investasi

unitnya.

f. Memberikan laporan kemajuan pencapaian program kerja secara

periodik disertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan administrasi perencanaan

pengendalian asset kepada atasan.

6. Departemen Pendanaan

Bertanggung jawab kepada divisi keuangan

Membawahi :

- Sub Departemen Bendahara

- Sub Departemen Pengelolaan dana

- Sub Departemen perencanaan Pengendalian Keuangan

Tugas dan Wewenang :

a. Merencanakan, mengorganisasikan, dan mengendalikan bagian

b. Menyusun dan mengusulkan rencana kegiatan, program kerja,

anggran biaya dan investasi sebagai pedoman kegiatan bagian

pendanaan.

c. Mengendalikan kegiatan fungsi bendahara (penyimpanan dan

penerimaan) dan perencanaan pengendalian, pengelolaan dana

(pengalokasian dana).

d. Memberikan laporan kemajuan pencapaian program kerja secara

periodik disertai rekomendasi atas setiap permasalahan yang ada

dalam pengelolaan kegiatan pendanaan kepada atasan.

e. Melaksanakan pembinaan dan pengembangan kompetensi SDM di

bawahnya.

f. Mengupayakan sumber pendanaan dari eksternal perusahaan guna

keberlangsungan dan pertumbahan perusahaan.

2.4 Aspek Kegiatan PT. INTI

Kegiatan- kegiatan yang dilakukan oleh PT. INTI dalam kegiatan usahanya

berikut kerjasama yang dilakukannya.

Fasilitas produksi yang dimiliki oleh PT. INTI antara lain adalah :

Pabrik perakitan telepon

Pabrik perakitan transmisi

Pabrik konstruksi & mekanik

Kerjasama Teknologi yang pernah dilakukan pada era ini antara lain dengan

Siemens, BTM, PRX, JRC, dan NEC. Pada era tersebut produk Pesawat Telepon

Umum Koin (PTUK) INTI menjadi standar Perumtel (sekarang Telkom).

Fasilitas produksi terbaru yang dimiliki INTI pada masa ini, disamping

fasilitas-fasilitas yang sudah ada sebelumnya, antara lain adalah Pabrik Sentral

Telepon Digital Indonesia (STDI) pertama di Indonesia dengan teknologi produksi

Trough Hole Technology (THT) dan Surface Mounting Technology (SMT).

Kerjasama teknologi yang pernah dilakukan pada era ini antara lain adalah :

Bidang sentral (switching), dengan Siemens

Bidang transmisi dengan Siemens, NEC, dan JRC

Bidang CPE dengan Siemens, BTM, Tamura, Shapura, dan TatungTEL

Pada era ini, INTI memiliki reputasi dan prestasi yang signifikan, yaitu:

Menjadi pionir dalam proses digitalisasi sistem dan jaringan telekomunikasi

di Indonesia.

Bersama Telkom telah berhasil dalam proyek otomatisasi telepon di hampir

seluruh ibu kota kabupaten dan ibu kota kecamatan di seluruh wilayah

Selama 20 tahun sejak berdiri, kegiatan utama INTI adalah murni manufaktur.

Namun dengan adanya perubahan dan perkembangan kebutuhan teknologi, regulasi

dan pasar, INTI mulai melakukan transisi ke bidang jasa engineering.

Pada masa ini aktivitas manufaktur di bidang switching, transmisi, CPE dan

mekanik-plastik masih dilakukan. Namun situasi pasar yang berubah, kompetisi yang

makin ketat dan regulasi telekomunikasi yang makin terbuka menjadikan posisi INTI

di pasar bergeser sehingga tidak lagi sebagai market leader. Kondisi ini

mengharuskan INTI memiliki kemampuan sales force dan networking yang lebih

baik. Kerjasama teknologi masih berlangsung dengan Siemens secara single-source.

Pada era ini kerjasama teknologi tidak lagi bersifat single source, tetapi

dilakukan secara multi source dengan beberapa perusahaan multinasional dari Eropa

dan Asia. Aktivitas manufaktur tidak lagi ditangani sendiri oleh INTI, tetapi secara

spin-off dengan mendirikan anak-anak perusahaan dan usaha patungan, seperti:

Bidang CPE, dibentuk anak perusahaan bernama PT. INTI PISMA

International yang bekerja sama dengan JITech International, bertempat di

Cileungsi Bogor.

Bidang mekanik dan plastik, dibentuk usaha patungan dengan PT PINDAD

bernama PT. IPMS, berkedudukan di Bandung.

Bidang-bidang switching, akses dan transmisi, dirintis kerja sama dengan

adaptif terhadap kebutuhan pasar. Beberapa perusahan multinasional yang

telah melakukan kerjasama pada era ini, antara lain:

SAGEM, di bidang transmisi dan selular

MOTOROLA, di bidang CDMA

ALCATEL, di bidang fixed & optical access network

Ericsson, di bidang akses

Hua Wei, di bidang switching & akses

Dari serangkaian tahapan restrukturisasi yang telah dilakukan, INTI kini

memantapkan langkah transformasi mendasar dari kompetensi berbasis manufaktur

ke engineering solution. Hal ini akan membentuk INTI menjadi semakin adaptif

terhadap kemajuan teknologi dan karakteristik serta perilaku pasar.

Dari pengalaman panjang INTI sebagai pendukung utama penyediaan

infrastruktur telekomunikasi nasional dan dengan kompetensi sumberdaya manusia

yang terus diarahkan sesuai proses transformasi tersebut, saat ini INTI bertekad untuk

menjadi mitra terpercaya di bidang penyediaan jasa profesional dan solusi total yang

BAB III

PEMBAHASAN PELAKSANAAN KERJA PRAKTEK 3.1Bidang Pelaksanaan Kerja Praktek

Bidang pelaksanaan kerja praktek yang dilakukan oleh penulis yaitu di bagian

keuangan divisi pajak dan asuransi, kemudian penulis ditempatkan dibagian

pajak. selama melaksanakan kerja praktek penulis dibimbing oleh ketua urusan

pajaknya sendiri.

3.1.1 Pengertian Prosedur

Adapun Pengertian Prosedur menurut Mulyadi dalam Buku Sistem

Akuntansi (2008,5) bahwa:

“Prosedur adalah suatu urutan kegiatan klerikal, biasanya melibatkan

beberapa orang dalam satu departemen atau lebih, yang dibuat untuk menjamin penanganan secara seragam transaksi perusahaan yang terjadi berulang-ulang”.

3.1.2 Pengertian Pajak

Pengertian pajak menurut Prof. Dr. P. J. A. Adriani yang telah telah

diterjemahkan oleh R. Santoso Brotodihardjo, SH yang dikutip oleh Waluyo

dalam buku perpajakan (2006,2) bahwa :

“ Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang

berhubungan dengan tugas negara yang menyelenggarakan pemerintahan”

3.1.3 Pengelompokan Pajak

Menurut Waluyo Pajak dapat dikelompokan kedalam kelompok :

1. Menurut Golongan

a. Pajak Langsung adalah pajak yang pembebanannya tidak dapat

dilimpahkan pihak lain, tetapi harus menjadi beban langsung wajib

pajak yang bersangkutan. Sebagai contoh Pajak Penghasilan.

b. Pajak tidak langsung adalah pajak yang pembebanannya dapat

dilimpahkan ke pihak lain. Sebagai contoh Pajak Pertambahan Nilai.

2. Menurut Sifat

Pembagian pajak menurut sifat dimaksudkan pembedaaan dan

pembagiannya berdasarkan ciri-ciri prinsip:

a. Pajak Subjektif, adalah pajak yang berpangkal atau berdasarkan pada

subjeknya yang selanjutnya dicari syarat objektifnya, dalam arti

memperhatikan keadaan dari wajib pajak.

b. Pajak Objektif, adalah pajak yang berpangkal atau berdasarkan pada

objeknya, tanpa memerhatikan keadaaan diri wajib pajak

Contoh: Pajak Pertambahan Nilai dan Pajak Penjualan Atas Barang

3. Menurut Pemungut dan Pengelolaannya

a. Pajak pusat, adalah pajak yang dipungut oleh pemerintah pusat dan

digunakan untuk membiayai rumah tangga negara.

b. Pajak daerah, adalah pajak yang dipungut oleh pemerintah daerah dan

digunakan untuk membiayai rumah tangga daerah. ( Waluyo, 12,

2006 ).

3.1.4 Pajak Pertambahan Nilai (PPN) 3.1.4.1Pengertian PPN

Pajak Pertambahan Nilai (PPN) adalah pajak yang dikenakan atas setiap

pertambahan nilai dari barang atau jasa dalam peredarannya dari produsen ke

konsumen. Dalam bahasa Inggris, PPN disebut Value Added Tax (VAT) atau

Goods and Services Tax (GST). PPN termasuk jenis pajak tidak langsung,

maksudnya pajak tersebut disetor oleh pihak lain (pedagang) yang bukan

penanggung pajak atau dengan kata lain, penanggung pajak (konsumen akhir)

tidak menyetorkan langsung pajak yang ia tanggung. (www.wikipedia.com)

Pengertian Pajak Pertambahan nilai menurut Tugiman bin Sarjono, S,E. M.M

dkk (2008,207) dalam Buku Grey Area Perpajakan disebutkan bahwa :

3.1.4.2Dasar Hukum PPN

Undang-undang yang mengatur pengenaan Pajak Pertambahan Nilai

(PPN) dan Pajak Penjualan atas Barang Mewah (PPn BM) adalah

Undang-Undang Nomor 42 tahun 2009. ( modul brevet:3)

3.1.4.3Obyek dan Subyek PPN

Menurut UU PPN pasal 4 tahun 2009 Obyek PPN dikenakan atas :

1. Penyerahan BKP di dalam Daerah Pabean yang dilakukan oleh

Pengusaha Kena Pajak. Syarat-Syaratnya adalah :

Barang berwujud yang diserahkan berupa BKP;

Barang tidak berwujud yang diserahkan merupakan BKP tidak

berwujud;

Penyerahan dilakukan di dalam Daerah Pabean;

Penyerahan dilakukan dalam rangka kegiatan usaha atau

pekerjaannya.

2. Impor BKP

3. Penyerahan JKP yang dilakukan di dalam Daerah Pabean oleh

Pengusaha Kena Pajak. Syarat-syaratnya adalah:

Jasa yang diserahkan merupakan JKP;

Penyerahan dilakukan di dalam Daerah Pabean;

Penyerahan dilakukan dalam rangka kegiatan usaha atau

4. Pemanfaatan BKP tidak berwujud dari luar Daerah Pabean didalam

Daerah Pabean;

5. Pemanfaatan JKP dari luar Daerah Pabean didalam Daerah Pabean;

6. Ekspor BKP oleh Pengusaha Kena Pajak;

7. Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan

usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya

digunakan sendiri atau digunakan pihak lain.

8. penyerahan aktiva oleh Pengusaha Kena Pajak yang menurut tujuan

semula aktiva tersebut tidak unutk diperjualbelikan, sepanjang PPN

yang dibayar pada saat perolehaannya dapat dikreditkan.

(Mardiasmo, 260, 2006).

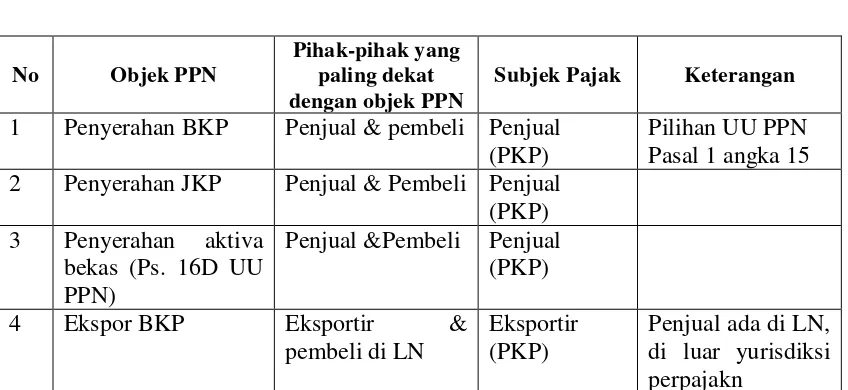

Adapun untuk lebih jelasnya perbedaan dalam subjek dan objek PPN terdapat dalam

tabel di bawah ini :

1 Penyerahan BKP Penjual & pembeli Penjual (PKP)

Pilihan UU PPN Pasal 1 angka 15 2 Penyerahan JKP Penjual & Pembeli Penjual

Indonesia

ini diuraikan dengan jelas pada Pasal 1 angka 14, 15 serta Pasal 3A ayat (1) dan ayat

(2) UU PPN dan PPn BM.

Sehingga tidak beralasan tidak apabila ada pembeli yang membeli BKP/JKP

dari penjual yang tidak memungut PPN, kemudian pembeli tersebut ditagih PPN nya.

Karena pembeli bukan subjek pajak PPN sehingga tidak terutang PPN. Subjek

pajaknya adalah penjual BKP/JKP tersebut, sehingga PKP penjual yang harus

bertanggungjawab atas mekanisme pemungutan, penyetoran dan pelaporan PPN yang

Demikian juga tidak beralasan apabila PKP pembeli yang telah

mengkreditkan PPN Masukan atas pembelian BKP/JKP dan memiliki faktur pajak

yang sah serta bukti pembayaran PPN-nya, ternyata dikoreksi pajak masukannya

karena alasan PKP penjual tidak menyetorkan dan melaporkan atau dikonfirmasi

tidak ada. Karena peristiwa tersebut adalah tanggung jawab PKP penjual di luar

kendala PKP pembeli.

Subyek PPN terdiri dari:

1. Pengusaha Kena Pajak (PKP)

Yaitu orang pribadi atau pengusaha sebagaimana yang melakukan penyerahan

BKP dan atau penyerahan JKP yang dikenakan pajak berdasarkan

Undang-undang PPN, tidak termasuk pengusaha kecil (PK) yang batasannya

ditetapkan dengan keputusan Menteri Keuangan, kecuali PK yang memilih

dikukuhkan menjadi PKP.

2. Pengusaha kecil yang memilih untuk dikukuhkan sebagai Pengusaha Kena

Pajak. ataupun pengusaha yang selama satu tahun buku melakukan

penyerahan Barang kena pajak dan atau jasa kena pajak dengan jumlah

peredaran bruto atau penerimaan bruto tidak lebih dari Rp. 600.000.000,00.

Adapun batasan pengusaha kecil sebelumnya adalah peredaran bruto Rp.

360.000.000,00 dalam setahun yang melakukan penyerahan barang kena pajak

dan jasa kena pajak tetapi penyerahan barang kena pajaknya lebih dari 50%

dari total peredaran bruto dan penerimaan bruto. Dan peredaran bruto Rp.

barang kena pajak dan jasa kena pajak, tetapi dalam penyerahan jasa kena

pajaknya lebih dari 50% dari total peredaran bruto dan penerimaan bruto.

3. Orang Pribadi atau badan yang memanfaatkan Barang Kena Pajak(BKP) tidak

berwujud atau yang memanfaatkan Jasa Kena Pajak(JKP) dari luar daerah

pabean didalam daerah pabean. ( Diana Sari, 2007, 35)

3.1.4.4Barang kena pajak (BKP) dan Jasa kena Pajak (JKP)

Barang Kena Pajak menurut pasal 1 huruf c dan huruf b lama UU PPN

1984 sebelum 1 januari 1995, pengertian Barang Kena Pajak dirumuskan

sebagai berikut:

Barang kena pajak adalah barang berwujud yang menurut sifat atau

hukumnya dapat berupa barang bergerak maupun barang tidak bergerak

sebagai hasil proses pengolahan barang (pabrikasi) yang dikenakan pajak

berdasarkan Undang-undang ini.

Sedangkan dalam pasal 1 angka 3 dan angka 2UU PPN tahun 1984, Barang

kena Pajak adalah barang berwujud yang menurut sifat atau hukumnya dapat

berupa barang bergerak maupun barang tidak bergerak maupun barang tidak

berwujud yang dikenakan pajak berdasarkan Undang-undang ini. ( Untung

Sukardji, 66, 2006).

Dan Jasa Kena Pajak (JKP) adalah setiap kegiatan pelayanan berdasarkan

suatu perikatan atau perbuatan hukum yang menyebabkan suatu barang atau

dilakukan untuk menghasilkan barang karena pesanan atau permintaan dengan

bahan dan atas petunjuk dari pemesan, yang dikenakan pajak berdasarkan

Undang-undang PPN dan PPnBM. ( Waluyo, 342, 2006)

3.1.4.5Barang Dan Jasa Yang Tidak Dikenakan PPN

Pada dasarnya semua barang dan jasa merupakan Barang Kena Pajak dan

Jasa Kena Pajak, sehingga dikenakan Pajak Pertambahan Nilai (PPN), kecuali

jenis barang dan jenis jasa sebagaimana ditetapkan dalam Pasal 4A

Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan

Jasa dan Pajak Penjualan Atas Barang Mewah sebagaimana telah beberapa

kali diubah terakhir dengan Undang-Undang Nomor 18 Tahun 2000 tidak

dikenakan PPN, yaitu:

A. Jenis Barang Yang Tidak Dikenakan PPN

1. Barang hasil pertambangan atau hasil pengeboran yang diambil

langsung dari sumbernya, meliputi :

a) Minyak mentah

b) Gas bumi

c) Panas bumi

d) Pasir dan Kerikil

e) Batubara sebelum diproses menjadi briket batubara dan

f) Biji timah, biji besi, biji tembaga, biji nikel, biji perak, seta biji

g) Barang hasil pertambangan dan pengeboran lainnya yang

diambil langsung dari sumbernya.

2. Barang-barang kebutuhan pokok yang sangat dibutuhkan oleh

rakyat banyak, yaitu:

a. Segala jenis beras dan gabah, seperti beras putih, beras merah,

beras ketan hitam atau beras ketan putih dalam bentuk:

Beras berkulit ( padi atau gabah ) selain untuk benih.

Digiling

Beras setengah giling atau digiling seluruhnya, disosoh,

dikilapkan maupun tidak.

Beras Pecah

Menir ( Groats) dari beras.

b. Segala jenis jagung, seperti jagung putih, jagung kuning, jagung

kemerahan atau popcorn ( jagung brondong), dalam bentuk :

agung yang telah dikupas maupun belum atau jagung

tongkol dan biji jagung atau jagung pipilan.

Munir (groats) atau bneras jagung, sepanjang masih dalam

bentuk butiran.

c. Sagu, dalam bentuk :

Empulur Sagu

d. Segala jenis kedelai, seperti kedelai putih, kedelai hijau, kedelai

kunin g atau kedelai hitam dalam bentuk pecah dan utuh.

e. Garam baik yang beriodium maupun tidak beriodium termasuk

Garam meja.

Garam dalam bentuk curah atau kemasan 50 kg atau lebih,

dengan kadar Na CL 94,7% (dry Basis).

3. Makanan dan minuman yang disajikan di hotel, restoran, rumah

makan, warung, dan sejenisnya, meliputi makanan dan minuman

baik yang dikonsumsi ditempat maupun tidak. Dan tidak termasuk

makanan dan minuman yang diserahkan oleh usaha katering atau

usaha jasa boga.

4. Uang, emas batangan, dan surat-surat berharga.

B. Jenis jasa yang tidak dikenakan PPN

1. Jasa di bidang pelayanan kesehatan medik meliputi:

a. Jasa dokter umum, jasa dokter spesialis, jasa dokter gigi.

b. Jasa dokter hewan.

c. Jasa ahli kesehatan seperti akupuntur, ahli gizi, fisioterapi, ahli

gigi.

d. Jasa kebidanan, dan dukun bayi.

f. jasa rumah sakit, rumah bersalin, klinik kesehatan, laboratorium

kesehatan, dan sanatorium.

2. Jasa dibidang Pelayanan sosial, meliputi:

a. Jasa pelayanan panti asuhan dan panti jompo.

b. Jasa pemadam kebakaran kecuali yang bersifat komersial.

c. Jasa pemberian pertolongan pada kecelakaan.

d. Jasa lembaga rehabilitasi kecuali yang bersifat komersial.

e. Jasa pemakaman termasuk krematorium.

f. Jasa dibidang olahraga kecuali yang bersifat komersial.

g. Jasa pelayanan sosial lainnya kecuali yang bersifat komersial.

3. Jasa di bidang pengiriman surat dengan perangko yang dilakukan

oleh PT. Pos Indonesia (Persero).

4. Jasa di bidang perbankan, asuransi, dan sewa guna usaha dengan

hak opsi, meliputi :

a. Jasa perbankan, kecuali jasa penyediaan tempat untuk

menyimpan barang dan surat berharga, jasa penitipan untuk

kepentingan pihak lain berdasarkan surat kontrak ( perjanjian ),

serta anjak piutang.

b. Jasa asuransi, tidak temasuk broker asuransi, dan

c. Jasa sewa guna usaha dengan hak opsi.

5. Jasa di bidang keagamaan, meliputi :

b. Jasa Pemberian khotbah atau dakwah, dan

c. Jasa lainnya di bidang keagamaan.

6. Jasa di bidang pendidikan, meliputi :

a. Jasa penyelenggaraan pendidikan sekolah, seperti jasa

penyelenggaraan pendidikan umum, pendidikan kejuruan,

pendidikan luar biasa, pendidikan kedinasan, pendidikan

keagamaan, pendidikan akademik dan pendidikan profesional.

b. Jasa penyelenggaraan pendidikan luar sekolah, seperti kursus

7. Jasa di bidang kesenian dan hiburan yang telah dikenakan pajak

tontonan termasuk jasa di bidang kesenian yang tidak bersifat

komersial. Seperti pementasan kesenian tradisional yang

diselenggarakan secara cuma-cuma.

8. Jasa di bidang penyiaran yang bersifat iklan seperti jasa penyiaran

radio atau televisi baik yang dilakukan oleh instansi pemerintah

maupun swasta yang bukan bersifat iklan dan tidak dibiayai oleh

sponsor yang bertujuan komersial.

9. Jasa di bidang angkutan umum di darat dan di air, meliputi jasa

angkutan umum di darat, di laut, di danau maupun di sungai yang

10.Jasa di bidang tenaga kerja meliputi:

a. Jasa tenaga Kerja.

b. Jasa Penyediaan tenaga kerja sepanjang pegusaha penyedia

bertanggung jawab atas hasil kerja dari tenaga kerja tersebut,

dan

c. Jasa penyelenggaraan latihan bagi tenaga kerja.

11.Jasa Di bidang perhotelan, meliputi :

a. Jasa Persewaan ruangan untuk kegiatan acara atau pertemuan di

hotel, rumah penginapan, motel, losmen dan hotel.

b. Jasa yang disediakan oleh pemerintah dalam rangka

menjalankan pemerintahan secara umum, meliputi jenis-jenis

jasa yang dilaksanakan oleh instansi pemerintah Izin

Mendirikan Bangunan, pemberian ijin usaha perdagangan,

pembdrian Nomor Pokok Wajib Pajak dan Pembuatan Kartu

Tanda Penduduk (KTP). (www.pajak.go.id)

3.1.5 Pajak Masukan

3.1.5.1Pengertian Pajak Masukan

Pajak Masukan adalah Pajak Pertambahan Nilai yang seharusnya

sudah dibayar oleh Pengusaha Kena Pajak (PKP) karena perolehan Barang

Kena Pajak atau Penerimaan jasa kena pajak dan atau pemanfaatan barang

Jasa Kena Pajak dari luar daerah pabean dan atau impor Barang Kena Pajak.

(Undang-Undang pajak, 248, 2009)

3.1.5.2Pajak Masukan Yang Tidak Dapat dikreditkan

Pajak Masukan pada dasarnya dapat dikreditkan terhadap pajak

keluaran. Akan tetapi tidak semua Pajak Masukan dapat dikreditkan. Pajak

Masukan yang tidak dapat dikreditkan adalah Pajak Masukan bagi

pengeluaran untuk:

1) Perolehan BKP atau JKP sebelum pengusaha dikukuhkan sebagai

PKP.

2) Perolehan BKP atau JKP yang tidak mempunyai hubungan langsung

dengan kegiatan usaha.

3) Perolehan dan pemeliharaan kendaraan bermotor sedan, jeep, station

wagon, van dan kombi, kecuali merupakan barang dagangan atau

disewakan.

4) Pemanfaatan BKP tidak berwujud atau pemanfaatan JKP dari luar

daerah pabean sebelum pengusaha dikukuhkan sebagai PKP.

5) Perolehan BKP atau JKP yang bukti pungutan pajaknya berupa Faktur

Pajak Sederhana.

6) Perolehan BKP atau JKP yang faktur pajaknya tidak memenuhi

ketentuan sebagaimana dimaksud dalam pasal 13 ayat (5) UU PPN,

7) Pajak Masukan yang dibayar untuk perolehan Barang Kena Pajak

dan/atau perolehan Jasa Kena Pajak yang atas penyerahannya

dibebaskan dari pengenaan Pajak Pertambahan Nilai.

8) Perolehan BKP atau JKP yang Pajak Masukannya ditagih dengan

penerbitan ketetapan pajak.

9) Perolehan BKP atau JKP yang Pajak Masukannya tidak dilaporkan

dalam SPT Masa PPN yang ditemukan pada waktu dilakukan

pemeriksaan.

10)Berkenaan dengan:

Penyerahan kendaraan bermotor bekas.

Penyerahan jasa yang dilakukan oleh pengusaha biro perjalanan

atau biro pariwisata.

Jasa pengiriman paket.

Jasa anjak piutang.

Kegiatan membangun sendiri. ( Undang-undang Pajak tahun 2009,

3.1.6 Pajak Keluaran

3.1.6.1Pengertian Pajak Keluaran

Menurut pasal 1 angka 25 Undang-undang nomor. 18 tahun 2000

“Pajak Keluaran adalah Pajak Pertambahan Nilai terutang yang wajib

dipungut oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena,

penyerahan Jasa Kena Pajak, atau ekspor Barang Kena Pajak”.

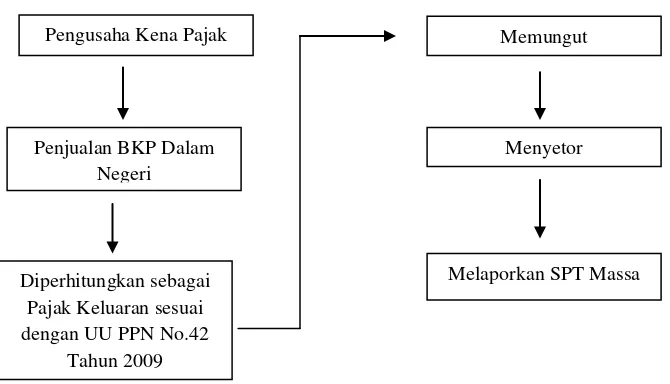

3.1.6.2Skema Perhitungan dan Pelaporan Pajak Pertambahan Nilai Keluaran

Pengusaha kena pajak yang melakukan penyerahan BKP dan atau

penyerahan JKP harus memungut pajak keluaran atas penyerahan barang

atau jasa tersebut sesuai dengan ketentuan yang ada dalan undang-undang

PPN No. 42 tahun 2009 dan menyetorkan dan juga melaporkan SPT

Massa.

Gambar 3.1 Skema Perhitungan dan Pelaporan Pajak Pertambahan Nilai Keluaran

Pengusaha Kena Pajak

Penjualan BKP Dalam Negeri

Diperhitungkan sebagai Pajak Keluaran sesuai dengan UU PPN No.42

Tahun 2009

Memungut

Menyetor

3.1.7 Saat Dan Tempat Pajak Terhutang 3.1.7.1Saat Pajak Terutang

Pajak terutang pada saat:

1) Penyerahan Barang kena pajak atau jasa kena pajak

2) Impor Barang kena pajak atau jasa kena pajak

3) Pemanfaatan barang kena pajak tidak berwujud dari luar daerah

pabean di dalam daerah pabean

4) Pemanfaatan jasa kena pajak dari luar daerah pabean didalam daerah

pabean.

5) Ekspor barang kena pajak

6) Pembayaran dalam hal pembayaran diterima sebelum penyerahan

barang kena pajak atau sebelum jasa kena pajak dari luar daerah

pabean didalam daerah pabean. (Undang-Undang Pajak tahun 2009,

253, 2009).

3.1.7.2Tempat Terutangnya Pajak

1. Untuk penyerahan BKP atau JKP :

a) Tempat tinggal.

b) Tempat Kedudukan.

c) Tempat Kegiatan Usaha

3. Untuk pemanfaatan BKP tidak berwujud dan atau JKP dari luar daerah

pabean, di tempat orang pribadi atau badan tersebut terdaftar sebagai

wajib pajak.

4. Untuk kegiatan membangun sendiri oleh PKP yang dilakukan tidak

dalam lingkungan perusahaan atau pekerjaannya atau oleh bukan PKP,

ditempat bangunan tersebut didirikan.

5. Tempat lain yang ditetapkan dengan keputusan Direktur Jenderal Pajak.

3.2Teknis Pelaksanaan Kerja Praktek

Kegiatan yang dilakukan oleh penulis selama melakukan praktek kerja

lapangan di PT. INTI yaitu dengan cara dibimbing, diarahkan, dan dinilai oleh

pembimbing dari perusahaan. Kegiatan yang dilakukan penulis diantaranya:

1. Menyesuaikan faktur pajak pembelian ( Pajak masukan ) maupun faktur pajak

penjualan ( Pajak Keluaran) dengan data yang sudah diinput guna meneliti

agar data yang diinput tidak salah.

2. Menginput data dari faktur pajak ke dalam SPT PPN dll.

3.3Pembahasan Hasil Pelaksanaan Kerja Praktek

3.3.1 Prosedur Pajak Masukan dan Pajak Keluaran di PT. Inti Bandung Prosedur Pajak Masukan dan Pajak Keluaran ini merupakan urutan kegiatan

sehubungan dengan timbulnya transaksi pemungutan pajak dalam negeri dan

dipungut yang berupa pajak masukan dan pajak keluaran, beserta pengurusan

Pemprosesan dokumen dan dokumen apa saja yang digunakan dalam prosedur

ini. Dan adapun prosedur ini di awali dengan adanya pembagian dua fungsi

ataupun dua departemen didalamnya. Yaitu terdapat fungsi Penagihan dan fungsi

Pajak Corporate.

Fungsi penagihan menerbitkan faktur pajak rangkap 3 ( tiga) dengan

meminta nomor seri dari fungsi keuangan guna penagihan ke pembeli dan

kemudian menyerahkan faktur pajak masukan dan pajak keluaran tersebut ke

fungsi keuangan unutuk ditandatangani dan membuat bukti penerimaan keuangan.

Dan setelah itu melakukan entry data faktur pada aplikasi e-SPT masa,

menyiapkan seluruh Faktur Pajak asli dalam suatu masa pajak dan

menyerahkannya kepada fungsi pajak paling lambat setiap bulan beserta

rekapitulasi yang telah dicetak, kemudian dicopy dan dilakukan arsip dokumen

pajak.

Fungsi Pajak corporate menerima faktur pajak lembar ke-2 (kedua) da ke-3

(tiga) dari fungsi penagihan dan dilanjutkan dengan memisahkan faktur pajak

lembar ke-2 untuk KPP dan lembar ke-3 untuk diarsip, melakukan pencetakan

rekap faktur pajak masukan dan pajak keluaran dan melakukan pengecekan

dengan faktur pajak lembar ke-2 dan lembar ke-3. setelah itu melakukan

konsolidasi atau penggabungan antara pajak masukan dan pajak keluaran, baik

dengan faktur pajak masukan atau pajak keluaran untuk melihat hasil pajak

pajak keluaran lebih besar dari pajak masukan maka kekurangan SPT masa PPN

Masa kurang bayar akan disetorkan ke Bank Persepsi atau Pos dan Giro, dan

apabila Pajak keluaran lebih kecil daripada pajak masukan maka untuk SPT Masa

PPN maka lebih bayar tersebut akan dikompensasikan ke masa pajak berikutnya

ataupun dilakukan restitusi, disumbangkan ke negara. Adapun bagan alir dari

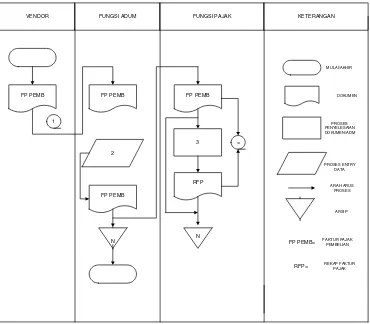

PROSEDUR PAJAK PPN PEMBELIAN DALAM NEGERI

VENDOR FUNGSI ADUM FUNGSI PAJAK KETERANGAN

FP PEMB

FP PEMB= FAKTUR PAJAK PEMBELIAN

RFP= REKAP FAKTUR

Gambar 3.2 Prosedur Pajak PPN Pembelian

3.3.1.1Dokumen Yang Digunakan

Adapun dokumen yang digunakan atau di perlukan dalam hal prosedur

Pajak PPN Pembelian dan dalam hal ini berupa pajak masukan karena

1. Faktur Pajak

Faktur Pajak dalam hal ini yaitu merupakan suatu adanya bukti pungutan

PPN karena adanya transaksi pembelian ataupun perolehan BKP atau JKP

dan atas Penyerahan BKP atau JKP didalam daerah pabean.

2. Rekapitulasi Faktur Pajak

Rekapitulasi faktur pajak ini merupakan bentuk dari seluruh

penggabungan laporan dari beberapa faktur pajak baik yang dapat

dikreditkan ataupun yang tidak dapat dikreditkan yang berisi tentang

besarnya pajak yang harus dibayar, yang tertuang dan disajikan menjadi

sebuah laporan atau informasi untuk diproses lebih lanjut untuk dilakukan

pengecekan.

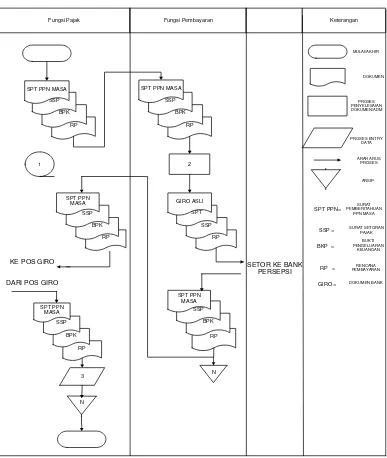

3.3.2 Prosedur Pembayaran atau Penyetoran PPN di PT. Inti Bandung

Prosedur Pembayaran Pajak PPN Pembelian Dalam Negeri ini merupakan

serangkaian kegiatan yang rutin dilaksanakan sehubungan dengan kewajiban

menghitung dan menyetorkannya, dengan prosedur sebagai berikut:

Prosedur ini didalamnya terdapat beberapa fungsi ataupun divisi yang sangat

berkaitan erat dengan Prosedur Pembayaran PPN ini dan beberapa fungsi itu

terbagi atas 2 fungsi yaitu fungsi pembayaran dan fungsi pajak corporate.

Pengajuan untuk pembayaran PPN yang harus dibayarkan ataupun disetorkan

terlebih dahulu di Fungsi Pajak Corporate dengan menerbitkan atau membuat

jumlah keseluruhan pajak masukan dan pajak keluaran yang telah ditandatangani

oleh manager pajak dan kemudian jumlah pajak masukan dan pajak keluaran

tersebut dimasukan kedalam induk SPT Masa PPN dan surat setoran pajak ( SSP).

Dan juga menerbitkan bukti pengeluaran keuangan ( Voucher ), sesuai jumlah

yang tertera pada jumlah pada induk SPT masa PPN dan Surat setoran Pajak

(SSP) dan rekap rencana pembayaran yang kemudian ditanda tangani oleh Pihak

pihak tertentu yang kemudian diserahkan kepada fungsi pembayaran untuk proses

penerbitan giro.

Fungsi pembayaran corporate menerima bukti pengeluaran keuangan dan

dokumen pajak asli dari fungsi Pajak corporate, kemudian menerbitkan giro dan

menyetorkannya pada Bank Persepsi atau Pos dan Giro, Bank memberi cap lunas

pada giro tersebut.

Fungsi pajak corporate menerima Giro atau surat transfer dari fungsi

pembayaran corporate kemudian fungsi pajak melakukan pengisian SSP ( Surat

Setoran Pajak ) rangkap dan menyerahkan kepada Bank Persepsi atau Pos dan

Giro beserta Copy Giro paling lambat tanggal 15 bulan berikutnya sebagai

Pembayaran Pajak. Surat setoran pajak ( SSP ) yang telah ditanda tangani oleh

dan cap Bank Persepsi atau Pos dan Giro dan didistribusikan kepada :

a. Lembar ke-1 ( ke-satu) untuik arsip Wajib Pajak.

b. Lembar ke-2 ( ke-dua) untuk KPP melalui KPKN.

c. Lembar ke-3 (ke-tiga) untuk KPP

e. Lembar ke-5 (ke-lima) untuk Wajib Pajak atau Pihak Lain.

Kemudian melakukan entry data atau edit data PPN masukan dan PPN

keluaran dan PPN yang tidak dapat dikreditkan, dan menerima bukti penerimaan

surat dan Bukti SSP yang kemudian di arsip seluruh dokumen di fungsi pajak.

Dan untuk lebih jelasnya adapun bagan alir dari prosedur diatas adalah sebagai

PROSEDUR PEMBAYARAN ATAU PENYETORAN PAJAK PPN

SPT PPN= PEMBERITAHUAN SURAT PPN MASA

3.3.2.1Dokumen Yang digunakan

Adapun dokumen yang digunakan dalam prosedur diatas adalah sebagai

berikut:

1. Surat Pemberitahuan ( SPT ) masa PPN 1107 B merupakan laporan bulanan

yang dapat disampaikan oleh pengusaha kena pajak yang digunakan untuk

melaporkan penghitungan dan atau pembayaran pajak PPN.

2. Surat Setoran Pajak ( SSP ) digunakan sebagai sarana untuk melakukan

pembayaran atau penyetoran pajak PPN yang terutang.

3. Bukti Pengeluaran Keuangan merupakan sarana yang dilakukan oleh pihak

tertentu dan dalam hal ini bagian pajak meminta agar dari fungsi

pembayaran dapat menyediakan dana untuk melakukan pembayaran Pajak

PPN.

4. Rencana Pembayaran atau Rekapitulasi PPN merupakan laporan akhir

mengenai jumlah rencana pembayaran PPN yang akan dibayarkan.

5. Giro yaitu merupakan surat perintah bayar yang diterbitkan oleh fungsi

pembayaran untuk menyetorkan pajak PPN ke Bank persepsi. dan bukti giro

ini untuk diperlihatkan kepada kantor pos atau bank persepsi sebagai bukti

bahawa telah melakukan pembayaran atau penyetoran pajak PPN.

6. Bukti Penerimaan surat ini merupakan bukti bahwa pihak perusahaan telah

menerima surat yang didalamnya berisi telah menyetokan PPN ke KPP

7. Daftar Pajak masukan 1107 B dan pajak keluaran 1107 A yaitu merupakan

seluruh penggabungan transaksi pembelian ataupun penyerahan barang

BAB IV

KESIMPULAN DAN SARAN 4.1 Kesimpulan

Berdasarkan hasil pengamatan yang penulis lakukan selama melakukan

kerja praktek serta analisa yang dilakukan terhadap pokok bahasan yang telah

diuraikan dan dijelaskan pada Bab-Bab sebelumnya, maka penulis mencoba

untuk menyimpulkan beberapa hal sebagai berikut:

1. Prosedur Pajak Masukan dan Pajak Keluaran di PT. Industri

Telekomunikasi Indonesia ( persero ), telah terlaksana dengan baik dan

sesuai dengan prosedur dan undang-undang yang telah ditentukan. Baik

dalam pemrosesan maupun kelengkapan dokumen-dokumen yang

mendukung untuk dilakukannya penghitungan dalam proses pembayaran

PPN yang terutang. Dalam penggunaan faktur pajak standar yang dibuat

untuk dilakukan pemungutan PPN telah dilaksanakan dengan benar.

2. Pelaksanaan Penyetoran ataupun Pembayaran PPN di PT. Industri

Telekomunikasi Indonesia ( persero), telah terlaksana dengan baik. Baik

dalam penyetoran, menggunakan formulir Surat Setoran Pajak ( SSP )

sebanyak 5 lembar, dan dalam pengisiannya dilaksanakan secara baik dan

benar. PT. Industri Telekomunikasi Indonesia ( persero) selalu tepat waktu

dan apabila terjadi lebih bayar akan dilakukan kompensasi untuk masa

pajak bulan berikutnya.

4.2 Saran

Saran di kemukakan dengan harapan dapat berguna dan dapat menunjang

aktifitasnya terutama yang berhubungan dengan Prosedur pajak masukan dan

pajak keluaran. Adapun saran- saran yang ingin disampaikan oleh penulis

kepada perusahaan adalah sebagai berikut:

1. Dalam melakukan penginputan faktur lebih baik dilakukan dengan lebih

teliti supaya tidak salah dalam outputnya. Sehingga tidak kesulitan untuk

menyesuaikannya berulang kali serta agar prosedur pajak masukan dan

pajak keluaran dilaksanakan dengan baik.

2. Data yang diarsipkan lebih baik di cek setiap tahun agar lebih rapi dan

Laporan Kerja Praktek

Diajukan Untuk Memenuhi Salah Satu Syarat

Dalam Menempuh Jenjang SI

Program Studi Akuntansi

Oleh :

NAMA : NURHAETI

NIM : 21107009

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

Tax center UNIKOM. 2010. Modul Pelatihan Pajak Terapan Brevet A dan B Terpadu

Sukardji Untung. ( 2006 ). Edisi Revisi Pajak Pertambahan Nilai. Jakarta : PT Raja Grafindo

Persada.

Waluyo. 2007. Perpajakan Indonesia. Buku 1. Jakarta : Salemba Empat

Devano, sony. S.E., M.Ak. dan siti kurnia rahayu, S.E., Perpajakan : Konsep, Teori, dan Isu.

Jakarta : Kencana, 2006

Mulyadi. ( 2008 ). Cetakan ke Empat Sistem Akuntansi. Jakarta: Salemba Empat.

Bin Sarjono, tugiman, S.E, MM, BKP DKK. ( 2008). Grey Area Perpajakan. Jakarta: Gemilang

Gagasindo Handal PT.

Mardiasmo, 2006, Perpajakan Edisi Revisi. 2006, Yogyakarta, Andi.

Anonim. ( 2009 ). Undang-Undang Pajak Lengkap Tahun 2009. Jakarta: Mitra Wacana Media.

Sari Diana. ( 2007 ). Perpajakan. Bandung.

http://www.pajak.go.id/

Nama Lengkap : Nurhaeti

Tempat Tanggal Lahir : Cianjur, 10 Mei 1989

Jenis kelamin : Perempuan

Agama : Islam

Alamat : Jl. Tongkeng No. 5 Bandung

No. Telp : 08997985431

Data Pendidikan

1. Tahun 2001 Lulus Sekolah dasar ( SD) Sukajaya Cianjur

2. Tahun 2004 Lulus Sekolah Menengah Pertama ( SMP ) 2 Pagelaran Cianjur

3. Tahun 2007 Lulus Madrasah Aliyah ( MA ) Tanggeung Cianjur

4. Tahun 2007 Sampai Sekarang Tercatat Sebagai Mahasiswa Akuntansi Universitas Komputer