A. Kajian Pustaka 1. Teori Atribusi

Teori atribusi pertama kali ditemukan oleh Heider pada tahun 1958 dan kemudian dikembangkan oleh Weiner pada tahun 1974. Teori atribusi merupakan salah satu proses pembentukan kesan. Atribusi mengacu pada bagaimana orang menjelaskan penyebab perilaku orang lain atau dirinya sendiri. Atribusi adalah proses dimana orang menarik kesimpulan mengenai faktor-faktor yang mempengaruhi perilaku orang lain. Weiner (1974) menjelaskan sebuah proses tiga tahap mendasari suatu atribusi, yaitu:

1. Orang harus melihat atau mengamati suatu perilaku.

2. Maka orang harus percaya bahwa perilaku tersebut sengaja dilakukan. 3. Maka orang harus menentukan apakah mereka percaya orang lain

dipaksa untuk melakukan perilaku tersebut atau tidak.

Santi (2012) menjelaskan teori atribusi sangat relevan untuk menerangkan kondisi internal maupun eksternal wajib pajak dalam memenuhi kewajibannya membayar pajak. Seseorang yang taat membayar pajak dapat dilihat dari kondisi internal maupun eksternalnya, begitu pula sebaliknya.

2. Theory of Planned Behavior

Theory of Planned Behavior merupakan pengembangan dari Theory of Reasoned Action (TRA) yang berkembang pada tahun 1967. Icek Ajzen dan Martin Fishbein merupakan tokoh yang berperan penting dalam melakukan revisi dan perluasan teori tersebut. Pada tahun 1980 teori ini mulai digunakan untuk mempelajari perilaku manusia.

TRA merupakan model yang memfokuskan pada variabel-variabel sosial-kognitif sebagai determinan-determinan perilaku kesehatan. Teori ini menegaskan peran dari “niat” seseorang dalam menentukan apakah sebuah perilaku akan terjadi. Perilaku mengikuti niat dan tidak akan terjadi perilaku tanpa adanya niat. Munculnya niat berperilaku ditentukan oleh 3 faktor penentu yaitu:

1. Behavioral beliefs, yaitu keyakinan individu akan hasil dari suatu perilaku dan evaluasi atas hasil tersebut (beliefs strength and outcome evaluation).

2. Normative beliefs, yaitu keyakinan tentang harapan normatif orang lain dan motivasi untuk memenuhi harapan tersebut (normative beliefs and motivation to comply).

3. Control beliefs, yaitu keyakinan tentang keberadaan hal-hal yang mendukung atau menghambat perilaku yang akan ditampilkan (control beliefs) dan persepsinya tentang seberapa kuat hal-hal yang mendukung dan menghambat perilakunya tersebut (perceived power). Hambatan yang mungkin timbul pada saat perilaku ditampilkan dapat berasal dari dalam diri sendiri maupun dari lingkungan.

Theory of Planned Behavior relevan untuk menjelaskan perilaku wajib pajak dalam memenuhi kewajiban perpajakannya. Sebelum individu melakukan sesuatu, individu tersebut akan memiliki keyakinan mengenai hasil yang akan diperoleh dari perilakunya tersebut.

3. Teori Pembelajaran Sosial (Social Learning Theory)

Teori pembelajaran sosial dikembangkan oleh Albert Bandura (1986). Teori ini mengatakan bahwa seseorang dapat belajar lewat pengamatan dan pengalaman langsung. Proses dalam pembelajaran sosial meliputi:

1. Proses perhatian (attentional), yaitu orang hanya akan belajar dari seseorang atau model, jika mereka telah mengenal dan menaruh perhatian pada orang atau model tersebut.

2. Proses penyimpanan (retention), yaitu proses mengingat tindakan suatu model setelah model tidak lagi mudah tersedia.

3. Proses reproduksi motorik, yaitu proses mengubah pengamatan menjadi perbuatan.

4. Proses penguatan (reinforcement), yaitu proses di mana individu-individu disediakan rangsangan positif atau penghargaan supaya berperilaku sesuai dengan model.

Jatmiko (2006) menjelaskan bahwa teori pembelajaran sosial ini relevan untuk menjelaskan perilaku wajib pajak dalam memenuhi kewajibannya membayar pajak. Seseorang akan taat membayar pajak tepat pada waktunya, jika

lewat pengamatan dan pengalaman langsungnya, hasil pungutan pajak itu telah memberikan kontribusi nyata pada pembangunan di wilayahnya.

4. Kepatuhan Wajib Pajak Orang Pribadi

Menurut Gibson (1991) kepatuhan adalah motivasi seseorang, kelompok atau organisasi untuk berbuat atau tidak berbuat sesuai dengan aturan yang ditetapkan. Perilaku patuh seseorang merupakan interaksi antara perilaku individu kelompok dan organisasi. Motivasi yang dimiliki seseorang sangat terpengaruh oleh faktor lingkungannya, baik internal maupun eksternal.

Menurut Sri Rustiyaningsih (2011) kepatuhan wajib pajak diartikan sebagai suatu keadaan yang mana wajib pajak patuh dan mempunyai kesadaran dalam memenuhi kewajiban perpajakan sesuai dengan peraturan yang berlaku.

Ada dua macam kepatuhan perpajakan, yaitu kepatuhan formal dan kepatuhan material. Kepatuhan formal adalah suatu keadaan di mana wajib pajak memenuhi kewajiban perpajakan dengan menitikberatkan pada nama dan bentuk kewajiban saja, tanpa memperhatikan hakekat kewajiban itu. Misalnya menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan (SPT PPh) sebelum tanggal 31 Maret ke KPP, dengan mengabaikan apakah isi SPT PPh tersebut sudah benar atau belum, yang penting SPT PPh sudah disampaikan sebelum tanggal 31 Maret.

Kepatuhan material adalah suatu keadaan di mana wajib pajak selain memenuhi kewajiban yang berhubungan dengan nama dan bentuk kewajiban perpajakan, juga terutama memenuhi hakekat kewajiban perpajakannya. Di sini

wajib pajak yang bersangkutan, selain memperhatikan tanggal penyampaian SPT PPh juga memperhatikan kebenaran yang sesungguhnya dari isi dan hakekat SPT PPh tersebut.

Kriteria wajib pajak patuh yang dapat diberikan pengembalian pendahuluan kelebihan pembayaran pajak menurut Undang-Undang Nomor 28 Tahun 2007 tentang Perubahan Ketiga atas Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan pasal 17 C ayat (2) adalah sebagai berikut :

1. Tepat waktu dalam menyampaikan Surat Pemberitahuan.

2. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali tunggakan pajak yang telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak.

3. Laporan Keuangan diaudit oleh Akuntan Publik atau lembaga pengawasan keuangan pemerintah dengan pendapat Wajar Tanpa Pengecualian selama 3 (tiga) tahun berturut-turut.

4. Tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 (lima) tahun terakhir.

5. Pengetahuan dan Pemahaman Peraturan Perpajakan

Menurut Kamus Besar Bahasa Indonesia, pengetahuan berarti segala sesuatu yang diketahui; kepandaian; atau segala sesuatu yang diketahui berkenaan dengan hal (mata pelajaran). Pengetahuan pajak adalah proses pengubahan sikap dan tata

laku seorang wajib pajak atau kelompok wajib pajak dalam usaha mendewasakan manusia melalui upaya pengajaran dan pelatihan. Pengetahuan akan peraturan perpajakan masyarakat melalui pendidikan formal maupun non formal akan berdampak positif terhadap kesadaran wajib pajak untuk membayar pajak.

Pengetahuan peraturan perpajakan dalam sistem self assessment, wajib pajak diberikan kepercayaan untuk melaksanakan kegotong royongan nasional melalui sistem menghitung, memperhitungkan, membayar, melaporkan sendiri pajak yang terutang. Pelaksanaan kewajiban tersebut dapat terpenuhi dengan baik apabila wajib pajak juga memiliki pemahaman yang baik mengenai pengetahuan peraturan perpajakan yang dimilikinya.

Menurut Richard Burton (2008), indikator wajib pajak mengetahui dan memahami peraturan perpajakan adalah sebagai berikut :

1. Kepemilikan NPWP

2. Pengetahuan dan pemahaman mengenai hak dan kewajiban sebagai wajib pajak

3. Pengetahuan dan pemahaman mengenai sanksi perpajakan

4. Pengetahuan dan pemahaman mengenai PTKP (Penghasilan Tidak Kena Pajak), PKP (Penghasilan Kena Pajak), dan tarif pajak

5. Pengetahuan dan pemahaman peraturan perpajakan melalui sosialisasi yang dilakukan oleh (KPP) Kantor Pelayanan Pajak

6. Pengetahuan dan pemahaman peraturan perpajakan melalui pelatihan perpajakan

6. Pemeriksaan Pajak

a. Pengertian Pemeriksaan Pajak

Pemeriksaan menurut Pasal 1 ayat (25) Undang-Undang Nomor 28 Tahun 2007 tentang Perubahan Ketiga atas Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan adalah serangkaian kegiatan menghimpun, mengolah data, keterangan, dan/atau bukti yang dilaksanakan secara objektif dan profesional berdasarkan suatu standar pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan dan/atau untuk tujuan lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan perpajakan. Pelaksanaan pemeriksaan dalam rangka menguji pemenuhan kewajiban perpajakan wajib pajak dilakukan dengan menelusuri kebenaran Surat Pemberitahuan, pembukuan atau pencatatan, dan pemenuhan kewajiban perpajakan lainnya dibandingkan dengan keadaan atau kegiatan usaha sebenarnya yang dilakukan oleh wajib pajak. Kewajiban perpajakan atas pajak wajib pajak sendiri yaitu Pajak Penghasilan atau yang dikenal PPh Badan dan PPh Orang Pribadi, maupun kewajiban pemotongan dan pemungutan seperti Pajak Pertambahan Nilai, PPh Pasal 21, PPh Pasal 22, PPh Pasal 23, dan PPh Pasal 26.

b. Tujuan Pemeriksaan Pajak

1) Menguji kepatuhan pemenuhan kewajiban perpajakan dalam rangka memberikan kepastian hukum, keadilan, dan pembinaan kepada wajib pajak. Pemeriksaan dapat dilakukan dalam hal: a) Surat Pemberitahuan menunjukkan kelebihan pembayaran

pajak, termasuk yang telah diberikan pengembalian pendahuluan kelebihan pajak.

b) Surat Pemberitahuan Tahunan Pajak Penghasilan menunjukkan rugi.

c) Surat Pemberitahuan tidak disampaikan atau disampaikan tidak pada waktu yang telah ditetapkan.

d) Surat Pemberitahuan yang memenuhi kriteria seleksi yang ditentukan oleh Direktur Jenderal Pajak.

e) Ada indikasi kewajiban perpajakan selain kewajiban Surat Pemberitahuan tidak dipenuhi.

2) Tujuan lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan perpajakan. Pemeriksaan tersebut meliputi pemeriksaan yang dilakukan dalam rangka:

a) Pemberian Nomor Pokok Wajib Pajak secara jabatan. b) Penghapusan Nomor Pokok Wajib Pajak.

c) Pengukuhan atau pencabutan Pengukuhan Pengusaha Kena Pajak

e) Pengumpulan bahan guna penyusunan Norma Penghitungan Penghasilan Neto.

f) Pencocokan data dan atau/alat keterangan.

g) Penentuan Wajib Pajak berlokasi di daerah terpencil.

h) Penentuan satu atau lebih tempat terutang Pajak Pertambahan Nilai.

i) Pelaksanaan ketentuan peraturan perundang-undangan perpajakan untuk tujuan lain.

c. Ruang Lingkup pemeriksaan

Salah satu unsur dari pemeriksaan adalah ruang lingkup pemeriksaan, yaitu suatu tempat dimana akan dilakukannya pemeriksaan apakah dikantor ataupun dilapangan tempat dimana wajib pajak mempunyai kewajiban untuk membayar pajak. Jenis – jenis pemeriksaan ada dua, yaitu :

1) Pemeriksaan Lapangan

Pemeriksaan lapangan adalah pemeriksaan yang dilakukan terhadap wajib pajak di tempat wajib pajak, yang dapat mencakup kantor wajib pajak, pabrik, tempat usaha, tempat tinggal, dan tempat lain yang ada kaitannya dengan kegiatan usaha, juga pekerjaan bebas wajib pajak, serta tempat lain yang ditentukan oleh Direktorat Jenderal Pajak. Pemeriksaan lapangan dapat meliputi suatu jenis pajak, seluruh jenis pajak untuk tahun berjalan dan atau tahun-tahun sebelumnya yang

dapat dibedakan sebagai berikut :

a) Pemeriksaan Lengkap adalah pemeriksaan yang dilakukan terhadap wajib pajak, termasuk kerja sama operasi (KSO) dan konsorsium atas seluruh jenis pajak untuk tahun berjalan atau tahun-tahun sebelumnya, dilaksanakan dengan penerapan teknik-teknik yang lazim digunakan dalam rangka mencapai tujuan pemeriksaan. Pemeriksaannya dilakukan dalam jangka waktu 2 (dua) bulan dan dapat diperpanjang menjadi paling lama 6 (enam) bulan.

b) Pemeriksaan Sederhana lapangan (PSL) adalah pemeriksaan lapangan yang dilakukan terhadap wajib pajak untuk satu, beberapa atau seluruh jenis pajak secara terorganisasi antar seksi oleh kepala kantor unit pelaksana pemeriksaan pajak dalam tahun berjalan dan atau tahun-tahun sebelumnya, dilaksanakan dengan penerapan teknik-teknik yang dipandang perlu menurut keadaan dalam rangka mencapai tujuan pemeriksaan. Pelaksanaannya dilakukan dalam waktu 1 (satu) bulan dan dapat diperpanjang menjadi paling lama 2 (dua) bulan.

2) Pemeriksaan Kantor

Pemeriksaan kantor adalah pemeriksaan terhadap wajib pajak yang dilakukan kantor unit pelaksana pemeriksaan pajak, dapat

meliputi suatu jenis pajak tertentu, baik untuk tahun berjalan maupun tahun-tahun sebelumnya. Pemeriksaan kantor hanya dapat dilakukan dengan pemeriksaan sederhana kantor (PSK), jangka waktu penyelesaiannya selama 4 (empat) minggu dan dapat diperpanjang menjadi paling lama 6 (enam) minggu, dengan ketentuan berikut :

a) Jangka waktu penyelesaian pemeriksaan untuk masing-masing jenis pemeriksaan tersebut diatas, tidak dapat diubah meskipun terjadi pergantian pemeriksaan pajak. b) Perpanjangan jangka waktu penyelesaian pemeriksaan

sebagaimana dimaksudkan di atas dapat diberikan berdasarkan permintaan kepala kantor Wilayah Direktorat Jenderal Pajak atau atas permintaan direktur pemeriksaan, penyidikan, dan penegihan pajak.

c) Apabila terdapat transaksi transfer pricing, jangka waktu penyelesaian pemeriksaan dapat diperpanjang menjadi paling lama 2 (dua) tahun.

d. Norma Pemeriksaan

Di dalam melaksanakan tugas pemeriksaan, pemeriksaan pajak wajib mengikuti tata cara pemeriksaan pajak yang sudah ditetapkan. Tujuannya adalah agar hak dan kewajiban, baik pemeriksa pajak maupun wajib pajak tetap dihormati, karena masing-masing telah diatur dengan jelas, serta untuk menghindari terjadinya penyimpangan-penyimpangan dalam

pelaksanaan pemeriksaan. Dalam tata cara pemeriksaan terdapat norma pemeriksaan yang mencakup norma pemeriksa, norma wajib pajak dan norma pemeriksaan. Dengan norma ini hak dan kewajiban pemeriksa dan wajib pajak serta prosedur pemeriksaan yang dilakukan harus dipahami sehingga pada pelaksanaan pemeriksaan dapat dibangun komunikasi yang positif bagi lancarnya pemeriksaan.

1) Norma Pemeriksaan

Norma Pemeriksaan yang berkaitan dengan wajib pajak adalah sebagai berikut :

a) Dalam hal Pemeriksaan Lapangan, Wajib Pajak berhak meminta kepada Pemeriksa Pajak untuk memperlihatkan Surat Perintah Pemeriksaan dan Tanda Pengenal Pemeriksa;

b) Wajib Pajak berhak meminta kepada Pemeriksa Pajak untuk memberikan penjesalan tentang maksud dan tujuan pemeriksaan;

c) Dalam hal Pemeriksaan Kantor, Wajib Pajak wajib memenuhi panggilan untuk datang menghadiri pemeriksaan sesuai dengan waktu yang ditentukan;

d) Wajib Pajak wajib memenuhi permintaan peminjaman buku-buku, catatan-catatan dan dokumen-dokumen yang diperlukan untuk kelancaran pemeriksaan dan memberikan keterangan dalam jangkawaktu paling lama 7 (tujuh) hari

sejak tanggal surat permintaan, dan apabila permintaan tersebut tidak dipenuhi oleh Wajib Pajak, maka pajak yang terutang dapat dihitung secara jabatan;

e) Wajib Pajak berhak meminta kepada Pemeriksa Pajak rincian yang berkenaan dengan hal-hal yang berbeda antara hasil pemeriksaan dengan Surat Pemberitahuan;

f) Wajib Pajak atau kuasanya wajib menandatangani surat pernyataan persetujuan apabila seluruh hasil pemeriksaan disetujuinya;

g) Dalam hal Pemeriksaan Lengkap, Wajib Pajak atau kuasanya wajib menandatangani Berita Acara Hasil Pemeriksaan apabila hasil pemeriksaan tersebut tidak atau tidak seluruhnya disetujui.

h) Dalam rangka pelaksanaan pemeriksaan, Wajib Pajak wajib melaksanakan ketentuan sebagaimana diatur dalam Pasal 29 Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah diubah terkahir dengan Undang-Undang Nomor 16 Tahun 2009.

2) Hak wajib pajak selama pemeriksaan

Selama proses pemeriksaan wajib pajak mempunyai hak-hak sebagai berikut:

a) Meminta Tanda Pengenal Pemeriksa dan Surat Pemeriksaan kepada Pemeriksa Pajak;

b) Meminta Surat Pemberitahuan Pemeriksaan Pajak;

c) Meminta penjelasan maksud dan tujuan pemeriksaan kepada Pemeriksa Pajak;

d) Meminta tanda bukti peminjaman buku-buku, catatan-catatan, dan dokumen secara rinci;

e) Meminta rincian dan penjelasan yang berkenaan dengan hal-hal yang berbeda antara hasil pemeriksaan dengan Surat Pemberitahuan (SPT) untuk ditanggapi;

f) Memberikan sanggahan terhadap koreksi-koreksi yang dilakukan Pemeriksa Pajak, dengan menunjukkan bukti-bukti yang kuat dan sah dalam rangka Closing Conference; g) Meminta petunjuk mengenai penyelenggaraan pembukuan

atau pencatatan dan petunjuk lainnya mengenai pemenuhan kewajiban perpajakan sehubungan dengan pemeriksaan yang dilakukan dengan tujuan agar penyelenggaraan pembukuan atau pencatatan dan pemenuhan kewajiban perpajakan dalam tahun-tahun selanjutnya dilaksanakan sesuai dengan ketentuan yang berlaku;

h) Menerima buku-buku, catatan-catatan dan dokumen-dokumen yang dipinjam oleh Pemeriksa Pajak selama proses pemeriksaan secara lengkap paling lama 14 (empat belas) hari sejak selesainya proses pemeriksaan.

3) Kewajiban wajib pajak selama pemeriksaan

Selain hak-hak tersebut di atas, kewajiban wajib pajak selama proses pemeriksaan adalah sebagai berikut:

a) Wajib Pajak memenuhi panggilan untuk datang menghadiri Pemeriksaan Kantor sesuai dengan waktu yang ditentukan; b) Memenuhi permintaan peminjaman buku-buku,

catatan-catatan dan dokumen-dokumen yang diperlukan untuk kelancaran pemeriksaan;

c) Memberi kesempatan kepada pemeriksa untuk memasuki tempat atau ruangan yang dipandang perlu;

d) Memberikan keterangan secara tertulis maupun lisan yang diperlukan oleh Pemeriksa selama proses pemeriksaan; e) Menandatangani surat pernyataan persetujuan apabila Wajib

Pajak menyetujui seluruh hasil pemeriksaan;

f) Menandatangani Berita Acara Hasil Pemeriksaan, bila Wajib Pajak tidak atau tidak seluruhnya menyetujui hasil pemeriksaan tersebut;

g) Menandatangani surat pernyataan penolakan pemeriksaan, apabila Wajib Pajak/wakil/kuasanya menolak membantu kelancaran pemeriksaan;

h) Memberi kesempatan kepada pemeriksa untuk melakukan penyegelan tempat atau ruangan tertentu.

e. Pelaksanaan Pemeriksaan

Pelaksanaan Pemeriksaan berpedoman pada norma pemeriksaan yang berkaitan dengan pemeriksaan dan wajib pajak. Pemeriksaan dilaksanakan oleh pemeriksa pajak yang tergabung dalam tim pemeriksa pajak yang susunannya terdiri dari supervisor, seorang ketua tim, dan seorang atau lebih anggota.

Pemeriksaan dilakukan pada hari dan jam kerja sesuai dengan ketentuan yang berlaku dan jika dipandang perlu, dapat dilanjutkan diluar jam kerja atau hari kerja. Namun apabila saat dilakukan pemeriksaan pajak, wajib pajak tidak ada ditempat, maka pemeriksaan tetap dapat dilakukan sepanjang ada pihak lain yang dapat dan mempunyai kewenangan untuk berlaku selaku yang mewakili wajib pajak.

7. Motivasi Wajib Pajak

Menurut Winardi (2007), istilah motivasi (motivation) berasal dari bahasa latin yaitu “movere” yang berarti menggerakkan (to move). Dengan demikian secara etimologi motivasi berkaitan dengan hal-hal yang

mendorong, menggerakkan atau yang melatarbelakangi seseorang untuk melakukan suatu tindakan untuk mencapai suatu tujuan. Motivasi juga dapat diartikan sebagai rangsangan dari luar dalam bentuk benda atau bukan benda yang dapat menumbuhkan dorongan pada orang untuk memiliki, menikmati, menguasai, mencapai benda atau bukan benda tersebut (Munir, 2001). Motivasi merupakan salah satu faktor penting yang harus dimiliki oleh individu, karena dengan motivasi inilah orang akan tegerak untuk melaksanakan suatu aktivitas.

Syah (1997) mengemukakan bahwa motivasi dapat dibagi menjadi dua, yaitu :

a ) Motivasi instrinsik yaitu motivasi yang datangnya dari dalam diri individu itu sendiri.

b ) Motivasi ekstrinsik yaitu motivasi yang datangnya dari luar individu.

Maslow dan Herzbeg adalah dua tokoh pencetus teori motivasi yang terkenal. Perbedaan keduanya adalah Maslow menekankan pada kebutuhan psikologis manusia, sedangkan Herzberg berfokus pada kondisi pekerjaan untuk memenuhi kebutuhan. Maslow membagi kebutuhan manusia menjadi sebagai berikut :

a) Kebutuhan fisiologis b) Kebutuhan akan rasa aman c) Kebutuhan sosial

e) Kebutuhan untuk aktualisasi diri

Kebutuhan akan penghargaan dalam hirarki kebutuhan Maslow menegaskan bahwa manusia selalu akan senang mendapatkan penghargaan dan status yang bergengsi. Oleh karena itu, dengan membayar pajak, secara ekonomi berarti sebenarnya mereka yang membayar pajak telah masuk dalam jajaran kelompok yang lebih mampu, karena sesuai aturan, sistem dan mekanismenya tidak semua masyarakat tergolong sebagai pembayar pajak.

8. Penelitian Terdahulu

Berikut beberapa penelitian terdahulu yang penulis gunakan sebagai referensi untuk penelitian ini yang disajikan dalam tabel 2.1.

Tabel 2.1 Penelitian Terdahulu

No Peneliti Variabel Penelitian Hasil Penelitian 1 Hangga Wicaksono Murti, Julie J. Sondakh, Harijanto Sabijono (2014) 1. Pelayanan fiskus 2. Pengetahuan perpajakan 3. Kepatuhan wajib

pajak orang pribadi

Pelayanan fiskus dan dan pengetahuan perpajakan berpengaruh secara signifikan terhadap kepatuhan wajib pajak orang pribadi.

2 Eka Maryati (2014) 1. Sanksi pajak 2. Motivasi 3. Tingkat pendidikan 4. Kepatuhan wajib pajak

1. Sanksi pajak tidak berpengaruh secara parsial terhadap kepatuhan wajib pajak. 2. Motivasi dan tingkat

pendidikan berpengaruh secara parsial terhadap kepatuhan wajib pajak. 3. Semua variabel

berpengaruh secara simultan terhadap kepatuhan wajib pajak. 3 Diani Widiastui, Endang Siti Astuti, Heru Susilo (2014) 1. Sosialisasi 2. Motivasi 3. Pemahaman wajib pajak 4. Kepatuhan wajib pajak 1. Sosialisasi dan pemahaman wajib pajak berpengaruh secara positif dan signifikan terhadap kepatuhan wajib pajak.

2. Motivasi berpengaruh secara positif namun tidak signifikan terhadap kepatuhan wajib pajak. 4 Chorras Mandagi, Harijanto Sabijono, Victoria Tirayoh (2014) 1. Pemeriksaan pajak 2. Tingkat kepatuhan wajib pajak badan

Pemeriksaan pajak berpengaruh secara signifikan terhadap tingkat kepatuhan wajib pajak badan. 5 Lusia Rohmawati, Prasetyono, Yuni Rimawati (2013) 1. Sosialisasi 2. Pengetahuan perpajakan

3. Tingkat kesadaran dan kepatuhan wajib pajak

Sosialisasi dan pengetahuan perpajakan berpengaruh secara signifikan terhadap tingkat kesadaran dan kepatuhan wajib pajak. 6 Winah Dwi Lestari (2013) 1. Pengetahuan pajak 2. Penyuluhan pajak 3. Persepsi atas pemeriksaan pajak 4. Sanksi perpajakan 5. Kepatuhan wajib

pajak orang pribadi

1. Pengetahuan pajak, penyuluhan pajak, dan sanksi perpajakan secara parsial berpengaruh terhadap kepatuhan wajib pajak orang pribadi.

2. Persepsi atas pemeriksaan pajak tidak berpengaruh secara signifikan terhadap kepatuhan wajib pajak orang pribadi.

7 Siska Lovihan (2014) 1. Kesadaran membayar pajak 2. Pengetahuan dan pemahaman peraturan perpajakan 3. Kualitas layanan 4. Kemauan membayar

pajak wajib pajak orang pribadi

1. Kesadaran membayar pajak dan kualitas pelayanan secara parsial berpengaruh terhadap kemauan membayar pajak wajib pajak orang pribadi. 2. Pengetahuan dan pemahaman peraturan perpajakan tidak berpengaruh terhadap kemauan membayar pajak wajib pajak orang pribadi.

3. Kesadaran membayar pajak, pengetahuan dan pemahaman peraturan perpajakan, dan kualitas pelayanan secara simultan berpengaruh terhadap kemauan membayar pajak wajib pajak orang pribadi. Sumber : Dari beberapa jurnal

B. Rerangka Pemikiran dan Hipotesis

1. Hubungan Pengetahuan dan Pemahaman Peraturan Perpajakan dengan Kepatuhan Wajib Pajak Orang Pribadi

Pengetahuan dan pemahaman tentang peraturan pajak sangat penting untuk menumbuhkan perilaku patuh, karena bagaimana mungkin wajib pajak patuh apabila mereka tidak mengetahui bagaimana peraturan perpajakannya. Semakin tinggi pengetahuan dan pemahaman wajib pajak, maka wajib pajak dapat menentukan perilakunya dengan lebih baik dan sesuai dengan ketentuan perpajakan. Namun jika wajib pajak tidak memiliki pengetahuan mengenai peraturan dan proses perpajakan, maka wajib pajak tidak dapat menentukan perilakunya dengan tepat. Hasil penelitian Simahate (2014) menunjukkan bahwa

pengetahuan dan pemahaman tentang peraturan perpajakan memiliki pengaruh terhadap tingkat kepatuhan wajib pajak. Berdasarkan uraian tersebut, maka hipotesis yang pertama adalah:

H1 : Pengetahuan dan pemahaman peraturan perpajakan berpengaruh terhadap kepatuhan wajib pajak orang pribadi.

2. Hubungan Pemeriksaan Pajak dengan Kepatuhan Wajib Pajak Orang Pribadi

Pelaksanaan self assessment system dalam pemungutan pajak perlu diimbangi dengan pemeriksaan pajak yang bertujuan untuk menguji kepatuhan pemenuhan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan. Penelitian yang dilakukan Rachmawati (2014) menunjukkan bahwa pemeriksaan pajak berpengaruh secara signifikan terhadap kepatuhan wajib pajak orang pribadi. Sedangkan menurut Saputro (2007) pemeriksaan tidak berpengaruh terhadap kepatuhan formal wajib pajak namun berpengaruh terhadap kepatuhan material wajib pajak. Berdasarkan uraian tersebut, maka hipotesis yang kedua adalah :

H2 : Pemeriksaan pajak berpengaruh terhadap kepatuhan wajib pajak orang pribadi.

3. Hubungan Motivasi Wajib Pajak dengan Kepatuhan Wajib Pajak Orang Pribadi

Motivasi merupakan suatu kehendak atau keinginan yang timbul dalam diri seseorang yang membuat orang tersebut tergerak untuk melaksanakan suatu

aktivitas. Motivasi dapat membuat seseorang bersemangat dalam mencapai sesuatu atau tujuan yang diinginkan. Kepatuhan wajib pajak pun sangat dipengaruhi oleh motivasi yang mendukung wajib pajak untuk memenuhi kewajiban perpajakannya. Apabila wajib pajak memiliki motivasi yang jelas salam memenuhi kewajiban perpajakannya, maka kepatuhan wajib pajak juga akan akan meningkat guna mencapai tujuan wajib pajak yang menjadi motivasinya tersebut. Hal ini sejalan dengan hasil penelitian yang dilakukan Maryati (2014) bahwa motivasi berpengaruh terhadap kepatuhan wajib pajak. Berdasarkan uraian tersebut, maka hipotesis yang ketiga adalah :

H3 : Motivasi wajib pajak berpengaruh terhadap kepatuhan wajib pajak orang pribadi.

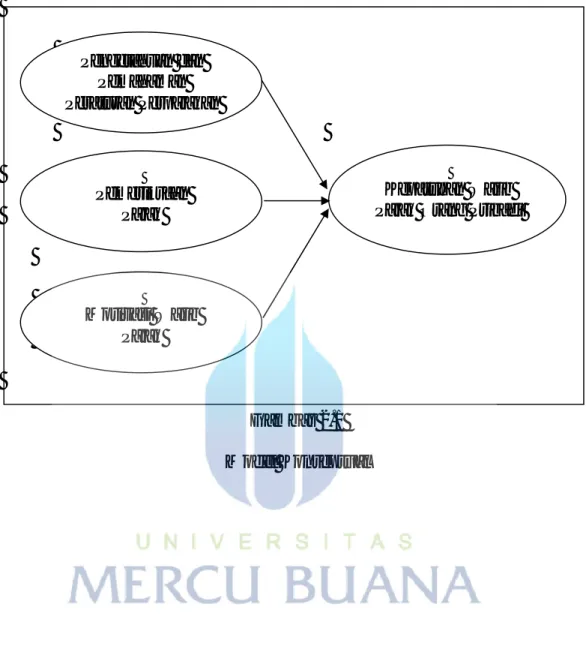

4. Model Konseptual Penelitian

Dalam penelitian ini, penulis akan berusaha menjelaskan mengenai pengaruh pengetahuan dan pemahaman peraturan perpajakan, pemeriksaan pajak dan motivasi wajib pajak terhadap kepatuhan wajib pajak orang pribadi. Variabel yang digunakan sebanyak empat variabel, yaitu tiga variabel independen dan satu variabel dependen. Variabel independen yang digunakan yaitu pengetahuan dan pemahaman peraturan perajakan, pemeriksaan pajak dan motivasi wajib pajak. Sedangkan variabel dependen yang digunakan adalah kepatuhan wajib pajak orang pribadi. Adapun model konseptual penelitian ini disajikan pada Gambar 2.1.

Gambar 2.1 Model Konseptual Pengetahuan dan Pemahaman Peraturan Perpajakan Kepatuhan Wajib Pajak Orang Pribadi Pemeriksaan

Pajak

Motivasi Wajib Pajak