8 2.1 Definisi Otonomi Daerah

Undang-Undang Nomor 32 Tahun 2004 tentang Pemerintahan Daerah, menyatakan bahwa otonomi daerah adalah kewenangan daerah otonom untuk mengatur dan mengurus kepentingan masyarakat setempat menurut prakarsa sendiri berdasarkan aspirasi masyarakat sesuai dengan peraturan perundang- undangan. Daerah otonom, selanjutnya disebut daerah, adalah kesatuan masyarakat hukum yang mempunyai batas-batas wilayah yang berwenang mengatur dan mengurus urusan pemerintahan dan kepentingan masyarakat setempat menurut prakarsa sendiri berdasarkan aspirasi masyarakat dalam sistem Negara Kesatuan Republik Indonesia.

Undang-Undang Nomor 32 Tahun 2004 menyatakan bahwa pemberian otonomi pada daerah kabupaten dan daerah kota didasarkan pada asas desentralisasi dalam wujud otonomi yang luas, nyata, dan bertanggung jawab.

Kewenangan otonomi luas adalah keleluasaan daerah untuk menyelenggarakan pemerintahan yang mencakup kewenangan semua bidang, kecuali kewenangan di bidang politik luar negeri, pertahanan keamanan, peradilan, moneter dan fiskal, agama. Disamping itu, keleluasaan otonomi mencakup pula kewenangan yang utuh dan bulat dalam penyelenggaraan mulai dari perencanaan, pelaksanaan, pengawasan, pengendalian, dan evaluasi.

Otonomi nyata adalah keleluasaan daerah untuk menyelenggarakan kewenangan pemerintahan di bidang tertentu yang secara nyata ada dan

diperlukan serta tumbuh, hidup, dan berkembang di daerah, sedangkan yang dimaksud dengan otonomi yang bertanggung jawab adalah berupa perwujudan pertanggungjawaban sebagai konsekuensi pemberian hak dan kewenangan kepada daerah dalam wujud tugas dan kewajiban yang harus dipikul oleh daerah dalam mencapai tujuan pemberian otonomi, berupa peningkatan pelayanan dan kesejahteraan masyarakat yang semakin baik, pengembangan kehidupan demokrasi, keadilan dan pemerataan, serta pemeliharaan hubungan yang serasi antara pusat dan daerah serta antar-daerah dalam rangka menjaga keutuhan Negara Kesatuan Republik Indonesia.

2.2 Definis Desentralisasi Fiskal

Berdasarkan Undang-Undang Nomor 32 Tahun 2004 tentang Pemerintahan Daerah, desentralisasi adalah penyerahan wewenang pemerintahan oleh pemerintah kepada daerah otonom untuk mengatur dan mengurus urusan pemerintahan dalam sistem Negara Kesatuan Republik Indonesia. Menurut Sinaga dan Siregar (2005), dalam kaitannya dengan desentralisasi fiskal, desentralisasi berarti pendelegasian kewenangan dan tanggung jawab fiskal dari pemerintah pusat kepada pemerintah daerah.

Desentralisasi fiskal dalam kaitannya dengan derajat kemandirian pengambilan keputusan yang dilakukan oleh daerah mempunyai tiga poin penting.

Pertama, desentralisasi berarti pelepasan tanggung jawab yang berada dalam lingkup pemerintah pusat ke instansi vertikal di daerah atau ke pemerintah daerah yang dinamakan dekonsentrasi. Kedua, delegasi berhubungan dengan suatu situasi, yaitu daerah bertindak sebagai perwakilan pemerintah untuk

melaksanakan fungsi-fungsi tertentu atas nama pemerintah yang dinamakan delegasi. Ketiga, devolusi (pelimpahan) berhubungan dengan suatu situasi yang bukan saja implementasi tetapi juga kewenangan untuk memutuskan apa yang perlu dikerjakan, berada di daerah (Bird dan Vaillancourt; 2000 dalam Sinaga dan Siregar; 2005).

Menurut Sinaga dan Siregar (2005), desentralisasi fiskal memiliki fungsi-fungsi sebagai berikut: (1) mengurangi peran dan tanggung jawab diantara pemerintah pada semua tingkat, (2) memperhitungkan bantuan atau transfer antar pemerintahan, (3) memperkuat sistem penerimaan daerah/lokal atau merumuskan penyediaan jasa-jasa lokal, (4) memprivatisasi Badan Usaha Milik Daerah (BUMD), (5) menyediakan suatu jaringan pengaman bagi fungsi redistribusi.

Oleh karena itu, keberhasilan dari desentralisasi fiskal juga dapat dilihat dari sejauh mana fungsi-fungsi tersebut di atas telah dilaksanakan.

2.3 Penerimaan Daerah

Undang-Undang No 33 tahun 2004 menyatakan penerimaan daerah adalah uang yang masuk ke kas daerah. Dalam pelaksanaan desentralisasi, penerimaan daerah terdiri atas pendapatan dan pembiayaan. Pendapatan daerah adalah hak pemerintah daerah yang diakui sebagai penambahan nilai kekayaan bersih dalam periode tahun bersangkutan, sedangkan pembiayaan daerah adalah semua penerimaan yang perlu dibayar kembali dan/atau pengeluaran yang akan diterima kembali, baik pada tahun anggaran yang bersangkutan maupun pada tahun-tahun anggaran berikutnya.

Undang-Undang Nomor 33 Tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah menyebutkan bahwa sumber- sumber pendapatan daerah adalah:

1. Pendapatan Asli Daerah (PAD), yaitu pendapatan yang diperoleh daerah yang dipungut berdasarkan peraturan daerah sesuai dengan peraturan perundang- undangan yang meliputi:

a. Pajak daerah;

b. Retribusi daerah;

c. Hasil pengelolaan kekayaan daerah yang dipisahkan; dan d. Lain-lain PAD yang sah.

2. Dana perimbangan, yaitu dana yang bersumber dari pendapatan APBN yang dialokasikan kepada daerah untuk mendanai kebutuhan daerah dalam rangka pelaksanaan otonomi daerah. Dana perimbangan terdiri dari dua jenis, yaitu dana bagi hasil dan dana transfer. Dana bagi hasil terdiri dari bagi hasil penerimaan pajak (tax sharing) dan bagi hasil penerimaan Sumber Daya Alam (SDA). Adapun yang termasuk dalam pembagian hasil perpajakan adalah Pajak Penghasilan (PPh) perorangan, PBB, dan Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB). Sedangkan pembagian hasil penerimaan dari SDA berasal dari kehutanan, pertambangan umum, perikanan, pertambangan minyak bumi, pertambangan gas bumi, dan pertambangan panas bumi. Dana transfer sebagai komponen dana perimbangan lainnya, terdiri dari Dana Alokasi Umum (DAU) dan Dana Alokasi Khusus (DAK).

3. Lain-lain pendapatan daerah yang sah.

Sedangkan sumber penerimaan daerah yang lainnya, yaitu pembiayaan bersumber dari:

1. Sisa lebih perhitungan anggaran daerah;

2. Penerimaan pinjaman daerah;

3. Dana cadangan daerah; dan

4. Hasil penjualan kekayaan daerah yang dipisahkan.

2.4 Pendapatan Asli Daerah (PAD)

Pendapatan asli Daerah (PAD) merupakan sumber pendapatan daerah yang dapat dijadikan sebagai salah satu tolok ukur bagi kinerja perekonomian suatu daerah. Berdasarkan Undang-Undang Nomor 32 Tahun 2004 tentang Pemerintahan Daerah dan Undang-Undang Nomor 33 Tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah, Pendapatan Asli Daerah (PAD) adalah pendapatan yang diperoleh daerah yang dipungut berdasarkan peraturan daerah sesuai dengan peraturan perundang- undangan, meliputi:

1. Pajak daerah;

2. Retribusi daerah;

3. Hasil pengelolaan kekayaan daerah yang dipisahkan;

4. Lain-lain PAD yang sah.

Khusus pajak dan retribusi daerah, dasar hukum pemungutannya berdasarkan Undang-Undang Nomor 34 Tahun 2000 tentang Perubahan atas Undang-Undang Nomor 18 Tahun 1997 tentang Pajak Daerah dan Retribusi

Daerah, sedangkan pelaksanaannya diatur dalam Peraturan Pemerintah Nomor 65 tahun 2001 tentang Pajak Daerah dan Peraturan Pemerintah Nomor 66 tentang Retribusi Daerah. Adapun yang dimaksud dengan Hasil pengelolaan kekayaan daerah yang dipisahkan terdiri dari:

1. Bank pembangunan Daerah (BPD) 2. Perusahaan Daerah Air Minum (PDAM)

3. Perusahaan Daerah Bank Perkreditan Rakyat (BPR).

Sedangkan yang dimaksud dengan lain-lain pendapatan PAD yang sah terdiri dari:

1. Hasil penjualan kekayaan daerah yang tidak dipisahkan;

2. Jasa giro;

3. Pendapatan bunga;

4. Keuntungan selisih nilai tukar rupiah terhadap mata uang asing; dan

5. Komisi, potongan, ataupun bentuk lain sebagai akibat dari penjualan dan/atau pengadaan barang dan/atau jasa oleh daerah.

2.5 Pengertian Pajak

Pajak bukan merupakan sesuatu istilah yang baru bagi rakyat Indonesia.

Tetapi dalam kehidupan sehari – hari, istilah pajak ini belum melekat dan pada sebagian masyarakat belum menyadari akan kewajiban pajak itu sendiri. Masih terdapat beberapa kesimpangsiuran akan pengertian dan fungsi daripada pajak itu sendiri, mengingat berbagai faktor yang menyebabkan masyarakat melalaikan kewajiban membayar pajak tersebut.

Wujud dari kemandirian suatu bangsa dan negara dalam membiayai pembangunan adalah dengan cara menggali sumber dana yang berasal dari dalam negeri. Yang dimaksud disini adalah berupa pajak.

Pajak merupakan iuran rakyat kepada kas negara berdasarkan undang – undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontra prestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

Pajak dapat dijadikan modal dalam melaksanakan pembangunan nasional. Oleh karena itu masyarakat Indonesia perlu mengetahui secara detail mengenai pajak tersebut.

Beberapa pendapat dari para ahli mengenai pengertian pajak.

Diantaranya adalah pengertian pajak menurut Prof. Dr. H. Rochmat Soemitro dalam Sari (2007;1)

“Pajak adalah kekayaan dari pihak rakyat kepada Kas Negara untuk membiayai pengluaran rutin dan surplusnya digunakan untuk public saving yang merupakan sumber utama untuk membiayai public investment”.

Sedangkan pengertian pajak menurut Sommerfeld Ray M., Anderson Herschel M., Brock Horace R. dalam Sari (2007;2) adalah sebagai berikut :

“Pajak adalah suatu pengalihan sumber dari sektor swasta ke sektor pemerintah, bukan akibat pelanggaran hukum, namun wajib dilaksanakan, berdasarkan ketentuan yang ditetapkan lebih dahulu, tanpa mendapat imbalan yang langsung dan proporsional, agar pemerintah dapat melaksanakan tugas-tugasnya untuk menjalankan pemerintahan”.

Pengertian pajak menurut Undang – Undang No. 34 Tahun 2000 pasal 1 ayat 6 tentang Pajak Daerah dan Retribusi Daerah adalah sebagai berikut :

“Pajak ialah iuran wajib yang dilakukan oleh orang pribadi atau badan kepada Daerah tanpa imbalan langsung yang seimbang, yang dapat berlaku, yang digunakan untuk membiayai penyelenggaraan Pemerintahan Daerah dan Pembangunan Daerah”.

Kesimpulan dari pengertian di atas adalah bahwa pajak mempunyai beberapa unsur diantaranya :

1. Pajak dipungut berdasarkan undang – undang dan aturan pelaksanaannya.

2. Pajak dipungut oleh negara, baik pemerintah pusat dan atau pemerintah daerah.

3. Pajak digunakan untuk pengeluaran umum.

4. Pajak tidak memberikan balas jasa secara langsung kepada Wajib Pajak.

5. Pajak mengisyaratkan adanya alih dana atau sumber dari pajak swasta kepada pemerintah.

6. Pajak bersifat memaksa.

7. Pajak tidak memberikan kontra prestasi secara individual dari pemerintah.

8. Pajak diperuntukan bagi pengeluaran pemerintah yang bila dari penerimaan masih terdapat surplus, maka dipergunakan untuk Public Investment.

9. Pajak juga mempunyai tujuan bukan budgeter (mengatur).

10. Pajak digunakan untuk membiayai fungsi yang dijalankan oleh pemerintahan.

Selain unsur-unsur pajak, terdapat pula dua fungsi pajak yang utama , yaitu:

1. Fungsi Penerimaan (Budgeter), yakni sebagai alat atau sumber untuk memasukan uang sebanyak-banyaknya ke dalam kas negara dengan tujuan untuk membiayai pengeluaran negara (pengeluaran rutin dan pembangunan).

2. Fungsi Mengatur (Reguler), yakni sebagai alat untuk mengatur guna tercapainya tujuan-tujuan tertentu yang ditetapkan pemerintah. Pajak, seperti custom duties/tariff (bea masuk), digunakan untuk mendorong atau melindungi (memproteksi) produksi dalam negeri, khususnya untuk melindungi infant industry dan atau industri-industri yang dinilai strategis oleh pemerintah. Selain itu, pajak juga dapat digunakan justru untuk menghambat atau mendistorsi suatu kegiatan perdagangan. Misalnya di saat terjadi kelangkaan minyak goreng, pemerintah mengenakan pajak ekspor yang tinggi guna membatasi atau mengurangi ekspor kelapa sawit.

Pemerintah juga mengenakan excise (cukai) terhadap barang dan atau jasa tertentu yang mempunyai eksternalitas negatif dengan tujuan mengurangi atau membatasi produksi dan konsumsi barang dan atau jasa tersebut.

Menurut Mardiasmo (2002), di samping penggunaan prinsip di atas, terdapat dua pendekatan yang lebih mudah dilaksanakan yaitu benefit approach dan ability to pay approach.

1. Benefit approach, dengan kata lain adalah prinsip pengenaan pajak berdasarkan atas manfaat yang diterima oleh seorang wajib pajak dari pembayaran pajak itu kepada pemerintah.

2. Ability to pay approach, disebut pula dengan prinsip kemampuan untuk membayar atau berdasarkan daya pikul seorang wajib pajak. Dengan kata lain ialah bahwa seorang wajib pajak akan dikenai beban pajak sesuai dengan kemampuannya untuk membayar pajak.

2.6 Pajak Daerah

Berdasarkan lembaga pemungutannya, pajak dapat dibagi menjadi dua, yaitu:

1. Pajak Pusat, adalah pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara. Pajak pusat terdiri dari:

a. Pajak Penghasilan (PPh);

b. Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan Barang Mewah (PPnBM);

c. Pajak Bumi dan Bangunan (PBB); dan d. Bea Materai.

2. Pajak Daerah, adalah pajak yang dipungut oleh pemerintah daerah dan digunakan untuk membiayai rumah tangga daerah. Berdasarkan Undang- Undang Nomor 34 Tahun 2000 tentang Pajak Daerah dan Retribusi Daerah, pajak daerah di Indonesia terbagi menjadi dua, yaitu pajak propinsi dan pajak kabupaten/kota. Pembagian ini dilakukan sesuai dengan kewenangan pengenaan dan pemungutan masing-masing jenis pajak daerah pada

wilayah administrasi propinsi atau kabupaten/kota yang bersangkutan.

Berdasarkan Undang-Undang Nomor 34 Tahun 2000, ditetapkan sebelas jenis pajak daerah, yaitu empat jenis pajak propinsi dan tujuh jenis pajak kabupaten/kota.

• Pajak propinsi terdiri dari:

a. Pajak Kendaraan Bermotor dan Kendaraan di Atas Air;

b. Bea Balik Nama Kendaraan Bermotor dan Kendaraan di Atas Air;

c. Pajak Bahan Bakar Kendaraan Bermotor; dan

d. Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah dan Air Permukaan.

• Pajak kabupaten/kota terdiri dari:

a. Pajak Hotel;

b. Pajak Restoran;

c. Pajak Hiburan;

d. Pajak Reklame;

e. Pajak Penerangan Jalan;

f. Pajak Parkir.

Pengertian pajak daerah menurut Undang-Undang No 34 Tahun 2000 adalah sebagai berikut:

“pajak daerah adalah iuran wajib yang dilakukan oleh orang pribadi dan badan kepada daerah tanpa imbalan langsung yang seimbang, yang dapat dipaksakan berdasarkan peraturan perundang-undangan yang berlaku, yang digunakan untuk membiayai penyelenggaraan pemerintahan daerah dan pembangunan daerah.”

Beberapa definisi yang telah dijelaskan sebelumnya menunjukkan bahwa pajak daerah merupakan iuran wajib yang dapat dipaksakan kepada setiap orang (wajib pajak) tanpa kecuali. Ditegaskan pula bahwa hasil dari pajak daerah ini diperuntukkan bagi penyelenggaraan pemerintahan dan pembangunan daerah.

Lahirnya Undang-Undang Nomor 18 tahun 1997 tentang Pajak Daerah dan Retribusi Daerah merupakan landasan hukum bagi pemerintah daerah dalam mengeluarkan peraturan daerah (perda) untuk memungut pajak dan retribusi di daerahnya masing-masing. Akan tetapi, peraturan daerah yang akan dikeluarkan oleh pemerintah daerah tentu tidak boleh bertentangan dengan peraturan perundang-undangan yang berlaku, termasuk terhadap Undang-Undang Nomor 18 Tahun 1997 yang telah diamandemen melalui Undang-Undang Nomor 34 Tahun 2000.

2.7 Pajak Daerah Kota Bandung

Jenis pajak yang dipungut setiap kabupaten/kota biasanya berbeda-beda, hal itu tergantung pada seberapa banyak potensi yang dipunyai daerah tersebut.

Semakin banyak potensi yang bisa dimanfaatkan maka akan semakin banyak pula jenis pajak yang bisa dipungut sumber penerimaan daerah. Di kota Bandung peraturan pajak daerah diatur di Peraturan Daerah Kota Bandung Nomor 20 Tahun 2011 tentang Pajak Daerah.

Peraturan daerah Kota Bandung No 20 Tahun 2011 Pasal 2 dijelaskan bahwa jenis pajak yang diatur dalam peraturan daerah ini meliputi:

1. Pajak Hotel 2. Pajak Restoran

3. Pajak Hiburan 4. Pajak Reklame

5. Pajak Penerangan Jalan 6. Pajak Parkir

7. Pajak Air Tanah

8. Bea Perolehan Hak atas Tanah dan Bangunan

Itu artinya kota Bandung mempunyai delapan potensi daerah yang dapat dikenakan pajak oleh pemerintah. Setiap jenis pajak dikenakan tarif yang berbeda tergantung dari jenis pajaknya. Berikut adalah tarif yang dikenakan setiap jenis pajak daerah kota Bandung menurut Perda No 20 Tahun 2011:

a) Tarif Pajak Hotel ditetapkan sebagai berikut (pasal 6):

• Hotel, motel, losmen, gubuk pariwisata, wisma pariwisata, pesangrahan, rumah penginapan dan sejenisnya ditetapkan 10%

(sepuluh persen)

• Rumah kos dengan jumlah kamar 11 (sebelas) sampai dengan 20 (dua puluh) kamar ditetapkan 5% (lima persen)

• Rumah kos dengan jumlah kamar diatas 20 (dua puluh) kamar ditetapkan sebesar 7% (tujuh persen)

b) Tarif Pajak Restoran ditetapkan sebesar 10 % (Pasal 11) c) Tarif Pajak Hiburan ditetapkan sebagai berikut (Pasal 16):

• Tontonan Film

o Harga tiket masuk dengan harga diatas Rp. 50.000,- (lima puluh ribu rupiah) ditetapkan sebesar 15% (lima belas persen)

o Harga tiket masuk dengan harga mulai dari Rp. 10.000,- (sepuluh ribu rupiah) sampai dengan Rp. 50.000,- (lima puluh ribu rupiah) ditetapkan sebesar 10% (sepuluh persen)

o Harga tiket masuk di bawah Rp. 10.000,- (sepuluh ribu rupiah) ditetapkan sebesar 7,5% (tujuh koma lima persen)

• Pagelaran kesenian, musik, tari modern dan/atau busana ditetapkan sebesar 10% (sepuluh persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima

• Binaraga dan sejenisnya ditetapkan sebesar 25% (dua puluh lima persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima;

• Pameran yang bersifat komersil ditetapkan sebesar 15% (lima belas persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima;

• Diskotik, karaoke, klab malam, pub, dan sejenisnya ditetapkan sebesar 35% (tigapuluh lima persen) dari jumlah pembayaran atau jumlah uang yang seharusnya diterima;

• Sirkus, akrobat, dan sulap ditetapkan sebesar 10% (sepuluh persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima;

• Permainan bilyar dan boling ditetapkan sebesar 15% (lima belas persen) dari jumlah uang yang seharusnya diterima;

• Pacuan kuda, kendaraan bermotor, dan permainan ketangkasan dewasa ditetapkan sebesar 25% (dua puluh lima persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima;

• Panti pijat, refleksi dan mandi uap/spa ditetapkan sebesar 25% (dua puluh lima persen) dari jumlah uang yang seharusnya diterima;

• Khusus pusat kebugaran (fitness centre) ditetapkan sebesar 10%

(Sepuluh persen) dari jumlah uang yang seharusnya diterima;

• Pertandingan olah raga ditetapkan sebesar 10% (sepuluh persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima.

• Khusus untuk kontes kecantikan ditetapkan sebesar 35% (tigapuluh lima persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima;

• Khusus untuk golf, baik golf driving maupun golf lapangan ditetapkan sebesar 10% (sepuluh persen).

• Khusus untuk permainan ketangkasan anak ditetapkan sebesar 10%

(sepuluh persen) dari harga tiket masuk atau jumlah uang yang seharusnya diterima

d) Tarif Pajak Reklame ditetapkan sebesar 25% (pasal 23).

e) Tarif Pajak Penerangan Jalan ditetapkan untuk penggunaan (pasal 28):

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan S3 ditetapkan sebesar 3% (tiga persen)

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan R1 dengan daya 900 (sembilan ratus) VA ke atas serta golongan R2 dan R3 ditetapkan sebesar 6% (enam persen);

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan B1 sampai dengan B2 ditetapkan sebesar 6% (enam persen);

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan B3 ditetapkan sebesar 6% (enam persen);

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan I.1 ditetapkan sebesar 2,5% (dua koma lima persen); dan

• Penggunaan tenaga listrik yang berasal dari PLN untuk golongan I.2 sampai dengan I.4 ditetapkan sebesar 3% (tiga persen).

• Penggunaan tenaga listrik yang dihasilkan sendiri, tarif Pajak Penerangan jalan ditetapkan sebesar 1,5% (satu koma lima persen).

f) Tarif Pajak Parkir ditetapkan sebesar 25% (Pasal 33) g) Tarif Pajak Air Tanah ditetapkan sebesar 20% (Pasal 38)

h) Tarif Bea Perolehan Hak atas Tanah dan Bangunan ditetapkan sebesar 5% (pasal 45)

2.8 Efektifitas Penerimaan Pajak

Menurut Devas dalam Nuansa (2012) terdapat tiga tolok ukur untuk menilai kinerja administrasi pajak, khususnya pajak daerah, yaitu upaya pajak (tax effort), efektivitas pajak atau hasil guna pajak (tax Effectivity), dan efisiensi pajak atau daya guna pajak (tax efficiency).

Efektivitas pajak (tax effectivity) mengukur hubungan antara hasil pungutan suatu pajak dengan potensi dari pajak tersebut. Efektivitas atau hasil guna pajak merupakan perbandingan antara hasil pemungutan (realisasi) dengan potensi pajak itu sendiri. Dengan demikian efektivitas pajak adalah realisasi penerimaan perbandingan pajak berbanding dengan potensi penerimaan pajak (Devas; 1989 dalam Nuansa; 2012).

Formulasi pengukuran efektivitas dalam hubungannya dengan perpajakan adalah perbandingan antara hasil pungutan pajak (realisasi penerimaan pajak) dengan potensi pajak. Tax Effectivity mengukur hubungan antara hasil pungutan suatu pajak dengan potensi dari pajak tersebut. Istilah yang lebih operasional untuk mengukur efektivitas pajak adalah Tax Performance Index (TPI), yakni perbandingan antara realisasi penerimaan pajak dengan potensi pajak, sebagai berikut (Sidik, 1996: 67):

=

Tax Effectivity menyangkut semua tahap administrasi penerimaan pajak, mulai dari menentukan wajib pajak, menetapkan nilai kena pajak, memungut pajak, menegakkan sistem pajak dan membukukan penerimaan pajak (Devas, 1989: 144), oleh karena itu efektivitas pajak akan bergantung pada sejauhmana kemampuan organisasi pengelola pajak untuk mengadministrasikan pajak, termasuk memberikan pelayanan kepada wajib pajak.

2.9 Kontribusi Pajak

Kontribusi masing-masing jenis pajak daerah terhadap pendapatan asli daerah (PAD) merupakan rasio antara jenis pajak tertentu dengan total pendapatan asli daerah (PAD) pada satu tahun tertentu, dan rasio antara jumlah total pajak daerah terhadap total pendapatan asli daerah (PAD) pada tahun tertentu.

Formulasi perhitungan rasio kontribusi pajak adalah sebagai berikut:

! ℎ = ! # $ % ! ℎ

! # &

Rasio ini mengindikasikan besar kecilnya peran suatu jenis pajak daerah terhadap pendapatan asli daerah (PAD). Semakin tinggi rasio yang diperoleh berarti semakin besar pula kontribusi pajak pajak tersebut terhadap pendapatan asli daerah (Abdul Halim, 2001: 155)

2.10 Penelitian Terdahulu

Penelitian yang dilakukan tidak terlepas dari penelitian terdahulu, hal ini dimaksudkan untuk memperkuat hasil dari penelitian yang sedang dilakukan.

Selain itu penelitian terdahulu ditujukan untuk membandingkan hasil penelitian yang sedang dilakukan dengan penelitian yang telah dilakukan sebelumnya.

Penelitian Ruswandi (2009) tentang analisis pengaruh pajak daerah terhadap pendapatan asli daerah kabupaten Sumedang periode 1994-2008, menunjukkan bahwa retribusi daerah memiliki pengaruh terbesar terhadap nilai total PAD di kabupaten sumedang bila dibandingkan dengan komponen- komponen lainnya yang mempengaruhi pendapatan asli daerah di kabupaten sumedang. Kurangnya pengaruh pajak daerah terhadap pendapatan asli daerah

kabupaten Sumedang disebabkan pelayanan yang kurang memadai, terbatasnya sumber daya manusia petugas dinas pendapatan daerah baik secara kuantitas maupun kuantitasnya, dan kurangnya kesadaran masyarakat dalam membayar pajak ditambah tidak ada sanksi yang tegas.

Penelitian yang dilakukan oleh Juri (2012) tentang analisis kontribusi pajak daerah dan retribusi daerah terhadap Pendapatan Asli Daerah kota Samarinda periode 2006-2010, menunjukkan bahwa pajak daerah mempunyai kontribusi yang lebih tinggi dibandingkan dengan kontribusi dari retribusi daerah.

Selain itu penelitian tersebut juga menjelaskan bahwa kontribusi komponen pajak daerah terhadap pendapatan asli daerah kota Samarinda sangat fluktuatif, hal ini banyak diakibatkan karena terjadinya perubahan peraturan perundang-undangan dalam kurun waktu tahun 2006-2010.

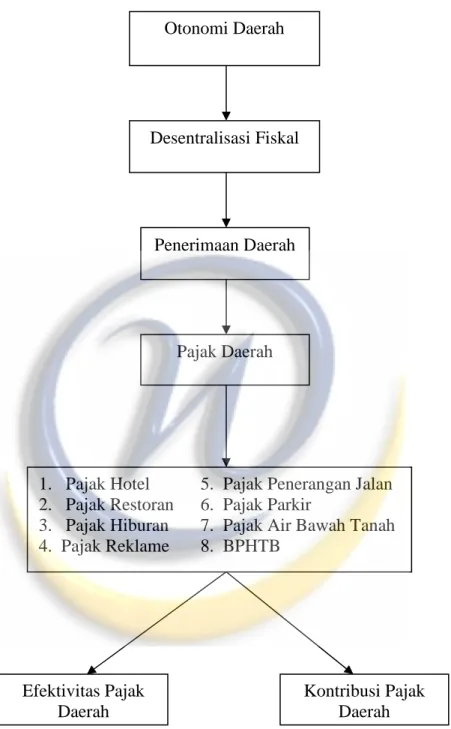

2.11 Kerangka Pemikiran

Pemberlakuan otonomi daerah yang dilandasi oleh Undang-Undang Nomor 32 Tahun 2004 tentang Pemerintahan Daerah dan Undang-Undang Nomor 33 Tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah memberikan kewenangan kepada pemerintah daerah untuk mengatur dan mengurus rumah tangga daerahnya, termasuk pemberian kewenangan untuk memanfaatkan sumber keuangan daerahnya sendiri. Oleh karena itu, pemerintah daerah dituntut untuk meningkatkan penerimaan daerah dalam rangka membiayai jalannya roda pemerintahan, pembangunan dan pelayanan kemasyarakatan di daerahnya. Salah satu sumber penerimaan daerah yang merefleksikan kualitas ekonomi daerah adalah Pendapatan Asli Daerah

(PAD). Sumber PAD sendiri berasal dari berbagai komponen seperti pajak daerah, retribusi daerah, laba perusahaan daerah, dan lain-lain PAD yang sah.

Komponen Pendapatan Asli Daerah (PAD) yang nilainya relatif besar yaitu pajak daerah. Jumlahnya yang selalu lebih besar diantara komponen lain mengindikasikan bahwa pajak daerah menjadi komponen utama pembentuk Pendapatan Asli Daerah (PAD), tanpa mengesampingkan tiga komponen lainnya.

Belum adanya penjelasan yang mendetail mengenai tingkat efektivitas pajak daerah dan kontribusi pajak daerah, membuat penulis tertarik untuk menganalisa seberapa besar tingkat efektifitas dan kontribusi pajak daerah terhadap pendapatan asli daerah kota Bandung Periode 2007-2012

Gambar 2.1 Kerangka Pemikiran Otonomi Daerah

Desentralisasi Fiskal

Penerimaan Daerah

Pajak Daerah

1. Pajak Hotel 5. Pajak Penerangan Jalan 2. Pajak Restoran 6. Pajak Parkir

3. Pajak Hiburan 7. Pajak Air Bawah Tanah 4. Pajak Reklame 8. BPHTB

Efektivitas Pajak Daerah

Kontribusi Pajak Daerah

8