14 BAB II

KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN

2.1 Landasan Teori dan Konsep 2.1.1 Pengertian Saham

Samsul (2006:45) menyatakan bahwa saham adalah tanda bukti memiliki perusahaan dimana pemiliknya disebut juga sebagai pemegang saham (shareholder atau stockholder). Bukti bahwa seseorang atau suatu pihak dapat dianggap sebagai pemegang saham adalah apabila mereka sudah tercatat sebagai pemegang saham dalam buku yang disebut Daftar Pemegang Saham (DPS). Biasanya, DPS disajikan beberapa hari sebelum Rapat Umum Pemegang Saham diselenggarakan dan setiap pihak dapat melihat pada halaman belakang lembar saham apakah namanya sudah diregistrasi oleh perusahaan (emiten) atau belum. Terdapat dua jenis saham yang diperdagangkan di pasar modal adalah sebagai berkut:

1) Saham preferen

Hartono (2013:141) menyebutkan bahwa saham preferen mempunyai sifat gabungan (hybrid) antara obligasi (bond) dan saham biasa. seperti bond yang membayarkan bunga atas pinjaman, saham preferen juga memberikan hasil yang tetep berupa deviden preferen. Seperti saham biasa, dalam hal likuiditas , klaim pemegang saham preferen di bawah klaim pemegang obligasi (bond). Jika dibandingkan dengan saham biasa, saham preferen mempunyai beberapa hak, yaitu hak atas deviden tetap dan hak pembayaran terlebih dahulu jika terjadi

15

likuiditas. Oleh karena itu, saham preferen dianggap mempunyai karakteristik ditengah-tengah antara bond dan saham biasa.

2) Saham biasa

Hartono (2013:146) menyebutkan bahwa apabila perusahaan hanya mengeluarkan satu kelas saham saja, saham ini biasanya dalam bentuk saham biasa (common stock). Pemegang saham adalah pemilik dari perusahan yang mewakilkan kepada manajemen untuk menjalankan operasi perusahaan. Sebagai pemilik perusahaan pemegang saham biasanya memiliki beberapa hak diantaranya sebagai berikut:

(1) Hak control

pemegang saham biasanya mempunyai hak untuk memiliki dewan direksi. Ini berarti bahwa pemegang saham mempunyai hak untuk mengontrol siapa yang akan memimpin perusahaannya. Pemegang saham dapat melakukan hak kontrolnya dalam membentuk memvote dalam pemilihan direksi di rapat tahunan pemegang saham atau memvote pada tindakan-tindakan yang membutuhkan persetujuan pemegang saham.

(2) Hak menerima pembagian keuntungan

Sebagai pemilik perusahaan, pemegang saham biasanya berhak mendapatkan bagian dari keuntungan perusahaan. Tidak semua laba dibagikan, sebagaian laba akan ditanamkan kembali ke dalam perusahaan. Laba yang ditahan ini merupakan sumber dana internal perusahaan. Laba yang tidak ditahan dibagikan dalam bentuk dalam bentuk dividen, semua pemegang saham biasa

16

mendapatkan haknya yang sama. Pembagian dividen untuk saham biasa dapat dilakukan jika perusahaan sudah membayarkan dividen untuk saham preferen. (3) Hak preemptif

Hak preemptif merupakan hak untuk mendapatkan persentasi kepemilikan yang sama jika perusahaan mengeluarkan tambahan lembar saham. Jika perusahaan mengeluarkan tambahan lembar saham, maka jumlah saham beredar akan lebih banyak dan akibatnya persentase kepemilikan pemegang saham yang lama akan turun. Hak preemptif member prioritas kepada pemegang saham lama untuk membeli tambahan saham yang baru, sehingga persentase kepemilikannya tidak berubah.

2.1.2 Return saham

Tandelilin (2010:102) berpendapat bahwa return adalah keuntungan yang merupakan kompensasi atas waktu dan resiko terkait dengan investasi yang dilakukan. Return ini dibedakan menjadi dua, yaitu return realisasi (actual return) dan return ekspektasi (expected return). Return realisasi merupakan return yang sudah terjadi yang dihitung berdasarkan data historis. Return realisasi ini penting dalam mengukur kinerja perusahaan dan sebagai dasar penentuan return dan risiko di masa mendatang. Return ekspektasi merupakan return yang diharapkan di masa mendatang dan masih bersifat tidak pasti. Dalam melakukan investasi investor dihadapkan pada ketidakpastian antara return yang akan diperoleh dengan resiko yang akan dihadapinya. Semakin besar return yang diharapkan dari investasi,

17

semakin besar pula risikonya, sehingga dikatakan bahwa return ekspektasi memiliki hubungan positif dengan resiko. Risiko yang lebih tinggi biasanya dikorelasikan dengan peluang untuk mendapatkan return yang lebih tinggi pula (high risk high return, low risk low return). Tetapi return yang tinggi tidak selalu harus disertai dengan investasi yang beresiko. Hal ini bisa saja terjadi pada pasar yang tidak rasional. Return yang diterima oleh investor di pasar modal dibedakan menjadi dua jenis yaitu current income (pendapatan lancar) dan capital gain/capital loss (keuntungan selisih harga). Current income adalah keuntungan yang didapat melalui pembayaran yang bersifat periodik seperti dividen. Keuntungan ini biasanya diterima dalam bentuk kas atau setara kas sehingga dapat diuangkan secara cepat. Sedangkan capital gain/loss merupakan selisih laba (rugi) yang dialami oleh pemegang saham karena harga saham sekarang relatif lebih tinggi (rendah) dibandingkan harga saham sebelumnya. Jika harga saham sekarang (Pt) lebih tinggi dari harga saham periode sebelumnya (Pt-1) maka pemegang saham mengalami capital gain. Jika yang terjadi sebaliknya maka pemegang saham akan mengalami capital loss. Komponen return (pengembalian) meliputi sebagai berikut:

1) Untung/rugi modal (capital gain/loss) merupakan keuntungan (kerugian) bagi investor yang diperoleh dari kelebihan harga jual (harga beli) di atas harga beli (harga jual) yang keduanya di pasar sekunder.

2) Imbal hasil (yield) merupakan pendapatan atau aliran kas yang diperoleh investor secara periodik, misalnya berupa deviden atau bunga. Yield dinyatakan dalam persentase dari modal yang ditambahkan.

18 2.1.3 Profitabilitas

Menurut Riyanto (2011:35) menyatakan bahwa profitabilitas suatu perusahaan menunjukkan perbandingan antara laba dengan aktiva atau modal yang menghasilkan laba tersebut, dengan kata lain profitabilitas adalah kemampuan perusahaan untuk menghasilkan laba selama periode tertentu. Profitabilitas mempunyai arti penting bagi perusahaan karena merupakan salah satu dasar untuk penilaian kondisi suatu perusahaan. Tingkat profitabilitas menggambarkan kinerja perusahaan yang dilihat dari kemampuan perusahaan menghasilkan profit. Kemampuan perusahaan memperoleh profit ini menunjukkan apakah perusahaan mempunyai prospek yang baik atau tidak dimasa yang akan datang. Rasio ini juga memberikan ukuran tingkat efisiensi suatu manajemen dalam perusahaan. Manfaat dari adanya rasio profitabilitas adalah sebagai berikut:

(1) Mengetahui besarnya tingkat laba.

(2) Mengetahui perkembangan laba dari waktu ke waktu.

(3) mengetahui besarnya laba bersih sesudah pajak dengan modal sendiri.

(4) Mengetahui produktivitas dari seluruh dana perusahaan yang digunakan, baik modal pinjaman maupun modal sendiri.

Berikut ini ada beberapa jenis rasio profitabilitas adalah sebagai berikut: (1) Rasio profit margin

Digunakan untuk mengukur margin laba atas penjualan pada suatu periode tertentu atau beberapa periode.

19 (2) Return on asset (ROA)

Return on asset (ROA) merupakan rasio yang digunakan untuk mengukur efektifitas perusahaan di dalam menghasilkan keuntungan dengan memanfaatkan aktiva yang dimilikinya.

(3) Return on equity (ROE)

Hasil pengembalian ekuitas atau return on equity atau rentabilitas modal sendiri merupakan rasio untuk mengukur laba bersih sesudah pajak dengan modal sendiri. Rasio ini menunjukkan efisiensi penggunaan modal sendiri. Semakin tinggi rasio ini, semakin baik. Dapat diartikan bahwa posisi pemilik perusahaan semakin kuat, demikian pula sebaliknya.

(4) Rasio laba per lembar saham

merupakan rasio untuk mengukur keberhasilan manajemen dalam mencapai keuntungan bagi pemegang saham.

Pada penelitian ini rasio profitabilitas diproksikan dengan return on equity (ROE). ROE digunakan untuk mengetahui seberapa modal atau ekuitas para pemegang saham yang digunakan untuk memperoleh laba bersih setelah pajak. Rasio ini dapat juga menunjukkan efisiensi penggunaan ekuitas para pemegang saham. Semakin tinggi rasio ini, berarti semakin baik. Ini berarti posisi pemilik perusahaan semakin kuat, demikian pula bila sebaliknya. Semakin tinggi ROE ini menunjukkan bahwa laba bersih yang diperoleh akan semakin besar. Pembayaran dividen kepada para pemegang saham tentu akan bertambah besar sehingga terjadi kenaikan return saham.

20 2.1.4 Teori Struktur Modal

1) Pecking order theory

Disebut pecking order theory karena menjelaskan mengapa perusahaan akan menentukan hirarki sumber dana yang paling disukai. Teori ini dikemukakan oleh Myers and Majluf (1984) dalam Saud Husnan (2012:24). Teori ini mencoba menjelaskan keputusan pendanaan yang diambil oleh perusahaan yang berbeda dengan pemikiran balanching theory.

Teori ini mencoba menjelaskan keputusan pendanaan yang diambil oleh perusahaan. Secara ringkas teori ini menyatakan bahwa:

(1) Perusahaan menyukai internal financing (pendanaan dari hasil operasi perusahaan).

(2) Perusahaan mencoba menyesuaikan rasio pembagian dividen yang ditargetkan, dengan berusaha menghindari perubahan pembayaran dividen secara drastis. (3) Kebijakan dividen yang relatif segan untuk diubah, disertai dengan fluktuasi

profitabilitas dan kesempatan investasi yang tidak bisa diduga, mengakibatkan bahwa dana hasil operasi kadang-kadang melebihi kebutuhan dana untuk investasi, meskipun pada kesempatan yang lain, mungkin kurang. Apabila dana hasil operasi kurang dari kebutuhan investasi (capital expenditure), maka perusahaan akan mengurangi saldo kas atau menjual sekuritas yang dimiliki. (4) Apabila pendanaan dari luar (external financing) diperlukan, maka perusahaan

akan menerbitkan sekuritas yang paling “aman” terlebih dahulu, artinya dimulai dengan penerbitan obligasi, kemudian diikuti oleh sekuritas yang berkarakteristik

21

opsi (seperti obligasi konversi), baru akhirnya apabila masih belum menukupi, saham baru diterbitkan.

Menurut pecking order theory tidak ada struktur modal yang optimal diperoleh dari perimbangan utang dan modal sendiri. Manajer cenderung menentukan keputusan pendanaan perusahaan berdasarkan hirarki sumber dana yang paling disukai yaitu mulai dari penggunaan sumber dana internal dan diikuti sumber dana eksternal yaitu utang dan terakhir adalah menerbitkan saham.

Pecking order theory menjelaskan mengapa perusahaan-perusahaan yang profitable umumnya meminjam dalam jumlah yang sedikit. Hal ini disebabkan karena perusahaan-perusahaan tersebut mampu menghasilkan kas internal yang memadai untuk keperluan investasinya, sehingga tidak ada penggunaan hutang lagi. Demikian juga sebaliknya perusahaan yang tidak profitable akan cenderung menggunakan hutang yang lebih besar. Alasannya karena dana internal tidak mencukupi dan pembiayaan dengan hutang lebih disukai dibandingkan pembiayaan eksternal (Husnan, 2012:325).

2) Modigliani-Miller (MM) Theory

Pendekatan klasik yang diperkenalkan oleh Franco Modiglini dan Merton Miller ini mengasumsikan bahwa hingga satu leverage tertentu, risiko perusahaan tidak mengalami perubahaan sehingga baik tingkat kapitalisasi maupun tingkat biaya hutang relative konstan (Sartono, 2001:228). Inti dari teori ini adalah tidak ada rasio hutang yang optimal dan rasio utang tidak menjelaskan nilai perusahaan dan teori ini

22

menggunakan asumsi bahwa tidak ada pajak, tidak ada asimetri informasi dan tidak ada biaya transaksi (Joni dan Lina , 2010). Brigham dan Houston (2006:33) menyatakan bahwa ada beberapa asumsi dalam teori ini, yaitu:

(1) Tidak ada biaya pialang. (2) Tidak ada pajak.

(3) Tidak ada biaya kebangkrutan.

(4) Investor dapat meminjam pada tingkat yang sama dengan perusahaan.

(5) Semua investor memiliki informasi yang sama dengan manajemen tentang peluang-peluang investasi di masa depan.

(6) EBIT tidak berpengaruh pada penggunaan utang.

Namun teori ini dikatakan kurang relevan karena adanya pengurangan pajak penghasilan atas penggunaan utang, kondisi pasar dengan asimetri informasi serta biaya transaksi dalam pasar modal yang tidak dimasukan kedalam teori MM (Joni dan Lina, 2010). Sisi positif dari hutang adalah utang menurunkan biaya keagenan ekuitas. Penggunaan utang juga akan mendisiplinkan manajer untuk tidak sembarangan menggunakan aktiva perusahaan untuk kepentingannya karena pengawasan oleh kreditur biasanya jauh lebih ketat dan efektif dari pada pengawasan para pemegang saham diluar perusahaan dengan informasi yang relative terbatas (Hartono dalam Jomi dan Lina, 2010).

23 3) Trade Off Theory (Teori Pertukaran)

Menurut Brigham dan Houston (2011:183), Trade off Theory adalah teori struktur modal yang menyatakan bahwa perusahaan menukar manfaat pajak dari penggunaan utang dengan masalah yang ditimbulkan oleh potensi kebangkrutan. Trade Off Theory mempunyai implikasi bahwa menejer akan berfikir dalam kerangka trade off antara penghematan pajak dan biaya kesulitan keuangan dalam penentuan struktur modal. Perusahaan-perusahaan dengan tingkat profitabilitas yang tinggi tentu akan berusaha mengurangi pajaknya dengan cara meningkatkan rasio utangnya, sehingga tambahan utang tersebut akan mengurangi pajak. Kenyataanya jarang menejer keuangan yang berpikir demikian. Semakin besara proporsi utang maka semakin besar pula biaya kebangkrutan yang mungkin akan timbul. Jadi, struktur modal yang optimal dapat dicapai dengan menyeimbangkan keuntungan perlindungan pajak dengan beban sebagai akibat penggunaan utang yang semakin besar (Sartono, 2001:247).

4) Leverage

Leverage ratio merupakan rasio yang digunakan untuk mengukur sejauh mana aktiva perusahaan dibiayai oleh hutang. Artinya besarnya jumlah utang yang digunakan perusahaan untuk membiayai kegiatan usahanya dapat dibandingkan dengan menggunakan modal sendiri. Manfaat dari adanya rasio leverage bagi perusahaan adalah sebagai berikut:

24

(1) Untuk menilai dan mengetahui kemampuan posisi perusahaan terhadap kewajiban kepada pihak lainnya.

(2) untuk menilai dan mengetahui kemampuan perusahaan memenuhi kewajiban yang bersifat tetap.

(3) Untuk menilai dan mengetahui keseimbangan antara nilai aktiva khususnya aktiva tetap dengan modal.

(4) Untuk menilai dan mengetahui seberapa besar utang perusahaan berpengaruh terhadap pengelolaan aktiva.

(5) Untuk menilai dan mengetahui seberapa besar utang perusahaan berpengaruh terhadap pengelolaan aktiva.

(6) Untuk menilai dan mengetahui atau mengukur berapa bagian dari setiap rupiah modal sendiri yang dijadikan jaminan utang jangka panjang.

Terdapat beberapa jenis rasio leverage adalah sebagai berikut: (1) Debt to asset ratio (debt ratio)

Debt ratio adalah rasio utang yang digunakan untuk mengukur perbandingan antara total utang dengan total aktiva. Dapat diartikanbahwa, seberapa besar aktiva perusahaan dibiayai oleh utang atau seberapa besar utang perusahaan berpengaruh terhadap pengelolaan aktiva.

(2) Debt to equity ratio

Debt to equity ratio adalah rasio yang digunakan untuk menilai utang dengan ekuitas. Rasio ini dicari dengan cara membandingkan antara seluruh utang, termasuk utang lancer dengan seluruh ekuitas. Rasio ini berguna untuk mengetahui jumlah

25

dana yang disediakan peminjam (kreditor) dengan pemilik perusahaan. Dapat diartikan bahwa, rasio ini berfungsi untuk mengetahui setiap rupiah modal sendiri yang dijadikan untuk jaminan utang.

(3) Long term debt to equity ratio

adalah rasio antara utang jangka panjang dengan modal sendiri. Rasio ini berguna untuk mengetahui seberapa besar aktiva perusahaan dibiayai dari utang.

(4) Times interst earned

adalah rasio untuk mencarijumlah kali perolehan bunga. Rasio ini diartikan juga kemampuan perusahaan untuk membayar biaya bunga.

(5) Fixed charge coverage atau lingkup biaya tetap

adalah rasio yang digunakan menyerupai rasio times interest earned. Hanya saja dalam rasio ini dilakukan apabila perusahaan memperoleh utang jangka panjang atau menyewa aktiva berdasarkan kontrak sewa.

Pada penelitian ini rasio leverage diproksikan dengan debt to equity ratio (DER). Debt to equity ratio ini dipilih karena untuk mengetahui seberapa besar ekuitas dari para pemegang saham yang digunakan untuk menutupi keseluruhan hutang perusahaan sehingga para pemegang saham pada saat Rapat Umum Pemegang Saham dapat menyepakati jumlah dana perusahaan yang dibiayai dengan menggunakan hutang sehingga return yang sesuai tetap dapat diperoleh. Tingkat DER yang aman biasanya kurang dari 50%.

Jika semakin kecil DER semakin baik bagi perusahaan atau semakin aman utang yang harus diantisipasi dengan modal sendiri (Arista, 2012). Dimana rasio ini

26

menunjukkan dan menggambarkan komposisi atau struktur modal dari perbandingan total hutang dengan total ekuitas (modal) perusahaan yang digunakan sebagai sumber pendanaan. Semakin besar DER menunjukkan struktur permodalan lebih banyak memanfaatkan hutang-hutang terhadap ekuitas sehingga mencerminkan risiko perusahaan yang relatif tinggi (Arista 2012). Berdasarkan pernyataan tersebut dapat ditarik kesimpulan bahwa DER merupakan rasio utang yang diukur dengan membandingkan total utang dengan modal sendiri.

2.2 Hipotesis Penelitian

Hipotesis penelitian merupakan jawaban sementara terhadap rumusan masalah penelitian, dimana rumusan masalah penelitian biasanya disusun dengan menggunakan kalimat tanya (Sugiyono, 2013:93). Berdasarkan rumusan masalah dan penelitian-penelitian terdahulu, maka didapat hipotesis sebagai berikut :

1) Pengaruh leverage terhadap profitabilitas

Uliva (2014) menyatakan apabila biaya yang ditimbulkan oleh pinjaman (cost of debt) lebih kecil daripada biaya modal sendiri (cost of equity), maka sumber dana yang berasal dari pinjaman atau hutang akan lebih efektif dalam menghasilkan laba (meningkatkan return on equity) demikian juga dengan sebaliknya. Dengan adanya peningkatan hutang akan mempengaruhi risiko dan keuntungan yang diperoleh perusahaan karena adanya pembayaran beban bunga yang tetap. Peningkatan hutang akan mempengaruhi besar kecilnya laba perusahaan, yang mencerminkan

27

kemampuan perusahaan dalam memenuhi semua kewajiban baik jangka panjang maupun jangka pendek, hal ini ditunjukkan oleh beberapa bagian modal yang digunakan untuk membayar semua kewajibannya, karena semakin besar penggunaan utang maka semakin besar kewajibannya. Semakin besar hutang yang digunakan untuk kegiatan operasional harus mampu menghasilkan keuntungan yang optimal dengan biaya hutang. Indra (2015) menyatakan bahwa semakin besar jumlah hutang dan semakin pendek jangka waktu pelunasannya maka semakin besar beban tetap dari suatu perusahaan. Selain itu diperhatikan manfaat yang diperoleh dengan pengorbanan yang diambil sehingga penggunaan hutang bisa meningkatkan nilai perusahaan dan akhirnya akan meningkatkan profitabilitas perusahaan. Bukti empiris menunjukkan bahwa DER mempunyai pengaruh positif terhadap ROE suatu perusahaan, ini terbukti dengan hasil penelitian dari Amina (2010), Tiara (2013) dan Tezza (2006) yang menyatakan bahwa DER berpengaruh positif terhadap ROE. Berdasarkan uraian di atas maka dapat diperoleh hipotesis sebagai berikut:

H1: Leverage secara signifikan berpengaruh positif terhadap profitabilitas

2) Pengaruh leverage terhadap return saham

Biasanya investor cenderung untuk menghindari saham-saham perusahaan yang memiliki nilai debt to equity ratio (DER) yang tinggi karena mengindikasikan risiko perusahaan yang relatif tinggi. Menurut Kasmir (2012:158) semakin besar DER, maka resiko gagal bayar yang dihadapi perusahaan akan semakin besar. Semakin tinggi DER, menunjukkan komposisi total utang (utang jangka pendek dan jangka

28

panjang) semakin besar apabila dibandingkan dengan total modal sendiri. Hal ini akan berdampak pada semakin besarnya beban perusahaan terhadap pihak eksternal (kreditur). Apabila hal ini terjadi, maka akan dapat mengakibatkan perolehan return semakin kecil. Investor melihat hal ini sebagai informasi yang buruk, sehingga permintaan terhadap saham perusahaan akan turun pula sehingga penurunan yang akan berdampak pada penurunan harga saham. Penurunan harga saham ini menandakan saham perusahaan kurang diminati yang secara otomatis akan menurunkan tingkat return saham perusahaan. Hal ini juga dikuatkan dengan bukti empiris yang dilakukan oleh Prihartini (2009), Nathaniel (2008), Komala (2013) dan Widjanarko (2010) yang menyatakan bahwa, DER memiliki pengaruh negatif terhadap return saham. Berdasarkan uraian di atas maka dapat diperoleh hipotesis sebagai berikut:

H2 : Leverage secara signifikan berpengaruh negatif terhadap retun saham

3) Pengaruh profitabilitas terhadap return saham

Semakin tinggi nilai ROE perusahaan maka semakin baik perusahaan tersebut di mata investor dan hal ini dapat menyebabkan harga saham perusahaan yang bersangkutan semakin naik. Apabila saham perusahaan banyak diminati oleh investor maka saham perusahaan tersebut akan meningkat, dan akan mempengaruhi harga saham perusahaan yang semakin tinggi. Jika harga saham perusahaan tinggi maka return saham yang diperoleh juga akan meningkat. Semakin tinggi ROE berarti laba bersih yang diperoleh semakin besar. Pembayaran dividen kepada para pemegang

29

saham tentu akan bertambah besar sehingga terjadi kenaikan return saham. Apabila ROE rendah, maka mencerminkan perolehan laba bersih perusahaan yang rendah pula. Ini berarti akan berakibat pada penurunan permintaan saham serta pembayaran dividen yang lebih rendah. Keadaan ini akan berpengaruh terhadap penurunan return saham perusahaan. Jadi dalam hal ini terdapat hubungan yang searah (positif) antara ROE dengan return saham. Penjelasan ini didukung oleh penelitiian dari Yeye dan Tri (2011), Suherman (2013), Olowoniyi dan Ojenike (2012), dan Kabajeh et al (2012) yang memperoleh hasil penelitian bahwa ROE berpengaruh positif terhadap return saham. Berdasarkan uraian di atas maka dapat diperoleh hipotesis sebagai berikut:

H3 : Profitabilitas secara signifikan berpengaruh positif terhadap return saham

4) Pengaruh profitabilitas dalam memediasi leverage terhadap return saham Uliva (2014) DER yang tinggi dapat menggambarkan bahwa perusahaan dapat beroperasi dengan hutang sebagai modalnya. Bila hutang usaha ini dipergunakan secara tepat maka akan menghasilkan profit yang semakin meningkat jika dibandingkan dengan menggunakan modalnya sendiri. Penggunaan utang dalam sumber pendanaan mempunyai manfaat, seperti dapat mengurangi jumlah pembayaran pajak karena beban bunga tetap yang ditimbulkan dari utang berbeda dengan pembayaran dividen yang tidak dapat mengurangi pembayaran pajak(Veronika, 2014). Mengingat bahwa semakin besar tingkat utang perusahaan, maka akan semakin besar pula biaya bunga tetap yang harus dibayar tanpa melihat

30

kemampuan perusahaan. Para investor yang tidak senang akan risiko, tentunya akan menghindari saham-saham yang memiliki nilai DER yang tinggi. Perusahaan akan berupaya membayar hutangnya sehingga laba akan menurun. Apabila perusahaan tidak mampu mengoptimalkan operasi perusahaan dengan dana dari hutang, maka penjualan akan menurun. Penurunan penjualan mengakibatkan perolehan laba menurun, sehingga dividen yang dibagikan akan semakin kecil atau tidak dibagikan sama sekali. Dan apabila suatu perusahaan dapat menggunakan debt to equity (DER) secara tepat sebagai modal dalam kegiatan operasionalnya maka akan dapat meningkatkan nilai saham suatu perusahaan. Jika nilai perusahaan tinggi atau harga saham tinggi maka saham perusahaan tersebut akan banyak dicari oleh para investor dan berakibat harga saham perusahaan akan meningkat pula. pembagian saham kepada pemegang saham (investor) juga akan meningkat. Dengan kata lain apabila nilai suatu perusahan tinggi maka pembagian hasil saham (dividen) kepada para pemegang saham juga akan meningkat. Jadi dapat dikatakan semakin tinggi DER maka akan berdampak negatif terhadap return saham dan secara langsung akan berpengaruh negatif terhadap ROE suatu perusahaan. Berdasarkan uraian di atas maka dapat diperoleh hipotesis sebagai berikut:

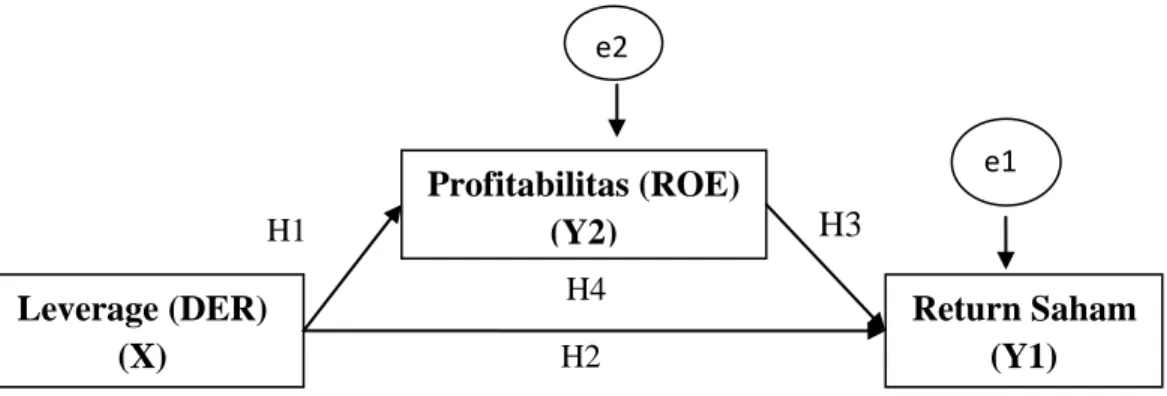

31 2.3 Kerangka Konseptual

Berdasarkan Penelusuran pada kajian pustaka dan hasil-hasil penelitian sebelumnya maka model penelitian ini dapat digambarkan seperti pada gambar 2.1 berikut :

Gambar 2.1 kerangka konseptual peran profitabilitas dalam memediasi pengaruh leverage terhadap return saham pada perusahaan food and beverages yang terdaftar di Bursa Efek Indonesia periode 2011-2014

Gambar 2.1 Model Penelitian H4 H3 H1 H2 Leverage (DER) (X) Profitabilitas (ROE) (Y2) Return Saham (Y1) e2 e1