Judul : RGEC Sebagai Determinasi dalam Menanggulangi Financial Distress Pada Perusahaan Perbankan Di Bursa Efek Indonesia Nama : Ni Made Meliani Andari

NIM : 1306205124

Abstrak

Financial distress merupakan salah satu hal yang sering terjadi pada perusahaan terutama perbankan akibat dari adanya kesulitan keuangan yang dialami oleh perbankan. Financial distress terjadi sebelum perusahaan menghadapi kegagalan ataupun kebangkrutan. Agar perusahaan khususnya perbankan dapat mengatasi kondisi financial distress, maka perlu adanya penilaian terhadap tingkat kesehatan bank tersebut. Salah satunya dengan sistem RGEC. Tujuan penelitian ini yakni untuk mengetahui signifikansi pengaruh loan to deposit ratio, non performing loan, return on assets, good corporate governance, dan capital adequacy ratio terhadap financial distress.

Penelitian ini dilakukan pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia. Jumlah sampel yang diambil yakni sebanyak 31 perusahaan perbankan, dengan metode non probability sampling tepatnya metode sampling jenuh. Teknik analisis yang digunakan adalah analisis regresi logistik.

Berdasarkan hasil analisis ditemukan bahwa LDR berpengaruh negatif namun tidak signifikan terhadap financial distress, ROA berpengaruh negatif signifikan terhadap financial distress, NPL berpengaruh negatif namun tidak signifikan terhadap financial distress, GCG berpengaruh positif namun tidak signifikan terhadap financial distress, dan CAR berpengaruh positif tetapi tidak signifikan terhadap financial distress.

Hasil tersebut menunjukkan bahwa ROA dapat digunakan sebagai tolok ukur dalam memprediksi terjadinya financial distress pada perusahaan perbankan. Tidak hanya berfokus pada rasio ROA saja, tetapi juga perbankan harus melihat dari keseluruhan komponen dalam menilai kesehatan perbankan untuk dapat mengantisipasi ataupun mengatasi masalah financial distress.

DAFTAR ISI

Halaman

HALAMAN JUDUL ... i

HALAMAN PENGESAHAN ... ii

PERNYATAAN ORISINALITAS ... iii

KATA PENGANTAR ... iv ABSTRAK ... v DAFTAR ISI ... vi DAFTAR TABEL ... ix DAFTAR GAMBAR ... x DAFTAR LAMPIRAN ... xi BAB I PENDAHULUAN 1.1 Latar Belakang Masalah ... 1

1.2 Rumusan Masalah Penelitian ... 11

1.3 Tujuan Penelitian ... 12

1.4 Kegunaan Penelitian ... 13

1.5 Sistematika Penulisan ... 13

BAB II KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN 2.1 Landasan Teori dan Konsep ... 15

2.1.1 Manajemen Keuangan Perbankan ... 15

2.1.1.1 Analisis Kinerja Keuangan Perbankan 15 2.1.1.2 Penilaian Tingkat Kesehatan Bank .... 20

2.1.2 Manajemen Risiko Keuangan ... 25

2.1.2.1 Perbankan ... 28

2.1.2.2 Financial Distress ... 30

2.1.2.3 Good Corporate Governance ... 34

2.2.1 Pengaruh loan to deposit ratio (LDR)

terhadap financial distress ... 36

2.2.2 Pengaruh return on assets (ROA) terhadap financial distress ... 37

2.2.3 Pengaruh non performing loan (NPL) terhadap financial distress ... 38

2.2.4 Pengaruh good corporate governance (GCG) terhadap financial distress ... 39

2.2.5 Pengaruh capital adequacy ratio (CAR) terhadap financial distress ... 40

BAB III METODE PENELITIAN 3.1 Desain Penelitian ... 42

3.2 Lokasi atau Ruang Lingkup Wilayah Penelitian ... 43

3.3 Objek Penelitian ... 43

3.4 Identifikasi Variabel ... 43

3.5 Definisi Operasional Variabel ... 43

3.6 Jenis dan Sumber Data ... 46

3.6.1 Jenis Data ... 46

3.6.2 Sumber Data ... 46

3.7 Populasi, Sampel, dan Metode Penentuan Sampel .. 47

3.8 Metode Pengumpulan Data ... 48

3.9 Teknik Analisis Data ... 48

3.9.1 Analisis Regresi Logistik ... 48

BAB IV DATA DAN PEMBAHASAN HASIL PENELITIAN 4.1 Gambaran Umum Daerah atau Wilayah Penelitian . 53 4.2 Deskripsi Data Hasil Penelitian ... 57

4.2.1 Pengujian Statistik Deskriptif ... 57

4.2.2 Uji Kelayakan Model ... 59

4.2.3 Penilaian Keseluruhan Model ... 60

4.2.4 Uji Koefisien Determinasi ... 62

4.2.6 Matriks Kualifikasi ... 63

4.2.7 Pengujian Model Regresi Logistik ... 64

4.3 Pembahasan Hasil Penelitian ... 67

4.3.1 Pengaruh loan to deposit ratio (LDR) terhadap financial distress ... 67

4.3.2 Pengaruh return on asset (ROA) terhadap financial distress ... 68

4.3.3 Pengaruh non performing loan (NPL) terhadap financial distress ... 69

4.3.4 Pengaruh good corporate governance (GCG) terhadap financial distress ... 71

4.3.5 Pengaruh capital adequacy ratio (CAR) terhadap financial distress ... 72

BAB V SIMPULAN DAN SARAN 5.1 Simpulan ... 74

5.2 Saran ... 77

DAFTAR RUJUKAN ... 78

BAB I

PENDAHULUAN

1.1 Latar Belakang Masalah

Kemajuan suatu negara berkaitan erat dengan sistem perekonomian negara tersebut. Baik buruknya perekonomian suatu negara akan berdampak pada kemajuan serta kesejahteraan masyarakat yang ada di dalamnya. Tidak jarang, buruknya kondisi perekonomian menyebabkan sejumlah perusahaan mengalami kebangkrutan yang biasanya diawali dengan adanya kondisi kesulitan keuangan (financial distress). Kondisi financial distress merupakan kondisi dimana keuangan perusahaan dalam keadaan tidak sehat atau krisis (Afriyeni, 2012). Menurut Zaki et al. (2011), financial distress mengacu pada suatu periode ketika peminjam (baik individu atau institusi) tidak dapat memenuhi kewajiban pembayaran kepada kreditur. Hapsari (2012) menyatakan bahwa financial distress terjadi sebelum kebangkrutan dan saat perusahaan mengalami kerugian beberapa tahun. Ketika perusahaan mengalami kondisi financial distress, perusahaan akan memaksimalkan nilai perusahaan untuk mengurangi risiko yang dihadapi perusahaan dan mulai melakukan manajemen risiko untuk menghindari biaya yang mungkin ditimbulkan dari financial distress (Akhigbe et al., 2014). Dampak yang ditimbulkan dari financial distress yakni kebangkrutan serta mengakibatkan kerugian baik dalam skala besar maupun kecil (Sheikhi et al., 2012).

Kasus krisis keuangan atau financial distress sesungguhnya telah terjadi berulang kali di berbagai belahan dunia, termasuk Indonesia. Kondisi financial distress telah tercermin sejak pertengahan tahun 2013 ketika bank sentral Amerika

Serikat mengumumkan rencana penghentian kebijakan stimulus moneter. Rencana penghentian tersebut mengakibatkan sejumlah negara terutama negara berkembang mengalami tekanan cukup berat dikarenakan nilai tukar mata uang bergerak fluktuatif dengan kecenderungan melemah. Pada tahun 2015, Indonesia kembali dihadapkan dengan persoalan melemahnya nilai tukar rupiah terhadap dolar AS yang menembus angka 14.728 per dollar AS pada tanggal 29 September 2015 (website resmi Bank Indonesia). Angka tersebut merupakan level terlemah rupiah sejak awal tahun 2015 dan hal tersebut menimbulkan kekhawatiran tersendiri bagi sebagian besar masyarakat akan kembalinya masa krisis seperti tahun 1998 dan tahun 2008. Bahkan dampak yang ditimbulkan dari krisis tahun 1998 tersebut yakni ditutupnya 16 bank setelah terjadi rush (penarikan) besar - besaran oleh nasabah bank tersebut sehingga kehilangan likuiditasnya. Krisis kemudian menjalar ke belahan Asia terutama negara-negara seperti Jepang, Korea, China, Singapura, Hongkong, Malaysia, Thailand termasuk Indonesia yang sudah lama memiliki surat-surat berharga perusahaan-perusahaan tersebut.

Krisis berikutnya yang terjadi pada tahun 2008 dimulai dari Amerika Serikat (AS) yang meluas ke hampir seluruh belahan dunia (Azwar, 2015). Krisis pada tahun 2008 telah menyebabkan kebangkrutan beberapa perusahaan publik di Amerika Serikat, Eropa, Asia dan negara-negara lainnya (khatib dan Al-Horani, 2012). Adanya isu mengenai kenaikan suku bunga acuan atau The Fed di tahun 2015 memberikan dampak terhadap perekonomian Indonesia. Kenaikan suku bunga acuan tidak hanya berpengaruh terhadap kondisi perusahaan tetapi juga berdampak terhadap kondisi industri perbankan di Indonesia. Krisis kecil

pada perekonomian global telah mengguncang industri perbankan hingga menimbulkan kerugian besar.

Bank di sejumlah negara, seperti Singapura, telah kehilangan modal akibat perlambatan ekonomi China. Bukan saja Singapura, tetapi hampir semua bank di dunia saat ini sedang bermasalah. Perlambatan ekonomi menyebabkan bisnis bank merosot, meningkatnya kredit macet serta turunnya tingkat penyaluran kredit sehingga dampaknya ke profit, bahkan ada yang sampai rugi. Berdasarkan berita yang termuat dalam Liputan6.com (tertanggal 21 Februari 2016) bahwa lembaga perbankan terpaksa mengambil langkah pemutusan hubungan kerja (PHK) para karyawannya sebagai dampak dari krisis kecil pada perekonomian global yang telah mengguncang bisnis perbankan hingga memicu kerugian besar. Kondisi tersebut tidak hanya terjadi di Indonesia, melainkan juga di negara lain seperti Amerika Serikat (AS) dan Eropa.

Adanya indikasi terjadinya financial distress tidak hanya tercermin dari adanya kasus PHK yang dilakukan oleh sejumlah perbankan, melainkan dapat dilihat pula dari rasio Earning Per Share (EPS) perbankan yang bernilai negatif (Yayanti dan Yanti, 2015). EPS biasanya dijadikan salah satu tolok ukur terjadinya financial distress karena rasio tersebut banyak digunakan oleh pemegang saham dalam menilai prospek perusahaan dimasa yang akan datang dibandingkan rasio-rasio keuangan lainnya (Sastriana, 2013). Ketika ekonomi bermasalah, bank-bank yang menyalurkan kredit pun ikut bermasalah. Kondisi tersebut meningkatkan pada terjadinya kasus financial distress di sejumlah lembaga perbankan. Fenomena terjadinya krisis keuangan tersebut menyebabkan

berbagai pihak terutama perbankan perlu melakukan antisipasi terhadap risiko kemungkinan timbulnya kasus financial distress.

Salah satu cara untuk mengatasi kekhawatiran akan timbulnya financial distress yakni pihak perbankan perlu menilai kesehatan perbankan tersebut. Perlu adanya suatu sistem yang dapat digunakan dalam menilai kondisi perbankan tersebut apakah dalam kondisi yang baik atau tidak, sehingga pihak manajemen perbankan dapat menyiapkan langkah yang tepat dalam mengatasi masalah yang timbul nantinya. Berdasarkan Peraturan Bank Indonesia (PBI) No.6/10/PBI/2004 tanggal 12 April 2004 dan Surat Edaran No.6/23/DPNP tanggal 31 Mei 2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum menyebutkan bahwa kesehatan suatu bank merupakan kepentingan semua pihak yang terkait baik pemilik, pengelola bank, masyarakat pengguna jasa bank, dan Bank Indonesia selaku otoritas pengawas bank (Kurniasari, 2013). Bank perlu mengidentifikasi permasalahan yang akan timbul dari operasional bank karena hal tersebut tentu akan menimbulkan tingkat risiko yang semakin tinggi pula. Pihak manajemen bank dapat menggunakan informasi penilaian tersebut untuk menetapkan strategi serta kebijakan yang sesuai sebelum kondisi perusahaan atau bank tersebut mengalami kebangkrutan.

Tahun 2012, Bank Indonesia kembali mengeluarkan peraturan terbaru mengenai tingkat kesehatan bank untuk mengatasi permasalahan yang dihadapi oleh perbankan. Penilaian terhadap kondisi kesehatan bank kini telah diatur dalam peraturan Bank Indonesia yang terbaru yaitu Peraturan Bank Indonesia Nomor 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum dimana bank

wajib melakukan penilaian Tingkat Kesehatan Bank dengan menggunakan pendekatan berdasarkan risiko (Risk-based Bank Rating). Per Januari 2012 seluruh Bank Umum di Indonesia sudah harus menggunakan pedoman penilaian tingkat kesehatan bank yang terbaru berdasarkan Peraturan Bank Indonesia (PBI) No.13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, yang mewajibkan Bank Umum. Metode tersebut lebih dikenal dengan istilah RGEC, yaitu singkatan dari Risk Profile, Good Corporate Governance, Earning, dan Capital. Penilaian kinerja bank dengan RGEC ini sesungguhnya hampir sama dengan CAMELS sebelumnya, hanya saja kini lebih komprehensif.

Faktor Asset Quality, Liquidity, dan Sensitivity to Market Risk pada CAMELS melebur ke dalam faktor Risk Profile (R) dalam penilaian kinerja bank dengan RGEC (Risk profil, Good Corporate Governance, Earnings, Capital) sedangkan faktor rentabilitas/ earnings dan capital tetap ada pada sistem yang baru. Seolah-olah ada faktor baru yaitu good corporate governance yang menggantikan faktor management pada sistem sebelumnya. Apabila dicermati, kepatuhan terhadap penerapan GCG sudah masuk pada faktor management pada sistem CAMELS yaitu dimasukkan pada komponen manajemen umum. Dua komponen lainnya untuk faktor management pada CAMELS yaitu penerapan sistem manajemen risiko dan kepatuhan bank, sebagian besar indikatornya diperkirakan masuk ke risk profile dalam penilaian kinerja bank dengan RGEC. Good corporate governance dijadikan sebagai faktor tersendiri dalam sistem yang baru. Faktor good corporate governance pada peraturan yang baru telah

diperbarui oleh Bank Indonesia dengan beberapa model, prinsip atau praktek yang terbaru sesuai dengan perubahan atau perkembangan kondisi dan situasi terkini.

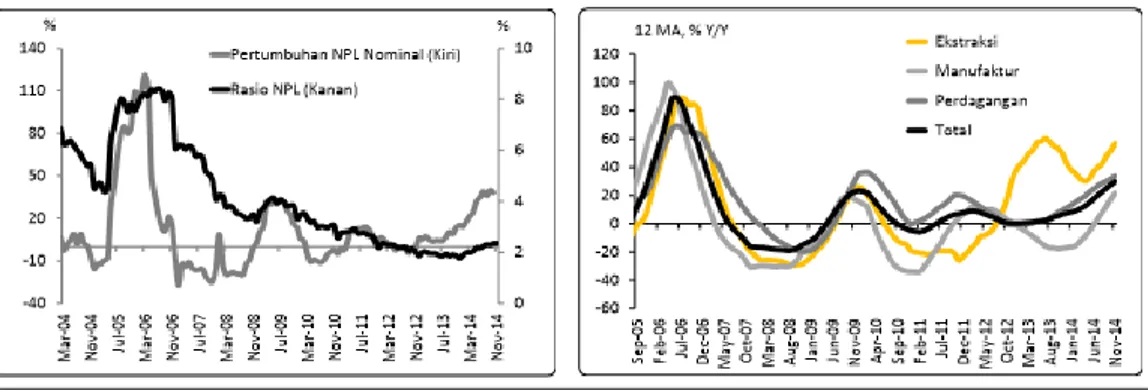

Adanya peraturan Bank Indonesia tersebut ternyata tidak menutup kemungkinan timbulnya permasalahan terhadap kondisi kesehatan perbankan. Berdasarkan data dari Lembaga Penjamin Simpanan (LPS), pada tahun 2014 profitabilitas dan kualitas kredit perbankan mengalami penurunan. Menurunnya kualitas kredit perbankan selama tahun 2014 cukup mengkhawatirkan bagi bisnis perbankan karena angka pertumbuhan rasio Non Performing Loan (NPL) yang tinggi jika dibandingkan dengan periode pasca krisis global tahun 2008. Penurunan kualitas kredit menyebabkan para banker harus memperbesar porsi Cadangan Kerugian Penurunan Nilai Aset Keuangan (CKPN) dalam neraca bank yang berfungsi untuk melakukan estimasi terhadap penurunan nilai aset keuangan dalam bentuk kredit dan asset produktif perbankan lainnya. Ketika kredit bermasalah atau NPL mengalami peningkatan, perbankan akan menyiapkan dana cadangannya untuk menjaga agar kualitas kredit tetap terjaga sesuai aturan regulator.

Adanya permasalahan yang timbul terkait penilaian kesehatan bank tersebut menunjukkan bahwa pentingnya penelitian lebih lanjut terkait penilaian kesehatan bank terhadap kondisi financial distress. Berbagai penelitian telah dilakukan dalam mengidentifikasi setiap faktor dalam menilai kesehatan suatu bank untuk memprediksi financial distress. Penelitian terdahulu yang dilakukan oleh Istria Sari dan Ismawati (2014), menggunakan enam variabel dalam menjelaskan pengaruh rasio CAMEL dalam mendeteksi financial distress. Variabel tersebut antara lain, CAR (Capital Adequacy Ratio), ROE (Return on Equity), ROA (Return on Assets), NPL (Non Performing Loan), LDR (Loan to Deposit Ratio), dan BOPO (Biaya Operasional terhadap Pendapatan Operasional). Berdasarkan hasil penelitian dari Istria Sari dan Ismawati (2014), terdapat tiga variabel yang berpengaruh yaitu, ROA berpengaruh negatif dan signifikan terhadap financial distress, NPL berpengaruh positif dan signifikan terhadap financial distress dan LDR yang berpengaruh positif dan signifikan terhadap financial distress. Variabel lainnya, seperti CAR, ROE, dan BOPO tidak berpengaruh terhadap financial distress pada perbankan (Istria Sari dan Ismawati, 2014). Lakshan dan Wijekoon (2013), Nugroho dan Sampurno (2012), Martharini (2012), Saleh dan Sudiyatno (2013) menyatakan bahwa ROA berpengaruh negatif dan signifikan terhadap financial distress, sedangkan Baklouti et al. (2016), Siregar dan Fauzie (2013), Rahmania dan Hermanto (2014), Wicaksana (2011), Hapsari (2012) menyatakan ROA berpengaruh negatif namun tidak signifikan terhadap financial distress. Susanto dan Njit (2012) menyatakan bahwa ROA berpengaruh positif dan tidak signifikan terhadap financial distress, sedangkan

Al-khatib dan Al-Horani (2012) menyatakan bahwa ROA berpengaruh positif signifikan terhadap financial distress.

Hasil penelitian Almilia dan Herdinigtyas (2005), Nugroho dan Sampurno (2012), Asmoro (2010) menyatakan bahwa CAR berpengaruh negatif signifikan terhadap kebangkrutan bank. Hasil penelitian tersebut menunjukkan bahwa apabila nilai CAR semakin rendah, berarti semakin kecil pula modal yang dimiliki bank sehingga semakin besar kemungkinan bank tersebut dalam kondisi bermasalah karena modal yang dimiliki bank tidak cukup menanggung penurunan nilai aktiva berisiko (Bestari dan Rohman, 2013). Berbeda dengan hasil penelitian Prasetyo (2011) yang menyatakan bahwa CAR berpengaruh positif signifikan terhadap kebangkrutan suatu bank, sedangkan Ismawati dan Istria (2015), Wongsosudono dan Chrissa (2013) menyatakan bahwa CAR berpengaruh positif namun tidak signifikan terhadap financial distress.

Penelitian lainnya yang dilakukan oleh Susanto dan Njit (2012) menyatakan bahwa faktor penentu kondisi kesehatan bank adalah NPL, ROE, LDR, dan GWM. Hasil penelitian Susanto dan Njit (2012) berbeda dengan hasil penelitian yang dilakukan oleh Istria Sari dan Ismawati (2014). Nugroho (2012), Ismawati dan Istria (2015), Wicaksana (2011) menyatakan bahwa NPL berpengaruh positif signifikan terhadap financial distress, namun berbeda dengan pernyataan Bestari dan Rohman (2013), Siregar dan Fauzie (2013), serta Saleh dan Sudiyatno (2013) yang menyatakan NPL berpengaruh positif namun tidak signifikan terhadap financial distress.

Penelitian yang dilakukan oleh Rahmania dan Hermanto (2014), menjelaskan bahwa variabel yang berpengaruh dalam memprediksi kondisi kebangkrutan suatu bank adalah LDR yang berpengaruh negatif dan signifikan terhadap kondisi financial distress perbankan, sedangkan Martharini (2012), Wicaksana (2011) menyimpulkan bahwa LDR berpengaruh negatif namun tidak signifikan terhadap financial distress. Pernyataan tersebut memiliki arti bahwa kebangkrutan bank disebabkan karena kredit yang diberikan mengalami penurunan sehingga bank memilih menginvestasikan dana dalam bentuk aktiva produktif sehingga memberikan pendapatan bunga yang tinggi. Berbeda dengan hasil penelitian dari Setiawan et al. (2015), Nugroho dan Sampurno (2012) yang menyatakan bahwa LDR berpengaruh positif namun tidak signifikan terhadap financial distress. Tingkat kesehatan suatu bank didasarkan pada laporan keuangan yang dimiliki karena laporan keuangan merupakan gambaran mengenai keadaan yang sesungguhnya mengenai bank tersebut yang dapat dijadikan bahan yang relevan untuk pengambilan keputusan tertentu oleh manajer, investor, kreditor, pemerintah, maupun masyarakat luas (Nugroho, 2012).

Berbagai penelitian telah dilakukan terkait Good Corporate Governance dalam penilaian kinerja bank dengan RGEC tersebut dan hasil yang didapatkan cukup bervariasi. Penelitian yang dilakukan oleh Hadi dan Andayani (2014) menyatakan bahwa ukuran dewan direksi tidak berpengaruh terhadap financial distress. Sebaliknya, pada penelitian yang dilakukan oleh Mayangsari dan Andayani (2015); Bonna (2012) yang menyatakan bahwa dewan direksi berpengaruh negatif terhadap financial distress. Hasil penelitian Mayangsari dan

Andayani (2015); Bonna (2012) menunjukkan bahwa semakin banyak jumlah dewan direksi yang dimiliki, maka semakin kecil terjadinya financial distress. Menurut Mayangsari dan Andayani (2015), semakin besar ukuran dewan direksi, maka diharapkan akan semakin baik pula kualitas keputusan yang dihasilkan yang nantinya akan berpengaruh pada kinerja perusahaan yang dapat menekan potensi kesulitan keuangan di masa depan.

Berdasarkan fenomena, isu, serta hasil penelitian terdahulu terkait financial distress, maka penelitian ini menggunakan penilaian kesehatan bank dengan RGEC sebagai variabel bebasnya. Risk profile pada penilaian kesehatan bank tersebut diproksikan dengan loan to deposit ratio (LDR) dan non performing loan (NPL) yang merupakan penilaian untuk risiko likuiditas dan risiko kredit. Pemilihan proksi tersebut didasarkan atas adanya permasalahan yang timbul terkait kualitas kredit perbankan yang mengalami penurunan di tahun 2014. Good corporate governance diproksikan dengan ukuran dewan direksi karena dewan direksi yang memiliki kewajiban untuk mengimplementasikan visi, misi, serta menjalankan prinsip perbankan yang sehat, termasuk tidak terbatas pada manajemen risiko dan sistem pengendalian internal (internal control system) (Zarkasyi, 2008: 118). Dewan direksi juga bertanggung jawab terhadap keberlangsungan perusahaan atas keputusan yang diambil dalam menyelesaikan suatu permasalahan.

Earnings pada penilaian kesehatan bank dengan RGEC diproksikan dengan rasio return on asset (ROA) karena selain permasalahan dalam hal penurunan kualitas kredit, perbankan juga mengalami permasalahan di tahun 2014

terkait profitabilitas atau rentabilitas yang semakin menurun. Pemilihan rasio ROA sebagai proksi dari earnings karena Bank Indonesia lebih mengutamakan nilai profitabilitas perbankan yang diukur dengan aset yang sebagian besar dananya berasal dari dana simpanan masyarakat, sehingga rasio ROA lebih mewakili dalam mengukur tingkat profitabilitas dari suatu perbankan dibandingkan dengan rasio lainnya (Lafta, 2015). Penilaian kesehatan bank terkait capital (permodalan) diproksikan dengan rasio capital adequacy ratio (CAR) karena berdasarkan Peraturan Bank Indonesia No. 15/12/PBI/2013 tentang Kewajiban Penyediaan Modal Minimum Bank Umum pada pasal 9 menjelaskan bahwa modal bagi bank yang berkantor pusat di Indonesia terdiri atas modal inti (Tier 1) dan modal pelengkap (Tier 2). Pernyataan tersebut tercermin dari rasio CAR yang digunakan oleh perbankan untuk mengukur kecukupan modal suatu bank.

Hasil penelitian terdahulu masih terdapat perbedaan hasil penelitian mengenai faktor-faktor dalam menilai kesehatan bank yang berkaitan dengan financial distress. Perbedaan hasil penelitian tersebut disebabkan karena karakteristik yang berbeda dalam setiap penelitian mengenai financial distress pada perusahaan perbankan di Indonesia serta adanya peraturan terbaru yang dibuat oleh Bank Indonesia dalam menilai tingkat kesehatan bank, maka hal tersebut menimbulkan pandangan baru dalam melakukan penelitian mengenai financial distress perbankan berdasarkan peraturan terbaru Bank Indonesia.

1.2 Rumusan Masalah Penelitian

Berdasarkan pemaparan latar belakang tersebut, perumusan masalah penelitian ini didasarkan pada fenomena yang terjadi terkait gejolak perekonomian global yang menyebabkan krisis kecil yang berdampak terhadap kondisi perbankan saat ini, adanya perbedaan hasil penelitian pada penelitian terdahulu, serta perubahan Peraturan Bank Indonesia dalam menilai kesehatan perbankan. Maka dari itu, adapun rumusan masalahnya adalah sebagai berikut:

1) Apakah Loan to Deposit Ratio (LDR) berpengaruh signifikan terhadap financial distress perbankan di Bursa Efek Indonesia?

2) Apakah Return on Asset (ROA) berpengaruh signifikan terhadap financial distress perbankan di Bursa Efek Indonesia?

3) Apakah Non Performing Loan (NPL) berpengaruh signifikan terhadap financial distress perbankan di Bursa Efek Indonesia?

4) Apakah Good Corporate Governance (GCG) berpengaruh signifikan terhadap financial distress perbankan di Bursa Efek Indonesia?

5) Apakah Capital Adequacy Ratio (CAR) berpengaruh signifikan terhadap financial distress perbankan di Bursa Efek Indonesia?

1.3 Tujuan Penelitian

Berdasarkan permasalahan yang telah dipaparkan, maka tujuan dari penelitian ini yakni:

1) Untuk mengetahui signifikasi pengaruh loan to deposit ratio terhadap financial distress perbankan di Bursa Efek Indonesia.

distress perbankan di Bursa Efek Indonesia.

3) Untuk mengetahui signifikasi pengaruh non performing loan terhadap financial distress perbankan di Bursa Efek Indonesia.

4) Untuk mengetahui signifikasi pengaruh good corporate governance terhadap financial distress perbankan di Bursa Efek Indonesia.

5) Untuk mengetahui signifikasi pengaruh capital adequacy ratio terhadap financial distress perbankan di Bursa Efek Indonesia.

1.4 Kegunaan Penelitian

Berdasarkan uraian yang telah disampaikan maka penelitian ini diharapkan mampu memberikan manfaat sebagai berikut:

1) Manfaat Teoritis

Penelitian ini diharapkan mampu memberikan bukti empiris dalam bentuk penelitian terhadap pengaruh peraturan terbaru Bank Indonesia dalam menanggulangi financial distress dan mampu menjawab research gap pada penelitian terdahulu mengenai topik yang sama.

2) Manfaat Praktis

Penelitian ini diharapkan dapat digunakan sebagai bahan pertimbangan bagi industri perbankan di Indonesia dalam menentukan dan mengambil keputusan yang tepat mengenai financial distress yang terjadi pada industri perbankan di Indonesia.

1.5 Sistematika Penulisan

penyajiannya disusun secara bertahap dari bab I hingga bab V untuk memudahkan penulisan dan pembahasan. Adapun sistematika penulisan skripsi ini dapat dijabarkan sebagai berikut.

BAB I PENDAHULUAN

Merupakan bab pendahuluan yang berisi latar belakang masalah, rumusan masalah penelitian, tujuan penelitian, kegunaan penelitian, dan sistematika dalam penulisan skripsi.

BAB II KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN

Merupakan bab yang menguraikan mengenai teori-teori serta empirikal yang revelan terkait sistem penilaian kesehatan bank dan financial distress. Bab ini juga membahas mengenai penelitian sebelumnya yang menjadi salah satu acuan dalam perumusan hipotesis.

BAB III METODE PENELITIAN

Merupakan bab yang menjelaskan mengenai desain penelitian, lokasi atau ruang lingkup penelitian, obyek penelitian, identifikasi variabel, definisi operasional variabel, jenis dan sumber data, populasi, sampel, dan metode penentuan sampel, metode pengumpulan data, dan teknik analisis data. BAB IV DATA DAN PEMBAHASAN HASIL PENELITIAN

Merupakan bab yang meliputi analisis data yang diuraikan dalam pengumpulan dan tabulasi data, deskripsi hasil penelitian dari pengujian dan pengujian hipotesis serta pembahasan yang mengacu pada masalah dan tujuan penelitian.

Merupakan bab yang berisi simpulan dan saran yang dapat memberikan masukan yang bermanfaat bagi pembaca maupun bagi peneliti selanjutnya.