BAB II

TINJAUAN PUSTAKA

2.1. Konsep Pajak

Definisi pajak berbeda-beda menurut para ahli, namun definisi yang dikemukakan para ahli tersebut mempunyai makna yang sama. Definisi yang diterima secara umum adalah definisi yang dikemukakan oleh Andriani dan dikuatkan oleh ahli perpajakan Rachmat Soemitro dan R. Santoso Brotodihardjo.

Pajak adalah iuran rakyat kepada kas negara berdasarkan Undang-Undang yang dapat dipaksakandengan tiada mendapat jasa timbal (kontra prestasi) yang langsung dapat ditunjuk dan yang digunakan untuk pengeluaran umum

(Brotodihardjo, 2005)

Selanjutnya menurut Munawir yang mengutip pendapat Jayadiningrat, pajak adalah suatu kewajiban untuk menyerahkan sebagian dari pada kekayaan kepada negara disebabkan suatu keadaan, kejadian, dan perbuatan yang memberikan kedudukan tertentu, tetapi bukan sebagai hukuman, menurut peraturan-peraturan yang ditetapkan pemerintah serta dapat dipaksakan, akan tetapi tidak ada jasa balik dari negara secara langsung untuk memelihara kesejahteraan umum.

7. Pajak dipungut berdasarkan Undang-Undang dan dapat dipaksakan, maknanya pemerintah dapat memungut pajak bila sudah ada Undang-Undang yang mengaturnya dan aturan pelaksanaannya sebagai petunjuk pelaksanaannya. 8. Pembayaran pajak tidak mempunyai kontraprestasi langsung terhadap

individu, artinya kontraprestasi diberikan oleh negara kepada rakyat dan tidak dapat dihubungkan secara langsung dengan besarnya pajak.

9. Pajak digunakan untuk pengeluaran pemerintah yang bersifat umum, maksudnya pengeluaran pemerintah tersebut bermanfaat bagi masyarakat secara umum.

10.Pajak dipungut disebabkan oleh suatu keadaan, kejadian, atau yang memberikan kedudukan tertentu pada seseorang, dengan demikian pajak hanya boleh dipungut oleh pemerintah.

11.Pajak merupakan kewajiban yang bersifat memaksa, maksudnya apabila diabaikan dapat dikenakan sanksi sesuai dengan ketentuan yang berlaku.

Pajak mempunyai dua fungsi utama yaitu fungsi budgeter dan fungsi mengatur. Fungsi budgeter dimana pajak sebagai sumber dana bagi pemerintah untuk membiayai pengeluaran-pengeluarannya, dengan kata lain pajak tersebut digunakan sebagai alat untuk memasukkan uang ke kas negara.

2.2. Penghasilan

Berdasarkan Pasal 4 (1) Undang No. 7 Tahun 1983 STDD Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan disebutkan bahwa: yang menjadi objek pajak adalah penghasilan yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apapun.

Mengacu pada definisi di atas dengan kata lain penghasilan dapat diartikan dengan jumlah uang yang diterima atas usaha yang dilakukan orang perorangan, badan dan bentuk usaha lainnya yang dapat digunakan untuk aktivitas ekonomi seperti mengkonsumsi dan/atau menimbun serta menambah kekayaan.

Dari pendefinisian penghasilan menurut Undang-Undang, dikenal dua pendekatan yaitu pendekatan abstrak (konsepsional) dan pendekatan operasional. Definisi konsepsional terdapat dalam alinea umum sedangkan definisi operasional terdapat dalam contoh-contoh. Definisi operasional ini diperlukan untuk dapat melaksanakan pengertian abstrak penghasilan dalam administrasi pemungutan pajak sehingga akan nampak jelas wujud dari tambahan kemampuan ekonomis dalam kehidupan nyata sehari-hari.

Sesuai dengan konsep penghasilan yang komprehensif, Pajak Penghasilan dekenakan atas penghasilan baik yang berasal dari kegiatan usaha dan tenaga

Contoh-contoh penghasilan yang disebutkan dalam Pasal 4 ayat 1 huruf a sampai dengan huruf s pada Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan dimaksudkan untuk memperjelas pengertian tentang penghasilan yang luas (broad base) dan lebih bersifat ilustratif.

Prinsip pemajakan dalam Undang-Undang Pajak Penghasilan adalah unitary

(global) taxation, maksudnya yaitu bahwa semua penghasilan dari berbagai katagori dan sumber dikonsolidasikan menjadi satu kesatuan (unitary) basis pemajakan. Untuk mencapai keadilan horizontal dan vertikal atas satu kesatuan basis pemajakan tersebut dikenakan tarif umum.

2.3. Penghasilan Tidak Kena Pajak (PTKP)

Undang-Undang yang mengatur tentang Penghasilan Tidak Kena Pajak adalah Undang-Undang Nomor 7 Tahun 1983 sebagaiman telah diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan. Besarnya Penghasilan Tidak Kena Pajak yang berlaku sekarang ini diatur dalam Pasal 7 Undang-Undang tersebut.

Secara filosofis, Penghasilan Tidak Kena Pajak merupakan pengurang penghasilan neto Wajib Pajak Orang Pribadi untuk menghasilkan Penghasilan Kena Pajak sebelum dikenakan tarif Pajak Penghasilan Pasal 17 Undang-Undang Pajak Penghasilan.

biaya untuk melangsungkan kehidupan pribadi maupun keluarga. Untuk keseragaman Wajib Pajak Orang Pribadi, ditetapkanlah adanya Penghasilan Tidak Kena Pajak yang berlaku dan penerapannya sama untuk semua Wajib Pajak Orang Pribadi.

Penghasilan Tidak Kena Pajak diasumsikan sebagai biaya minimal yang dikeluarkan oleh Wajib Pajak Orang Pribadi, sehingga apabila Wajib Pajak Orang Pribadi tersebut nyata-nyata mengeluarkan biaya untuk kelangsungan hidupnya lebih besar dari Penghasilan Tidak Kena Pajak yang telah ditetapkan, maka Wajib Pajak tersebut tidak dapat mengakuinya dalam laporan pajaknya sebagai pengurang penghasilan neto.

Penghasilan Tidak Kena Pajak dapat dikatakan sebagai perlindungan terhadap kebutuhan minimum masyarakat yang harus terpenuhi (subsistence level allowances). Jadi jumlah Penghasilan Tidak Kena Pajak dikaitkan dengan pengeluaran konsumsi personal untuk mempertahankan dan memelihara standar hidup relatif Wajib Pajak.

Biaya yang boleh diakui secara fiskal untuk Wajib Pajak Orang Pribadi hanyalah apabila Wajib Pajak tersebut melakukan kegiatan usaha/pekerjaan bebas dan menyelenggarakan pembukuan, sedangkan untuk Wajib Pajak Orang Pribadi yang melakukan kegiatan usaha/pekerjaan bebas tanpa menyelenggarakan pembukuan akan dikenakan pajak dengan menggunakan Norma Penghitungan Penghasilan Neto.

dengan kegiatan usaha/pekerjaan bebas, ini hanya sebagai pengurang dari penghasilan sehubungan dengan kegiatan usaha/pekerjaan bebasnya saja (yang menyelenggarakan pembukuan)

Penghasilan Tidak Kena Pajak telah mengalami beberapa kali perubahan hingga saat. Setiap perubahannya selalu mempertimbangkan adanya alasan ketidaksesuaian dengan perkembangan di bidang ekonomi dan moneter serta perkembangan harga kebutuhan pokok yang semakin meningkat.

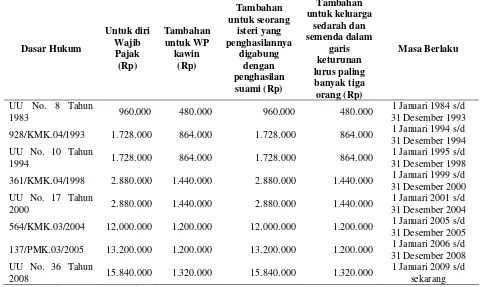

Secara prosedural hukum diatur bahwa penyesuaian besarnya Penghasilan Tidak Kena Pajak ditetapkan dengan Peraturan Menteri Keuangan setelah dikonsultasikan dengan Dewan Perwakilan Rakyat. Perubahan Penghasilan Tidak Kena Pajak sejak tahun 1983 hingga sekarang dapat dilihat pada tabel berikut: Tabel 2.1. Rangkuman Perubahan Penghasilan Tidak Kena Pajak (PTKP)

Dasar Hukum

928/KMK.04/1993 1.728.000 864.000 1.728.000 864.000 1 Januari 1994 s/d

31 Desember 1994 UU No. 10 Tahun

1994 1.728.000 864.000 1.728.000 864.000

1 Januari 1995 s/d 31 Desember 1998

361/KMK.04/1998 2.880.000 1.440.000 2.880.000 1.440.000 1 Januari 1999 s/d

31 Desember 2000 UU No. 17 Tahun

2000 2.880.000 1.440.000 2.880.000 1.440.000

1 Januari 2001 s/d 31 Desember 2004

564/KMK.03/2004 12.000.000 1.200.000 12.000.000 1.200.000 1 Januari 2005 s/d

31 Desember 2005

137/PMK.03/2005 13.200.000 1.200.000 13.200.000 1.200.000 1 Januari 2006 s/d

31 Desember 2008 UU No. 36 Tahun

2008 15.840.000 1.320.000 15.840.000 1.320.000

2.4. Penghasilan Kena Pajak (Taxable Income)

Penghasilan Kena Pajak adalah merupakan dasar pengenaan pajak (tax base)

dalam pengenaan pajak atas penghasilan (income tax). Secara prinsip, Undang-Undang Pajak Penghasilan menganut pemajakan dengan basis neto (net basis of taxation) terhadap Wajib Pajak Dalam Negeri (Gunadi, 2002).

Pengenaan pajak dengan basis neto maksudnya adalah bahwa pemajakan dikenakan atas penghasilan neto (net income), yaitu atas penghasilan bruto (gross income) dikurangi dengan pengeluaran dan pengurangan lain yang diperbolehkan Undang-Undang Pajak Penghasilan.

Penghasilan Kena Pajak dihitung setelah mengurangi gross income dengan berbagai pengurangan yang diperbolehkan (tax reliefs) oleh Undang-Undang. Tax reliefs yang paling banyak dipakai oleh sistem pajak atas penghasilan di dunia adalah deductible expense & personal excemption (Haula dan Rasin, 2005).

2.5. Pajak Penghasilan Orang Pribadi

Pajak Penghasilan Orang Pribadi adalah merupakan pajak subjektif atau personal yang pengenaannya harus memperhatikan dan pempertimbangkan keadaan pribadi subjek pajak.

Untuk menentukan besarnya Pajak Penghasilan Orang Pribadi yang terutang, pertama sekali harus diketahui dulu dasar pengenaan pajaknya (tax base). Dasar pengenaan pajak untuk Pajak Penghasilan Orang Pribadi adalah Penghasilan Kena Pajak, yaitu penghasilan sebagai objek Pajak Penghasilan yang dikenakan pajak berdasarkan Pasal 4 Undang-Undang Pajak Penghasilan dikurangi dengan biaya yang diperkenankan sebagai pengurang munurut Pasal 6 Undang-Undang Pajak Penghasilan.

Besarnya Penghasilan Kena Pajak tidak selalu sama dengan penghasilan neto karena akan tergantung pada jenis objek pajak yang dikenakan Pajak Penghasilan, ada tidaknya kerugian yang dapat dikompensasikan, cara pengenaannya, dan lainnya (Gunadi, 2002).

Ada dua cara untuk menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi Dalam Negeri, yaitu penghitungan dengan cara biasa (akuntansi) dan penghitungan dengan cara menggunakan norma penghitungan penghasilan neto (estimated income) untuk kemudian dikurangkan lagi dengan Penghasilan Tidak Kena Pajak.

Penentuan besarnya Penghasilan Kena Pajak untuk Wajib Pajak Orang Pribadi Dalam Negeri diperlihatkan dalam rangkuman berikut ini.

WP OP

Akuntansi : (Penghasilan Bruto – Biaya Fiskal = Penghasilan Neto) – Kompensasi Rugi – PTKP Penghasilan Kena Pajak

Norma Penghitungan

: (Penghasilan Bruto x % Norma Penghitungan = Penghasilan Neto) – PTKP Penghasilan Kena Pajak

Penghitungan besarnya pajak yang terutang bagi semua jenis pajak meliputi dua unsur penting, yaitu tarif pajak dan Dasar Pengenaan Pajak. Tarif pajak ini bisa berupa angka ataupun persentase tertentu (Resmi, 2005), sedangkan jenis tarif pajak itu sendiri dibedakan atas tarif tetap, tarif proporsional, tarif progresif, dan tarif degresif (Zain, 2004).

Karakteristik dari tarif Pajak Penghasilan Orang Pribadi yaitu merupakan tarif progresif, berlaku secara kesatuan (unity basis), dan terdapat lima struktur tarif dan bersifat progresif bagi yang berpenghasilan di bawah jumlah tertentu dan proporsional untuk penghasilan di atas jumlah yang terkena tarif tertinggi sebagai akibat keterbatasan tarif marjinal.

Tarif Pajak Penghasilan dikatakan progresif bila skedul tarif pajak meningkat, elastisitas pajak sehubungan dengan penghasilan lebih besar dari satu

(unity) pada setiap lapisan penghasilan, dan tarif marjinal pajak lebih besar dari tarif rata-rata (Gunadi, 2002).

Negara kita menganut pengenaan tarif progresif dalam penentuan Pajak Penghasilan Orang Pribadi, yaitu berupa persentase tertentu yang semakin meningkat seiring dengan meningkatnya dasar pengenaan pajak. Tarif progresif ini diharmonisasikan dengan pemberian Penghasilan Tidak Kena Pajak untuk melindungi kesejahteraan minimal masyarakat. Penggunaan tarif progresif didasarkan pada argument teori ability to pay (kemampuan untuk membayar).

Teori-teori yang mendukung teori progresif adalah (Gunadi, 2002):

2. Teori Equal Sacrifice, yaitu adanya kesamaan rasa dalam memikul beban pajak.

3. Teori Proporsional Sacrifice, yaitu penerapan tarif yang sesuai dengan penghasilan.

4. Teori Minimum Sacrifice, yaitu tariff minimum untuk kebanyakan anggota masyarakat.

Formula untuk menghitung Pajak Penghasilan Orang Pribadi adalah: PPh OP = Tarif X Penghasilan Kena Pajak

Tarif pajak yang diterapkan atas Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi Dalam Negeri sesuai dengan Pasal 17 Undang-Undang Pajak Penghasilan adalah sebagai berikut:

Tabel 2.2. Rangkuman Tarif Pajak Penghasilan Orang Pribadi Dalam Negeri

Tarif PPh 1994 s/d 2000 2001 s/d 2008 2009 s/d sekarang

s/d 25 jt 10% 5%

di atas 25 jt s/d 50 jt 15% 10%

di atas 50 jt 30%

di atas 50 jt s/d 100 jt 15%

di atas 100 jt s/d 200 jt 25%

di atas 200 jt 35%

s/d 50 jt 5%

di atas 50 jt s/d 250 jt 15%

di atas 250 jt s/d 500 jt 25%

di atas 500 jt 30%

2.6. Konsumsi

2.6.1. Pengertian Konsumsi

Secara umum konsumsi adalah suatu kegiatan yang bertujuan mengurangi atau menghabiskan daya guna suatu benda, baik berupa barang maupun jasa untuk memenuhi kebutuhan dan kepuasan secara langsung. Sementara itu konsumen adalah pemakai barang dan/atau jasa yang tersedia dalam masyarakat, baik bagi kepentingan diri sendiri, keluarga, orang lain, maupun makhluk hidup lain dan tidak untuk diperdagangkan.

Pengeluaran konsumsi terdiri atas konsumsi pemerintah (government consumption) dan konsumsi rumah tangga/masyarakat (household consumption/private consumption). Penelitian ini memfokuskan pada pengeluaran konsumsi rumah tangga sebab pengeluaran konsumsi rumah tangga memiliki porsi terbesar dalam total pengeluaran agregat sehingga mempunyai pengaruh yang sangat besar pula terhadap stabilitas perekonomian.

Berbeda dengan konsumsi pemerintah yang bersifat eksogenus, konsumsi rumah tangga bersifat endogenus, artinya besarnya konsumsi rumah tangga berkaitan erat dengan faktor-faktor lain yang dianggap mempengaruhinya (Prathama Rahardja dan Mandala Manurung, 2002)

Perkembangan masyarakat yang begitu cepat menyebabkan perilaku-perilaku konsumsi juga berubah cepat. Hal ini merupakan salah satu alasan yang membuat studi tentang konsumsi rumah tangga tetap relevan.

makanan, pakaian, dan barang-barang kebutuhan mereka yang lain digolongkan pembelanjaan atau konsumsi. Barang-barang yang diproduksi atau digunakan oleh masyarakat untuk memenuhi kebutuhan hidupnya dinamakan barang konsumsi (Dumairy, 2004).

Fungsi konsumsi adalah suatu kurva yang menggambarkan sifat hubungan di antar tingkat konsumsi rumah tangga dalam perekonomian dengan pendapatan nasional (pendapatan disposibel) perekonomian tersebut. Fungsi konsumsi dapat dinyatakan dalam persamaan:

C = a + bY ... (2.2) Dimana a adalah konsumsi rumah tangga ketika pendapatan nasional adalah nol, b adalah kecondongan konsumsi marginal, C adalah tingkat konsumsi dan Y adalah tingkat pendapatan nasional.

Konsep untuk mengetahui sifat hubungan antara pendapatan disposibel dengan konsumsi dan pendapatan disposibel dengan tabungan ada dua yaitu yaitu konsep kecondongan mengkonsumsi dan kecondongan menabung.

Kecondongan mengkonsumsi dapat dibedakan menjadi dua yaitu kecondongan mengkonsumsi marginal dan kecondongan mengkonsumsi rata-rata. Kecondongan mengkonsumsi marginal dapat dinyatakan sebagai MPC (Marginal Propensity to Consume), dapat didefenisikan sebagai perbandingan di antara pertambahan konsumsi (∆C) yang dilakukan dengan pertambahan pendapatan disposibel (∆Yd) yang diperoleh.

Nilai MPC dapat dihitung dengan menggunakan formula : MPC =

Kecondongan mengkonsumsi rata-rata dinyatakan dengan APC (Average Propensity to Consume), dapat didefenisikan sebagai perbandingan di antara tingkat pengeluaran konsumsi (C) dengan tingkat pendapatan disposibel pada ketika konsumsi tersebut dilakukan (Yd).

Nilai APC dapat dihitung dengan menggunakan formula: APC =

Yd C

2.6.2. Faktor-Fakor yang Mempengaruhi Tingkat Konsumsi

Ada banyak faktor yang mempengaruhi besarnya pengeluaran konsumsi rumah tangga, faktor-faktor tersebut secara garis besar adalah:

a. Faktor-Faktor Ekonomi

1. Pendapatan rumah tangga (household income)

Pendapatan rumah tangga amat besar pengaruhnya terhadap tingkat konsumsi. Pada umumnya semakin tinggi tingkat pendapatan maka tingkat konsumsi akan semakin tinggi pula karena ketika tingkat pendapatan meningkat kemampuan rumah tangga untuk membeli aneka kebutuhan konsumsi menjadi makin besar. Kemungkinan besar juga pola hidup menjadi semakin konsumtif, atau setidak-tidaknya ada tuntutan untuk kualitas hidup yang lebih baik.

2. Kekayaan rumah tangga (household wealth)

karena menambahkan pendapatan yang disposabel. Contohnya dalam hal ini, bunga deposito yang diterima tiap bulan dan deviden yang diterima setiap tahun menambah pendapatan rumah tangga. Demikian juga rumah, tanah, dan mobil yang disewakan akan menambah pendapatan rumah tangga. Penghasilan-penghasilan yang demikian disebut sebagai penghasilan nonupah (non wages income). Sebagian dari tambahan penghasilan tersebut akan dipakai sebagai konsumsi, dan tentunya akan meningkatkan pengeluaran konsumsi.

3. Tingkat bunga (interest rate)

4. Perkiraan tentang masa depan (household ekspectation about the future)

Jika rumah tangga memperkirakan masa depannya makin baik, mereka akan merasa lebih leluasa untuk melakukan konsumsi, maka pengeluaran konsumsi cenderung meningkat. Jika rumah tangga memperkirakan masa depannya makin jelek, merekapun berusaha menekan pengeluaran konsumsi.

Faktor-faktor internal yang dipergunakan untuk memperkirakan prospek masa depan rumah tangga antara lain adalah: apakah orang tua yakin akan tetap mendapat pekerjaan? Apakah penghasilan dan karir mereka akan meningkat? Berapa banyak anggota keluarga yang telah dan akan bekerja? Berapa penghasilan/gaji mereka?

Sedangkan faktor-faktor eksternal yang mempengaruhi prediksi rumah tangga tentang masa depannya antara lain kondisi perekonomian domestik dan internasional, jenis-jenis dan arah kebijakan ekonomi yang dijalankan pemerintah.

b. Faktor-Faktor Demografi (Kependudukan) 1. Jumlah penduduk

konsumsi suatu negara akan sangat besar bila jumlah penduduk sangat banyak dan pendapatan per kapita sangat tinggi

2. Komposisi penduduk

Komposisi penduduk suatu negara dapat dilihat dari beberapa klasifikasi, diantaranya: usia (produktif dan tidak produktif), pendidikan (rendah, menengah, tinggi), dan wilayah tinggal (perkotaan dan pedesaan). Pengaruh komposisi penduduk terhadap tingkat konsumsi secara sederhana dapat dijabarkan sebagai berikut:

1. Makin banyak penduduk yang berusia kerja atau usia produktif (15-64 tahun), makin besar tingkat konsumsi, terutama bila sebagian besar dari mereka mendapatkan kesempatan kerja yang tinggi, dengan upah yang wajar atau baik sebab makin banyak penduduk yang bekerja maka penghasilan juga makin besar. 2. Makin tinggi tingkat pendidikan masyarakat, tingkat konsumsinya

3. Makin banyak penduduk yang tinggal di wilayah perkotaan

(urban), pengeluaran konsumsi juga makin besar sebab pada umumnya pola hidup masyarakat perkotaan lebih konsumtif dibandingkan dengan masyarakat pedesaan.

c. Faktor-Faktor Non-Ekonomi

Faktor-faktor non-ekonomi yang paling berpengaruh terhadap besarnya konsumsi adalah faktor sosial budaya masyarakat. Sebagai contoh, berubahnya pola kebiasaan makan, perubahan etika dan tata nilai karena ingin meniru kelompok masyarakat lain yang dianggap lebih hebat (tipe ideal). Contoh paling kongkret di negara kita adalah berubahnya kebiasaan berbelanja dari pasar tradisional ke pasar swalayan. Demikian pula dengan kebiasaan makan, dari makan masakan yang tersedia di rumah menjadi kebiasaan makan di restoran atau di pusat-pusat jajanan yang menyediakan makanan siap saji (fast food). Contoh lain, sekarang ini rumah bukan hanya sekedar tempat berlindung dari panas dan hujan, melainkan juga merupakan ekspresi dari keberadaan diri, maka tak heran bila ada keluarga yang mengeluarkan uang ratusan juta bahkan miliaran rupiah untuk membeli atau membuat rumah idaman.

2.6.3. Teori-Teori Konsumsi

A. Teori Keynes (Keynesian Consumption Model)

Sedikitnya ada empat teori konsumsi yang perlu dipelajari untuk dapat mengikuti perkembangan teori-teori mutakhir, salah satu diantaranya adalah teori yang diajukan John Maynard Keynes yang biasa disebut dengan Teori Keynes tentang konsumsi (Prathama Rahardja dan Mandala Manurung, 2002)

a. Hubungan Pendapatan Disposabel dan konsumsi

Keynes menjelaskan bahwa konsumsi saat ini (current consumption) sangat dipengaruhi oleh pendapatan disposabel saat ini (current disposable income).

Menurut Keynes ada batas konsumsi minimal yang tidak tergantung tingkat pendapatan. Artinya tingkat konsumsi tersebut harus dipenuhi walaupun tingkat pendapatan sama dengan nol. Itulah yang disebut dengan konsumsi otonomus (autonomous consumption). Jika pendapatan disposabel meningkat maka konsumsi juga akan meningkat, hanya saja peningkatan konsumsi tersebut tidak sebesar peningkatan pendapatan disposable.

C = Co + b Yd ……… (2.1)

Dimana:

C = konsumsi

Co = konsumsi otonomus

B = marginal propensity to consume (MPC) atau kecenderungan mengonsumsi marginal

Koefisien parameter b adalah MPC.

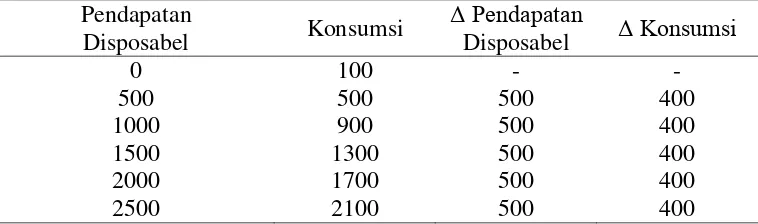

Sebagai contoh diperlihatkan dalam tabel 2.1. di bawah ini:

Tabel 2.3. Hubungan Antara Pendapatan Disposabel dan Konsumsi Pendapatan Sumber: Teori Ekonomi Makro Suatu Pengantar, Manurung Mandala

Pada saat tingkat pendapatan disposable sama dengan nol, tingkat konsumsi adalah 100. Hal ini berarti bahwa konsumsi minimal (autonomous consumption) sama dengan 100. Ketika pendapatan disposabel meningkat menjadi 500, 1000, 1500, 2000, dan seterusnya konsumsi juga meningkat menjadi 500, 900, 1300, 1700 dan seterusnya. Kenaikan konsumsi tersebut disebabkan setiap 500 unit kenaikan pendapatan disposabel, sebanyak 400 digunakan untuk tambahan konsumsi. Terlihat bahwa tambahan konsumsi tidak sebesar tambahan pendapatan disposabel. Tingkat pendapatan 500 merupakan tingkat pendapatan minimal agar rumah tangga mampu membiayai seluruh konsumsinya tanpa harus mengorek tabungan.

b. Kecenderungan Mengonsumsi Marjinal (Marginal Propensity to Consume)

Kecenderungan Mengonsumsi Marjinal (Marginal Propensity to Consume)

atau MPC adalah konsep yang memberikan gambaran tentang berapa konsumsi akan bertambah bila pendapatan disposabel bertambah satu unit

MPC = ӘC……… (2.2)

Seperti pada penjelasan Tabel 2.1., jumlah tambahan konsumsi tidak akan lebih besar daripada tambahan pendapatan disposabel, sehingga angka MPC tidak akan lebih besar dari satu. Angka MPC juga tidak mungkin negatif, dimana jika pendapatan disposabel terus meningkat, konsumsi terus menurun sampai nol (tidak ada konsumsi). Karena manusia tidak mungkin hidup di bawah batas konsumsi minimal maka 0 < MPC < 1.

MPC akan semakin kecil pada saat pendapatan disposabel meningkat. Pertambahan konsumsi semakin menurun bila pendapatan disposabel terus meningkat.

B. Teori dengan Hipotesis Pendapatan Permanen

Teori dengan hipotesis pendapatan permanen dikemukakan oleh Milton Friedman. Menurut teori ini pendapatan masyarakat dapat digolongkan menjadi dua yaitu pendapatan permanen (permanent income) dan pendapatan sementara

(transitory income).

Pengertian pendapatan permanen adalah :

1. Pendapatan yang selalu diterima pada setiap periode tertentu dan dapat diperkirakan sebelumnya, misalnya pendapatan dari gaji, upah.

2. Pendapatan yang diperoleh dari semua faktor yang menentukan kekayaan seseorang (yang menciptakan kekayaan).

C. Teori dengan Hipotesis Siklus Hidup

Teori dengan hipotesis siklus hidup dikemukakan oleh Franco Mondigliani. Franco Mondigliani menerangkan bahwa pola pengeluaran konsumsi masyarakat mendasarkan kepada kenyataan bahwa pola penerimaan dan pola pengeluaran konsumsi seseorang pada umumnya dipengaruhi oleh masa dalam siklus hidupnya. Karena orang cenderung menerima penghasilan/pendapatan yang rendah pada usia muda, tinggi pada usia menengah dan rendah pada usia tua, maka rasio tabungan akan berfluktuasi sejalan dengan perkembangan umur mereka yaitu orang muda akan mempunyai tabungan negatif

(disaving), orang berumur menengah menabung dan membayar kembali pinjaman pada masa muda mereka, dan orang usia tua akan mengambil tabungan yang dibuatnya di masa usia menengah.

Selanjutnya Mondigliani menganggap penting peranan kekayaan (assets)

D. Teori dengan Hipotesis Pendapatan Relatif

James Dusenberry dalam Reksoprayitno (2000) mengemukakan bahwa pengeluaran konsumsi suatu masyarakat ditentukan terutama oleh tingginya pendapatan yang pernah dicapainya. Pendapatan berkurang, konsumen tidak akan banyak mengurangi pengeluaran untuk konsumsi. Untuk mempertahankan tingkat konsumsi yang tinggi, terpaksa mengurangi besarnya saving.

Kenyataan ini terus kita jumpai sampai tingkat pendapatan tertinggi yang telah kita capai tercapai kembali. Sesudah puncak dari pendapatan sebelumnya telah dilalui, maka tambahan pendapatan akan banyak menyebabkan bertambahnya pengeluaran untuk konsumsi, sedangkan di lain pihak bertambahnya saving tidak begitu cepat (Reksoprayitno, 2000). Dalam teorinya, Dusenberry dalam Reksoprayitno (2000) menggunakan dua asumsi yaitu:

1. Selera sebuah rumah tangga atas barang konsumsi adalah interdependen. Artinya pengeluaran konsumsi rumah tangga dipengaruhi oleh pengeluaran yang dilakukan oleh orang sekitarnya.

2. Pengeluaran konsumsi adalah irreversibel. Artinya pola pengeluaran seseorang pada saat penghasilan naik berbeda dengan pola pengeluaran pada saat penghasilan mengalami penurunan.

2.7.1. Pengertian Saving

Pengertian tabungan (saving = S) adalah sejumlah pendapatan yang disimpan karena tidak habis digunakan untuk konsumsi

Masyarakat yang mempunyai penghasilan lebih besar dari kebutuhan konsumsi akan mempunyai kesempatan untuk menabung. Dalam perekonomian sederhana Pendapatan Nasional akan digunakan untuk : Konsumsi dan Tabungan

(Saving)

2.7.2. Nilai Waktu dari Uang 1. Nilai Sekarang ( Present Value )

Nilai nominal dari sejumlah mata uang belum tentu akan lebih berharga dimasa datang. Hal ini sangat tergantung dari tingkat pengembalian investasi yang diinginkan.

V = X / (1+r) t Ket :

V = Nilai yang akan datang X = Nilai sekarang

t = Waktu

r = Faktor diskonto

Nilai Masa Mendatang (Future Value)

Menghitung nilai masa mendatang adalah kebalikan dari menghitung nilai sekarang dari output investasi yang direncanakan. Sekalipun melihat dari sudut pandang yang bertolak belakang, keputusan yang dihasilkan tetap sama. F = A (1+r) t

F = Nilai masa mendatang yang diharapkan A = Investasi awal

t = Waktu

r = Faktor diskonto

2.7.3. Faktor-Faktor yang Mempengaruhi

Tingkat Pengembalian yang Diharapkan (Expected Rate of Return) 1. Kondisi Internal Perusahaan

Kondisi internal adalah faktor-faktor yang berada di bawah kontrol Perusahaan, seperti tingkat efisiensi, kualitas Sumber Daya Manusia dan teknologi. Sedangkan faktor non-teknis, seperti kepemilikkan hak dan atau kekuatan monopoli, kedekatan denga pusat kekuasaan, dan penguasaan jalur informasi.

2. Kondisi Eksternal Perusahaan

Kondisi eksternal yang perlu dipertimbangkan dalam pengambilan keputusan akan investasi utama adalah perkiraan tentang tingkat produksi dan pertumbuhan ekonomi domestik maupun internasional.

a. Biaya Investasi

b. Marginal Efficiency of Capital (MEC), Tingkat Bunga, dan Marginal

Efficiency of Investement (MEI)

Marginal Efficiency of Capital (MEC) atau Efisiensi Modal Marjinal (EMM) adalah tingkat pengembalian yang diharapkan (expected rate of return) dari setiap tambahan barang modal.

2.8. Penelitian Terdahulu

Penelusuran melalui studi literatur dan jurnal menunjukkan bahwa penelitian yang membahas tentang pengaruh perubahan Penghasilan Tidak Kena Pajak terhadap penerimaan Pajak Penghasilan Orang Pribadi masih sangat terbatas. Dalam penelitian ini penulis menyertakan beberapa hasil penelitian sebelumnya yang relevan dengan penelitian ini dan dapat dijadikan sebagai referensi.

Penelitian yang dilakukan oleh Ramli (2006) mengenai Analisis Perubahan Penghasilan Tidak Kena Pajak Terhadap Penerimaan Pajak Penghasilan 21 dan Ekonomi menyimpulkan bahwa perubahan Penghasilan Tidak Kena Pajak berpengaruh positif terhadap Disposable income dan konsumsi. Penelitian ini juga menemukan adanya potential loss pendapatan Pajak Penghasilan 21 akibat perubahan Penghasilan Tidak Kena Pajak.

tingkat perubahan konsumsi, tingkat perubahan investasi, dan tarif pajak setelah perubahan Penghasilan Tidak Kena Pajak berpengaruh positif dan signifikan terhadap pendapatan keseimbangan wilayah. Efek perubahan besarnya kenaikan Penghasilan Tidak Kena Pajak berpengaruh positif terhadap fungsi konsumsi, fungsi investasi, dan fungsi pajak dimana perubahan besarnya Penghasilan Tidak Kena Pajak berpengaruh positif terhadap tingkat konsumsi, tingkat investasi, dan berpengaruh terhadap penerimaan pajak pemerintah, dan juga terdapat pengaruh perubahan besarnya Penghasilan Tidak Kena Pajak terhadap tax loss Wajib Pajak.

Nuritomo (2006) melakukan studi Pengaruh Peningkatan Penghasilan Tidak Kena Pajak Terhadap Penenerimaan Pajak (Studi Pada Kantor Pelayanan Pajak Yogyakarta Satu). Hasil penelitian menunjukkan bahwa peningkatan Penghasilan Tidak Kena Pajak berpengaruh negatif terhadap Pajak Penghasilan 21. Studi pada Kantor Pelayanan Pajak Yogyakarta Satu menunjukkan bahwa perubahan Penghasilan Tidak Kena Pajak tidak memberikan pengaruh terhadap penerimaan Pajak Penghasilan Orang Pribadi dan PPN/PPnBM (Pajak Pertambahan Nilai/Pajak Penjualan atas Barang Mewah).

2.9. Kerangka Konseptual

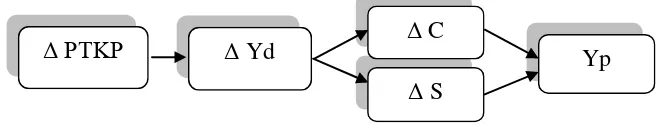

Dengan berubahnya Penghasilan Tidak Kena Pajak (PTKP) menjadi lebih tinggi (terjadi kenaikan) maka akan mempengaruhi jumlah Disposable Income

(Yd), dalam hal ini Disposable Income menjadi meningkat.

Meningkatnya Disposable Income berefek pula kepada konsumsi dan

saving, dimana konsumsi dan saving menjadi meningkat juga. Peningkatan pengeluaran untuk konsumsi diasumsikan sebesar kecenderungan mengkonsumsi dikalikan dengan perbedaan pendapatan disposabel. Peningkatan Disposable Income berbanding lurus dengan peningkatan konsumsi dan saving.

Dalam hal pemerintah memungut pajak secara optimal terhadap tambahan disposabel, tambahan saving, dan tambahan konsumsi akibat perubahan Penghasilan Tidak Kena Pajak akan berpengaruh kepada Pajak Penghasilan Orang Pribadi.

Penulis menjelaskan variabel-variabel yang saling mempengaruhi dan berhubungan dalam bentuk kerangka konseptual sebagai berikut:

Gambar 2.1 Kerangka Konseptual Keterangan:

Δ PTKP = Perubahan Penghasilan Tidak Kena Pajak

Δ Yd = Perubahan Disposible Income/Penghasilan Δ C = Perubahan Konsumsi

Δ S = Perubahan Saving/Tabungan

Yp = Penerimaan Pajak Penghasilan Orang Pribadi

Δ Yd Yp

Δ PTKP

2.10. Hipotesis

Hipotesis merupakan jawaban sementara ataupun kesimpulan sementara dari permasalahan yang menjadi objek penelitian dimana tingkat kebenarannya masih perlu diuji. Berdasarkan kerangka konseptual, diperoleh hipotesis sebagai berikut:

1. Perubahan Penghasilan Tidak Kena Pajak (PTKP) berpengaruh negatif terhadap penerimaan Pajak Penghasilan Orang Pribadi (PPh OP) di Kota Medan.

2. Perubahan Penghasilan berpengaruh positif terhadap penerimaan Pajak Penghasilan Orang Pribadi (PPh OP).

3. Multiplier effect perubahan konsumsi berpengaruh positif terhadap penerimaan Pajak Penghasilan Orang Pribadi (PPh OP).

4. Multiplier effect perubahan saving berpengaruh positif terhadap penerimaan Pajak Penghasilan Orang Pribadi (PPh OP).