BAB II

TINJAUAN PUSTAKA 2.1 Tinjauan Pustaka

2.1.1. Pengertian Bank

Kasmir (2012:3) menguraikan bahwa secara sederhana bank diartikan sebagai lembaga keuangan yang kegiatan usahanya adalah menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta memberikan jasa-jasa bank lainnya.

Menurut Undang-Undang Nomor 10 tahun 1998 yang dimaksud dengan bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya ke masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

Dari kedua definisi di atas dapat disimpulkan bahwa bank merupakan lembaga keuangan yang kegiatannya adalah:

1. Menghimpun dana (uang) dari masyarakat dalam bentuk simpanan, maksudnya dalam hal ini bank sebagai tempat menyimpan uang atau berinvestasi bagi masyarakat.

2. Menyalurkan dana ke masyarakat, maksudnya adalah bank memberikan pinjaman (kredit) kepada masyarakat yang mengajukan permohonan.

3. Memberikan jasa-jasa bank lainnya, seperti pengiriman uang (transfer), penagihan surat-surat berharga yang berasal dari dalam

kota (clearing), penagihan surat-surat berharga yang berasal dari luar kota dan luar negeri (inkaso), letter of credit (L/C), safe deposit box, bank garansi, bank notes, travelers cheque dan jasa lainnya.

2.1.2. Pengertian Penggabungan Usaha

Pengertian penggabungan usaha secara umum adalah suatu keadaan dimana dua perusahaan atau lebih yang terpisah melakukan penyatuan menjadi satu entitas ekonomi atau mendapatkan kendali atas aktiva dan operasi perusahaan lain. Dalam beberapa kondisi kadang dinyatakan bahwa penggabungan usaha tidak lain adalah pengambilalihan. Merger dan akuisisi (M&A) merupakan suatu kegiatan penggabungan usaha yang banyak dilakukan oleh perusahaan dalam negeri maupun luar negeri.

Menurut PSAK No. 22 tentang Akuntansi Penggabungan Usaha, penggabungan usaha (Business combination) adalah penyatuan dua atau lebih perusahaan yang terpisah menjadi satu entitas ekonomi karena satu perusahaan menyatu dengan (uniting with) perusahaan lain atau memperoleh kendali (control) atas aset dan operasi perusahaan lain.

Penggabungan usaha (business combination) adalah penyatuan entitas-entitas bisnis yang sebelumnya terpisah (Beams dkk, 2006 : 2). Meskipun tujuan utama penggabungan usaha adalah meningkatkan profitabilitas, namun banyak perusahaan dapat menjadi lebih efisien dengan mengintegrasikan operasi secara horizontal atau vertikal atau dengan mendiversifikasikan risiko usaha melalui operasi konglomerasi.

Penggabungan usaha merupakan istilah umum yang meliputi semua bentuk penggabungan entitas bisnis yang sebelumnya terpisah. Penggabungan seperti ini disebut akuisisi (acquisition) ketika suatu perusahaan memperoleh aktiva produktif dari entitas bisnis lain dan mengintegrasikan aktiva-aktiva tersebut ke dalam operasinya. Penggabungan usaha juga disebut akuisisi ketika suatu perusahaan memperoleh pengendalian atas fasilitas produksi entitas lain dengan memiliki mayoritas saham berhak suara yang beredar. Perusahaan yang diakuisisi tidak perlu dibubarkan, tetapi perusahaan tersebut tidak memiliki eksistensi lagi.

Merger sering digunakan sebagai sinonim dari akuisisi. Akan tetapi, legalitas dan akuntansinya berbeda. Merger memerlukan pembubaran semua entitas yang terlibat kecuali satu entitas. Merger terjadi ketika sebuah perusahaan baru dibentuk untuk mengambil alih semua operasi dari entitas bisnis lainnya dan entitas itu dibubarkan.

Alasan-alasan penggabungan usaha (Beams dkk, 2006 : 2): 1. Keunggulan Biaya

Sering kali lebih mudah bagi perusahaan untuk memperoleh fasilitas yang dibutuhkan melalui penggabungan dibandingkan melalui pengembangan. Hal ini berlaku terutama pada periode inflasi.

2. Risiko yang Lebih Rendah

Membeli lini produk dan pasar yang telah ada biasanya kurang berisiko ketimbang mengembangkan produk dan pasar baru. Risiko akan rendah apabila tujuannya adalah diversifikasi.

3. Memperkecil Keterlambatan Operasi

Fasilitas-fasilitas pabrik yang diperoleh melalui penggabungan usaha dapat diharapkan segera beroperasi dan memenuhi peraturan yang berhubungan dengan lingkungan dan peraturan pemerintah lainnya. Dalam membangun fasilitas perusahaan yang baru mungkin terjadi sejumlah penundaan dalam pembangunannya karena diperlukan persetujuan pemerintah untuk memulai operasi.

4. Menghindari Pengambilalihan (Avoidance of takeovers)

Banyak perusahaan bergabung untuk menghindari pengambilalihan di antara perusahaan itu. Perusahaan yang lebih kecil cenderung lebih rentan untuk diambil alih. Karena itu, banyak di antaranya memakai strategi pembeli yang agresif sebagai pertahanan terbaik terhadap usaha pengambilalihan oleh perusahaan lain.

5. Akuisisi Aktiva Tak Berwujud

Penggabungan usaha melibatkan penggabungan sumber daya tidak berwujud maupun berwujud. Jadi, akuisisi atas hak paten, hak penambangan mineral, riset database pelanggan, atau keahlian manajemen mungkin menjadi faktor utama yang memotivasi suatu penggabungan usaha.

6. Alasan-alasan lain

Selain untuk perluasan, perusahaan dapat memilih penggabungan usaha untuk memperoleh keuntungan pajak (misalnya, tax-loss carryforward), atas pendapatan pribadi dan keuntungan pajak real estat, serta untuk alasan-alasan pribadi.

Terdapat beberapa bentuk penggabungan yang dapat dipilih suatu bank. Pertimbangannya adalah tergantung dari kondisi bank dan keinginan pemilik bank lama. Masing-masing bentuk mempunyai keunggulan dan kerugian sendiri. Tentu saja pemilihan bentuk penggabungan ini didasarkan pada tujuan perbankan tersebut.

Jenis-jenis penggabungan yang dapat dipilih dan yang biasa dilakukan di Indonesia adalah sebagai berikut: (Kasmir, 2012)

1. Merger

Merger adalah penggabungan dari dua bank atau lebih dengan cara tetap mempertahankan berdirinya salah satu dari bank yang ikut merger dan membubarkan bank-bank lainnya tanpa melikuidasi terlebih dahulu.

Penggabungan tersebut dapat dilakukan dengan cara menggabungkan seluruh saham bank lainnya yang ikut bergabung menjadi satu dengan bank yang dipilih untuk dijadikan bank yang akan dipertahankan. Biasanya bank hasil merger memakai salah satu nama yang dipilih secara bersama.

2. Konsolidasi

Konsolidasi yaitu penggabungan dari dua bank atau lebih dengan cara mendirikan bank baru dan membubarkan bank-bank yang ikut konsolidasi tersebut tanpa melikuidasi terlebih dahulu. 3. Akuisisi

Akuisisi merupakan pengambilalihan kepemilikan suatu bank yang berakibat beralihnya pengendalian terhadap bank. Dalam penggabungan dengan bentuk akuisisi biasanya nama bank yang diakuisisi tidak berubah dan yang berubah hanyalah kepemilikannya.

2.1.3. Pengertian Merger dan Akuisisi

Merger menurut Sjahrial (2009 : 327) merupakan peleburan secara lengkap satu perusahaan dengan perusahaan lain. Perusahaan yang utama mempertahankan nama dan identitasnya, dan ia memperoleh aktiva dan hutang dari perusahaan yang meleburkan diri. Sesudah suatu merger, perusahaan yang meleburkan diri tadi setuju menjadi suatu wujud bisnis yang tersendiri.

Peraturan Pemerintah Republik Indonesia No. 27 Tahun 1988 mendefinisikan merger sebagai perbuatan hukum yang dilakukan oleh satu perseroan atau lebih untuk menggabungkan diri dengan perseroan lain yang telah ada dan selanjutnya perseroan yang menggabungkan diri menjadi bubar.

PSAK No.22 memberi istilah akuisisi untuk bentuk penggabungan usaha di mana salah satu perusahaan yang bergabung memperoleh kendali atas perusahaan lain. Akuisisi adalah bentuk penggabungan usaha di mana salah satu perusahaan, yaitu perusahaan pengakuisisi, memperoleh kendali atas aktiva neto dan operasi perusahaan yang diakuisisi dengan memberikan aktiva tertentu, mengakui suatu kewajiban atau mengeluarkan saham. Biasanya perusahaan pengakuisisi memiliki ukuran yang lebih besar dibandingkan dengan perusahaan terakuisisi. Kendali perusahaan yang dimaksud dalam pengendalian adalah kekuatan untuk:

a. Mengatur kebijakan keuangan dan operasi perusahaan. b. Mengangkat dan memberhentikan manajemen.

c. Mendapat hak suara mayoritas dalam rapat redaksi.

2.1.4. Klasifikasi Merger dan Akuisisi

Menurut Brigham dan Houston (2001), merger dapat diklasifikasikan menjadi 4 jenis sebagai berikut:

1) Merger Horisontal (horizontal merger)

Merger ini terjadi apabila perusahaan dalam jenis usaha yang sama saling bergabung.

2) Merger Vertikal (vertical merger)

Merger vertikal adalah penggabungan antara satu perusahaan dengan salah satu pemasok atau pelanggannya.

3) Merger Kongenerik (congeneric merger)

Merger kongenerik merupakan penggabungan perusahaan yang bergerak dalam industri umum yang sama, yang berkaitan satu sama lain tetapi bukan merupakan produsen produk yang sama (horisontal) dan juga tidak mempunyai hubungan sebagai produsen-pemasok. 4) Merger Konglomerat (conglomerate merger)

Merger konglomerat adalah penggabungan perusahaan dari industri yang benar-benar berbeda.

Sedangkan menurut prosesnya merger dibagi menjadi dua yaitu:

1. Friendly Merger adalah merger yang disetujui oleh kedua belah pihak, dimana kedua pihak sepakat untuk melakukan penggabungan dan percaya bahwa penggabungan ini akan membawa manfaat bagi kedua belah pihak.

2. Hostile Merger adalah ketika kedua belah pihak tidak mencapai kata sepakat dalam penggabungan usaha dimana perusahaan target merasa harga yang ditawarkan terlalu rendah dan juga dimungkinkan dengan ketakutan para manajer akan kehilangan jabatan ketika terjadi penggabungan usaha. Bila terjadi seperti ini pihak perusahaan pembeli bisa mendekati para pemegang saham perusahaan target dan membelinya langsung dari mereka sehingga tidak diperlukan lagi persetujuan dari para manajer perusahaan target. (Kuncoro, 2014)

Analis finansial secara khusus mengelompokkan akuisisi ke dalam tiga bentuk (Sjahrial, 2009 : 329):

1. Akuisisi Horizontal

Merupakan akuisisi suatu perusahaan di dalam industry yang sama. 2. Akuisisi Vertikal

Suatu akuisisi yang melibatkan perusahaan yang ada keterkaitan prosesnya dalam proses produksi atau operasionalnya. Contohnya adalah akuisisi perusahaan penerbangan dengan biro perjalanan. 3. Akuisisi Konglomerasi

Bila antara perusahaan penawar dengan perusahaan target tidak ada hubungannya satu sama lain.

2.1.5. Motif Melakukan Penggabungan Usaha

Menurut Brigham dan Houston (2001), motif utama dalam sebagian besar merger adalah untuk meningkatkan nilai perusahaan yang bergabung. Jika Perusahaan A dan B bergabung menjadi Perusahaan C, dan jika nilai perusahaan C lebih besar daripada nilai A ditambah B, yang masing-masing berdiri sendiri, maka dalam hal ini terdapat sinergi (synergy). Pengaruh sinergi sendiri bisa timbul dari empat sumber, yaitu (1) penghematan operasi, yang dihasilkan dari skala ekonomis dalam manajemen, pemasaran, produksi atau distribusi, (2) penghematan keuangan, yang meliputi biaya transaksi yang lebih rendah dan evaluasi yang lebih baik oleh para analisis sekuritas, (3) perbedaan efisiensi, yang berarti bahwa manajemen salah satu perusahaan, lebih efisien dan aktiva

perusahaan yang lemah akan lebih produktif setelah merger dan (4) peningkatan penguasaan pasar akibat berkurangnya persaingan.Motif lainnya adalah sebagai berikut:

1. Pertimbangan Pajak

Perusahaan dengan laba besar terkena tarif pajak tinggi dapat mengambil alih perusahaan dengan akumulasi kerugian yang besar sehingga akan mengurangi laba kena pajak. Sebaliknya, perusahaan mempunyai potensi untuk memperoleh penghematan pajak (tax shield) tetapi tidak dapat dimanfaatkan karena tidak memperoleh laba. Dengan demikian, perusahaan semacam ini akan bergabung dengan perusahaan yang profitable agar pajak yang dibayar oleh perusahaan profitable lebih kecil. Kelebihan kas dapat dipergunakan untuk membayar dividen ekstra, repurchases, investasi dalam marketable securities atau melakukan akuisisi. Akuisisi tidak menimbulkan konsekuensi pajak secara langsung kepada perusahaan pembeli.

2. Diversifikasi

Perusahaan yang menginginkan pertumbuhan yang cepat, baik ukuran, pasar saham, maupun diversifikasi usaha dapat melakukan merger maupun akuisisi. Tujuan diversifikasi untuk mengurangi risiko. Perusahaan tidak memiliki resiko adanya produk baru. Selain itu, jika melakukan ekspansi dengan merger dan akuisisi, maka perusahaan dapat mengurangi perusahaan pesaing atau mengurangi persaingan.

3. Mempertahankan pengendalian

Pengambil alih akan menjadi pemilik atau pemegang saham dari perusahaan target dan berhak memilih dewan komisaris. Pada perusahaan besar, para pemilik saham melakukan pengendalian secara tidak langsung melalui dewan komisaris yang mereka pilih. Dewan komisaris yang dipilih akan memilih manajemen yang mengendalikan operasi perusahaan.

Kasmir (2011:56), menguraikan alasan suatu bank melakukan merger, konsolidasi, dan akuisisi yaitu:

1) Masalah Kesehatan Bank, maksudnya apabila bank sudah dinyatakan tidak sehat oleh Bank Indonesia untuk beberapa periode, maka sebaiknya bank bank tersebut melakukan merger dengan bank yang sehat atau dengan melakukan konsolidasi dengan bank yang sama-sama tidak sehat serta dapat pula diakuisisi oleh bank lain yang berminat.

2) Modal yang dimiliki relatif kecil sehingga untuk melakukan ekspansi terlalu sulit. Dengan adanya penggabungan atau usaha peleburan otomatis lebih mudah untuk mengembangkan usahanya.

3) Manajemen bank yang semrawut atau kurang profesional sehingga perusahaan terus merugi dan sulit untuk berkembang. Jenis bank ini pun sebaiknya melakukan penggabungan usaha dengan bank yang lebih profesional.

4) Administrasi yang kurang teratur dan masih tradisional, sebaiknya bank melakukan penggabungan atau peleburan usaha sehingga diharapkan administrasinya menjadi baik.

5) Ingin menguasai pasar. Tujuannya tidak diumumkan secara jelas kepada pihak luar, biasanya hanya diketahui oleh mereka yang hendak ikut merger. Dengan adanya penggabungan dari beberapa bank, maka jumlah cabang dan jumlah nasabah yang dimiliki bertambah. Tujuan ini juga untuk menghilangkan atau melawan pesaing yang ada.

Untuk mengadakan penggabungan bank baik penggabungan secara merger, konsolidasi atau akuisisi dapat dilakukan atas:

1. Inisiatif bank yang bersangkutan atau 2. Permintaan bank Indonesia

3. Inisiatif badan khusus yang bersifat sementara dalam rangka penyehatan bank.

2.1.6. Syarat Merger

Menurut Peraturan Pemerintah Nomor 28 Tahun 1999 tentang merger, konsolidasi, dan akuisisi bank, tertulis syarat-syarat merger, akuisisi dan konsolidasi bank, hal tersebut terdapat dalam pasal 4 yang berbunyi:

1) Merger, Konsolidasi dan Akuisisi Bank yang dilakukan atas inisiatif Bank yang bersangkutan, wajib terlebih dahulu memperoleh izin dari Pimpinan Bank Indonesia.

2) Kewajiban untuk terlebih dahulu memperoleh izin dari Pimpinan Bank Indonesia sebagaimana dimaksud dalam ayat (1), berlaku pula untuk Merger dan Konsolidasi yang dilakukan atas inisiatif badan khusus yang bersifat sementara dalam rangka penyehatan perbankan.

Selanjutnya dalam Pasal 7 dinyatakan:

1. Merger, Konsolidasi, dan Akuisisi hanya dapat dilakukan dengan persetujuan rapat umum pemegang saham.

2. Merger, Konsolidasi dan Akuisisi dilakukan berdasarkan keputusan Rapat Umum Pemegang Saham yang dihadiri oleh pemegang saham yang dihadiri oleh pemegang saham yang mewakili sekurang-kurangnya 3/4 (tiga per empat) bagian dari jumlah seluruh saham dengan hak suara yang sah dan disetujui oleh sekurang-kurangnya 3/4 (tiga per empat) bagian dari jumlah suara pemegang saham yang hadir.

3. Bagi Bank yang berbentuk Perseroan Terbuka, dalam hal persyaratan sebagaimana dimaksud dalam ayat (2) tidak tercapai, maka syarat kehadiran dan pengambilan keputusan ditetapkan sesuai dengan peraturan perundang-undangan yang berlaku di bidang Pasar Modal.

Syarat-syarat untuk memperoleh izin merger atau konsolidasi, tercantum dalam Pasal 8:

1. Telah memperoleh persetujuan dari Rapat Umum Pemegang Saham bagi Bank yang berbentuk Perseroan Terbatas atau rapat sejenis bagi Bank yang berbentuk hukum lainnya sebagaimana dimaksud dalam Pasal 7.

2. Pada saat terjadinya Merger atau Konsolidasi, jumlah aktiva Bank hasil Merger atau Konsolidasi tidak melebihi 20 % (dua puluh perseratus) dari jumlah aktiva seluruh Bank di Indonesia. 3. Permodalan Bank hasil Merger atau Konsolidasi harus

memenuhi ketentuan rasio kecukupan modal yang ditetapkan oleh bank Indonesia.

4. Calon anggota Direksi dan Dewan Komisaris yang ditunjuk tidak tercantum dalam daftar orang yang melakukan perbuatan tercela dibidang perbankan.

2.1.7. Kinerja Keuangan

Kinerja keuangan adalah gambaran tentang setiap hasil ekonomi yang mampu diraih oleh perusahaan perbankan pada saat periode tertentu melalui aktivitas-aktivitas perusahaan untuk menghasilkan keuntungan secara efesien dan efektif, yang dapat diukur perkembangannya dengan mengadakan analisis terhadap terhadap data-data keuangan yang tercermin dalam laporan keuangan (Sutriayani, 2008 dalam Afriyani, 2012). Informasi kinerja keuangan perusahaan diperlukan untuk menilai perubahan potensi sumber daya ekonomi yang mungkin dikendalikan di masa depan. Informasi fluktuasi kinerja

bermanfaat untuk memprediksi kapasitas perusahaan dalam menghasilkan arus kas dari sumber daya yang ada, disamping itu informasi tersebut juga berguna dalam perumusan pertimbangan tentang efektifitas perusahaan dalam memanfaatkan tambahan sumber daya. Kinerja keuangan dapat diukur melalui analisis rasio keuangan.

Rasio keuangan digunakan untuk mengevaluasi kondisi keuangan dan kinerja perusahaan (Kasmir, 2010:104). Dalam hasil rasio keuangan ini akan terlihat kondisi kesehatan perusahaan yang bersangkutan. Hasil rasio keuangan ini digunakan untuk menilai kinerja manajemen dalam suatu periode apakah mencapai target seperti yang telah ditetapkan. Kemudian juga dapat dinilai kemampuan manajemen dalam memberdayakan sumber daya perusahaan secara efektif. Dari kinerja yang dihasilkan ini juga dapat dijadikan sebagai evaluasi hal-hal yang perlu dilakukan ke depan agar kinerja manajemen dapat ditingkatkan atau dipertahankan sesuai dengan target perusahaan.

2.1.8. Pengertian dan Jenis-jenis Rasio Bank

(Kasmir, 2010 : 216) Rasio keuangan yang digunakan oleh bank dengan perusahaan nonbank sebenarnya relatif tidak jauh berbeda. Perbedaannya terutama terletak pada jenis rasio yang digunakan untuk menilai suatu rasio yang jumlahnya lebih banyak. Hal ini karena komponen neraca dan laba rugi yang dimiliki bank berbeda dengan laporan neraca dan laba rugi perusahaan nonbank. Bank merupakan perusahaan keuangan yang bergerak dalam memberikan layanan keuangan yang mengandalkan kepercayaan dari

masyarakat dalam mengelola dananya. Risiko yang dihadapi bank jauh lebih besar ketimbang perusahaan nonbank.

Jenis-jenis rasio keuangan bank: 1. Rasio Likuiditas Bank

Rasio likuiditas bank merupakan rasio yang digunakan untuk mengukur kemampuan bank dalam memenuhi kewajiban jangka pendeknya pada saat ditagih. Dengan kata lain, bank dapat membayar kembali pencairan dana para deposannya pada saat ditagih serta dapat mencukupi permintaan kredit yang telah diajukan. Rasio Likuiditas Bank yang digunakan dalam penelitian ini yaitu Quick Ratio, Loan to Asset Ratio, dan Loan to Deposit Ratio (LDR) 2. Rasio Solvabilitas Bank

Rasio solvabilitas bank merupakan ukuran kemampuan bank dalam mencari sumber dana untuk membiayai kegiatannya. Rasio ini merupakan alat ukur untuk melihat kekayaan bank untuk melihat efisiensi bagi pihak manajemen bank tersebut.

Rasio Solvabilitas Bank yang digunakan dalam penelitian ini adalah Capital Adequacy Ratio (CAR)

3. Rasio Rentabilitas / Profitabilitas Bank

Rasio rentabilitas bank merupakan rasio yang digunakan untuk mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai oleh bank dalam suatu periode tertentu.

Rasio Profitabilitas Bank yang digunakan dalam penelitian ini adalah Return On Asset (ROA), Return On Equity (ROE), Net Interest Margin, Net Profit Margin

2.2 Penelitian Terdahulu

Banyak penelitian tentang pengaruh merger dan akuisisi terhadap kinerja keuangan perusahaan yang telah dilakukan, namun hasilnya tidak selalu signifikan.

Penelitian merger dan akuisisi bank di Yunani oleh Nikolaos Mylonidis dan Ioanna Kelnikola (2005) pada 9 perusahaan perbankan yang melakukan M&A dari tahun 1999-2000 membandingkan kinerja operasional yang diproksikan dengan rasio profitabilitas bank, efisiensi operasional, produktivitas karyawan, likuiditas, risiko kredit, dan rasio CAR perusahaan perbankan yang melakukan M&A dengan yang tidak melakukan aktivitas M&A. Hasil penelitian menunjukkan bahwa kinerja operasional tidak mengalami perkembangan setelah M&A. Namun, dibandingkan dengan bank yang tidak melakukan M&A, kinerja bank yang melakukan M&A lebih baik. Rasio likuiditas mengalami penurunan setelah M&A.

Selanjutnya penelitian merger dan akuisisi bank di Yunani oleh Iordanis Eleftheriadis, dkk. (2008) pada 50 perusahaan perbankan yang melakukan merger dan akuisisi dari tahun 1998-2002 menggunakan rasio likuiditas (current ratio, acid test ratio, cash ratio, working capital), rasio aktivitas (average receiveables conversion period, average payables deferral period,

average inventory conversion period, working capital turnover ratio, asset turnover ratio, fixed asset turnover ratio, owner’s equity turnover ratio), rasio profitabilitas (gross profit margin, net profit margin, ROA, ROE), rasio struktur modal dan solvabilitas (ratio of owner’s equity to total assets, ratio of owner’s equity to total liabilities, ratio of owner’s equity to fixed assets), dan rasio ukuran pasar (earning per share, dividends per share, dividend yield on equity capital, book value per share, price to book value, price earning ratio) menunjukkan bahwa hanya cash ratio dari rasio likuiditas yang berbeda signifikan setelah M&A, rasio-rasio likuiditas lainnya tidak berbeda signifikan setelah M&A. Rasio aktivitas, struktur modal dan solvabilitas tidak berbeda signifikan setelah M&A, rasio profitabilitas mengalami peningkatan setelah M&A, sedangkan rasio ukuran pasar mengalami penurunan setelah M&A.

Penelitian merger dan akuisisi bank di Pakistan oleh Qamar Abbas, dkk. (2014) pada 10 perusahaan perbankan yang melakukan aktivitas M&A tahun 2006-2011 dengan membandingkan kenaikan atau penurunan rasio-rasio keuangan dua tahun sebelum dan dua tahun setelah merger dan akuisisi. Hasil penelitian menunjukkan bahwa tidak ada pertumbuhan kinerja keuangan setelah M&A. Rasio profitabilitas, likuiditas, dan leverage mengalami penurunan pada sebagian besar bank.

Penelitian Rambe (2012) pada 14 perusahaan publik yang melakukan merger dan akuisisi pada tahun 2006-2008 dengan pengujian menggunakan uji beda paired sample T-test menunjukkan bahwa tidak ada perbedaan yang signifikan untuk semua rasio setelah merger dan akuisisi pada semua periode

pengamatan dan pengujian. Berdasarkan deskriptif perubahan nilai rata-rata (mean) rasio DER (Debt to Equity Ratio) mengalami peningkatan, namun hasil tersebut tidak cukup kuat untuk membuktikan adanya pengaruh merger dan akuisisi terhadap kinerja keuangan perusahan publik perusahaan.

Selanjutnya penelitian Utami (2013) pada 14 perusahaan publik yang melakukan akuisisi pada tahun 2008-2009 menunjukkan bahwa tidak ada perbedaan yang signifikan dari profitabilitas perusahaan yang diukur dengan ROE, ROI, GPM, OPM, dan NPM untuk periode satu tahun sebelum dan satu tahun setelah akuisisi begitu juga untuk periode satu tahun sebelum dan dua tahun sesudah akuisisi. Hasil penelitian mengindikasikan tujuan ekonomis dilakukan akuisisi yaitu untuk mendapatkan sinergi tidak tercapai.

Penelitian yang dilakukan Murdabahari (2013) pada 30 perusahaan non-keuangan yang melakukan aktivitas merger dan akuisisi dari tahun 2003-2012 hasilnya menunjukkan bahwa pada pengakuisisi tidak menunjukkan perbedaan yang signifikan dibandingkan sebelum dan sesudah akuisisi. Tapi perusahaan yang telah bergabung rasio ROI, EPS dan Debt to Equity Ratio terdapat perbedaan yang signifikan sebelum dan sesudah merger. Alat uji yang digunakan adalah uji Wilcoxon Signed Rank Test dan Manova.

Kuncoro (2014) melakukan penelitian pada 17 perusahaan publik yang melakukan merger dan akuisisi pada tahun 2004-2013 yang hasilnya menunjukkan bahwa pada pengujian secara parsial terhadap 5 rasio keuangan, yaitu PBV, OPM, ROE, ROA dan DER menunjukan hasil yang signifikan di beberapa tahun pengamatan, bahkan variabel DER menunjukan perbedaan yang

signifikan dalam perbandingan keseluruhan sebelum dan sesudah merger dan akuisisi. Hanya variabel ROE yang tidak menunjukan perbedaan di seluruh tahun pengamatan sebelum dan sesudah merger dan akuisisi. Namun dalam statistik desktiptif terjadi perubahan menuju ke arah positif pada seluruh rasio keuangan setelah terjadinya merger dan akuisisi yang menunjukan adanya sinergi yang diperoleh perusahaan yang melakukan merger dan akuisisi. Alat uji yang digunakan adalah uji Wilcoxon Signed Rank Test dan Manova.

Agar lebih jelas, rangkuman dari penelitian terdahulu tentang merger dan akuisisi dapat dilihat pada tabel berikut:

Tabel 2.1

Tinjauan Penelitian Terdahulu

Nama Peneliti Judul Penelitian Variabel Penelitian Hasil penelitian Nikolaos Mylonidis, Ioanna Kelnikola (2005) Merging Activity in The Greek Banking System: A Financial Accounting Perspective Variabel Kinerja Operasional; yang meliputi profitabilitas bank, efisiensi operasional, produktivitas karyawan, likuiditas, risiko kredit, dan rasio CAR

Hasil penelitian menunjukkan bahwa kinerja operasional

tidak mengalami

perkembangan setelah M&A. Namun, dibandingkan dengan bank yang tidak melakukan M&A, kinerja bank yang melakukan M&A lebih baik. Rasio likuiditas mengalami penurunan setelah M&A.

Nama Peneliti Judul Penelitian Variabel Penelitian Hasil penelitian Iordanis Eleftheriadis, Michail Pazarskis, Petros Christodoulou, George Drogalas (2008) Operating Performance, Business Risk and Corporate Mergers: Some Greek evidence Variabel

Rasio Likuiditas, Rasio Aktivitas, Rasio

Profitabilitas, Rasio Struktur Modal dan Solvabilitas, Rasio ukuran pasar

Hasil penelitian menunjukkan bahwa hanya cash ratio dari rasio likuiditas berbeda signifikan setelah M&A, rasio-rasio likuiditas lainnya tidak berbeda signifikan setelah M&A. Rasio aktivitas, struktur modal dan solvabilitas tidak berbeda signifikan setelah M&A, Rasio profitabilitas mengalami peningkatan setelah M&A, sedangkan rasio ukuran pasar mengalami penurunan setelah M&A. Qamar Abbas, Ahmed Imran Hunjra, Rauf I Azam, Muhammad Shahzad Ijaz and Maliha Zahid (2014) Financial Performance of banks in Pakistan after Merger and Acquisition

Variabel

Rasio Profitabilitas (ROA, ROE, NIM, EPS, Interest expense to interest income), Rasio Likuiditas (Cash to total asset, total liabilities to total asset), Rasio Leverage (Debt to equity ratio, Capital ratio)

Hasil penelitian menunjukkan bahwa tidak ada pertumbuhan kinerja keuangan setelah M&A. Rasio profitabilitas, likuiditas, dan leverage mengalami penurunan pada sebagian besar bank.

Nama Peneliti Judul Penelitian Variabel Penelitian Hasil penelitian Rambe (2012) Analisis Pengaruh Merger dan Akuisisi terhadap Kinerja Perusahaan Publik yang terdaftar di Bursa Efek Indonesia (BEI) Variabel CR (Current Ratio), DER (Debt to Equity Ratio), TATO (Total Asset turn Over Ratio), ROA (Return On Asset), dan ROE (Return On Equity)

Hasil penelitian menunjukkan bahwa tidak ada perbedaan yang signifikan untuk semua rasio setelah merger dan akuisisi terhadap kinerja keuangan perusahan publik.

Syahrul Syarifudin (2012) Analisis Keuangan Konsolidasi Bank Permata Sebelum dan Setelah Merger sebagai Bank Rekapitalisasi Variabel

Capital Adequacy Ratio (CAR), Debt to Equity Ratio (DER), Debt to Total Assets Ratio (DTAR), Loan to Deposit Ratio (LDR), Loan to Asset Ratio (LAR), Return on Assets (ROA), Return on Equity (ROE), dan

Rasio Biaya

Operasional (BOPO)

CAR melebihi batas minimum yang disyaratkan oleh Bank Indonesia yaitu sebesar 8% sehingga kinerja Bank Permata dalam kondisi sehat. LDR dan LAR mengalami peningkatan setelah merger sementara ROA, ROE, DER, BOPO dan DTAR Bank Permata menunjukkan penurunannya dari tahun ke tahun setelah merger.

Nama Peneliti Judul Penelitian Variabel Penelitian Hasil penelitian Utami (2013) Pengaruh Akuisisi terhadap Profitabilitas Perusahaan Pengakuisisi Variabel Return on Equity (ROE), Return on Investment (ROI,) Gross Profit Margin (GPM), Operating Profit Margin (OPM), Net Profit Margin (NPM)

Hasil penelitian menunjukkan bahwa tidak ada perbedaan yang signifikan dari profitabilitas perusahaan yang diukur dengan ROE, ROI, GPM, OPM, dan NPM untuk periode satu tahun sebelum dan satu tahun setelah akuisisi begitu juga untuk periode satu tahun sebelum dan dua tahun sesudah akuisisi. Agung (2014) Analisis Dampak Merger terhadap Profitabilitas pada PT Bank CIMB Niaga Variabel Return on Equity (ROE), Return on Investment (ROI), Gross Profit Margin (GPM), Net Profit Margin (NPM), Operating Profit Margin (OPM)

Setelah melakukan merger, nilai ROE yang dimiliki oleh Bank CIMB Niaga mengalami penurunan. Sementara nilai ROI, GPM, NPM, OPM mengalami peningkatan yang berarti peningkatan profitabilitas lebih baik dari segi laba bersih, laba operasi, dan laba kotor yang di raih Bank CIMB Niaga setelah merger.

Nama Peneliti Judul Penelitian Variabel Penelitian Hasil penelitian Murdabahari (2013) Analisis Kinerja Keuangan Perusahaan Sebelum dan Sesudah Merger dan Akuisisi (Studi pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia Periode 2003-2012) Variabel

Net Profit Margin (NPM), Return On investment (ROI), Return On Equity (ROE), Debt to Equity Ratio, Total Assets Turnover (TATO), Current Ratio (CR) and Earning Per Share (EPS)

Hasil penelitian menunjukkan pada pengakuisisi tidak menunjukkan perbedaan yang signifikan dibandingkan sebelum dan sesudah akuisisi. Tapi perusahaan yang telah bergabung rasio ROI, EPS dan Debt to Equity Rasio terdapat perbedaan yang signifikan sebelum dan sesudah merger.

Kuncoro (2014) Analisis Pengaruh Merger dan Akuisisi terhadap Kinerja Keuangan Perusahaan (Studi Kasus pada Perusahaan yang terdaftar di Bursa Efek Indonesia Periode 2004-2013) Variabel

Price to Book Value (PBV), Operating Profit Margin (OPM), Return On Equity (ROE), Return On Asset (ROA), Debt to Equity Rasio (DER)

Hasil penelitian menunjukkan bahwa pada pengujian secara parsial terhadap 5 rasio keuangan, yaitu PBV, OPM, ROE, ROA dan DER menunjukan hasil yang signifikan di beberapa tahun pengamatan, variabel DER menunjukan perbedaan yang

signifikan dalam

perbandingan keseluruhan sebelum dan sesudah merger dan akuisisi. Hanya variabel ROE yang tidak menunjukan perbedaan di seluruh tahun

pengamatan sebelum dan sesudah merger dan akuisisi. Namun dalam statistik desktiptif terjadi perubahan menuju ke arah positif pada seluruh rasio keuangan setelah terjadinya merger dan akuisisi yang menunjukan adanya sinergi yang diperoleh perusahaan yang melakukan merger dan akuisisi.

Adapun persamaan penelitian ini dengan penelitian terdahulu adalah sama-sama meneliti tentang pengaruh merger dan akuisisi terhadap beberapa variabel rasio keuangan, sedangkan letak perbedaannya terletak pada jenis rasio keuangan yang digunakan dan juga sampel perusahaan.

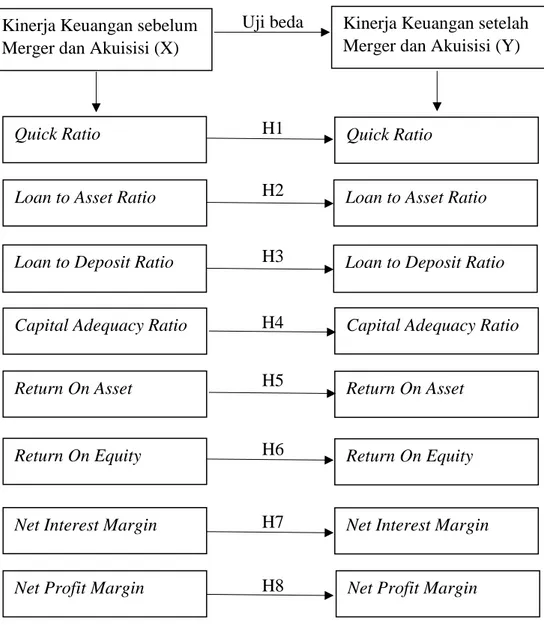

2.3 Kerangka Konseptual

Merger dan akuisisi merupakan alternatif untuk melakukan ekspansi atau perluasan usaha. Salah satu alasan utama perusahaan bergabung dengan perusahaan lain (merger), atau membeli perusahaan lain (akuisisi) adalah lebih cepat daripada harus membangun unit usaha sendiri. (Husnan, 2006)

Penilaian keberhasilan perusahaan dalam merger dan akuisisi dapat dilihat melalui kinerja keuangan perusahaan tersebut dengan menggunakan analisis rasio. Untuk mengetahui apakah terdapat perbedaan kinerja keuangan dilakukan dengan menganalisis dan membandingkan rasio-rasio keuangan sebelum dan sesudah merger dan akuisisi.

Adapun kerangka konseptual yang menggambarkan hubungan antara variabel independen dengan variabel dependen adalah sebagai berikut:

Gambar 2.1 Kerangka Konseptual H8 H7 H6 H5 H4 H3 H2 H1 Uji beda Quick Ratio

Kinerja Keuangan sebelum Merger dan Akuisisi (X)

Kinerja Keuangan setelah Merger dan Akuisisi (Y)

Loan to Asset Ratio

Loan to Deposit Ratio

Capital Adequacy Ratio

Return On Asset

Return On Equity

Net Interest Margin

Net Profit Margin

Quick Ratio

Loan to Asset Ratio

Loan to Deposit Ratio

Capital Adequacy Ratio

Return On Asset

Return On Equity

Net Interest Margin

2.4 Hipotesis

Berdasarkan kerangka konseptual di atas, maka dirumuskan hipotesis dalam penelitian ini adalah:

H1: Terdapat perbedaan Quick Ratio sebelum dan sesudah merger dan akuisisi

H2: Terdapat perbedaan Loan to Asset Ratio sebelum dan sesudah merger dan akuisisi

H3: Terdapat perbedaan Loan to Deposit Ratio (LDR) sebelum dan sesudah merger dan akuisisi

H4: Terdapat perbedaan Capital Adequacy Ratio (CAR) sebelum dan sesudah merger dan akuisisi

H5: Terdapat perbedaan Return On Asset (ROA) sebelum dan sesudah merger dan akuisisi

H6: Terdapat perbedaan Return On Equity (ROE) sebelum dan sesudah merger dan akuisisi

H7: Terdapat perbedaan Net Interest Margin (NIM) sebelum dan sesudah merger dan akuisisi

H8: Terdapat perbedaan Net Profit Margin (NPM) sebelum dan sesudah merger dan akuisisi