107 A. Deskripsi Objek Penelitian

Pada bagian ini akan dipaparkan hasil mengenai hasil penelitian dan pembahasan yang meliputi analisis kuantitatif berupa analisis data yang terdiri dari analisis regresi berganda serta dilakukan pengujian hipotesis dan pembahasan. Teknik penentuan sampel yang digunakan dalam penelitian ini adalah purposive sampling yang merupakan teknik pengambilan sampel yang didasarkan kriteria yang telah ditentukan oleh peneliti.

Data-data pendukung yang digunakan dalam perhitungan variabel penelitian diperoleh dari laporan keuangan perusahaan properti dan real estate

yang terdaftar di Daftar Efek Syariah periode 2011 sampai dengan 2013. Data yang diambil dari laporan keuangan adalah perhitungan Return On Assets

(ROA), Return On Equity (ROE), Earning Per Share (EPS), dan Price Earning Ratio (PER), dan harga saham perusahaan properti, real estate dan konstruksi bangunan yang terdapat di DES.

B. Interpretasi hasil

1. Return On Asset (ROA)

Return on Assets adalah perbandingan antara laba bersih yang tersedia untuk pemegang saham biasa dengan total aktiva. Semakin produktif aktiva perusahaan dalam menghasilkan keuntungan maka semakin tinggi pula

harga saham perusahaan tersebut. ROA merupakan rasio keuangan yang banyak digunakan untuk mengukur kinerja perusahaan.

Laba sebelum pajak

ROA =

Jumlah aktiva perusahaan (Total Aset)

Contoh perhitungan Return On Asset (ROA) Perusahaan Properti, Real Estate dan konstruksi bangunan di DES Tahun 2011.

Rp 671.143.202

ROA =

Rp 6.007.548.091 ROA = 0,111716659 = 11,17166591%

Tabel 4.1

Hasil Perhitungan Return On Asset (ROA) Perusahaan Properti, Real Estate dan konstruksi bangunan di DES periode 2011-2013

Kode Perusahaan Return On Asset (%)

2011 2012 2013 ASRI 11,17166591 12,2797675 7,497710274 BAPA 5,127635028 3,450802863 3,868797328 BKDP 2,010387365 6,325661383 6,835457603 BSDE 9,151450785 10,12479784 14,52654276 DUTI 9,432243796 10,68964309 11,42914191 ELTY 2,16175335 4,83277967 0,29068199 FMII 0,099756154 1,358345305 0,605810304 GPRA 4,561893341 5,932796633 9,793834474

JKON 9,289315358 10,44987021 8,813602472 JRPT 9,733050662 9,830871834 10,24900645 KIJA 6,490001219 6,467973189 2,473180734 LCGP 0,822086683 0,107400189 0,346880573 LPCK 14,76914168 16,15837829 17,27176667 MDLN 3,888118876 6,785987039 26,41632499 MTLA 10,8792768 12,02207503 10,29746177 RBMS 9,69000711 2,62370019 8,149045616 SCBD 3,667023283 3,122319026 34,29594947 SMRA 6,555183113 9,069139702 9,659653885 SSIA 13,10747566 18,08505139 15,59788543 WIKA 7,564682571 7,555487418 8,072196903 Sumber: Hasil Pengolahan oleh Peneliti, 2015

2. Return On Equity (ROE)

Return On Equity adalah perbandingan antara keuntungan bersih perusahaan dengan modal sendiri. Rasio ini menunjukkan bagian keuntungan yang berasal dari modal sendiri dan sering dipakai oleh para investor dalam pembelian saham suatu perusahaan (karena modal sendiri menjadi bagian pemilik).

Laba bersih Setelah Pajak

ROE =

Jumlah Modal sendiri

Contoh perhitungan Return On Equity perusahaan property, real estate dan konstruksi bangunan yang terdapat di DES periode 2011:

ROE = Rp 602.736.609 Rp 2.786.871.914

ROE = 0,216277112 = 21,6277112 % Tabel 4.2

Hasil Perhitungan Return On Equity (ROE) Perusahaan Properti, Real Estate dan konstruksi bangunan di DES periode 2011-2013

Perusahaan Return On Equity (%)

2011 2012 2013 ASRI 21,6277112 25,69999434 16,68440582 BAPA 7,302999759 5,13080724 5,433272133 BKDP 2,934818556 8,986936409 10,01244052 BSDE 12,25634334 14,04197012 21,65921654 DUTI 11,85205864 11,89607542 12,52029659 ELTY 0,685648632 0,120259764 3,241270019 FMII 0,215263464 0,387968522 2,808092608 GPRA 6,884058944 8,005411809 13,298675766

JKON 15,95043793 18,2399604 13,05269211 JRPT 18,24424599 19,26350199 20,35549066 KIJA 9,313503207 9,559348001 2,495863285 LCGP 1,014588295 0,433602616 0,385818636 LPCK 31,36911763 33,13244852 32,46778352 MDLN 6,236932819 11,70140408 52,43463465 MTLA 11,57985971 13,1221943 13,654451 RBMS 11,12621183 1,355331103 10,9391954 SCBD 2,792669353 2,614913698 40,84874125 SMRA 15,69200484 20,76023469 23,52869637 SSIA 23,1590976 44,23843973 28,58653846 WIKA 17,6151548 18,46201147 19,34860973

3. Earning Per Share (EPS)

Earning Per Share (Laba per saham) merupakan rasio yang menunjukkan bagian laba untuk setiap saham. EPS menggambarkan profitabilitas perusahaan yang tergambar pada setiap lembar saham. Makin tinggi nilai EPS tentu saja menggembirakan pemegang saham karena makin besar laba yang disediakan untuk pemegang saham dan kemungkinan peningkatan jumlah deviden yang diterima pemegang saham. Besarnya EPS suatu perusahaan dapat dihitung berdasarkan informasi laporan neraca dan laporan laba rugi perusahaan.

Laba bersih Setelah Pajak

EPS =

Jumlah Saham Beredar

Contoh perhitungan Earning Per Share perusahaan properti, real estate dan konstruksi bangunan yang terdapat di DES periode 2011:

602736609

EPS =

17863101888 EPS = 0,03374199

Tabel 4.3

Hasil Perhitungan Earning Per Share (EPS) Perusahaan Properti, Real Estate dan konstruksi bangunan di DES periode 2011-2013

Perusahaan Earning Per Share (Rp)

2011 2012 2013 ASRI 0,03374199 0,061889462 0,045272429 BAPA 9,078849082 6,781858202 7,594219869 BKDP 3,042598382 8,54871025 8,657391926 BSDE 57,84043089 84,52072201 166,0655582 DUTI 228,3272446 331,5285633 409,1126685 ELTY 1,87250326 25,32255976 5,336386562 FMII 0,196883793 0,356224953 2,92468661 GPRA 13,98434406 13,16016812 24,90531899 JKON 46,7049255 63,10459391 12,93599987 JRPT 0,126072271 0,031121818 0,0397287

KIJA 16,45722861 19,17568011 5,192371454 LCGP 1,125876512 0,481386831 1,114010545 LPCK 370,2309643 584,8015924 848,5875433 MDLN 24,24634763 41,56602273 267,3438266 MTLA 0,020662479 0,026901474 0,031792725 RBMS 42,72219506 5,885316515 42,80093535 SCBD 0,02190179 0,020910468 0,528138357 SMRA 0,056554442 0,109807715 0,075962073 SSIA 59,12020807 156,9774115 158,6772046 WIKA 0,064862974 0,08570267 0,101689729

4. Price Earning Ratio (PER)

Price Earning Ratio (PER) menggambarkan apresiasi pasar terhadap kemampuan dalam menghasilkan laba. PER dihitung dalam satuan kali, PER dihitung dengan membagi harga pasar per lembar saham (market price share) dengan penghasilan per lembar saham (Earning Per Share).

Harga Saham PER =

EPS (Penghasilan Per Lembar Saham)

Contoh perhitungan Earning Per Share perusahaan property, real estate dan konstruksi bangunan yang terdapat di DES periode 2011:

460 PER =

0,03374199 PER = 13632,86508 Kali

Tabel 4.4

Hasil Perhitungan Price Earning Ratio (PER)Perusahaan Properti dan Real Estate di DES periode 2011-2013

Perusahaan Price Earning Ratio (Kali)

2011 2012 2013 ASRI 13632,86508 9694,703692 9498,054636 BAPA 16,30162575 20,20095318 8,690820273 BKDP 37,79664141 11,11278745 9,240658236

BSDE 16,94316562 13,01455991 7,768016524 DUTI 7,883421898 8,596544357 10,93830708 ELTY 63,55129124 2,132485835 9,369636068 FMII 523,1512365 659,695505 131,6380356 GPRA 11,15533194 7,67467399 6,062961895 JKON 29,46113253 21,02604451 42,51700722 JRPT 17450,30834 93182,21716 20136,57655 KIJA 11,54507873 10,42987779 37,16991392 LCGP 52,40361567 311,5997162 255,8324077 LPCK 4,834819809 5,471941325 5,744840398 MDLN 9,898398047 15,39719121 1,458795608 MTLA 11857,24125 19701,52283 11952,41997

RBMS 2,013005181 23,78801542 2,12612176 SCBD 22829,18439 39693,03822 5112,296738 SMRA 21925,77558 17120,8371 10268,28213 SSIA 12,1785769 6,752563888 3,529177372 WIKA 9404,440793 17385,68934 15537,45912

Sumber: Hasil Pengolahan oleh Peneliti, 2015

5. Harga Saham

Harga saham merupakan hasil pembagian antara modal dan jumlah saham yang disebut harga nominal, pada saat emiten menerbitkan saham, emiten tidak harus menjual saham dengan harga nominal. Harga saham selalu mengalami perubahan setiap harinya, bahkan setiap detik harga saham dapat berubah. Harga saham perusahaan mencerminkan nilai perusahaan dimata para investor, apabila harga saham suatu perusahaan tinggi maka nilai perusahaan dimata investor juga baik dan begitu juga sebaliknya, oleh karena itu investor harus mampu memperhatikan faktor-faktor yang mempengaruhi harga saham. Salah satu faktor-faktor yang memicu berfluktuasinya harga saham adalah kondisi fundamental emiten.

Tabel 4.5

Daftar Harga SahamPerusahaan Properti, Real Estate dan konstruksi bangunan di DES periode 2011-2013

Perusahaan Harga Saham (Rupiah)

2011 2012 2013 ASRI 460 600 430 BAPA 148 137 66 BKDP 115 95 80 BSDE 980 1100 1290 DUTI 1800 2850 4475 ELTY 119 54 50 FMII 103 235 385 GPRA 156 101 151 JKON 1375,98 1326,84 550 JRPT 2200 2900 800 KIJA 190 200 193 LCGP 59 150 285 LPCK 1790 3200 4875 MDLN 240 640 390 MTLA 245 530 380

RBMS 86 140 91 SCBD 500 830 2700 SMRA 1240 1880 780 SSIA 720 1060 560 WIKA 610 1490 1580

Sumber: Hasil Pengolahan oleh Peneliti, 2015

C. Analisis Data

Penelitian ini bertujuan untuk menganalisis Return On Assets (ROA),

Return On Equity (ROE), Earning Per Share (EPS), dan Price Earning Ratio

(PER) sebagai variabel independent terhadap harga saham sebagai variabel

dependent. Data yang diperoleh dari dokumentasi selanjutnya di analisis secara deskriptif dan analisis regresi. Analisis deskriptif dimaksudkan untuk mengetahui gambaran secara jelas dari masing-masing variabel yang diteliti. 1. Uji Statistik Deskriptif

Langkah awal yang harus dilakukan sebelum melakukan pengujian asumsi klasik dan pengujian hipotesis adalah mengetahui gambaran atau deskripsi terlebih dahulu mengenai dari data penelitian. Uji statistik deskriptif menunjukkan ukuran statistik meliputi jumlah sampel (N), nilai rata-rata sampel (mean), nilai maksimum, nilai minimum serta standar deviasi bagi masing-masing variabel.

Statistik deskriptif dari data penelitian ini ditunjukan dalam tabel 4.6 berikut ini:

Tabel 4.6

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

HargaSaham 60 50 4875 879,45 1068,090 ROA 60 ,09976 34,29595 8,3989321 6,14696799 ROE 60 ,21526 52,43463 14,1777907 11,24679908 EPS 60 ,02066 848,58754 69,6648708 154,87924397 PER 60 1,45880 93182,21716 6147,1834970 14143,61966428 Valid N (listwise) 60

Sumber: Data hasil olahan SPSS.21 oleh penulis, 2015.

Tabel 4.6 di atas menunjukkan bahwa data dalam penelitian ini berjumlah 60 data. Di dalam penelitian ini terdapat 4 variabel independen dan 1 variabel dependen. Variabel independen pertama adalah Return On Asset (ROA) dengan nilai tertinggi (maximum) adalah 34,29595 yaitu pada PT Danayasa Arthatama Tbk (2013), dan nilai terendah (minimum) adalah sebesar 0,09976 yaitu pada PT Fortune Mate Indonesia Tbk (2011), sedangkan untuk nilai rata-rata (mean) ROA pada periode 2011-2013 adalah sebesar 8,3989321.

Variabel Return On Equity (ROE) dengan nilai tertinggi (maximum) adalah sebesar 52,43463 pada PT Modernland Realty Tbk (2013), dan nilai terendah (minimum) sebesar 0,21526 pada PT Fortune Mate Indonesia Tbk

(2011), sedangkan untuk nilai rata-rata (mean) ROE pada periode 2011-2013 adalah sebesar 14,1777907.

Variabel Earning Per Share (EPS) dengan nilai tertinggi (maximum) sebesar 848,58754 pada PT Lippo Cikarang Tbk (2013), nilai terendah (minimum) adalah sebesar 0,02066 pada PT Metropolitan Land Tbk (2011) dan nilai rata-rata (mean) EPS pada periode 2011-2013 adalah sebesar 69,6648708.

Variabel Price Earning Ratio (PER) dengan nilai tertinggi (maximum) sebesar 93182,21716 pada PT Jaya Real Property Tbk (2012), nilai terendah (minimum) sebesar 1,45880 pada PT Modernland Realty Tbk (2013), dan untuk nilai rata-rata (mean) PER pada periode 2011-2013 sebesar 6147,1834970.

Variabel dependen dalam penelitian ini yaitu harga saham, nilai tertinggi (maximum) sebesar 4875 pada PT Lippo Cikarang Tbk (2013), nilai terendah (minimum) harga saham adalah sebesar 50 pada PT Bakrieland Development Tbk (2013), dan untuk nilai rata-rata (mean) harga saham periode 2011-2013 sebesar 879,45.

2. Uji Asumsi Klasik

Uji asumsi klasik merupakan prasyarat analisis regresi berganda. Untuk memenuhi prasyarat sebagai hasil regresi yang baik maka terlebih dahulu akan dilakukan pengujian mengenai ada tidaknya pelanggaran asumsi klasik. Uji asumsi dalam penelitian ini meliputi uji normalitas, uji heteroskidastisitas, uji multikolinearitas dan uji autokorelasi.

a. Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model regresi variabel pengganggu atau residual memiliki distribusi normal. Untuk mendeteksi apakah residual berdistribusi normal atau tidak, dapat dilakukan dengan dua alat, yaitu grafik histogram dan grafik P-P Plot. Jika dilihat dari tampilan grafik histogram seperti pada grafik 4.1 sebagai berikut.

Grafik 4.1 Grafik Histogram

Sumber: Hasil Olahan Data SPSS

Dilihat dari tampilan grafik histogram tersebut bahwa kurva membentuk lonceng maka dapat dikatakan model berdistribusi normal. Kemudian Jika dilihat dari grafik normal P-P Plot seperti pada grafik 4.2 berikut.

Grafik 4.2 Grafik Normal P-P Plot Sumber: Hasil Olahan Data SPSS

Dilihat dari grafik normal P-P Plot bahwa data menyebar di sekitar garis diagonal dan mengikuti arah garis diagonalnya, model regresi memenuhi asumsi normalitas. Uji kenormalan data juga bisa dilakukan dengan uji statistik Kolmogorov-Smirnov (K-S). Hasil uji statistik

Kolmogorov-Smirnov (K-S) dapat dilihat dalam tabel 4.7 sebagai berikut.

Tabel 4.7

One-Sample Kolmogorov-Smirnov Test

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 60

Normal Parametersa,b Mean ,0000000

Std. Deviation ,81385554

Most Extreme Differences

Absolute ,075

Positive ,056

Negative -,075

Kolmogorov-Smirnov Z ,579

Asymp. Sig. (2-tailed) ,891

a. Test distribution is Normal. b. Calculated from data.

Sumber: Hasil Olahan Data SPSS oleh penulis, 2015.

Berdasarkan tabel 4.7 terlihat bahwa besarnya nilai Kolmogorov-Smirnov adalah 0,579 dengan nilai Asymp. Sig. (2-tailed) adalah 0,891 > α = 0,05 sehingga dapat disimpulkan bahwa dalam uji regresi ini berdistribusi normal.

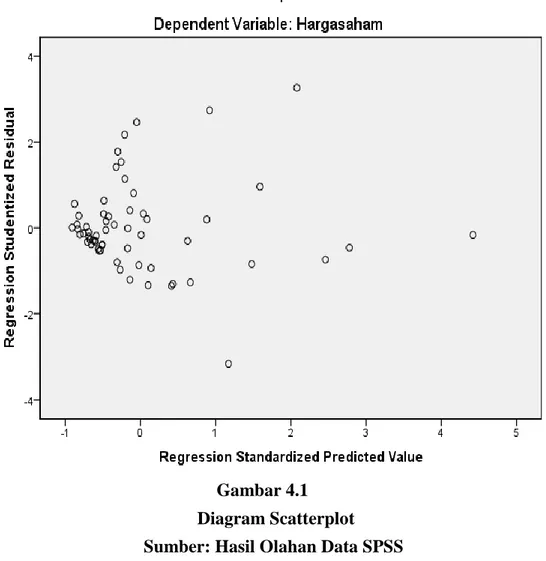

b. Uji Heteroskidastisitas

Uji heteroskedastisitas dilakukan untuk mengetahui apakah dalam sebuah model regresi terjadi kesamaan atau ketidaksamaan varians dari residual suatu pengamatan ke pengamatan yang lain. Model regresi yang baik adalah tidak terjadi heteroskedastisitas. Uji heteroskedastisitas dapat dilakukan dengan melihat diagram scatterplot seperti pada gambar 4.1 berikut:

Gambar 4.1 Diagram Scatterplot Sumber: Hasil Olahan Data SPSS

Dari diagram scatterplot terlihat bahwa titik-titik menyempit dan dibawah angka nol pada sumbu Y, hal ini dapat disimpulkan bahwa model terjadi heteroskedastisitas. Setelah dilakukan pengobatan dengan cara mentransformasi data dalam bentuk Logaritma Natural (LN), hasil uji heteroskedastisitas dapat dilihat pada gambar 4.2 sebagai berikut.

Gambar 4.2 Diagram Scatterplot Sumber: Hasil Olahan Data SPSS

Dari diagram scatterplot terlihat bahwa titik-titik menyebar secara acak serta tersebar baik di atas maupun dibawah angka nol pada sumbu Y, hal ini dapat disimpulkan bahwa model tidak terjadi heteroskedastisitas.

c. Uji Multikolinearitas

Uji multikolinieritas bertujuan untuk menguji apakah model regresi ditemukan adanya korelasi antar variabel bebas (independen). Model regresi yang baik seharusnya tidak terjadi korelasi di antara variabel independen. Hasil analisis uji multikolinieritas dapat dilihat pada nilai tolerance atau Variance Infl ation Factor (VIF). Jika nilai Tolerance < 0,10 atau sama dengan nilai VIF > 10, maka menunjukan adanya multikolinieritas. Hasil uji multikolinieritas dapat dilihat pada tabel 4.8 sebagai berikut.

Tabel 4.8

Hasil Uji Multikolinieritas

Coefficientsa

Model Collinearity Statistics

Tolerance VIF 1 (Constant) Roa ,168 5,935 Roe ,160 6,234 Eps ,722 1,386 Per ,919 1,088

a. Dependent Variable: LN_Hargasaham

Sumber: Hasil Olahan Data SPSS oleh penulis, 2015.

Dapat dilihat untuk keempat variabel bebas / independen, nilai VIF < 10 atau tidak ada satu pun variabel bebas/independen yang memiliki VIF > 10. Selain itu nilai Tolerance untuk keempat variabel bebas / independen juga semuanya > 0,10. Sehingga dapat disimpulkan tidak terjadi multikolinieritas antar variabel bebas/independen dalam model regresi ini.

d. Uji Autokorelasi

Uji autokorelasi bertujuan menguji apakah dalam model regresi linier ada korelasi antara kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1 (sebelumnya). Untuk mendeteksi ada tidaknya autokorelasi adalah dengan Uji Durbin–Watson (DW test). Hasil uji Autokorelasi dapat dilihat pada tabel 4.9 sebagai berikut:

D

Dengan nilai n=60 dan k=4, maka nilai dL = 1,444 dan nilai dU = 1,724. Hasil uji Autokorelasi menunjukkan nilai Durbin-Watson (DW) = 2,083 berada diantara nilai dU = 1,724 dan nilai (4 – dU) = ( 4 – 1,724 = 2,276 ), maka dapat disimpulkan bahwa dalam model regresi tidak ada autokorelasi positif atau negatif.

3. Analisis Regresi Linier Berganda

Analisis regresi berganda ini bertujuan untuk mengetahui pengaruh variabel independent yaitu Return On Asset (ROA), Return On Equity (ROE),

Earning Per Share (EPS) dan Price Earning Ratio (PER) terhadap variabel Tabel 4.9

Hasil Uji Autokorelasi

Model Summaryb

Model R R Square Adjusted R Square Std. Error of the Estimate Durbin-Watson 1 ,757 a ,573 ,542 ,84293 2,083

a. Predictors: (Constant), Per, Roa, Eps, Roe b. Dependent Variable: LN_Hargasaham

harga saham yaitu variabel dependent (Y) pada perusahaan properti, real estate

dan konstruksi bangunan yang terdaftar di DES periode 2011-2013. Berdasarkan hasil analisis regresi berganda dengan menggunakan program IBM SPSS.21 diperoleh hasil tabel 4.10 sebagai berikut :

Tabel 4.10 Regresi Berganda Coefficientsa Model Unstandardized Coefficients Standardized Coefficients T Sig. B Std. Error Beta 1 (Constant) 4,986 ,191 26,161 ,000 Roa ,062 ,043 ,306 1,427 ,159 Roe ,009 ,024 ,077 ,350 ,727 Eps ,003 ,001 ,421 4,059 ,000 Per 3,566E-005 ,000 ,405 4,406 ,000

a. Dependent Variable: LN_Hargasaham

Sumber: Hasil Olahan Data SPSS Oleh Penulis, 2015.

Berdasarkan hasil perhitungan pada tabel 4.10 dengan program IBM SPSS.21 diketahui bahwa persamaan regresi linier berganda adalah sebagai berikut:

LN_Harga Saham = 4,986 + 0,062 ROA + 0,009 ROE + 0,003 EPS + 3,566 PER

Dari persamaan regresi linier berganda tersebut dapat diinterpretasikan apabila Return On Asset (ROA), Return On Equity (ROE), Earning Per Share

(EPS), serta Price Earning Ratio (PER) sama dengan nol, maka harga saham perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013 akan naik menjadi Rp. 4.986.

Besarnya koefisien dari masing-masing variabel independen dapat dijelaskan bahwa:

1. Return On Asset (ROA) mempunyai koefisien sebesar 0,062, itu berarti apabila Return On Equity (ROE), Earning Per Share, dan Price Earning Ratio (PER) konstan, maka setiap 1x kenaikan Return On Asset (ROA) akan menaikkan harga saham sebasar 0,062.

2. Return On Equity (ROE) mempunyai koefisien sebesar 0,009, itu berarti apabila Return On Asset (ROA), Earning Per Share (EPS), dan Price Earning Ratio (PER) konstan, maka setiap 1x kenaikan Return On Equity

(ROE) akan menaikkan harga saham sebesar 0,009.

3. Earning Per Share (EPS) mempunyai koefisien sebesar 0,003, itu berarti apabila Return On Asset (ROA), Return On Equity (ROE), dan Price Earning Ratio (PER) konstan, maka setiap 1x kenaikan Earning Per Share

(EPS) akan menaikan harga saham sebesar 0,003.

4. Price Earning Ratio (PER) mempunyai koefisien sebesar 3,566, itu berarti apabila Return On Asset (ROA), Return On Equity (ROE), dan Earning Per Share (EPS) konstan, maka setiap 1x kenaikan Price Earning Ratio (PER) akan menaikkan harga saham sebesar 3,566.

4. Uji Hipotesis

a. Uji t (Uji Parsial)

Uji ini digunakan untuk mengetahui dan menganalisis pengaruh secara parsial dari Return On Equity (ROA) (X1), Return On Equity (ROE) (X2), Earning Per Share (EPS) (X3) dan Price Earning Ratio (PER) (X4)

terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013. Dengan program IBM SPSS.21 maka hasil perhitungan uji statistik t diperoleh hasil tabel 4.11 sebagai berikut:

Tabel 4.11 Hasil Uji Parsial (Uji t)

Coefficientsa Model Unstandardized Coefficients Standardized Coefficients T Sig. B Std. Error Beta 1 (Constant) 4,986 ,191 26,161 ,000 Roa ,062 ,043 ,306 1,427 ,159 Roe ,009 ,024 ,077 ,350 ,727 Eps ,003 ,001 ,421 4,059 ,000 Per 3,566E-005 ,000 ,405 4,406 ,000

a. Dependent Variable: LN_Hargasaham , Sumber: Hasil Olahan Data SPSS Oleh Penulis, 2015.

Dari hasil output pada tabel 4.11 dapat dijelaskan sebagai berikut:

1. Nilai t hitung Return On Asset (ROA) (X1) sebesar 1,427, dengan tingkat signifikasi sebesar 0,159, karena tingkat signifikasi 0,159 > α = 0,05 maka

Return On Asset (ROA) (X1) tidak berpengaruh terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013.

2. Nilai t hitung Return On Equity (ROE) (X2) sebesar 0,350 dengan tingkat signifikasi sebesar 0,727, karena tingkat signifikasi 0,727 > α = 0,05 maka

Return On Equity (ROE) (X2) tidak berpengaruh terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013.

3. Nilai t hitung Earning Per Share (EPS) (X3) sebesar 4,059, dengan tingkat signifikasi sebesar 0,000, karena tingkat signifikasi 0,000 < α = 0,05 maka

Earning Per Share (EPS) (X3) berpengaruh terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013.

4. Nilai t hitung Price Earning Ratio (PER) (X4) sebesar 4,406, dengan tingkat signifikasi sebesar 0,000, karena tingkat signifikasi 0,000 < α = 0,05 maka

Price Earning Ratio (PER) (X4) berpengaruh terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013.

b. Uji F (Uji Hipotesis Secara Simultan)

Uji ini bertujuan untuk mengetahui pengaruh secara simultan dari

Return On Asset (ROA), Return On Equity (ROE), Earning Per Share

(EPS), dan Price Earning Ratio (PER) terhadap harga saham (Y) pada perusahaan properti, real estate dan konstruksi bangunan di DES periode 2011-2013 dengan program IBM SPSS.21 maka hasil perhitungan uji statistik F diperoleh hasil pada tabel 4.12 sebagai berikut:

Tabel 4.12

Hasil Uji F (Uji Simultan)

ANOVAa

Model Sum of

Squares

Df Mean Square F Sig.

1

Regression 52,517 4 13,129 18,478 ,000b

Residual 39,079 55 ,711

Total 91,596 59

a. Dependent Variable: LN_Hargasaham b. Predictors: (Constant), Per, Roa, Eps, Roe

Sumber: Hasil Olahan Data SPSS Oleh Penulis, 2015.

Dari hasil output pada tabel 4.12 bahwa nilai F hitung sebesar 18,478 dengan tingkat signifikasi sebesar 0,000, karena tingkat signifikasi 0,000 < α = 0,05 maka ada pengaruh secara simultan dari Return On Equity (ROA) (X1),

Return On Equity (ROE) (X2), Earning Per Share (EPS) (X3) dan Price Earning Ratio (PER) (X4) terhadap harga saham (Y) pada perusahaan properti,

real estate dan konstruksi bangunan di DES periode 2011-2013 dan Ho ditolak. c. Koefisien Determinasi (R2)

Nilai R² yang kecil berarti kemampuan variabel-variabel independen dalam menjelaskan variasi variabel dependen sangat terbatas. Nilai yang hampir mendekati satu berarti variabel-variabel independent memberikan hampir semua informasi yang dibutukhan untuk memprediksi variasi variabel dependen. Artinya berapa persen variabel harga saham dapat dijelaskan oleh variabel Return On Equity (ROA) (X1), Return On Equity (ROE) (X2), Earning Per Share (EPS) (X3) dan Price Earning Ratio (PER) (X4). Hasil perhitungan R2 dapat di lihat pada tabel 4.13 di bawah ini:

Tabel 4.13 Adjusted R2

Model Summaryb

Model R R Square Adjusted R

Square

Std. Error of the Estimate

1 ,757a ,573 ,542 ,84293

a. Predictors: (Constant), Per, Roa, Eps, Roe b. Dependent Variable: LN_Hargasaham

Nilai adjusted koefisien determinasi (R2) sebesar 0,542 atau 54,2%. Hal ini mengandung arti bahwa sekitar 54,2% harga saham (Y) dapat dijelaskan oleh variabel Return On Equity (ROA) (X1), Return On Equity (ROE) (X2),

Earning Per Share (EPS) (X3) dan Price Earning Ratio (PER) (X4). Sedangkan sisanya sebesar 45,8% dapat dijelaskan oleh variabel lain yang tidak diteliti.

D. Pembahasan

Hasil uji signifikasi parameter individual (Uji t), pengaruh masing-masing variabel independen terhadap variabel dependen serta uji hipotesis koefisien regresi secara menyeluruh (Uji F) dapat dijelaskan sebagai berikut:

1. Pengaruh Return On Asset (ROA) terhadap harga saham

a. Terima Ho, Jika signifikasi > α = 0,05 : tidak ada pengaruh secara parsial antara Return On Asset terhadap harga saham

b. Terima Ha, jika signifikasi < α = 0,05 : terdapat pengaruh secara parsial antara Return On Asset terhadap harga saham.

Nilai t hitung Return On Asset (ROA) (X1) sebesar 1,427, dengan tingkat signifikasi sebesar 0,159, karena tingkat signifikasi 0,159 > α = 0,05 maka dapat disimpulkan bahwa Return On Asset (ROA) (X1) secara parsial tidak berpengaruh terhadap harga saham (Y). Tidak signifikasinya hasil penelitian ini mengidentifikasi bahwa harga saham pada perusahaan properti, real estate dan konstruksi bangunan tidak dipengaruhi oleh variabel Return On Asset (ROA).

Semakin produktif aktiva perusahaan dalam menghasilkan keuntungan maka semakin tinggi pula harga saham perusahaan tersebut. ROA

merupakan rasio keuangan yang banyak digunakan untuk mengukur kinerja perusahaan. Peningkatan daya tarik perusahaan menjadikan perusahaan tersebut makin diminati investor karena tingkat pengembalian akan semakin besar, hal ini akan berdampak bahwa harga saham dari perusahaan tersebut di pasar modal juga akan semakin meningkat sehingga ROA akan berpengaruh terhadap harga saham perusahaan.

Dalam penelitian ini bahwa Return On Asset tidak mempengaruhi harga saham hal ini di duga pasar efek Indonesia yang bisa dibilang terkategori dalam pasar yang sedang berkembang masih sarat dengan intervensi dari pemerintah sehingga banyak aturan-aturan main pasar efek yang tidak dapat berjalan dengan seharusnya.

Hasil penelitian ini didukung oleh penelitian terdahulu yang dilakukan oleh Stella (2009) yang menyatakan bahwa Return On Asset (ROA) tidak berpengaruh terhadap harga saham dan berbanding dengan hasil penelitian Novi Indriana (2009) yang menyatakan bahwa Return On Asset berpengaruh terhadap harga saham.

2. Pengaruh Return On Equity (ROE) terhadap harga saham

a. Terima Ho, Jika signifikasi > α = 0,05 : tidak ada pengaruh secara parsial antara Return On Equity terhadap harga saham

b. Terima Ha, jika signifikasi < α = 0,05 : terdapat pengaruh secara parsial antara Return On Equity terhadap harga saham.

Nilai t hitung Return On Equity (ROE) (X1) sebesar 0,350, dengan tingkat signifikasi sebesar 0,727 , karena tingkat signifikasi 0,727

> α = 0,05 maka dapat disimpulkan bahwa Return On Equity (ROE) (X1) secara parsial tidak berpengaruh terhadap harga saham (Y). Tidak signifikasinya hasil penelitian ini mengidentifikasi bahwa harga saham pada perusahaan properti, real estate dan konstruksi bangunan tidak dipengaruhi oleh variabel Return On Equity (ROE).

Tingkat ROE memiliki hubungan yang positif dengan harga saham, sehingga semakin besar ROE semakin besar pula harga pasar, karena besarnya ROE memberikan indikasi bahwa pengembalian yang akan diterima investor akan tinggi sehingga investor akan tertarik untuk membeli saham tersebut, dan hal itu menyebabkan harga pasar saham cendrung naik. Akan tetapi dalam hasil penelitian ini Return On Equity (ROE) tidak berpengaruh atau mempengaruhi harga saham. Hasil ini mengindikasikan bahwa hasil pengembalian atas ekuitas yang di peroleh perusahaan tidak menyebabkan naiknya harga saham. Artinya naik atau turunnya pengembalian atas ekuitas secara parsial tidak mempengaruhi harga saham.

Hasil penelitian ini didukung oleh penelitian terdahulu yang dilakukan oleh Nuraeni (2013) yang menyatakan bahwa Return On Equity (ROE) tidak berpengaruh terhadap harga saham dan berbanding dengan hasil penelitian Dwiatma Patriawan (2010) yang menyatakan bahwa Return On Equity berpengaruh terhadap harga saham.

3. Pengaruh Earning Per Share (EPS) terhadap harga saham.

a. Terima Ho, Jika signifikasi > α = 0,05 : tidak ada pengaruh secara parsial antara Earning Per Share (EPS) terhadap harga saham

b. Terima Ha, jika signifikasi < α = 0,05 : terdapat pengaruh secara parsial antara Earning Per Share (EPS) terhadap harga saham.

Nilai t hitung Earning Per Share (EPS) (X3) sebesar 4,059 dengan tingkat signifikasi sebesar 0,000 , karena tingkat signifikasi 0,000 < α = 0,05 maka dapat disimpulkan bahwa Earning Per Share (EPS) (X3) secara parsial berpengaruh terhadap harga saham (Y). Signifikasinya hasil penelitian ini mengidentifikasi bahwa harga saham pada perusahaan properti, real estate dan konstruksi bangunan dipengaruhi oleh variabel

Earning Per Share (EPS).

EPS merupakan salah satu hal utama yang diperhatikan investor sebelum membuat keputusan investasinya di suatu perusahaan karena investor tentunya mengharapkan pengembalian atau return yang tinggi dari investasinya sehingga investor akan lebih tertarik untuk berinvestasi di perusahaan. Yang mempunyai EPS lebih tinggi. Apabila EPS suatu perusahaan dinilai tinggi oleh investor, maka hal ini akan menyebabkan harga saham perusahaan tersebut cenderung bergerak naik.

Hasil penelitian ini didukung oleh penelitian terdahulu yang dilakukan oleh Neneng Rina Andriani dan Aryati Kusumastuti (2008) dalam jurnal penelitiannya yang menyatakan bahwa Earning Per Share

4. Pengaruh Price Earning Ratio (PER) terhadap harga saham.

a. Terima Ho, Jika signifikasi > α = 0,05 : tidak ada pengaruh secara parsial antara Price Earning Ratio (PER) terhadap harga saham

b. Terima Ha, jika signifikasi < α = 0,05 : terdapat pengaruh secara parsial antara Price Earning Ratio (PER)) terhadap harga saham.

Nilai t hitung Price Earning Ratio (PER) (X4) sebesar 4,406 dengan tingkat signifikasi sebesar 0,000 , karena tingkat signifikasi 0,000 < α = 0,05 maka dapat disimpulkan bahwa Price Earning Ratio (PER) (X4) secara parsial berpengaruh terhadap harga saham (Y). Signifikasinya hasil penelitian ini mengidentifikasi bahwa harga saham pada perusahaan properti, real estate dan konstruksi bangunan dipengaruhi oleh variabel

Price Earning Ratio (PER).

Price Earning Ratio (PER) merupakan hubungan antara pasar saham dengan EPS saat ini yang digunakan secara luas oleh investor sebagai panduan umum untuk mengukur nilai saham. Kegunaan PER adalah untuk melihat bagaimana pasar menghargai kinerja perusahaan yang dicerminkan oleh EPS nya. PER menunjukkan hubungan antara pasar saham biasa dengan EPS. Makin besar besar PER suatu saham maka harga saham tersebut akan semakin mahal terhadap pendapatan bersih per sahamnya.

Hasil penelitian ini didukung oleh penelitian terdahulu yang dilakukan oleh Dhita Ayu Wulandari (2009) dalam jurnal penelitiannya

yang menyatakan bahwa Price Earning Ratio (PER) berpengaruh terhadap harga saham.

5. Pengaruh Return On Asset (ROA), Return On Equity (ROE), Earning Per Share (EPS), dan Price Earning Ratio (PER) terhadap harga saham. a. Terima Ho, Jika signifikasi > α = 0,05 : tidak ada pengaruh secara simultan antara Return On Asset (ROA), Return On Equity (ROE),

Earning Per Share (EPS), dan Price Earning Ratio (PER)) terhadap harga saham

b. Terima Ha, jika signifikasi < α = 0,05 : terdapat pengaruh secara simultan antara Return On Asset (ROA), Return On Equity (ROE), Earning Per Share (EPS), dan Price Earning Ratio (PER) terhadap harga saham. Berdasarkan hasil uji signifikasi simultan (Uji F) bahwa nilai F hitung sebesar 18,478 dengan tingkat signifikasi sebesar 0,000 karena tingkat signifikasi 0,000 < α = 0,05. Hal ini menunjukkan bahwa variabel independen Return On Asset (ROA), Return On Equity (ROE), Earning Per Share (EPS), dan Price Earning Ratio (PER) secara simultan/ bersama-sama berpengaruh terhadap harga saham di perusahaan properti, real estate

dan konstruksi bangunan di DES periode 2011-2013. Berdasarkan hasil analisis regresi diperoleh nilai adjusted R square sebesar 0,542 yang berarti bahwa kontribusi Return On Asset (ROA), Return On Equity (ROE),

Earning Per Share (EPS), dan Price Earning Ratio (PER) secara simultan berpengaruh terhadap harga saham sebesar 54,2%.