Analisis Faktor-Faktor yang Mempengaruhi Struktur Modal Perusahaan

(Studi Empiris Terhadap Perusaaan Manufaktur yang Terdaftar Di Bursa

Efek Indonesia Periode 2009-2013)

Melinda Ristiani dan Lisa Fitriyanti Akbar

Departemen Manajemen, Fakultas Ekonomi, Universitas Indonesia, Depok, 16424, Indonesia

E-mail: melinda.ristiani@gmail.com

Abstrak

Penelitian ini bertujuan untuk mempelajari faktor-faktor yang mempengaruhi struktur modal perusahaan. Objek penelitian ini adalah perusahaan manufaktur yang beroperasi di Indonesia dan terdaftar di Bursa Efek Indonesia selama periode penelitian yaitu tahun 2009 hingga 2013. Faktor-faktor yang diuji pengaruhnya terhadap struktur modal perusahaan adalah profitabilitas, tingkat pertumbuhan, tingkat pajak, struktur aset, tingkat risiko dan ukuran perusahaan. Estimasi model yang dilakukan dengan menggunakan regresi panel Fixed Effect Model. Dari hasil regresi yang dilakukan, semua faktor menunjukkan pengaruh signifikan terhadap struktur modal perusahaan kecuali tingkat risiko.

Analysis of Which Determine The Capital Structure in Firms (Empirical Study of Publicly Traded Manufacture Firms in Indonesia Stock Exchange from Period

2009-2013) Abstract

The aim of this study is to explore the impact of firm’s factors toward structure capital. Using panel regression, this study seeks to examine the effect of several factors on capital structure for the period of 2009 to 2013. The variables of firm’s factors that are being

explored are profitability, growth, tax, asset structure, risk and size. The Fixed Effect Model of panel regression is being employed in the model estimation. The findings reveal that all of factor’s play an important role in influencing capital structure except risk.

Keywords: Capital Structure, Determinants, Manufacture, Profitability

Pendahuluan

Perdagangan bebas yang terjadi pada era globalisasi menuntut perusahaan untuk dapat menyesuaikan diri dan inovatif agar dapat meningkatkan nilai perusahaan. Perdagangan bebas menyebabkan terjadinya persaingan perdagangan yang sangat ketat di dalam negeri maupun luar negeri. Jika tidak dapat bersaing dalam persaingan bebas tersebut, maka akan terjadi peningkatan pengangguran dan perusahaan yang gulung tikar. Peningkatan nilai perusahaan salah satunya ditandai dengan pertumbuhan. Pertumbuhan perusahaan didukung oleh sumber pendanaan yang besar pula dalam struktur modal, sehingga struktur modal merupakan hal yang penting dalam perusahaan.

Struktur modal berhubungan dengan sumber pendanaan untuk perusahaan. Menurut Megginson (1997), struktur modal merupakan komposisi dari penggunaan debt dan ekuitas yang nantinya akan menentukan struktur modal suatu perusahaan. Penentuan struktur modal yang tepat akan menentukan pula sumber pendanaan bagi perusahaan yang nantinya akan mendanai aktivitas perusahaan dalam jangka pendek maupun jangka panjang. Sumber dana perusahaan dapat dibedakan menjadi dua, yaitu sumber internal dan sumber eksternal. Sumber pendanaan internal perusahaan, yaitu sumber dana yang dihasilkan sendiri di dalam perusahaan seperti laba ditahan. Sedangkan sumber pendanaan yang berasal dari eksternal, yaitu sumber dana yang berasal dari tambahan penyertaan modal dari pemilik saham baru, penjualan obligasi dan kredit bank.

Sangat diperlukan ketepatan dalam pengambilan keputusan manajemen keuangan untuk menentukan perbandingan yang optimal antara dua unsur modal yang merupakan hal yang tidak mudah dilakukan, terutama mengenai unsur utang. Besarnya jumlah utang pada struktur modal akan menentukan tingkat leverage perusahaan yang bersangkutan, sehingga tingkat leverage yang optimal ditentukan dengan mempertimbangkan antara berbagai

keuntungan yang diperoleh dengan biaya penggunaan utang yang bermacam-macam. Faktor leverage sebagai rasio proksi dari struktur modal dimana rasio antara nilai buku total debt terhadap total assets.

Perusahaan-perusahaan di Indonesia sebagian besar berdiri di atas struktur modal yang bertumpu pada utang. Faktor-faktor yang mempengaruhi struktur modal perusahaan menjadi hal yang penting sebagai dasar pertimbangan dalam menentukan komposisi struktur modal perusahaan. Dalam penelitian ini, membatasi beberapa faktor yang akan diteliti dan diduga berpengaruh terhadap struktur modal diantaranya profitabilitas, tingkat pertumbuhan, tingkat pajak, struktur aset, tingkat risiko dan ukuran perusahaan.

Struktur modal juga merupakan hal yang penting bagi perusahaan yang berada di industri manufaktur. Persaingan dalam dunia bisnis yang semakin ketat telah membuat suatu perusahaan khususnya perusahaan manufaktur berusaha meningkatkan nilai dari perusahaan. Peran perusahaan manufaktur merupakan penopang utama perkembangan industri di sebuah negara. Perkembangan industri manufaktur di sebuah negara juga dapat digunakan untuk melihat perkembangan industri secara nasional di negara itu. Sejak tahun 1970-an hingga sekarang, sektor manufaktur menjadi penggerak utama PDB dan ekspor nonmigas Indonesia. Sejak tahun 2000 hingga kuartal III-2011, peranan sektor industri manufaktur mencapai 23,9%-28% PDB, sementara sektor pertanian hanya menyumbang 14%-16%. Ekspor industri manufaktur menyumbang 83%-85% ekspor nonmigas dan 64%-67% total ekspor Indonesia selama 1994-2011.

Sampai saat ini, penelitian mengenai struktur modal bertujuan untuk menentukan model yang dapat menjelaskan keputusan pendanaan perusahaan. Berbagai kejadian mengenai keputusan pendanaan perusahaan dapat dilihat dari pilihan struktur modal perusahaan pada beberapa negara. Titman dan Wessels (1988) telah melakukan penelitian mengenai penentu pilihan struktur modal pada perusahaan manufaktur yang ada di US periode tahun 1974-1982. Penelitian tersebut menunjukkan bahwa perusahaan-perusahaan manufaktur yang ada di US menentukan pilihan struktur pendanaannya dengan mempertimbangkan biaya transaksi.

Pada penelitian Yue (2011), Sayeed (2011) dan Chen (2010), profitabilitas (ROE) menunjukkan pengaruh yang signifikan negatif ROE terhadap tingkat leverage, sedangkan penelitian Mas’ud (2009) menunjukkan pengaruh yang signifikan positif ROE terhadap tingkat leverage. Penelitian yang dilakukan Yue (2011) menemukan bahwa variabel pertumbuhan perusahaan berpengaruh negatif dan signifikan terhadap tingkat leverage, tetapi penelitian ini berbeda dengan penelitian Mas’ud (2009) dan Chen (2010) yang menemukan

bahwa pertumbuhan perusahaan mempunyai pengaruh positif dan signifikan terhadap tingkat leverage.

Sedangkan penelitian Mas’ud (2009), Chen (2010) dan Sayeed (2011) menyatakan bahwa pajak berpengaruh positif dan signifikan terhadap tingkat leverage. Hasil penelitian yang berbeda dikemukakan oleh Mas’ud (2009) dan Chen (2010) yang menyatakan bahwa struktur aktiva berpengaruh positif dan signifikan terhadap tingkat leverage. Pada penelitian yang dilakukan oleh Mas’ud (2009) dan Sayeed (2011) yang menyatakan bahwa ukuran perusahaan berpengaruh positif dan signifikan terhadap tingkat leverage.

Penelitian ini mengacu pada penelitian yang dilakukan oleh Mohammed Amidu (2007) untuk melihat faktor-faktor apa saja yang berpengaruh terhadap struktur modal perusahaan manufaktur di Bursa Efek Indonesia periode tahun 2009-2013. Variabel yang digunakan dalam penelitian ini adalah profitabilitas, tingkat pertumbuhan, tingkat pajak, struktur aset, tingkat risiko dan ukuran perusahaan yang diuji pengaruhnya terhadap tingkat leverage.

Tinjauan Teoritis

Teori Modigliani-Miller

Teori struktur modal pertama adalah teori Modigliani dan Miller (teori MM) pada tahun 1958. Mereka berpendapat bahwa struktur modal tidak relevan atau tidak mempengaruhi nilai perusahaan. Teori MM mengajukan beberapa asumsi untuk membangun teori mereka yaitu tidak terdapat agency cost, tidak ada pajak, investor dapat berhutang dengan tingkat suku bunga yang sama dengan perusahaan, investor mempunyai informasi yang sama seperti manajemen mengenai prospek perusahaan di masa depan, tidak ada biaya kebangkrutan, Earning Before Interest and Taxes (EBIT) tidak dipengaruhi oleh penggunaan dari utang, para investor adalah price-takers, jika terjadi kebangkrutan maka aset dapat dijual pada harga pasar (market value).

Dengan asumsi-asumsi tersebut, MM mengajukan dua preposisi yang dikenal sebagai preposisi MM tanpa pajak. Preposisi I adalah nilai dari perusahaan yang berutang sama dengan nilai dari perusahaan yang tidak berutang. Implikasi dari preposisi I ini adalah struktur modal dari suatu perusahaan tidak relevan, perubahan struktur modal tidak mempengaruhi nilai perusahaan dan weighted average cost of capital (WACC) perusahaan akan tetap sama tidak dipengaruhi oleh bagaimana perusahaan mengkombinasikan utang dan modal untuk membiayai perusahaan.

Preposisi II adalah biaya modal saham akan meningkat apabila perusahaan melakukan atau mencari pinjaman dari pihak luar. Risk of the equity bergantung pada risiko dari operasional perusahaan (business risk) dan tingkat utang perusahaan (financial risk). Dari teori MM tanpa pajak ini yaitu tidak membedakan antara perusahaan berutang atau pemegang saham berutang pada saat kondisi tanpa pajak dan pasar yang sempurna. Nilai perusahaan tidak bergantung pada struktur modalnya. Dengan kata lain, manajer keuangan tidak dapat meningkatkan nilai perusahaan dengan merubah proporsi debt dan equity yang digunakan untuk membiayai perusahaan.

Teori MM tanpa pajak dianggap tidak realistis dan kemudian MM memasukkan faktor pajak ke dalam teorinya. Pajak dibayarkan kepada pemerintah, yang berarti merupakan aliran kas keluar. Utang bisa digunakan untuk menghemat pajak, karena bunga bisa dipakai sebagai pengurang pajak. Dalam teori MM dengan pajak ini terdapat dua preposisi yaitu preposisi I adalah nilai dari perusahaan yang berutang sama dengan nilai dari perusahaan yang tidak berutang ditambah dengan penghematan pajak karena bunga utang. Implikasi dari preposisi I ini adalah pembiayaan dengan utang sangat menguntungkan dan MM menyatakan bahwa struktur modal optimal perusahaan adalah 100% utang.

Preposisi II adalah biaya modal saham akan meningkat dengan semakin meningkatnya utang, tetapi penghematan pajak akan lebih besar dibandingkan dengan penurunan nilai karena kenaikan biaya modal saham. Implikasi dari preposisi II ini adalah penggunaan utang yang semakin banyak akan meningkatkan biaya modal saham. Menggunakan utang yang lebih banyak, berarti menggunakan modal yang lebih murah (biaya modal utang lebih kecil dibandingkan dengan biaya modal saham), sehingga akan menurunkan biaya modal rata-rata tertimbangnya (meski biaya modal saham meningkat). Teori MM tersebut sangat kontroversial. Implikasi teori tersebut adalah perusahaan sebaiknya menggunakan utang sebanyak-banyaknya. Dalam praktiknya, tidak ada perusahaan yang mempunyai utang sebesar itu, karena semakin tinggi tingkat utang suatu perusahaan, akan semakin tinggi juga kemungkinan kebangkrutannya. Ini yang melatarbelakangi teori MM mengatakan agar perusahaan menggunakan utang sebanyak-banyaknya karena MM mengabaikan biaya kebangkrutan.

Teori Trade-Off

Menurut teori trade-off adalah perusahaan akan berutang sampai pada tingkat utang tertentu, dimana penghematan pajak (tax shields) dari tambahan utang sama dengan biaya kesulitan keuangan (financial distress). Biaya kesulitan keuangan (financial distress) adalah biaya kebangkrutan (bankruptcy costs) dan biaya keagenan (agency costs) yang meningkat

akibat dari turunnya kredibilitas suatu perusahaan. Teori trade-off dalam menentukan struktur modal yang optimal memasukkan beberapa faktor antara lain pajak, biaya keagenan dan biaya kesulitan keuangan tetapi tetap mempertahankan asumsi efisiensi pasar dan symmetric information.

Tingkat utang yang optimal tercapai ketika penghematan pajak (tax shields) mencapai jumlah yang maksimal terhadap biaya kesulitan keuangan. Teori trade-off mempunyai implikasi bahwa manajer akan berpikir dalam kerangka trade-off antara penghematan pajak dan biaya kesulitan keuangan dalam penentuan struktur modal. Perusahaan-perusahaan dengan tingkat profitabilitas yang tinggi tentu akan berusaha mengurangi pajaknya dengan cara meningkatkan rasio utangnya, sehingga tambahan utang tersebut akan mengurangi pajak. Dalam kenyataannya jarang manajer keuangan yang berpikir demikian.

Perilaku struktur modal perusahaan di Amerika Serikat menunjukkan bahwa perusahaan-perusahaan dengan tingkat profitabilitas yang tinggi cenderung rasio utangnya rendah. Hal ini berlawanan dengan pendapat teori trade-off. Teori trade-off tidak dapat menjelaskan korelasi negatif antara tingkat profitabilitas dan rasio utang.

Teori Pecking Order

Teori pecking order menyatakan bahwa perusahaan dengan tingkat profitabilitas yang tinggi justru tingkat utangnya rendah, dikarenakan perusahaan yang profitabilitasnya tinggi memiliki sumber dana internal yang berlimpah. Dalam teori pecking order ini tidak terdapat struktur modal yang optimal. Secara spesifik perusahaan mempunyai urutan preferensi (hierarki) dalam penggunaan dana. Menurut teori pecking order terdapat skenario urutan (hierarki) dalam memilih sumber pendanaan, yaitu :

a. Perusahaan lebih memilih untuk menggunakan sumber dana dari dalam atau pendanaan internal daripada pendanaan eksternal. Dana internal tersebut diperoleh dari laba ditahan yang dihasilkan dari kegiatan operasional perusahaan.

b. Jika pendanaan eksternal diperlukan, maka perusahaan akan memilih pertama kali mulai dari sekuritas yang paling aman, yaitu utang yang paling rendah risikonya, turun ke utang yang lebih berisiko (obligasi konversi, saham preferen dan yang terakhir saham biasa).

c. Terdapat kebijakan deviden yang konstan, yaitu perusahaan akan menetapkan jumlah pembayaran deviden yang konstan, tidak terpengaruh seberapa besarnya perusahaan tersebut untung atau rugi.

d. Untuk mengantisipasi kekurangan persediaan kas karena adanya kebijakan deviden yang konstan dan fluktuasi dari tingkat keuntungan, serta kesempatan investasi, maka perusahaan akan mengambil portofolio investasi yang lancar tersedia.

Teori pecking order tidak mengindikasikan target struktur modal. Teori pecking order menjelaskan urutan pendanaan. Manajer keuangan tidak memperhitungkan tingkat utang yang optimal. Kebutuhan dana ditentukan oleh kebutuhan investasi. Teori pecking order ini dapat menjelaskan mengapa perusahaan yang mempunyai tingkat keuntungan yang tinggi justru mempunyai tingkat utang yang kecil.

Karakteristik Perusahaan : Profitabilitas

Semakin tinggi tingkat profitabilitas perusahaan, maka semakin sedikit penggunaan utang dalam perusahaan tersebut. Hal ini ditunjukan dengan semakin kecilnya nilai dari rasio leverage perusahaan tersebut. Alasannya adalah perusahaan yang memiliki profitabilitas tinggi tentunya akan menghasilkan internal fund yang lebih besar. Dengan demikian perusahaan tidak perlu bergantung pada sumber dana eksternal, salah satunya utang.

H1 : Profitabilitas berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien negatif

Tingkat Pertumbuhan

Semakin tinggi tingkat pertumbuhan perusahaan maka semakin besar penggunaan utang dalam perusahaan dan tentunya akan berdampak pada semakin besarnya rasio leverage perusahaan tersebut. Hal ini disebabkan perusahaan yang tingkat pertumbuhannya tinggi tentunya memiliki kebutuhan dana yang lebih besar dari pada perusahaan yang tingkat pertumbuhannya relatif stabil. Sehingga pada saat sumber dana internal tidak mencukupi kebutuhan dana tersebut maka perusahaan akan memilih utang sebagai sumber tambahan dananya.

H2 : Tingkat pertumbuhan berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien positif

Tingkat Pajak

Semakin tinggi tingkat pajak yang dikenakan kepada suatu perusahaan maka penggunaan utang dalam perusahaan juga akan meningkat. Sehinga rasio leverage dari perusahaan tersebut akan semakin besar. Hal ini disebabkan dengan adanya penggunaan utang pada struktur modal perusahaan maka insentif yang diperoleh perusahaan dari adanya pembayaran bunga pinjaman akan semakin membesar. Sehingga hal tersebut akan menjadi benefit bagi perusahaan.

H3 : Tingkat pajak berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien positif

Struktur Aset

Semakin besar proporsi aktiva tetap terhadap total aktiva suatu perusahaan maka akan semakin besar nilai dari rasio leverage perusahaan tersebut, sehingga penggunaan utang dalam perusahaan akan semakin besar. Hal ini dikarenakan bahwa semakin besar nilai aktiva tetap yang dimiliki oleh perusahaan maka hal tersebut dapat dijadikan sebagai collateral untuk memperoleh pinjaman. Sehingga kreditur dapat menjadi lebih aman dalam meminjamkan uangnya.

H4 : Struktur aset berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien positif

Tingkat Risiko

Semakin tinggi volatilitas perubahan laba perusahaan maka semakin sedikit penggunaan utang dalam perusahaan. Dengan kata lain, semakin tinggi risiko suatu perusahaan maka akan semakin rendah nilai dari rasio leverage-nya. Alasanya adalah dengan semakin tingginya risiko yang dihadapi oleh suatu perusahaan maka akan lebih baik bagi perusahaan tersebut untuk menggunakan utang yang lebih sedikit. Sehingga hal tersebut tidak membahayakan posisi perusahaan itu sendiri. Sebab dengan risiko yang tinggi maka kemampuan perusahaan dalam menghasilkan earnings atau cash flow juga terancam.

H5 : Tingkat risiko berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien negati

Ukuran Perusahaan

Semakin besar ukuran dari suatu perusahaan maka akan semakin besar penggunaan utang atau nilai dari rasio leverage perusahaan akan semakin besar. Alasannya secara umum, perusahaan yang besar memiliki akses yang lebih mudah untuk memperoleh utang dari kreditur. Kemudahan dalam mengakses utang ini disebabkan perusahaan yang besar memiliki banckrupcty risk yang lebih kecil jika dibandingkan dengan perusahaan yang kecil. Sehingga kreditur lebih memilih untuk memberikan pinjaman kepada perusahaan yang lebih besar karena kreditur tidak perlu mengkhawatirkan risiko gagal bayar dari debiturnya.

H6 : Ukuran perusahaan berpengaruh signifikan terhadap rasio leverage perusahaan dengan koefisien positif

Populasi dalam penelitian ini adalah perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia. Periode pengamatan dilakukan selama tahun 2009-2013. Metode sampling yang digunakan adalah purposive sampling, yaitu teknik penentuan sampel dengan menggunakan pertimbangan tertentu yang disesuaikan dengan tujuan penelitian atau masalah penelitian yang digunakan. Kriteria yang digunakan dalam pemilihan sampel yaitu :

1. Perusahaan tidak berada pada industri keuangan, perusahaan terdaftar beroperasi di Indonesia selama periode 2009-2013

2. Perusahaan memiliki laporan keuangan yang terstandarisasi selama periode 2009-2013 3. Perusahaan menggunakan tahun fiskal yang berakhir pada 31 Desember

4. Perusahaan memiliki data yang relevan sesuai dengan pengukuran variabel

Pada akhirnya, sampel yang digunakan dalam penelitian ini berjumlah 63 perusahaan pada periode penelitian 2009 sampai dengan 2013 dengan menggunakan metode data panel. Data yang digunakan dalam penelitian ini mengunakan data sekunder dari Laporan Keuangan yang dikeluarkan Bursa Efek Indonesia pada dari situs www.idx.co.id dan datastream.

Model penelitian yang digunakan dalam penelitian ini mengacu pada penelitian Mohammed Amidu (2007), model tersebut adalah sebagai berikut :

Dalam penelitian ini, terdapat variabel dependen yaitu rasio leverage yang didapat dari total debt dibagi dengan total aset. Rasio leverage (LEVi,t)tersebut apakah dipengaruhi oleh variabel independen, yaitu Profitability Ratio (PREi,t) didapat dari rasio dari net income after

tax terhadap total aset. Growth (GRWi,t) variabel bebas yang menunjukkan persentase dari

perubahan sales perusahaan. Tax (TAXi,t) adalah rasio antara tax expense terhadap pre-tax

profit. Asset Structure Ratio (ASTi,t) adalah rasio dari nilai total fixed assets terhadap total aset

Risk Ratio (RSKi,t) adalah variabel bebas yang menunjukkan persentase perubahan atau

fluktuasi profit. Size (SZEi,t) adalah logaritma natural atas total aset.

Hasil Penelitian

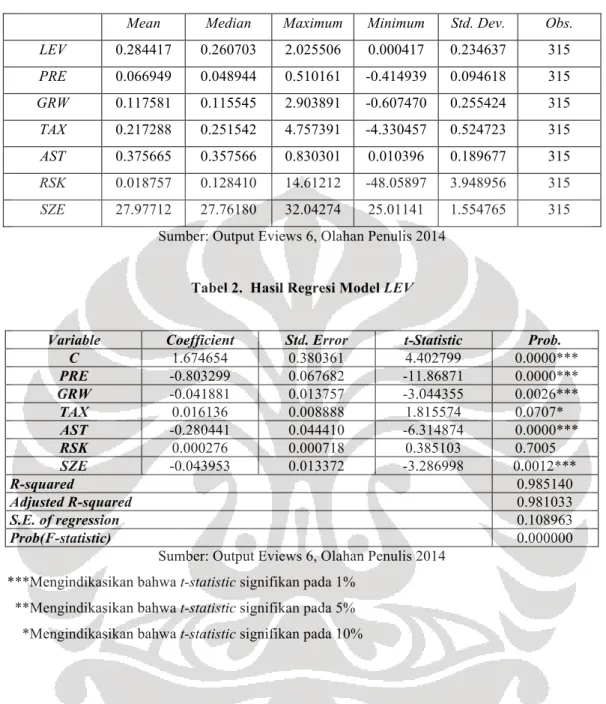

Statistik deskripstif merupakan data yang menunjukkan karakteristik dari data yang tersedia sebagai sampel penelitian. Berikut ini merupakan penjelasan mengenai statistik deskriptif variabel penelitian, antara lain Leverage (LEV), Profitabilitas (PRE), Pertumbuhan (GRW), Pajak (TAX), Struktur Aset (AST). Risiko (RSK) dan Ukuran Perusahaan (SZE) yang digambarkan melalui rata-rata, nilai tengah, nilai maksimum, nilai minimum dan standar deviasi.

Tabel 1. Deskriptif Statistik

Mean Median Maximum Minimum Std. Dev. Obs.

LEV 0.284417 0.260703 2.025506 0.000417 0.234637 315 PRE 0.066949 0.048944 0.510161 -0.414939 0.094618 315 GRW 0.117581 0.115545 2.903891 -0.607470 0.255424 315 TAX 0.217288 0.251542 4.757391 -4.330457 0.524723 315 AST 0.375665 0.357566 0.830301 0.010396 0.189677 315 RSK 0.018757 0.128410 14.61212 -48.05897 3.948956 315 SZE 27.97712 27.76180 32.04274 25.01141 1.554765 315 Sumber: Output Eviews 6, Olahan Penulis 2014

Tabel 2. Hasil Regresi Model LEV

Variable Coefficient Std. Error t-Statistic Prob.

C 1.674654 0.380361 4.402799 0.0000*** PRE -0.803299 0.067682 -11.86871 0.0000*** GRW -0.041881 0.013757 -3.044355 0.0026*** TAX 0.016136 0.008888 1.815574 0.0707* AST -0.280441 0.044410 -6.314874 0.0000*** RSK 0.000276 0.000718 0.385103 0.7005 SZE -0.043953 0.013372 -3.286998 0.0012*** R-squared 0.985140 Adjusted R-squared 0.981033 S.E. of regression 0.108963 Prob(F-statistic) 0.000000

Sumber: Output Eviews 6, Olahan Penulis 2014 ***Mengindikasikan bahwa t-statistic signifikan pada 1%

**Mengindikasikan bahwa t-statistic signifikan pada 5% *Mengindikasikan bahwa t-statistic signifikan pada 10%

Faktor-faktor independen dalam penelitian ini dapat mempengaruhi tingkat Leverage sebesar 98%. Berikut merupakan interpretasi dari setiap individual variabel independen yang meliputi profitabilitas (PRE), tingkat pertumbuhan (GRW), tingkat pajak (TAX), struktur aset (AST), tingkat risiko (RSK) dan ukuran perusahaan (SZE) terhadap variabel dependen yaitu tingkat leverage (LEV).

Dari hasil yang telah dirangkum dapat disimpulkan bahwa profitabilitas perusahaan-perusahaan manufaktur di Indonesia pada periode 2009-2013 mempunyai pengaruh negatif yang signifikan terhadap tingkat leverage perusahaan. Dengan indikator yang digunakan untuk melihat tingkat profitabilitas suatu perusahaan yaitu dari rasio net income after tax

meningkat maka perusahaan tersebut akan memiliki kemampuan yang lebih baik dalam menghasilkan profit. Sebagian besar profit tersebut akan digunakan sebagai internal fund perusahaan tersebut. Semakin tinggi tingkat profitabilitas suatu perusahaan maka internal fund yang dimiliki oleh perusahaan juga akan semakin besar jumlahnya. Dana tersebut akan digunakan sebagai sumber pendanaan internal bagi perusahaan itu sendiri.

Itu semua sesuai dengan teori pecking order, yang menjelaskan adanya hubungan negatif antara tingkat profitabilitas suatu perusahaan dengan tingkat leverage yang digunakannya. Hal ini didasarkan bahwa perusahaan ternyata lebih mengutamakan pendanaan untuk perusahaan yang berasal dari yang paling aman yakni internal fund yang berasal dari profit perusahaan. Jika pendanaan internal perusahaan tidak mencukupi maka akan menggunakan alternatif pendanaan eksternal.

Dari hasil yang telah dirangkum dapat disimpulkan bahwa tingkat pertumbuhan perusahaan-perusahaan manufaktur di Indonesia pada periode 2009-2013 mempunyai pengaruh negatif yang signifikan terhadap tingkat leverage perusahaan. Dengan indikator yang digunakan untuk melihat tingkat pertumbuhan suatu perusahaan dari net sales perusahaan tersebut. Semakin meningkatnya pendapatan suatu perusahaan, maka dapat dikatakan perusahaan tersebut sedang berkembang. Sehingga persentase dari perubahan pendapatan perusahaan dijadikan sebagai proxy dari variabel ini.

Teori trade-off dapat menjelaskan hal tersebut karena perusahaan yang memiliki tingkat pertumbuhan yang tinggi cenderung untuk membiayai investasinya dengan mengeluarkan saham, karena harga sahamnya relatif tinggi. Alasan lainnya adalah karena perusahaan yang tingkat pertumbuhannya tinggi cenderung menanggung costs of financial distress yang besar karena memiliki risiko kebangkrutan yang tinggi. Sehingga hubungan yang terjadi antara tingkat pertumbuhan dengan utang perusahaan adalah negatif. Disebabkan pengurangan pajak yang timbul akibat adanya pembayaran bunga karena berutang tidak begitu berarti bagi perusahaan yang sedang mengalami pertumbuhan yang cukup pesat.

Selain itu perusahaan dengan tingkat pertumbuhan tinggi akan cenderung menjaga debt ratio-nya pada level yang rendah atau dengan kata lain menjaga tingkat credit capacity-nya untuk berjaga-jaga apabila mereka membutuhkan lebih bacapacity-nyak dana dimasa yang akan datang untuk mendanai perusahaan.

Dari hasil yang telah dirangkum dapat disimpulkan bahwa TAX mempunyai pengaruh npositif yang signifikan terhadap tingkat leverage perusahaan. Semakin tinggi tingkat pajak yang dibayarkan perusahaan, maka semakin tinggi tingkat leverage perusahaan tersebut.

Penelitian oleh Mohammed Amidu (2007) di Ghana, tax rate dinyatakan berpengaruh terhadap tingkat leverage dan hubungan yang terjadi antara tax rate dan tingkat leverage adalah hubungan yang bersifat positif. Hal ini sesuai dengan yang diungkapkan oleh teori trade-off, dimana perusahaan akan cenderung untuk menggunakan utang yang lebih banyak sebab hal tersebut akan memberikan benefit pada perusahaan dari sisi pembayaran pajak perusahaan. Dengan semakin banyak utang yang digunakan oleh perusahaan maka semakin banyak pula komponen pembayaran beban bunga pada perhitungan net income perusahaan.

Sehingga, jumlah earnings before tax yang akan dikenakan pajak juga semakin kecil jumlahnya. Oleh karena itu, semakin tinggi tingkat pajak yang dibayarkan oleh perusahaan maka semakin banyak jumlah utang yang digunakan perusahaan tersebut untuk menghindari pembayaran beban pajak yang besar.

Dari hasil yang telah dirangkum dapat disimpulkan bahwa AST mempunyai pengaruh negatif yang signifikan terhadap tingkat leverage suatu perusahaan. Hal ini menjelaskan bahwa semakin tinggi struktur aktiva perusahaan, tingkat leverage perusahaan semakin rendah. Berdasarkan teori pecking order perusahaan dengan fixed assets yang rendah mempunyai lebih banyak masalah terhadap asimetri informasi antara investor dan manajer. Umumnya, perusahaan dengan fixed assets yang tinggi adalah perusahaan besar, yang dapat menerbitkan saham dengan harga yang fair sehingga tidak perlu menggunakan utang untuk mendanai investasi. Oleh sebab itu, struktur aset berpengaruh negatif terhadap utang perusahaan.

Hasil penelitian ini sama dengan yang dilakukan oleh Christianti (2006) menyatakan bahwa terdapat pengaruh negatif antara struktur aktiva dengan tingkat leverage perusahaan, dimana perusahaan yang sebagian besar modalnya tertanam dalam fixed assets, maka perusahaan akan mengutamakan pemenuhan modalnya dari modal sendiri, sedangkan utang sifatnya hanya sebagai pelengkap. Ini dikarenakan sebagian besar perusahaan manufaktur di Indonesia periode tahun 2009-2013 memiliki fixed asset yang bersumber dari utang, sehingga jika perusahaan memerlukan dana lebih baik perusahaan mengutamakan pemenuhan dana dari internal perusahaan agar tidak terjadi efek kebangkrutan perusahaan dikemudian hari akibat utang yang terlalu besar.

Dari hasil yang telah dirangkum dapat disimpulkan bahwa RSK mempunyai pengaruh positif tapi tidak signifikan terhadap tingkat tingkat leverage suatu perusahaan. Dalam perusahaan-perusahaan manufaktur di Indonesia periode 2009-2013, faktor risiko perusahaan tidak mempunyai pengaruh signifikan terhadap tingkat leverage perusahaan. Hal ini

banyak memiliki utang karena dana yang didapat dari utang tersebut digunakan untuk operasi perusahaan yang sangat berpengaruh terhadap aliran kas perusahaan. Tetapi jarang ada kreditur yang ingin menyalurkan pinjaman kepada perusahaan yang risikonya besar karena memilki risiko gagal bayar terhadap utangnya dan peluang untuk terjadinya kebangkrutan lebih besar.

Kenyataannya dalam memutuskan tingkat leverage, manajer kurang memperhatikan masalah risiko bisnis yang dihadapi dikarenakan terdapat faktor lain yang lebih berpengaruh. Risiko bisnis adalah ketidakpastian yang dihadapi perusahaan dalam menjalankan kegiatan bisnisnya. Pengaruh positif dari risiko bisnis terhadap tingkat leverage dikarenakan sikap manajemen perusahaan yang suka terhadap risiko tinggi, ditambah dengan tingginya peluang pertumbuhan laba di industri manufaktur berdasarkan data historikal. Sehingga merasa optimis dengan pertumbuhan perusahaan di masa depan walaupun keadaan perusahaan sekarang dalam risiko yang tinggi.

Berdasarkan hasil penelitian yang dilakukan oleh Titman dan Wessel (1988) sesuai dengan teori pecking order adalah sebaliknya dimana membuktikan bahwa semakin tinggi risiko yang dihadapi oleh perusahaan maka jumlah utang yang dimiliki oleh perusahaan semakin sedikit. Hal ini dikarenakan dengan semakin tingginya risiko yang dihadapi oleh perusahaan maka kemampuan perusahaan untuk membayar bunga dan melunasi utangnya juga menurun. Sehingga akan menjadi incentive bagi perusahaan bila tidak menggunakan utang.

Dari hasil yang telah dirangkum dapat disimpulkan bahwa SZE mempunyai pengaruh negatif yang signifikan terhadap tingkat tingkat leverage suatu perusahaan. Berdasarkan penelitian yang dilakukan oleh Titman dan Wessel (1988) hasilnya sama dengan penelitian ini, dimana ternyata hubungan yang terjadi antara ukuran perusahaan dengan tingkat leverage adalah hubungan negatif Berdasarkan teori trade-off, karena perusahaan kecil cenderung memilki akses terbatas terhadap equity capital market dan adanya information asymmetry. Information asymmetries antara pihak internal dan pihak eksternal pada perusahaan yang besar cenderung lebih sedikit dibandingkan dengan perusahaan kecil. Dengan kata lain, informasi pada perusahaan besar bersifat lebih transparan atau lebih mudah diakses oleh pihak luar, sehingga perusahaan cenderung mendanai keuangannya dari sumber yang sensitif terhadap informasi internal, yaitu dengan ekuitas melalui pasar modal. Jadi, ukuran perusahaan justru berbanding terbalik dengan tingkat leverage perusahaan

Sehingga untuk memperoleh dana bagi perusahaan kecil bergantung pada utang. Karena itulah, menurut teori ini perusahaan kecil cenderung menggunakan utang yang lebih

banyak dibandingkan perusahaan besar. Ini membuktikan bahwa terdapat hubungan negatif antara ukuran perusahaan dengan tingkat leverage perusahaan.

Kesimpulan

Berdasarkan rangkaian teori dan uji statistik yang telah disusun di atas, penelitian ini menemukan bahwa :

1. Profitabilitas (PRE) berpengaruh signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien negatif. Hal ini menunjukan bahwa semakin tinggi tingkat profitabilitas perusahaan, maka semakin menurun tingkat leverage karena perusahaan akan memilih untuk menggunakan pendanaan internal sebagai upaya awal daripada pendanaan eksternal. Dana internal tersebut diperoleh dari keuntungan yang dihasilkan dari kegiatan perusahaan.

2. Tingkat pertumbuhan (GRW) berpengaruh signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien negatif. Hal ini menunjukan bahwa perusahaan dengan tingkat pertumbuhan tinggi akan semakin menurun tingkat leverage karena perusahaan cenderung untuk menjaga debt ratio-nya pada level yang rendah untuk berjaga-jaga apabila perusahaan membutuhkan lebih banyak dana dimasa yang akan datang.

3. Tingkat pajak (TAX) berpengaruh signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien positif. Hal ini menunjukan bahwa semakin tinggi tingkat pajak, perusahaan akan meningkatkan tingkat leverage karena adanya tax shield dari penggunaan utang tersebut.

4. Struktur aset (AST) berpengaruh signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien negatif. Hal ini menunjukan bahwa perusahaan besar yang memiliki struktur aset tinggi dapat menerbitkan saham dengan harga yang fair sehingga tidak perlu menggunakan utang untuk mendanai investasinya.

5. Tingkat risiko (RSK) berpengaruh tidak signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien positif. Hal ini menunjukan bahwa semakin tinggi tingkat risiko perusahaan, semakin tinggi pula tingkat leverage perusahaan. Perusahaan yang suka dengan risiko tinggi akan menggunakan utang untuk meningkatkan kegiatan operasional perusahaan sehingga dapat meningkatkan nilai perusahaan. Ditambah lagi dengan keyakinan bahwa peluang pertumbuhan laba di industri manufaktur cukup baik berdasarkan data historikal.

6. Ukuran perusahaan (SZE) berpengaruh signifikan terhadap tingkat leverage. Hasil penelitian menunjukan koefisien negatif. Hal ini menunjukan bahwa semakin besar perusahaan, semakin kecil tingkat leverage yang dimilikinya. Perusahaan kecil cenderung memiliki akses terbatas terhadap equity capital market. Sehingga untuk membiayai kebutuhan dana perusahaan, perusahaan kecil lebih bergantung pada utang.

References

Agustina, Nurani. (2009). Analisis Pengaruh Faktor Profitabilitas, Tingkat Pertumbuhan, Tingkat Pajak, Struktur Asset, Risiko, dan Ukuran Bank Terhadap Struktur Modal Bank di Indonesia Pada Periode Penelitian 2003 Hingga 2007. Skripsi Fakultas Ekonomi Universitas Indonesia.

Amidu, Mohammed. (2007). Determinants of Capital Structure of Banks in Ghana : An Empirical Approach.

Journal of Management, Vol.2 No.1, 67-69.

Baltagi, B.H. (2005). Econometric Analysis of Panel Data. England: John Wiley and Sons Ltd.

Chen, Li-Ju. (2010). How the Pecking-Order Theory Explain Capital Structure.Graduate School of Business and Operations Management, Chang Jung Christian University, Taiwan.

Christianti, A. (2006). Penentuan Perilaku Kebijakan Struktur Modal Pada Perusahaan Manufaktur di Bursa Efek Jakarta: Hipotesis Static Trade-Off atau Pecking Order Theory. Simposium Nasional Akuntansi 9, Padang, 23-26 Agustus 2006, 1-20.

Gujarati, Damodar dan D.C Porterr. (2009). Basic Econometrics. Singapore: McGraw-Hill.

Hidayati, Nuril. (2010). Pengaruh Struktur Kepemilikan, Profitabilitas, Ukuran Perusahaan, Pertumbuhan Aktiva dan Risiko Bisnis Terhadap Struktur Modal Pada Perusahaan yang masuk Dalam Kelompok Jakarta Islamic Indeks Masa tahun 2005-2007. Skripsi Fakultas Syari’ah Universitas Islam Negeri Sunan Kalijaga Yogyakarta.

Hotbonar, Sinaga. (1999). Assets Liability Management Dalam Kaitannya dengan Struktur Keuangan Perusahaan. Usahawan, No.3 TH. XXVIII, Maret.

Kesuma, Ali. (2009). Analisis Faktor yang Mempengaruhi Struktur Modal serta Pengaruhnya terhadap Harga Saham Perusahaan Real Estate yang Go Public di Bursa Efek Indonesia. Jurnal Manajemen dan Kewirausahaan, Volume 11 No. 1, 38-45.

Mas’ud, Masdar. (2009). Faktor-Faktor Penentu Struktur Modal serta Dampaknya Terhadap Nilai Perusahaan (Studi pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia dan Bursa Efek Malaysia). Universitas Muslim Indonesia Makassar.

Megginson. (1997). Corporate Finance Theory. Addison-Wesley Educational Publisher Inc.

Modigliani, F., & Miller, M. H. (1958). The Cost of Capital, Corporation Finance, and The Theory of Investment. American Economic Review 48, 261–297.

Modigliani, F., & Miller, M. H. (1963). Corporate Income Taxes and the Cost of Capital: a Correction (in communications). American Economic Review 53, 433-443.

Nachrowi, D.N., & Usman, H. (2006). Pendekatan Populer Praktis Ekonometrika untuk Analisis Ekonomi dan Keuangan. Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Ooi, J. (1999). Determinant of Capital Structure : Evidence on U.K. Property Companies. Journal of Property

Investment and Finance, Vol. 17 No. 5, 464-480.

Rajan, G.R., & L. Zingales. (1995). What Do We Know About Capital Structure? Some Evidence From International Data. Journal of Finance, 50, 1421-1460.

Ross, Stephen A., Randolph W. Westerfield, Jeffrey F. Jaffe. (2001). Corporate Finance 6th Edition. New York: McGraw-Hill.

Sayeed, Mohammad Abu. (2011). The Determinant of Capital Structure for Selected Bangladeshi Listed Companies. International Review of Business Research Papers, Vol. 7. No. 2. March 2011, 21-36.

Sitepu, Rasidin K.K. dan Sinaga, Bonar. (2007). Aplikasi Model Ekonometrika. Bogor: Program Studi Ilmu Ekonomi Pertanian Sekolah Pascasarjana IPB.

Timan, S., & Wessel, R., (1988). The Determinant of Capital Structure Choices. Journal of Finance, Vol. 43 No.1, 1-19.

Winarno. W. (2009). Analisis Ekonometrika dan Statistika dengan Eviews. Yogyakarta: UPP STIM YKPN. Wu, Liansheng., & Heng Yue. (2009). Corporate tax, capital structure, and the accessibility of bank loans:

Yue, Ho-Yin. (2011). Determinants of Corporate Capital Structure Under Different Debt Maturities. School of Finance, Shanghai University of Finance and Economics, Shanghai, China.