DETERMINAN KEPATUHAN WAJIB PAJAK BADAN DENGAN NIAT SEBAGAI

PEMEDIASI DARI PERSPEKTIF PLANNED BEHAVIOUR THEORY

Determinant Of Tax Compliace With Intention As Mediation From Planned Behaviour Theory Perspective

Rachmawati Meita Oktaviani

Jurusan Akuntansi, Fakultas Ekonomika dan Bisnis, Univeritas Stikubank

meita.rachma@gmail.com ABSTRAK

Peneliian bertujuan untuk menguji dan menganalisis sikap, norma subjektif, dan kontrol keperilakuan denganniat sebagai variabel pemediasi terhadap kepatuhan wajib pajak. Populasi dalam penelitian ini adalah tax professional yang terdapat di KPP Semarang Barat.Teknik sampel yang digunakan didasarkan pada convenience sampling dengan tujuan kemudahan.Teknik analisa data dilakukan dengan regresi menggunakan path analysis.Hasil penelitian menunjukkan bahwa sikap dan kontrol keperlakukan berpengaruh terhadap niat taat pajak. Sementara hasil berbeda ditunjukkan oleh variabel norma subjektif. Disamping itu sikap, norma subjektif dan kontrol keperilakukan memiliki pengaruh terhadap kepatuhan wajib tetapi hasil berbeda ditunjukkan oleh variabel niat yang justru tidak berpengaru terhadap kepatuhan wajib pajak.

Kata Kunci: sikap, norma subjektif, kontrol keperilakukan, niat, kepatuhan wajib pajak

ABSTRACT

This study aims to examine and analyze of attitude, subjective norm and perceived behavioral control with intention as intervening variabel to tax compliance. Population in this study is tax professional in KPP Semarang Barat. The selection for sampling method is convenience sampling or sampling which selection by easyer. The samples echievement is 86 respondents. Technique analyze for data is regression with path analyze. Finding of this research indicated the effect of attitude and perceived behavioral control influential toward taxpayer intention, subjective norm not influential toward taxpayer intention. Attitude,subjectif norm and perceived behavioral control influential toward tax compliance, intention not influential toward tax compliance.

Keywords: attitude, subjective norm, perceived behavioral control, intention, tax compliance

PENDAHULUAN

Besarnya penerimaan pajak tidak terlepas dari peran serta Wajib Pajak dalam membayar pajak. Mengingat pentingnya peranan pajak, Pemerintah melakukan upaya untuk memaksimalkan peneriman pajak. Upaya yang dilakukan yaitu pemberlakukan Self Assesment System dalam pemungutan pajak. Sistem ini memberikan kepercayaan kepada Wajib Pajak dalam menghitung, membayar, dan melaporkan seluruh pajak yang menjadi kewajibannya sesuai dengan ketentuan pajak yang berlaku.

Salah satu resiko Self Assesment System

yaitu, praktik sistem ini sulit dilaksanakan sesuai dengan harapan karena kemungkinan disalahgunakan. Hal ini dikuatkan oleh

penelitian Novianti (1997) dalam Anisa (2012) yang menyebutkan bahwa Wajib Pajak seringkali tidak melaporkan atau mencantumkan pajak penghasilannya. Hal ini membuktikan bahwa penerapan Self Assesment System belum mampu meningkatkan kepatuhan Wajib Pajak.

Kepatuhan yang dimaksud berkaitan dengan Wajib Pajak menghitung dengan benar pajak yang terutang, membayar pajak tepat waktu dan melaporkan semua informasi tepat waktu. Jamin (2001) dalam Anisa (2012) mengungkapkan bahwa tingkat kepatuhan Wajib Pajak Badan lebih baik dibanding Wajib Pajak Orang Pribadi. Hal ini dapat terjadi karena sebagian besar Wajib Pajak Badan menggunakan jasa konsultan dalam menangani

masalah pajak perusahaan, sedangkan Wajib Pajak Orang Pribadi mengurus sendiri masalah pajaknya.

Beberapa peneliti terdahulu menggunakan

Theory of Planned Behaviour untuk melakukan penelitian tentang kepatuhan Wajib Pajak baik untuk Wajib Pajak Badan maupun Wajib Pajak Orang Pribadi. Secara garis besar model Theory of Planned Behaviour membantu memberikan penjelasan bahwa perilaku Wajib Pajak yang patuh akan peraturan perpajakan dapat dipengaruhi oleh sikap, norma subjektif, serta kontrol keperilakuan yang dipersepsikan.

Mustikasari (2007) melakukan penelitian terhadap kepatuhan Wajib Pajak dengan objek perusahaan industri pengelolaan kelas menengah dan besar. Hasil penelitiannya menyebutkan bahwa sikap, norma subjektif, dan kontrol perilaku yang dipersepsikan berpengaruh secara signifikan pada perilaku kepatuhan Wajib Pajak. Harinudin (2009) dalam Dwi (2012) menyebutkan kepatuhan Wajib Pajak dengan objek pada perusahaan besar yang terdaftar dalam KPP di Jakarta. Hasil dari penelitian menunjukkan persepsi kontrol keperilakuan berpengaruh negatif terhadap kepatuhan pajak, namun berpengaruh positif terhadap niat.

Hasil berbeda ditunjukkan oleh penelitian Bambang&Widi (2010) yang menyebutkan bahwa sikap, kontrol keperilakuan dan niat perbengaruh terhadap kepatuhan Wajib Pajak. Sedangkan norma subjektif tidak berpengaruh terhadap kepatuhan Wajib Pajak.

LANDASAN TEORI DAN

PENGEMBANGAN HIP[OTESIS Theory Of Planned Behaviour (TPB)

Theory of Planned Behavior (TPB) yang dikembangkan oleh Ajzen merupakan pengembangan dari Theory Reasonable Action

(TRA) yang berhubungan dengan perilaku individu. Teori TRA berhubungan dengan variabel sikap dan norma subjektif sementara dalam TPB dikembangkan satu varibel tambahan yaitu kontrol keperilakuan yang dipersepsikan. TPB tidak secara langsung berhubungan dengan jumlah atas kontrol yang dimiliki seseorang, teori ini lebih menekankan

pengaruh yang mungkin dari kontrol perilaku yang dipersepsikan dalam mencapai tujuan atas sebuah perilaku (Dwi, 2012). Theory of Planned Behavior (TPB) menunjukkan bahwa tindakan manusia diarahkan oleh tiga jenis keyakinan yaitu:

1. Keyakinan perilaku (behavioral beliefs), merupakan keyakinan tentang kemungkinan akan terjadi sebuah perilaku dalam TRA dikaitkan dengan sikap (attitude).

2. Keyakinan normatif (normative control), merupakan keyakinan mengenai harapan-harapan normatif yang muncul karena pengaruh orang lain dan motivasi untuk menyetujui harapan-harapan tersebut dalam TRA dikaitkan dengan norma subjektif (subjective norm).

3. Keyakinan kontrol (control beliefs), merupakan kepercayaan mengenai keberadaan faktor-faktor yang akan memfasilitasi atau menghalangi kinerja dari perilaku. Faktor tersebut dalam TRA hal ini belum ada yang kemudian dalam TPB dikembangkan disebut dengan kontrol keperilakuan yang dipersepsikan (perceived behavioral control).

Kepatuhan Wajib Pajak (Tax Compliance )

Kepatuhan adalah pemenuhan kewajiban perpajakan yang dilakukan oleh Wajib Pajak dalam rangka memberikan kontribusi bagi pembangunan, dalam pemenuhannya diberikan secarasukarela.

Http://www.bambanghariyanto.com).

Kepatuhan merupakan motivasi seseorang, kelompok, dan atau organisasi untuk berbuat atau tidak berbuat sesuatu sesuai dengan peraturan yang telah ditetapkan.

(www.pajakonline.com). Pernyataan tersebut mengacu pada keadaan dimana Wajib Pajak memenuhi semua kewajiban perpajakan dan melaksanakan hak perpajakannya (Nurmantu, 2003:148 dalam Mira 2011). Berikut ini karakteristik Wajib Pajak yang patuh berdasarkan PMK No. 192/PMK.03/2007 : a. Tepat waktu penyampaian Surat

Pemberitahuan (SPT) dalam 3 (tiga) tahun terakhir.

b. Penyampaian SPT masa yang terlambat dalam tahun terakhir untuk masa pajak dari

Januari sampai November tidak lebih dari masa pajak untuk setiap jenis pajak dan tidak berturut-turut.

c. SPT masa yang terlambat seperti dimaksud dalam huruf b telah disampaikan tidak lewat batas waktu penyampaian SPT masa untuk masa pajak berikutnya.

d. Tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak, meliputi keadaan pada tanggal 31 Desember tahun sebelum penetapan sebagai Wajib Pajak patuh dan tidak termasuk utang pajak yang belum melewati batas akhir pelunasan.

e. Laporan keuangan diaudit oleh akuntan publik atau lembaga pengawas keuangan pemerintah dengan pendapat wajar tanpa pengecualian selama tiga tahun berturut-turut dengan ketentuan disusun dalam bentuk panjang (long form report) dan menyajikan rekonsiliasi laba rugi komersial dan fiskal bagi Wajib Pajak yang menyampaikan SPT tahunan dan juga pendapat akuntan atas laporan keuangan yang diaudit ditandatangani oleh akuntan publik yang tidak dalam pembinaan lembaga pemerintah pengawas publik.

f. Tidak pernah dijatuhi hukuman karena melakukan tindak pidana di bidang perpajakan berdasar pada putusan pengadilan yang memilliki kekuatan hukum tetap dalam jangka waktu 5 tahun terakhir.

Santoso (2008) dalam Mira (2011) menyatakan bahwa terdapat dua jenis kepatuhan yaitu kepatuhan administratif dan kepatuhan teknis. Kepatuhan administratif atau kepatuhan formal, yaitu kepatuhan yang terkait dengan ketentuan umum dan tata cara perpajakan. Sedangkan kepatuhan teknis atau kepatuhan material adalah kepatuhan yang terkait dengan kebenaran pengisian SPT dalam menentukan jumlah pajak yang harus dibayar.

Niat

Menurut Kamus Besar Bahasa Indonesia niat ialah maksud atau tujuan suatu perbuatan, dan kehendak (keinginan dalam hati) untuk melakukan sesuatu. Niat berkaitan erat dengan

motivasi yang ada dalam diri seseorang secara sadar maupun tidak sadar untuk melakukan tindakan dengan suatu tujuan tertentu (Novita, 2010). Kaitannya dengan Theory of Planned Behaviour yaitu perilaku yang timbul dalam individu karena adanya intensi atau niat untuk berperilaku. Munculnya niat berperilaku selain ditentukan oleh sikap, norma subjektif, niat juga ditentukan oleh kontrol keperilakuan (Dwi, 2012).

Ajzen (2002) dalam Novita (2010) mengatakan bahwa hambatan yang mungkin timbul pada saat perilaku ditampilkan dapat berasal dari dalam diri sendiri maupun lingkungan. Secara berurutan behavioral beliefs

menghasilkan sikap terhadap perilaku,

normative beliefs menghasilkan tekanan sosial yang dipersepsikan atau norma subjektif, dan

control beliefs menimbulkan kontrol

keperilakuan yang dipersepsikan.

Sikap (Attitude)

Berdasarkan paparan diatas salah satu faktor pembentuk kepatuhan adalah sikap, dalam penelitian ini yang dimaksudkan adalah sikap Wajib Pajak. Jalaluddin (1996) dalam Novita (2010) mendefinisikan sikap adalah kecenderungan bertindak, berpersepsi, dan berpikir, dalam menghadapi objek, ide, situasi, atau nilai. Sikap bukan perilaku melainkan kecenderungan untuk berperilaku dengan cara-cara tertentu terhadap objek sikap. Objek sikap boleh berupa benda, orang, tempat, gagasan atau situasi, atau kelompok. Sikap merupakan suatu bentuk evaluasi atau reaksi perasaan seseorang baik itu perasaan mendukung atau tidak mendukung terhadap suatu objek yang akan disikapi.

Sikap mempunyai peran penting dalam menjelaskan perilaku seseorang dalam bertindak, walaupun masih banyak faktor lain yang mempengaruhi perilaku seperti latar belakang individu dan motivasi. Secara timbal balik faktor lingkungan juga mempengaruhi sikap dan berperilaku. Sikap yang dimaksudkan dalam penelitian ini adalah seberapa besar tingkat keyakinan Wajib Pajak untuk melakukan kepatuhan perpajakanya.

Norma Subjektif (Subjective Norm)

Faktor kedua yang mempengaruhi kepatuhan adalah norma subjektif. Norma subjektif adalah persepsi individu tentang pengaruh sosial dalam membentuk perilaku tertentu. Norma subjektif merupakan fungsi dari harapan yang dipersepsikan individu dimana satu atau lebih orang disekitarnya menyetujuai perilaku tertentu dan memotivasi individu tersebut untuk mematuhi mereka (Ajzen dalam Mustikasari, 2007). Sejauh mana seseorang memiliki motivasi untuk mengikuti pandangan orang terhadap perilaku yang akan dilakukannya.

Keyakinan normatif yaitu keyakinan tentang harapan normatif orang lain yang memotivasi seseorang untuk memenuhi harapan tersebut. Keyakinan normatif merupakan indikator yang menghasilkan norma subjektif. Jadi norma subjektif adalah persepsi seseorang tentang pengaruh sosial dalam membentuk perilaku tertentu. Kaitannya dengan penelitian ini adalah keyakinan Wajib Pajak tentang pengaruh orang sekitar atau faktor lain yang memotivasi Wajib Pajak untuk melakukan kepatuhan perpajakanya.

Kontrol Keperilakuan (Perceived Behavioral Control)

Sedangkan faktor ketiga yang mempengaruhi kepatuhan adalah kontrol keperilakuan. Ajzen (2002) dalam Novita (2010) mengatakan bahwa keperilakuan mempengaruhi niat didasarkan atas asumsi bahwa kontrol keperilakuan yang dipersepsikan oleh individu akan memberikan implikasi motivesi pada orang tersebut. Hal ini menunjukkan bahwa niat akan terbentuk apabila individu merasa mampu untuk menampilkan perilaku yang dilakukannya. Kontrol keperilakuan yang dipersepsikan memilki dua pengaruh yaitu pengaruh terhadap niat berperilaku dan terhadap perilaku.

Kontrol keperilakuan merupakan keyakinan tentang keberadaan hal-hal yang mendukung atau menghambat perilaku yang akan ditampilkan dan persepsinya tentang seberapa kuat hal-hal yang mendukung dan menghambat perilaku tersebut. Semakin positif sikap terhadap perilaku dan norma subjektif

maka semakin besar juga kontrol keperilakuan yang dipersepsikan seseorang sehingga semakin kuat nilai seserorang untuk memunculkan perilaku tertentu. Kontrol perilaku dalam penelitian ini yaitu keyakinan Wajib Pajak tentang seberapa kuat usaha yang dilakukan untuk memaksimalkan Kepatuhan Wajib Pajak.

Pengembangan Hipotesis

Hipotesa yang dikembangkan berdasarkan paparan diatas adalah sebagai berikut:

Pengaruh Sikap terhadap Niat Wajib Pajak untuk Taat Pajak

Sikap terhadap kepatuhan pajak dibentuk oleh keyakinan Wajib Pajak untuk melakukan tindakan kepatuhan terhadap kewajiban yang dimilikinya. Berdasarkan Theory of Planned Behavior niat dipengaruhi melakukan atau tidak melakukan perilaku dipengaruhi oleh sikap. Hal ini didukung dengan hasil penelitian Mustikasari (2007), Hanno & Violette (1996) dalam Bambang&Widi (2010) menyebutkan bahwa antara sikap memiliki pengaruh terhadap niat Wajib Pajak untuk taat pajak. Berdasarkan paparan diatas hipotesanya adalah sebagai berikut:

H1: Sikap berpengaruh terhadap niat Wajib Pajak taat pajak.

Pengaruh Norma Subjektif terhadap Niat Wajib Pajak

Norma subjektif adalah harapan yang dipersepsikan individu saat satu atau lebih orang di sekitarnya menyetujui perilaku tertentu dan memotivasi individu tersebut untuk mengikuti mereka (Ajzen, 1991) dalam Dwi (2012). Berdasarkan Theory of Planned Behavior niat dipengaruhi melakukan atau tidak melakukan perilaku dipengaruhi oleh oleh norma subjektif. Akan tetapi teori tersebut tidak sejalan dengan hasil penelitian Bambang&Widi (2010) menyebutkan bahwa norma subjektif tidak memiliki pengaruh terhadap kepatuhan Wajib Pajak. Berdasarkan paparan diatas hipotesanya adalah sebagai berikut:

H2: Norma subjektif berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

Pengaruh Kontrol Keperilakuan terhadap Niat Wajib Pajak

Kontrol keperilakuan merupakan tingkat kendali atas diri Wajib Pajak dalam melakuakan perilaku tertentu dibidang perpajakan. Apabila dalam diri seseorang memiliki keperilakuan yang kuat maka kasus seperti kepatuhan pajak dapat diminimalkan. Menurut Theory of Planned Behavior niat selain dipengaruhi oleh sikap dan norma subjektif juga dipengaruhi oleh kontrol keperilakuan yang dipersepsikan. Pendapat ini menguatkan penelitian sebelumnya yang dilakukan Mustikasari (2007) dan Dwi Agustiantono (2012) bahwa kontrol keperilakuan berpengaruh terhadap niat. Berdasarkan paparan diatas maka hipotesisnya adalah:

H3: Kontrol keperilakuan berpengaruh terhadap niat Wajib Pajak

Pengaruh Sikap terhadap Kepatuhan Wajib Pajak

Sikap bukan merupakan suatu perilaku, tetapi sikap merupakan reaksi maupun persepsi seseorang untuk mendukung atau tidak mendukung suatu objek. Reaksi yang ditimbulkan atas suatu objek dapat berasal dari diri sendiri maupun orang lain (Jati, 2011).

Theory of Planned Behavior menyebutkan bahwa, apabila seseorang percaya bahwa menampilkan perilaku tertentu akan mengarahkan pada hasil yang positif maka akan memiliki sikap favorable, sedangkan orang yang percaya bahwa menampilkan perilaku akan mengarahkan pada hasil yang negatif maka akan memiliki sikap unfavorable. Berdasarkan paparan diatas maka hipotesanya sebagai berikut:

H4: Sikap berpengaruh terhadap kepatuhan Wajib Pajak.

Pengaruh Norma Subjektif terhadap

Kepatuhan Wajib Pajak

Norma subjektif merupakan faktor dari luar individu yang berisi persepsi seseorang tentang apakah orang lain akan menyetujui atau tidak menyetujui perilaku yang ditampilkan. Jati (2011) menyatakan bahwa norma subjektif dibangun melalui tekanan sosial dan pengaruh orang-orang disekitar ahli pajak yang dianggap penting. Jika orang disekitar ahli pajak yang

dianggap penting memiliki sikap positif, maka ahli pajak akan patuh pajak. Dalam Theory of Planned Behavior norma subjektif diidentikkan dengan dua hal yaitu keyakinan seseorang tentang reaksi apakah individu perlu atau tidak perlu melakukan suatu perilaku, dan motivasi individu untuk mengikuti orang lain. Berdasarkan paparan diatas maka hipotesisnya adalah sebagai berikut:

H5: Norma subjektif berpengaruh terhadap kepatuhan Wajib Pajak

Pengaruh Kontrol Keperilakuan terhadap Kepatuhan Wajib Pajak

Kontrol keperilakuan dapat mempengaruhi perilaku baik itu secara langsung maupun tidak langsung. Pengaruh langsung akan muncul apabila terdapat actual control

yang berada diluar kehendak individu Ajzen (1988) dalam Dwi Agustiantono (2012). Theory of Planned Behavior menyebutkan bahwa kontrol keperilakuan tidak hanya menekankan pada intensi, tetapi ada faktor lain yang tidak ada dibawah kontrol individu misalnya ketersediaan sumber dan kesempatan untuk menampilkan perilaku. Pendapat ini telah dibuktikan dalam penelitian yang dilakukan Bambang&Widi (2010), Dwi (2012) kontrol perilaku berpengaruh langasung terhadap kepatuhan Wajib Pajak. Berdasarkan paparan diatas maka hipotesisnya adalah sebagai berikut:

H6: Kontrol keperilakuan berpengaruh terhadap kepatuhan Wajib Pajak. Pengaruh Niat terhadap Kepatuhan Wajib Pajak

Niat merupakan dasar untuk berperilaku, sebab perilaku tidak akan terjadi tanpa adanya niat dalam diri individu. Jika niat yang dimiliki adalah niat yang positif maka akan menjadikan perilaku yang baik dan mendatangkan manfaat (Dwi Agustiantono, 2012). Menurut Theory of Planned Behavior seseorang dapat bertindak berdasarkan intensi jika memiliki kontrol terhadap perilakunya. Pendapat ini membuktikan penelitian yang dilakukan sebelumnya. Berdasarkan penelitian dari Hanno & Violette (1996) dalam Mustikasari (2007), Novita (2010) membuktikan bahwa niat

berpengaruh terhadap Kepatuhan Wajib Pajak. Berdasarkan paparan diatas maka hipotesanya adalah sebagai berikut :

H7: Niat berpengaruh terhadap Kepatuhan Wajib Pajak

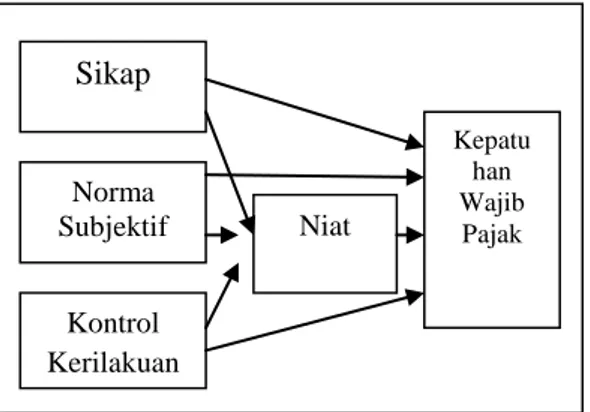

Kerangka Pemikiran Teoritik

Berdasarkan atas paparan diatas maka kerangka pemikiran teoritik yang dikembangkan dalam penelitian ini digambarkan dalam gambar sebagai berikut:

Gambar 1. Kerangka Pemikiran Teoritik

METODE PENELITIAN Populasi dan Sampel

Lokasi dalam penelitian ini dilakukan kota Semarang. Populasi adalah seluruh wajib Pajak Badan di Kantor Pelayanan Pajak Semarang Barat. Teknik pengambilan sampel menggunakan teknik conviniance sampling

dimana pemilihan sampel dilakukan karena faktor kemudahan.

Definisi Operasional Variabel dan

Pengukuran Sikap (Attitude)

Sikap adalah aspek perasaan dan merupakan sebuah ciri yang dimiliki oleh Wajib Pajak Badan terhadap kepatuhan perpajakannya. Data dalam penelitian ini diperoleh melalui pembagian kuesioner kepada para responden. Indikator yang digunakan dalam penelitian ini yang mereplikasi dari Bambang&Widi (2010) adalah:

1) Pemahaman Wajib Pajak terhadap peraturan perpajakan

2) Wajib Pajak membayar sesuai dengan yang sebenarnya

3) Wajib Pajak melaporkan sesuai dengan pajak yang

4) Wajib pajak mendapatkan manfaat pajak secara transparan

5) Perasaan diuntungkan dari sistem yang digunakan pengelolaan pajak

Norma Subjektif (Subjective Norm)

Norma subjektif terhadap kepatuhan pajak adalah kekuatan pengaruh pandangan orang-orang disekitar Wajib Pajak terhadap perilaku kepatuhan yang dilakukannya. Norma subjektif dipengaruhi oleh kepercayaan-kepercayaan tentang harapan yang dimiliki oleh individu yang melakukan perilaku terhadap pandangan orang lain agar dapat menerima dan melakukan motivasi terhadap perilaku yang ditunjukkan (Dwi, 2012). Indikator yang digunakan dalam penelitian ini yang mereplikasi dari Bambang&Widi (2010) adalah:

1) Niat dan kepatuhan yang muncul karena pengaruh teman

2) Niat dan kepatuhan yang muncul karena pengaruh konsultan pajak

3) Niat dan kepatuhan yang muncul karena pengaruh petugas pajak

4) Niat dan kepatuhan yang muncul karena pengaruh pimpinan perusahaan

5) Niat dan kepatuhan yang muncul karena pengaruh media cetak dan elektronik

Kontrol Keperilakuan (Perceived Behavioral Control)

Kontrol keperilakuan adalah sejumlah kontrol yang diyakini akan mendorong Wajib Pajak dalam menampilkan perilaku kepatuhan pajak. Kontrol keperilakuan dapat mempengaruhi perilaku baik itu secara langsung maupun tidak langsung. Menurut TPB, kontrol keperilakuan dipengaruhi oleh kepercayaan-kepercayaan kontrol berupa hal-hal yang dapat mendukung atau menghambat perilaku yang ingin ditunjukkan oleh individu. Indikator yang digunakan dalam penelitian ini yang mereplikasi dari Bambang&Widi (2010) adalah:

1) Kemungkinan Wajib Pajak diperiksa fiskus 2) Kemungkinan Wajib Pajak dikenai sanksi

administrasi maupun pidana

3) Kemungkinan pelaporan yang dilakukan oleh pihak ketiga

Sikap Norma Subjektif Kontrol Kerilakuan Niat Kepatu han Wajib Pajak

4) Pemanggilan pendahuluan oleh pihak

Account Representative Niat

Niat merupakan kecenderungan yang dialami oleh Wajib Pajak dalam mematuhi kewajiban pajaknya. Kaitannya dengan TPB yaitu perilaku yang muncul dalam diri individu disebabkan karena adanya niat untuk berperilaku yang mana niat tersebut ditentukan oleh kontrol keperilakuan. Indikator yang digunakan dalam penelitian ini yang mereplikasi dari Bambang&Widi (2010) adalah:

1) Kecenderungan untuk berperilaku patuh pajak

2) Keputusan untuk taat pajak

Kepatuhan Wajib Pajak

Kepatuhan Wajib Pajak diukur dengan menggunakan instrumen yang mengacu pada syarat Wajib Pajak berdasarkan PMK No. 192/PMK 03/2007 tentang kriteria Wajib Pajak.

Kepatuhan yang dimaksud yaitu kepatuhan perhitungan, kepatuhan pembayaran dan kepatuhan pelaporan SPT. Indikator yang digunakan dalam penelitian ini yang mereplikasi dari Bambang&Widi (2010) adalah:

1) Perhitungan sesuai dengan peraturan yang berlaku

2) Pembayaran tepat waktu 3) Pelaporan tepat waktu

HASIL ANALISIS DAN PEMBAHASAN Pengujian Instrumen

Uji instrumen ini dilakukan dengan menggunakan Uji Validitas, Uji Reliabilitas, Uji Normalitas, dan Uji Asumsi Klasik yang terdiri atas uji multikolinearitas dan uji heterokdedastisitas. Berdasarkan uji tersebut data dinyatakan layak untuk dilakukan pada tahap selanjutnya yaitu analisa data Bersumber dari data diatas secara keseluruhan

dapat disimpulkan bahwa nilai tanggapan responden memiliki variasi yang besar.

Metoda Analisa Data

Analisis regresi linier berganda dengan analisis jalur dilakukan untuk menganalisis

variabel-variabel independen secara statistik berpengaruh signifikan terhadap variabel dependen.

Regresi Linier Berganda

Regresi Linier berganda dilakukan dalam 2 pengujian dengan hasil pengujian ditampilkan dalam tabel sebagai berikut:

Tabel 2. Regresi Linear Berganda (Persamaan 1)

Coefficientsa Model Unstandardized Coefficients Standardized Coefficients T Sig. B Std. Error Beta 1 (Constant) 2.269 1.348 1.684 .096 Sikap .155 .049 .316 3.171 .002 norma_subjektif .093 .050 .187 1.865 .066 kontrol_keperilakuan .126 .061 .208 2.066 .042

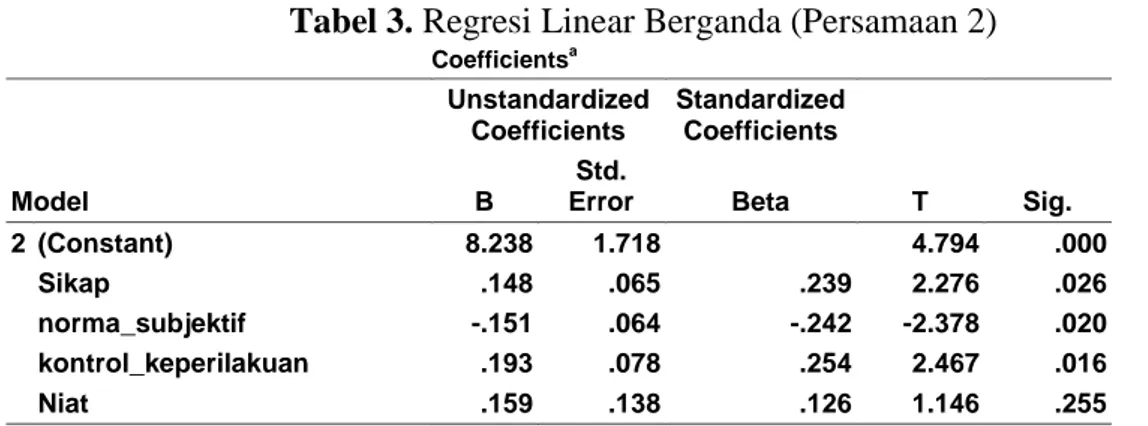

Tabel 3. Regresi Linear Berganda (Persamaan 2) Coefficientsa Model Unstandardized Coefficients Standardized Coefficients T Sig. B Std. Error Beta 2 (Constant) 8.238 1.718 4.794 .000 Sikap .148 .065 .239 2.276 .026 norma_subjektif -.151 .064 -.242 -2.378 .020 kontrol_keperilakuan .193 .078 .254 2.467 .016 Niat .159 .138 .126 1.146 .255

a. Dependent Variable: kepatuhan_pajak

Hasil Pengujian Hipotesis

Pengaruh Sikap terhadap Niat Wajib Pajak untuk Taat Pajak

Berdasarkan Tabel 2. dapat diketahui nilai probabilitas signifikansi sikap sebesar 0,002<0,05. Hal ini menunjukkan bahwa hipotesis pertama diterima, sehingga secara parsial sikap berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

Pengaruh Norma Subjektif terhadap Niat Wajib Pajak untuk Taat Pajak

Berdasarkan Tabel 2. dapat diketahui nilai probabilitas signifikansi norma subjektif sebesar 0,066>0,05. Hal ini menunjukkan bahwa hipotesis kedua ditolak, sehingga secara parsial norma subjektif tidak berpengaruh terhadap niat Wajib Pajak untuk taat pajak. Pengaruh Kontrol Keperilakuan terhadap Niat Wajib Pajak untuk Taat Pajak

Berdasarkan tabel 2. dapat diketahui nilai probabilitas signifikansi kontrol keperilakuan sebesar 0,042<0,05. Hal ini menunjukkan bahwa hipotesis ketiga diterima, sehingga secara parsial kontrol keperilakuan berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

Pengaruh Langsung Sikap terhadap

Kepatuhan Wajib Pajak

Berdasarkan Tabel 3. dapat diketahui nilai probabilitas signifikansi sikap sebesar 0,026<0,05. Hal ini menunjukkan bahwa hipotesis keempat diterima, sehingga secara parsial sikap berpengaruh terhadap kepatuhan pajak

Pengaruh Langsung Norma Subjektif

terhadap Kepatuhan Wajib Pajak

Berdasarkan tabel 3. dapat diketahui nilai probabilitas signifikansi norma subjektif sebesar 0,020<0,05. Hal ini menunjukkan bahwa hipotesis kelima diterima, sehingga secara parsial norma subjektif berpengaruh terhadap kepatuhan pajak

Pengaruh Langsung Kontol Keperilakuan terhadap Kepatuhan Wajib Pajak

Berdasarkan Tabel 3. dapat diketahui nilai probabilitas signifikansi kontrol keperilakuan sebesar 0,016<0,05. Hal ini menunjukkan bahwa hipotesis keenam diterima, sehingga secara parsial kontrol keperilakuan berpengaruh terhadap kepatuhan pajak.

Pengaruh Niat terhadap Kepatuhan Pajak Wajib Pajak

Berdasarkan Tabel 3. dapat diketahui nilai probabilitas signifikansi niat sebesar 0,255<0,05. Hal ini menunjukkan bahwa hipotesis ketujuh ditolak, sehingga secara parsial niat tidak berpengaruh terhadap kepatuhan pajak.

Pembahasan

Tujuan penelitian ini adalah untuk menganalisis pengaruh persepsi Wajib Pajak berkaitan dengan sikap, norma subjektif, kontrol keperilakuan dengan niat sebagai variabel

pemediasi terhadap kepatuhan Wajib Pajak yang sedang melakukan pelaporan SPT Tahunan di KPP Semarang Barat.

Berdasarkan hasil uji hipotesis diketahui bahwa sikap berpengaruh terhadap niat Wajib Pajak untuk taat pajak. Semakin positif sikap ahli pajak terhadap kepatuhan pajak maka tingkat kepatuhan pajakpun semakin tinggi. Hasil tersebut mendukung Theor Planned of Behavior, penelitian Bambang&Widi (2010), dan Novita (2010) yang menyebutkan bahwa sikap berpengaruh secara signifikan terhadap niat Wajib Pajak untuk taat pajak.

Sikap individu akan suatu perilaku diperoleh dari keyakinan terhada konsekuensi yang ditimbulkan oleh perilaku tersebut, keyakinan terhadap perilaku menguhungkan perilaku dengan hasil tertentu. Dengan kata lain seseorang yakin bahwa sebuah tingkah laku dapat menghasilkan outcome yang positif,maka individu tersebut akan memiliki sikap yang positif, begitupun sebaliknya (http://irfanadiputra07.blogspot.com).

Berdasarkan hasil uji hipotesis diketahui bahwa norma subjektf tidak berpengaruh terhadap niat Wajib Pajak untuk taat pajak. Hasil tersebut tidak mendukung Theory Planned of Behavior, tetapi mendukung hasil penelitian Bambang&Widi (2010) yang menyatakan bahwa norma subjektif tidak berpengaruh terhadap niat Wajib Pajak untuk taat pajak. Hal ini membuktikan bahwa lingkungan sosial yang terdiri atas teman, konsultan pajak, petugas pajak, pemimpin perusahaan, dan media cetak ataupun elektronik belum bisa mempengaruhi ahli pajak untuk berniat taat pajak.

Norma subjektif tidak hanya ditentukan oleh referent tapi juga ditentukan oleh

motivation to comply. Secara umum, individu yang yakin bahwa kebanyakan referent akan menyetujui dirinya menampilkan perilaku tertentu, dan adanya motivasi untuk melakukan perilaku tertentu maka individu tersebut akan merasakan tekanan sosial untuk melakukan perilaku tertentu , begitupun sebaliknya

(www.12manage.com).

Berdasarkan uji hipotesis diketahui bahwa kontrol keperilakuan berpengaruh terhadap niat Wajib Pajak untuk taat pajak. Hasil tersebut mendukung Theor Planned of Behavior, penelitian Bambang&Widi (2010) yang menyebutkan bahwa kontrol perilaku

berpengaruh terhadap niat untuk taat pajak. Semakin rendah persepsi ahli pajak atas kontrol keperilakuan yang dimiliki maka akan mendorong ahli pajak untuk berniat patuh. Niat akan terbentuk apabila individu tersebut merasa mampu untuk menampilkan perilaku. Dalam beberapa situasi, satu atau dua faktor dapat digunakan untuk menjelaskan intensi, kebanyakan ketiga faktor ini masing-masing berperan dalam menjelaskan intensi. Akan tetapi tiap individu memiliki perbedaan bobot diantara ketiga faktor tersebut, mana yang paling berpengaruh terhadap perilaku (http://serumpunlubai.blogspot.com).

Berdasarkan hasil uji hipotesis diketahui bahwa sikap secara langsung berpengaruh terhadap kepatuhan Wajib Pajak. Hasil ini mendukung penelitian Jati (2011) yang menyebutkan bahwa sikap berpengaruh terhadap kepatuhan Wajib Pajak. Semakin positif sikap seorang ahli pajak terhadap kepatuhan pajak maka semakin tinggi tingkat kepatuhan pajak badan, begitu pula sebaliknya.

Berdasarkan hasil uji hipotesis diketahui bahwa norma subjektif secara langsung memiliki pengaruh yang negatif terhadap kepatuhan pajak. Semakin positif norma subjektif yang dalam hal ini dibangun dari tekanan sosial, maka akan memepengaruhi ahli pajak untuk patuh pajak begitupun sebaliknya. Hasil ini bertolak nelakang dengan hasil penelitian Jati (2011) yang menyebutkan bahwa norma subjektif berpengaruh terhadap kepatuhan pajak.

Berdasarkan hasil uji hipotesis diketahui bahwa kontrol keperilakuan secara langsung berpengaruh terhadap Kepatuhan Wajib Pajak. Hasil ini mendukung penelitian Bambang&Widi (2010) yang menyebutkan bahwa kontrol keperilakuan berpengaruh langsung terhadap Kepatuhan Wajib Pajak. Semakin positif sikap terhadap perilaku, dan semakin besar kontrol perilaku seseorang maka semakin memperkuat niat untuk taat pajak. Kontrol keperilakuan menggambarkan tentang perasaan self efficacy

atau kemampuan individu dalam melakukan perilaku. Kontrol keperilakuan ditentukan oleh pengalaman masa lalu individu dan juga perkiraan individu mengenai seberapa sulit atau

mudahnya untuk melakukan suatu perilaku (http://irfanadiputra07.blogspot.com). Perilaku seseorang tidak hanya dikendalikan oleh dirinya sendiri, melainkan menbutuhkan kontrol seperti ketersediaan sumber daya dan kesempatan bahkan keterampilan tertentu.

Berdasarkan hasil uji hipotesis diketahui bahwa niat tidak berpengaruh terhadap kepatuhan Wajib Pajak. Hasil tersebut bertolak belakang dengan penelitian Bambang&Widi (2010) dan Novita (2010) yang menyatakan bahwa niat berpengaruh terhadap kepatuhan Wajib Pajak. Hal ini menunjukkan bahwa bila niat yang dimiliki individu semakin baik maka perilaku untuk taat pajak pun akan semakin baik. Menurut Theory of Planned Behavior, seseorang dapat bertindak berdasarkan niat apabila ia meiliki kontrol terhadap perilakunya. Teori ini tidak hanya menekankan pada rasionalitas tetapi juga pada keyakinan individu bahwa target tingkah laku berada dibawah kontrol kesadaran individu itu sendiri. Niat memainkan peranan yang khas dalam mengarahkakn tindakan, yaitu menghubungkan pertimbangan yang diyakini dan diinginkan dengan tindakan tertentu.

PENUTUP Kesimpulan

Berdasarkan analisa data dan pembahasan yang telah dilakukan, maka dapat disimpulkan hal sebagai berikut:

1. Sikap berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

2. Norma subjektif tidak berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

3. Kontrol keperilakuan berpengaruh terhadap niat Wajib Pajak untuk taat pajak.

4. Sikap secara langsung berpengaruh terhadap Kepatuhan Wajib Pajak.

5. Norma subjektif secara langsung tidak berpengaruh terhadap Kepatuhan Wajib Pajak.

6. Kontrol keperilakuan secara langsung berpengaruh terhadap Kepatuhan Wajib Pajak.

7. Niat secara langsung tidak berpengaruh terhadap kepatuhan Wajib Pajak.

Saran

Temuan studi ini memberikan informasi kepada KPP bahwa pada umumnya Wajib Pajak mempunyai sikap positif dan berniat untuk taat pajak. Sehubungan dengan persepsi Wajib Pajak dalam mempengaruhi niat Wajib Pajak untuk berperilaku patuh yang mana indikator norma subjektif masih rendah, sehingga dalam hal ini persepsi tersebut perlu ditingkatkan agar niat untuk berperilaku patuh dapat lebih baik dan kepatuhan pajak pun otomatis akan meningkat.

Faktor lain dalam penelitian ini yang dominan ditunjukkan dengan indikator kontrol keperilakuan. Hal ini menunjukkan bahwa Wajib Pajak dapat melakukan ketaatan pajak apabila individu memiliki kontrol yang kuat. Peran aparat pajak sangatlah penting dalam menegakkan kedisiplinan Wajib Pajak, dengan adanya peran tersebut maka kepatuhan pajakpun diharapkan dapat meningkat.

DAFTAR PUSTAKA

Anisa Nirmala Santi, 2011, “Analisis Kesadaran Perpajakan, Sikap Rasional, Lingkungan,Sanksi Denda dan Sikap Fiskus Terhadap Kepatuhan Wajib Pajak(Studi Empiris pada WPOP di Wilayah KPP Pratama Semarang)”, diakses bulan Oktober 2013 dari http://google.co.id

Bambang & Widi, 2010, “Pengaruh Sikap, Norma Subjektif, Kontrol Prilaku yang dipersepsikan,dan Sunset Policy Terhadap Kepatuhan Wajib Pajak dengan Niat Sebagai Variabel Intervening”, diakses

bulan Oktober 2013 dari http://google.co/id Dian Anggraeni Berutu, 2013, “Persepsi

Keadilan Pajak terhadap Perilaku Kepatuhan Wajib Pajak Orang Pribadi (WPOP)”, DIPONEGORO JOURNAL OF ACCOUNTING Volume 2, Nomor 2, Tahun 2012, Halaman 1-10

Dwi Agustiantono, 2012, “Analisis Faktor – Faktor yang Mempengaruhi Kepatuhan Wajib Pajak Orang Pribadi:Aplikasi TPB (Studi Empiris WPOP di Kabupaten Pati)”, Skripsi, Fakultas Ekonomika dan Bisnis Universitas Diponegoro Semarang, Tidak Dipublikasikan

Dwi Inda Astari, 2012, “Pengaruh Tingkat Kepuasan Pelayanan,Pemahaman Perpajakan, Keadilan Perpajakan dan Kesadaran Perpajakan Terhadap Tingkat Kepatuhan Wajib Pajak Orang Pribadi di KPP Tg. Pinang Kepulauan Riau (KEPRI)”, diakses tanggal 8 Oktober 2013 dari http://google.co.id

Elia Mustikasari, 2007, “Kajian Empiris tentang Kepatuhan Wajib Pajak Badan di Perusahaan Industri Pengolahan di Surabaya”, ASSP-16 SIMPOSIUM NASIONAL AKUNTANSI X

Ferdyant Pangestu, 2011, “Analisis Faktor – Faktor yang Berpengaruh Terhadap Tax Compliance Penyetoran SPT Masa (Survei pada PKP yang Terdaftar di KPP Pratama Purwokerto)”, diakses pada bulan Oktober 2013 dari http://google.co.id

Hari Candra, 2013, “Pengaruh Sanksi Perpajakan, Pengetahuan Pajak dan Persepsi Wajib Pajak Terhadap Kepatuhan Wajib Pajak (Studi Kasus Wajib Pajak Badan KPP Semarang Tengah II)”, Skripsi, Fakultas Ekonomi Universitas Stikubank Semarang, Tidak Dipublikasikan

Harjanti Puspa Arum, 2012, “Pengaruh Kesadaran Wajib Pajak, Pelayanan Fiskus, dan Sanksi Pajak terhadap Kepatuhan Wajib Pajak Orang Pribadi yang Melakukan Kegiatan Usaha dan Pekerjaan Bebas (Studi di Wilayah KPP Pratama Cilacap)”, Skripsi, Fakultas Ekonomika dan Bisnis Universitas Diponegoro Semarang, Tidak Dipublikasikan

Jati Purbo Laksono, 2011, “Analisis Faktor-Faktor yang Mempengaruhi Kepatuhan Wajib Pajak Badan pada Perusahaan Industri Manufaktur di Semarang”, diakses pada bulan Oktober 2013 dari http://google.co.id

Latifa Nurina, 2010, “Kajian Empiris tentang Kepatuhan Wajib Pajak Orang Pribadi di Kota Surakarta”, Skripsi, Fakultas Ekonomi Universitas Sebelas Maret Surakarta, Tidak Dipublikasikan

Mira Riangga Dewi, 2011, “Persepsi Wajib Pajak Atas Pengenaan Pajak Penghasilan:Anteseden dan Konsekuensinya (Kajian Empiris pada Wajib Pajak Orang Pribadi yang Memilki Usaha di Kota Kudus)”, Skripsi, Fakultas Ekonomi Universitas Diponegoro Semarang, Tidak Dipublikasikan

Novita Miladia, 2010, “Analisis Faktor-Faktor yang Mempengaruhi Tax Compliance Wajib Pajak Badan pada Perusahaan Industri Manufaktur di Semarang”,Skripsi, Fakultas Ekonomi Universitas Diponegoro Semarang, Tidak Dipublikasikan

Rahman Adi Nugroho, 2012, “Faktor-Faktor yang Mempengaruhi Kemauan untuk Membayar Pajak dengan Kesadaran Membayar Pajak sebagai Variabel

Intervening (Studi Kasus Wajib Pajak Orang Pribadi yang Melakukan Pekerjaan Bebas yang Terdaftar di KPP Pratama Semarang Tengah Satu)”, Skripsi, Fakultas Ekonomika dan Bisnis Universitas Diponegoro Semarang, Tidak Dipublikasikan

Rima Naomi Pangemanan, 2013, “Hubungan Jumlah dan Kepatuhan Wajib Pajak Badan dengan Penerimaan PPh KPP Pratama Manado”, Jurnal EMBA Vol.1 No.3 Juni 2013, Hal 730-740

Ghozali, Imam, 2011, “Aplikasi Analisis Multivariate dengan Program SPSS”, Semarang: Badan Penerbit Universitas Diponegoro Semarang ...,http://www.naolivia.blogspot.com ...,http://wibowo-pajak.blogspot.com ...,http://www.google.com ...,http://fourseasonnews.blogspot.cm ...,http://www.bambanghariyanto.com ...,www.pajak.go.id ...,http://mistercela21.wordpress.com