1

PENGARUH KESADARAN PERPAJAKAN,

PELAYANAN FISKUS, SERTA SANKSI PERPAJAKAN

TERHADAP TINGKAT KEPATUHAN WAJIB PAJAK

DIAN OKTAVIA TANIA RIANDY

Program Studi Akuntansi –S1, Fakultas Ekonomi & Bisnis, Universitas Dian Nuswantoro Semarang

URL : http://dinus.ac.id/

Email : 212201302502@mhs.dinus.ac.id ABSTRACT

Tax has a big contribution to enhance the state revenue. However it is not offset to the increasing amount of the tax revenue. A higher of the tax revenue can only be achieved when there is a high of taxpayer compliance. This research aims to identify the effect of taxpayer awareness, the service of tax authorities, and the penalties on taxpayer compliance in KPP Pratama Semarang Gayamsari.

The population of this research is taxpayer who report the Annual Tax Return in KPP Pratama Semarang Gayamsari. Based on the data obtained, there are 49.811 taxpayers registered in KPP Pratama Semarang Gayamsari up to 2016. The sampling method used in this research is incidental sampling and obtained 100 respondents. The primary data collecting method used in this research is survey method by using questionnaire. The Multiple linear regression technique is used in this research to analyze the data.

Based on the analyzing data, it shows that the taxpayer awareness and the service of tax authorities have no effect on taxpayer compliance, besides the tax penalties has an effect to the taxpayer compliance in KPP Pratama Semarang Gayamsari.

Keywords : Taxpayer awareness; the service of tax authorities; tax penalties; taxpayer compliance

ABSTRAK

Pajak memiliki kontribusi yang besar untuk menambah pendapatan negara. Namun hal ini tidak diimbangi dengan jumlah penerimaan pajak yang semakin meningkat. Tingginya penerimaan pajak hanya dapat tercapai apabila tingkat kepatuhan wajib pajak juga tinggi. Penelitian ini bertujuan untuk mengetahui pengaruh kesadaran perpajakan, pelayanan fiskus, serta sanksi perpajakan terhadap tingkat kepatuhan wajib pajak di KPP Pratama Semarang Gayamsari.

Populasi dalam penelitian ini adalah seluruh wajib pajak yang wajib melaporkan SPT di KPP Pratama Semarang Gayamsari. Berdasarkan data yang diperoleh, jumlah yang tercatat hingga tahun 2016 di KPP Pratama Semarang Gayamsari adalah sebanyak 49.811 wajib pajak. Metode sampel yang digunakan adalah incidental sampling dengan jumlah sampel sebanyak 100 orang. Metode pengumpulan data primer yang digunakan adalah dengan metode survey menggunakan kuesioner. Teknik analisis data yang digunakan dalam penelitian ini adalah teknik analisis regresi linear berganda.

Berdasarkan analisis yang telah dilakukan, hasil dari penelitian ini menunjukkan bahwa kesadaran perpajakan dan pelayanan fiskus tidak berpengaruh terhadap tingkat kepatuhan wajib pajak, sedangkan sanksi perpajakan berpengaruh terhadap tingkat kepatuhan wajib pajak pada KPP Pratama Semarang Gayamsari.

Kata kunci : kesadaran perpajakan; pelayanan fiskus; sanksi perpajakan; tingkat kepatuhan wajib pajak

PENDAHULUAN

Rendahnya tingkat penerimaan pajak di Indonesia merupakan fenomena yang terus menerus terjadi. Padahal pajak adalah sumber pendapatan negara yang paling penting. Pendapatan tersebut nantinya digunakan untuk pembangunan dalam negara itu sendiri. Hal inilah yang menyebabkan pemerintah terus berupaya untuk memaksimalkan penerimaan pajak dari segala sisi. Di Indonesia, sebesar 2/3 dana APBN bersumber dari penerimaan pajak (Wulandari dkk, 2016).

Penerimaan pajak tersebut digunakan untuk membiayai sejumlah pengeluaran negara diantaranya untuk pelayanan publik dan pembangunan nasional (Wulandari dkk, 2016). Pengeluaran utama yang dilakukan negara yaitu pengeluaran rutin seperti gaji untuk pegawai pemerintah, subsidi yang diberikan pada berbagai sektor, serta pengeluaran pembangunan lainnya (Winerungan, 2013). Dengan kata lain, penerimaan pajak yang didapatkan pemerintah dari rakyat sesungguhnya akan kembali lagi kepada rakyat.

Hal tersebut sesuai dengan fungsi budgetair yaitu pajak merupakan salah satu sumber keuangan negara. Disamping fungsi budgetair, pajak juga melaksanakan fungsi regularend yaitu alat pengatur dalam menjalankan kebijakan pemerintah pada bidang sosial dan ekonomi serta mencapai tujuan tertentu diluar bidang keuangan. Fungsi ini berfokus kepada peranan pajak dalam upaya pemerataan ekonomi di masyarakat. Oleh karena itu syarat mutlak untuk tercapainya fungsi regularend adalah terlaksananya kepatuhan wajib pajak. Sehingga diharapkan kesenjangan sosial dan ekonomi pada masyarakat dapat berkurang.

Pada tahun 1984 dilakukan reformasi perpajakan dalam rangka meningkatkan penerimaan pajak, dimana Indonesia menerapkan sistem self-assessment dimana wajib pajak yang memiliki wewenang penuh untuk menentukan sendiri besarnya pajak terutang (Mardiasmo, 2009 dalam Rohmawati dan Rasmini, 2012). Sistem ini menghendaki partisipasi dari wajib pajak untuk melakukan serangkaian kegiatan yang berkenaan dengan pemenuhan kewajiban perpajakannya. Dalam hal ini fiskus berfungsi sepenuhnya selaku pengawas perpajakan (Hasan,2008).

Kurangnya kesadaran pada masyarakat akan pentingnya pajak menyebabkan mereka lalai dalam memenuhi kewajiban mereka dalam membayar pajak. Masyarakat cenderung sulit untuk melaksanakan sistem self assessment. Hal inilah yang menyebabkan target pajak seringkali tidak tercapai. Target pajak yang tidak tercapai ini tercermin dari rendahnya penerimaan pajak yang diterima oleh pemerintah. Pranadata (2014) menyatakan bahwa hal yang ditempuh Direktorat Jenderal Pajak untuk mengatasi permasalahan rendahnya tingkat kesadaran masyarakat adalah dengan membentuk Kantor Pelayanan Pajak (KPP) sebagai unit kerja yang memiliki tugas untuk meningkatkan kesadaran masyarakat akan pentingnya membayar pajak. Tugas KPP adalah melaksanakan pelayanan kepada seluruh masyarakat yang sudah terdaftar sebagai wajib pajak ataupun yang belum terdaftar, memberikan informasi dan sosialisasi perpajakan kepada masyarakat.

Peran aktif para wajib pajak sangatlah dibutuhkan untuk mendapatkan penerimaan pajak yang maksimal, tidak hanya dengan mengandalkan peran dari Dirtjen Pajak ataupun petugas pajak saja (Tiraada, 2013). Kepatuhan wajib pajak dipandang sebagai faktor yang memegang peranan penting dalam peningkatan atau penurunan jumlah penerimaan pajak suatu daerah.

Ada banyak faktor yang dapat mempengaruhi tingkat kepatuhan wajib pajak untuk memnuhi kewajibannya sebagai warga negara. Salah satunya adalah faktor mengenai kesadaran tentang perpajakan yang ada di masyarakat. Menurut Rohmawati dkk (2012) ,

kesadaran perpajakan adalah keadaan dimana wajib pajak paham terhadap ketentuan dalam perpajakan sehingga ia dapat secara sukarela melaksanakannya dengan benar.

Selain itu, menurut Masruroh (2013), tingkat kepatuhan wajib pajak berhubungan erat dengan kualitas pelayanan yang diberikan aparat pajak. Pelayanan fiskus yang jujur, kooperatif, menegakkan aturan perpajakan, tidak mempersulit, dan tidak mengecewakan wajib pajak diharapkan dapat mengatasi permasalahan kepatuhan wajib pajak (Yogatama, 2014).

Faktor lain yang dianggap dapat memiliki pengaruh pada kepatuhan wajib pajak yaitu sanksi perpajakan yang diterapkan kepada wajib pajak maupun fiskus. Keberadaan undang-undang mengenai ketentuan umum dan tata cara perpajakan, membuat peraturan pajak harus dipatuhi bersama oleh wajib pajak maupun fiskus. Apabila sanksi perpajakan dianggap lebih merugikan, maka wajib pajak akan terdorong untuk memenuhi kewajiban perpajakannya (Nugroho, 2006 dalam Muliari dan Setiawan, 2011). Sanksi pajak yang diterapkan seharusnya dapat berpengaruh terhadap tingkat kepatuhan wajib pajak. Sanksi pajak merupakan alat pencegahan supaya wajib pajak tidak melakukan pelanggaran norma perpajakan sehingga keberadaan sanksi perpajakan akan memberikan jaminan dipatuhinya undang-undang perpajakan (Mardiasmo, 2009).

Adanya perbedaan pendapat yang menimbulkan research gap pada beberapa hasil penelitian terdahulu mendorong peneliti untuk mengkaji ulang faktor-faktor yang mempengaruhi tingkat kepatuhan wajib pajak. Penelitian ini merupakan penelitian replika dari penelitian yang dilakukan oleh Tiraada pada tahun 2013 mengenai kesadaran perpajakan, sanksi pajak, sikap fiskus terhadap kepatuhan WPOP di Kabupaten Minahasa Selatan. Persamaan penelitian terletak pada variabel yang digunakan. Variabel independen yang digunakan adalah kesadaran perpajakan, pelayanan fiskus, dan sanksi perpajakan. Sedangkan variabel dependen yang digunakan adalah tingkat kepatuhan wajib pajak. Perbedaan kedua penelitian ini terletak pada periode dan lokasi penelitian.

Berdasarkan latar belakang tersebut, maka peneliti tertarik untuk membuat tulisan berjudul “Pengaruh Kesadaran Perpajakan, Pelayanan Fiskus serta Sanksi Perpajakan terhadap Tingkat Kepatuhan Wajib Pajak”.

TINJAUAN PUSTAKA Theory of Planned Behavior

Theory of Planned Behavior yang dicetuskan oleh Icek Ajzen pada tahun 1985

dikembangkan dari Theory of Reasoned Action (TRA) yang berkembang pada tahun 1967. Ajzen menambahkan komponen baru yaitu persepsi pengendalian perilaku kedalam Theory of

Planned Behavior. Dalam ilmu psikologi, teori perilaku yang direncanakan (Theory of Planned Behavior) adalah sebuah teori tentang hubungan antara keyakinan dan perilaku.

Dalam teori ini, sikap terhadap perilaku, norma subjektif, dan persepsi pengendalian perilaku, secara bersama-sama dapat membentuk niat perilaku individu dan perilaku. Niat tersebut merupakan hal yang memicu seorang individu dalam melakukan sesuatu. Tiga faktor yang menentukan munculnya niat untuk berperilaku (Andreas dan Savitri, 2015), yaitu :

1. Keyakinan Perilaku (Behavioral Beliefs)

Behavioral Beliefs adalah kepercayaan dari seseorang atas konsekuensi yang timbul

dari perilaku tertentu. Dasar dari konsep ini adalah adanya kemungkinan subjektif bahwa perilaku akan menghasilkan suatu hasil. Behavioral Beliefs terkait dengan kesadaran yang dimiliki wajib pajak. Karena wajib pajak yang sadar akan pentingnya keberadaan pajak dalam rangka pembangunan negara akan dapat menumbuhkan sikap taat dan patuh terhadap kewajiban perpajakan yang dimilikinya.

2. Keyakinan Normatif (Normative Beliefs)

Keyakinan individu akan harapan normatif yang diberikan orang lain untuk memberi motivasi dalam mencapai harapan tersebut. Sehingga dapat disimpulkan bahwa keyakinan normatif merupakan motivasi dari orang lain yang menimbulkan pengaruh terhadap perilaku seorang individu. Normative Beliefs memiliki relevansi dengan pelayanan fiskus. Fiskus atau petugas pajak dianggap memberikan motivasi terhadap para wajib pajak dalam berperilaku sehingga dapat memenuhi kewajiban perpajakannya.

3. Kepercayaan Kontrol (Control Beliefs)

Keyakinan yang dimiliki individu mengenai hal yang mendukung ataupun menghambat perilaku serta persepsi yang ditimbulkan tentang seberapa besar pengaruh yang ditimbulkan terhadap perilakunya, sehingga keyakinan ini disebut juga sebagai perceived

behavioral control. Control_Beliefs terkait dengan sanksi perpajakan. Sanksi perpajakan

dibuat untuk meningkatkan kepatuhan wajib pajak. Kepatuhan wajib pajak ditentukan berdasarkan persepsi wajib pajak akan kekuatan sanksi pajak dalam mendorong wajib pajak untuk menaati kewajiban perpajakan yang dimilikinya (Tiraada, 2013).

Definisi pajak

Dr. N. J. Feldmann dalam Resmi (2016) mengemukakan bahwa pajak merupakan prestasi yang dipaksakan kepada penguasa secara sepihak dan sifatnya terutang, tidak ada kontraprestasi, dan kegunaannya untuk menutup pengeluaran umum.

Definisi lain yang dikemukakan oleh S.I. Djajadiningrat dalam Resmi (2016) mengatakan bahwa pajak merupakan kewajiban yang dimiliki seseorang untuk menyerahkan sebagian dari kekayaan ke kas negara yang disebabkan suatu keadaan tetapi bukan sebagai hukuman, menurut peraturan yang ditetapkan pemerintah serta dapat dipaksakan, namun tidak ada timbal balik secara langsung dari negara untuk memelihara kesejahteraan umum.

Sehingga dapat disimpulkan bahwa pajak merupakan pungutan yang dilakukan negara kepada rakyatnya dalam rangka menambah kas negara dan sifatnya memaksa, serta pelaksanaannya diatur dalam undang-undang.

Fungsi Pajak

a. Fungsi Budgetair (Sumber Keuangan Negara)

Pajak berfungsi sebagai salah satu sumber penerimaan pemerintah yang digunakan dalam pembiayaan rutin dan pembangunan negara.

b. Fungsi Regularend (Pengatur)

Pajak merupakan alat untuk mengatur pelaksanaan kebijakan pemerintah dalam bidang sosial dan ekonomi serta pencapaian tujuan-tujuan diluar bidang keuangan.

Sistem Pemungutan Pajak

a. Official-Assessment System

Aparatur perpajakan yang memiliki kewenangan untuk menetapkan besarnya pajak terutang sesuai dengan undang-undang perpajakan yang berlaku.

b. Self-Assessment System

Wajib Pajak memiliki wewenang untuk menentukan sendiri jumlah pajak yang terutang sesuai dengan undang-undang yang berlaku. Dalam sistem ini, kepatuhan dalam diri wajib pajak merupakan faktor yang sangat penting untuk mencapai keberhasilan tingkat penerimaan pajak.

c. Withholding System

Pihak ketiga selain wajib pajak dan pemerintah memiliki wewenang dalam menentukan besaran pajak yang terutang yang dimiliki Wajib Pajak sesuai dengan undang-undang yang berlaku.

Wajib Pajak

Wajib Pajak merupakan badan atau orang pribadi yang melakukan kewajiban perpajakan, termasuk pemotong atau pemungut pajak sesuai dengan undang-undang perpajakan (Mardiasmo, 2009).

Yang tergolong sebagai Wajib Pajak adalah badan atau orang pribadi yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan undang-undang perpajakan meliputi pemotong, pemungut, dan pembayar pajak.

Tingkat Kepatuhan Wajib Pajak

Kepatuhan memiliki definisi sifat patuh dan taat terhadap peraturan. Sehingga kepatuhan wajib pajak diartikan sebagai ketaatan yang dimiliki wajib pajak terhadap peraturan pajak sehingga wajib pajak dengan sukarela dapat melaksanakan kewajiban perpajakannya.

Dalam Peraturan Menteri Keuangan Republik Indonesia No. 74/PMK.03/2012 dikatakan bahwa kriteria wajib pajak yang patuh yaitu:

1. Menyampaikan Surat Pemberitahuan tepat waktu sampai akhir tahun sebelum penetapan Wajib Pajak dengan Kriteria Tertentu selama 3 (tiga) Tahun Pajak terakhir. 2. Tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan

berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 (lima) tahun terakhir.

3. Tidak memiliki tunggakan pajak untuk semua jenis pajak, kecuali telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak.

4. Laporan Keuangan yang diaudit oleh Akuntan Publik atau lembaga pengawasan keuangan pemerintah dengan pendapat Wajar Tanpa Pengecualian selama 3 (tiga) tahun berturut-turut.

Kesadaran Perpajakan

Menurut KBBI, kesadaran diartikan sebagai keinsafan; keadaan mengerti. Kesadaran perpajakan dapat dijelaskan sebagai kondisi dimana wajib pajak paham bagaimana untuk menghitung dan membayar kewajiban perpajakannya (Andrean dan Savitri, 2015).

Sehingga dapat disimpulkan bahwa kesadaran perpajakan merupakan keadaan dimana seseorang mengerti dan paham akan hak serta kewajiban yang dimilikinya sebagai warga negara sehingga dapat memenuhi kewajibannya dalam membayar pajak. Wajib Pajak diharapkan tahu dan paham atas kewajiban pajak yang mereka miliki serta bagaimana peraturan yang mengatur tentang perpajakan agar kesadaran dapat tumbuh dalam diri mereka. Pelayanan Fiskus

Pelayanan fiskus adalah cara petugas pajak untuk memenuhi kebutuhan wajib pajak seputar masalah perpajakan yang dimilikinya (Yogatama, 2014). Zeithaml et al. (1990) dalam Prabawa dan Noviari (2012) mengatakan bahwa kualitas pelayanan adalah ukuran penilaian menyeluruh terhadap tingkat pelayanan yang baik. Supadmi (2009) dalam Rachmadi (2013) menyatakan bahwa pelayanan prima merupakan pelayanan yang dapat memberi kepuasan terhadap wajib pajak.

Adanya sosialisasi yang dilakukan oleh Kantor Pelayanan Pajak merupakan salah satu bentuk nyata pelayanan yang diberikan fiskus kepada masyarakat sebagai wajib pajak. Sosialisasi perpajakan dapat meningkatkan kesadaran para Wajib Pajak terhadap kewajiban perpajakan yang dimilikinya. Prabawa dan Noviari (2012) mengemukakan beberapa indikator untuk mengukur kualitas layanan dari petugas pajak :

1. Tangibles (bukti langsung)

Adanya fasilitas yang dapat mendukung kinerja perpajakan, seperti : perlengkapan pegawai serta sarana komunikasi.

2. Reliability (keandalan)

Pelayanan yang diberikan fiskus sesuai dengan yang diharapkan atau dapat melebihi harapan yang dimiliki pelanggan.

3. Responsiveness (ketanggapan)

Pelayanan yang diberikan sesuai dengan keinginan dan sikap yang simpatik dengan akurasi yang tinggi.

4. Assurance (jaminan kepastian)

Jaminan yang diberikan fiskus sehingga dapat menumbuhkan rasa percaya pelanggan kepada sebuah instansi.

5. Emphaty (empati)

Petugas pajak harus senantiasa berupaya memahami keinginan pelanggan.

Pelayanan petugas pajak yang baik akan mendorong Wajib Pajak untuk taat dalam membayar pajak.

Sanksi Perpajakan

Sanksi perpajakan dipandang sebagai alat pencegah supaya tidak terjadi pelanggaran norma perpajakan. Ancaman terhadap terjadinya pelanggaran suatu norma adalah dapat dikenai sanksi administrasi, sanksi pidana, atau sanksi administrasi dan sanksi pidana.

1. Sanksi Administrasi

Adalah pembayaran sejumlah kerugian kepada negara, berupa bunga dan kenaikan. 2. Sanksi Pidana

Berupa siksaan atau penderitaan yang digunakan fiskus sebagai alat terakhir atau benteng hukum agar norma perpajakan dipatuhi.

3. Ketentuan Sanksi Administrasi

Menurut ketentuan dalam undang-undang perpajakan terdapat tiga macam sanksi administrasi, yaitu: denda, bunga, dan kenaikan.

Tujuan pemberlakuan sanksi perpajakan adalah kepatuhan Wajib Pajak dapat terwujud. Oleh sebab itu, Wajib Pajak perlu memahami konsekuensi hukum yang akan diterapkan mengenai hal-hal yang harus dilakukan ataupun tidak sebagai wujud atas sanksi-sanksi perpajakan (Winerungan, 2013). Wajib Pajak yang memahami peraturan perpajakan, akan memahami pula sanksi yang akan diterima apabila mereka lalai dalam melaksanakan kewajiban perpajakannya. Dengan demikian, hal tersebut akan memaksa wajib pajak untuk taat dalam melaksanakan kewajiban perpajakannya.

Kerangka Pemikiran Teoritis

H1 Gambar 1 Kerangka PemikiranTeoritis Kesadaran Perpajakan (X1) Tingkat Kepatuhan Wajib Pajak (Y) Sanksi Perpajakan (X3) Pelayanan Fiskus (X2) H2 H3

METODE PENELITIAN

Variabel dan Definisi Operasional Variabel

Penelitian ini terdiri dari tiga variabel independen (kesadaran perpajakan, pelayanan fiskus serta sanksi perpajakan) dan satu variabel dependen (tingkat kepatuhan wajib pajak). Seluruh variabel diukur menggunakan skala interval.

Kesadaran Perpajakan

Kesadaran perpajakan merupakaan keadaan dimana wajib pajak tahu dan paham akan hak serta kewajibannya sebagai warga negara sehingga dapat secara sukarela melaksanakan ketentuan perpajakan.

Indikator untuk mengukur tingkat kesadaran perpajakan menurut Mutia (2014), yaitu: 1. Memberi kontribusi dana untuk pelaksanaan fungsi perpajakan

2. Kesadaran masyarakat sebagai pembayar pajak

3. Pajak adalah sumber penerimaan negara yang terbesar 4. Membayar pajak adalah kewajiban seorang warga negara Pelayanan Fiskus

Pelayanan fiskus diartikan sebagai cara para petugas pajak untuk memenuhi segala sesuatu mengenai keperluan wajib pajak serta bagaimana pandangan wajib pajak terhadap sikap dari petugas pajak.

Indikator untuk mengukur tingkat pelayanan fiskus menurut Mutia (2014), yaitu: 1. Fiskus memberikan pelayanan pajak dengan baik

2. Penyuluhan yang dilakukan oleh Fiskus dapat membantu pemahaman wajib pajak mengenai hak dan kewajiban yang dimiliki

3. Fiskus senantiasa memperhatikan keberatan WP atas pajak yang dikenakan 4. Cara membayar dan melunasi pajak adalah mudah dan efisien

Sanksi Perpajakan

Sanksi pajak adalah jaminan dimana ketentuan peraturan perpajakan dapat ditaati dan sebagai alat pencegah agar tidak terjadi pelanggaran ketentuan perpajakan.

Indikator sanksi pajak menurut Mutia (2014), yaitu: 1. Sanksi diperlukan agar WP disiplin dalam membayar pajak 2. Sanksi dilaksanakan dengan tegas kepada WP yang melanggar 3. Sanksi yang diberikan sesuai dengan jenis pelanggaran

4. Penerapan sanksi harus sesuai dengan ketentuan dan peraturan yang berlaku Tingkat Kepatuhan Wajib Pajak

Kepatuhan Wajib Pajak adalah keadaan dimana wajib pajak taat, tunduk dan patuh terhadap ketentuan perpajakan ( Mutia, 2014). Sistem self assessment yang diterapkan membuat kewajiban perpajakan menjadi tanggung jawab si wajib pajak sendiri sehingga faktor kepatuhan yang tinggi sangatlah diperlukan dari wajib pajak tersebut (Hasan, 2008). Syarat meningkatnya penerimaan pajak dapat adalah dengan meningkatkan tingkat kepatuhan Wajib Pajak (Alfian, 2013).

Indikator penelitian yang digunakan dalam variabel tingkat kepatuhan wajib pajak menurut Apriliyani (2016) antara lain :

1. Wajib pajak memahami semua ketentuan pajak 2. Dokumen yang dibutuhkan dalam membayar pajak 3. Informasi tentang cara dan tempat membayar pajak 4. Informasi tentang batas waktu membayar pajak

Populasi dan Sampel

Populasi pada penelitian ini merupakan seluruh wajib pajak yang wajib melaporkan SPT di KPP Pratama Semarang Gayamsari. Berdasarkan data hingga tahun 2016 tercatat sebanyak 49.811 Wajib Pajak yang wajib melaporkan SPT. Dengan rumus slovin diperoleh sampel sebanyak 100 orang WP sebagai responden.

Teknik incidental sampling digunakan untuk pengambilan sampel. Teknik incidental

sampling didasarkan pada kebetulan yaitu siapa saja yang secara kebetulan bertemu dengan

peneliti dan cocok sebagai sumber data dapat digunakan sebagai sampel (Amirin, 2009 dalam Fikriningrum, 2012).

Jenis dan Sumber Data

Data primer diperoleh dari kuesioner yang diisi oleh responden. Sumber data dalam penelitian ini yaitu wajib pajak yang wajib melaporkan SPT di KPP Pratama Semarang Gayamsari. Data sekunder pada penelitian ini yaitu:

1. Jumlah Wajib Pajak KPP Pratama Semarang Gayamsari. 2. Buku teks, artikel dan literatur perpajakan.

Metode Pengumpulan Data

Metode survey dengan kuesioner digunakan untuk mengumpulkan data primer. Sedangkan metode pengumpulan data sekunder adalah dengan melakukan wawancara terhadap fiskus untuk mendapatkan gambaran umum mengenai KPP Pratama Semarang Gayamsari serta mengumpulkan sejumlah literatur.

Skala yang dipakai dalam penyusunan kuesioner serta pengukuran pendapat responden adalah menggunakan skala likert lima angka yaitu angka 1-5 mulai dari sangat tidak setuju (STS) hingga sangat setuju (SS).

Metode Analisa

Metode analisis data yang digunakan adalah analisis regresi linear berganda. Model regresi yang digunakan yaitu:

Y = α + β1.X1 + β2.X2 + β3.X3 + e Dimana :

Y = Tingkat kepatuhan wajib pajak (variabel dependen)

α = Konstanta β1, β2, β3 = Koefisien Regresi X1 = Kesadaran Perpajakan X2 = Pelayanan Fiskus X3 = Sanksi Perpajakan e = Tingkat kesalahan HASIL DAN PEMBAHASAN Statistik Deskriptif

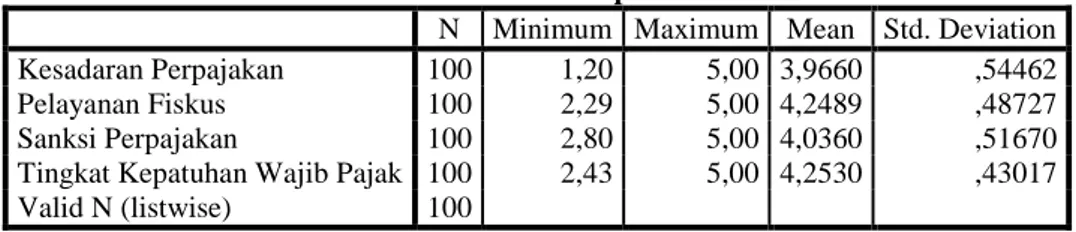

Statistik deskriptif memberi gambaran mengenai variabel yang diteliti, mencakup nilai rata-rata, nilai minimum, nilai maksimum, dan nilai standar deviasi dari data penelitian.

Tabel 1 Statistik Deskriptif

N Minimum Maximum Mean Std. Deviation

Kesadaran Perpajakan 100 1,20 5,00 3,9660 ,54462

Pelayanan Fiskus 100 2,29 5,00 4,2489 ,48727

Sanksi Perpajakan 100 2,80 5,00 4,0360 ,51670

Tingkat Kepatuhan Wajib Pajak 100 2,43 5,00 4,2530 ,43017

Valid N (listwise) 100

Berdasarkan tabel 1, tanggapan responden atas pertanyaan-pertanyaan yang diajukan tentang seluruh variabel yang digunakan dalam penelitian ini adalah cenderung setuju.

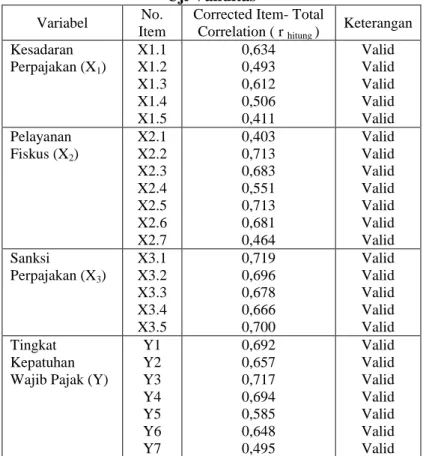

Uji Kualitas Data Uji Validitas

Uji validitas mengukur valid atau tidaknya suatu kuesioner. Jika r hitung > r tabel artinya item pertanyaan dalam kuesioner tersebut valid. Sebaliknya jika r hitung < r tabel berarti item tidak valid. Berikut ini adalah hasil pengolahan SPSS yang diperoleh:

Tabel 2 Uji Validitas

Variabel No.

Item

Corrected Item- Total Correlation ( r hitung ) Keterangan Kesadaran Perpajakan (X1) X1.1 X1.2 X1.3 X1.4 X1.5 0,634 0,493 0,612 0,506 0,411 Valid Valid Valid Valid Valid Pelayanan Fiskus (X2) X2.1 X2.2 X2.3 X2.4 X2.5 X2.6 X2.7 0,403 0,713 0,683 0,551 0,713 0,681 0,464 Valid Valid Valid Valid Valid Valid Valid Sanksi Perpajakan (X3) X3.1 X3.2 X3.3 X3.4 X3.5 0,719 0,696 0,678 0,666 0,700 Valid Valid Valid Valid Valid Tingkat Kepatuhan Wajib Pajak (Y)

Y1 Y2 Y3 Y4 Y5 Y6 Y7 0,692 0,657 0,717 0,694 0,585 0,648 0,495 Valid Valid Valid Valid Valid Valid Valid Sumber : Data primer yang diolah, 2017

Berdasarkan tabel 2 diketahui bahwa seluruh item pertanyaan untuk variabel X1, X2, X3, dan Y memiliki nilai r hitung > r tabel = 0,1654, artinya seluruh indikator pertanyaan dalam kuesioner adalah valid.

Uji Reliabilitas

Nilai Cronbach’s Alpha masing-masing variabel penelitian yaitu 0,750 untuk kesadaran perpajakan, 0,838 untuk pelayanan fiskus , 0,867 untuk sanksi perpajakan dan 0,867 untuk tingkat kepatuhan wajib pajak > dari 0,70. Dengan demikian hasil uji reliabilitas terhadap seluruh variabel penelitian yang digunakan adalah reliabel.

Uji Asumsi Klasik

Uji asumsi klasik terdiri dari uji normalitas menggunakan uji statistik non-parametrik Kolmogorov-Smirnov (K-S), uji multikolinearitas, dan uji heterokedastisitas dengan menggunakan uji glejser. Selanjutnya hasil uji asumsi klasik dirangkum kedalam tabel 3 berikut ini.

Tabel 3

Hasil Uji Asumsi Klasik

Sumber : Data primer yang diolah, 2017

Besarnya nilai Kolmogorov-Smirnov adalah 0,839 dan signifikan pada 0,482 > 0,05 artinya data dalam penelitian ini terdistribusi secara normal.

Uji multikolinearitas digunakan untuk mengetahui ada atau tidaknya korelasi antar variabel bebas (independen). Seluruh variabel independen memiliki nilai tolerance ≥ 0,10 dan nilai VIF ≤ 10. Artinya seluruh variabel independen terbebas dari multikolonieritas.

Uji Heteroskedastisitas bertujuan untuk menguji terjadi atau tidaknya ketidaksamaan

variance dari residual satu pengamatan ke pengamatan yang lain dalam model regresi.

Seluruh variabel independen memiliki nilai signifikansi > 0,05. Sehingga artinya model regresi bebas dari heterokedastisitas.

Uji Model / Uji F (ANOVA)

Besarnya nilai F hitung sebesar 6,237 dengan signifikansi 0,001. Karena nilai signifikansi < 0,05, maka dapat dikatakan bahwa seluruh variabel independen (Kesadaran Perpajakan, Pelayanan Fiskus, dan Sanksi Perpajakan) secara bersama-sama berpengaruh terhadap variabel dependen (Tingkat Kepatuhan Wajib Pajak).

Koefisien Determinasi (R2)

Koefisien Determinasi (R2) menjelaskan mengenai kontribusi variabel independen yang diteliti terhadap variabel dependen. Hasil olah data menunjukkan bahwa nilai Adjusted R2 yang diperoleh sebesar 0,137. Artinya bahwa sebanyak 13,70% variabel dependen (Tingkat Kepatuhan Wajib Pajak) dapat dijelaskan oleh variasi ketiga variabel independen (Kesadaran Perpajakan, Pelayanan Fiskus, Dan Sanksi Perpajakan). Sedangkan sisanya sebanyak 100% - 13,70% = 86,30% dijelaskan oleh sebab-sebab lain diluar model yang tidak diamati pada penelitian ini.

PEMBAHASAN

Pengaruh Kesadaran Perpajakan terhadap Tingkat Kepatuhan Wajib Pajak

Hasil olah data pada uji t menunjukkan nilai signifikansi untuk variabel kesadaran perpajakan sebesar 0,578 > 0,05. Artinya kesadaran perpajakan tidak berpengaruh terhadap tingkat kepatuhan wajib pajak. Kesadaran dalam diri wajib pajak terhadap pentingnya membayar pajak tidak dapat menjadi indikator yang dapat mendorong mereka untuk memenuhi kewajiban pajak mereka. Oleh sebab itu, theory of planned behavior tidak dapat digunakan sebagai dasar. Kepercayaan yang dimiliki seorang individu atas konsekuensi yang ditimbulkan dari perilaku tertentu tidak dapat menjadi faktor yang mempengaruhi seseorang dalam berperilaku.

Hasil penelitian menunjukkan bahwa masyarakat sebagai wajib pajak kurang setuju apabila pajak ditetapkan dengan undang-undang dan dapat dipaksakan. Para wajib pajak seringkali melewatkan bagian konsideran dalam undang-undang perpajakan. Padahal justru disitulah letak filosofis pajak itu sendiri. Banyak wajib pajak yang masih awam tentang apa itu pajak, latar belakang, tujuan penggunaannya, dan lain sebagainya. Mereka hanya beranggapan bahwa pajak yang dipungut pemerintah merupakan hal yang memberatkan bagi mereka. Masyarakat banyak yang sebenarnya terpaksa mendaftarkan diri sebagai wajib pajak karena memiliki kewajiban untuk memiliki NPWP. Adanya sanksi yang harus mereka

dapatkan apabila tidak memenuhi kewajiban sebagaimana mestinya, membuat para wajib pajak terpaksa mematuhi peraturan perpajakan. Sehingga tinggi rendahnya kesadaran perpajakan dalam diri wajib pajak bukan menjadi hal yang memotivasi mereka untuk membayar pajak namun semata-mata hanya untuk menghindari sanksi perpajakan. Diterapkannya tax amnesti saat ini tidak menjadi hal yang dapat menumbuhkan kepatuhan dalam diri wajib pajak. Tax amnesti merupakan penghapusan pajak yang seharusnya terutang, namun tidak dikenai sanksi administrasi perpajakan dan sanksi pidana di bidang perpajakan dengan cara mengungkap harta dan membayar uang tebusan. Tax amnesti adalah hak setiap wajib pajak dan merupakan pilihan masing-masing wajib pajak. Artinya, peranan wajib pajak dalam hal ini sangatlah penting. Dibutuhkan kesadaran dalam diri wajib pajak agar mereka mau mengikuti program amnesti pajak. Penghapusan sanksi pajak yang diterapkan tidak dapat membuat wajib pajak pada akhirnya sadar kemudian mau memenuhi kewajiban perpajakan mereka. Sehingga dapat disimpulkan bahwa motivasi yang dimiliki wajib pajak di KPP Pratama Semarang Gayamsari untuk memenuhi kewajiban perpajakan mereka bukan karena kesadaran akan keberadaan pajak yang dapat memajukan negara, namun karena mereka ingin menghindari sanksi perpajakan.

Pengaruh Pelayanan Fiskus terhadap Tingkat Kepatuhan Wajib Pajak

Hasil olah data pada uji t menunjukkan nilai signifikansi untuk variabel pelayanan fiskus sebesar 0,051 > 0,05. Artinya, pelayanan yang diberikan oleh fiskus tidak dapat mempengaruhi tingkat kepatuhan wajib pajak dalam membayar pajak.

Hasil penelitian menunjukkan masih terdapat beberapa responden yang berpendapat bahwa tata cara membayar pajak bagi mereka tidak mudah dan kurang efisien. Diterapkannya sistem pembayaran, penyetoran dan pelaporan yang berbasis elektronik menggunakan e-billing, e-spt, dan lain-lain dianggap para wajib pajak sebagai hal yang menyulitkan bagi mereka. Penerapan sistem berbasis elektronik ini menuntut para wajib pajak untuk paham teknologi. Sehingga meskipun telah dilakukan berbagai sosialisasi mengenai tata cara membayar pajak, tidak kemudian membuat para wajib pajak merasa mudah dalam memenuhi kewajiban administrasi mereka.

Timbulnya ketidakpercayaan dalam diri wajib pajak terhadap fiskus juga dapat menjadi faktor yang menyebabkan tingkat kepatuhan wajib pajak tidak berbanding lurus dengan kualitas pelayanan yang dimiliki. Adanya ketidakpercayaan yang dimiliki wajib pajak terhadap fiskus dapat menghambat peningkatan kepatuhan wajib pajak meskipun kualitas pelayanan yang diberikan oleh fiskus sangatlah baik. Wajib pajak selama ini memandang bahwa keberadaan pajak menurut mereka adalah sesuatu yang memberatkan. Hal inilah yang membuat mereka memandang bahwa keberadaan fiskus kurang mereka butuhkan. Wajib pajak cenderung merasa terpaksa memenuhi kewajiban perpajakan mereka karena adanya sanksi, bukan karena keberadaan fiskus ataupun kemudahan sistem pembayaran yang diterapkan.

Kemudahan yang ada dalam prosedur pembayaran pajak tidak dapat mempengaruhi tingkat kepatuhan wajib pajak. Hal ini menegaskan bahwa theory of planned behavior juga tidak dapat digunakan untuk menjadi dasar teori dalam penelitian ini karena pelayanan yang diberikan fiskus tidak dapat mendorong kepatuhan dalam diri wajib pajak untuk memenuhi kewajiban perpajakannya. Motivasi yang diberikan oleh orang lain ternyata tidak dapat menjadi faktor yang mempengaruhi seseorang dalam berperilaku.

Pengaruh Sanksi Perpajakan terhadap Tingkat Kepatuhan Wajib Pajak

Hasil olah data pada uji t menunjukkan nilai signifikansi untuk variabel sanksi perpajakan sebesar 0,021 < 0,05. Artinya keberadaan sanksi pajak dapat mendorong tingkat kepatuhan wajib pajak. Diterapkannya sanksi perpajakan terhadap para wajib pajak yang melakukan pelanggaran serta tidak taat dalam membayar pajak diharapkan dapat menjadi efek

jera sehingga dikemudian hari mereka dapat memenuhi kewajibannya sebagai wajib pajak sesuai dengan tarif serta peraturan yang berlaku.

Dalam penelitian ini, theory of planned behavior dapat dijadikan sebagai dasar teori karena keberadaan sanksi pajak dapat mendorong kepatuhan wajib pajak. Semakin berat sanksi perpajakan yang diterapkan terhadap pelanggaran perpajakan akan meningkatkan kepatuhan dalam diri wajib pajak. Teori tentang kepercayaan kontrol (control beliefs) yang dikaitkan dengan sanksi perpajakan mengemukakan tentang bagaimana keyakinan yang dimiliki individu mengenai hal yang mendukung atau menghambat perilaku dapat memberikan pengaruh terhadap perilaku yang ditimbulkan. Sanksi perpajakan dipandang sebagai alat pengendali untuk menghambat perilaku-perilaku menyimpang dari para wajib pajak yang lalai dalam memenuhi kewajiban perpajakannya.

Hasil penelitian menunjukkan para wajib pajak cenderung setuju apabila sanksi pidana diberikan kepada wajib pajak yang dengan sengaja memperlihatkan dokumen palsu atau dipalsukan. Hal ini dapat diartikan bahwa wajib pajak setuju dengan sanksi pajak yang telah ditetapkan dalam peraturan perundang-undangan perpajakan untuk diterapkan kepada siapa saja wajib pajak yang melakukan pelanggaran. Sadarnya wajib pajak akan keberadaan sanksi pajak ini dipandang dapat mendorong tingkat kepatuhan wajib pajak. Hal ini menunjukkan bahwa motivasi terbesar yang dimiliki wajib pajak untuk memenuhi kewajiban perpajakan mereka adalah karena sanksi perpajakan, bukan karena adanya kesadaran dalam diri wajib pajak maupun kualitas pelayanan yang diberikan fiskus.

SIMPULAN

1. Kesadaran perpajakan tidak memiliki pengaruh terhadap tingkat kepatuhan wajib pajak. Hal ini ditunjukkan dengan nilai signifikansi variabel kesadaran perpajakan 0,578 > 0,05. Oleh sebab itu tinggi rendahnya kesadaran yang dimiliki wajib pajak tidak akan mempengaruhi tingkat kepatuhan wajib pajak .

2. Pelayanan fiskus tidak memiliki pengaruh terhadap tingkat kepatuhan wajib pajak. Hal ini ditunjukkan dengan nilai signifikansi variabel pelayanan fiskus 0,051 > 0,05. Oleh sebab itu tinggi rendahnya kualitas pelayanan yang diberikuan oleh fiskus tidak dapat mempengaruhi tingkat kepatuhan wajib pajak.

3. Sanksi perpajakan berpengaruh terhadap tingkat kepatuhan wajib pajak. Hal ini ditunjukkan dengan nilai signifikansi variabel sanksi perpajakan 0,021 < 0,05. Artinya semakin tegas sanksi perpajakan yang diterapkan, maka semakin tinggi pula tingkat kepatuhan wajib pajak.

4. Hasil uji model atau uji F yang dilakukan menghasilkan nilai signifikansi 0,001 < 0,05. Dengan demikian seluruh variabel kesadaran perpajakan, pelayanan fiskus, serta sanksi perpajakan secara bersama-sama berpengaruh pada variabel tingkat kepatuhan wajib pajak.

5. Kemampuan ketiga variabel kesadaran perpajakan, pelayanan fiskus, dan sanksi perpajakan dalam menjelaskan variabel tingkat kepatuhan wajib pajak sebesar 13,70%. Sedangkan 86,30% sisanya dijelaskan oleh penyebab lain diluar variabel yang diteliti.

6. Wajib pajak yang berada pada KPP Pratama Semarang Gayamsari memiliki kecenderungan untuk memenuhi kewajiban perpajakan mereka semata-mata hanya karena ingin menghindari sanksi perpajakan, bukan karena kesadaran akan pentingnya perpajakan yang ada dalam diri mereka ataupun karena kualitas pelayanan yang diberikan oleh fiskus.

Keterbatasan Penelitian

Penelitian ini masih memiliki keterbatasan dimana metode yang digunakan untuk mengumpulkan data primer hanya menggunakan metode survei dengan kuesioner tanpa metode wawancara langsung terhadap responden. Sehingga hanya diperoleh gambaran umum mengenai kepatuhan wajib pajak, sedangkan alasan lebih lanjut terkait tanggapan yang diberikan responden dalam kuesioner tidak dapat diperoleh.

Saran

1. Kesadaran perpajakan perlu ditingkatkan dalam diri wajib pajak. Kesadaran akan pentingnya keberadaan pajak dalam kehidupan bernegara dapat disosialisasikan sehingga dapat menambah jumlah kepatuhan wajib pajak. Sosialisasi mengenai undang-undang perpajakan dan hal-hal filosofis yang sifatnya mendasar dalam undang-undang perpajakan seperti apa itu pajak, hal-hal yang melatarbelakangi pajak, tujuan diterapkannya pajak perlu digalakkan dalam rangka meningkatkan kesadaran masyarakat. Sosialisasi tersebut dapat dilakukan melalui berbagai media maupun dilakukan secara langsung kepada masyarakat.

2. Kualitas pelayanan fiskus perlu ditingkatkan lagi dengan meningkatkan kepercayaan wajib pajak terhadap fiskus. Kemudahan dalam prosedur administrasi perpajakan yang semakin dipermudah akan membuat wajib pajak tidak malas dalam membayar pajak. Sosialisasi mengenai tata cara membayar pajak juga perlu dilakukan agar para wajib pajak dapat mengerti serta dapat dengan mudah memenuhi kewajiban perpajakannya. Masyarakat selaku wajib pajak perlu diedukasi secara lebih intens mengenai penerapan sistem berbasis elektronik seperti e-billing, e-spt, dan lain-lain. Sehingga wajib pajak dapat memenuhi kewajiba perpajakan mereka secara mandiri dan kepatuhan wajib pajak dapat meningkat. Dampaknya, target penerimaan pajak dapat terpenuhi.

3. Sanksi perpajakan perlu disosialisasikan kepada masyarakat selaku wajib pajak agar mereka paham terhadap semua hal yang berkaitan dengan sanksi pajak serta penyebab diterapkannya sanksi pajak. Sehingga wajib pajak dapat melakukan tindakan antisipasi dengan melakukan pemenuhan kewajibannya dalam membayar pajak sesuai dengan tarif dan peraturan yang berlaku, serta akan memberikan dampak langsung terhahap tingkat kepatuhan wajib pajak.

4. Untuk penelitian selanjutnya, disarankan untuk menambahkan variabel lain dalam mengukur tingkat kepatuhan wajib pajak. Peneliti selanjutnya juga diharapkan untuk menggunakan teknik pengumpulan data tambahan selain menggunakan kuesioner, yakni dengan menambahkan metode wawancara. Sehingga pada penelitian selanjutnya peneliti dapat mengetahui alasan yang dimiliki responden atas tanggapan yang diberikan dalam kuesioner.

DAFTAR PUSTAKA

Alfian, Rahmat. 2013. “Pengaruh Kepatuhan Wajib Pajak Orang Pribadi Terhadap Penerimaan Pajak di KPP Pratama Surabaya Krembangan”. Jurnal Akuntansi UNESA. Universitas Negeri Surabaya. Surabaya. Vol: 1. No: 3.

Andreas, dan Savitri, Enny. 2015. Pengaruh Sosialisasi Pajak, Pengetahuan Perpajakan,

Kegunaan NPWP, dan Kualitas Pelayanan terhadap kepatuhan Wajib Pajak dengan Kesadaran Wajib Pajak sebagai Variabel Mediasi. Universitas Riau. Riau.

Arum, Harjanti Puspa. 2012. Pengaruh KesadaranWajib Pajak, Pelayanan Fiskus, dan

Sanksi Pajak terhadap Kepatuhan Wajib Pajak Orang Pribadi yang Melakukan Kegiatan Usaha dan Pekerjaan Bebas(Studi di Wilayah KPP Pratama Cilacap). Skripsi. Universitas Diponegoro. Semarang.

Djuanda, H. Gustian, Ardiansyah, dan Irwansyah Lubis. 2003. Pajak Penghasilan Orang

Pribadi. Jakarta: Salemba Empat.

Fikriningrum, Winda Kurnia. 2012. Analisis Faktor-faktor yang mempengaruhi Wajib Pajak

Orang Pribadi dalam Memenuhi Kewajiban Membayar Pajak (Studi Kasus Pada Kantor Pelayanan Pajak Pratama Semarang Candisari). Skripsi. Universitas

Diponegoro. Semarang.

Ghozali, Imam. 2011. Aplikasi analisis multivariate dengan program IBM SPSS 19. Semarang: Badan Penerbit Universitas Diponegoro.Cetakan V.

Hasan, Dahliana. 2008. Pelaksanaan Tax Compliance dalam Upaya Optimalisasi

Penerimaan Pajak di Kota Yogyakarta. Mimbar Hukum Volume 20, Nomor 2, Juni

2008, Halaman 193-410.

Hidayati, Iva Farida. 2014. Analisis Pengaruh Kesadaran Wajib Pajak, Pengetahuan dan

Pemahaman tentang Peraturan Perpajakan, Efektifitas Sistem Perpajakan, Pelayanan Fiskus, dan Sanksi Pajak terhadap Kepatuhan Wajib Pajak Orang Pribadi (Studi Empiris pada KPP Pratama Surakarta). Naskah Publikasi. Universitas Muhammadiyah Surakarta. Surakarta.

Jatmiko, Agus Nugroho. 2006. Pengaruh Sikap Wajib Pajak pada Pelaksanaan Sanksi

Denda, Pelayanan Fiskus dan Kesadaran Perpajakan terhadap Kepatuhan Wajib Pajak (Studi Empiris terhadap Wajib Pajak Orang Pribadi di Kota Semarang). Tesis.

Universitas Diponegoro. Semarang.

Jotopurnomo, Cindy dan Yenni Mangoting. 2013. Pengaruh Kesadaran Wajib Pajak,

Kualitas Pelayanan Fiskus, Lingkungan Wajib Pajak Berada terhadap Kepatuhan Wajib Pajak Orang Pribadi di Surabaya. Universitas Kristen Petra. Surabaya. Vol: 1.

No: 1.

Komarawati, Dewi rina dan Mukhtarrudin. 2010. Analisis Tingkat Kepatuhan Wajib Pajak

Orang Pribadi terhadap Tingkat Penerimaan Pajak di Kabupaten Lahat. Universitas

Sriwijaya. Palembang.

Layata, Sherly dan Putu Ery Setiawan. 2014. Pengaruh Kewajiban Moral, Kualitas

Pelayanan, Pemeriksaan Pajak dan Sanksi Perpajakan pada Kepatuhan Wajib Pajak Badan. Universitas Udayana. Bali. Vol : 9. No: 2.

Mardiasmo. 2009. Perpajakan. Edisi Revisi. Yogyakarta: Andi.

Masruroh, Siti. 2013. Pengaruh kemanfaatan NPWP, Pemahaman Wajib Pajak, Kualitas

Pelayanan, dan Sanksi Perpajakan terhadap Kepatuhan Wajib Pajak (Studi Empiris pada WP OP di Kabupaten Tegal). Skripsi. Universitas Diponegoro. Semarang. Hal. 5.

Muliari, Ni Ketut dan Putu Ery Setiawan. 2011. Pengaruh Persepsi Tentang Sanksi

Perpajakan dan Kesadaran Wajib Pajak pada Kepatuhan Pelaporan Wajib Pajak Orang Pribadi di Kantor Pelayanan Pajak Pratama Denpasar Timur. Universitas Udayana. Bali.

Vol: 6. No: 1.

Mutia, Sri Putri Tita. 2014. Pengaruh Sanksi Perpajakan, Kesadaran Perpajakan, Pelayanan

Fiskus, dan tingkat pemahaman terhadap Kepatuhan Wajib Pajak Orang Pribadi.

Universitas Negeri Padang. Padang.

Muzaki, Ahmad Faozan dan Ani Kusbandiyah. 2014. Pengaruh Kesadaran WP, Pelayanan

Fiskus dan Sanksi Perpajakan terhadap Kepatuhan WP Badan (Studi Kasus Di KPP Kota Tegal). Universitas Muhammadiyah Purwokerto. Purwokerto. Vol: X. No: 1.

Peraturan Menteri Keuangan Republik Indonesia. Nomor 74/PMK.03/2012 tentang Tata Cara

Penetapan dan Pencabutan Penetapan Wajib Pajak dengan Kriteria Tertentu dalam Rangka Pengembalian Pendahuluan Kelebihan Pembayaran Pajak.

Prabawa, Made Adi Mertha dan Naniek Noviari. 2012. Pengaruh Kualitas Pelayanan dan

Sikap terhadap Kepatuhan Pelaporan Wajib Pajak Orang Pribadi di KPP Badung Utara. Universitas Udayana Denpasar. Bali. Vol: 1. No: 2.

Pranadata, I Gede Putu. 2014. Pengaruh Pemahaman Wajib Pajak, Kualitas Pelayanan

Perpajakan, dan Pelaksanaan Sanksi Pajak, terhadap Kepatuhan Wajib Pajak Orang Pribadi pada KPP Pratama Batu. Jurnal Skripsi. Universitas Brawijaya Malang.

Malang.

Rachmadi, Wahyu. 2014. Faktor-Faktor yang Mempengaruhi Persepsi Wajib Pajak Orang

Pribadi atas Perilaku Penggelapan Pajak (Studi Empiris pada Wajib Pajak Terdaftar di KPP Pratama Semarang Candisari). Skripsi.Universitas Diponegoro. Semarang.

Resmi, Siti. 2016. Perpajakan:Teori dan Kasus. Jakarta: Salemba Empat. Cetakan Ketiga. Rohmawati, Alifa Nur dan Ni Ketut Rasmini. 2012. Pengaruh Kesadaran, Penyuluhan,

Pelayanan, dan Sanksi Perpajakan pada Kepatuhan Wajib Pajak Orang Pribadi.

Universitas Udayana. Bali. Vol: 1. No: 2.

Rohmawati, Lusia, Prasetyo dan Yuni Rahmawati. 2012. Pengaruh Sosialisasi dan

Pengetahuan Perpajakan terhadap Tingkat Kesadaran dan Kepatuhan Wajib Pajak (Studi pada Wajib Pajak Orang Pribadi yang Melakukan Kegiatan Usaha dan Pekerjaan Bebas pada KPP Pratama Gresik Utara). Prosiding Simposium Nasional

Perpajakan 4. Universitas Trunojoyo Madura. Madura. Suandy, Erly. 2011. Perencanaan Pajak. Jakarta: Salemba Empat.

Sugiyono. 2013. Metode Penelitian Pendidikan Pendekatan Kuantitatif, Kualitatif, dan R&D. Bandung: Alfabeta.

Tiraada, Tryana A.M. 2013. Kesadaran Perpajakan, Sanksi Pajak, Sikap Fiskus terhadap

Kepatuhan WPOP di Kabupaten Minahasa Selatan. Jurnal EMBA. Vol. 1 No.3, Hal

999-1008. Universitas Sam Ratulangi Manado. Manado.

Undang-undang Nomor 16 Tahun 2009 tentang Ketentuan Umum dan Tata Cara Perpajakan. Utama, I Wayan Mustika. 2013. Pengaruh Kualitas Pelayanan, Sanksi Perpajakan dan Biaya

Kepatuhan terhadap Kepatuhan Wajib Pajak. Universitas Udayana. Bali.

Wilda, Fitri. 2015. Pengaruh Kesadaran Wajib Pajak, Pelayanan Fiskus dan Sanksi Pajak

terhadap Kepatuhan WPOP yang Melakukan Kegiatan Usaha dan Pekerjaan Bebas di Kota Padang. Universitas Negeri Padang. Padang.

Winerungan, Oktaviane Lidya. 2013. Sosialisasi Perpajakan, Pelayanan Fiskus dan Sanksi

Perpajakan Terhadap Kepatuhan Wajib Pajak Orang Pribadi di KPP Manado dan KPP Bitung. Universitas Sam Ratulangi. Manado. Vol :1. No:3.

Wulandari, Endah, dkk. 2016. Faktor-faktor yang Mempengaruhi Kepatuhan Wajib Pajak

Orang Pribadi (Studi Kasus pada KPP Pratama Surakarta). Universitas Islam Batik

Surakarta. Surakarta.

Yogatama, Arya. 2014. Analisis Faktor-faktor yang Mempengaruhi Kepatuhan Wajib Pajak

Orang Pribadi (Studi di Wilayah KPP Pratama Semarang Candisari). Skripsi.

Universitas Diponegoro. Semarang. Hal. 12.

http://www.kemenkeu.go.id/Berita/mulai-januari-2016-ptkp-naik-jadi-rp54-juta-tahun, diakses tanggal 25 Juni 2016.

http://www.kemenkeu.go.id/SP/penghasilan-tidak-kena-pajak, diakses tanggal 25 Juni 2016. http://datasekripsi.blogspot.co.id/2009/05/theory-of-planned.html , diakses pada tanggal