6

2.1 Tinjauan Teoritis

2.1.1 Pasar Modal

a. Definisi Pasar Modal

Menurut Husnan (2009:3) secara formal pasar modal dapat didefinisikan sebagai pasar untuk berbagai instrument keuangan atau sekuritas jangka panjangyang dapat diperjual belikan, baik dalam bentuk hutang maupun modal sendiri, baik yang diterbitkan pemerintah maupun swasta.

Pasar modal adalah suatu sistem keuangan terorganisasi, termasuk didalamnya adalah bank komersial dan semua lembaga perantara dibidang keuangan, serta keseluruhan surat-surat berharga beredar (Sunariyah, 2006:4).

b. Bentuk-Bentuk Pasar Modal

Menurut Sunariyah (2006:12) penjualan saham kepada masyarakat dapat dilakukan dengan berbagai cara. Umumnya dilakukan sesuai atau bentuk pasar modal dimana sekuritas tersebut diperjual belikan. Jenis pasar modal tersebut ada beberapa macam yaitu:

1. Pasar Perdana ( Primary Market )

Pasar modal yang memperdagangkan saham-saham atau sekuritas lainnya yang dijual untuk pertama kalinya (penawaran umum) sebelum saham tersebut dicatat di bursa.

2. Pasar Sekunder (Secondary market)

Perdagangan saham setelah melewati masa penawaran pada pasar perdana, dimana saham dan sekuritas lain diperjual belikan secara luas setelah melalui masa penjualan di pasar perdana.

3. Pasar Ketiga ( Third Market )

Tempat perdagangan saham atau sekuritas lain diluar bursa (over the counter market) dimana suatu sistem perdagangan efek yang terorganisasi di bursa efek resmi yang diatur dan diawasi dan dibina oleh Badan Pengawasan Pasar Modal.

4. Pasar Keempat (Fourth Market)

Bentuk perdagangan efek antar pemodal atau dengan kata lain pengalihan saham dari suatu pemegang saham ke pemegang saham lainnya tanpa melalui perantara perdagangan efek.

c. Fungsi Pasar Modal

Fungsi pasar modal adalah sebagai sarana menyediakan fasilitas untuk memindahkan dana dari pihak lender ke borrower dengan menginvestasikan kelebihan dana yang mereka miliki. Lender mengharapkan akan memperoleh imbalan dari penyerahan dana tersebut. Dari pihak borrower tersedianya dana

dari pihak luar memungkinkan mereka melakukan investasi tanpa harus menunggu tersedianya dana dari operasi perusahaan (Husnan, 2009:4).

Ada beberapa daya tarik pasar modal. Pertama, diharapkan pasar modal ini akan bisa menjadi alternatif penghimpun dana selain sistem perbankan. Pasar modal memungkinkan perusahaan menerbitkan sekuritas yang berupa surat tanda hutang (obligasi) ataupun surat tanda kepemilikan (saham). Dengan demikian, perusahaan ini bisa menghindarkan diri dari kondisi debt to equity ratio yang terlalu tinggi sehingga justru membuat cost of capital of the firm tidak lagi minimal.

Kedua, pasar modal memungkinkan para pemodal mempunyai berbagai pilihan investasi yang sesuai dengan preferensi risiko mereka. Denganadanya pasar modal, para pemodal memungkinkan melakukan diversifikasi investasi, membentuk portofolio (yaitu gabungan dari berbagai investasi) sesuai dengan risiko yang mereka bersedia tanggung dan keuntungan yang mereka harapkan. Disamping itu investasi pada sekuritas mempunyai daya tarik lain, yaitu likuiditasnya. Sehubungan dengan itu maka pasar modal memungkinkan terjadinya alokasi dana yang efisien (Husnan, 2009:4)..

d. Lembaga-Lembaga Dalam Pasar Modal

Dipasar modal diperlukan lembaga dan profesi agar kegiatan pasar modal berjalan dengan baik, menurut Husnan (2009:9) antara lain:

1. BAPEPAM (Badan Pengawasan Pasar Modal)

Dipasar modal Indonesialembaga yang mengatur dan mengawasi pasar modal adalah BAPEPAM (Badan Pengawasan Pasar Modal). Keberadaan BAPEPAM dimaksudkan agar dapat mewujudkan kegiatan pasar modal yang teratur wajar dan efisien, melindungi kepentingan pemodal dan masyarakat.

2. Bursa Efek

Lembaga penyelenggaraan perdagangan efek adalah Bursa Efek. Di Indonesia Bursa Efek harus berbentuk Perseroan. Di bursa inilah silakukan jual beli saham dengan menggunakan jasa perusahaan efek yang menjadi anggota bursa tersebut.

3. Lembaga Kliring dan Pinjaman

Lembaga ini menyediakan jasa kliring dan pinjaman penyelesaian transaksi bursa.

4. lembaga Pinjaman dan Penyelesaian

Lembaga ini merupakan lembaga yang menyediakan jasa custodian (penyimpan efek) sentral dan penyelesaian transaksi efek. Efek-efek yang diperjual belikan di bursa tidaklah beredar secara fisik, tetapi lewat catatan saja.

5. Perusahaan Efek

Perusahaan efek dapat menjalankan usaha Penjamin Emisi Efek, Pedagang Perantara Efek, dan atau manajer investasi setelah memperoleh izin usaha dari BAPEPAM. Usaha sebagai Penjamin Emisi Efek berarti bahwa

pengusaha efek menjamin agar penerbit (emisi) sekuritas yang dilakukan oleh suatu perusahaan (disebut sebagai emiten, dan dilakukan dipasar perdana)dapat terjual semua.

6. Reksa Dana

Reksa dana merupakan wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya diinvestasikan dalam portofolio efek oleh manajer investasi

2.1.2 Investasi

1. Pengertian Investasi

Investasi pada hakikatnya merupakan penempatan sejumlah dana padasaat ini dengan harapan untuk memperoleh keuntungan di masa datang (Halim, 2005:4).

Menurut Tandelilin (2010:2) investasi adalah komitmen atau sejumlah dana atau sumber daya lainnya yang digunakan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa dating.

Menurut jogiyanto (2010:5) investasi adalah penundaan konsumsi sekarang untuk digunakan dalam produksi yang efisien selama periode waktu yang tertentu.

Investasi merupakan penenaman untuk satu atau lebih aktiva yang dimiliki dan biasanya memiliki jangka waktu dengan harapan akan mendapatkeuntungan dimasa-masa yang akan dating (Sunariyah, 2006:4).

Dari pengertian-pengertian tersebut dapat disimpulkan bahwa investasi merupakan penanaman modal untuk satu atau lebih aktiva yang dimiliki dalam bentuk aktiva keuangan atau aktiva riil baik secara langsung, yang dimasa yang akan dating akan mempunyai nilai tambah atas nilai yang dikorbankan dengan mengharapkan mendapatkan keuntungan.

2. Tujuan Investasi

Menurut Tandelilin (2010:7) pada dasarnya tiap investor yang melakukan investasi saham memiliki tujuan yang sama, yaitu mendapatkan keuntungan. Tetapi tidak sederhana itu dalam arti lebih luas tujuan investasi adalah meningkatkan kesejahteraan investor. Sumber dana untuk investasi bisa berasal dari asset-aset yang dimiliki saat ini, ada beberapa alasan mengapa seseorang melakukan investor antara lain:

1. Untuk mendapatkan kehidupan yang lebih layak di masa depan.

Seseorang yang bijaksana akan berpikir bagaimana meningkatkan taraf hidupnya dari waktu ke waktu atau setidaknya berusaha bagaimana mempertahankan tingkat pendapatannya yang ada sekarang agar tidak berkurang di masa yang akan datang.

2. Mengurangi tingkat inflasi.

Dengan melakukan investasi dalam pemilikan perusahaan atau obyek lain, seseorang dapat menghindarkan diri dari resiko penurunan nilai kekayaan atau hak miliknya akibat adanya pengaruh inflasi.

3. Dorongan untuk menghemat pajak.

Beberapa negara di dunia banyak melakukan kebijakan yang bersifat mendorong investasi di masyarakat melalui pemberian fasilitas perpajakan kepada masyarakat yang melakukan investasi pada bidang – bidang usaha tertentu.

3. Jenis Investasi

Menurut Jogiyanto (2010:7) jenis investasi berupa investasi ke dalam aktiva keuangan dapat berupa investasi langsung dan tidak langsung. Investasi langsung dapat dikatakan dengan membeli langsung aktiva keuangan dari suatu perusahaan baik melalui perantara atau dengan cara lain. Sedangkan investasi tidak langsung dapat dilakukan dengan membeli surat-surat berharga dari perusahaan investasi yang berfungsi sebagai lembaga perantara.

2.1.3 Investasi Dalam Saham

a. Pengertian Investasi Dalam Saham

Proses investasi menunjukkan bagaimana pemodal seharusnya melakukan investasi dalam sekuritas yakni dalam menyangkut sekuritas apa yang akan dipilih dan seberapa banyak investasi yang akan dipilih. Adapun langkah-langkah dalam mengambil keputusan investasi adalah sebagai berikut (Husnan, 2009:47):

1) Menentukan kebijakan investasi

Hal pertama yang dilakukan oleh pemodal adalah menentukan tujuan investasinya serta berapa banyak investasi yang dilakukan.

2) Analisis Sekuritas

Ada dua filosofi dalam bentuk analisis sekuritas yaitu mereka yang berpendapat bahwa ada sekuritas yang mispriced (harganya salah, mungkin terlalu tinggi, mungkin terlalu rendah). Kedua mereka yang mempunyai pendapat bahwa harga sekuritas adalah wajar.

3) Pembentukan Portofolio

Dalam tahap ini pemodal melakukan identifikasi terhadap sekuritas-sekuritas mana yang akan dipilih untuk membentuk portofolio dan berapa proporsi dana yang akan ditanam pada tiap-tiap sekuritas tersebut.

4) Melakukan Revisi Portofolio

Tahap ini merupakan pengurangan terhadap ketiga tahap sebelumnya dengan maksud jika diperlukan akan diadakan perubahan terhadap portofolio yang telah dimiliki. Jika portofolio yang dimiliki sekarang dirasakan tidak lagi optimal atau tidak sesuai dengan prefensi risiko pemodal, maka pemodal dapat melakukan perubahan terhadap sekuritas-sekuritas yang membentuk portofolio tersebut.

5) Evaluasi Kinerja Portofolio

Dalam tahap ini pemodal mengadakan penilaian terhadap kinerja portofolionya, baik dalam aspek tingkat keuntungan yang diperoleh maupun risiko yang ditanggung.

b. Keuntungan investasi Dalam Bentuk Saham

Kelebihan dari investasi ini adalah kemampuan untuk memberikan tingkat keuntungan yang tidak terhingga. Keuntungan tidak terhingga ini berhubungan dengan perusahaan dalam menghasilkan laba. Manfaat yang diperoleh investor dalam investasi saham dipasar modal (Darmadji dan Fakhrudin, 2011:9) antara lain:

1. Dividen

Pembagian keuntungan yang diberikan perusahaan penerbitan saham tersebut atas keuntungan yang dihasilkan perusahaan, dividen diberikan setelah mendapat persetujuan dari pemegang saham dalam RUPS.

2. Capital Gain

Merupakan selisih antara harga beli dan harga jual, capital gain terbentuk dengan adanya aktivitas perdagangan saham dipasar sekunder. Umumnya pemodal dengan orientasi jangka pendek mengejar keuntungan melelui capital gain.

c. Kerugian Investasi Dalam Bentuk Saham

Kerugian yang dihadapi pemodal dengan melakukan investasi dalam bentuk saham menurut (Darmadji dan Fakhrudin, 2011:10) antara lain:

1. Tidakmendapat dividen

Perusahaan akan membagikan dividen jika operasi perusahaan menghasilkan keuntungan. Dengan demikian perusahaan tidak dapat membagikan dividenjika perusahaan tersebut mengalami kerugian.

2. Capital loss

Dalam aktivitas perdagangan saham, tidak selalu pemodal mendapatkan capital gain atau keuntungan atas saham yang dijualnya. Ada kalanya pemodal harus menjual saham dengan harga jual lebih rendah dari harga belinya. Dengan demikian seorang pemodal mengalani capital loss atau kerugian.

d. Penilaian Investasi Saham

Ada dua pendekatan analisa yang digunakan dalam penilaian investasi saham yaitu analisis fundamental dan analisis teknikal. Kedua teknik analisa tersebut dapat dijelaskan sebagai berikut (Sunariyah, 2006 : 168-170):

1. Analisis Fundamental

a) Pendekatan Laba (Price Earning Ratio Approach)

Pendekatan ini beranggapan bahwa expected return diperoleh dari perkiraan laba per saham di masa yang akan dating, sehingga dapat diketahui berapa lama investasi saham kembali.

b) Pendekatan Nilai Sekarang (Present Value Approach)

Dalam pendekatan ini, nilai suatu perusahaan diestimasikan dengan cara mengkapitalisasi pendapatan (capitalization income method). Nilai sekarang yang dimaksud adalah sama dengan nilai sekarang dari arus kas di masa yang akan datang, diharapkan dapat diterima oleh pemodal.

2. Analisis Teknikal

Analisis ini merupakan upaya untuk memperkirakan harga saham (kondisi pasar) dengan mengamati perubahan saham di waktu lalu. Pendekatan ini didasarkan atas asumsi-asumsi sebagi berikut:

a) Terdapat ketergantungan sistematik didalam return yang dapat dieksploitasi ke return abnormal.

b) Pada pasar tidak efisien, tidak semua informasi harga masa lalu diamatiketika memprediksi distribusi return sekuritas.

c) Nilai suatu saham merupakan fungsi permintaan dan penawaran.

2.1.4 SAHAM

1. Pengertian Saham

Menurut Tandelilin (2010:32) definisi saham adalah surat bukti bahwa pemilikan atas asset-aset perusahaan yang menerbitkan saham. Sedangkan definisi saham menurut Sunariyah (2006:127) saham adalah surat berharga sebagai bukti penyertaan atau kepemilikan individumaupun institusi yang dikeluarkan oleh sebuah perusahaan yang berbentuk Perseroan Terbatas (PT).

2. Jenis Saham

Menurut Jogiyanto (2010:107) saham dibedakan menjadi dua yaitu:

a) Saham Preferen adalah saham yang mempunyai kombinasi karakteristik gabungan dari obligasi maupun saham biasa, karena saham preferen memberikan pendapatan yang tetap seperti halnya obligasi dan juga mendapatkan hak kepemilikan seperti pada saham biasa.

b) Saham biasa adalah sekuritas yang menunjukkan bahwa pemegang saham biasa tersebut mempunyai hak kepemilikan atas aset-aset perusahaan.

2.1.5 Portofolio

a. Pengertian Portofolio

Teori portofolio dipelopori oleh Harry Markowitz pada tahun 1956 yang merupakan aspek terpenting dalam investasi. Portofolio menggambarkan kepemilikan dari pada instrument investasi yang disusun dengan perencanaanyang matang untuk pencapaian hasil yang optimal melalui penyebaran risiko. Portofolio dipilih atas dasar structural penilaian investasi dan tujuan investasi. Suatu portofolio dibentuk guna memanfaatkan secara optimal situasi dan kondisi yang didasarkan pada pertimbangan risiko dan keuntungan. Portofolio mempunyai beberapa alternatif variasi dengan pertimbangan investor haarus melihat risiko dan tingkat keuntungan yang bergerak positif didalam portofolio.

Portofolio merupakan sekumpulan investasi yang menyangkut identifikasi saham-saham yang mana akan dipilih dan menentukan proporsi dana yang ditanamkan pada masing-masing saham tersebut (Husnan, 2009:47).

b. Pembentukan Portofolio

Portofolio yang optimal memberikan return ekspektasi terbesar dengan tingkat risiko yang terkecil (Jogiyanto, 2010:309-318). Dalam melakukan

pembentukan portofolio yang optimal dapat ditempuh berdasarkan model-model berikut ini :

1. Portofolio optimal berdasarkan model Markowitz

Memberikan nilai portofolio dengan risiko terkecil untuk return ekspektasi yang tertentu.

2. Portofolio optimal berdasarkan preferensi investor

Tiap-tiap investor akan mempunyai tanggapan terhadap risiko (risk averter, neutral risk dan risk seeker). Sehingga investor akan memilih portofolio berbeda dengan investor lain selama portofolio tersebut merupakan portofolio efisien.

3. Portofolio optimal dengan aktivitas bebas risiko

Sebagai suatu aktivitas bebas risiko dapat didefinisikan sebagai aktiva yang mempunyai return ekspektasi tertentu dengan risiko yang sama dengan nol.

4. Portofolio optimal dengan adanya simpanan dan pinjaman bebas risiko. Maksudnya investor dapat memasukkan aktiva bebas risiko ke dalam portofolio berisiko dalam bentuk simpanan (lending), berarti membeli aktiva berisiko dan memasukkannya ke portofolio yang efisien aktiva yang berisiko dan dalam bentuk pinjaman (borrowing) berarti meminjam sejumlah dana dengan tingkat bunga bebas risiko dan menggunakan dana itu untuk menambah proporsi di portofolio efisien aktiva berisiko.

c. Pemilihan Portofolio yang Efisien

Dalam pembentukan portofolio, investor selalu ingin memaksimalkan return yang diharapkan dengan tingkat risiko tertentu bersedia ditanggungnya, atau mencari portofolio yang menawarkan ringkat return tertentu. Karakteristik portofolio seperti ini disebut sebagai portofolio efisien.

Untuk membentuk portofolio yang efisien, kita harus berpegang pada asumsi tentang bagaimana perilaku investor dalam pembuatan keputusan investasi yang paling penting adalah bahwa semua investor tidak menyukai risiko (Tandelilin, 2010:157).

Suatu portofolio dikategorikan sebagai portofolio efisien apabila portofolio tersebut terletak pada permukaan yang efisien (efficient frontier). Efficient frontier adalah kurva yang menghubungkan efisiensi portofolio yang memiliki deviasi standar terendah dengan efisien portofolio yang memiliki expected return tinggi.

Sedangkan portofolio efisien adalah bila dibandingkan dengan portofolio lainnya, portofolio ini memenuhi kondisi berikut :

a. Memberikan expected return terbesar dengan risiko yang sama, atau

b. Memberikan risiko terkecil dengan expected return yang sama.

Untuk lebih jelasnya mengenai kondisi tersebut disajikan pada gambar dibawah ini

E(Rp) 4 F 3 C G 2 B H A I 1 J σp 0 1 2 3 4 Sumber : Halim, (2005:55) Gambar 1

Portofolio Yang Efisien dan Tidak Efisien

Pada gambar diatas diasumsikan investor membentuk portofolio A,B,C,D,E,F,G,H,I dan J, kombinasi dari saham-saham ini membentuk portofolio yang efisien maupun tidak efisien.

Dalam gambar ini terdapat garis B,C,D,E,F yang disebut portofolio yang efisien yaitu garis yang menunjukkan jumlah portofolio yang sfisien, sedang semua portofolio yang berada digaris tersebut ternyata tidak efisien.

D dd dD D D E

Misalnya portofolio A merupakan portofolio yang tidak efisien jika dibandingkan portofolio C yang memberikan expected return yang lebih tinggi. Demikian juga portofolio H yang merupakan portofolio yang tidak efisien, jika dibandingkan dengan portofolio B karena expected return yang sama, portofolio H mempunyai risiko yang lebih tinggi

d. Portofolio Optimal

Menurut Tandelilin (2010:157) portofolio yang optimal merupakan portofolio yang dipilih seorang investor dari sekian banyak pilihan yang ada pada kumpulan portofolio efisien. Tentunya portofolio yang dipilih investor adalah portofolio yang sesuai dengan preferensi investor yang bersangkutan terhadap return maupun terhadap risiko yang bersedia ditanggungnya.

Pendekatan yang digunakan untuk memilih portofolio yang optimal adalah sebagai berikut:

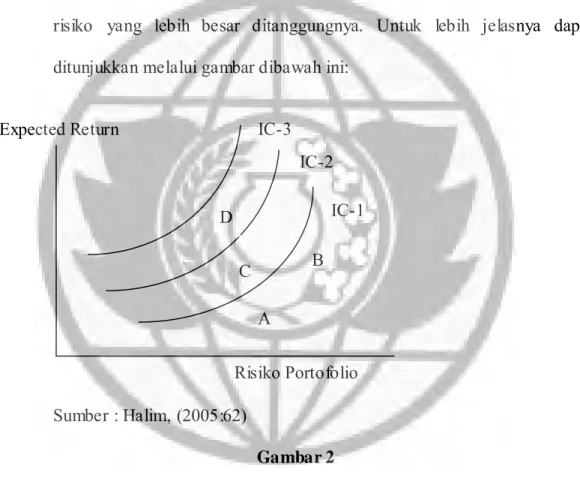

a. Indifference Curve

Indifference Curve (IC) merupakan suatu kurva yang menunjukkan berbagai kombinasi efek yang memberikan return yang berbeda

(indifference) bagi investor. Slope IC menunjukkan tingkat substitusi marginal (marginal rate of substitution) dari return dan risk.

Apabila return dan risk merupakan substitusi sempurna maka IC berubah garis lurus. Dalam kenyataan keduanya bukan merupakan substitusi yang sempurna, karena pada suatu tingkat risiko tertentu pada

setiap kenaikan risiko, mungkin individu akan meminta tambahan return yang semakin besar sehinggan IC tidak lagi merupakan garis lurus. Semakin besar slop IC menunjukkan bahwa investor semakin hati-hati terhadap risiko. Sebaliknya semakin kecil slope IC menunjukkan bahwa investor semakin berani menghadapi risiko. Jika slop IC positif maka investor selalu menginginkan return yang besar sebagai kompensasi atas risiko yang lebih besar ditanggungnya. Untuk lebih jelasnya dapat ditunjukkan melalui gambar dibawah ini:

Expected Return

Risiko Portofolio Sumber : Halim, (2005:62)

Gambar 2 Kurva Indifference

Kombinasi pada IC-1 yaitu titik A dan B menunjukkan kombinasi expected return dan risk tertentu. Expected return dan risk pada titik B lebih besar dari expected return dan risk pada titik A. Sementara itu, antara titik A, titik C dan titik D, ketiganya memberikan return yang sama.

IC-3 IC-2 IC-1 D C A B

Namun pada titik D memberi expected return lebih tinggi dari titik C, dan titik C, dan titik C memberikan expected return lebih tinggi dari titik A. investor yang rasional memilih titik D.

Dengan demikian kombinasi dari portofolio tertinggi, yaitu IC-3 akan memberikan tingkat kepuasan tertinggi pula. Kombinasi pada portofolio IC terendah, yaitu IC-1 akan memberikan tingkat kepuasan terendah. Perpindahan dari ICterendah ke IC tertinggi menunjukkan adanya perbaikan kepuasan pada investor. Semakin tinggi utilitas suatu kurva indiferen, semakin tinggi pula tingkat return yang diharapkan pada setiap tingkat risiko.

b. Karakteristik Fungsi Utilitas

Fungsi utilitas jika dikaitkan dengan preferensi terhadap risiko, dibedakan menjadi tiga yaitu:

1) Sikap yang tidak menyukai risiko (risk averter) 2) Sikap yang netral terhadap risiko (neutral risk) 3) Sikap yang menyukai risiko (risk seeker)

Ketiga jenis risiko tersebut jika dikaitkan dengan utilitas disajikan dalam gambar berikut:

Sumber : Halim, (2005:60)

Gambar 3

Kaitan Risiko dengan Utilitas

a) Bagi investor yang risk averter, bentuk kurva utilitasnya adalah melengkung dengan peningkatan yang semakin berkurang. Hal ini dikarenakan terjadinya penurunan tambahan utilitas (diminishing marginal utility) dari perubahan satu unit kekeyaan yang sama.

b) Bagi investor yang neutral risk, bentuk kurva fungsi utilitasnya berbentuk garis lurus. Sehingga keputusan untuk berinvestasi atau tidak, akan memiliki efek yang sama terhadap utilitas kekayaan investor.

c) Bagi investor yang risk seeker, bentuk kurva utilitasnya akan melengkung dengan peningkatan yang semakin bertambah, sehingga tambahan kekayaan akan menambah utilitas.

a. risk averter b. neutral risk c. risk seeker Indeks Utilitas

e. Diversifikasi

Menurut Jogiyanto (2010:279) teori portofolio muncul didasarkan atas adanya fenomena bahwa pada umumnya investor pada aset keungan menanamkan modalnya bukan hanya pada satu usulan investasi. Penyebabnya adalah untuk mengurangi fluktuasi tingkat keuntungan yang diharapkan atau dengan kata lain dapat mengurangi risiko dengan cara diversifikasi atau risiko unik. Diversifikasi ini sangat penting bagi investor, diversifikasi dapat dilakukan dengan beberapa cara yaitu:

1) Diversifikasi dengan banyak aktiva

Risiko dari portofolio akan turun dengan cepat karena semakin besar jumlah saham. Semakin banyak sekuritas yang dimasukkan ke portofolio, semakin kecil risiko portofolionya.

2) Diversifikasi secara random

Pembentukan portofolio dengan memilih sekuritas-sekuritas secara acak tanpa memperhatikan dari investasi yang relevan seperti tingkat keuntungan dari saham itu sendiri. Dengan diversifikasi ini menunjukkan bahwa dengan saham yang tidak terlalu banyak yaitu kurang dari 10 saham.

3) Diversifikasi secara Markowitz

Dengan menggunakan kombinasi saham-saham yang mempunyai korelasi nilai lebih kecil dari +1 akan menurunkan risiko portofolio. Semakin

banyak sekuritas yang dimasukkan ke dalam portofolio, semakin kecil risiko portofolio.

2.1.6 Konsep Return dan Risiko Saham

a. Konsep Return Saham

1. Pengertian Return

Dalam konteks manajemen investasi return merupakan imbalan dari investasi.pendapatan saham periode tertentu adalah jumlah dari perubahan harga ditambah dividen yang kemudian dibagi dengan harga awal periode.

Bentuk umum rumusnya adalah sebagai berikut:

Dimana:

Rit : Tingkat keuntungan saham I pada tahun periode t

Pit : Harga saham i pada periode t

Pit-1 : Harga saham periode sebelumnya

Dit : Dividen saham periode akhir

Setelah diperoleh return periode tertentu, maka dapat dihitung expected return. Tingkat keuntungan yang diharapkan adalah rata-rata teertimbang dari berbagai return historisnya.

Rumusnya adalah sebagai berikut:

Dimana:

E(Ri) : Tingkat keuntungan yang diharapkan saham i

Rij : Tingkat keuntungan saham i pada periode j

n :Periode

(Suad Husnan, 2009:51)

2.Macam Return

Menurut jogiyanto (2010:205-226) return dapat dibedakan atas 2 yaitu:

a) Return Realisasi (return yang telah terjadi) return realisasi dibedakan menjadi:

1. Return Total

Merupakan return keseluruhan dari suatu investasi dalam suatu periode yang tertentu.

2. Return Relatif

Return yang dapat digunakan dengan menambahkan nilai 1 terhadap nilai return total

3. Return Kumulatif

Return yang mengukur akumulasi semua return mulai dari kemakmuran awal.

4. Return Disesuaikan

Return yang disesuaikan dengan inflasi, biasa disebut dengan return real.

5. Return Geometrik

Return yang diperoleh dari rata-rata tingkat pertumbuhan kumulatif dari waktu ke waktu.

b) Return Ekspektasi (expected return)

Return yang digunakan untuk pengambilan keputusan investasi yang dilakukan. Return ekspektasi dapat dihitung berdasarkan cara sebagai berikut:

1. Berdasarkan nilai ekspektasi masa depan

Return yang dihitungdengan metode nilai ekspektasi yakni dengan mengalikan masing-masing hasil masa depan dengan probabilitas kejadian dengan semua produk perkalian tersebut.

2. Berdasarkan nilai-nilai return historis

Return yang dihitung dengan tiga metode antara lain pertama rata-rata tertimbang (mean method) yang tidak mempertimbangkan pertumbuhan dari return-returnnya, kedua metode trend (trend method) yang mempertimbangkan pertumbuhannya, dan ketiga metode jalan acak (random walk method) yang mempertimbangkan return terakhir akan terulang di masa depan.

3. Berdasarkan model return ekspektasi

Model yang banyak digunakan adalah model indeks tunggal (harga dari suatu sekuritas berfluktuasi aearah dengan indeks harga pasar) dan CAPM (Capital Asset Pricing Model).

b. Konsep Risiko Saham

1. Pengertian Risiko

Risiko merupakan suatu kondisi yang dihadapi oleh seseorang apabila di masa yang akan mendatang mengandung sejumlah kemungkinan tingkat keuntungan yang diperoleh menyimpang dari keuntungan yang diharapkan.

Perhitungan rumusnya adalah sebagai berikut:

2. Macam Risiko dan Sikap Investor Terhadap Risiko

Risiko yang dihadapi investor ketika menginvestasikan dananya (Halim, 2005:43) yaitu:

a. Risiko Sistematis (Systematic Risk)

adalah risiko yang tidak dapat dikurangi denganmelakukan diversifikasi karena risiko ini berhubungan dengan pasar yang mempengaruhi surat berharga seperti perubahan pada keadaaan ekonomi, politik, lingkungan atau perusahaan.

b. Risiko Tidak Sistematik (Unsystematik Risk)

adalah risiko yang tidak dapat dikurangi dengan melakukan diversifikasi atau menginvestasikan dana lebih dari satu surat berharga. Risiko ini berkaitan dengan sifat unik dari keadaan diri perusahaan. Sikap investor terhadap risiko digolongkan menjadi :

1. Risk Averter

Yaitu sikap pemodal yang menghindari risiko. Apabila pemodal dihadapkan pada dua investasi, maka ia akan memilih investasi yang memiliki risiko yang mempunyai risiko yang lebih rendah.

2. Risk Seeker

Yaitu sikap pemodal yang menyukai risiko. Apabila pemodal ini dihadapkan pada dua investasi, maka ia akan memilih investasi yang memiliki risiko yang tinggi.

3. Risk Neutral

Yaitu investasi yang mengabaikan risiko dan tetap menginvestasikan dananya tanpa memperhatikan risiko yang dimiliki.

c. Konsep Pe mbentukan Portofolio

Dalam tahap ini dilakukan pengidentifikasianterhadap sekuritas-sekuritas mana yang akan dipilih dan berapa proporsi dana yang akan ditanamkan pada masing-masing sekuritas tersebut (Halim, 2005:51). Pembentukan portofolio yang terdiri dari dua saham dirumuskan sebagai berikut:

dimana:

C(r,n) : Kombinasi tingkat r dan n obyek

n! : Faktorial tingkat obyek saham

r! : Faktorial jumlah saham yang dikombinasikan

d. Konsep Expected Return Saham Portofolio

Tingkat keuntungan yang diharapkan dari suatu portofolio merupakan rata-rata tertimbang dari tingkat keuntungan dalam suatu portofolio (Husnan, 2009:70). Apabila kita melihat dua sekuritas yakni A dan B maka tingkat keuntungan yang diharapkan dari portofolio yang terdiri dari dua sekuritas tersebut dirumuskan sebagai berikut:

Dimana :

E(Rp) = Tingkat keuntungan yang diharapkan dari portofolio

XA,XB = Proporsi dana yang di investasikan pada saham A dan B

E(Ri) = Tingkat keuntungan saham yang diharapkan dari saham individu

(Suad Husnan, 2009:70)

e. Konsep Korelasi Tingkat Keuntungan Saham Portofolio

Dalam buku Suad Husnan (2009:66) menyatakan bahwa korelasi menunjukkan hubungan antara suatu variabel dengan variabel lain. Korelasi tersebut dapat berupa korelasi positif dan korelasi negative. Korelasi positif terjadi apabila variabel yang satu naik maka variabel lain akan ikut naik pula. Sedangkan korelasi negative terjadi apabila variabel yang satu naik maka variabel lainnya akan turun, begitupun sebaliknya.

Dimana:

: Koefisien korelasi saham portofolio

n : Jumlah observasi

x : Tingkat keuntungan saham x

y : Tingkat keuntungan saham y

f. Konsep Risiko Saham Portofolio

Risiko merupakan kemungkinan perbedaan antara keuntiungan aktual yang diterima dengan keuntungan yang diharapkan. Semakin besar kemungkinan perbedaan berarti semakin besar risiko investasi tersebut (Jogiyanto 2010:266). Perhitungan terhadap risiko saham portofolio dapat dihitung dengan menggunakan rumus sebagai berikut:

Dimana

σρ : Standart deviasi portofolio

σA,σB : Standart deviasi saham A,B

a,b : Proporsi dana yang di investasikan pada saham Adan B

g. Konsep Koefisien Variasi

Koefisien variasi (coeficient of variation) dapat digunakan untuk mempertimbangkan dua faktor tersebut bersamaan .sehingga semakin kecil nilai CV semakin baik aktiva tersebut. Semakin kecil CV mrnunjukkan semakin kecil risiko aktiva dan semakin besarreturn ekspektasinya. Rumus koefisien variasi adalah sebagai berikut (Jogiyanto, 2010 :232):

Dimana :

CV : Coefficient of variation (koefisien variasi)

h. Hubungan Tingkat Risiko dan Return

Hubungan antara risiko dan return yang diharapkan merupakan hubungan yang bersifat searahdan linier. Artinya, semakin besar risiko suatu aset maka semakin besar pula return yang diharapkan atas aset tersebut, begitupun sebaliknya.

Hubungan antara risiko dan return yang diharapkan dapat ditunjukkan dalam gambar sebagai berikut ini:

Return

Rf

Sumber : Tandelilin, (2010:11)

Gambar 4

Hubungan Risiko dan Return yang diharapkan

Berdasarkan gambar diatas, garis vertikal menunjukkan besarnya tingkat return yang diharapkan dari masing-masing jenis aset, sedangkan garis horisontal menunjukkan risiko yang ditanggung investor.

Titik Rf menunjukkan tingkat return bebas risiko (risk free rate), untuk selanjutnya akan ditulis sebagai Rf. Rf dalam gambar diatas menunjukkan satu pilihan investasi yang menawarkan tingkat return yang diharapkan sebagai Rf dengan risiko sebesar 0. Misalnya pada obligasi pemerintah terlihat mempunyai risiko cenderung rendah dan tingkat return yang diharapkan juga tidak terlalu tinggi. Sedangkan di sisi lain, jika kita berinvestasi pada kontrak future misalnya, sesuai dengan gambar di atas, terlihat bahwa risiko yang harus ditanggung tergolong dengan risiko yang tinggi, dengan tingkat return yang diharapkan tinggi pula..

Obligasi Pemerintah Obligasi Perusahaan Saham Kontrak Future Ekuitas Internasional Risiko Rendah Risiko Moderat Risiko Sedang Risiko Diatas Rata-rata Risiko Tinggi Opsi put dan call Risiko

2.1.7 Penelitian Terdahulu

No Peneliti dan Judul Penelian

Perbedaan Hasil

1 Ardyan dan Vivi Ariyani (2013), Pembentukan Portofolio pada Perusahaan Keuangan di BEI Penelitian ini menggunakan model indeks tunggal dengan teknik analisis data

a. Menghitung excess return to beta b. Menentukan

besarnya titik pembatas

Hasil Penelitian ini investor dapat memilih pembentukan kombinasi portofolio 2,3,4 dan 5.Kombinasisaham berdasarkan preferensi investor yang

menyukai risiko (risk seeker, yang tidak menyukai risiko(Risk averter) ataupun investor yang mempunyai tanggapan netral terhadap risiko (neutral risk) 2 Dodi Tirtana, 2009,

Analisis Portofolio Optimal Investasi saham pada Sektor Perbankan Bursa Efek Indonesia Studi Kasus (2006-2008)

a. Menggunakan saham yang masuk indeks LQ 45 tahun 2006-2008 b. Terdiri dari 2 sampai 6 kombinasi tiap portofolio dengan proporsi yang berbeda

Hasil Penelitian ini portofolio yang paling optimal dapat dibentuk dari 5 jenis kombinasi adlah portofolio dengan

kombinasi 3 saham yaitu portofolio kombinasi saham D (PT Bank Danamon Tbk), saham E (PT Bank Niaga Tbk), saham F (PT bank Internasional Indonesia Tbk) pada proporsi dana masing-masing 10%, 20% dan 70% menghasilkan expected return 27% dan risiko 3%

3 Yeni Veronika, 2013 Analisis Return dan Risiko Saham Untuk Membentuk Portofolio yang Efisien

PadaPerusahaan Sektor Industri dan Manufaktur yang Termasuk dalam Indeks LQ-45 yang Go Public di Bursa Efek Indonesia a. Menggunakan Saham yang masuk indeks LQ 45 dalam pengambilan sampel b. Menggunakan proporsi 50%:50% dan 60%:40%) c. Tidak menggunakan koefisien variasi

Hasil penelitian ini pada proporsi 50%:50% maupun 60%:40% bagi investor yang menyukai risiko pada portofolio 4, yang netral terhadap risiko pada portofolio 1, sedangkan yang tidak menyukai risiko pada portofolio 2.

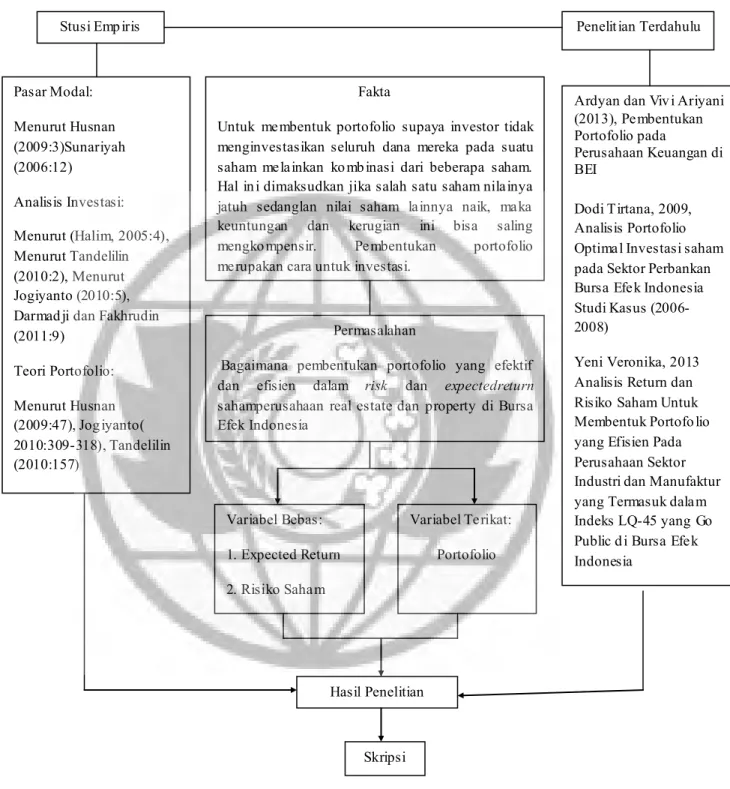

2.2 Rerangka Pe mikiran

Gambar 5 Rerangka Pe mikiran

Stusi Empiris Penelitian Terdahulu

Pasar Modal: Menurut Husnan (2009:3)Sunariyah (2006:12) Analisis Investasi: Menurut (Halim, 2005:4), Menurut Tandelilin (2010:2), Menurut Jogiyanto (2010:5), Darmadji dan Fakhrudin (2011:9) Teori Portofolio: Menurut Husnan (2009:47), Jogiyanto( 2010:309-318), Tandelilin (2010:157)

Ardyan dan Vivi Ariyani (2013), Pembentukan Portofolio pada Perusahaan Keuangan di BEI Dodi Tirtana, 2009, Analisis Portofolio Optimal Investasi saham pada Sektor Perbankan Bursa Efek Indonesia Studi Kasus (2006-2008)

Yeni Veronika, 2013 Analisis Return dan Risiko Saham Untuk Membentuk Portofolio yang Efisien Pada Perusahaan Sektor Industri dan Manufaktur yang Termasuk dalam Indeks LQ-45 yang Go Public di Bursa Efek Indonesia

Fakta

Untuk membentuk portofolio supaya investor tidak menginvestasikan seluruh dana mereka pada suatu saham melainkan kombinasi dari beberapa saham. Hal ini dimaksudkan jika salah satu saham nilainya jatuh sedanglan nilai saham lainnya naik, maka keuntungan dan kerugian ini bisa saling mengkompensir. Pembentukan portofolio merupakan cara untuk investasi.

Permasalahan

Bagaimana pembentukan portofolio yang efektif dan efisien dalam risk dan expectedreturn sahamperusahaan real estate dan property di Bursa Efek Indonesia Variabel Bebas: 1. Expected Return 2. Risiko Saham Variabel Terikat: Portofolio Hasil Penelitian Skripsi

Gambar 6 Model Penelitian

a. Return saham kecil, maka risiko sahamnya kecil b. Return saham besar,

maka risiko sahamnya besar a. Return E(R) b. Risiko (

σ)

Proporsi dana 50% : 50% Proporsi dana 70% :30% Pembentukan portofolio yangterdiri dari dua saham C(r, n)

Menentukan E(Rp) tertinggi dan terendah tiap

masing-masing proporsi dana

Menghitung korelasi dua saham risiko

portofolio

Menggabungkan E(Rp) dan σp tiap portofolio pada masing-masing proporsi dana

Portofolio yang yang dipilih sesuai dengan preferensi investor

Emiten (Perusahaan Harga saham individu, pembagian dividen masing-masing

2.3 Perumusan Hipotesis

Menurut Sedarmatanti dan Hidayat (2011:108) Hipotesis adalah dugaan sememtara mengenai suatu hal atau permasalahan yang harus dibuktikan kebenarannya dengan menggunakan data atau fakta atau informasi yang diperoleh dari hasil penelitian yang valid dan relibel dengan menggunakan cara yang sudah ditentukan.

Pada penelitian ini, peneliti tidak menggunakan hipotesis karena jenis penelitian ini bersifat deskriptif yitu jenis penelitian yang menggambarkan obyek yang diteliti, dimana data dikumpulkan, dipelajari, diolah kemudian dianalisis.