8

BAB II

TINJAUAN PUSTAKA

2.1. Landasan Teori

2.1.1. Pengertian Profitabilitas

9

2.1.2. Return on Asset (ROA)

Return on Asset merupakan salah satu rasio yang digunakan untuk mengukur tingkat profitabilitas suatu perusahaan. Rasio ini digunakan untuk mengukur seberapa besar laba bersih yang dapat diperoleh dari seluruh aktiva yang dimiliki perusahaan. Dendawijaya (2009:118) menjelaskan bahwa rasio ROA digunakan untuk mengukur kemampuan manajemen bank dalam memperoleh keuntungan (laba) secara keseluruhan. Semakin besar ROA suatu bank, semakin besar pula tingkat keuntungan yang dicapai bank tersebut dan semakin baik pula posisi bank dari segi penggunaan aset.

Dari penjelasan diatas, dapat disimpulkan bahwa, ROA merupakan salah satu cara perusahaan mengukur profitabilitasnya, semakin meningkat ROA maka perusahaan memiliki laba yang tinggi. Bank Indonesia menyatakan bahwa bank harus memiliki rasio ROA minimal 1,5% jika bank memiliki ROA dibawah 1,5 maka bank dalam bermasalah.

ROA = Laba sebelum pajak

Total Assets x 100%

2.2. Pengertian Bank

10 Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya dalam bentuk kredit dan atau bentuk -bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak (Booklet Perbankan 2012:3). Dari pengertian diatas dapat dijelaskan secara lebih luas lagi bahwa bank merupakan perusahaan yang bergerak dalam bidang keuangan, artinya aktifitas perbankan selalu berkaitan dalam bidang keuangan, sehingga berbicara mengenai bank tidak terlepas dari masalah keuangan (Kasmir, 2008, 25). Menurut G.M Verryn Stuart dalam Dendawijaya (2009:14) Bank adalah suatu badan usaha yang bertujuan untuk memuaskan kebutuhan kredit, baik dengan alat - alat pembayarannya sendiri atau dengan uang yang diperolehnya dari orang lain, maupun dengan jalan memperedarkan alat - alat penukar baru berupa uang giral. Dengan demikian kegiatan bank yaitu mengumpulkan uang dari masyarakat yang mempunyai kelebihan uang dan menyalurkan kembali kepada masyarakat yang kekurangan uang dalam bentuk kredit dalam rangka meningkatkan taraf hidup orang banyak.

2.2.1. Tugas dan Fungsi Bank

Pada dasarnya tugas pokok bank menurut Undang - Undang RI No.19 tahun 1998 adalah membantu pemerintah dalam hal mengatur, menjaga, dan memelihara stabilitas nilai rupiah, mendorong kelancaran produksi dan pembangunan serta memperluas kesempatan kerja guna peningkatan taraf hidup orang banyak. Sedangkan fungsi bank pada umumnya adalah (Siamat, 2005:276):

11 2. Menciptakan uang

3. Menghimpun dana dan menyalurkannya kepada masyarakat 4. Menawarkan jasa - jasa keuangan lain.

2.2.2. Jenis - jenis Bank

Adapun jenis perbankan yang ditinjau berdasarkan status antara lain: (Kasmir, 2008:20):

1. Dilihat dari segi fungsinya a. Bank Umum

Bank Umum adalah bank yang melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

b. Bank Perkreditan Rakyat

Bank Perkreditan Rakyat (BPR) adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran.

2. Dilihat dari segi kepemilikannya a. Bank Milik Pemerintah

12 b. Bank Milik Swasta Nasional

Bank milik swasta nasional, merupakan bank yang seluruh atau sebagian besarnya dimiliki oleh swasta nasional serta akta pendiriannya pun didirikan oleh swasta, begitu pula pembagian keuntungannya diambil oleh swasta pula. c. Bank Milik Asing

Bank milik asing, merupakan cabang bank yang ada diluar negeri, baik milik swasta asing maupun pemerintah asing suatu negara.

d. Bank Milik Campuran

Bank milik campuran, merupakan bank yang kepemilikan sahamnya dimiliki oleh pihak asing dan pihak swasta nasional, dimana kepemilikan sahamnya secara mayoritas dipegang oleh warga negara Indonesia.

3. Dilihat dari segi status a. Bank Devisa

Bank devisa adalah bank yang dapat melaksanakan transaksi ke luar negeri atau yang berhubungan dengan mata uang asing secara keseluruhan.

b. Bank Non devisa

Bank non devisa merupakan bank yang belum mempunyai izin untuk melaksanakan transaksi sebagai bank devisa, sehingga tidak dapat melaksanakan transaksi seperti halnya bank devisa.

4. Dilihat dari segi menentukan harga

a. Bank yang berdasarkan prinsip konvensional

13 keuntungan dan menentukan harga kepada nasabahnya didasarkan pada dua metode, yaitu spread based dan fee based.

b. Bank yang berdasarkan prinsip syariah

Bank yang berdasarkan prinsip syariah merupakan bank yang menetapkan aturan perjanjian berdasarkan hukum Islam antara bank dengan pihak lain baik dalam hal penyimpanan dana, pembiayaan usaha atau kegiatan perbankan lainnya.

2.2.3. Laporan Keuangan

Laporan keuangan merupakan beberapa lembar kertas dengan angka- angka yang tertulis di atasnya, tetapi penting juga untuk memikirkan aset - aset nyata yang mendasari angka - angka tersebut (Brigham dan Houston, 2006:44). Secara umum, tujuan pembuatan laporan keuangan suatu bank adalah sebagai berikut (Kasmir, 2004:240):

1. Memberikan informasi keuangan tentang jumlah aktiva dan jenis - jenis aktiva yang dimiliki.

2. Memberikan informasi keuangan tentang jumlah kewajiban dan jenis - jenis kewajiban baik jangka pendek maupun jangka panjang.

3. Memberikan informasi keuangan tentang jumlah modal dan jenis - jenis modal bank waktu tertentu.

14 5. Memberikan informasi keuangan tentang jumlah biaya - biaya yang dikeluarkan berikut jenis - jenis biaya yang dikeluarkan dalam periode tertentu.

6. Memberikan informasi tentang perubahan - perubahan yang terjadi dalam aktiva, kewajiban dan modal suatu bank.

7. Memberikan informasi tentang kinerja manajemen dalam suatu periode dari hasil laporan keuangan yang disajikan.

2.3. Capital Adequacy Ratio (CAR)

Menurut Dendawijaya (2009:118) Capital Adequacy Ratio adalah rasio yang memperlihatkan seberapa jauh seluruh aktiva bank yang mengandung risiko (kredit, penyertaan, surat berharga, tagihan pada bank lain) ikut dibiayai dari dana modal sendiri bank di samping memperoleh dana dari sumber - sumber di luar bank, seperti dana masyarakat, pinjaman (utang), dan lain - lain. Dengan kata lain CAR merupakan rasio kinerja bank untuk mengukur kecukupan modal yang dimiliki bank untuk menunjang aktiva yang mengandung atau menghasilkan resiko, dalam hal ini berupa pemberian kredit. CAR dapat digunakan sebagai indikator terhadap kemampuan bank untuk menutupi penurunan aktivanya sebagai akibat dari kerugian bank yang disebabkan oleh aktiva yang beresiko.

15 Modal inti yaitu modal milik sendiri yang diperoleh dari modal disetor oleh pemegang saham. Modal inti terdiri dari modal disetor, agio saham, cadangan umum, cadangan tujuan, laba ditahan, laba tahun lalu, laba tahun berjalan, dan bagian kekayaan anak perusahaan yang laporan keuangannya dikonsolidasikan. Modal pelengkap terdiri dari cadangan revaluasi aktiva tetap, cadangan penghapusan aktiva yang diklasifikasikan, modal kuasa, dan pinjaman subordinasi. Sedangkan ATMR merupakan penjumlahan ATMR aktiva neraca dengan ATMR administratif. Sesuai dengan aturan yang telah ditetapkan oleh Bank Indonesia, besarnya CAR yang harus dicapai oleh suatu bank minimal 8%. Angka tersebut merupakan penyesuaian dari ketentuan yang berlaku secara internasional berdasarkan Standar Bank for International Settlement (BIS). Berdasarkan Surat Edaran Bank Indonesia Nomor 6/23/DPNP tanggal 31 Mei 2004, rasio CAR dapat dirumuskan sebagai berikut:

CAR = Modal Bank

Asset tertimbang menurut Risikox 100%

2.4. Biaya Operasional Terhadap Pendapatan Operasional (BOPO)

16 biaya operasional yang dikeluarkan bank bersangkutan. Bank Indonesia menetapkan angka terbaik untuk rasio BOPO adalah di bawah 90%, karena jika rasio BOPO melebihi 90% hingga mendekati angka 100% maka bank tersebut dapat dikategorikan tidak efisien dalam menjalankan operasionalnya. Rasio ini dapat dirumuskan (Surat Edaran BI No.6/23/DPNP tanggal 31 Mei 2004):

BOPO= Biaya Operasional

Pendapatan Operasional x 100%

2.5. Non Performing Loan (NPL)

Pengertian NPL menurut Siamat (2005:174) menyatakan bahwa salah satu faktor penyebab runtuhnya kondisi suatu bank yaitu adanya NPL yang melebihi batas kewajaran yang ditetapkan oleh Bank Indonesia. NPL timbul karena tidak kembalinya dana yang diberikan dalam bentuk kredit tepat pada waktunya. NPL biasa disebut dengan kredit bermasalah. Berdasarkan ketentuan Bank Indonesia, tingkat NPL maksium suatu bank adalah sebesar 5%. Apabila bank

melebihi batas yang telah ditetapkan oleh BI, maka bank tersebut dikatakan tidak

17 NPL = Jumlah Kredit Bermasalah

Total Kredit x 100%

2.6. Loan to Deposit Ratio (LDR)

Almilia dan Herdiningtyas (2005) Loan to Deposit Ratio (LDR) digunakan untuk menilai likuiditas suatu bank dengan cara membagi jumlah kredit dengan jumlah dana. Menurut Dendawijaya (2009:116) Loan to Deposit Ratio menyatakan seberapa jauh kemampuan bank dalam membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Dengan kata lain, sejauh mana pemberian kredit kepada nasabah dapat mengimbangi kewajiban bank untuk segera memenuhi permintaan deposan yang ingin menarik kembali uangnya yang telah digunakan oleh Bank untuk memberikan kredit. Semakin tinggi Loan to Deposit Ratio (LDR) memberikan indikasi semakin rendahnya kemampuan likuiditas bank bersangkutan. Hal ini disebabkan karena jumlah dana yang diperlukan untuk membiayai kredit semakin besar. Bank Indonesia selaku otoritas moneter menetapkan batas LDR berada pada tingkat 85% - 100% dalam Surat Edaran Bank Indonesia No. 26/5/BPPP tanggal 29 Mei 1993. Namun, per tanggal 1 Maret 2011, BI akan memperlakukan Peraturan Bank Indonesia No.12/19/PBI/2010 yang berisi ketentuan standar LDR pada tingkat 78% - 100%. Menurut Surat Edaran Bank Indonesia Nomor 6/23/DPNP tanggal 31 mei 2004, rasio ini dapat dirumuskan sebagai berikut:

LDR = Jumlah kredit yang diberikan

18

2.7. Net Interest Margin (NIM)

Net Interest Margin merupakan rasio yang menunjukkan kemampuan manajemen bank dalam mengelola aktiva produktifnya untuk mengahasilkan pendapatan bunga bersih. Pendapatan bunga bersih diperoleh dari pendapatan bunga dikurangi beban bunga. Semakin besar rasio ini maka meningkatnya pendapatan bunga atas aktiva produktif yang dikelola bank sehingga kemungkinan bank dalam kondisi bermasalah semakin kecil (Almilia dan Herdiningtyas. 2005). Menurut Koch dan Scott (2000) Net Interest Margin penting untuk mengevaluasi kemampuan bank dalam mengelola risiko terhadap suku bunga. Saat suku bunga berubah, pendapatan bunga dan biaya bunga bank akan berubah. Sebagai contoh saat suku bunga naik, baik pendapatan bunga manupun biaya bunga akan naik karena beberapa aset dan liability bank akan dihargai pada tingkat yang lebih tinggi. NIM yang baik menurut Surat Edaran Bank Indonesia tahun 2004 adalah di atas 2%. Menurut Surat Edaran Bank Indonesia Nomor 6/23/DPNP tanggal 31 mei 2004, rasio ini dapat dirumuskan sebagai berikut:

NIM = Pendapatan Bunga Bersih

Rata−rata Asset Produktif x 100%

2.8. Penelitian Terdahulu

Penelitian - penelitian yang digunakan sebagai bahan referensi dalam penelitian ini antara lain:

19 Penelitian yang dilakukan oleh Arimi dan Mahfud berjudul “Analisis Faktor -faktor yang Mempengaruhi Profitabilitas Perbankan”. Variabel dependen yang digunakan adalah Return on Asset, sedangkan variabel independen yang digunakan adalah Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Interest Margin (NIM), Loans to Deposit Ratio (LDR), Biaya Operasional Terhadap Pendapatan Operasional (BOPO). Teknik analisis data yang digunakan adalah regresi linear berganda. Berdasarkan hasil uji parsial (uji statistik t) Net Interest Margin (NIM) berpengaruh positif dan signifikan terhadap Return on Asset. Biaya Operasional Terhadap Pendapatan Operasional (BOPO). Capital Adequacy Ratio (CAR) dan Loans to Deposit Ratio (LDR) berpengaruh positif dan tidak signifikan terhadap Return on Asset. Non Performing Loan (NPL) berpengaruh negatif dan tidak signifikan terhadap Return on Asset.

2. Defri (2012)

20 terhadap Return on Asset. Biaya Operasional Terhadap Pendapatan Operasional (BOPO) berpengaruh negatif dan signifikan terhadap Return on Asset.

3. Barus dan Sulistyo (2011)

Penelitian yang dilakukan oleh Barus dan Sulistyo berjudul “Hubungan Efisiensi Operasional dengan Kinerja Profitabilitas Pada Sektor Perbankan yang Go Public Di Bursa Efek Indonesia”. Variabel dependen yang digunakan adalah Return on Asset, sedangkan variabel independen yang digunakan adalah Dana Pihak Ketiga (DPK), Capital Adequacy Ratio (CAR), Loans to Deposit Ratio (LDR). Teknik analisis data yang digunakan adalah regresi linear berganda. Berdasarkan hasil uji parsial (uji statistik t) Capital Adequacy Ratio (CAR) berpengaruh positif dan signifikan terhadap Return on Asset. Pihak Ketiga (DPK), Loans to Deposit Ratio (LDR). berpengaruh positif dan tidak signifikan terhadap Return on Asset.

4. Purwoko dan Sudiyanto (2013)

21 Net Interest Margin (NIM) berpengaruh positif dan signifikan terhadap ROA. Variabel Biaya Operasional Terhadap Pendapatan Operasional (BOPO), Non Performing Loan (NPL) berpengaruh negatif dan signifikan terhadap ROA, sedangkan Capital Adequacy Ratio (CAR), dan Loans to Deposit Ratio (LDR) tidak berpengaruh signifikan terhadap ROA.

5. Sukarno dan Syaichu (2006)

22 6. Alkhatib (2012)

Penelitian yang dilakukan oleh Alkhatib bejudul ”Financial Performance of Palestinian Commercial Banks”. Variabel dependen yang dgunakan adalah Return on Asset (ROA), sedangkan variabel independen yaitu Bank Size, Credit Risk (CR), Operational Efficiency (OE), Asset Management (AM). Teknik analisis data yang digunakan adalah regresi linear berganda. Hasil penelitian ini menunjukkan bahwa Bank size dan Asset Management memiliki pengaruh yang positif terhadap ROA. Sedangkan Credit Risk dan Operational Efficiency memiliki pengaruh yang negatif terhadap ROA.

7. Afanasief et al (2004)

Penelitian yang dilakukan oleh Afanasief et al berjudul “The Determinants of Bank Interest Spread in Brazil”. Variabel dependen yang digunakan adalah laba, sedangkan variabel independen yaitu Inflasi, Suku Bunga, dan Rasio CAMEL. Berdasarkan hasil penelitian, Inflasi, Suku Bunga, dan Rasio CAMEL berpengaruh signifikan terhadap laba.

8. Brock dan Suarez (2000)

23 mempunyai pengaruh yang signifikan terhadap laba, BOPO berpengaruh signifikan terhadap laba pada bank - bank di Argentina dan Bolivia sementara pada Negara Columbia, Chilli dan Peru tidak menunjukkan adanya pengaruh yang signifikan, LDR menunjukkan pengaruh yang signifikan postif terhadap laba pada bank - bank di Bolivia, Columbia dan Peru. Sementara pada bank di Argentina tidak menunjukkan pengaruh yang signifikan sedangkan NPL menunjukkan pengaruh yang postif terhadap laba pada bank di Columbia namun menunjukkan pengaruh yang negatif terhadap laba pada bank - bank di Argentina dan Peru.

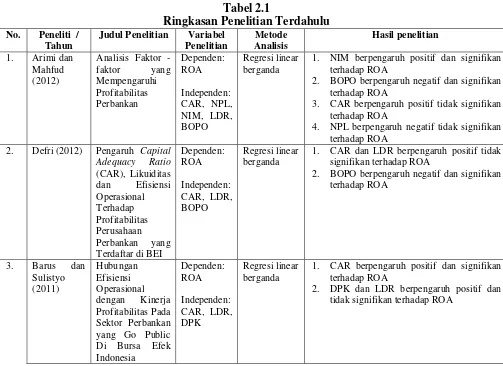

Tabel 2.1

Ringkasan Penelitian Terdahulu

No. Peneliti /

Tahun

Judul Penelitian Variabel

Penelitian

1. NIM berpengaruh positif dan signifikan terhadap ROA

2. BOPO berpengaruh negatif dan signifikan terhadap ROA

3. CAR berpengaruh positif tidak signifikan terhadap ROA

4. NPL berpengaruh negatif tidak signifikan terhadap ROA

2. Defri (2012) Pengaruh Capital Adequacy Ratio Terdaftar di BEI

Dependen:

1. CAR dan LDR berpengaruh positif tidak signifikan terhadap ROA

2. BOPO berpengaruh negatif dan signifikan terhadap ROA yang Go Public Di Bursa Efek

1. CAR berpengaruh positif dan signifikan terhadap ROA

24

Lanjutan Tabel 2.1

Ringkasan Penelitian Terdahulu

No. Peneliti /

1. NIM berpengaruh positif dan signifikan terhadap ROA

2. BOPO dan NPL berpengaruh negatif dan signifikan terhadap ROA

3. CAR dan LDR tidak berpengaruh signifikan terhadap ROA

5. Alkhatib

1. Bank Size dan Asset Management

memiliki pengaruh yang positif terhadap ROA

2. Credit Risk dan Operasional Efficiency

memiliki pengaruh yang negatif terhadap ROA Spread in Brazil

Dependen:

1. Inflasi, Suku Bunga, dan Rasio CAMEL berpengaruh signifikan terhadap laba.

7. Brock dan Suarez

(2000)

Understanding The Behavior of Bank Spreads in Latin America

1. CAR berpengaruh positif signifikan terhadap laba pada bank - bank di Bolivia dan Columbia sedangkan di Argentina, Chilli dan Peru tidak mempunyai pengaruh yang signifikan terhadap laba 2. BOPO berpengaruh signifikan terhadap

laba pada bank - bank di Argentina dan Bolivia sementara pada Negara Columbia, Chilli dan Peru tidak menunjukkan adanya pengaruh yang signifikan

3. LDR menunjukkan pengaruh yang signifikan postif terhadap laba pada bank - bank di Bolivia, Columbia dan Peru. Sementara pada bank di Argentina tidak menunjukkan pengaruh yang signifikan 4. NPL menunjukkan pengaruh yang postif

terhadap laba pada bank di Columbia namun menunjukkan pengaruh yang negative terhadap laba pada bank - bank di Argentina dan Peru.

25

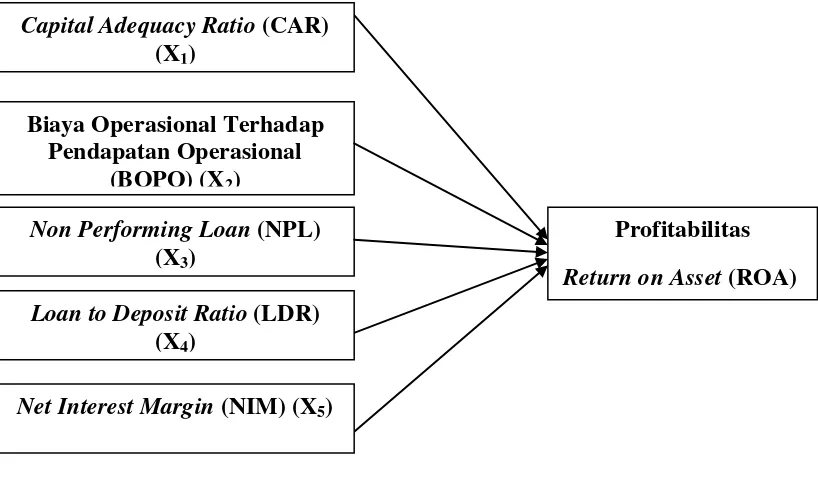

2.9.Kerangka Konseptual

2.9.1. Pengaruh Capital Adequacy Ratio (CAR) terhadap Profitabilitas

(ROA)

Menurut Peraturan Bank Indonesia, CAR (Capital Adequancy Ratio) adalah rasio yang memperlihatkan seberapa besar jumlah seluruh aktiva bank yang mengandung resiko (kredit, penyertaan, surat berharga, tagihan pada bank lain) ikut dibiayai dari modal sendiri disamping memperoleh dana dari sumber - sumber diluar bank. Angka rasio CAR yang ditetapkan oleh Bank Indonesia adalah minimal 8%, jika rasio CAR sebuah bank berada dibawah 8% berarti bank tersebut tidak mampu menyerap kerugian yang mungkin timbul dari kegiatan usaha bank, kemudian jika rasio CAR diatas 8% menunjukkan bahwa bank tersebut semakin solvable. Dengan kata lain, semakin besar jumlah modal bank yang dapat dioperasionalkan. Kondisi ini tentunya akan memberikan peluang bagi bank untuk dapat melakukan ekspansi kredit dengan segala konsekuensinya. Jika bank mampu melakukan ekspansi kredit dengan baik, maka pendapatan bunga bank akan meningkat. Menurut Barus dan Sulistyo (2011) CAR berpengaruh positif dan signifikan terhadap ROA.

2.9.2. Pengaruh Biaya Operasional Terhadap Pendapatan Operasional

(BOPO)terhadap Profitabilitas (ROA)

26 meningkat mencerminkan kurangnya kemampuan bank dalam menekan biaya operasionalnya yang dapat menimbulkan kerugian karena bank kurang efisien dalam mengelola usahanya (Bank Indonesia, 2004). Bank yang efisien dalam menekan biaya operasionalnya dapat mengurangi kerugian akibat ketidakefisienan bank dalam mengelola usahanya sehingga laba yang diperoleh juga akan meningkat. Semakin besar rasio BOPO menunjukkan bahwa kemampuan bank dalam menghasilkan laba menurun karena bank tidak efisien dalam pengelolaan biaya operasionalnya. Menurut Sukarno dan Syaichu (2006) dan Arimi dan Mahfud (2012) BOPO berpengaruh negatif dan signifikan terhadap ROA.

2.9.3. Pengaruh Non Performing Loan (NPL) terhadap Profitabilitas (ROA)

Non Performing Loan (NPL) merupakan rasio kredit yang dihadapi bank karena menyalurkan dananya kepada masyarakat dalam bentuk pinjaman. Non Performing Loan (NPL) merefleksikan besarnya risiko kredit yang dihadapi bank, semakin kecil Non Performing Loan (NPL), maka semakin kecil pula risiko kredit yang ditanggung pihak bank. Jika NPL tinggi maka kesempatan bank dalam memperoleh laba dari bunga kredit dan pengembalian kredit akan hilang. Hilangnya kesempatan memperoleh laba dari kredit yang macet mempengarui proyeksi keuntungan yang direncanakan sehingga secara langsung berpengaruh terhadap pertumbuhan laba. Menurut Arimi dan Mahfud (2012) NPL berpengaruh negatif dan tidak signifikan terhadap ROA.

27 Menurut Dendawijaya (2009:116) Loan to Deposit Ratio menyatakan seberapa jauh kemampuan bank dalam membayar kembali penarikan dana yang dilakukan deposan dengan mengandalkan kredit yang diberikan sebagai sumber likuiditasnya. Dengan kata lain, sejauh mana pemberian kredit kepada nasabah dapat mengimbangi kewajiban bank untuk segera memenuhi permintaan deposan yang ingin menarik kembali uangnya yang telah digunakan oleh Bank untuk memberikan kredit. Semakin tinggi rasio Loan to Deposit Ratio (LDR) menunjukkan semakin riskan kondisi likuiditas bank, sebaliknya semakin rendah rasio Loan to Deposit Ratio (LDR) menunjukkan kurangnya efektifitas bank dalam menyalurkan kredit sehinggga hilangnya kesempatan bank untuk memperoleh laba. Jika rasio Loan to Deposit Ratio (LDR) bank berada pada standar yang ditetapkan Bank Indonesia, maka laba yang diperoleh bank tersebut akan meningkat. Menurut Sukarno dan Syaichu (2006) LDR berpengaruh positif dan signifikan terhadap ROA.

2.9.5. Pengaruh Net Interest Margin (NIM)terhadap Profitabilitas (ROA)

28 tinggi pendapatan bunga yang didapat dari kredit yang disalurkan maka laba juga akan meningkat. Menurut Arimi dan Mahfud (2012) NIM berpengaruh positif dan signifikan terhadap ROA.

Gambar 2.1 Kerangka Konseptual

2.10. Hipotesis

Hipotesis yang diajukan pada penelitian ini adalah Capital Adequacy Ratio (CAR), Biaya Operasional Terhadap Pendapatan Operasional (BOPO), Non Performing Loan (NPL), Loan to Deposit Ratio (LDR) dan Net Interest Margin (NIM) berpengaruh terhadap Profitabilitas Perbankan yang Terdaftar Di Bursa Efek Indonesia.

Capital Adequacy Ratio (CAR) (X1)

Biaya Operasional Terhadap Pendapatan Operasional

(BOPO) (X2)

Profitabilitas

Return on Asset (ROA) Non Performing Loan (NPL)

(X3)

Loan to Deposit Ratio (LDR) (X4)