SKRIPSI

Diajukan Kepada Fakultas Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur

Untuk Menyusun Skripsi S-1 Jurusan Ilmu Ekonomi

Diajukan Oleh : AHMAD SAIFULLOH

0811010005/ FE/ IE

FAKULTAS EKONOMI

UNIVERSITAS PEMBANGUNAN NASIONAL “VETERAN” JAWA TIMUR

” Assalamu’alaikum, wr. wb”

Puji syukur kehadirat Allah SWT yang telah melimpahkan berkah, rahmat

dan hidayah-Nya sehingga skripsi yang peneliti susun dengan judul “ANALISIS

PENGARUH MAKRO EKONOMI TERHADAP DANA PIHAK KETIGA (DPK) PADA BANK UMUM DAN BANK SYARIAH” ini dapat terselesaikan.

Skripsi ini disusun sebagai salah satu syarat untuk memperoleh gelar

Sarjana Ekonomi Jurusan Ilmu Ekonomi Universitas Pembangunan Nasional

“Veteran” Jawa Timur.

Peneliti menyadari bahwa dalam menyusun skripsi ini sering kali

menghadapi hambatan dan keterbatasan dalam berbagai hal. Namun, tanpa

bantuan, bimbingan, motivasi, saran dan dorongan yang telah diberikan berbagai

pihak, peneliti tidak akan dapat menyelesaikan skripsi ini sebagaimana mestinya.

Untuk itu dalam kesempatan ini peneliti menyampaikan rasa hormat dan terima

kasih kepada Ibu Dra. Ec. Titiek Nurhidayati selaku Dosen Pembimbing. Adapun

rasa hormat dan ucapan terima kasih juga peneliti sampaikan kepada :

1. Bapak Prof. Dr. Ir. Teguh Soedarto, MP, selaku Rektor Universitas

Pembangunan Nasional “Veteran” Jawa Timur yang telah memberikan

banyak bantuan berupa sarana fasilitas perijinan guna pelaksanaan skripsi

Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur.

4. Bapak-bapak dan ibu-ibu dosen serta staf karyawan khususnya Fakultas

Ekonomi Universitas Pembangunan Nasional “VETERAN” Jawa Timur

yang telah dengan ikhlas memberikan banyak ilmu pengetahuannya selama

masa perkuliahan dan pelayanan akademik bagi peneliti.

5. Pimpinan beserta Staff Bank Indonesia cabang Surabaya.

6. Pimpinan beserta Staff BPS Jawa Timur.

7. Ayahanda, Ibunda, dan Adik yang telah memberikan motivasi, do’a,

semangat dan dorongan moral serta spiritualnya yang telah tulus kepada

peneliti, sehingga peneliti dapat menyelesaikan skripsi ini dengan

sebaik-baiknya.

8. Seluruh mahasiswa dari Jurusan Ilmu Ekonomi Universitas Pembangunan

Nasional “Veteran” Jawa Timur, serta semua pihak yang tidak bisa peneliti

sebutkan satu persatu yang selalu memotivasi, membantu, dan mendukung

peneliti dalam menyelesaikan skripsi ini.

Semoga Tuhan Yang Maha Esa berkenan dan memberikan balasan,

limpahan rahmat, serta karunia-Nya, atas segala amal kebaikan serta bantuan yang

Surabaya, Maret 2012

KATA PENGANTAR...i

DAFTAR ISI...iv

DAFTAR GAMBAR...viii

DAFTAR TABEL...ix

DAFTAR LAMPIRAN...x

ABSTRAKSI...xi

BAB I PENDAHULUAN 1.1. Latar Belakang...1

1.2. Perumusan Masalah...4

1.3. Tujuan Penelitian...…...4

1.4. Manfaat Penelitian...5

BAB II TINJAUAN PUSTAKA 2.1. Hasil Penelitian Terdahulu...6

2.2. Landasan Teori...10

2.2.1. Bank...….10

2.2.1.1. Pengertian Bank...…...10

2.2.1.2. Fungsi Bank...11

2.2.2.2. Aturan Kesehatan Bank…...………...17

2.2.3. Pengertian Bank Umum...……...….19

2.2.3.1. Fungsi dan Tugas Pokok Bank Umum...20

2.2.3.2. Dana Pihak Ketiga Bank Umum...….21

2.2.4. Pengertian Bank Syariah ...24

2.2.4.1. Dana Pihak Ketiga Bank Syariah...24

2.2.5. Sertifikat Bank Indonesia...28

2.2.5.1. Pengertian SBI...29

2.2.5.2. Tujuan Penerbitan Sertifikat Bank Indonesia...30

2.2.5.3. Karakteristik Sertifikat Bank Indonesia...30

2.2.5.4. Pengertian Suku Bunga...31

2.2.6. Inflasi...32

2.2.6.1. Pengertian Inflasi...32

2.2.6.2. Klasifikasi Inflasi...…33

2.2.6.3. Akibat Inflasi...37

2.2.6.4. Cara Pengendalian Inflasi...38

2.2.7. Kurs Rupiah terhadap US $...40

2.2.7.1. Pengertian Kurs Rupiah terhadap US $...40

2.2.7.2. Sistem Kurs Valuta Asing...41

2.2.7.6. Perubahan-Perubahan Kurs Valuta Asing...47

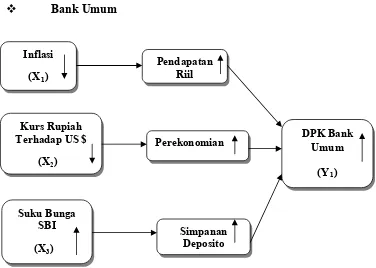

2.3. Kerangka Pikir...49

2.4. Hipotesis...54

BAB III METODE PENELITIAN 3.1. Definisi Operasional dan Pengukuran Variabel...55

3.2. Teknik Penentuan Data…...55

3.3. Jenis Data dan Sumber Data...56

3.3.1. Jenis Data...57

3.3.2. Sumber Data...57

3.4. Teknik Pengunpulan Data...57

3.5. Teknik Analisis dan Uji Hipotesis...58

3.5.1. Teknik Analisis...58

3.5.2. Uji Hipotesis...60

3.6. Uji Asumsi Klasik...64

BAB IV HASIL PENELITIAN DAN PEMBAHASAN 4.1. Deskripsi Obyek Penelitian…………...70

4.1.1. Gambaran Umum Perbankan Nasional...70

4.2.2. Perkembangan Dana Pihak Ketiga (DPK) Bank

Syariah...76

4.2.3. Perkembangan Tingkat Inflasi...77

4.2.4. Perkembangan Kurs Rupiah Terhadap US $…………...78

4.2.5. Perkembangan Suku Bunga SBI...………...…...79

4.3.Hasil Analisis Asumsi Regresi Klasik (BLUE / Best Linier Unbiased Estimate)………...…...80

4.3.1. Analisis Dan Pengujian Hipotesis...83

4.3.2. Uji Hipotesis Secara Parsial...85

4.3.3. Pembahasan...87

BAB V KESIMPULAN DAN SARAN 5.1. Kesimpulan...89

DAFTAR GAMBAR

Halaman

Gambar 1 : Kurva Demand Pull Inflation...35

Gambar 2 : Kurva Cosh push Inflation……...36

Gambar 3 : Penentuan Nilai Tukar Dalam Sistem Kurs Tetap...43

Gambar 4 : Penentuan Nilai Tukar Dalam Sistem Kurs Mengambang...44

Gambar 5 : Kerangka Pikir...53

Gambar 6 : Kurva Distribusi Penolakan / Penerimaan Hipotesis Secara Simultan...62

Gambar 7 : Kurva Distribusi Penolakan / Penerimaan Hipotesis Secara parsial...63

Gambar 8 : Kurva Durbin-Watson...66

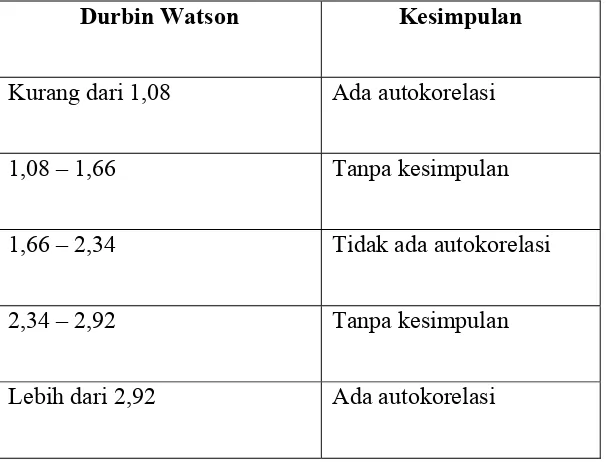

Tabel 1 : Autokorelasi Durbin Watson...67

Tabel 2 : Perkembangan Dana Pihak Ketiga (DPK) Pada Bank Umum Tahun 2006 – 2008...75

Tabel 3 : Perkembangan Dana Pihak Ketiga (DPK) Pada Bank Syariah Tahun 2006 – 2008………...76

Tabel 4 : Perkembangan Tingkat Inflasi Tahun 2006 – 2008...77

Tabel 5 : Perkembangan Kurs Rupiah Terhadap US $ Tahun 2006 – 2008...78

Tabel 6 : Perkembangan Suku Bunga SBI Tahun 2006 – 2008...79

Tabel 7 : Tes Autokorelasi...81

Tabel 8 : Tes Multikolinier...82

Tabel 9 : Tes Heterokedastisitas dengan Korelasi Rank Spearman...83

Tabel 10 : Analisis Varian (Anova)...85

Tabel 11 : Hasil Analisis Variabel Tingkat Inflasi (X1), Kurs Valas (X2), dan Suku Bunga SBI (X3), Dana Pihak Ketiga Bank Umum (Y1), dan Dana Pihak Ketiga Bank Syariah (Y2)...86

Lampiran 1 : Data Input Indonesia

Lampiran 2 : Hasil Analisis Regresi Linier Berganda Untuk Y1 (Variables

Entered / Removed, Model Summary, dan ANOVA)

Lampiran 3 : Hasil Analisis Regresi Linier Berganda (Coefficients, Collinearity

Diagnostics)

Lampiran 4 : Hasil Analisis Regresi Linier Berganda (Residuals Statistics,

Correlations)

Lampiran 5 : Hasil Analisis Regresi Linier Berganda Untuk Y2 (Variables

Entered / Removed, Model Summary, dan ANOVA)

Lampiran 6 : Hasil Analisis Regresi Linier Berganda (Coefficients, Collinearity

Diagnostics)

Lampiran 7 : Hasil Analisis Regresi Linier Berganda (Residuals Statistics,

Correlations)

Lampiran 8 : Tabel Uji F

Lampiran 9 : Tabel Uji t

Oleh : Ahmad Saifulloh

ABSTRAKSI

Keberadaan bank (konvensional dan syariah) secara umum memiliki fungsi strategis sebagai lembaga intermediasi dan memberikan jasa dalam lalu lintas pembayaran. Namun, pengaruh kondisi perekonomian di Indonesia baik variabel ekonomi makro maupun variabel moneter yang perkembangannya dapat dikendalikan oleh bank sentral juga memiliki andil dalam penyerapan dana masyarakat yang dilakukan oleh perbankan.

Dalam penelitian ini data yang digunakan adalah data sekunder yang diperoleh dari Badan Pusat Statistik Provinsi Jawa Timur dan Bank Indonesia cabang Surabaya selama 3 tahun mulai 2006 – 2008 dalam periode triwulan. Data yang dianalisis menggunakan model Regresi Linier berganda yaitu suatu analisis untuk mengetahui masing-masing dari variabel bebas (X) yang terdiri dari variabel Inflasi, Kurs Rupiah terhadap US $, dan Suku Bunga SBI terhadap variabel terikat (Y) yaitu Dana Pihak

Ketiga Bank Umum (Y1) dan Dana Pihak Ketiga Bank Syariah (Y2).

Berdasarkan hasil analisis dan pengujian hipotesis secara simultan

variabel bebas, yaitu Inflasi (X1), Kurs Rp terhadap US $ (X2), dan Suku

bunga SBI (X3) berpengaruh signifikan terhadap variabel terikatnya Dana

Pihak Ketiga (DPK) Bank Umum (Y1) dan Dana Pihak Ketiga Bank

Syariah (Y2). Untuk pengujian hipotesis secara parsial, berdasarkan hasil

analisis variabel yang berpengaruh secara signifikan adalah Kurs Rp

terhadap US $ (X2) dan Suku Bunga SBI (X3) terhadap Dana Pihak Ketiga

pada Bank umum. Sedangkan yang berpengaruh secara signifikan terhadap

Dana Pihak Ketiga pada Bank syariah adalah Kurs Rp terhadap US $ (X2),

dan Suku bunga SBI (X3).

BAB I

PENDAHULUAN

1.1 Latar belakang

Bank sebagai lembaga keuangan adalah bagian dari faktor penggerak

kegiatan perekonomian. Kegiatan–kegiatan lembaga sebagai penyedia dan

penyalur dana akan menentukan baik tidaknya perekonomian suatu negara.

Dalam perkembangannya,jasa perbankan telah mengalami kemajuan yang

cukup pesat. Pesaing-pesaing baru telah memasuki pasar dengan berbagai

tawaran produk yang beraneka ragam dan memiliki daya tarik tersendiri.

(Siamat, 2004 : 87)

Pertumbuhan dan perkembangan bank, baik bank konvensional

maupun bank syariah bisa dilihat dari semakin banyaknya jaringan kantor,

aset, banyaknya produk-produk yang ditawarkan, dan banyaknya Dana

Pihak Ketiga (DPK) yang dihimpun dari masyarakat. (Winda, 2009 : 10)

Berdasarkan Laporan Evaluasi Kebijakan dan Perkembangan

Perbankan, (2002 : 12) total asset perbankan tumbuh sebesar 0.7% atau

meningkat dari Rp1.087,9 triliun pada triwulan III-2002 menjadi Rp1.095,8

triliun. Sedangkan Dana Pihak Ketiga (DPK) pada triwulan IV-2002, DPK

meningkat sebesar Rp0,4 triliun (0,1%) menjadi RP815,4 triliun. DPK

Menurut hasil penelitian yang berjudul“Islamic and Conventional Banking in the nineties”, tercatat bahwa perkembangan Bank Islam selama tahun 1990-1998 sangat mengesankan karena performancenya yang baik.

Hal ini terlihat dengan semakin naiknya rasio terhadap total assets dan

equity yang merupakan variabel terpenting untuk mengukur kekuatan perusahaan. Menurut hasil studi tersebut terbukti Bank Islam lebih efektif

dalam menggunakan dan mengalokasikan dananya. (Iqbal, 2001 : 52)

Perkembangan Bank Umum Syariah menurut kajian Evaluasi

Kebijakan dan Perkembangan Perbankan, (2002 : 12) aset perbankan

syariah tumbuh sebesar 12,7% hingga mencapai posisi Rp4,1 triliun.

Sedangkan untuk Dana Pihak Ketiga (DPK) meningkat 18,2% menjadi

Rp2,9 triliun. Pertumbuhan DPK perbankan Syariah terutama bersumber

dari naiknya deposito mudharabah sejumlah Rp398,6 miliar (29,3%).

Perbankan syariah berhasil membukukan laba bersih tahun berjalan pada

triwulan IV-2002 berjumlah Rp52,5 miliar.

Perkembangan peran perbankan syariah di Indonesia tidak terlepas dari

sistem perbankan di Indonesia secara umum. Sistem perbankan syariah juga

diatur dalam Undang-undang No. 10 tahun 1998 dimana Bank Umum

adalah bank yang melaksanakan kegiatan usaha secara konvensional atau

berdasarkan prinsip syariah yang kegiatannya memberikan jasa dalam lalu

lintas pembayaran. Peran bank syariah dalam memacu pertumbuhan

perekonomian daerah semakin strategis dalam rangka mewujudkan struktur

perbankan syariah juga diperlihatkan dengan adanya “dualbanking system”, dimana bank konvensional diperkenankan untuk membuka unit usaha

syariah. (Rivai, 2006 : 2)

Keberadaan bank (konvensional dan syariah) secara umum memiliki

fungsi strategis sebagai lembaga intermediasi dan memberikan jasa dalam

lalu lintas pembayaran. Namun karakteristik dari kedua tipe bank

(konvensional dan syariah) dapat mempengaruhi perilaku calon nasabah

dalam menentukan preferensi mereka terhadap pemilihan antara kedua tipe

bank tersebut.Selain itu, pengaruh kondisi perekonomian di Indonesia baik

variabel ekonomi makro maupun variabel moneter yang perkembangannya

dapat dikendalikan oleh bank sentral juga memiliki andil dalam penyerapan

dana masyarakat yang dilakukan oleh perbankan. Variabel-variabel tersebut

dapat berupa tingkat inflasi, suku bunga (interest rate), dan nilai tukar

rupiah. (Iswardono, 2004 : 155)

Atas dasar uraian diatas maka peneliti tertarik untuk mengamati

masalah penghimpunan dana dari masyarakat pada bank umum dan bank

syariah, dan mengkaji lebih dalam lagi tentang ”Analisis Pengaruh Makro

Ekonomi Terhadap Dana Pihak Ketiga (DPK) pada Bank Umum dan Bank

1.2 Perumusan masalah

Berdasarkan latar belakang diatas, maka dapat di rumuskan beberapa

masalah sebagai berikut :

1. Apakah tingkat inflasi,kurs Rupiah terhadap US $, dan tingkat suku bunga

SBI mempunyai pengaruh yang nyata terhadap jumlah dana pihak ketiga

(DPK) pada bank umum dan bank syariah ?

2. Manakah dari ketiga faktor makro ekonomi tersebut yang paling dominan

pengaruhnya terhadap jumlah dana pihak ketiga (DPK) pada bank umum

dan bank syariah ?

1.3 Tujuan penelitian

Sesuai dengan latar belakang dan permasalahan yang telah di

kemukakan di atas,tujuan yang ingin dicapai sehubungan dengan penelitian

adalah:

1. Untuk mengetahui apakah tingkat inflasi,kurs Rupiah terhadap US $, dan

tingkat suku bunga SBI berpengaruh terhadap jumlah dana pihak ketiga

(DPK) pada bank umum dan bank syariah.

2. Untuk mengetahui dan membandingkan manakah diantara faktor-faktor

makro ekonomi yang paling dominan dan berpengaruh terhadap jumlah

1.4 Manfaat penelitian

Sesuai dengan latar belakang permasalahan yang telah di kemukakan

diatas, maka manfaat yang hendak di capai sehubungan dengan penelitian

adalah:

1. Bagi perbankan

Sebagai sumber informasi kepada lembaga-lembaga terkait tentang

perbandingan pertumbuhan Dana Pihak Ketiga (DPK) pada bank umum

dan bank syariah.

2. Bagi universitas

Penelitian ini di harapkan dapat bermanfaat bagi fakultas Ekonomi

UPN “Veteran” Jawa Timur guna melengkapi perbendaharaan

perpustakaan.

3. Bagi mahasiswa

Sebagai masukan dan informasi bagi penelitian selanjutnya yang

BAB II

TINJAUAN PUSTAKA

2.1 Hasil Penelitian Terdahulu

Bagian ini berdasarkan hasil penelitian terdahulu yang berhubungan

dengan masalah perbankan dan pernah disampaikan oleh beberapa peneliti

terdahulu diantaranya adalah sebagai berikut :

1. (Wahyuningsih, 2002 : 9) dengan judul penelitian “Analisis Faktor-faktor

yang Berpengaruh terhadap Penghimpunan Dana Tabungan Oleh

Perbankan di Surabaya” dari hasil penelitian tersebut dapat disimpulkan,

bahwa penghimpunan dana tabungan oleh perbankan di Surabaya secara

simultan dipengaruhi oleh pendapatan masyarakat (X1), tingkat bunga

(X2), dan tingkat inflasi (X3). Sedangkan secara parsial hanya pendapatan

masyarakat saja yang berpengaruh terhadap tabungan masyarakat (Y), hal

ini ditunjukkan dengan perhitungan thitung = -1,6027 < ttabel = 2,306 untuk

tingkat bunga.

2. (Rustianan, 2000 : 8) dengan judul penelitian “Faktor-faktor yang

Mempengaruhi Usaha Penghimpunan Deposito Berjangka pada Bank

Umum di Indonesia” menunjukkan bahwa terdapat pengaruh yang nyata

antara pendapatan perkapita (X1), dan suku bunga (X2) sebagai variable

inflasi (X3), tidak terdapat pengaruh yang nyata secara parsial tetapi

berpengaruh yang nyata secara simultan terhadap usaha penghimpunan

deposito berjangka pada bank umum di Indonesia (Y). Sedangkan secara

parsial pendapatan perkapita dan suku bunga berpengaruh nyata terhadap

tabungan masyarakat yang ditunjukkan dengan t hitung = 3,089 > t tabel =

2,447 untuk pendapatan perkapita, dan t hitung = 2,2551> t table = 2,447

untuk suku bunga. Sedangkan tingkat inflasi tidak berpengaruh secara

nyata terhadap tabungan dimana t hitung = 2,251 < t table = 2,447.

3. (Haron dan Ahmad, 2000) dengan judul penelitian “Faktor-faktor yang

Mempengaruhi Tingkat Tabungan Pada Bank Syariah”. Selain bertujuan

untuk melihat hubungan yang terjadi antara simpanan yang ada di bank

syariah dan tingkat keuntungannya, juga untuk meneliti apakah tingkat

bunga bank konvensional mempunyai hubungan langsung dengan

simpanan yang ada di bank syariah. Penelitian ini menggunakan Adaptive

Expectation Model. Kesimpulan dari penelitian ini adalah bahwa

hubungan antara tingkat bagi hasil di bank syariah dengan total jumlah

simpanannya adalah positif, karena dengan terjadinya peningkatan pada

tingkat keuntungan di bank syariah akan mendorong peningkatan total

simpanannya. Hubungan antara tingkat suku bunga di bank konvensional

dengan simpanan di bank syariah adalah hubungan negatif, artinya bila

terjadi kenaikan pada suku bunga, maka simpanan di bank syariah akan

mencari untung adalah faktor utama yang mendorong nasabah untuk

menabung di bank syariah.

4. (Ghafur, 2003) dengan judul penelitian “Pengaruh dari Tingkat Bagi

Hasil di Bank Muamalat Indonesia (BMI), Tingkat Suku Bunga Bank

Konvensional, dan Pendapatan Masyarakat Terhadap Volume Simpanan

Mudharabah di BMI”. Hasil estimasi dengan menggunakan

Autoregressive Distributed Lag (ADL) menunjukkan bahwa dari ketiga

variabel bebas, hanya variabel pendapatan (GDP) yang berpengaruh

signifikan dan positif terhadap simpanan mudharabah. Sedangkan variabel

tingkat bagi hasil dan tingkat suku bunga tidak berpengaruh secara

signifikan. Hal ini menunjukkan bahwa pola menabung masyarakat di

BMI dalam jangka pendek masih sangat dipengaruhi oleh pendapatan.

Akan tetapi dalam jangka panjang variabel GDP berpengaruh negatif

terhadap simpanan mudharabah. Hal ini bisa terjadi mungkin karena

masyarakat lebih memilih untuk menabung di tempat lain atau berinvestasi

di tempat lain atau berinvestasi dalam bentuk lain ketika penghasilannya

meningkat. Variabel tingkat bagi hasil yang tidak signifikan berpengaruh

terhadap volume simpanan mudharabah di BMI menunjukkan bahwa

kehendak masyarakat menabung di BMI bukan dipengaruhi motif untuk

mendapatkan return berupa bagi hasil. Hal ini berarti bahwa besar kecilnya

bagi hasil yang diberikan tidak berpengaruh terhadap kehendak

masyarakat untuk menabung. Demikian pula perubahan-perubahan yang

mempengaruhi simpanan mudharabah di BMI. Ada faktor-faktor lain yang

tidak bisa ditemukan di sini yang mempengaruhi masyarakat untuk

menabung di BMI.

5. (Rudy, 2004 : 135) dengan judul “Beberapa Faktor Yang Mempengaruhi

Penghimpunan Dana Masyarakat pada Bank Syariah di Indonesia”. Dari

hasil penelitian yang dilakukan secara simultan (uji F) diperoleh bahwa

Tingkat Bagi Hasil (X1), Tingkat Suku Bunga (X2) dan Jumlah Kantor

Bank (X3) secara bersama-sama berpengaruh terhadap Jumlah Dana Yang

Dihimpun Bank Syariah di Indonesia(Y) dengan Fhitung = 60,790> Ftabel =

3,29. Sedangkan hasil analisis secara parsial Tingkat Bagi Hasil

berpengaruh positif terhadap Jumlah Dana Yang Dihimpun Bank Syariah

di Indonesia dengan Thitung = 2,131. Untuk tingkat suku Bunga tidak

berpengaruh terhadap Jumlah Dana Yang Dihimpun Bank Syariah di

Indonesia dengan Thitung = -0,887 < Ttabel = 2,131. Sedangkan Jumlah

Kantor Bank berpengaruh positif terhadap Jumlah Dana Yang Dihimpun

Bank Syariah di Indonesia dengan Thitung = 2,235 > Ttabel = 2,131

6. (Irbid dan Zarka, Penelitian 2001) dengan judul

penelitian“Faktor-faktor yang Mendorong Nasabah Memilih Bank Syariah”. Hasil penelitian

tersebut mendukung bahwa motivasi nasabah dalam memilih bank syariah

cenderung didasarkan kepada motif keuntungan, bukan kepada motif

Berdasarkan penelitian terdahulu di atas, maka terdapat perbedaan dan

persamaan dengan penelitian yang dilakukan. Perbedaannya adalah terletak

pada variable-variabel yang digunakan antara lain : pendapatan per kapita,

suku bunga, dan inflasi yang akan dilihat pengaruhnya terhadap tabungan

dan deposito berjangka pada bank umum, dan tingkat bagi hasil, tingkat

suku bunga bank umum, dan pendapatan masyarakat yang dilihat

pengaruhnya terhadap volume simpanan mudharabah pada bank syariah.

Sedangkan variabel yang akan digunakan dalam penelitian ini melihat dari

segi makro ekonomi, yaitu : inflasi,kurs valas, dan suku bunga SBI. Dimana

variabel-variabel tersebut digunakan untuk meneliti bagaimana pengaruhnya

terhadap Dana Pihak Ketiga (DPK) pada Bank Umum dan Bank Syariah.

2.2 Landasan Teori

2.2.1 Bank

2.2.1.1 Pengertian Bank

Pengertian Bank pada awal dikenalnya adalah meja tempat

menukar uang.Lalu pengertian berkembang menjadi tempat

penyimpanan uang dan seterusnya. Namun semakin modernnya

perkembangan dunia perbankan,maka pengertian bank pun berubah

pula.“Secara sederhana bank diartikan sebagai lembaga keuangan yang

menyalurkan kembali dana tersebut ke masyarakat serta memberikan

jasa-jasa bank lainnya”. (Kasmir, 2004 : 8)

“Bank adalah suatu badan usaha yang tugas utamanya sebagai

lembaga perantara keuangan (financial intermediaries), yang menyalurkan dana dari pihak yang berlebihan dana (idle fund/ surplus unit) kepada pihak yang membutuhkan dana atau kekurangan dana (deficit unit) pada waktu yang ditentukan”. (Dendawijaya, 2003 :25)

Pengertian Bank menurut pasal 1 Undang-undang No. 10 Tahun

1998 tentang perubahan Undang-Undang No. 7 Tahun 1992 tentang

perbankan adalah badan usaha yang menghimpun dana dari masyarakat

dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam

bentuk kredit atau bentuk-bentuk lainnya dalam rangka meningkatkan

taraf hidup masyarakat.

Jadi pengertian Bank adalah lembaga keuangan yang bertugas

menghimpun dana dari masyarakat dan menyalurkan dana itu kembali ke

masyarakat dalam bentuk pinjaman atau kredit serta kegiatan jasa-jasa

keuangan lainnya.

2.2.1.2 Fungsi Bank

Bank yang bertindak sebagai lembaga keuangan memiliki fungsi

yang membutuhkan dana. Tetapi pada dasarnya bank memiliki tiga

fungsi sebagai berikut :

1. Menghimpun dana (funding) dari masyarakat dalam bentuk simpanan, dalam hal ini bank sebagai tempat menyimpan uang atau

berinvestasi bagi masyarakat. Bank memberikan surat atau

selembar kertas dalam bentuk:

a. Giro ( Demand Deposito)

b. Deposito Berjangka(Time Deposito)

c. Tabungan (Saving Deposit)

2. Menyalurkan dana (lending) ke masyarakat, dalam hal ini bank memberikan pinjaman (kredit) kepada masyarakat. Dengan kata

lain bank menyediakan dana bagi masyarakat yang membutuhkan.

3. Memberikan jasa-jasa bank lainnya (services) seperti pengiriman uang (transfer), penagihan surat-surat berharga yang berasal dari dalam kota (kliring), penagihan surat-surat berharga yang berasal dari luar negeri (inkaso), Letter of Credit (LC), Safe Deposit Box, Bank Garansi, Bank Notes, Trevellers Cheque dan jasa lain.

Dengan penjelasan tersebut dapat dikatakan bahwa bank

mempunyai fungsi yang sangat luas dalam suatu Perekonomian Negara,

karena bank merupakan alat untuk menjaga kestabilan moneter dan

menyalurkan dana kepada masyarakat, dalam hal ini bank berperan juga

dalam menunjang pelaksanaan pembangunan nasional.

(Kasmir, 2004 : 9)

2.2.1.3 Jenis-JenisBank

Di Indonesia saat ini terdapat berbagai jenis perbankan seperti

yang diatur dalam Undang- Undang Perbankan. Penggolongan jenis-

jenis perbankan dapat dilihat dari segi fungsi, segi kepemilikannya status

dan cara menentukan harga.

Adapun jenis perbankan dewasa ini jika ditinjau dari berbagai segi,

antara lain: (Kasmir, 2004 : 18)

1. Dilihat dari segi fungsinya

Menurut Undang- Undang Pokok perbankan No. 7 Tahun

1992 dan ditegaskaan lagi dengan keluarnya Undang- Undang No.

10 Tahun 1998 maka jenis perbankan berdasarkan fungsinya

terdiri dari: (Kasmir, 2004 : 18-20)

a. Bank Umum

Bank Umum merupakan bank yang melaksanakan kegiatan usaha

secara konvensional dan atau berdasarkan prinsip syariah yang

Sifat jasa yang diberikan adalah umum, dalam arti dapat

memberikan seluruh jasa perbankan yang ada.

b. Bank Perkreditan Rakyat (BPR)

Bank Perkreditan Rakyat adalah Bank yang melakukan kegiatan

usaha secara konvensional dan atau berdasarkan syariah yang

dalam kegiatan BPR tidak memberikan jasa dalam lalu lintas

pembayaran. Artinya, jasa-jasa perbankan yang ditawarkan BPR

jauh lebih sempit jika dibandingkan dengan kegiatan atau jasa bank

umum.

2. Dilihat dari segi kepemilikan

Jenis Bank berdasarkan kepemilikan ini dapat dilihat dari

Akte Pendirian dan Penguasaan saham yang dimiliki bank yang

bersangkutan. Jenis bank dilihat dari segi kepemilikan adalah

(Kasmir, 2004 : 20-22)

a. Bank Milik Pemerintah (BUMN)

Bank yang Akte Pendirian maupun modal bank ini sepenuhnya

dimiliki oleh pemerintah Indonesia , sehingga seluruh keuntungan

bank ini dimiliki oleh pemerintah pula.

Contoh : BNI 46, BRI, BTN, Bank Mandiri

Bank yang seluruh atau sebagian besar sahamnya dimiliki oleh

swasta nasional.Akte pendirian bank ini juga dimiliki oleh pihak

swasta nasional.

Contoh : BCA, Bank Danamon, Bank Mega, Muamalat, Bank

Niaga, Lippo Bank, Bank Permata.

c. Bank Milik Koperasi

Bank yang kepemilikan saham-sahamnya dimiliki oleh perusahaan

yang berbadan hukum Koperasi.

Contoh : Bank Bukopin

d. Bank Milik Asing

Bank yang kepemilikan sahamnya 100% oleh pihak asing (luar

negeri) di Indonesia.

Contoh : ABN Amro Bank, American Express Bank, City Bank, Hongkong bank, Standard Chartered Bank

e. Bank Milik Campuran

Bank yang kepemilikan sahamnya dimiliki oleh pihak asing dan

pihak swasta nasional

Contoh : Inter Pacific Bank, Mitsubishi Buana Bank

Jenis ini dilihat dari segi kemampuannya untuk melayani

masyarakat, terbagi menjadi : (Kasmir, 2004 :22-23)

a. Bank Devisa

Bank yang dapat melakukan transaksi keluar negeri atau yang

berhubungan dengan mata uang asing secara keseluruhan.

Contoh : Transfer ke luar negeri, Traveller Chaque, Pembukaan dan pembayaran Letter of Credit

b. Bank Non Devisa

Bank ini mempunyai fungsi yang berkebalikan dengan bank

devisa. Bank ini melakukan transfer masih dalam batas-batas

Negara (dalam negeri)

4. Dilihat dari segi cara menentukan harga

Di Indonesia mulanya hanya ada satu kelompok, namun

hadirnya bank Syariah sejak tahun 1990,jenis bank jika dilihat dari

segi atau caranya dalam menentukan harga, terbagi dalam 2

kelompok : (Kasmir, 2004 : 23-25)

a. Bank yang berdasarkan prinsip konvensional

Dalam mencari keuntungan dan menentukan harga kepada

para nasabahnya, bank yang berdasarkan prinsip konvensional

- Menetapkan bunga sebagai harga,untuk produk simpanan seperti

giro, tabungan maupun deposito. Kredit juga ditentukan

berdasarkan tingkat suku bunga tertentu. Penentuan harga ini

dikenal dengan istilah spread based.

- Untuk jasa-jasa bank lainnya pihak perbankan konvensional (barat)

menggunakan atau menerapkan berbagai biaya-biaya dalam

nominal atau presentase tertentu. Sistem pengenaan bunga ini

dikenal dengan istilah fee based.

b. Bank yang berdasarkan prinsip Syariah Islam

Bank berdasarkan prinsip Syariah adalah aturan perjanjian

berdasarkan hukum Islam antara bank dengan pihak lain untuk

menyimpan dana atau pembiayaan usaha atau kegiatan perbankan

lainnya.Sedangkan penentuan biaya-biaya jasa bank lainnya bagi

bank yang berdasar Prinsip Syariah juga sesuai dengan Syariah

Islam. Sumber penentuan harga atau pelaksanaan kegiatan bank

Prinsip Syariah dasar hukumnya adalah Al-Quran dan Sunah

Rasul. Bank berdasarkan Prinsip Syariah mengharamkan

penggunaan harga produknya dengan bunga tertentu.Bagi bank

yang berdasarkan Prinsip Syariah bunga adalah riba.

Asset atau aktiva menggambarkan pola pengalokasian dana bank.

(Dendawijaya, 2003 : 110) Total aktiva bank umum adalah jumlah

semua aktiva yang dimiliki oleh bank umum pemerintah dan bank umum

swasta nasional. (Boediono, 2001 : 119)

2.2.2 Kesehatan Bank

2.2.2.1 Pengertian Kesehatan Bank

Kesehatan suatu bank dapat diartikan sebagai kemampuan suatu

bank untuk melakukan kegiatan operasional perbankan secara normal

dan mampu memenuhi semua kewajibannya dengan baik dengan

cara-cara yang sesuai dengan peraturan perbankan yang berlaku. Pengertian

tentang kesehatan bank diatas merupakan suatu batasan yang sangat

luas, karena kesehatan bank memang mencakup kesehatan suatu bank

untuk melakukan seluruh kegiatan usaha perbankannya.

(Sri, dkk, 2000 : 22)

2.2.2.2 Aturan Kesehatan Bank

Berdasarkan Undang-Undang No. 10 Tahun 1998 tentang

Perubahan atas UU No. 7 Tahun 1992 tentang perbankan, pembinaan

dan pengawasan bank dilakukan oleh Bank Indonesia. UU tersebut lebih

a.Bank wajib memelihara tingkat kesehatan Bank sesuai dengan ketentuan

kecukupan modal, kualitas asset, kualitas manajemen, likuiditas,

rentabilitas, solvabilitas dan aspek lain yang berhubungan dengan usaha

bank, dan wajib melakukan kegiatan usaha sesuai dengan prinsip

kehati-hatian.

b. Dalam memberikan kredit atau pembiayaan berdasarkan Prinsip Syariah

dan melakukan kegiatan usaha lainnya, Bank wajib menempuh cara-cara

Bank dan kepentingan Nasabah yang mempercayakan dananya kepada

Bank.

c.Bank wajib menyampaikan kepada Bank Indonesia, segala keterangan,

dan penjelasan mengenai usahanya menurut cara yang ditetapkan oleh

Bank Indonesia.

d. Bank atas permintaan Bank Indonesia, wajib memberikan kesempatan

bagi pemeriksa buku-buku dan berkas-berkas yang ada padanya serta

wajib memberikan bantuan yang diperlukan dalam rangka memperoleh

kebenaran dari segala keterangan, dokumen dan penjelasan yang

dilaporkan oleh bank yang bersangkutan.

e.Bank Indonesia melakukan pemeriksaan terhadap bank, baik secara

berkala maupun setiap waktu apabila diperlukan. Bank Indonesia dapat

menugaskan Akuntan Publik untuk dan atas nama Bank Indonesia

f.Bank wajib menyampaikan kepada bank Indonesia neraca dan perhitungan

laba/rugi tahunan serta penjelasannya, serta laporan berkala lainnya,

dalam waktu dan bentuk yang ditetapkan oleh Bank Indonesia. Neraca

serta perhitungan laba/rugi tahunan tersebut wajib terlebih dahulu di

audit oleh akuntan publik.

g. Bank wajib mengumumkan neraca dan perhitungan laba/rugi dalam

waktu dan bentuk yang ditetapkan oleh Bank Indonesia.

Menyadari arti pentingnya kesehatan suatu bank bagi pembentukan

kepercayaan dalam dunia perbankan serta untuk melaksanakan prinsip

kehati-hatian atau prudential banking dalam dunia perbankan, maka

Bank Indonesia merasa perlu menerapkan aturan tentang kesehatan

bank. Dengan adanya aturan tentang kesehatan bank ini, perbankan

diharapkan selalu dalam kondisi sehat, sehingga bank tidak akan

merugikan masyarakat yang berhubungan dengan perbankan. Bank yang

beroperasi dan berhubungan dengan masyarakat diharapkan hanya

bank-bank yang betul-betul sehat. Aturan tentang kesehatan bank-bank yang

diterapkan oleh Bank Indonesia mencakup berbagai aspek dalam

kegiatan bank, mulai dari penghimpunan dana, sampai dengan

penggunaan dan penyaluran dana.

Bank Umum adalah bank yang dapat memberikan jasa dalam lalu

lintas pembayaran, di mana dalam pelaksanaan kegiatan usahanya dapat

secara konvensional atau berdasarkan prinsip syariah. Sebagai mana

halnya fungsi dan tugas perbankan Indonesia. (Hasibun, 2002 : 36)

Bank umum merupakan bank yang melaksanakan kegiatan usaha

secara konvensional dan atau berdasrkan prinsip syariah yang dalam

kegiatannya memberikan jasa dalam lalu lintas pembayaran.

(Siamat, 2004 : 88)

Bank Umum dalam usahanya bertindak sebagai pengumpul dana

dalam bentuk simpanan, baik giro,tabungan maupun deposito. Bank

Umum ini dapat diselenggarakan atau dimiliki pemerintah, swasta

nasional, koperasi atau asing. (Dendawijaya, 2003 : 89)

Berdasarkan rumusan tersebut, dapat disimpulkan bahwa Bank

Umum adalah bank yang kegiatannya memberikan jasa dalam lalu lintas

pembayaran. (Iswardono, 2004 : 121)

2.2.3.1. Fungsi dan Tugas Pokok Bank Umum

Fungsi dan Tugas Pokok Bank Umum adalah :

1. Menghimpun dana dari masyarakat dalam bentuk simpanan berupa giro,

deposito berjangka, sertifikat deposito, tabungan atau bentuk lainnya

yang dapat dipersamakan dengan itu.

3. Menerbitkan surat pengakuan utang.

4. Menyediakan tempat untuk menyimpan barang dan surat berharga.

5. Memindahkan uang, baik untuk kepentingan sendiri maupun untuk

kepentingan nasabah.

6. Melakukan kegiatan penitipan untuk kepentingan pihak lain berdasarkan

suatu kontrak.

(Hasibun, 2002 : 36)

1.2.3.1. Dana Pihak Ketiga Bank Umum

Sumber utama dana bank berasal dari simpanan dalam bentuk giro

(demand deposit), deposito berjangka (time deposit), dan tabungan (saving deposit). Ketiga jenis dana ini sering disebut sebagai sumber dana tradisional bank. Sumber-sumber dana bank dalam bentuk

simpanan tersebut dapat berasal dari masyarakat maupun dari nasabah

institusi. Disamping itu sumber dana bank dapat pula berasal dari modal

dan sumber lainnya yang tidak termasuk dari kedua sumber tersebut di

atas.

1. Simpanan Giro

Giro atau demand deposit sering juga disebut checking account

penarikannya dapat dilakukan setiap saat dengan menggunakan cek,

sarana perintah pembayaran lainnya atau dengan cara pemindah

bukuan (bilyet giro).

Setiap pemilik rekening giro (giran) diberikan buku cek dan

bilyet giro sebagai instrumen untuk melakukan penarikan dana atau

pembayaran suatu transaksi. Cek dapat digunakan untuk suatu

pembayaran transaksi secara tunai, cek dapat di tarik atas unjuk atau

atas nama dan tidak dapat dibatalkan oleh penarik kecuali cek

tersebut dinyatakan hilang ataupun di curi dengan dibuktikan oleh

laporan hilang dari kepolisian. Sedangkan bilyet giro pada dasarnya

merupakan perintah kepada bank untuk memindah bukukan sejumlah

tertentu uang atas beban rekening penarik pada tanggal yang

ditentukan kepada pihak yang tercantum dalam warkat bilyet giro

tersebut. (Siamat, 2004 : 116)

Perhitungan Bunga Giro

Perhitungan dengan menggunakan saldo terendah

=

=

(Siamat, 2004 : 117-118)

2. Simpanan Tabungan

Tabungan (savings deposit) adalah simpanan yang penarikannya hanya dapat dilakukan menurut syarat-syarat tertentu

yang disepakati, tetapi tidak dapat ditarik dengan cek atau alat yang

dipersamakan dengan itu. (Siamat, 2004 : 119)

Perhitungan Bunga Tabungan

Perhitungan dengan saldo terendah

=

Perhitungan dengan saldo harian

=

(Siamat, 2004 : 119)

3. Simpanan Deposito Berjangka

Deposito berjangka (time deposit) adalah simpanan yang penarikannya hanya dapat dilakukan pada waktu tertentu menurut

perjanjian antara penyimpan dengan bank. Sumber dana ini memiliki

itu sering disebut fixed deposit umumnya memiliki jangka waktu

jatuh tempo 1 bulan, 3 bulan, 6 bulan, 12 bulan, dan 24 bulan.

Deposito berjangka ini hanya dapat ditarik atau diuangkan pada saat

jatuh temponya oleh pihak yang namanya tercantum dalam bilyet

deposit. Oleh karena itu, deposito berjangka merupakan simpanan

atas nama. (Siamat, 2004 : 118)

2.2.4 Pengertian Bank Syariah

Istilah yang digunakan untuk sebutan bank Islam adalah Bank

Syariah. Secara akademik, istilah Islam dan Syariah memang mempunyai

pengertian yang berbeda. Namun, secara teknis untuk penyebutan Bank

Islam dan Bank Syariah mempunyai pengertian yang sama.

Menurut ensiklopedia Islam, Bank Islam adalah lembaga keuangan

yang usaha pokoknya memberikan kredit dan jasa-jasa dalam lalu lintas

pembayaran serta peredaran uang yang pengoperasiannya disesuaikan

dengan prinsip-prinsip Syariah Islam. (Sumitro, 2002 : 5)

Bank Syariah adalah bank yang menjalankan fungsi intermediasinya

berdasarkan prinsip-prinsip Syariah Islam. (Manurung, 2004 : 223)

Berdasarkan rumusan tersebut, Bank Islam berarti Bank yang tata

yang mengacu kepada ketentuan-ketentuan Al-Qur’an dan Al-Hadist.

(Sumitro, 2002 : 5)

2.2.4.1 Dana Pihak Ketiga Bank Syariah

Dalam pandangan syariah, uang bukanlah suatu komoditi

melainkan hanya sebagai alat untuk mencapai pertambahan nilai

ekonomis. Hal ini bertentangan dengan perbankan yang berbasis bunga,

dimana “uang mengembangbiakkan uang”, tidak peduli apakah uang itu

untuk kegiatan produktif atau tidak. Untuk menghasilkan keuntungan,

uang harus dikaitkan dengan kegiatan ekonomi dasar, baik secara

langsung melalui transaksi seperti perdagangan, industri manufaktur,

sewa menyewa dan lain-lain, atau secara tidak langsung melalui

penyertaan modal guna melakukan salah satu usaha tersebut.

(Muhammad, 2004 : 232)

Prinsip operasional syariah yang diterapkan secara luas dalam

penghimpunan dana masyarakat adalah prinsip Wadi’ah dan

Mudharabah. Dengan demikian penamaan jenis penghimpunan dana pada pada bank syariah disesuaikam dengan prinsip yang melandasimya.

(Siamat, 2004 : 190)

Titipan (Wadi’ah) simpanan yang dijamin keamanan dan pengembaliannya tetapi tanpa memperoleh imbalan atau keuntungan.

Dalam kegiatan penghimpunan dana masyarakat di bank syariah

prinsip wadi’ah dapat diterapkan pada rekening giro dan tabungan. Dengan demikian terdapat 2 (dua) jenis penghimpunan dana berdasarkan

prinsip wadi’ah, yaitu Giro Wadi’ah dan Tabungan Wadi’ah.

Prinsip Wadi’ah yang berlaku baik untuk giro maupun tabungan, yaitu :

a. Prinsip Wadi’ah yad dhamanah, yang berarti bank dapat memanfaatkan dan menyalurkan dana yang disimpan serta menjamin bahwa dana

tersebut dapat ditarik setiap saat oleh pemilik dana.

b. Keuntungan atau kerugian dari penyaluran dana menjadi hak milik atau

ditanggung bank, sedangkan pemilik dana tidak memperoleh imbalan

atau menanggung kerugian. Manfaat yang diperoleh pemilik dana adalah

jaminan keamanan terhadap simpanannya serta fasilitas-fasilitas giro dan

tabungan lainnya.

c. Bank harus membuat akad pembukaan rekening yang isinya mencakup

izin penyaluran dana yang disimpan dan persyaratan lain yang disepakati

selama tidak bertentangan dengan prinsip syariah.

d. Terhadap pembukaan rekening ini bank dapat mengenakan biaya

administrasi. Untuk menjauhkan diri dari riba, maka biaya administrasi :

2. Harus nyata, jelas dan pasti serta terbatas pada hal-hal yang mutlak

diperlukan terjadinya akad.

e. Ketentuan-ketentuan yang berkaitan dengan rekening giro dan tabungan

tetap berlaku sepanjang tidak bertentangan dengan prinsip syariah.

Prinsip Mudharabah

Berdasarkan kewenangan yang diberikan oleh pihak pemilik dana,

prinsip Mudharabah terbagi dua yaitu, Mudharabah Mutlaqah dan

Mudharabah Muqayyadah.

a. Mudharabah mutlaqah

Dalam kegiatan penghimpunan dana pada bank syariah prinsip

mudharabah mutlaqah dapat diterapkan untuk pembukaan rekening

tabungan dan deposito sehingga terdapat 2 (dua) jenis penghimpunan

dana berdasarkan prinsip ini yaitu : Tabungan Mudharabah dan Deposito Mudharabah. Berdasarkan prinsip ini tidak ada pembatasan bagi bank dalam menggunakan dana yang dihimpun.

1. Bank wajib memberitahukan kepada pemilik dana mengenai nisbah dan

tata cara pemberian keuntungan dana/atau perhitungan pembagian

keuntungan serta risiko yang dapat timbul dari penyimpanan dana.

Apabila telah tercapai kesepakatan, maka hal tersebut harus dicantumkan

dalam akad.

2. Untuk tabungan mudharabah, bank dapat memberikan buku tabungan sebagai bukti penyimpanan, serta kartu ATM dan/atau alat penarikan

lainnya kepada penabung. Untuk deposito mudharabah, bank wajib

memberikan sertifikat atau tanda penyimpanan (bilyet) deposito kepada deposan.

3. Tabungan mudharabah dapat diambil setiap saat oleh penabung sesuai

dengan perjanjian yang disepakati. Deposito mudharabah hanya dapat dicairkan sesuai dengan jangka waktu yang disepakati.

4. Ketentuan-ketentuan yang berkaitan dengan tabungan dan deposito tetap

berlaku sepanjang tidak bertentangan dengan prinsip syariah.

b. Mudharabah muqayyamah

Jenis ini merupakan simpanan khusus (resticted investment) dimana pemilik dana menetapkan syarat-syarat tertentu yang harus

diikuti oleh bank. Karakteristik jenis simpanan ini adalah sebagai

1. Pemilik dan bank menetapkan syarat penyaluran dana. Untuk itu wajib

membuat akad yang mengatur persyaratan penyaluran dana simpanan

khusus.

2. Sebagai tanda bukti simpanan,bank menerbitkan bukti simpanan khusus.

Bank wajib memisahkan dana dari rekening simpanan khusus dengan

dana dari rekening lainnya.

3. Dana simpanan khusus harus disalurkan secara langsung kepada pihak

yang diamanatkan oleh pemilik dana.

(Siamat, 2004 : 190-191)

2.2.5 Sertifikat Bank Indonesia

Sebagaimana tercantum dalam UU No. 13 tahun 1968 tentang Bank

Sentral, salah satu fungsi Bank Indonesia (BI) sebagai otoritas moneter

adalah membantu pemerintah dalam mengatur, menjaga, dan memelihara

kestabilan nilai rupiah. Dalam melaksanakan tugasnya, BI menggunakan

beberapa piranti moneter yang terdiri dari Giro Wajib Minimum (Reserve Requirement), fasilitas diskonto, Himbauan moral, dan Operasi Pasar Terbuka BI dapat melakukan transaksi jual beli surat berharga termasuk

2.2.5.1 Pengertian SBI

Berdasarkan surat edaran Bank Indonesia No.8/13/DPM tentang

penerbitan Sertifikat Bank Indonesia melalui lelang, Sertifikat Bank

Indonesia yang selanjutnya disebut SBI adalah surat berharga dalam

mata uang Rupiah yang diterbitkan oleh Bank Indonesia sebagai

pengakuan utang berjangka waktu pendek. (Manurung, 2004 : 112)

Sertifikat Bank Indonesia merupakan surat berharga atas unjuk

dalam rupiah yang diterbitkan dalam sistem diskonto oleh Bank

Indonesia sebagai pengakuan hutang berjangka pendek yang dinyatakan

dalam satuan prosentase. (Rivai, 2006 : 26)

Sertifikat Bank Indonesia merupakan surat berharga yang dapat

diperjualbelikan dan dapat dijadikan likuiditas sekunder.

(Iqbal, 2001 : 23 )

Dapat disimpulkan bahwa SBI adalah surat berharga atas unjuk

dalam rupiah yang diterbitkan oleh Bank Indonesia sebagai pengakuan

hutang berjangka pendek. (Siamat, 2004 : 8)

2.2.5.2 Tujuan Penerbitan Sertifikat Bank Indonesia

Sebagai Otoritas Moneter, BI berkewajiban memelihara kestabilan

nilai Rupiah. Dalam paradigma yang dianut, jumlah uang primer (uang

nilai Rupiah. SBI diterbitkan dan dijual oleh BI untuk mengurangi

kelebihan uang primer tersebut. (Manurung, 2004 : 113)

2.2.5.3 Karakteristik Sertifikat Bank Indonesia

SBI memiliki karakteristik sebagai berikut : (www.bi.go.id)

1. Jangka waktu maksimum 12 bulan dan sementara waktu hanya

diterbitkan untuk jangka waktu 1 dan 3 bulan.

2. Denominasi : dari yang terendah Rp50 Juta sampai dengan tertinggi

Rp100 Miliar.

3. Pembelian SBI oleh masyarakat minimal Rp100 Juta dan selebihnya

dengan kelipatan Rp50 Juta.

4. Pembelian SBI didasarkan pada nilai tunai berdasarkan diskonto murni

(true discount) yang diperoleh dari rumusan berikut ini :

Nilai Tunai =

Suku bunga merupakan salah satu variabel dalam perekonomian

yang senantiasa diamati secara cermat karena dampaknya yang luas. Ia

mempengaruhi secara langsung kehidupan masyarakat keseharian dan

mempunyai dampak penting terhadap kesehatan perekonomian. Jadi,

suku bunga adalah harga dari meminjam uang untuk menggunakan daya

belinya. (Puspopranoto, 2004 : 70)

Suku bunga adalah harga yang dibebankan oleh unit ekonomi yang

mengalami surplus (unit surplus) pada unit ekonomi yang mengalami

defisit (unit defisit) atas pinjaman yang diberikan dari tabungannya.

Suku bunga adalah harga yang dibayar “peminjam” (debitur) kepada

”pihak yang meminjamkan” (kreditur) untuk pemakaian sumber dana

seluruh interval waktu tertentu. Jumlah pinjaman yang diberikan disebut

principal, dan harga yang dibayar biasanya diekspresikan sebagai persentase dari principal perunit waktu (umumnya pertahun).

(Fabozzi, dkk, 2003 : 204 )

Tingkat bunga adalah harga dari penggunaan uang atau dana untuk

jangka waktu terentu atau biasanya juga dipandang sebagai sewa atas

penggunaan uang untuk jangka waktu tertentu. Pengertian tingkat bunga

sebagai harga biasanya juga dinyatakan sebagai harga yang harus

dibayar apabila terjadi pertukaran antara satu rupiah sekarang dan satu

rupiah di masa yang akan datang dengan demikian tingkat suku bunga

berkaitan sekali dengan kurun waktu di dalam kegiatan ekonomi

Dari pengertian diatas dapat disimpulkan bahwa suku bunga adalah

tingkat balas jasa yang diperoleh oleh masyarakat atas sejumlah dana

atau pinjaman yang telah diterima selama jangka waktu tertentu yang

dinyatakan dalam persentase (%).

Dilihat dari sisi nasabah yang paling menarik dari deposito adalah

tingkat bunganya. Karena deposito merupakan simpanan yang

memberikan bunga tertinggi dibanding jenis simpanan yang lainnya

seperti tabungan dan giro. Sedangkan perbankan memandang bahwa

produk deposito merupakan produk yang dapat memberikan keleluasaan

bagi bank untuk dapat mengoptimalkan investasi dananya dalam

berbagai kegiatan. Seperti kredit dan surat-surat berharga.

2.2.6 Inflasi

2.2.6.1. Pengertian Inflasi

Beberapa pengertian mengenai inflasi adalah sebagai berikut :

1. Pengertian singkat dari inflasi adalah kecenderungan dari harga-harga

untuk menaik secara umum dan terus-menerus. (Boediono, 2001: 155)

Yang dimaksud dengan inflasi adalah proses kenaikan harga-harga

umum barang-barang secara terus-menerus selama satu periode tertentu.

2. Inflasi merupakan masalah ekonomi yang dominan disamping masalah

pengangguran yang sudah sejak lama dihadapi oleh masyarakat di

seluruh dunia. (Iswardono, 2004 : 49)

3. Inflasi merupakan peristiwa moneter yang terjadi di semua negara yang

dianggap sebagai penyakit ekonomi yang memerlukan penanganan

khusus untuk menanggulanginya. (Manurung, 2004 : 58)

Dari pengertian diatas dapat ditarik kesimpulan bahwa pengertian

inflasi adalah naiknya harga-harga barang secara terus-menerus dalam

suatu periode tertentu dan diperlukan penanganan khusus untuk

menanggulanginya.

2.2.6.2. Klasifikasi Inflasi

A. Jenis inflasi menurut sifatnya

Ada berbagai cara untuk menggolongkan macam inflasi atas

dasar pernah atau tidaknya inflasi tersebut. Beberapa macam inflasi

tersebut adalah :

1. Inflasi ringan, ditandai dengan laju inflasi yang rendah

yaitu kurang dari 10% per tahun.

2. Inflasi menengah, ditandai dengan kenaikan harga yang

berjalan dalam waktu yang relatif pendek. Efeknya terhadap

perekonomian lebih berat daripada inflasi yang ringan.

3. Inflasi tinggi merupakan inflasi yang paling parah

akibatnya. Harga-harga naik sampai 5 atau 6 kali. Nilai uang merosot

dengan tajam sehingga ingin ditukarkan dengan barang. Biasanya

keadaan ini timbul apabila pemerintah mengalami defisit anggaran

belanja.

B. Jenis inflasi menurut sebabnya

1. Demand pull inflation

Inflasi yang timbul karena adanya permintaan total akan

berbagai barang terlalu kuat, sedangkan kondisi produksi telah

berada pada kesempatan kerja penuh (full employment). Dalam keadaan ini kenaikan hasil produksi (output).Apabila kesempatan kerja penuh telah tercapai, penambahan permintaan selanjutnya

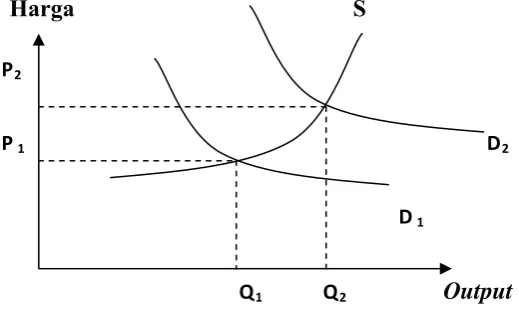

Gambar 1 : Kurva Demand Pull Inflation

Harga S

P2

P 1 D2

D 1

Q1 Q2 Output

Sumber : Boediono, 2001. Ekonomi Makro, Penerbit BPFE, UGM, Yogyakarta, halaman 156

Kedua permintaan masyarakat akan barang-barang (agregate) bertambah (misal, karena bertambahnya pengeluaran pemerintah

yang dibiayai dengan pencetakan uang atau kenaikan permintaan

luar negeri akan barang-barang atau barang investasi swasta karena

kredit yang murah), maka kurva agregate demand bergeser dari D1 ke D2 akibatnya tingkat harga umum naik dari P1 ke P2.

2. Cost Push Inflation

Inflasi yang disebabkan turunnya produksi, karena naiknya

biaya produksi. Apabila proses ini berjalan terus menerus maka

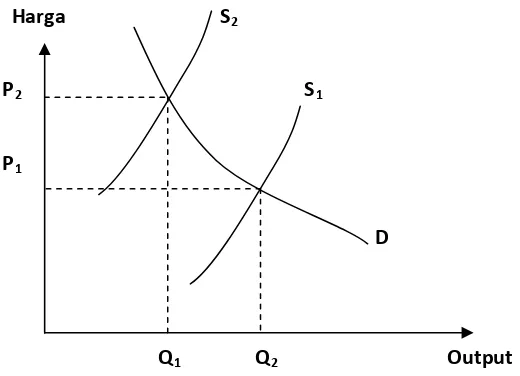

Gambar 2 : Kurva Cost Push Inflation

Harga S2

P2 S1

P1

D

Q1 Q2 Output

Sumber : Boediono, 2001. Ekonomi Makro, Penerbit BPFE, UGM, Yogyakarta, hal 157

Bila ongkos produksi naik dari P1 ke P2 (misalnya, karena

kenaikan harga sarana produksi yang di datangkan dari luar negeri,

atau karena kenaikan harga bahan bakar minyak) maka kurva

penawaran masyarakat (agregat suplai) bergeser dari S1 ke S2.

C. Jenis inflasi berdasarkan asalnya

Berdasarkan asalnya, inflasi dibedakan sebagai berikut; :

(Boediono, 2001 : 164)

yang dibiayai dengan percetakan uang baru, panen yang gagal dan

sebagainya.

2. Inflasi yang berasal dari luar negeri (Imported Inflation) adalah inflasi yang timbul karena kenaikan harga langganan

berdagang. Kenaikan harga barang-barang yang kita impor

mengakibatkan kenaikan indeks biaya hidup, karena sebagian

barang-barang yang tercakup didalamnya berasal dari impor selain

itu juga secara tidak langsung akan menaikkan indeks harga

melalui kenaikan biaya produksi dan kemudian harga jual dari

berbagai barang yang menggunakan bahan mentah yang harus

impor.

2.2.6.3. Akibat Inflasi

Inflasi dapat mempengaruhi distribusi pendapatan, alokasi

faktor-faktor produksi serta produk nasional. Efek terhadap distribusi

pendapatan disebut dengan equity effect. Sedangkan efek terhadap alokasi faktor-faktor produksi nasional masing-masing disebut dengan

efficiency dan output effects.

Efek terhadap pendapatan (Equity Effects) sifatnya tidak merata, ada yang dirugikan tetapi ada pula yang diuntungkan dengan adanya

inflasi. Seseorang yang memperoleh pendapatan tetap akan dirugikan

dengan adanya inflasi. Sebaliknya,pihak-pihak yang mendapatkan

kenaikan pendapatan dengan persentase yang lebih besar dari laju

inflasi.

Efek terhadap efisiensi (Efficiency Effects) yaitu inflasi dapat mengubah pola alokasi faktor-faktor produksi. Penambahan ini dapat

terjadi melalui kenaikan permintaan akan berbagai macam barang yang

kemudian dapat mendorong terjadinya perubahan dalam produksi

beberapa barang tertentu. Inflasi dapat mengakibatkan alokasi faktor

produksi menjadi tidak efisien.

Efek terhadap output (output effects) yaitu inflasi dapat menyebabkan adanya kenaikan produksi. Dengan alasan dalam keadaan

inflasi biasanya kenaikan harga mendahului kenaikan upah sehingga

keuntungan usaha naik dan akan mendorong peningkatan produksi,

namun jika laju inflasi terlalu tinggi maka akan mempunyai akibat

sebaliknya yaitu penurunan output, dalam keadaan inflasi yang tinggi

nilai uang riil turun, masyarakat cenderung tidak menyukai uang kas,

transaksi mengarah ke barter, yang biasanya diikuti dengan turunnya

produksi barang. Dengan demikian keadaan inflasi bisa diikuti dengan

penurunan output.

Inflasi dapat terjadi karena besarnya uang beredar di masyarakat

oleh karena itu mencegah lajunya inflasi adalah dengan pengendalian

uang beredar di masyarakat tersebut dengan menggunakan kebijakan

moneter, fiskal dan kebijakan yang berkaitan dengan produksi.

Sasaran kebijakan moneter dapat dicapai melalui pengaturan

jumlah uang beredar,salah satu komponen jumlah uang beredar adalah

uang giral. Bank sentral dapat mengatur jumlah uang giral ini melalui

penetapan cadangan minimum. Untuk menekan laju inflasi cadangan

minimum dinaikkan sehingga jumlah uang menjadi lebih kecil.

Bank sentral dapat menggunakan suatu pengendalian yang disebut

dengan tingkat diskonto untuk pinjaman yang diberikan oleh Bank

sentral. Apabila tingkat diskonto dinaikkan oleh Bank sentral maka

keinginan bank umum menjamin menjadi semakin kecil, sehingga

cadangan yang ada di Bank sentral juga semakin kecil. Akibatnya

kemampuan bank umum memberikan pinjaman pada masyarakat

semakin kecil sehingga jumlah uang beredar turun dan inflasi dapat

dicegah.

Kebijakan fiskal menyangkut peraturan tentang pengeluaran

pemerintah serta perpajakan yang secara langsung dapat mempengaruhi

permintaan total dengan demikian akan mempengaruhi harga. Inflasi

yang berupa pengeluaran-pengeluaran pemerintah serta kenaikan pajak

akan mengurangi permintaan total, sehingga inflasi dapat ditekan.

Kenaikan output dapat memperkecil laju inflasi. Kenaikan jumlah

output ini dapat dicapai misalnya dengan kebijaksanan penurunan biaya

masuk sehingga impor barang meningkat. Bertambahnya jumlah barang

di dalam negeri cenderung akan menurunkan harga.

(Nopirin, 2000 : 35 )

2.2.7 Kurs Rupiah terhadap US $

2.2.7.1. Pengertian Kurs Rupiah terhadap US $

Kurs adalah pertukaran antara dua mata uang yang berbeda dan

terdapat perbandingan nilai atau harga antara kedua mata uang tersebut.

(Nopirin, 2000 : 163)

Kurs atau nilai tukar adalah jumlah atau harga mata uang domestik

dari mata uang luar negeri (asing) atau rasio antara satu unit (satuan)

mata uang dan jumlah mata uang yang lain pada waktu tertentu.

(Salvatore, 2004 : 140)

Kurs adalah nilai tukar suatu mata uang dengan mata uang Negara

Dengan demikian dapat disimpulkan bahwa kurs merupakan

perbandingan antara mata uang Negara satu dengan Negara lain yang

didalamnya terdapat perbandingan nilai sehingga untuk mendapatkan

maka harus menukarkan mata uang tersebut agar memperoleh satu unit

mata uang asing.

Masih tingginya tekanan terhadap nilai tukar maka akan

mengakibatkan tingginya suku bunga. Tingginya ketidakpastian dalam

banyak aspek baik sosial, politik, maupun ekonomi telah banyak

mempengaruhi perilaku dan ekspektasi para pelaku pasar valas terhadap

kecenderungan melemahnya nilai tukar rupiah. Hal ini tercermin pada

pergerakan premi or ward yang berada pada tingkat yang cukup tinggi.

Kondisi tersebut tidak kondusif untuk menarik investor asing

menanamkan modalnya di dalam negeri sehingga mengakibatkan suku

bunga yang cukup tinggi.

Sifat kurs valuta asing sangat tergantung dari sifat pasar, apabila

transaksi jual beli valas dapat dilakukan secara bebas, maka kurs valas

akan berubah-ubah sesuai dengan perubahan permintaan dan penawaran.

Apabila pemerintah menjalankan kebijaksanaan stabilisasi kurs, tetapi

tidak dengan mempengaruhi transaksi swasta, maka kurs ini hanya akan

berubah-ubah dalam batas yang kecil, meskipun batas-batas ini dapat

diubah dari waktu ke waktu,pemerintahan yang dapat menguasai

2.2.7.2 Sistem Kurs Valuta Asing

1. Sistem kurs tetap

Kurs tetap bukan merupakan kurs yang secara permanen abadi

dan tetap, tetapi kurs lebih merupakan sistemnya yang diperkenalkan

untuk berfluktuasi dalam batas sempit yang mengelilingi nilai

prioritas dimana keduanya tetap berdiri dan kekal.

(Suparmoko, 2000 : 370)

Dalam sistem kurs tetap, kurs ditetapkan berdasarkan

keputusan pemerintah. Kelebihan dari sistem ini adalah adanya

kepastian nilai tukar yang dapat meningkatkan ekspektasi. Tetapi

kelemahannya adalah kurs yang berlaku tidak selalu menggambarkan

tingkat kelangkaan yang sebenarnya. Bisa terjadi nilai tukar yang

ditetapkan pemerintah terlalu tinggi dibandingkan dengan kurs pasar

(overvalued). Atau sebaliknya, nilai tukar yang ditetapkan pemerintah terlalu rendah dibanding dengan kurs pasar

(undervalued). Bila selisih kurs yang ditetapkan dianggap terlalu jauh, maka pemerintah melakukan koreksi. Koreksi atas nilai tukar

yang dinilai terlalu tinggi disebut devaluasi (devaluation), sedangkan koreksi untuk nilai tukar yang dinilai terlalu rendah disebut revaluasi

dan depresiasi berdasarkan mekanisme pasar. Kondisi-kondisi yang

dimaksud dapat dijelaskan dengan menggunakan kurva sebagai

berikut : (Manurung, 2004 : 76)

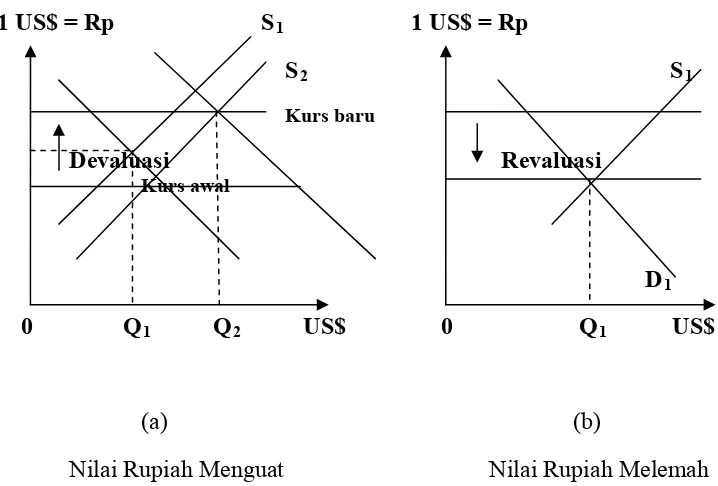

Gambar 3:

Penentuan Nilai Tukar Dalam Sistem Kurs Tetap

1 US$ = Rp S1 1 US$ = Rp

S2 S1

Kurs baru

Devaluasi Revaluasi

Kurs awal

D1

0 Q1 Q2 US$ 0 Q1 US$

(a) (b)

Nilai Rupiah Menguat Nilai Rupiah Melemah

Sumber : Manurung, Mandala, 2004, Uang, Perbankan, dan Ekonomi Moneter (kajian Konstektual Indonesia), Penerbit Fakultas Ekonomi UI, Jakarta, halaman 76.

Karakteristik dalam sistem kurs mengambang yaitu

berfluktuasi dengan bebas sebagai reaksi perubahan permintaan dan

penawaran valuta asing. Sistem kurs mengambang tercipta pada

tahun 1973. sistem kurs ini merupakan sistem kurs yang paling

sederhana dan sesuai dengan modal persaingan kompetitif, dimana

terdapat campur tangan pemerintah untuk mendukung kurs sehingga

kurs bebas bereaksi terhadap perubahan kondisi pasar dan juga

faktor–faktor yang mendasari permintaan dan penawaran valuta

asing.Implikasinya adalah bahwa sistem kurs mengambang akan

lebih berfluktuasi daripada sistem kurs tetap.(Suparmoko, 2000 :

370)

Bila pertumbuhan permintaan lebih cepat dari pertumbuhan

penawarannya maka mata uang tersebut akan semakin mahal

(mengalami apresiasi). Bila nilai tukarnya melemah, atau mengalami

depresiasi, maka artinya pertumbuhan permintaan lebih lambat dari

pertumbuhan penawaran. Secara sederhana dapat ditunjukkan dalam

kurva sebagai berikut

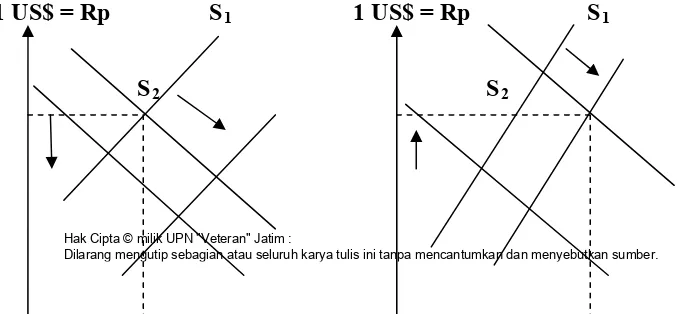

Gambar 4 :

Penentuan Nilai Tukar Dalam Sistem Kurs Mengambang

1 US$ = Rp S1 1 US$ = Rp S1

Apresiasi Depresiasi

D2 D2

D1 D1

0 Q1 Q2 US$ 0 Q1 Q2US$

(a) (b)

Nilai Rupiah Menguat Nilai Rupiah Melemah

Sumber : Manurung, Mandala, 2004, Uang, Perbankan, dan Ekonomi Moneter (kajian Konstektual Indonesia), Penerbit Fakultas Ekonomi UI, Jakarta, halaman 74.

3. Sistem kurs mengambang terkendali.

Sistem kurs mengambang terkendali (managed floating system)

adalah sebuah sistem dimana penguasaan moneter campur tangan

dalam pasar mata uang asing untuk memerlukan fluktuasi jangka

pendek atau tanpa mempengaruhi arah jangka panjang dalam nilai

tukar. (Manurung, 2004 : 74)

2.2.7.3 Faktor–Faktor yang Mempengaruhi Perubahan Nilai Tukar Mata

Adapun faktor–faktor yang mempengaruhi nilai mata uang antara

mata uang satu dengan mata uang lainnya atau negara lain :

(Manurung, 2004 : 75-76)

1. Tingkat Inflasi

Inflasi adalah suatu keadaan dimana senantiasa terjadi

peningkatan harga-harga secara umum, atau suatu keadaan dimana

senantiasa terjadi penurunan nilai mata uang, karena semakin

meningkatnya jumlah uang, karena semakin meningkatnya jumlah

uang beredar di masyarakat.

2. Tingkat Bunga

Apabila tingkat bunga dalam negeri lebih tinggi dari tingkat

bunga luar negeri akan mengakibatkan aktiva dalam negeri lebih

menarik bagi penanam modal bagi dari dalam maupun luar negeri,

sehingga akan menyebabkan terjadinya pemasukan modal yang

cenderung menimbulkan apresiasi dalam nilai tukar mata uang dalam

negeri.

3. Tingkat Pendapatan

Bila pendapatan riil masyarakat dalam negeri meningkat, maka

permintaan akan barang–barang impor akan meningkat, yang berarti

nilai tukar mata uang asing mengalami peningkatan, dan mata uang

dalam negeri akan mengalami depresiasi.

4. Faktor Spekulasi

Spekulasi adalah kegiatan membeli atau menjual mata uang

asing dengan tujuan memperoleh keuntungan dari penurunan atau

peningkatan dalam nilai mata uang dalam negeri.

2.2.7.4 Sistem Kurs yang Berubah–ubah

Didalam pasar bebas perubahan kurs tergantung pada beberapa

faktor yang mempengaruhi permintaan dan penawaran valuta

asing.Permintaan valuta asing diperlukan guna melakukan transaksi

pembayaran keluar negeri (impor).permintaan valuta asing di tentukan

dari transaksi debit dalam neraca. pembayaran internasional, sedangkan

penawaran valuta asing berasal dari eksportir, yakni berasal dari

transaksi kredit neraca pembayaran internasional. suatu mata uang

dikatakan kuat apabila transaksi autonomus debet (surplus neraca

pembayaran) sebaliknya di katakan lemah apabila neraca

pembayarannya mengalami defisit.

Sistem kurs bebas sering menimbulkan adanya tindakan spekulasi

sebagai akibat ketidaktentuan di dalam kurs valuta asing, oleh karena itu

1. Aktif :pemerintah menyediakan dana untuk tujuan stabilitas kurs.

2. Pasif : suatu negara yang menggunakan sistem standart emas.

2.2.7.6 Perubahan–Perubahan Kurs Valuta Asing

Apabila kurs valuta asing sepenuhnya ditentukan oleh mekanisme

pasar maka kurs tersebut akan selalu mengalami perubahan dari waktu

ke waktu. Beberapa faktor yang mempunyai pengaruh besar terhadap

perubahan dalam kurs pertukaran : (Salvator, 2004 : 74)

1. Perubahan dalam citarasa masyarakat.

Perubahan ini mempengaruhi permintaan. Apabila penduduk suatu

negara semakin lebih menyukai barang–barang dari suatu negara lain,

maka permintaan ke atas mata uang negara lain tersebut bertambah.

Maka perubahan seperti itu mempengaruhi kecenderungan untuk

menaikkan nilai mata uang negara lain tersebut.

2. Perubahan harga dari barang–barang ekspor.

Apabila barang–barang ekspor mengalami perubahan maka

perubahan ini akan mempengaruhi permintaan ke atas barang ekspor itu.

barang–barang ekspor akan mengurangi permintaan ke atas barang

tersebut di luar negeri. maka kenaikan tersebut akan mengurangi

penawaran mata uang asing.

3. Kenaikan harga–harga umum (inflasi).

Berlakunya keadaan demikian di suatu negara dapat menurunkan

nilai mata uangnya. disatu pihak kenaikan harga–harga itu akan

menyebabkan penduduk negara itu semakin banyak mengimpor dari

negara lain. Oleh karenanya permintaan atas valuta asing bertambah

mahal dan ini akan mengurangi permintaannya dan selanjutnya akan

menurunkan penawaran valuta asing.

4. Perubahan dalam tingkat bunga dan tingkat pengembalian

Investasi.

Disamping dipengaruhi oleh perubahan dalam permintaan dan

penawaran ke atas barang–barang yang diperdagangkan diantara

berbagai negara, kurs valuta asing dipengaruhi pula oleh aliran modal

jangka panjang dan jangka pendek. tingkat bunga dan tingkat

pengembalian investasi sangat mempengaruhi jumlah serta aliran modal

jangka panjang dan jangka pendek. Tingkat pendapatan investasi yang

lebih menarik akan mendorong pemasukan modal ke negara tersebut.

Bentuk dari pengaruh perkembangan ekonomi kepada kurs valuta

asing tergantung kepada corak dari perkembangan ekonomi. Semakin

membaiknya perekonomian di suatu negara, berarti kurs dalam negeri

akan menguat. Dengan menguatnya nikai tukar mata uang domestik,

maka nilai tukar valuta asing akan rendah.

2.3. Kerangka Pikir

Kerangka pikir dari penelitian ini membahas “Analisis Pengaruh

Makro Ekonomi Terhadap Dana Pihak Ketiga (DPK) Pada Bank Umum

dan Bank Syariah”, dalam pembahasan ini variabel yang mempengaruhi

yaitu inflasi, kurs Rupiah terhadap US $, dan suku bunga SBI. Untuk

mengetahui keterkaitan hubungan antar variabel maka dapat dijelaskan

dalam uraian sebagai berikut :

1. Inflasi (X1)

Inflasi adalah kenaikan harga-harga umum secara terus-menerus.

(Putong, 2003 : 254). Dengan menurunnya inflasi maka harga-harga

barang akan tergolong murah. Untuk memproduksi suatu barang akan

cenderung lebih rendah nilainya sehingga dengan biaya produksi yang

rendah maka keuntungan yang diperoleh dari omset penjualan juga

semakin besar. Hal ini akan berakibat pada peningkatan produktivitas