BAB II

TINJAUAN PUSTAKA

2.1. Penelitian Terdahulu

Dalam penelitian tesis ini, penulis menggunakan beberapa sumber rujukan yang dipakai sebagai pedoman penelitian. Beberapa penelitian terdahulu yang digunakan penulis adalah sebagai berikut:

1) Gadiesya Mahalanie (2011), dengan judul “Pengaruh Faktor Teknikal Harga Saham Sektor Keuangan yang Terdaftar di Bursa Efek Indonesia”. Penelitian ini meneliti pengaruh analisis teknikal berupa harga saham masa lalu dan volume perdagangan saham masa lalu terhadap harga saham perusahaan sektor keuangan di Bursa Efek Indonesia. Sampel penelitian ini adalah perusahaan dalam sektor keuangan di Bursa Efek Indonesia dengan jumlah 38 perusahaan.

Penelitian ini menggunakan metode analisis regresi linier berganda dengan uji signifikansi simultan dan uji signifikan parsial. Hasil dari penelitian ini menunjukkan uji signifikansi simultan harga saham masa lalu dan volume perdagangan masa lalu terhadap harga saham berpengaruh secara positif. 2) Paul Abbodante (2010), dengan judul “Trading Volume and Stock Indices: A

Test of Technical Analysis” meneliti pengaruh Indeks Dow Jones, Indeks NYSE, Indeks S and P 500, Indeks Wilshire 5000 terhadap volume perdagangan saham. Penelitian ini menggunakan analisis regresi

menggunakan data selama 10 tahun. Hasil penelitian ini menunjukkan uji statistik F signifikan terhadap data jangka panjang selama 6 dan 16 bulan. Dan data 1 bulan terlihat tidak signifikan pada uji statistik F.

3) Ahmad Ripai Purba (2010), meneliti “Pengaruh Faktor Teknikal Terhadap Harga Saham Sektor Perbankan dan Manufaktur yang Terdaftar di Bursa Efek Indonesia” dengan Indeks Harga Saham Individu (IHSI) dan volume perdagangan saham sebagai variabel independen dan harga saham sebagai variabel dependen. Penelitian ini menggunakan sampel data dari 8 perusahaan sektor perbankan dan 25 perusahaan sektor manufaktur dari tahun 2005 hingga 2008.

Hasil analisis regresi linier berganda menunjukkan hasil uji simultan yang signifikan antara indeks harga saham individu dan volume perdagangan saham terhadap harga saham.

4) Laksmita Ayuningtyas (2010) meneliti dengan judul “Analisis Pengaruh Faktor-faktor Teknikal Terhadap Harga Saham Perusahaan pada Perusahaan Manufaktur di Bursa Efek Indonesia”. Faktor-faktor teknikal berupa Inflasi, Suku Bunga SBI, Jumlah Uang Beredar, Nilai Tukar US Dollar terhadap Rupiah, Volume Perdagangan Saham Masa Lalu dan Harga Saham Masa Lalu menjadi variabel independen dengan harga saham sebagai variabel dependen.

Penelitian menggunakan analisis regresi berganda dengan data dari 60 perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia. Hasil uji F menunjukkan bahwa inflasi, tingkat suku bunga SBI, jumlah uang beredar,

perubahan nilai tukar US Dollar terhadap Rupiah, volume perdagangan saham masa lalu dan harga saham masa lalu berpengaruh signifikan terhadap harga saham perusahaan.

5) Achmad Yani (2004), melakukan penelitian dengan judul “Analisis Teknikal Harga Saham dengan Metode ARIMA (Studi pada IHSG di Bursa Efek Jakarta)”. Penelitian ini menggunakan metode ARIMA (autoregressive integrated moving average). Data yang digunakan pada penelitian ini merupakan data Indeks Harga Saham Gabungan (IHSG) pada 2 januari 2003 hingga 30 Januari 2003.

Hasil penelitian menunjukkan harga saham masa lalu (Yt) tidak semua signifikan dengan metode ARIMA. Variabel yang signifikan dengan metode ARIMA adalah harga saham Yt-1 dan Yt-32.

6) Dimitrios Vasiliou, Nikolaos Eriotis, and Spyros Papathanasiou (2006), melakukan penelitian dengan judul “How Rewarding is Technical Analysis? Evidence from Athens Stock Exchange”. Penelitian ini menguji indikator teknikal berupa Simple Moving Average (SMA) dan Moving Average Convergence Divergence (MACD) terhadap pergerakan harga saham di Bursa Efek Athena.

Data penelitian diambil dari 1 Januari 1990 sampai 31 Desember 2004. Penelitian menggunakan standar tes dan bootstrap. Hasil uji F menunjukkan Simple Moving Average dan MACD secara signifikan berpengaruh positif terhadap harga saham. Hasil bootstrap penelitian ini juga menunjukkan hasil yang signifikan baik itu berupa Simple Moving Average maupun MACD.

7) Massoud Metghalchi and Xavier Garza-Gomez (2013), melakukan penelitian dengan judul “The Use of Technical Trading Rules to Predict Overall Stock Price Movements: A Study on Share Prices on the Irish Stock Exchange”. Penelitian ini menganalisis variabel Moving Average (MA), Relative Strength Index (RSI), Parabolic Stop and Reverse (PSAR), Directional Movement System (DMS), Stochastic dan Moving Average Convergence Divergence (MACD) terhadap pergerakan harga saham di Bursa Efek Irlandia.

Penelitian ini menggunakan data harga dari tahun 1988 sampai dengan tahun 2010. Penelitian ini menggunakan metode analisis regresi. Hasil penelitian menunjukkan uji statistik dari enam variabel berpengaruh positif dan signifikan terhadap pergerakan harga saham.

8) Alessio Emanuele Biondo, Alessandro Pluchino, Andrea Rapisarda, and Dirk Helbing (2013) melakukan penelitian dengan judul “Are Random Trading Strategies Succesful than Technical Ones?” dengan meneliti random strategy, momentum strategy, Relative Strength Index strategy, up and down persistency strategy, dan Moving Average Convergence Divergence menggunakan data masa lalu untuk dianalisis dengan indeks FTSE-UK, indeks FTSE-MIB, indeks DAX, dan indeks S & P 500.

Hasil penelitian menunjukkan bahwa di setiap indeks memiliki variabel yang berbeda untuk tingkat persentase kesuksesan. Dalam indeks FTSE-UK yang terbaik menggunakan momentum strategy, indeks FTSE-MIB dengan up and down persistency strategy, indeks DAX dengan Relative Strength

Index strategy, dan indeks S & P 500 dengan menggunakan up and down persistency strategy.

Tabel 2.1 Penelitian Terdahulu Nama Peneliti Judul Penelitian Variabel Penelitian Metode Analisis Data Hasil Penelitian Gadiesya Mahalanie (2011) Pengaruh Faktor Teknikal Terhadap Harga Saham Sektor Keuangan Bursa Efek Indonesia Harga saham masa lalu, Volume perdagangan saham masa lalu Analisis regresi berganda

Hasil uji simultan

menunjukkan harga saham masa lalu dan volume perdagangan saham masa lalu berpengaruh signifikan terhadap harga saham sektor keuangan BEI. Paul Abbondante (2010) Trading Volume and Stock Indices: A Test of Technical Analysis Indeks Dow Jones, Nasdaq, NYSE, Indeks S and P 500, Indeks Wilshire 5000, Volume Perdagangan Saham Analisis regresi

Uji pada data jangka panjang signifikan.

Pendapatan diatas rata-rata bisa diperoleh

menggunakan future, opsi, dan perdagangan mata uang asing yang terdapat pada indeks saham. Ahmad Ripai Purba (2009) Pengaruh Faktor Teknikal Terhadap Harga Saham Sektor Perbankan dan Manufaktur di Bursa Efek Indonesia Indeks harga saham individu (IHSI), volume perdagangan saham Regresi linier berganda

Hasil penelitian melalui uji simultan F menunjukkan bahwa indeks harga saham individu (IHSI) dan

volume perdagangan saham berpengaruh secara signifikan terhadap harga saham. Laksmita Ayuningtyas (2010) Analisis Pengaruh Faktor-faktor Teknikal Terhadap Harga Saham Perusahaan pada Perusahaan Manufaktur di Bursa Efek Indonesia Inflasi, suku bunga SBI, jumlah uang beredar, nilai tukar US Dollar terhadap Rupiah, Volume perdagangan saham masa lalu dan harga saham masa

Analisis regresi linier berganda

Hasil uji F statistik simultan menunjukkan bahwa inflasi, tingkat suku bunga SBI, jumlah uang beredar, perubahan nilai tukar US Dollar terhadap Rupiah, volume

perdagangan saham masa lalu dan harga saham masa lalu berpengaruh signifikan terhadap harga saham perusahaan

Nama Peneliti Judul Penelitian Variabel Penelitian Metode Analisis Data Hasil Penelitian Achmad Yani (2004) Analisis Teknikal Harga Saham dengan Metode ARIMA (Studi Pada IHSG di Bursa Efek Jakarta) Harga saham 1 hari sebelum t, harga saham 2 hari sebelum t, harga saham n hari sebelum t, harga saham waktu t Metode ARIMA (autore-gressive integra-ted moving average) Hasil penelitian menunjukkan bahwa metode ARIMA relevan untuk digunakan sebagai teknik peramalan harga saham dan menunjukkan hasil yang signifikan pada Yt-1 dan Yt-32. Noor Azlinna Azizan, Ibrahim Mohamed dan Jacinta Chan Phooi M’ng (2011) Profitability of Technical Analysis Indicators: A Study of an Adjustable Technical Indicator, ABZ’, on the Malaysian Futures Markets Simple Moving Average (MA), Moving Average Crossover (MAC), Kaufman Adaptive Moving Average (KAMA), Bollinger Bands Z-T-Statistics (BBZ), Optimized BBZ (Opt BBZ), Adaptive Bands Z-Tests Statistics (ABZ), Moving Average Envelopes of 1% (MAE), Trading Rule Breakout, Alexander's Filter Rules, Moving Average Convergence Divergence, Stochastic, Candle Market Oscillator Uji Statistik Z Test Semua variabel

menunjukkan hasil yang baik kecuali stochastic dan CMO. Variabel yang paling baik hasilnya adalah simple moving average, moving average crossover, optimized BBZ dan ABZ.

Nama Peneliti Judul Penelitian Variabel Penelitian Metode Analisis Data Hasil Penelitian Massoud Metghalchi and Xavier Garza-Gomez (2013) The Use of Technical Trading Rules to Predict Overall Stock Price Movements: A Study on Share Prices on the Irish Stock Exchange Moving Average, Rel.Strength Index, Parabolic Stop and Reverse, Directional Movement System, Stochastic, Moving Avg. Convergence Divergence Uji statistik t dan uji hipotesis

Analisis teknikal dapat memprediksi periode baik dan buruk. Dari empat strategi terdapat dua strategi yang memberikan hasil yang potensial. Variabel yang paling baik untuk digunakan adalah indikator moving average (MA). Dimitrios Vasiliou, Nikolaos Eriotis, and Spyros Papathanasiou (2006) How Rewarding is Technical Analysis? Evidence from Athens Stock Exchange Moving Average (MA), Moving Average Convergence Divergence (MACD), Price Movement Standar tes dan bootstrap

Hasil uji t menunjukkan variabel Moving Average dan MACD memiliki nilai signifikan yang tinggi dan memberikan tanda analisis teknikal tepat untuk

melakukan jual beli saham. Maurice Peat, Max Stevenson dan Daniel Maroney (2005) The Relationship Between Technical Indicators and the Market Index Simple Moving Average, Moving Average Convergence Divergence, Rate of Change Uji Regresi Hasil penelitian menunjukkan bahwa variabel penelitian memiliki pengaruh 66,3% terhadap indeks pasar.

Alessio Emanuele Biondo, Alessandro Pluchino, Andrea Rapisarda, and Dirk Helbing (2013) Are Random Trading Strategies More Successful than Technical Ones? Random Strategy, Momentum Strategy, Relative Strength Index strategy, Up and Down Persistency strategy, Moving Average Convergence Divergence Uji korelasi

Hasil menunjukkan bahwa setiap variabel memberikan hasil yang berubah-ubah dan berbeda pada index pasar yang berbeda. Penelitian ini juga memberikan hasil bahwa dengan random strategy memiliki tingkat fluktuasi yang kurang berisiko dibandingkan dengan strategy pasar lain yang digunakan sebagai variabel dalam penelitian ini.

Nama Peneliti Judul Penelitian Variabel Penelitian Metode Analisis Data Hasil Penelitian Thira Chavarnakul dan David Enke (2006) Stock Trading Using Neural Network and Ease of Movement Technical Indicator Ease of Movement (EMV), Simple Moving Average (MA), dan Volume Adjusted Moving Average (VAMA) Uji Model Neural Network

EMV menunjukkan kinerja profitabilitas yang optimal. MA memberikan hasil perdagangan yang positif namun tidak sebanyak hasil yang diperoleh VAMA.

Anbalagan Thirunavuka-rasu dan Uma Maheswari (2013) Technical Ana-lysis of Fuzzy Metagraph Based Decision Support System for Capital Market Relative Strength Index, Moving Average Convergence Divergence, William %R Uji Fuzzy Meta-graph Penelitian menunjukkan hasil yang baik dimana ketiga variabel

memberikan sinyal jual dan beli yang mengurangi resiko kerugian. Thomas S. Coe dan Kittipong Laosethakul (2010) Should Individual Investors Use Technical Trading Rules to Attempt to Beat the Market? Moving Average (MA), Relative Strength Index (RSI), dan Stochastic Oscillator (K)

Uji Beda Berdasarkan strategi beli dan tahan yang digunakan penelitian ini menunjukkan hasil rata-rata keuntungan yang lebih tinggi

dibandingkan tingkat rata-rata kerugian. Variabel RSI dan K menunjukkan hasil yang lebih dari yang diharapkan.

2.2. Analisis Saham

Saham merupakan sertifikat yang menunjukkan bukti kepemilikan suatu perusahaan dimana pemegang saham memiliki hak klaim atas penghasilan dan aktiva perusahaan (Tandelilin, 2010). Pemegang saham suatu perusahaan mendapatkan keuntungan yang disebut dividen sedangkan investasi pada saham disebut dengan pembentukan portofolio (Lubis, 2008).

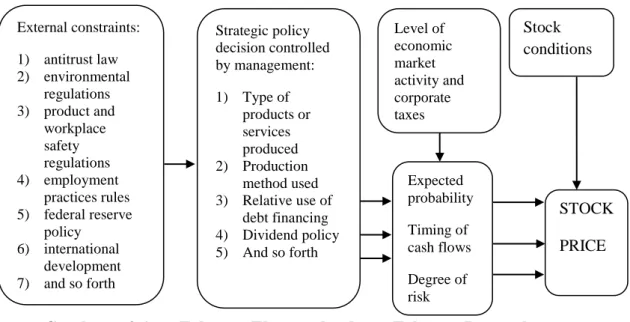

Faktor-faktor internal dan eksternal yang mempengaruhi harga suatu saham dapat dikenali dengan mudah. Yang sulit adalah mengubah faktor-faktor internal dan eksternal tersebut dalam suatu sistem penilaian yang dapat digunakan untuk memilih saham mana yang harus dibeli dan saham mana yang harus dijual untuk mendapatkan keuntungan. Harga saham yang dipengaruhi oleh faktor eksternal dan faktor internal dapat dilihat pada gambar dibawah ini:

Gambar 2.1.: Faktor Eksternal dan Faktor Internal yang Mempengaruhi Harga Saham (Kodrat, 2010)

Kerugian dalam berinvestasi pada saham ada pada resiko kerugian yang mungkin terjadi. Resiko ini dapat berupa akibat dari keadaan internal perusahaan yang merugi atau sebab lain dan keadaan eksternal perusahaan seperti kondisi perekonomian, terjadinya resesi atau hal lainnya. Keuntungan dalam investasi saham dapat berupa dividen atau tambahan saham. Selain itu keuntungan juga dapat diperoleh investor ketika menjual harga sahamnya lebih tinggi dari harga belinya dahulu.

Stock conditions Level of economic market activity and corporate taxes Strategic policy decision controlled by management: 1) Type of products or services produced 2) Production method used 3) Relative use of debt financing 4) Dividend policy 5) And so forth External constraints: 1) antitrust law 2) environmental regulations 3) product and workplace safety regulations 4) employment practices rules 5) federal reserve policy 6) international development 7) and so forth Expected probability Timing of cash flows Degree of risk STOCK PRICE

Untuk mendapatkan keuntungan yang maksimal dari saham, investor di pasar modal memerlukan metode yang dapat digunakan dalam memilih saham yang tepat untuk dibeli dan saham mana yang harus dijual. Analisis saham yang dapat digunakan investor terdiri atas analisis fundamental dan analisis teknikal. Analisis fundamental merupakan analisis investasi berdasarkan nilai intrinsik dimana harga saham dipengaruhi oleh kinerja perusahaan. Analisis fundamental dilakukan dengan mengolah dan menghitung nilai instrinsik kemudian membandingkannya dengan harga di pasar. Analisis teknikal merupakan metode untuk memperkirakan harga saham dengan mengamati perubahan harga saham di masa lalu, volume perdagangan dan indeks harga saham gabungan.

Investor disarankan untuk menggunakan kedua analisis saham tersebut karena harga saham dipengaruhi oleh faktor eksternal dan internal. Faktor eksternal yang mempengaruhi harga saham antara lain regulasi, resesi ekonomi, sentimen pasar dan lain-lain. Sedangkan faktor internal dipengaruhi oleh keputusan dividen, struktur permodalan, resiko dan pertumbuhan laba.

2.2.1. Analisis Fundamental

Analisis fundamental adalah metode analisis saham berdasarkan kinerja keuangan perusahaan untuk memastikan saham yang dibeli merupakan saham dengan kinerja baik. Analisis fundamental akan meminimalkan resiko investor dari pembelian saham yang berpotensi memiliki kinerja buruk. Analisis fundamental juga dapat menganalisa tingkat kewajaran harga suatu saham

dengan membandingkan nilai rasio-rasio keuangan perusahaan tersebut (Tryfino, 2009).

Analisis fundamental adalah untuk mengetahui kondisi perusahaan secara keseluruhan, baik analisis produk perusahaan dan pemasarannya, analisis pertumbuhan laporan keuangan dan kinerja manajemen perusahaan (Vibby, 2010). Dalam analisis fundamental, faktor-faktor ekonomi yang mempengaruhi perusahaan dianalisis untuk memprediksikan perkembangan perusahaan dimasa yang akan datang (Hin, 2008).

Analisis fundamental adalah studi tentang kondisi ekonomi, industri dan perusahaan untuk memperhitungkan nilai saham perusahaan. Analisis fundamental mengutamakan data-data dalam laporan keuangan untuk menghitung keakuratan nilai suatu saham (Kodrat, 2010). Analisis fundamental adalah metode penilaian sekuritas yang melibatkan operasi dan keuangan perusahaan seperti penjualan, laba, asset, utang, manajemen dan lainnya (Gumanti, 2011).

Analisis fundamental memperkirakan harga saham mendatang dengan menilai faktor fundamental yang mempengaruhi harga sama di masa depan kemudian menerapkan hubungan variabel sehingga memperoleh perkiraan harga saham (Harianto, 1998). Dalam analisis fundamental ini investor dapat menggunakan strategi pemilihan saham grow stocks atau value stocks. Grow stocks merupakan strategi pemilihan saham berdasarkan nilai price earning ratio (PER) yang tinggi. Value stocks merupakan strategi pemilihan saham berdasarkan asset yang murah dan neraca keuangan yang kuat.

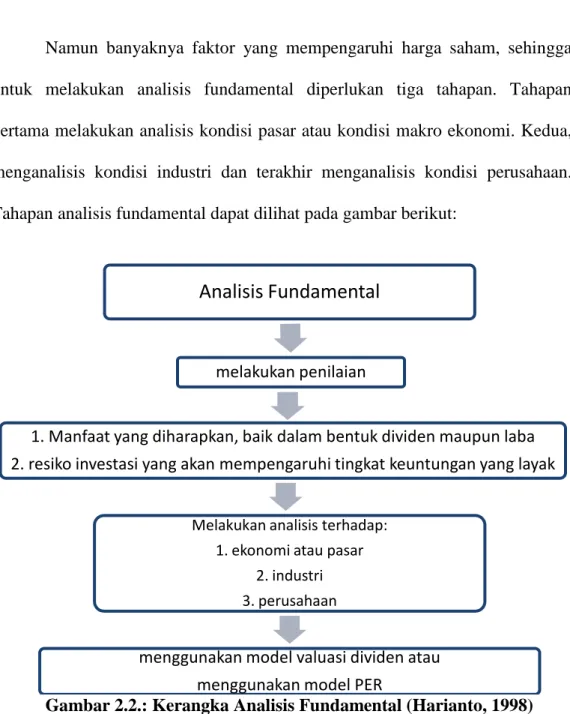

Namun banyaknya faktor yang mempengaruhi harga saham, sehingga untuk melakukan analisis fundamental diperlukan tiga tahapan. Tahapan pertama melakukan analisis kondisi pasar atau kondisi makro ekonomi. Kedua, menganalisis kondisi industri dan terakhir menganalisis kondisi perusahaan. Tahapan analisis fundamental dapat dilihat pada gambar berikut:

Gambar 2.2.: Kerangka Analisis Fundamental (Harianto, 1998) William O’Neil dalam Vibby (2010) mengemukakan bahwa analisis fundamental dapat memberikan informasi penting mengenai:

a. Kinerja pertumbuhan perusahaan.

b. Kemampuan perusahaan untuk tumbuh terutama setelah memenuhi kewajiban jangka pendek.

Analisis Fundamental

melakukan penilaian

1. Manfaat yang diharapkan, baik dalam bentuk dividen maupun laba 2. resiko investasi yang akan mempengaruhi tingkat keuntungan yang layak

Melakukan analisis terhadap: 1. ekonomi atau pasar

2. industri 3. perusahaan

menggunakan model valuasi dividen atau menggunakan model PER

c. Pencapaian nilai tertinggi dari produk baru ataupun manajemen baru.

d. Saham perusahaan yang kenaikan volume sahamnya bersamaan dengan nilai saham yang meningkat.

e. Perbandingan kekuatan harga relatif bagi saham-saham unggulan. f. Perusahaan yang mendapatkan dukungan institusional.

g. Perusahaan yang memiliki arah pasar yang baik.

Analisis fundamental berguna bagi investor portofolio saham karena menilai harga intrinsik saham dan kinerja perusahaan dibandingkan dengan perusahaan lain di sektor yang sama. Kelemahan analisis fundamental ini adalah pada kerumitan analisisnya sehingga kurang efektif. Analisis ini memberikan gambaran jelas mengenai bobot harga saham dan kinerjanya tetapi tidak bisa memberikan gambaran trend yang sedang terjadi.

Melalui analisis fundamental, investor dapat mengetahui suatu saham dengan harga murah atau mahal, saham dengan kinerja baik atau buruk dan potensi naik turunnya suatu saham. Tetapi tidak bisa memprediksi kapan saham tersebut akan naik atau turun. Oleh sebab itu analisis fundamental lebih efektif digunakan untuk investasi saham jangka panjang karena mengabaikan fluktuasi pergerakan harga saham dalam jangka pendek atau menengah.

2.2.2. Analisis Teknikal

Analisis teknikal merupakan suatu metode untuk menganalisis pergerakan harga saham dengan cara menganalisis faktor-faktor eksternal

perusahaan. Analisis teknikal memperkirakan perubahan trend di pasar yang terus berubah-ubah namun akan kembali terjadi atau berulang.

Analisis teknikal merupakan metode untuk memperkirakan harga saham dengan mengamati perubahan harga di masa lalu. Analisis teknikal menyatakan bahwa harga saham mencerminkan informasi dari perubahan harga di masa lalu yang relevan sehingga perubahan harga saham akan membentuk pola tertentu dan berulang untuk di masa depan (Harianto, 1998).

Analisis teknikal, menurut Kodrat, (2010) merupakan upaya untuk memperkirakan harga saham dengan mengamati perubahan harganya di waktu yang lalu, volume perdagangan dan indeks harga saham gabungan. Analisis teknikal adalah metode analisis berdasarkan pergerakan harga saham dari statistik pergerakan data historisnya pada jangka waktu tertentu (Tryfino, 2009). Analisis ini bertujuan untuk mengetahui kelayakan pembelian suatu saham dan memperkirakan potensi arah dari pergerakan saham tersebut.

Analisis teknikal merupakan metode evaluasi pergerakan saham dengan cara menganalisa nilai harga saham yang tercipta dari pergerakan saham berdasarkan pada penawaran dan permintaan saham (Vibby, 2010). Menurut Tandelilin (2010), analisis teknikal adalah teknik untuk memprediksi arah pergerakan harga saham dan indikator pasar saham lainnya berdasarkan pada data pasar historis seperti informasi harga dan volume.

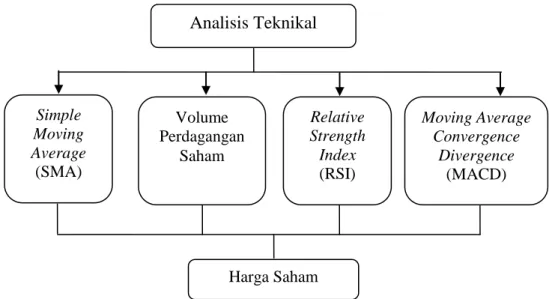

Menurut Jones dkk (2009): “technical analysis can be defined as the use of specific market data (price and volume information for stocks or indexes) for the analysis of both aggregate stock prices and individual prices. Analisis

teknikal dapat digunakan untuk menganalisis harga saham perusahaan maupun keseluruhan pasar dengan menggunakan grafik ataupun indikator. Hal ini dapat terlihat dari kerangka analisis teknikal sebagai berikut:

Gambar 2.3.: Kerangka Kerja Analisis Teknikal (Jones, 2009)

Dari gambar diatas terlihat bahwa analisis teknikal tidak hanya bisa digunakan untuk memprediksi perubahan harga suatu saham, tetapi juga perubahan pasar secara keseluruhan. Cara memprediksi perubahan harga saham tersebut dapat melalui analisis indikator pasar atau saham ataupun dengan melihat perubahan grafik keadaan pasar atau harga saham tersebut.

Technical analysis seeks to

Time movements in

and/or The aggregate market

By assessing changes in prices through

Individual stocks

Penggunaan analisis teknikal yang diharapkan dapat memberikan keuntungan atau capital gain yang besar atau tidak normal bertentangan dengan hipotesis pasar efisien kuat. Pasar efisien kuat berarti harga pasar saham yang terbentuk sekarang telah mencerminkan informasi masa lalu, informasi saat ini yang dipublikasikan dan informasi yang tidak dipublikasikan. Sehingga investor tidak dapat memperoleh keuntungan tidak normal. Namun tidak sedikit pengguna analisis teknikal yang dapat memperoleh keuntungan lebih.

Karena hipotesis pasar efisien belum dapat sepenuhnya terbukti, hal tersebut tidak menjadi kendala bagi pengguna analisis teknikal. Dalam Gumanti (2011), Reily (1995) dan Edwards dan Magee (1997) merangkum asumsi yang mendukung analisis teknikal sebagai berikut:

1) Nilai pasar atas semua barang atau jasa ditentukan oleh interaksi antara permintaan dan penawaran atas barang dan jasa tersebut. 2) Permintaan dan penawaran ditentukan oleh banyak faktor dimana

pasar dengan sendirinya akan melakukan penyesuaian atas faktor tersebut terhadap harga. Namun fokus analisis teknikal adalah kekuatan permintaan dan penawaran.

3) Harga suatu sekuritas dan keseluruhan nilai pasar cenderung membentuk pola tertentu dan muncul pada waktu tertentu.

4) Tren akan berubah sesuai dengan perubahan permintaan dan penawaran, tetapi dapat dideteksi melalui refleksi yang terjadi di pasar.

5) Pergerakan permintaan dan penawaran dapat dideteksi melalui grafik atau transaksi di pasar.

6) Pola grafik yang terbentuk akan terulang kembali, dimana indikasi arah kembalinya pergerakan pola tersebut dapat diamati.

7) Analisis teknikal memprediksi harga sementara analisis fundamental memprediksi nilai perusahaan dan kemudian memprediksi perubahan harga saham.

Analisis teknikal, dibandingkan dengan metode analisis saham lainnya, menurut Susanto dan Sabardi (2002) memiliki beberapa kekuatan sebagai berikut:

1. Analisis teknikal dapat digunakan secara luas hampir di semua pasar modal di seluruh dunia.

2. Grafik yang digunakan untuk menganalisis dapat dalam satuan waktu: jam, hari, minggu, bulan, bahkan tahun.

3. Terdapat berbagai alat-alat analisis teknikal dan teknik-teknik untuk digunakan sesuai kebutuhan di berbagai sektor pasar yang berbeda.

4. Prinsip dasar analisis teknikal mudah dipahami dan lebih memperhatikan pada kejadian sesungguhnya di pasar.

5. Analisis teknikal dapat menggunakan data secara akurat dan tersedia setiap saat.

Beberapa kelemahan analisis teknikal yang diuraikan Susanto dan Sabardi (2002) adalah sebagai berikut:

1. Analisis teknikal menganggap bahwa sifat manusia adalah konstan sehingga pola kecenderungan akan selalu berulang.

2. Analisis teknikal memperhatikan tingkat kemungkinan suatu kejadian akan terjadi, bukan kepastian dari kejadian tersebut.

3. Beberapa analisis teknikal modern berdasarkan pada konsep matematik dan statistik yang cukup kompleks sehingga menganalisis dengan perangkat lunak komputer sulit dihitung dan tidak mudah untuk memahami hasil keseluruhannya.

4. Untuk keberhasilan analisis teknikal, maka informasi yang dipakai harus akurat dan tepat waktu.

Indikator adalah perhitungan matematis yang diterapkan pada harga sekuritas dan/atau volume perdagangan merupakan alat dalam berbagai analisis teknikal. Dalam analisis teknikal modern, terdapat empat tipe dasar indikator, yaitu:

1) Indikator Divergence

Indikator ini menganalisis berdasarkan dari grafik pergerakan harga saham yang terdiri dari volume, open interest, relative performance dan moving average. Adapun yang termasuk teknik analisis dari indikator divergence ini adalah volume rate of change (ROC), volume oscillator, demand index, chaikin money flow, the arms index, on balance volume

2) Indikator Momentum atau Oskilator (Oscillator)

Indikator momentum mengukur tingkat perubahan arah pergerakan harga saham sebagai sinyal titik balik jangka pendek. Harga saham yang naik dengan cepat disebut overbought merupakan sinyal untuk menjual saham. Harga saham yang turun dengan cepat disebut oversold dan merupakan sinyal untuk membeli saham. Ukuran indikator momentum ini digunakan untuk analisis Relative Strength Index (RSI), stochastic oscillator, dan Moving Average Convergence Divergence (MACD). 3) Indikator Breadth (Keluasan)

Indikator ini mengukur tingkat isu-isu utama yang berpartisipasi dalam pergerakan pasar dan memonitor trend pasar. Yang termasuk dalam indikator ini adalah advance/decline line, breadth oscillator, new high – new low, dan diffusion indicators.

4) Indikator Sentimen

Indikator ini mengacu kepada harapan investor yang diamati dalam harga yang sering menjadi satu-satunya ukuran sentiment investor. Pengamatan yang menggunakan indikator sentimen ini valid untuk jangka waktu menengah (50 – 99 hari). Indikator ini terbagi atas odd lot balance index, public short ratio, dan short interest ratio.

2.3. Teori Analisis Moving Average

Moving average (MA) atau teknik rata-rata bergerak adalah metode yang paling banyak digunakan dalam analisis teknikal untuk memperkirakan

perubahan harga saham ataupun keadaan pasar. Menurut Tandelilin (2010), tujuan penggunaan teknik ini adalah untuk mendeteksi arah pergerakan saham dan besarnya tingkat pergerakan tersebut.

Menurut Murphy (1999), moving average bertujuan untuk mengidentifikasi atau memberi sinyal bahwa suatu trend telah dimulai atau trend yang lama telah berakhir atau berbalik arah.

Selain untuk mendeteksi pergerakan harga saham, metode ini juga dapat membantu investor untuk mengambil keputusan membeli atau menjual saham. Tandelilin (2010) menyatakan dari metode moving average (MA) ini, investor dianjurkan membeli saham jika:

1) Garis MA bergerak secara mendatar dan harga pasar saham melampaui garis tersebut;

2) Harga saham berada dibawah garis MA yang sedang menaik; 3) Harga saham saat ini berada diatas garis MA yang cenderung

menurun, namun kembali naik sebelum mencapai garis tersebut. Tandelilin (2010) menganjurkan investor untuk menjual saham jika:

1) Harga saham saat ini berada dibawah garis MA yang mendaatar; 2) Harga saham bergerak naik diatas garis MA, namun garis MA

sedang menurun;

3) Harga saham yang cenderung mengalami kenaikan (berada dibawah garis MA), tetapi kembali menurun sebelum mencapai garis MA tersebut.

Jones dkk (2009) menyatakan bahwa dalam menyusun teknik rata-rata bergerak ini, terdapat tiga hal utama yang harus diputuskan, yaitu:

1. Rata-rata jangka waktu yang digunakan untuk menganalisis. 2. Harga saham yang digunakan.

3. Tipe teknik rata-rata bergerak yang digunakan.

Selain harga saham yang digunakan dalam perhitungan, elemen penting lain yang utama adalah jangka waktu yang digunakan. Jangka waktu yang digunakan dalam menganalisis harus sesuai dengan panjang siklus pasar yang dianalisis. Dalam Kodrat (2010) dijelaskan periode waktu trend yang disarankan seperti pada tabel berikut:

Tabel 2.2 Periode Waktu Trend yang Disarankan

Trend Moving Average

Jangka sangat pendek 5 – 13 hari

Jangka pendek 14 – 25 hari

Jangka menengah pendek 26 – 49 hari

Jangka menengah 50 – 99 hari

Jangka panjang 100 – 200 hari

Sumber: Kodrat, 2010

Terdapat berbagai jenis metode moving average yang merupakan metode rata-rata bergerak dengan menggunakan cara perhitungan yang berbeda. Jenis-jenis metode moving average adalah:

1) Simple Moving Average (SMA) 2) Weighted Moving Average (WMA) 3) Exponential Moving Average (EMA) 4) Triangular Moving Average (TMA) 5) Variable Moving Average (VMA)

Simple Moving Average (SMA) adalah jenis metode moving average yang paling banyak dilakukan oleh analis teknikal karena SMA merupakan jenis metode yang sederhana dan efektif. SMA dibentuk dari rata-rata harga atas periode waktu analisis. Umumnya harga yang dipilih adalah harga penutupan saham dan periode waktu yang digunakan adalah jangka pendek.

Dalam Kodrat (2010), rumus dasar dari Simple Moving Average adalah: SMA = (Yt-1 + Yt-2 + Yt-3 + … + Yt-(n+1)) / n

Dimana:

Yt = harga penutupan saham n = periode waktu

Hasil dari rumus diatas menunjukkan trend yang terjadi di pasar sehingga dapat digunakan bagi investor dalam mengambil keputusan. Hal ini dijelaskan Kodrat (2010) mengenai hasil perhitungan Simple Moving Average (SMA) dan interpretasinya seperti pada tabel berikut:

Tabel 2.3 Posisi Simple Moving Average (SMA) dan Interpretasinya

No. Posisi SMA Makna

1 SMA berada dibawah harga Kondisi bullish/trend naik 2 SMA berada diatas harga Kondisi bearish/trend menurun 3 SMA memotong harga dari bawah Perubahan trend menuju bearish 4 SMA memotong harga dari atas Perubahan trend menuju bullish 5 SMA periode pendek memotong

SMA periode panjang dari bawah

Perubahan trend menuju bearish

6 SMA periode lebih pendek

memotong SMA periode lebih panjang dari atas

Perubahan trend menuju bullish

7

SMA dengan periode lebih panjang berada diatas SMA berperiode lebih pendek

Kondisi bearish/trend menurun

8 SMA dengan periode lebih panjang berada dibawah SMA berperiode lebih pendek

Ketika harga penutupan saham bergerak diatas garis moving average hal ini menunjukkan sinyal untuk membeli saham. Sedangkan ketika harga penutupan saham bergerak dibawah garis moving average hal ini menunjukkan sinyal untuk menjual saham (Murphy, 1999).

2.4. Relative Strength Index (RSI)

Relative Strength Index (RSI) pertama kali dikenalkan oleh Welles Wilder pada tahun 1978. Menurut Jones dkk (2009), Relative strength is the ratio of a stock’s price to a market index, or an industry index, or the average price of the stock itself.

Hal ini juga dijelaskan Tandelilin (2010) bahwa relative strength menggunakan pendekatan rasio, yaitu antara harga saham dengan indeks pasar atau industri tertentu.

Pring (2004) menjelaskan bahwa RSI dapat dihitung dengan menggunakan rumus:

𝑅𝑅𝑅𝑅𝑅𝑅 = 100 − 1 + 𝑅𝑅𝑅𝑅100

𝑅𝑅𝑅𝑅 = 𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎 𝑜𝑜𝑜𝑜 𝑥𝑥 𝑑𝑑𝑎𝑎𝑑𝑑𝑑𝑑 𝑑𝑑𝑜𝑜𝑑𝑑𝑑𝑑 𝑐𝑐𝑐𝑐𝑜𝑜𝑑𝑑𝑎𝑎𝑑𝑑𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎𝑎 𝑜𝑜𝑜𝑜 𝑥𝑥 𝑑𝑑𝑎𝑎𝑑𝑑𝑑𝑑 𝑢𝑢𝑢𝑢 𝑐𝑐𝑐𝑐𝑜𝑜𝑑𝑑𝑎𝑎𝑑𝑑

Relative Strength Index (RSI) biasanya dihitung untuk periode jangka pendek untuk menganalisis harga saham harian atau mingguan. Hasil analisis dari RSI akan mengindikasikan apakah harga pasar sudah overbought atau

oversold sehingga akan membantu investor dalam mengambil keputusan. Kegunaan dari Relative Strength Index (RSI) menurut Wilder (1978) adalah sebagai berikut:

1) Tops and bottoms

Puncak RSI berada di angka 70, dimana garis di atas angka ini menunjukkan tanda overbought dan memberi sinyal peringatan atas pembelian pada tingkat tersebut. Dasar RSI berada di angka 30, dimana garis dibawah angka ini memberikan tanda oversold dan memberi sinyal untuk berpikir dahulu sebelum menjual saham. 2) Chart formations

Relative Strength Index membentuk pola grafik yang lebih nyata dari grafik harga.

3) Failure swings (konfirmasi dari pembalikan yang tertunda)

Failure swing adalah situasi dimana RSI melewati harga tertinggi (puncak) atau jatuh di bawah harga terendah (lembah) sebelumnya. 4) Support and resistance

Relative Strength Index menunjukkan tingkat dukungan (support) dan tingkat ketahanan (resistance) lebih jelas dari gerakan harga itu sendiri.

5) Divergence (penyimpangan)

Penyimpangan terjadi ketika harga membuat harga tertinggi (atau terendah) baru tetapi tidak dikonfirmasi oleh harga tertinggi (atau

terendah) baru dalam RSI. Kemudian, harga terkoreksi dan bergerak sesuai dengan arah RSI.

Dalam uraian diatas, dijelaskan bahwa metode RSI sangat berguna dalam menunjukkan terjadinya penyimpangan dan pola harga saham yang terjadi. Penyimpangan harga saham yang terjadi dengan Relative Strength Index mengindikasikan bahwa trend harga akan berubah arah.

Ketika harga menyentuh titik 30, harga saham suatu perusahaan yang naik menunjukkan bahwa pada harga tersebut terlalu banyak saham yang terjual (oversold).

2.5. Moving Average Convergence Divergence (MACD)

Moving Average Convergence Divergence (MACD) merupakan teknik analisis saham yang diciptakan Gerald Appel untuk memberikan sinyal perubahan kecenderungan dan memberikan indikasi arah kecenderungan.

MACD adalah perbedaan antara exponential moving average (EMA) untuk 26 hari dengan EMA 12 hari. Dengan menggunakan MACD akan terlihat tiga indikator dimana indicator pertama adalah garis MA (moving average) periode pendek (disebut fast), garis MA periode panjang (disebut slow), dan yang ketiga adalah susunan histogram atau garis yang menggambarkan ukuran jarak antara kedua MA tersebut.

Berdasarkan Wijaya (2002), garis MACD yang berada di atas nol merupakan sinyal membeli saham dan sinyal menjual ketika garis MACD dibawa nol.

Garis MACD cepat memotong garis MA lambat dari atas ke bawah merupakan sinyal menjual dan sinyal akan semakin kuat apabila titik potongnya berada jauh diatas garis nol.

Garis MACD cepat yang memotong garis MACD lambat dari bawah ke atas saat kedua garis tersebut memiliki nilai negatif merupakan sinyal beli dan menunjukkan sinyal beli yang kuat ketika pemotongan terjadi dibawah garis nol. Moving Average Convergence Divergence dapat dihitung dengan menggunakan rumus:

MACD = EMA1t – EMA2t

EMA1t = EMA 1t-1 + SF1 (Pt – EMA1t-1) EMA2t = EMA2t-1 + SF2 (Pt – EMA2t-1) Dimana:

MACD = Moving Average Convergence Divergence EMA1t = first value of exponential moving average EMA2t = second value of exponential moving average

EMA1t-1 = first previous value of exponential moving average EMA2t-1 = second previous value of exponential moving average SF1 = smoothing factor for EMA1

Indikator MACD terdiri atas dua bagian, yaitu:

1) MACD line, yaitu selisih dari EMA periode 12 dengan MA periode 26. MACD line digunakan untuk menciptakan sebuah sinyal mengenai arah pasar dan memicu terjadinya momentum trend yang sesuai dengan waktu sehingga membantu menjelaskan waktu yang tepat untuk memasuki pasar.

2) MACD histogram, adalah grafik yang membantu menegaskan garis MACD line. MACD histogram dengan bar berwarna biru diatas garis merah MACD line menunjukkan keadaan yang bullish. Sementara MACD histogram dengan bar berwarna merah dengan garis biru MACD line dibawah garis merah menunjukkan pasar yang bearish. MACD dapat digunakan dengan tiga cara, yaitu:

1) Crossover (penyebrangan), yaitu membeli ketika nilai MACD naik di atas garis sinyalnya dan menjual ketika nilai MACD turun di bawah garis sinyalnya.

2) Overbought atau oversold, dimana kondisi overbought ditunjukkan melalui garis MA yang pendek tertarik jauh dari MA yang panjang (yaitu MACD yang naik). Kondisi overbought atau oversold berbeda dari satu saham ke saham yang lain.

3) Divergence (penyimpangan), yaitu ketika MACD membuat harga terendah tetapi harga gagal mencapai harga terendah baru menunjukkan penyimpangan bearish. Dan ketika MACD membuat

harga tertinggi baru tetapi gagal mencapai harga tertinggi baru menunjukkan penyimpangan bullish.

Tabel 2.4: Intrepretasi Garis Moving Average Convergence Divergence (MACD)

No. Kriteria Defenisi

1 Garis MACD memotong garis sinyal dari bawah

Peralihan trend menuju bullish

2 Garis MACD memotong garis sinyal dari atas

Peralihan trend menuju bearish

3 Garis MACD dan garis sinyal berada di atas centerline (area positif)

Long bullish trend 4 Garis MACD dan garis sinyal berada

di bawah centerline (area positif)

Long bearish trend 5 Histogram positif/negative Kondisi

overbought/oversold

6 Divergence positif Harga akan ikut bergerak naik

7 Divergence negatif Harga akan ikut bergerak turun

Sumber: Kodrat (2010)

Prinsip dasar MACD yang harus diperhatikan adalah:

1) MACD akan bergerak membentuk puncak tertinggi hingga mencapai lembah terendah.

2) Kemungkinan pergerakan harga MACD adalah harga akan bergerak sesuai arah MACD, harga bergerak berlawanan tetapi kemudian mengikuti arah MACD (disebut divergent convergent), dan harga akan bergerak sideway hingga akhir trend MACD.

2.6. Teori Volume Perdagangan Saham

Berdasarkan Murphy (1999), volume adalah nilai total aktifitas perdagangan (kontrak berjangka atau saham) di pasar dalam satu hari. Murphy juga menjelaskan bahwa tingkat volume mengukur intensitas dari pergerakan harga saham. Volume dalam jumlah besar menunjukkan tingginya intensitas atau tekanan yang terjadi di pasar.

Menurut Wijaya (2002), volume memperlihatkan jumlah pelaku pasar yang bertransaksi dengan satuan lot. Volume dihitung setiap hari atau per hari transaksi perdagangan. Volume merupakan suatu patokan yang digunakan untuk melihat tingkat likuiditas pasar.

Menurut Stevenson (1988), sangat sulit untuk menginterpretasikan volume perdagangan saham dalam statistik. Namun hal umum mengenai volume perdagangan saham adalah bahwa volume saham dalam jumlah besar mengindikasikan kelanjutan trend dan volume dalam jumlah kecil menunjukkan kebalikan arah dari trend.

Berdasarkan Pring (1998), volume tidak hanya sebagai monitor dari antusiasme investor, tetapi juga suatu variabel bebas dari harga saham. Penggunaan volume dalam analisis teknikal memberikan bukti baru dari dimensi yang sangat berbeda daripada nilai statistika suatu harga saham. Volume menawarkan bukti yang bebas dari pembalikan trend harga saham.

Volume perdagangan saham berfungsi sebagai pemberi konfirmasi atas perubahan trend harga yang terjadi. Pasar yang sedang bullish menunjukkan volume yang meningkat karena tekanan beli sangat besar sedangkan tekanan

jual kecil. Sementara pasar yang bearish terlihat dari volume yang menurun karena tekanan jual besar dan tidak ada investor yang membeli saham.

Tandelilin (2010) menjelaskan hubungan volume perdagangan saham dengan harga saham melalui tabel dibawah ini:

Tabel 2.5 Hubungan antara Harga Saham dengan Volume

Harga Volume Implikasi

Naik Meningkat Gejala meningkat

Naik Menurun Gejala menurun

Turun Meningkat Gejala menurun

Turun Menurun Gejala meningkat

Sumber: Kodrat (2010)

Berdasarkan Tandelilin (2010), keuntungan yang diperoleh dari investor dengan mengawasi pergerakan volume perdagangan saham adalah:

1) Terlihatnya titik temu antara harga dan volume yang mungkin akan menguntungkan dari trend yang terjadi.

2) Volume perdagangan saham yang tidak sesuai dengan pergerakan harga saham mengindikasikan trend yang terjadi tidak terlalu kuat. 3) Volume perdagangan saham merupakan karakteristik yang

menginformasikan trend pembalikan.

Prinsip-prinsip interpretasi volume perdagangan saham berdasarkan Pring (2004) adalah sebagai berikut:

1) Prinsip yang paling penting adalah bahwa volume perdagangan saham secara umum akan mengikuti trend pasar.

2) Volume merupakan cerminan dari pertukaran antara pembeli dan penjual dimana arus uang pada suatu sekuritas berjumlah sama

3) Pembeli yang tamak akan meninggikan penawaran hingga mencapai jumlah yang mereka inginkan. Penjual yang panik dapat menyebabkan harga menurun tajam tetapi jumlah volume yang terjual sama dengan yang terbeli.

4) Meningkatnya volume dan harga merupakan hal yang normal. Hal ini mengindikasikan pasar tidak memiliki nilai peramalan.

5) Umumnya volume memimpin harga selama periode bullish. Tingkat harga baru yang tinggi yang tidak dikonfirmasi oleh volume harus diwaspadai sebagai bendera merah, yaitu pertanda trend yang terjadi akan berbalik.

6) Harga yang meningkat dan volume yang menurun merupakan kondisi tidak normal yang mengindikasikan kondisi yang lemah. 7) Harga dan volume yang bergerak dengan pelan, secara bertahap

menjadi kurva yang naik dengan titik akhir tertinggi.

8) Klimaks dari penjualan muncul ketika harga menurun setelah meningkat secara bertahap, diiringi dengan meningkatnya volume. 9) Ketika harga terus menerus turun dan volume kedua secara

signifikan lebih rendah dari volume pertama, hal ini memberikan pertanda pasar yang bullish.

10) Sisi buruk dari pola harga, garis trend, atau rata-rata tertimbang (moving average/MA) yang muncul dengan volume yang banyak merupakan hal abnormal dan tanda dari bearish.

11) Ketika pasar terus meningkat selama beberapa bulan, harga yang melemah muncul diiringi oleh volume yang tinggi, mengindikasikan keadaan yang bearish.

12) Volume yang banyak dengan perubahan harga yang sedikit merupakan indikasi dari akumulasi dan merupakan faktor dari bullish yang normal.

13) Catatan volume yang berasal dari tingkat rendah biasanya sinyal yang bisa diandalkan bahwa tingkat rendah yang signifikan dapat terlihat karena mengindikasikan perubahan psikologi utama yang terjadi.

14) Ketika volume dan harga melebar pada titik tajam, ledakan parabolis yang singkat dan kemudian mengikat sedikit. Hal ini mengindikasikan perubahan pada trend.

15) Ketika harga mengalami peningkatan kecil dan volume menurun, hal ini merupakan situasi abnormal ganda karena harga meningkat dan volume menurun ketika tingkat tinggi dicapai.

2.7. Kerangka Konseptual

Analisis teknikal adalah suatu metode untuk mengetahui bagaimana keadaan pasar saham saat ini. Analisis teknikal menggunakan informasi atau data pasar berupa harga dan/atau volume perdagangan saham untuk kemudian diolah untuk memprediksi harga saham atau keadaan pasar yang akan terjadi dimasa mendatang.

Analisis teknikal memiliki berbagai indikator yang dapat digunakan untuk memprediksi harga saham dan keadaan pasar. Indikator-indikator tersebut memiliki keunggulan dan kelemahan tersendiri. Prediksi keadaan pasar yang mendekati ketepatan dapat tercapai jika dilakukan beberapa analisis.

Moving average (MA) merupakan indikator analisis teknikal yang membantu investor untuk mengetahui kondisi pasar dan menjaga investor tetap berada didalam trend yang sedang terjadi dengan menghitung nilai rata-rata saham. Melalui Simple Moving Average investor dapat mengambil keputusan menjual atau membeli saham sebelum keadaan pasar berubah.

Relative Strength Index (RSI) adalah indikator analisis teknikal yang memprediksi harga saham berada di titik atas atau berada di bawah dengan menghitung rasio harga saham terhadap nilai indeksnya. Hasil analisis Relative Strength Index membantu investor untuk mengetahui apakah suatu saham mengalami overbought atau oversold sehingga investor dapat mengambil keputusan investasi yang tepat.

Moving Average Convergence Divergence (MACD) adalah indikator analisis teknikal yang memberikan sinyal akan perubahan kecenderungan harga dan memberikan indikasi arah kecenderungan harga pasar apakah harga pasar overbought atau oversold dengan menghitung nilai rata-rata eksponensial saham.

Volume perdagangan saham merupakan nilai total aktifitas perdagangan saham dan indikator analisis teknikal yang paling sering digunakan investor ataupun peneliti akademik dikarenakan volume perdagangan saham memiliki hubungan yang erat dengan perubahan harga saham. Perubahan volume

perdagangan yang meningkat atau menurun mengindikasikan keadaan pasar yang meningkat (bullish) atau menurun (bearish). Berdasarkan konsep diatas, peneliti ingin meneliti keempat indikator tersebut sebagai variabel penelitian yang dapat dirumuskan dengan kerangka konseptual sebagai berikut:

Gambar 2.4. Kerangka Konseptual (diolah)

2.8. Hipotesis Penelitian

Berdasarkan kerangka konseptual tersebut, maka hipotesis pada penelitian ini adalah:

Terdapat pengaruh yang positif dan signifikan antara Simple Moving Average (SMA), Relative Strength Index (RSI), Moving Average Convergence Divergence (MACD), dan volume perdagangan masa lalu terhadap harga saham di Bursa Efek Indonesia.

Analisis Teknikal Simple Moving Average (SMA) Volume Perdagangan Saham Moving Average Convergence Divergence (MACD) Relative Strength Index (RSI) Harga Saham