i SKRIPSI

FAKTOR-FAKTOR YANG MEMPENGARUHI PROFIT DISTRIBUTION MANAGEMENT PADA BANK UMUM SYARI’AH DI INDONESIA

PERIODE 2011-2014

OLEH

IRHAS SYAHPUTRA 140522083

PROGRAM STUDI S1 AKUNTANSI DEPARTEMEN AKUNTANSI FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

i LEMBAR PERNYATAAN

Saya yang bertandatangan di bawah ini menyatakan dengan sesungguhnya bahwa skripsi saya yang berjudul Faktor-Faktor yang Mempengaruhi Profit Distribution Management pada Bank Umum Syari’ah di Indonesia periode 2011-2014 adalah benar hasil karya tulis saya sendiri yang disusun sebagai tugas akademik guna menyelesaikan beban akademik pada Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

Data, bagian atau informasi tertentu yang saya peroleh dari perusahaan atau lembaga dan/atau saya kutip dari hasil karya orang lain telah mendapat izin dan dituliskan sumbernya pada daftar pustaka secara jelas sesuai dengan norma, kaidah dan etika penulisan ilmiah.

Apabila dikemudian hari ditemukan adanya kecurangan dan plagiat dalam skripsi ini, saya bersedia menerima sanksi sesuai dengan peraturan yang berlaku.

Medan, Oktober 2015

ii ABSTRAK

FAKTOR-FAKTOR YANG MEMPENGARUHI PROFIT DISTRIBUTION MANAGEMENT PADA BANK UMUM SYARI’AH

DI INDONESIA PERIODE 2011-2014

Penelitian ini bertujuan untuk mengetahui dan menganalisis pengaruh Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia periode 2011-2014. Penelitian ini menggunakan Data Sekunder yang diperoleh dari website Bank Indonesia, yaitu www.bi.go.id dan website masing-masing bank Syari’ah dengan menggunakan sample sebanyak 8 Bank Umum Syari’ah dari 11 populasi Bank Umum Syari’ah selama periode 2011-2014. Variabel penelitian ini terdiri dari Profit Distribution Management (PDM) sebagai Variabel Dependen dan Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) sebagai Variabel Independen. Penelitian ini menggunakan Analisis Statistik Deskriptif, Uji Asumsi Klasik, Uji Hipotesis dan Analisis Regresi Berganda. Hasil penelitian ini menunjukkan bahwa Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) secara simultan berpengaruh tidak signifikan terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia. Hasil uji parsial menunjukkan Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) berpengaruh positif tidak signifikan terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia, Sedangkan Proporsi Dana Pihak Ketiga (PDPK) berpengaruh negatif tidak signifikan terhadap Bank Umum Syari’ah di Indonesia.

iii ABSTRACT

THE FACTORS AFFECTING PROFIT DISTRIBUTION MANAGEMENT OF ISLAMIC COMMERCIAL BANKS IN INDONESIA

THE PERIOD 2011-2014

The study aims to identity and analyze the effect of Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia. This study used Secondary Data obtained from the website of Bank Indonesia, namely www.go.id and each bank’s website with using 8 samples out of 11 populations of Islamic Commercial Banks the period 2011-2014. Variables of this study consisted Profit Distribution Management (PDM) as a Dependent Variable and Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) as Independent Variables. This study used Descriptive Statistic Analysis, Classical Assumption Test, Hypothesis Test and Multiple Regression Analysis. The results showed that Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) simultancously have not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia. Partial test result showed that of Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) have positive and not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia, while Third Party Fund (PDPK), have negative and not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia.

iv KATA PENGANTAR

Dengan segala kerendahan hati, penulis mengucapkan rasa syukur yang sedalam-dalam nya atas kehadirat Allah SWT yang telah melimpahkan rahmat dan petunjuk kepada penulis serta limpahan shalawat dan salam penulis curahkan kepada Nabi Muhammad SAW sehingga penulis dapat menyelesaikan skripsi yang berjudul ―FAKTOR-FAKTOR YANG MEMPENGARUHI PROFIT DISTRIBUTION MANAGEMENT PADA BANK UMUM SYARI’AH DI INDONESIA PERIODE 2011-2014”.

Dalam mewujudkan skripsi ini, penulis banyak memperoleh bimbingan, dukungan, semangat, doa dan dorongan moril maupun bantuan dari berbagai pihak, baik secara langsung maupun tidak langsung. Maka sudah sepantasnyalah pada kesempatan ini penulis mengucapkan rasa terima kasih yang tulus kepada:

1. Bapak Prof. Dr. Azhar Maksum, M.Ec. Ac., Ak., CA selaku Dekan Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

2. Bapak Dr. Syafruddin Ginting Sugihen, MAFIS, Ak., selaku Ketua Departemen Akuntansi Fakultas Ekonomi dan Bisnis dan Bapak Drs. Hotmal Jafar, MM., Ak., selaku Sekretaris Departemen Akuntansi Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

v 4. Bapak Drs. Hotmal Jafar, MM., Ak., selaku Dosen Pembimbing Penulis yang telah banyak memberikan masukan, saran dan kritik dalam penulisan skripsi ini dari awal hingga skripsi ini selesai.

5. Bapak Drs. Rustam, M.Si, Ak selaku dosen penguji dan Bapak Drs. Sucipto, MM., Ak., selaku dosen pembanding yang telah membantu melalui kritik dan saran yang diberikan demi kesempurnaan skripsi ini. 6. Seluruh dosen dan pegawai fakultas ekonomi dan bisnis serta teman-teman

Ekstensi Akuntansi Angkatan 2014, Ainul Mardiah, Dame Lestari Sinaga, Yotari Desmi Riszki Wati Saragih, Liya Asnita Sari Nst dan Merry Christyn Barus yang telah membantu dalam penyelesaian skripsi ini. Teristimewa penulis mengucapkan terimakasih kepada Ayahanda ALM. SUPARDI dan Ibunda MILDAWATI tercinta serta kakak dan adik tersayang yang telah memberikan doa dan kasih sayang yang tak henti-henti nya selama ini.

Dalam penyusunan skripsi ini, penulis tak luput dari berbagai kesulitan, untuk itu penulis menyadari bahwa dalam penulisan dan penyajian skripsi ini masih jauh dari sempurna, keadaan ini semata-mata karena keterbatasan kemampuan yang ada pada diri penulis, sehingga penulis mengharapkan saran dan kritik yang sifatnya membangun demi kemajuan kita bersama. Semoga skripsi ini bermanfaat untuk kita semua. Amin

Medan , Oktober 2015 Penulis

vi

BAB II TINJAUAN PUSTAKA DAN PEMBENTUKAN HIPOTESIS 2.1 Tinjauan Teoritis……….. 13

2.1.9 Biaya Operasional per Pendapatan Operasional…... 30

2.1.10 Ukuran Bank……… 31

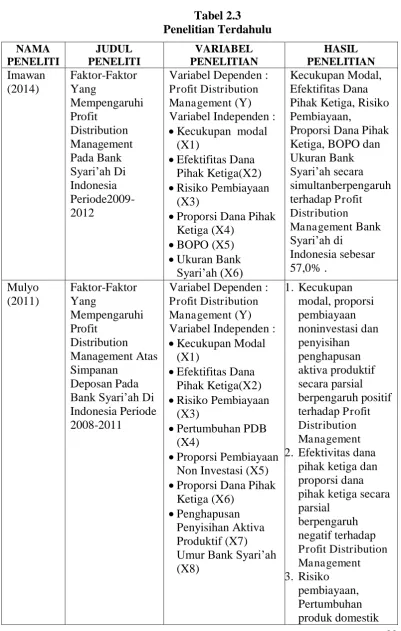

2.2 Penelitian Terdahulu ... …... 32

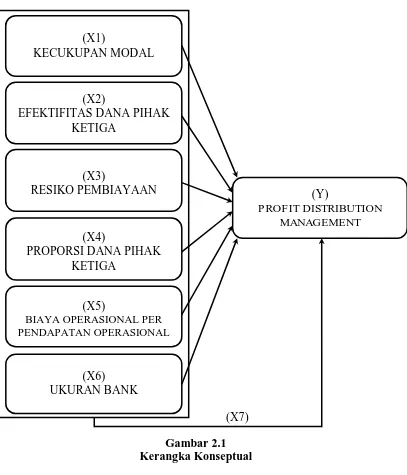

2.3 Kerangka Konseptual ... …... 34

2.4 Hipotesis Penelitian ... …... 36

vii

4.2.2.2 Uji Heteroskedastisitas ... 68

4.2.2.3 Uji Autokorelasi ... 70

4.2.2.4 Uji Multikolinieritas ... 71

4.2.3 Uji Hipotesis ... 72

4.2.3.1 Uji Signifikan Simultan (Uji - F) ... 72

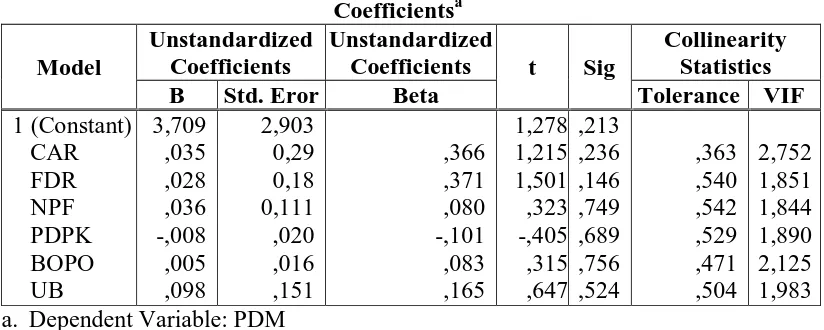

4.2.3.2 Uji Signifikan Parsial (Uji-t) ... 74

4.2.3.3 Analisis Determinasi R Square... 77

viii DAFTAR TABEL

Nomor Judul Halaman

2.1 Bank Berdasarkan Kegiatannya……….……. 16

2.2 Prinsip Produk Dana………. 21

2.3 Penelitian Terdahulu………. 32

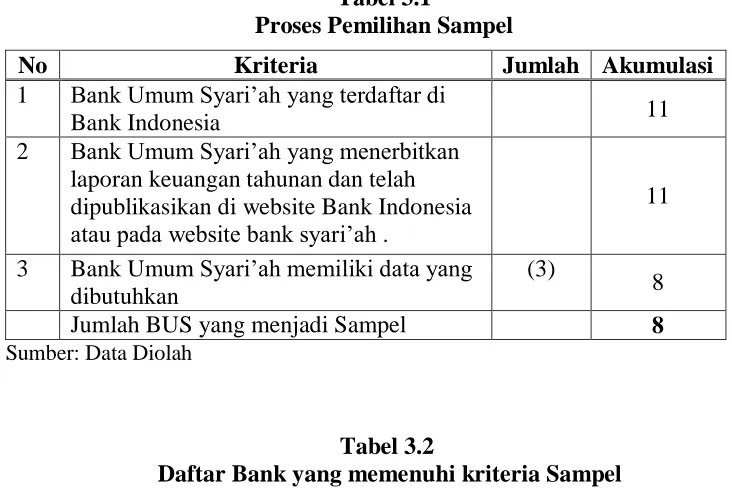

3.1 Proses Pemilhan Sampel……… 38

3.2 Daftar Bank yang memenuhi kriteria Sampel……… 38

3.3 Definisi Operasional Variabel dan Skala Pengukuran Variabel……….. 40

4.1 Analisis Statistik Deskriptif masing-masing Variabel…… 62

4.2 One-Sample Kolmogorov-Smirnov Test………...... 68

4.3 Uji Glejser………....... 70

4.4 Hasil Uji Autokorelasi (Durbin-Watson)………..…… 71

4.5 Hasil Uji Multikolinieritas………. 72

4.6 Hasil Uji - F………. 73

4.7 Hasil Uji - t…..……… 74

4.8 Hasil Uji Koefisien Determinasi……… 78

ix DAFTAR GAMBAR

Nomor Judul Halaman

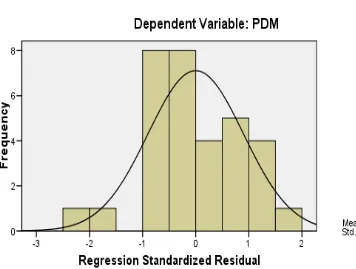

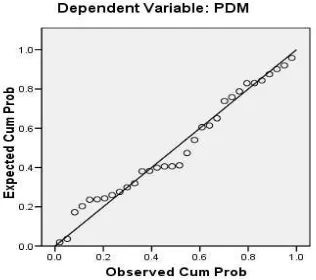

2.1 Kerangka Konseptual……….... 35 4.1 Grafik Histogram Variabel Terkait PDM………... 66 4.2 P- Plot of Regression Standardized Residual Variabel

terkait Profit Distribution Management (PDM))………….

x DAFTAR LAMPIRAN

Nomor Judul Halaman

1 Data Bank Umum Syari’ah………..… 93

2 Uji Analisis Statistik Deskriptif……… 95

3 Uji Normalitas………. 95

4 Uji Heteroskedastisitas……… 97

5 Uji Autokorelasi……….... 98

6 Uji Multikolinieritas……… 98

7 Uji - F…..………. 98

8 Uji - t……… 99

9 Uji Koefisien Determinasi……….. 99

ii ABSTRAK

FAKTOR-FAKTOR YANG MEMPENGARUHI PROFIT DISTRIBUTION MANAGEMENT PADA BANK UMUM SYARI’AH

DI INDONESIA PERIODE 2011-2014

Penelitian ini bertujuan untuk mengetahui dan menganalisis pengaruh Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia periode 2011-2014. Penelitian ini menggunakan Data Sekunder yang diperoleh dari website Bank Indonesia, yaitu www.bi.go.id dan website masing-masing bank Syari’ah dengan menggunakan sample sebanyak 8 Bank Umum Syari’ah dari 11 populasi Bank Umum Syari’ah selama periode 2011-2014. Variabel penelitian ini terdiri dari Profit Distribution Management (PDM) sebagai Variabel Dependen dan Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) sebagai Variabel Independen. Penelitian ini menggunakan Analisis Statistik Deskriptif, Uji Asumsi Klasik, Uji Hipotesis dan Analisis Regresi Berganda. Hasil penelitian ini menunjukkan bahwa Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Proporsi Dana Pihak Ketiga (PDPK), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) secara simultan berpengaruh tidak signifikan terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia. Hasil uji parsial menunjukkan Kecukupan Modal (CAR), Efektifitas Dana Pihak Ketiga (FDR), Resiko Pembiayaan (NPF), Beban Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank (UB) berpengaruh positif tidak signifikan terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia, Sedangkan Proporsi Dana Pihak Ketiga (PDPK) berpengaruh negatif tidak signifikan terhadap Bank Umum Syari’ah di Indonesia.

iii ABSTRACT

THE FACTORS AFFECTING PROFIT DISTRIBUTION MANAGEMENT OF ISLAMIC COMMERCIAL BANKS IN INDONESIA

THE PERIOD 2011-2014

The study aims to identity and analyze the effect of Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia. This study used Secondary Data obtained from the website of Bank Indonesia, namely www.go.id and each bank’s website with using 8 samples out of 11 populations of Islamic Commercial Banks the period 2011-2014. Variables of this study consisted Profit Distribution Management (PDM) as a Dependent Variable and Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) as Independent Variables. This study used Descriptive Statistic Analysis, Classical Assumption Test, Hypothesis Test and Multiple Regression Analysis. The results showed that Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Third Party Fund (PDPK), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) simultancously have not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia. Partial test result showed that of Capital Adequacy Ratio (CAR), Financing to Deposit Ratio (FDR), Non Performing Financing (NPF), Operational Expenses per Reveneu Expenses (BOPO) and Size Bank (UB) have positive and not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia, while Third Party Fund (PDPK), have negative and not significant effect to the Profit Distribution Management (PDM) of Islamic Commercial Banks in Indonesia.

1 BAB I

PENDAHULUAN

1.1 Latar Belakang

Bank memiliki peranan penting dalam perekonomian suatu negara, yaitu sebagai lembaga intermediasi yang membantu kelancaran sistem pembayaran. Bagi suatu negara bank dapat dikatakan sebagai darahnya perekonomian. Oleh karena itu, peranan bank sangat mempengaruhi kegiatan ekonomi suatu negara. Dengan kata lain kemajuan suatu bank disuatu negara dapat pula dijadikan sebagai ukuran kemajuan negara yang bersangkutan. Semakin maju suatu negara, maka semakin besar peranan bank dalam mengendalikan negara tersebut. Dunia perbankan di Indonesia saat ini mengalami persaingan antar bank yang sangat tajam yang ditandai dengan munculnya bank-bank baru sehingga persaingan tersebut akan bertambah ketat. Keadaan ini menyebabkan pihak bank dituntut untuk segera melakukan langkah-langkah penyesuaian kebijakan dan memilih strategi yang tepat untuk dapat menguasai perubahan selanjutnya. Persaingan bank juga bukan hanya berasal dari pesaing dalam negeri tetapi juga pesaing dari luar negeri sehingga jajaran perbankan di Indonesia perlu cepat tanggap dalam menghadapinya.

2 pada saat itu. Namun semakin modernnya perkembangan dunia perbankan, maka pengertian bank pun berubah pula.

Menurut Undang-Undang nomor 10 tahun 1998 yang dimaksud dengan bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkan dana tersebut kembali kepada masyarakat dalam bentuk kredit atau bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak. Di Indonesia bank ditinjau dari sudut prinsip operasi yang diaplikasikannya, maka bank dapat diklasifikasikan kepada dua kelompok yaitu:

1. Bank berdasarkan prinsip konvensional, dan 2. Bank berdasarkan prinsip syari’ah.

Menurut ensiklopedi Islam, Bank Syari’ah adalah lembaga keuangan yang

usaha pokoknya memberikan kredit dan jasa-jasa dalam lalu lintas pembayaran serta peredaran uang yang pengoperasiannya disesuaikan dengan prinsip-prinsip syariat Islam. Berdasarkan rumusan tersebut, Bank Syari’ah berarti bank yang tata cara beroperasinya didasarkan pada tata cara bermu’amalat secara Islam, yakni

mengacu kepada ketentuan-ketentuan Al-Quran dan Al-Hadis. Sedangkan pengertian mu’amalat adalah ketentuan-ketentuan yang mengatur hubungan manusia dengan manusia, baik hubungan pribadi maupun antara pribadi dengan masyarakat.

3 sebagai bank yang menerapkan prinsip syari’ah pertama di Indonesia, Sehingga menimbulkan motivasi umat Islam di Indonesia untuk menerapkan sistem syari’ah dalam kehidupan ekonomi sehari-hari. Namun, karena bank syari’ah pertama ini masih sedikit dibandingkan dengan bank konvensional yang telah menyebar disegala penjuru tanah air sehingga Bank Muamalat hampir tidak bisa berbuat apa-apa.

Langkah strategis yang dapat ditempuh oleh bank syari’ah di Indonesia

dalam rangka memenangkan persaingan, salah satunya adalah dengan cara meningkatkan kinerja keuangan. Peningkatan kinerja keuangan membawa dampak yang sangat luar biasa dalam usaha bank menjaga kepercayaan nasabahnya agar tetap setia menggunakan jasanya. Prinsip utama yang harus dikembangkan oleh bank syari’ah dalam meningkatkan kinerja keuangan adalah kemampuan bank syari’ah dalam melakukan pengelolaan dana, yaitu kemampuan bank syari’ah dalam memberikan bagi hasil yang optimal kepada nasabah.

Orientasi nasabah di Indonesia memilih bank saat ini tidak lagi karena jarak antar aktivitas nasabah dan kantor bank, akan tetapi nasabah menginginkan kemudahan dan kualitas pelayanan yang diberikan oleh bank serta membutuhkan suatu sistem perbankan yang menyediakan produk maupun jasa yang memenuhi prinsip-prinsip syari’ah. Untuk menjawab kebutuhan masyarakat demi terwujudnya sistem perbankan sesuai prinsip syari’ah dengan terbitnya UU No. 10 Tahun 1998 tentang perbankan, sistem perbankan syari’ah secara tegas

4 pengesahan UU No. 21 Tahun 2008 tentang perbankan syari’ah, menambah kuatnya eksistensi bank syari’ah. Pasal 1 UU No. 21 Tahun 2008 menyatakan bahwa Perbankan Syari’ah adalah segala sesuatu yang menyangkut tentang bank syari’ah dan unit usaha syari’ah, mencakup kelembagaan, kegiatan usaha, serta

cara dan proses dalam melaksanakan kegiatan usahanya. Menurut Danupranata (2013:38) ―Salah satu hal mendasar yang membedakan bank konvensional dengan bank syari’ah adalah perbedaan dalam pembayaran imbalan kepada

pemilik dana (investor), baik pembayaran imbalan dari bank ke nasabah ataupun dari peminjamdana ke bank‖. Selain itu juga terletak pada akadnya. Pada bank syari’ah semua transaksi harus berdasarkan akad yang dibenarkan oleh syari’ah.

Bank syari’ah adalah bank yang didasarkan pada prinsip syari’ah yang

mengedepankan prinsip muamalah, keadilan dan kebersamaan dalam berusaha, baik dalam memperoleh keuntungan maupun dalam menghadapi risiko. Menurut Yaya dkk., (2009) ―Dalam proses penghimpunan dana maupun penyaluran dana, bank syari’ah menerapkan sistem bagi hasil‖. Menurut Karim (2004) ―Bagi hasil

5 Sistem bagi hasil dapat dikategorikan menjadi dua sistem yaitu, Profit Sharing (bagi laba) dan Revenue Sharing (bagi pendapatan). Aplikasi bank syari’ah pada umumnya, dapat menggunakan sistem profit sharing maupun

revenue sharing tergantung kepada kebijakan masing-masing bank untuk memilih salah satu dari sistem yang ada. Bank syari’ah yang ada di Indonesia saat ini semuanya menggunakan perhitungan bagi hasil atas dasar revenue sharing untuk mendistribusikan bagi hasil kepada nasabah. Keuntungan bagi hasil dapat diperoleh jika dana nasabah di bank syari’ah diinvestasikan terlebih dahulu ke

dalam bentuk usaha. Berbeda dengan simpanan nasabah di bank konvensional, disalurkan atau tidaknya simpanan tersebut, bank tetap membayar bunganya. Menurut Bank Indonesia, kewajiban bank syari’ah dalam membagi keuntungan

yang didapat dengan memanfaatkan dana nasabah melalui pembiayaan berdasarkan nisbah yang disekapati setiap periodenya disebut Bagi Hasil. Kewajiban bank dalam membagi keuntungan yang didapat dengan memanfaatkan dana deposan melalui pembiayaan disebut Profit Distribution (PD).

Menurut Bank Indonesia (n.d.), Profit Distribution adalah pembagian keuntungan bank syari’ah kepada deposan berdasarkan nisbah yang disepakati

6 Distribution diatas, maka Farook dkk., (2009) menyatakan bahwa ―Profit Distribution Management (PDM) merupakan aktivitas yang dilakukan manajer dalam mengelola pendistribusian laba untuk memenuhi kewajiban bagi hasil bank syari’ah kepada nasabahnya‖.

Fenomena yang terjadi menunjukkan bahwa bank syari’ah tidak melakukan Profit Distribution secara sebenarnya, melainkan melakukan Profit Distribution Management (PDM) yang mengacu pada suku bunga bank konvensional. Hal ini terkait erat dengan tipe nasabah di Indonesia. Penelitian yang dilakukan oleh Khairunnisa (2002) ―menemukan bahwa nasabah mengincar Profit Maximization”. Survei dari Karim (2005), juga menyebutkan bahwa ―70%

nasabah perbankan syari’ah adalah nasabah yang berada pada Floating Segment, yang sensitif pada tingkat keuntungan‖. Sedangkan menurut Muhlis (2011), dalam disertasinya memiliki kesimpulan utama bahwa ―Perilaku menabung di bank syari’ah paling dipengaruhi oleh tingkat bagi hasil (Profit Distribution)‖. Hasil penelitian tersebut memberi implikasi bahwa sangatlah penting bagi bank syari’ah

untuk menjaga kualitas tingkat bagi hasil. Nasabah akan selalu memperhatikan dan memperhitungkan tingkat bagi hasil yang diperoleh dalam investasi pada bank syari’ah. Logikanya jika tingkat bagi hasil terlalu rendah dari pada bank lain

terutama dibanding dengan suku bunga bank konvensional, maka tingkat kepuasan deposan akan menurun dan kemungkinan besar nasabah akan memindahkan dananya pada bank lain (Displacement Fund). Secara tidak langsung bank syari’ah dituntut untuk melakukan Profit Distribution Management

7 Sistem syari’ah ini menawarkan keadilan, transparansi, akuntabilitas dan saling percaya diantara para pelaku ekonomi. Sistem ekonomi dunia saat ini didominasi oleh segelintir pemilik modal dan para kapitalis yang memiliki pengaruh yang luar biasa dalam pergerakan roda ekonomi, yang pada akhirnya banyak menimbulkan korban sehingga keberadaan bank syari’ah ini diharapkan mampu memberikan solusi atas keadaan tersebut. Permasalahan terkait distribusi bagi hasil (PDM) pada bank syari’ah adalah kurangnya pemahaman oleh nasabah sebagai investor terkait laporan keuangan sebagai indikator baik buruknya profitabilitas bank syari’ah yang selanjutnya akan mempengaruhi besar kecilnya imbalan bagi hasil kepada nasabahnya. Tidak semua nasabah (investor yang menghimpun dananya ke bank) memahami bagaimana sebenarnya bank syari’ah yang baik atau bagaimana mengetahui bahwa bank syari’ah memiliki

profitabilitas yang baik sehingga imbal bagi hasil yang diterima nasabah akan tinggi. Kinerja bank syari’ah dapat diartikan sebagai sebesar apa produktivitas bank syari’ah sehingga menghasilkan keuntungan. Kinerja bank syari’ah dapat ditinjau melalui pemahaman terkait tingkat kesehatan bank syari’ah yang

8 berpengaruh positif terhadap Profit Distribution Management, (3) Biaya Operasional per Pendapatan Operasional (BOPO) berpengaruh negatif terhadap Profit Distribution Management.

Perbedaan penelitian terdahulu dengan penelitian yang akan dilakukan adalah terletak pada variabel independen dan objeknya. Pada penelitian ini penulis tidak menggunakan seluruh variabel independen dari penelitian Saputra (2014), namun hanya variabel Proporsi Dana Pihak Ketiga (PDPK) dan Biaya Operasional per Pendapatan Operasional (BOPO). Sebagai tambahan untuk variabel independen, dalam penelitian ini akan digunakan rasio Kecukupan Modal (KM), Effektivitas Dana Pihak Ketiga (EDPK), Risiko Pembiayaan (RP) dan Ukuran Bank yang dinilai berpengaruh terhadap distribusi bagi hasil. Penambahan empat variabel ini didasari oleh penelitian-penelitian yang dilakukan tentang faktor-faktor yang mempengaruhi tingkat bagi hasil dan tingkat profitabilitas pada perbankan. Penelitian Mulyo (2012) menyatakan Efiektivitas dana pihak ketiga secara parsial berpengaruh negatif terhadap Profit Distribution Management, Imawan (2014) mengatakan bahwa Kecukupan Modal (KM) berpengaruh secara negatif tidak signifikan terhadap Profit Distribution Management dan Ukuran Bank Syari’ah berpengaruh secara positif tidak signifikan terhadap Profit

Distribution Management. Penelitian Azmy (2008), menyimpulkan bahwa Resiko Pembiayaan terbukti berpengaruh simultan atau bersama-sama secara signifikan terhadap Profit Distribution Management.

9 yang cukup baik, tetapi belum diketahui secara pasti pengaruh faktor-faktor tersebut terhadap Profit Distribution Management (PDM) pada Bank Umum Syari’ah di Indonesia. Atas dasar persoalan tersebut dan atas dasar permasalahan yang telah disampaikan, penelitian ini bertujuan untuk memberikan kejelasan tentang besarnya pengaruh rasio Kecukupan Modal (KM), Effektivitas Dana Pihak Ketiga (EDPK), Risiko Pembiayaan (RP), Proporsi Dana Pihak Ketiga (PDPK), Biaya Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank terhadap Profit Distribution Management Bank Umum Syari’ah di Indonesia periode 2011-2014.

Kecukupan Modal (KM) adalah kemampuan bank dalam mempertahankan modal yang mencukupi untuk menutupi risiko kerugian yang mungkin timbul dari penanaman dana dalam aset-aset produktif yang mengandung risiko, serta untuk pembiayaan dalam aset tetap dan investasi. Kecukupan modal diukur dengan rasio Capital Adequacy Ratio (CAR). Tingginya rasio ini dapat melindungi nasabah dan dapat meningkatkan kepercayaan nasabah terhadap bank. Efektivitas Dana Pihak Ketiga (EDPK) dapat diartikan seberapa jauh kemampuan bank dalam mengelola pembiayaan yang bersumber dari dana deposan. EDPK dapat diukur dengan Financing to Deposit Ratio (FDR). Tingkat bagi hasil (Profit Distribution) yang akan diterima deposan sangat bergantung pada jumlah dana yang disalurkan (tercermin dalam FDR), karena semakin produktif dana yang dititipkan disalurkan dalam pembiayaan maka ada kemungkinan bagi hasil yang diterima lebih besar.

10 sangat bergantung pada jumlah dana yang disalurkan dan seberapa baik kualitas pembiayaan yang diberikan bank, karena hal ini akan mempengaruhi perolehan laba dari penggunaan dana nasabah, hal ini bisa diindikasikan melalui tingkat resiko pembiayaan yang diukur dengan rasio NPF. Proporsi Dana Pihak Ketiga (PDPK) adalah proporsi atas dana yang diperoleh dari nasabah selain pemodal maupun peminjam. PDPK juga mengambarkan salah satu faktor yang memberikan informasi seberapa besar bank syari’ah itu membutuhkan dana dari para nasabahnya. Jika dana tidak cukup, bank syari’ah tidak mampu melakukan melakukan kegiatan operasionalnya dengan maksimal atau bahkan menjadi tidak berfungsi sama sekali. Menurut Farook dkk., (2009) bahwa ―Bank syari’ah

dengan proporsi dana pihak ketiga yang lebih kecil daripada dana pemegang saham cenderung tidak mengelola Profit Distribution Management dengan baik yang mengacu pada suku bunga‖. Bank syari’ah tersebut kemungkinan lebih

menyediakan Profit Distribution Management yang bersifat konsisten sesuai dengan Asset Returns yang diperoleh. Jika proporsi dana pihak ketiga yang diperoleh oleh bank syari’ah lebih besar, maka Profit Distribution Management yang dilakukan oleh bank syari’ah akan semakin baik pula.

11 bank syari’ah, maka BOPO juga bisa menunjukkan pengaruh negatif terhadap

Profit Distribution Management. Ukuran Bank syari’ah sebagai salah satu kekuatan dalam menjalankan kegiatan operasionalnya, dimana salah satu indikatornya adalah dengan total aset yang dimiliki oleh bank syari’ah itu sendiri. Logikanya adalah jika total aset yang dimiliki bank syari’ah itu semakin besar, maka Profit Distribution Management yang akan dikelola semakin besar juga. Sehingga bisa dikatakan bahwa besar kecil Profit Distribution Management itu dapat dipengaruhi oleh ukuran bank syari’ah itu sendiri, dalam hal ini total aset.

Ukuran bank merupakan salah satu faktor penentu internal yang sejak ekspansi perusahaan adalah tanggung jawab manajemen bank dan Ukuran bank sering dikaitkan dengan konsep economic of scale.

Berdasarkan uraian diatas, maka peneliti mencoba melakukan penelitian dengan judul “Faktor-faktor yang mempengaruhi Profit Distribution Management pada Bank Umum Syari’ah di Indonesia periode 2011-2014”.

1.2 Perumusan Masalah

Berdasarkan latar belakang masalah yang telah disampaikan, maka pokok permasalahan dalam penelitian ini dapat dirumuskan sebagai berikut:

12 1.3. Tujuan Penelitian

Berkaitan dengan rumusan masalah diatas, maka tujuan yang ingin dicapai dari penelitian ini adalah:

Untuk mengetahui dan menganalisis pengaruh Rasio Kecukupan Modal (KM), Effektivitas Dana Pihak Ketiga (EDPK), Risiko Pembiayaan (RP), Proporsi Dana Pihak Ketiga (PDPK), Biaya Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank terhadap Profit Distribution Management bank umum syari’ah di Indonesia periode 2011-2014.

1.4. Manfaat Penelitian

Adapun manfaat dari penelitian ini adalah: 1. Bagi Akademisi

Hasil penelitian ini diharapkan dapat menambah wawasan dibidang perbankan syari’ah dan dapat digunakan sebagai referensi bagi penelitian selanjutnya.

2. Bagi Bank Syari’ah

Hasil penelitian ini diharapkan dapat menjadi masukan untuk meningkatkan kinerjanya dengan lebih baik terkait masalah Profit Distribution Management sesuai dengan prinsip bagi hasil.

3. Bagi Pengguna Jasa Perbankan

13 BAB II

TINJAUAN PUSTAKA

2.1 Tinjauan Teoritis

2.1.1 Teori Stakeholder

Perusahaan merupakan suatu entitas yang tidak hanya beroperasi untuk kepentingannya sendiri, melainkan harus memberikan manfaat bagi stakeholdernya. Stakeholder adalah semua pihak baik internal maupun external yang memiliki hubungan baik bersifat mempengaruhi maupun dipengaruhi, bersifat langsung maupun tidak langsung oleh perusahaan. Menurut Freeman (2013:1) defenisi Stakeholder adalah ―Any group or individual who can affect or is affected by the achievement of the firm’s objectives”. Artinya, Stakeholder adalah kelompok atau individu yang dapat mempengaruhi atau dipengaruhi oleh suatu pencapaian tujuan tertentu.

Hadi (2011:93) menyatakan ―Perusahaan tidak hanya

14 kepentingan sendiri namun harus mampu memberikan manfaat bagi para stakeholdernya. Dengan demikian, keberadaan suatu perusahaan sangat dipengaruhi oleh dukungan yang diberikan oleh stakeholder perusahaan tersebut‖.

Anis dalam Tamba (2011) menyatakan ―Stakeholder mampu untuk mengendalikan atau memiliki kemampuan untuk mempengaruhi pemakaian sumber-sumber ekonomi yang digunakan oleh perusahaan. Oleh karena itu, perusahaan akan beraksi dengan cara-cara yang memuaskan keinginan stakeholder saat stakeholder mengendalikan sumber ekonomi yang penting bagi perusahaan‖. Dalam kaitannya dengan bank, terutama bank syari’ah yang berada dalam lingkungan Dual Banking

System, nasabah dan bank-bank pesaing menjadi stakeholder primer dan sekunder yang keberadaannya sangat berpengaruh bagi jalannya operasi bank. Bagi bank, nasabah merupakan keberadaan yang vital, karena bank membutuhkan dana dari deposan sebagai salah satu fungsi operasional bank untuk Going Concern dalam bentuk tabungan, deposito dan giro. Hal tersebut mengakibatkan setiap bank (bank syari’ah ataupun bank

konvensional) untuk bersaing memperoleh pangsa pasar nasabah, dimana bank konvensional menggunakan suku bunga dan bank syari’ah dengan sistem bagi hasilnya untuk menarik nasabah.

Karim (2005) menyatakan ―Tipe nasabah di Indonesia sebesar 70%

15 (2012), ―Dalam segmen ini ada kemungkinan nasabah akan memidahkan

dananya pada bank lain (Displacement Fund) karena perbedaan return antara bank konvensional dan bank syari’ah‖. Jika bank konvensional

yang mengacu pada suku bunga (BI rate) memiliki tingkat return yang lebih tinggi, maka bank syari’ah terpaksa (Forced) melakukan Profit

Distribution Management (PDM) yang mengacu pada suku bunga (BI rate), sehingga tingkat return bagi hasil bank syari’ah tidak kalah bersaing. Oleh karena itu, Profit Distribution Management (PDM) menjadi salah satu langkah yang digunakan bank syari’ah dalam memanage

stakeholdernya dan bersaing dengan bank lain dalam hal tingkat bagi hasil.

2.1.2 Bank

2.1.2.1 Pengertian Bank

16 Pengertian Bank menurut pasal 1 Undang-undang No. 10 tahun 1998 tentang perbankan adalah sebagai berikut: Bank adalah Badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

2.1.2.2 Klasifikasi Bank di Indonesia

Menurut Lubis (2012:30) Bank di Indonesia diklasifikasikan kedalam lima bagian, yaitu:

1. Bank Menurut Kegiatannya

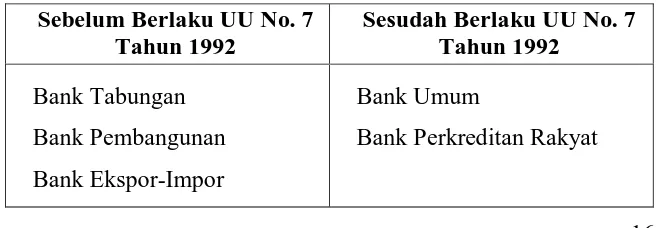

Bank menurut kegiatannya dapat dibedakan berdasarkan periode penerapan Undang-Undang Nomor 7 Tahun 1992 tentang Perbankan. Sebelum Undang-Undang tersebut berlaku maka jenis bank berdasarkan kegiatannya dikategorikan kepada tiga jenis. Namun setelah Undang-Undang tersebut berlaku maka hanya dikategorikan kepada dua jenis saja.

Tabel 2.1

Bank Berdasarkan Kegiatannya

Sebelum Berlaku UU No. 7 Tahun 1992

Sesudah Berlaku UU No. 7 Tahun 1992

Bank Tabungan Bank Pembangunan Bank Ekspor-Impor

Bank Umum

17 Berdasarkan tabel diatas terlihat bahwa pemerintah telah melakukan tindakan penyederhanaan institusi bank berdasarkan kegiatannya. Tujuan penyederhanaan ini adalah:

a. Memudahkan bank dalam memilih kegiatan perbankan yang paling sesuai dengan karakter masing-masing bank.

b. Menyederhanakan dan memudahkan dalam urusan mendapatkan izin operasi.

2. Bank Menurut Target Pasar

Sebagian bank memberi pelayanan secara terfokus pada kelompok nasabah tertentu. Dengan kebijakan ini bank akan lebih menguasai dan memahami karakter nasabah dan kegiatan usaha dapat dilaksanakan lebih efisien dan menguntungkan, sebab manajer dan pegawai bank akan lebih terbiasa dan berpengalaman dalam berinteraksi dengan nasabah. Salah satu fokus pelayanan bank ini dapat ditinjau berdasarkan target pasar yang menjadi sasaran. Berdasarkan target pasar, bank dibagi kepada:

1)Corporate bank adalah bank yang memberikan pelayanan dan transaksi kepada nasabah yang berskala besar, biasanya berbentuk koperasi. Namun dalam hal ini tidak berarti semua nasabah wajib berbentuk perusahaan.

18 jasa pinjaman kredit yang diberikan oleh bank yang termasuk dalam kategori ini tidak lebih Rp 20 Milyar.

3)Retail Corporate bank adalah bank yang memberi pelayanan kepada kelompok retail dan juga perusahaan-perusahaan besar. Dengan kata lain jenis bank ini memberikan pelayanan kepada semua jenis nasabah baik nasabah besar maupun nasabah kecil. Biasanya pihak perbankan yang memiliki target seperti ini bertujuan untuk mencapai keuntungan maksimal.

3. Bank Menurut Kepemilikannya

Kepemilikan bank dapat dilihat dari penguasaan saham dan juga akta pendirian bank tersebut. Dalam hal ini bank yang ada dibedakan kepada:

1)Bank milik pemerintah adalah jenis bank dimana akta pendirian dan modal bank tersebut adalah milik pemerintah sehingga semua keuntungan yang diperoleh dari operasinya akan menjadi milik pemerintah seperti BNI 46, BRI, BTN. 2)Bank milik pemerintah daerah adalah bank dimana

pemiliknya adalah pemerintah daerah tertentu misalnya BPD DKI Jakarta, BPD Jawa Barat, Bank Sumut.

19 4)Bank milik swasta nasional adalah jenis bank dimana seluruh atau sebagian bank tersebut dimiliki swasta nasional karena akte pendiriannya dilakukan oleh pihak swasta. Misalnya Bank Muamalat, Bank Central Asia, Bank Niaga dll.

5)Bank milik asing adalah bank milik swasta asing atau milik pemerintah asing yang beroperasi di Indonesia. Bank ini biasanya merupakan cabang dari bank induknya yang ada diluar negeri. Misalnya American Express Bank, Hongkong Bank, City Bank.

6)Bank milik campuran adalah jenis bank dimana sahamnya mayoritas dimiliki oleh pihak swasta nasional dan sisanya dimiliki oleh pihak asing. Misalnya Bank Sakura Swadarma, Mitsubishi Buana Bank.

4. Bank menurut Status atau Kedudukannya

Pembagian ini menunjukkan ukuran kemampuan bank dalam melayani masyarakat dari segi jumlah produk, modal dan kualitas pelayanan. Menurut status atau kedudukannya, bank diklasifikasikan kepada:

20 letter of credit untuk perdagangan ekspor-impor dan sebagainya.

2)Bank Non Devisa adalah bank yang belum mempunyai izin untuk melaksanakan transaksi sebagai bank devisa. Bank ini melakukan aktivitas yang lebih terbatas baik ditinjau dari jasa dan produk yang ditawarkan maupun luas geografi yang mungkin dilayani.

5. Bank menurut Prinsip Operasinya

Jika eksistensi perbankan ditinjau dari sudut prinsip operasi yang diaplikasikannya, maka institusi perbankan yang ada sekarang dapat diklasifikasikan kepada dua kelompok yaitu: 1)Bank berdasarkan Prinsip Konvensional adalah bank-bank

yang beroperasi dengan menggunakan sistem bunga dan Fee Based untuk mendapatkan keuntungan yang diharapkan. 2)Bank berdasarkan Prinsip Sya’riah merupakan lembaga

21 mengenakan imbalan atas dasar prinsip syari’ah jual beli dan

bagi hasil sehingga bank ini sering juga dipersamakan dengan bank tanpa bunga.

2.1.3 Bank Syari’ah

2.1.3.1Mekanisme Penghimpunan Dana Bank Syari’ah

Dalam penghimpunan dana, bank syari’ah melakukan

mobilisasi dan investasi tabungan dengan cara yang adil sehingga keuntungan yang adil dapat dijamin bagi semua pihak. Tujuan mobilisasi dana merupakan hal penting karena Islam secara tegas mengutuk penimbunan tabungan dan menuntut penggunaan sumber dana secara produktif dalam rangka mencapai tujuan sosial ekonomi Islam. Berkaitan dengan hal diatas, maka prinsip yang dianut bank syari’ah dalam penghimpunan dana adalah sebagai

berikut:

Tabel 2.2 Prinsip Produk Dana

22 Dalam hal ini, bank syari’ah melakukannya tidak dengan

prinsip bunga (riba), melainkan dengan prinsip-prinsip yang sesuai dengan syariat Islam, terutama Mudha rabah (bagi hasil) dan Wadi’ah (titipan) Sumber dana bank syari’ah selain dari kegiatan

penghimpunan dana, tentunya juga dari modal disetor sehingga keseluruhan sumber dana bank syari’ah dapat dibagi menjadi:

a. Modal disetor: Bagian besar dari sumber dana bank syari’ah berasal dari modal karena bank syari’ah pada dasarnya adalah

sistem Islam yang berorientasi modal. Bentuk penyertaan modal dapat dilakukan dengan Musyarakah Fi Sahm Asy-Syarikah atau Equity Participation.

b. Rekening Giro: Bank syari’ah menerima simpanan dari nasabah dalam bentuk rekening giro (Current Account) untuk keamanan dan kemudahan pemakaiannya dengan prinsip Al-Wadiah Yad-Dhamanah (singkatnya Wadi’ah) atau titipan.

c. Rekening Tabungan: Bank syari’ah menerima simpanan dari nasabah dalam bentuk rekening tabungan (Savings Account) untuk keamanan dan kemudahan pemakaian, seperti rekening giro tetapi tidak se-fleksibel rekening giro karena nasabah tidak dapat menarik dananya dengan cek.

23 Mudharabah Al-Muthlaqah. Investasi umum ini sering disebut juga sebagai investasi tidak terikat.

e. Rekening Investasi Khusus: Rekening investasi khusus biasanya ditujukan kepada para nasabah/investor besar dan institusi. Investasi khusus ini sering disebut juga sebagai investasi terikat. f. Obligasi Syari’ah: Bank syari’ah dapat pula melakukan

pengerahan dana dengan menerbitkan obligasi syari’ah. Dengan obligasi syari’ah, bank mendapatkan alternatif sumber dana

berjangka panjang (lima tahun atau lebih) sehingga dapat digunakan untuk pembiayaan-pembiayaan berjangka panjang.

2.1.3.2 Mekanisme Penyaluran Dana Bank Syari’ah

Dalam menyalurkan dana, bank syari’ah dapat memberikan

berbagai bentuk skema pembiayaan yaitu Skema Jual Beli, Skema Bagi Hasil dan Skema Sewa.

1. Skema Jual Beli

24 harga jual barang kepada nasabah. Dalam skema ini terdiri atas tiga, yaitu Murabahah, Salam dan Istishna.

a. Murabahah, menurut Nurhayati dkk., (2009:160) ―Transaksi penjualan barang dengan menyatakan harga perolehan dan keuntungan (margin) yang disepakati oleh penjual dan pembeli. Pembayaran atas akad jual beli dapat dilakukan secara tunai (Bai’naqdan) atau tangguh (Bai’muajjal/Ba’i Bi’tsaman Ajil)‖.

b. Salam, menurut Nurhayati dkk., (2009:188) ―Transaksi atau akad jual beli dimana barang yang diperjualbelikan belum ada ketika transaksi dilakukan dan pembeli melakukan pembayaran dimuka sedangkan penyerahan barang baru dilakukan dikemudian hari‖.

c. Istishna, menurut Nurhayati dkk., (2009:202) ―Transaksi atau akad jual beli dalam bentuk pemesanan pembuatan barang tertentu dengan kriteria dan persyaratan tertentu yang disepakati antara pemesan (Pembeli/Mustashni’) dan penjual (Pembuat/Shani’)‖.

2. Skema Bagi Hasil

Skema Bagi hasil dalam pembiayaan oleh bank syari’ah terdiri atas skema bagi hasil Mudha rabah dan Musyarakah.

25 Pembiayaan bagi hasil ketika bank sebagai pemilik dana/modal (Shahibul Mal), menyediakan modal (100%) kepada pengusaha sebagai pengelola (Mudharib) untuk melakukan aktivitas produktif dengan syarat bahwa keuntungan yang dihasilkan akan dibagi diantara mereka menurut kesepakatan yang ditentukan sebelumnya dalam akad. Apabila terjadi kerugian karena proses normal dari usaha dan bukan karena kelalaian atau kecurangan pengelola kerugian ditanggung oleh pemilik modal. Apabila terjadi kerugian karena kelalaian dan kecurangan pengelola, maka pengelola bertanggungjawab sepenuhnya.

b. Musyarakah, menurut Rifai dkk., (2007:772) menyatakan bahwa

Pembiayaan bagi hasil ketika bank sebagai pemilik dana/modal turut serta sebagai mitra usaha, membiayai investasi usaha pihak lain. Pembiayaan tambahan diberikan kepada mitra usaha yang memiliki sebagian pembiayaan investasi. Proporsi keuntungan dibagi diantara mereka menurut kesepakatan yang ditentukan sebelumnya dalam akad yang dapat berbeda dari proporsi modal yang mereka sertakan. Apabila terjadi kerugian, akan ditanggung bersama sesuai dengan proporsi penyertaan modal masing-masing.

3. Skema Sewa

Dalam syariat islam , Skema sewa dibedakan berdasarkan akad yaitu terdiri atas, skema Ijarah dan skema Ijarah muntahiya bittamlik.

26 b. Ijarah muntahiya bittamlik, menurut Nurhayati dkk., (2009:218) ―Merupakan ijarah dengan wa’ad (janji) dari pemberi sewa berupa perpindahan kepemilikan objek ijarah pada saat tertentu yang dapat dilakukan jika seluruh pembayaran sewa atas objek ijarah yang dialihkan telah diselesaikan dan objek ijarah telah diserahkan kembali kepada pemberi sewa‖.

2.1.4 Profit Distribution Management (PDM)

Menurut Bank Indonesia Profit Distribution (PD) adalah pembagian keuntungan bank syari’ah kepada deposan berdasarkan nisbah yang disepakati setiap bulannya. Pihak manajemen bank syari’ah harus

memperhatikan betul tingkat Profit Distribution melalui pengelolaannya (Profit Distribution Management). Profit Distribution Management (PDM) merupakan aktivitas yang dilakukan manajer dalam mengelola pendistribusian laba untuk memenuhi kewajiban bagi hasil bank syari’ah

kepada nasabahnya. Profit Distribution diatur berdasarkan produk yang menjadi pilihan deposan terhadap bank, serta persetujuan nisbahnya. Menurut Iqbal dan Mirakhor (2007) ―Laba didistribusikan antara deposan dan bank berdasarkan rasio yang telah ditentukan sebelumnya‖

27 terlibat dalam kepentingan bisnis yang disebut tadi harus melakukan transparansi dan kemitraan secara baik dan ideal‖.

Sundararajan (2005) dalam Farook dkk., (2009) menyatakan ―Bank Syari’ah melakukan PDM berdasarkan hubungan yang kuat antara suku bunga pasar dan distribusi bagi hasil deposannya dalam sampel penelitiannya‖. Untuk menghitung PDM yang mengacu pada suku bunga dapat digunakan Asset Spread. Asset Spread adalah Absolute Spread antara Return On Asset (ROA) dan average Return On Investment Account Holder (ROIAH) yang merupakan rata-rata return bagi hasil bagi nasabah.

2.1.5 Kecukupan Modal

Kecukupan Modal menunjukkan kemampuan bank dalam menyediakan dana untuk keperluan pengembangan usaha serta menampung kemungkinan risiko kerugian yang diakibatkan dalam operasional bank. Untuk melihat kecukupan modal dalam suatu bank dapat menggunakan rasio CAR atau Capital Adequacy Ratio. Menurut Harahap (1997:307) “Rasio CAR ini menunjukkan kecukupan modal yang ditetapkan lembaga pengatur yang khusus berlaku bagi industri-industri yang berada dibawah pengawasan pemerintah, misalnya Bank dan Asuransi. Rasio ini dimaksudkan untuk menilai keamanan dan kesehatan perusahaan dari sisi modal pemiliknya‖.

Achmad dan Kusuno (2003) menyatakan ―Semakin besar rasio CAR akan semakin baik posisi modal‖. Menurut Peraturan Bank Indonesia

28 modal minimum sebesar 8% dari Aset Tertimbang Menurut Resiko (ATMR), CAR adalah rasio yang memperlihatkan seberapa besar jumlah seluruh aktiva bank yang mengandung resiko (kredit, penyertaan, surat berharga, tagihan pada bank lain) ikut dibiayai dari modal sendiri disamping memperoleh dana dari sumber-sumber diluar bank (PBI, 2008).

2.1.6 Efektifitas Dana Pihak Ketiga

Menurut UU perbankan No. 10 tahun 1998, Dana Pihak Ketiga (DPK) adalah dana yang dipercayakan oleh masyarakat kepada bank berdasarkan perjanjian penyimpanan dana dalam bentuk tabungan, deposito, giro atau bentuk lainnya. Efektivitas Dana Pihak Ketiga atau disebut juga Effectiveness of Depositors Funds merupakan cerminan dari fungsi intermediasi bank, yaitu dalam menyalurkan dana pihak ketiga kepembiayaan. Semakin tinggi rasio ini semakin baik tingkat kesehatan bank, karena pembiayaan yang disalurkan bank lancar, sehingga pendapatan bank semakin meningkat.

Menurut Antonio (2001: 170) ―Dalam perbankan syari’ah lebih

dikenal istilah pembiayaan (Financing) bukan kredit (Loan). Pembiayaan (Financing) merupakan penyaluran dana kepada pihak ketiga, bukan bank dan bukan Bank Indonesia yang dikeluarkan dalam bentuk produk bank‖.

Menurut Al-Harran (1999) dalam Ascarya (2007:122) ―Dikenal tiga pembiayaan dalam perbankan syari’ah yaitu Return bearing financing,

29 2.1.7 Resiko Pembiayaan

Menurut Rifai (2009:798) ―Risiko Pembiayaan adalah risiko yang terjadi akibat kegagalan pihak lawan (Counter Party) memenuhi kewajiban‖. Risiko pembiayaan dapat bersumber dari berbagai aktifitas fungsional bank seperti pembiayaan (penyediaan dana), treasury dan investasi, dan dana pembiayaan perdagangan yang tercatat dalam banking book maupun trading book.

Risiko Pembiayaan digunakan untuk mengukur tingkat permasalahan pembiayaan yang dihadapi oleh bank syari’ah. Bank dalam

memberikan pembiayaan harus melakukan analisis terhadap kemampuan debitur dalam membayar kembali kewajibannya. Setelah pembiayaan diberikan, bank wajib melakukan pemantauan terhadap penggunaan pembiayaan serta kemampuan dan kepatuhan debitur dalam memenuhi kewajibannya. Suatu pembiayaan harus dikelola dengan baik untuk meminimalisasi risiko yang ada.

2.1.8 Proporsi Dana Pihak Ketiga

Menurut Farook (2012) ―Proporsi Dana Pihak Ketiga adalah

proporsi atas dana yang diperoleh oleh bank yang dihimpun oleh bank syari’ah tersebut, dimana dana tersebut merupakan dana uang masuk ke bank syari’ah, yang berasal dari nasabah selain dana dari pemodal maupun peminjam‖. PDPK juga merupakan salah satu faktor yang memberikan informasi, dimana dapat menggambarkan seberapa besar bank syari’ah itu

30 syari’ah tidak mampu melakukan kegiatan operasionalnya dengan maksimal atau bahkan menjadi tidak berfungsi sama sekali. Kemampuan bank dalam menghimpun dana dari masyarakat sangat berpengaruh terhadap pertumbuhan bank, baik itu penghimpunan dalam skala kecil ataupun besar dengan masa pengendapan yang memadai. Dana deposan merupakan dana yang dipercayakan masyarakat kepada bank berdasarkan perjanjian penyimpanan dana. Farook (2012) juga mengatakan ―Dana

deposan mampu memengaruhi anggaran (budget) sebuah bank, budget akan bertambah seiring bertambahnya dana deposan‖.

2.1.9 Biaya Operasional per Pendapatan Operasional (BOPO)

Menurut Riyadi (2004) ―Biaya Operasional per Pendapatan

Operasional (BOPO) adalah rasio yang digunakan untuk mengukur tingkat efisiensi dan kemampuan bank dalam melakukan kegiatan operasionalnya‖. Rasio BOPO merupakan rasio yang menunjukkan

besaran perbandingan antara beban atau biaya operasional terhadap pendapatan operasional suatu perusahaan pada periode tertentu.

31 operasional. Disamping itu, jumlah biaya operasional yang besar akan memperkecil jumlah laba yang akan diperoleh karena biaya atau beban operasional bertindak sebagai faktor pengurang dalam laporan laba rugi. Nilai rasio BOPO yang ideal berdasarkan Surat Edaran Bank Indonesia No.6/23 /DPNP tanggal 31 Mei 2004 berada antara 50-75% sesuai dengan ketentuan Bank Indonesia. Semakin kecil BOPO menunjukkan semakin efisien bank dalam menjalankan aktivitas usahanya.

2.1.10 Ukuran Bank

Ukuran bank adalah suatu skala yang dapat diklasifikasi besar kecil bank menurut berbagai cara, antara lain: total aktiva, log size, nilai pasar saham, dan lain-lain. Ukuran bank merupakan salah satu penentu internal karena ekspansi perusahaan adalah tanggung jawab manajemen bank. Ukuran bank menurut Boyd dan Runkle (1993) adalah ―Ukuran bank sering dikaitkan dengan konsep Economic of Scale. Teori ekonomi menjelaskan bahwa jika suatu industri yang mengalami Economic of Scale, institusi bisa lebih efisien untuk menghasilkan biaya yang lebih rendah. Diharapkan bahwa ekonomi skala atau ukuran bank yang positif berkaitan dengan profitabilitas bank‖.

34 2.3 Kerangka Konseptual

Kerangka Konseptual merupakan sintesis atau ekstrapolasi dari tinjauan teori yang mencerminkan keterkaitan antara variabel yang diteliti dan merupakan tuntunan untuk memecahkan masalah penelitian serta merumuskan hipotesis. Dalam penelitian ini penulis menggunakan variabel independen Kecukupan Modal, Effektivitas Dana Pihak Ketiga, Risiko Pembiayaan, Proporsi Dana Pihak Ketiga, Biaya Operasional per Pendapatan Operasional dan Ukuran Bank dalam melakukan penelitian mengenai Faktor-Faktor Yang Mempengaruhi Profit Distribution Management Pada Bank umum Syari’ah.

Profit Distribution Management merupakan aktivitas yang dilakukan bank syari’ah dalam mengelola pendistribusian laba untuk memenuhi kewajiban bagi

hasil bank syariah kepada deposannya. Rasio Kecukupan Modal adalah rasio yang digunakan untuk menunjukkan kemampuan bank dalam menyediakan dana untuk keperluan pengembangan usaha dan menampung kemungkinan resiko kerugian yang diakibatkan oleh kegiatan operasional bank. Efektifitas Dana Pihak Ketiga merupakan cerminan dari fungsi intermediasi bank, yaitu dalam menyalurkan dana pihak ketiga kepembiayaan. Semakin tinggi rasio ini semakin baik tingkat kesehatan bank karena pembiayaan yang disalurkan bank lancar, sehingga pendapatan bank semakin meningkat. Resiko Pembiayaan digunakan untuk mengukur tingkat permasalahan pembiayaan yang dihadapi oleh bank syari’ah. Proporsi dana pihak ketiga merupakan salah satu faktor yang memberikan informasi yang dapat menunjukkan seberapa besar bank syari’ah membutuhkan

35 besaran perbandingan antara beban atau biaya operasional terhadap pendapatan operasional suatu perusahaan pada periode tertentu dan Ukuran Bank adalah rasio yang digunakan untuk mengklasifikasikan besar atau kecil nya bank berdasarkan jumlah asset yang dimiliki oleh bank tersebut.

Berdasarkan landasan teori diatas, maka perumusan hipotesis yang akan diteliti dapat ditunjukkan dalam kerangka konseptual sebagai berikut:

(X7) Gambar 2.1 Kerangka Konseptual (X1)

KECUKUPAN MODAL

(X2)

EFEKTIFITAS DANA PIHAK KETIGA

(X3)

RESIKO PEMBIAYAAN (Y)

PROFIT DISTRIBUTION MANAGEMENT

(X5)

BIAYA OPERASIONAL PER PENDAPATAN OPERASIONAL

(X4)

PROPORSI DANA PIHAK KETIGA

36 2.4 Hipotesis Penelitian

Hipotesis yang akan diuji dalam penelitian ini adalah:

1. H1 : Kecukupan Modal berpengaruh positif terhadap Profit Distribution Management.

2. H2 : Efektivitas Dana Pihak Ketiga berpengaruh negatif terhadap Profit Distribution Management.

3. H3 : Risiko Pembiayaan berpengaruh positif terhadap Profit Distribution Management.

4. H4 : Proporsi Dana Pihak Ketiga berpengaruh positif terhadap Profit Distribution Management.

5. H5 : Biaya Operasional per Pendapatan Operasional berpengaruh positif terhadap Profit Distribution Management.

6. H6 : Ukuran Bank Syari’ah berpengaruh positif terhadap Profit Distribution Management.

37 BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis Penelitian ini merupakan jenis Penelitian Asosiatif. Menurut Kuncoro (2009:12) ―Jenis penelitian asosiatif adalah penelitian yang bertujuan untuk menemukan apakah terdapat hubungan antara dua variabel atau lebih serta seberapa jauh korelasi yang ada diantara variabel yang diteliti‖. Bentuk hubungan

dalam penelitian ini adalah Hubungan Kausal. Hubungan Kausal menurut Erlina (2008:34) adalah ―Hubungan yang mengukur besarnya pengaruh antara dua variabel atau lebih‖.

3.2 Populasi dan Sampel Penelitian

Menurut Mason dan Douglas (1996) ―Populasi adalah sebuah kumpulan dari semua kemungkinan orang-orang, benda-benda, atau ukuran ketertarikan dari hal yang menjadi perhatian‖. Populasi dalam penelitian ini adalah Bank Umum Syari’ah (BUS) yang terdaftar di Bank Indonesia pada periode 2011-2014.

38 1. Bank Umum Syari’ah (BUS) yang terdaftar di Bank Indonesia.

2. Bank Umum Syari’ah (BUS) yang menerbitkan laporan keuangan tahunan pada periode 2011-2014 secara konsisten dan telah dipublikasikan di website Bank Indonesia (BI) atau pada website masing-masing bank syari’ah tersebut.

3. Bank Umum Syari’ah (BUS) memiliki data yang dibutuhkan terkait pengukuran variabel-variabel yang digunakan untuk penelitian selama periode 2011-2014.

Tabel 3.1

Proses Pemilihan Sampel

No Kriteria Jumlah Akumulasi

1 Bank Umum Syari’ah yang terdaftar di

Bank Indonesia 11

2 Bank Umum Syari’ah yang menerbitkan laporan keuangan tahunan dan telah dipublikasikan di website Bank Indonesia atau pada website bank syari’ah .

11

3 Bank Umum Syari’ah memiliki data yang dibutuhkan

(3)

8

Jumlah BUS yang menjadi Sampel 8

39 3.3 Metode Pengumpulan Data

Metode pengumpulan data yang digunakan yaitu melalui metode dokumentasi. Metode dokumentasi dilakukan dengan menggunakan data yang berasal dari dokumen-dokumen yang sudah ada. Data dalam penelitian ini berasal dari website Bank Indonesia dan website dari bank-bank sampel, mengeksplorasi laporan-laporan keuangan dari bank syari’ah serta berbagai literatur seperti buku, jurnal, koran, internet dan lain-lain yang berhubungan dengan aspek penelitian sebagai sumber penunjangnya.

3.4 Variabel Penelitian

Penelitian ini menganalisa secara empiris pengaruh faktor-faktor internal dan eksternal terhadap manajemen bagi hasil bank syari’ah. Oleh karena itu, perlu

dilakukan pengujian atas hipotesis yang telah diajukan. Pengujian hipotesis dilakukan berdasarkan metode penelitian dan analisis yang dibentuk sesuai dengan variabel-variabel yang diteliti agar mendapatkan hasil akurat. Berdasarkan kerangka pemikiran, variabel-variabel dalam penelitian ini dikelompokan sebagai berikut:

3.4.1 Variabel Dependen

Sekaran (2010) menyatakan bahwa ―Variabel dependen atau biasa

disebut variabel terikat adalah variabel yang dijelaskan atau dipengaruhi oleh variabel independen‖. Variabel dependen yang digunakan dalam

40 3.4.2 Variabel Independen

Sekaran (2010) menyatakan bahwa ―Variabel independen atau variabel bebas adalah variabel yang membantu menjelaskan varians dalam variabel terikat‖. Variabel independen yang akan diuji dalam penelitian ini adalah Rasio Kecukupan Modal (KM), Effektivitas Dana Pihak Ketiga (EDPK), Risiko Pembiayaan (RP), Proporsi Dana Pihak Ketiga (PDPK), Biaya Operasional per Pendapatan Operasional (BOPO) dan Ukuran Bank.

3.5 Definisi Operasional dan Skala Pengukuran Variabel

Pada bagian ini akan secara operasional didefinisikan sebuah konsep mengenai pengukuran variabel independen dan dependen, hal tersebut dilakukan dengan melihat pada dimensi perilaku, aspek, atau sifat yang ditunjukan oleh

Operasional Rumus Skala

Variabel Dependen Profit

Distribution Management (PDM)

Profit Distribution Management (PDM) merupakan aktivitas yang dilakukan manajer dalam mengelola pendistribusian laba untuk memenuhi kewajiban bagi hasil bank syari’ah kepada nasabahnya. Untuk menghitung Profit Distribution Management (PDM) yang mengacu pada suku bunga dapat digunakan Asset Spread. Asset Spread adalah Absolute Spread antara Return On Asset (ROA) dan average Return

Asset Spread = |(ROA - Average ROIAH)|

41 Nama

Variabel

Defenisi

Operasional Rumus Skala

On Investment Account Holder (ROIAH) yang merupakan rata-rata return bagi hasil bagi nasabah atau deposan nya.

Variabel Independen Kecukupan

Modal (KM)

Kecukupan Modal menggambar kan kemampuan bank dalam mempertahankan modal yang mencukupi untuk menutup risiko kerugian yang mungkin timbul dari penanaman dana dalam aset produktif yang mengandung risiko, serta untuk pembiayaan dalam aset tetap dan investasi. Capital Adequacy Ratio (CAR) merupakan rasio yang digunakan untuk mengukur kecukupan modal. Semakin besar rasio ini, maka kesehatan bank dikatakan membaik. Hal ini dikarenakan besar modal yang dimiliki bank mampu menutupi risiko kerugian yang timbul dari penanaman dana.

Modal Bank

Efektivitas Dana Pihak Ketiga merupakan cerminan dari fungsi intermediasi bank, yaitu dalam menyalurkan dana pihak ketiga ke pembiayaan. Effectiveness of Depositors Funds dihitung meng gunakan Financing to Deposit Ratio (FDR). Semakin tinggi rasio ini (menurut Bank Indonesia 85%-100%), semakin baik tingkat kesehatan bank karena pembiayaan yang disalurkan bank lancar sehingga pendapatan bank semakin meningkat.

Risiko Pembiayaan menunjukkan tingkat permasalahan pembiayaan yang dihadapi oleh bank syari’ah. Risiko Pembiayaan dapat diukur dengan rasio Non Performing Financing (NPF). Non Performing

NPF =

Total Pembiayaan Bermasalah x100% Total Pembiayaan

42 Nama

Variabel

Defenisi

Operasional Rumus Skala

Financing merupakan rasio untuk mengukur kemampuan bank dalam menjaga risiko kegagalan peng- embalian pembiayaan oleh debitur. Proporsi

Dana Pihak Ketiga (PDPK)

Dana pihak ketiga merupakan dana yang dipercayakan masyarakat kepada bank berdasarkan perjanjian penyimpanan dana. PDPK merupakan salah satu faktor yang memberikan informasi yang dapat menggambarkan seberapa besar bank syari’ah itu membutuhkan dana dari para nasabahnya. Jika dana tidak cukup maka bank syari’ah tidak mampu melakukan kegiatan operasionalnya. efisiensi dan kemampuan bank dalam melakukan kegiatan operasionalnya. Menurut Bank Indonesia Semakin kecil BOPO menunjukkan semakin efisien bank dalam menjalankan aktivitas usahanya. Perhitungan rasio BOPO berdasarkan Surat Edaran Bank Indonesia Nomor 3/30/DPNP tanggal 14 Desember 2001, yaitu: yang dapat diklasifikasi besar kecil perusahaan dengan berbagai cara, antara lain: total aktiva, log size, nilai pasar saham, dan lain-lain. Ukuran bank adalah Salah satu penentu internal karena ekspansi perusahaan adalah tanggung jawab manajemen bank. Ukuran bank merupakan ukuran atau besarnya aset yang dimiliki perusahaan. Pengukuran terhadap ukuran bank diproksikan dengan nilai logaritma natural dari total asset.

43 3.6 Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini adalah Data Sekunder. Data sekunder adalah Data yang diperoleh dari media elektronik atau secara tidak langsung dari sumbernya dan bukan diusahakan sendiri oleh penulis atau peneliti. Penggunaan data sekunder memberikan jaminan tidak adanya manipulasi data yang dapat mempengaruhi hasil penelitian. Data yang digunakan dalam penelitian ini berasal dari laporan keuangan tahunan Bank Umum Syari’ah (BUS) selama

periode 2011-2014, yang dapat diakses langsung melalui situs Bank Indonesia (www.bi.go.id) atau situs masing-masing bank syari’ah yang dijadikan sampel penelitian.

Jenis laporan yang digunakan penulis menggunakan data eksternal, antara lain Neraca Keuangan, Laporan Laba-Rugi, Laporan Kualitas Aktiva produktif, Perhitungan Kewajiban Penyediaan Modal Minimum dan Ikhtisar Keuangan. Sumber penunjang lainnya berupa jurnal yang diperlukan dan sumber-sumber lain yang dapat digunakan dalam penelitian ini.

3.6 Metode Analisis Data

3.7.1 Analisis Statistik Deskriptif

44 3.7.2 Uji Asumsi Klasik

Karena data yang digunakan adalah data sekunder, maka untuk menentukan ketepatan model perlu dilakukan pengujian atas beberapa asumsi klasik yang mendasari model regresi. Pengujian asumsi klasik yang digunakan dalam penelitian ini meliputi uji normalitas, multikolinearitas, autokorelasi, dan heteroskedatisitas. Masing-masing pengujian asumsi klasik tersebut secara rinci dapat dijelaskan sebagai berikut:

3.7.2.1Uji Normalitas

Ghozali (2011) menyatakan bahwa

Uji normalitas bertujuan untuk menguji apakah dalam model regresi, variabel pengganggu atau residual memiliki distribusi normal. Seperti diketahui bahwa uji T dan F mengasumsikan bahwa nilai residual mengikuti distribusi normal. Kalau asumsi ini dilarang maka uji statistik menjadi tidak valid untuk jumlah sample kecil. Ada dua cara untuk mendeteksi apakah residual berdistribusi normal atau tidak yaitu dengan analisis grafik atau uji statistik dengan tes One Sample Kolmogorov-Smirnov. Dalam penelitian ini, uji normalitas dilakukan dengan uji statistic Kolmogorov-Smirnov. Dalam uji One Sample Kolmogorov – Smirnov Test, residual yang mempunyai Asymp. Sig (2-tailed) dibawah tingkat signifikan sebesar 0,05 (probabilitas < 0,05) diartikan bahwa variabel tersebut memiliki distribusi tidak normal dan sebaliknya.

3.7.2.2Uji Multikolinearitas

Ghozali (2011) menyatakan bahwa

45 independen. Jika variabel independen saling berkorelasi, maka variabel-variabel ini tidak ortogonal. Variabel ortogonal adalah variabel independen yang nilai korelasi antar sesama variabel independen sama dengan nol. Multikolinearitas, dapat dilihat dari nilai tolerance dan lawannya variance inflation factor (VIF). Nilai cut-off yang umum dipakai untuk menunjukkan adanya multikolinearitas adalah nilai tolerance < 0,10 atau sama dengan nilai VIF > 10.

3.7.2.3Uji Autokorelasi

Ghozali (2011) menyatakan bahwa

Uji autokorelasi bertujuan untuk menguji apakah dalam sebuah model regresi linier ada korelasi antara kesalahan pengganggu (eror) pada periode 1 dengan kesalahan penggangu pada periode t-1 (periode sebelumnya). Jika ada berarti terdapat autokorelasi. Gejala ini menimbulkan konsekuensi, yaitu interval keyakinan menjadi lebih lebar serta varians dan kesalahan standar akan ditafsir terlalu rendah. Data yang baik adalah regresi yang bebas dari autokorelasi. Pendekatan yang sering digunakan untuk menguji ada tidaknya autokorelasi adalah uji Durbin-Watson dan Run test. Jika nilai signifikansi > 0,05 maka tidak terjadi autokorelasi dalam model regresi.

3.7.2.4Uji Heteroskedastisitas

Ghozali (2011) menyatakan bahwa

46 3.7.3 Uji Hipotesis

Untuk memudahkan perhitungan dalam penelitian ini, maka digunakan Uji - F, Uji - t dan uji koefisien determinasi.

3.7.3.1 Uji - F

Pengujian ini bertujuan untuk mengetahui apakah variabel independen secara bersama-sama (simultan) mempengaruhi variabel dependen secara signifikan. Pengujian ini menggunakan uji - F yaitu dengan membandingkan F hitung dengan F tabel. Uji ini dilakukan dengan syarat:

a. Bila F hitung < F tabel maka H0 diterima dan ditolak Ha, artinya bahwa secara bersama-sama variabel independen tidak berpengaruh terhadap variabel dependen;

b. Bila F hitung > F tabel, maka H0 ditolak dan menerima Ha, artinya bahwa secara bersama-sama variabel independen berpengaruh terhadap variabel dependen.

Pengujian ini juga dapat menggunakan pengamatan nilai signifikan F pada tingkat α yang digunakan (penelitian ini menggunakan tingkat α sebesar 5%). Analisis ini didasarkan pada

perbandingan antara nilai signifikansi F dengan nilai signifikansi 0,05 dengan syarat sebagai berikut: