ANALISIS SOLUTIF PENYELESAIAN PEMBIAYAAN BERMASALAH DI BANK...

Analisis Solutif Penyelesaian Pembiayaan

Bermasalah di Bank Syariah: Kajian Pada

Produk Murabahah di Bank Muamalat

Indonesia Banda Aceh

Azharsyah Ibrahim1*

Arinal Rahmati2

1,2Fakultas Ekonomi dan Bisnis Islam UIN Ar-Raniry Banda Aceh

*1azharsyah@ar-raniry.ac.id

2arinalrahmati@gmail.com

Abstrak

Artikel ini bertujuan untuk mengkaji faktor-faktor penyebab terjadinya pembiayaan bermasalah di Bank Muamalat Indonesia (BMI) Banda Aceh dan kebijakan yang diambil untuk menyelesaikan persoalan tersebut. Secara khusus, artikel ini juga mengkaji keefektifan kebijakan tersebut dalam mereduksi pembiayaan bermasalah di BMI Banda Aceh. Penelitian ini diharapkan dapat menjadi framework atau model bagi bank syariah lain yang memiliki permasalahan yang sama. Data untuk penelitian ini dikumpulkan melalui wawancara mendalam dan studi dokumentasi yang kemudian dianalisis secara kualitatif. Hasil penelitian menunjukkan bahwa faktor penyebab pembiayaan murabahah bermasalah berasal dari 1) nasabah, 2) internal bank dan 3) faktor iktif. Kebijakan yang diterapkan sangat komprehensif mulai dari pencegahan sampai dengan penyelesaian. Teknis penyelesaian dilakukan

Abstrak

Volume 10 Nomor 1 2017

E-ISSN: 2502-3993

dengan metode on the spot, somasi, penagihan, restrukturisasi, penjualan jaminan, dan melakukan write off serta adanya penetapan terhadap denda. Selain itu, BMI juga mempunyai pola-pola kebijakan internal yang secara langsung tidak diatur secara detail oleh otoritas keuangan seperti pembentukan tim remedial yang khusus menangani pembiayaan bermasalah.

Kata Kunci: NPF, Murabahah, Pembiayaan Bermasalah, BMI.

Abstract

This article aims to study the triggering factors of inancing problems in BMI Banda Aceh and the policies taken to

resolve the issues. In particular, the article also examines the

effectiveness of applying these policies in reducing inancing problems in BMI Banda Aceh. This research is expected to be a framework or model for other Islamic banks that have similar problems. The data was collected using an in-depth interview and documentation study. In analyzing data, this article utilized descriptive analysis method with qualitative approach. The indings show that inacing problems at BMI were triggered by 1) customers, 2) internal bank, and 3) ictitious factors. BMI applied a comprehensive policy to solve the problems starting from prevention to the culmination. The resolving techniques consist of ‘on the spot’, summons, billing, restructuring, collateral selling and written off, and penalty charging. In addition, BMI has also applied internal policy to the case that was not regulated by the inancial authority such as the establishment of Remedial Team that was speciically formed to handle inancing problems.

1. PENDAHULUAN

Tunggakan pembayaran pembiayaan masih menjadi masalah yang serius pada perbankan di Indonesia, baik yang syariah maupun konvensional. Menurut Bank Indonesia (2015), jumlah tunggakan pembayaran perbankan Indonesia pada semester I 2015 berada pada kisaran 11,58%. Penunggakan sebesar itu berdampak pada

penurunan proitabilitas

sehingga permintaan pembiayaan dalam rangka

ekspansi bisnis menjadi terbatas. Tidak hanya itu, perlambatan pertumbuhan pembiayaan juga berimplikasi pada peningkatan jumlah Non Performing Financing (NPF) dari 2.16% menjadi 2.56%.

Besarnya NPF tersebut merupakan dampak dari besarnya alokasi yang disediakan oleh perbankan untuk pembiayaan tanpa dibarengi manajemen risiko yang baik di hampir semua provinsi di Indonesia, termasuk Aceh. Sebagai contoh, dari total aset perbankan konvensional di Aceh pada tahun 2015, sebanyak 64,10% diperuntukkan bagi kredit. Hal yang sama juga terjadi pada perbankan syariah dimana dari Rp. 5,6 triliun aset perbankan syariah, Rp. 2,94 triliun atau 52,5% dialokasikan untuk pembiayaan. Besarnya

pembiayaan memperbesar risiko terhadap kualitas pembiayaan pada perbankan. Khusus untuk perbankan syariah di Aceh, rasio pembiayaan bermasalah terhadap total pembiayaan adalah 5,81 %, berada di atas batas aman yang ditetapkan oleh otoritas keuangan yaitu 5% (Bank_Indonesia, 2016). Hal ini menjadi peringatan bagi perbankan syariah, khususnya di Aceh agar adanya perbaikan manajemen risiko pembiayaan.

Selain itu, kondisi perekonomian Indonesia pada medio 2015 yang tidak

stabil juga ikut berimbas pada tunggakan pembiayaan di sektor perbankan termasuk perbankan syariah. Salah bank syariah yang terkena imbas tersebut adalah Bank Muamalat Indonesia (BMI) yang memaksa mereka menutup sejumlah kantor cabang pembantu (KCP) di sejumlah daerah termasuk Aceh dan melakukan pemutusan hubungan kerja (PHK) karyawan agar fungsi layanan kantor dan kinerja perusahaan dapat terus dioptimalkan (Juksal, 2016). Data lain yang ikut mendukung hal ini adalah turunnya peringkat kesehatan BMI dari stabil menjadi negatif akibat dari meningkatnya tren pembiayaan dengan kategori kolektabilitas 2 (dalam perhatian khusus) (Pratiwi, 2015).

imbas dari besarnya alokasi pembiayaan tanpa dukungan manajemen risiko yang memadai. Hasil penelitian pendahuluan menunjukkan bahwa BMI mengalokasikan 49,56% dari total aset untuk pembiayaan. Menurut data internal BMI Banda Aceh, dari jumlah tersebut, 34% dana dialokasikan untuk pembiayaan murabahah. Secara teoritis semakin besarnya persentase yang dialokasikan untuk suatu pembiayaan maka semakin rentan pula terhadap munculnya

pembiayaan bermasalah. Data internal BMI Banda Aceh menunjukkan bahwa dalam tahun 2015 persentase pembiayaan bermasalah adalah sebesar 7,05% yang merupakan akumulasi dari jumlah kolektabilitas 3 (kurang lancar) sampai kolektabilitas 5 (macet). Untuk murabahah sendiri, total pembiayaan bermasalahnya mencapai 5,17%, melebihi batas aman 5% yang ditetapkan pemerintah.

Oleh karena itu, artikel ini bertujuan untuk mengkaji faktor-faktor penyebab terjadinya pembiayaan bermasalah di BMI Banda Aceh dan kebijakan yang diambil untuk menyelesaikan persoalan tersebut. Secara khusus, artikel ini juga mengkaji keefektifan kebijakan tersebut dalam mereduksi pembiayaan bermasalah di BMI Banda Aceh. Penelitian ini diharapkan dapat

menjadi framework atau model bagi bank syariah lain yang memiliki permasalahan yang sama.

2. KAJIAN LITERATUR

Beberapa penelitian mengenai kebijakan bank

terhadap penyelesaian pembiayaan bermasalah pada

produk murabahah telah dilakukan oleh sejumlah peneliti. Listanti, Dzulkirom, dan Topowijono (2015), misalnya, mengkaji tentang upaya penanganan pembiayaan murabahah bermasalah pada lembaga keuangan syariah khususnya Baitul Mal wa Tamwil (BMT). Hasil penelitian ini menunjukkan bahwa kebijakan yang dilakukan dengan lebih mengedepankan prinsip syariah dan tindakan manusiawi meskipun hasil kurang optimal.

Penelitian lainnya dilakukan oleh Faozah dan Abdul Fattah (2015) yang menganalisis penanganan pembiayaan bermasalah pada akad murabahah. Penelitian ini bertujuan untuk memecahkan beberapa permasalahan yang mempengaruhi pembiayaan bermasalah dan cara menangani

pembiayaan bermasalah produk murabahah pada KJKS

faktor yang mempengaruhi pembiayaan bermasalah adalah faktor karakter nasabah,

keadaan ekonomi, pengelolaan usaha yang kurang profesional serta kurang telitinya pihak BMT dalam menganalisis data calon nasabah. Pembiayaan bermasalah ditangani dengan cara kekeluargaan yaitu dengan pendekatan khusus kepada nasabah yang bermasalah sehingga bersedia melunasi semua sisa angsurannya.

Selanjutnya, Amnawaty dan Liana (2014), mengkaji aspek hukum dalam penyelesaian pembiayaan murabahah bermasalah. Penelitian ini merupakan penelitian hukum normatif terapan dengan menggunakan metode deskriptif dengan pendekatan applied process study. Hasil penelitian menunjukkan bahwa yang menjadi faktor penyebab pembiayaan murabahah bermasalah terdiri dari faktor

internal bank, faktor internal nasabah debitur, dan faktor eksternal. Upaya yang ditempuh untuk menangani pembiayaan murabahah bermasalah terbagi menjadi dua kategori yaitu upaya penyelamatan (rescue) dan upaya penyelesaian. Dari ketiga penelitian menunjukkan adanya kesamaan dari segi faktor yang mempengaruhi pembiayaan bermasalah, yaitu faktor eksternal bank,

yaitu nasabah dan juga faktor internal bank sendiri. Sementara penyelesaiannya dilakukan secara bervariasi.

Perbedaan ketiga penelitian tersebut dengan kajian

artikel ini adalah dari pemilihan objek kajian, yaitu BMT berbanding dengan bank umum syariah. Dengan begitu, hasil penelitian ini diharapkan dapat menghasilkan solusi yang lebih tepat bagi lembaga-lembaga keuangan syariah lainnya. Selain itu, perbedaan lainnya terletak pada pendekatan terhadap penyelesaian pembiayaan bermasalah dimana penelitian ini melakukan kategorisasi jenis pembiayaan bermasalah sehingga menunjukkan hasil yang lebih komprehensif.

a. Pembiayaan Murabahah

Pada perjanjian murabahah, bank membiayai pembelian barang yang dibutuhkan oleh nasabah dengan membelinya dari pemasok dan menjual kembali kepada nasabah dengan penambahan keuntungan. Dengan kata lain, penjualan barang oleh bank kepada nasabah dilakukan atas dasar cost-plus proit, yaitu harga ditambah keuntungan (Sjahdeini, 2005). Jenis jual beli dalam akad ini memberikan keuntungan yang pasti dan dapat ditentukan besarnya.

Karena pembiayaan murabahah termasuk ke dalam pembayaran jangka panjang, maka pihak bank harus lebih jeli dalam menganalisis pemberian pembiayaan karena keputusan tersebut menyangkut pengeluaran dana sekarang dengan harapan untuk dapat memperoleh pendapatan di waktu mendatang (Halim, 2005).

b. Pembiayaan Bermasalah

Secara umum pengertian pembiayaan bermasalah adalah pembiayaan yang diakibatkan oleh nasabah

yang tidak menempati jadwal pembayaran angsuran dan tidak

memenuhi persyaratan yang tertuang dalam akad. Mahmoeddin (2001) mengemukakan pengertian pembiayaan bermasalah

lebih spesiik lagi, yaitu

pembiayaan bermasalah adalah pembiayaan kurang lancar, di mana nasabahnya tidak memenuhi persyaratan yang telah dituangkan dalam akad, pembiayaan yang tidak menempati jadwal angsuran, sehingga terjadinya penunggakan, pembiayaan bermasalah adalah pembiayaan yang tidak menempati janji pembayaran, sehingga memerlukan tindakan hukum untuk menagihnya, kemudian Mahmoeddin juga menyimpulkan bahwa pembiayaan bermasalah adalah pembiayaan yang berpotensi untuk merugikan bank sehingga berpengaruh terhadap kesehatan bank itu sendiri.

Selanjutnya Djamil (2014) menerangkan pembiayaan bermasalah adalah pembiayaan yang kualitas pembayarannya berada dalam kategori kurang lancar, diragukan, dan macet. Menurut Bank Indonesia dalam PBI No. 5/7/2003, penilaian

dan klasiikasi kualitas

yaitu lancar (kolektabilitas 1), dalam perhatian khusus (kolektabilitas 2), kurang lancar (kolektabilitas 3), diragukan (kolektabilitas 4), dan macet (kolektabilitas 5) (Bank_Indonesia, 2003).

Kualitas pembiayaan pada hakikatnya didasarkan atas risiko terhadap kepatuhan nasabah dalam memenuhi kewajibannya. Hal ini sebagaimana mengacu pada ketentuan PBI No. 9/9/PBI/2007 dan PBI No. 10/24/PBI/2008 tentang penetapan kualitas pembayaran, yang mana kualitas pembayaran dinilai berdasarkan aspek prospek usaha, kinerja nasabah dan kemampuan membayar. Penetapan kualitas tersebut dilakukan dengan

m e m p e r t i m b a n g k a n

materialitas dan

signiikan dari faktor

penilaian komponen serta relevansinya dari faktor penilaian terhadap karakteristik ketepatan pembayaran angsuran nasabah tersebut. Pembiayaan bermasalah

cenderung lebih berisiko terjadi pada produk-produk dengan persentase alokasi dana yang tinggi seperti pembiayaan murabahah.

Secara spesiik,

risiko yang terjadi pada

pembiayaan murabahah di antaranya terkait dengan barang yang timbul karena kehilangan atau kerusakan dari waktu pembelian sampai waktu pengiriman. Kemudian risiko yang terkait dengan nasabah terkait dengan penolakan atau pembatalan pembelian barang oleh nasabah. Selanjutnya risiko yang terkait dengan

pembayarannya yang terjadi apabila nasabah tidak membayar penuh atau sebagian dari uang muka, sebagaimana yang telah direncanakan dalam kontrak pembiayaan (Saeed, 2004).

Selanjutnya, menurut Ismail (2013) risiko pembiayaan murabahah yang terjadi dari peminjam adalah tertunda atau k e t i d a k m a m p u a n

peminjam memenuhi k e t e n t u a n - k e t e n t u a n

dalam akad sehingga dana yang disalurkan tidak sepenuhnya kembali. Kondisi ini menimbulkan permasalahan berantai dalam pelaksanaan operasional bank, mulai dari

tidak terealisasinya target penyaluran dana sampai dengan pendapatan laba yang lebih kecil. Akibatnya

bank mengalami deisit, dan

yang menginvestasikan modalnya.

c. Indikasi Pembiayaan Bermasalah

P e m b i a y a a n

bermasalah biasanya muncul secara bertahap dengan didahului oleh beberapa gejala (red lags). Menurut Mahmoeddin (2001) gejala-gejala tersebut berupa:

a). Perilaku Rekening (Account Attitudes)

Perilaku rekening nasabah dapat memberikan indikasi tentang gejala awal munculnya masalah, misalnya saldo rekening

sering mengalami overdraf, saldo giro

rata-rata menurun, terjadi penurunan saldo secara drastis, pembayaran pokok angsuran tersendat-sendat, jadwal pencairan dana pembiayaan tidak sesuai dengan akad pembiayaan,

sering mengajukan permintaan penundaan atau

perpanjangan pembayaran, penyimpangan penggunaan pembiayaan, mengajukan penambahan pembiayaan,

dan mengajukan penjadwalan ulang pembiayaan.

b). Perilaku Laporan K e u a n g a n (Financial Statement Attitudes)

Berdasarkan perilaku laporan keuangan, gejala pembiayaan bermasalah dapat berupa penurunan likuiditas, penurunan perputaran modal pembiayaan, peningkatan

piutang, penurunan perputaran persediaan, penurunan rasio aktiva lancar terhadap aktiva total, penurunan aktiva tetap, penjualan meningkat namun laba menurun, debt equity ratio meningkat, utang jangka panjang meningkat tajam, muncul hutang dari bank lain, rasio keuntungan terhadap aset menurun, laporan keuangan sering terlambat, laporan keuangan tidak diaudit, persentase laba terhadap aktiva menurun, laporan keuangan direkayasa, harga penjualan terlalu rendah dan berada di bawah titik impas.

c). Perilaku Kegiatan Bisnis (Business Activities Attitudes)

Dalam kategori ini, gejala pembiayaan bermasalah ditandai dengan penurunan supply

pelanggan memburuk, harga jual terlampau rendah, kehilangan hak sebagai distributor, kehilangan pelanggan utama, mulai terlibat spekulasi bisnis, hubungan dengan bank semakin renggang, enggan dikunjungi, keterlibatan dengan usaha lain, ada informasi negatif dari pihak lain, ada klaim dari pihak ketiga, ada pemogokan buruh, nilai agunan menurun, nasabah alih usaha pokok, mencari pinjaman baru.

d). Perilaku Nasabah ( C u s t o m e r Attitudes)

Gejala pembiayaan bermasalah yang muncul dalam kategori diantaranya:

kesehatan nasabah memburuk, terjadi sengketa

rumah tangga, telepon dari bank sering tidak dijawab,

nasabah mempunyai kegiatan tertentu, dan

lain-lain.

e). P e n a n g a n a n P e m b i a y a a n Bermasalah

Dalam rangka menimalisir pembiayaan bermasalah, perlu diambil langkah-langkah untuk penanganan pembiayaan tersebut berdasarkan pada

kelancaran pembayarannya. Menurut Usanti (2014), ada beberapa strategi yang dapat dilakukan, yaitu: pertama, melanjutkan hubungan dengan nasabah. Strategi ini dilakukan apabila nasabah dinilai kooperatif dan masih memiliki prospek usaha, serta melakukan langkah-langkah restrukturisasi (rescheduling, reconditioning atau restructuring). Dalam kondisi ini, pihak bank akan menghubungi nasabah dan memberitahukan perihal rencana restrukturisasi

atas pembiayaannya. Pihak bank akan melakukan penghimpunan data dan informasi lengkap atas nasabah yang pembiayaannya bermasalah. Kemudian dilakukan evaluasi/analisa restrukturisasi berdasarkan strategi penyelamatan yang ditetapkan melalui kesepakatan bersama. Kedua, memutuskan hubungan dengan nasabah jika dinilai tidak lagi kooperatif dan/ atau sudah tidak memiliki prospek usaha. Penyelesaian pembiayaan dilakukan melalui: penyerahan agunan/ aset yang berupa

eksekusi objek jaminan dan gugatan perdata.

(2013), yaitu melalui tindakan penyelamatan berupa restrukturisasi pembiayaan dalam rangka

membantu nasabah untuk menyelesaikan kewajibannya, melalui: 1) penjadwalan kembali (rescheduling), 2) persyaratan kembali (reconditioning), dan 3) penataan kembali (restructuring). Jika strategi di atas tidak berhasil, menurut

Ariin (2003) ada beberapa

langkah penyelesaian yang dapat ditempuh, yaitu 1) novasi, yaitu penghapusan perikatan lama dengan memunculkan perikatan baru, 2) kompensasi, yaitu pembelian barang agunan oleh bank yang pembayarannya diperhitungkan sebagai pelunasan kewajiban/ hutang nasabah, dan 3) likuidasi, yaitu penjualan agunan yang hasilnya digunakan untuk melunasi kewajiban nasabah kepada bank, baik dilakukan oleh nasabah maupun bank. Ketika semua strategi di atas tidak berhasil, penyelesaian

melalui pengadilan merupakan cara terakhir

yang dapat ditempuh oleh bank untuk menyelesaikan pembiayaan bermsalah.

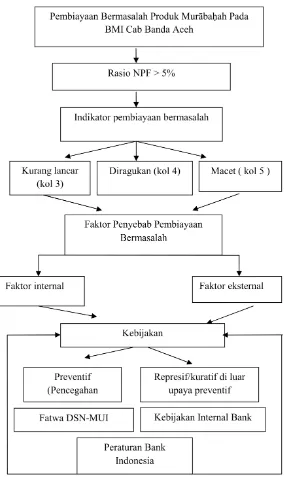

f). Kerangka Teori

Penjelasan di atas

merupakan landasan teoritis yang berhubungan dengan pembiayaan bermasalah khususnya tentang faktor-faktor yang menyebabkan terjadinya pembiayaan bermasalah pada institusi perbankan syariah dan beberapa kebijakan yang diterapkan untuk menyelesaikannya. Dalam penelitian ini, landasan teori tersebut digunakan untuk menganalisis masalah yang terjadi pada BMI Cabang Banda Aceh dan kebijakan yang diambil untuk menyelesaikan pembiayaan

bermasalah tersebut. Secara ringkas, kerangka konseptual penelitian ini dapat dilihat pada Gambar 1.

3. M E T O D E

PENELITIAN

Penelitian ini menggunakan pendekatan

kualitatif dengan metode deskriptif. Data yang digunakan berasal dari data primer dan sekunder. Data primer diperoleh secara langsung dengan mewawancarai karyawan yang menangani isu

pembiayaan bermasalah dengan keterlambatan pembayaran angsuran melebihi 90 hari. Sedangkan

4. HASIL DAN PEMBAHASAN

a. Kriteria Pembiayaan Bermasalah pada BMI

Berdasarkan hasil wawancara dengan pihak Internal Remedial BMI Banda Aceh, kriteria pembiayaan murabahah bermasalah

dapat diklasiikasikan

sebagai berikut:

1). Nasabah yang telah jatuh tempo dan tidak membayar angsuran pinjamannya sampai 90 hari.

2). Meningkatnya jumlah pembiayaan dari lancar menjadi bermasalah.

3). Pengakuan nasabah itu sendiri ketika telah jatuh tempo pembayaran.

Dari kriteria tersebut, pihak bank kemudian menentukan pendekatan yang tepat untuk digunakan, diantaranya dengan: 1) pembinaan, 2) pengamatan administratif, 3) pemantauan kelapangan langsung, 4) memperoleh informasi dari pihak lain, dan 5) negosiasi.

Tujuan melakukan berbagai pendekatan dan

monitoring tersebut untuk memperoleh data mengenai

prospek usaha nasabah dengan memperhatikan perkembangan dan cash lownya sehingga dapat bertahan dalam kurun waktu tertentu.

b. Faktor-Faktor Penyebab Terjadinya Pembiayaan Bermasalah Produk Murabahah Pada BMI Cab. Banda Aceh

Hasil kajian lapangan

menunjukkan bahwa pembiayaan murabahah bermasalah di BMI Banda Aceh disebabkan oleh tiga faktor, yaitu internal, eksternal dan iktif Faktor internal merupakan faktor yang terdapat dalam internal BMI sendiri yang dipicu oleh beberapa hal, yaitu:

1). Kelemahan dalam analisis pembiayaan

Pihak BMI kurang cermat dalam menganalisis dan melakukan penilaian kelayakan pembiayaan sehingga tidak sesuai dengan prosedur yang telah ditetapkan.

2). Jumlah pembiayaan yang direalisasikan

dengan kebutuhan riel nasabah. Secara umum, kondisi ini disebut sebagai under-inancing (pembiayaan di bawah kebutuhan nasabah) dan over-inancing (pembiayaan melebihi dari keperluan ekspansi usaha nasabah). Dalam kondisi under-inancing, nasabah kesulitan dalam mengembangkan usahanya sehingga mencari tambahan modal dari pihak lain sebagai solusinya. Konsekuensinya, nasabah harus membayar dua buah angsuran dalam waktu yang bersamaan. Ketika pengembangan usahanya tidak berjalan baik, nasabah mengalami kesulitan untuk melunasi angsuran pembiayaannya. Sedangkan jika terjadi over-inancing, nasabah menggunakannya untuk keperluan di luar usaha sehingga nasabah kesulitan untuk mengembalikannya karena besarnya modal tidak seimbang dengan keuntungan yang diperoleh.

3). Jangka waktu pembayaran

Faktor lain adalah

kebijakan terhadap penetapan jangka waktu

pembayaran yang sangat mempengaruhi kelancaran pembayaran itu sendiri.

Pembayaran jangka

panjang, misalnya, pada dasarnya bertujuan untuk memberikan keringanan kepada nasabah dalam memenuhi kewajibannya, tetapi faktanya sebagian nasabah malah sering melalaikannya karena menganggap enteng. Sementara itu jika dilakukan

dalam jangka pendek akan berefek kepada cash low nasabah karena mereka relatif terburu-buru dalam memasang target sehingga

memberatkan dalam pelunasannya.

4). Kurang optimalnya kontrol dari pihak bank dan marketing

keterlambatan pembayaran.

5). Kurang optimalnya dalam penyaringan risiko

Faktor selanjutnya adalah sistem penyaringan risiko yang tidak berjalan dengan baik. Walaupun permintaan terhadap murabahah lebih tinggi dibandingkan dengan produk lainnya, tetapi pihak

BMI tidak membuat skala risiko yang akan terjadi di dalam akad ini.

6). Kurangnya tenaga profesional di bidang yang relevan

Faktor lain yang tidak kalah pentingnya adalah kurangnya sumber daya manusia untuk bidang recovery inancing. Pekerjaan ini memerlukan dedikasi yang tinggi terhadap perusahaan serta wawasan yang luas terhadap kebijakan penyelesaian pembiayaan bermasalah.

Faktor nasabah merupakan faktor-faktor yang

berasal dari kelemahan atau kesalahan dari pihak nasabah yang antara lain dipicu oleh:

1). Adanya iktikad tidak baik dari nasabah

Adanya iktikad

tidak baik terindikasi dari seringnya terjadi penundaan pembayaran walaupun secara pengamatan nasabah mampu untuk membayar. Fakta yang sering terjadi adalah keuntungan yang didapat nasabah dari usaha seharusnya disisihkan untuk pembayaran angsuran, tetapi digunakan untuk keperluan lain.

2). Pendapatan nasabah yang menurun

Penurunan pendapatan nasabah disebabkan oleh kurang berkembangnya usaha yang dijalankan. Fakta lapangan menunjukkan bahwa hal ini diakibatkan oleh berbagai faktor, diantaranya kurangnya promosi terhadap produk yang dijual, kurangnya kecakapan dalam mengelola usaha, faktor ekonomi yang tidak stabil, dan lain sebagainya.

3). Musibah yang dialami nasabah

Musibah yang biasa dialami nasabah adalah penipuan oleh rekan kerja,

terjadinya kebakaran tempat usaha dan musibah

kematian.

nasabah

Faktor ini terjadi karena kurangnya pengetahuan nasabah terhadap usahanya

secara spesiik. Fakta di

lapangan menunjukkan bahwa sebagian nasabah terjun ke usaha tertentu bukan didasarkan pada keahlian profesionalnya, tetapi hanya ikut-ikutan ketika melihat keberhasilan orang lain.

5). Kecerobohan nasabah dalam penggunaan dana

Dalam pengajuan pembiayaan, yang tertera di surat pengajuan adalah penggunaan dana untuk modal kerja berupa pembelian alat-alat kebutuhan usaha. Dalam

praktiknya, ketika dana tersebut sudah dicairkan, nasabah menggunakannya untuk hal-hal lain, seperti

keperluan konsumtif (peralatan rumah tangga, pangan dan lainnya). Oleh karena itu, bank perlu mengontrol penggunaan dana secara serius dengan meminta laporan anggaran pembelanjaan nasabah. Kasus seperti ini terjadi karena pembelian barang yang seharusnya menjadi tanggung jawab bank diwakilkan kepada nasabah,

sehingga berpeluang terjadinya penyimpangan penggunaan dana.

Sedangkan faktor

iktif merupakan

faktor-faktor yang diakibatkan oleh adanya manipulasi terhadap permohonan pembiayaan dan jaminan, baik yang dilakukan oleh nasabah maupun bank. Bentuk-bentuk manipulasi yang pernah terjadi pada BMI Banda Aceh adalah sebagai berikut:

1). Fiktif pembiayaan

Fiktif pembiayaan adalah penipuan yang sengaja dilakukan oleh nasabah dalam mengambil pembiayaan. Hal sepertinya terjadi ketika nasabah mengajukan permohonan

pembiayaan, tetapi peruntukannya bagi orang lain. Secara prinsip,

pemanfaatan dana tersebut harus dilakukan oleh nasabah yang mengajukan pembiayaan, tetapi fakta di lapangan tidak demikian. Di sinilah awal mulanya terjadi

pembiayaan iktif sehingga

memunculkan masalah penagihan ketika terjadi penunggakan pembayaran.

2). Faktor iktif terhadap jaminan

disyaratkan dalam akad yang dilakukan baik oleh nasabah maupun bank.

a) Fiktif jaminan terjadi ketika nasabah mengajukan pembiayaan dengan melampirkan

jaminan atau sertiikat milik

orang lain yang dirubah menjadi atas nama nasabah tersebut. Berdasarkan fakta

di lapangan, sertiikat

yang dilampirkan biasanya milik salah satu anggota keluarganya yang dirubah namanya untuk keperluan pengajuan pembiayaan saja tanpa proses jual beli yang sebenarnya. Ketika terjadi pembiayaan bermasalah, pihak bank kesulitan untuk mengeksekusi agunan tersebut.

b). Fiktif jaminan juga bisa disebabkan oleh faktor internal bank. Kasus ini dipicu ketika ada nasabah yang tidak layak untuk mendapatkan pembiayaan menghubungi oknum tertentu dalam internal bank. Mereka membuat deal agar pengajuan tersebut dapat diterima dan oknum tersebut akan mendapatkan besaran tertentu dari pembiayaan tersebut. Hal ini terjadi karena tidak semua karyawan yang bekerja pada bank tersebut

mempunyai dedikasi

dan loyalitas yang tinggi terhadap perusahaannya. Selain itu, tidak semua karyawan mengetahui dan sepenuhnya memahami serta menguasai kode etik dan SOP perbankan syariah.

c. Kebijakan Pembiayaan Bermasalah Produk Murabahah Pada BMI

Pada tahapan penyelesaian pembiayaan

bermasalah, pihak BMI terlebih dahulu melakukan beberapa tindakan terhadap nasabah yang dianggap masih memiliki prospek usaha yang baik. Pada tahapan selanjutnya baru dilakukan terhadap nasabah yang memiliki prospek yang tidak baik. Adapun kebijakan yang dilakukan BMI terhadap pembiayaan

bermasalah dengan kolektabilitas 3 sampai kolektabilitas 5 adalah:

1). Penyelesaian Melalui On The Spot (OTS)

Kebijakan ini dilakukan dengan cara

prospek usaha dan keadaan ekonomi nasabah untuk menentukan apakah bisa menutupi sisa angsurannya.

2). Penyelesaian Melalui Penagihan

Penagihan pembiayaan merupakan kegiatan yang dilakukan oleh BMI untuk memperoleh kembali dana yang telah dipinjamkan kepada nasabah sebagai pokok dari pembayaran yang telah jatuh tempo. Tujuannya adalah untuk menjaga dan memelihara kedisiplinan dan ketertiban pelaksanaan pembayaran kewajiban nasabah sesuai dengan jadwal pembayaran cicilan yang tertuang dalam akad. Selain itu, penyelesaian ini juga dilakukan sebagai bentuk antisipasi dari pihak bank akan kerugian yang diakibatkan dari tertundanya kewajiban nasabah.

3). Penyelesaian Melalui Surat Teguran (Somasi)

Apabila cara di atas tidak berhasil, pihak BMI melakukan tekanan psikologis kepada nasabah dengan cara peringatan tertulis (somasi). Dalam surat tersebut, pihak bank menetapkan batas waktu pelunasan sesuai dengan

kebijakan yang telah ditentukan. Selanjutnya juga dicantumkan peringatan terhadap nasabah yang tidak kooperatif akan diproses sesuai dengan ketentuan hukum yang berlaku.

4). Penyelesaian Melalui Restrukturisasi

R e s t r u k t u r i s a s i pembiayaan merupakan upaya lain yang dilakukan oleh BMI dalam rangka membantu nasabah agar dapat menyelesaikan kewajibannya yang dipayungi oleh PBI No.

10/18/PBI/2008. Dalam PBI, kebijakan tersebut dilakukan bank dalam

rangka membantu nasabah agar dapat menyelesaikan pembiayaan

bermasalah. Adapun kebijakan restrukturisasi

yang dilakukan oleh BMI Banda Aceh melalui: a) Penjadwalan kembali (rescheduling), yaitu tindakan

yang diambil oleh BMI terhadap nasabah dengan cara perubahan jadwal pembayaran angsuran atau memperpanjang waktu jatuh tempo pembayaran tanpa mengubah sisa angsuran; b) Persyaratan kembali (reconditioning), yaitu perubahan sebagian atau seluruh persyaratan

meliputi perubahan jadwal pembayaran, jumlah angsuran (bisa saja

serendah-rendahnya dengan melihat keadaan ekonomi nasabah setelah dilakukan on the spot), jangka waktu dan pemberian potongan angsuran; c) Penataan kembali (restructuring), yaitu perubahan persyaratan pada pembiayaan yang tidak tercantum pada rescheduling dan reconditioning antara lain meliputi penambahan dana dan konversi akad. Khusus untuk pembiayaan murabahah pihak BMI tidak melakukan konversi akad karena menurut mereka akad murabahah tidak bisa dikonversikan ke dalam pembiayaan lainnya.

5). Penyelesaian Melalui Jaminan

J a m i n a n

diinterpretasikan sebagai

pemberi kepastian hukum kepada bank atas

pengembalian modal/ pinjamam/kredit yang telah diberikan kepada nasabah, dalam arti bahwa barang jaminan setiap waktu tersedia untuk dieksekusi, bila perlu dapat mudah diuangkan untuk melunasi hutang nasabah. Kondisi ini diperkuat dengan fatwa DSN No.47/DSN-MUI/

II/2005 yang menerangkan bahwa LKS boleh melakukan eksekusi jaminan. Tujuan dari penjualan terhadap barang jaminan pada BMI adalah untuk menutupi sisa kewajiban nasabah atau pelunasan terhadap piutangnya. Apabila harga agunan melebihi jumlah sisa angsuran nasabah maka selisih sisa tersebut dikembalikan kepada nasabah setelah dikurangi dengan biaya lelang dan biaya lain yang terkait dengan proses penjualan agunan. Peraturan ini sebagaimana yang diatur dalam pasal 40 ayat (1), (2), dan (3) UU No. 21/2008.

6). Penyelesaian Melalui Write Off

Write-off dideinisikan sebagai penghapusbukuan untuk mengeluarkan rekening aset yang tidak produktif dari pembukuan. Selain itu juga dilakukan terhadap pembiayaan bermasalah yang diperkirakan tidak dapat

terhadap pembiayaan bermasalah yang dilakukan oleh BMI dapat dibedakan menjadi dua, yaitu 1) Hapus buku, yaitu penghapusan secara bersyarat atau secara administrative dengan hanya sebatas syarat pelaporan di Bank Indonesia (BI) atau OJK saja. Secara hukum nasabah pada write off bagian ini masih harus membayar angsuran sehingga tidak menyebabkan hilangnya kewajiban. 2) Hapus tagih, yaitu pembebasan yang diberikan bank syariah kepada nasabah untuk tidak membayar lagi kewajibannya kepada bank, baik pembebasan seluruh sisa utangnya ataupun sebagian tagihannya.

7). Penyelesaian Melalui Penetapan Denda

Denda merupakan ganti rugi yang harus dibayarkan oleh nasabah kepada bank atau yang sering disebut dengan ta’wid. Peruntukannya dikhususkan sebagai dana sosial bukan sebagai

pendapatan bank. Dana tersebut ditempatkan rekening yang berbeda dan tidak boleh dicampur adukan dengan rekening pendapatan bank sesuai dengan fatwa DSN-MUI Nomor 17/DSN-MUI/

IX/2000. Dari peraturan tersebut, pihak BMI menetapkan denda keterlambatan sebesar Rp. 100. 000 per bulan. Penerapan denda tersebut agar nasabah lebih disiplin dan tepat waktu dalam mengembalikan angsuran pembiayaan.

8). Pembentukan Tim Remedial

Remedial adalah tim khusus yang dibentuk BMI yang bergerak di bidang penyelesaian pembiayaan bermasalah dimana pembiayaan tersebut sudah

mengalami keterlambatan pembayaran angsuran lebih dari 3 (tiga) bulan. Tim ini kemudian mengatur

penagihannya serta melaporkan hasil penagihan

yang sesuai dengan acuan yang telah ditetapkan oleh divisi. Tim ini berfungsi

untuk mengidentiikasi

aset-aset pembiayaan yang berpotensi menjadi pembiayaan bermasalah, kemudian melakukan pengelolaan terhadap portofolio tersebut. Selain itu, tim ini bertugas membuat daftar nasabah yang dikategorikan dalam pembiayaan bermasalah untuk dijadwalkan penagihan sesuai dengan

kemudian mengirimkan surat peringatan, jika dalam pemantauan dari pihak tersebut nasabah tidak kooperatif maka akan dilakukan penjualan jaminan. Tim ini juga membuat laporan kunjungan (call report) serta laporan dalam penagihan guna sebagai p e r t a n g g u n g j a w a b a n kepada kepala bagian pemasaran.

Di samping peraturan-peraturan yang diterapkan oleh Bank Indonesia, BMI juga mempunyai berbagai kebijakan internal yang mendukung kebijakan eksternal bank. Kebijakan ini sering dipakai ketika PBI tidak mengatur secara detail suatu proses penyelesaian pembiayaan bermasalah dalam PBI. Pola-pola khusus itu merupakan pola kebijakan yang tidak bisa di uraian dalam penelitian ini karena menyangkut dengan kode etik pada BMI Cabang Banda Aceh.

Tahun/Periode Kol 3 Kol 4 Kol 5 Total NPF % Total

Akhir 2015 3.608.303 1.584.028 4.008.265 9.200.597 5,16% 100%

Penyelesaian 587.564 86.657 3.254.964 3.929.185 2,22% 42,70%

Juli 2016 3.020.739 1.497.371 753.300 5.271.411 2,94% 57,30%

d. Implikasi Kebijakan Terhadap Murabahah Bermasalah

Penerapan kebijakan-kebijakan di atas terhadap pembiayaan bermasalah pada BMI Banda Aceh pada tahun 2015 menunjukkan tren positif. Sampai pertengahan 2016, terjadi penurunan NPF yang

cukup signiikan dari Rp.

9,2 miliar pada 31 Desember 2015 menjadi Rp. 5,2 miliar pada Juli 2016. Jika dipersentasekan, angka tersebut menunjukkan penurunan NPF dari 5,16% menjadi 2,94%. Dalam jangka waktu tersebut pihak BMI telah menyelesaikan pembiayaan bermasalah untuk produk murabahah sebesar Rp. 3,9 milyar atau 2,22% sebagaimana terlihat dalam Tabel 1.

Tabel 1. Tren Penyelesaian Pembiayaan Murabahah Bermasalah pada BMI (Miliar Rupiah)

Dengan kata lain, dalam periode tersebut pihak BMI telah berhasil menimalisirkan risiko NPF sebesar 42,70% atau hampir setengah dari total nilai NPF awal. Hal tersebut menunjukkan keefektifan kebijakan yang diterapkan BMI dalam upaya penyelamatan portofolio pembiayaan bermasalah.

Periode Kol 3 Kol 4 Kol 5

Tahun 2015 39,21% 17,21% 43,50%

Penyelesaian 6,38% 0,94% 35,37%

Juli 2016 32,83% 16,27% 8,13%

Tabel 2 menunjukkan adanya perbaikan kualitas pembayaran bermasalah, dimana pada kol 3 tahun 2015 pembayaran yang tertunggak sebesar 39,21%. Seiring dengan kebijakan pembiayaan bermasalah yang diterapkan BMI, telah terjadi penyelesaian pada tahun 2016 sebesar 6,38% sehingga total kualitas pembayaran bermasalah di kol 3 menjadi 32,83% pada Juli 2016. Kemudian pada kol 4 kualitas pembayaran bermasalah sebesar 17,21%, pada kol ini sedikit adanya

perbaikan yaitu hanya sebesar 0,94% sehingga pada periode Juni 2016 menjadi 16,27%. Jika dibandingkan dengan kol 3 dan kol 4,

kualitas pembayaran bermasalah pada kol 5 berada pada level tertinggi dimana yaitu sebesar 43,50%. Seiring dengan kebijakan penyelesaian BMI, kualitas pembayaran bermasalah juga menunjukkan adanya

perbaikan dan turun menjadi 8,31% yang artinya BMI mampu menurunkan sebesar 35,37% dalam kurun waktu tersebut.

Angka tersebut menunjukkan adanya perbaikan di tahun 2016 yang

secara khusus pihak BMI melakukan pembenahan di bidang manajemen yang berkonsentrasi pada upaya-upaya perbaikan kualitas penyaluran pembiayaan dan penyelamatan portofolio pembiayaan bermasalah, perbaikan kapabilitas

Tabel 2. Perbaikan Kualitas Pembayaran Angsuran Pada BMI Banda Aceh

manajemen risiko dalam mengelola risiko

pembiayaan, risiko pasar maupun risiko operasional,

peningkatan kualitas sumber daya insani, serta

adanya keberhasilan dari Tim Remedial.

5. KESIMPULAN

Salah satu aspek penting dalam perbankan syariah adalah proses pembiayaan yang sehat. Aspek ini akan berimplikasi kepada investasi halal serta menghasilkan return yang sesuai dengan yang diharapkan. Proses pembiayaan yang sehat tidak hanya berimplikasi pada kondisi kesehatan bank, akan tetapi juga pada peningkatan kinerja sektor riil. Untuk itulah pemilihan kebijakan yang tepat dalam penyelesaian pembiayaan bermasalah menjadi sangat penting. Pemilihan kebijakan tersebut harus dilakukan dengan cermat dan berdasarkan hasil analisis terhadap faktor penyebabnya. Hasil penelitian dan analisis yang telah dilakukan di BMI Cabang Banda Aceh dapat disimpulkan bahwa ada tiga faktor penyebab terjadinya

pembiayaan murabahah bermasalah, yaitu faktor nasabah, faktor internal bank

dan faktor iktif.

Kebijakan yang diterapkan untuk memperbaiki

kualitas pembayaran dan mengurangi NPF dimulai dari upaya pencegahan sampai dengan upaya penyelesaian

terhadap pembiayaan

bermasalah. Secara spesiik

kebijakan penyelesaian pembiayaan bermasalah pada BMI dilakukan melalui

OTS, penagihan, somasi, restrukturisasi, penjualan jaminan, melakukan write off dan adanya penetapan terhadap denda serta pembentukan tim khusus yang menangangi pembiayaan bermasalah. Selain itu, BMI juga mempunyai pola-pola kebijakan internal yang tidak diatur secara detail dalam PBI. Kebijakan internal ini disesuaikan dengan kultur nasabah dan masyarakat di sekitarnya sehingga bisa berbeda dari satu nasabah ke nasabah lainnya. Kebijakan ini diterapkan ketika aturan yang ada dirasa tidak mencukupi untuk mengurangi rasio NPF. Penerapan kebijakan terhadap pembiayaan bermasalah terbukti berimplikasi positif terhadap perbaikan kualitas pembayaran dan penurunan rasio NPF.

ekonomi merupakan ukuran penting dalam menjelaskan kinerja ekonomi yang secara langsung merupakan kinerja dari pelaku ekonomi yang menyediakan barang dan jasa termasuk perbankan itu sendiri. Pertumbuhan ekonomi dapat meningkatkan cash low bank dengan cara meningkatkan permintaan pembiayaan oleh nasabah. Seiring dengan

meningkatnya pertumbuhan ekonomi maka akan terjadi peningkatan pembayaran sehingga mengurangi NPF. Sebaliknya, ketika terjadi perlambatan ekonomi akan mempengaruhi kemampuan nasabah dalam membayar angsuran kepada bank.

Merujuk pada data BPS, pada periode penelitian (2015-2016) terjadi pertumbuhan

ekonomi Aceh yang signiikan.

Pada akhir 2015, pertumbuhan ekonomi Aceh hanya tercatat sebesar 0,72% dimana terjadi perlambatan dari 1,65% di tahun 2014. Kemudian per Agustus 2016 terjadi peningkatan secara menjadi 3,54%. Berdasarkan asumsi tersebut, ada keterkaitan yang erat antara meningkatnya jumlah NPF di tahun 2015 dengan perlambatan ekonomi Aceh dan membaiknya kualitas pembayaran di tahun 2016 seiring dengan pertumbuhan ekonomi Aceh di tahun tersebut. Dengan kata lain, pertumbuhan ekonomi

mempunyai peran penting terhadap kualitas pembayaran pinjaman yang diberikan BMI. Apabila pertumbuhan ekonomi mengalami penurunan dalam artian tren negatif, maka hal ini akan berdampak pada memburuknya kualitas pembayaran. Secara teoritis,

6. DAFTAR PUSTAKA

Amnawaty, & Liana, S. (2014). Aspek Hukum Penyelesaian Pembiayaan al-Murabahah (Jual Beli) Bermasalah (Studi pada PT Bank Syariah Mandiri Cabang Bandar Lampung). Adzkiya Jurnal Hukum dan Ekonomi Syariah, 2(1), 1-25.

Ariin, Z. (2003). Dasar-Dasar Manajemen Bank Syariah. Jakarta:

Avabet.

Bank_Indonesia. (2003). Peraturan Bank Indonesia Nomor 5/7PBI/2003 Tentang Kualitas Aktiva Produktif Bagi Bank Syariah pasal 3 ayat (1).

Bank_Indonesia. (2015). Kajian Stabilitas Keuangan, No 25. Jakarta: Bank Indonesia.

Bank_Indonesia. (2016). Kajian Ekonomi dan Keuangan Regional Provinsi Aceh. Banda Aceh: Bank Indonesia Kanwil Aceh.

Djamil, F. (2014). Penyelesaian Pembiayaan Bermasalah di Bank Syariah. Jakarta: Sinar Graika.

Faozah, U., & Abdul_Fattah, H. (2015). Analisis Penanganan

Pembiayaan Bermasalah pada Akad Murābaah (Studi Kasus pada

KJKS BMT Amanah Ummah KC. Karah Agung Surabaya). Global Jurnal Ekonomi Pembangunan, 1(1), 50.

Halim, A. (2005). Analisis Investasi. Jakarta: Salemba Empat.

Ismail. (2013). Perbankan Syariah. Jakarta: Kencana.

Juksal, R. A. (2016, 5 Agustus 2016). OJK Benarkan Kabar KC Bank Muamalat akan ditutup. Retrieved from http://medan. tribunnews.com/2016/08/05/ojk-benarkan-kabarkcb-bank-muamalat-akan-ditutup

Listanti, D., Dzulkirom, M., & Topowijono. (2015). Upaya

Penanganan Pembiayaan Murābaah Bermasalah Pada Lembaga

Keuangan Syariah (Studi Pada KJKS Baitul Maal Wat Tamwil (BMT) Mandiri Sejahtera Karangcangkring Gresik Jawa timur Periode 2011-2013). Jurnal Administrasi Bisnis (JAB), 1(1), 1-9.

Pustaka Sinar Harapan: Pustaka Sinar Harapan.

OJK. (2015). Statistik Perbankan Syariah. Jakarta: Otoritas Jasa Keuangan.

Pratiwi, D. A. (2015, 28 September 2015). Peringkat BMI diturunkan. Retrieved from http://m.okezone. c o m / r e a d / 2 0 1 5 / 0 9 / 2 8 / 2 7 8 / 1 2 2 2 2 4 3 / p e r i n g k a t b a n k -muamalatditurunkan

Saeed, A. (2004). Bank Islam dan Bunga. Yogyakarta: Pustaka Pelajar.

Sjahdeini, S. R. (2005). Perbankan Islam dan Kedudukan dalam Tata Hukum Perbankan Indonesia. Jakarta: Pustaka Utama Graiti.

Usanti, T. P. (2014). Penanganan Risiko Hukum Pembiayaan di Bank Syariah. Jurnal Yuridika, 29(1), 1-16.