Tinjauan Yuridis Perlindungan Hukum Nasabah Pengguna Jasa Automatic Teller Machine berdasarkan Undang-Undang No.8 Tahun 1999 Tentang Perlindungan

Konsumen: Studi Putusan Mahkamah Agung Republik Indonesia No.769K/ Pdt.Sus/2011

Anggian Peter Dolly

Abstrak

Dalam penelitian ini membahas mengenai perlindungan konsumen terhadap nasabah pengguna Jasa Automated Teller Machine dalam kasus card traping antara Muhajidin Taher dengan Bank Mandiri. Metode yang digunakan dalam menyusun skripsi ini adalah penelitian normatif dengan melakukan penelitian studi kepustakaan. Dalam form pembukaan rekening pribadi nasabah, diketahui bahwa bank telah memasukkan klausul eksonerasi yang mengalihkan tanggung jawab bank kepada nasabah. Berdasarkan Pasal 18 ayat (1) Undang-Undang Nomor 8 Tahun 1999 tentang Perlindungan Konsumen seharusnya pelaku usaha dalam hal ini bank tidak boleh memasukkan klausul eksonerasi dalam perjanjian dengan nasabah. Namun nasabah telah melanggar kewajibannya yaitu untuk menjaga nomor PIN yang dimilikinya.

Kata kunci:

Nomor Identitas Pribadi, Nasabah, Perbankan, pembobolan ATM

Abstract

In this thesis, the author adresses the protection against the customer that used Automatic Teller Machine in card traping cases between Muhajidin Taher with Bank Mandiri. In drafting this thesis, author use normative research metodology with the data gathered by literatur study. In application for opening individual account form, bank use the exoneration clauses to transfer its liability to the customer. Based on Article 18 Paragraph (1) Law No.8 Of 1999 on Consumer Protection bank should not exoneration clauses in any agreement with customer. However the customer has violate his obligation to keep secret his own pin.

Keywords:

1. Pendahuluan 1.1 Latar Belakang.

Pembangunan dan perkembangan perekonomian umumnya dan khususnya di bidang perindustrian dan perdagangan nasional telah menghasilkan berbagai variasi barang dan/atau jasa yang dapat dikonsumsi.1 Kondisi demikian mempunyai manfaat bagi konsumen karena kebutuhan konsumen akan barang dan/atau jasa yang diinginkan dapat terpenuhi serta semakin terbuka lebar kebebasan untuk memilih aneka jenis dan kualitas barang dan/atau jasa sesuai dengan keinginan dan kemampuan konsumen.2

Bank merupakan lembaga yang menyediakan jasa bagi konsumen di bidang perekonomian. Salah satu produk dari Bank adalah ATM (Automatic Teller Machine). ATM merupakan alat mesin kasir otomatis yang dapat digunakan untuk berbagai transaksi perbankan secara elektronik yang dapat memberikan kenyamanan dan kemudahan bagi nasabah.

ATM dibuat untuk meringankan beban setiap orang. Ketika belum ada ATM, setiap orang harus membawa uang dalam jumlah yang besar, dan selalu diancam risiko atas kehilangan uang. Dengan adanya ATM, pengguna jasa ATM akan lebih efisien dalam bertransaksi. Selain itu dengan adanya ATM, berbagai transaksi dapat selalu dilakukan dengan waktu operasi 24 jam sehingga bank lebih mudah dalam melayani nasabahnya.

Pemberian fasilitas ATM itu tentu memberi kemudahan bagi nasabah, namun dapat juga memberikan ancaman yang merugikan nasabah bank. Pihak yang tidak bertanggung jawab dapat menggunakan fasilitas ATM untuk mempermudah dilakukannya tindak kejahatan atau bahkan menjadi objek dari tindak pidana yang akan dilakukannya. Saat ini, tindak pidana kejahatan terhadap ATM tidak hanya berupa pembobolan mesin, tetapi juga terdapat tindak pidana penipuan nasabah bank dengan memanfaatkan fitur yang terdapat di ATM.

Selain pembobolan yang dilakukan untuk merampok di boks ATM, salah satu modus dalam pembobolan rekening nasabah juga dapat dilakukan dengan melakukan penipuan melalui card trapping atau penjebakan kartu ATM. Pelaku card trapping (pelaku) mengganjal tempat masuk kartu ATM dengan beberapa peralatan seperti tusuk gigi, korek

1

Indonesia, Undang-Undang Tentang Perlindungan Konsumen, UU No. 8 Tahun 1999, LN No. 42 Tahun 1999, TLN No. 3821, Penjelasan Umum Paragraf Kesatu.

2

api, kawat kecil, atau barang lainnya. Kemudian pelaku memasang stiker palsu di tempat paling strategis serta mudah dilihat nasabah pada mesin ATM, berisikan nomor telepon palsu dari call center bank.

Sehingga pada saat nasabah bertransaksi di mesin ATM, kartu nasabah akan tersangkut pada perangkap yang telah dipasang oleh pelaku. Nasabah berpikir bahwa kartunya tertelan di mesin ATM kemudian nasabah menghubungi nomor call center palsu untuk melakukan pemblokiran kartu ATM.

Pelaku card trapping berpura-pura sebagai petugas bank, sehingga saat dihubungi oleh nasabah yang menjadi calon korban, pelaku akan berpura-pura menjadi petugas bank dengan menanyakan data nasabah seperti nama, tempat tanggal lahir, alamat, nama ibu kandung, dan pelaku meminta nasabah menyebutkan nomor PIN dari kartu ATM, dan berjanji akan segera memblokir kartu tersebut.

Nasabah yang berada dalam keadaan darurat, umumnya merasa panik sehingga mudah mempercayai petugas bank palsu dengan memberitahukan semua data yang diminta, termasuk nomor PIN. Padahal PIN bersifat sangat pribadi dan rahasia, sehingga tidak boleh diberitahukan kepada pihak lain. Kemudian setelah nasabah pemilik kartu ATM meninggalkan mesin ATM, pelaku akan mengambil kartu yang masih tersangkut di mesin ATM untuk selanjutnya menguras dana yang terdapat dalam tabungan nasabah dengan mudah.

Dalam hal ini, nasabah yang menjadi korban card trapping telah merasa aman karena mengira kartu ATM sudah diblokir oleh pihak bank, sehingga nasabah umumnya tidak segera datang ke outlet bank untuk mengurus pengembalian kartunya pada hari dimana kartu nasabah tersebut dijebak dalam mesin ATM. Beberapa hari kemudian nasabah baru mendatangi pihak bank dan baru menghetahui bahwa dirinya telah menjadi korban penipuan, dan uangnya telah diambil oleh pelaku.

Berdasarkan penjelasan di atas, dapat disimpulkan bahwa dengan beberapa kelebihan yang dimiliki ATM, masih terdapat risiko yang timbul, dimana salah satu kasus card trapping yang terjadi di Indonesia terjadi di Kota Makassar. Pihak nasabah yaitu Mujahidin Taher mengajukan gugatannya kepada Bank Mandiri karena menjadi korban card trapping

dan meminta pertanggungjawaban pihak bank.

Kasus ini berawal dari tertelannya kartu ATM nasabah yang digunakan oleh istri nasabah di mesin ATM. Sesaat setelah ATM penggugat tertelan, datang orang yang menawarkan bantuan kepada istri nasabah untuk menghubungi nomor yang disebutkan sebagai call center.

Istri nasabah mempercayai informasi dan bantuan yang diberikan dan terlibat pembicaraan dengan orang yang mengaku sebagai petugas call center. Dalam pembicaraan tersebut, istri nasabah memberikan Nomor Identitas Pribadi/Personal Indetification Number

(PIN) ATM milik nasabah. Setelah pembicaraan tersebut, istri nasabah pulang dengan meninggalkan kartu yang masih tertelan di mesin ATM.

Kemudian,nasabah menerima pemberitahuan dari Short Message Service (SMS) Banking3 bahwa telah terjadi penarikan sejumlah uang dari rekeningnya. Penggugat mengalami kerugian sebesar Rp. 45.013.700,00 atas transaksi ATM yang tidak dilakukannya. Atas hal tersebut, nasabah mengajukan permohonan penyelesaian sengketa kepada Badan Penyelesaian Sengketa Konsumen (BPSK) Kota Makassar. BPSK Kota Makassar mengeluarkan putusan No. 04/BPSK/III/2011 pada tanggal 26 April 2011 yang amar putusannya menyatakan sebagai berikut.

1. Pelaku usaha (Bank Mandiri/Termohon) terbukti telah melakukan pelanggaran terhadap perlindungan konsumen;

2. menetapkan adanya kerugian di pihak konsumen (Pemohon/ Mujahidin Taher) sejumlah Rp. 45.111.400,- (empat puluh lima juta seratus sebelas ribu empat ratus rupiah);

3. mengabulkan seluruh gugatan Pemohon, yaitu membebani kewajiban pengembalian uang oleh Termohon kepada Pemohon sejumlah Rp 45.11.400,00 (empat puluh lima juta seratus sebelas ribu empat ratus rupiah);

4. mewajibkan Termohon membayar biaya penyelesaian sengketa sebesar Rp 100.000,00 (seratus ribu rupiah).

Namun putusan tersebut ditolak oleh pihak Bank Mandiri dengan alasan putusan tersebut bertentangan dengan kaidah hukum yang berlaku dalam praktek perbankan yang berkaitan dengan transaksi ATM. Kemudian Bank Mandiri mengajukan keberatan ke Pengadilan Negeri Makassar (PN Makassar), namun PN Makassar menolak keberatan dari pihak pelaku usaha (Bank Mandiri).

Selanjutnya Bank Mandiri mengajukan kasasi ke Mahkamah Agung. Kasasi yang diajukan Bank Mandiri dikabulkan sebagian dan Mahkamah Agung membatalkan putusan Majelis BPSK Kota Makassar No. 4/BPSK/II/2011 tanggal 26 April 2011 dan menyatakan putusan tersebut tidak mempunyai kekuatan hukum yang mengikat.

3

Mandiri SMS adalah layanan perbankan elektronik untuk mengakses rekening nasabah dengan menggunakan sarana ponsel/Hand Phone (HP), http://www.bankmandiri.co.id/article/faq-sb.aspx, diakses 17 November 2012, pukul 10:54 WIB.

Mahkamah Agung berpendapat bahwa Judex factie/PN Makassar dan BPSK Kota Makassar telah salah menerapkan hukum, karena menjatuhkan sanksi administratif berdasarkan ketentuan yang bersifat umum, yaitu berdasarkan Pasal 4 Undang-Undang No. 8 Tahun 1999 tentang Perlindungan Konsumen (Undang-Undang Perlindungan Konsumen), tanpa mengkaitkan dengan ketentuan normatif lainnya yang bersifat larangan (imperatif) dalam Undang-Undang Perlindungan Konsumen.

Mahkamah Agung menyatakan dasar petimbangan Judex factie dalam menguatkan putusan BPSK Makassar dan menolak keberatan Pemohon berdasarkan Pasal 4a UU Perlindungan Konsumen tidak dapat dibenarkan atau salah dalam menerapkan hukum, karena pasal 4a UU Perlindungan Konsumen memuat ketentuan yang mengatur bukan ketentuan yang memuat sanksi,

Kemudian, Mahkamah Agung juga menyatakan bahwa kerugian yang dialami nasabah adalah karena tindakannya sendiri yang memberitahukan PIN ATM kepada istrinya dan kemudian istri nasabah memberitahukan kepada orang asing. Tindakan tersebut merupakan pelanggaran ketentuan penggunaan kartu ATM, dimana terdapat ketentuan bagi nasabah yaitu wajib merahasiakan PIN dari pihak lain.

1.2 Pokok Permasalahan.

1.2.1. Apakah kewajiban dan tanggung jawab bank sebagai pelaku usaha berdasarkan Undang-Undang Perlindungan Konsumen dan Undang-Undang Perbankan dalam pengawasan produk yang dimiliki?

1.2.2. Bagaimana perlindungan bagi nasabah atas kerugian yang dialami nasabah dalam kasus

Card Trapping antara Muhajidin Taher dengan Bank Mandiri?

2. Pembahasan

2.1 Analisis Terhadap Kewajiban dan Tanggung Jawab Bank Berdasarkan Undang-Undang Perlindungan Konsumen Dalam Upaya Pengawasan Produk Perbankan. Undang-Undang Perlindungan Konsumen memberikan pedoman bagi pelaku usaha dalam menjalankan kegiatannya. Berikut merupakan ketentuan dalam Undang-Undang Perlindungan Konsumen terkait dengan kewajiban dan tanggung jawabnya sebagai pelaku usaha di bidang perbankan.

2.1.1 Kewajiban Bank Berdasarkan Undang-Undang Perlindungan Konsumen Dalam Upaya Pengawasan Produk Perbankan

Bank sebagai pelaku usaha memiliki kewajiban dalam menjalankan kegiatan usahanya. Berikut beberapa kewajiban bank yang terdapat dalam Undang-Undang Perlindungan Konsumen yang terkait dengan kasus antara Mujahidin Taher dengan Bank Mandiri.

a. Pasal 7 huruf a mengatur kewajiban pelaku usaha untuk beritikat baik dalam melakukan kegiatan usahanya

Itikad baik merupakan salah satu syarat dalam perjanjian yang diatur dalam Kitab Undang-Undang Hukum Perdata (KUHPerdata) khususnya Pasal 1338, namun jika dikaitkan dengan Pasal 1320 sampai dengan Pasal 1328, dapat dilihat bahwa untuk mencapai kesepakatan yang sah maka kesepakatan tersebut tidak diberikan karena kekhilafan atau diperoleh dengan paksaan atau penipuan. Sehingga untuk mencegah kesepakatan yang diberikan karena paksaan dan penipuan maka dari kedua perjanjian itikad baik.

Selanjutnya menurut Subekti, yang dimaksud dengan melaksanakan perjanjian dengan itikad baik adalah melaksanakan perjanjian dengan mengandalkan norma-norma kepatutan dan kesusilaan sebagaimana diatur pula dalam Pasal 1329 KUHPerdata. Dalam Undang-Undang Perlindungan Konsumen, Pelaku Usaha diwajibkan beritikad baik dalam melakukan kegiatan usahanya, sedangkan bagi konsumen, diwajibkan beritikad baik dalam melakukan transaksi pembelian barang dan/atau jasa.4

Terkait dengan ketentuan ini, jika dikaitkan dengan kasus maka dapat dilihat bahwa di satu sisi, itikad baik bank dapat diwujudkan dalam bentuk tindakan pegawai bank yang memberikan pedoman dan informasi yang dibutuhkan bagi nasabah dalam menikmati layanan perbankan yang ditawarkan. Jika pegawai bank telah memberikan informasi dan tata cara penggunaan kartu ATM, maka dapat dilihat bahwa bank telah memenuhi kewajibannya untuk beritikad baik. Dalam kasasi yang diajukan, dikatakan bahwa Bank Mandiri telah melakukan hal-hal yang dianggap sebagai bentuk itikad baik terhadap konsumen, yaitu:

1) Dalam setiap kesempatan memberikan edukasi dan mengingatkan nasabah untuk mentaati petunjuk yang diberikan oleh Bank. Hal itu dilakukan dengan

4

menggunakan berbagai media baik melalui media tertulis atau melalui petugas Custumer Service.

2) Bank telah memasang CCTV pada mesin-mesin ATM agar dapat memberikan penjelasan kepada nasabah apabila terjadi sanggahan transaksi.

Namun di sisi lain, diketahui berdasarkan Perjanjian Pembukaan Rekening Produk Dana Perorangan, bahwa Bank Mandiri selaku pelaku usaha perbankan dapat dikatakan tidak memenuhi syarat itikad baik dalam perjanjian karena melanggar ketentuan Pasal 18 ayat (1) huruf a Undang-Undang Perlindungan Konsumen dengan memasukkan klausula eksonerasi yang mengalihkan tanggung jawab pihak bank jika terjadi penipuan, pemalsuan dan penyalahgunaan buku tabungan dan kartu debit Bank Mandiri.

b. Pasal 7 huruf b mengatur kewajiban pelaku usaha untuk memberikan informasi yang benar, jelas dan jujur mengenai kondisi dan jaminan barang dan/atau jasa serta memberi penjelasan penggunan, perbaikan dan pemeliharaan. Disini bank wajib memberikan informasi yang benar, jelas dan jujur serta memberikan penjelasan penggunaan barang atau jasa kepada nasabah.

Berdasarkan ketentuan dalam Pasal 4c jo Pasal 7b, Undang-Undang Perlindungan Konsumen, diatur mengenai syarat suatu informasi yaitu informasi harus jujur, benar dan jelas. Penjelasan atas istilah informasi yang benar, jujur dan jelas dirumuskan oleh Tim Hukum Departemen Kehakiman, 1998. Benar berarti informasi tentang bahan-bahan baku, bahan penolong/tambahan pembuat barang/jasa wajib benar. Jelas maksudnya ungkapan informasi wajib jelas, tidak membingungkan/membuat dua arti, memakai Bahasa Indonesia. Sedangkan jujur adalah pembuat informasi wajib jujur dalam menyusun penjelasan terkait barang/jasanya.

Ketentuan yang terdapat dalam pasal ini merupakan realisasi itikad baik bank dalam menjalankan kegiatannya. Dengan adanya ketentuan berupa kewajiban bagi bank dalam memberian informasi maka akan memudahkan nasabah dalam menikmati jasa yang diberikan bank karena sebagaimana diketahui, jasa-jasa yang diberikan bank merupakan jasa yang terkait erat dengan teknologi, sehingga agar nasabah dapat mengerti dan menjadi konsumen yang dapat memenuhi kewajibannya, nasabah harus diberikan informasi yang cukup dan tidak menyesatkan.

Jika kewajiban ini tidak dipenuhi oleh bank, maka selain akan menyulitkan nasabah sebagai konsumen, maka bank pun dapat saja dirugian karena kelalaiannya dalam memberikan informasi yang benar, jelas dan jujur sehingga mengakibatkan ketidak pahaman nasabah dalam menikmati jasa yang ditawarkan oleh bank.

Dikaitkan dengan kasus ini, dapat dilihat dalam putusan bahwa bank dalam pembelaanya menyatakan bahwa bank telah mengakomodir kewajiban ini dengan memberikan keterangan berupa informasi ketika membuka rekening. Dimana ditentukan bahwa nasabah dilarang memberitahukan PIN yang digunakan kepada siapapun. Sehingga Bank Mandiri dalam hal ini telah memenuhi kewajibannya, namun nasabah selaku konsumen justru melanggar ketentuan atau prosedur perbankan yang telah ditentukan oleh bank karena memberitahukan PIN yang dimilikinya dan memberikan kartu ATM nya kepada istrinya, selain itu pelanggaran yang berakibat besar pada kerugian yang diderita nasabah adalah ketika istri nasabah memberikan PIN nasabah kepada orang asing yang mengaku sebagai petugas call center Bank Mandiri yang tidak dapat dibuktikan kebenarannya.

c. Pasal 7 huruf f mengatur kewajiban pelaku usaha untuk memberi kompensasi, ganti rugi dan/atau penggantian atas kerugian akibat penggunaan, pemakaian dan pemanfaatan barang dan atau jasa yang diperdagangkan.

Kewajiban ini mengatur bank sebagai pelaku usaha untuk memberikan ganti kerugian kepada nasabah apabila terjadi kerugian karena penggunaan, pemakaian dan pemanfaatan barang atau jasa yang disediakan oleh bank.

Dalam kasus ini, nasabah menuntut pihak Bank Mandiri untuk memberikan ganti rugi atas kerugian yang dideritanya setelah memberikan PIN ATM nya kepada orang yang tak dikenal yang mengaku sebagai petugas call center. Dalam kasus ini, pihak nasabah melakukan pelanggaran atas ketentuan yang diwajibkan dalam penggunaan kartu ATM, sehingga kesalahan berada pada pihak nasabah.

Namun untuk perlindungan nasabah perbankan atas tindak pidana yang mengancam para pengguna jasa bank, maka bank sebaiknya melakukan pengawasan dengan cara menempatkan petugas keamanan yang berjaga di ATM sehingga dapat mencegah timbulnya tindak pidana serupa di kemudian hari untuk dapat menjaga kepercayaan dan rasa aman nasabah.

2.1.2 Tanggung Jawab Bank Berdasarkan Undang-Undang Perlindungan Konsumen Dalam Upaya Pengawasan Produk Perbankan

Sebagaimana diketahui, tanggung jawab merupakan keadaan wajib untuk menanggung segala sesuatu (jika terjadi sesuatu, dapat dituntut, dipersalahkan, diperkarakan, dan sebagainya). Mengenai tanggung jawab pelaku usaha secara umum diatur dalam Bab VI Undang-Undang Perlindungan Konsumen. Berikut merupakan ketentuan yang mengatur mengenai tanggung jawab yang dibebankan kepada bank sebagai pelaku usaha yang terkait dengan kasus antara Mujahidin Taher dengan Bank Mandiri.

Dalam pasal 19 ayat (1) dan ayat (2) diatur mengenai tanggung jawab pelaku usaha yaitu:

“Pelaku usaha bertanggung jawab memberikan ganti rugi atas kerusakan, pencemaran, dan atau kerugian konsumen akibat mengkonsumsi barang dan atau jasa yang dihasilkan atau diperdagangkan”

Pada ayat selanjutnya diatur bahwa”

Ganti rugi sebagaimana dimaksud pada ayat (1) dapat berupa pengembalian uang atau penggantian barang dan/atau jasa yang sejenis atau setara nilainya, atau perawatan kesehatan dan/atau pemberian santunan yang sesuai dengan ketentuan peraturan perundangundangan yang berlaku.

Jadi bank sebagai pelaku usaha memiliki tanggung jawab memberikan ganti kerugian apabila terjadi kerusakan dan/atau kerugian konsumen akibat mengkonsumsi barang dan/atau jasa yang dihasilkan oleh produk bank tersebut.

Selanjutnya diatur dalam Pasal 19 ayat (4) bahwa pemberian ganti kerugian sebagaimana dimaksudkan pasal 19 ayat (1) dan (2) tidak menghapuskan kemungkinan adanya tuntutan pidana berdasarkan pembuktian lebih lanjut mengenai adanya unsur kesalahan. Disini berarti pemberian ganti kerugian dari pihak pelaku usaha tidak otomatis menghapus adanya pidana tergantung dari pembuktian yang dihadirkan.

Namun didalam pasal 19 ayat (5) menyatakan bahwa ketentuan pemberian ganti rugi sebagaimana dimaksud pada ayat (1) dan ayat (2) tidak berlaku apabila pelaku usaha dapat membuktikan bahwa kesalahan tersebut merupakan kesalahan konsumen. Disini jika dikaitkan dengan kasus, maka ketentuan ini dapat membebaskan bank sebagai pelaku usaha

jika dalam pembuktian, pelaku usaha, dalam hal ini Bank Mandiri dapat membuktikan bahwa kerugian yang diderita nasabah adalah kesalahan nasabah itu sendiri, dan bukan merupakan tanggung jawabnya.

Terkait dengan kasus ini, maka dapat diketahui bahwa Bank Mandiri telah melanggar ketentuan dalam Pasal 18 ayat (1) a Undang-Undang Perlindungan Konsumen dengan memasukan klausula eksonerasi dalam Perjanjian Pembukaan Rekening Produk Dana Perorangan. Sehingga dengan merujuk pada ketentuan dalam Pasal 18 ayat (3) Undang-Undang Perlindungan Konsumen, klausula eksonerasi tersebut batal demi hukum, sehingga bank tetap bertanggung jawab dalam hal terjadi kerugian dan tuntutan karena penipuan, pemalsuan dan penyalahgunaan penggunaan buku tabungan dan atau kartu debit Bank Mandiri.

Namun berdasarkan hasil pemeriksaan dipersidangan dapat diketahui bahwa kerugian yang diderita nasabah merupakan kesalahan nasabah yang telah memberikan PIN yang dimilikinya kepada istrinya, dimana kemudian istri nasabah memberitahukan PIN nasabah kepada orang asing yang merupakan pelaku card trapping.

Sehingga dengan telah dipenuhinya kewajiban bank untuk memberikan informasi bahwa terdapat larangan bagi nasabah untuk memberitahukan PIN yang bersifat rahasia maka bank dapat terbebas dari tanggung jawab atas kerugian yang diderita konsumen akibat kesalahan yang dilakukan oleh konsumen tersebut karena dalam hal terjadi card trapping selain pihak nasabah yang menjadi korban, bank selaku pelaku usaha turut menjadi korban. Sehingga dalam hal penyelesaian kerugian antara nasabah dan bank, tergantung pada kebijakan pihak bank apakah tetap akan memberikan ganti kerugian atas kesalahan yang dilakukan pihak nasabah.

2.2 Analisis Kewajiban dan Tanggung Jawab Bank Berdasarkan Undang-Undang Nomor 7 Tahun 1992 sebagaimana telah diubah dengan Undang-Undang Nomor 10 Tahun 1998 tentang Perbankan Dalam Upaya Pengawasan Produk Perbankan

Undang-Undang Perbankan memberikan pedoman bagi bank dalam menjalankan kegiatannya. Berikut merupakan ketentuan dalam Undang-Undang Perbankan terkait dengan kewajiban dan tanggung jawabnya bank.

2.2.1 Kewajiban Bank Berdasarkan Undang-Undang Perbankan Dalam Upaya Pengawasan Produk Perbankan

Bank sebagai pelaku usaha memiliki kewajiban dalam menjalankan kegiatan usahanya. Berikut beberapa kewajiban bank yang terdapat dalam Undang-Undang Perbankan yang terkait dengan kasus antara Mujahidin Taher dengan Bank Mandiri.

a. Pasal 2 Undang-Undang Perbankan mengatur bahwa “Perbankan Indonesia dalam melakukan usahanya berasaskan demokrasi ekonomi dengan menggunakan prinsip kehati-hatian”.

Prinsip yang mendasari pelaksanaan kegiatan perbankan di Indonesia adalah kehati-hatian, yang berarti bahwa dalam menjalankan kegiatan usahanya, bank harus selalu berhati-hati agar tidak merugikan nasabahnya. Mengenai prinsip kehati-hatian ini dapat dilihat pula dalam pasal 29 ayat (2) Undang-Undang Perbankan yang mengatur bahwa “Bank wajib memelihara tingkat kesehatan bank sesuai dengan ketentuan modal, kualitas aset, kualitas manajemen, likuiditas, rentabilitas, solvabilitas, dan aspek lain yang berhubungan dengan usaha bank, dan wajib melakukan kegiatan usaha sesuai dengan prinsip kehati-hatian”.

Surat Edaran Bank Indonesia No. 11/10/DASP tentang Penyelenggaraan Kegiatan Alat Pembayaran dengan Menggunakan Kartu (APMK) (“SEBI 11/10/DASP”) mensyaratkan bahwa setiap pelaku usaha yang menyenggarakan kegiatan APMK wajib menerapkan perlindungan nasabah, prinsip kehati-hatian dan peningkatan keamanan. SEBI 11/10/DASP tersebut mengatur bahwa dalam penerapan prinsip perlindungan nasabah dilakukan antara lain dengan:

1) menyampaikan informasi tertulis kepada calon Pemegang Kartu dan Pemegang Kartu atas APMK yang diterbitkan. Informasi tersebut wajib menggunakan Bahasa Indonesia yang jelas dan mudah dimengerti, ditulis dalam huruf dan angka yang mudah dibaca oleh calon Pemegang Kartu dan Pemegang Kartu; dan

2) menyediakan sarana dan nomor telepon yang dapat secara mudah digunakan dan/atau dihubungi oleh calon Pemegang Kartu dan Pemegang Kartu dalam rangka melakukan verifikasi kebenaran segala fasilitas yang ditawarkan dan/atau informasi yang disampaikan oleh Penerbit.

Selanjutnya, untuk kartu ATM dan/atau kartu Debit, Bank wajib untuk memberikan informasi tertulis kepada nasabah yang paling kurang meliputi:

1) prosedur dan tata cara penggunaan Kartu ATM dan/atau Kartu Debet, fasilitas yang melekat pada Kartu ATM dan/atau Kartu Debet, dan risiko yang mungkin timbul dari penggunaan Kartu ATM dan/atau Kartu Debet; 2) hak dan kewajiban Pemegang Kartu ATM dan/atau Kartu Debet, yang

paling kurang meliputi:

a) hal-hal penting yang harus diperhatikan oleh Pemegang Kartu ATM dan/atau Kartu Debet dalam penggunaan kartu, termasuk segala konsekuensi atau risiko yang mungkin timbul dari penggunaan Kartu ATM dan/atau Kartu Debet, misalnya tidak memberikan PIN kepada orang lain dan berhati-hati saat melakukan transaksi melalui mesin ATM;

b) hak dan tanggung jawab Pemegang dan/atau Penerbit Kartu ATM dan/atau Kartu Debet apabila terjadi berbagai hal yang mengakibatkan kerugian bagi Pemegang dan/atau Penerbit Kartu ATM dan/atau Kartu Debet, baik yang disebabkan karena adanya pemalsuan Kartu ATM dan/atau Kartu Debet, kegagalan sistem Penerbit, atau sebab lainnya;

c) jenis dan besarnya biaya yang dikenakan Penerbit; dan

d) tata cara dan konsekuensi jika Pemegang Kartu ATM dan/atau Kartu Debet tidak lagiberkeinginan menjadi Pemegang Kartu ATM dan/atau Kartu Debet;

3) tata cara pengajuan pengaduan yang berkaitan dengan penggunaan Kartu ATM dan/atau Kartu Debet dan perkiraan waktu penyelesaian pengaduan tersebut.

Terkait dengan kasus, maka harus diketahui apakah pihak Bank Mandiri sudah menerapkan prinsip kehati-hatian. Dalam kasasi yang diajukan oleh Bank mandiri, pihak dari Bank Mandiri mendalilkan bahwa pihaknya telah melakukan prinsip kehati-hatian dengan baik dan tertib, sebagaimana yang diatur dalam SEBI 11/10/DASP, antara lain dengan:

1) menyampaikan informasi tertulis kepada Mujahidin Taher yang dahulu sebagai calon Pemegang Kartu dan Pemegang Kartu atas APMK yang diterbitkan. Informasi yang diberikan menggunakan Bahasa Indonesia; dan

2) pihak Bank Mandiri telah menyediakan sarana dan nomor telepon yang dapat secara mudah digunakan dan/atau dihubungi oleh calon Pemegang Kartu dan

Pemegang Kartu dalam rangka melakukan verifikasi kebenaran segala fasilitas yang ditawarkan dan/atau informasi yang disampaikan oleh Penerbit.

Selain itu Bank Mandiri juga telah memberikan informasi tertulis kepada nasabah yang paling kurang meliputi:

1) prosedur dan tata cara penggunaan Kartu ATM dan/atau Kartu Debet, fasilitas yang melekat pada Kartu ATM dan/atau Kartu Debet, dan risiko yang mungkin timbul dari penggunaan Kartu ATM dan/atau Kartu Debit;

2) hak dan kewajiban Pemegang Kartu ATM dan/atau Kartu Debet, yang paling kurang meliputi:

a) hal-hal penting yang harus diperhatikan oleh Pemegang Kartu ATM dan/atau Kartu Debet dalam penggunaan kartu, termasuk segala konsekuensi atau risiko yang mungkin timbul dari penggunaan Kartu ATM dan/atau Kartu Debet, misalnya tidak memberikan PIN kepada orang lain dan berhati-hati saat melakukan transaksi melalui mesin ATM;

b) hak dan tanggung jawab Pemegang dan/atau Penerbit Kartu ATM dan/atau Kartu Debet apabila terjadi berbagai hal yang mengakibatkan kerugian bagi Pemegang dan/atau Penerbit Kartu ATM dan/atau Kartu Debet, baik yang disebabkan karena adanya pemalsuan Kartu ATM dan/atau Kartu Debet, kegagalan sistem Penerbit, atau sebab lainnya;

c) jenis dan besarnya biaya yang dikenakan Penerbit; dan

d) tata cara dan konsekuensi jika Pemegang Kartu ATM dan/atau Kartu Debet tidak lagiberkeinginan menjadi Pemegang Kartu ATM dan/atau Kartu Debet; Dalil pihak Bank Mandiri diperkuat dengan bukti-bukti yang dihadirkan dipengadilan. Kemudian pihak Bank Mandiri menyatakan bahwa dalam menjalankan kegiatannya, Bank Mandiri selalu dalam pengawasan Bank Indonesia sehinga Bank Mandiri mendapat izin dari Bank Indonesia sebagai lembaga yang menyelenggarakan kegiatan APMK.

Namun dalam memaksimalkan pengawasan keamanan atas layanan jasa ATM, hingga saat ini belum terdapat ketentuan yang mengatur bahwa pihak Bank harus menempatkan petugas keamanan di setiap tempat yang terdapat mesin ATM. Dikarenakan hal ini sangat diperlukan dalam perlindungan baik bagi pihak nasabah dan pihak bank. Selain itu diperlukan tindakan dari pihak Bank untuk memberikan nomor call center yang benar yang dapat dihubungi pihak nasabah jika terjadi keadaan darurat.

b. Pasal 29 ayat (4) Undang-Undang Perbankan mengatur bahwa “Untuk kepentingan nasabah, bank wajib menyediakan informasi mengenai kemungkinan timbulnya resiko kerugian sehubungan dengan transaksi nasabah yang dilakukan melalui bank”.

Tujuan disediakannya informasi mengenai kemungkinan timbulnya resiko kerugian nasabah dimaksudkan agar akses untuk memperoleh informasi perihal kegiatan usaha dan kondisi bank menjadi lebih terbuka yang sekaligus menjamin adanya tranparansi dalam dunia perbankan.

Selanjutnya dalam Peraturan Bank Indonesia No. 7/6/PBI/2005 tentang Transparansi Informasi Produk Bank dan Penggunaan Dana Pribadi Nasabah (PBI 7/6/2005) juga mengatur mengenai kewajiban bank dalam menjamin perlindungan data pribadi nasabah serta menjamin hak nasabah untuk memperoleh informasi mengenai produk bank.

Didalam Peraturan Bank Indonesia tersebut, pasal 4 mengatur bahwa: Pasal 4

(1) Bank wajib menyediakan informasi tertulis dalam bahasa Indonesia secara lengkap dan jelas mengenai karakteristik setiap Produk Bank

(2) Informasi sebagaimana dimaksud pada ayat (1) wajib disampaikan kepada Nasabah secara tertulis dan atau lisan

(3) Dalam memberikan informasi sebagaimana dimaksud pada ayat (1) dan ayat (2), Bank dilarang memberikan informasi yang menyesatkan (mislead) dan atau tidak etis (misconduct).

Bank wajib untuk memberikan informasi tertulis dalam bahasa Indonesia secara lengkap dan jelas mengenai karateristik dari produk-produk yang ditawarkan oleh bank kepada nasabahnya. Informasi tersebut harus disampaikan kepada nasabah agar nasabah mengerti tentang penggunaan produk atau jasa yang ditawarkan oleh bank tersebut. Dalam memberikan informasi, bank tidak boleh memberikan informasi yang menyesatkan dan atau informasi yang tidak etis kepada nasabahnya.

Selanjutnya dalam Pasal 5 PBI No. 7/6/PBI/2005 tentang Transparansi Informasi Produk Bank dan Penggunaan Dana Pribadi Nasabah mengatur bahwa: Pasal 5

(1) Informasi mengenai karakteristik Produk Bank sebagaimana dimaksud dalam Pasal 4 sekurang-kurangnya meliputi:

b. Jenis Produk Bank;

c. Manfaat dan risiko yang melekat pada Produk Bank; d. Persyaratan dan tata cara penggunaan Produk Bank; e. Biaya-biaya yang melekat pada Produk Bank;

f. Perhitungan bunga atau bagi hasil dari margin keuntungan; g. Jangka waktu berlakunya Produk Bank; dan

h. Penerbit (issuer/originator) Produk Bank;

Ketentuan dalam Pasal 29 ayat (4) Undang-Undang Perbankan dan Peraturan Bank Indonesia No. 7/6/PBI/2005 tentang Transparansi Informasi Produk Bank dan Penggunaan Dana Pribadi Nasabah ini terkait dengan informasi yang jujur, benar dan jelas sebagaimana diatur dalam Undang-Undang Perlindungan Konsumen yang merupakan kewajiban bagi pelaku usaha dan hak dari nasabah.

Terkait dengan kasus, maka dapat kita lihat bahwa apakah bank telah memberikan informasi yang jujur, benar dan jelas kepada calon nasabahnya, dan apakah bank telah memberikan layanan menjalankan Peraturan Bank Indonesia No. 7/6/PBI/2005 ini ketika memberikan produknya kepada nasabah atau belum.

Dapat diketahui berdasarkan Perjanjian Pembukaan Rekening Produk Dana Perorangan persyaratan yang meliputi hak dan kewajiban masing-masing pihak yaitu nasabah dan bank. Dimana terdapat ketentuan bahwa nasabah wajib merahasiakan PIN ATM yang dimilikinya. Sehingga kewajiban bank untuk memberikan informasi kepada nasabah telah dipenuhi pihak Bank Mandiri.

2.2.2 Tanggung Jawab Bank Berdasarkan Undang-Undang Perbankan Dalam Upaya Pengawasan Produk Perbankan

Undang-Undang Perbankan tidak mengatur secara khusus mengenai tanggung jawab bank dalam upaya pengawasan produk perbankan. Ketentuan tanggung jawab bank terdapat dalam:

a. ketentuan mengenai sanksi dalam Undang-Undang Perbankan; dan b. di dalam perjanjian antara nasabah dengan bank.

2.3 Analisis Terhadap Perlindungan Nasabah Pengguna Kartu ATM

Terkait dengan kasus, pertimbangan PN Makassar mengenai perjanjian yang dilakukan oleh bank dengan nasabah adalah bank telah menerapkan klausula eksonerasi (pembebasan

tanggung jawab secara sepihak) dalam perjanjian pembukaan rekening produk dana bank dengan nasabah yang mengandung itikat baik dan tidak memperhatikan kepatutan, kebiasaan dan undang-undang.

PN Makassar berpendapat bahwa asas kebebasan berkontrak adalah bukan sebebas-bebasnya tetapi harus bertanggung jawab yaitu hatus dengan mempergunakan lembaga itikat baik sebagaimana ketentuan pasal 1338 ayat 3 KUHPerdata yaitu suatu perjanjian harus dilaksanakan dengan itikat baik dan tidak boleh bertentangan dengan pasal 1339 KUHPerdata yaitu suatu perjanjian tidak hanya mengikat untuk hal-hal yang dengan tegas dinyatakan didalamnya tetapi juga untuk segala sesuati yang menurut sifat perjanjian harus oleh kepatutan, kebiasan, dan undang-undang.

Jadi pembebasan tanggung jawab secara sepihak dalam perjanjian berklausul eksonerasi ini bertentangan dengan ketentuan bahwa bank harus beritikat baik dan bertanggung jawab apabila terjadi kerugian terhadap nasabah.

Namun bank menyatakan bahwa dalam perjanjian antara bank dengan nasabah tersebut adalah suatu perjanjian standar yang bukan merupakan perbuatan melawan hukum karena hingga saat ini tidak ada undang-undang atau produk hukum yang melarang pelaku usaha membuat perjanjian standar.

Perjanjian standar merupakan perjanjian yang formatnya sudah dbuat dan dicetak, berupa formulir yang kemudian akan diberikan kepada pihak lain untuk disetujui. Dalam perjanjian standar biasanya terdapat klausula baku yang dibuat. Klausula baku adalah perjanjian yang hampir seluruh klausula-klausulanya sudah dibakukan oleh pemakai dan pihak yang lain pada dasarnya tidak mempunyai peluang untuk merundingkan atau meminta perubahan

Lebih lanjut, pihak Bank Mandiri menyatakan bahwa Perjanjian Standar merupakan jawaban atas kebutuhan pelaku usaha dan konsumen dalam hal ini nasabah tabungan/pemegang kartu ATM yang menghendaki kepraktisan dan kecepatan dalam layanan perbankan karena pada dasarnya hal-hal yang diatur dalam perjanjian standar bersifat dan berlaku secara umum bagi setiap pemegang kartu A TM pada semua Bank.

Dalam menyusun dan melaksanakan Perjanjian, pelaku usaha yang

menjalankan kegiatan perbankan diseluruh Indonesia termasuk Pemohon Kasasi wajib berpedoman pada ketentuan hukum yang berlaku yaitu ketentuan-ketentuan yang diatur dalam KUH Perdatasebagai ketentuan yang bersifat umum dan ketentuan-ketentuan yang diatur atau diterbitkan oleh Bank Indonesia selaku regulator dan pengawas usaha perbankan di Indonesia sebagai aturan-aturan yang bersifat khusus.

Ketentuan tersebut terdapat dalam Surat Edaran Bank Indonesia No. 11/10/DASP tanggal 13 April 2009 tentang Penyelenggaraan Kegiatan Alat Pembayaran dengan Menggunakan Kartu (APMK) yang mensyaratkan setiap pelaku usaha yang menyelenggarakan kegiatan APMK wajib menerapkan prinsip perlindungan nasabah, prinsip kehati-hatian dan peningkatan keamanan.

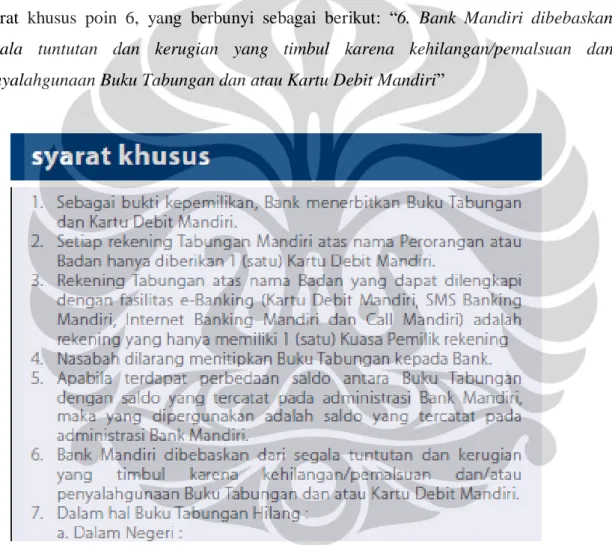

Namun, dapat diketahui bahwa dalam Perjanjian Pembukaan Rekening Produk Dana Perorangan Bank Mandiri terdapat sejumlah persyaratan yang harus disetujui oleh calon nasabah, dimana pada salah satupersyaratan tersebut terdapat klausula eksonerasi yaitu ketentuan yang mengalihkan tanggung jawab bank. Klausula tersebut terdapat dalam bagian syarat khusus poin 6, yang berbunyi sebagai berikut: “6. Bank Mandiri dibebaskan dari segala tuntutan dan kerugian yang timbul karena kehilangan/pemalsuan dan/atau penyalahgunaan Buku Tabungan dan atau Kartu Debit Mandiri”

Gambar 1. Syarat Khusus dalam Perjanjian Pembukaan Rekening Produk Dana Perorangan Bank Mandiri

Sehingga dapat diketahui bahwa dengan dicantumkannya klausula eksonerasi dalam syarat khusus poin 6 tersebut, pihak Bank Mandiri telah melakukan pelanggaran atas ketentuan Pasal 18 ayat (1) huruf a Undang-Undang Perlindungan Konsumen sehingga dengan merujuk ketentuan Pasal 18 ayat (3) Undang-Undang Perlindungan Konsumen, pengalihan tanggung jawab bank tersebut batal demi hukum dan bank tetap bertanggung

jawab atas kerugian dan tuntutan dalam hal terjadi pemalsuan, penipuan dan penyalahgunaan buku tabungan dan kartu debit Bank Mandiri.

Dalam kasus terjadinya penipuan berupa card trapping, sejalan dengan adanya perlindungan terhadap nasabah, maka di lain sisi, nasabah memiliki kewajiban yang harus dipenuhi agar hak dan perlindungan yang diterima oleh konsumen, dapat memberikan kepastian dan perlindungan bagi bank dari konsumen yang beritikad tidak baik dan ceroboh. Dalam hal ini, konsumen memiliki kewajiban yang harus dipenuhi sebelum menuntut tanggung jawab dari pihak bank. Dalam Perjanjian Pembukaan Rekening Produk Dana Perorangan diatur bahwa konsumen wajib merahasiakan PIN ATM yang dimilikinya dari pihak lain, termasuk suami atau istri. Sehingga jika merujuk pada kasus ini, nasabah dinilai telah melakukan pelanggaran terhadap peraturan/kebijakan yang ditetapkan oleh bank dalam rangka optimasilasi perlindungan terhadap nasabah.

Dengan telah diberitahukannya PIN nasabah kepada istri dan istri nasabah memberitahukan PIN milik nasabah kepada pihak asing yang tidak dikenalnya berdampak besar terhadap kerugian yang diderita oleh nasabah.

Sehingga untuk menuntut tanggung jawab dari pihak bank, konsumen seharusnya mematuhi terlebih dahulu kewajiban yang telah ditetapkan yang bertujuan untuk memperkecil risiko kerugian yang akan diderita oleh konsumen dan memperkecil lingkup tanggung jawab yang akan ditanggung oleh bank.

Sehingga dalam hal penyelesaian kerugian antara nasabah dan bank, tergantung pada kebijakan pihak bank apakah tetap akan memberikan ganti kerugian atas kesalahan yang dilakukan pihak nasabah.

Sebagai salah satu upaya bank dalam mengawasi fasilitas ATM dari ancaman card trapping, kalangan perbankan telah melakukan berbagai pengamanan. Di antaranya memasang kamera CCTV di mesin-mesin ATM, terutama yang berada di tempat umum. Namun dalam praktik, gambar yang terlihat di kamera sulit diidentifikasi sehingga, pelaku

card trapping sulit ditemukan.

Pengamanan lainnya adalah mengadakan pemeriksaan rutin setiap hari ke seluruh mesin ATM. Kemudian memasang pengaman di mesin ATM, untuk mencegah masuknya benda lain (peralatan card trapping) selain kartu ATM. Peringatan kepada nasabah juga dilakukan dengan memasang stiker di mesin ATM yang berisi sosialisasi kepada nasabah untuk selalu merahasiakan nomor PIN, lalu memasang nomor call center asli di layar monitor mesin dan pintu masuk tempat terdapat mesin ATM.

Selain itu, sosialisasi mengenai kerahasiaan PIN nasabah dan nomor telepon call center juga dilakukan oleh petugas costumer service kepada setiap nasabah yang membuat kartu ATM, dengan semakin banyaknya korban card trapping, nasabah bank perlu untuk memerhatikan beberapa hal sebagai berikut:

1) nasabah harus selalu merahasiakan nomor PIN. Petugas bank yang asli tidak pernah meminta PIN dari kartu ATM nasabahnya.

2) fasilitas penunjang dilakukannya tindakan card trapping umumnya adalah mesin ATM yang berada di tempat umum karena tidak adanya pengawasan 24 jam dari pihak sekuriti bank. Pengawasan ATM di tempat umum dapat dikoordinasikan antara pengelola tempat dengan pihak bank.

3) nasabah perlu mengetahui nomor call center banknya, dan menyimpannya dalam telepon genggam (handphone) atau catatan yang selalu dibawa bepergian. Sehingga jika terjadi masalah pada kartu ATM seperti kartu ATM hilang, atau tertelan/terjepit di mesin ATM, nasabah dapat langsung menghubungi petugas call center asli untuk melakukan pemblokiran.

2.4 Penutup 2.4.1 Kesimpulan

Berdasarkan pembahasan dalam bab sebelumnya, maka dapat disimpulkan bahwa: 1. Dalam Undang-Undang Perlindungan konsumen dan Undang-Undang Perbankan

terdapat ketentuan yang mengatur bahwa pelaku usaha dalam hal ini yaitu bank harus memiliki itikat baik dalam menjalankan usahanya dan berkewajiban memberikan informasi yang benar, jelas dan jujur kepada nasabah.

2. Dalam Perjanjian antara bank dengan nasabah diketahui bank telah memasukan

klausula eksonerasi yang seharusnya dilarang berdasarkan pasal 18 ayat (1) Undang-Undang Perlindungan Konsumen sehingga klausula tersebut batal demi

hukum . Namun nasabah telah melanggar kewajibannya dengan memberitahukan

PIN ATM yang seharusnya dirahasiakan, maka bank dapat terlepas dari tanggung jawab mengganti kerugian yang diderita nasabah sebagaimana diatur dalam pasal 19 ayat (5) Undang-Undang Perlindungan Konsumen.

2.4.2 Saran

Berdasarkan pembahasan yang telah dikemukakan maka hal-hal yang perlu menjadi perhatian selanjutnya adalah:

1. Bagi pihak bank seharusnya tidak melakukan pelanggaran atas ketentuan yang terdapat dalam Undang-Undang Perlindungan Konsumen yang melarang dicantumkannya klausula eksonerasi dan menjelaskan setiap ketentuan dalam

Perjanjian Pembukaan Rekening Produk Dana Perorangan agar dapat meminimalisir nasabah melakukan pelanggaran berupa memberitahukan PIN ATM

nya kepada pihak lain.

2. Dari pihak nasabah seharusnya lebih memahami dan mengerti hak-hak dan kewajibannya selaku pengguna jasa ATM. Nasabah seharusnya selalu merahasiakan PIN ATM yang dimilikinya, dan nasabah seharusnya juga mengetahui nomor call center bank agar apabila terjadi hal-hal darurat yang dapat merugikan nasabah, nasabah dapat dengan segera memberitahukannya kepada pihak bank untuk segera membantu untuk melindungi keamanan nasabah dalam penggunaan produk perbankan khususnya kartu ATM;

3. Terhadap perlindungan nasabah, bank perlu melakukan sosiasilasi kepada nasabah dan diperlukan juga upaya lainnya seperti memasang bahilo berukuran besar yang berisikan informasi seperti nomor call center agar mengurangi kemungkinan terjadinya kasus-kasus serupa.

DAFTAR PUSTAKA

A. BUKU

Artiany, Dewai Tenty Septi. Realibilitas Perjanjian Baku, Penerapannya dalam perjanjian Kerja Sama Pengusahaan Stasiun Pengisian Bahan Bakar Minyak untuk Umum (SPBU), Jakarta: Badan Penerbit: Fakultas Hukum Universitas Indonesia, 2007. Badrulzaman, Mariam Darus. Kitab Undang-Undang Hukum Perdata Buku III Tentang

Hukum Perikatan Dengan Penjelasan, Bandung: Penerbit Alumni, 1983.

Miru, Ahmadi dan Sutarman Yodo. Hukum Perlindungan Konsumen. Jakarta: PT. RajaGrafindo Persada, 2011.

___________. Prinsip-Prinsip Perlindungan Hukum Bagi Konsumen di Indonesia. Jakarta: RajaGrafindo Persada, 2011.

Miru, Ahmadi dan Sakka Pati. Hukum Perikatan Penjelasan Makna Pasal 1233 sampai 1456 BW, Jakarta: RajaGrafindo Persada, 2008.

__________. Konsumen dan Hukum. Jakarta: Pustaka Sinar Harapan, 1995.

Pardede, Marulak. Likuidasi Bank dan Perlindungan Nasabah, Jakarta: Pustaka Sinar Harapan, 1998.

Samsul, Inosentius. Perlindungan Konsumen: Kemungkinan Penerapan Tanggung Jawab Mutlak. Jakarta: Program Pascasarjana Fakultas Hukum

Universitas Indonesia, 2004.

Shofie, Yusuf. 21 Potensi Pelanggaran dan Cara Menegakkan Hak Konsumen. Jakarta: PIRAC, 2003.

___________. Perlindungan Konsumen dan Instrumen-Instrumen Hukumnya. Bandung: PT. Citra Aditya Bakti, 2003.

Sudaryatmo. Masalah Perlindungan Konsumen di Indonesia. Bandung:PT. Citra Aditya Bakti, 1996.

_________. Hukum dan Advokasi Konsumen. Bandung: Citra Aditya Bakti, 1999. Susanto, Happy. Hak-Hak Konsumen Jika Dirugikan. Jakarta: Visimedia, 2008.

Syawali, Husni dan Neni Sri Imaniati, ed. Hukum Perlindungan Konsumen. Bandung: Mandar Maju, 2000.

Usman, Rachmadi, Penyelesaian Pengaduan Nasabah dan Mediasi Perbankan, Bandung: Maju Bandar, 2011

Widjaja, Gunawan dan Ahmad Yani. Hukum Perlindungan Konsumen. Jakarta: Gramedia, 2000.

B. PERATURAN

Indonesia. Undang-Undang Tentang Perbankan. UU No. 7 Tahun 1992 sebagaimana diubah dengan UU No.10 Tahun 1998

_______. Undang-Undang Tentang Perlindungan Konsumen. UU No. 8 Tahun 1999. LN No. 42 Tahun 1999. TLN No. 3821.

Bank Indonesia, Peraturan Bank Indonesia tentang Transparansi Informasi Produk Bank dan Penggunaan Dana Pribadi Nasabah, PBI No. 7/6/PBI/2005

______.Surat Edaran Bank Indoensia tentang Penyelenggaraan Kegiatan Alat Pembayaran dengan Menggunakan Kartu, SE BI No. 11/10/DAS