BAB II

TINJAUAN PUSTAKA

2.1. Pemahaman

2.1.1.Definisi Pemahaman

Secara umum pemahaman adalah usaha konsumen untuk mengartikan atau menginterpretasikan stimulus. Menurut Kamus Lengkap Bahasa Indonesia pemahaman adalah sesuatu hal yang kita pahami dan kita mengerti dengan benar. Pemahaman berasal dari kata paham yang artinya (1) pengertian; pengetahuan yang banyak, (2) pendapat, pikiran, (3) aliran; pandangan, (4) mengerti benar (akan); tahu benar (akan); (5) pandai dan mengerti benar. Apabila mendapat imbuhan me- i menjadi memahami, berarti: (1) mengerti benar (akan); mengetahui benar, (2) memaklumi. Dan jika mendapat imbuhan pe- an menjadi pemahaman, artinya (1) proses, (2) perbuatan, (3) cara memahami atau memahamkan (mempelajari baik-baik supaya paham dan pengetahuan banyak.

Pemahaman memiliki arti yang lebih tinggi dari pengetahuan. Nana Sudjana, 1992: 24) menyatakan bahwa pemahaman dapat dibedakan kedalam 3 kategori, yaitu: (1) tingkat terendah adalah pemahaman terjemahan, mulai dari menerjemahkan dalam arti yang sebenarnya, mengartikan dan menerapkan prinsip-prinsip, (2) tingkat kedua adalah pemahaman penafsiran yaitu menghubungkan bagian-bagian terendah dengan yang diketahui berikutnya atau menghubungkan beberapa bagian grafik dengan kejadian, membedakan yang

pokok dengan yang tidak pokok dan (3) tingkat ketiga merupakan tingkat pemaknaan ekstrapolasi.

Memiliki pemahaman tingkat ekstrapolasi berarti seseorang mampu melihat dibalik yang tertulis, dapat membuat estimasi, prediksi berdasarkan pada pengertian dan kondisi yang diterangkan dalam ide-ide atau simbol, serta kemampuan membuat kesimpulan yang dihubungkan dengan implikasi dan konsekuensinya. Sejalan dengan pendapat diatas, (Suke Silversius, 1991: 43-44) menyatakan bahwa

pemahaman dapat dijabarkan menjadi tiga, yaitu: (1) menerjemahkan (translation), pengertian menerjemahkan disini bukan saja pengalihan (translation), arti dari bahasa yang satu kedalam bahasa yang lain, dapat juga dari konsepsi abstrak menjadi suatu model, yaitu model simbolik untuk mempermudah orang mempelajarinya. Pengalihan konsep yang dirumuskan dengan kata-kata kedalam gambar grafik dapat dimasukkan kategori menerjemahkan, (2) menginterpretasi (interpretation), kemampuan ini lebih luas daripada menerjemahkan yaitu kemampuan untuk mengenal dan memahami ide utama suatu komunikasi, (3) mengekstrapolasi (extrapolation), agak lain dari menerjemahkan dan menafsirkan, tetapi lebih tinggi sifatnya. Ia menuntut kemampuan intelektual yang lebih tinggi.

2.1.2.Indikator-indikator Pemahaman

Menurut J. Paul Peter dan Jerry C. Olson dalam bukunya “Comsumer Behavior” tahun 2000, indikator yang menunjukkan pemahaman seseorang terhadap barang atau jasa adalah pengetahuan dalam ingatan, keterlibatan, dan lingkungan. Hal tersebut dapat dijabarkan sebagai berikut:

1. Pengetahuan Produk

Meliputi pengetahuan konsumen tentang ciri: berupa bentuk, ukuran, warna, dan ciri khas lainnya.

2. Pemahaman Arti dan Fungsi

Dalam hal keterlibatan konsumen memiliki pengaruh besar terhadap motivasi memahami informasi dan pengetahuan konsumen tentang arti, fungsi, manfaat, dimana, serta pada saat kapan suatu produk digunakan. 3. Pemahaman Cara Menggunakan

Dimana konsumen harus paham bagaimana prosedur penggunaan suatu produk.

4. Pemahaman tentang Resiko

Konsumen juga harus mengerti tentang resiko penggunaan suatu produk. Artinya konsumen harus mengetahui sistem keamanan produk, penggunaan yang salah akan dapat merugikan konsumen dan produsen.

2.1.3.Aspek-aspek yang Mempengaruhi Pemahaman Konsumen

Aspek-aspek yang dapat mempengaruhi pemahaman konsumen terhadap suatu produk atau jasa diperoleh dari hasil pembelajaran sebagai berikut:

a. Pembelajaran Kognitif (Cognitive learning)

Didefinisikan sebagai proses dimana orang membentuk asosiasi diantara konsep, belajar urutan konsep (seperti, menghapalkan daftar), menyelesaikan masalah, dan mendapatkan masukan. Pembelajaran seperti ini melibatkan hipotesis intuisi – proses pembangkitan dimana orang mengadaptasi kepercayaan mereka untuk membuat data baru menjadi masuk akal. Jadi, pembelajaran kognitif adalah sebuah proses aktif dimana orang berusaha untuk mengendalikan informasi yang mereka dapatkan.

b. Pembelajaran Melalui Pendidikan (Learning throught education)

Pembelajaran melalui pendidikan melibatkan perolehan informasi dari perusahaan melalui iklan, wiraniaga, dan usaha konsumen sendiri dalam mencari data.

c. Pembelajaran Melalui Pengalaman (Learning throught experience)

Adalah memperoleh pengetahuan melalui kontak nyata dengan produk. Pembelajaran melalui pengalaman umumnya merupakan sarana yang lebih efektif untuk mendapatkan pengetahuan bagi konsumen. Pembelajaran ini mempromosikan pencarian kembali dan pengingatan yang lebih baik karena konsumen terlibat dalam pengalaman pembelajaran, dan informasi yang diperoleh lebih jelas, konkret, dan penting.

2.1.4.Variasi Pemahaman

Menurut J. Paul Peter dan Jerry C. Olson dalam bukunya “Consumer Behavior” tahun 2000, proses pemahaman konsumen dapat berbeda dalam empat hal yang penting: (1) pemahaman dapat terjadi secara otomatis atau terkontrol, (2) dapat menghasilkan sedikit atau banyak arti, dan (4) dapat menciptakan ingatan yang lebih lemah atau lebih kuat.

a. Pemrosesan Otomatis (Automatic Processing)

Proses pemahaman yang sederhana cenderung terjadi secara otomatis. Misalnya, sebagian besar konsumen di seluruh dunia yang melihat kaleng Coca-Cola atau sebuah restoran McDonald dengan segera akan berpikir tentang “Coke” atau “McDonald”. Kita dapat berpikir bahwa pengenalan langsung produk yang

telah akrab sebagai suatu proses pemahaman sederhana dalam hal eksposur pada rangsangan yang telah akrab secara otomatis mengaktifkan arti yang relevan dari ingatan. Mungkin namanya atau pengetahuan lain yang terkait. Oleh karena itu, orang tersebut “mengenali” rangsangan yang datang.

Sebaliknya, pemahaman rangsangan yang kurang dikenali biasanya membutuhkan pikiran yang lebih jernih dan adanya kontrol. Karena konsumen tidak memiliki struktur pengetahuan yang telah berkembang dengan baik untuk suatu objek atau kejadian yang kurang akrab, mereka harus lebih jernih dalam membangun arti informasi tersebut (atau dengan sadar mengabaikannya). Eksposur pada rangsangan yang benar-benar tidak dikenali cenderung mengaktifkan struktur pengetahuan yang paling maksimal, hanya relevan sebagian saja. Dalam kasus tersebut, pemahaman cenderung menjadi sangat disadari dan terkontrol serta membutuhkan kapasitas kognitif yang besar. Interpretasi cenderung sulit dan tidak pasti.

b. Tingkat (Level)

Arti khusus yang dibangun konsumen untuk mewakili produk dan informasi pemasaran lain dalam lingkungan tergantung pada tingkat pemahaman yang muncul selama interpretasi. Pemahaman dapat beragam di sepanjang garis kontinum dari dangkal hingga dalam. Pemahaman yang dangkal menghasilkan arti pada tingkat yang nyata dan berbentuk. Misalnya, seorang konsumen harus menerjemahkan suatu produk dalam konteks ciri-cirinya yang nyata (sepatu lari ini warnanya hitam, berukuran 10, dan terbuat dari kulit serta nilon).

Sebaliknya, pemahaman yang dalam menciptakan arti yang lebih abstrak yang mewakili konsep yang kurang nyata, lebih subjektif, dan lebih simbolis. Misalnya, pemahaman yang mendalam terhadap informasi produk dapat menciptakan arti tentang konsekuensi fungsional penggunaan produk tersebut (“Saya dapat lari lebih cepat dengan sepatu ini”) atau konsekuensi psikososial atau nilai (“Saya merasa percaya diri ketika mengenakan sepatu itu”). Dari sudut pandang arti-akhir, proses pemahaman yang lebih dalam menciptakan arti yang terkait pada produk yang lebih relevan secara pribadi, sementara proses pemahaman yang dangkal cenderung menciptakan arti tenteng ciri yang nyata. c. Perincian (Elaboration)

Proses pemahaman juga beragam dalam perinciannya. Tingkat perincian selama proses pemahaman menentukan jumlah pengetahuan atau arti yang dihasilkan, disamping tingkat kerumitan hubungan antar-arti tersebut. Pemahaman dengan sedikit rincian (sederhana) menghasilkan arti yang relatif sedikit dan hanya membutuhkan sedikit upaya kognitif, kontrol, dan kapasitas kognitif. Pemahaman terinci membutuhkan kapasitas kognitif lebih besar, upaya, dan kontrol pada proses berpikir. Pemahaman yang terinci menghasilkan jumlah arti yang lebih banyak dan cenderung diorganisasi sebagai struktur pengetahuan yang lebih rumit (skema atau tulisan).

d. Keteringatan (Memorability)

Tingkat dan perincian proses pemahaman mempengaruhi kemampuan konsumen untuk mengingat arti yang diciptakan pada saat pemahaman terjadi. Proses pemahaman yang lebih dalam menciptakan lebih banyak abstraksi, lebih

banyak arti berelevansi pribadi yang cenderung diingat dengan lebih baik (tingkat ingatan dan pengenalan yang lebih tinggi) ketimbang arti lebi nyata yang dihasilkan oleh proses pemahaman yang dangkal. Proses pemahaman terinci menciptakan jumlah arti yang lebih besar dan cenderung disalinghubungkan dalam struktur pengetahuan. Ingatan diperkuat karena pengaktifan suatu arti dapat menyebar pada arti yang berhubungan dan membawanya pada suatu kesadaran. Dengan demikian, strategi pemasaran yang mendorong konsumen untuk melakukan proses pemahaman yang lebih dalam serta lebih rinci cenderung menciptakan arti dan pengetahuan yang diingat secara lebih baik oleh konsumen.

PEMROSESAN OTOMATIS

TINGKAT

PERINCIAN

KETERINGATAN

Gambar 2.1 Variasi Pemahaman Sangat Otomatis Kurang

disadari

Lebih terkontrol Kesadaran yang tinggi

Dangkal: Fokus pada arti yang nyata

dan berbentuk

Dalam: Fokus pada arti yang lebih

abstrak

Kurang dirinci; arti lebih sedikit

Lebih rinci; arti lebih banyak

Sulit diingat; Daya ingat lemah

Mudah diingat Daya ingat kuat

2.1.5.Kesimpulan Pada Saat Pemahaman

Ketika konsumen terlibat dalam proses pemahaman yang dalam dan rinci, mereka menciptakan kesimpulan. Kesimpulan adalah pengetahuan atau kepercayaan yang tidak didasarkan pada informasi eksplisit di lingkungan. Kesimpulan adalah penerjemahan yang selalu melampaui informasi yang diberikan. Penyimpulan memiliki peran yang besar dalam penyusunan rantai arti-akhir. Dengan melakukan penyimpulan selama pemahaman, konsumen dapat menghubungkan arti ciri fisik suatu produk dengan arti yang lebih abstrak tentang konsekuensi fungsionalnya, dan bahkan mungkin konsekuensi psikososial serta nilai dari penggunaan produk.

Penyimpulan sangat dipengaruhi oleh pengetahuan yang ada dalam ingatan konsumen saat ini. Jika diaktifkan selama pemahaman, pengetahuan yang relevan dapat menjadi dasar untuk membentuk kesimpulan. Konsumen sering menggunakan ciri produk yang nyata dan berbentuk sebagai arahan dalam membuat kesimpulan tentang ciri, konsekuensi, dan nilai yang lebih abstrak. Dalam situasi yang akrab, penyimpulan dapat dibuat secara otomatis tanpa membuat kesadaran penuh. Pemasar terkadang mencoba mendorong konsumen untuk segera membentuk kesimpulan pada saat proses pemahaman.

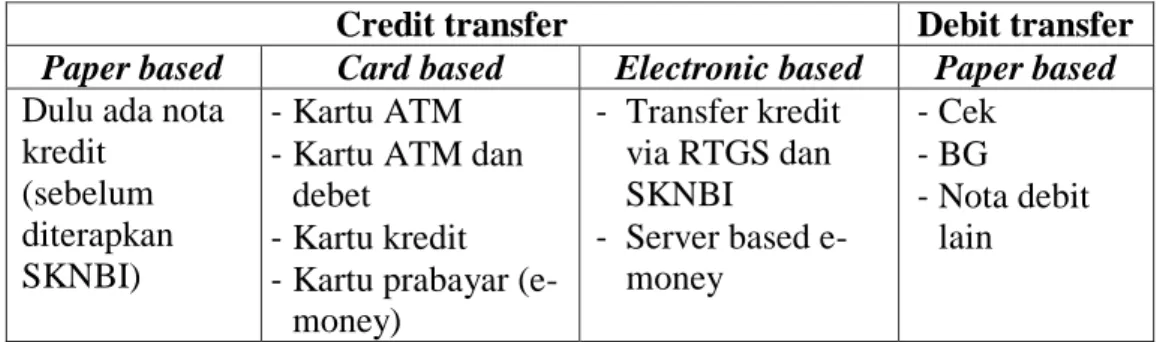

2.2. Sistem Pembayaran Non Tunai

Alat pembayaran non tunai dapat digolongkan menjadi dua kelompok, yakni alat pembayaran untuk credit transfer dan alat pembayaran untuk debit transfer. Perbedaan antara credit transfer dan debit transfer terletak pada perintah pengiriman uang. Berdasarkan terminologi yang dibuat oleh Bank for International Settlement (BIS), credit transfer adalah perintah pembayaran untuk tujuan penempatan dana dari pengirim ke penerima melalui jalur transfer dana dari bank pengirim ke bank penerima dan dimungkinkan melalui bank lain sebagai perantara.

Sedangkan debit transfer adalah sistem transfer dana dimana perintah transfer dibuat atau diotorisasi oleh pihak yang memiliki dana dan akan melakukan pengiriman dana tersebut kepada pihak lain. Perintah transfer tersebut disampaikan kepada pihak yang akan menerima dana untuk kemudian dicairkan. Selanjutnya, bank tersebut mengkliringkan perintah transfer debit tersebut di lembaga kliring, untuk menagihkan dana ke bank pengirim. Alat pembayaran yang digunakan saat ini adalah cek, bilyet giro, dan nota debet.

Ragam dari kedua jenis transfer ini bermacam-macam. Ada yang berbasiskan kertas/paper based : dulu ada nota kredit, berbasis kartu/card based misalnya kartu ATM, kartu debet, kartu kredit, kartu prabayar (e-money) dan berbasis elektronik/electronic based.

Tabel 2.1 Contoh Perbandingan Alat Pembayaran

Credit transfer Debit transfer

Paper based Card based Electronic based Paper based Dulu ada nota

kredit (sebelum diterapkan SKNBI)

- Kartu ATM - Kartu ATM dan

debet - Kartu kredit - Kartu prabayar

(e-money) - Transfer kredit via RTGS dan SKNBI - Server based e-money - Cek - BG - Nota debit lain

Sumber : Aulia Pohan, Sistem pembayaran: Strategi dan Implementasi Di Indonesia, 2011

Perkembangan sistem pembayaran non tunai diawali dengan instrumen pembayaran yang bersifat paper based seperti cek, bilyet giro, dan warkat lainnya. Sejak perbankan mendorong penggunaan sistem elektronik serta penggunaan alat pembayaran menggunakan kartu dengan segala bentuknya, berangsur-angsur pertumbuhan penggunaan alat pembayaran yang paper based semakin menurun. Apalagi sejak sistem elektronik, seperti transfer dan sistem kliring mulai banyak digunakan.

Selanjutnya berkembangnya instrumen pembayaran yang berbasis kartu sejalan dengan perkembangan teknologi. Saat ini, instrumen pembayaran berbasis kartu yang telah berkembang dengan berbagai variannya. Mulai dari kartu kredit, kartu ATM, kartu debit, dan berbagai jenis uang elektronik.

2.3. Jenis-jenis Alat Pembayaran Non Tunai

Alat pembayaran non tunai yang ada saat ini terdiri dari berbagai jenis, berikut uraian masing-masing :

a. Cek dan Bilyet Giro

Instrumen pembayaran non tunai dalam bentuk cek dan bilyet giro merupakan instrumen pembayaran yang sudah lama digunakan oleh masyarakat untuk bertransaksi. Walaupun dalam kurun waktu lima tahun ini telah muncul beragam instrumen pembayaran baru yang lebih praktis dan efisien, terlihat masih terdapat segmen tertentu dalam masyarakat yang masih memilih untuk menggunakan cek dan bilyet giro. Hal ini terlihat dari peningkatan penggunaan cek dan bilyet giro. Sebagai contoh, di Indonesia pada periode 2007-2008, penggunaan cek dan bilyet giro meningkat 6,1 %. Jumlahnya naik dari 39 juta transaksi menjadi 42 juta transaksi. Dari sisi nilai, juga melonjak 23,9 %, dari Rp. 900 triliun menjadi Rp. 1.200 triliun.

Dari jumlah tersebut, porsi cek sebesar 12,4 % dan sisanya adalah bilyet giro. Adapun dilihat dari pertumbuhannya, dibanding tahun sebelumnya pertumbuhan cek lebih tinggi dibanding bilyet giro. Volume cek yang dikliringkan mencapai 3,6 juta transaksi dengan nilai Rp. 153,7 triliun, atau meningkat 8,8 % (volume), dan 25,1 % (nilai). Sementara itu disisi bilyet giro, volume yang dikliringkan mencapai 38,2 juta transaksi dengan nilai sebesar Rp. 1.077,9 triliun, atau mengalami peningkatan 5,9 % disisi volume dan 23,9 % disisi nominal.

b. Kartu Kredit

Kartu kredit merupakan salah satu transaksi non tunai yang dananya berasal dari kredit perbankan. Jenis alat transaksi ini berkembang cukup pesat. Di Indonesia kartu kredit mulai berkembang sejak dekade 90-an. Kartu kredit

umumnya dimiliki oleh kalangan menengah ke atas. Selain menawarkan keuntungan yang tinggi, segmen penggunanya merupakan kalangan atas dimana eksposur risiko gagal bayar dianggap relatif kecil. Hal ini semakin menarik minat banyak bank untuk masuk dalam industri kartu kredit tersebut.

Industri kartu kredit berkembang pesat seiring dengan banyaknya bank yang menjadi penerbit kartu kredit. Bank-bank yang semula tidak terjun ke kredit konsumsi retail mulai ikut merambah ke bisnis kartu kredit. Iming-iming potensi keuntungan yang besar walaupun sebenarnya hal tersebut untuk meng-cover risiko yang sangat tinggi, tidak menyurutkan minat bank untuk menjadi penerbit kartu kredit. Bahkan beberapa bank yang fokus bisnisnya sebagai corporate banking atau UMKM mulai mencari celah di pangsa kredit retail khususnya kredit konsumsi ini.

Dorongan bank untuk memasuki industri kartu kredit juga disebabkan oleh pangsa pasar di Indonesia yang masih terbuka untuk pengembangan kartu kredit. Salah satu faktor untuk melihat potensi pasar tersebut adalah perbandingan antara jumlah penduduk usia produktif dengan jumlah pemegang kartu kredit. Data Badan Pusat Statistik menunjukkan bahwa dari 230 juta penduduk Indonesia terdapat 127 juta penduduk yang tergolong dalam usia produktif (usia 20-50 tahun). Sementara itu, jumlah kartu kredit per Desember 2008 mencapai 11,5 juta kartu. Asumsi, 1 orang memiliki 2 kartu kredit, maka saat ini jumlah pemegang kartu kredit di Indonesia dibandingkan dengan potensi pasar yang ada (jumlah penduduk usia produktif) baru mencapai 4,5 %. Berdasarkan kondisi tersebut, pasar di Indonesia tentunya masih menarik untuk bisnis kartu kredit.

Potensi pengembangan bisnis kartu kredit juga dipengaruhi oleh faktor lain seperti gaya hidup dan tuntutan kemudahan serta kenyamanan dalam bertransaksi. Image memiliki status yang tinggi bagi pemegang kartu kredit turut mendorong masyarakat untuk memiliki uang plastik ini. Fenomena gaya hidup uang plastik ini dengan cepat menjadi trigger bagi berbagai lapisan masyarakat untuk memiliki kartu kredit. Selain itu, upaya marketing yang gencar dan iming-iming hadiah atau promosi apabila seseorang memiliki kartu kredit baru juga sangat berperan dalam mendorong diterimanya kartu kredit sebagai alternatif instrumen pembayaran oleh masyarakat. Saat ini bila kita ke pusat perbelanjaan banyak sekali dijumpai tenaga pemasaran penerbit kartu kredit yang gigih menawarkan produknya.

Pesatnya pertumbuhan kartu kredit tercermin pada trend peningkatan jumlah kartu beredar tiap tahunnya. Pada tahun 2003 jumlah kartu baru sekitar 4,5 juta kartu, saat ini telah mencapai 11,5 juta kartu, atau rata-rata pertumbuhan per tahun waktu 5 tahun tersebut turut pula mendorong peningkatan penggunaannya. Disisi volume pertumbuhan per tahun mencapai 20,7 %, sementaraitu disisi nilai mencapai 30,5 %.

c. Account Based Card (Kartu ATM dan Debet)

Account based card adalah alat pembayaran menggunakan kartu yang dananya berasal dari rekening (account) nasabah. Jenis kartu yang masuk dalam kategori ini adalah kartu ATM, kartu debet atau perpaduan ATM dan debet. Pada awalnya perkembangannya, jenis account based card, yang banyak dipakai adalah murni kartu ATM. Ini karena tujuan awal teknologi ATM hanya sebagai pengganti fungsi teller untuk meningkatkan efisiensi overhead cost, seperti

penyediaan kantor cabang baru dan penambahan penggunaan sumber daya manusia. Fitur yang ada pada waktu itu pun baru sekadar untuk tarik tunai, cek saldo, dan transfer antar rekening pada bank yang sama.

Dalam perkembangannya, infrastruktur jaringan ATM makin diperluas penggunaannya. Bank yang memiliki basis teknologi relatif maju mulai menjajagi pengembangan kartu debet sekaligus membuat perusahaan yang menangani infrastruktur switching transfer dana antar bank. Mulailah muncul bank yang menawarkan metode pembayaran di merchant dengan menggunakan kartu ATM yang notabene telah ditambahkan fungsi sebagai kartu debet. Pada awalnya perkembangan kartu debet tidak sepesat kartu ATM, karena waktu itu merchant yang bisa menerima pembayaran dengan kartu debet masih terbatas. Selain itum penggunaan kartu debet memerlukan investasi tambahan berupa penyediaan mesin pembaca atau Electronic Data Capture (EDC) di setiap merchant, yang pada saat itu nilainya cukup mahal. Awareness masyarakat akan kemudahan yang ditawarkan dan kepercayaan masyarakat terhadap uang plastik ini pun masih kurang sehingga pada waktu itu masyarakat masih lebih memilih menggunakan uang tunai sebagai alat bayar.

Penggunaan kartu debet mulai masif digunakan semenjak munculnya beberapa perusahaan penyedia jasa switching. Bank yang hanya memiliki sedikit mesin ATM dapat bersinergi untuk sharing penggunaan infrasrukturnya bersama-sama dan diintegrasikan ke jariangan antar bank yang disediakan oleh perusahaan switching tadi. Keuntungan dari sinergi tersebut adalah efisiensi biaya investasi dan peningkatan image bagi bank yang bisa menyediakan kartu debet dan fitur

tambahan di ATM khususnya untuk transfer dana dan fasilitas pembayaran di berbagai merchant.

Perkembangan penggunaan kartu account based semakin meningkat lagi ketika jumlah bank yang menjadi acquiring semakin banyak menyediakan infrastruktur EDC di merchant. Perkembangan tersebut ikut mendorong account based card memiliki pertumbuhan paling tinggi diantara jenis instrumen pembayaran lainnya. Dalam kurun waktu lima tahun saja, rata-rata pertumbuhan jumlah kartu per tahun mencapai 16,1 %, sedangkan disisi nilai tumbuh lebih tinggi lagi yaitu 60,3 % dan disisi volume mencapai 22,9 %. Jumlah tersebut masih dimungkinkan untuk tumbuh lebih pesat lagi mengingat persentasi kartu per penduduk produktif masih 31,5 %.

Ada tiga faktor yang menyebabkan pertumbuhan account based card ini lebih tinggi dari istrumen pembayaran lain. Pertama, dari tahun ke tahun terjadi peningkatan jumlah penabung yang signifikan. Kondisi ini selain didukung oleh upaya perbankan dalam memasarkan produknya juga ditunjang oleh awareness masyarakat yang semakin baik.

Kedua, semakin beragamnya fitur atau manfaat yang ditawarkan kepada pemegang kartu. Mesin ATM yang dulu hanya sebagai pengganti teller, saat ini telah menawarkan kemudahan transfer dana antar rekening bahkan antar rekening pada bank yang berbeda, pembayaran berbagai kebutuhan rutin seperti telepon, listrik, air, kartu kredit, dan lain sebagainya. Masyarakat tidak perlu lagi mengantri di bank atau tempat-tempat pembayaran yang tersebar di lokasi

berbeda, mereka cukup datang ke satu ATM dan melakukan kebutuhan pembayaran rutinnya melalui mesin ATM. Selain itu, penyebaran infrastruktur seperti penempatan mesin ATM juga sudah semakin merata di seluruh wilayah Indonesia.

Ketiga, fungsi kartu account based untuk pembayaran di merchant semakin meningkat. Selain karena jumlah EDC dan merchant semakin bertambah banyak, dari survey yang dilakukan pada Direktorat Akunting dan Sistem Pembayaran tahun 2005 menunjukkan bahwa baik masyarakat maupun merchant lebih memiliki preferensi untuk menggunakan kartu ini dibanding jenis instrumen lain untuk melakukan pembayaran. Masyarakat menilai instrumen ini lebih aman dan nyaman karena tidak perlu membawa uang secara tunai. Selain itu, dari sisi biaya, penggunaan instrumen ini dipandang lebih murah karena pemegang tidak dikenakan biaya pada saat bertransaksi di merchant dan biaya lainya seperti annual fee pada kartu kredit. Sementara disisi merchant pun lebih menyukai menerima pembayaran dengan account based card karena selain aman, dapat efektif pada hari yang sama.

Pola penggunaan account based card juga dapat menunjukkan perkembangan tingkat awareness masyarakat akan istrumen pembayaran non tunai, atau dengan kata lain dapat menunjukkan perkembangan less cash di masyarakat. Hal ini dilihat dari porsi penggunaan kartu sebagai alat bayar dan transfer sebagai indikator less cash dibandingkan dengan porsi penarikan tunai melalui melalui ATM.

Disisi volume, porsi penarikan tunai masih jauh lebih besar, yakni selama kurun waktu lima tahun terakhir selalu diatas 70 %. Namun demikian, apabila dilihat perkembangannya, porsi tersebut semakin menurun dari tahun ke tahun. Apabila tahun 2004 porsi penarikan tunai masih sebesar 74,8 %. Kondisi yang sama terlihat pula pada sisi nilai dimana pada tahun 2004 porsi penarikan tunai mencapai 52,7 % dan porsi tersebut selalu menurun hingga mencapai 33,9 % pada tahun 2008. Penurunan transaksi penarikan tunai mengindikasikan bahwa tingkat kenyamanan dan kepercayaan masyarakat terhadap alat pembayaran non tunai semakin meninngkat, artinya upaya Bank Indonesia dalam mendorong less cash society mulai menunjukkan hasilnya.

d. Uang Elektronik

Meskipun kehadiran uang elektronik masih relatif baru namun uang digital ini cukup mendapat tempat di masyarakat. Selama kurang lebih satu setengah tahun sejak pertama terbit pada April 2007, jumlah uang elektronik telah mencapai 430.000. Berbeda pada awal penerbitannya, uang elektronik saat ini tidak hanya diterbitkan dalam bentuk chip yang tertanam pada kartu atau media lainnya (chip based), namun juga telah diterbitkan dalam media lain yaitu suatu media yang saat digunakan untuk bertransaksi akan terkoneksi terlebih dulu dengan server penerbit (server based). Begitu pula dari sisi penggunaannya, hampir dari seluruh uang elektronik yang diterbitkan tidak lagi bersifat single purpose namun sudah multi purpose sehingga dapat diterima di banyak merchant yang berbeda.

Aktivitas pengguaan uang elektronik pada tahun 2008 mencapai 2,5 juta transaksi atau meningkat 77,1 % dari tahun sebelumnya dengan nilai transaksi sebesar Rp. 76,7 miliar atau meningkat 93,1 % dari tahun sebelumnya. Bertambahnya penerbit uang elektronik telah mendorong pesatnya perkembangan transaksi instrumen pembayaran ini. Hingga akhir 2008, terdapat sembilan penerbit uang elektronik yang telah mendapatkan izin. Berharap trend ini terus berlanjut, sehingga pertumbuhan uang elektronik yang semakin luas akan mengurangi penggunaan uang tunai untuk bertransaksi. Dalam skala yang lebih besar, diyakini penggunaan uang elktronik secara luas di masyarakat akan meningkatkan efisiensi biaya transaksi ritel, terutama dalam mengurangi biaya cash handling.

Sebagai alat pembayaran, perolehan dan penggunaan uang elektronik pun cukup mudah. Calon pemegang hanya perlu menyetorkan sejumlah uang kepada penerbit atau melalui agen-agen penerbit dan nilai uang tersebut secara digital disimpan dalam media uang elektronik. Untuk chip based, pemegang dapat bertransaksi secara off-line melalui uang elektronik tersebut (dalam bentuk kartu atau bentuk lainnya). Sedangkan pada server based, pemegang akan diberi sarana untuk dapat akses ke “virtual account” melaui handphone (sms), kartu akses, atau sarana lainnya, sehingga transaksi diproses secara on-line. Transaksi melalui uang elektronik khususnya transaksi yang diproses secara off-line sangat cepat hanya memerlukan waktu kurang lebih 2-4 detik. Pada tahap awal ini nilai uang yang dapat disimpan dalam uang elektronik dibatasi tidak lebih dari Rp. 1 juta, karena

fungsinya memang ditujukan sebagai alat pembayaran untuk transaksi yang bernilai kecil.

Namun batasan tersebut nantinya dapat saja disesuaikan dengan melihat perkembangan dan kebutuhan industri. Dalam mekanisme uang elektronik, apabila pemegang tidak lagi berminat menggunakan uang elektronik atau ingin mengakhiri penggunaan elektronik, nilai uang yang ada pada uang elektronik dapat di-reedeem sesuai tata cara yang diatur oleh masing-masing penerbit.

Reedem adalah penarikan seluruh nilai uang yang ada di media uang elektronik, biasanya reedem ini dipakai apabila orang tidak akan menggunakan uang elektronik tersebut.

e. Interbank Transfer

Sistem ini merupakan sistem transfer dana non tunai yang bisa dikatakan paling lama. Ini karena sudah ada sejak mekanisme transfer antar nasabah dalam suatu bank. Adapun sistem yang dianut tergantung teknologi di tiap-tiap bank. Bagi bank yang memiliki sistem core banking terintegrasi di seluruh kantor cabang sehingga seluruh database nasabah dapat diakses, mekanisme transfer dananya pastilah sudah online real time. Untuk bank yang sudah memiliki teknologi tersebut ada dua macam, yaitu yang memungkinkan nasabah untuk melakukan sendiri perpindahan dananya atau dalam istilah sistem biasa disebut strait trough processing (STP) atau yang masih memerlukan campur tangan pegawai bank untuk melakukan proses tertentu dalam melaksanakan pemindahan dana, biasanya teller.

Sementara itu, beberapa bank yang teknologi core banking-nya belum maju atau belum terintegrasi di seluruh kantor cabangnya, proses pemindahan dana

antar nasabah mereka dilakukan secara off-line, biasanya menggunakan faks atau telepon. Namun demikian, dengan pesatnya perkembangan teknologi perbankan saat ini, yang tentunya juga semakin murah, bank tipe ini sudah mulai meninggalkan teknologi core banking secara off-line. Disamping tidak efisien baik disisi sumber daya maupun waktu, sudah barang tentu secara pencitraan akan mempengaruhi preferensi nasabah untuk memilih jenis bank ini.

f. Sistem Host to Host

Sistem pembayaran non tunai untuk jenis host to host transaction juga semakin meningkat. Host to host disini dapat diartikan sebagai sistem pembayaran non tunai yang menghubungkan dua atau beberapa host/server langsung dengan core banking system. Biasanya jenis transaksi yang menggunakan sistem host to host adalah untuk pembayaran rutin dan bersifat gabungan (bulk), seperti listrik, telepon, air, dan pembayaran sejenis lainnya. Perusahaan yang memiliki konsumen dengan jenis pembayarab rutin biasanya juga memiliki sistem internal untuk mencatatkan penagihannya.

Dengan teknologi host to host tersebut, sistem penagihan tersebut dapat dihubungkan ke core banking bank. Oleh karena itu, perusahaan-perusahaan tersebut tidak perlu membuat perjanjian dengan banyak bank untuk menerima pembayaran nasabah mereka pada masing-masing bank. Hal tersebut menyebabkan perusahaan-perusahaan tersebut harus mengadopsi berbagai jenis standar dan aturan, selain tentunya masalah besarnya biaya.

g. Delivery Channel

Kemajuan teknologi informasi semakin mendorong kemudahan pelaksanaan transfer dana. Teknologi seperti internet, mobile phone maupun telepon dapat dimanfaatkan menjadi saluran pembayaran yang menghubungkan jalur sistem pembayaran yang ada. Misalnya ketika akan melakukan transfer dana, media konvensional yang digunakan adalah melalui perantara teller di bank, atau lebih modern lagi dengan menggunakan mesin ATM. Sekarang dengan kemajuan teknologi, kita tidak perlu datang antri ke bank ataupun gerai ATM untuk melakukan instruksi transfer, cek saldo, atau melakukan pembayaran karena saat ini semua transaksi tersebut dapat dilakukan melalui internet, mobile phone atau telepon tanpa harus pergi ke suatu tempat tertentu.

Disisi perbankan, penggunaan teknologi ini dapat dimanfaatkan sebagai salah satu penggalian sumber dana murah terutama untuk keperluan intermediasi. Apabila masyarakat merasakan manfaat yang besar dari kemudahan transaksi, maka mereka akan terdorong untuk berhubungan atau selalu berhubungan dengan perbankan. Hal ini tentunya akan meningkatkan penghimpunan dana masyarakat pada perbankan yang notabene merupakan dana murah bagi perbankan. Selanjutnya, bank juga memperoleh fee based income yang akhir-akhir ini menjadi andalan perbankan untuk memperoleh laba.

Memang pada awalnya upaya ini memerlukan investasi yang lumayan besar, tapi apabila perputaran transaksinya tinggi, bukan tidak mungkin biaya investasi tersebut akan tertutup oleh fee based income yang diperoleh. Keuntungan lain adalah berkurangnya biaya overhead yang harus ditanggung. Bayangkan apabila

50 % nasabah tidak lagi menggunakan jalur konvensional untuk datang ke kantor kas, maka bank tidak harus membuka jaringan kantor cabang lebih banyak lagi, dan pada gilirannya tidak perlu pula menyediakan biaya sumber daya manusia dan operasional lain yang lebih besar.

Selain perkembangan berbagai instrumen pembayaran diatas, peningkatan aktivitas pembayaran non tunai juga dapat diindikasikan oleh rasio nilai konsumsi swasta terhadap uang kartal yang diedarkan di masyarakat yang menunjukkan perkembangan meningkat. Hasil penelitian Bank Indonesia mengenai Peranan Pembayaran Non tunai dalam Perekonomian dan Kebijakan Moneter tahun 2005 tahun 2005 menunjukkan bahwa besarnya rasio tersebut cenderung meningkat dari 14 pada 1997 menjadi 17 pada 2005. Hal ini mengindikasikan tren semakin menurunnya penggunaan uang tunai dalam mendukung aktivitas konsumsi masyarakat.

Indikator lain yang dapat digunakan untuk menggambarkan perkembangan pembayaran non tunai adalah rasio uang kartal terhadap giro dan transaksi pembayaran berbasis kartu. Dalam periode 2000 – 2006, perkembangan rasio uang kartal terhadap giro dan pembayaran berbasis kartu di Indonesia cenderung turun dari 0,6 pada tahun 2000 menjadi 0,4 pada 2005. Pengunaan transaksi pembayaran berbasis kartu pada perhitungan rasio ini dimaksudkan agar dapat memberikan gambaran perkembangan pembayaran non tunai yang lebih baik. Dari sisi teknis perhitungan, rasio ini memiliki kelemahan karena digunakannya jenis data yang berbeda yakni data flow pada transaksi pembayaran dan jenis data stok pada giro dan depositi. Namun demikian, hal tersebut diperkirakan hanya

akan berpengaruh pada perbedaan besaran (magnitude) rasio yang dihasilkan. Sementara arah dari perkembangan rasio tersebut masih dapat digunakan untuk memberikan gambaran perkembangan pembayaran non tunai. Semakin kecil rasio tersebut mengindikasikan semakin tingginya aktivitas pembayaran non tunai. Kondisi ini sejalan dengan perkembangan beberapa indikator lainnya yang menggambarkan tren peningkatan preferensi masyarakat terhadap pembayaran non tunai.

2.4. Perkembangan Sistem Pembayaran Non tunai

Perkembangan sistem pembayaran non tunai sebenarnya didorong oleh beberapa hal. Pertama, ini yang paling berperan adalah teknologi. Perkembangan teknologi, khususnya di bidang telekomunikasi dan informasi mendorong penggunaan berbagai alat pembayaran. Salah satu contoh dalam transaksi dengan menggunakan cek atau bilyet giro. Bisa kita bayangkan bila sekarang belum dikenal reader sorter dan pay in slip atau alat pembaca kode, dapat dipastikan penyelesaian warkat kliring akan membutuhkan waktu yang sangat lama.

Apabila kita merujuk pada peraturan transaksi di wilayah Jakarta, dengan rata-rata per hari mencapai sekitar 150.000 warkat saja, paling tidak personel yang ditugasi mengurusi kliring menjadi sangat besar kalau tidak ingin lembur setiap hari. Enabler lain yang paling signifikan mendorong penggunaan instrumen non tunai tidak lain adalah pemanfaatan teknologi informasi dengan segala variannya oleh masyarakat. Sebagian masyarakat yang sudah menjadi nasabah bank sadar ataupun tidak pastilah sudah memanfaatkan teknologi informasi dalam melakukan

aktivitas ekonominya, minimal dalam melihat atau menanyakan jumlah saldo rekeningnya atau bisa juga pada saat kita menarik uang tunai dari anjungan tunai mandiri. Pemanfaatan teknologi yang lebih maju lagi pada saat kita melakukan transfer dana atau pada saat kita melakukan pembayaran.

2.5. Penelitian Terdahulu Nama Peneliti Judul Penelitian Objek yang

Diteliti Hasil Penelitian

Metode Penelitian Bank Indonesia (BI) Tahun 2006 Persepsi, Preferensi dan Perilaku Masyarakat dan Lembaga Penyedia Jasa Terhadap Pembayaran Non Tunai Meneliti tentang pola persepsi, preferensi, dan perilaku jasa instrumen pembayaran non tunai, serta menguji hubungan antara variabel potensi dengan variabel sosial ekonomi Hasil penelitian mamperlihatkan bahwa tingginya animo publik dan dunia usaha untuk memakai alat pembayaran non tunai Metode bilpot, metode logit, dan metode importance performance analysis Bambang Pramono, dkk Tahun 2006 Dampak Pembayaran Non Tunai Terhadap Perekonomian dan Kebijakan Moneter Melakukan uji empiris, pemantauan, dan penyusunan database indikator perkembangan alat pembayaran non tunai Hasil penelitian memperlihatkan bahwa kehadiran alat pembayaran non tunai bagi perekonomian memberikan manfaat peningkatan efisiensi dan produktifitas keuangan yang mendorong aktivitas sektor riil Metode estimasi dengan uji stasioneritas dan uji kointegrasi

Ikaputera Waspada Tahun 2012 Percepatan Adopsi Sistem Transaksi Teknologi Informasi untuk Meningkatkan Aksesibilitas Layanan Jasa Perbankan Menguji pengaruh manfaat, kemudahan, persepsi kesenangan bertransaksi, kecukupan informasi, keamanan dan privasi dalam bertransaksi terhadap frekuensi penggunaan e-money Hasil penelitian mengemukakan bahwa e-money sebagai instrumen pembayaran non tunai dipengaruhi oleh persepsi manfaat, kemudahan bertransaksi, kecukupan informasi, tingkat keamanan dan privasi, serta kesenangan bertransaksi masih dirasakan rendah Metode deskriptif verifikatif Afrizal Yudhistira P., dkk Analisis Faktor yang Mempengaruhi Preferensi dan Aksesibilitas Terhadap Penggunaan Kartu Pembayaran Elektronik Meneliti tentang faktor yang mungkin mempengaruhi preferensi dan aksesibilitas kartu pembayaran elektronik Hasil penelitian menunjukkan bahwa faktor terbesar yang mempengaruhi preferensi responden terhadap penggunaan kartu pembayaran elektronik adalah manfaat yang diperoleh dalam penggunaan kartu pembayaran elektronik Analisis deskriptif frekuensi Rahman Helmi, dkk Analisis faktor yang Mempengaruhi Masyarakat Kalimantan Selatan Terhadap Penggunaan Pembayaran Non Tunai Meneliti tentang faktor yang mungkin mempengaruhi masyarakat Kalimantan Selatan terhadap penggunaan pembayaran non tunai Menyatakan sebagian besar (93%) responden sudah pernah memanfaatkan sistem pembayaran non tunai, dan hanya sebagian kecil saja (7%) yang belum pernah memanfaatkannya Metode penelitian analisis deskriptif, metode rank order, dan regresi logistik

2.6. Kerangka Konseptual

Perbankan adalah lembaga intermediasi yang merupakan tempat dimana transaksi pembayaran dilakukan baik tunai maupun non tunai, tetapi seiring perkembangan zaman yang semakin maju maka kinerja bank dituntut untuk mengikuti kemajuan tersebut. Sehingga penggunaan pembayaran tunai semakin bergeser ke pembayaran non tunai. Jenis-jenis pembayaran non tunai yang ada saat ini antara lain cek dan bilyet giro, kartu kredit, kartu ATM dan debet, uang elektronik, interbank transfer, sistem host to host, serta mobile phone. Tujuan dari penggunaan pembayaran non tunai ini adalah untuk meningkatkan efisiensi, efektifitas, keamanan, dan menghemat waktu.

Gambar 2.2 Kerangka Konseptual

Perbankan mempromosikan dan memperkenalkan instrumen pembayaran non tunai ini kepada masyarakat. Sedangkan masyarakat sendiri memerlukan suatu proses untuk dapat mengambil keputusan, apakah masyarakat akan menggunakan pembayaran non tunai. Dalam proses tersebut masyarakat mulai mencari informasi tentang penggunaan pembayaran non tunai. Tentunya setelah

Instrumen Pembayaran Non Tunai

Cek & BG Kartu Kredit ATM & Debet e-money Interbank Transfer Host to Host Mobile Phone

Tingkat Pemahaman Masyarakat Terhadap Pembayaran Non Tunai

masyarakat paham akan informasi tersebut maka masyarakat mulai mau menggunakan instrumen pembayaran non tunai dan dapat memberikan penilaian apakah instrumen pembayaran tersebut memberikan manfaat dalam bertransaksi.