Profil Industri Petrokimia

I. Pendahuluan

Sesuai dengan amanah Undang-Undang No. 3 Tahun 2014 tentang Perindustrian, peran pemerintah dalam mendorong kemajuan sektor industri ke depan dilakukan secara terencana serta disusun secara sistematis dalam suatu dokumen perencanaan. Dokumen perencanaan tersebut harus menjadi pedoman dalam menentukan arah kebijakan pemerintah dalam mendorong pembangunan sektor industri dan menjadi panduan bagi seluruh pemangku kepentingan yang terlibat dalam pembangunan industri nasional.

Rencana Induk Pembangunan Industri Nasional (RIPIN) disusun sebagai pelaksanaan amanat pasal 8 ayat 1, Undang-Undang No. 3 tahun 2014, dan menjadi pedoman bagi pemerintah dan pelaku Industri dalam perencanaan dan pembangunan Industri sehingga tercapai tujuan penyelenggaraan Perindustrian. RIPIN memiliki masa berlaku untuk jangka waktu 20 tahun, dan bila diperlukan dapat ditinjau kembali setiap 5 (lima) tahun.

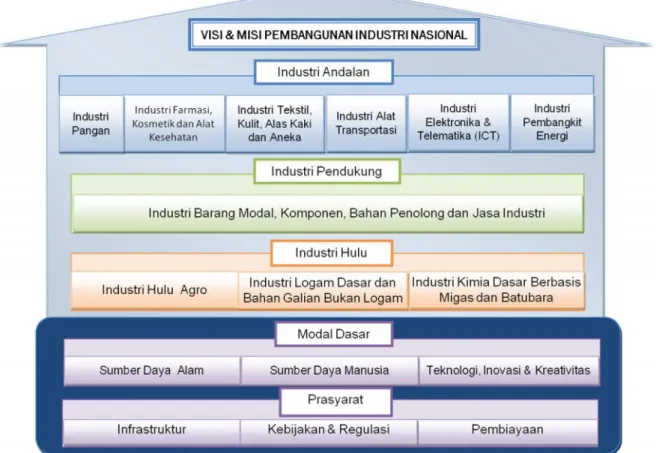

Di dalam RIPIN telah ditentukan ditentukan 10 industri prioritas yang dikelompokkan kedalam industri andalan, industri pendukung dan industri hulu sebagai berikut :

Industri Andalan 1.Industri Pangan

2.Industri Farmasi, Kosmetik dan Alat Kesehatan 3.Industri Tekstil, Kulit, Alas Kaki dan Aneka 4.Industri Alat Transportasi

5.Industri Elektronika dan Telematika (ICT) 6.Industri Pembangkit Energi

Industri Pendukung

7.Industri Barang Modal, Komponen, Bahan Penolong dan Jasa Industri

Industri Hulu 8.Industri Hulu Agro

9.Industri Logam Dasar dan Bahan Galian Bukan Logam

Kesepuluh Industri prioritas tersebut merupakan bagian dari Bangun Industri Nasional. Bangun industri nasional berisikan industri andalan masa depan, industri pendukung, dan industri hulu, dimana ketiga kelompok industri tersebut memerlukan modal dasar berupa sumber daya alam, sumber daya manusia, serta teknologi, inovasi dan kreativitas. Pembangunan industri di masa depan tersebut juga memerlukan prasyarat berupa ketersediaan infrastruktur dan pembiayaan yang memadai, serta didukung oleh kebijakan dan regulasi yang efektif. Adapun bagan Bangun Industri Nasional bisa dilihat seperti Gambar 1 berikut.

Gambar 1 Bangun Industri Nasional

Sebagai salah satu bagian dari industri hulu, yaitu kelompok Industri Kimia Dasar Berbasis Minyak bumi dan gas dan Batubara, Industri Petrokimia Hulu diharapkan menjadi pendukung industri andalan. Industri petrokimia menjadi salah satu industri strategis baik ditinjau dari posisinya dalam struktur Produk Domestik Bruto (PDB) industri manufaktur maupun dalam konteks keterkaitan dengan industri hilir lain seperti, plastik, serat sintetik, karet sintetik, kosmetik, pupuk, tekstil, dan lain-lain.

Gambar 2

Produk Akhir Industri Petrokimia Hulu dan Hilir

Industri petrokimia di Indonesia sangat diuntungkan oleh kondisi potensi sumber bahan baku (minyak bumi, gas alam, batubara dan biomassa) dan potensi pasar di dalam negeri yang cukup besar. Adapun Industri Petrokimia Hulu yang dikembangkan di Indonesia sesuai RIPIN (Rencana Induk Pengembangan Industri Nasional) 2015-2035 adalah: Etilena; Propilena; Butadiene; Benzena; Toluena; p-Xylena; o-Xylena; Metanol; Ammonia; dan Asam Formiat.

Industri petrokimia hulu dapat dikategorikan sebagai jenis industri yang padat modal (capital intensive), padat teknologi (technology

Gambar 3

Industri Petrokimia Hulu dan Hilir

II. Bahan Baku Industri Petrokimia Hulu

Sumber bahan baku (feedstock) Industri petrokimia hulu berasal dari sumber minyak bumi (naphta, kondensat), gas alam, batu bara, serta biomassa yang dapat menghasilkan senyawa-senyawa olefin, aromatik, gas sintesa, dan senyawa-senyawa organik lainnya yang dapat diturunkan dari bahan-bahan tersebut, yang memiliki nilai tambah lebih tinggi daripada bahan bakunya.

Ketersediaan bahan baku dan utilitas merupakan pendukung penting bagi keberlangsungan industri petrokimia hulu di Indonesia. Keduanya merupakan dua pertiga komponen biaya produksi dalam industri ini. Suplai bahan baku yang berkesinambungan serta harga yang kompetitif adalah faktor penting. Feedstock tersebut disamping untuk bahan baku industri petrokimia dasar juga digunakan sebagai bahan

II.1. Sumberdaya dan Cadangan Minyak Bumi Indonesia

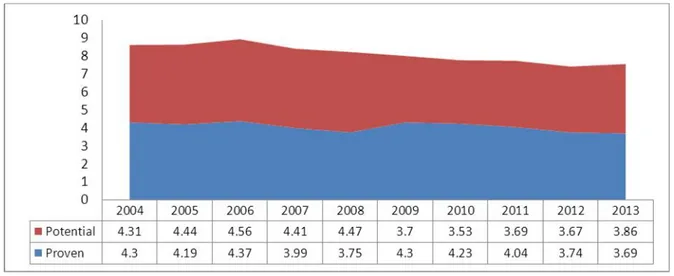

Meskipun jumlahnya tidak besar namun Indonesia memiliki potensi cadangan minyak bumi terbukti sebesar 4 miliar barrel dengan tingkat produksi sekitar 950 ribu barel per hari. Berdasarkan data Kementerian Energi Sumber dan Daya Mineral (ESDM), potensi sumber daya berbasis minyak bumi terbesar terdapat pada wilayah pulau Sumatera bagian tengah, Kalimantan Timur, dan pulau Jawa bagian barat -timur.

Gambar 4.

Cadangan Minyak Bumi Indonesia (Sumber: Kementerian ESDM)

Selama sepuluh tahun terakhir, laju penurunan cadangan terbukti minyak bumi sebesar 92,5 juta barel per tahun, atau dengan kata lain selama sepuluh tahun cadangan minyak dan kondensat nasional hilang sebesar 1 miliar barel.

Gambar 5. Cadangan Minyak Bumi Indonesia 2004 - 2013 (Miliar Barel) Sumber: Handbook of Energy and Economic Statistic of Indonesia 2014, Kementerian ESDM

Dibandingkan tahun 2010, ketersediaan cadangan minyak bumi Indonesia pada tahun 2011 mengalami penurunan hingga 0,03 miliar barel menjadi 7,73 miliar barel termasuk di dalamnya cadangan blok Cepu. Dengan rata-rata tingkat produksi 0,329 miliar barel, ketersediaan cadangan minyak bumi di Indonesia saat ini hanya cukup untuk memenuhi kebutuhan minyak bumi Indonesia hingga 23 tahun ke depan. Hingga akhir tahun 2011, produksi minyak Indonesia mencapai 902 ribu barel per hari, terdiri dari minyak 794 ribu barel per hari dan kondensat 108 ribu barel per hari . Nilai ini lebih rendah 4,5% dibandingkan produksi minyak Indonesia tahun sebelumnya dan target produksi/lifting minyak bumi di dalam APBN-P 2011 sebesar 945 ribu barel per hari.

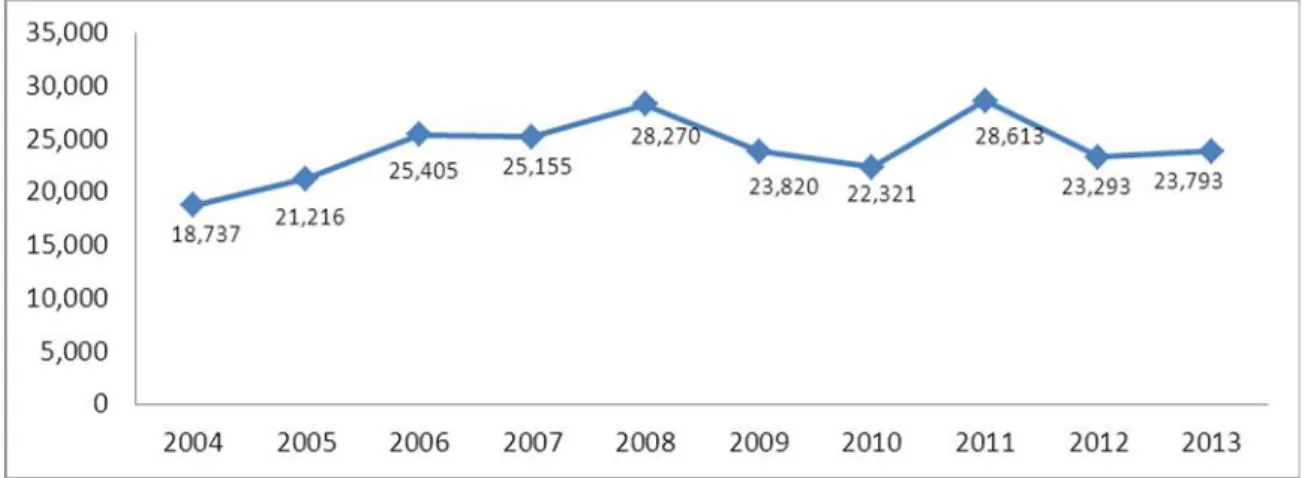

Produksi naphtha Indonesia sebagai salah satu bahan baku utama dalam industri petrokimia hulu selama sepuluh tahun terakhir cenderung fluktuatif. Sejak tahun 2004, produksi naphtha tertinggi tercapai pada tahun 2011 sebanyak 26,8 juta barel namun terus menurun pada tahun-tahun berikutnya. Hingga Januari 2013, produksi naphtha Indonesia tercatat sebanyak 23, 8 juta barel.

Gambar 6. Produksi Naphtha Indonesia 2004 - 2013 (Ribu Barel)

Sumber: Handbook of Energy and Economic Statistic of Indonesia 2014, Kementerian ESDM

II.2. Sumberdaya dan Cadangan Gas Alam Indonesia

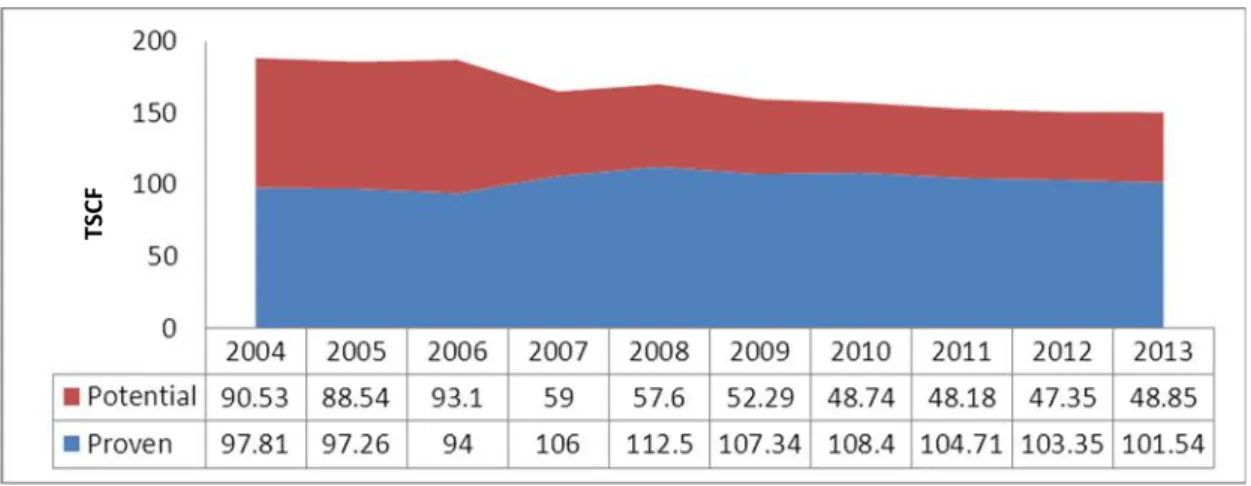

Pada 2013 potensi cadangan gas Indonesia cukup besar yaitu mencapai 150,39 triliun cubic feet (TSCF) dengan cadangan terbukti 101,54 TSCF dan cadangan potensial 48,85 TSCF. Sementara tingkat produksi gas alam Indonesia mencapai 2,97 TSCF pada tahun 2013. Berdasarkan data Kementerian Energi Sumber dan Daya Mineral (ESDM), cadangan gas bumi terbesar terdapat pada wilayah perairan Natuna, Kalimantan Timur, Sumatera Selatan dan Papua.

Gambar 7. Sebaran Cadangan Gas Alam di Indonesia Tahun 2012 (Sumber: Kementerian ESDM)

Gambar 8. Cadangan Gas Alam Indonesia Tahun 2000 – 2013 (TSCF)

(Sumber: Handbook of Energy and Economic Statistic of Indonesia 2014, Kementerian ESDM

Gambar 9. Produksi Gas Alam Indonesia (MMSCF)

Sumber: Handbook of Energy and Economic Statistic of Indonesia 2014, Kementerian ESDM

TS

II.3. Sumberdaya dan Cadangan Batubara Indonesia

Batubara yang dapat digunakan sebagai bahan baku industri petrokimia adalah batubara biasa dan batubara yang berbentuk coal bed methane. Kedua jenis batubara ini sangat besar jumlahnya dan belum tergarap secara optimal. Berikut adalah peta persebaran potensi sumberdaya batubara.

Gambar 10.

Peta Persebaran Sumber Daya dan Cadangan Batubara Indonesia (Sumber: Kementerian ESDM)

64.592,32 JT 55.362,73 JT 128,57 JT 2,13 JT 233,10 JT 99,70 JT

Gambar 11.

Peta Persebaran Sumber Daya dan Cadangan Batubara dan CBM Indonesia (Sumber: Kementerian ESDM)

Ketersediaan sumberdaya dan cadangan batubara Indonesia relatif lebih besar dibandingkan dengan sumberdaya fosil lainnya walaupun jumlahnya hanya sebesar 3,3% cadangan dunia. Pada tahun 2013, sumberdaya batubara Indonesia sebanyak 120.525 juta ton dengan cadangan sebesar 31.361 juta ton. Jumlah ini tersebar di beberapa provinsi di Indonesia. Berdasarkan Tabel 1, sumberdaya dan cadangan batubara terbesar berada di wilayah provinsi Sumatera Selatan dan Kalimantan Timur dengan total masing-masing provinsi tersebut

Tabel 1. Sumber Daya dan Cadangan Batubara Indonesia Per 1 Januari 2013 (Juta Ton)

Sumber: Handbook of Energy and Economic Statistic of Indonesia 2014, Kementerian ESDM

II.4. Kilang minyak dan gas bumi serta batubara

Kapasitas kilang minyak Indonesia pada 2014 mencapai 1,1157 juta barel per hari. Sedangkan produksi minyak Indonesia yang dapat diolah di kilang dalam negeri hanya sekitar 649.000 barel per hari. Untuk tahun 2015, kapasitas kilang Indonesia diperkirakan sebesar 1,167 juta barel per hari sedangkan produksi minyak yang bisa diolah Indonesia hanya sebesar 719.000 barel per hari. Kilang minyak

milik PT Pertamina terletak di Dumai, Sungai Pakning, Plaju, Cepu, Balikpapan, Kasim, Cilacap dan Balongan. Sementara kilang milik swasta yaitu TPPI (Trans Pacific Petrochemical Indotama)dan TWU (Tri Wahana Universal). Ada satu kilang swasta dalam proses pembangunan yaitu TWU II dan direncanakan akan dibangun Residual Fluid Catalytic Cracking (RFCC) Cilacap.

Gambar 12.

III. Rantai Nilai (pohon industri) Industri Petrokimia

III.1. Ruang Lingkup Industri PetrokimiaIndustri petrokimia secara umum dapat didefinisikan sebagai ”industri yang berbahan baku utama produk minyak bumi dan gas (naphta, kondensat, gas alam), batubara, serta biomassa; yang mengandung senyawa-senyawa olefin, aromatik, gas sintesa, dan organik lainnya yang dapat diturunkan dari bahan-bahan tersebut, untuk menghasilkan produk-produk yang memiliki nilai tambah lebih tinggi daripada bahan bakunya.”

Industri petrokimia dasar termasuk dalam Klasifikasi Baku Lapangan Usaha Indonesia (KBLI ) 20117: Industri Kimia Dasar Organik yang Bersumber dari Minyak Bumi, Gas Alam, dan Batubara. Kelompok ini mencakup usaha industri kimia dasar organik yang menghasilkan bahan kimia, yang bahan bakunya berasal dari minyak bumi dan gas bumi maupun batu bara, seperti ethylene, propilene, benzena, toluena, caprolactam termasuk pengolahan coal tar.

Industri petrokimia dapat dikelompokkan ke dalam 3 (tiga) golongan, yaitu: 1. Industri petrokimia hulu (dasar)

Industri petrokimia dasar merupakan industri paling hulu dalam rangkaian industri petrokimia, memproses bahan baku berupa naphta dan/atau kondensat menjadi olefin, aromatik, dan parafin.

Contoh : industri olefin (ethylene, propiline, butadiane, dll), industri aromatik (benzene, toluene, xylene, dll), industri berbasis C-1 (ammonia, methanol).

2. Industri petrokimia antara

Industri petrokimia antara adalah industri yang memproses bahan baku olefin, aromatik (produk industri petrokimia hulu) menjadi produk-produk turunannya seperti vinyl chloride, styrene, ethylene glycol, dll.

3. Industri petrokimia hilir

Industri petrokimia hilir adalah industri yang mengolah bahan yang dihasilkan oleh industri petrokimia antara menjadi berbagai produk akhir yang digunakan oleh industri atau konsumen akhir (industrial dan consumer goods).

Contoh: Polietilena (HDPE, LDPE, LLDPE); Polipropilena (PP); Polistirena (PS); Polivinilkhlorida (PVC); PET, karet sintetis (ABS), serat sintetis (polyester, nilon), dll.

III.2. Rantai Nilai Industri Petrokimia

Industri petrokimia pada dasarnya berbahan baku dari minyak mentah dan gas bumi. Indonesia sebagai negara yang kaya akan sumber daya minyak bumi dan gas alam seharusnya bisa mengembangkan industri petrokimia agar menjadi lebih maju.

Turunan industri petrokimia yang berasal dari minyak bumi saat ini yang industrinya sudah ada sebagian besar masih berada di sektor hulu antara lain industri olefin, aromatic, ethylene, propylene, butadiene, benzene, toluene, dan xylene. Turunan dari produk ethylene dan propylene sebagian sudah dapat diproduksi di Indonesia dan sebagian masih belum dikembangkan. Selanjutnya turunan dari produk ethylene dan propylene ini pada sektor hilirnya digunakan untuk pembuatan plastik.

Sementara itu, untuk turunan dari produk butadiene, benzene, toluene, dan xylene sebagian masih dalam pembangunan di Indonesia. Turunan dari produk tersebut pada sektor hilirnya dibutuhkan untuk pembuatan karet sintetis dan serat sintetis, pelarut, bahan pelembut/plasticizer, dan bahan pembersih.

Di Indonesia, industri petrokimia turunan gas alam masih sangat terbatas. Di sektor hulu, industri yang sudah ada adalah industri ammonia dan methanol. Turunan ammonia hanya urea beserta produksi lanjutannya, sedangkan turunan methanol adalah industri formaldehyde, potensi produk turunan lainnya adalah acrylonitrile, caprolactam, methionine, nylon 6, methyl tertier butyl ether (MTBE), dimethyl ether (DME), acetic acid (dry process), polyvinyl alcohol (Poval) dan sebagainya.

Namun demikian, selama penyediaan gas sering menjadi sentral penyebab terganggunya aktifitas industri petrokimia (terutama pupuk). Karenanya dalam beberapa tahun terakhir ini muncul gagasan untuk menggunakan gas dari batu bara baik gas hasil gasifikasi batubara maupun gas dari coal bed methane sebagai bahan baku industri kimia di masa-masa mendatang.

Gambar 13. Pohon Industri Petrokimia

IV. Kondisi saat ini Industri Petrokimia

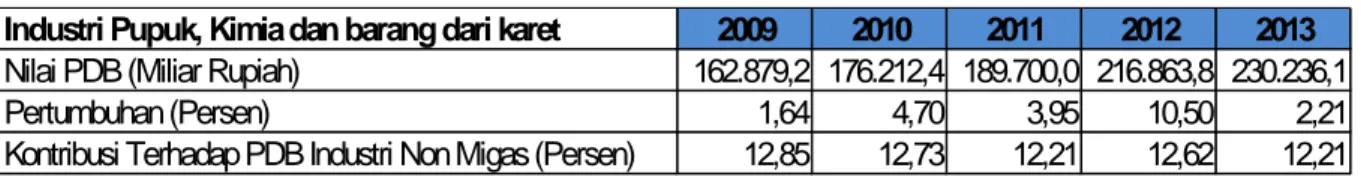

Industri Petrokimia termasuk dalam kelompok industri Pupuk, Kimia dan barang dari karet. Pertumbuhan industri petrokimia tahunan rata-rata 2009 – 2013 adalah sebesar 4,6 persen. Nilai Produk Domestik Bruto sektor ini. Seperti terlihat pada tabel 2, pada tahun 2010 mencapai 176,21 triliun, tahun 2013 meningkat lagi menjadi 230,24 triliun, sedangkan sampai triwulan 3 tahun 2014 telah mencapai 180,66 triliun.

Tabel 2. PDB Sektor Industri Pupuk, Kimia dan Barang dari Karet

Industri Pupuk, Kimia dan barang dari karet 2009 2010 2011 2012 2013 Nilai PDB (Miliar Rupiah) 162.879,2 176.212,4 189.700,0 216.863,8 230.236,1

Pertumbuhan (Persen) 1,64 4,70 3,95 10,50 2,21

Kontribusi Terhadap PDB Industri Non Migas (Persen) 12,85 12,73 12,21 12,62 12,21 Sumber: Badan Pusat Statistik

Bila dilihat dari kontribusinya terhadap PDB sektor industri non migas , sub sektor industri Pupuk, Kimia dan barang dari karet ini cukup memberikan kontribusi yang besar. Pada tahun 2009, sub sektor ini memberikan kontribusi sebesar 12,85 persen dari total PDB sektor industri non migas , kemudian pada tahun 2010 menjadi 12,73 persen, tahun 2011 mencapai 12,21 persen, tahun 2012 menjadi 12,62 persen dan tahun 2013 menjadi 12,21 persen.

Dilihat Dari data investasi, industri petrokimia termasuk dalam sub sektor industri kimia dan farmasi, pertumbuhan Penanaman Modal Dalam Negeri (PMDN) selama 2009 – 2013 rata-rata tahunan adalah 25,27 persen, sedangkan untuk Penanaman Modal Asing (PMA) sebesar 38,56 persen. Pada tahun 2009, nilai proyek baru yang berasal dari penanaman modal dalam negeri mencapai Rp. 5,86 trilliun, sedangkan yang berasal dari penanaman modal asing mencapai US$ 1,18 Miliar seperti telihat pada Tabel 3.

Tabel 3. Nilai Investasi Sektor Industri Kimia dan Farmasi

Ind. Kimia dan Farmasi 2009 2010 2011 2012 2013

PMDN (dalam Miliar Rupiah) 5,850.0 3,266.0 2,711.9 5,069.5 8,886 PMA (dalam Juta US$) 1,183.1 793.4 1,467.4 2,769.8 3,142.3

IV.1. Pelaku Utama Industri Petrokimia Dasar (Hulu)

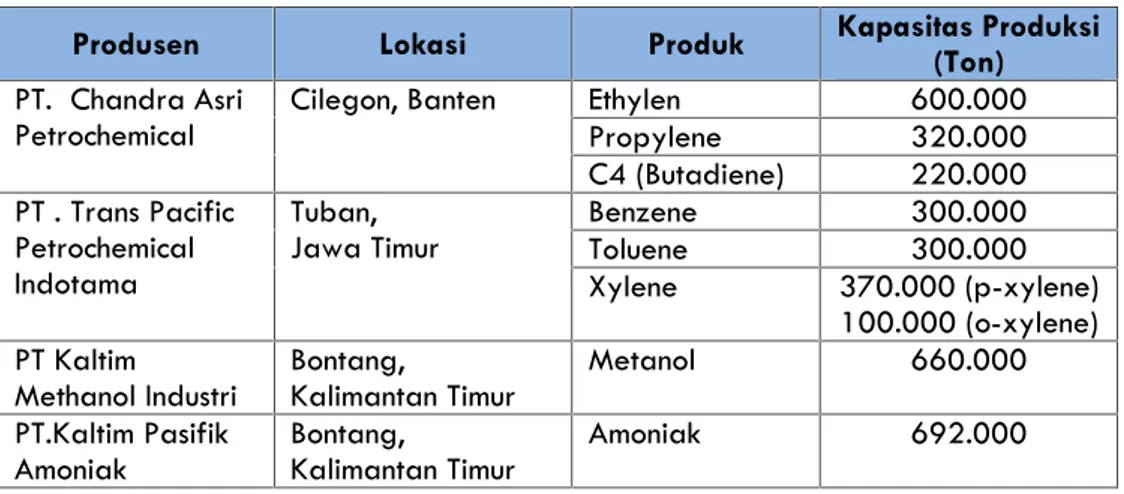

Perusahaan di industri petrokimia hulu di Indonesia adalah PT Chandra Asri Petrochemical (industri petrokimia hulu dengan basis olefin), PT Trans Pacific Petrochemical Indotama (industri petrokimia hulu dengan basis aromatik), serta PT Kaltim Methanol Industri dan PT.Kaltim Pacific Amoniak (industri petrokimia hulu dengan basis C1 (Metana). Kapasitas produksi pelaku industri petrokimia hulu tersebut diatas dapat dilihat pada Tabel 4 berikut.

Tabel 4. Pelaku Utama Industri Petrokimia Hulu di Indonesia

Produsen Lokasi Produk Kapasitas Produksi(Ton) PT. Chandra Asri

Petrochemical Cilegon, Banten EthylenPropylene 600.000320.000

C4 (Butadiene) 220.000

PT . Trans Pacific Petrochemical Indotama

Tuban,

Jawa Timur BenzeneToluene 300.000300.000

Xylene 370.000 (p-xylene)

100.000 (o-xylene) PT Kaltim

Methanol Industri Bontang,Kalimantan Timur Metanol 660.000 PT.Kaltim Pasifik

Amoniak Bontang,Kalimantan Timur Amoniak 692.000

IV.2. Lokasi IndustriPetrokimia

Untuk mencapai industri petrokimia yang kompetitif dalam persaingan internasional dengan mendapatkan pasokan yang stabil dan kompetitif, maka diperlukan suatu kerjasama menyeluruh yang melibatkan semua pemangku kepentingan dan keterkaitan harmonis terutama antara industri primer (refinery/minyak bumi dan gas ) dengan industri petrokimia hulu dan industri petrokimia hulu dengan industri petrokimia antara maupun hilir.

Untuk mendukung hal tersebut, Kementerian Perindustrian telah mencanangkan pengembangan klaster industri petrokimia. Pendekatan klaster ini digunakan mengingat industri petrokimia memiliki keterkaitan yang kuat secara horizontal dan vertikal dengan industri hilirnya dan sub-sektor industri/sektor ekonomi lainnya.

Berdasarkan Roadmap Industri Petrokimia, klaster industri petrokimia, terdiri dari:

1. Klaster industri petrokimia hulu berbasis olefin di Cilegon, Banten.

Gambar 14

PT. CHANDRA ASRI PETROCHEMICAL, Tbk

2. Klaster industri petrokimia hulu berbasis aromatic di Tuban, Jawa Timur.

3. Klaster industri petrokimia hulu berbasis metana di Bontang, Kalimantan Timur.

Gambar 15. Peta Sebaran Industri Petrokimia Hulu

Bontang, Kalimantan Timur

PT Kaltim Methanol Industri PT.Kaltim Pasifik Amoniak

Cilegon, Banten

PT Chandra Asri Petrochemical

Tuban, Jawa Timur

PT Trans Pasific Petrochemical Indotama

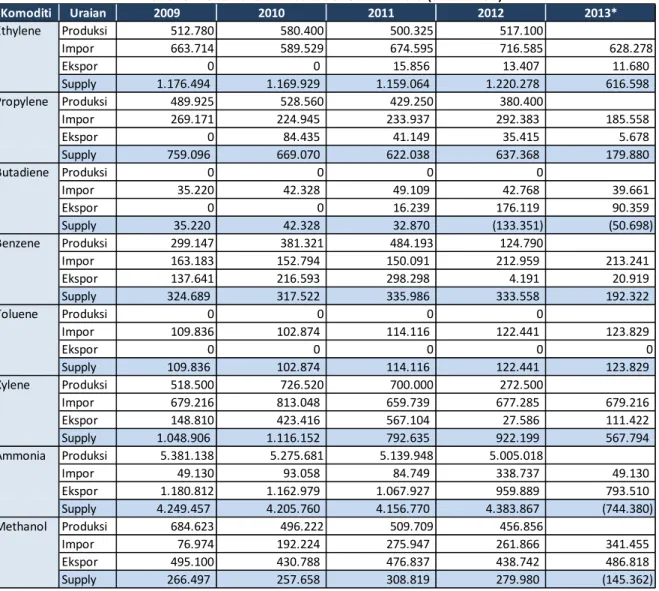

IV.3. Penawaran dan Permintaan Industri Petrokimia Hulu Penawaran

Selama 2007-2012 produksi ethylene sangat ftuktuatif dengan trend cenderung menurun -1,66% rata-rata per tahun. Pada tahun 2007 produksi ethylene tercatat mencapai 574.570 ton, kemudian di tahun berikutnya menurun menjadi 551.580 ton, lalu susut lagi menjadi 512.780 ton di tahun 2009.

Pada tahun 2010, produksi ethylene melonjak menjadi 580.400 ton, lalu di tahun 2011 merosot kembali menjadi 500.325 ton dan pada tahun 2012 meningkat menjadi 517.100 ton.

Sementara itu, dalam 2 tahun terakhir ini produksi propylene cenderung menyusut, sehingga secara keseluruhan selama 2007-2012 pertumbuhannya terkesan negatif Pada tahun 2007 produksi propylene diketahui mencapai 474.325 ton, kemudian di tahun berikutnya turun menjadi 440.627 ton, lalu meningkat menjadi 489.925 ton di tahun 2009. Pada tahun 2010, produksi propylene naik menjadi 528.560 ton, tetapi di tahun 2011 susut menjadi 429.250 ton, tetapi pada tahun 2012 hanya 380.400 ton.

Permintaan olefin di dalam negeri cenderung terus meningkat, sementara kapasitas industrinya relatif terbatas, maka untuk memenuhi permintaan tersebut terpaksa dilakukan impor. Selama 2007-2012 impor ethylene mengalami pertumbuhan yang sangat pesat, mencapai 25,82% rata-rata per tahun, kemudian propylene mengalami pertumbuhan 13,22% rata-rata per tahun, sedangkan butadiene dalam periode yang sama impornya cenderung menurunan dengan penyusutan -1,67% rata-rata per tahun.

Sementara itu, kegiatan ekspor olefin Indonesia baru dimulai di tahun 2009, volume ekspor propylene sebanyak 70.532 ton dengan nilai sekitar US$ 4.923 ribu. Di tahun berikutnya, selain propylene Indonesia juga mengekspor ethylene dengan jumlah sekitar 15.856 ton senilai US$ 20.250 ribu.

Supply olefin untuk pasar di dalam negeri ditentukan berdasarkan jumlah produksi ditambah impor kemudian dikurangi dengan volume ekspornya. Dengan asumsi ini maka pada tahun 2007 supply ethylene di Indonesia tercatat mencapai 835.527 ton kemudian di tahun berikutnya naik menjadi 993.349 ton lalu pada tahun 2009 meningkat lagi menjadi 1.176.494 ton, dan pada tahun 2012 mencapai 1.220.278 ton. Dengan demikian selama periode 2007-2012, pertumbuhan supply ethylene mencapai 8,22% rata-rata per tahun, seperti terlihat pada Tabel 5 berikut.

Tabel 5. Penawaran Industri Petrokimia Hulu (dalam Ton) Komoditi Uraian 2009 2010 2011 2012 2013* Produksi 512.780 580.400 500.325 517.100 Impor 663.714 589.529 674.595 716.585 628.278 Ekspor 0 0 15.856 13.407 11.680 Supply 1.176.494 1.169.929 1.159.064 1.220.278 616.598 Produksi 489.925 528.560 429.250 380.400 Impor 269.171 224.945 233.937 292.383 185.558 Ekspor 0 84.435 41.149 35.415 5.678 Supply 759.096 669.070 622.038 637.368 179.880 Produksi 0 0 0 0 Impor 35.220 42.328 49.109 42.768 39.661 Ekspor 0 0 16.239 176.119 90.359 Supply 35.220 42.328 32.870 (133.351) (50.698) Produksi 299.147 381.321 484.193 124.790 Impor 163.183 152.794 150.091 212.959 213.241 Ekspor 137.641 216.593 298.298 4.191 20.919 Supply 324.689 317.522 335.986 333.558 192.322 Produksi 0 0 0 0 Impor 109.836 102.874 114.116 122.441 123.829 Ekspor 0 0 0 0 0 Supply 109.836 102.874 114.116 122.441 123.829 Produksi 518.500 726.520 700.000 272.500 Impor 679.216 813.048 659.739 677.285 679.216 Ekspor 148.810 423.416 567.104 27.586 111.422 Supply 1.048.906 1.116.152 792.635 922.199 567.794 Produksi 5.381.138 5.275.681 5.139.948 5.005.018 Impor 49.130 93.058 84.749 338.737 49.130 Ekspor 1.180.812 1.162.979 1.067.927 959.889 793.510 Supply 4.249.457 4.205.760 4.156.770 4.383.867 (744.380) Produksi 684.623 496.222 509.709 456.856 Impor 76.974 192.224 275.947 261.866 341.455 Ekspor 495.100 430.788 476.837 438.742 486.818 Supply 266.497 257.658 308.819 279.980 (145.362) Ammonia Methanol Ethylene Propylene Butadiene Benzene Toluene Xylene

Dalam periode yang sama trend supply propylene mengalami pertumbuhan yang cenderung menurun sebesar 0,16% per tahun. Jika pada tahun 2007 supply propylene mencapai 648.168 ton, maka di tahun berikutnya mengalami kenaikan menjadi 691.103 ton, kemudian pada tahun 2009 turun menjadi 688.564 ton. Pada tahun 2010, supply propylene kembali mengalami penurunan, yakni menjadi 669.070 ton, lalu turun lagi menjadi 652.038 ton di tahun 2011 tetapi pada tahun 2012 meningkat menjadi 637.368 ton.

Fluktuasi selama 2007-2012 menyebabkan angka pertumbuhan supply butadiene cenderung menurun (1,24%) rata-rata per tahun. Pada tahun 2007 supply butadiene tecatat mencapai 49.802 ton, kemudian di tahun berikutnya berikutnya susut menjadi 41.799 ton, lalu turun lagi menjadi 35.220 ton dan pada tahun 2012 mencapai 42.768 ton.

Permintaan

Di Indonesia, ethylene dikonsumsi oleh industri ethylene glycol, industri ethyl benzene, ethylene dichloride serta industri polyethylene dan dalam jumlah relatif kecil dikonsumsi oleh sektor industri lain. Industri pengguna ethylene yang terbesar selama ini adalah industri polyethylene, disusul oleh industri ethylene dichloride, kemudian industri ethylene glycol dan yang paling sedikit adalah industri ethyl benzene.

Propylene di Indonesia saat ini dikonsumsi antara lain oleh industri acrylic acid, industri oxo alcohol dan industri polyproylene. Di Indonesia, propylene sebagian besar digunakan di sektor industri polypropylene. Kemudian industri oxo alcohol (2-Ethyl Hexanol) dan paling sedikit digunakan di sektor industri acrylic acid.

Di lndonesia butadiene dikonsumsi secara tetap oleh industri styrene butadiene rubber (SBR), industri styrene butadiene latex (SBL) dan industri acrylonitrile butadiene styrene (ABS). Selama kurun waktu 2007 -2008. Konsumsi butadiene oleh industri ABS terus meningkat, sedangkan konsumsi oleh industri SBR dan SBI. Sangat fluktuatif dengan trend-nya cenderung menyusut, seperti terlihat pada Tabel 6 berikut.

Tabel 6. Permintaan Industri Petrokimia Hulu (dalam Ton) Komoditi Uraian 2009 2010 2011 2012 2013* Konsumsi 1.176.494 1.169.929 1.159.064 1.220.287 1.331.658 Impor 663.714 589.529 674.595 716.585 628.278 Demand 1.840.208 1.759.458 1.833.659 1.936.872 1.959.936 Konsumsi 688.564 38.775 42.912 43.602 654.478 Impor 269.171 224.945 233.937 292.383 185.558 Demand 957.735 669.070.461 622.038.254 637.367.509 179.879.959 Konsumsi 22.230 42328 49109 42768 47488 Impor 35.220 42.328 49.109 42.768 39.661 Demand 57.450 84.656 98.218 85.536 87.149 Konsumsi 324.689 317.522 335.986 333.558 350.468 Impor 163.183 152.794 150.091 212.959 213.241 Demand 487.872 470.316 486.077 546.517 563.709 Konsumsi 109.816 102.874 114.116 109.516 135.649 Impor 109.836 102.874 114.116 122.441 123.829 Demand 219.652 205.748 228.232 231.957 259.478 Konsumsi 1.048.906 1.116.153 792.636 922.199 1.064.528 Impor 679.216 813.048 659.739 677.285 679.216 Demand 1.728.122 1.929.201 1.452.375 1.599.484 1.743.744 Konsumsi 4.321.455 4.205.760 4.156.669 4.383.866 4.576.899 Impor 49.130 93.058 84.749 338.737 49.130 Demand 4.370.585 4.298.818 4.241.418 4.722.603 4.626.029 Konsumsi 266.497 257.658 308.819 279.980 304.433 Impor 76.974 192.224 275.947 261.866 341.455 Demand 343.471 449.882 584.766 541.846 645.888 Ammonia Methanol Ethylene Propylene Butadiene Benzene Toluene Xylene

Keterangan: *) Data konsumsi tahun 2013 merupakan data proyeksi. Sumber: Dit. Industri Kimia Dasar Kementerian Perindustrian, diolah Pusdatin.

V. Penutup

Peluang pasar olefin

Sepanjang kurun waktu 2015-2019 diperkirakan Indonesia akan mengalami kekurangan supply ethylene dalam jumlah yang cukup besar. Berdasarkan data Direktorat Industri Kimia Dasar Kementerian Perindustrian, pada tahun 2013 kekurangan supply (shortage) ethylene sudah lebih dari maksimum kapasitas industri didalam negeri saat ini dan tahun 2019 shortage tersebut diperkirkan akan mencapai 1,5 kali kapasitas maksimum industri ethylene yang sebesar 600.000 ton per tahun.

Industri dalam negeri diperkirakan akan mengalami kekurangan pasokan (shortage) propylene, tetapi dalam jumlah yang relatif kecil. Kekurangan pasokan propylene merupakan peluang investasi dan diperkirakan akan terjadi mulai tahun 2019, yang jumlahnya mendekati 200.000 ton.

Pembangunan pabrik butadiene yang dilakukan oleh PT Chandra Asri Petrochemical dengan kapasitas 100.000 ton per tahun dan telah beroperasi sejak kuartal IV 2013 dengan utilisasi sebesar 75% telah membangkitkan industri antara dan hilir dari produk butadiene, yaitu karet sintetis. Diharapkan, dengan dibangunnya pabrik ini dapat memenuhi permintaan akan produk butadiene terutama untuk industri dalam negeri yang diperkirakan akan terus meningkat hingga 2019.

Peluang pasar Aromatik

Peluang pasar ditentukan berdasarkan kemampuan industri dalam memenuhi permintaan pasar atau industri pemakainya. Jika industri tidak mampu memenuhi permintaan tersebut, berarti terjadi peluang bagl investor baru atau peluang bagi existing investor untuk melakukan perluasan.

Diperkirakan hingga 2019, Indonesia akan mengalami surplus benzene. Penyediaan (supply) paraxylene oleh produsen dalam negeri saat ini sudah tidak mencukupi, terlebih untuk tahun-tahun mendatang. Pada tahun 2019, kekurangan pasok paraxylene sudah menyamai kapasitas industri yang ada saat ini.

Meski tidak ada penambahan kapasitas produksi ortho-xylene, namun karena industri pemakai produk petrokimia ini masih terbatas, maka di tahun-tahun mendatang diperkirakan akan terjadi kelebihan pasok orthoxylene bilamana produsen yang ada beroperasi pada kapasitas penuh.

Setelah PT. TPPI memutuskan untuk tidak memproduksi toluene di tahun 2007, maka kebutuhan toluene di Indonesia tiap tahun harus dipasok dan impor. Hal ini sebetulnya merupakan peluang bagi investor terjun di sektor industri toluene.

Peluang pasar Ammonia

Saat ini beberapa produsen pupuk urea tengah merencanakan untuk melakukan optimasi dan juga pembangunan unit baru. Perluasan kapasitas urea tersebut sudah pasti diikuti dengan perluasan kapasItas industri ammonia.

Diperkirakan tanpa penambahan kapasitas saat ini, maka di tahun-tahun mendatang tetap saja Indonesia akan mengalami over supply ammonia, jika produsen ammonia beroperasi pada kapasitas penuh.

Peluang pasar Methanol

Selanjutnya dapat diperkirakan bahwa di tahun-tahun mendatang hingga 2019, Indonesia masih akan mengalami surplus methanol, mana kala perusahaan yang ada beroperasi pada kapasitas penuh.