KERAGAAN PEMBIAYAAN USAHATANI TERNAK SAPI Sugiarto dan Budi Wiryono

Pusat Analisis Sosial Ekonomi dan Kebijakan Pertanian Badan Litbang Pertanian, Bogor

Abstract

The necessity of capital for the community in village, especially livestock of farmer is very important to sustainable farm. Nevertheles, the problem of low capital will always appear to increase farm and income. So that, the reseach that give information about financing farm performance of livestock. Research show, that the acces of farmer to get credit which comes from formal institution financing, in fact that it doesn’t give any credit for livestock farmer. Besides that, the frequency of borrowing and values are still low. At first, cost of transaction is ecpected to become burden for the credit, it doesn’t have any influence to the borrower. It is because the screening, delivery, and the pattern of incentive, also enforcement, application form which have been applied by formal financing institution is good enough and easy to understand by the farmer who want to access them. Although farmer aspiration to the formal institution financing which is expected without difficult procedure, on time, exact in the quantity but also with requirement for borrowing application which is cheap. To make it cheap and easy for farmer to acces formal institution financing, that will be better if make Micro Finance Institution (Lembaga Keuangan Mikro) in the village which can bridge the credit for agriculture. In this condition we hope that it can solve the limits of capital and it can increase farm agriculture and society income.

Key word: Finnacing, Farm, Livestock

PENDAHULUAN

Pembangunan pertanian dan ekonomi pedesaan, tidak terlepas oleh kontribusi pertumbuhan sub sektor yang mendukungnya. Salah satu kontribusi dari peran subsektor diantaranya adalah sub sector peternakan yang terkendala oleh beberapa factor, diantara salah satunya adalah selalu berhadapan dengan permasalahan modal disamping aspek peningkatan produktivitas. Permasalahan yang sangat terbatas akan membatasi ruang gerak aktivitas usahanya yang ditujukan untuk meningkatkan pendapatan.

Sebagai langkah didalam peningkatan produksi dan pendapatan, pemerintah telah melakukan kebijakan guna menanggulangi permasalahan permodalan, dimana pada awalnya dalam bentuk program yang terus dikembangkan untuk meningkatkan produksi

berbagai komoditas pertanian, yang diberikan secara massal. Akan tetapi dalam perkembangannya dengan pemberian kredit masal dengan tingkat bunga bersubsidi, menimbulkan polemik yang berkepanjangan karena berbagai penyimpangan (Mat Syukur;, et al,. 2003)

Dari pengalaman pemberian kredit secara masal, seperti terpuruknya kegiatan KUD (Koperasi Unit Desa) yang menyalurkan KUT (Kredit Usaha Tani), maka dalam pembangunan ekonomi peternakan di pedesaan diperlukan dukungan pemerintah dalam segi kebijakan. Utamanya pada aspek kelembagaan maupun perundangan-undangan, serta menciptakan kemudahan-kemudahan bagi pelaku usaha pertanian, dan menciptakan lembaga pembiayaan yang kuat dan sehat. Tanpa dukungan kebijakan yang kuat, terrencana dan komprehensif, maka pelaku usaha peternakan akan sulit memperoleh kemudahan akses pada sumber-sumber pembiayaan untuk meningkatkan produktivitas usaha. Bagi peternak untuk memperoleh kredit, biasanya memanfaatkan keberadaan pada sumber pembiayaan formal dan non formal dengan berbagai konsekuensinya. Walaupun didalam mengakses pada sumber pembiayaan, utamanya pada sumber pembiayaan formal masih rendah, karena berbagai bentuk birokrasi dan persyaratan yang konvensional yang selama ini menjadikan polemik tersendiri untuk memperoleh sumber modal yang murah dan mudah.

Tujuan dari pada tulisan ini adalah untuk memberikan gambaran tentang keragaan sumber pembiayaan dan keadaan peternak sapi potong yang mengakses sumber pembiayaan untuk memperoleh modal didalam menjalankan kegiatan usahataninya.

METODOLOGI

Data primer dikumpulkan dari hasil wawancara dengan peternak sapi yang akses kesumber pembiayaan baik keterlibatannya dalam program maupun non program peningkatan produksi sapi di Kabupaten Lampung Tengah, Propinsi Lampung dan Kabupaten Polmas, Propinsi Sulawesi Selatan. Data sekunder dikumpulkan dari instansi Pemerintah Daerah TK I dan II, Studi Pustaka yang ada kaitannya dengan kegiatan penelitian. Dasar pertimbangan pemilihan lokasi, selain pertimbangan aspek teknis produksi, juga didasarkan atas pertimbangan banyaknya skim kredit, baik dari lembaga

pembiyaan formal maupun non formal dan kegiatan program yang diintroduksikan di wilayah tersebut.

Pemilihan responden didasarkan atas dasar random sampling bagi peternak yang akses kesumber pembiayaan formal dan non formal, sehingga jumlah responden dari masing-masing lokasi ada 25 peternak sapi potong, dan jumlah lembaga pembiayaan dipilih atas dasar penyaluran dananya untuk kegiatan permodalan usaha ternak baik itu dalam bentuk program dan non program, dengan proporsi 3 sumber pembiayaan lembaga formal (perbankan) 3 sumber pembiayaan lembaga non formal..

Babarapa data primer yang dikumpulkan terdiri dari: (a) kemampuan dan frekuensi peternak dalam mengakses kredit, (b) kemampuan peternak didalam melaksanakan mekanisme delivery, (c) jumlah biaya transaksi yang dikeluarkan peternak didalam mengakses kredit, dan (d) persepsi dan aspirasi skim pembiayaan yang diharapkan. Sedangkan data ditingkat lembaga terdiri dari: (a) persyaratan aplikasi sumber pembiyaan, (b) jenis insentif dan sangsi.

Dari data yang dikumpulkan akan diolah dan analisis dengan menggunakan metoda analisis deskriptif-analitik dengan menampilkan tabulasi tunggal dan silang terhadap setiap aspek yang dianalisis.

HASIL DAN PEMBAHAAN

Gambaran Umum Kredit Perbankan Nasional

Kredit Perbankan secara nasional untuk sektor pertanian selalu berfluktuasi, sesuai dengan kondisi pembangunan ekonomi secara nasional. Selama masa krisis ekonomi tahun 1996-2001 jumlah kredit yang disalurkan kepada sektor pertanian semakin besar dan berfluktuasi. Pada tahun 1996 persentase kredit yang disalurkan pada sektor pertanian adalah 6,4 persen dari total penyaluran kredit nasional. Angka ini selanjutnya meningkat secara konsisten hingga tahun 1999. Pada tahun terakhir ini serapan kredit pertanian secara relatif mencapai lebih dari 15 persen. Hal ini terkait dengan program kredit pertanian berskala luas, yaitu Kredit Usaha Tani (KUT) yang disalurkan dengan cara-cara yang mudah, dan jumlah semakin meningkat tajam. Setelah tahun 1999 alokasi kredit tersebut menurun hingga pada tahun 2001 (8,91%). Atau dengan perkataan lain bahwa

selama kurun waktu 1996-2001 rata-rata persentase penyaluran kredit di sektor pertanian tidak lebih dari 10 persen (Bank Indonesia, 2001)

Sementara itu bila dirinci dalam sektor pertanian secara nasional tampak bahwa selama kurun waktu yang hampir sama, yaitu tahun 1995-2000, alokasi kredit sektor pertanian didominasi oleh sub sektor perkebunan (60%). Sedangkan di subsektor peternakan serapan kredit jauh lebih kecil yaitu pada tahun 1995 mencapai 897 miliar rupiah dan mencapai puncaknya pada tahu 2000 hingga 1694 miliar rupiah dan cenderung turun hingga 743 miliar rupiah pada tahun 2000. Pada kondisi ini menunjukan bahwa pada masa krisis ekonomi tampaknya berdampak pada alokasi kredit pada sektor pertanian, dan khususnya pada sub sektor peternakan .

Kondisi Pembiayaan Peternakan Di daerah Penelitian

Beberapa program yang digulirkan pemerintah didalam mengatasi permodalan bagi peternak, diantaranya adalah Kredit Ketahanan Pangan (KKP), Subsidi BUMN, Bantuan Pinjaman Langsung Masyarakat (BPLM) dan Kredit Usaha (Anonim, 2002)

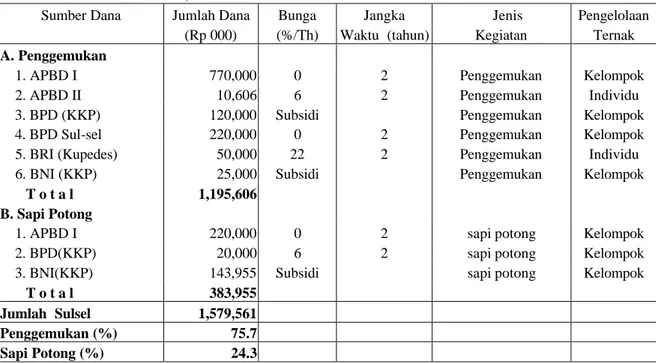

Pada Tabel 1. memperlihatkan bahwa skim kredit untuk peternak di Sulawesi Selatan berupa Bantuan Pinjaman Langsung Masyarakat (BPLM), baik melalui APBD I Sulsel maupun APBD II , dengan pengelolaan secara individu ataupun kelompok untuk kegiatan penggemukan sapi dan sapi potong. Sedangkan tingkat bunga kredit BPLM yang sumbernya berasal dari APBD I dan BPD tidak dikenakan bunga pinjaman dan pengelolaannya dilakukan oleh kelompok dengan jangka waktu pengembalian selama 2 tahun. Sedang KKP merupakan program pemerintah untuk membantu permodalan bidang peternakan dengan bank pelaksana melalui bank daerah (BPD) dan BNI 46.

Dilihat dari jumlah dana, kredit yang disalurkan untuk kegiatan penggemukan sapi dan sapi potong di Sulawesi Selatan sampai ahkir tahun 2003 sebesar 1,5 milyar, yang terdiri dari jumlah dana untuk penggemukan sapi senilai Rp 1,1 miliar dan Rp 383 juta untuk dana sapi potong. Dari total dana tersebut, yang terserap di daerah penelitian Kabupaten Polmas senilai Rp 135 juta rupiah (8,5 %). Rendahnya kredit yang disalurkan berada dibawah plafon, hal ini menunjukan adanya kehati-hatian pihak perbankan baik ditingkat cabang maupun ditingkat propinsi. Ada beberap faktor dalam penyaluran kredit diantaranya : 1) pada umumnya permohonan kredit diajukan oleh kolompok pemula,

sehingga oleh pihak perbankan diragukan keberhasilan usahanya, 2) dari pihak perbankan meminta agunan/jaminan dari kelompok sesuai kredit yang diinginkan, sedang dilain pihak umumnya petani tidak dapat memenuhi persyaratan yang diminta bank.

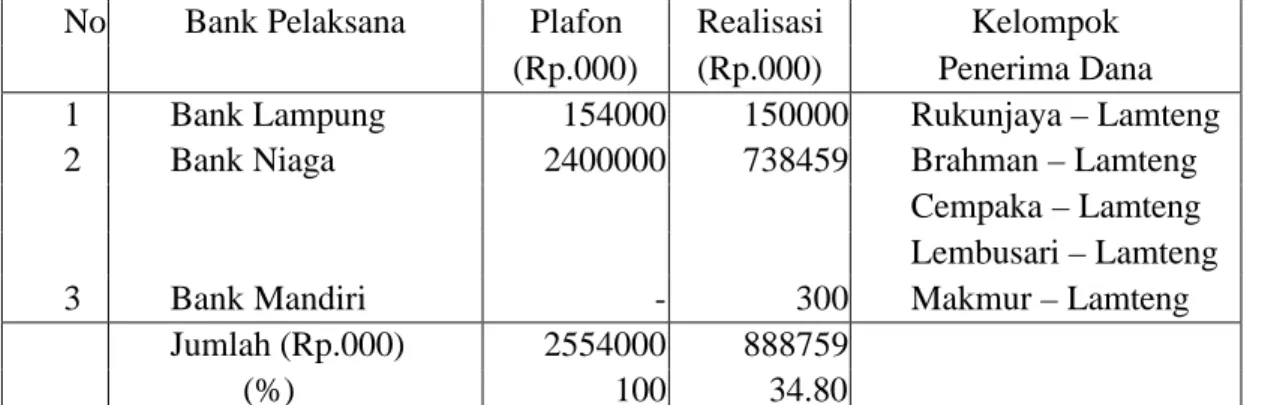

Di Propinsi Lampung masalah permodalan bagi peternak sapi diupayakan melalui Program Ketahanan Pangan (PKP), Kredit Ketahanan Pangan (KKP), maupun dari APBD I. dan II. Penyaluran kredit di daerah ini pada umumnya diperuntukkan bagi kelompok usaha peternakan melalui bank pelaksana ataupun bermitra dengan pihak ketiga yang telah mempunyai ijin dari pemerintah daerah.

Adapun bank pelaksana yang telah merealisasikan kredit dan telah dimanfaatkan oleh kelompok tani usaha peternakan di Kabupaten Lampung Tengah adalah bank Lampung, bank Niaga dan bank Mandiri. Dari seluruh plafon yang berada di Bank pelaksana senilai Rp 2,5 miliar, realisasi dana kredit yang dimanfaatkan senilai Rp 888,7 juta atau sekitar 34,8 persen (Tabel 2). Selain melalui perbankan p[enyaluran kredit juga dilakukan oleh perusahaan-perusahaan yang menanamkan modalnya untuk pengembangan ternak dengan nilai investasi yang cukup besar, Dalam mengembangkan usahanya mereka bermitra dengan kelompok usaha peternakan dalam bidang penggemukan dengan sistem bagi hasil dari pertambahan nilai berat badan (Tabel 3). Tabel 1. Keragaaan Penyaluran Kredit dan Bantuan Langsung Masyarakat Ternak Sapi di

Sulawesi Selatan, 2003.

Sumber Dana Jumlah Dana Bunga Jangka Jenis Pengelolaan

(Rp 000) (%/Th) Waktu (tahun) Kegiatan Ternak

A. Penggemukan

1. APBD I 770,000 0 2 Penggemukan Kelompok

2. APBD II 10,606 6 2 Penggemukan Individu

3. BPD (KKP) 120,000 Subsidi Penggemukan Kelompok

4. BPD Sul-sel 220,000 0 2 Penggemukan Kelompok

5. BRI (Kupedes) 50,000 22 2 Penggemukan Individu

6. BNI (KKP) 25,000 Subsidi Penggemukan Kelompok

T o t a l 1,195,606

B. Sapi Potong

1. APBD I 220,000 0 2 sapi potong Kelompok

2. BPD(KKP) 20,000 6 2 sapi potong Kelompok

3. BNI(KKP) 143,955 Subsidi sapi potong Kelompok

T o t a l 383,955

Jumlah Sulsel 1,579,561

Penggemukan (%) 75.7

Sapi Potong (%) 24.3

Tabel 2. Penyaluran Kredit Ketahanan Pangan untuk Usaha Peternakan Di Propinsi Lampung, Tahun 2003.

No Plafon Realisasi Kelompok

Bank Pelaksana

(Rp.000) (Rp.000) Penerima Dana

1 Bank Lampung 154000 150000 Rukunjaya – Lamteng

Brahman – Lamteng Cempaka – Lamteng

2 Bank Niaga 2400000 738459

Lembusari – Lamteng

3 Bank Mandiri - 300 Makmur – Lamteng

Jumlah (Rp.000) 2554000 888759

(%) 100 34.80

Sumber : Dinas Peternakan Propinsi Sulawesi Selatan, 2003

Tabel 3 Perkembangan Investasi Perusahaan Peternakan di Lampung Tengah, Tahun 1990 – 2002

Investasi

No Tahun Perusahaan Bidang

Usaha Nilai (Rp.000.000)

Status

1. 1990 PT. GGLC Sapi Potong 8.500 Non Fasilitas

2. 1995 PT. Santosa Agrindo Sapi Potong 8.500 PMA

3. 1996 PT. Peternakan Desa Indo Jaya

Sapi Potong 3.000 PMA

4. 2000 PT.C.G. C Wala Perkasa Sapi Potong 3.800 Non Fasilitas

Sumber : Dina Peternakan Propinsi Lampoung, 2003

Keragaan Pemanfaatan Kredit

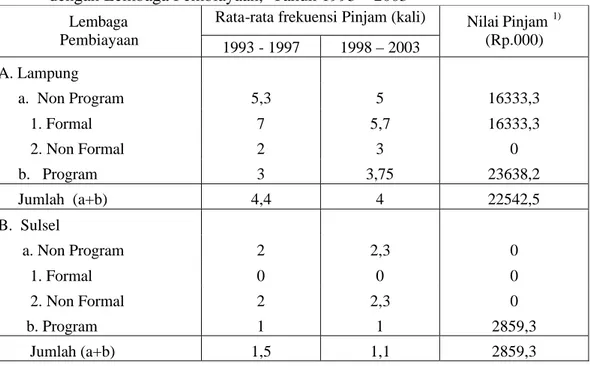

Pada Tabel 4, menunjukan bahwa rata-rata frekuensi pinjam bagi peternak kepada lembaga pembiayaan baik sebelum krisis (1993-1997) maupun sesudah krisis (1998-2003) dari kedua propinsi berbeda. Di Propinsi Lampung, bahwa rata-rata frekuensi pinjam dari seluruh peternak ke lembaga pembiayaan program dan non program menurun dari 4,4 kali (1993-1997) menjadi 4 kali (1998-2002). Besarnya rata-rata frekuensi pinjam yang sangat dominan adalah frekuensi pinjaman pada lembaga pembiyaan non program, seperti pada lembaga pembiayaan formal ( 5-7 kali) yang jauh lebih tinggi dari lembaga non formal (2-3 kali). Sementara itu rata-rata frekuensi pinjam dari lembaga pembiayaan melalui program justru meningkat dari 3 kali (1993-1997) menjadi 3,75 kali (1998-2002). Hal ini menunjukan bahwa dengan kondisi krisis,

banyak program pemerintah maupun swasta yang membantu peternak untuk meningkatkan produksi.

Berbeda halnya di Propinsi Sulawesi Selatan, terutama di kabupaten penelitian (Kabupaten Polmas) rata-rata jumlah frekuensi pinjam dari seluruh peternak menurun dari 1,5 kali (1993-1997) menjadi 1,1 kali (1998-2003). Dilain pihak rata-rata frekuensi pinjam bagi peternak kepada lembaga pembiyaan yang dominan adalah pada lembaga pembiayaan non program yang meningkat dari 2 kali menjadi 2,3 kali pada tenggang waktu 1998-2002, sedangkan pada tahun 2003 tidak ada peternak yang akses ke lembaga pmbiayaan tersebut. Begitu halnya yang terjadi pada periode yang sama, belum ada peternak yang akses ke lembaga pembiayaan formal. Sedangkan rata-rata frekuensi peternak ke lembaga pembiayaan yang berasal dari program, frekuensinya relatif sama.

Selanjutnya pada Table 4, menunjukan bahwa rata-rata nilai pinjaman selama satu tahun terakhir (tahun 2003) diantara kedua program, pinjaman peternak di Propinsi Lampung senilai Rp 22.5 juta jauh lebih tinggi dari peternak di Propinsi Sulawesi Selatan senilai Rp 2,85 juta. Namun demikin terdapat perbedaan diantara peternak di dua proinsi, dimana peternak di Propinsi Lampun pada tahun 2003 memperoleh pinjaman dari dua lembaga pembiayaan dengan rata-rata Rp 16,3 juta dari lembaga pembiayaan non program terutama dari lembaga pembiayaan formal dan Rp 23,6 juta dari lembaga pembiayaan yang berasal dari program. Pada tahun yang sama bagi peternak di Sulawesi Selatan hanya mampu memperoleh pinjaman atau dana yang besumber dari lembaga pembiayaan program senilai Rp 2,8 juta dan belum ada upaya dari peternak yang akses ke lembaga pembiayaan non program seperti pada lembaga keuangan formal (perBankan atau non Bank). Hal ini kemungkinan, selain prosedur yang sangat rigid yang diperlakukan oleh pihak lembaga formal, juga produk hasil ternak akan selalu berhadapan dengan resiko yang cukup tinggi dan tidak adanya kepastian harga output.

Tabel 4 Rata-rata Frekuensi Pinjam, Nilai Pinjaman dan Lama Berhubungan Peternak dengan Lembaga Pembiayaan, Tahun 1993 – 2003

Rata-rata frekuensi Pinjam (kali) Lembaga Pembiayaan 1993 - 1997 1998 – 2003 Nilai Pinjam 1) (Rp.000) A. Lampung a. Non Program 5,3 5 16333,3 1. Formal 7 5,7 16333,3 2. Non Formal 2 3 0 b. Program 3 3,75 23638,2 Jumlah (a+b) 4,4 4 22542,5 B. Sulsel a. Non Program 2 2,3 0 1. Formal 0 0 0 2. Non Formal 2 2,3 0 b. Program 1 1 2859,3 Jumlah (a+b) 1,5 1,1 2859,3

Sumber : Data Primer, 2003

Keterangan : Nilai pinjaman yang dimasudkan adalah nilai pinjaman selama1 tahun terakhir (2003)

Praktek Skim Pembiayaan

Berbagai sumber pembiayaan baik program maupun non program ataupun dari lembaga formal maupun non formal menyediakan beberapa skim kredit yang dapat diakses oleh peternak dengan berbagai kemudahan dan hadiah yang menarik bagi nasabahnya. Untuk lembaga formal memberikan aturan main yang sudah dibuat baku dan sederhana dengan segala persyaratan, sanksi dan insentif sehingga mudah diakses oleh siapa saja yang menginginkannya.

a. Mekanisne Delivery

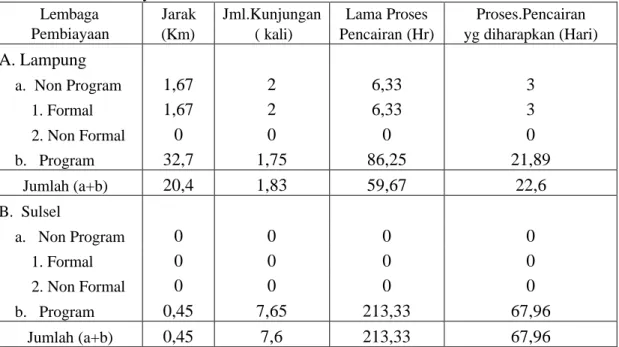

Dalam proses pinjaman modal yang diperlukan peternak ke lembaga pembiayaan dari mulainya transakasi hingga peternak menerima pinjaman, sangat dipengaruhi oleh beberapa factor diantaranya adalah jarak tempat tinggal peternak ke lembaga pembiayaan, jumlah kali kunjungan peternak kelembaga pembiayaan dan lama proses pencairan.

Pada Tabel 5, memperlihatkan rata-rataa jarak yang harus ditempuh untuk mendapatkan modal usaha dari tempat tinggal sampai sumber pembiayaan di Propinsi Lampung hingga 20,4 kilo meter dan yang terjauh pada lembaga pembiyaan program hingga 32,7 kilo meter. Sedangkan untuk mengurus ke lembaga pembiayaan, peternak harus mengunjungi ke lembaga tersebut rata-rata 1,83 kali dengan lama proses pencairan hingga 59 hari, dan yang terlama dalam proses pencairan pada lembaga pembiayaan yang berasal dari program hingga 86 hari. Oleh karena itu timbul keinginan peternak yang mengharapkan lamanya proses pencairan pinjaman dari lembaga pembiayaan non program dan program paling lama 22,6 hari, diantaranya untuk pproses pencairan di non program pada lembaga pembiayaan 3 hari lebih cepat. Sementara itu di peternak di Propinsi Sulawesi Selatan, peternak yang hanya akses kelembaga pembiayaan yang berasal dari program jarak yang ditempuh kurang dari 1 kilo meter, namun jumlah kunjungan mencapai 7,5 kali dengan lama proses pencairan 213,3 hari. Sementara harapan peternak dalam proses pencairan 67,9 hari.. Adanya kesenjangan lama proses pencairan dan jarak yang ditempuh ke sumber pembiayaan, hal ini belum menunjukan adanya efisiensi pelaksanan pembiyaan usaha peternakan dan kurangnya koordinasi upaya pelaksanaan menyangkut kegiatan program maupun non program.

Tabel 5. Jarak Frekuensi Kunjungan, Lamanya Proses dan Proses Pencairan yang diinginkan Petani Ternak pada Lembaga Pembiayaan, Tahun 2003

Lembaga Jarak Jml.Kunjungan Lama Proses Proses.Pencairan Pembiayaan (Km) ( kali) Pencairan (Hr) yg diharapkan (Hari)

A. Lampung a. Non Program 1,67 2 6,33 3 1. Formal 1,67 2 6,33 3 2. Non Formal 0 0 0 0 b. Program 32,7 1,75 86,25 21,89 Jumlah (a+b) 20,4 1,83 59,67 22,6 B. Sulsel a. Non Program 0 0 0 0 1. Formal 0 0 0 0 2. Non Formal 0 0 0 0 b. Program 0,45 7,65 213,33 67,96 Jumlah (a+b) 0,45 7,6 213,33 67,96

b. Seleksi, Insentif dan Enforcement

Adanya sifat kehati-hatian lembaga pembiayaan formal untuk menyalurkan kreditnya, maka diperlukan suatu aturan main yang berbeda antara kredit program dan non program. Dalam mekanisme tersebut kredit non program lebih rigid dibanding non program dengan pengenaan tingkat bunga komersial dibanding kredit program dengan pengenaan tingkat bunga yang bersubsidi ( Sudaryanto,T. dan Mat Syukur. 2000)

Aturan main dari masing-masing lembaga pembiayaan berbeda, utamanya pada lembaga pembiayaan formal yangmemberikan insentif berupa IPTW (insentif pembayaran tepat waktu) beserta sangsi bagi peminjam yang kurang menepati aturan main yang ditetapkan.. Sedangkan persyaratan aplikasi yang sangat ketat lebih diberlakukan oleh lembaga pembiayaan formal. (Tabel 6 dan 7).

Tabel 6. Persyaratan Aplikasi Sumber Pembiayaan, Tahun 2003 Lembaga Pembiayaan Jenis Persyaratan

KKP PKP KKPA Bank Umum Koperasi

1. Form Aplikasi V V V V V

2. Identitas (KTP) V V V V V

3. Rekening – – – V V

4. NPWP – – – V –

5. Persetujuan pasangan (suami/istri) – – – V V

6. Bukti Agunan – – – – – - Sertifikat tanah/bangunan V – – V – - BPKB – – – V – - Girik/SPOP – – – V – 7. Anggota V V V – V 8. RDKK V V V – –

9. Surat keterangan desa V – – V –

10 Surat Keterangan Usaha – – V

11. Perjanjian Kredit (Notaris) – – V V V

12. SK Pegawai – – – V –

13. Keterangan Gaji – – – V –

14. Berkelompok V V V – –

15. Persetujuan dari Kelompok V V V – –

Sumber : Data Primer, 2003

Keterngan : KKP = Kredir Ketahanan Pangan; PKP = Program ketahanan Pangan KKPA = Kredit kepada Koperasi Primer untuk Anggota

Tabel 7. Jenis Insentif dan Sanksi Menurut Lembaga Pembiayaan,Tahun 2003.

Formal Non Formal

Jenis Persyaratan Kredit Program Bank Umum Koperasi Pedagang output Saudara/ Tetangga A. Insentif

1. Bisa pinjam lagi V – V V –

2. Hadiah – V – – –

3. Pinjam di bawah 1bulan – – – – –

tanpa bunga – – – V –

4. Potongan bunga (IPTW) – V – – –

5. Bisa dapat kredit program – – – – –

(KKP/PKP) V V – – –

B. Sanksi

1. Ditagih terus-menerus V V V V

2. Tidak diberi pinjaman lagi V V V V V

3. Agunan ditahan V V – – –

4. Tunggakan kena bunga – V – – –

5. IPTW hilang – V – – –

6. Tdk dpt ambil kredit program V – V – –

Sumber : Data primer,2003

Keterangan : V = insentif yang diberikan dan sanksi yang diberlakukan oleh lembaga pembiayaan ybs Biaya Transaksi

Biaya transaksi merupakan biaya yang dikeluarkan peternak sejak pengajuan kredit hingga penyaluran. Biaya transaksi tersebut antara lain untuk transport, administrasi dan potongan-potongan yang bersifat resmi maupun tidak resmi. Biaya administrasi yang harus dikeluarkan yaitu meterai, foto Copy KTP, keterangan desa, SIUP, kartu pegawai dan lain-lain, potongan merupakan prasyarat yang diharuskan oleh lembaga sedang biaya lain adalah biaya yang dikeluarkan yang sifatnya dapat resmi ataupun tidak resmi, pengeluaran ini diberikan peminjam kepada yang membantu mengurus pencairan pinjaman dan dikeluarkan sebagai insentif secara sukarela kepada yang membantunya.

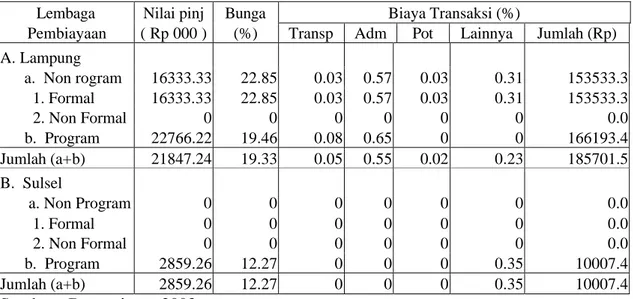

Pada Tabel 8, menunjukan bahwa dari seluruh biaya transaksi yang dikeluarkan oleh peternak yang akses kesumber pembiayaan rata-rata l kurang dari 1 persen terhadap nilai pinjaman yang mereka terima dari lembaga pembiayaan yang beraal dari non program maupun program atau senilai Rp 185.701 untuk peternak di Propinsi Lampung dan Rp 10.007 untuk peternak di Propinsi Sulawesi Selatan. Diantara seluruh biaya transaksi yang terbesar jumlahnya adalah biaya untuk memenuhi kebutuhan administrasi 0,55% untuk peternak di Propinsi Lampung dan biaya lainnya mencapai 0,35 persen bagi

peternak di Propinsi Sulkawesi Selatan. Rendahnya biaya transaki dalam akses kredit, hal ini menunjukan bahwa anggapan masyarakat tentang biaya kredit terlalu mahal adalah salah. Hal ini karena kurangnya sosialisasi dan pengertian masyarakat terhadap aturan main dan skim yang diterapkan oleh lembaga pembiayaan formal dan non formal.

Tabel .8. Prosentase Biaya Transaksi terhadap Nilai Pinjaman Peternak Menurut Lembaga Pembiayaan, Tahun 2003

Lembaga Nilai pinj Bunga Biaya Transaksi (%)

Pembiayaan ( Rp 000 ) (%) Transp Adm Pot Lainnya Jumlah (Rp)

A. Lampung a. Non rogram 16333.33 22.85 0.03 0.57 0.03 0.31 153533.3 1. Formal 16333.33 22.85 0.03 0.57 0.03 0.31 153533.3 2. Non Formal 0 0 0 0 0 0 0.0 b. Program 22766.22 19.46 0.08 0.65 0 0 166193.4 Jumlah (a+b) 21847.24 19.33 0.05 0.55 0.02 0.23 185701.5 B. Sulsel a. Non Program 0 0 0 0 0 0 0.0 1. Formal 0 0 0 0 0 0 0.0 2. Non Formal 0 0 0 0 0 0 0.0 b. Program 2859.26 12.27 0 0 0 0.35 10007.4 Jumlah (a+b) 2859.26 12.27 0 0 0 0.35 10007.4

Sumber : Data primer, 2003.

Persepsi dan Aspirasi Skim Pembiayaan yang Diharapkan

Upaya pembiayaan formal didalam menarik kreditor, banyak menawarkan beberapa skim kredit dan tingkat bunga yang berbeda. Sehingga bagi kreditor atau peternak yang memiliki keterbatasan modal diharapkan lebih mampu mengakses ke sumber pembiyaan.

Persepsi dan tingkat pengetahuan perternak terhadap kinerja lembaga pembiayaan belum semuanya mengerti, dan hanya sebagian kecil yang tahu apabila memperoleh informasi dari petugas/dinas terkait dan ketua kelompoknya dalam rapat anggota. Persepsi peternak terhadap penyaluran kredit yang berasal dari sumber pembiayaan formal, menunjukan bahwa sekitar 45 persen-77 persen mengatakan penyaluran kredit lebih cepat dan 60 persen untuk penyaluran kredit program. Dari tingkat suku bunga kredit menunjukan bahwa 55 persen peternak yang menyatakan tingkat bunga yang

berlaku masih rendah dan terjangkau oleh kemampuan peternak didalam mengembalikan kredit.

Dari segi aspirasi peternak terhadap skim yang diharapkan baik itu melalui sumber pembiyaan formal untuk kegiatan program dan non program sekitar 60 persen peternak yang menginginkan kredit dalam bentuk uang tunai. Alasan yang mereka kemukakan adalah: (a) adanya keleluasan didalam penggunaan uang untuk kegiatan usaha produktif, (b) dapat memilih input produksi, sesuai dengan ketersediaan dana kredit, c) lebih aman dan memberikan percaya diri dalam melaksanakan kegiatan usaha. Sedangkan kelemahannya akan tergantung invidu kreditor yang kurang mampu mengelola pinjaman untuk kepentingan non produkstif dan konsumtif.

Sementara itu dari segi periode pengembalian kredit, diharapakan dalam bentuk kredit yang sifatnya musiman, sesuai dengan periode hasil produksi ternak, seperti usaha ternak pembibitan dan pengemukan. Dari segi penyaluran kredit, khususnya untuk kredit ternak melalui kredit program, diutamakan melalui Kelompok Tani (KT). Alasan peternak lebih mempercayakan kepada KT karena dapat memberikan kepastian penyaluran kredit, disamping itu kurang mampunya untuk mengurus kredit secara individu. Bentuk pembayaran kredit yang diharapakan lebih mengutamakan dalam bentuk uang baik itu yang berasal dari kredit program dan non program. Alasan yang mereka kemukakan adalah karena dapat diketaui dengan pasti sebarapa jauh kemampuan kredit yang dikembalikan dengan ketersediaan dana dari hasil usaha yang mereka laksanakan.

Hal yang sangat memberatkan bagi peternak adalah yang berkaitan dengan jenis agunan yang diberlakukan oleh lembaga pembiayaan formal yang dianggap sangat memberatkan. Karena kepemilikan aset berharga yang dijadikan sebagai jaminan sangat terbatas. Sehingga harapan peternak lebih menginginkan adanya penyesuaian kredit dengan kemampuan aset yang dimiliki dan dalam bentuk surat yang sah sebagai jaminan, seperti sertifikat, BPKB, surat ijin usaha, surat tanah.

Dengan adanya persepsi peternak terhadap skim kredit yang diharapkan dan

kemudahanya dari lembaga pembiayaan, maka diperlukan peran pemerintah sebagai fasilitator. Salah satu diantaranya adalah melalui sosialisasi kinerja lembaga pembiayaan

kepada peternak, dan kebutuhan modal yang diperlukan peternak sesuai dengan kemampauan usahatani dan sumberdaya yang dimiliki.

Kesimpulan

Perhatian pemerintah terhadap pembiyaan sektor peternakan selain melalui pembiayaan dalam bentuk program yang dikoordinr oleh Depertemen Pertaian melalui peran serta lembaga pembiayaan formal (perbankan), juga dikembangkan melalui bentuk kemitraan oleh perusahaan swasta yang tertarik didalam meningkatkan produksi peternakan, utamanya ternak sapi.

Akses peternak terhadap lembaga pembiayaan formal selama periode 1993-1997 dan 1998-2003 lebih tinggi dibanding akses kelembaga pembiyaan dalam bentuk program. Hal ini berarti bahwa keberadaan lembaga pembiayaan formal sangat dibutuhkan untuk meningkatkan usaha peternakan dibanding melalui program yang sifatnya insedential dan keberadaanya kurang menjamin kelangsungan usaha.

Dalam transaksi biaya untuk memperoleh kredit, belum mencerminkan adanya biaya tinggi. Kondisi ini mencerminkan adanya aspek transaksi dan mekanisme pembiayaan telah berjalan dengan baik. Dengan konsekuensi lembaga pembiayaan masih memegang teguh prinsip scerening dan menyeleksi calon peminjam untuk mendapatkan calon peminjam yang prospektif.

Secara umum persepsi peternak terhadap sumber pembiayaan, utamanya yang formal perlu peningkatan syarat yang tidak terlalu rigid, sehingga mempermudah akses peternak untuk memperoleh kredit yang sesuai dengan tingkat produksi, pola pengembalian menurut kemampuan, jangka waktu sesuai dengan musim produksi dan tingkat pengembalian (bunga) relatif lebih rendah dari tingkat bunga kredit komersial.

Sebagai saran pengembangan pembiayaan yang perlu dilakukan adalah membentuk LKM (Lembaga Keuangan Mikro) di sektor pertanian sebagai unit pelayanan kredit di pedesaan yang bekerjasama dengan perbankan sebagai penyandang dana untuk memperkuat terbentuk lembaga keuangan mikro yang berbasis pada komoditas peternakan sapi.

Daftar Pustaka

Anonim.2002. Pedoman Umum” Pembentukan Masyarakat Agribisnis Melalui Penguatan Modal Usaha Kelompok Tahun Anggaran 2002. Depatemen Pertanian. Jakarta.

Bank Indonesia. 2001. Sttatistik Ekonomi dan Keuangan Indonesia. Jakarta.

Dinas Peternakan Propinsi Lampung. 2002. Lllaporan Tahunan Penyaluran Kredit Ketahanan Pangan. Lampung.

Dinas Peternakan Propinsi Sulawesi Selatan. 2003. Laporan Tahunan Penyaluran Kredit BLM Ternak Sapi. Ujung Pandang.

Sudaryanto,T. Dan Mat Syukur.2000. Pengembangan Lembaga Keuangan Alternatif Mendukung Pembangunan Ekonomi Pedesaan. Memeo. Pusat Penenlitian dan Pengembangan Sosial Ekonomi Pertanian. Bogor.

Syukur.M., dkk.2002. Kajian Pembiayaan Pertanian Mmmmendukung Pengembangan Agribisnis dan Agroindustri di Pedesaan. Laporan Hasil Penelitian. Pusan Penelitian dan Pengembangan Sosial Ekonomi Pertanian. Bogor.