BAB II

TINJAUAN PUSTAKA

2.1 Tinjauan Teoritis 2.1.1 Pasar Modal

Pasar modal (capital market) adalah suatu pasar dimana dana-dana jangka panjang baik hutang maupun modal sendiri diperdagangkan. Dana jangka panjang yang diperdagangkan tersebut diwujudkan dalam surat-surat berharga. Jenis surat berharga yang diperjualbelikan dipasar modal memiliki jatuh tempo lebih dari satu tahun dan ada yang tidak memiliki jatuh tempo. Dana jangka panjang berupa hutang yang diperdangangkan biasanya obligasi (bond), sedangkan dana jangka panjang yang merupakan modal sendiri berupa saham biasa (common stock) dan saham preferen (preferred stock). Pasar modal dalam arti sempit adalah suatu tempat (dalam pengertian fisik) yang terorganisasi di mana surat berharga (efek-efek) diperdangangkan, yang kemudian disebut bursa efek (stock exchange).

2.1.2 Saham

a. Pengertian Saham

Saham (stock atau share) adalah surat berharga yang paling populer diantara surat berharga lainnya yang ada di pasar modal dan dikenal luas di dalam masyarakat.

Saham dapat didefinisikan sebagai tanda penyertaan atau kepemilikan seseorang atau badan dalam suatu perusahaan atau perseroan terbatas (Darmadji, 2006). Saham berwujud selembar kertas

yang menerangkan bahwa pemilik kertas adalah pemilik perusahaan yang menerbitkan surat berharga tersebut. Porsi kepemilikan ditentukan oleh seberapa besar penyertaan yang ditanamkan diperusahaan tersebut. Ekspektasi atau motivasi setiap investor adalah mendapatkan keuntungan dari transaksi investasi yang mereka lakukan. Bermain saham memiliki potensi keuntungan dalam 2 (dua) hal, pembagian dividen dan kenaikan harga saham (capital gain).

Dividen merupakan keuntungan perushaan yang dibagikan kepada pemegang saham. Biasanya dilakukan satu tahun sekali. Bentuk dari dividen itu sendiri, bisa berupa uang tunai ataupun bentuk penambahan saham. Sedangkan capital gain, didapat berdasarkan selisih harga jual saham dengan harga beli. Dimana keuntungan didapat bila harga jual saham lebih tinggi dari harga beli saham.

Menurut Darmadji (2006), ada beberapa risiko yang dihadapi pemodal dengan kepemilikan sahamnya, yaitu

1. Tidak Mendapatkan Dividen

Perusahaan akan membagikan dividen jika operasinya menghasilkan keuntungan. Oleh karena itu, perusahaan tidak dapat membagikan dividen jika mengalami kerugian.

2. Capital Loss

Dalam aktivitas perdagangan saham, investor tidak selalu mendapatkan capital gain atau keuntungan atas saham yang dijualnya. Ada kalanya investor harus menjual saham dengan harga jual lebih rendah dari harga beli. Dengan demikian seorang investor mengalami capital loss.

Disamping risiko di atas, seorang pemegang saham juga masih dihadapkan dengan potensi risiko lainnya, yaitu :

1. Perusahaan bangkrut atau dilikuidasi,

Dalam kondisi perusahaan dilikuidasi, maka pemegang saham akan menempati posisi lebih rendah dibanding kreditor atau pemegang obligasi dalam pelunasan kewajiban perusahaan.

Artinya, setelah semua aset perusahaan tersebut dijual, terlebuh dahulu akan dibagikan kepada para kreditor atau pemegang obligasi, dan jika masih terdapat sisa, baru dibagikam kepada para kreditor atau pemegang obligasi, dan jika masih terdapat sisa, baru dibagikan kepada para pemegang saham.

2. Saham di-delist di bursa

Risiko lain yang dihadapi oleh para pemodal adalah jika saham perusahaan di-delist dari bursa umumnya adalah karen kinerja yang buruk misalkan dalam kurun waktu tertentu tidak pernah diperdagangkan, mengalami kerugian beberapa tahun, tidak membagikan dividen secara berturut-turut selama beberapa tahun, dan berbagai kondisi lainnya sesuai dengan peraturan pencatatan efek di bursa.

3. Saham diberhentikan sementara (suspensi)

Disamping dua risiko di atas, risiko laing yang juga “mengganggu” para investor untuk melakukan aktivitasnya adalah jika suatu saham di-suspend atau diberhentikan perdagangannya oleh otoritas Bursa Efek, yang menyebabkan investor tidak dapat menjual sahamnya hingga suspensi tersebut dicabut. Hal tersebut dilakukan otoritas bursa jika suatu saham mengalami lonjakan harga yang luar biasa, suatu perusahaan dipailitkan oleh kreditornya, atau berbagai kondisi lain yang mengharuskan otoritas bursa menghentikan perdagangan saham tersbut untuk sementara sampai perusahaan yang bersangkutan memberikan informasi yang belum jelas tersebut sehingga tidak menjadi ajang spekulasi. Jika telah didapatkan suatu informasi yang jelas, maka suspensi atas saham tersebut dapat dicabut oleh bursa dan saham diperdagangkan kembali seperti semula.

4. Perusahaan bangkrut atau dilikuidasi,

Dalam kondisi perusahaan dilikuidasi, maka pemegang saham akan menempati posisi lebih rendah dibanding kreditor atau pemegang obligasi dalam pelunasan kewajiban perusahaan. Artinya, setelah semua aset perusahaan tersebut dijual, terlebuh dahulu akan dibagikan kepada para kreditor atau pemegang obligasi, dan jika masih terdapat sisa, baru dibagikam kepada para kreditor atau pemegang obligasi, dan jika masih terdapat sisa, baru dibagikan kepada para pemegang saham.Saham di-delist di bursa Risiko lain yang dihadapi oleh para pemodal adalah jika saham perusahaan di-delist dari bursa umumnya adalah karen kinerja yang buruk misalkan dalam kurun waktu tertentu tidak pernah diperdagangkan, mengalami kerugian beberapa tahun, tidak membagikan dividen secara berturut-turut selama beberapa tahun, dan berbagai kondisi lainnya sesuai dengan peraturan pencatatan efek di bursa.

5. Saham diberhentikan sementara (suspensi). Disamping dua risiko di atas, risiko lain yang juga mengganggu para investor untuk melakukan aktivitasnya adalah jika suatu saham di-suspend atau diberhentikan perdagangannya oleh otoritas Bursa Efek, yang

menyebabkan investor tidak dapat menjual sahamnya hingga suspensi tersebut dicabut. Hal tersebut dilakukan otoritas bursa jika suatu saham mengalami lonjakan harga yang luar biasa, suatu perusahaan dipailitkan oleh kreditornya, atau berbagai kondisi lain yang mengharuskan otoritas bursa menghentikan perdagangan saham tersbut untuk sementara sampai perusahaan yang bersangkutan memberikan informasi yang belum jelas tersebut sehingga tidak menjadi ajang spekulasi. Jika telah didapatkan suatu informasi yang jelas, maka suspensi atas saham tersebut dapat dicabut oleh bursa dan saham diperdagangkan kembali seperti semula.

2.1.3 Right Issue

a. Pengertian right issue

Right issue atau dikenal dengan istilah hak memesan efek terlebih dahulu (HMETD) merupakan salah satu upaya emiten untuk mendapatkan tambahan modal dengan mengeluarkan saham baru, dimana penawaran tersebut ditawarkan kepada pemegang saham lama. Untuk mendapatkan saham tersebut, pemegang saham harus melaksanakan right pada tingkat harga yang telah ditentukan. Artinya, pemegang saham lama (exesting shareholder) diberikan hak (right) oleh emiten untuk membeli saham baru tersebut sesuai dengan harga yang telah ditetapkan oleh emiten. Right yang ditawarkan kepada pemegang saham lama berdasarkan proporsi rasio yang telah ditentukan, misalkan PT X melakukan right issue dengan rasio 15:71 yang artinya pemegang saham lama dapat membeli 71 saham yang baru untuk setiap lembar saham lama.

Menurut Anoraga (2006), right merupakan salah satu jenis opsi yang merupakan derivatif (turunan) dari efek yang sebenarnya dan

mempunyai masa hidup yang singkat. Sertifikat bukti right dapat didefenisikan sebagai efek yang memberikan hak kepada pemegang saham lama untuk membeli saham baru yang akan dikeluarkan emiten pada proporsi dan harga tertentu. Hak dalam right sering disebut preemptive right, yaitu suatu hak untuk menjaga proporsi kepemilikan saham bagi pemegang saham lama di suatu perusahaan sehubungan dengan pengeluaran saham baru.

Hak preemptive (preemptive right) merupakan hak untuk mendapatkan persentase kepemilikan yang sama jika perusahaan mengeluarkan tambahan lembar saham. Jika perusahaan mengeluarkan tambahan lembar saham maka jumlah saham yang beredar akan lebih banyak dan akibatnya persentase kepemilikan pemegang saham yang lama akan turun. Hak preemptive memberi prioritas kepada pemegang saham yang lama utnuk membeli tambahan saham yang baru, sehingga kepemilikannya tidak berubah (Jogiyanto, 2000). Adapun tujuan dari hak preemptive yaitu untuk melindungi kontrol dari pemegang saham lama dan untuk melindungi harga saham lama dari kemorosotan.

b. Alasan dilakukannya Right Issue

Menurut Husnan (2005) alasan perusahaan menerbitkan right issue adalah untuk menghemat biaya emisi, dan juga untuk menambah jumlah lembar saham yang diperdagangkan. Dengan penambahan lembar saham di bursa, diharapkan akan meningkatkan frekuensi perdagangan saham yang akan meningkatkan likuiditas saham. Selain itu tujuan emiten melakukan right issue juga untuk memperoleh

financing murah yang dapat digunakan untuk ekspansi usaha, modal kerja, dan untuk membayar pinjaman. Sedangkan bagi para investor khusunya pemegang saham lama, right issue akan memberikan keuntungan yaitu untuk mempertahankan proporsional kepemilikan sahamnya dala perusahaan emiten.

Suatu emiten yang melakukan right pada umumnya untuk mempertahankan persentase hak pemegang saham lama atas laba dan suara dalam perusahaan. Jika emiten langsung menjual saham baru langsung kepada pemegang saham baru maka hak atas laba dan suara yang dimiliki oleh pemegang saham lama akan beralih ke pemegang saham baru. Jika pemegang saham lama tidak ingin menggunakan haknya atas saham yang baru maka pemegang saham lama dapat menjual haknya kepada pihak lain atau pemegang saham baru. Hal ini dikarenakan sifatnya sebagai hak dan bukan merupakan kewajiban sehingga right dapat diperdagangkan. Pada umumnya, right issue diperdagangkan sama seperti saham, akan tetapi perdagangan right issue memiliki masa berlaku tertentu.

c. Dampak dilakukannya Right issue

Adanya right issue menyebabkan jumlah saham yang beredar menjadi bertambah. Pertambahan jumlah saham ini akan berakibat pada komposisi kepemilikan pemegang saham lama. Pemegang saham lama tersebut akan mengalami dilusi atau penurunan persentase kepemilikan saham apabila tidak melakukan haknya untuk membeli saham baru dengan right yang dimilikinya.

Bertambahnya jumlah saham yang beredar berakibat kepada menurunnya jumlah dividen per lembar saham yang akan diperoleh oleh pemegang saham lama apabila laba yang diperoleh oleh perusahaan tetap. Penurunan dividen per lembar saham dapat menimbulkan dampak negatif kepada minat investor sehingga mengakibatkan harga saham menjadi turun.

Situmorang, (2008) menyatakan bahwa harga saham perusahaan setelah right secara teoritis akan mengalami penurunan. Hal ini terjadi karena harga exercises (harga pelaksanaan) emisi right selalu lebih rendah dari harga pasar. Jadi kapitalisasi pasar saham tersebut akan naik dalam persentase yang lebih kecil daripada naiknya persentase jumlah saham beredar.

2.1.4 Return

Return adalah keuntungan yang diperoleh oleh investor dari investasinya. Return dapat berupa return realisasi maupun return ekspektasi. Return realisasi merupakan return yang telah terjadi yang dihitung berdasarkan data historis. Return realisasi penting karenadigunakan sebagai salah satu pengukur kinerja dari perusahaan serta sebagai dasarpenentuan expected return untuk mengukur risiko dimasa yang akan datang. Sedangkan return ekspektasi adalah return yang diharapkan akan diperoleh oleh investor di masa yangakan datang.

2.1.5 Abnormal Return

Abnormal return merupakan kelebihan dari return yang sesungguhnya terjadi terhadap return normal. Return normal merupakan return ekspektasi (return yang diharapkan oleh investor). Dengan demikian abnormal return adalah selisih antara return sesungguhnya yang terjadi dengan return ekspektasi. Jogiyanto (2000:416) menyebutkan tiga model yang dapat digunakan untuk mengukur abnormal return, yaitu :

1. Model Disesuaikan Rata-rata (Mean Adjusted Model)

Model ini beranggapan bahwa return ekspektasi bernilai konstan yang sama dengan rata-rata return realisasi sebelumnya selama periode estimasi. Dalam model ini, return ekspektasi suatu sekuritas pada periode tertentu diperoleh melalui pembagian return realisasi sekuritas tersebut dengan lamanya periode estimasi. Tidak ada patokan untuk lamanya periode estimasi, periode yang umum dipakai berkisar dari 100 sampai dengan 300 hari untuk mendapatkan data harian dan dari 24 sampai dengan 60 bulan untuk data bulanan.

2. Model Pasar (Market Model)

Perhitungan return ekspektasi dengan model ini dilakukan melalui dua tahapan, yaitu membentuk model ekspektasi dengan menggunakan data realisasi selama periode estimasi return estimasi. Kemudian menggunakan model ekspektasi ini untuk mengestimasi return ekspektasi pada periode jendela. Model ekspektasi dapat dibentuk dengan teknik regresi OLS (Ordinary Least Square).

3. Model Disesuaikan Pasar (Market Adjusted Model)

Model ini beranggapan bahwa penduga yang terbaik dalam mengestimasi return suatu sekuritas adalah return indeks pasar pada saat tersebut. Dengan menggunakan model ini, maka tidak perlu menggunakan periode estimasi untuk membentuk model estimasi, karena return sekuritas yang diestimasi adalah sama dengan return indeks pasar.

2.1.6 Volume Perdagangan Saham

Volume perdagangan saham adalah banyak lembar saham suatu emiten yang diperjualbelikan di pasar modal setiap hari dengan tingkat harga yang disepakati oleh pihak penjual dan pembeli saham melalui perantara (broker) perdagangan saham. Volume perdagangan saham merupakan gambaran tentang kondisi efek yang diperjualbelikan di pasar modal. Besarnya variabel volume perdagangan dapat diketahui dengan mengamati kegiatan perdagangan saham melalui indikator aktivitas volume perdagangan (Trading Volume Activity) merupakan suatu instrumen yang dapat digunakan untuk melihat reaksi pasar terhadap suatu informasi melalui parameter volume perdagangan di pasar modal. Hal ini dikarenakan nilai TVA berbanding lurus dengan likuiditas saham, semakin tinggi nilai TVA sebuah saham mempunyai makna bahwa suatu saham dapat dijual dengan mudah karena banyak yang bersedia membeli saham tersebut sehingga saham tersebut mudah dikonversikan menjadi uang kas atau dengan kata lain saham tersebut memiliki tingkat likuiditas yang tinggi.

2.1.7 Teori yang berkaitan dengan Right Issue a. Signaling Theory

Teori ini mengasumsikan bahwa manajer memiliki informasi yang lengkap tentang nilai perusahaan yang tidak diketahui oleh investor luar, dan manajer adalah orang yang selalu berusaha memaksimalkan intensif yang diharapkannya. Kelebihan manajer daipada pihak luar (investor) yaitu informasi yang lengkap dan akurat yang dimiliki oleh manajer mengenai faktor-faktor yang mempengaruhi nilai suatu perusahaan. Asimetri informasi akan terjadi jika manajer tidak secara penuh menyampaikan seluruh informasi yang diperolehnya tentang semua hal yang dapat mempengaruhi perusahaan ke pasar modal. Jika manajer menyampaikan suatu informasi ke pasar, maka respon atas informasi tersebut sebagai suatu signal adanya event tertentu yang dapat mempengaruhi nilai perusahaan yang tercermin dari perubahan harga dan volume perdangan saham. Pengumuman right issue akan direspon oleh pasar sebagai suatu sinyal adanya informasi baru yang dikeluarkan oleh pihak manajer yang akan mempengaruhi nilai saham suatu perusahaan dan aktivitas perdagangan sahamnya.

b. Teori struktur modal

Dalam teori ini, diasumsikan bahwa walaupun suatu perusahaan memiliki struktur modal yang optimal, masih terjadi ketidakjelasan apakah hal itu dapat menjelaskan pengaruh negatif harga saham yang dihubungkan dengan penerbitan saham baru. Penambahan saham baru

seharusnya memberikan dampak positif terhadap harga saham bukan sebaliknya, karena penambahan saham baru mencerminkan adanya perkembangan struktur modal yang optimal.

2.2 Tinjauan Peneliti Terdahulu

Penelitian ini berusaha untuk mengembangkan penelitian terdahulu yang dilakukan oleh Taufan Adi Kurniawan (2006) dalam hal melakukan pengujian kembali adanya perbedaan return saham sebelum dan sesudah pengumuman right issue. Serta melakukan pengujian terhadap volume perdagangan saham sebelum dan sesudah terjadi pengumuman right issue menggantikan variable likuiditas perusahan.

Return saham nantinya dapat dilihat dari harga saham yaitu harga saham penutupan (closing price) dan besarnya volume perdagangan saham dapat dilihat melalui jumlah saham yang diperdagangkan. Penelitian ini mengambil periode 10 hari sebelum, pada saat, dan 10 hari sesudah dilakukannya Right Issue. Sebanyak 40 perusahaan yang digunakan sebagai sampel dengan periode waktu 5 tahun dari tahun 2006 – 2010.

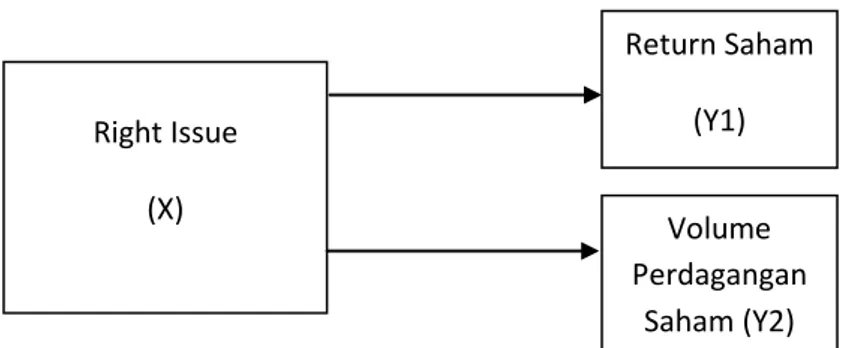

Variabel yang digunakan dalam penelitian ini adalah Right Issue (X) sebagai variabel independen, Return Saham (Y1) sebagai variabel dependen dan Volume Perdagangan Saham (Y2) sebagai variabel dependen.

Tabel 2.1

Tinjauan Peneliti Terdahulu

Peneliti Judul Variabel Hasil Penelitian Kurniawan (2006) Analisis dan dampak pengumuman Right Issue terhadap return saham dan likuiditas perusahaan di Bursa Efek Jakarta 1. Right Issue 2. Return Saham 3. Likuiditas saham

Right issue tidak berpengaruh terhadap return saham maupun

likuiditas saham sebelum dan sesudah right issue. Karena P-Value lebih besar dari

5% Adisulistyo (2009) Analisi pengumuman Right Issue terhadap return saham dan tingkat likuiditas saham di Bursa Efek Indonesia Tahun 2003-2007 (Analisis return saham dengan market model) 1. Right Issue 2. Return Saham 3. Likuiditas Saham Pengumuman right issue tidak menyebabkan

perbedaan return saham (average actual return,

average abnormal return) sebelum dan setelah right

issue, akan tetapi right issue

meyebabkan perbedaan likuiditas saham (average trading volume

activity)

sebelum dan setelah right issue. Novitasari (2010) Analisis Perbedaan Return Saham dan tingkat likuiditas saham Sebelum dan Sesudah Pengumuman Right Issue Pada Perusahaan yang terdapat di BEI

1. Return Saham 2.Likuiditas

Saham

Tidak terdapat perbedaan signifikan pada return

saham dan likuiditas saham sesudah dan sebelum pengumuman

2.3 Kerangka Konseptual

Berdasarkan tinjauan teoritis dan tinjauan penelitian terdahulu maka kerangka konseptual penelitian ini digambarkan sebagai berikut :

Gambar 2.1 Kerangka Konseptual

Dari gambar di atas dapat dilihat hubungan kausal antara Right Issue terhadap Return Saham dan Volume Perdagangan Saham. Pengaruh hubungan right issue terhadap Return Saham dan Volume Perdagangan Saham dapat dilihat pada 10 hari sebelum, pada saat, dan 10 hari sesudah penguman right issue.

2.4 Hipotesis Penelitian

Hipotesis merupakan jawaban sementara terhadap rumusan masalah penelitian, oleh karena itu rumusan masalah penelitian biasanya disusun dalan kalimat pertanyaan (Sugiyono,2004). Berdasarkan tinjauan teoritis ,tinjauan penelitian terdahulu, dan kerangka konseptual, maka hipotesis penelitian ini adalah :

H1: Terdapat perbedaan yang signifikan terhadap Return Saham pada saat, sebelum, dan sesudah pengumuman right issue.

H2: Terdapat perbedaan yang signifikan terhadap Volume Perdagangan Saham, sebelum dan sesudah pengumuman right issue

Right Issue (X) Return Saham (Y1) Volume Perdagangan Saham (Y2)