BAB I. PENDAHULUAN

A. Latar Belakang

Analisis Proyek Pertanian adalah penelitian yang mendalam tentang dapat tidaknya rencana bisnis dilaukan dengan berhasil dan menguntungkan (tidak hanya keuntungan ekonomis/finansial) akan tetapi cenderung melihat

kemanfaatan yang lebih luas (makro) bagi daerah atau lokasi dimana bisnis tersebut dilaksanakan (Sucipto, 2010). Analisis proyek pertanian dapat dikaji dari empat aspek utama, yaitu produk dan jasa, industri dan pasar, organisani dan keuangan.

Investasi mempunyai arti yang sangat penting bagi suatu negara. Investasi membutuhkan pendanaan/ permodalan yang besar kecilnya tergantung skala dan luas proyek/bisnis yang akan dikerjakan. Modal sebagai salah satu fungsi investasi dapat diperoleh dari pinjaman (debt) atau modal sendiri (equity). Setiap investor akan selalu mengharap return yang tinggi dan dengan jangka waktu pengembalian (payback period) yang relatif pendek. Investor akan kehilangan kesempatan untuk memperoleh keuntungan (opportunity cost) jika memperoleh return yang rendah, apalagi jika lebih rendah dari tingkat bungan yang berlaku.

B. Tujuan

Tujuan dari praktikum kelayakan bisnis ini adalah:

1. Memperdalam kompetensi mahasiswa dalam mata kuliah Analisis Proyek Pertanian dengan mengaplikasikan teori yang diperoleh pada dunia bisnis.

C. Manfaat

Manfaat dari praktikum kelayakan bisnis ini adalah :

1. Mahasiswa mengetahui dan mampu menghitung keuntungan finansial dan sosial suatu perusahaan/badan usaha.

BAB II. LANDASAN TEORI

Analisis Proyek Pertanian adalah penelitian yang mendalam tentang dapat tidaknya rencana bisnis dilaukan dengan berhasil dan menguntungkan (tidak hanya keuntungan ekonomis/finansial) akan tetapi cenderung melihat

kemanfaatan yang lebih luas (makro) bagi daerah atau lokasi dimana bisnis tersebut dilaksanakan (Sucipto, 2010).

Secara umum setiap proyek harus dianalisis dari berbagai aspek. Maksud dari analisis proyek adalah untuk memperbaiki pemilihan investasi. Pemilihan berbagai macam proyek perlu diadakan karena sumber daya yang tersedia bagi pembangunan terbatas. Kesalahan dalam memilik proyek dapat mengakibatkan pengorbanan dari sumber daya yang langka, maka perlu diadakan perhitungan hasil dari berbagai alternatif dengan jalan menghitung biaya dan kemanfaatan yang dapat diharapkan dari masing – masing proyek (Kadariah, dkk, 1978).

Analisis kelayakan diperlukan sebagai bahan pengambil keputusan tentang sehat tidaknya suatu investasi dengan menyiapkan studi kelayakan sebelum implementasi pembangunan proyek. Keputusan untuk melakukan investasi yang menyangkut sejumlah besar dana dengan harapan mendapatkan keuntungan bertahun – tahun dalam jangka panjang, seringkali berdampak besar bagi kelangsungan usaha suatu perusahaan (Soeharto, 1995).

Analisis finansial bertujuan untuk mengetahui perkiraan dalam hal pendanaan dan aliran kas, sehingga dapat diketahui layak atau tidaknya bisnis yang dijalankan. Menurut Husnan dan Suswarsono (2000), analisis finansial merupakan suatuanalisis yang membandingkan antara biaya dan manfaat untuk menentukan apakan suatu bisnis akan menguntungkan selama umur bisnis. Analisis finansial mengkaji beberapa analisis kelayakan finansial yang digunakan yaitu, Net B/C, Net Present Value (NPV), Internal Rate of Return (IRR) dan Payback Period (PP), Laba Rugi dan Analisis Sensitivitas.

A. Net Present Value (NPV)

Net Present Value (NPV) adalahh nilai sekarang dari keuntungan bersih

(manfaat neto tambahan) yang akan diperoleh pada masa mendatang, merupakan selisih antara nilai sekarang arus manfaat dikurangi dengan nilai sekarang arus biaya (Gittinger, 1986). Kriteria penilaian untuk Net Present Value (NPV) adalah sebagai berikut:

3. Jika NPV = 0, maka usaha yang dijalankan tidak rugi dan tidak untung.

B. Internal Rate of Return (IRR)

Internal Rate of Return (IRR) adalah tingkat suku bunga maksimum yang

dapat dibayar oleh bisnis untuk sumberdaya yang digunakan karena bisnis membutuhkan dana lagi untuk biaya – biaya operasi investasi dan bisnis baru sampai pada tingkat pulang modal (Gittinger, 1986)

Sedangkan menurut Umar (2005) Internal Rate of Return (IRR) digunakan untuk mencari tingkat bunga yang menyamakan nilai sekarang dari arus kas yang diharapkan di masa datang, atau penerimaan kas, dengan megeluarkan investasi awal. Apabila IRR sama dengan tingkat discount rate maka usaha tidak dapat mendapatkan untung atau rugi, tetapi jika IRR lebih kecildari tingkat discountrate maka usaha tersebut tidak layak diusahakan, sedangkan apabila IRR lebih besar dari tingkat discount rate maka usaha tersebut layak untuk diusahakan.

C. Net Benefit Cost Ratio (Net B/C Ratio)

Net Benefit Cost Ratio (Net B/C Ratio) adalah perbandingan antara Present

Value yag dari Net Benefit yang positif dengan Present Value dari Net Benefit yang

negatif (Kadariah, 1986). Jika Net B/C Ratio > 1, maka proyek tersebut layak untuk diusahakan karena setiap pengeluaran sebanyak Rp.1 maka akan

tidak layak untuk diusahakan karena setiap pengeluaran akan menghasilkan penerimaan yang lebih kecil dari pengeluaran.

D. Payback Period (PP)

Payback Period (PP) digunakan dengan tujuan untuk menghitung jangka

waktu pengembalian modal investasi yang digunakan untuk membiayai bisnis. Payback Period adalah sutu periode yang menunjukkan berapa lama modal yang

ditanamkan dalam bisnis tersebut dapat dikembalikan.

E. Analisis Laba Rugi

1. Penghasilan

Penghasilan perusahaan dapat diperoleh dari penjualan total terhadap yang dihasilkan selama periode yang tertentu. Penjualan merupakan sumber

penghasilan utama bagi perusahaan. Penjualan bersih diperoleh dari penjualan kotor dikurangi penjualan yang dikembalikan (return).

2. Biaya

F. Analisis Sensitivitas

Analisis sensivitas adalah suatu analisa untuk dapat melihat pengaruh – pengaruh yang akan terjadi akibat keadaan yang berubah – ubah (Gittinger, 1986). Analisis sensitivitas berguna untuk mengkaji sejauh mana perubahan unsur – unsur dalam aspek finansial berpengaruh terhadap keputusan yang dipilih. Di sini akan terlihat sensitif tidaknya keputusan yang diambil terhadap perubahan unsur – unsur tertentu. Bila nilai unsur tertentu berubah dengan variasi yang relatif besar tetapi tidak berpengaruh terhadap keputusan, maka keputusan tersebut dikatakan tidak sensitif terhadap unsur yang dimaksud. Sebaliknya, bila terjadi perubahan kecil saja sudah mengakibatkan perubahan keputusan, maka keputusan tersebut dinilai sensitif terhadap unsur yang dimaksud (Soeharto, 2002). Pada bidang pertanian, bisnis sensitif berubah – ubah akibat empat masalah utama yaitu perubahan harga jual produk, keterlambatan pelaksanaan usaha, kenaikan biaya dan perubahan volume produksi.

Parameter yang biasanya berubah dan perubahannya bisa mempengaruhi keputusan – keputusan dalam studi ekonomi teknik adalah ongkos investasi, aliran pajak, dan sebagainya (Pujawan, 2003). Analisis ini dilakukan dengan mengubah nilai dari suatu parameter selanjutnya silihat bagaimana pengaruhya terhadap pengambilan keputusan investasi.

G. Aspek Lingkungan

Dalam hal ini perlu dibedakan antara Analisis Dampak Lingkungan

(ANDAL) dan Analisis Mengenai Dampak Lingkungan (AMDAL). Disini yang dimaksud AMDAL adalah hasil studi mengenai dampak suatu kegiatan yang direncanakan dan diperkirakan mempunyai dampak penting terhadap lingkungan hidup (Soeharto,2002). Analisis ini meliputi semua kegiatan pembuatan 5

BAB III. HASIL PRAKTIKUM

A. ACARA 1 Profil Perusahaan

1. Sejarah Perusahaan

PT Perkebunan Nusantara IX didirikan pada tanggal 11 Maret 1996 berdasarkan Peraturan Pemerintah Nomor 14 tahun 1996 tanggal 14 Februari 1996, merupakan peleburan dari PT Perkebunan XV-XVI dan PT Perkebunan XVIII. Pendirian PT Perkebunan Nusantara IX tersebut tertuang pada Akta Notaris Harun Kamil, S.H. nomor 42 tanggal 11 Maret 1996, yang disahkan oleh Keputusan Menteri Kehakiman Nomor C2-8337.HT.01.01.TH.96 tanggal 8 Agustus 1996, diubah dengan Akta Notaris Sri Rahayu Hadi Prasetyo, S.H. No.1 tanggal 9 Agustus 2002 dan disahkan oleh Keputusan Menteri Kehakiman dan Hak Asasi Manusia Nomor: C-19302 HT.01.04.TH.2002 tanggal 7 Oktober 2002.

seperti Pala, Kelapa dan Hortikultura dalam luasan areal yang terbatas serta agrowisata di Kebun Banaran, Kebun Semugih, Kebun Balong dan Kebun Kaligua. Agrowisata Kebun Banaran di lengkapi dengan Coffee Shop ”Kampoeng Kopi Banaran”. Coffee Shop dengan bahan baku berasal dari kopi Banaran juga didirikan di Cikukun, di PG Gondang Baru, Kebun Krumput dan diperluas di tempat-tempat lain yang potensial; Wisata Loco Antik di PG Pangka serta wisata sejarah dan Museum Gula di PG Gondang Baru dan PG Tasikmadu.

2. Letak Geografi

PTPN IX Krumput terletak di Desa Karangrau, sebelah utara berbatasan dengan Desa Kejawar dan Desa Kedunggede, sebelah barat Desa Pasinggangan, sebelah selatan Desa Pageralang dan sebelah timur Desa Tanggeran Kecamatan Banyumas Provinsi Jawa Tengah dengan letak geografis 7º-35º - 7º-40º Lintang Selatan dan 109º-10º - 109º-20º Meridian Timur.

3. Latar Belakang

PT. Perkebunamn Nusantara IX yang saat ini memiliki wilayah kerja di Provinsi Jawa Tengah dengan jumlah kebun 15 unit Kerja kebun, 1 unit kerja Agrowisata dan jumlah Pabrik Gula (PG) 8 unit, saat ini mengelola empat komoditi utama antara lain karet, gula, teh, dan kopi. Di samping itu, perusahaan juga telah mengembangkan beberapa produk hilir sebagai produk konsumsi seperti Kopi Luwak, Banaran Kopi Premium, Teh Kaligua, Teh Semugih, Gula 9, dan Sirup Pala.

A d m i n i s t r a t u r S i n d e r K e p a l a A f d K r u m p u t A f d T u m i y a n g A f d K u b a k

P

a

b

r

i

k

K

R

U

P

a

b

r

i

k

K

U

B

A

K

P

A

K

A

M

/

S

i

n

d

e

r

K

a

n

t

o

r

A f d K r u m p u t A f d T u m i y a n g A f d K u b a kP

a

b

r

i

k

K

R

U

P

a

b

r

i

k

K

U

B

A

K

P

A

K

A

M

/

agrowisata, seperti Wisata Agro Kebun Kaligua, Wisata Agro Kebun Semugih, Wisata kebun Jollong, Kampoeng Kopi Banaran, Sentral Park Balong, Banaran 9 Resort, Wisata Agro Kebun Semugih, Wisata Agro Sondokoro, Pabrik Gula

Pangka, Pabrik Gula Gondangan Winangoen, dan Banaran 9 Coffee & Tea.

Kedepan PT. Perkebunan Nusantara IX akan dikembangkan menjadi perusahaan perkebunan dengan bisnis karet sebagai tulang punggung (keluasan mendekati 50.000 Ha), dan bisnis gula sebagai salah satu penopang pendapatan perusahaan. 4. St ru kt ur Organisasi

Menjadi Perusahaan Agrobisnis yang berdaya saing tinggi dan tumbuh

berkembang bersama mitra.

6. Misi Perusahaan

a. Memproduksi dan memasarkan produk karet, teh, kopi, kakao, gula dan tetes ke pasar domestik dan internasional secara profesional untuk

menghasilkan pertumbuhan laba (profit growth) dan mendukung

kelestarian lingkungan.

b. Mengembangkan cakupan bisnis melalui diversifikasi usaha, yaitu produk hilir, wisata agro, dan usaha lainnya, untuk mendukung kinerja

perusahaan.

c. Mengembangkan sinergi dengan mitra usaha strategis dan masyarakat lingkungan usaha untuk mewujudkan kesejahteraan bersama.

7. Tujuan dan Maksud Perusahaan

Berdasarkan Tata Nilai Perusahaan berusaha mencapai kemampuan laba tinggi bagi stakeholder dan shareholder dengan kerja tim, dan memperhatikan keseimbangan lingkungan dan masyarakat.

8. Arah Pengembangan Perusahaan

Secara garis besar arah pengembangan yang akan diambil perusahaan adalah sebagai berikut :

a. Daya saing karet dan gula meningkat.

c. Meningkatkan volume produk hilir teh, kopi dan gula sehingga dapat meningkatkan kontribusi laba.

d. Bisnis agrowisata berkembang.

B. ACARA II Analisis Pasar

PT Perkebunan Nusantara IX Afdelin Krumput merupakan Badan Usaha Milik Negara (BUMN) berbentuk Persero yang dipimpin oleh seorang

Administratur, sedangkan kantor direksi berada di Semarang. Semua standar kerja produksi ditetapkan oleh kantor direksi termasuk sistem pemasarannya. Produksi karet yang dihasilkan di PT Perkebunan Nusantara IX (Persero) Kebun adalah barang setengah jadi dalam bentuk lembaran atau sheet dengan standar kualitas masing-masing yang disortir untuk pemasarannya. Lokasi fasilitas produk dan layanan bertempat di Kebun Krumput Desa Karangrau, Kecamatan Banyumas, dengan produk hasil adalah Karet dengan hasil yang bertujuan ekspor dan domestik. Kontak : krumput@ptpn09.com 0281-796028.

Pemasaran untuk penjualan karet dilakukan sepenuhnya oleh kantor direksi pusar yaitu sebagian besar diekspor berdasarkan sistem pesan. Jadi banyak sedikitnya pesanan dari luar negeri akan berpengaruh terhadap produksi yang akan dijalankan (karet olahan). Bila pesanan banyak maka produksi ditingkatkan begitu pula sebaliknya. Negara tujuan utama ekspor yaitu Korea, Jepang,

Pakistan, Inggris, Belanda dan Amerika.

Berdasarkan data yang didapat dari wawancara yang telah dilakukan dilokasi dapat diketahui bahwa sengmentasi pasar produk karet ditujukan pada perusahaan PTPN IX pusat dengan penggolongan produk karet RSS (Ribbed Smoked Sheet) dan Brown Crepe (BrCr). Produk karet RSS (Ribbed Smoked

kualitas biasa dan Cutting dengan kualitas yang buruk. PTPN IX Krumput ini sendiri banyaknya memproduksi produk yang berkualitas baik yaitu RSS 1. Brown Crepe (BrCr) merupakan hasil sampingan hasil pembuatan Smoked Sheet

yang tidak diasap dan berasal dari bahan sisa pengolahan pembuatan RSS (Ribbed Smoked Sheet).

Wilayah pemasaran produk karet RSS 1 adalah untuk ekspor ke luar negeri yaitu Negara-negara dengan pengolah karet setengah jadi tersebut. Untuk produk RSS 3 dipasarkan di pasar dalam negeri untuk kebutuhan permintaan karet dalam negeri. Produk Brown Crepe (BrCr) dipasarkan di pasar dalam negeri untuk pabrik kesehatan sebagai bahan baku pembuatan sarung tangan dan alat kesehatan lainnya.

Berdasarkan wawancara terhadap pegawai PTPN IX Krumput tersebut mengungkapkan bahwa ekspektasi pabrik tersebut memproduksi produk dengan banyaknya kualitas yang baik yaitu RSS 1, sehingga menambah keuntungan dalam penjualan produk dari pasar ekspor luar negeri yang sebagai target pasar dari perusahaan ini dan juga karena produk RSS 1 memiliki nilai tertinggi sehingga lebih baik dalam pemasarannya.

Strategi pemasaran adalah logika pemasaran dan berdasarkan itu unit bisnis diharapkan untuk mencapai sasaran-sasaran pemasarannya. Strategi pemasaran perusahaan terdiri dari pengambilan keputusan tentang biaya pemasaran dari perusahaan, bauran pemasaran dan alokasi pemasaran dalam hubungannya dengan keadaan lingkungan yang diharapkan dalam kondisi persaingan (Lubis, 2004).

Unsur-unsur strategi pemasaran terdiri dari bauran/ kombinasi Pemasaran (Marketing Mix), Anggaran Pemasaran, Alokasi Pemasaran. Sedangkan Bauran Pemasaran dapat dibagi lagi menjadi Bauran Produk (Product Mix), Bauran harga (Price Mix), Bauran Distribusi (Place Mix), Bauran Promosi (Promotion Mix).

Yang dimaksud bauran produk disini ialah segala usaha dan faktor yang menentukan baik mengenai posisi produk dipasaran, citranya, volume

penjualannya dan segala ha1 yang bersangkutan dengan produk sebagai hasil perusahaan.

1. Strategi Produk

PTPN IX krumput selain memproduksi karet, PTPN IX afdelin krumput ini juga memproduksi tebu dan agrowisata dalam bentuk kafe yang bernama banaran 9 café dan resort.

Produk yang memberikan sumpangan keuntungan terbesar ke perusahaan PTPN IX krumput ini adalah produk karet RSS 1 karena memiliki nilai yang tinggi dengan kualitas yang bagus dan kuantitas produksi oleh pabrik yang sebagai tujuan produksi yaitu karet berkualitas.

2. Strategi Harga

Keputusan Harga menjadi sangat penting peranannya dalam menyusun Bauran Pemasaran barang mentah seperti karet. Oleh karena barang-barang tersebut pada jenis mutu yang sama, mempunyai kualitas yang - sama, baik untuk produk luar negeri ataupun dalam negeri. Dengan demikian penetapan harga karet, pengaruhnya .sangat besar terhadap sukses tidaknya pemasaran karet. Harga karet dari PTPN IX ini ditetapkan dari harga ekspor dunia untuk barang yang diekspor seperti karet RSS 1. Untuk karet RSS 3, Cutting, dan Brown Crepe (BrCr) harga akan disesuaikan dengan harga karet dalam negeri.

3. Strategi Distribusi

4. Strategi Promosi

C. ACARA III Analisis Jangka Panjang

1. Metode Net Present Value (NVP)

Merupakan metode yang dipakai untuk menilai usulan proyek investasi yang mempertimbangkan nilai waktu dari uang, sehingga cash flow yag dipakai adalah cash flow yang telah didiskontokan atas dasar cost of capital perusahaan atau

interest rate atau required rate of return.

Interpretasi

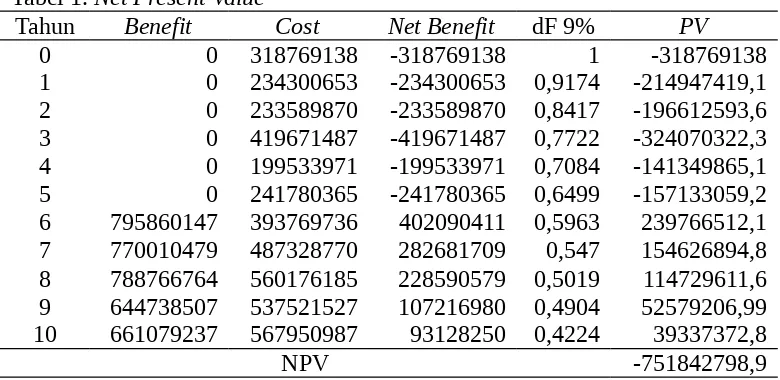

Pada tabel Net Present Value terdapat kolom Tahun, Benefit, Cost, Net Benefit, Discount Factor, dan kolom Present Value. Net Benefit didapatkan dari

pengurangan Benefit dengan Cost. Dan Present Value didapatkan dari perkalian antara Net Benefit dengan Discount Factor.

[image:19.595.108.498.299.489.2]Tahun ke – 0 belum mendapatkan keuntungan karena masih dalam tahap persiapan belum menghasilkan getah karet sehingga Benefitnya 0 dengan biaya Tabel 1. Net Present Value

Tahun Benefit Cost Net Benefit dF 9% PV

0 0 318769138 -318769138 1 -318769138

1 0 234300653 -234300653 0,9174 -214947419,1

2 0 233589870 -233589870 0,8417 -196612593,6

3 0 419671487 -419671487 0,7722 -324070322,3

4 0 199533971 -199533971 0,7084 -141349865,1

5 0 241780365 -241780365 0,6499 -157133059,2

6 795860147 393769736 402090411 0,5963 239766512,1 7 770010479 487328770 282681709 0,547 154626894,8 8 788766764 560176185 228590579 0,5019 114729611,6 9 644738507 537521527 107216980 0,4904 52579206,99 10 661079237 567950987 93128250 0,4224 39337372,8

yang diinvestasikan sebesar 318.769.138 sehingga diperoleh Net Benefit sebesar minus 318.769.138. Dengan menggunakan Discount Factor 1, maka diperoleh Present Value sebesar minus 318.769.138.

Pada tahun ke – 1 belum mendapatkan keuntungan karena tanaman karet belum menghasilkan getah sehingga Benefitnya 0 dengan biaya yang

diinvestasikan sebesar 234.300.653, sehingga diperoleh Net Benefit sebesar minus 234.300.653. Dengan menggunakan nilai Discount Factor sebesar 0,9174, maka diperoleh Present Value sebesar minus 214.947.419,1.

Pada tahun ke – 2 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah sehinggan Benefitnya 0. Dengan biaya yang diinvestasikan sebesar 233.589.870, diperoleh Net Benefit sebasar minus 235.589.870. Dengan menggunakan nilai Discount

Factor 0,8417, maka diperoleh Present Value sebesar minus 196.612.593,6.

Pada tahun ke – 3 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah (TBM) sehingga Benefitnya 0. Dengan biaya yang diinvestasikan sebesar 419.671.487, diperoleh Net Benefit sebesah minus 419.671.487. Dengan menggunakan nilai Discount Factor sebesar 0,7722, maka diperoleh Present Value sebesar minus

324.070.322,3.

nilai Discount Factor sebesar 0,7084, maka diperoleh nilai Present Value sebesar minus 141.349.865,1.

Pada tahun ke – 5 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah (TBM), sehingga Benefitnya 0. Biaya yang diinvestasikan pada tahun ke – 5 adalah sebesar 241.780.365. Dengan mengurangi nilai Benefit oleh nilai Biaya, maka diperoleh Net Benefit sebesar minus 241.780.365. Dengan menggunakan nilai Discount Factor sebesar 0,6499, maka diperoleh nilai Present Value sebesar

minus 157.133.059,2.

Pada tahun ke – 6 tanaman karet sudah bisa diambil getahnya, sehingga perusahaan mulai menerima Benefit. Benefit yang diterima perusahaan pada tahun ke – 6 adalah sebesar 795.860.147. Pada tahun ke – 6 perusahaan mengeluarkan biaya sebesar 393.769.736. Dari pengurangan nilai Benefit oleh nilai Biaya, diperoleh Net Benefit sebesar 402.090.411. Dengan menggunakan nilai Discount Factor sebesar 0,5963, maka diperoleh nilai Present Value sebesar 239.766.512,1.

Pada tahun ke – 7 keuntungan yang diterima oleh perusahaan adalah sebesar 770.010.479 dengan biaya yang dikeluarkan sebesar 487.328.770. Net Benefit yang diperoleh adalah sebesar 282.681.709 yang diperoleh dari pengurangan nilai Benefit dan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar

0,547, maka diperoleh nilai Present Value sebesar 154.626.894,8.

Benefit dengan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar

0,5019, maka diperoleh nilai Present Value sebesar 114.729.611,6.

Pada tahun ke – 9 keuntungan yang diperoleh oleh perusahaan adalah sebesar 644.738.507 denga biaya yang dikeluarkan sebesar 537.521.527. Net Benefit yang diperoleh adalah sebesar 107.216.980 yang diperoleh dari

pengurangan nilai Benefit dengan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar 0,4904, maka diperoleh nilai Present Value sebesar

52.579.206,99.

Pada tahun ke – 10 keuntungan yang diperoleh oleh perusahaan adalah sebesar 661.079.237 dengan biaya yang dikeluarkan sebesar 567.950.987. Net Benefit yang diperoleh adalah sebesar 93.128.250 yang diperoleh dari hasil

pengurangan nilai Benefit dan nilai Biaya. Dengan menggunakan nilai Dincount Factor sebesar 0,4224, maka diperoleh nilai Present Value sebesar 39.337.372,8.

Dari perhitungan tabel tersebut dapat diperoleh nilai Net Present Value sebesar minus 751.842.798,9 yang diperoleh dari hasil penjumlahan Present Value dari tahun ke – 0 sampai dengan tahun ke – 10. Karena NPV kurang dari nol maka proyek tersebut dikatakan tidak layak.

2. Metode Internal Rate of Return (IRR)

Internal Rate of Return merupakan tingkat suku bunga atau rate of return

pada saat nilai sekarang dari akumulasi arus kas atau net cash flow suatu investasi dikurangi dengan nilai investasi awalnya sama dengan nol atau IRR adalah tingkat bunga pengambilan saat NPV sama dengan nol.

IRR=dF1+ NPV1

NPV1+NPV2 x(dF2−dF1)

Dimana:

dF1 : Discount Factor awal

dF2 : Discount Factor kedua (sesudah dinaikkan atau diturunkan) NPV1 : Net Present Value awal

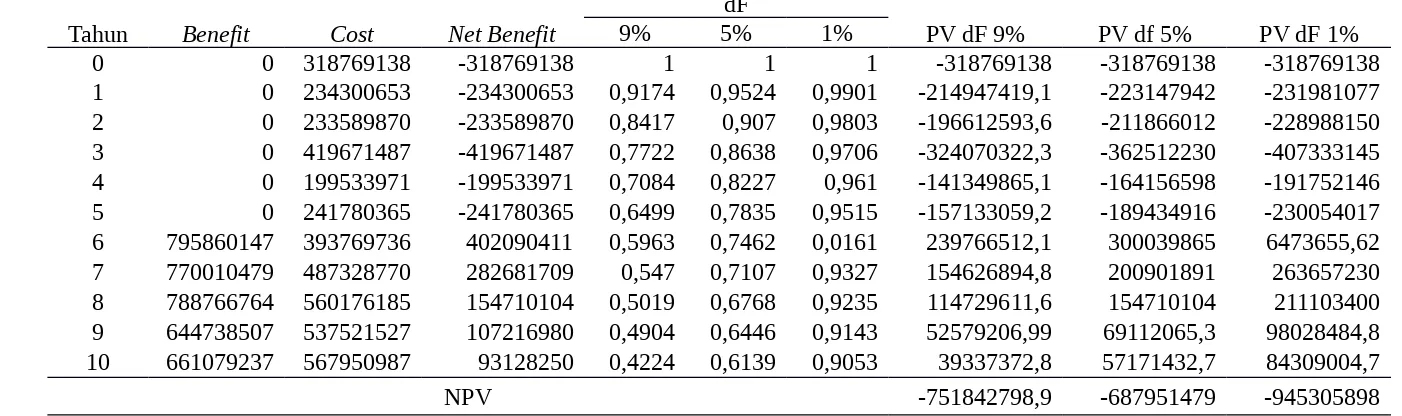

Tabel 2. Internal Rate of Return

Tahun Benefit Cost Net Benefit

dF

PV dF 9% PV df 5% PV dF 1%

9% 5% 1%

0 0 318769138 -318769138 1 1 1 -318769138 -318769138 -318769138

1 0 234300653 -234300653 0,9174 0,9524 0,9901 -214947419,1 -223147942 -231981077

2 0 233589870 -233589870 0,8417 0,907 0,9803 -196612593,6 -211866012 -228988150

3 0 419671487 -419671487 0,7722 0,8638 0,9706 -324070322,3 -362512230 -407333145

4 0 199533971 -199533971 0,7084 0,8227 0,961 -141349865,1 -164156598 -191752146

5 0 241780365 -241780365 0,6499 0,7835 0,9515 -157133059,2 -189434916 -230054017

6 795860147 393769736 402090411 0,5963 0,7462 0,0161 239766512,1 300039865 6473655,62 7 770010479 487328770 282681709 0,547 0,7107 0,9327 154626894,8 200901891 263657230 8 788766764 560176185 154710104 0,5019 0,6768 0,9235 114729611,6 154710104 211103400 9 644738507 537521527 107216980 0,4904 0,6446 0,9143 52579206,99 69112065,3 98028484,8 10 661079237 567950987 93128250 0,4224 0,6139 0,9053 39337372,8 57171432,7 84309004,7

Perhitungan:

IRR=dF1+ NPV1

NPV1−NPV2x(dF2−dF1)

IRR=0,09+ −751842798,9

−751842798,9−(−945305898)x(0,01−0,09)

IRR=0,09+−751842798,9

193463099,1 x(−0,08) IRR=0,09+(−3,89)x(−0,08)

IRR=0,09+0,31 IRR=0,4

Interpretasi

Pada tabel Internal Rate of Return terdapat kolom Tahun, Benefit, Cost, Net Benefit, Discount Factor (9%, 5%, 1%), Present Value dF 9%, Present Value dF

5%, dan Present Value dF 1%. Dari perhitungan sebelumnya diperoleh hasil Net Present Value sebesar minus 751.842.798,9. Untuk mencari nilai IRR maka harus

dicari Net Present Value pasitifnya terlebih dahulu dengan cara menurunkan nilai Discount Factor yang digunakan. Present Value dapat diperoleh dengan

mengkalikan nial Net Benefit dengan nilai Discount Factor. Discount Factor yang diunakan ditunkan menjadi 5%.

Pada tahun ke – 0 diperoleh Present Value sebesar minus 318.769.138 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 318.769.138 dengan nilai Discount Factor sebesar 1. Pada tahun ke – 1 diperoleh nilai Present Value sebesar minus 223.147.942 yang diperoleh dari perkalian antara nilai Net

Benefit sebesar minus 34.300.653 yang dikalikan dengan nilai Discount Factor

211.866.012 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 233.589.870 dengan nilai Discount Factor sebesar 0,907. Pada tahun ke – 3 diperoleh nilai Present Value sebesar minus 362.512.230 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 419.671.487 dengan nilai

Discount Factor sebesar 0,8638. Pada tahun ke – 4 diperoleh nilai Present Value

sebesar minus 164.156.598 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 199.533.971 dengan nilai Discount Factor sebesar 0,8227. Pada tahun ke – 5 diperoleh nilai Present Value sebesar minus 189.434.916 yang diperoleh dari perkalian antara nilai Niet Benefit sebesar minus 241.780.365 dengan nilai Discount Factor sebesar 0,7835. Pada tahun ke – 6 diperoleh Present Value sebesar 300.039.865 yang diperoleh dari perkalian antara nilai Net

Benefit sebesar 402.090.411 dengan nilai Discount Factor sebesar 0,7462. Pada

tahun ke – 7 diperoleh nilai Present Value sebesar 200.901.891 yang diperoleh dari perkalian antara nilai Net Benfit sebesar 282.681.709 dengan nilai Discount Factor sebesar 0,7107. Pada tahun ke – 8 diperoleh nilai Present Value sebesar

154.710.104 yang diperoleh dari perkalian antara nilai Net Benefit sebesar 154.710.104 dengan nilai Discount Factor sebesar 0,6768. Pada tahun ke – 9 diperoleh nilai Present Value sebesar 69.112.065,3 yang diperoleh dari perkalian antara nilai Net Benefit sebesar 107.216.980 dengan nilai Discount Factor sebesar 0,6446. Dan pada tahun ke – 10 diperoleh nilai Present Value sebesar

Berdasarakan perhitungan tabel tersebut dapat diperoleh nilai Net Present Value dengan Discount Factor 5% adalah sebesar minus 687.951.479. Dari

perhitungan tersebut terlihat bahwa nilai NPV masih benilai negatif. Oleh karena itu, nilai Discount Factor diturunkan kembali menjadi 1% untuk memperoleh nilai NPV yang positif.

Pada tahun ke – 0 nilai Present Value sebesar minus 318.769.138 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 318.769.138 dengan nilai Discount Factor sebesar 1. Pada tahun ke – 1 diperoleh nilai Present Value sebesar minus 231.981.077 yang diperoleh dari perkalian antaranilai Net

Benefit sebesar minus 234.300.653 dengan nilai Discount Factor sebesar 0,9901.

Pada tahun ke – 2 diperoleh nilai Present Value sebesar minus 228.988.150 yang diperoleh dariperkalian antara nilai Net Benefit sebesar minus 233.589.870 sengan nilai Discount Factor sebesar 0,9803. Pada tahun ke – 3 diperoleh nilai Present Value sebesar minus 407.333.145 yang diperoleh dari perkalian antar nilai Net

Benefit sebesar minus 419.671,487 dengan nilai Discount Factor sebesar 0,9706.

Pada tahun ke – 4 diperoleh nilai Present Value sebesar minus 191.752.146 yang diperoleh dari perkalian antara nilai Net Benefit sebesar minus 199.533.971 dengan nilai Discount Factor sebesar 0,961. Pada tahun ke – 5 diperoleh nilai Present Value sebesar minus 230.054.017 yang diperoleh dari perkalian antar nilai

Net Benefit sebesar minus 241.780.365 dengan nilai Discount Factor sebesar

Value sebesar 263.657.230 yang diperoleh dari perkalian antara Net Benefit

sebesar 282.681.709 dengan nilai Discount Factor sebesar 0,9327. Pada tahun ke – 8 diperoleh nilai Present Value sebesar 211.103.400 yang diperoleh dari

perkalian antara nilai Net Benefit sebesar 154.710.104 dengan nilai Discount Factor sebesar 0,9235. Pada tahun ke – 9 diperoleh nilai Present Value sebesar

98.028.484,8 yang diperoleh dari perkalian antara nilai Net Benefit sebesar 107.216.980 dengan nilai Discount Factor sebesar 0,9143. Pada tahun ke – 10 diperoleh nilai Present Value sebesar 84.309.004,7 yang diperoleh dari perkalian antar nilai Net Benefit sebesar 93.128.250 dengan nilai Discount Factor sebesar 0,9053. Berdasarakan perhitungan tabel tersebut dapat diperoleh nilai Net Present Value dengan Discount Factor 1% adalah sebesar minus 945.305.898.

Nilai IRR dicari dengan menjumlahkan nilai Discount Factor awal yang digunakan dengan nilai perbandingan antara nilai Net Present Value awal dan pengurangan nilai Net Present Value awal dengan nilai Net Present Value kedua dikalikan dengan Discount Factor awal dikurangi Discount Factor kedua. Dari perhitungan untuk mencari nilai IRR, diperoleh nilai IRR sebesar 0,4. Nilai IRR yang diperoleh lebih kecil dari 1 hal tersebut berarti proyek tidak layak untuk dikerjakan.

3. Metode Net B/C

disebut dengan Break Even Point (BEP). Dan apabila nilai Net B/C kurang dari satu, maka proyek tersebut tidak layak dikerjakan.

Rumus untuk menentukan Net B/C adalah:

Net B/C= PV Net Benefit Positif PV Net Benefit Negatif

Dimana:

PV Net Benefit Positif : Jumlah nilai Net Benefit yang positif

[image:29.595.112.517.317.519.2]PV Net Benefit Negatif : Jumlah nilai Net Benefit yang negatif

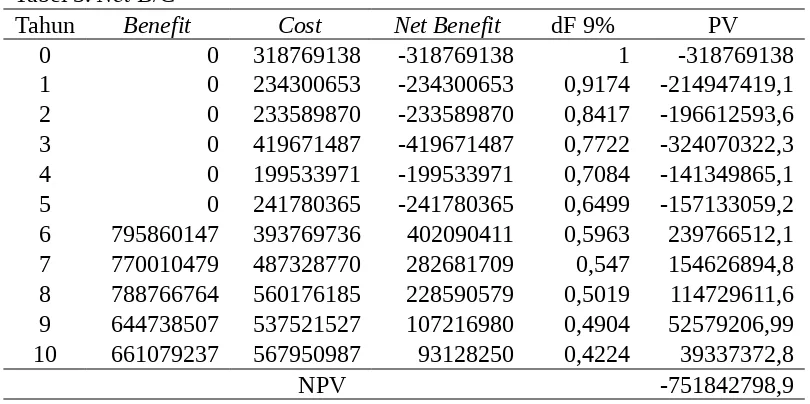

Tabel 3. Net B/C

Tahun Benefit Cost Net Benefit dF 9% PV

0 0 318769138 -318769138 1 -318769138

1 0 234300653 -234300653 0,9174 -214947419,1

2 0 233589870 -233589870 0,8417 -196612593,6

3 0 419671487 -419671487 0,7722 -324070322,3

4 0 199533971 -199533971 0,7084 -141349865,1

5 0 241780365 -241780365 0,6499 -157133059,2

6 795860147 393769736 402090411 0,5963 239766512,1 7 770010479 487328770 282681709 0,547 154626894,8 8 788766764 560176185 228590579 0,5019 114729611,6 9 644738507 537521527 107216980 0,4904 52579206,99 10 661079237 567950987 93128250 0,4224 39337372,8

NPV -751842798,9

Interpretasi

Pada tabel Net B/C terdapat kolom Tahun, Benfit, Cost, Net Benefit, Discount Factor 9%, dan Present Value. Net Benefit diperoleh dari pengurangan

nilai benefit oleh nilai cost. Present Value diperoleh dari nilai Net Benefit yang dikalikan dengan nilai Discount Factor.

Tahun ke – 0 belum mendapatkan keuntungan karena masih dalam tahap persiapan belum menghasilkan getah karet sehingga Benefitnya 0 dengan biaya yang diinvestasikan sebesar 318.769.138 sehingga diperoleh Net Benefit sebesar minus 318.769.138. Dengan menggunakan Discount Factor 1, maka diperoleh Present Value sebesar minus 318.769.138.

Pada tahun ke – 1 belum mendapatkan keuntungan karena tanaman karet belum menghasilkan getah sehingga Benefitnya 0 dengan biaya yang

diinvestasikan sebesar 234.300.653, sehingga diperoleh Net Benefit sebesar minus 234.300.653. Dengan menggunakan nilai Discount Factor sebesar 0,9174, maka diperoleh Present Value sebesar minus 214.947.419,1.

Pada tahun ke – 2 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah sehinggan Benefitnya 0. Dengan biaya yang diinvestasikan sebesar 233.589.870, diperoleh Net Benefit sebasar minus 235.589.870. Dengan menggunakan nilai Discount

Factor 0,8417, maka diperoleh Present Value sebesar minus 196.612.593,6.

diperoleh Net Benefit sebesah minus 419.671.487. Dengan menggunakan nilai Discount Factor sebesar 0,7722, maka diperoleh Present Value sebesar minus

324.070.322,3.

Pada tahun ke – 4 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah (TBM), sehingga Benefitnya 0. Dengan biaya yang diinvestasikan sebesar 199.533.971, maka diperoleh Net Benefit sebesar minus 199.533.971. Dengan menggunakan nilai Discount Factor sebesar 0,7084, maka diperoleh nilai Present Value sebesar minus 141.349.865,1.

Pada tahun ke – 5 perusahaan belum mendapatkan keuntungan karena tanaman karet masih dalam tahap persiapan belum menghasilkan getah (TBM), sehingga Benefitnya 0. Dengan biaya yang diinvestasikan pada tahun ke – 5 adalah sebesar 241.780.365. Dengan mengurangi nilai Benefit oleh nilai Biaya, maka diperoleh Net Benefit sebesar minus 241.780.365. Dengan menggunakan nilai Discount Factor sebesar 0,6499, maka diperoleh nilai Present Value sebesar minus 157.133.059,2.

Pada tahun ke – 7 keuntungan yang diterima oleh perusahaan adalah sebesar 770.010.479 dengan biaya yang dikeluarkan sebesar 487.328.770. Net Benefit yang diperoleh adalah sebesar 282.681.709 yang diperoleh dari pengurangan nilai Benefit dan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar

0,547, maka diperoleh nilai Present Value sebesar 154.626.894,8.

Pada tahun ke – 8 keuntungan yang diterima oleh perusahaan adalah sebesar 788.766.764 dengan biaya yang dikeluarkan sebesar 560.176.185. Net Benefit yang diperoleh adalah sebesar 228.590.579 yang diperoleh dari pengurangan nilai Benefit dengan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar

0,5019, maka diperoleh nilai Present Value sebesar 114.729.611,6.

Pada tahun ke – 9 keuntungan yang diperoleh oleh perusahaan adalah sebesar 644.738.507 denga biaya yang dikeluarkan sebesar 537.521.527. Net Benefit yang diperoleh adalah sebesar 107.216.980 yang diperoleh dari

pengurangan nilai Benefit dengan nilai Biaya. Dengan menggunakan nilai Discount Factor sebesar 0,4904, maka diperoleh nilai Present Value sebesar

52.579.206,99.

Pada tahun ke – 10 keuntungan yang diperoleh oleh perusahaan adalah sebesar 661.079.237 dengan biaya yang dikeluarkan sebesar 567.950.987. Net Benefit yang diperoleh adalah sebesar 93.128.250 yang diperoleh dari hasil

Dari perihitungan tabel tersebut dapat diperoleh nilai Net Present Value sebesar minus 751.842.798,9 yang diperoleh dari hasil penjumlahan Present Value dari tahun ke – 0 sampai dengan tahun ke – 10.

Nilai Net B/C diperloh dari pehitungan rasio antara jumlah Present Value Positif dengan jumlah Present Value negatifnya. Berdasarkan perhitungan Net B/C untuk peruhasaan karet milik PTPN IX, diperoleh nilai Net B/C sebesar 2,25. Dari perhitungan diperoleh nilai Net B/C yang lebih besar dari satu , maka proyek tersebut layak untuk dikerjakan.

4. Metode Gross B/C

Merupakan perbandingan antara benefit kotor yang telah didiscount dengan biaya secara keseluruhan yang telah di discount. Apabila nilai Gross B/C lebih dari 1 maka proyek feasible atau dapat dikejakan. Apabila nilai Gross B/C sama dengan 1 maka proyek berada dalam keadaan Break Even Point (BEP). Dan apabila Gross B/C kurang dari 1 maka proyek tidak feasible atau tidak layak dikerjakan.

Rumus untuk mencari Gross B/C adalah:

Dimana:

PV Benefit : Jumlah Present Value Benefit

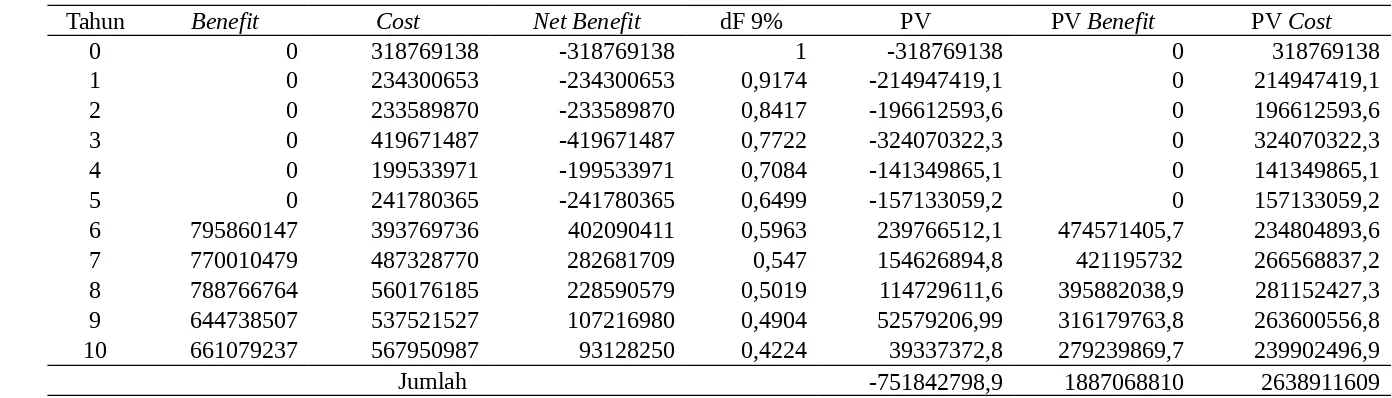

Tabel 4. Gross B/C

Tahun Benefit Cost Net Benefit dF 9% PV PV Benefit PV Cost

0 0 318769138 -318769138 1 -318769138 0 318769138

1 0 234300653 -234300653 0,9174 -214947419,1 0 214947419,1

2 0 233589870 -233589870 0,8417 -196612593,6 0 196612593,6

3 0 419671487 -419671487 0,7722 -324070322,3 0 324070322,3

4 0 199533971 -199533971 0,7084 -141349865,1 0 141349865,1

5 0 241780365 -241780365 0,6499 -157133059,2 0 157133059,2

6 795860147 393769736 402090411 0,5963 239766512,1 474571405,7 234804893,6

7 770010479 487328770 282681709 0,547 154626894,8 421195732 266568837,2

8 788766764 560176185 228590579 0,5019 114729611,6 395882038,9 281152427,3

9 644738507 537521527 107216980 0,4904 52579206,99 316179763,8 263600556,8

10 661079237 567950987 93128250 0,4224 39337372,8 279239869,7 239902496,9

Perhitungan :

Interpretasi

Pada tabel Gross B/C terdapat kolom Tahun, Benfit, Cost, Net Benefit, Discount Factor 9%, Present Value, Present Value Benefit, dan Present Value

Cost.. Net Benefit diperoleh dari pengurangan nilai benefit oleh nilai cost.

Present Value diperoleh dari nilai Net Benefit yang dikalikan dengan nilai

Discount Factor. Present Value Benefit diperoleh dari nilai Benefit dikalikan

dengan nilai Discount Factor. Present Value Cost diperoleh dari nilai Cost dikalikan dengan nilai Discount Factor.

Pada tahun ke – 0 sampai dengan tahun ke – 5 tidak diperoleh nilai PV Benefit, karena tanaman karet masih dalam tahap persiapan dan belum

menghasilkan getah. Pada tahun ke – 6 diperoleh nilai PV Benefit sebesar

Pada tahun ke – 0 diperoleh nilai PV Cost sebesar 318.769.138. Pada tahun ke – 1 diperoleh nilai PV Cost sebesar 214.947.419,1. Pada tahun ke – 2

diperoleh PV Cost sebesar 196.612.593,6. Pada tahun ke – 3 diperoleh nilai PV Cost sebesar 324.070.322,3. Pada tahun ke – 4 diperoleh nilai PV Cost sebesar

141.349.865,1. Pada tahun ke – 5 diperoleh nilai PV Cost sebesar 157.133.059,2. Pada tahun ke – 6 diperoleh nilai PV Cost sebesar 234.804.893,6. Pada tahun ke – 7 diperoleh nilai PV Cost sebesar 266.568.837,2. Pada tahun ke – 8 diperoleh nilai PV Cost sebesar 281.152.427,3. Pada tahun ke – 9 diperoleh nilai PV Cost sebesar 263.600.556,8. Dan pada tahun ke – 10 diperoleh nilai PV Cost sebesar 239.902.496,9. Sehingga diperoleh jumlah nilai PV Cost dari tahun ke – 0 sampai denga tahun ke – 10 adalah sebesar 2.638.911.609.

Nilai Gross B/C diperoleh dengan menghitung rasio antara jumlah PV Benefit dengan jumlah PV Cost. Pada perusahaan karet PTPN IX diperoleh

jumlah nilai PV Benefit sebesar 1.887.068.810 dan jumlah nilai PV Cost sebesar 2.638.911.609. Sehingga diperoleh nilai Gross B/C sebesar 0,715. Terlihat bahwa nilai Gross B/C kurang dari 1, maka dapat diartikan bahwa proyek tersbut tidak layak untuk dikerjakan atau dijalankan.

5. Metode Payback Period

setelah pajak. Hasil yang diperoleh dinyatakan dalam satuan waktu. Jika Payback Period kurang dari jangka waktu umur proyek maka usulan proyek

investasi dinyatakan layak dan sebaliknya apabila Payback Period lebih dari jangka eaktu umur proyek maka usulan proyek investasi dinyatakan tidak layak. Rumus untuk mencari Payback Period adalah:

Dimana:

Tahun sebelum PP :Tahun sebelum Payback Period tecapai PV Investasi :Jumlah Present Value Investasi

Benefit sebelum PP :Jumlah Present Value Benefit sebelum tahun Payback Period

tercapai.

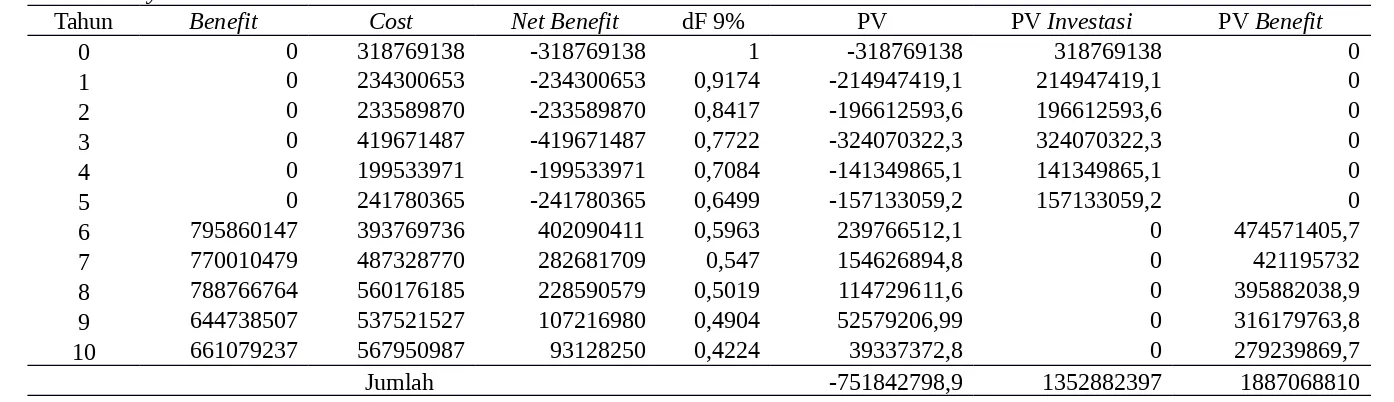

Tabel 5. Payback Period

Tahun Benefit Cost Net Benefit dF 9% PV PV Investasi PV Benefit

0 0 318769138 -318769138 1 -318769138 318769138 0

1 0 234300653 -234300653 0,9174 -214947419,1 214947419,1 0

2 0 233589870 -233589870 0,8417 -196612593,6 196612593,6 0

3 0 419671487 -419671487 0,7722 -324070322,3 324070322,3 0

4 0 199533971 -199533971 0,7084 -141349865,1 141349865,1 0

5 0 241780365 -241780365 0,6499 -157133059,2 157133059,2 0

6 795860147 393769736 402090411 0,5963 239766512,1 0 474571405,7

7 770010479 487328770 282681709 0,547 154626894,8 0 421195732

8 788766764 560176185 228590579 0,5019 114729611,6 0 395882038,9

9 644738507 537521527 107216980 0,4904 52579206,99 0 316179763,8

10 661079237 567950987 93128250 0,4224 39337372,8 0 279239869,7

Perhitungan:

Interpretasi

Pada tabel Payback Period terdapat kolom Tahun, Benefit, Cost, Net Benefit, dF 9%, Present Value, Present Value Investasi, dan Present Value Benefit. Net Benefit diperoleh dari nilai Benefit dikurangi dengan nilai Cost. Present Value

diperoleh dari nilai Net Benefit dikalikan dengan nilai Discount Factor. Present Value Investasi diperoleh dari nilai Cost saat belum mendapatkan keuntungan

dikalikan dengan nilai Discount Factor. Dan Present Value Benefit diperoleh dari nilai Benefit dikalikan dengan nilai Discount Factor.

Pada tahun ke – 0 diperoleh nilai PV Investasi sebesar 318.769.138. Pada tahun ke – 1 diperoleh nilai PV Inestasi sebesar 214.947.419,1. Pada tahun ke – 2 diperoleh nilai PV Investasi sebesar 196.612.593,6. Pada tahun ke – 3 diperoleh nilai PV Investasi sebesar 324.070.322,3. Pada tahun ke – 4 diperoleh nilai PV Investasi sebesar 141.349.865,1. Dan pada tahun ke – 5 diperoleh nilai PV

Investasi sebesar 157.133.059,2. Peritungan PV Investasi hanya sampai pada

tahun ke – 5 karena pada tahun ke – 6 perusahaan sudah mulai menerima

Pada tahun ke – 0 sampai dengan tahun ke – 5 perusahaan belum menerima keuntungan karena tanaman karet belum menghasilkan getah untuk dioleh. Pada tahun ke – 6 diperoleh nilai PV Benefit sebesar 474.571.405,7. Pada tahun ke – 7 diperoleh nilai PV Benefit sebesar 421.195.732. Pada tahun ke – 8 diperoleh nilai PV Benefit sebesar 395.882.038,9. Pada tahun ke – 9 diperoleh nilai PV Benefit sebesar 316.179.763,8. Dan pada tahun ke – 10 diperoleh nilai PV Benefit sebesar 279.239.869,7. Sehingga dapat diperoleh jumlah nilai PV Benefit dari tahun ke – 0 sampai dengan tahun ke – 10 adalah sebesar 1.887.068.810.

Untuk menentukan pada tahun ke berapa perusahaan mencapai Payback period. Dilakukan pertihungan dengan mengurangi nilai PV Investasi dengan

nilai PV Benefit pada tahun tertentu. Apabila belum tercapai Payback Period, perhitungan terus berlanjut ke tahun selanjutnya dengan mengurangi nilai PV Investasi dengan nilai PV Benefit tahun tertentu ditambah dengan PV Benefit

tahun sebelumnya. Perhitungan terus berlanjut sampai ditemukan pada tahun ke berapa Payback Period tercapai. Berdasarkan perhitungan, perusahaan karet PTPN IX mencapai Payback Period pada tahun ke – 9. Untuk mengetahui lebih rincinya kapan waktu Payback Period tercapai dihitung dengan cara tahun sebelum Payback Period tecapai ditambah dengan rasio antara jumlah nilai PV Investasi dikurangi nilai PV Benefit sebelum tahun Payback Period tercapai

Berdasarkan pada hasil analisis dari jurnal “Studi Kelayakan Usahatani Karet (Hevea brasiliensis) di Desa Bunga Putih Kecamatan Marangkayu Kabupaten Kutai Kartanegara” melalui analisis finansial akan memberikan

gambaran secara jelas, dimana suatu proyek yang di dirikan oleh pemerintah yang mana bergerak dibidang perkebunan umumnya dan usaha perkebunan karet khususnya ini akan memberikan keuntungan atau tidak selama kurun waktu 25 tahun. Dari hasil perhitungan berdasarkan uji dari Net Present Value (NPV), perkebunan tersebut sudah memberikan nilai keuntungan sekarang pada tingkat rate 8% dari saat tanam karet berproduksi pada usia 5 tahun sampai dengan usia tanaman 25 tahun kedepan. Dan layak diusahakan pada tingkat Discount Rate 18% ke bawah karena itu nilai IRR yang lebih besar atau sama dengan Social Discount Ratenya menyetakan perkebunan petani karet di Desa Bunga Putih

Kecamatan Marangkayu dapat dinyatakan layak diusahakan.

Berdasarkan uji Net Benefit Cost Ratio (Net B/C) pada usaha perkebunan karet pada kampung tersebut menunjukkan indeks sama dengan satu atau Net B/C = 1 pada tingkat suku bunga 8% sampai 18% dengan masa karet mulai

berproduksi untuk pertama kali panen yaitu saat umur tanaman mencapai usia 6 tahun dan terus memberikan keuntungan hingga tanaman mencapai usia 25 tahun, perhitungan kriteria finansial menunjukkan jumlah keuntungan yang makin menurun, disebabkan oleh produksi tanaman yang juga mulai berkurang akibat tanaman sudah menua.

Krumput menunjukkan bahwa proyek tersebut tidak layak untuk dijalankan sedangkan hasil perhitungan dari analisis perkebunan di Desa Bunga Putih Kecamatan Marangkayu dapat dinyatakan layak diusahakan. Ketidak layakan perkebunan PTPN IX Krumput disebabkan karena keuntungan yang diperoleh perusahaan sangat fluktuatif dan cenderung menurun sedangkan biaya yang dikeluarkan oleh perusahaan semakin besar sehingga diperoleh Net Present Value yang negatif. Net Presnent Value menunjukan nilai yang negatif, ini berarti tingkat bunga di perusahaan tersebut terlalu tinggi (benefit di waktu yang akan datang di discount dengan terlalu berat, yang membawa Present Value cost melebihi

Present Value benefit). Kemudian nilai Gross B/C kurang dari satu, hal tersebut

menunjukkan nilai biaya yang telah di discount lebih besar dari nilai keuntungan yang telah di discount. Selain itu berdasarkan hasil analisis dari PTPN IX

D. ACARA IV

Permasalahan yang Dihadapi

1. Karet Mentah yang Diambil dari Pohon

Karet mentah (lateks) yang diambil dari pohon pada awal proses pembuatan karet memiliki masalah mendasar, kualitas getah yang diambil dari pohon

mungkin sudah berkualitas baik namun pada saat membawanya dari kebun ke pabrik getah karet mengalami perubahan kualitas yang diakibat kan oleh suhu dan pada saat perjalanan dari kebun ke pabrik itu sendiri. Hal tersebut menyebabkan kualitas karet yang di produksi oleh pabrik tidak semuanya seragam dan karet yang dihasilkan memiliki grade yang berbeda-beda. Untuk mengatasi

permasalahan tersebut perlu diperhatikan pada proses pengambilan karet mentah (lateks). Proses pengambilan lateks pada pagi sebelum matahari naik akan diperoleh karet mentah yang bebas air dari dalam tanaman. Maka penyadapan yang baik dilakukan pada pukul 05.00 – 07.30 sebelum matahari naik, dan tebal penyadapan 2 milimeter agar tidak merusak kambium dan jaringan yang lain (Setiawan dan Andoko, 2005). Selain karena pengaruh suhu, hujan juga merupakan salah satu faktor yang mempengaruhi kualitas dari karet tersebut. Karena lateks akan mengalami prakoagulasi bila dicampur dengan air kotor, terutama air yang mengandung logam atau elektrolit. Prakoagulasi juga sering terjadi karena tercampurnya kotoran atau bahan lain yang mengandung kapur atau asam (Anwar, 2001).

Agar hal tersebut tidak terjadi, dapat dilakukan beberapa hal seperti berikut ini :

kebun ke pabrik pengolahan, lateks dijaga agar tidak mengalami banyak guncangan.

b. Mencegah pengenceran lateks dari kebun dengan air kotor, misalnya air sungai, air saluran atau got.

c. Memulai penyadapan pada pagi hari sebelum matahari terbit untuk membantuagar lateks dapat sampai ke pabrik atau tempat pengolahan sebelum udaramenjadi panas. Apabila langkah langkah pencegahan diatas sudah dilakukan tetapi hasilnya belumseperti yang diinginkan, maka zat antikoagulan dapat digunakan. Zat antikoagulan ada beberapa macam,tetapi harus dipilih yang paling tepat. Pilihan disesuaikan dengan kondisi lokasi, harga, kadar bahaya zat tersebut dan yang terpenting adalah kemampuan zat tersebutdalam mencegah prakoagulasi.

2. Proses Pengasapan

Setelah getah karet (lateks) di proses menjadi lebaran-lebaran karet selanjutnya lebaran-lebaran karet tersebut memasuki proses pengasapan yang bertujuan untuk mengurangi kadar air yang berada dalam karet dengan prosen pengasapan, dikarenakan dalam proses pengasapan masih menggunakan cara yang tradisional lebaran-lembaran karet membutukan waktu sekitar lima hari untuk membuat karet benar-benar dalam keadaan kering. Dalam waktu pengasapan sangat menyita watu yang lama. Dalam proses pengasapan kayu bakar yang digunakan adalah kayu pohon karet yang sudah tidak dapat berproduksi maksimal yang berasal dari kebun yang sudah tidak produktif.

Setiap hasil produksi yang di hasil kan oleh PTPN Kumput yang berada di banyumas akan simpan di gudang yang berada di Semarang. Hal tersebut menjadi suatu kendala karena lokasi gudang yang jauh sehingga membutuhkan waktu yang cukup lama untuk memenuhi kebutuhan persediaan yang berada di gudang. Karet yang sudah siap untuk di pasarkan akan di bawa ke gudang setiap dua minggu sekali.

4. Permintaan Tidak Selalu Terpenuhi

PTPN Kumput sudah menjadi salah satu perusahaan besar yang

memproduksi olahan karet, oleh karena itu tidak heran jika permintaan yang di dapatkan oleh PTPN Krumput tidak lah sedikit, salah satu segmen pasar yang menyerap permintaan pasar yang besar adalah penggunaan bahan karet untuk kebutuhan medis dan salah satu perusahaan ban terbesar di dunia Michelin juga sebagai supplier dari PTPN Krumput, dengan permintaan yang besar tersebut tidak semua permintaan dapat dipenuhi oleh PTPN Krumput karena adanya keterbatasan waktu dan sumber daya yang dibutuhkan untuk memenuhi kebutuhan tersebut.

BAB IV. KESIMPULAN

yang dijalankan. Berdasarkan pada hasil perhitungan nilai Net Present Value PTPN IX Krumput dari tahun ke – 0 sampai dengan tahun ke – 10 kurang dari nol maka proyek tersebut dikatakan tidak layak untuk dijalankan. Begitu juga nilai IRR dan yang diperoleh lebih kecil dari 1 hal tersebut berarti proyek tidak layak untuk dikerjakan. Selain itu nilai Net B/C yang diperoleh lebih besar dari satu , maka proyek tersebut layak untuk dikerjakan. Nilai Gross B/C kurang dari 1, maka dapat diartikan bahwa proyek tersbut tidak layak untuk dikerjakan atau dijalankan. Dan berdasarkan perhitungan, perusahaan karet PTPN IX akan mencapai Payback Period dalam jangka waktu delapan tahun dua bulan 28 hari.

Hasil analisis menunjukkan nilai negatif, hal ini karena nilai ekonomis dari tanaman karet PTPN IX Krumbut adalah 10 tahun sedangkan nilai ekonomis karet adalah 25 sampai 30 tahun.

DAFTAR PUSTAKA

Gittinger, J. Price. 1986. Analisa Ekonomi Proyek-Proyek Pertanian. UI Press : Jakarta.

Husnan, S. Muhammad. 2000. Studi Kelayakan Proyek. UUP STIM YKPN: Yogyakarta.

Husnan, Suad dan S. Muhammad. 2000. Studi Kelayakan Proyek. AMP YKPN: Yogyakarta.

Kadariah, Karlina L dan Gray C. 1976. Pengantar Evaluasi Proyek: Edisi Revisi. Universitas Indonesia Press: Jakarta.

Kadariah, Lien K. Sabur dan Clive Gray. 1978. Pengantar Evaluasi Proyek. FEUI: Jakarta.

Kotler, Philip dan Gary Armstrong. 2008. Prinsip-prinsip Pemasaran: Edisi 12. Erlangga: Jakarta.

Lubis, A. N. 2004. Strategi Pemasaran dalam Persaingan Bisnis. USU Digital Library: Medan.

Pujawan, I. N. 2003. Ekonomi Teknik Jilid 1 Cetakan ke 2. Guna Widya: Surabaya.

Pusari, Dewi dan Sri Haryanti. 2014. “Pemanenan Getah Karet (Hevea

brasiliensis Muell. Arg) dan Penentuan Kadar Karet Kering (KKK) dengan Variasi Temperatur Pengovenan di PT. Djambi Waras Jujuhan Kabupaten Bungo, Jambi”. Buletin Anatomi dan Fisiologi. Vol: 22(2).

Setiawan, Didit Heru dan Agus Andoko. 2005. Petunjuk Lengkap Budidaya Karet. PT. Agro Media Pustaka: Solo.

Soeharto, Iman. 1995. Manajemen Proyek Dari Konseptual Sampai Operasional: Edisi Pertama. Erlangga.: Jakarta.

Soeharto, Iman. 2002. Studi Kelayakan Proyek Industri. Erlangga: Jakarta. Sucipto, Agus. 2010. Studi Kelayakan Bisnis Analisis Integratif dan Studi Kasus.

UIN-Maliki Press : Malang.