PENGELOLAAN DANA HAJI PADA SUKUK

DANA HAJI INDONESIA (SDHI)

SKRIPSI

Diajukan Kepada Fakultas Syariah dan Hukum Untuk Memenuhi Salah Satu Syarat Mencapai Gelar

Sarjana Ekonomi Syariah (S.E.Sy)

Oleh:

ARIE HAURA

NIM. 106046101597

KONSENTRASI PERBANKAN SYARIAH

PROGRAM STUDI MUAMALAT

FAKULTAS SYARIAH DAN HUKUM

UIN SYARIF HIDAYATULLAH

iv

LEMBAR PERNYATAAN

Dengan ini saya menyatakan bahwa :

1. Skripsi ini merupakan hasil karya asli saya yang diajukan untuk memenuhi salah satu persyaratan memperoleh gelar strata 1 di Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta.

2. Semua sumber yang saya gunakan dalam penulisan ini telah saya cantumkan sesuai dengan ketentuan yang belaku di Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta.

3. Jika di kemudian hari terbukti bahwa karya ini bukan hasil karya saya atau merupakan hasil jiplakan dari karya orang lain, maka saya bersedia menerima sanksi yang berlaku di Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta.

Jakarta: 15 Desember 2010 9 Muharam 1432 H

v ABSTRAK

Dewasa ini perkembangan keuangan syariah semakin berkembang pesat. khususnya

pada surat berharga syariah. Untuk surat berharga syariah sendiri telah mengalami

perkembangan yang diawali dengan penerbitan Surat Berharga Syariah Negara atau biasa

disebut sukuk pada tahun 2000. Sukuk yang telah diterbitkan diantaranya adalah Sukuk Ritel.

Menginjak tahun 2009, pemerintah kembali melakukan diversivikasi pada sukuk dengan

menerbitkan Sukuk Dana Haji Indonesia (SDHI).

Penerbitan SDHI didasari oleh semangat antara Kementrian Agama RI sebagai

pemegang keuangan dana haji dan Kementrian Keuangan sebagai pengelola sukuk. Hingga

tahun 2010 sudah terdapat tujuh seri SDHI yang diterbitkan dan tiga diantaranya sudah jatuh

tempo. Dalam prakteknya, SDHI menggunakan akad Ijarah Al-khadamat, metode private

placement, dan imbal hasil fix coupon yang akan dibayarkan setiap bulannya.

Dalam penelitian ini, menggunakan metode deskriptif kualitatif untuk mengetahui

kelebihan dan kekuarangan SDHI serta deskriptif kuantitatif untuk mengatahui pengelolaan

dana haji pada SDHI yang dilihat dari pengelolaan anggaran negara.

Penelitian ini menyimpulkan bahwa penempatan dana haji pada SDHI

menguntungkan bagi Kementrian Agama karena bebas default risk.sedangkan dari sisi

Kementrian Keuangan akan menambah investor baru dalam pengelolaan anggaran negara.

vi

KATA PENGANTAR

Islam diturunkan sebagai ajaran yang sempurna dan menyeluruh untuk mengatur umat manusia agar berkehidupan sesuai dengan fitrah- Nya, sebagai khalifah di muka bumi adalah kewajiban kita untuk mengabdikan diri semata-mata untuk menggapai dan meraih ridho- Nya.

Alhamdulillah, puji syukur hanya kepada Allah swt., atas segala limpahan rahmat dan karunia-Nya sehingga penulis dapat menyelesaikan skripsi dengan judul “PENGELOLAAN DANA HAJI PADA SUKUK DANA HAJI INDONESIA

(SDHI)”.

Salawat serta salam senantiasa tercurah kepada Junjungan kita Nabi besar Muhammad saw yang telah memberikan petunjuk kepada umat manusia, dari zaman jahiliyah ke zaman berperadaban.

Penulis menyadari bahwa dalam menyelesaikan skripsi ini tidak sedikit hambatan serta kesulitan yang penulis hadapi. Namun berkat kesungguhan hati dan kerja keras serta dorongan dan bantuan dari berbagai pihak baik langsung ataupun tidak, sehingga membuat penulis tetap bersemangat dalam menyelesaikan skripsi ini. Untuk itu, dengan segala kerendahan hati, penulis haturkan terima kasih kepada yang terhormat :

vii

2. Ibu Dr. Euis Amalia, M.Ag. sebagai Ketua Jurusan Muamalat, Fakultas Syariah dan Hukum, Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta. Yang memberikan semangat kepada penulis dalam proses penyelesaian tugas akhir. 3. Bapak Dr. Abdurrahman Dahlan, MA. dan Bapak Djaka Badranaya, ME. selaku

dosen pembimbing, yang dengan sabar telah meluangkan waktu, memberi masukan dan dorongan sehingga skripsi ini dapat selesai dengan baik.

4. Bapak Azharuddin Lathif, M.Ag sebagai Sekretaris Jurusan Muamalat, Fakultas Syariah dan Hukum, Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta yang telah memberikan kritikan dari awal pengajuan judul hingga tahap akhir penyelesaian skripsi

5. Kepada seluruh dosen Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta, yang telah mentransfer ilmunya dengan ikhlas kepada penulis. Semoga ilmu yang diberikan menjadi pemberat amal Bapak dan Ibu Dosen di hari akhir kelak.

6. Segenap staff Akademik dan Perpustakaan Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta.

viii

adalah segalanya. Serta adik terbaik Muhammad Zakaria dengan tulus selalu membantu, memberi dorongan dan semangat tiada henti kepada penulis,

8. Bapak Agus P. Laksono selaku staff Direktorat Pembiayaan Syariah-Direktorat Jenderal Pengelolaan Utang Kementrian Keuangan RI yang telah banyak memberikan arahan serta meluangkan waktunya untuk penulis.

9. Teman-teman seperjuangan di jurusan Perbankan Syariah angkatan 2006, khususnya Diyanti, Hilda, Hosein, Yani, dan teman-teman PS B’06 yang tidak bisa disebut satu persatu

10. Keluarga besar di rumah kos Bapak dan Ibu Zulkifli Hasibuan, Enni, Mayang, Liya, Nurul, Zume, Reni, Huda, Nisa, Yenni, Intan, dan Liah. Terima kasih atas kebersamaan dan kehangatan yang telah diberikan.

11. Rekan-rekan Lembaga Dakwah Kampus Syahid, khususnya periode kepengurusan 2008-2009 Rifqoh, Rudi, dan Noor Luthfi Az Zahra.

12. Rekan-rekan Lingkar Studi Ekonomi Syariah (LiSEnSi) 2009, Riza, Giska, Ali Reza, Toyyib, Obby, Unie, Lukman, Azhar, dan Syukron.

13. Rekan-rekan Dewan Perwakilan Mahasiswa Universitas (DPMU) periode kepengurusan 2008-2009.

ix

15. Adik-adik penulis Wulan, Riri, Isty, Dinda, Diba, Amel, Jajah, Ratna, Mila, Eva, Alifa.

16. Seluruh pihak terkait yang telah membantu penulis, menyemangati dan menghibur penulis selama proses penyelesaian tugas akhir ini.

Akhirnya, penulis menghaturkan banyak terima kasih atas semua pihak yang turut berperan dalam proses penyelesaian tugas akhir penulis. Semoga karya ini dapat bermanfaat bagi semua kalangan masyarakat dan para akademisi.

Jakarta: 15 Desember 2010 9 Muharam 1432 H

x

DAFTAR ISI

HALAMAN JUDUL ... i

LEMBAR PERSETUJUAN PEMBIMBING SKRIPSI ... ii

LEMBAR PENGESAHAN PANITIA UJIAN MUNAQASYAH ... iii

LEMBAR PERNYATAAN ... iv

ABSTRAK ... v

KATA PENGANTAR ... vi

DAFTAR ISI ... x

BAB I: PENDAHULUAN ... 1

A.Latar Belakang Masalah ... 1

B.Pembatasan dan Perumusan Masalah ... 3

C.Tujuan dan Manfaat Penelitian ... 4

D.Metodologi Penelitian ... 5

E. Review Studi Terdahulu ... 8

F. Kerangka Teori dan Konseptual ... 10

G.Sistematika Penulisan ... 12

BAB II: KAJIAN TEORITIS ... 14

A.Kajian Teoritis Investasi ... 14

1. Pengertian Investasi ... 14

2. Tipe-tipe Investor ... 15

3. Instrumen Investasi ... 16

4. Proses Manajemen Investasi ... 16

xi

B. Investasi pada Obligasi Syariah (Sukuk) ... 23

1. Obilagsi ... ` 23

2. Obligasi Syariah (Sukuk) ... 26

C. Pengelolaan Anggaran Negara ... 33

1. Pembiayaan Defisit Anggaran ... 33

2. Pengelolaan Utang Negara ... 34

BAB III: TINJAUAN UMUM SUKUK DANA HAJI INDONESIA ... 39

A. Sukuk Dana Haji Indonesia ... 39

1. Pengertian Sukuk Dana Haji Indonesia ... 39

2. Struktur Sukuk Dana Haji Indonesia ... 40

3. Jenis-jenis Sukuk Dana Haji Indonesia ... 42

4. Landasan Hukum Sukuk Dana Haji Indonesia ... 44

5. Karakteristik Sukuk Dana Haji Indonesia ... 46

BAB IV: ANALISA HASIL DAN PEMBAHASAN ... 47

A. Pengelolaan Dana Haji Indonesia Dilihat dari Pengelolaan Anggaran Negara ... 48

B. Kelebihan dan Kekurangan Sukuk Dana Haji Indonesia ... 63

BAB V: PENUTUP ... 62

A. Kesimpulan ... 62

B. Saran ... 63

DAFTAR PUSTAKA

1

BAB I

PENDAHULUAN

A.Latar Belakang Masalah

Seperti kita ketahui bahwa Indonesia merupakan negara dengan jumlah penduduk muslim terbesar pertama di dunia. Kaitannya dengan hal tersebut, kuota haji Indonesia merupakan kuota terbesar di dunia. Calon haji Indonesia telah mencapai lebih dari 700.000, sementara kuota haji hanya 207.000.

Sampai dengan 21 April 2009 saja jumlah calon jamaah haji yang mendaftar sebanyak 781.595 orang, terdiri dari calon jamaah haji reguler sebanyak 761.865 orang dan calon jamaah haji khusus sebanyak 19.730 orang.1

Melihat jumlah calon jamaah haji dibandingkan dengan kuota yang tersedia, tentunya seorang calon haji dalam suasana normal harus menunggu sekitar tiga tahun atau lebih. Apabila calon jamaah haji telah membayar down payment sebesar Rp 20 juta atau 3000 USD, maka uang tersebut akan mengendap selama beberapa waktu. Dengan demikian jumlah dana yang terkumpul di Departemen Agama sebesar Rp 15,273 triliun dan US$ 59,19 akan semakin besar seiring bertambahnya pendaftar haji setiap harinya. Dana tersebut akan mengendap. Dalam persepsi pengelolaan keuangan, nilai uang akan tergerus oleh inflasi sehingga mengalami penurunan.

1 “Penempatan Dana Haji dan Dana Abadi Umat ke SBSN Lebih Aman”,

2

Hal ini memberikan suatu gambaran mengenai potensi pengelolaan keuangan yang apabila dilakukan dengan tetap berprinsip pada rambu-rambu kehati-hatian dapat dilakukan dengan tanpa menghilangkan aspek untuk dapat memaksimalkan nilai uang.2

Selama ini pengelolaan dana haji dilakukan oleh Departemen Agama. Dana-dana haji yang ada pada Departemen Agama ditempatkan di deposito perbankan. Dana-dana tersebut hanya dijamin Rp 2 miliar oleh LPS. Bila kita bandingkan dengan akumulasi dana haji per individu dan jumlah calon haji, angka Rp 2 miliar tentu sangat kecil sekali. Dan akan sangat disayangkan apabila jumlah dana haji yang mengendap cukup besar tanpa diputar di sektor yang produktif.

Maka dari itu dana penyelenggaraan haji yang tersebar di 21 bank di Indonesia secara bertahap akan ditarik oleh Departemen Agama. Dana ini dialihkan dalam bentuk investasi sukuk negara (SBSN) dengan seri SDHI 2010.3

Kaitannya dengan hal tersebut, Departemen Keuangan dalam kapasitas sebagai pengelola keuangan negara melihat bahwa negara membutuhkan suatu pembiayaan yang sedemikian sehingga instrumen yang dikeluarkan oleh pemerintah memiliki risiko terkecil, keamanan tertinggi, beban yang serendah-rendahnya kepada negara.

2 “

Sambutan Menteri Keuangan pada Acara Penandatanganan MoU antara Menteri Keuangan dan Menteri Agama dalam rangka Penempatan Dana Haji dan DAU dalam SBSN”, artikel diakses pada 1 Februari 2010dari http://www.depkeu.go.id.htm.

3

3

Oleh karena itu instrumen sukuk menjadi salah satu prioritas. Dana Haji atau Dana Abadi Umat merupakan salah satu potensi yang dapat digunakan untuk membiayai anggaran negara yang memberikan keuntungan dan manfaat yang sama bagi kedua belah pihak.4

Berdasarkan uraian di atas, penulis tertarik untuk mengangkat tema tersebut kedalam bentuk tulisan (skripsi) dengan judul “Pengelolaan Dana Haji

pada Sukuk Dana Haji Indonesia (SDHI)”

B.Pembatasan dan Perumusan Masalah

Mengingat tema penelitan mengenai sukuk yang diangkat oleh penulis masih luas dan berdasarkan pada latar belakang tersebut, serta agar penelitian yang dilakukan lebih terarah dan spesifik maka permasalahan dalam penelitian ini dibatasi pada pengelolaan Sukuk Dana Haji Indonesia (SDHI) dalam anggaran negara.

Permasalahan-permasalahan yang ingin dijawab dalam penelitian ini dirumuskan dalam pertanyaan-pertanyaan, yaitu:

1. Bagaimana pengelolaan dana haji pada Sukuk Dana Haji Indonesia (SDHI) ditinjau dari perspektif pengelolaan anggaran negara?

4

4

2. Bagaimana dampak pengelolaan Sukuk Dana Haji Indonesia terhadap pengelolaan anggaran ditinjau dari sisi Kementrian Agama dan Kementrian Keuangan?

C.Tujuan dan Manfaat Penelitian 1. Tujuan Penelitian

Dalam penulisan skripsi ini, tujuan yang ingin dicapai oleh penulis adalah:

a. Mengetahui mekanisme penempatan dan pengelolaan dana haji pada Sukuk Dana Haji Indonesia (SDHI)

b. Mendeskripsikan kekurangan dan kelebihan penempatan dana haji pada Sukuk Dana Haji Indonesia (SDHI)

2. Manfaat Penelitian

Selain itu, penulis berharap penyusunan skripsi ini dapat memberikan manfaat yang bersifat teoritis-pragmatis, yaitu dapat bermanfaat bagi akademis. Dimana hasil penulisan skripsi ini:

a. Dapat menambah referensi tentang sukuk, khususnya Sukuk Dana Haji Indonesia (SDHI).

b. Dapat menyumbang nilai-nilai keilmuan bagi Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta pada umumnya.

5

a. Pemerintah khususnya Kementrian Keuangan dan Kementrian Agama, sebagai masukan dalam menjalankan peranannya sebagai regulator.

b. Masyarakat, sebagai tambahan wawasan dan pengetahuan tentang sukuk, khususnya Sukuk Dana Haji indonesia (SDHI).

D.Metodologi Penelitian

1. Jenis penelitian

Penelitian ini termasuk kedalam penelitian deskriptif. Metode deskriptif adalah penelitian yang bermaksud untuk membuat pencandraan (gambaran) mengenai situasi-situasi atau kejadian dalam pengertian ini penelitian deskriptif menggunakan data dasar deskriptif semata, tidak perlu mencari atau menerangkan saling berhubungan, menguji hipotesis, membuat ramalan, atau mendapatkan makna dan implikasi. Pendapat lainnya mengatakan bahwa metode deskriptif bertujuan untuk menggambarkan sifat sesuatu yang tengah berlangsung pada saat riset dilakukan dan memeriksa sebab-sebab dari gejala tertentu.5

Disebut juga dengan penelitian survei deskriptif (penelitian pengembangan), yaitu penelitian yang bertujuan untuk mengembangkan teori

5

6

dari masalah-masalah suatu fenomena yang dihubungkan dengan teori-teori dari suatu ilmu tertentu untuk memecahkan masalah secara rasional.6

2. Pendekatan Penelitian

Penelitian berupa penelitian langsung dengan cara survai pada Kementrian Keuangan. Penelitian ini juga menggunakan pendekatan dokumen yaitu melakukan pengumpulan data dan informasi melalui arsip, dokumen, serta laporan yang dipublikasikan oleh Kementrian Keuangan.

3. Jenis data

Bahan atau data yang dicari berupa :

a. Sumber primer berupa hasil wawancara dan observasi langsung mengenai Sukuk Dana Haji Indonesia

b. Sumber sekunder berupa bahan acuan lainnya yang berisikan informasi tentang Sukuk Dana Haji Indonesia (SDHI) berupa data, buku, tulisan, jurnal, majalah, dan lain-lain.

4. Tehnik Pengumpulan Data

Untuk memperoleh suatu kebenaran ilmiah dalam penulisan skripsi maka penulis menggunakan metode pengumpulan dengan cara:

6

7

a. Studi Kepustakaan, yaitu mempelajari dan menganalisis secara sistematis buku-buku, surat kabar, makalah ilmiah, peraturan perundang-undangan dengan materi yang dibahas dalam skripsi ini.

b. Wawancara, dilakukan untuk mengetahui lebih mendalam tentang penempatan dana haji pada Sukuk Dana Haji Indonesia dari pihak yang bersangkutan.

5. Tehnik Analisis Data

Untuk menganalisa efektifitas pengelolaan Sukuk Dana Haji Indonesia digunakan 2 pendekatan analisa, yaitu:

a. Analisis Kuantitatif

Analisa kuantitatif digunakan untuk melihat pengelolaan sukuk dana pada pengeloalaan anggaran negara. Analisa kuantitatif ini berdasarkan data keuangan yaitu outstanding SBSN dan data keuangan lain yang telah dipublikasikan oleh Kementrian Keuangan.

b. Analisis Kualitatif

8

6. Pedoman Penulisan Laporan

Teknik penulisan laporan yang digunakan dalam penyusunan skripsi ini, berpedoman kepada : Pedoman Penulisan Skripsi Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta Tahun 2007.

E.Review Studi Terdahulu

1. Penelitian yang dilakukan oleh Ani Khoironi (skripsi tahun 2008) mahasiswi Perbankan Syariah UIN Syarif Hidayatullah Jakarta dengan judul “Potensi

Sukuk Bagi Pertumbuhan Investasi di Pasar Modal”.

Pembahasan hasil dari skripsi tersebut menerangkan bahwa sukuk sangat berpotensi dalam mengembangkan pasar modal di Indonesia dan untuk kedepannya sukuk akan terus dikembangkan pemerintah.

2. Penelitian oleh Uswatun Hasanah (skripsi tahun 2009) mahasiswi Perbankan Syariah UIN Syraif Hidayatullah Jakarta dengan judul “Akad Ijarah dan Sistem Penentuan Imbalan pada SBSN dan Sukuk Ijarah Perusahaan

Listrik Negara (PLN) III”.

9

ijarah terjadi pada saat investor meminta perseroan untuk mewakilkan dirinya untuk menyewa jaringan listrik dan pada saat investor menyewakan hak manfaat jaringan listrik pada perseroan sebagai emiten, jadi terdapat dua akad ijarah dalam sukuk ijarah PLN III.

Persamaan SBSN dan sukuk ijarah PLN III adalah merupakan bentuk investasi efek syariah yang menggunakan dua akad yaitu akad ijarah dan akad wakalah dalam transaksinya.

Perbedaan keduanya adalah ijarah yang dimiliki SBSN adalah akad sale and lease beck dimana pemerintah memiliki hak penuh untuk membeli kembali hak manfaat asset dari SPV, sedangkan sukuk PLN menggunakan akad ijarah murni yaitu sewa menyewa murni antara investor dan emiten.

3. Penelitian yang dilakukan oleh Nova Liza (skripsi tahun 2010), mahasiswi Perbankan Syariah UIN Syarif Hidayatullah Jakarta dengan judul “Analisis Penggunaan Barang Milik Negara sebagai Underlying Asset Sukuk

Negara”

Penelitian tersebut memaparkan bahwa Pemerintah yaitu Departemen Keuangan menerbitkan SBSN untuk membantu pemerintah menutup defisit APBN dan pembangunan proyek untuk kesejahteraan rakyat Indonesia. Pemerintah menggunakan Barang Milik Negara sebagai Underlying Asset

SBSN adalah untuk memberikan kenyamanan bagi investor.

10

Syarif Hidayatullah Jakarta dengan judul “Pengelolaan Keuangan Publik

dalam Perspektif Ekonomi Islam”

Penelitian tersebut memaparkan bahwa kebijakan anggaran yang digunakan oleh pemerintah Indonesia saat ini adalah Defisit Budget, sedangkan dalam Ekonomi Islam dikenal dengan Balance Budget. Dengan diterapkannya

Balance Budget tentu pemerintah tak perlu berhutang untuk menutupi defisit APBN.

Perbedaan dari skripsi tersebut dengan skripsi ini yaitu dalam skripsi sebelumnya tidak ada yang membahas mengenai Sukuk Dana Haji Indonesia (SDHI). Sedangkan dalam skripsi yang berjudul Pengelolaan Dana Haji pada Sukuk Dana Haji Indonesia, penulis membahas mengenai dana haji yang dikelola di sukuk. Untuk selanjutnya melakukan analisis terhadap pengelolaan Sukuk Dana Haji Indonesia pada anggaran negara.

F. Kerangka Teori dan Konseptual 1. Kerangka Teori

11

sesuai target pertumbuhan yang diinginkan. Oleh karena itu, pemerintah mengupayakan pembiayaan pembangunan tersebut dari utang.7

Pengelolaan Utang Negara diatur dalam Keputusan Menteri Keuangan Nomor 447/KMK.06/2005 Tentang Strategi Pengelolaan Utang Negara Tahun 2005-2009. Dimana Secara umum tujuan pengelolaan utang negara dalam jangka panjang adalah meminimalkan biaya utang pada tingkat risiko yang terkendali.

Pinjaman dalam negeri digunakan untuk membiayai kegiatan dalam rangka pemberdayaan industri dalam negeri dan pembangunan infra struktur untuk pelayanan umum serta kegiatan investasi yang menghasilkan penerimaan. Salah satu instrumen pembiayaan dalam negeri yang digunakan pemerintah Indonesia adalah Surat Berharga Syariah Negara (Sukuk).

Sukuk merupakan instrumen investasi syariah yang telah banyak diterbitkan baik oleh korporasi maupun negara. Saat ini sukuk telah menjadi instrumen pembiayaan negara yang penting.

Selama ini dapat dilihat bahwa pasar akan sangat responsif terhadap penerbitan sukuk. Hampir semua sukuk yang dikeluarkan diserap habis oleh pasar dan bahkan pada beberapa kasus sampai menimbulkan kelebihan

7

Arief Tri Hardiyanto,” Pengelolaan Utang Negara Analisis Risiko dan Strategi Utang”, artikel diakses pada 23 September 2010 dari

12

permintaan. Apalagi jika sukuk tersebut diterbitkan oleh negara. Salah satu jenis sukuk yang diterbitkan oleh negara adalah Sukuk Dana Haji Indonesia. 2. Kerangka Konseptual

G.Sistmatika Penulisan

Supaya lebih memudahkan penelitian ini, maka penulis membagi topik ke dalam 5 (lima) bab. Tulisan ini dimulai dengan Bab I, yaitu Pendahuluan. Bab ini berisi tentang latar belakang masalah, batasan dan rumusan masalah, tujuan dan manfaat penelitian, kerangka teori dan konseptual, review studi terdahulu, metodologi penelitian, sistematika penulisan.

Selanjutnya untuk memberikan gambaran yang memadai mengenai bab inti, dijelaskan dalam Bab II. Bab ini berisi tentang kajian teoritis, yaitu kajian teori investasi, investasi pada obligasi syariah (sukuk), pengelolaan anggaran negara.

Kementrian Agama RI Kementrian Keuangang RI

Dana Haji & DAU Sukuk Dana Haji Indonesia

13

Masuk ke dalam Bab III, bab ini berisi tinjauan umum. Yaitu pengertian Sukuk Dana Haji Indonesia, struktur Sukuk Dana Haji Indonesia, landasan hokum Sukuk Dana Haji Indonesia,dan karakteristik Sukuk Dana Haji Indonesia.

Bab IV berisi tentang Analisa hasil temuan di lapangan. Dimana membahas tentang Model atau Mekanisme penempatan dan pengelolaan Sukuk Dana Haji Indonesia (SDHI) dalam anggaran negara, Kekurangan dan kelebihan penempatan dana haji pada Sukuk Dana Haji Indonesia (SDHI)

14

BAB II

KAJIAN TEORITIS

A.Kajian Teoritis Investasi 1. Pengertian Investasi

Dalam kamus istilah Pasar Modal dan Keuangan kata investasi diartikan sebagai penanaman uang atau modal dalam suatu perusahaan atau proyek untuk tujuan memperoleh keuntungan.

Dan dalam Kamus Lengkap Ekonomi, investasi didefinisikan sebagai penukaran uang dengan bentuk-bentuk kekayaan lain seperti saham atau harta tidak bergerak yang diharapkan dapat ditahan selama periode waktu tertentu supaya menghasilkan pendapatan.

Pendapat lainnya investasi diartikan sebgai komitmen atas sejumlah dana atau sumber daya lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa yang akan datang. 8

Sebuah proses investasi menunjukan bagaimana pemodal seharusnya melakukan investasi dalam sekuritas. Yaitu sekuritas yang akan dipilih, seberapa banyak investasi tersebut dan kapan investasi tersebut akan dilakukan.9

8

Nurul Huda dan Mustafa E. Nasution, Investasi pada Pasar Modal Syariah (Jakarta: Kencana , 2008), h. 7.

9

15

2. Tipe-tipe Investor

Dalam menilai sebuah investasi ada tiga tipe investor, yaitu investor yang suka terhadap resiko, investor yang netral terhadaap resiko dan investor yang suka terhadap resiko. 10. Adapun penjelasan mengenai tipe-tipe investor tersebut adalah sebagai berikut:

a. Investor yang suka terhadap risiko (risk seeker)

Merupakan investor yang apabila dihadapkan pada dua pilihan investasi yang memberikan tingkat pengembalian yang sama dengan risiko yang berbeda, maka ia akan lebih suka mengambil investasi dengan risiko yang lebih besar. Investor dengan karakter tersebut cenderung bersikap agresif dan spekulatif dalam mengambil keputusan investasi.

b. Investor yang netral terhadap risiko (risk neutrality)

Merupakan tipikan investor yang meminta kenaikan tingkat pengembalian yang sama untuk setiap kenaikan risiko. Investor dengan karakter tersebut lebih cenderung besikap hati-hati (prudent) dan fleksibel dalam mengambil keputusan investasi.

c. Investor yang tidak suka terhadap risiko (risk averter)

Merupakan investor yang apabila dihadapkan pada dua pilihan investasi yang memberikan tingkat pengembalian yang sama dengan risiko yang berbeda, maka ia cenderung mengambil investasi dengan risiko yang lebih kecil.

10

16

3. Instrumen Investasi

Ada beberapa jenis instrumen investasi di pasar keuangan (financial market), yaitu: 11

a. Instrumen Pasar Modal

Pasar modal adalah pertemuan antara pihak yang memiliki kelebihan dana dengan pihak yang membutuhkan dana dengan cara menjual sekuritas. Dengan demikian, pasar modal juga bisa diartikan sebagai pasar untuk memperjualbelikan sekuritas yang umumnya memiliki umur lebih dari satu tahun, seperti saham dan obligasi.

b. Instrumen Pasar Uang

Pasar uang mempunyai berbagai macam instrumen investasi yang dapat dipilih sesuai dengan kebutuhan spesifik para investor tetapi secara umum mempunyai waktu jatuh tempo kurang atau sama. Setiap instrumen dengan satu tahun dalam pasar uang memiliki nilai tertentu sesuai dengan tingkat likuiditas serta tingkat jenis pendapatan yang diinginkan oleh investor. Beberapa instrumen pasar uang adalah sertifikat deposito, SBI, commercial paper.

4. Proses Manajemen Investasi

Ekspektasi return dan resiko yang akan dihadapi turut dipertimbangkan dalam suatu proses pengambilan keputusan dalam investasi, hal tersebut dilakukan untuk mencapai tujuan investasi.

11

17

Salah satu informasi yang diperoleh dari keputusan investasi yakni berapa jumlah dana yang diperlukan untuk investasi tersebut. Oleh karena itu melalui keputusan pendanaan ini akan dibahas mengenai sumber dana yang akan digunakan yang akan digunakan untuk membiayai suatu investasi yang sudah dianggap layak.

Setiap dana yang digunakan pasti mempunyai biaya yang disebut sebagai biaya dana (cost of fund). Jika menggunakan dana yang berasal dari utang, jelasa dana itu mempunyai biaya. Tetapi jika menggunakan modal sendiri (equity capital), maka masih harus mempertimbangkan opportunity cost bagi modal sendiri yang dimaksud.12

Biaya atau dana itu biasanya bervariasi antara dana yang satu dan dana yang lainnya, ada yang mahal ada pula yang murah, oleh karena itu, masalah pemilihan jenis data yang akan digunakan memerlukan pertimbangan yang cukup matang. Artinya penentuan jenis dana yang akan digunakan mempunyai dampak langsung terhadap pencapaian tujuan.

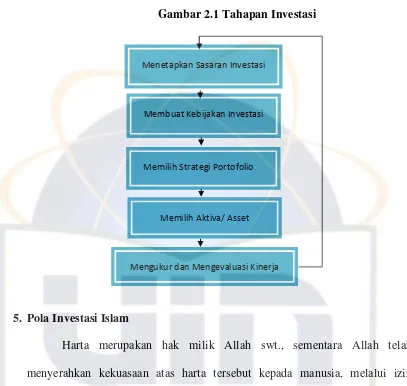

Menurut Nurul Huda dan Mustafa E.Nasution, terdapat beberapa tahapan dalam pengambilan keputusan investasi. Yaitu menentukan kebijakan investasi, analisis sekuritas, pembentukan portofolio, melakukan revisi portofolio, dan melakukan evaluasi kinerja portofolio.

a. Menentukan Kebijakan Investasi

12

18

Pada tahapan ini investor menentukan tujuan investasi dan kemampuan atau kekayaan yang dapat diinvestasikan. Dikarenakan ada hubungan positif antara risiko dan return, maka hal yang tepat bagi para investor untuk menyatakan tujuan investasinya tidak hanya untuk memperoleh banyak keuntungan saja, tetapi juga memahami bahwa ada kemungkinan risiko yang berpotensi menyebabkan kerugian. Jadi, tujuan investasi harus dinyatakan baik dalam keuntungan maupun risiko.

Pemodal yang bersedia menaggung resiko lebih besar akan mengalokasikan dananya pada sebagian sekuritas yang lebih beresiko. Dengan demikian portofolio investasinya mungkin akan terdiri dari saham dan bukan obligasi. Sebaliknya untuk pemodal yang tidak bersedia menanggung resiko yang tinggi mungkin akan memilih sebagian besar investasinya pada obligasi-obligasi dari perusahaan yang dinilai aman.13 b. Analisis Sekuritas

Pada tahapan ini berarti melakukan analisis sekuritas yang meliputi penilaian terhadap sekuritas secara individual atau beberapa kelompok sekuritas. Salah satu tujuan melakukan penilaian tersebut adalah untuk mengidentifikasi sekuritas yang salah harga (mispriced). Adapun pendapat lainnya mereka yang berpendapat bahwa harga sekuritas adalah wajar karena mereka berasumsi bahwa pasar modal efisien. Dengan demikian, pemilihan

13

19

sekuritas bukan didasarkan atas kesalahan harga tetapi didasarkan atas preferensi risiko para investor, pola kebutuhan kas, dan sebagainya.

c. Pembentukan Portofolio

Portofolio berarti sekumpulan investasi. Pada tahapan ketiga ini adalah membentuk portofolio yang melibatkan identifikasi aset khusus mana yang akan diinvestasikan dan juga menentukan seberapa besar investasi pada tiap aset tersebut. Di sini masalah selektivitas, penentuan waktu, dan diversivikasi perlu menjadi perhatian investor.

d. Melakukan Revisi Portofolio

Pada tahapan ini, berkenaan dengan pengulangan secara periodik dari tiga langkah sebelumnya. Sejalan dengan waktu, investor mungkin mengubah tujuan inveatasinya yaitu membentuk portofolio baru yang lebih optimal. Motivasi lainnya disesuaikan dengan preferensi investor tentang risiko dan return itu sendiri

e. Evaluasi Kinerja Portofolio

Pada tahap terakhir ini, investor melakukan penilaian terhadap kinerja portofolio secara periodik dalam arti tidak hanya return yang diperhatikan tetapi juga risiko yang dihadapi. Jadi, diperlukan ukuran yang tepat tentang return dan resiko juga standar yang relevan.

20

Gambar 2.1 Tahapan Investasi

5. Pola Investasi Islam

Harta merupakan hak milik Allah swt., sementara Allah telah menyerahkan kekuasaan atas harta tersebut kepada manusia, melalui izin dariNya maka perolehan seseorang atas harta tersebut sama dengan kegiatan yang dilakukan seseorang memanfaatkan serta mengembangkan harta, yang antara lain menjadi miliknya.

Sebab ketika seseorang memiliki harta dan mendiamkan harta secara tidak produktif (idle) dan menumpuk kekayaan adalah perbuatan yang sangat tidak dibenarkan.

Larangan terhadap penumpukan dan penimbunan harta kekayaan dilatarbelakangi oleh prinsip dalam filosofi Islam yang menghendaki terjadinya

Menetapkan Sasaran Investasi

Membuat Kebijakan Investasi

21

perputaran terhadap harta milik secara lebih merata.14 Khalifah Umar ra menekankan agar umat Islam menggunakan modal mereka secara produktif, dalam perkataannya

“Mereka yang mempunyai uang perlu menginvestasikannya, dan

mereka yang mempunyai tanah perlu mengeluarkannya”.

Dari perkataan Khalifah Umar ra tersebut menunjukan bahwa dalam Islam memang terdapat anjuran untuk melakukan investasi.15

Dalam buku Investasi Syariah, Ahmad Rodoni menekankan bahwa dalam berinvestasi terdapat prinsip-prinsip yang harus dipatuhi, antara lain yaitu:

a. Halal dan thayyib

Artinya suatu bentuk investasi harus terhindar dari bidang maupun prosedur yang syubhat atau haram. Suatu bentuk investasi yang tidak halal hanya akan membawa pelakunya kepada kesesatan serta sikap dan perilaku destruktif secara individu maupun sosial. Hal tersebut dijelaskan dalam QS. Al Baqarah ayat 168.

Artinya: “Hai sekalian manusia makanlah yang halal lagi baik dari apa yang terdapat di bumi; dan janganlah kamu mengikuti

14

Ahmad Rodhoni, Investasi Syariah, h. 30.

15

Muhammad Firdaus, dkk, Briefcase book: Edukasi Profesional Syariah Sistem

22

langkah syaitan; karena sesunguhnya syaitan itu adalah musuh yang nyata bagimu”.

b. Prinsip keadilan dan persamaan

Hal tersebut dijelaskan dalam QS Al A’raf ayat 29.

Artinya: “Katakanlah: “Tuhanku menyuruh menjalankan keadilan.” Dan

(katakanlah): “Luruskanlah muka (diri) mu di setiap sembahyang dan sembahlah Allah dengan mengikhlaskan ketaatanmu kepadaNya. Sebagaimana mereka telah menciptakan kamu pada permulaan (demikian pulalah kamu akan kembali padaNya)”.

c. Tidak melakukan gangguan yang disengaja.

Dari segi penawaran maupun permintaan pemilik harta (investor) dan pemilik usaha (emitten) tidak boleh melakukan hal-hal yang menyebabkan gangguan yang disengaja atas mekanisme pasar.

d. Aspek material atau finansial

Artinya suatu bentuk investasi hendaknya menghasilkan manfaat finansial yang kompetitif dibandingkan dengan bentuk investasi lainnya.

e. Aspek sosial dan lingkungan,

23

B.Investasi Pada Obligasi Syariah (Sukuk) 1. Obligasi

a. Pengertian

Menurut Nurul Huda, Obligasi adalah surat utang yang dikeluarkan oleh emiten (dapat berupa badan hukum/perusahaan atau pemerintah) yang memerlukan dana untuk kebutuhan operasi maupun ekspansi mereka. Investasi pada obligasi memiliki potensial keuntungan lebih besar daripada produk perbankan.16

Obligasi merupakan instrumen utang jangka panjang, yang pada umumnya diterbitkan dalam jangka berkisar antara lima sampai sepuluh tahun lamanya. Ada juga yang jatuh tempo selama satu tahun. Semakin pendek jangka waktu obligasi, maka semakin diminati oleh investor karena dianggap resikonya kecil. Pada saat jatuh tempo, pihak penerbit obligasi berkewajiban untuk melunasi pokok investasi di dalam obligasi tersebut.17

Obligasi jangka panjang menrupakan investasi lebih beresiko dibanding investasi dalam surat utang pemerintah jangka pendek dan bahwa investasi saham jauh lebih beresiko.18

16

Nurul Huda dan Mustafa E. Nasution, Investasi pada Pasar Modal Syariah, h. 12

17

Abdul Manan, Obligasi Syariah, artikel diakses pada 9 Juli 2010 dari http://www.badilag.net

18

24

b. Karakteristik

Obligasi sebagaimana juga sekuritas pendapatan tetap (fixed income securities) yang lain, memiliki beberapa karakteristik antara lain: 19

1. Obligasi merupakan surat berharga yang mempunyai kekuatan hukum. 2. Memiliki jangka waktu tertentu atau masa jatuh tempo sebagaimana yang

tersebut dalam surat obligasi.

3. Obligasi dapat memerikan pendapatan tetap secara periodik dan besarnya presentase pembayaran yang diberikan secara periodik ini didasarkan atas pembayaran presentase tertentu atas nilai nominalnya atau disebut pembayaran kupon (coupon).

4. Ada nilai nominal yang disebut dengan nilai pari, par-value, stated value, face value, atau nilai kupon.

c. Jenis-Jenis Obligasi

Heru Sudarsono dalam buku Bank dan Lembaga Keuangan Syariah menyebutkan jenis-jenis obligasi, diantaranya yaitu:

1. Berdasarkan Penerbitan, obligasi berdasarkan penerbitan dibagi menjadi empat, yaitu Obligasi Pemerintah Pusat, Obligasi Pemerintah Daerah, Obligasi Badan Usaha Milik Negara, dan Obligasi Perusahaan Swasta. 2. Berdasarkan Jaminan, dibagi menjadi enam yaitu Unsecured bonds /

debentures atau obligasi tanpa jaminan, Indenture atau obligasi dengan

19

25

jaminan, Mortgage bond atau obligasi yang dijamin dengan properti,

Collateral trust atau obligasi yang dijamin dengan sekuritas, Equipment trust certificates atau obligasi yang dijamin aset tertentu, Collateralized mortgage atau obligasi yang dijamin pool of mortgages atau portofolio mortgage-backed securitie

3. Berdasarkan Jenis Kupon, dibagi menjadi Fixed rate yaitu obligasi yang memberikan tingkat kupon tetap sejak diterbitkan hingga jatuh tempo,

Floating rate yaitu obligai yang tingkat bunganya mengikuti tingkat kupon yang berlaku di pasar, dan Mixed rate yaitu obligasi yang memberikan tingkat kupon tetap untuk periode tertentu.

4. Berdasarkan Peringkatnya, yaitu Investement grade bonds dengan ketentuan minimal BB+, Non-investment-grade bonds dengan ketentuan CC atau speculative bond, dan D atau junk bond.

5. Berdasarkan Kupon, yaitu Coupon bonds pada obligasi berkupon dan

Zero coupon bonds, untuk obligasi nirkupon.

26

7. Berdasarkan Konversi, dibagi menjadi Convertible bond yaitu obligasi yang dapat ditukarkan saham setelah jangka waktu tertentu dan Non-convertible bond yaitu obligasi yang tidak dapat dikonversi menjadi saham.

2. Obligasi Syariah (Sukuk)

1. Pengertian Obligasi Syariah (Sukuk)

Secara terminologi shak (sukuk) adalah sebuah kertas (buku) atau catatan yang padanya terdapat perintah dari seseorang untuk pembayaran uang dengan jumlah tertentu pada orang lain yang namanya tertera pada

kertas tersebut. Kata sukuk juga berasal dari bahasa Persia yaitu ‘jak’, lalu

masuk dalam bahasa Arab dengan nama ‘shak’. Shak adalah asal kata dari kata cek atau cheque yang terdapat dalam bahasa Inggris dimana ia pada dasarnya adalah surat hutang.20

Sukuk dapat pula diartikan dengan Efek Syariah berupa sertifikat atau bukti kepemilikan yang bernilai sama dan mewakili bagian penyertaan yang tidak terpisahkan atau tidak terbagi atas kepemilikan aset berwujud tertentu, nilai manfaat dan jasa atas aset proyek tertentu atau aktivitas investasi tertentu, kepemilikan atas aset proyek tertentu atau aktivitas investasi tertentu.

20

27

Karakteristik dan istilah sukuk merupakan pengganti dari istilah

sebelumnya yang menggunakan istilah ‘bond’, dimana istilah bond mempunyai makna loan (hutang), dengan menambahkan ‘Islamic’ maka

sangat kontradiktif maknanya karena biasanya yang mendasari mekanisme hutang (loan) adalah interest, sedangkakn dalam Islam interest tersebut termasuk riba yang diharamkan. Untuk itu sejak tahun 2007 istilah ‘bond’ ditukar dengan istilah sukuk sebagaimana disebutkan dalam peraturan di Bapepam LK. 21

2. Landasan Hukum Obligasi Syariah Al Quran:

Obligasi Syariah dijelaskan dalam QS Al-Maidah ayat 1 dan Al-Isra’ ayat 34

Artinya:“Hai orang-orang yang beriman! Penuhilah aqad-aqad itu. Hewan ternak dihalalkan bagimu, kecuali yang akan disebutkan kepadamu, dengan tidak menghalalkan berburu ketika kamu sedang berihram (haji atau umrah). Sesungguhnya Allah menetapkann hukum sesuai dengan yang dia kehendaki”.

21

28

Artinya: “Dan janganlah kamu mendekati harta anak yatim, kecuali

dengan cara yang lebih baik (bermanfaat) sampapi ia dewasa dan penuhilah janji, sesungguhnya janji itu pasti diminta pertanggungjawabannya”.

Hadis:

Hadis Nabi riwayat Imam al-Tarmidzi dari ‘Amr bin ‘Auf al -Muzani, Nabi saw bersabda:

َ أ

ا ن ر بْخ

َ

وُب أ

َ

َ ىِل ع

َ

َىِرا بْذورلا

َ

ا ن ر بْخ أ

َ

َُنْي سُحْلا

َ

َُنْب

َ

َِن س حْلا

َ

َِنْب

َ

َ بوي أ

َ

َىِسوطلا

َ

ا ن ر بْخ أ

َ

وُب أ

َ

ى يْح ي

َ

َُنْب

َ

ىِب أ

َ

َ ةر س م

َ

ا ثد ح

َ

َُنْبا

ََ

ب ز

َ ة لا

َ

ا ثد ح

َ

َُريِث ك

َ

َُنْب

َ

َِدْب ع

َ

َِللا

َ

َْن ع

َ

َِيِب أ

َ

َْن ع

َ

َِِد ج

َ

َن أ

َ

َىِب لا

َ

-ىلص

َ

ها

َ

يلع

َ

ملسو

-َ

َ لا ق

َ:

«َ

َُحْلصلا

َ

َ زِئا ج

َ

َ نْي ب

َ

َ نيِمِلْسُمْلا

َ

َلِإ

َ

اًحْلُص

َ

َل ح أ

َ

اًما ر ح

َ

َْو أَ

َ مر ح

َ

ًَل ا ح

َ»

َ.

{

ت

َ}

Artinya: “Perjanjian boleh dilakukan di antara kaum muslimin kecuali perjanjian yang mengharamkan yang halal atau menghalalkan yang haram; dan kaum muslimin terkait dengan syarat-syarat mereka kecuali syarat yang mengharamkan yang halal atau menghalalkan yang haram”.22

22

29

3. Tujuan Diterbitkan Sukuk

Dalam Ekonomi Islam, sukuk adalah instrumen yang disarankan. Sukuk berperan besar dalam menyeimbangkan kekayaan yang terdapat dalam neraca keuangan pemerintah serta dapat memobilisasi dana masyarakat.23

Begitupun dengan penerbitan sukuk yang dilakukan oleh pemerintah saat ini memiliki beberapa tujuan, yaitu memperluas basis sumber pembiayaan anggaran negara, mendorong pengembangan pasar keuangan syariah, menciptakan benchmark di pasar keuangan syariah, diversivikasi basis investor, mengembangkan alternatif instrumen investasi, mengoptimalkan pemanfaatan Barang Milik Negara, serta memanfaatkan dana-dana masyarakat yang belum terjaring oleh sistem perbankan konvensional.

4. Jenis-Jenis Sukuk

Dalam perkembangannya hingga saat ini, sukuk telah menggunakan beragam jenis akad dalam prakteknya, yaitu:

1. Sukuk Ijarah

Sukuk ijarah yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad Ijarah dimana satu pihak bertindak sendiri atau melalui wakilnya menjual atau menyewakan hak manfaat atas suatu aset kepada

23 Khairunnisa Musari, “

Sukuk Untuk Fiskal Sustainability”,Majalah Sharing edisi

30

pihak lain berdasarkan harga dan periode yang disepakati, tanpa diikuti dengan pemindahan kepemilikan aset itu sendiri.

2. Sukuk Mudharabah

Sukuk mudharabah yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad mudharabah dimana suatu pihak menyediakan modal (mudharib), keuntungan dari kerjasama tersebut akan dibagi berdasarkan perbandingan yang telah disetujui sebelumnya. Kerugian yang timbul akan ditanggung sepenuhnya oleh pihak yang menjadi penyedia modal. 3. Sukuk Musyarakah

Sukuk musyarakah yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad musyarakah dimana dua pihak atau lebih bekerjasama menggabungkan modal untuk membangun proyek baru, mengembangkan proyek yang ada.

4. Sukuk Istishna’

Yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad

istisna’ dimana para pihak menyepakati jual-beli dalam rangka pembiayaan suatu proyek/barang. Adapun harga, waktu penyertaan, dan spesifikasi barang/proyek ditentukan terlebih dahulu.

5. Sukuk Ijarah Al-Khadamat

31

5. Ketentuan Umum Obligasi Syariah (Sukuk)

Dalam pelaksanaannya, obligasi syariah memiliki beberapa ketentuan, yaitu:24

1. Pelaksanaan obligasi syariah mulai dari awal sampai akhir harus terhindar dari format dan substansi akad yang berkaitan dengan riba (pembuangaan uang) dan gharar (spekulasi murni atau terdapa unsur judi).

2. Transaksi obligasi syariah harus berdasarkan konsep muamalah yang sejalan syariah seperi akad kemitraan (musyarakah dan mudharabah), jual

beli baranag (murabahah, salam, dan istishna’, atau jual beli jasa).

3. Usaha yang dilakukan emiten berhubungan dengan dana sukuk yang dikelola harus terhindar dari semua unsur-unsur non halal.

4. Pemberian pendapatan dapat dilakukan secara periodik (sesuai karakter masing-masing akad).

5. Tidak semua sertifikat sukuk dapat diperjualbelikan dan tidak semua pendapatan dapat bersifat mengambang (floating) atau indikatif.

6. Pengawasan terhadap pelaksanaan dilaksanakan oleh DPS dan aspek syariah dan oleh wali amanat atau SPV dari segi operasional lapangan khususnya terhadap usahah emiten.

7. Apabila emiten melakukan kelalaian atau melanggar syarat perjanjan, dilakukan pengembalian dana investor dan dibuat surat pengakuan utang.

24

32

8. Jasa asuransi syariah dapat digunakan untuk sebagai alat perlindungan resiko aset sukuk.

Pada dasarnya ketentuan-ketentuan umum obligasi syariah harus terpenuhi guna tercapainya tujuan syariah. ketentuan di atas menjelaskan bahwa sudah seharusnya obligasi syariah yang dipraktekan selama ini berjalan tanpa riba, sesuai dengan akad dalam muamalah, ditempatkan di sektor usaha yang halal, serta diawasi secara ketat oleh Dewan Pengawas Syariah.

6. Prinsip Obligasi Syariah (Sukuk)

Sejalan dengan ketentuan-ketentuan di atas. Maka ada beberapa prinsip yang seharusnya dilaksanakan dalam praktek obligasi syariah.

Beberapa prinsip yang harus dipenuhi adalah sebagai berikut: 25

1. Pembiyaan hanya untuk suatu transaksi atau suatu kegiatan usaha yang spesifik dimana harus dapat diadakan pembukuan yang terpisah untuk menentukan manfaat yang timbul, Hasil investasi yang akan ditearima pemilik dana merupakan fungsi dari manfaat yang diterima dari dana/harta hasil penjualan sukuk, bukan dari kegiatan usaha yang lain. 2. Bila pemilik dana tidak harus menaggung rugi maka pemilik dana harus

mengikat diri (akad jaiz) untuk menanggung semua biaya dari kegiatan usaha yang melebihi pendapatan usaha.

25

33

3. Pemilik dana dapat menerima dari pendapatan (revenue sharing) bila pemilik usaha (emitten) mengikat diri untuk membatasi penggunaan pendapatan sebagai biaya usaha.

C. Pengelolaan Anggaran Negara 1. Pembiayaan Defisit Anggaran

Dalam teori kebijakan fiskal, disebutkan bahwa kebijakan fiskal adalah kebijakan yang diambil pemerintah untuk membelanjakan pendapatannya dalam merealisasikan tujuan-tujuan ekonomi. Kebijakan tersebut memiliki dua instrumen, pertama kebijakan pendapatan dan kedua instrumen anggaran belanja negara.26

Sasaran kebijakan fiskal ditetapkan secara konsisten berdasarkan pada target ekonomi makro yang hendak dicapai dalam kurun waktu tertentu. Selanjutnya, dengan mempertimbangkan kondisi terkini disusun kebijakan operasional untuk mencapai target-target yang hendak dicapai.

Setiap perubahan terhadap pendapatan maupun penerimaan negara memberikan dampak terhadap anggaran pemerintah (government budget). Selayaknyalah anggaran pemerintah ini sesuai dengan kemampuan negara (government budget constraint). Bila pendapatan negara lebih besar dari penerimaan maka akan terjadi budget surplus. Sebaliknya bila pendapatan

26

Eko Suprayitno, Ekonomi Islam Pendekatan Ekonomi Makro Islam dan

34

negara lebih kecil daripada pengeluaran negara, maka akan terjadi budget deficit.27

Kerangka ekonomi tersebut disusun oleh Pemerintah untuk selanjutnya dibahas bersama-sama dengan Dewan Perwakilan Rakyat. Pembahasan difokuskan pada kebijakan umum yang hendak ditempuh oleh pemerintah untuk mendorong sasaran makro dimaksud, selanjutnya dituangkan ke dalam Rencana Kerja Pemerintah dan diwujudkan melalui Rencana Belanja Negara.

Penyusunan perkiraan penerimaan, pemilihan kegiatan prioritas, dan penentuan sumber pembiayaan dalam hal terjadi defisit, harus diperhitungkan secara cermat sehingga APBN dapat secara obyektif mencerminkan upaya pencapaian target.28

2. Pengelolaan Utang Negara

a. Tujuan Pengelolaan Utang Negara

Secara umum tujuan pengelolaan utang negara dalam jangka panjang adalah meminimalkan biaya utang pada tingkat risiko yang terkendali.

27

Adiwarman A. Karim, Ekonomi Makro Islami, (Jakarta: PT RajaGrafindo Persada, 2007), h. 242.

28

Pembiayaan Defisit Anggaran, Pengelolaan Utang, dan Risiko Fiskal, diakses pada 23 Oktober 2010

35

Secara terinci, tujuan pengelolaan utang adalah:29

1. Menjamin terpenuhinya financing gap dan ketahanan fiskal yang berkesinambungan (fiscal sustainability) yang sesuai dengan kondisi ekonomi makro, serta biaya terendah.

2. Meningkatkan prinsip kehati-hatian dalam pengelolaan utang terutama untuk meminimalkan risiko, baik risiko pasar maupun risiko refinancing.

3. Mengembangkan upaya-upaya agar pinjaman yang sudah direncanakan dapat dilaksanakan sesuai jadwal dan perkiraan biaya.

Kegiatan pengelolaan utang negara sehari-hari dilaksanakan dengan menerapkan prinsip-prinsip operasional manajemen dalam rangka mencapai sasaran yang telah ditetapkan.

Semua prinsip-prinsip operasional diarahkan untuk mencapai 3 (tiga) sasaran antara yang menjadi landasan dalam pencapaian sasaran akhir pengelolaan utang negara, yaitu: 30

1. Proteksi terhadap Posisi Keuangan Pemerintah

29

Suminto, Manajemen Utang Pemerintah:Best Practices dan Pengalaman

Indonesia, diakses pada 23 September 2010 dari

http://www.iei.or.id/publicationfiles/Manajemen%20Utang%20Pemerintah%20%20Be st%20Practices%20dan%20Pengalaman%20Indonesia.pdf

30

36

Untuk melindungi dan menjaga posisi keuangan Pemerintah, kegiatan operasional pengelolaan utang negara mengacu kepada beberapa prinsip. Yaitu prinsip efektivitas biaya, prinsip Kehati-hatian, diversivikasi, transparansi dan akuntabel, bebas ikatan, menjamin kesinambungan fiskal, mekanisme APBN, serta menunjang pertumbuhan ekonomi

2. Pengembangan Pasar

Upaya mengembangkan pasar utang dalam rangka mendapatkan dan memelihara sumber pembiayaan yang murah bagi Pemerintah dijalankan dengan prinsip dapat diprediksi, dan komunikasi yang baik dengan investor.

3. Penguatan Kinerja Kelembagaan Pengelolaan Utang Negara

Efisiensi dan efektifitas kinerja unit-unit pengelola utang negara ditingkatkan dengan menjalankan prinsip-prinsip yaitu kemandirian, kinerja yang terukur, akuntabilitas, profesionalitas, dan pertanggungjawaban

37

Dilihat dari sisi fiskal negara, faktor-faktor yang mempengaruhi strategi yang ditempuh antara lain adalah:31 posisi dan struktur utang saat ini, kebutuhan pembiayaan yang harus dipenuhi, daya dukung operasional dalam pengelolaan utang, kondisi pasar baik global maupun domestik, status kemajuan dari beberapa hal terkait dengan pengelolaan utang seperti komitmen utang, rencana penarikan utang, perjanjian penundaan utang, dan lain-lain.

b. Strategi Pengelolaan SBN (SUN dan SBSN)

Dalam pengelolaan utang negara, pemerintah menerbitkan Surat Berharga Negara sebagai instrumen dalam pembiayaan negara.

Adapun beberapa strategi pengelolaan Surat Berharga Negara adalah memaksimalkan penerbitan SBN domestik dengan keseimbangan antara tenor dan jenis instrumen, penerbitan SBN valas akan dilakukan dalam jumlah yang terukur, Terus dilakukan upaya-upaya untuk perluasan dan pemupukan basis investor, Meningkatkan likuiditas dan daya serap pasar SBN 32

31

Pembiayaan Defisit Anggaran, Pengelolaan Utang, dan Risiko Fiskal, diakses pada 23 Oktober 2010

dari:http://docs.google.com/viewer?url=http://www.anggaran.depkeu.go.id/Content/0 8-08-15,+BAB+VI.pdf&chrome=true

32

Pembiayaan Defisit Anggaran, Pengelolaan Utang, dan Risiko Fiskal, diakses pada 23 Oktober 2010

38

39 BAB III

TINJAUAN UMUM SUKUK DANA HAJI INDONESIA (SDHI)

A. Sukuk Dana Haji Indonesia 1. Pengertian

Sukuk Dana Haji Indonesia (SDHI) adalah penempatan Dana Haji dan Dana Abadi Umat (DAU) dalam SBSN yang dilakukan dengan cara private placement, berdasarkan kesepakatan bersama (MoU) antara Kementerian Agama dengan Kementerian Keuangan pada tanggal 22 April 2009. Jenis akad yang digunakan adalah Ijarah al-Khadamat dengan underlying assets

berupa jasa (services).33

Penetapan tenor sesuai kesepakatan dengan mempertimbangkan siklus pembiayaan haji/DAU dan portofolio utang pemerintah, sedangkan jumlah penempatan sukuk sesuai kesepakatan mempertimbangkan pengelolaan portofolio dana haji.

Waktunya dapat dilakukan setiap saat sepanjang tahun dengan mempertimbangkan kebutuhan dana untuk biaya operasional penyelenggaraan ibadah haji, penerima setoran dana pendaftaran calon haji. Manfaat penempatan sukuk dijamin aman 100 persen oleh negara, sehingga tidak ada

40

gagal bayar berdasar UU SBSN, memiliki penatausahaan oleh BI, dan tanpa warkat.

Sukuk ini juga menguntungkan karena memiliki imbal hasil lebih tinggi dari deposito dengan rata-rata per tahun 8,1 persen dan pajak atas imbal hasil yang lebih rendah dari bunga deposito yaitu 15 persen34

2. Struktur Sukuk Dana Haji Indonesia (SDHI)

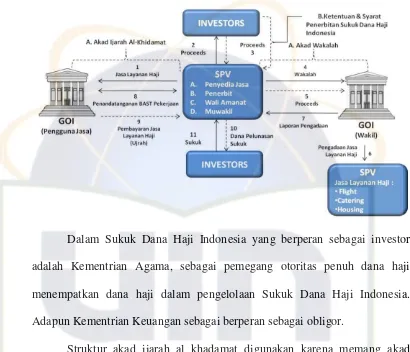

Kementrian Agama setiap tahunnya membutuhkan pelayanan jasa katering, penginapan, dan penerbangan untuk jamaah haji. Di sisi lain Kementrian Agama memiliki hak untuk mengatur keuangan jamaah haji terkait pengadaan jasa tersebut.

Berdasarkan penempatan tersebut, maka Kementrian Keuangan selaku pengelola sukuk tersebut bertindak sebagai wakil dalam penyediaan jasa pelayanan haji. Akad yang digunakan adalah wakalah. Di sisi lain SPV bertindak sebagai penerbit sukuk melakukan transaksi dengan Kementrian Agama dengan menggunakan akad Ijarah al Khadamat.

Alur penempatan dan pengelolaan dana haji pada Sukuk Dana Haji Indonesia dapat dilihat pada gambar di bawah ini:

34

Sukuk Dana Haji Kembali Terbit, diakses dari http://bataviase.co.id/node/215191

41

Gambar 3.1 Skema Sukuk Dana Haji Indonesia

Dalam Sukuk Dana Haji Indonesia yang berperan sebagai investor adalah Kementrian Agama, sebagai pemegang otoritas penuh dana haji menempatkan dana haji dalam pengelolaan Sukuk Dana Haji Indonesia. Adapun Kementrian Keuangan sebagai berperan sebagai obligor.

Struktur akad ijarah al khadamat digunakan karena memang akad tersebut sesuai dengan karakteristik Sukuk Dana Haji itu sendiri.35

3. Jenis-jenis Sukuk Dana Haji

Jenis Sukuk Dana Haji yang sudah diterbitkan oleh pihak Kementrian Keuangan diantaranya adalah:36

35

42

a. SDHI 2010 A

Sebesar 1,5 Triliyun dengan tenor 1 tahun. Terbit pada tanggal 7 Mei 2009 dan jatuh tempo tanggal 7 Mei 2010. Besar kupon 8,52% dan dibayarkan setiap tanggal 7 tiap bulannya.

b. SDHI 2010 B

Sebesar 850 milyar dengan tenor 11 bulan. Terbit pada tanggal 24 Juni 2009 dan jatuh tempo tanggal 7 Mei 2010. Besar kupon 7,83% dibayarkan setiap tanggal 7 tiap bulannya.

c. SDHI 2010 C

Sebesar 336 Milyar dengan tenor 13 bulan. Terbit pada tanggal 24 Juni 2009 dan jatuh tempo 24 Juli 2010. Besar kupon 7,89 % dibayarkan setiap tanggal 7 tiap bulannya.

d. SDHI 2013 A

Sebesar 4,12 Triliun terbit pada tanggal 17 Mei 2010 e. SDHI 2014 A

Sebesar 2,8 Triliun dengan tenor 4 tahun. Terbit pada tanggal 29 Agustus 2010 dan jatuh tempo apda tanggal 9 Agustus 2014, besar kupon 7,36 % f. SDHI 2014 B

36

Outstanding Surat Berharga Negara, diakses pada 2 September 2010 dari

43

Sebesar 336 miliar dengan tenor 4 tahun. Terbit pada 25 Agustus 2010 dan jatuh tempo 25 Agustus 2014. Besar kupon 7,30 % pertahun. Pertama kali dibayarkan pada 25 September 2010.

g. SDHI 2014 C

tingkat imbalan sebesar 7,1 % per tahun, tanggal penerbitan 7 Oktober 2010, jatuh tempo 7 Oktober 2014, pembayaran imbalan tanggal 7 tiap bulan, tanggal pembayaran pertama 7 November 2010, tanggal pembayaran imbalan terakhir 7 Oktober 2014.

Dari tujuh jenis SDHI tersebut, yang sudah jatuh tempo adalah SDHI dengan seri SDHI 2010 A, SDHI 2010 B, dan SDHI 2010 C. karena hanya memilki tenor satu tahun. Sedangkan untuk jenis SDHI dengan seri lainnya akan jatuh tempo antara waktu tiga sampai 4 tahun lagi.

4. Landasan Hukum Sukuk Dana Haji Indonesia

Untuk Sukuk Dana Haji Indonesia ada beberapa fatwa yang terkait, yaitu: a. Fatwa Dewan Syariah nasional No.9/DSN-MUI/2000 tentang Pembiayaan

Ijarah

b. Fatwa Dewan Syariah Nasional No.10/DSN-MUI/IV/2000 tentang wakalah c. Fatwa Dewan Syariah Nasional No. 69/DSN-MUI/VI/2008 tentang Surat

Berharga Syariah Negara

44

Landasan hukum Sukuk Dana Haji mengacu pada landasan hukum fatwa Dewan Syariah nasional tentang Ijarah. Karena memang akad yang digunakan adalah akad Ijarah al Khadamat, yaitu ijarah pelayanan.37

Terkait beberapa fatwa tersebut di atas, terdapat beberapa dasar hukum penerbitan dan pengelolaan SBSN, yaitu:

a. Undang-Undang No. 19 Tahun 2008 tentang SBSN

1. Memberi kewenangan kepada pemerintah untuk menerbitkan SBSN. 2. Memberi kewenangan kepada pemerintah menggunakan BMN sebagai

aset SBSN setelah mendapat persetujuan DPR.

3. Memberi kewenangan untuk pembentukan Perusahaan Penerbit SBSN. b. Peraturan Pelaksanaan UU SBSN

1. PP terkait Perusahaan Penerbit SBSN

2. PMK terkait Penerbitan SBSN di Pasar Dalam & Luar Negeri. 3. PMK terkait Pengelolaan Aset SBSN.

c. Peraturan Lain Terkait Pengelolaan Utang Negara

1. UU No. 17/2003 tentang Keuangan Negara memberi kewenangan kepada negara untuk melakukan pinjaman.

37

45

2. UUNo.1/2004 tentang Perbendaharaan Negara memberi kewenangan kepada Menteri untuk menunjuk pejabat yang diberi kuasa untuk mengadakan utang baik dari dalam maupun luar negeri.

5. Karakteristik SDHI

a. Tidak menggunakan BMN sebagai Underlying Asset.

Dalam pelaksanaannya, Sukuk Dana Haji tidak menggunakan Barang Milik Negara (BMN) sebagai Underlying Asset. Pada dasarnya Underlying Asset yang digunakan oleh pemerintah ada tiga, yaitu

1. Barang Milik Negara (BMN)

Barang milik Negara biasanya digunakan menjadi Underlying Asset pada Sukuk dengan akad Ijarah sale ang leasback.

2. Jasa (Services)

Khusus untuk Sukuk Dana haji Indonesia menggunakan Underlying Asset berupa jasa.

3. Proyek atau kegiatan Pemerintah

Sukuk yang digunakan pada poyek-proyek pembangunan yang dilakukan pemerintah menggunakan Underlying Asset berupa proyek atau kegiatan pemerintah tersebut. Seperti misalnya pembangunan jembatan, jalan raya, dan infrastruktur lainnya.

46

Sehingga apabila yang dijadikan Underlying Asset SDHI adalah berupa Barang Milik Negara (BMN) tentu tidak akan sejalan dengan struktur Sukuk Dana Haji Indonesia itu sendiri38.

b. Transaksi Aset SBSN berdasarkan penyediaan jasa layanan haji yang dibutuhkan oleh Kementerian Agama.

Jasa disini yaitu berupa pelyanan dalam penyelenggaraan ibadah haji berupa flying (penerbangan), catering (konsumsi), dan housing

(pemondokan).

c. Imbalan bagi investor berupa ujrah yang dapat dibayarkan secara periodik dengan jumlah tetap. Bersifat tetap karena memang kupon yang disepakati sejak awal adalah fix coupon.

d. SBSN bersifat non-tradable. Pada dasarnya SDHI tidak dapat diperdagangkan di pasar sekunder.

e. Dapat di rollover pada saat jatuh tempo. Apabila satu SDHI telah jatuh tempo maka secara langsung pemerintah bisa menerbitkan kembali SDHI sesuai dengan kebutuhan dari pemerintah itu sendiri.

f. Metode yang digunakan adalah private placement Sukuk Dana Haji menggunakan metode penempatan langsung. Karena terkait dana haji itu sendiri yaitu penempatannya dilakukan oleh Kementrian Agama dari dana-dana haji milik masyarakat.

38

47 BAB IV

ANALISA HASIL DAN PEMBAHASAN

A.Pengelolaan Sukuk Dana Haji Dilihat dari Pengelolaan Anggaran Negara 1. Pengelolaan Biaya Penyelenggaraan Haji

Setiap warga Indonesia yang hendak menunaikan ibadah haji wajib menyetorkan Biaya Penyelenggaraan Ibadah Haji (BPIH). BPIH tersebut disetorkan melalui Bank Penerima Setoran (BPS) ke rekening Menteri Agama. Untuk selanjutnya BPIH tersebut dikelola dengan mempertimbangkan nilai manfaat yang didapat untuk membiayai belanja operasional penyelenggaraan ibadah haji.

Dalam rangka pembenahan penyelenggaraan ibadah haji maka pengelolaan keuangan haji diarahkan lebih akuntabel dan transparan. Untuk itu Kementrian Agama memutuskan menempatkan dana haji pada Sukuk Dana Haji Indonesia bekerjasama dengan Kementerian Keuangan.

2. Sukuk Dana Haji Indonesia

Penempatan dana haji pada Surat Berharga Syariah Negara, termasuk ke dalam Surat Berharga Syariah Negara jangka panjang dengan imbal hasil tetap atau disebut dengan fix coupon.

48

sukuk merupakan salah satu instrumen yang digunakan oleh pemerintah dengan maksud untuk memperluas sumber penerimaan Anggaran Pendapatan dan Belanja Negara (APBN).

[image:57.612.115.535.247.612.2]Maka dengan diterbitkannya Sukuk Dana Haji Indonesia akan menambah outstanding atau jumlah penerbitan Surat Berharga Syariah Negara, dimana secara tidak langsung akan menambah penerimaan APBN.

Gambar 4.1 Tabel Realisasi Penerbitan SBN 2010

Sumber: Buku Perkembangan Utang Negara edisi Oktober 2010 Target

APBN-P

Realisasi % Realisasi

SBN Jatuh Tempo 2010 67.540.415 57.581.768 85,26% SBN Netto (APBN) 107.500.400 87.580.092 81,47%

Rencana Buyback 3.000.000 168.000 5,60%

Kebutuhan penerbitan 2010 178.040.815 145.329.860 81,63%

SUN 120.745.000 82,12%

SUN Domestik 102.195.000

SUN Valas 18.550.000

SBSN 25.584.860 87,80%

IFR 5.768.000

SBSN Ritel 8.033.860

SDHI 10.783.000

49

Dari tabel di atas, dapat dijelaskan bahwa realisasi penerbitan Surat Berharga Negara adalah sebesar 57,5 triliun rupiah dan Surat Berharga Syariah Negara sebesar 24,5 Triliun. Dari total SBSN tersebut, realisasi penerbitan Sukuk Dana Haji Indonesia sebesar 10,7 triliun rupiah. Jumlah tersebut cukup besar mengingat Sukuk Dana Haji Indonesia pertamakali diterbitkan tahun 2009.

Nilai kupon SDHI tercatat antara 7,55-8,52 % dengan tenor dua belas bulan bulan sampai dengan tiga tahun yang disesuaikan dengan kebutuhan Kementerian Agama.

Sampai saat ini memiliki jumlah imbalan yang sudah dibayarkan sebelum pajak sekitar Rp 252,3 miliar. Dengan potongan pajak sebesar Rp 47,1 miliar, maka neto hasil investasi yang diperoleh adalah Rp 205,2 miliar.39

Dari total Sukuk Dana Haji yang diterbitkan, sudah ada 3 jenis yang jatuh tempo. Dari ketiga jenis tersebut, diperoleh hasil perhitungan kupon sebagai berikut:

39 Rahmat Waluyanto,

50

Gambar 4.2 Tabel Sukuk Dana Haji Jatuh Tempo

Sumber: Outstanding SBN, http://www.dmo.or.id

[image:59.612.115.535.139.519.2]Perhitungan jumlah kupon yang diterima dengan pengurangan pajak sebesar 15%

Gambar 4.3 Tabel Sukuk Dana Haji Jatuh Tempo

No Seri Nominal Kupon

1 2 3

SDHI 2010 A SDHI 2010 B SDHI 2010 C

Rp 90.545.000.000 Rp 471.431.000.00 Rp 1.877.820.000 Sumber: data diolah pribadi

3. Kebijakan Pengelolaan Anggaran Negara

Kebijakan defisit anggaran akan ditempuh oleh pemerintah jika ternyata belanja atau pengeluaran pemerintah lebih besar dibandingkan dengan pendapatan yang diterima.

No. Seri Tgl Terbit

Tgl Jatuh

Tempo

Tgl Bayar

Kupon

Kupon Nominal Sukuk

1 SDHI 2010 A 07-Mei-09 07-Mei-10 tgl 7/bulan 8,52% Rp1.500.000.000.000

2 SDHI 2010 B 24-Jun-09 07-Mei-10 tgl 7/bulan 7,38 % Rp 850.000.000.000

51

Setelah puluhan tahun pemerintah Indonesia enggan mengakui adanya defisit anggaran dan selalu menagatakannya sebagai anggaran berimbang, akhirnya pada tahun 2000 defisit anggaran diakui secara eksplisit.40

Berdasarkan data Dirjen Pengelolaan Hutang, dalam APBN-P 2010 defisit anggaran mencapai 2,1% terhadap GDP atau sekitar Rp 133,7 T dengan GDP Rp 5.393,77 T (2009). Sementara rasio total utang terhadap GDP nominal asumsi APBN-P 2010 mencapai 26%.41

Bisa dikatakan selama periode 1997 hingga 2009, tepatnya hingga sekarang. Pemerintah hampir selalu mengandalkan utang dalam negeri berupa penerbitan surat-surat berharga atau obligasi pemerintah. Penerimaan pembiayaan memang lebih banyak didominasi oleh surat berharga dibandingkan dengan pinjaman luar negeri serta dalam negeri dan sumber non utang lainnya.

Hal tersebut selaras dengan kebijakan yang diambil pemerintah bahwa lebih memprioritaskan SBN dibanding utang luar negeri dan dalam negeri dengan alasan membantu pemerintah agar tidak terlalu ketergantungan dengan utang itu sendiri.

40

Adiwarman A. Karim, Ekonomi Makro Islami ( Jakarta: PT RajaGrafindo Persada, 2007), h. 241.

41

52

Selain itu pinjaman luar negeri juga hanya dibatasi untuk pinjaman lunak pembangunan infrastruktur dan energi, perubahan iklm, dan proyek pembangunan lainnya seperti kesehatan dan pendidikan42

Dalam buku Laporan Pertanggungjawaban Pengelolaan Surat Berharga Negara tahun 2009, disebutkan bahwa kebijakan penerbitan SBSN dilakukan dalam rangka perluasan basis investor, diversifikasi sumber pembiayaan, dan pengembangan pasar keuangan dalam negeri, instrumen keuangan ini pada prinsipnya sama seperti surat berharga konvensional, dengan perbedaan pokok antara lain berupa penggunaan konsep imbalan dan bagi hasil sebagai pengganti bunga, adanya suatu transaksi pendukung (underlying transaction) berupa sejumlah tertentu aset yang menjadi dasar penerbitan sukuk, serta adanya aqad

atau penjanjian antara para pihak berdasarkan prinsip-prinsip syariah.

Kaitannya dengan hal tersebut, dalam kebijakan Pengelolaan Utang tahun 2008-2010 disebutkan pula bahwa tujuan pengelolaan utang salah satunya adalah diversivikasi sumber pembiayaan termasuk pengembangan instrumen pembiayaan syariah.43.

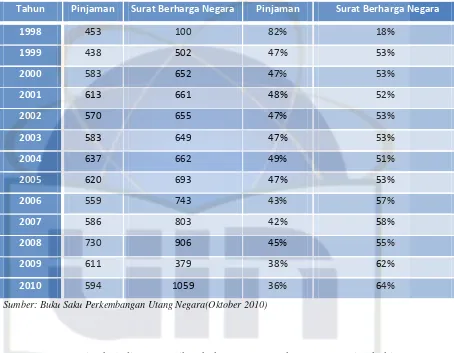

Berikut ini adalah tabel mengenai gambaran hutang negara dari tahun 1998 hingga tahun 2010

42

Pengelolaan Utang Pemerintah RI, diakses pada tanggal 22 November 2010 dari

http://www.dmo.or.id/dmodata/6Publikasi/4Presentasi/Presentasi_diskusi)dirjenPU_dengan_f orkem_19April2010.pdf

43 Agus P. Laksono,

53

Gambar 4.4 Gambaran Utang Negara

Triliun Rupiah

Sumber: Buku Saku Perkembangan Utang Negara(Oktober 2010)

Dari tabel di atas terlihat bahwa memang hutang pemerintah hingga tahun 2010 yang berasal dari penerbitan surat berharga negara lebih tinggi, yaitu sebesar 64 % dibandingkan dengan hutang dari pinjaman luar negeri yang sebesar 36 %. S