UKM DALAM MENINGKATKAN PROFITABILITAS

BANK SYARIAH DI JAKARTA

FERDINAN KRIS CHANDRA

SEKOLAH PASCASARJANA

INSTITUT PERTANIAN BOGOR

Saya menyatakan dengan sebenar-benarnya bahwa segala pernyataan dalam Tugas Akhir yang berjudul :

Evaluasi dan Pengembangan Strategi Pembiayaan UKM Dalam Meningkatkan Profitabilitas Bank Syariah di Jakarta

merupakan gagasan atau hasil penelitian saya sendiri, dengan bimbingan dari Komisi Pembimbing, kecuali yang dengan jelas ditunjukkan rujukannya. Tugas Akhir ini belum pernah diajukan untuk memperoleh gelar pada program sejenis di perguruan tinggi lain.

Semua data dan informasi yang digunakan telah dinyatakan secara jelas dan dapat diperiksa kebenarannya.

Bogor, Agustus 2008

Funding Strategy in Increasing Profit of Sharia Banks in Jakarta. Supervised by H. Musa Hubeis as Committee Chairman, and Nurheni Sri Palupi as Member.

The ability of Small and Medium Enterprises (UKM) in Indonesia to penetrate the global market or to increase the export-import products is determined by a combination of several relatively superior factors of an enterprise and its competitors. Faced with the characteristics and obstacles in operating, UKM may raise its loan or credit pass through sharia banking.

The development of national sharia banking is basically directed to create healthy sharia banking and perform consistent Islamic principles. The objectives of developing sharia banking are (1) to fulfill the requirements of the society in need of banking services consistent with the sharia principles, and (2) to create an alternative banking system that has a variety of products and surplus services. The method of assessing sharia loan is by using the growth-profit ratio pursuant to the report of sharia loan of UKM in 2003-2007, whose figures are used as the basis of assessing sharia funding. The SWOT analysis was used to evaluate its implementation strategy. The UKM funding at sharia banking may be used as the basis of the evaluation of success in obtaining profit. The business performance can be calculated by using financial standards, such as net profit, Return on Assets (ROA), and cash flow.

In general, in 2003-2007, there was an increase in the development of sharia funding at sharia banking. The optimal profit obtained, based on ROA, yielded a positive value to the funding of UKM. In reaching its target, sharia banking develop sharia network by opening new branches, especially for the development of UKM funding.

FERDINAN KRIS CHANDRA. Evaluasi dan Pengembangan Strategi Pembiayaan UKM Dalam Meningkatkan Profitabilitas Bank Syariah di Jakarta. Di bawah bimbingan H. Musa Hubeis sebagai Ketua dan Nurheni Sri Palupi sebagai Anggota.

Kemampuan Usaha Kecil dan Menengah (UKM) Indonesia untuk menembus pasar global atau meningkatkan ekspornya atau menghadapi persaingan dari produk-produk impor ditentukan oleh suatu kombinasi antara sejumlah faktor keunggulan relatif yang dimiliki masing-masing perusahaan atas pesaing-pesaingnya. Suatu negara memiliki keunggulan, baik secara alamiah ataupun keunggulan yang dikembangkannya. Keunggulan alamiah yang dimiliki Indonesia adalah tenaga kerja, khususnya dari golongan yang berpendidikan rendah dan bahan baku yang berlimpah. Kondisi ini menyebabkan upah tenaga kerja dan harga bahan baku relatif lebih murah bila dibandingkan dengan negara lain dengan jumlah penduduk dan sumber daya alam yang sedikit. Sedangkan keunggulan yang dikembangkan, misalnya walaupun tenaga kerja sedikit, akan tetapi dengan keterampilan dan penguasaan teknologi, dapat membuat bahan baku sintesis dengan mutu lebih baik dari bahan baku aslinya.

UKM sudah tidak dapat dipungkiri lagi merupakan sektor ekonomi yang strategis dalam pembangunan ekonomi nasional, khususnya dalam situasi krisis ekonomi. Dihadapkan dengan karakteristik dan kendala operasional UKM, serta tantangan yang dihadapi dalam era perekonomian yang semakin terbuka, maka UKM dituntut untuk meningkatkan usahanya agar dapat bertahan dan berkembang. Dalam menjalankan aktivitas usahanya, UKM dapat mengajukan kredit atau pembiayaan melalui pihak perbankan syariah. Pengembangan perbankan syariah nasional pada dasarnya diarahkan untuk menciptakan perbankan syariah yang sehat dan menjalankan prinsip syariah secara konsisten. Pengembangan perbankan syariah pada suatu sisi bertujuan untuk memenuhi kebutuhan lapisan masyarakat yang membutuhkan pelayanan jasa perbankan yang sejalan dengan prinsip syariah dan sisi lainnya, ditujukan untuk menciptakan sistem perbankan alternatif dengan keragaman jenis produk dan jasa yang dapat memiliki kelebihan. Hal ini dimungkinkan, karena perbankan syariah dapat diklasifikasikan sebagai universal banking dengan berbagai inovasi yang dapat dikembangkan berdasarkan prinsip-prinsip syariah yang ada.

Metode yang digunakan dalam menilai pembiayaan syariah dengan menggunakan rasio pertumbuhan dan profitabilitas berdasarkan laporan pembiayaan syariah pada UKM dari tahun 2003 – 2007. Angka-angka rasio tersebut di atas, selanjutnya dijadikan dasar penilaian pembiayaan syariah terhadap profitabilitas yang diperoleh Bank Syariah. Implementasi strategi dievaluasi dengan menggunakan analisa strength, weaknesess, opportunities and threath (SWOT) yang berguna untuk mengetahui kekuatan (strength), kelemahan (weaknesess), peluang (opportunities) dan ancaman (threaths) yang dihadapi perusahaan.

© Hak Cipta milik IPB, tahun 2008 Hak Cipta dilindungi Undang-undang

1. Dilarang mengutip sebagian atau seluruh karya tulis ini tanpa mencantumkan atau menyebutkan sumber

a. Pengutipan hanya untuk kepentingan pendidikan, penelitian, penulisan karya ilmiah, penyusunan laporan, penulisan kritik atau tinjauan suatu masalah b. Pengutipan tidak merugikan kepentingan yang wajar IPB

EVALUASI DAN PENGEMBANGAN STRATEGI PEMBIAYAAN

UKM DALAM MENINGKATKAN PROFITABILITAS

BANK SYARIAH DI JAKARTA

FERDINAN KRIS CHANDRA

Tugas Akhir

Sebagai salah satu syarat untuk memperoleh gelar

Magister Profesional pada

Program Studi Industri Kecil Menengah

SEKOLAH PASCASARJANA

INSTITUT PERTANIAN BOGOR

Nama Mahasiswa : Ferdinan Kris Chandra

Nomor Pokok : F052030045

Program Studi : Industri Kecil Menengah

Menyetujui, Agustus 2008

Komisi Pembimbing

Prof.Dr.Ir. H. Musa Hubeis, MS, Dipl.Ing, DEA Dr. Ir. Nurheni Sri Palupi, M.Si Ketua Anggota

Mengetahui,

Ketua Program Studi Industri Kecil Menengah

Prof.Dr.Ir. H. Musa Hubeis, MS, Dipl.Ing, DEA

Dekan Sekolah Pascasarjana

Penulis lahir di Jakarta pada tanggal 23 Februari 1975, sebagai anak pertama dari 2 bersaudara, putra dari Bapak Yanwizar Sofyan dan Ibu Dina Hemita Taher. Penulis mempunyai seorang adik yang bernama Rizki (Kiki).

Pada tahun 1993, penulis menyelesaikan pendidikan menengah atas di SMA Negeri 110, Jakarta dan selanjutnya pada tahun yang sama diterima sebagai

mahasiswa di Fakultas Ekonomi Jurusan Akuntansi Universitas Trisakti Jakarta. Gelar Sarjana Ekonomi berhasil diraih pada tahun 1998 dengan predikat Sangat Memuaskan. Pada tahun 2004, penulis diterima sebagai mahasiswa Pascasarjana

Institut Pertanian Bogor pada Program Studi Industri Kecil Menengah (MPI) dan Pascasarjana Universitas Diponegoro pada Program Studi Akuntansi. Pada tahun

2006, penulis berhasil menyelesaikan studi Program Pascasarjana Magister Akuntansi Jurusan Internal Auditing di Universitas Diponegoro Semarang dengan

predikat Sangat Memuaskan.

Sejak tahun 1999 hingga tahun 2007, penulis bekerja di banking institution. Selama bekerja penulis, telah mengikuti program pendidikan atau pelatihan, khususnya yang berkaitan dengan kompetensi penulis. Saat ini penulis

bekerja di sebuah company oil dan juga berprofesi sebagai tenaga pengajar pada dua universitas swasta di Jakarta.

Alhamdulillah, puji syukur penulis panjatkan kepada Allah SWT yang telah senantiasa melimpahkan rahmat dan hidayahnya, sehingga penulisan tugas akhir ini dapat diselesaikan sebagai salah satu syarat menyelesaikan studi pada Program Magister Profesional Industri Kecil dan Menengah Sekolah Pascasarjana IPB Bogor.

Penulis menyadari kajian ini masih jauh dari sempurna akibat keterbatasan pengetahuan dan pengalaman. Ada banyak pihak yang memberikan bantuan moril dan materiil, baik secara langsung maupun tidak langsung dalam penyelesaian tugas akhir ini. Melalui kesempatan ini penulis menyampaikan ucapan terima kasih yang tulus kepada :

1. Bapak Prof. Dr. Ir. H. Musa Hubeis, MS, Dipl.Ing, DEA selaku Ketua Program Studi dan penguji yang telah banyak memberikan petunjuk, serta pengarahan dengan penuh kesabaran dan keikhlasan dalam membimbing penulis.

2. Ibu Dr.Ir. Nurheni Sri Palupi, MS. selaku pembimbing dan penguji, yang bermurah hati membimbing penulis dalam menyelesaikan tugas akhir.

3. Bapak Dr.Ir. Naresworo Nugroho, MS selaku Sekretaris Program Magister Sains, yang juga bermurah hati memberikan kesempatan penulis dalam menyelesaikan tugas akhir.

4. Para staf administrasi pengelola program MPI IPB, khususnya kepada Mas Haer dan Mbak Vera yang telah membantu kelancaran administrasi penulis dari awal kuliah sampai penyelesaian tugas akhir ini.

5. Para Pimpinan, Bapak dan Ibu di Divisi Usaha Bank Syariah yang telah mengembalikan kuesioner penelitian, karena tanpa partisipasi Bapak dan Ibu, saya akan mengalami kesulitan dalam penyelesaian tugas akhir ini.

6. Papa, Mama dan Adikku yang senantiasa mendoakan serta kedua anakku Saffa dan Atha tercinta yang telah memberi dukungan doa dan moril dengan segenap rasa cintanya, serta Bi Erna yang selalu membantu di rumah.

7. Rekan-rekan angkatan IV Program MPI IPB seperti Asrul, Eben, Farida, Hakiki, Mukti, Setio dan Yudefri, “terimakasih telah memberi makna hidup dengan nuansa yang berbeda”. Kepada para pencari ilmu yang budiman, always keep the faith.

Akhirnya kepada semua pihak yang tidak dapat penulis sebutkan satu persatu dalam kesempatan ini. Semoga Allah SWT melimpahkan pahala dan rizki atas segala amal baiknya. Terlebih bagi umatnya yang sedang menimbah ilmu bermanfaat.

Wa Billa hi’ taufiq wal hidayah, Wassalamu’alaikum Wr. Wb.

Bogor, Agustus 2008

ABSTRACT... iv

A. Perkembangan Perbankan Islam Modern di Dunia dan Indonesia... 7

1. Sistem Ekonomi Konvensional Versus Sistem Ekonomi Syariah.... 9

2. Investasi Versus Membungakan Uang... 10

3. Pengertian Kredit... 11

B. Sejarah dan Pengertian Bank Syariah di Indonesia... 13

1. Konsep Perbankan Syariah ... 15

2. Karakteristik Perbankan Syariah... 17

3. Prinsip-Prinsip Perbankan Syariah... 19

4. Jenis-jenis Pembiayaan Syariah... 21

5. Kebijakan Pengembangan Perbankan Syariah di Indonesia... 22

6. Sejarah Singkat Pembentukan 10 Cabang Bank Syariah... 25

C. Usaha Kecil dan Menengah... 30

1. Pengertian Pembelanjaan Perusahaan... 32

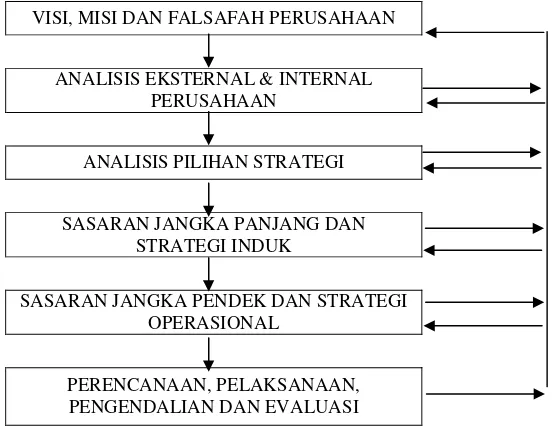

2. Konsep Strategi... 33

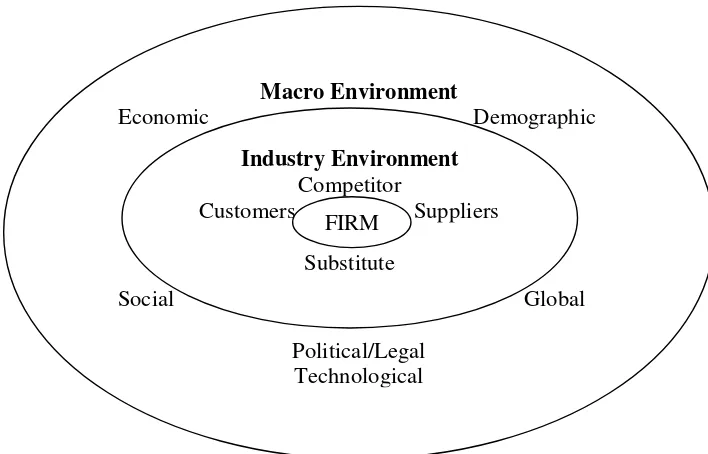

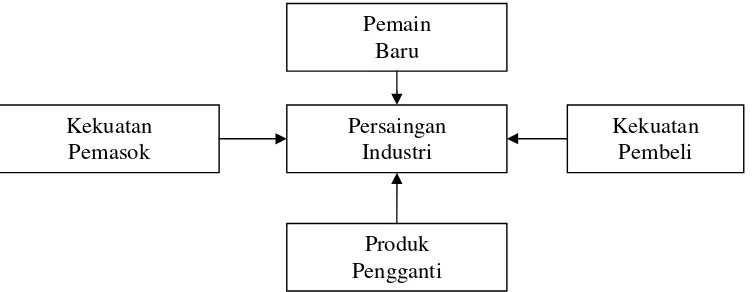

3. Analisis Eksternal dan Internal... 36

4. Faktor-faktor Kunci Keberhasilan... 39

5. Perencanaan, Pelaksanaan, Pengendalian dan Evaluasi... 40

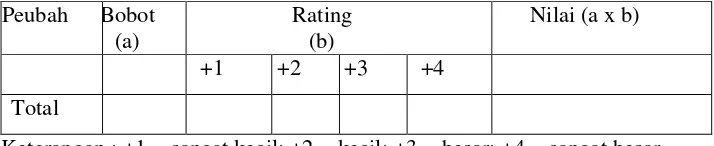

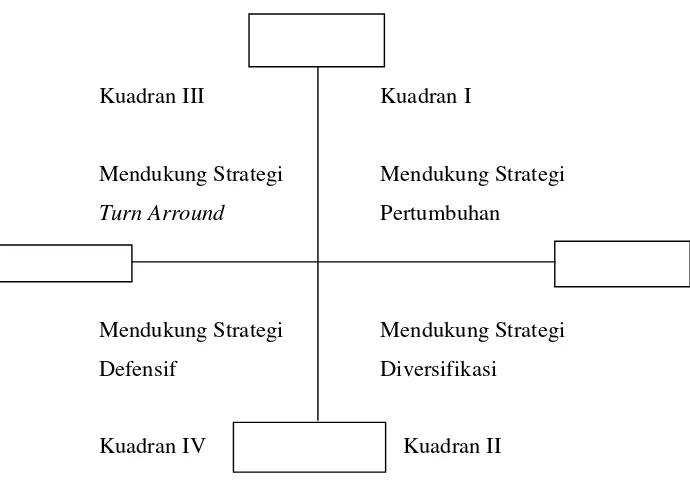

6. Analisis SWOT... 41

III. METODOLOGI PENELITIAN... 45

A. Tempat dan Waktu Penelitian………... 45

B. Pengumpulan Data... 45

C. Metode Analisis Data... 46

D. Pengolahan dan Analisis Data... 47

IV. HASIL DAN PEMBAHASAN... 48

A. Perkembangan Bank Syariah di Jakarta... 48

B. Strategi Pengembangan Pembiayaan UKM di Bank Syariah... 50

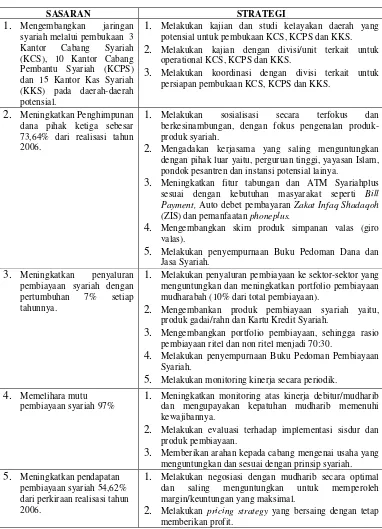

1. Sasaran dan Strategi Bank Syariah...,... 50

2. Program dan Pelaksanaan Strategi... 52

C. Kinerja Pembiayaan dan Profitabilitas... 56

D. Strategi Pengembangan Untuk Meningkatkan Profitabilitas Bank Syariah... 60

1 Kondisi Ekonomi dan Lingkungan... 60

2 SWOT Bank Syariah... 62

Halaman

1. Perbedaan antara Bank Syariah dengan Bank Konvensional...

16

2. Perbedaan sistem bagi hasil dengan sistem bunga... 17

3 Survei potensi dan preferensi konsumen terhadap bank syariah Indonesia... 23 4. Beberapa aspek penting strategi korporat, unit bisnis dan fungsional... 35

5. Pembobotan kekuatan dan kelemahan………... 43

6. Pembobotan ancaman... 43

7. Pembobotan peluang………. 43

8. Strategi Divisi Usaha Syariah Bank... 51

9. Program dan pelaksanaan strategi ... 53

10. Matriks SWOT Kualitatif... 65

11. Faktor internal teridentifikasi... 67

Halaman

1. Bank Konvensional dan Bank Syariah... 9

2. Gambaran lingkungan ideal perbankan syariah ... 10

3. Karakteristik perilaku nasabah perbankan ... 23

4. Bagan sederhana manajemen strategi... 35

5. Lingkungan eksternal perusahaan... 37

6. Model five force model ... 38

7. Analisis SWOT……… 44

8. Nilai pembiayaan UKM……… 57

9. Rasio profitabilitas…....……… 58

10. Rasio pertumbuhan pembiayaan UKM..……… 59

Halaman

1. Kuesioner kajian... 75

2. Kinerja pembiayaan UKM pada Kantor Cabang

I. PENDAHULUAN

A. Latar Belakang Masalah

Kemampuan Usaha Kecil dan Menengah (UKM) Indonesia untuk menembus pasar global atau meningkatkan ekspornya atau menghadapi persaingan dari produk-produk impor ditentukan oleh suatu kombinasi antara sejumlah faktor keunggulan relatif yang dimiliki masing-masing perusahaan atas pesaing-pesaingnya. Suatu negara memiliki keunggulan, baik secara alamiah ataupun keunggulan yang dikembangkan. Keunggulan alamiah yang dimiliki Indonesia adalah tenaga kerja, khususnya dari golongan yang berpendidikan rendah dan bahan baku yang berlimpah. Kondisi ini menyebabkan upah tenaga kerja dan harga bahan baku relatif lebih murah bila dibandingkan dengan negara lain dengan jumlah penduduk sedikit dan sumber daya alam yang sedikit. Sedangkan keunggulan yang dikembangkan misalnya tenaga kerja walaupun sedikit, akan tetapi memiliki ketrampilan yang tinggi dan penguasaan teknologi, sehingga dapat membuat bahan baku sintesis yang mutunya lebih baik dari bahan baku aslinya (Tambunan, 2002).

UKM sudah tidak dapat dipungkiri lagi merupakan sektor ekonomi yang strategis dalam pembangunan ekonomi nasional, khususnya dalam situasi Indonesia masih mengalami krisis ekonomi. Dihadapkan dengan karakteristik dan kendala operasional UKM, serta tantangan yang dihadapi dalam era perekonomian yang semakin terbuka, maka UKM dituntut untuk meningkatkan usahanya agar dapat bertahan dan berkembang (Machfud, 2004).

bermaksud untuk membeli mesin pengaduk adonan kue (mixer) dengan harga Rp. 28 juta. Kemudian CV. ABC mengajukan permohonan pembiayaan murabahah ke Bank Syariah DEF untuk pembelian mesin tersebut. Sesuai dengan akad pembiayaan murabahah Bank Syariah DEF akan membeli mesin yang dimaksud dan CV. ABC akan berhutang sebesar harga perolehan obyek jual beli ditambah dengan keuntungan yang disepakati kedua belah pihak. Pembayaran dapat dilakukan oleh CV. ABC (mudharib) kepada Bank Syariah DEF (shahibul maal) secara sekaligus ataupun angsuran sesuai kesepakatan bersama.

Perbankan syariah didirikan dengan visi dan misi untuk memberdayakan umat. Bentuk pemberdayaan itu melalui keberpihakan kepada (UKM) melalui tiga aspek (Ayatullah, 2002) yaitu :

1. Aspek produk-produk pembiayaan yang mampu mendekatkan pihak nasabah dengan Bank Syariah yang saling menguntungkan satu dengan yang lainnya.

2. Aspek keadilan dalam memperlakukan risiko, yaitu Bank Syariah dalam melakukan transaksi bisnis memperhitungkan return dan risk relationship yang akan terjadi, atas positive return, no return dan negative return. 3. Aspek bagi hasil (share cropping). Bank Syariah tidak terpaku pada suatu

yang pasti, tetapi juga pada sesuatu yang tidak pasti. Hal ini terlihat dari keuntungan yang ditentukan oleh setiap transaksinya, serta frekuensi transaksinya dan dalam keuntungan yang tidak pasti dimana, discount rate hanya digunakan untuk menentukan nisbah bagi hasil antara shahibul maal dengan mudahrib.

dengan berbagai keleluasaan inovasi yang dapat dikembangkan berdasarkan prinsip-prinsip syariah yang ada.

Beberapa tahun terakhir ini, perkembangan Bank Syariah di Indonesia sangat pesat. Beberapa faktor yang berpengaruh terhadap cerahnya prospek perkembangan perbankan syariah (Hilman, 2003) adalah sebagai berikut : 1. Meningkatnya kesadaran umat Islam untuk berbisnis secara syariah. 2. Meningkatnya ketersediaan sumber daya manusia (SDM) yang handal di

bidang perbankan syariah dengan dibukanya beberapa sekolah tinggi atau fakultas yang berkonsentrasi pada pengembangan ekonomi syariah.

3. Meningkatnya minat para pemilik perbankan konvensional untuk membuka divisi atau unit syariah.

4. Adanya payung hukum yang jelas mengatur perbankan syariah dengan dikeluarkannya Undang-undang No.10 tahun 1998 tentang perbankan. 5. Mulai membaiknya iklim perekonomian di Indonesia.

Program pengembangan perbankan syariah selalu mempertimbangkan kondisi-kondisi dan lingkungan yang menyertainya. Oleh karena itu, dalam pengembangan perbankan syariah pada saat ini diterapkan sejumlah prinsip-prinsip pokok kebijakan pengembangan (Biro Perbankan Syariah BI, 2002), antara lain :

1. Pengembangan jaringan kantor perbankan syariah diserahkan sepenuhnya pada mekanisme pasar (market driven), yaitu interaksi antara masyarakat yang membutuhkan jasa perbankan dengan investor atau lembaga perbankan yang menyediakan pelayanan jasa perbankan syariah.

2. Pengaturan dan pengembangan perbankan syariah dilaksanakan dengan tidak menerapkan infant industry argument atau memberikan perlakuan-perlakuan khusus. Perlakuan sama (equal treatment) antar Bank Syariah dan bank umum lainnya. Perbedaan pengaturan dan ketentuan diterapkan pada perbankan syariah dilaksanakan dalam rangka memenuhi prinsip syariah atau karena perbedaan bentuk bisnisnya.

4. Pengaturan dan pengembangan perbankan syariah menerapkan prinsip universalitas yang sesuai dengan nilai dasar Islam yaitu rahmat bagi sekalian alam. Sejalan dengan hal itu, pengembangan perbankan syariah diarahkan kepada jasa yang dapat digunakan dan dikembangkan oleh semua lapisan masyarakat (tidak hanya kelompok Islam). Namun, penyedia dan pengguna jasa perbankan syariah tersebut harus taat terhadap prinsip-prinsip syariah dalam pelaksanaan kegiatan dan akad perbankan. 5. Mengingat bahwa perbankan syariah adalah sistem perbankan yang

mengedepankan moralitas dan etika, maka nilai-nilai yang menjadi dasar dalam pengaturan dan pengembangan, serta nilai-nilai yang harus diterapkan dalam pengembangan SDM dan operasional perbankan adalah penerapan nilai-nilai kerja sama, pengelolaan yang profesional, tanggung jawab dan upaya bersama-sama dalam melakukan perbaikan.

Berdasarkan data statistik Bank Indonesia (Karim, 2004) perkembangan Bank Syariah sebelum tahun 1998 sangat lambat. Di Indonesia, hanya ada satu Bank Syariah, yaitu Bank Muamalat. Walaupun perkembangan-nya agak terhambat bila dibandingkan dengan negara-negara muslim lainnya, perbankan syariah terus berkembang. Dipicu dengan UU No. 10 tahun 1998 yang memungkinkan perbankan menjalankan dual banking system, bank-bank konvensional yang menguasai pasar mulai melirik dan membuka unit usaha syariah. Jaringan kantor Bank Syariah mengalami peningkatan yang nyata, baik dalam jumlah bank maupun kantor cabang. Bila pada akhir tahun 1999 kantor Bank Syariah hanya memusat di Pulau Jawa, pada tahun 2002 penyebarannya telah menjangkau 29 kota di pulau-pulau besar di Indonesia, seperti Jawa, Sumatera, Sulawesi dan Kalimantan dengan jumlah kantor cabang (tidak termasuk BPR Syariah) tercatat 123 kantor. Pada akhir tahun 2003 di Bank Indonesia tercatat 15 kantor Bank Syariah, 137 kantor cabang syariah, 44 kantor cabang pembantu dan 120 kantor kas.

dijadikan dasar penilaian keberhasilan dalam memperoleh laba/keuntungan. Kinerja usaha dapat dihitung dengan ukuran-ukuran finansial standar (Hubeis, 2004a) seperti keuntungan bersih (Net Profit), Return on Assets (ROA) dan cash flow.

Salah satu Bank Syariah di Jakarta merupakan Bank Pemerintah yang memiliki Kantor Cabang yang menyalurkan pembiayaan syariah kepada UKM dimana aturan perjanjian berdasarkan hukum Islam antara bank dan pihak lain untuk penyimpanan dana dan atau pembiayaan kegiatan usaha, atau kegiatan lainnya yang dinyatakan sesuai dengan syariah, antara lain pembiayaan berdasarkan prinsip bagi hasil (Mudharabah), pembiayaan berdasarkan penyertaan modal (Musyarakah), pembiayaan berdasarkan jual beli barang dengan memperoleh keuntungan (Murabahah).

Sebagai mesin keuntungan Bank Syariah tentunya akan mendapatkan pendapatan dari hasil usahanya, yaitu pembiayaan UKM berdasarkan prinsip syariah. Berdasarkan hal tersebut, dilakukan kajian berjudul: “Evaluasi dan

Pengembangan Strategi Pembiayaan UKM Dalam Meningkatkan

Profitabilitas Bank Syariah di Jakarta.”

B. Perumusan Masalah

Pertumbuhan perbankan syariah di Indonesia dinilai cukup baik dan nampaknya memiliki prospek yang cerah di masa mendatang. Daya tahan perbankan syariah terhadap krisis, ditambah lagi dengan jumlah penduduk muslim di Indonesia yang jumlahnya mencapai lebih dari 80%, merupakan modal potensial bagi perkembangan perbankan syariah di masa depan. Berdasarkan latar belakang masalah tersebut, dapat dirumuskan masalah kajian sebagai berikut :

1. Bagaimana strategi pengembangan pembiayaan UKM yang telah diterapkan di Bank Syariah ?

2. Bagaimana kinerja kantor-kantor cabang Bank Syariah berdasarkan pertumbuhan pembiayaan UKM dan profitabilitas dari tahun 2003-2007 ? 3. Strategi pengembangan yang bagaimana yang dapat meningkatkan

C. Tujuan Kajian

1. Menganalisis pengembangan pembiayaan UKM di Bank Syariah.

2. Melakukan analisis atas kinerja kantor-kantor cabang Bank Syariah berdasarkan perkembangan pembiayaan UKM dan profitabilitas dari tahun 2003-2007.

II. TINJAUAN PUSTAKA

Semakin berkembangnya suatu kegiatan perekonomian atau perkembangan suatu kegiatan usaha dari perusahaan, maka dirasakan perlunya sumber-sumber untuk penyediaan dana guna membiayai kegiatan usaha yang semakin berkembang. Dengan demikian, dana yang diperlukan untuk suatu kegiatan usaha dapatlah disebut juga sebagai faktor produksi yang sejajar dengan faktor-faktor produksi lainnya seperti sumber tenaga kerja, peralatan mesin-mesin, bahan baku/bahan penolong, kemampuan teknologi, manajemen dan lain-lain sebagai sumber ekonomi yang termasuk langka.

Oleh karena itu, hubungan antara pertumbuhan suatu kegiatan perekonomian ataupun pertumbuhan dengan suatu kegiatan usaha dari perusahaan dengan eksistensi perkreditan/pembiayaan mempunyai hubungan yang sangat erat. Sedangkan apabila ditinjau dari sisi yang lain, yaitu dari sudut pandangan perbankan atau lembaga keuangan yang menyediakan sumber dana yang berbentuk perkreditan/pembiayaan tersebut, maka kredit/pembiayaan akan mempunyai suatu kedudukan yang sangat istimewa. Hal ini dapat dilihat bahwa pendapatan bunga/bagi hasil dari kredit/pembiayaan akan merupakan komponen yang dominan dibandingkan dengan pendapatan jasa-jasa perbankan lainnya.

A. Perbankan Islam Modern di Dunia dan Indonesia

Perkembangan perbankan Islam modern di dunia dimulai pada tahun 1960 dengan didirikannya sebuah local saving bank yang beroperasi tanpa bunga di Mesir oleh Dr.Abdul Hammid An Naggar. Bank lokal ini mengilhami diadakannya Konferensi Ekonomi Islam pertama di Mekkah tahun 1975. Sebagai tindak lanjut dari rekomendasi konferensi tersebut maka pada tahun 1978 didirikan Islamic Development Bank (IDB) yang kemudian diikuti pendirian lembaga-lembaga keuangan Islam di berbagai negara (Arifin, 2002).

umat Islam diperkirakan sekitar 15% per tahun. Beberapa contoh mengenai hal ini adalah dibukanya Islamic Windows oleh bank konvensional di Malaysia, The Islamic Transaction di Mesir dan The Islamic Services di Arab Saudi. Di Bahrain, sebuah Bank Konvensional bertaraf Internasional, City Bank, pada tahun 1996 juga turut mendirikan City Islamic Investment Bank yang merupakan wholly owned subsidiary oleh City Corporation. Chase Manhattan Bank telah mengembangkan produk Chase Manhattan Leasing Liquidity Program untuk memenuhi kebutuhan investasi overnite dan short term lainnya yang halal.

Arifin (2002) lebih lanjut menyatakan bahwa produk-produk

Investment banking yang Islami juga mulai ditawarkan oleh para fund manager konvensional seperti The Wellington Management Company (Amerika Serikat), Oasis International Equity Funds dari Flamming Bank (Inggris), State Street Investment Management (Amerika Serikat) dan Kleintworth Benson Bank (Inggris). Perusahaan-perusahaan yang berminat menggunakan jasa bank Islam juga semakin banyak. Xerox, General Motor, IBM, General Electric dan Chrysler adalah sebagian dari perusahaan blue chip di Amerika yang semakin banyak menggunakan ijarah (Islamic lease finance). The United Bank of Kuwait pada tahun 1994 melaporkan bahwa pertumbuhan produk Ijarah di Amerika Serikat mencapai 75%.

Dari segi pengembangan teori bank Islam, Universitas Harvard telah mendirikan program khusus The Harvard Islamic Finance Information Program di bawah Harvard University Center for Middle East Studies. Program ini disponsori oleh The Islamic Company of the Gulf (Bahrain) Investment Bankers.

diikuti dengan berdirinya bank-bank perkreditan rakyat syariah (BPRS). Karena kedua lembaga ini dirasakan kurang mencukupi dan belum sanggup menjangkau masyarakat Islam lapisan bawah, maka dibangunlah lembaga-lembaga simpan pinjam yang disebut Bait al Maal wat Tamwil (BMT) atau Bait al Qiradh (Rahardja, 2002).

1. Sistem Ekonomi Konvensional Versus Sistem Ekonomi Syariah

Setiarso (2005) menyebutkan empat tujuan dan nilai Islam yang merupakan kerangka pikir dalam sistem ekonomi Islam :

a. Economic well-being within the framework of the moral norms of Islam (kesejahteraan ekonomi dalam norma moral Islam)

b. Universal brotherhood and justice (persaudaraan dan keadilan universal).

c. Equitable distribution of wealth (distribusi kekayaan secara merata). d. Freedom of the individual within the context of social welfare

(kebebasan individu dalam konteks kesejahteraan sosial)

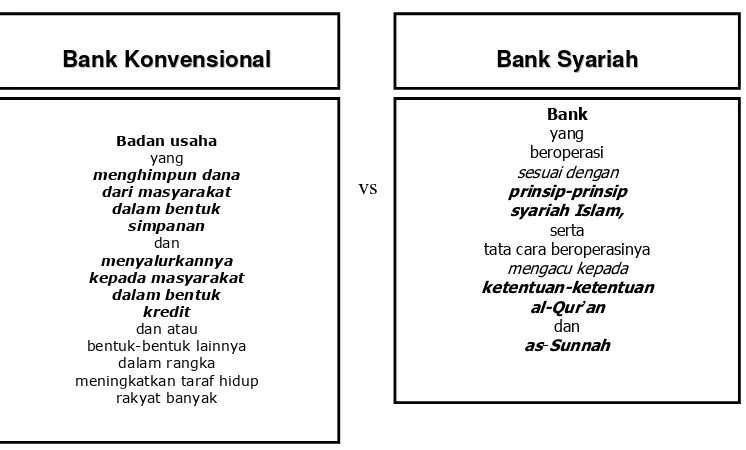

Dari kerangka pikir dalam ekonomi Islam menimbulkan perbedaan pendirian antara Bank Konvensional dengan Bank Syariah. Adapun perbedaan pada ke dua bank tersebut dapat dilihat pada Gambar 1.

Gambar 1. Bank Konvensional dan Bank Syariah (Setiarso, 2005). B

BaannkkSSyyaarriiaahh

’

B

BaannkkKKoonnvveennssiioonnaall

2. Investasi Versus Membungakan Uang

Investasi adalah kegiatan usaha yang mengandung risiko, karena berhadapan dengan unsur ketidakpastian, sehingga perolehan kembalinya (return) tidak pasti dan tidak tetap. Melakukan usaha yang produktif dan investasi adalah kegiatan yang sesuai dengan ajaran agama Islam. Sedangkan definisi dari membungakan uang adalah kegiatan usaha yang kurang mengandung risiko, karena perolehan kembaliannya (return) berupa bunga yang relatif pasti dan tetap. Membungakan uang adalah kegiatan yang tidak sesuai dengan ajaran Islam.

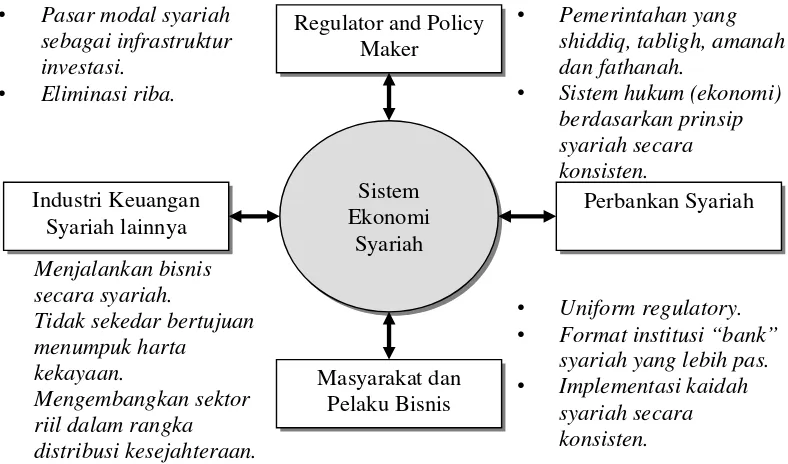

Dari penjelasan di atas dapat dikemukakan bahwa menyimpan uang di bank Islam termasuk kategori kegiatan investasi, karena perolehan kembaliannya (return) dari waktu ke waktu tidak pasti dan tidak tetap tergantung kepada hasil usaha yang benar-benar terjadi dilakukan bank sebagai pengelola dana sebagaimana dijelaskan dalam Gambar 2.

Gambar 2. Gambaran lingkungan ideal perbankan syariah (Setiarso, 2005). Sistem

• Sistem hukum (ekonomi) berdasarkan prinsip

• Tidak sekedar bertujuan menumpuk harta • Format institusi “bank”

syariah yang lebih pas. • Implementasi kaidah

3. Pengertian Kredit

Pengertian kredit mempunyai dimensi yang beraneka ragam. Menurut Muljono (1995) kata “Kredit” berasal dari bahasa Yunani

“Credere ” yang berarti “kepercayaan” atau dalam bahasa latin “Creditum” yang berarti kepercayaan akan kebenaran dalam praktik sehari-hari. Pengertian ini selanjutnya berkembang lebih luas lagi, antara lain : Kredit adalah kemampuan untuk melaksanakan suatu pembelian atau mengadakan suatu pinjaman dengan suatu janji pembayarannya akan dilakukan ditangguhkan pada suatu jangka waktu yang disepakati. Sedangkan pengertian yang lebih mapan untuk kegiatan perbankan

di Indonesia, pengertian kredit ini telah dirumuskan dalam Bab I, pasal 1 ayat 12 Undang-Undang No.7 tahun 1992 tentang perbankan merumuskannya sebagai berikut : “Kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam-memimjam antara bank dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka

waktu tertentu dengan jumlah bunga, imbalan atau pembagian hasil keuntungan”.

Untuk dapat melaksanakan kegiatan perkreditan atau pembiayaan secara sehat telah dikenal adanya prinsip 5C. Kelima prinsip yang klasik ini meliputi :

a. Character

Seperti telah diuraikan di atas bahwa suatu pemberian kredit adalah

atas dasar kepercayaan, jadi yang mendasari suatu kepercayaan adanya keyakinan dari pihak Bank bahwa si peminjam mempunyai moral, watak ataupun sifat-sifat pribadi yang positif dan kooperatif dan mempunyai rasa tanggungjawab baik dalam kehidupan pribadi sebagai manusia, kehidupannya sebagai anggota masyarakat ataupun dalam menjalankan kegiatan usahanya. Manfaat dari penilaian soal

kewajiban-kewajibannya dari calon debitur. Soal karakter ini merupakan faktor dominan, sebab walaupun calon debitur tersebut cukup mampu untuk menyelesaikan utangnya tetapi kalau tidak mempunyai itikad baik tentu membawa berbagai kesulitan bagi bank dikemudian hari.

b. Capacity

Capacity adalah suatu penilaian kepada calon debitur mengenai kemampuan melunasi kewajiban-kewajibannya dari kegiatan usaha yang dilakukannya atau kegiatan usaha yang akan dilakukannya yang akan dibiayai dengan kredit dari bank. Penilaian terhadap

capacity ini untuk menilai sampai dimana hasil usaha yang diperolehnya tersebut, mampu untuk melunasinya tepat pada

waktunya sesuai dengan perjanjian yang telah disepakatinya. c. Capital

Capital adalah jumlah dana/modal sendiri yang dimiliki oleh calon debitur, hal ini dapat tercermin dalam bentuk kewajiban untuk menyediakan self financing sampai sejumlah tertentu dan sebaiknya besarnya self financing ini lebih besar dari kredit yang akan dimintakan dari perbankan. Bentuk self financing ini tidak selalu harus berupa uang tunai dapat juga dalam bentuk barang-barang modal seperti tanah, bangunan, mesin-mesin dan lain-lain.

d. Collateral

e. Condition of economy

Condition of economy adalah situasi dan kondisi politik, sosial, ekonomi, budaya dan lain-lain yang mempengaruhi keadaan perekonomian pada suatu saat maupun untuk suatu kurun waktu tertentu yang kemungkinannya akan dapat mempengaruhi kelancaran

usaha dari perusahaan/individu yang memperoleh kredit.

B. Sejarah dan Pengertian Bank Syariah di Indonesia

Kehadiran perbankan syariah di Indonesia dapat ditelusuri sejak tahun 1988, yaitu saat pemerintah mengeluarkan Paket Kebijakan Oktober (Pakto) yang mengatur deregulasi perbankan di Indonesia. Kebijakan tersebut membuka lebar peluang untuk mendirikan bank dengan modal pendirian yang relatif kecil, namun karena tidak ada ketentuan perundangan yang mendukung

maka kelahiran bank syariah baru muncul setelah tahun 1990-an (Rahman, 2001). Hal itu terjadi dengan memanfaatkan penafsiran dari perundang-undangan yang ada bahwa perbankan diperbolehkan menetapkan bunga sebesar 0% (nol persen). Atas dasar rekomendasi dari Hasil Lokakarya Ulama tentang Bunga Bank dan Perbankan di Cisarua, Bogor pada 19 – 22 Agustus 1990, maka pada Bulan November 1991 lahir Bank Muamalat Indonesia

(BMI) sebagai bank syariah pertama di Indonesia. Kelahiran Bank Muamalat Indonesia di atas, kemudian diikuti dengan kelahiran Bank Perkreditan Rakyat Syariah. Keberadaan bank syariah ini lebih diperkuat dengan adanya UU No.7 Tahun 1992 tentang perbankan dimana sistem bagi hasil mulai diakomodasi (Arifin, 2002).

Dengan ditetapkannya UU No. 10 Tahun 1998 tentang Perubahan UU No. 7 Tahun 1992 mengenai Perbankan, maka secara tegas sistem perbankan

Berdasarkan peraturan Bank Indonesia Nomor 2/7/PBI/2000, bank syariah adalah bank umum yang melakukan kegiatan usaha berdasarkan prinsip syariah, termasuk unit usaha syariah dan kantor cabang bank asing yang melakukan kegiatan usaha berdasarkan prinsip syariah. Menurut Setiarso (2005) terdapat empat perbedaan mendasar antara bank konvensional dengan

bank syariah, yaitu (1) dari segi akad dan aspek legalitas, (2) struktur organisasi, (3) bisnis dan usaha yang dibiayai dan (4) lingkungan kerja dan

corporate culture.

Dari segi akad dan aspek legalitas, akad yang dilakukan bank syariah mempunyai konsekuensi duniawi dan ukhrawi karena akad yang dilakukan berdasarkan hukum Islam. Jika terjadi perselisihan antara nasabah dan bank, maka bank syariah dapat merujuk pada Badan Arbitrase Muamalat Indonesia

(BAMUI) dimana penyelesaiannya dilakukan berdasarkan hukum Islam. Dari struktur organisasi, struktur bank syariah dapat sama dengan bank konvensional tetapi terdapat keharusan adanya Dewan Pengawas Syariah yang bertugas mengawasi operasional bank dan produk-produknya agar sesuai dengan garis syariah. Dari segi bisnis dan usaha yang dibiayainya, bank

syariah tidak terlepas dari saringan sariah. Dalam hal lingkungan kerja dan

corporate culture, etika sifat amanah dan shidiq harus melandasi setiap karyawan, sehingga tercipta profesionalisme yang berdasarkan Islam. Dalam hal reward dan punishment diperlukan prinsip keadilan yang sesuai dengan syariah.

Pada tanggal 16-12-2003 MUI menetapkan fatwa bahwa bunga bank itu haram. Bunga bank yang dimaksud adalah dalam arti luas, yaitu bunga yang ditetapkan dalam berbagai bentuk transaksi pinjam meminjam (al-qardh) dan transaksi yang menimbulkan utang piutang (al-dayn) baik yang dilakukan oleh lembaga keuangan maupun oleh individu.

Tujuan utama penetapan fatwa tersebut adalah untuk mengajak umat Islam agar dalam bermu’amalah senantiasa memperhatikan dan mengikuti pedoman yang telah digariskan oleh hukum Islam dan menghindarkan praktik

1. Konsep Perbankan Syariah

Krisis Ekonomi yang melanda Indonesia telah memberikan pelajaran

berharga terhadap beberapa “perilaku” masa lalu yang tidak diperbolehkan

dalam prinsip ekonomi Islam/perbankan Syariah berikut :

a. Pembiayaan (Kredit) yang diberikan oleh perbankan akhirnya bermasalah,

sehingga umumnya tidak berhubungan langsung dengan manfaat yang

diterima (economic value added). Hal ini mengakibatkan pada saat terjadi perubahan fundamental ekonomi yang drastis, nilai usaha tersebut tidak

sebanding dengan nilai pembiayaan yang diberikan.

b. Pinjaman dalam valas (US$) digunakan untuk membiayai pendapatan

dalam rupiah, sehingga valas telah berubah menjadi komoditi dan berubah

dari fungsi utamanya sebagai alat pertukaran nilai.

c. Moral Hazard dalam pembiayaan terjadi akibat persepsi yang salah antara kedekatan hubungan antara lembaga keuangan dan perusahaan dengan

penguasa, maka sebagai akibatnya terjadi mark up terhadap nilai proyek yang pada akhirnya mengakibatkan timbulnya ekonomi biaya tinggi.

d. Kompetisi yang ketat antar bank pasca deregulasi perbankan telah membuat bank kurang memperhitungkan antara hasil penempatan dana

dengan hasil yang dibayarkan kepada nasabah pemilik dana, ditambah lagi

pembiayaan yang banyak diberikan oleh bank kepada perusahaan yang

masih satu group dengan bank tersebut.

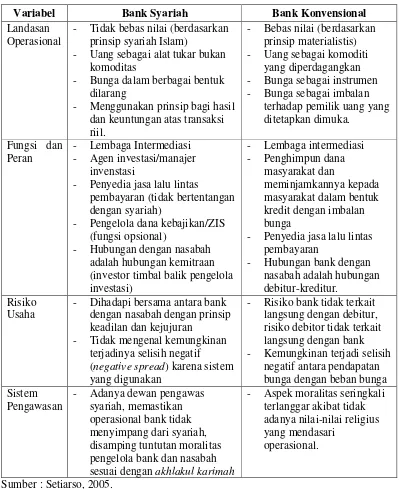

Perbedaan antara bank syariah dengan bank konvensional juga dapat

ditelaah dari aspek landasan operasional, fungsi dan peran, risiko usaha dan

Tabel 1. Perbedaan antara Bank Syariah dengan Bank Konvensional

Variabel Bank Syariah Bank Konvensional

Landasan Operasional

- Tidak bebas nilai (berdasarkan prinsip syariah Islam)

- Uang sebagai alat tukar bukan komoditas

- Bunga dalam berbagai bentuk dilarang

- Menggunakan prinsip bagi hasil dan keuntungan atas transaksi riil.

- Bebas nilai (berdasarkan prinsip materialistis) - Uang sebagai komoditi

yang diperdagangkan - Bunga sebagai instrumen - Bunga sebagai imbalan

terhadap pemilik uang yang

- Penyedia jasa lalu lintas

pembayaran (tidak bertentangan dengan syariah)

- Pengelola dana kebajikan/ZIS (fungsi opsional)

- Hubungan dengan nasabah adalah hubungan kemitraan

- Penyedia jasa lalu lintas pembayaran

- Hubungan bank dengan nasabah adalah hubungan debitur-kreditur.

Risiko Usaha

- Dihadapi bersama antara bank dengan nasabah dengan prinsip keadilan dan kejujuran

- Tidak mengenal kemungkinan terjadinya selisih negatif (negative spread) karena sistem yang digunakan

- Risiko bank tidak terkait langsung dengan debitur, risiko debitor tidak terkait langsung dengan bank - Kemungkinan terjadi selisih

negatif antara pendapatan bunga dengan beban bunga Sistem

Pengawasan

- Adanya dewan pengawas syariah, memastikan

- Aspek moralitas seringkali terlanggar akibat tidak adanya nilai-nilai religius yang mendasari

operasional.

Sumber : Setiarso, 2005.

Tabel 2. Perbedaan sistem bagi hasil dengan sistem bunga

Sistem Bagi Hasil Sistem Bunga

Risiko ditanggung bersama Risiko ditanggung pengusaha. Penentuan besarnya rasio/nisbah

bagi hasil dibuat pada waktu akad dengan berpedoman pada kemungkinan untung rugi.

Penentuan bunga dibuat pada waktu akad dengan asumsi harus selalu untung.

Bagi hasil tergantung pada

keuntungan usaha yang

dijalankan.

Bunga tetap dibayarkan baik nasabah dalam keadaan untung ataupun rugi.

Besarnya angsuran berdasarkan nisbah bagi hasil dan jumlah keuntungan yang diperoleh.

Besarnya angsuran berdasarkan jumlah uang yang dipinjam.

Jaminan : usaha yang dibiayai, dengan kelayakan usaha sebagai pertimbangan pertama.

Jaminan : Kekayaan peminjam dan kelayakan usaha sebagai pertimbangan kedua.

Bagi hasil tergantung pada keuntungan proyek yang dijalankan sekiranya itu tidak mendapatkan keuntungan, maka kerugian akan ditanggung bersama oleh kedua belah pihak.

Pembayaran bunga tetap seperti

yang dijanjikan tanpa

pertimbangan apakah proyek yang dijalankan oleh pihak nasabah untung atau rugi.

Jumlah pembagian laba

meningkat sesuai dengan peningkatan jumlah pendapatan.

Jumlah pembayaran bunga tidak meningkat sekalipun jumlah keuntungan berlipat atau keadaan ekonomi sedang booming.

Jika terjadi kebangkrutan atau kegagalan usaha penarikan pengembalian dana pinjaman

yang mempertimbangkan

penyebab kegagalan (menyalahi kesepakatan atau tidak).

Jika terjadi kebangkrutan atau kegagalan usaha, penarikan pengembalian dana secara hukum tetap dilakukan dan dapat dilakukan penyitaan kekayaan peminjam

Didasari prasangka baik (semua orang yang terlibat adalah jujur).

Didasari atau dimulai dengan kecurigaan

Tidak ada yang meragukan keabsahan bagi hasil.

Eksistensi bunga diragukan (kalau tidak dikecam) oleh semua agama, termasuk Islam.

Sumber : Setiarso, 2005; dan Arifin, 2002.

2. Karakteristik Perbankan Syariah

a. Bank Syariah tidak melaksanakan transaksi pinjam meminjam uang berdasarkan bunga dalam segala bentuk, melainkan dengan sistem bagi hasil dengan nasabahnya.

b. Hubungan antara Bank Syariah dengan nasabahnya tidak berupa hubungan debitur-kreditur, tetapi lebih merupakan hubungan partisipasi dalam menanggung risiko dan menerima hasil dari suatu perjanjian bisnis.

c. Bank Syariah memisahkan kedua jenis pendanaan tersebut agar dapat dibedakan antara hasil yang diperoleh dari dana sendiri dengan hasil yang diperoleh dari dana simpanan yang diterimannya atas dasar prinsip bagi hasil.

d. Bank Syariah tidak memberikan pinjaman dalam bentuk uang tunai, tetapi bekerjasama atas dasar kemitraan seperti Mudharabah, Musyarakah, atas dasar jual beli Murabahah dan atas dasar sewa (Ijarah).

e. Bank Syariah merupakan bank multiguna, karena berperan sebagai bank komersial, bank investasi dan bank pembangunan.

f. Bank Syariah memandang laba bukan merupakan satu-satunya tujuan, karena bank Syariah senantiasa mengupayakan bagaimana memanfaatkan sumber dana yang ada guna membangun kesejahteraan masyarakat.

g. Bank Syariah bekerja di bawah pengawasan Dewan Pengawas Syariah (DPS).

Secara umum, bidang usaha Bank Syariah mempunyai ciri-ciri : a. Tidak membungakan uang.

b. Mekanisme suku bunga digantikan oleh prinsip kerjasama, dimana keuntungan maupun kerugian ditanggung bersama oleh pihak-pihak yang terlibat.

c. Penumpukan harta tidak diperkenankan, dimana kekayaan harus diputarkan untuk berusaha. Terhadap harta yang ditumpuk dikenakan pajak yang akan didistribusikan kepada yang berhak menurut Quran. d. Dilarang melakukan investasi usaha pada jenis usaha yang dilarang oleh

melakukan investasi pada perusahaan yang mempunyai maupun memberikan pinjaman karena terdapat unsur bunga.

e. Jika usaha merugi, baik pihak yang menyediakan dana maupun pihak yang menyediakan tenaga akan sama-sama kehilangan apa yang telah diberikan. Bagi pihak yang menyediakan tenaga, ini berarti kehilangan pekerjaan. Jika untung, maka keuntungan akan dibagi berdasarkan perjanjian yang telah dibuat terlebih dahulu.

f. Ciri-ciri yang terakhir adalah keberadaan badan atau dewan yang berisi pakar-pakar yang bertugas mengawasi kegiatan usaha Bank Syariah dari segi hukum Islam.

3. Prinsip-Prinsip Perbankan Syariah

Menurut UU No. 10 tahun 1998 tentang Perubahan UU No. 7 tahun 1992 mengenai Perbankan, disebutkan bahwa Bank Syariah adalah Bank Umum yang melaksanakan kegiatan usaha berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

Dalam menjalankan aktivitasnya, Bank Syariah menganut prinsip (www.syariahmandiri.co.id, 2005) sebagai berikut :

1. Prinsip Keadilan

Prinsip ini tercermin dari penerapan imbalan atas dasar bagi hasil dan pengambilan margin keuntungan yang disepakati bersama antara Bank dengan Nasabah.

2. Prinsip Kesederajatan

Bank Syariah menempatkan nasabah penyimpan dana, nasabah pengguna dana, maupun Bank pada kedudukan yang sama dan sederajat. Hal ini tercermin dalam hak, kewajiban, risiko dan keuntungan yang berimbang antara nasabah penyimpan dana, nasabah pengguna dana, maupun Bank.

3. Prinsip Ketentraman

Pelaksanaan prinsip-prinsip tersebut di atas merupakan pembeda utama antara bank syariah dengan bank konvensional, sebagaimana ditulis Setiarso (2005) : …the basic difference between Islamic and Western banks is that the former operate on an equity-based system in which a predetermined rate of return is not guaranteed, while in the latter case the system is based on interest financing. This fundamental difference systems from the Sharia’s prohibition of riba (usury or interest) and gharar (uncertainty, risk or speculation).

Konsep riba tersebut sebenarnya telah lama dikenal dan telah mengalami perkembangan makna. Setiarso (2005) mengungkapkan perkembangan pengertian riba tersebut : “The concept of ‘usury’ has a long historical life, throughout most of which it has been understood to refer to the practice of charging financial interest in excess of the principal amount of a loan, although in some instances, and more especially in more recent times, it has been interpreted as interest above the legal or socially acceptable rate.

Pemungutan riba dengan jelas dan tegas telah diharamkan Allah, sebagaimana termaktub dalam Al Qur’an Surah 2: 278-279 :

“Hai orang-orang yang beriman, bertakwalah kepada Allah dan tinggalkanlah sisa riba (yang belum dipungut), jika kamu orang-orang yang beriman. Maka, jika kamu tidak mengerjakan (meninggalkan sisa riba), maka ketahuilah bahwa Allah dan Rasul-Nya akan memerangimu. Dan jika kamu bertobat (dari pengambilan riba) maka bagimu pokok hartamu; kamu tidak menganiaya dan tidak (pula) dianiaya.”

Pelarangan riba ini tentunya terkait dengan keburukan-keburukan praktik riba. Setiarso (2005) mengemukakan setidaknya empat alasan pelarangan riba, yakni :

1. Mengambil keuntungan dari kekayaan orang lain dengan memberikan bunga yang tinggi.

3. Bunga yang dibayarkan lebih tinggi sehingga menyebabkan nilai pinjaman bertambah besar.

4. Yang meminjamkan menjadi lebih kaya sedangkan peminjam menjadi lebih miskin.

4. Jenis-jenis Pembiayaan Syariah

Sejalan dengan perkembangan yang pesat di dunia bisnis dan keuangan

telah mendorong berkembangnya inovasi transaksi-transaksi keuangan

syariah, sehingga Bank perlu mengantisipasi dan mengikuti dinamika tersebut

agar dapat berkembang serta tetap memenuhi prinsip syariah secara istiqomah sesuai dengan fatwa yang berlaku. Berdasarkan Surat edaran Bank Indonesia No. 10/14/DPBS tanggal 17 Maret 2008 disebutkan beberapa jenis-jenis

pembiayaan berdasarkan syariah yang dilaksanakan oleh Bank Syariah pada

umumnya adalah :

a. Pembiayaan Murabahah

Pembiayaan Murabahah adalah pembiayaan akad jual beli antara Bank selaku penyedia barang dengan nasabah yang memesan untuk membeli

barang. Dalam transaksi jual beli tersebut Bank menyebutkan dengan jelas

barang yang akan dibeli termasuk harga perolehan barang (yaitu sebesar harga

pembelian ditambah biaya transportasi, biaya administrasi, pajak, biaya

gudang, dan lain-lain) dan keuntungan (margin) yang akan diambil oleh Bank.

Tujuan pembiayaan ini untuk membiayai kebutuhan investasi maupun modal

kerja nasabah, untuk pengadaan barang baik untuk sektor pertanian,

perdagangan maupun industri, untuk pembelian barang konsumsi, dan untuk

melayani nasabah dalam melakukan impor barang dengan menggunakan

Letter of Credit.

b. Pembiayaan Mudharabah

Pembiayaan Mudharabah adalah pembiayaan yang dilakukan melalui kerjasama usaha antara dua pihak dimana pemilik modal/Bank (shahibul maal)

menyediakan modal 100% sedangkan pihak lainnya menjadi pengelola usaha

c. Pembiayaan Musyarakah

Pembiayaan Musyarakah adalah suatu kesepakatan antara Bank dengan Nasabah untuk membiayai suatu proyek dimana Bank dan Nasabah secara

bersama-sama menyediakan dana dan berpartisipasi dalam kerja. Setelah

proyek selesai, nasabah mengembalikan dana dari pihak Bank berikut bagi

hasil yang telah disepakati baik secara bertahap maupun sekaligus. Tujuan

penggunaan pembiayaan berdasarkan : (1) jenis usaha pesanan, (2) jenis usaha

waralaba, (3) jenis usaha dengan pola kemitraan, (4) penyediaan dana untuk

proyek, (5) jenis usaha joint venture, (6) aktivitas ekspor dan impor. d. Pembiayaan Ijarah

Pembiayaan Ijarah berlaku persyaratan paling kurang sebagai berikut : (1) Bank bertindak sebagai pemilik dan/atau pihak yang mempunyai hak

penguasaan atas obyek sewa baik berupa barang atau jasa, yang menyewakan

obyek sewa dimaksud kepada nasabah sesuai kesepakatan; (2) Barang dalam

transaksi Ijarah adalah barang bergerak atau tidak bergerak yang dapat diambil manfaat sewa; (3) Bank wajib menjelaskan kepada nasabah mengenai

karakteristik produk Pembiayaan atas dasar Ijarah, serta hak dan kewajiban nasabah sebagaimana diatur dalam ketentuan Bank Indonesia mengenai

transparansi informasi produk Bank dan penggunaan data pribadi nasabah.

5. Kebijakan Pengembangan Perbankan Syariah di Indonesia

Beberapa kebijakan pengembangan perbankan syariah di Indonesia

didasarkan pada UU No. 7 tahun 1992 yang disempurnakan dengan UU No.

10 tahun 1998 tentang perbankan dan UU No. 23 tahun 1999 tentang

Bank Indonesia.

Berdasarkan kebijakan-kebijakan tersebut kinerja bank-bank syariah

di Indonesia terus menunjukan perbaikan dan membuat bank-bank besar

seperti Bank Mandiri dan Bank BNI membentuk unit usaha syariahnya

sendiri. Dari sudut pandang pencarian nasabah, pendirian bank syariah oleh

(floating) dan loyalis Islam yang jumlahnya cukup besar di Indonesia (Bank BNI Syariah, 2007) sebagaimana dijelaskan dalam Gambar 3.

Gambar 3 Karakteristik perilaku nasabah perbankan (Karim, 2004)

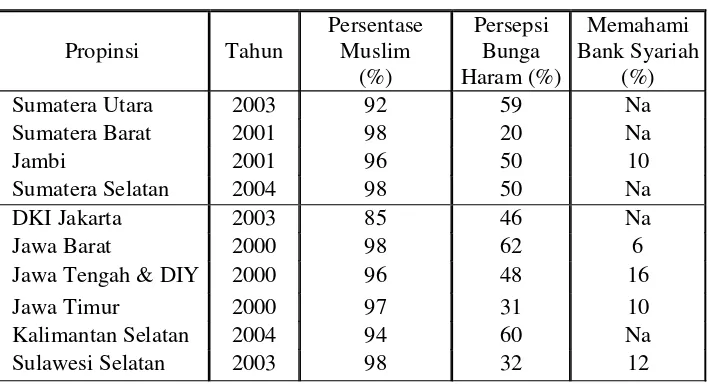

Tabel 3. Survei potensi dan preferensi konsumen terhadap bank syariah Indonesia (BI 2000, 2001, 2002, 2003, 2004)

Propinsi Tahun

Keterangan : Na (Not available)

Latar belakang diperlukannya kebijakan (Policy Background) pengembangan Bank Syariah di Indonesia adalah :

Floating Market

- Cenderung cepat berpindah dari satu bank ke bank lain. - Menggunakan lebih dari satu

a. Memenuhi kebutuhan segmen masyarakat yang membutuhkan khususnya yang menganggap bunga bank sebagai riba, serta mobilisasi dana dan optimalisasi proses saving-investment.

b. Pengembangan perbankan syariah dapat memberikan kemanfaatan baik

secara makro maupun mikro bagi perekonomian nasional : (1) meningkatkan diversifikasi layanan jasa bank dengan berbagai

keunggulan Profit and Loss Sharing (PLS) Financing, (2) mendukung financial stability, antara lain karena bersifat non-speculatif, kewajiban ada underlying transactions dan dilandasi nilai moral dan (3) sarana yang mendukung masuknya dana asing yang mempersyaratkan prinsip syariah. c. Peran yang nyata perbankan syariah dalam perekonomian Indonesia tidak

hanya akan memberikan kontribusi pada kinerja perekonomian dalam bentuk daya tahan, namun juga kemudian memberikan implikasi yang positif pada prilaku baik individu maupun unit usaha (masyarakat) yang aktif dalam perekonomian.

d. Peran ekonomi syariah melalui operasional perbankan syariah dapat memfasilitasi nilai-nilai atau norma Islam menjadi nilai rujukan dalam berprilaku ekonomi.

e. Berdasarkan data yang dungkapkan Setiarso (2005) pada akhir tahun 1997 telah ada 176 institusi keuangan Islam yang tersebar di lebih 45 negara. Sebagai negara muslim terbesar di dunia Indonesia sudah sewajarnya turut menjadi pelopor bahkan panutan dalam pengembangan Industri perbankan syariah.

f. Dari data demografi terdapat lebih dari 1 miliar muslim di dunia yang merepresentasikan 20% dari populasi dunia dan memiliki total kontribusi mendekati 10% pada Gross National Product (GNP) Dunia. Pengembangan bank syariah merupakan salah satu alat bagi dunia Islam untuk mewujudkan kemandirian dalam perekonomiannya.

Beberapa faktor pertimbangan lainnya yang dapat mendukung prospek pengembangan perbankan syariah nasional adalah :

a. Kejelasan visi, misi dan sasaran pengembangan perbankan syariah nasional oleh otoritas perbankan (Bank Indonesia, 2003), termasuk : (1) Komitmen untuk menyempurnakan dan melengkapi regulasi (prudential regulations, good corporate governance, risk management, ketentuan kelembagaan dan lain-lain), (2) Mendukung dan mendorong pengembangan infrastruktur yang dapat mendorong beroperasinya bank syariah secara efisien, antara lain DSN, BAMUI, Asosiasi Lawyer, Lembaga Rating, Syariah External Audit, Lembaga Penjamin Pembiayaan, Special Purporse Company, pasar keuangan dan instrumen pendukung manajemen likuiditas dan (3) Dukungan Bank Indonesia untuk terus memberikan bantuan peningkatan kompetensi dan profesionalisme pengelolaan usaha perbankan syariah melalui pelaksanaan training, seminar dan lain-lain.

b. Perkembangan internasional menunjukan kecenderungan : (1) Semakin banyaknya “international bank,” termasuk yang berbasis di negara Barat yang menjadi pemain industri perbankan syariah. Hal ini akan dapat mendorong profesionalisme dan peningkatan mutu pelayanan,

sehingga dapat meningkatkan citra perbankan syariah dan (2) Lembaga-lembaga internasional mendukung perbankan syariah

internasional seperti International Islamic Financial Market (IIFM), Islamic Financial Service Board (IFSB/semacam BIS untuk Bank Syariah), dan keterlibatan International Monetary Funds (IMF) dalam pengembangan infastruktur Bank Syariah internasional.

5. Sejarah Singkat Pembentukan Sepuluh Cabang Bank Syariah

a. Kantor Cabang Syariah Yogyakarta

Kantor cabang syariah di Kotamadya Yogyakarta didukung, karena keberadaan sebagai ibukota provinsi yang merupakan sentra perdagangan, juga didukung oleh sarana infrastruktur yang lengkap seperti pasar, sarana jalan, perbankan, pelabuhan udara dan kemudahan aksesobilitas transportasi antar daerah lainnya. Oleh karena itu, dari segi perkembangan perekonomian sektoral, Kotamadya Yogyakarta mempunyai prospek yang baik untuk berinvestasi.

Berdasarkan aktivitas perekonomian daerah di kotamadya Yogyakarta per Desember 1998, jumlah pasar yang ada sebanyak 31 buah tersebar di seluruh Kecamatan dengan jumlah pedagang secara keseluruhan sebanyak 12.748 orang. Di antara pasar-pasar tersebut Pasar Beringhardjo, merupakan pasar terbesar dengan jumlah pedagang sebanyak 5.166 orang dan pasar terkecil adalah Pasar Gading dengan pedagang sebanyak 28 orang. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 19.736 orang.

b. Kantor Cabang Syariah Pekalongan

Kantor Cabang Syariah Pekalongan didirikan mulai bulan November 1999. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 16 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah..

Pada tahun 2007, sektor ekonomi yang dominan di Pekalongan adalah sektor Industri Pengolahan dan sektor Perdagangan yang memberikan kontribusi bagi pertumbuhan ekonomi masing-masing sebesar 21,51% dan 20,72%. Kuatnya sektor Industri Pengolahan didukung oleh sub sektor industri pengolahan hasil pertanian dan

c. Kantor Cabang Syariah Semarang

Kantor Cabang Syariah Semarang didirikan mulai bulan Maret 2000. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 16 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah. Pendirian kantor cabang syariah di Semarang karena selain sebagai kotamadya juga merupakan ibukota Provinsi Jawa Tengah.

Sektor-sektor ekonomi yang memberikan kontribusi besar dalam perekonomian Semarang adalah sektor perdagangan (32,72%), sektor industri pengolahan (29,90%) dan jasa-jasa (11,89%). Salah satu pangsa pasar Kantor Cabang Syariah Semarang adalah pertumbuhan pengusaha UKM di kota Semarang, yaitu sampai tahun 1998 terdapat 20.863 pengusaha yang tersebar di 61 pasar di kota Semarang. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 22.950 orang.

d. Kantor Cabang Syariah Malang

Kantor Cabang Syariah Malang didirikan mulai bulan November 1999. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 16 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah. Pilihan daerah kotamadya Malang sebagai salah satu daerah yang akan didirikan Kantor Cabang Syariah adalah pilihan yang tepat, di samping potensi ekonomi/bisnis daerah yang cukup prospektif, didukung jumlah penduduk muslim yang besar dan adanya keinginan masyarakat untuk didirikannya bank syariah di Malang.

e. Kantor Cabang Syariah Banjarmasin

Kantor Cabang Syariah Banjarmasin didirikan mulai bulan Februari 2000. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 18 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah.

Sektor-sektor ekonomi yang memberikan kontribusi besar dalam perekonomian Bandung adalah sektor perdagangan (50,72%), sektor industri pengolahan (30,28%) dan jasa-jasa (19%). Salah satu pangsa pasar Kantor Cabang Syariah Banjarmasin adalah pertumbuhan pengusaha UKM di kota Banjarmasin, yaitu sampai tahun 1998 terdapat 40.123 pengusaha yang tersebar di 61 pasar di kota Banjarmasin. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 44.135 orang.

f. Kantor Cabang Syariah Jakarta Timur

Kantor Cabang Syariah Jakata Timur didirikan mulai bulan Desember 1999. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 18 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah. Pembentukan Kantor cabang syariah di Wilayah Jakarta Timur didukung karena keberadaan Pasar Jatinegara dan banyak dibangunnya lokasi peumahan Oleh karena itu dari segi perkembangan sentra perdagangan yang pesat, maka Syariah Jakarta Timur berpotensi untuk didirikan.

Berdasarkan aktivitas perekonomian daerah di Jakarta Timur pada tahun 2007, jumlah pasar tradisional yang ada sebanyak 40 buah dengan jumlah pedagang secara keseluruhan sebanyak 41.348 orang. Di antara pasar-pasar tersebut Pasar Jatinegara dan Pasar Gembrong merupakan pasar terbesar di wilayah Jakarta Timur.

g. Kantor Cabang Syariah Jakarta Selatan

bidang perbankan yang berlandaskan prinsip syariah. Pembentukan Kantor cabang syariah di Wilayah Jakarta Selatan didukung karena keberadaan Pasar Blok M, Pasar Blok A dan ruko perkantoran yang mendorong didrikannya Kantor Cabang Bank Syariah ABC di Jakarta Selatan.

Berdasarkan aktivitas perekonomian daerah di Jakarta Timur tahun 2007, jumlah pasar tradisional yang ada sebanyak 38 buah dengan jumlah pedagang secara keseluruhan sebanyak 38.931 orang. Selain itu pusat perkantoran juga dekat dengan lokasi kantor seperti Mayestik, Pondok Indah dan Radio Dalam.

h. Kantor Cabang Syariah Bandung

Kantor Cabang Syariah Bandung didirikan mulai bulan Februari 2000. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 16 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah.

Sektor-sektor ekonomi yang memberikan kontribusi besar dalam perekonomian Bandung adalah sektor perdagangan (35,72%), sektor industri pengolahan (34,28%) dan jasa-jasa (30%). Salah satu pangsa pasar Kantor Cabang Syariah Bandung adalah pertumbuhan pengusaha UKM di kota Bandung, yaitu sampai tahun 1998 terdapat 40.123 pengusaha yang tersebar di 61 pasar di kota Bandung. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 49.333 orang.

i. Kantor Cabang Syariah Padang

Sektor-sektor ekonomi yang memberikan kontribusi besar dalam perekonomian Bandung adalah sektor perdagangan (40,72%), sektor industri pengolahan (35,28%) dan jasa-jasa (25%). Salah satu pangsa pasar Kantor Cabang Syariah Padang adalah pertumbuhan pengusaha UKM di kota Padang yaitu, sampai tahun 1999 terdapat 34.123 pengusaha yang tersebar di 61 pasar di kota Padang. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 39.137 orang.

j. Kantor Cabang Syariah Makassar

Kantor Cabang Syariah Padang didirikan mulai bulan Aprl 2000. Sebagai tahap awal pembentukan kantor cabang ini diperlukan 17 orang personil yang memiliki kemampuan teknis di bidang perbankan yang berlandaskan prinsip syariah. Pendirian kantor cabang syariah di Makassar, karena merupakan kota terbesar dan terpadat di Pulau Sulawesi.

Sektor-sektor ekonomi yang memberikan kontribusi besar dalam perekonomian Makassar adalah sektor perdagangan (45,72%), sektor industri pengolahan (34,28%) dan jasa-jasa (20%). Salah satu pangsa pasar Kantor Cabang Syariah Makassar adalah pertumbuhan pengusaha UKM di kota Makassar, yaitu sampai tahun 1999 terdapat 37.445 pengusaha yang tersebar di 61 pasar di kota Makassar. Sedangkan pada tahun 2007 jumlah pedagang yang bergerak pada sektor UKM telah mencapai sebanyak 41.961 orang.

C. Usaha Kecil dan Menengah

Eksistensi dan peran UKM yang pada tahun 2006 mencapai 48,93 juta unit usaha, dan merupakan 99,9% dari pelaku usaha nasional, dalam tata perekonomian nasional sudah tidak diragukan lagi, dengan melihat kontribusinya dalam penyerapan tenaga kerja, pembentukan Produk Domestik

Bruto (PDB) Nasional, nilai ekspor nasional, dan investasi nasional (Biro Pusat Statistik, 2007).

Bentuk organisasi internal UKM (mendekati organisasi lini), yaitu manajer umum (pemilik) merangkap jabatan pengawas, dan bagian lain (produksi, penjualan dan pemasaran serta pembelian) diserahkan pada orang tertentu di lingkungan keluarga atau pegawai yang dipercayai, sehingga terlihat one man show. Untuk itu diperlukan peningkatan kemampuan personil (komunikasi, kerja kelompok, inovasi dan leadership) dan kemampuan manajerial (kepemimpinan dan penerapan manajemen fungsional), serta gaya kerja, baik secara mutlak (necessary condition) maupun tambahan (sufficient condition) dalam mencapai kompetivitas secara spesifik maupun global (Hubeis, 2004a).

Menurut Hubeis (2004 a) kelebihan dan kekurangan UKM, yaitu :

a. Kelebihan UKM adalah : (1) mampu meningkatkan ekonomi kerakyatan, industri padat karya, berorientasi ekspor dan substitusi impor, (2) aman bagi perbankan dalam memberi kredit : tingkat kepatuhan mengembalikan

tinggi, (3) bergerak di bidang usaha yang cepat menghasilkan, (4) jaringannya mampu memperpendek rantai distribusi : memberi insentif

kepada konsumen.

b. Kekurangan UKM adalah : (1) lemah dalam kewirausahaan dan manajerial, (2) keterbatasan keuangan, (3) ketidakmampuan aspek pasar, (4) keterbatasan pengetahuan produksi dan teknologi, (5) ketidakmampuan informasi dan (5) tidak didukung kebijakan dan regulasi memadai

transformasi) tersegmentasi maupun terbuka sebagai faktor penunjang daya saing, (Hubeis, 2004b).

Menurut Hubeis (2004a) pembinaan dan pengembangan Usaha Kecil telah dilakukan dalam bentuk: (1) penyuluhan, pelatihan (klasikal dan non klasikal), (2) pengembangan kawasan industri (LIK, PIK, SUIK), (3) temu usaha, (4) bimbingan, (5) kemitraan dalam berbagai pola (inti-plasma, sub kontrak, vendor, waralaba, keagenan, bapak-anak angkat, pembinaan oleh

BUMN, kontak bisnis, kerjasama bisnis dan keterkaitan bisnis) dan (6) konsultasi dan evaluasi untuk menangani permasalahan mendasar seperti

lemahnya SDM, kurangnya akses pemasaran, kurangnya akses permodalan, kurangnya akses teknologi dan lemahnya kelembagaan.

1. Pengertian Pembelanjaan Perusahaan

Untuk dapat menjalankan usaha setiap perusahaan membutuhkan dana. Dana diperoleh dari pemilik perusahaan maupun dari utang. Dana yang diterima oleh perusahaan digunakan untuk membeli aktiva tetap untuk memproduksi barang dan jasa, membeli bahan-bahan untuk kepentingan produksi dan penjualan, untuk piutang dagang, untuk mengadakan persediaan kas dan membeli surat berharga yang sering disebut efek atau sekuritas baik untuk kepentingan transaksi maupun untuk menjaga likuiditas perusahaan.

Sehingga pengertian Pembelanjaan Perusahaan atau manajemen perusahaan yang dikemukakan oleh Riyanto (2005) adalah : “ Keseluruhan aktivitas yang bersangkutan dengan usaha untuk mendapatkan dana dan menggunakan atau mengalokasikan dana tersebut “.

Dengan pengertian pembelanjaan perusahaan di atas, maka ditarik kesimpulan bahwa fungsi-fungsi pembelanjaan tersebut meliputi :

a. Fungsi penggunaan dana atau pengalokasian dana

dana meliputi perencanaan dan pengendalian penggunaan aktiva baik dalam aktiva lancar maupun aktiva tetap.

b. Fungsi pemenuhan kebutuhan dana atau fungsi pendanaan

Fungsi pendanaan harus dilakukan secara efisien dan pada prinsipnya pemenuhan kebutuhan dana suatu perusahaan dapat disediakan dari sumber internal perusahaan, yaitu sumber dana yang dibentuk atau dihasilkan sendiri di dalam perusahaan, misalnya dana yang berasal dari keuntungan yang tidak dibagikan atau keuntungan yang ditahan di dalam perusahaan. Di samping itu perusahaan dapat menyediakan sumber dana eksternal meliputi sumber dana yang berasal dari tambahan penyertaan

modal dari pemilik atau emisi saham baru, penjualan obligasi, kredit dari bank.

2. Konsep Strategi

Strategi secara umum dapat diartikan sebagai cara untuk mencapai tujuan yang telah ditetapkan sebelumnya. Menurut Mintzberg (1998), pengertian strategi dapat didefinisikan menjadi lima pengertian yaitu plan, ploy, pattern, position dan perspective. Ia berpendapat bahwa di samping merupakan panduan tindakan menuju masa depan, maka strategi juga merupakan suatu pola atas langkah-langkah yang dilakukan di masa lalu. Selain itu strategi merupakan alat menciptakan suatu posisi dalam konteks lingkungannya (strategy is positioning), dan untuk memperoleh dan mempertahankan posisi tersebut, perusahaan memerlukan perilaku kolektif yang fundamental dalam melakukan segala sesuatu (strategy is perspective).

Menurut Pearce dan Robinson (1994), manajemen strategi merupakan sekumpulan keputusan-keputusan dan tindakan-tindakan yang berakhir pada formulasi dan implementasi dari rencana yang didesain untuk mencapai tujuan suatu perusahaan.