BAB II

KAJIAN PUSTAKA, KERANGKA PEMIKIRAN DAN HIPOTESIS

2.1 Kajian Pustaka 2.1.1 Bank

2.1.1.1 Pengertian Bank

Bank merupakan salah satu bentuk perusahaan yang bergerak di bidang jasa keuangan. Istilah Bank itu sendiri berasal dari dari bahasa Italia, yaitu banca berarti tempat penukaran uang (www.wikipedia.org).

Pengertian Bank berdasarkan Undang-Undang RI Pasal 1 Ayat (2) UU No. 10 Tahun 1998 Tentang Perubahan UU No. 7 Tahun 1992 Tentang Perbankan, menyatakan bahwa:

Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit atau pinjaman dan bentuk-bentuk lain dalam rangka meningkatkan taraf hidup rakyat banyak

Di sisi lain, Lukman Dendawijaya (2009:14) menyatakan bahwa:

Bank adalah suatu badan usaha yang tugas utamanya sebagai lembaga perantara keuangan (financial intermediaries), yang menyalurkan dana dari pihak yang berkelebihan dana (idle fund surplus unit) kepada pihak yang membutuhkan dana atau kekurangan dana (deficit unit) pada waktu yang ditentukan.

Dari beberapa pengertian bank yang telah disebutkan di atas, maka dapat disimpulkan bahwa bank merupakan suatu badan usaha dalam bidang jasa keuangan atau pembayaran yang memiliki peranan penting dalam lalu lintas pembayaran untuk menunjang kegiatan-kegiatan, khususnya kegiatan dalam bidang ekonomi dalam rangka meningkatkan kesejahteraan rakyat.

2.1.1.2 Jenis-jenis Bank

Menurut Kasmir (2008:18-25), jenis-jenis bank dapat ditinjau dari beberapa segi, antara lain:

1. Ditinjau dari segi fungsinya a. Bank Umum

Pengertian Bank umum berdasarkan Pasal 1 Ayat (3) UU No. 10 Tahun 1998 menyatakan bahwa bank umum adalah bank yang melaksanakan kegiatan usaha secara konvensional dan/atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

b. Bank Perkreditan Rakyat (BPR)

Bank Perkreditan Rakyat (BPR) adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran.

2. Ditinjau dari segi kepemilikannya

Jenis bank ditinjau dari segi kepemilikannya adalah bahwa jenis-jenis bank dapat dibedakan berdasarkan subyek yang memiliki bank tersebut; baik dalam bentuk lembaga, individu, atau dalam bentuk lainnya. Adapun untuk mengetahui status kepemilikan suatu bank tersebut dapat diketahui dengan melihat akte pendirian yang berlandaskan hukum dan atau penguasaan saham yang dimiliki. Jenis bank berdasarkan kepemilikannya adalah sebagai berikut:

a. Bank milik pemerintah

Bank pemerintah merupakan bank yang akte pendiriannya dimiliki oleh pemerintah dan modal yang digunakan untuk kegiatan bank tersebut dari pemerintah sehingga seluruh keuntungan bank ini dimiliki oleh pemerintah.

b. Bank milik swasta nasional

Bank swasta nasional merupakan bank yang dimiliki oleh pihak swasta dalam negeri yang dapat ditinjau dari kepemilikan saham, baik seluruh maupun sebagian besar dari saham yang dimiliki bank dan keuntungannya pun merupakan pendapatan dari swasta pula.

c. Bank milik koperasi

Yaitu bank yang kepemilikan saham-sahamnya dimiliki oleh perusahaan yang berbadan hukum koperasi.

d. Bank milik Asing

Bank jenis ini merupakan bagian dari bank asing yang mendirikan cabang di suatu negara yang dimiliki oleh pihak swasta asing atau pemerintah luar negeri.

e. Bank milik campuran

Merupakan Bank yang dimiliki oleh pihak asing dan pihak swasta nasional dalam negeri yang secara mayoritas kepemilikan sahamnya dimiliki oleh warga negara dalam negeri.

3. Ditinjau dari segi status

Jenis-jenis bank ditinjau dari segi status bank adalah sebagai berikut: a. Bank devisa

Bank devisa adalah bank yang dapat melakukan transaksi-transaksi pembayaran internasional dari dan atau ke luar negeri. b. Bank non devisa

Bank yang tidak atau belum memiliki perizinan untuk memberikan pelayanan transaksi-transaksi sebagaimana yang ada dalam bank devisa.

4. Ditinjau dari segi cara menentukan harga a. Bank Konvensional

Yaitu bank yang dalam menentukan harga jualnya atau mencari keuntungannya menggunakan sistem bunga.

b. Bank Syariah

Bank berdasarkan prinsip syariah adalah aturan perjanjian berdasarkan hukum Islam antara bank dengan pihak lain untuk menyimpan dan atau pembiayaan usaha atau kegiatan perbankan lainnya.

2.1.2 Bank Syariah

2.1.2.1 Pengertian Bank Syariah

Pengertian Bank Syariah menurut Dahlan Siamat (2004:183) adalah “bank yang dalam menjalankan usahanya berdasarkan prinsip-prinsip hukum atau syariah Islam dengan mengacu pada kitab suci Al-Quran dan Al-Hadits”.

Sedangkan menurut Ikatan Akuntansi Indonesia (2004:1) merumuskan bank syariah sebagai berikut:

Bank syariah adalah bank yang berasaskan pada asas kemitraan, keadilan, transparansi dan universal serta melakukan kegiatan perbankan syariah dengan prinsip syariah. Kegiatan bank syariah merupakan implementasi dari prinsip ekonomi islam dengan karakteristik antara lain sebagai berikut:

a) Pelarangan riba dalam berbagai bentuknya

b) Tidak mengenal konsep nilai waktu dari uang (time value of money)

c) Konsep uang sebagai alat tukar bukan sebagai komoditas

d) Tidak diperkenankan melakukan kegiatan yang bersifat spekulatif e) Tidak diperkenankan menggunakan dua harga dalam satu barang f) Tidak diperkenankan dua transaksi dalam satu akad

Berdasarkan pengertian-pengertian bank syariah di atas maka dapat disimpulkan bahwa bank syariah adalah suatu badan usaha perbankan yang memiliki peranan penting dalam lalu lintas pembayaran untuk menunjang kegiatan-kegiatan, khususnya dalam bidang ekonomi yang berlandaskan pada prinsip syariah islam yang mengacu pada sumber hukum Quran dan Al-Hadits.

2.1.2.2 Perbedaan Bank Syariah dan Bank Konvensional

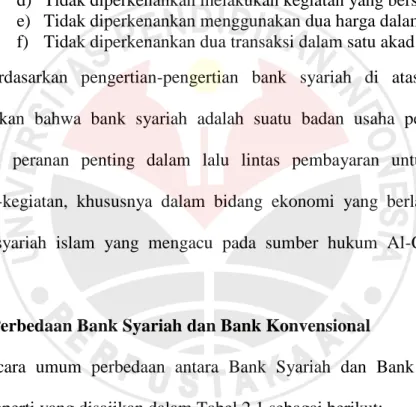

Secara umum perbedaan antara Bank Syariah dan Bank Konvensional adalah seperti yang disajikan dalam Tabel 2.1 sebagai berikut:

Tabel 2.1 Perbedaan Bank Syariah dan Bank Konvensional

Bank Syariah Bank Konvensional

Berlandaskan pada nilai-nilai dan hukum Islam yaitu Al-Quran dan Al-Hadits

Berdasarkan prinsip bagi hasil, jual beli atau sewa

Berdasarkan ketentuan dan prinsip ekonomi dan bisnis pada umumnya serta legalitas peraturan undang-undang yang telah disahkan sesuai dengan

Melakukan investasi yang halal saja

Profit dan falah oriented

Hubungan dengan nasabah dalam bentuk kemitraan.

Penghimpunan dan penyaluran dana harus sesuai dengan fatwa Dewan Pengawas Syariah

Badan Penyelesai sengketa dilakukan oleh Badan Arbitrase Muamalah Indonesia (BAMUI)

Memiliki stuktur pengawas khusus, yaitu Dewan Pengawas Syariah (DPS) dan Dewan Syariah Nasional (DSN)

hukum dan kepentingan publik yang berlaku.

Memakai perangkat bunga

Investasi yang halal dan haram

Profit oriented

Hubungan dengan nasabah dalam bentuk debitur dan kreditur

Tidak terdapat dewan sejenis

dalam penerapan

penghimpunan dan penyaluran dana

Badan penyelesai sengketa dilakukan oleh peradilan negeri

Tidak memiliki pengawas khusus dan hanya sebatas Dewan Komisaris

Sumber : Muhammad Syafi‟i Antonio (2001:29-34)

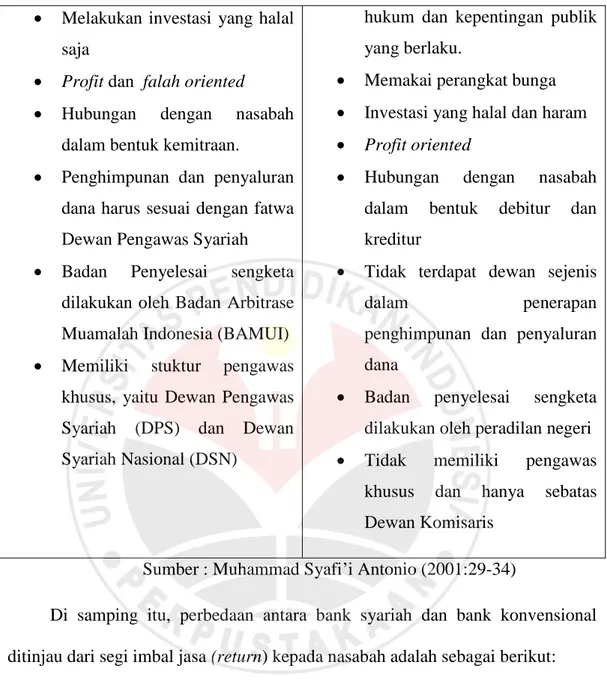

Di samping itu, perbedaan antara bank syariah dan bank konvensional ditinjau dari segi imbal jasa (return) kepada nasabah adalah sebagai berikut:

Tabel 2.2 Perbedaan Bank Syariah dan Bank Konvensional Dalam Imbal Jasa (return) Kepada Nasabah

Bagi Hasil (Syariah) Bunga (Konvensional) Penentuan bagi hasil dibuat pada

waktu akad dengan berpedoman pada kemungkinan untung rugi.

Besarnya keuntungan bagi hasil berdasarkan pada jumlah

Penentuan bunga dibuat pada waktu akad tanpa pedoman untung rugi.

Besarnya persentase tergantung pada jumlah uang yang

keuntungan yang diperoleh.

Bagi hasil tergantung pada keuntungan proyek yang dijalankan, sekiranya tidak mendapat keuntungan maka kerugian akan ditanggung bersama sesuai dengan peningkatan jumlah pendapatan.

Jumlah pembagian laba meningkat sesuai dengan peningkatan jumlah pendapatan.

Tidak ada yang meragukan keabsahan keuntungan bagi hasil.

dipinjamkan.

Pembayaran bunga tetap seperti yang dijanjikan tanpa pertimbangan apakah proyek yang dijalankan oleh pihak nasabah untung atau rugi.

Jumlah pembayaran bunga tidak meningkat sekalipun jumlah keuntungan berlipat atau keadaan ekonomi sedang booming.

Eksistensi bunga diragukan (kalau tidak dikecam) oleh semua agama termasuk Islam

Sumber: Muhammad Syafi‟i Antonio (2001:61)

Selain perbedaan yang ditinjau dari segi imbal jasa (return) yang diberikan, perbedaan bank syariah dan bank konvensional juga dapat dibedakan dari segi ketentuan-ketentuan yang diterapkan dalam memberikan pembiayaan kepada nasabahnya, perbedaan tersebut adalah seperti yang disajikan dalam Tabel 2.3 sebagai berikut:

Tabel 2.3 Perbedaan Bank Syariah dan Bank Konvensional Dalam Pemberian Pembiayaan Kepada Nasabah

Pokok Perbedaan Bank Syariah Bank Konvensional

Dasar perjanjian penentuan imbalan Perjanjian imbalan berdasarkan keuntungan/kerugian Perjanjian pengenaan bunga berdasarkan asumsi untung terus

Dasar perhitungan bunga/imbalan Kewajiban pembayaran bunga/imbalan Persyaratan jaminan Objek pembiayaan Pandangan prinsip syariah terhadap sistem pengenalan imbalan

Besarnya nisbah bagi hasil didasarkan atas jumlah keuntungan yang diperoleh nasabah Pembayaran imbalan dilakukan bila nasabah memperoleh keuntungan dan bila rugi, maka jumlah risiko/kerugian

ditanggung oleh kedua belah pihak

Besarnya imbalan berubah sesuai dengan besar kecilnya keuntungan yang didapatkan nasabah

Persyaratan jaminan

tidak mutlak

diperlukan

Jenis usaha yang dibiayai harus sesuai dengan ketentuan syariah

Pembayaran imbalan berdasarkan bagi hasil sifatnya halal

Berdasarkan

persentase dari total

dana yang

dipinjamkan kepada nasabah

Pembayaran bunga tetap harus dibayar, meskipun usaha nasabah mengalami kerugian

Besarnya pembayaran bunga oleh nasabah jumlahnya tetap meskipun keuntungan nasabah lebih besar dari jumlah yang diperkirakan

Memerlukan

penyerahan jaminan berupa barang/harta nasabah

Jenis usaha yang dibiayai tidak dibedakan sepanjang memenuhi persyaratan Sistem pengenaan bunga dianggap haram

Dari uraian perbedaan antara bank syariah dan bank konvensional di atas, maka dapat disimpulkan bahwa sistem yang digunakan antara bank syariah dan bank konvensional adalah berbeda.

2.1.2.3 Fungsi dan Peran Bank Syariah

Fungsi bank syariah secara garis besar tidak berbeda dengan bank konvensional, yaitu sebagai lembaga intermediasi (intermediary institution) yang menghimpun dana dari masyarakat dan menyalurkan kembali dana-dana tersebut kepada masyarakat yang membutuhkannya dalam bentuk fasilitas pembiayaan.

Fungsi dan peranan bank syariah di antaranya tercantum dalam pembukaan standar akuntansi yang dikeluarkan oleh AAOIFI (Acocounting and Auditing Organization for Islamic Financial Institution) adalah sebagai berikut:

a. Manajer investasi, yaitu Bank Syariah dapat mengelola investasi dana nasabah

b. Investor, Bank Syariah dapat menginvestasikan dana yang dimilikinya maupun dana nasabah yang dipercayakan kepadanya

c. Penyediaan jasa keuangan dan lalu lintas pembayaran

d. Pelaksanaan kegiatan sosial, contohnya kewajiban mengeluarkan dan mengelola (menghimpun, mengadministrasikan, mendistribusikan) zakat serta dana sosial lainnya.

Sedangkan menurut Muhammad (2005:15) dikemukakan peranan bank syariah secara umum, diantaranya sebagai berikut:

1. Memurnikan operasional perbankan syariah sehingga dapat lebih meningkatkan kepercayaan masyarakat.

2. Meningkatkan kesadaran syariah umat Islam sehingga dapat memperluas segmen dan pangsa pasar perbankan syariah.

3. Menjalin kerjasama dengan para ulama karena bagaimanapun peran ulama khususnya di Indonesia sangat dominan bagi kehidupan umat Islam.

2.1.2.4 Tujuan Bank Syariah

Selain memiliki karakteristik tersendiri, bank syariah juga memiliki tujuan, tujuan tersebut berlandaskan pada Al-Quran dan Hadits. Adapun tujuan bank syariah tersebut adalah sebagai berikut:

1. Bank syariah mengarahkan kegiatan ekonomi, agar terhindar dari praktek-praktek riba atau jenis-jenis usaha gharar (tipuan) dan jenis usaha tersebut selain dilarang dalam syariat Islam, juga telah menimbulkan dampak negatif terhadap ekonomi rakyat.

2. Keberadaan bank syariah memiliki tujuan untuk meningkatkan kualitas hidup umat dengan jalan membuka peluang berusaha yang lebih besar terutama kelompok miskin yang diarahkan kepada kegiatan usaha produktif menuju tercipatanya kemandirian usaha.

3. Bank syariah memiliki tujuan untuk menanggulangi masalah kemiskinan yang pada umumnya merupakan program dari negara yang sedang berkembang. Upaya bank syariah dalam mengentaskan kemiskinan ini

berupa pembinaan konsumen, program pengembangan modal kerja dan program pengembangan usaha bersama.

4. Bank syariah seperti bank konvensional turut serta dalam menjaga stabilitas ekonomi moneter. Dengan adanya aktivitas bank syariah akan mampu menghindari persaingan yang tidak sehat antara lembaga keuangan.

5. Bank syariah memiliki tujuan untuk mengurangi ketergantungan umat Islam terhadap bank non syariah.

2.1.2.5 Karakteristik Dasar Bank Syariah

Kegiatan bank syariah merupakan implementasi dari prinsip ekonomi Islam dengan karakteristik sebagaimana menurut Wiyono (2005:75) adalah sebagai berikut:

a. Pelarangan riba dalam berbagai bentuknya

b. Tidak mengenal konsep nilai waktu dari uang (time value of money) c. Konsep uang sebagai alat tukar bukan sebagai komoditas

d. Tidak diperkenankan melakukan kegiatan yang bersifat spekulatif e. Tidak diperkenankan menggunakan dua harga untuk satu barang f. Tidak diperkenankan dua transaksi dalam satu akad

Pada dasarnya sistem bagi hasil (profit loss sharing) yang digunakan oleh bank syariah itu merupakan karakteristik umum yang dimiliki oleh bank syariah. Sedangkan menurut Direktorat Perbankan Syariah BI menguraikan ada tujuh karakteristik utama yang menjadi prinsip sistem perbankan syariah di Indonesia dan menjadi landasan pertimbangan bagi calon nasabah serta landasan

kepercayaan bagi nasabah yang telah loyal. Tujuh karakteristik perbankan syariah tersebut adalah sebagai berikut:

1. Universal

Yaitu bahwa bank syariah berlaku untuk setiap orang tanpa memandang perbedaan kemampuan ekonomi maupun perbedaan agama.

2. Adil

Yaitu memberikan sesuatu hanya kepada yang berhak serta melakukan sesuatu sesuai dengan posisinya dan melarang adanya unsur maysir (unsur spekulasi atau untung-untungan), gharar (ketidakjelasan), haram, dan riba.

3. Transparan.

Artinya, dalam kegiatannya bank syariah sangat terbuka bagi seluruh lapisan masyarakat.

4. Seimbang

Yaitu mengembangkan sektor keuangan melalui aktivitas perbankan syariah yang mencangkup pengembangan sektor riil dan UMKM (Usaha Mikro, Kecil, dan Menengah)

5. Kemaslahatan

Artinya, keberadaan bank syariah akan bermanfaat dan membawa kebaikan bagi seluruh aspek kehidupan.

6. Variatif

Artinya, produk-produk bank syariah cukup bervariasi mulai dari tabungan haji dan umrah, tabungan umum, giro, deposito, pembiayaan

yang berbasis bagi hasil, jual beli dan sewa, sampai kepada produk jasa kustodian, jasa transfer, dan jasa pembayaran (debet card, syariah charge)

7. Fasilitas

Penerimaan dan penyaluran zakat, infak, sedekah, wakaf, dana kebajikan (qard), memiliki fasilitas ATM, mobile banking, internet banking dan interkoneksi antarbank syariah.

2.1.2.6 Prinsip Dasar Bank Syariah

Pengertian prinsip syariah berdasarkan UU No. 7 Tahun 1992 Tentang Perbankan, dinyatakan bahwa “prinsip syariah adalah aturan yang berdasarkan hukum Islam antara pihak lain dengan pihak bank untuk penyimpanan dana dan/ atau pembiayaan usaha atau kegiatan lainnya yang dinyatakan sesuai dengan syariah”.

Di sisi lain, berdasarkan Undang-Undang Perbankan Syariah Pasal 2 UU No 21 Tahun 2008 dinyatakan bahwa “perbankan syariah dalam melakukan kegiatan usahanya berasaskan pada prinsip syariah, demokrasi ekonomi dan kehati-hatian”. Prinsip yang dimaksud adalah sesuai dengan penjelasan pasal 2 undang- undang ini, yaitu kegiatan usaha yang berasaskan prinsip syariah, antara lain adalah kegiatan usaha yang tidak mengandung unsur:

a. Riba, yaitu penambahan pendapatan secara tidak sah (batil) antara lain dalam transaksi pertukaran barang sejenis yang tidak sama kualitas, kuantitas, dan waktu penyerahan (fadhl), atau dalam transaksi pinjam-meminjam yang mempersyaratkan nasabah penerima fasilitas

mengembalikan dana yang diterima melebihi pokok pinjaman karena berjalannya waktu (nasi’ah).

b. Maisir, yaitu transaksi yang digantungkan kepada suatu keadaan yang tidak bersifat untung-untungan atau spekulasi.

c. Gharar, yaitu transaksi yang objeknya tidak jelas, tidak memiliki, tidak diketahui keberadaanya, atau tidak dapat diserahkan pada saat transaksi dilakukan kecuali diatur lain dalam syariah.

d. Haram, yaitu transaksi yang objeknya dilarang dalam syariah atau

e. Zalim, yaitu transaksi yang menimbulkan ketidakadilan bagi pihak lainnya.

2.1.3 Pembiayaan

2.1.3.1 Pengertian Pembiayaan

Menurut Veithzal Rivai dan A.P Veithzal (2008:4) mengemukakan bahwa: Pembiayaan adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu dan berdasarkan persetujuan dan kesepakatan pinjam-meminjam antara lembaga keuangan dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan imbalan atau bagi hasil.

Sedangkan menurut Karim dalam Antonio (2001:160) mengemukakan bahwa “pembiayaan merupakan salah satu tugas pokok bank, yaitu pemberian fasilitas penyediaan dana untuk memenuhi kebutuhan pihak-pihak yang merupakan defisit unit”. Di sisi lain, berdasarkan UU No. 10 Tahun 1998 Pasal 1 Ayat (12) menyatakan bahwa:

Pembiayaan berdasarkan prinsip syariah adalah penyediaan uang atau tagihan yang dipersamakan dengan itu berdasarkan persetujuan atau kesepakatan antara bank dengan pihak lain yang mewajibkan pihak yang

dibiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu tertentu dengan imbalan atau bagi hasil.

Dari beberapa definisi tentang pembiayaan di atas, maka dapat disimpulkan bahwa pembiayaan adalah suatu tugas pokok bank, khususnya bank syariah; yaitu menyediakan uang atau alat pembayaran lainnya dalam bentuk tagihan yang diberikan kepada peminjam dan wajib melunasi utangnya setelah jangka waktu tertentu dengan berdasarkan pada sistem bagi hasil.

2.1.3.2 Unsur-unsur Pembiayaan

Menurut Veithzal Rivai dan A.P Veithzal (2008:4-5) mengemukakan bahwa unsur-unsur yang ada dalam pembiayaan adalah sebagai berikut:

1. Adanya dua pihak, yaitu pemberi pembiayaan (shahibul mal) dan penerima pembiayaan (mudharib). Hubungan pembiayaan dan penerima pembiayaan merupakan kerja sama yang saling menguntungkan atau saling tolong menolong.

2. Adanya unsur kepercayaan shahibul mal kepada mudharib yang didasarkan atas prestasi dan potensi mudharib.

3. Adanya persetujuan berupa kesepakatan antara pihak shahibul mal dengan pihak lainnya yang berjanji membayar dari mudharib kepada shahibul mal. Janji membayar tersebut janji lisan, tertulis (akad pembiayaan) atau berupa instrumen (credit instrument)

4. Adanya penyerahan barang, jasa atau uang dari shahibul mal kepada mudharib

5. Adanya unsur waktu (time element). Unsur waktu merupakan unsur esensial pembiayaan. Pembiayaan terjadi karena unsur waktu, baik dilihat dari

shahibul mal maupun dilihat dari mudharib. Misalnya, pemilik uang memberikan pembiayaan sekarang untuk konsumsi lebih besar di masa yang akan datang sedangkan produsen memerlukan pembiayaan karena ada jarak waktu antara produksi dan konsumsi.

6. Adanya unsur resiko (degree of risk) baik di pihak shahibul mal maupun pihak mudharib. Resiko di pihak shahibul mal adalah resiko gagal bayar (risk of default), baik karena kegagalan usaha (pinjaman komersial) atau ketidakmampuan bayar (pinjaman konsumen) atau karena ketidaksediaan membayar. Resiko di pihak mudharib adalah kecurangan dari pihak pembiayaan, antara lain berupa shahibul mal yang bermaksud untuk mencaplok perusahaan yang diberi pembiayaan atau tanah yang dijaminkan.

2.1.3.4 Jenis-jenis Pembiayaan

Pembiayaan merupakan salah satu bentuk penyaluran dana dalam perbankan syariah.

Menurut Karim (2004:87), mengemukakan bahwa:

Secara garis besar produk pembiayaan syariah terbagi ke dalam empat kategori yang dibedakan berdasarkan tujuan penggunaanya, yaitu pembiayaan dengan prinsip jual beli, sewa, bagi hasil dan pembiayaan dengan akad pelengkap.

Adapun jenis-jenis pembiayaan tersebut adalah sebagai berikut:

1. Prinsip Jual Beli

Prinsip jual-beli dilaksanakan sehubungan dengan adanya perpindahan kepemilikan barang atau benda (transfer of property). Tingkat keuntungan bank ditentukan di awal dan menjadi bagian harga atas barang yang dijual.

Transaksi jual-beli dapat dibedakan berdasarkan bentuk pembayaran dan waktu penyerahan barangnya, yaitu sebagai berikut:

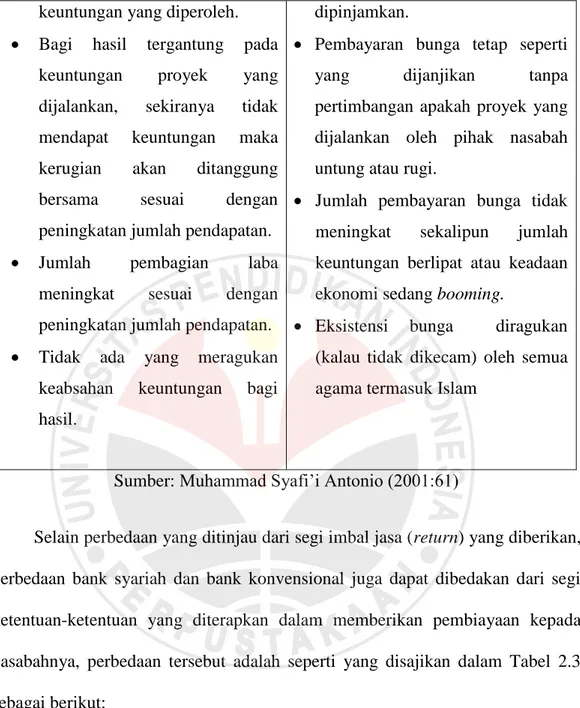

a. Pembiayaan Murabahah

Menurut Karim (2004:88), menyatakan bahwa “murabahah berasal dari kata ribhu (keuntungan), yaitu transaksi jual-beli dan bank menyebut jumlah keuntungannya”. Sedangkan menurut Antonio (2001:101), menyatakan bahwa “Murabahah atau Ba‟i Al-Murabahah adalah jual-beli barang pada harga asal dengan tambahan keuntungan yang disepakati”.

Dengan demikian dapat disimpulkan bahwa murabahah merupakan suatu akad jual-beli antara bank sebagai pihak penjual dan nasabah sebagai pihak pembeli dengan harga jualnya adalah harga yang berasal dari pemasok ditambah keuntungan (margin) serta sistem pembayarannya sesuai dengan kesepakatan antara pihak penjual dan pembeli.

Veithzal Rivai dan A.P Veithzal (2008:146) menyatakan bahwa hal-hal yang harus ada (rukun) di dalam murabahah yaitu ada penjual (ba’i), pembeli (musytari), objek atau barang (mabi’), harga (tsaman), dan pernyataan serah terima (ijab qabul). Selain itu, murabahah memiliki ketentuan-ketentuan atau syarat-syarat sebagai berikut:

1) Syarat yang berakad (ba‟iu dan musytari) cakap hukum dan tidak dalam keadaan terpaksa.

2) Barang yang diperjualbelikan (mabi‟) tidak termasuk barang yang haram dan jenis maupun jumlahnya jelas.

3) Harga barang (tsaman) harus dinyatakan secara transparan (harga pokok dan komponen keuntungan) dan cara pembayarannya disebutkan dengan jelas.

4) Pernyataan serah terima (ijab qabul) harus jelas dengan menyebutkan secara spesifik pihak-pihak berakad.

Adapun skema dari akad Murabahah dapat dilihat pada ilustrasi gambar 2.1 seperti yang ada di bawah ini.

Gambar 2.1 Skema Akad Murabahah

(1) Negosiasi persyaratan

(2) akad jual beli

(6) bayar

(5) terima barang

& dokumen

(3) beli barang (4) kirim

Sumber: Antonio, 2001: 107

b. Pembiayaan Salam

Menurut Karim (2004:89), mengemukakan bahwa “Salam adalah transaksi jual beli akan tetapi barang yang diperjualbelikan belum ada. Oleh karena itu, barang diserahkan secara penangguhan sedangkan pembayaran dilakukan secara tunai”. Sedangkan menurut Antonio (2001:108) mengemukakan bahwa “Ba’i as-salam (salam) berarti pembelian barang yang diserahkan di kemudian hari, sedangkan pembayaran dilakukan di muka”.

BANK NASABAH

SUPLIER PENJUAL

Dengan demikian, dapat disimpulkan bahwa salam adalah suatu akad jual beli yang menggunakan sistem pesanan (order) dan harga jual serta sistem pembayaran berdasarkan kesepakatan antara penjual dan pembeli.

Menurut Antonio (2001:109), rukun dari akad salam adalah sebagai berikut:

1) Pembeli (muslam) 2) Penjual (muslam ilaih) 3) Modal atau uang 4) Barang (muslam fiihi) 5) Ijab qabul (sighat)

Menurut Karim (2004:89), pembiayaan salam memiliki ketentuan-ketentuan yang harus dipenuhi. Ketentuan-ketentuan-ketentuan tersebut adalah sebagai berikut:

1) Pembelian hasil produksi harus diketahui spesifikasinya secara jelas seperti jenis, macam, ukuran, mutu dan jumlahnya.

2) Apabila hasil produksi yang diterima cacat atau tidak sesuai dengan akad, maka nasabah (produsen) harus bertanggung jawab dengan cara antara lain mengembalikan dana yang telah diterimanya atau menggganti barang yang sesuai dengan pesanan.

3) Mengingat bank tidak menjadikan barang yang dibeli atau dipesannya sebagai persediaan (inventory), maka dimungkinkan oleh bank untuk melakukan akad salam kepada pihak ketiga (pembeli kedua), seperti bulog, pedagang pasar induk atau rekanan.

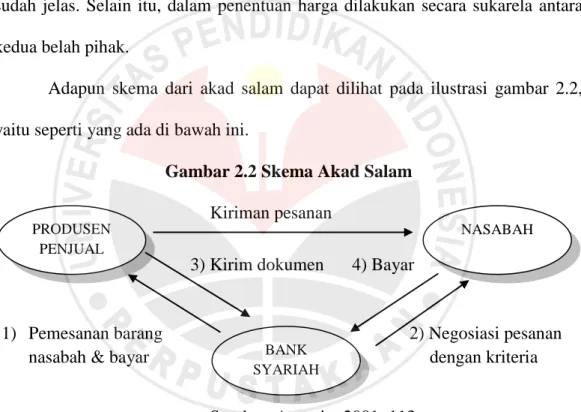

2) Negosiasi pesanan dengan kriteria 3) Kirim dokumen 4) Bayar

Antonio (2001:111) mengemukakan bahwa antara ba’i as-salam (salam) dan sistem ijon adalah berbeda. Di dalam sistem ijon, barang yang dibeli tidak bisa diukur atau ditimbang secara jelas dan spesifik. Demikian juga penetapan harga beli sangat tergantung kepada keputusan sepihak, yaitu pihak pembeli (tengkulak) yang seringkali dominan dan menekan petani sebagai pihak penjual. Di dalam akad salam ada objek barang dan pengukuran serta spesifikasi barang sudah jelas. Selain itu, dalam penentuan harga dilakukan secara sukarela antara kedua belah pihak.

Adapun skema dari akad salam dapat dilihat pada ilustrasi gambar 2.2, yaitu seperti yang ada di bawah ini.

Gambar 2.2 Skema Akad Salam

Kiriman pesanan

Sumber: Antonio, 2001: 113

c. Pembiayaan Istishna

Menurut Antonio (2001:113) mengemukakan bahwa:

Istishna merupakan kontrak penjualan antara pembeli dan pembuat barang. Dalam kontrak ini, pembuat barang menerima pesanan dari pembeli. Pembuat barang lalu berusaha melalui orang lain untuk membuat atau membeli barang menurut spesifikasi yang telah disepakati dan menjualnya kepada pembeli akhir. Kedua belah pihak bersepakat atas harga serta sistem pembayarannya. Baik sistem pembayaran tunai, cicilan, maupun tangguhan sampai suatu waktu pada masa yang akan datang.

PRODUSEN PENJUAL NASABAH BANK SYARIAH 1) Pemesanan barang

nasabah & bayar tunai

1) Pesan 3) Jual

2) Beli

Sedangkan Karim (2004:90) mengemukakan bahwa ketentuan umum pembiayaan istishna adalah spesifikasi barang pesanan harus jelas seperti jenis, ukuran, mutu dan jumlahnya. Harga jual yang telah disepakati dicantumkan dalam akad istihna dan tidak boleh berubah selama berlakunya akad. Jika terjadi perubahan dari kriteria pesanan dan terjadi perubahan harga setelah akad ditandatangani, maka seluruh biaya tambahan tetap ditanggung nasabah.

Adapun skema dari akad Istishna dapat dilihat pada ilustrasi gambar 2.3, yaitu seperti yang ada di bawah ini.

Gambar 2.3 Skema Akad Istishna

Sumber: Antonio, 2001: 115

2. Prinsip Sewa (ijarah)

Menurut Antonio (2001:117), menyatakan bahwa “Al-ijarah adalah akad pemindahan hak guna atas barang atau jasa melalui pembayaran upah sewa tanpa diikuti dengan pemindahan kepemilikan (ownership/milkiyah) atas barang itu sendiri”.

Karim (2004:127) mengemukakan bahwa:

Transaksi ijarah dilandasi adanya perpindahan manfaat (hak guna) bukan perpindahan kepemilikan (hak milik). Jadi, pada dasarnya prinsip ijarah sama dengan prinsip jual-beli. Akan tetapi, perbedaannya terletak pada

NASABAH KONSUMEN PRODUSEN PEMBUAT BANK PENJUAL

3) Sewa beli

1) Pesan objek sewa A.Milk

objek transaksinya. Pada akad jual-beli transaksinya berupa barang, sedangkan pada ijarah objek transaksinya berupa barang maupun jasa. Dari penjelasan tersebut dapat disimpulkan bahwa ijarah merupakan suatu akad pemindahan manfaat (hak guna) bukan perpindahan kepemilikan dari satu pihak ke pihak lain berupa barang maupun jasa dalam waktu tertentu dengan membayar suatu imbalan atau upah dan berdasarkan ketentuan-ketentuan yang telah disepakati oleh kedua belah pihak.

Selanjutnya, Karim (2004:130) mengemukakan bahwa:

Karena ijarah adalah akad yang mengatur pemanfaatan hak guna tanpa terjadi pemindahan kepemilikan, maka banyak orang yang menyamakan ijarah ini dengan leasing. Hal ini terjadi karena kedua istilah tersebut sama-sama mengacu pada hal sewa-menyewa. Menyamakan ijarah dengan leasing tidak sepenuhnya salah dan tidak sepenuhnya benar. Karena pada dasarnya, walaupun terdapat kesamaan antara ijarah dan leasing, akan tetapi ada beberapa karakteristik yang membedakannya.

Adapun skema dari akad Ijarah dapat dilihat pada ilustrasi gambar 2.4, yaitu seperti yang ada di bawah ini.

Gambar 2.4 Skema Akad Ijarah

Sumber: Antonio, 2001: 119 PENJUAL SUPLIER NASABAH BANK SYARIAH OBJEK SEWA

2) Beli objek sewa

3. Prinsip Bagi Hasil (Profit Sharing)

Menurut Antonio (2001:90), mengemukakan bahwa secara umum, prinsip bagi hasil dalam perbankan syariah dapat dilakukan dalam empat akad utama, yaitu al-musyaraqah, al-mudharabah, al-muzara’ah, dan al-musaqah.

a. Al-musyaraqah

Menurut Antonio (2001:90) menyatakan bahwa:

Al-musyaraqah adalah akad kerja sama antara dua pihak atau lebih untuk suatu usaha tertentu dan masing-masing pihak memberikan kontribusi dana (amal/expertise) dengan kesepakatan bahwa keuntungan dan resiko akan ditanggung bersama sesuai dengan kesepakatan.

Selanjutnya, Antonio (2001:91) mengemukakan bahwa ada dua jenis yang ada dalam Al-Musyaraqah yaitu Al-Musyaraqah yang tercipta karena adanya kepemilikan yang berhubungan dengan pembagian waris, wasiat, atau kondisi lainnya yang mengakibatkan kepemilikan satu aset oleh dua orang atau lebih dan yang kedua adalah Al-Musyaraqah dalam bentuk sistem kontrak, yaitu akad yang tercipta dengan cara kesepakatan antara dua orang atau lebih untuk membuat suatu kesepakatan bersama dalam memberikan modal dan membagi keuntungan atau kerugian secara bersama-sama.

Adapun Al-Musyaraqah sistem kontrak usaha memiliki beberapa jenis, yaitu sebagai berikut (Antonio:2001) :

a) Syirkah Al-„Inan

Yaitu akad Al-Musyaraqah yang setiap pihak memberikan porsi dari keseluruhan dana dan berpartisipasi dalam kerja. Akan tetapi, porsi masing-masing pihak, baik dalam dana maupun kerja atau bagi hasil, tidak harus sama dan identik sesuai dengan kesepakatan mereka.

b) Syirkah Mufawadhah

Yaitu akad Al-Musyaraqah yang setiap pihak memberikan porsi dari keseluruhan dana dan berpartisipasi dalam kerja. Setiap pihak membagi keuntungan dan kerugian secara sama. Dengan demikian, syarat utama dari jenis al-musyaraqah ini adalah kesamaan dana yang diberikan, kesamaan untuk bekerja dan tanggung jawab serta beban hutang dibagi oleh masing-masing pihak.

c) Syirkah A‟maal

Al-Musyaraqah ini adalah kontrak kerja sama dua orang seprofesi untuk menerima pekerjaan secara bersama dan berbagi keuntungan dari pekerjaan itu.

d) Syirkah Wujuh

Yaitu kontrak antara dua orang atau lebih yang memiliki reputasi dan prestise yang baik serta ahli dalam bisnis. Mereka membeli barang secara kredit dari suatu perusahaan dan menjual barang tersebut secara tunai. Mereka berbagi dalam keuntungan dan kerugian berdasarkan jaminan kepada penyuplai yang disediakan oleh setiap mitra.

e) Syirkah Al-Mudharabah

Yaitu bentuk kerja sama usaha antara pemilik modal dan pengusaha. Bebarapa ulama menganggap Al-Mudharabah ini termasuk kategori al-musyaraqah karena memenuhi rukun dan syarat dari sebuah akad musyaraqah.

Menurut Karim (2004:92), mengemukakan bahwa secara spesifik bentuk kontribusi dari pihak yang bekerja sama dalam pembiayaan musyarakah dapat berupa dana, barang perdagangan (trading asset), kewiraswastaan (entrepreunership), kepandaian (skiil), kepemilikan (property), peralatan (equipment), atau intangible asset (seperti hak paten atau goodwill), kepercayaan/reputasi (credit worthiness) dan barang-barang lainnya yang dapat dinilai dengan uang.

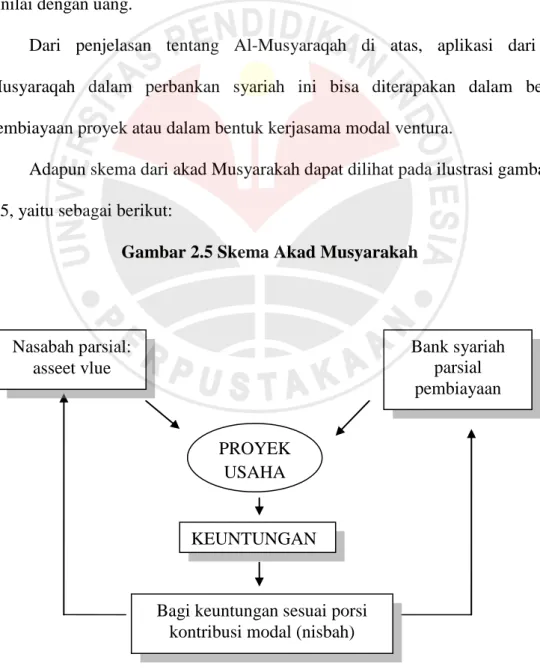

Dari penjelasan tentang Musyaraqah di atas, aplikasi dari Al-Musyaraqah dalam perbankan syariah ini bisa diterapakan dalam bentuk pembiayaan proyek atau dalam bentuk kerjasama modal ventura.

Adapun skema dari akad Musyarakah dapat dilihat pada ilustrasi gambar 2.5, yaitu sebagai berikut:

Gambar 2.5 Skema Akad Musyarakah

Sumber: Antonio, 2001: 94 PROYEK USAHA Nasabah parsial: asseet vlue Bank syariah parsial pembiayaan KEUNTUNGAN

Bagi keuntungan sesuai porsi kontribusi modal (nisbah)

b. Al-Mudharabah

Menuru Antonio (2001:95) mengemukakan bahwa “Secara teknis Al-Mudharabah merupakan akad kerjasama usaha antara dua pihak dan pihak pertama (shahibul maal) menyediakan seluruh (100%) modal sedangkan pihak lainnya menjadi pengelola”.

Sedangkan menurut Karim (2004:192) menyatakan bahwa:

Al-Mudharabah adalah suatu bentuk kerja sama antara dua pihak, satu pihak berperan sebagai pemilik modal dan mempercayakan jumlah modalnya untuk dikelola oleh pihak ke dua (pelaksana usaha) dengan tujuan untuk mendapatkan keuntungan.

Menurut Antonio (2001:97), pada umumnya Al-Mudharabah terbagi menjadi dua jenis, yaitu sebagai berikut:

a) Mudharabah Muthlaqah

Mudharabah Muthlaqah adalah bentuk kerja sama antara shahibul maal (pemilik dana) dan mudharib (pengelola dana) yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah bisnis.

b) Mudharabah Muqayyadah

Mudharabah Muqayyadah disebut juga dengan istilah restricted mudharabah/specified mudharabah, yaitu kebalikan dari mudharabah muthlaqah. Ketentuan dalam penerapan mudharabah muqayyadah, pengelola dibatasi dengan batasan jenis usaha, waktu, atau tempat usaha. Menurut Karim (2004:200), mudharabah muqayyadah terbagi lagi menjadi dua kategori yaitu kategori mudharabah muqayyadah on balance-sheet, yaitu

KEAHLIAN/ KETERAMPILAN MODAL 100% Pengambilan modal pokok aliran dana yang terjadi dari satu nasabah investor ke sekelompok pelaksana usaha dalam beberapa sektor terbatas dan yang kedua adalah kategori mudharabah muqayyadah of balance-sheet, yaitu aliran dana berasal dari satu nasabah investor kepada satu nasabah pembiayaan.

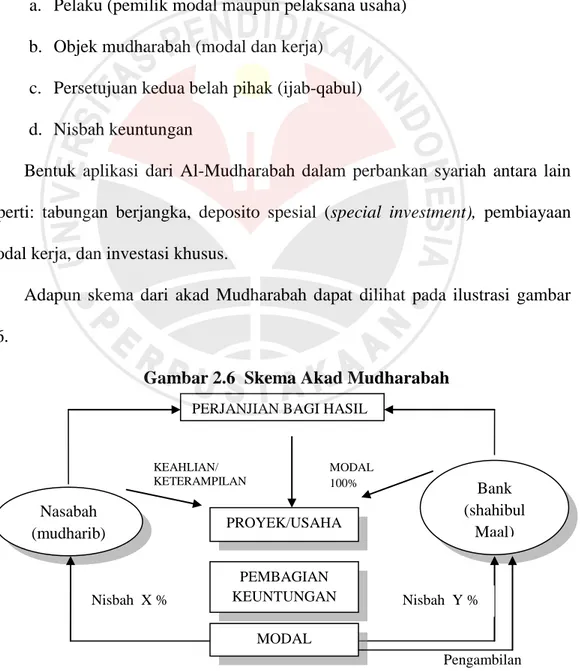

Menurut Karim (2004:193), menyatakan bahwa faktor-faktor yang harus ada (rukun) dalam akad mudharabah adalah sebagai berikut:

a. Pelaku (pemilik modal maupun pelaksana usaha) b. Objek mudharabah (modal dan kerja)

c. Persetujuan kedua belah pihak (ijab-qabul) d. Nisbah keuntungan

Bentuk aplikasi dari Al-Mudharabah dalam perbankan syariah antara lain seperti: tabungan berjangka, deposito spesial (special investment), pembiayaan modal kerja, dan investasi khusus.

Adapun skema dari akad Mudharabah dapat dilihat pada ilustrasi gambar 2.6.

Gambar 2.6 Skema Akad Mudharabah

Sumber: Antonio, 2001: 98 Nasabah (mudharib) Bank (shahibul Maal) PEMBAGIAN KEUNTUNGAN PROYEK/USAHA MODAL

PERJANJIAN BAGI HASIL

c. Al-Muzara’ah

Menurut Antonio (2004:99), mengemukakan bahwa:

Al-Muzara‟ah adalah kerja sama pengolahan pertanian antara pemilik lahan dan penggarap. Dalam kerja sama ini, pemiliki lahan memberikan lahan pertanian kepada penggarap untuk ditanami dan dipelihara dengan imbalan bagian tertentu (persentase) dari hasil panen.

Al-Muzara‟ah seringkali identik dengan mukhabarah. Di antara keduanya terdapat sedikit perbedaan. Kerja sama pengolahan lahan secara muzara‟ah penyediaan benih disediakan oleh pemilik lahan. Sedangkan kerja sama pengolahan lahan secara mukhabarah penyediaan benih disediakan dari penggarap tanah itu sendiri.

Adapun skema dari akad Muzara‟ah dapat dilihat pada ilustrasi gambar 2.7.

Gambar 2.7 Skema Akad Al-Muzara’ah

Sumber: Antonio, 2001: 100

d. Al-Musaqah

Antonio (2004:100) mengemukakan bahwa:

Al-Musaqah adalah bentuk yang lebih sederhana dari muzara‟ah. Di dalam Musaqah, penggarap hanya berkewajiban untuk melakukan penyiraman

Pemilik lahan

penggarap

HASIL PENEN Lahan pertania PERJANJIAN BAGI HASIL

Lahan Benih Pupuk Dsb. Keahlian Tanaga waktu.

dan pemeliharaan dari lahan yang digarap. Sedangkan benih dan biaya-biaya pemeliharaan dan lain-lain ditanggung oleh pemilik lahan. Akan tetapi, penggarap berhak atas nisbah tertentu dari hasil panen.

4. Pembiayaan Akad Pelengkap

Menurut Karim (2004:94), mengemukakan bahwa “akad pelengkap merupakan akad untuk mempermudah pelaksanaan pembiayaan tanpa ditujukan untuk mencari keuntungan. Akan tetapi, diperbolehkan untuk meminta pengganti biaya-biaya yang dikeluarkan untuk melaksanakan akad ini”. Menurut Antonio (2001:120), akad pelengkap ini tergolong sebagai produk jasa perbankan syariah atau di sebut juga sebagai fee-based service.

Menurut Antonio (2001:120-134) dan Karim (2004:94-97) , bentuk-bentuk daripada akad pelengkap ini atau akad jasa ini adalah sebagai berikut:

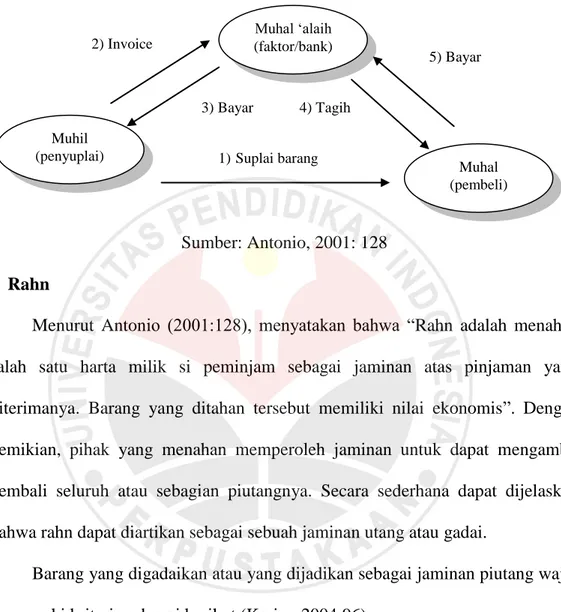

a. Hiwalah (Alih Hutang-Piutang)

Menurut Antonio (2001:126) mengemukakan bahwa:

Hiwalah atau disebut juga hawalah adalah pengalihan utang dari orang yang berutang kepada orang lain yang wajib menanggungnya. Dalam istilah para ulama, hal ini merupakan pemindahan beban utangnya dari orang yang berutang (muhil) menjadi tanggungan orang yang berkewajiban membayar utang (muhal „alaih).

Menurut Karim (2004:95), mengemukakan bahwa tujuan fasilitas hiwalah adalah untuk membantu supplier mendapatkan modal tunai agar dapat melanjutkan produksinya. Bank bisa menagih biaya yang dikeluarkan atas jasa pemindahan piutang tersebut.

Adapun skema dari akad Hiwalah dapat dilihat pada ilustrasi gambar 2.8, yaitu sebagai berikut:

4) Tagih

Gambar 2.8 Skema Akad Hiwalah

Sumber: Antonio, 2001: 128

b. Rahn

Menurut Antonio (2001:128), menyatakan bahwa “Rahn adalah menahan salah satu harta milik si peminjam sebagai jaminan atas pinjaman yang diterimanya. Barang yang ditahan tersebut memiliki nilai ekonomis”. Dengan demikian, pihak yang menahan memperoleh jaminan untuk dapat mengambil kembali seluruh atau sebagian piutangnya. Secara sederhana dapat dijelaskan bahwa rahn dapat diartikan sebagai sebuah jaminan utang atau gadai.

Barang yang digadaikan atau yang dijadikan sebagai jaminan piutang wajib memenuhi kriteria sebagai berikut (Karim, 2004:96):

1) Milik nasabah sendiri

2) Jelas ukuran, sifat, dan nilainya ditentukan berdasarkan nilai riil pasar. 3) Dapat dikuasai namun tidak boleh dimanfaatkan oleh bank.

Perbedaan antara Rahn dengan pegadaian konvensional adalah jika dalam sistem akad rahn tidak dikenakan bunga. Akan tetapi, yang ditagih adalah biaya penitipan, pemeliharaan, penjagaan, serta penaksiran. Perbedaan utama antara

Muhil (penyuplai) Muhal (pembeli) Muhal „alaih (faktor/bank) 2) Invoice 3) Bayar 1) Suplai barang 5) Bayar

Marhun Jaminan Murhub Bih Pembiayaan 2) permohonan Pembiayaan 3) akad pembiayaan Utang + Mark Up

rahn dan bunga pegadaian adalah dari sifat bunga yang bisa berakumulasi dan berlipat ganda, sedangkan biaya rahn hanya sekali dan ditetapkan di muka.

Adapun skema dari akad Rahn dapat dilihat pada ilustrasi gambar 2.9 berikut ini:

Gambar 2.9 Skema Akad Rahn

Sumber: Antonio, 2001: 131

c. Qard

Pengertian Qard menurut Antonio (2001:131), bahwa “Qard adalah pemberian harta kepada orang lain yang dapat ditagih atau diminta kembali atau dengan kata lain meminjamkan tanpa mengharapkan imbalan”.

Menurut Karim (2004:96), aplikasi Qard dalam perbankan biasanya dalam empat hal, yaitu:

1) Sebagai pinjaman talangan haji atau dana talangan haji

2) Sebagai pinjaman tunai, yaitu penggunaan kartu kredit syariah untuk melakukan pembayaran atau payment lewat ATM

Murtahin Bank

Rahin Nasabah

Tenaga kerja Modal 100%

3) Sebagai pinjaman kepada pengusaha kecil ketika alternatif lain tidak mampu untuk dipilih.

4) Sebagai pinjaman kepada pengurus bank.

Adapun skema dari akad Qard dapat dilihat pada ilustrasi gambar 2.10.

Gambar 2.10 Skema Akad Qard

Sumber: Antonio, 2001: 134 d. Wakalah (perwakilan)

Menurut Antonio (2001:120) mengemukakan bahwa “wakalah adalah penyerahan, pendelegasian, atau pemberian mandat”. Sedangkan menurut Karim (2004:97) mengemukakan bahwa “wakalah merupakan aplikasi perbankan yang terjadi apabila nasabah memberikan kuasa kepada bank untuk mewakili dirinya melakukan pekerjaan jasa tertentu, seperti pembukuan L/C, inkaso dan transfer uang” . BANK KEUNTUNGAN PROYEK USAHA PERJANJIAN QARD NASABAH 100% 100%

e. Kafalah (garansi bank)

Antonio (2001:123) mengemukakan bahwa:

Al-Kafalah merupakan jaminan yang diberikan oleh penanggung (kafil) kepada pihak ketiga untuk memenuhi kewajiban pihak kedua atau yang ditanggung. Dalam pengertian lain, kafalah juga berarti mengalihkan tanggung jawab seseorang yang dijamin dengan berpegang pada tanggung jawab orang lain sebagai penjamin.

Jenis-jenis kafalah sendiri terbagi menjadi lima jenis, yaitu kafalah bin-nafs, kafalah bil-maal, kafalah bit-taslim, kafalah munjazah dan kafalah al-muallaqah.

Adapun skema dari akad Kafalah dapat dilihat pada ilustrasi gambar 2.11

Gambar 2.11 Skema Akad Kafalah

Sumber: Antonio, 2001: 125

2.1.4 Dana Pihak Ketiga (DPK)

2.1.4.1 Pengertian Dana Pihak Ketiga (DPK)

Dana Pihak Ketiga (DPK) merupakan salah satu sumber penghimpunan dana dari masyarakat yang akan digunakan oleh bank sebagai modal dalam melakukan pendanaan atau pembiayaan. Kegiatan menghimpun dana dari masyarakat oleh bank sering disebut dengan kegiatan funding. Kegiatan funding ini berlaku juga pada perbankan syariah.

PENANGGUNG (LEMBAGA KEUANGAN) DITANGGU NG (NASABAH) TERTANGGUNG (jasa/objek)

Kasmir (2008:64) mengemukakan bahwa “Dana yang berasal dari masyarakat merupakan sumber dana terpenting bagi kegiatan operasi bank dan merupakan ukuran keberhasilan bank jika mampu membiayai operasinya dari sumber dana tersebut”. Selanjutnya, Masyhud Ali (2004:265) mengemukakan bahwa:

Dana-dana yang bersumber dari masyarakat ini merupakan dana yang berasal dari surplus unit yang menyerahkan kelebihan dana-dananya dan sebagai unsur pendanaan bagi bank. Kemudian dana-dana tersebut akan dikembalikan dalam bentuk pemberian pinjaman kepada defisit unit.

2.1.4.2 Prinsip Dasar Penghimpunan DPK

Menurut Karim (2004:97), mengemukakan bahwa “prinsip yang diterapkan oleh perbankan syariah dalam kegiatan penghimpunan dana dari masyarakat adalah berlandaskan pada prinsip Wadi’ah dan Mudharabah”.

Lebih jauh Antonio (2001:83-89), menjelaskan tentang prinsip-prinsip yang diterapkan dalam penghimpunan DPK adalah sebagai berikut:

1. Prinsip Titipan atau Simpanan (Depository/Al-Wadiah)

Dalam tradisi fiqih Islam, prinsip titipan atau simpanan dikenal dengan prinsip al-wadi’ah. Al-wadi‟ah dapat diartikan sebagai titipan murni dari satu pihak ke pihak lain, baik individu maupun badan hukum yang harus dijaga dan dikembalikan kapan saja sesuai kehendak penitip.

Adapun prinsip Al-wadiah dalam perbankan syariah terbagi menjadi dua, yaitu: al-wadiah yad al-amanah dan al-wadiah yad adh-dhamanah. Penerapan al-wadiah yad al-amanah, penerima titipan (mustawda’) tidak boleh menggunakan dan memanfaatkan barang titipan, baik dalam bentuk barang atau uang tetapi harus benar-benar menjaganya sesuai dengan kelaziman. Selain itu,

penerima titipan dalam bentuk al-wadiah yad al-amanah tidak bertanggung jawab atas kehilangan atau kerusakan yang terjadi pada aset titipan selama hal itu bukan akibat dari kelalaian atau kecerobohan yang bersangkutan dalam memelihara barang titipan.

Hal ini kemungkinan terjadi karena faktor-faktor di luar batas kemampuan penerima titipan. Oleh karena pihak penerima titipan al-wadiah yad al-amanah harus benar-benar menjaga barang yang dititipkan baik barang ataupun uang, maka pihak penerima titipan dapat membebankan biaya kepada penitip sebagai biaya penitipan. Gambaran skema al-wadiah yad al-amanah dapat dilihat pada ilustrasi gambar 2.12

Gambar 2.12 Skema Akad Al-Wadiah Yad Al-Amanah

Sumber: Antonio, 2001: 87

Dalam aktivitas perekonomian modern, pihak penerima titipan tidak mungkin akan membiarkan barang titipan tersebut menganggur dan kurang produktif atau membiarkannya menjadi sebuah idle dari aset titipan tersebut. Oleh karena itu, pihak penerima titipan boleh mempergunakan barang titipan tersebut untuk suatu kegiatan yang lebih produktif dengan terlebih dahulu meminta izin kepada si pemberi titipan (Muwaddi’) dan harus menjamin barang titipan tersebut akan dikembalikan secara utuh. Jenis titipan seperti ini disebut

al-Nasabah Muwaddi‟ (penitip) Bank mustawda‟ (penyimpan) 1) Titipan barang

wadiah yad adh-dhamanah, yaitu suatu prinsip penitipan (al-wadiah) di mana si penerima titipan dapat memanfaatkan barang titipan tersebut dengan seizin pemiliknya dan menjamin untuk mengembalikan titipan tersebut secara utuh setiap saat ketika pemilik titipan menghendakinya.

Bank sebagai penerima simpanan dapat memanfaatkan al-wadi‟ah dalam bentuk current account (giro) ataupun saving account (tabungan berjangka). Sebagai konsekuensi dari yad dh-dhamanah, semua keuntungan yang dihasilkan dari dana titipan tersebut menjadi milik bank. Oleh karena itu, penerima titipan yang menggunakan titipan tersebut memiliki tanggung jawab untuk menanggung seluruh kemungkinan kerugian, kerusakan dan mengembalikannya secara utuh. Sebagai imbalan atau balas jasa, pihak pemberi titipan (Muwaddi’) mendapat jaminan keamanan terhadap hartanya dan fasilitas-fasilitas perbankan yang telah ditetapkan.

Selain itu, pihak penerima titipan yang menggunakan titipan dana tersebut boleh memberikan insentif berupa bonus dengan catatan tidak disyaratkan sebelumnya dan jumlahnya tidak ditetapkan dalam nominal atau persentase secara advance, tetapi betul-betul merupakan kebijaksanaan dari manajemen bank.

Adapun Gambaran skema al-wadiah yad adh-dhamanah dapat dilihat pada ilustrasi gambar 2.13, yaitu sebagai berikut:

2) pemanfaatan dana

Gambar 2.13 Skema Akad Al-Wadiah adh-dhamanah

Sumber: Antonio, 2001: 88

2. Prinsip Mudharabah

Menurut Antonio (2001:95), menyatakan bahwa “secara teknis Al-Mudharabah merupakan akad kerjasama usaha antara dua pihak dan pihak pertama (shahibul maal) menyediakan seluruh (100%) modal sedangkan pihak lainnya menjadi pengelola”. Sedangkan menurut Karim (2004:192), menyatakan bahwa:

Al-Mudharabah adalah suatu bentuk kerja sama antara dua pihak, satu pihak berperan sebagai pemilik modal dan mempercayakan jumlah modalnya untuk dikelola oleh pihak ke dua (pelaksana usaha) dengan tujuan untuk mendapatkan keuntungan.

Menurut Antonio (2001:97), pada umumnya Al-Mudharabah terbagi menjadi dua jenis, yaitu sebagai berikut:

Nasabah Muwaddi‟ (penitip) Bank mustawda‟ (penyimpan) 2) Titipan dana 2) beri bonus User of fund (dunia usaha) 3) Bagi hasil

Pengambilan modal pokok a) Mudharabah Muthlaqah

Mudharabah Muthlaqah adalah bentuk kerja sama antara shahibul maal (pemilik dana) dan mudharib (pengelola dana) yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah bisnis.

b) Mudharabah Muqayyadah

Mudharabah Muqayyadah disebut juga dengan istilah restricted mudharabah/specified mudharabah, yaitu kebalikan dari mudharabah muthlaqah. Ketentuan dalam penerapan mudharabah muqayyadah, pengelola dibatasi dengan batasan jenis usaha, waktu, atau tempat usaha

Adapun Gambaran skema Mudharabah dapat dilihat pada ilustrasi gambar 2.14.

Gambar 2.14 Skema Akad Mudharabah

Sumber: Antonio, 2001: 98 PEMBAGIAN KEUNTUNGAN PROYEK/USAHA MODAL

PERJANJIAN BAGI HASIL

KEAHLIAN/ KETERAMPILAN MODAL 100% Nisbah X % Nisbah Y % Nasabah (mudharib) Bank (shahibul Maal)

2.1.4.3 Unsur-unsur Dana Pihak Ketiga (DPK)

Karim (2004:265) mengemukakan bahwa “produk-produk perbankan syariah yang termasuk ke dalam produk penghimpunan dana (funding) yaitu adalah giro, tabungan, dan deposito”.

Dengan demikian, seperti pada bank-bank umum lainya, unsur-unsur yang ada di dalam dana pihak ketiga bank syariah adalah berbentuk Giro, Tabungan, dan Deposito. Namun, perbedaanya adalah pada perbankan syariah sistem yang digunakan adalah sistem bagi hasil dan berlandaskan pada prinsip wadiah dan mudharabah, sedangkan pada perbankan umum menggunakan sistem bunga dan berlandaskan pada prinsip debitur bukan kemitraan.

1. Giro Syariah

Menurut Karim (2004:265), mengemukakan bahwa:

Pengertian giro secara umum adalah simpanan yang penarikannya dapat dilakukan setiap saat dengan menggunakan cek, bilyet giro, sarana perintah bayar lainnya, atau dengan pemindahbukuan. Sedangkan pengertian giro syariah adalah giro yang dijalankan berdasarkan prinsip syariah.

Menurut fatwa Dewan Syariah Nasional Nomor 01/DSN-MUI/IV/2000 Tentang Giro, menyatakan bahwa “Giro yang dibenarkan secara syariah adalah giro yang dijalankan berdasarkan prinsip wadiah dan mudharabah”.

Penjelasan dari beberapa giro tersebut adalah sebagai berikut: a. Giro Wadiah

Menurut Karim (2004:265) menyatakan bahwa “yang dimaksud dengan giro wadiah adalah giro yang dijalankan berdasarkan akad wadiah, yaitu titipan murni yang setiap saat dapat diambil jika pemiliknya menghendaki”.

Dalam penerapannya, giro wadiah memiliki beberapa ketentuan-ketentuan umum. Ketentuan tersebut adalah sebagai berikut (Karim, 2004:266):

1) Dana wadiah dapat digunakan oleh bank untuk kegiatan komersial dengan syarat bank harus menjamin pembayaran kembali nominal dana wadiah tersebut

2) Keuntungan atau kerugian dari penyaluran dana menjadi hak milik atau ditanggung bank. Sedangkan pemilik dana tidak dijanjikan imbalan dan tidak menanggung kerugian. Akan tetapi, dimungkinkan memberikan bonus kepada pemilik dana sebagai suatu insentif untuk menarik dana masyarakat dan tidak boleh diperjanjikan di muka.

3) Pemilik dana wadiah dapat menarik kembali dananya sewaktu-waktu (on call), baik sebagian maupun seluruhnya.

b. Giro Mudharabah

Menurut Karim (2004:268), menyatakan bahwa “giro mudharabah adalah giro yang dijalankan berdasarkan akad mudharabah”

Selanjutnya, Karim (2004:268) mengemukakan bahwa:

Bank syariah dalam kapasitasnya sebagai mudharib memiliki sifat sebagai seorang wali amanah (trustee), yakni harus berhati-hati atau bijksana serta beritikad baik dan bertanggung jawab atas segala sesuatu yang terjadi akibat kesalahan atau kelalaiannya. Di samping itu, bank syariah juga bertindak sebagai kuasa dari usaha bisnis pemilik dana yang diharapkan dapat memperoleh keuntungan seoptimal mungkin tanpa melanggar berbagai aturan syariah.

Ada beberapa ketentuan dalam penerapan giro mudharabah, yaitu sebagai berikut (Karim, 2004:269):

1) Dalam transaksi giro mudharabah, nasabah bertindak sebagai shahibul maal atau pemilik dana, dan bank bertindak sebagai mudharib atau pengelola dana.

2) Dalam kapasitasnya sebagai mudharib, bank dapat melakukan berbagai macam usaha yang tidak bertentangan dengan prinsip syariah dan mengembangkannya termasuk di dalamnya mudharabah dengan pihak lain.

3) Modal harus dinyatakan dengan jumlahnya dalam bentuk tunai dan bukan piutang.

4) Pembagian keuntungan harus dinyatakan dalam bentuk nisbah dan dituangkan dalam bentuk akad pembukaan rekening.

5) Bank sebagai mudharib menutup biaya operasional giro dengan menggunakan nisbah keuntungan yang menjadi haknya.

6) Bank tidak diperkenankan mengurangi nisbah keuntungan nasabah tanpa persetujuan yang bersangkutan.

2. Tabungan Syariah

Berdasarkan UU No. 21 Tahun 2008 Pasal 1, ayat (21) tentang Perbankan Syariah menyatakan bahwa:

Tabungan Syariah adalah simpanan berdasarkan akad wadi’ah atau investasi dana berdasarkan akad mudharabah atau akad lain yang tidak bertentangan dengan prinsip syariah yang penarikannya hanya dapat dilakukan menurut syarat dan ketentuan tertentu yang disepakati, tetapi tidak dapat ditarik dengan cek, bilyet giro, dan/atau alat lainnya yang dipersamakan dengan itu.

Berdasarkan fatwa Dewan Syariah Nasional No. 02/DSN-MUI/IV/2000, tentang tabungan syariah menyatakan bahwa tabungan yang tidak dibenarkan

secara syari'ah, yaitu tabungan yang berdasarkan perhitungan bunga dan tabungan yang dibenarkan, yaitu tabungan yang berdasarkan prinsip Mudharabah dan Wadi'ah.

a. Tabungan wadiah

Menurut Karim (2004:271) menyatakan bahwa “Tabungan wadiah merupakan tabungan yang dijalankan berdasarkan akad wadiah, yaitu titipan murni yag harus dijaga dan dikembalikan setiap saat sesuai dengan kehendak pemiliknya”.

Hasan Abdullah dalam Antonio (2001:156) mengemukakan bahwa “bank syariah menerapkan akad wadiah mengikuti prinsip-prinsip wadiah yad adh-dhamanah”. Selanjutnya Antonio (2001:156) mengemukakan bahwa:

Tabungan yang menerapkan akad wadiah mengikuti prinsip-prinsip wadiah yad adh-dhamanah tidak mendapatkan keuntungan karena ia titipan dan dapat diambil sewaktu-waktu dengan menggunakan buku tabungan atau media lain seperti kartu ATM. Tabungan yang berdasarkan akad wadiah ini tidak mendapatkan keuntungan dari bank karena sifatnya titipan. Akan tetapi, bank tidak dilarang jika ingin memberikan semacam bonus/hadiah. Beberapa ketentuan umum yang ada dalam penerapan tabungan wadiah adalah sebagai berikut (Karim, 2004:272):

1) Tabungan wadiah merupakan tabungan yang bersifat titipan murni yang harus dijaga dan dikembalikan setiap saat (on call) sesuai dengan kehendak pemilik harta.

2) Keuntungan atau kerugian dari penyaluran dana atau pemanfaatan barang menjadi milik atau tanggungan bank. Sedangkan nasabah tidak dijanjikan imbalan dan tidak menanggung kerugian.

3) Bank dimungkinkan memberikan bonus kepada pemilik harta sebagai sebuah insentif selama tidak diperjanjikan dalam akad pembukaan rekening.

b. Tabungan mudharabah

Menurut Karim (2004:273) menyatakan bahwa “tabungan mudharabah adalah tabungan yang dijalankan berdasarkan akad mudharabah”.

Seperti yang telah jelaskan sebelumnya bahwa akad mudharabah itu sendiri memiliki dua jenis, yaitu mudharabah mutlaqah dan mudharabah muqayyadah. Perbedaan utama di antara keduanya terletak pada ada atau tidaknya persyaratan yang diberikan pemilik dana kepada bank dalam mengelola hartanya.

3. Deposito Syariah

Pengertian deposito secara umum menurut UU No. 10 tahun 1998 tentang perubahan atas UU No.7 tahun 1992 tentang perbankan, dijelaskan bahwa deposito yang bisa juga disebut deposito berjangka adalah simpanan yang penarikannya dilakukan pada waktu-waktu tertentu menurut perjanjian antara penyimpan dengan bank yang bersangkutan.

Sedangkan pengertian deposito syariah berdasarkan UU No. 21 tahun 2008, tentang perbankan syariah dinyatakan bahwa:

Deposito adalah Investasi dana berdasarkan akad mudharabah atau akad lain yang tidak bertentangan dengan prinsip syariah yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan akad antara nasabah penyimpan dan bank syariah dan/atau UUS.

Sedangkan berdasarkan fatwa Dewan Syariah Nasional No. 03/DSN-MUI/IV/2000, menyatakan bahwa Deposito yang dibenarkan adalah deposito yang berdasarkan prinsip mudharabah.

Dengan demikian, di dalam deposito syariah hanya memiliki satu jenis deposito, yaitu deposito mudharabah. Adapun ketentuan-ketentuan yang harus diterapkan dalam aplikasi deposito mudharabah ini adalah sama dengan ketentuan-ketentuan yang ada dalam akad mudharabah.

2.1.5 Perkembangan atau Pertumbuhan Pembiayaan dan Dana Pihak Ketiga (DPK)

Perkembangan pembiayaan dan dana pihak ketiga pada perbankan dapat dilihat dengan pertumbuhannya. Pertumbuhan tersebut bisa dicari dengan menghitung selisih antara jumlah/nilai dari pambiayaan atau dana pihak ketiga tahun sekarang dengan jumlah/nilai dari pambiayaan atau dana pihak ketiga tahun sebelumnya dalam satuan persentase.

Banoon dan Malik (2007) menyebutkan bahwa perkembangan perbankan syariah dapat dilihat dari nilai pertumbuhan indikator-indikatornya. Beberapa indikator perbankan syariah, yaitu asset, dana pihak ketiga (DPK), dan kredit/pembiayaan. Perhitungan pertumbuhan indikator-indikator tersebut dapat diformulasikan sebagai berikut :

Keterangan : g : growth ( % );

i : asset, DPK, dan kredit/pembiayaan

g i = (g it – g it-1)/ g it-1 x 100 %

2.1.6 Likuiditas

2.1.6.1 Pengertian Likuiditas

Pengertian likuiditas menurut Oliver G. Wood, Jr (dalam Dahlan Siamat, 2004:153) adalah “kemampuan bank untuk memenuhi semua penarikan dana oleh nasabah deposan, kewajiban jatuh tempo, dan memenuhi permintaan kredit tanpa ada penundaan”. Sedangkan menurut Van Greuning dari World Bank dalam Ali Norman (2005:17) menyatakan bahwa:

Likuiditas adalah kemampuan bank untuk memenuhi atau komintmenya saat jatuh tempo pada waktu yang sama bank mentransformasi sisi liabilitias mereka untuk mendapatkan berbagai macam maturities pada sisi aset.

Dari beberapa pengertian likuiditas di atas, maka dapat disimpulkan bahwa likuiditas merupakan gambaran mobilitas keuangan yang terjadi di perbankan dan sebagai gambaran kemampuan peran bank sebagai lembaga intermediasi keuangan.

2.1.6.2 Pentingnya Likuiditas

Likuiditas merupakan suatu hal yang sangat penting, khususnya dunia perbankan. Hai ini dikarenakan bahwa bank setiap saat dihadapkan dengan kegiatan mobilitas dana yang masuk maupun dana yang keluar. Likuiditas bank membutuhkan pengelolaan secara efektif dan sefesien mungkin untuk kelancaran proses operasional keungan bank.

Ketika rasio likuiditas sebagai indikator kinerja likuiditas terlalu rendah maka bank akan meningkatkan resiko idle. Terjadinya idle ini akan menambah biaya operasional bank. Selain itu, ketika rasio likuiditas yang merupakan gambaran kinerja keuangan terlalu rendah maka akan menurunkan kesempatan

bagi bank untuk mendapatkan pendapatan bagi bank itu sendiri. Sebaliknya, ketika rasio likuiditas bank terlalu tinggi maka bank terancam resiko terjadinya rush, yaitu penarikan dana besar-besaran oleh para nasabah dan akan mengakibatkan kelangkaan likuiditas. Jika hal ini terjadi maka bank terancam terjadinya tanda-tanda kebangkrutan atau financial distress dan akibatnya bank teracam dilikuidasi atau bangkrut.

Masyhud Ali (227:2004) menyatakan bahwa:

Ketika bank kurang agresif dalam menghimpun pendanaan yang sebanding dengan besaran permodalannya, maka kapasitas bank dalam mecapai pertumbuhan aset serta kemampuannya mencapai besaran lending dan margin keuntungan yang sebanding, menjadi idle. Bank menjadi kurang berhasil mengejar besaran Loan to Deposit Ratio (LDR) yang mencerminkan peranannya sebagai lembaga penghimpun dana dan penyalur dana (intermediasi) dan tidak memiliki kemampuan yang sebanding dalam membentuk earning asset atau aktiva produktifnya secara efektif.

Berdasarkan pengertian likuiditas, yaitu kemampuan bank untuk memenuhi semua penarikan dana oleh nasabah deposan, kewajiban jatuh tempo, dan memenuhi permintaan pembiayaan tanpa ada penundaan, maka dapat dikatakan bahwa likuiditas juga merupakan gambaran bagaimana pengelolaan pasiva dan aktiva pada bank tersebut dikelola dengan baik. Artinya, bagaimana bank memanfaatkan pasiva dan aktiva bank dengan efektif dan efesien untuk memenuhi kewajiban kepada nasabah dari setiap simpanan mereka dan untuk memenuhi permintaan nasabah untuk melakukan pembiayaan. Kedua hal tersebut merupakan suatu hal yang penting untuk menjaga kepercayaan dari nasabah dan kegiatan operasional utama pada perbankan.

Hal ini yang mungkin menjadi alasan penilaian likuiditas perbankan menjadi salah satu alat ukur untuk mengetahui kesehatan bank dan sangat penting untuk menjaga customer relationship dengan nasabah dalam membangun kepercayaan antara nasabah dan bank. Selain itu, pentingnya likuiditas adalah untuk mengetahui serta menilai sampai seberapa jauh bank memiliki kondisi yang sehat dalam menjalankan operasi atau kegiatan usahanya.

Dengan demikian, likuiditas bank membutuhkan pengelolaan secara efektif dan sefesien mungkin untuk kelancaran proses operasional keungan bank dan diharapkan rasio likuiditas berada pada level keadaan yang paling optimal dalam pencapaian tujuan perusahaan bank itu sendiri.

2.1.6.3 Likuiditas Bank Syariah

Masalah likuiditas merupakan masalah yang penting dalam hal operasional perbankan sehari-hari. Kelebihan likuiditas akan mengakibatkan bank mengorbankan profitabilitasnya. Sementara kekurangan likuiditas akan mengakibatkan kerugian bagi bank karena tidak dapat memenuhi kewajiban yang harus segera dipenuhinya sehingga akan menyulitkan bank itu sendiri.

Menurut Dewatripont (199:110) (dalam Ali Norman, 2005:19) mengemukakan bahwa:

Bank akan menghadapi masalah bank runs phenemenon ketika tidak mampu memenuhi permintaan penarikan dana dari depositornya, pada jangka pendek dan tidak menggunakan fungsi informasi asetnya yang berakibat inefesiensi atau akan mengahadapi bank runs ketika menginvestasikan dalam aset jangka panjang yang likuid. Dampak yang lebih jauh adalah bank akan kehilangan kerpecayaan dari masyarakat dan pemerintah dalam hal ini adalah Bank Sentral.

Menurut Ali Norman (2005:20) mengemukakan bahwa:

Mempertahankan likuiditas yang tinggi akan memperlancar customer relationship tetapi profitabilitas/imbal hasil akan menurun karena banyaknya dana yang menganggur. Di lain pihak, likuiditas yang rendah menggambarkan kurang baiknya posisi likuiditas suatu bank.

Salah satu ukuran untuk menghitung likuiditas bank adalah dengan menggunakan loan to deposit ratio (LDR). LDR merupakan gambaran tentang seberapa besar dana yang berhasil dihimpun oleh bank disalurkan sebagai perkreditan atau pembiayaan. Ketentuan Bank Indonesia tentang LDR, berdasarkan ketetapan Bank Indonesia No.6/23/DPNP, 31 Mei 2004 menyatakan bahwa suatu perbankan dikatakan keadaan likuiditasnya baik atau sehat adalah berada pada rasio 85% - 110%. Pemeliharaan kesehatan bank antara lain dengan tetap menjaga likuiditasnya sehingga bank dapat memenuhi kewajiban kepada semua pihak yang menarik atau mencairkan uangnya.

Menurut Masyhud Ali (2004:344), mengemukakan bahwa Loan to Deposit Ratio (LDR) merupakan gambaran perbandingan antara besarnya jumlah pinjaman yang diberikan dengan jumlah dana masyarakat yang dihimpun. Oleh karena itu, likuiditas dapat dihitung dengan rumus sebagai berikut:

LDR = 𝐿𝑜𝑎𝑛 yang disalurkan

Total Dana Pihak Ketiga x 100%

Ali Norman (2005:21) mengemukakan bahwa:

Seperti halnya perbankan konvensional, BI menggunakan FDR sebagai salah satu alat ukur tingkat kesehatan bank syariah. FDR dipakai untuk melihat kemampuan bank syariah untuk memenuhi kewajiban yang harus dipenuhi dari dana yang telah dihimpunanya. Dalam dunia perbankan syariah tidak dikenal kredit (loan) dalam penyaluran dana yang dihimpunnya. Oleh karena itu, aktivitas penyaluran dana yang dilakukan

bank syariah lebih mengarah kepada pembiayaan (financing). Hutang merupakan sesuatu yang harus dihindari dalam perbankan syariah. Rumus perhitungan likuiditas dikonversi karena masih dalam terminolgi yang sama yaitu fungsi intermediasi perbankan, terutama aspek penyaluran dana yang telah dihimpunnya untuk mendapat gain profit. Rumus LDR kedalam dunia syariah menjadi Financing Deposit to Ratio (FDR). Sehingga FDR dapat dirumuskan dengan:

FDR =𝑃𝑒𝑚𝑏𝑖𝑎𝑦𝑎𝑎𝑛 yang Disalurkan

Total Dana Pihak Ketiga x 100%

2.1.6.4 Faktor-faktor Yang Mempengaruhi Likuiditas

Menurut Arifin (2003:145), likuiditas bank syariah dipengaruhi oleh beberapa hal, yaitu volatilitas (volatility) dari simpanan (deposit) nasabah, ketersediaan aset yang siap dikonversikan menjadi kas, akses kepada pasar antar bank dan sumber dana lainnya, ternasuk fasilitas lender of the last resort (LLR) dari Bank Sentral serta faktor komitmen bank kepada nasabah atau pihak lain untuk memberikan fasilitas pembiayaan atau melakukan investasi.

Adapun faktor-faktor tersebut dijelaskan sebagai berikut: 1. Dana Simpanan (deposit nasabah)

Dana simpanan nasabah adalah dana yang dihimpun bank dalam melakukan fungsi intermediasinya. Dana simpanan nasabah yang dihimpun bank syariah adalah:

a. Tabungan wadiah b. Giro wadiah

c. Tabungan mudharabah d. Deposito mudharabah