BAB II KAJIAN TEORI

2.1 Definisi Pajak

Pajak menurut Pasal 1 UU No.28 Tahun 2007 Tentang Ketentuan Umum dan Tata Cara Perpajakan adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan timbal balik secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat. Definisi lain tentang pajak menurut kamus besar Bahasa Indonesia adalah pungutan wajib, biasanya berupa uang yang harus dibayar oleh penduduk sebagai sumbangan wajib kepada negara atau pemerintah sehubungan dengan pendapatan, pemilikan, harga beli barang dan sebagainya.

Sedangkan Para ahli dan pakar ekonomi memberikan definisi yang beragam mengenai pajak. Definisi-definisi tersebut:

a. Mardiasmo (2011:1) mengemukakan pajak merupakan iuran rakyat kepada negara berdasarkan Undang-undang yang dapat dipaksakan dengan tiada mendapat jasa timbal kontra prestasi yang langsung dapat ditujukan dan digunakan untuk membayar pengeluaran umum.

b. Prof. Dr. P. J. A. Adriani (2010:4) pajak adalah iuran masyarakat kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung tugas-tugas negara untuk menyelenggarakan pemerintahan.

c. Prof. Dr. H. Rochmat Soemitro SH. (2010:5) mengemukakan bahwa pajak adalah iuran rakyat kepada kas negara berdasarkan Undang-Undang (yang dapat dipaksakan) dengan tidak mendapatkan jasa timbal yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

d. Suandy (2008) menjelaskan pajak adalah prestasi kepada pemerintah yang terutang melalui norma-norma umum dan yang dapat dipaksakan, tanpa adanya kalanya kontraprestasi yang dapat ditunjukan dalam hal yang individual maksudnya adalah untuk membiayai pengeluaran pemerintah.

Dari definisi diatas peneliti menyimpulkan pengertian pajak adalah peralihan kekayaan dari rakyat kepada kas negara dan sumber penerimaan penting untuk membiayai pengeluaran negara baik pengeluaran rutin maupun pengeluaran pembangunan.

2.1.1 Unsur Pajak

Ada beberapa unsur-unsur yang melekat dalam pengertian pajak menurut Mardiasmo (2011: 1),yaitu:

a. Iuran/pungutan dari rakyat untuk negara

Dalam unsur ini, pajak dapat diartikan sebagai peralihan kekayaan dari sektor pemerintah ke sektor publik dan bahwa tidak ada pajak selain yang dipungut oleh negara serta berupa uang (bukan barang). b. Pajak dipungut berdasarkan undang-undang

Karena pajak bersifat mengikat dan memaksa, maka pajak harus berdasarkan Undang-Undang dan peraturan-peraturan yang baku. Unsur ini menunjukkan bahwa meskipun pajak dipungut oleh negara, pemerintah tidak boleh semena-mena memungut pajak dari rakyat tetapi harus sesuai undang-undang dan peraturan-peraturan.

c. Tanpa jasa timbal atau kontraprestasi

Unsur ini menunjukkan bahwa pajak yang dibayarkan rakyat tidak mendapatkan timbal jasa ataupun kontraprestasi dari negara secara langsung.

d. Digunakan untuk membiayai rumah tangga negara

Pajak yang dibayarkan rakyat kepada pemerintah ditujukan untuk membiayai pengeluaran pemerintah, mendukung pembangunan, dan meningkatkan kesejahteraan masyarakat.

1.1.2 Fungsi Pajak

Menurut Mardiasmo, (2009:1-2) fungsi pajak dikelompokkan menjadi dua, yaitu:

a. Fungsi Penerimaan (budgetair)

Yaitu, pajak sebagai sumber dana bagi pemerintah untuk membiayai pengeluaran-pengeluarannya, baik untuk membiayai kegiatan pemerintahan maupun pembangunannya.

b. Fungsi Mengatur (regulerend)

Yaitu, pajak sebagai alat untuk mengatur atau melaksanakan kebijaksanaan pemerintah dalam bidang sosial dan ekonomi. Sebagai contoh yaitu dikenakannya pajak yang lebih tinggi terhadap minuman keras dan barang mewah, hal ini diterapkan pemerintah dalam upaya mengatur agar tingkat konsumsi barang-barang mewah dan minuman keras dapat dikendalikan. Serta tarif pajak 0% untuk ekspor dengan tujuan dapat mendorong ekspor produk Indonesia di pasaran dunia.

2.1.3 Klasifikasi Pajak

Menurut Mardiasmo (2011: 5), Pajak dapat dikelompokkan menjadi: 1. Menurut golongan

a. Pajak langsung, adalah pajak yang pembebanannya tidak dapat dilimpahkan ke pihak lain, tetapi harus menjadi beban langsung Wajib Pajak yang bersangkutan. Sebagai contoh, Pajak Penghasilan.

b. Pajak tidak langsung, adalah pajak yang pembebanannya dapat dilimpahkan ke pihak lain. Sebagai contoh Pajak Pertambahan Nilai.

2. Menurut sifat

Pembagian pajak menurut sifat dimaksudkan untuk pembedaan dan pembagiannya berdasarkan ciri-ciri prinsip:

a. Pajak subjektif, adalah pajak yang berpangkal atau berdasarkan pada subjeknya yang selanjutnya dicari syarat objektifnya, dalam arti memperhatikan keadaan dari wajib pajak. Contohnya, Pajak Penghasilan.

b. Pajak objektif, adalah pajak yang berpangkal atau berdasarkan pada objeknya, tanpa memperhatikan keadaan diri wajib pajak. Contohnya, Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah.

3. Menurut Pemungut dan Pengelolanya

a. Pajak pusat, adalah pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara. Contohnya, Pajak Penghasilan, Pajak Pertambahan Nilai dan Pajak atas Penjualan Barang Mewah, Pajak Bumi dan Bangunan, dan Bea Materai.

b. Pajak daerah, adalah pajak yang dipungut pemerintah daerah dan digunakan untuk membiayai rumah tangga daerah. Contohnya, Pajak Reklame, Pajak Hiburan.

2.1.4 Sistem Pemungutan Pajak

Menurut (Waluyo dan Wirawan, 1999) sistem pemungutan pajak yang diberlakukan di Indonesia dapat dibagi menjadi tiga yaitu:

a. Witholding System

Sistem ini merupakan sistem pemungutan pajak yang memberi wewenang kepada pemerintah untuk menentukan besarnya pajak yang terutang. Sistem ini diberlakukan di Indonesia sampai dengan Tahun 1967. Adapun ciri-ciri official assessment system adalah 1) wewenang untuk menentukan besarnya pajak terutang berada pada pemerintah, 2) wajib pajak bersifat pasif, 3) utang pajak timbul setelah dikeluarkan surat ketetapan pajak oleh pemerintah.

b. Withholding System

Sistem ini merupakan sistem pemungutan pajak yang memberi wewenang kepada pihak ketiga untuk memotong atau memungut besarnya pajak yang terutang oleh wajib pajak. Sistem ini diberlakukan di Indonesia pada Tahun 1968 sampai dengan 1983, dimana saat itu sistem pemungutannya sudah tidak keseluruhan menggunakan withholding system tapi telah mengadaptasi semi Self Assessmet System. Dalam artian bahwa sistem pemungutan pajak di masa itu sudah mulai mengadaptasi Self Assessment System walaupun belum keseluruhan.

c. Self Assessment System

Self Assessment System adalah sistem pemungutan pajak yang memberikan kepercayaan dan tanggung jawab kepada wajib pajak untuk

menghitung, menyetor, dan melaporkan sendiri pajak terutangnya. Sistem ini mulai diberlakukan secara keseluruhan sejak Tahun 1983 sampai sekarang. Sistem ini memberikan peluang kepada wajib pajak untuk jujur dan bertanggung jawab akan kewajiban pajaknya. Petugas perpajakan, dalam hal ini Direktorat Jenderal Pajak, hanya berfungsi sebagai pembina dan pengawas pelaksanaan kewajiban perpajakan wajib pajak.

2.2 Dasar Hukum Basis Akrual

Dasar hukum basis akrual adalah UU Nomor 17 tahun 2003 (Pasal 1, pasal 36, dan pasal 70). Penerapan SAP berbasis akrual dapat dilaksanakan secara bertahap dari penerapan SAP berbasis kas menuju akrual (PP Nomor 24 tahun 2005) menjadi penerapan SAP berbasis akrual (PP Nomor 71 Tahun 2010). SAP yang ditetapkan dengan PP Nomor 24 tahun 2005 berbasis Kas menuju Akrual sebagian besar telah mengacu pada praktek akuntansi berbasis akrual.

Di dalam Lampiran I PP Nomor 71 Tahun 2010 disebutkan bahwa basis akrual adalah suatu basis akuntansi dimana transaksi ekonomi atau peristiwa akuntansi diakui, dicatat, dan disajikan dalam laporan keuangan pada saat terjadinya tansaksi tersebut, tanpa memperhatikan waktu kas diterima atau dibayarkan. Pendapatan diakui pada saat hak telah diperoleh (earned) dan beban (belanja) diakui pada saat kewajiban timbul atau sumber daya dikonsumsi.

Manfaat basis akrual antara lain :

a. Memberikan gambaran yang utuh atas posisi keuangan pemerintah.

b. Menyajikan informasi yang sebenarnya mengenai hak dan kewajiban pemerintah.

c. Bermanfaat dalam mengevaluasi kinerja keuangan pemerintah.

Peraturan Pemerintah Nomor 71 tahun 2010 tentang Standar Akuntansi Pemerintah (SAP) adalah peraturan pemerintah yang fundamental yang mengusung amanat penerapan akuntansi berbasis akrual selambat-lambatnya untuk pelaporan keuangan pemerintah tahun 2015. Menurut Direktur Jenderal Perbendaharan Negara mengungkapkan bahwa agar dapat mengimplementasikan SAP berbasis akrual, perlu mempersiapkan strategi yang cermat dan terukur dimulai dari penyelesaian masalah-masalah akuntansi dan pelaporan yang masih timbul dalam praktek akuntansi kas menuju akrual dan penajaman pemahaman tentang isi standar akuntansi berbasis akrual itu sendiri.

2.3 Pajak Daerah

Menurut Pasal 1 Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Restribusi Daerah, yang dimaksud dengan pajak daerah adalah kontribusi wajib kepada daerah yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang,

dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan daerah bagi sebesar-besarnya kemakmuran rakyat.

Berdasarkan Pasal 2 Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah, Pajak daerah digolongkan ke dalam dua kelompok, yaitu:

1. Pajak Provinsi, terdiri dari: a. Pajak Kendaraan Bermotor

b. Bea Balik Nama Kendaraan Bermotor c. Pajak Bahan Bakar Kendaaraan Bermotor d. Pajak Air permukaan

e. Pajak Rokok

2. Pajak Kabupaten/Kota, terdiri dari: a. Pajak Hotel

b. Pajak Restoran c. Pajak Hiburan d. Pajak Reklame

e. Pajak Penerangan Jalan

f. Pajak Mineral Bukan Logam dan Batuan g. Pajak Parkir

h. Pajak Air Tanah

i. Pajak Sarang Burung Walet

j. Pajak Bumi dan Bangunan Perdesaan dan Perkotaan k. Bea Perolehan Hak atas Tanah dan Bangunan

2.3.1 Pajak Reklame

Pajak Reklame adalah salah satu pajak daerah dan salah satu sumber pendapatan asli daerah yang menunjukkan posisi strategis dalam hal pendanaan pembiayaan daerah. Menurut Undang-undang Nomor 28 Tahun 2009 Pasal 1 angka 26 dan 27 tentang Pajak Daerah dan Restribusi Daerah, Pajak Reklame adalah pajak atas penyelenggaraan reklame. Sedangkan yang dimaksud dengan reklame adalah benda, alat, perbuatan, atau media yang bentuk dan corak ragamnya dirancang untuk tujuan komersial memperkenalkan, menganjurkan, mempromosikan, atau untuk menarik perhatian umum terhadap barang, jasa, orang, atau badan yang dapat dilihat, dibaca, didengar, dirasakan, dan/atau dinikmati oleh umum.

Pajak Reklame berdasarkan Peraturan Daerah (PERDA) Kabupaten Gorontalo Nomor 04 Tahun 2011 pasal 1 angka 13 dan 14 menyatakan bahwa Pajak Reklame adalah pajak atas penyelenggaraan reklame. Sedangkan reklame adalah benda, alat, perbuatan, atau media yang bentuk dan corak ragamnya dirancang untuk tujuan komersial memperkenalkan, menganjurkan, mempromosikan, atau untuk menarik perhatian umum terhadap barang, jasa, orang, atau badan, yang dapat dilihat, dibaca, didengar, dirasakan, dan/atau dinikmati oleh umum.

Definisi lain tentang Pajak Reklame berdasarkan Peraturan Bupati (Perbub) Kabupaten Gorontalo Nomor 17 Tahun 2011 Pasal 1 angka 9 dan 10 menyatakan bahwa Pajak Reklame adalah pajak atas

penyelenggaraan reklame. Reklame adalah benda, alat, perbuatan, atau media yang bentuk dan corak ragamnya dirancang untuk tujuan komersial memperkenalkan, menganjurkan, mempromosikan, atau untuk menarik perhatian umum terhadap barang, jasa, orang, atau badan, yang dapat dilihat, dibaca, didengar, dirasakan, dan/atau dinikmati oleh umum.

Selanjutnya menurut Siahaan (2010: 381) sesuai dengan Undang-Undang Nomor 28 Tahun 2009 Pasal 1 angka 26 dan 27, Pajak Reklame adalah pajak atas penyelenggaraan reklame. Sedangkan yang dimaksud dengan reklame adalah benda, alat, perbuatan atau media yang bentuk dan corak ragamnya untuk tujuan komersial memperkenalkan, menganjurkan, mempromosikan, atau untuk menarik perhatian umum terhadap barang, jasa, orang atau badan, yang dapat dilihat, dibaca, didengar, dirasakan, dan atau dinikmati oleh umum.

2.3.2 Dasar Hukum Pemungutan Pajak Reklame

Dasar hukum pemungutan pajak reklame pada suatu Kabupaten atau Kota adalah sebagai berikut :

a. Undang-Undang Nomor 28 Tahun 2009 Tentang Pajak Daerah dan Retribusi Daerah.

b. Undang-Undang Nomor 34 Tahun 2000 yang merupakan perubahan atas Undang-Undang Nomor 18 Tahun 1997 tentang Pajak Daerah dan Retribusi Daerah.

c. Peraturan Pemerintah Nomor 65 Tahun 2001 tentang Pajak Daerah.

d. Peraturan daerah kabupaten/kota yang mengatur tentang Pajak Reklame.

e. Keputusan bupati/walikota yang mengatur tentang Pajak Reklame sebagai aturan pelaksanaan peraturan daerah tentang Pajak Reklame pada Kabupaten/Kota dimaksud.

2.3.3 Objek Pajak Reklame

Objek Pajak Reklame adalah semua penyelenggaraan reklame. Berdasarkan Peraturan Bupati (Perbub) Kabupaten Gorontalo Nomor 17 Tahun 2011 Pasal 2 angka 1 tentang Pajak Reklame menyatakan bahwa Objek Pajak sebagaimana dimaksud pada ayat (1) meliputi:

a. Reklame papan/billboard/videotron/megatron dan sejenisnya b. Reklame kain;

c. Reklame melekat, stiker; d. Reklame selebaran;

e. Reklame berjalan, termasuk pada kendaraan; f. Reklame udara;

g. Reklame apung; h. Reklame suara;

i. Reklame film/slide; dan j. Reklame peragaan.

Penyelenggaraan reklame yang ditetapkan menjadi objek Pajak Reklame (Siahaan, 2010: 384) adalah sebagaimana disebut dibawah ini: a) Reklame papan/billboard, yaitu reklame yang terbuat dari papan,

kayu, termasuk seng atau bahan lain yang sejenis, dipasang atau digantungkan atau dibuat pada bangunan, tembok, dinding, pagar, pohon, tiang, dan sebagainya baik bersinar maupun yang disinari. b) Reklame megatron atau videotron atau Large Electronic Display

(LED), yaitu Reklame yang menggunakan layar monitor besar berupa program reklame atau iklan bersinar dengan gambar dan atau tulisan berwarna yang dapat berubah–ubah, terprogram, dan difungsikan dengan tenaga listrik.

c) Reklame kain yaitu Reklame yang diselenggarakan dengan menggunakan bahan kain, termasuk kertas, plastik, karet, atau bahan lain yang sejenis dengan itu.

d) Reklame Melekat atau Poster atau stiker, yaitu reklame reklame yang berbentuk lembaran lepas, diselenggarakan dengan cara disebarkan, dipasang, digantungkan pada suatu benda dengan ketentuan luasnya tidak lebih dari 200 cm² per lembar.

e) Reklame selebaran, yaitu reklame yang berbentuk lembaran lepas, diselenggarakan dengan cara disebarkan, diberikan, atau dapat diminta dengan ketentuan tidak untuk ditempelkan, diletakkan, dipasang, atau digantungkan pada suatu benda lain.

f) Reklame berjalan termasuk kendaraan yaitu reklame yang ditempatkan atau ditempelkan pada kendaraan yang diselenggarakan dengan menggunakan kendaraan atau dengan cara dibawa oleh orang.

g) Reklame udara yaitu reklame yang diselenggarakan di udara dengan menggunakan gas, laser, pesawat, atau alat lain yang sejenis.

h) Reklame Suara, yaitu reklame yang diselenggarakan dengan menggunakan kata-kata yang diucapkan atau dengan suara yang ditimbulkan dari atau oleh perantara alat.

i) Reklame film atau slide, yaitu reklame yang diselenggarakan dengan menggunakan klise berupa kaca atau film, ataupun bahan-bahan yang sejenis, sebagai alat untuk diproyeksikan dan atau dipancarkan pada layar atau benda lain yang ada di ruangan.

j) Reklame peragaan, yaitu reklame yang diselenggarakan dengan cara memperagakan suatu barang dengan atau tanpa disertai suara.

Yang tidak termasuk objek Pajak Reklame adalah :

1. Penyelenggaraan reklame melalui televisi, radio, warta harian, warta mingguan, warta bulanan, dan sejenisnya.

2. Penyelenggaraan reklame lainnya yang diterapkan dengan Peraturan Daerah.

2.3.4 Subjek Pajak dan Wajib Pajak Reklame

Menurut Siahaan (2010: 386) pada Pajak Reklame yang menjadi subjek pajak adalah orang pribadi atau badan yang menggunakan reklame. Sementara itu, wajib pajak adalah orang pribadi atau badan yang menyelenggarakan reklame. Jika reklame diselenggarakan sendiri secara langsung oleh orang pribadi atau badan, wajib Pajak Reklame adalah orang pribadi atau badan tersebut. Apabila reklame diselenggarakan melalui pihak ketiga, misalnya perusahaan jasa periklanan, pihak ketiga tersebut menjadi wajib Pajak Reklame.

2.3.5 Dasar Pengenaan Pajak Reklame

Menurut Siahaan (2010: 387) dasar pengeanan Pajak Reklame adalah nilai sewa reklame (NSR), yaitu nilai yang ditetapkan sebagai dasar perhitungan penetapan besarnya Pajak Reklame. Dalam peraturan daerah tentang Pajak Reklame, nilai sewa reklame (NSR) dapat ditentukan perhitungannya berdasarkan hal-hal berikut ini:

a. besarnya biaya pemasangan reklame. b. besarnya biaya pemeliharaan reklame. c. lama pemasangan reklame.

d. nilai strategis lokasi, dan e. jenis reklame

Cara perhitungan nilai sewa reklame (NSR) ditetapkan dengan peraturan daerah. Hasil perhitungan nilai sewa reklame (NSR) ditetapkan dengan keputusan bupati/walikota. Nilai sewa reklame dihitung dengan rumus:

Nilai Sewa Reklame = Nilai Jual Objek Reklame (NJOR) +

Nilai Strategis Pemasangan Reklame (NSPR) (Siahaan, 2010: 388)

Nilai Jual Objek Reklame (NJOR) adalah keseluruhan pembayaran/pengeluaran yang dikeluarkan oleh pemilik dan atau penyelenggara reklame, termasuk dalam hal ini adalah biaya/harga beli bahan reklame,konstruksi, instalasi listrik, pembayaran, ongkos perakitan, pemancaran, peragaan, penayangan, pengecatan, pemasangan dan transportasi pengangkutan, dan lain sebagainya sampai dengan bangunan reklame selesai dipancarkan, diperagakan, ditayangkan dan atau terpasang di tempat yang telah diizinkan.

Perhitungan NJOR didasarkan pada besarnya komponen biaya penyelenggaraan reklame, yang meliputi indikator:

a. Biaya pembuatan/ konstruksi b. Biaya pemeliharaan

c. Lama pemasangan d. Jenis reklame

e. Luas bidang reklame f. Ketinggian reklame

NSPR = (NFR + NSP + NFJ) x Harga Dasar Nilai Strategis Besarnya NJOR dihitung dengan rumus:

NJOR = (Ukuran Reklame X Harga Dasar Ukuran Reklame) + (Ketinggian Reklame X Harga Dasar Ketinggian Reklame) (Siahaan, 2010: 388)

Nilai Strategis Pemasangan Reklame (NSPR) adalah ukuran nilai yang ditetapkan pada titik lokasi pemasangan reklame tersebut, berdasarkan kriteria kepadatan pemanfaatan tata ruang kota untuk berbagai aspek kegiatan di bidang usaha.(Siahaan, 2010: 388-389).

Perhitungan nilai strategis didasarkan pada besarnya ukuran reklame, dengan indikator: niali fungsi ruang (NFR) lokasi pemasangan, nilai fungsi jalan (NFJ), dan nilai sudut pandang (NSP). Besarnya NSPR dihitung dengan rumus sebagai berikut:

(Siahaan, 2010: 389)

Cara perhitungan Nilai Sewa Reklame (Perbub Nomor 17 Tahun 2011) ditetapkan sebagai berikut:

1. Perhitungan Nilai Sewa Reklame (NSwR) sebagaimana dimaksud pada pasal 6 adalah sebagai berikut:

NSwR = NJOPr + NSPR

2. Nilai Jual Obyek Pajak Reklame (NJOPr) diperoleh dari hasil perkalian antara luas reklame dengan besaran Nilai Pokok Obyek Reklame (NPOR).

3. Besaran NPOR sebagaimana dimaksud pada ayat (2) adalah sebagaimana pada lampiran I Peraturan Bupati ini;

4. Nilai Strategi Pemasangan Reklame (NSPR) diperoleh dari hasil perkalian antara Harga Titik (HT) dan Nilai Titik (NT). NSPR = HT x NT

5. Nilai Titik (NT) diperoleh dari hasil perhitungan berdasarkan bobot dan score pemasangan reklame.

6. Untuk setiap Harga Titik (HT) ditetapkan dengan Nilai Titik sebesar Rp. 30.000,-.

2.3.6 Tarif dan Perhitungan Pajak Reklame

Tarif Pajak Reklame ditetapkan sebesar 25% (dua puluh lima persen) dari nilai sewa reklame.

Besaran pokok Pajak Reklame yang terutang dihitung dengan cara mengalikan tarif pajak dengan dasar pengenaan pajak. Secara umum perhitungan Pajak Reklame adalah sesuai dengan rumus berikut:

Pajak Terutang = Tarif Pajak x Dasar Pengenaan Pajak

2.4 Pengertian Kontribusi

Menurut Kamus Besar Bahasa Indonesia, pengertian kontribusi adalah sumbangan. Sedangkan menurut Kamus Ekonomi kontribusi adalah sesuatu yang diberikan bersama-sama dengan pihak lain untuk tujuan biaya, atau kerugian tertentu atau bersama. Sehingga kontribusi disini dapat diartikan sebagai sumbangan yang diberikan oleh Pendapatan Asli Daerah terhadap Besarnya Belanja Pembangunan Daerah.

Definisi lain tentang kontribusi Menurut WJS. Poerwadarminta (1982 : 67), Kontribusi adalah hasil manfaat dari suatu pekerjaan baik berupa uang maupun jasa yang dapat dihitung berdasarkan suatu nilai. Jadi, yang dimaksud dengan kontribusi dalam penelitian ini adalah Sumbangan atau iuran yang diperoleh dari Pajak Reklame melalui Dinas Pendapatan Pengelolan Keuangan dan Aset Daerah (DPPKAD) yang tujuannya digunakan untuk meningkatan Pendapatan Asli Daerah Kabupaten Gorontalo.

2.5 Pendapatan Asli Daerah

Pengertian pendapatan asli daerah menurut Undang-Undang Nomor 28 Tahun 2009 yaitu sumber keuangan daerah yang digali dari wilayah daerah yang bersangkutan yang terdiri dari hasil pajak daerah, hasil retribusi daerah, hasil pengelolaan kekayaan daerah yang dipisahkan dan lain-lain pendapatan asli daerah yang sah.

Sedangkan Menurut Abdul Halim (2004:94), Pendapatan Asli Daerah (PAD) adalah penerimaan yang diperoleh daerah dari sumber-sumber dalam wilayahnya sendiri yang dipungut berdasarkan peraturan daerah sesuai dengan peraturan perundang-undangan yang berlaku.

Dari beberapa pendapat diatas maka peneliti dapat menyimpulkan bahwa Pendapatan Asli Daerah adalah semua penerimaan keuangan suatu daerah, dimana penerimaan keuangan itu bersumber dari potensi-potensi yang ada di daerah tersebut.

Sumber-sumber Pendapatan Asli Daerah (PAD) Menurut Abdul Halim (2007:96), kelompok Pendapatan Asli Daerah (PAD) dipisahkan menjadi empat jenis pendapatan, yaitu :

1) Pajak Daerah: a. Pajak Provinsi

b. Pajak Kabupaten/ Kota

2) Retribusi Daerah, terdiri dari : Retribusi Jasa Umum, Retribusi Jasa Usaha, dan Retribusi Perizinan Tertentu.

3) Hasil Perusahaan milik daerah dan hasil pengelolaan kekayaan daerah yang dipisahkan.

4) Lain-lain Pendapatan Asli Daerah (PAD) yang sah, yaitu : Hasil penjualan kekayaan daerah yang tidak dipisahkan, hasil pemanfaatan atau pendayagunaan kekayaan daerah yang tidak dipisahkan, jasa giro, pendapatan bunga, tuntutan ganti rugi, keuntungan selisih nilai tukar rupiah terhadap mata uang asing, dan

komisi, potongan, ataupun bentuk lain sebagai akibat dari penjualan dan/ atau pengadaan barang dan atau jasa oleh daerah.

2.6 Kajian Penelitian yang Relevan

Penelitian yang dilakukan oleh Hindarto Prasetyo Utomo (2006) tentang Kontribusi Pajak Reklame Terhadap Pendapatan Asli Daerah Kabupaten Kudus, mengidentifikasi berbagai permasalahan yang timbul menyangkut kontribusi Pajak Reklame di Kabupaten Kudus. Metode yang digunakan dalam penelitian ini adalah metode penelitian Kuantitatif. Hasil analisis dalam penelitian ini terlihat bahwa Kontribusi pajak reklame terhadap Pendapatan Asli Daerah selama lima tahun rata-rata sebesar 0,97%. Hal ini disebabkan ada juga objek pajak reklame yang didalam pemasangannya tidak menggunakan nomor registrasi atau nomor pendaftaran. Walaupun kontribusi pajak reklame kecil terhadap Pendapatan Asli Daerah (PAD) akan tetapi cukup berarti dalam pembiayaan penyelenggaraan pemerintah.

Ridwan (2013) dalam jurnal penelitian tentang Kontribusi Pajak Reklame Dalam Meningkatkan Pendapatan Asli Daerah Pada Dinas Pendapatan Pengelolaan Keuangan Dan Aset Daerah Kabupaten Nunukan. Penelitian ini menggunakan metode deskriptif dengan pendekatan kualitatif. Metode penelitian deskriptif adalah suatu metode penelitian yang menggambarkan keadaan yang sebenarnya pada saat berlangsungnya penelitian melalui pengumpulan data yang kemudian

diinterprestasikan satu sama lain sehingga diperoleh perumusan dan analisa terhadap masalah yang ada. Hasil dari penelitian menyatakan bahwa peningkatan dan pencapaian target penerimaan Pendapatan Asli Daerah tidak terlepas dari Kontribusi Pajak Reklame sebagai salah satu sumber penerimaan Pendapatan Asli Daerah Kabupaten Nunukan. Data menunjukkan Pendapatan Asli Daerah pada tahun 2009 yang mencapai Rp. 48.835.948.604,17 Pajak Reklame memberikan Kontribusi pada Pendapatan Asli Daerah sebesar Rp. 165.633.551,- atau dengan pencapaian sebesar 0,33 %, pada tahun 2010 Pendapatan Asli Daerah Rp. 34.871.929.384,98 kontribusi Pajak Reklame sebesar Rp. 219.256.717,- atau dengan pencapaian 0,62 %, pada tahun 2011 Pendapatan Asli Daerah Rp. 44.892.410.248,93 kontribusi Pajak Reklame sebesar Rp. 165.970.027,- atau dengan pencapaian 0,47 %, dan pada tahun 2012 Pendapatan Asli Daerah Rp. 64.383.003.030,28 kontribusi Pajak Reklame sebesar Rp. 127.924.285,- atau dengan pencapaian 0,29%. Hal ini menunjukkan bahwa Pajak Reklame mempunyai peranan atau kontribusi yang tidak cukup besar, namun kontribusi yang dihasilkan diwujudkan untuk kepentingan pembangunan daerah dan penyelenggaraan pemerintahan di Kabupaten Nunukan.

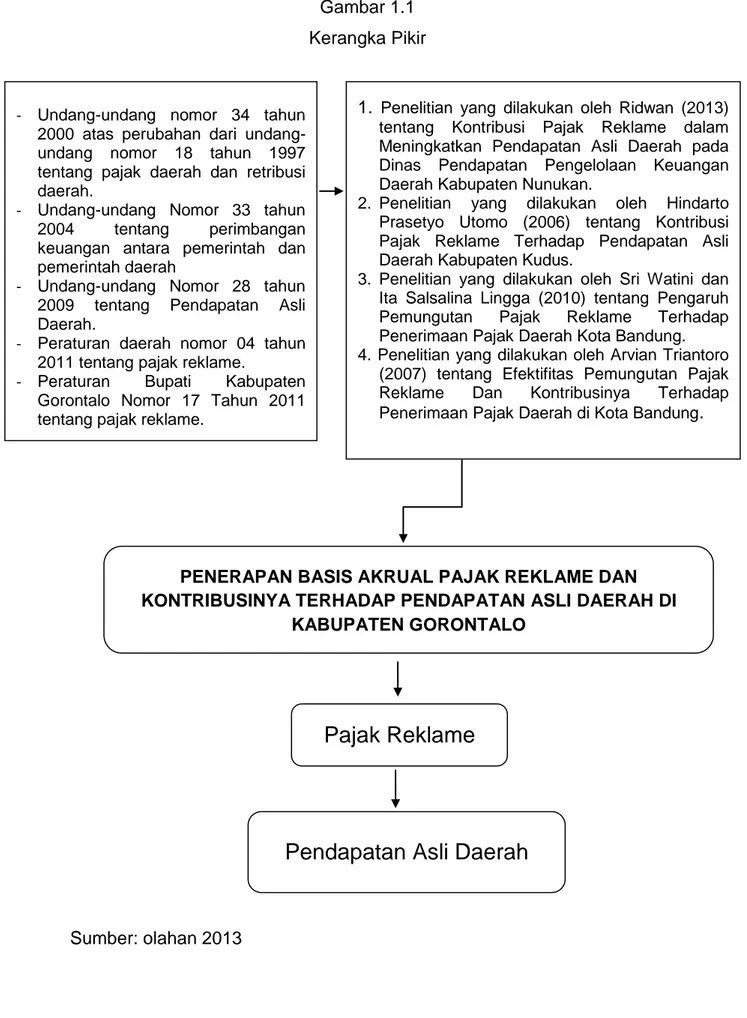

2.7 Kerangka Berpikir

Pajak pada dasarnya merupakan ekspresi tanggung jawab warga negara dalam pembangunan dan juga merupakan imbalan dari warga negara terhadap manfaat yang merupakan perolehan dari warga negara terhadap manfaat yang mereka peroleh dari produk yang dihasilkan oleh negara. Salah satu sumber penerimaan daerah adalah Pajak Reklame, yaitu pajak yang mempunyai peranan penting bahkan diharapkan dapat menempati kedudukannya sebagai sumber penerimaan yang potensial.

Pajak Reklame merupakan pajak daerah yang pengelolaan dan penerimaannya diserahkan kepada pemerintah daerah Kabupaten atau Kota sehingga pemerintah daerah yang bersangkutan dapat memanfaatkan hasil penerimaan pajak tersebut untuk membiayai pembangunan daerahnya masing-masing. Oleh karena itu pemerintah daerah senantiasa berusaha menggali faktor-faktor yang dapat meningkatkan penerimaan pajak reklame di daerahnya. Kontribusi Pajak Reklame Dalam Meningkatkan Pendapatan Asli Daerah Pada Dinas Pendapatan Pengelolaan Keuangan Dan Aset Daerah (DPPKAD) Kabupaten Gorontalo adalah Sumbangan atau iuran yang diperoleh dari Pajak Reklame melalui Dinas Pendapatan Pengelolaan Keuangan Dan Aset Daerah (DPPKAD) yang ditinjau dari objek, target dan realisasi dalam setiap satu tahun anggaran yang digunakan untuk meningkatkan Pendapatan Asli Daerah Kabupaten Gorontalo.

Kabupaten Gorontalo sebagai salah satu daerah berkembang berupaya untuk mengoptimalkan penerimaan Pendapatan Asli Daerah yang berasal dari sektor pajak yaitu Pajak Reklame. Apabila potensi dari sektor Pajak Reklame tersebut dapat terealisasi sesuai dengan target yang ditetapkan oleh pemerintah setempat, maka pemungutan Pajak Reklame diharapkan mampu memberikan kontribusi terhadap Pendapatan Asli Daerah di Kabupaten Gorontalo. Mardiasmo (2009:13) menyatakan pajak daerah kabupaten/kota berasal dari pajak hotel, pajak restoran, pajak hiburan, pajak reklame, pajak penerangan jalan, pajak pengambilan dan pengolahan bahan galian golongan C, dan pajak parkir.

Arvian Triantoro (2007:24) dalam penelitiannya yang berjudul Efektifitas Pemungutan Pajak Reklame Dan Kontribusinya Terhadap Penerimaan Pajak Daerah di Kota Bandung, menyatakan bahwa Sistem pembayaran yang dilakukan secara Self Assesment atau secara langsung oleh pemohon ke Kas Daerah, akan memberi kemudahan kemudahan bagi pemkot untuk menerima setoran pajak.

Hindarto Prasetyo Utomo (2006:57) dalam penelitiannya yang berjudul Kontribusi Pajak Reklame Terhadap Pendapatan Asli Daerah Kabupaten Kudus, menyatakan bahwa Usaha yang di tempuh pemerintah daerah kabupaten Kudus untuk meningkatkan pajak reklame, yaitu dengan Intensifikasi dan Ekstensifikasi. Intensifikasi yaitu suatu cara untuk memperbesar jumlah pendapatan dimana sumber-sumber penerimaan yang ada pada saat ini ditingkatkan jumlah penerimaanya dengan cara

mengevaluasi, mengkaji kembali dan apabila di perlukan menaikkan pengenaan tarif yeng berdasarkan peraturan Perundang-Undangan yang berlaku. Sehubungan dengan hal tersebut Dipenda juga membentuk tim untuk bertugas memberikan pengarahan dan penerangan mengenai arti pentingnya membayar pajak reklame kepada masyarakat khususnya pengusaha dan pedagang. Sedangkan ekstensifikasi yaitu mencari objek reklame baru yang dapat dikenakan pajak reklame, yang objek-objek ini pada waktu yang lalu tidak dikenakan pajak.

Berdasarkan hal tersebut, dapat disimpulkan bahwa usaha yang ditempuh dalam meningkatkan pajak reklame adalah Intensifikasi dan Ekstensifikasi. Oleh karena itu, yang menjadi fokus penelitian ini adalah bagaimana mekanisme pemungutan pajak reklame dan kontribusinya terhadap pendapatan asli daerah. Untuk lebih jelasnya dapat dilihat pada gambar 1.1 berikut ini.

Gambar 1.1 Kerangka Pikir

Sumber: olahan 2013

1. Penelitian yang dilakukan oleh Ridwan (2013)

tentang Kontribusi Pajak Reklame dalam Meningkatkan Pendapatan Asli Daerah pada Dinas Pendapatan Pengelolaan Keuangan Daerah Kabupaten Nunukan.

2. Penelitian yang dilakukan oleh Hindarto Prasetyo Utomo (2006) tentang Kontribusi Pajak Reklame Terhadap Pendapatan Asli Daerah Kabupaten Kudus.

3. Penelitian yang dilakukan oleh Sri Watini dan Ita Salsalina Lingga (2010) tentang Pengaruh

Pemungutan Pajak Reklame Terhadap

Penerimaan Pajak Daerah Kota Bandung. 4. Penelitian yang dilakukan oleh Arvian Triantoro

(2007) tentang Efektifitas Pemungutan Pajak

Reklame Dan Kontribusinya Terhadap

Penerimaan Pajak Daerah di Kota Bandung.

PENERAPAN BASIS AKRUAL PAJAK REKLAME DAN KONTRIBUSINYA TERHADAP PENDAPATAN ASLI DAERAH DI

KABUPATEN GORONTALO

- Undang-undang nomor 34 tahun

2000 atas perubahan dari undang-undang nomor 18 tahun 1997 tentang pajak daerah dan retribusi daerah.

- Undang-undang Nomor 33 tahun

2004 tentang perimbangan

keuangan antara pemerintah dan pemerintah daerah

- Undang-undang Nomor 28 tahun

2009 tentang Pendapatan Asli

Daerah.

- Peraturan daerah nomor 04 tahun

2011 tentang pajak reklame.

- Peraturan Bupati Kabupaten

Gorontalo Nomor 17 Tahun 2011 tentang pajak reklame.

- .