BAB I PENDAHULUAN

1.1 Latar Belakang

Sebuah perusahaan melakukan banyak hal untuk dapat bersaing di industri yang memang tingkat persaingannya begitu tinggi. Hal tersebut membuat perusahaan harus matang mengefisienkan dan mengefektifkan segala sumber daya yang ada, terutama dalam menerapkan fungsi-fungsi keuangan yang meliputi investasi, pendanaan dan pembagian deviden. Untuk mencapai itu, tentunya perusahaan harus mengeluarkan dana yang tidak sedikit. Dana tersebut bisa didapatkan dari hutang maupun dari sumber dana yang disediakan di pasar modal.

Pasar modal merupakan tempat bertemunya para investor yang memiliki kelebihan dana dan perusahaan yang membutuhkan dana untuk operasinya. Para investor mau berinvestasi di perusahaan yang membutuhkan dana dengan harapan memperoleh pengembalian dari investasi yang mereka tanamkan di perusahaan tersebut (return). Oleh karena itu, pasar modal dinilai sarana yang tepat bagi investor dan perusahaan untuk dapat memenuhi kepentingannya masing-masing dengan saling menguntungkan kedua belah pihak.

Dalam memenuhi kebutuhan operasionalnya, perusahaan harus memperhitungkan struktur modal, baik dalam bentuk hutang ataupun modal sendiri. Struktur modal haruslah memaksimumkan nilai perusahaan bagi kepentingan Stockholders dan keuntungan yang diperoleh harus lebih besar dari biaya modal sebagai akibat penggunaan modal. Tujuan utama dari kegiatan pasar modal adalah keuntungan (return). Para investor menggunakan berbagai cara untuk mendapatkan return yang diharapkan baik menganalisis sendiri maupun menggunakan saran-saran dari analis pasar modal seperti brokers, dealers, dll.

Pasar modal di Indonesia mengalami perkembangan cukup pesat satu dekade terakhir, ini dibuktikan dengan bermunculannya perusahaan-perusahaan baru yang menggunakan alternatif pasar modal dalam memperoleh dana yang dibutuhkan untuk membiayai kegiatan usahanya ataupun untuk melakukan

ekspansi. Dalam data Indonesia Capital Market Directory tahun 2011 menunjukan ketertarikan perusahaan untuk listing di Bursa Efek Indonesia. Dari tahun 2007 sampai ke 2011 saja perusahaan yang listed di BEI terus mengalami penambahan rata-rata sebesar 5.1% per tahun.

Tabel 1.1

Data Perusahaan Listed BEI Periode 2007-2011 (Perusahaan) Tahun

2007 2008 2009 2010 2011

Jumlah Listing Awal 344 383 396 398 420

Jumlah Terdaftar Baru 22 19 13 23 25

Jumlah Delisting 8 6 12 1 5

Jumlah Listing Akhir 383 396 398 420 440

Sumber: Indonesia Capital Market Directory, data diolah

Data tersebut menunjukan bahwa pasar modal kian menjadi primadona dalam memperoleh modal bagi perusahaan. Pada tahun 2012 sampai bulan Oktober tercatat 18 perusahaan telah melakukan IPO di bursa, salah satunya adalah PT. Financorporindo Nusa. Menurut Direktur Utama PT. Financorporindo Nusa, Edwin Sinaga mengatakan bahwa pasar modal di Indonesia cukup baik dan harus diusahakan untuk mempertahankan kualitas tersebut disamping menambah jumlah perusahaan IPO.

Salah satu sektor yang menjadi primadona bagi investor di bursa adalah sektor pertambangan. Terbukti dengan bermunculannya perusahaan di sektor pertambangan yang listed di BEI dalam lima tahun terakhir. Bahkan saat ini tercatat perusahaan pertambangan yang listed di BEI lebih dari 25 perusahaan. Tetapi sektor pertambangan juga menjadi sektor yang sensitif terhadap isu-isu global dan makro yang tidak jarang menyebabkan kerugian bagi investor. Dari data ICMD tahun 2011 saja harga saham pertambangan selalu berfluktuasi setiap tahun yang menyebabkan return saham pun ikut berfluktuasi. ini tidak lepas dari isu-isu global dan makro seperti harga minyak dunia, isu cuaca, Suku Bunga, dll.

Sebagai contoh, krisis yang sedang melanda eropa menyebabkan anjloknya batu bara. Dimana pasokan batu bara berlebih sedangkan permintaan

berkurang. Ini bisa terjadi karena pasar potensial untuk batu bara adalah negara-negara di benua biru tersebut. Bahkan harga acuan batu bara dari Maret 2012 terus mengalami penurunan sampai ini, untungnya pasar China siap menampung batu bara kita. (Ria dan Adhi, mengutip irfani, 2012, http://www.neraca.co.id/2012 /09/12/waspadai-fluktuasi-kinerja-emiten-tambang/). Di bawah ini adalah data tentang return saham sektor pertambangan lima tahun belakangan untuk melihat perkembangan terbaru dari sektor tersebut.

Tabel 1.2

Rata-Rata Return Saham Periode 2008-2012 Sektor Pertambangan (persen)

Tahun Return 2008 -50% 2009 98% 2010 33% 2011 26% 2012 -18%

Sumber: Indonesia Capital Market Directory, data diolah

Dalam kaitannya memperoleh dana dari investor, perusahaan harus melakukan IPO (Initial Public Offering) terlebih dahulu sebagai syarat agar bisa melantai di bursa. Peningkatan return saham juga bisa disebabkan oleh faktor bertambahnya perusahaan yang melakukan IPO pada tahun tersebut. Dalam lima tahun terakhir sektor tambang menjadi magnet yang menarik bagi investor untuk menanamkan modalnya. Tidak heran dalam lima tahun tersebut banyak perusahaan tambang melakukan IPO. Tercatat dalam lima tahun terakhir ada 15 perusahaan tambang yang mulai melantai di bursa dan hanya satu perusahaan yang melakukan delisting. Hal ini menyebabkan sektor pertambangan menjadi sektor yang paling dominan dalam transaksi perdagangan di lantai bursa.

Tabel 1.3

Jumlah Perusahaan Listing di BEI Periode 2008-2012 Sektor Pertambangan (Perusahaan)

Keterangan

Tahun

2008 2009 2010 2011 2012

Jumlah listing Awal 17 21 21 26 30

Jumlah terdaftar baru 4 1 5 4 1

Jumlah delisting - 1 - - -

Jumlah listing akhir 21 21 26 30 31

Sumber: Indonesia Capital Market Directory, data diolah

Dilihat dari tabel 1.2 terlihat bahwa perkembangan return saham yang

listed di BEI di tahun 2008 mengalami penurunan sebesar 50% walaupun

sebenarnya ada empat perusahaan yang melakukan listing di BEI, kemudian tahun 2009 return mengalami peningkatan yang cukup signifikan sebesar 98% dengan hampir seluruh perusahaan tambang mengalami peningkatan harga saham kecuali PT. Radiant Utama Interinsco Tbk. dan PT. Ratu Prabu Abadi Tbk. Di tahun tersebut satu perusahaan melakukan delisting dari BEI yaitu PT. Apexindo Pratama Duta Tbk. Pada tahun 2010 return saham kembali mengalami peningkatan sebesar 33% yang diikuti dengan melakukannya IPO lima perusahaan tambang.

Pada tahun 2011 terjadi peningkatan kembali return saham sebesar 26% walaupun sebenarnya sebagian besar perusahaan mengalami penurunan harga saham dari tahun sebelumnya. Di tahun tersebut perusahaan tambang yang melakukan IPO ada empat perusahaan. Pada tahun 2012 return saham mengalami penurunan sebesar 18% dan hanya ada satu perusahaan tambang yang melakukan IPO pada tahun ini yaitu PT. Toba Bara Sejahtera Tbk. Penurunan ini diakibatkan terjadinya krisis yang melanda eropa yang membuat pasar potensial pertambangan indonesia menjadi terganggu.

Return saham tertinggi terjadi pada tahun 2009 dengan 98%. Sementara

yang terendah terjadi pada tahun 2008 dengan -50%, itu artinya bahwa pada tahun 2008 terjadi penurunan pada kinerja emiten yang berimbas pada kerugian yang

diperoleh oleh investor, kerugian inilah yang hal lain yang harus dipertimbangkan oleh investor, yaitu tentang resiko suatu saham. Dari berbagai resiko yang mungkin terjadi, penulis mengambil resiko berupa resiko suku bunga dan resiko pasar (IHSG).

Suku Bunga pada dasarnya adalah refleksi dari kekuatan permintaan dan penawaran dana. Artinya Suku Bunga merupakan indikator tingkat kelangkaan dan kecukupan dana di masyarakat. Suku Bunga berkaitan erat dengan berbagai macam indikator ekonomi lainnya, seperti dalam internal, Suku Bunga berpengaruh terhadap inflasi, nilai tukar, dll. Sementara eksternal, Suku Bunga memengaruhi arus modal masuk dan keluar. Itu artinya Suku Bunga mempunyai kaitan erat dengan saham termasuk return saham.

Pada saat permintaan uang di masyarakat tinggi, maka pemerintah menaikan Suku Bunga agar uang yang beredar terserap untuk investasi. Sebaliknya, pemerintah juga dapat menurunkan Suku Bunga untuk meningkatkan produksi perusahaan di industri dan dapat menaikan penghasilan perusahaan karena masyarakat lebih memilih untuk membelanjakan uangnya dibanding berinvestasi pada sektor keuangan. Dan akhirnya, jika laba perusahaan meningkat, ini akan berpengaruh terhadap return saham yang di peroleh oleh investor.

Namun teori tersebut sedikit bertentangan dengan data historis yang didapat. Dalam data historis, return saham berfluktuasi dalam lima tahun terakhir, sedangkan Suku Bunga cenderung menurun. Dari tahun 2008 sampai 2012 Suku Bunga tertinggi berada pada bulan Oktober dan November tahun 2008 dengan 9%. Sedangkan yang terendah ada pada bulan Februari sampai Oktober 2012 dengan 5.75%.

Selain Suku Bunga, indikasi makro lainnya yang memengaruhi return saham adalah IHSG. Dalam memutuskan kebijakan investasinya, investor juga harus melihat Indeks Harga Saham Gabungan yang kemudian dikenal dengan IHSG. IHSG ini digunakan sebagai indikator untuk membantu pergerakan harga saham. Indeks ini mencakup pergerakan harga seluruh saham biasa dan preferen yang tercatat di bursa (Pasar Modal Indonesia 1997:505). Jadi, secara sederhana IHSG merepresentasikan harga saham yang ada di bursa.

Tabel 1.4

Data BI Rate Periode 2008-2012 (Persen)

Bulan Tahun 2008 2009 2010 2011 2012 Januari 8% 8.75% 6.5% 6.5% 6% Februari 8% 8.25% 6.5% 6.75% 5.75% Maret 8% 7.75% 6.5% 6.75% 5.75% April 8% 7.5% 6.5% 6.75% 5.75% Mei 8.25% 7.25% 6.5% 6.75% 5.75% Juni 8.50% 7% 6.5% 6.75% 5.75% Juli 8.75% 6.75% 6.5% 6.75% 5.75% Agustus 9% 6.5% 6.5% 6.75% 5.75% September 9.25% 6.5% 6.5% 6.75% 5.75% Oktober 9.5% 6.5% 6.5% 6.5% 5.75% November 9.5% 6.5% 6.5% 6% 5.75% Desember 9% 6.5% 6.5% 6% Sumber: www.bi.go.id/moneter/birate/databirate

Dari tabel di atas dapat dilihat bahwa pada tahun 2008 Suku Bunga flat pada 4 bulan pertama dan kemudian naik sampai mencapai angka tertinggi pada bulan Oktober dan November yaitu dengan 9,5%. Kenaikan Suku Bunga disinyalir dikarenakan naiknya tekanan inflasi karena tersendatnya distribusi komoditas di beberapa daerah selain itu, kenaikan harga BBM dan pesimisme pada ekonomi global juga memicu dinaikannya Suku Bunga. Pada tahun 2009 Suku Bunga dalam tren penurunan dan mulai flat dalam pertengahan tahun sampai akhir tahun. Terciptanya kondisi Suku Bunga yang menurun disinyalir akibat mulai berkurangnya inflasi dan stabilitas ekonomi negara mulai stabil. Pada tahun 2010 Suku Bunga terpantau stabil dengan 6,5% sepanjang tahun.

Tahun 2011 Suku Bunga mengalami fluktuasi dibandingkan tahun- tahun sebelumnya. Bermula saat Suku Bunga naik di bulan Februari sebesar 25 basis poin menjadi 6.75% sampai bulan September kemudian Suku Bunga turun ke angka 6.5% di bulan Oktober dan turun kembali menjadi 6% pada bulan November dan Desember. Kenaikan pada bulan Februari dipicu antisipasi terhadap inflasi yang disebabkan oleh volatile food. Selain itu meningkatnya harga komoditas global termasuk harga minyak menjadi pemicu naiknya Suku Bunga. Penurunan Suku Bunga pada bulan Oktober merupakan langkah pemerintah untuk

meminimalisasi penurunan kinerja ekonomi dan keuangan global terhadap kinerja keuangan Indonesia dan langkah penurunan juga diambil karena pemerintah yakin bahwa inflasi masih berada pada level aman yaitu di bawah 5%. Pada tahun 2012 secara umum stagnan di angka 5.75%. pada bulan Februari terjadi penurunan Suku Bunga sebesar 25 basis poin dari 6% pada Januari menjadi 5.75%. penurunan ini disebabkan pemerintah ingin mendorong pertumbuhan ekonomi di Indonesia di tengah menurun kinerja ekonomi global dengan tetap menjaga stabilitas nilai tukar.

Dalam penelitian sebelumnya yang dilakukan oleh beberapa peneliti diantaranya Hidayat (2001) yang meneliti tentang pengaruh tingkat pengembalian pasar, laju inflasi, Suku Bunga deposito, harga emas, PNB dan nilai tukar terhadap return saham menunjukan adanya pengaruh signifikan antara tingkat pengembalian pasar, laju inflasi, Suku Bunga, harga emas terhadap return saham, sedangkan PNB dan nilai tukar tidak mempunyai pengaruh yang signifikan.

Selain itu, penelitian yang dilakukan oleh Lestari (2005) menunjukan terdapat pengaruh yang signifikan positif antara Suku Bunga dan inflasi terhadap

return saham. Hanya saja, untuk memengaruhi return saham diperlukan time lag

sekitar satu sampai tiga bulan. Ini disebabkan oleh faktor psikologis kelembagaan dan teknologi yang memadai dari pasar saham negara berkembang menyebabkan faktor variabel makro tidak serta merta memengaruhi return saham. Sedangkan penelitian yang dilakukan Meta (2006) menunjukan bahwa Suku Bunga berpengaruh negatif terhadap return saham di sektor manufaktur tetapi tidak berpengaruh di sektor properti. penelitian yang dilakukan oleh Sodikin (2007) menyatakan Suku Bunga yang berpengaruh secara parsial terhadap Return saham pada sektor kimia, konstruksi dan keuangan. Sedangkan sektor lainnya sama sekali tidak berpengaruh. Kemudian, ternyata jika di teliti secara simultan dalam sektor pertambangan tidak ada pengaruh yang signifikan antara variabel makro terhadap Return saham.

Kemudian penelitian yang dilakukan oleh Fuad (2006) mengungkapkan adanya perngaruh yang signifikan antara IHSG terhadap return saham pada industri food and beverage dengan korelasi positif. Artinya, jika IHSG mengalami

kenaikan maka return saham pun akan mengalami kenaikan. Sedangkan penelitian yang dilakukan oleh Napu (2008) justru menghasilkan kesimpulan yang berbeda yaitu IHSG tidak berpengaruh terhadap return saham. Selain itu, Penelitian yang dilakukan oleh Setiawan (2008) menyatakan kesimpulan bahwa

Return IHSG berpengaruh signifikan terhadap Return saham perusahaan

perbankan dengan tingkat pengaruh yang berbeda-beda. Tetapi untuk perusahaan asuransi Return IHSG tidak berpengaruh sama sekali. Penelitian yang dilakukan Hasbi (2005) menunjukan bahwa dari 110 sampel perusahaan, 64 (58,182%) sampel diantaranya memiliki pengaruh yang signifikan antara IHSG terhadap

Return saham secara parsial dan 72 (65,454%) sampel memiliki pengaruh yang

signifikan secara simultan dalam sektor manufaktur.

Dari beberapa penelitian terdahulu mengungkapkan adanya kesenjangan antara hasil penelitian dengan yang terjadi pada data Suku Bunga dan return saham pada industri pertambangan di BEI tahun 2008-2011 serta adanya perbedaan kesimpulan dari beberapa penelitian terdahulu. Karena itu, penulis perlu mengkaji lebih lanjut pengaruh antara Suku Bunga dan IHSG terhadap

return saham di industri pertambangan yang listing di BEI. Untuk itu, penulis

memutuskan untuk melakukan penelitian yang berjudul “Pengaruh Suku Bunga dan IHSG Terhadap Return Saham Sektor Pertambangan Periode 2008-2012”.

1.2 Identifikasi masalah

Berdasarkan latar belakang di atas, maka dapat disimpulkan terjadi kesenjangan antara teori dan kenyataan dalam hal pengaruh Suku Bunga dan IHSG terhadap return saham. Selain itu, perbedaan kesimpulan pada penelitian terdahulu dan data historis return saham pada sektor pertambangan menyebabkan permasalahan harus dikaji lebih lanjut. Permasalahan penelitian yang akan dikaji adalah sektor pertambangan tahun 2008-2012.

Sehubungan dengan hal di atas, maka penulis merumuskan masalah sebagai berikut:

1. Perkembangan Suku Bunga, Indeks Harga Saham Gabungan dan Return Saham Periode 2008-2012

2. Pengaruh Suku Bunga dan Indeks Harga Saham Gabungan terhadap return saham pada industri Pertambangan Periode 2008-2012 secara simultan maupun parsial.

1.3 Maksud dan tujuan Penelitian

Dengan di identifikasinya masalah yang akan diteliti maka maksud dan tujuan yang ingin dicapai melalui penelitian ini adalah:

1. Untuk mengetahui bagaimana Perkembangan Suku Bunga, Indeks Harga Saham Gabungan dan Return Saham Periode 2008-2012.

2. Untuk mengetahui bagaimana Pengaruh Suku Bunga dan Indeks Harga Saham Gabungan terhadap Return Saham pada sektor Pertambangan Periode 2008-2012 secara simultan maupun parsial.

1.4 Kegunaan Penelitian

Dari hasil penelitian ini diharapkan bisa bermanfaat dan berguna bagi semua pihak yang ada hubungannya dengan topik yang penulis angkat dan diharapkan bisa dijadikan sebagai referensi untuk menghasilkan data yang sempurna. Penelitian ini diharapkan berguna bagi:

1 Bagi Penulis

Hasil penelitian ini diharapkan dapat menjadi tambahan informasi tentang indikator makro yang dapat memengaruhi return saham.

2 Bagi Masyarakat

Penelitian ini diharapkan berguna bagi masyarakat calon investor atau untuk masyarakat yang sudah menjadi investor dalam hal pengambilan keputusan berinvestasi di saham dengan mempertimbangkan variable-variabel yang penulis teliti.

3 Civitas akademik

Diharapkan penelitian ini menjadi acuan dan referensi untuk pengembangan pengetahuan khususnya di bidang manajemen keuangan. 1.5 Kerangka Pemikiran

Investasi adalah pengorbanan yang dilakukan seseorang untuk mendapatkan keuntungan yang lebih besar dimasa yang akan datang. Untuk itu seorang investor marus dapat menganalisis kemungkinan-kemungkinan yang akan terjadi pada saham tersebut melalui analisis teknikal maupun fundamental. Kemudian, dari sana akan dapat dilihat mengenai kemungkinan keuntungan berupa return saham maupun kerugian yang diakibatkan oleh resiko saham.

Harga saham adalah salah satu indikator baik buruknya kinerja emiten perusahaan yang listed di BEI. Tentu saja seorang investor mau menginvestasikan modalnya untuk sebuah perusahaan agar bisa memperoleh keuntungan dimasa yang akan datang. Namun, investor juga harus mempertimbangkan resiko yang bisa terjadi, resiko itu diantaranya meliputi resiko suku bunga dan resiko pasar (IHSG). Suku Bunga adalah balas jasa yang diberikan oleh bank terhadap nasabah yang menyimpan hartanya dalam bentuk deposito dengan simpanan jangka panjang serta adanya perjanjian antara pihak nasabah ( yang memiliki simpanan ) dengan bank. Ada dua anggapan mengenai Suku Bunga. Anggapan pertama menyatakan bahwa bunga adalah suatu biaya hutang yang harus ditanggung karena investor menggunakan dana dari hutang. Sedangkan anggapan yang kedua adalah Suku Bunga adalah imbalan yang diterima oleh investor karena memberikan dananya kepada investor lain. Misalnya, seseorang yang menanamkan uangnya di bank, orang tersebut berhak mendapatkan bunga sebagai imbalan atas ditanamkannya dana tersebut.

Suku Bunga juga berpengaruh terhadap return saham. Ini dikaitkan dengan terjadinya persaingan di sektor keuangan antara return saham dan return deposito. Bila Suku Bunga naik, maka investor lebih cenderung menanamkan dananya dalam bentuk deposito yang menawarkan return bunga yang besar daripada menanamkan dananya di saham dengan return saham yang lebih kecil. Salah satu

akibatnya adalah menjadi turunnya harga saham dan pada akhirnya kondisi tersebut dapat menurunkan return saham.

Selain Suku Bunga, investor juga harus memperhatikan perkembangan IHSG sebagai salah satu pertimbangan dalam resiko saham. IHSG merupakan suatu indeks yang digunakan untuk mengukur kinerja saham yang tercatat di bursa secara keseluruhan. IHSG menggunakan semua saham dalam komponen perhitungannya. IHSG pertama kali dikenalkan pada tahun 1983 sebagai indikator pergerakan semua harga saham. Perhitungan IHSG di Bursa Efek Indonesia menggunakan metode rata-rata tertimbang.

Suku Bunga dan IHSG adalah sebagian resiko yang memengaruhi return saham. Return Saham sendiri menjadi gambaran tentang kinerja keuangan perusahaan. Return saham sendiri artinya sebuah nilai yang diterima oleh investor sebagai imbalan atas kesediaannya melakukan penyertaan terhadap suatu saham. Resiko sendiri merupakan ketidaktentuan atas timbal balik dari suatu investasi yang dilakukan. Menurut Tendelilin (2001), ada delapan jenis resiko yang bisa mempengaruhi return saham, antara lain, resiko suku bunga, resiko pasar, resiko inflasi, resiko bisnis, resiko finansial, resiko likuiditas, resiko kurs mata uang asing, dan resiko Negara atau country risk.

Gambar 1.1

Bagan Kerangka Pemikiran

Sumber: Penulis

Keterangan garis: Variabel yang tidak diteliti Variabel yang diteliti

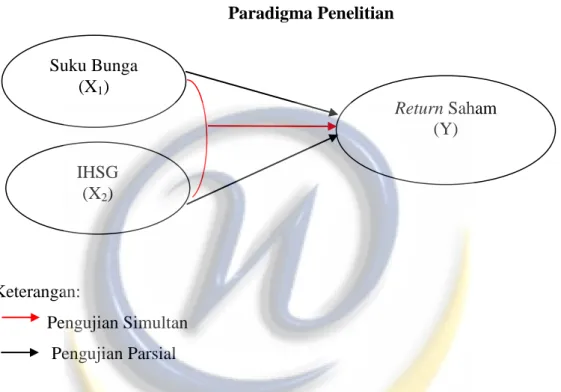

Dari kerangka pemikiran tersebut maka dapat dibuat paradigma penelitian. Menurut Sugiyono (2010:42) paradigma penelitian adalah:

“Pola pikir yang menunjukkan hubungan antara variabel yang akan diteliti yang sekaligus mencerminkan jenis dan jumlah rumusan masalah yang perlu dijawab melalui penelitian, teori yang digunakan untuk merumuskan

Investasi Analisis Fundamental Teknikal Resiko Return saham Bisnis Suku Bunga IHSG Likuiditas Kurs Asing Country Risk Finansial Inflasi

hipotesis, jenis dan jumlah hipotesis, dan teknik analisis statsitik yang akan digunakan”.

Paradigma penelitian memudahkan penulis untuk menentukan hipotesis dan selanjutnya juga menjadi acuan untuk analisis dan pengumpulan data.

Gambar 1.2 Paradigma Penelitian

Keterangan:

Pengujian Simultan Pengujian Parsial

Berdasarkan kerangka pemikiran dan paradigma penelitian di atas maka hipotesis dalam penelitian ini adalah:

1. Terdapat pengaruh yang signifikan antara Suku Bunga dan IHSG terhadap

return saham pada sektor pertambangan periode 2008-2012 secara

simultan.

2. Terdapat pengaruh yang signifikan antara Suku Bunga dan IHSG terhadap

return saham pada sektor pertambangan periode 2008-2012 secara parsial.

1.6Metode Penelitian

Metode penelitian yang digunakan dalam penelitian ini adalah metode deskriptif dan verifikatif. Metode deskriptif menggambarkan atau melukiskan atas setiap data aktual serta fenomena yang ada. Menurut Nazir (2005:89) pengertian metode deskriptif sebagai berikut :

Suku Bunga (X1) Return Saham (Y) IHSG (X2)

“Metode deskriptif adalah studi untuk menentukan fakta dengan interprestasi yang tepat, dimana di dalamnya termasuk studi untuk melukiskan secara akurat sifat-sifat dari beberapa fenomena, kelompok atau individu, serta studi untuk menentukan frekuensi terjadinya suatu keadaan untuk meminimalisasikan bisa dan memaksimumkan realibilitas.” Metode ini bertujuan untuk menjawab permasalahan mengenai seluruh variabel penelitian secara sistematis, faktual, dan akurat mengenai fakta-fakta, sifat-sifat serta hubungan antar fenomena yang diselidiki.

Kemudian definisi metode verifikatif menurut Rasdihan (2003:6) sebagai berikut :

“Metode verifikatif adalah metode yang digunakan untuk melakukan perkiraan (estimate) dan pengujian hipotesis.”

Metode ini bertujuan untuk mengetahui hubungan kausalitas antar variabel suatu pengujian hipotesis melalui suatu perhitungan statistik sehingga didapat hasil kesimpulan yang menunjukkan hipotesis tersebut ditolak atau diterima. Jadi metode verifikatif untuk mengetahui besarnya pengaruh variabel independen terhadap variabel dependen.

Dalam mengolah data yang ada dan untuk melihat hubungan antar variabel dependen dan variabel independen dengan menggunakan analisis korelasi, regresi dan koefisien determinasi, sedangkan untuk menguji hipotesis pengaruh Suku Bunga dan IHSG terhadap return saham secara simultan menggunakan uji F. Kemudian untuk melihat pengaruh variabel yang diteliti secara parsial menggunakan uji t statistik dua pihak.

1.7Lokasi dan Waktu Penelitian 1.7.1 Lokasi Penelitian

Penelitian ini mengambil sampel perusahaan yang berada pada sektor Industri Pertambangan yang telah go public di Bursa Efek Indonesia. Adapun teknik pengumpulan data yang dilakukan oleh penulis adalah sebagai berikut:

a. Studi Pustaka

Merupakan suatu penelitian dengan cara mempelajari literature-literatur, buku-buku, dan sumber lainnya. Seperti jurnal, internet dan Koran-koran yang berhubungan dengan penelitian.

b. Observasi

Observasi dilakukan dengan cara mengumpulkan data dari berbagai macam media seperti ICMD, dan situs-situs seperti : www.idx.co.id , www.bi.go.id dan berbagai situs mengenai berita-berita perekonomian lain seperti finance.yahoo.com, vivanews.com ,dll.

1.7.2 Waktu Penelitian

Adapun jadwal kegiatan penelitian yang dilakukan pada bulan November 2012 sampai bulan Februari 2013 berdasarkan tabel jadwal kegiatan di bawah sebagai berikut.

Tabel 1.5

Jadwal Kegiatan Penelitian

Kegiatan Penelitian

BulanNov Des Jan Feb

1 2 3 4 1 2 3 4 1 2 3 4 1 2 3 4 Pencarian dan

pengumpulan data, artikel serta jurnal

Pengajuan proposal Pengajuan bab 1 dan Revisi

Pengajuan bab 2 dan Revisi

Bab 3 metodologi penelitian

Pengambilan data Pengolahan dan analisis data

Bab 4 hasil dan pembahasan

Bab 5 kesimpulan dan saran

Over all Sidang

Jadwal di atas diajukan saat pengajuan proposal penelitian dan bersifat general. Pada kenyataannya, penelitian ini berlangsung tidak sesuai dengan jadwal karena beberapa kendala, baik teknis maupun non-teknis.