Laporan Keuangan dan Catatan atas Laporan Keuangan

30 September 2015 (Tidak Diaudit) dan 31 Desember 2014 (Diaudit)

serta untuk Periode-periode Sembilan Bulan yang Berakhir

Surat Pernyataan Direksi tentang Tanggung Jawab atas Laporan Keuangan PT. Bank Sinarmas Tbk. yang Berakhir pada Tanggal 30 September 2015 (Tidak Diaudit)

dan 31 Desember 2014 (Diaudit) serta untuk Periode-periode Sembilan Bulan yang Berakhir pada Tanggal 30 September 2015 (Tidak Diaudit) dan 30 September 2014 (Tidak Diaudit).

Laporan Keuangan – Pada tanggal 30 September 2015 dan 31 Desember 2014 serta untuk periode-periode sembilan bulan yang berakhir pada tanggal 30 September 2015 dan 30 September 2014

Laporan Posisi Keuangan 1

Laporan Laba Rugi Komprehensif 3

Laporan Perubahan Ekuitas 4

Laporan Arus Kas 5

ASET

Kas 2,34,35,39 393.140 370.991

Giro pada Bank Indonesia 2,4,34,35 1.772.810 1.534.185

2,5,34,35

Giro pada bank lain - pihak ketiga 2.131.821 379.910

Penempatan pada bank lain dan 2,6,34,35

Bank Indonesia 2.637.662 1.693.348

Efek-efek 2,7,34,35

Pihak ketiga 1.949.416 1.457.454

Cadangan kerugian penurunan nilai (103) (124)

Jumlah - bersih 1.949.313 1.457.330

Kredit yang diberikan 2,8,34,35

Pihak berelasi 32 578.424 818.780

Pihak ketiga 16.971.286 13.479.655

Jumlah 17.549.710 14.298.435

Cadangan kerugian penurunan nilai (135.128) (75.078)

Jumlah - bersih 17.414.582 14.223.357

Tagihan akseptasi 2,9,34,35

Pihak berelasi 32 18.592 29.838

Pihak ketiga 342.433 37.998

Jumlah 361.025 67.836

Cadangan kerugian penurunan nilai (13.711)

-Jumlah - bersih 347.314 67.836

Penyertaan modal sementara 2 - 173.800

Pendapatan bunga akrual 2,10,32,34,35 131.657 83.429

Biaya dibayar dimuka 2,11,32 390.488 355.139

Aset tetap 2,12 Biaya perolehan 974.222 844.300 Akumulasi penyusutan (318.104) (260.242) Jumlah - bersih 656.118 584.058 Aset Ijarah 2,13 Biaya perolehan 176.140 173.733 Akumulasi penyusutan (94.950) (78.765)

Cadangan kerugian penurunan nilai (20.792) (10.788)

Jumlah - bersih 60.398 84.180

2,14,

Aset lain-lain - bersih 32,34,35 376.210 251.986

JUMLAH ASET 28.261.513 21.259.549

Liabilitas Liabilitas segera 2,15,32,34,35 137.992 137.857 Simpanan 2,16,34,35 Pihak berelasi 32 4.636.249 3.063.863 Pihak ketiga 18.194.518 13.882.368 Jumlah 22.830.767 16.946.231

Simpanan dari bank lain 2,17,34,35

Pihak berelasi 32 20.264 17.336

Pihak ketiga 1.404.235 748.861

Jumlah 1.424.499 766.197

Utang pajak 2,18 18.102 28.224

Efek yang dijual dengan janji dibeli

kembali - pihak ketiga 2,19 89.612

-Liabilitas akseptasi 2,10,35,36 187.225 67.836

Surat berharga yang diterbitkan 2,35 355 355

Beban bunga akrual 2,21,32,34,35 31.395 31.930

Liabilitas pajak tangguhan - bersih 2 84.048 84.048

Liabilitas imbalan kerja jangka panjang 2 21.304 20.109

Liabilitas lain-lain 2,22,34,35 106.196 16.280

Jumlah Liabilitas 24.931.495 18.099.067

Ekuitas

Modal saham - nilai nominal Rp 100 (dalam Rupiah penuh) per saham Modal dasar - 20.000.000.000 saham Modal ditempatkan dan disetor

-14.095.653.656 saham pada tanggal 30 September 2015,

14.040.168.349 saham pada tanggal

31 Desember 2014 dan 23 1.409.565 1.404.016

Tambahan modal disetor - bersih 2,23,24 924.653 920.494

Rugi yang belum direalisasi atas penurunan

nilai wajar efek tersedia untuk dijual 2,7 (33.052) (28.310)

Saldo laba

Ditentukan penggunannya 36 5.500 5.000

Tidak ditentukan penggunaannya 1.023.352 859.282

Jumlah Ekuitas 3.330.018 3.160.482

JUMLAH LIABILITAS DAN EKUITAS 28.261.513 21.259.549

PENDAPATAN DAN BEBAN OPERASIONAL

Pendapatan bunga dan bagi hasil 2,25,32 1.694.529 1.284.997

Beban bunga dan bagi hasil 26,32 737.316 565.286

Pendapatan Bunga - Bersih 957.213 719.711

Pendapatan Operasional Lainnya

Provisi dan komisi selain dari kredit 2 270.735 150.034

Keuntungan dari kenaikan nilai wajar

efek yang diperdagangkan - bersih 2 2.134

-Keuntungan dari penjualan efek yang

diperdagangkan - bersih 2 630 1.965

Keuntungan kurs mata uang asing - bersih 2 2.777

-Pemulihan cadangan kerugian penurunan

nilai aset non - keuangan 14 - 240

Lain-lain 29 11.036 6.993

Jumlah Pendapatan Operasional 1.244.525 878.943

Beban Operasional Lainnya

Umum dan administrasi 27,32,38 575.271 407.048

Tenaga kerja 28 319.536 242.904

Penyusutan aset tetap 12 57.961 47.736

Kerugian penurunan nilai aset keuangan 2,5,6,7,8,9,14,41 84.166 24.827

Kerugian kurs mata uang asing - bersih 2 - 726

Kerugian dari penurunan nilai wajar

efek yang diperdagangkan - bersih 7 - 1.155

Lain-lain 30 1.876 1.778

Jumlah Beban Operasional 1.038.810 726.174

LABA SEBELUM PAJAK 205.715 152.769

BEBAN PAJAK 2

Kini 41.143 30.554

Tangguhan -

-41.143 30.554

LABA BERSIH 164.572 122.215

PENDAPATAN KOMPREHENSIF LAIN

Pos-pos yang akan direklasifikasi ke laba rugi

Laba yang belum di realisasi atas kenaikan nilai wajar dari efek-efek dalam kelompok

tersedia untuk dijual - bersih (4.742) 1.193

JUMLAH LABA KOMPREHENSIF 159.830 123.408

Laba bersih yang dapat diatribusikan kepada:

Pemilik entitas induk 164.572 122.215

Kepentingan non-pengendali -

-164.572 122.215

Laba komprehensif yang dapat diatribusikan kepada :

Pemilik entitas induk 159.830 123.408

Kepentingan non-pengendali -

-159.830 123.408

LABA BERSIH PER SAHAM

(dalam Rupiah penuh) 2,31

Dasar 11,69 9,38

Dilusian 11,51 9,12

Tambahan Modal (Penurunan) Nilai Wajar Efek Ditentukan Tidak Ditentukan

Catatan Modal Saham Disetor - Bersih Tersedia untuk Dijual Penggunaanya Penggunaanya Jumlah Ekuitas

Saldo pada tanggal 1 Januari 2014 1.311.688 766.224 (33.002) 4.500 704.850 2.754.260

Kenaikan cadangan umum 36 - - - 500 (500)

-Penambahan modal saham dari

konversi Waran Seri I 23,24 1.474 723 - - - 2.197

Penambahan modal saham dari

konversi Waran Seri II 23,24 718 1.076 - - - 1.794

Jumlah laba komprehensif

tahun berjalan - - 1.193 - 122.215 123.408

Saldo pada tanggal 30 September 2014 1.313.880 768.023 (31.809) 5.000 826.565 2.881.659

Saldo pada tanggal 1 Januari 2015 1.404.016 920.494 (28.310) 5.000 859.280 3.160.480

Kenaikan cadangan umum 36 - - - 500 (500)

-Penambahan modal saham dari

konversi Waran Seri I 23,24 4.123 2.020 - - - 6.143

Penambahan modal saham dari

konversi Waran Seri II 23,24 1.426 2.139 - - - 3.565

Jumlah laba komprehensif

tahun berjalan - - (4.742) - 164.572 159.830

Saldo pada tanggal 30 September 2015 1.409.565 924.653 (33.052) 5.500 1.023.352 3.330.018

ARUS KAS DARI AKTIVITAS OPERASI

Pendapatan bunga dan bagi hasil serta

provisi dan komisi selain dari kredit 10,25 1.986.126 1.422.952 Pendapatan operasional lainnya 29 12.966 8.958 Beban bunga dan bagi hasil 21,26 (737.851) (555.566) Keuntungan selisih kurs mata uang asing - bersih (647.780) (3.812) Pembayaran pajak penghasilan badan (49.668) (48.577) Beban umum dan administrasi 27 (575.271) (407.048) Beban tenaga kerja 28 (318.341) (245.903) Beban operasional lainnya 30 (3.172) (1.778) Arus kas operasional sebelum perubahan

aset dan liabilitas operasi (332.991) 169.226 Penurunan (kenaikan) aset operasi:

Penempatan pada bank lain dan Bank Indonesia 6 (48.520) (17.942)

Efek-efek 7 (512.647) 27.144

Efek yang dibeli dengan janji dijual kembali - (63.183)

Kredit yang diberikan 8 (3.251.275) (1.776.678)

Tagihan akseptasi 9 (173.800) (194.960)

Biaya dibayar dimuka 11 (35.349) (99.348)

Obyek ijarah 13 (55.289) (17.548)

Aset lain-lain 14 (124.225) (30.907)

Kenaikan (penurunan) liabilitas operasi:

Liabilitas segera 15 135 (128.986)

Simpanan 16 5.884.536 2.658.815

Simpanan dari bank lain 17 658.302 153.450 Utang pajak 18 (1.597) 577 Efek yang dijual dengan janji dibeli kembali 19 89.612 -Liabilitas lain-lain 22 89.916 50.975 Kas Bersih Digunakan untuk

Aktivitas Operasi 2.186.808 730.635

ARUS KAS DARI AKTIVITAS INVESTASI

Penyertaan modal sementara 173.800

-Hasil penjualan aset tetap 12 - 90

Penghapusan aset tetap 12 26

-Perolehan aset tetap 12 (130.049) (83.651) Kas Bersih Digunakan untuk Aktivitas Investasi 43.777 (83.561)

ARUS KAS DARI AKTIVITAS PENDANAAN

Hasil konversi Waran 23,24 9.708 3.991 Kas Bersih Diperoleh dari Aktivitas Pendanaan 9.708 3.991

KENAIKAN (PENURUNAN) BERSIH

KAS DAN SETARA KAS 2.240.293 651.065

KAS DAN SETARA KAS AWAL TAHUN 4.170.254 3.694.992 Pengaruh perubahan kurs mata uang asing 650.132 (462)

KAS DAN SETARA KAS AKHIR PERIODE 7.060.679 4.345.595

PENGUNGKAPAN TAMBAHAN

Kas dan Setara Kas terdiri dari:

Kas 393.140 347.227

Giro pada Bank Indonesia 1.772.810 1.392.241

Giro pada bank lain 2.131.821 1.061.756

Penempatan pada bank lain dan

Bank Indonesia - jangka waktu jatuh tempo

tiga bulan atau kurang sejak tanggal perolehan 2.589.165 1.470.085 Efek-efek - jangka waktu jatuh tempo

tiga bulan atau kurang sejak tanggal perolehan 173.743 74.286

1. Umum

a. Pendirian dan Informasi Umum

PT Bank Sinarmas Tbk (“Perusahaan”) didirikan pada tahun 1989 dengan nama PT Bank Shinta Indonesia, berdasarkan Akta No. 52 tanggal 18 Agustus 1989 dan telah diubah dengan Akta No. 91 tanggal 15 September 1989 keduanya dibuat dihadapan Buniarti Tjandra, S.H., notaris di Jakarta. Akta pendirian ini telah mendapat pengesahan dari Menteri Kehakiman

Republik Indonesia melalui Surat Keputusan No. C2-9142.HT.01.01-TH.89 tanggal 27 September 1989 dan diumumkan dalam Berita Negara Republik Indonesia No. 49 tanggal

21 Juni 2005, Tambahan No. 6448.

Pada tanggal 26 Januari 2007, Perusahaan berganti nama menjadi PT Bank Sinarmas. Perubahan nama tersebut telah disetujui melalui Rapat Umum Pemegang Saham Luar Biasa Perusahaan yang didokumentasikan dalam Akta No. 1 tanggal 21 November 2006 dari Triphosa Lily Ekadewi, S.H., notaris di Jakarta. Perubahan Anggaran Dasar tersebut telah memperoleh persetujuan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia dengan Surat Keputusannya No. W7-03960 HT.01.04-TH.2006 tanggal 20 Desember 2006. Perubahan nama tersebut juga telah mendapat persetujuan dari Bank Indonesia berdasarkan Keputusan Gubernur Bank Indonesia No.9/4/KEP.GBI/2007 tanggal 22 Januari 2007 tentang Perubahan Izin Usaha Atas Nama PT Bank Shinta Indonesia menjadi Izin Usaha Atas Nama PT Bank Sinarmas.

Selanjutnya, berdasarkan Akta No. 1 tanggal 8 Oktober 2009 dari Endang Saritomo Utari, S.H., notaris di Jakarta, terdapat perubahan Anggaran Dasar dalam rangka melaksanakan kegiatan usaha berdasarkan prinsip perbankan syariah dan perpanjangan masa jabatan direksi dan komisaris. Perubahan ini telah disetujui oleh Menteri Hukum dan Hak Asasi Manusia Republik

Indonesia dalam Surat Keputusan No. AHU-AH.01.10-22484. Tahun 2009 tanggal 11 Desember 2009.

Berdasarkan Rapat Umum Pemegang Saham tanggal 6 April 2010 yang didokumentasikan dalam Akta No. 31 tanggal 6 April 2010 dari Sutjipto, S.H., Mkn, notaris di Jakarta, pemegang saham menyetujui pemecahan nilai nominal saham Perusahaan dari Rp 500.000 (dalam Rupiah penuh) per saham menjadi Rp 100 (dalam Rupiah penuh) per saham dan perubahan status Perusahaan menjadi Perusahaan Terbuka (Tbk) dengan nama PT Bank Sinarmas Tbk. Perubahan tersebut telah mendapat pengesahan dari Menteri Kehakiman dan Hak Asasi Manusia Republik Indonesia dengan Surat Keputusan No. AHU-22745.AH.01.02 Tahun 2010 tanggal 4 Mei 2010 serta telah dilaporkan kepada Bank Indonesia melalui surat No. SKL.121/2010/PRESDIR-CorpSec tanggal 7 Mei 2010.

Kantor pusat Perusahaan beralamat di Sinarmas Land Plaza, Menara I, Jln. M.H. Thamrin No. 51, Jakarta. Perusahaan memiliki 1 kantor cabang utama, 72 kantor cabang, 1 kantor fungsional, 130 kantor cabang pembantu, 27 kantor cabang syariah, 141 kantor kas, 10 kantor kas syariah, 1 unit pelayanan kas dan 2 mobil kas keliling yang semuanya berlokasi di Indonesia.

PT Sinar Mas Multiartha (SMMA) Tbk, merupakan entitas induk dari Perusahaan yang didirikan di Indonesia.

Pemegang saham akhir (ultimate shareholder) Perusahaan pada tanggal 30 September 2015, 31 Desember 2014 dan 31 Desember 2013 adalah Indra Widjaja.

Sesuai dengan pasal 3 Anggaran Dasar, maksud dan tujuan didirikannya Perusahaan adalah untuk menjalankan usaha di bidang perbankan.

Perusahaan mulai beroperasi secara komersial pada tanggal 16 Februari 1990, sesuai dengan izin usaha yang diberikan oleh Menteri Keuangan Republik Indonesia dalam Surat Keputusan No. 156/KMK.013/1990 tanggal 16 Februari 1990. Sesuai dengan Surat Keputusan Bank Indonesia No. 27/156/KEP/DIR tanggal 22 Maret 1995, Perusahaan memperoleh peningkatan status menjadi Bank Devisa.

Perusahaan memperoleh izin usaha perbankan berdasarkan prinsip syariah berdasarkan surat keputusan Deputi Gubernur Bank Indonesia No. 11/13/KEP.DpG/2009 tanggal 27 Oktober 2009.

Pada tanggal 30 Januari 2012, Perusahaan memperoleh Surat Keputusan No. KEP21/BL/2012 dari Ketua badan Pengawas Pasar Modal dan Lembaga Keuangan mengenai persetujuan Perusahaan sebagai kustodian di pasar modal. Sampai dengan tanggal penyelesaian laporan keuangan ini, kegiatan kustodian belum dimulai.

b. Penawaran Umum Efek Perusahaan

Pada tanggal 29 November 2010, Perusahaan memperoleh pernyataan efektif dari Ketua Badan Pengawas Pasar Modal dan Lembaga Keuangan (Bapepam dan LK) atau sekarang Otoritas Jasa Keuangan (OJK) melalui surat No. S-10683/BL/2010 untuk penawaran umum perdana atas 1.600 lembar saham Perusahaan dengan nilai nominal Rp 100 (dalam Rupiah penuh) per saham pada harga penawaran Rp 150 (dalam Rupiah penuh) per saham dimana melekat 1.920.000.000 waran Seri I (Catatan 24). Setiap pemegang 5 (lima) saham baru Perusahaan berhak memperoleh 6 (enam) waran dimana setiap 1 (satu) waran memberikan hak kepada pemegangnya untuk membeli 1 (satu) saham baru Perusahaan dengan harga pelaksanaannya sebesar Rp 150 (dalam Rupiah penuh), yang dapat dilakukan mulai tanggal 13 Juni 2011 sampai dengan tanggal 13 Desember 2015.

Penawaran umum perdana saham Perusahaan telah mendapat persetujuan dari Bank Indonesia melalui surat No. 12/52/DPB3/TPB 3 - 1 tanggal 5 Agustus 2010. Saham-saham Perusahaan telah tercatat di Bursa Efek Indonesia pada tanggal 13 Desember 2010.

Pada tanggal 15 Juni 2012, Perusahaan memperoleh Pernyataan Efektif dari Ketua Bapepam dan LK (sekarang OJK) melalui surat No. S-7561/BL/2012 untuk Penawaran Umum Terbatas I (PUT I) kepada Pemegang Saham dengan Hak Memesan Efek Terlebih Dahulu (HMETD) atas 1.203.186.138 lembar Saham Biasa Atas Nama dengan nilai nominal Rp 100 (dalam Rupiah penuh) per saham yang ditawarkan dengan harga pelaksanaan Rp 250 (dalam Rp penuh) per saham dimana melekat 2.996.614.532 waran Seri II (Catatan 24). Setiap pemegang 400 saham lama berhak atas 53 HMETD untuk membeli 53 saham, dimana pada setiap 53 saham baru melekat 132 Waran Seri II yang diberikan oleh Perusahaan secara cuma-cuma. Waran Seri II diberikan sebagai insentif kepada pemegang saham untuk melakukan pembelian saham baru yang bernilai nominal Rp 100 (dalam Rupiah penuh) per saham dengan harga pelaksanaan sebesar Rp 250 (dalam Rupiah penuh) per saham yang dapat dilakukan selama masa laku pelaksanaan yaitu mulai tanggal 11 Januari 2013 sampai dengan 29 Juni 2017 dimana setiap 1 (satu) Waran Seri II berhak membeli 1 (satu) saham baru pada harga pelaksanaannya.

Berdasarkan Akta No. 45 tanggal 13 Juni 2014 dari Aryanti Artisari, S.H., M.Kn., notaris di Jakarta, tentang Berita Acara Rapat Umum Pemegang Saham Luar Biasa (RUPSLB), dimana pemegang saham Perusahaan menyetujui untuk menerbitkan 1.312.411.310 lembar saham pada harga yang akan ditentukan oleh Direksi dengan persetujuan Dewan Komisaris melalui Penambahan Modal Tanpa Hak Memesan Efek Terlebih Dahulu (PMTHMETD). Pada tanggal 31 Oktober 2014 dan 24 November 2014, Perusahaan melaksanakan PMTHMETD tahap 1 dan 2 masing-masing sebanyak 888.888.888 dan 7.646.526 lembar saham dengan harga pelaksanaan masing-masing sebesar Rp 270 (dalam Rupiah penuh). Jumlah dana yang diperoleh dari pemegang saham dalam pelaksanaan PMTHMETD adalah sebesar Rp 242.064. Sebanyak 98,94% saham Perusahaan telah tercatat di Bursa Efek Indonesia atau sebanyak

13.946.681.426 saham dan 13.894.890.224 saham pada tanggal 30 September 2015 dan 31 Desember 2014

c. Karyawan, Direksi dan Dewan Komisaris

Pada tanggal 30 September 2015 dan 31 Desember 2014, susunan pengurus Perusahaan adalah sebagai berikut:

30 September 2015 31 Desember 2014

Dewan Komisaris Dewan Komisaris

Komisaris Utama Tjendrawati Widjaja Tjendrawati Widjaja Komisaris Utama Komisaris Independen Sammy Kristamuljana Sammy Kristamuljana Komisaris Independen

Komisaris Independen Rusmin Rusmin Komisaris Independen

Direksi Direksi

Direktur Utama Freenyan Liwang Freenyan Liwang Direktur Utama

Direktur Unit Usaha Syariah Heru Agus Wuryanto Heru Agus Wuryanto Direktur Unit Usaha Syariah Direktur Kepatuhan Salis Teguh Hartono Salis Teguh Hartono Direktur Kepatuhan Direktur Enterprise Banking Loa Johnny Mailoa Loa Johnny Mailoa Direktur Enterprise Banking

Direktur Liabilities dan Business Halim Halim Direktur Operasional

Direktur Manajemen Risiko dan Direktur Manajemen Risiko dan

Human Capital Hanafi Himawan Hanafi Himawan Human Capital

Direktur Retail Banking Soejanto Soetjijo* Direktur Operasional dan

Teknologi Informasi Frenky Tirtowijoyo Susilo* *Diangkat menjadi Direktur pada RUPSLB 24 Maret 2015

Susunan keanggotaan komite-komite yang dimiliki Perusahaan pada tanggal 30 September 2015 dan 31 Desember 2014 adalah sebagai berikut:

30 September 2015 31 Desember 2014

Komite Audit

Ketua Rusmin Rusmin

Anggota Ketut Sanjaya Edwin Hidayat Abdullah

Rusli Prakarsa Agustinus Antonius Ketut Sanjaya

Komite Remunerasi dan Nominasi

Ketua Rusmin Rusmin

Anggota Tjendrawati Widjaja Tjendrawati Widjaja

Wahyu Zaeni Wahyu Zaeni

Komite Pemantau Risiko

Ketua Sammy Kristamuljana Sammy Kristamuljana

Anggota Tjendrawati Widjaja Tjendrawati Widjaja

Ketut Sanjaya Agustinus Antonius Rusli Prakarsa Edwin Hidayat Abdullah

Dewan Pengawas Syariah

Ketua Ali Mustafa Yaqub Ali Mustafa Yaqub

Anggota Ahmadi bin Sukarno Ahmadi bin Sukarno

Kepala Audit Internal Perusahaan pada tanggal 30 September 2015 dan 31 Desember 2014 adalah Darwanti Juliastuti.

Sekretaris Perusahaan pada tanggal 30 September 2015 dan 31 Desember 2014 adalah Dodo Suyanto.

Personel manajemen kunci Perusahaan terdiri dari Komisaris, Direksi, Group Head, Kepala Kantor Wilayah, Wakil Kepala Kantor Wilayah, Kepala Divisi, Pimpinan Cabang dan Koordinator Pimpinan Cabang Pembantu.

Jumlah rata-rata karyawan Perusahaan (tidak diaudit) adalah 5.270 pada tanggal 30 September 2015 dan 4.262 pada tanggal 31 Desember 2014.

Laporan keuangan PT Bank Sinarmas Tbk untuk periode yang berakhir 30 September 2015

telah diselesaikan dan diotorisasi untuk terbit oleh Direksi Perusahaan pada tanggal 30 Oktober 2015. Direksi Perusahaan bertanggung jawab atas penyusunan dan penyajian

2. Ikhtisar Kebijakan Akuntansi dan Pelaporan Keuangan Penting

a. Dasar Penyusunan dan Pengukuran Laporan Keuangan

Laporan keuangan disusun dan disajikan dengan menggunakan Standar Akuntansi Keuangan (SAK) di Indonesia, meliputi pernyataan dan interpretasi yang diterbitkan oleh Dewan Standar Akuntansi Keuangan Ikatan Akuntan Indonesia. Laporan keuangan juga disusun dan disajikan sesuai dengan Peraturan Bank Indonesia dan Peraturan No. VIII.G.7 tentang “Penyajian dan Pengungkapan Laporan Keuangan Emiten atau Perusahaan Publik”, Lampiran Keputusan Ketua Badan Pengawas Pasar Modal dan Lembaga Keuangan (Bapepam dan LK) (sekarang Otoritas Jasa Keuangan/OJK) No. Kep-347/BL/2012 tanggal 25 Juni 2012. Laporan keuangan tersebut merupakan terjemahan Bahasa Inggris atas laporan hukum Perusahaan di Indonesia. Laporan keuangan disusun sesuai dengan Pernyataan Standar Akuntansi Keuangan (PSAK) No. 1 (Revisi 2013), “Penyajian Laporan Keuangan”.

Dasar pengukuran laporan keuangan ini adalah konsep biaya perolehan (historical cost), kecuali beberapa akun tertentu disusun berdasarkan pengukuran lain, sebagaimana diuraikan dalam kebijakan akuntansi masing-masing akun tersebut. Laporan keuangan ini disusun dengan metode akrual, kecuali laporan arus kas.

Laporan arus kas disusun menggunakan metode langsung yang dimodifikasi dan arus kas dikelompokkan atas dasar kegiatan operasi, investasi dan pendanaan. Untuk tujuan penyusunan laporan arus kas, kas dan setara kas mencakup kas, giro pada Bank Indonesia giro pada bank lain, penempatan pada bank lain dan Bank Indonesia dan efek-efek dengan jatuh tempo tiga bulan atau kurang dan yang tidak dijaminkan serta yang tidak dibatasi pencairannya.

Kebijakan akuntansi yang diterapkan dalam penyusunan laporan keuangan untuk periode yang berakhir 30 September 2015 adalah konsisten dengan kebijakan akuntansi yang diterapkan dalam penyusunan laporan keuangan untuk tahun yang berakhir 31 Desember 2014.

Laporan keuangan Bank untuk unit usaha syariah juga disusun berdasarkan PSAK (Pernyataan Standar Akuntansi Keuangan) 101 (Revisi 2011), “Penyajian Laporan Keuangan Syariah”, PSAK 59, “Akuntansi Perbankan Syariah”, Pedoman Akuntansi Perbankan Syariah Indonesia (“PAPSI”) dan prinsip-prinsip akuntansi yang berlaku umum yang ditetapkan Ikatan Akuntan Indonesia, mencakup pula pedoman akuntansi dan pelaporan yang ditetapkan oleh otoritas perbankan Indonesia dan Otoritas Jasa Keuangan (OJK).

Mata uang yang digunakan dalam penyusunan dan penyajian laporan keuangan adalah mata uang Rupiah (Rupiah) yang juga merupakan mata uang fungsional Perusahaan.

Penyusunan laporan keuangan sesuai dengan Standar Akuntansi Keuangan di Indonesia mengharuskan penggunaan estimasi tertentu. Hal tersebut juga mengharuskan manajemen untuk membuat pertimbangan dalam proses penerapan kebijakan akuntansi. Area yang kompleks atau memerlukan tingkat pertimbangan yang lebih tinggi atau area di mana asumsi dan estimasi berdampak signifikan terhadap laporan keuangan diungkapkan di Catatan 3.

b. Penjabaran Mata Uang Asing

Mata Uang Fungsional dan Pelaporan

Akun-akun yang tercakup dalam laporan keuangan Perusahaan diukur menggunakan mata uang dari lingkungan ekonomi utama dimana Perusahaan beroperasi (mata uang fungsional). Laporan keuangan disajikan dalam Rupiah, yang merupakan mata uang fungsional dan mata uang penyajian Perusahaan.

Transaksi dan Saldo

Transaksi dalam mata uang asing dijabarkan kedalam mata uang fungsional menggunakan kurs pada tanggal transaksi. Laba atau rugi selisih kurs yang timbul dari penyelesaian transaksi dan dari penjabaran pada kurs akhir tahun atas aset dan liabilitas moneter dalam mata uang asing diakui dalam laporan laba rugi komprehensif. Aset non-moneter yang diukur pada nilai wajar dijabarkan menggunakan kurs pada tanggal nilai wajar ditentukan. Selisih penjabaran akun ekuitas dan akun nonmoneter serupa yang diukur pada nilai wajar diakui dalam komponen laba rugi.

Pada tanggal 30 September 2015 dan 31 Desember 2014, kurs konversi yakni kurs Reuters pada pukul 16:00 Waktu Indonesia Barat (WIB), yang digunakan oleh Perusahaan adalah sebagai berikut:

30 September 2015 31 Desember 2014 (dalam Rupiah penuh) (dalam Rupiah penuh) Poundsterling Inggris 22.235,77 19.288,40 Euro 16.449,03 15.053,35 Dolar Australia 10.306,28 10.148,27 Dolar Amerika Serikat 14.650,00 12.385,00 Dolar Singapura 10.295,52 9.376,19 Yuan China 2.304,51 1.995,62 Dolar Hong Kong 1.890,31 1.596,98 Yen Jepang 121,85 103,56

c. Transaksi Pihak Berelasi

Pihak berelasi adalah orang atau entitas yang terkait dengan Perusahaan:

1. Orang atau anggota keluarga terdekat mempunyai relasi dengan Perusahaan jika orang tersebut:

a. memiliki pengendalian atau pengendalian bersama atas Perusahaan; b. memiliki pengaruh signifikan atas Perusahaan; atau

2. Suatu entitas berelasi dengan Perusahaan jika memenuhi salah satu hal berikut: a. Entitas dan Perusahaan adalah anggota dari kelompok usaha yang sama.

b. Satu entitas adalah entitas asosiasi atau ventura bersama dari entitas lain (atau entitas asosiasi atau ventura bersama yang merupakan anggota suatu kelompok usaha, yang mana entitas lain tersebut adalah anggotanya).

c. Kedua entitas tersebut adalah ventura bersama dari pihak ketiga yang sama.

d. Satu entitas adalah ventura bersama dari entitas ketiga dan entitas yang lain adalah entitas asosiasi dari entitas ketiga.

e. Entitas tersebut adalah suatu program imbalan pascakerja untuk imbalan kerja dari Perusahaan atau entitas yang terkait dengan Perusahaan. Jika Perusahaan adalah entitas yang menyelenggarakan program tersebut, maka entitas sponsor juga berelasi dengan Perusahaan.

f. Entitas yang dikendalikan atau dikendalikan bersama oleh orang yang diidentifikasi dalam huruf (1).

g. Orang yang diidentifikasi dalam huruf (1) (a) memiliki pengaruh signifikan atas entitas atau merupakan personil manajemen kunci entitas (atau entitas induk dari entitas). Semua transaksi signifikan dengan pihak berelasi telah diungkapkan dalam laporan keuangan.

d. Kas dan Setara Kas

Kas terdiri dari kas dan bank. Setara kas adalah semua investasi yang bersifat jangka pendek dan sangat likuid yang dapat segera dikonversikan menjadi kas dengan jatuh tempo dalam waktu tiga bulan atau kurang sejak tanggal penempatannya, dan yang tidak dijaminkan serta tidak dibatasi pencairannya.

e. Instrumen Keuangan

Perusahaan mengakui aset keuangan atau liabilitas keuangan pada laporan posisi keuangan jika, dan hanya jika, Perusahaan menjadi salah satu pihak dalam ketentuan pada kontrak instrumen tersebut. Pembelian atau penjualan yang reguler atas instrumen keuangan diakui pada tanggal transaksi.

Instrumen keuangan pada pengakuan awal diukur pada nilai wajarnya, yang merupakan nilai wajar kas yang diserahkan (dalam hal aset keuangan) atau yang diterima (dalam hal liabilitas keuangan). Nilai wajar kas yang diserahkan atau diterima ditentukan dengan mengacu pada harga transaksi atau harga pasar yang berlaku. Jika harga pasar tidak dapat ditentukan dengan andal, maka nilai wajar kas yang diserahkan atau diterima dihitung berdasarkan estimasi jumlah seluruh pembayaran atau penerimaan kas masa depan, yang didiskontokan menggunakan suku bunga pasar yang berlaku untuk instrumen sejenis dengan jatuh tempo yang sama atau hampir sama. Pengukuran awal instrumen keuangan termasuk biaya transaksi, kecuali untuk instrumen keuangan yang diukur pada nilai wajar melalui laba rugi. Biaya transaksi adalah biaya-biaya yang dapat diatribusikan secara langsung pada perolehan atau penerbitan aset keuangan atau liabilitas keuangan, dimana biaya tersebut adalah biaya yang tidak akan terjadi apabila entitas tidak memperoleh atau menerbitkan instrumen keuangan. Biaya transaksi tersebut diamortisasi sepanjang umur instrumen menggunakan metode suku bunga efektif.

Metode suku bunga efektif adalah metode yang digunakan untuk menghitung biaya perolehan diamortisasi dari aset keuangan atau liabilitas keuangan dan metode untuk mengalokasikan pendapatan bunga atau beban bunga selama periode yang relevan, menggunakan suku bunga yang secara tepat mendiskontokan estimasi pembayaran atau penerimaan kas di masa depan selama perkiraan umur instrumen keuangan atau, jika lebih tepat, digunakan periode yang lebih singkat untuk memperoleh nilai tercatat bersih dari instrumen keuangan. Pada saat menghitung suku bunga efektif, Perusahaan mengestimasi arus kas dengan mempertimbangkan seluruh persyaratan kontraktual dalam instrumen keuangan tersebut, tanpa mempertimbangkan kerugian kredit di masa depan, namun termasuk seluruh komisi dan bentuk lain yang dibayarkan atau diterima, yang merupakan bagian tidak terpisahkan dari suku bunga efektif. Biaya perolehan diamortisasi dari aset keuangan atau liabilitas keuangan adalah jumlah aset keuangan atau liabilitas keuangan yang diukur pada saat pengakuan awal dikurangi pembayaran pokok, ditambah atau dikurangi dengan amortisasi kumulatif menggunakan metode suku bunga efektif yang dihitung dari selisih antara nilai awal dan nilai jatuh temponya, dan dikurangi cadangan kerugian penurunan nilai untuk penurunan nilai atau nilai yang tidak dapat ditagih.

Pengklasifikasian instrumen keuangan dilakukan berdasarkan tujuan perolehan instrumen tersebut dan mempertimbangkan apakah instrumen tersebut memiliki kuotasi harga di pasar aktif. Pada saat pengakuan awal, Perusahaan mengklasifikasikan instrumen keuangan dalam kategori berikut: aset keuangan yang diukur pada nilai wajar melalui laba rugi, pinjaman yang diberikan dan piutang, investasi dimiliki hingga jatuh tempo, aset keuangan tersedia untuk dijual, liabilitas keuangan yang diukur pada nilai wajar melalui laba rugi dan liabilitas keuangan yang diukur pada biaya perolehan diamortisasi; dan melakukan evaluasi kembali atas kategori-kategori tersebut pada setiap tanggal pelaporan, apabila diperlukan dan tidak melanggar ketentuan yang disyaratkan.

Penentuan Nilai Wajar

Nilai wajar instrumen keuangan yang diperdagangkan di pasar aktif pada tanggal laporan posisi keuangan adalah berdasarkan kuotasi harga pasar atau harga kuotasi penjual/dealer (bid price

untuk posisi beli dan ask price untuk posisi jual), tanpa memperhitungkan biaya transaksi. Apabila bid price dan ask price yang terkini tidak tersedia, maka harga transaksi terakhir yang digunakan untuk mencerminkan bukti nilai wajar terkini, sepanjang tidak terdapat perubahan signifikan dalam perekonomian sejak terjadinya transaksi. Untuk seluruh instrumen keuangan yang tidak terdaftar pada suatu pasar aktif, maka nilai wajar ditentukan menggunakan teknik penilaian. Teknik penilaian meliputi teknik nilai kini (net present value), perbandingan terhadap instrumen sejenis yang memiliki harga pasar yang dapat diobservasi, model harga opsi (options

pricing models), dan model penilaian lainnya.

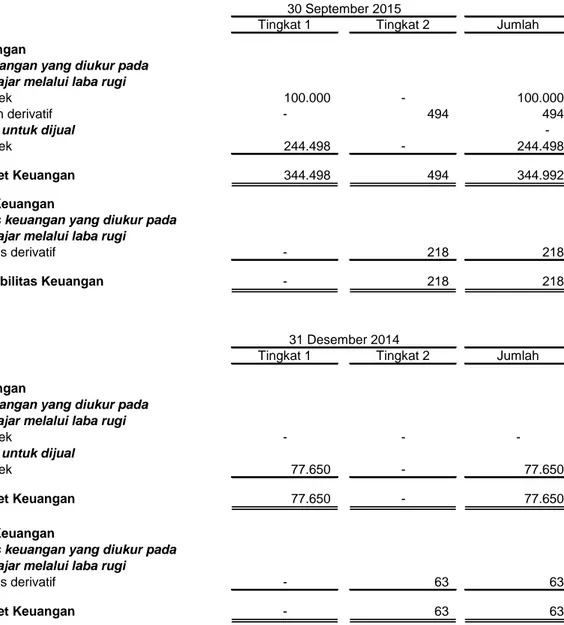

Perusahaan mengklasifikasi pengukuran nilai wajar dengan menggunakan hirarki nilai wajar yang mencerminkan signifikansi input yang digunakan untuk melakukan pengukuran. Hirarki nilai wajar memiliki tingkat sebagai berikut:

1. Harga kuotasian dalam pasar aktif untuk aset atau liabilitas yang identik (Tingkat 1); 2. Input selain harga kuotasian yang termasuk dalam Tingkat 1 yang dapat diobservasi untuk

aset atau liabilitas, baik secara langsung atau secara tidak langsung (Tingkat 2);

3. Input untuk aset atau liabilitas yang bukan berdasarkan data yang dapat diobservasi (Tingkat 3).

Tingkat pada hirarki nilai wajar dimana pengukuran nilai wajar dikategorikan secara keseluruhan ditentukan berdasarkan input tingkat terendah yang signifikan terhadap pengukuran nilai wajar secara keseluruhan. Penilaian signifikansi suatu input tertentu dalam pengukuran nilai wajar secara keseluruhan memerlukan pertimbangan dengan memperhatikan faktor-faktor spesifik atas aset atau liabilitas tersebut.

Laba/Rugi Hari ke-1

Apabila harga transaksi dalam suatu pasar yang tidak aktif berbeda dengan nilai wajar instrumen sejenis pada transaksi pasar terkini yang dapat diobservasi atau berbeda dengan nilai wajar yang dihitung menggunakan teknik penilaian dimana variabelnya merupakan data yang diperoleh dari pasar yang dapat diobservasi, maka Perusahaan mengakui selisih antara harga transaksi dengan nilai wajar tersebut (yakni Laba/Rugi hari ke-1) dalam laporan laba rugi komprehensif, kecuali jika selisih tersebut memenuhi kriteria pengakuan sebagai aset yang lain. Dalam hal tidak terdapat data yang dapat diobservasi, maka selisih antara harga transaksi dan nilai yang ditentukan berdasarkan teknik penilaian hanya diakui dalam laporan laba rugi komprehensif apabila data tersebut menjadi dapat diobservasi atau pada saat instrumen tersebut dihentikan pengakuannya. Untuk masing-masing transaksi, Perusahaan menerapkan metode pengakuan Laba/Rugi Hari ke-1 yang sesuai.

Aset Keuangan

1. Aset keuangan yang diukur pada nilai wajar melalui laba rugi

Aset keuangan yang diukur pada nilai wajar melalui laba rugi meliputi aset keuangan dalam kelompok diperdagangkan dan aset keuangan yang pada saat pengakuan awal ditetapkan untuk diukur pada nilai wajar melalui laba rugi. Aset keuangan diklasifikasikan dalam kelompok dimiliki untuk diperdagangkan apabila aset keuangan tersebut diperoleh terutama untuk tujuan dijual kembali dalam waktu dekat. Derivatif juga diklasifikasikan sebagai dimiliki untuk diperdagangkan kecuali derivatif yang ditetapkan sebagai instrumen lindung nilai yang efektif.

Aset keuangan ditetapkan sebagai diukur pada nilai wajar melalui laba rugi pada saat pengakuan awal jika memenuhi kriteria sebagai berikut:

a. Penetapan tersebut mengeliminasi atau mengurangi secara signifikan ketidakkonsistenan pengukuran dan pengakuan yang dapat timbul dari pengukuran aset atau pengakuan keuntungan dan kerugian karena penggunaan dasar-dasar yang berbeda; atau

b. Aset tersebut merupakan bagian dari kelompok aset keuangan, liabilitas keuangan, atau keduanya, yang dikelola dan kinerjanya dievaluasi berdasarkan nilai wajar, sesuai dengan manajemen risiko atau strategi investasi yang didokumentasikan; atau c. instrumen keuangan tersebut memiliki derivatif melekat, kecuali jika derivatif melekat

tersebut tidak memodifikasi secara signifikan arus kas, atau terlihat jelas dengan sedikit atau tanpa analisis, bahwa pemisahan derivatif melekat tidak dapat dilakukan. Aset keuangan yang diukur pada nilai wajar melalui laba rugi dicatat pada laporan posisi keuangan pada nilai wajarnya. Perubahan nilai wajar langsung diakui dalam laporan laba rugi komprehensif. Bunga yang diperoleh dicatat sebagai pendapatan bunga, sedangkan pendapatan dividen dicatat sebagai bagian dari pendapatan lain-lain sesuai dengan persyaratan dalam kontrak, atau pada saat hak untuk memperoleh pembayaran atas dividen tersebut telah ditetapkan.

Pada tanggal 30 September 2015 dan 31 Desember 2014, efek-efek berupa obligasi korporasi dan obligasi Pemerintah diklasifikasikan dalam kategori ini.

2. Pinjaman yang Diberikan dan Piutang

Pinjaman yang diberikan dan piutang adalah aset keuangan non-derivatif dengan pembayaran tetap atau telah ditentukan dan tidak mempunyai kuotasi di pasar aktif. Aset keuangan tersebut tidak dimaksudkan untuk dijual dalam waktu dekat dan tidak diklasifikasikan sebagai aset keuangan yang diukur pada nilai wajar melalui laba rugi, investasi dimiliki hingga jatuh tempo atau aset tersedia untuk dijual.

Setelah pengukuran awal, pinjaman yang diberikan dan piutang diukur pada biaya perolehan diamortisasi menggunakan metode suku bunga efektif, dikurangi cadangan kerugian penurunan nilai. Biaya perolehan diamortisasi tersebut memperhitungkan premi atau diskonto yang timbul pada saat perolehan serta imbalan dan biaya yang merupakan bagian integral dari suku bunga efektif. Amortisasi dicatat sebagai bagian dari pendapatan bunga dalam laporan laba rugi komprehensif. Kerugian yang timbul akibat penurunan nilai diakui dalam laporan laba rugi komprehensif.

Pada tanggal 30 September 2015 dan 31 Desember 2014, kategori ini mencakup kas, giro pada Bank Indonesia dan bank lain, penempatan pada bank lain, efek-efek berupa tagihan atas wesel ekspor, kredit yang diberikan, tagihan akseptasi, pendapatan bunga akrual, serta aset lain-lain berupa setoran jaminan, tagihan sehubungan dengan penyelesaian Bank Indover, tagihan komisi asuransi, tagihan sehubungan dengan ATM bersama dan tagihan komisi reksadana.

3. Investasi Dimiliki Hingga Jatuh Tempo

Investasi dimiliki hingga jatuh tempo adalah aset keuangan non-derivatif dengan pembayaran tetap atau telah ditentukan dan jatuh temponya telah ditetapkan, dan manajemen Perusahaan memiliki intensi positif dan kemampuan untuk memiliki aset keuangan tersebut hingga jatuh tempo. Apabila Perusahaan menjual atau mereklasifikasi investasi dimiliki hingga jatuh tempo dalam jumlah yang lebih dari jumlah yang tidak signifikan sebelum jatuh tempo, maka seluruh aset keuangan dalam kategori tersebut terkena aturan pembatasan (tainting rule) dan harus direklasifikasi ke kelompok tersedia untuk dijual.

Setelah pengukuran awal, investasi ini diukur pada biaya perolehan diamortisasi menggunakan metode suku bunga efektif, setelah dikurangi cadangan kerugian penurunan nilai. Biaya perolehan diamortisasi tersebut memperhitungkan premi atau diskonto yang timbul pada saat perolehan serta imbalan dan biaya yang merupakan bagian integral dari suku bunga efektif. Amortisasi dicatat sebagai bagian dari pendapatan bunga dalam laporan laba rugi komprehensif. Keuntungan dan kerugian yang timbul diakui dalam laporan laba rugi komprehensif pada saat penghentian pengakuan dan penurunan nilai dan melalui proses amortisasi menggunakan metode suku bunga efektif.

Pada tanggal 30 September 2015 dan 31 Desember 2014, kategori ini mencakup penempatan pada bank lain dan Bank Indonesia dalam bentuk deposit facility, term deposit

dan negotiable certificate of deposits, efek-efek dalam bentuk Sertifikat Bank Indonesia (SBI), obligasi Pemerintah, obligasi korporasi, reksadana dan Republik Indonesia - ROI Loans.

4. Aset Keuangan Tersedia untuk Dijual

Aset keuangan tersedia untuk dijual merupakan aset yang ditetapkan sebagai tersedia untuk dijual atau tidak diklasifikasikan dalam kategori instrumen keuangan yang lain. Aset keuangan ini diperoleh dan dimiliki untuk jangka waktu yang tidak ditentukan dan dapat dijual sewaktu-waktu untuk memenuhi kebutuhan likuiditas atau karena perubahan kondisi pasar.

Setelah pengukuran awal, aset keuangan tersedia untuk dijual diukur pada nilai wajar, dengan laba atau rugi yang belum direalisasi diakui sebagai pendapatan komprehensif lain sampai aset keuangan tersebut dihentikan pengakuannya atau dianggap telah mengalami penurunan nilai, dimana pada saat itu akumulasi laba atau rugi direklasifikasi ke komponen laba rugi dan dikeluarkan dari ekuitas.

Pada tanggal 30 September 2015 dan 31 Desember 2014, kategori ini mencakup investasi efek-efek dalam bentuk obligasi korporasi dan obligasi Pemerintah.

Liabilitas Keuangan dan Instrumen Ekuitas

Liabilitas keuangan dan instrumen ekuitas Perusahaan diklasifikasikan berdasarkan substansi perjanjian kontraktual serta definisi liabilitas keuangan dan instrumen ekuitas. Kebijakan akuntansi yang diterapkan atas instrumen keuangan tersebut diungkapkan berikut ini.

Instrumen Ekuitas

Instrumen ekuitas adalah setiap kontrak yang memberikan hak residual atas aset suatu entitas setelah dikurangi dengan seluruh liabilitasnya. Instrumen ekuitas dicatat sejumlah hasil yang diterima, setelah dikurangkan dengan biaya penerbitan langsung.

Liabilitas Keuangan

1. Liabilitas keuangan yang diukur pada nilai wajar melalui laba rugi

Liabilitas keuangan diklasifikasikan dalam kategori ini apabila liabilitas tersebut merupakan hasil dari aktivitas perdagangan atau transaksi derivatif yang tidak dimaksudkan sebagai lindung nilai, atau jika Perusahaan memilih untuk menetapkan liabilitas keuangan tersebut dalam kategori ini.

Perubahan dalam nilai wajar langsung diakui dalam laporan laba rugi komprehensif. Pada tanggal 30 September 2015 dan 31 Desember 2014, liabilitas derivatif diklasifikasikan dalam kategori ini.

2. Liabilitas Keuangan yang Diukur Pada Biaya Perolehan Diamortisasi

Kategori ini merupakan liabilitas keuangan yang dimiliki tidak untuk diperdagangkan atau pada saat pengakuan awal tidak ditetapkan untuk diukur pada nilai wajar melalui laba rugi. Instrumen keuangan yang diterbitkan atau komponen dari instrumen keuangan tersebut, yang tidak diklasifikasikan sebagai liabilitas keuangan yang diukur pada nilai wajar melalui laba rugi, diklasifikasikan sebagai liabilitas keuangan yang diukur pada biaya perolehan diamortisasi, jika substansi perjanjian kontraktual mengharuskan Perusahaan untuk menyerahkan kas atau aset keuangan lain kepada pemegang instrumen keuangan, atau jika liabilitas tersebut diselesaikan tidak melalui penukaran kas atau aset keuangan lain atau saham sendiri yang jumlahnya tetap atau telah ditetapkan.

Liabilitas keuangan yang diukur pada biaya perolehan diamortisasi pada pengakuan awal diukur pada nilai wajar dan sesudah pengakuan awal diukur pada biaya perolehan diamortisasi, dengan memperhitungkan dampak amortisasi (atau akresi) berdasarkan suku bunga efektif atas premi, diskonto, dan biaya transaksi yang dapat diatribusikan secara langsung.

Pada tanggal 30 September 2015 dan 31 Desember 2014, kategori ini mencakup liabilitas segera, simpanan, simpanan dari bank lain, liabilitas akseptasi, surat berharga yang diterbitkan, surat berharga yang dijual dengan janji dibeli kembali, beban bunga akrual, serta liabilitas lain-lain dalam bentuk liabilitas premi penjaminan Pemerintah serta setoran jaminan L/C dan bank garansi.

Instrumen Keuangan Derivatif

Dalam usaha normalnya, Perusahaan melakukan transaksi instrumen keuangan derivatif berupa kontrak tunai dan berjangka mata uang asing. Instrumen keuangan derivatif dinilai dan dibukukan di laporan posisi keuangan pada nilai wajar dengan menggunakan harga pasar. Derivatif dicatat sebagai aset apabila memiliki nilai wajar positif dan sebagai liabilitas apabila memiliki nilai wajar negatif. Keuntungan atau kerugian yang terjadi dari perubahan nilai wajar diakui sebagai laba/rugi.

Saling Hapus Instrumen Keuangan

Aset keuangan dan liabilitas keuangan saling hapus dan nilai bersihnya disajikan dalam laporan posisi keuangan jika, dan hanya jika, Perusahaan saat ini memiliki hak yang berkekuatan hukum untuk melakukan saling hapus atas jumlah yang telah diakui tersebut dan berniat untuk menyelesaikan secara neto atau untuk merealisasikan aset dan menyelesaikan liabilitasnya secara simultan.

Penghentian Pengakuan Aset dan Liabilitas Keuangan 1. Aset Keuangan

Aset keuangan (atau bagian dari suatu aset keuangan, atau kelompok aset keuangan serupa) dihentikan pengakuannya jika:

a. Hak kontraktual atas arus kas yang berasal dari aset keuangan tersebut berakhir; b. Perusahaan telah mentransfer haknya untuk menerima arus kas dari aset keuangan

dan (i) telah mentransfer secara substansial seluruh risiko dan manfaat atas aset keuangan, atau (ii) secara substansial tidak mentransfer atau tidak memiliki seluruh risiko dan manfaat atas aset keuangan, namun telah mentransfer pengendalian atas aset keuangan tersebut.

Ketika Perusahaan telah mentransfer hak untuk menerima arus kas dari suatu aset keuangan atau telah menjadi pihak dalam suatu kesepakatan, dan secara substansial tidak mentransfer dan tidak memiliki seluruh risiko dan manfaat atas aset keuangan dan masih memiliki pengendalian atas aset tersebut, maka aset keuangan diakui sebesar keterlibatan berkelanjutan Perusahaan dengan aset keuangan tersebut. Keterlibatan berkelanjutan dalam bentuk pemberian jaminan atas aset yang ditransfer diukur berdasarkan jumlah terendah antara nilai aset yang ditransfer dengan nilai maksimal dari pembayaran yang diterima yang mungkin harus dibayar kembali oleh Perusahaan.

2. Liabilitas Keuangan

Liabilitas keuangan dihentikan pengakuannya jika liabilitas keuangan tersebut berakhir, dibatalkan, atau telah kadaluarsa. Jika liabilitas keuangan tertentu digantikan dengan liabilitas keuangan lain dari pemberi pinjaman yang sama namun dengan persyaratan yang berbeda secara substansial, atau terdapat modifikasi secara substansial atas ketentuan liabilitas keuangan yang ada saat ini, maka pertukaran atau modifikasi tersebut dianggap sebagai penghentian pengakuan liabilitas keuangan awal. Pengakuan timbulnya liabilitas keuangan baru serta selisih antara nilai tercatat liabilitas keuangan awal dengan yang baru diakui dalam laporan laba rugi komprehensif.

f. Penurunan Nilai Dari Aset Keuangan

Pada setiap tanggal laporan posisi keuangan, manajemen Perusahaan menelaah apakah suatu aset keuangan atau kelompok aset keuangan telah mengalami penurunan nilai.

1. Aset keuangan pada biaya perolehan diamortisasi

Manajemen pertama-tama menentukan apakah terdapat bukti obyektif mengenai penurunan nilai secara individual atas aset keuangan yang signifikan secara individual, atau secara kolektif untuk aset keuangan yang jumlahnya tidak signifikan secara individual. Jika manajemen menentukan tidak terdapat bukti obyektif mengenai penurunan nilai atas aset keuangan yang dinilai secara individual, baik aset keuangan tersebut signifikan atau tidak signifikan, maka aset tersebut dimasukkan ke dalam kelompok aset keuangan yang memiliki karakteristik risiko kredit yang sejenis dan menilai penurunan nilai kelompok tersebut secara kolektif. Aset yang penurunan nilainya dinilai secara individual, dan untuk itu kerugian penurunan nilai diakui atau tetap diakui, tidak termasuk dalam penilaian penurunan nilai secara kolektif.

Bukti obyektif bahwa aset keuangan mengalami penurunan nilai meliputi wanprestasi atau tunggakan pembayaran oleh debitur, kesulitan keuangan, restrukturisasi kredit dengan persyaratan yang tidak mungkin diberikan Perusahaan jika debitur tidak mengalami kesulitan keuangan, indikasi debitur atau penerbit dinyatakan pailit, hilangnya pasar aktif dari aset keuangan akibat kesulitan keuangan, atau data yag dapat diobservasi mengindikasikan adanya penurunan yang dapat diukur atas estimasi arus kas masa datang dari kelompok aset keuangan sejak pengakuan awal aset dimaksud, meskipun penurunannya belum dapat diidentifikasi terhadap aset keuangan secara individual dalam kelompok aset tersebut, termasuk memburuknya status pembayaran pihak peminjam dalam kelompok tersebut.

Jika terdapat bukti obyektif bahwa rugi penurunan nilai telah terjadi, maka jumlah kerugian tersebut diukur sebagai selisih antara nilai tercatat aset dengan nilai kini estimasi arus kas masa depan (tidak termasuk kerugian kredit di masa depan yang belum terjadi) yang didiskonto menggunakan suku bunga efektif awal dari aset tersebut (yang merupakan suku bunga efektif yang dihitung pada saat pengakuan awal). Nilai tercatat aset tersebut langsung dikurangi dengan penurunan nilai yang terjadi atau menggunakan akun cadangan dan jumlah kerugian yang terjadi diakui dalam laporan laba rugi komprehensif. Perhitungan nilai kini dari estimasi arus kas masa datang atas aset keuangan dengan agunan mencerminkan arus kas yang dapat dihasilkan dari pengambilalihan agunan dikurangi biaya-biaya untuk memperoleh dan menjual agunan, terlepas apakah pengambilalihan tersebut berpeluang terjadi atau tidak.

Untuk tujuan evaluasi penurunan nilai secara kolektif, aset keuangan dikelompokkan berdasarkan kesamaan karakteristik risiko kredit seperti mempertimbangkan segmentasi kredit dan status tunggakan. Karakteristik yang dipilih adalah relevan dengan estimasi arus kas masa datang dari kelompok aset tersebut yang mengindikasikan kemampuan debitur atau rekanan untuk membayar seluruh liabilitas yang jatuh tempo sesuai persyaratan kontrak dari aset yang dievaluasi.

Arus kas masa datang dari kelompok aset keuangan yang penurunan nilainya dievaluasi secara kolektif, diestimasi berdasarkan arus kas kontraktual dan kerugian historis yang pernah dialami atas aset-aset yang memiliki karakteristik risiko kredit yang serupa dengan karakteristik risiko kredit kelompok tersebut. Kerugian historis yang pernah dialami kemudian disesuaikan berdasarkan data terkini yang dapat diobservasi untuk mencerminkan kondisi saat ini yang tidak berpengaruh pada periode terjadinya kerugian historis tersebut, dan untuk menghilangkan pengaruh kondisi yang ada pada periode historis namun sudah tidak ada lagi saat ini.

Jika, pada tahun berikutnya, jumlah kerugian penurunan nilai berkurang karena suatu peristiwa yang terjadi setelah penurunan nilai tersebut diakui, maka dilakukan penyesuaian atas cadangan kerugian penurunan nilai yang sebelumnya diakui. Pemulihan penurunan nilai selanjutnya diakui dalam laporan laba rugi komprehensif, dengan ketentuan nilai tercatat aset setelah pemulihan penurunan nilai tidak melampaui biaya perolehan diamortisasi pada tanggal pemulihan tersebut.

2. Aset keuangan yang dicatat pada biaya perolehan

Jika terdapat bukti obyektif bahwa kerugian penurunan nilai telah terjadi atas instrumen ekuitas yang tidak memiliki kuotasi harga di pasar aktif dan tidak diukur pada nilai wajar karena nilai wajarnya tidak dapat diukur secara andal, maka jumlah kerugian penurunan nilai diukur berdasarkan selisih antara nilai tercatat aset keuangan dengan nilai kini dari estimasi arus kas masa depan yang didiskontokan pada tingkat pengembalian yang berlaku di pasar untuk aset keuangan serupa.

3. Aset keuangan tersedia untuk dijual

Dalam hal instrumen ekuitas dalam kelompok tersedia untuk dijual, penelaahan penurunan nilai ditandai dengan penurunan nilai wajar dibawah biaya perolehannya yang signifikan dan berkelanjutan. Jika terdapat bukti obyektif penurunan nilai, maka kerugian penurunan nilai kumulatif yang dihitung dari selisih antara biaya perolehan dengan nilai wajar kini, dikurangi kerugian penurunan nilai yang sebelumnya telah diakui dalam komponen laba rugi, dikeluarkan dari ekuitas dan diakui dalam laporan laba rugi komprehensif. Kerugian penurunan nilai tidak boleh dipulihkan melalui komponen laba rugi. Kenaikan nilai wajar setelah terjadinya penurunan nilai diakui di ekuitas.

Dalam hal instrumen utang dalam kelompok tersedia untuk dijual, penurunan nilai ditelaah berdasarkan kriteria yang sama dengan aset keuangan yang dicatat pada biaya perolehan diamortisasi. Bunga tetap diakru berdasarkan suku bunga efektif asal yang diterapkan pada nilai tercatat aset yang telah diturunkan nilainya, dan dicatat sebagai bagian dari pendapatan bunga dalam laporan laba rugi komprehensif. Jika, pada tahun berikutnya, nilai wajar instrumen utang meningkat dan peningkatan nilai wajar tersebut karena suatu peristiwa yang terjadi setelah penurunan nilai tersebut diakui, maka penurunan nilai yang sebelumnya diakui harus dipulihkan melalui komponen laba rugi.

g. Giro Wajib Minimum (GWM)

Pada tanggal 4 Oktober 2010, Bank Indonesia (BI) mengeluarkan peraturan No.12/19/PBI/2010 tentang Giro Wajib Minimum Bank Umum pada Bank Indonesia Dalam Rupiah dan Valuta Asing sebagaimana telah diubah dengan Peraturan Bank Indonesia (PBI) No. 13/10/PBI/2011 tanggal 9 Februari 2011 dan terakhir diubah dengan PBI No. 15/15/PBI/2013 yang berlaku efektif sejak tanggal 24 Desember 2013. Berdasarkan peraturan tersebut, GWM terdiri dari GWM Rupiah dan GWM mata uang asing. GWM Rupiah terdiri dari GWM Utama, GWM Sekunder dan GWM Loan to Deposit Ratio (LDR).

GWM Utama adalah simpanan minimum yang wajib dipelihara oleh bank dalam bentuk saldo rekening giro pada BI yang besarnya ditetapkan oleh BI sebesar persentase tertentu dari dana pihak ketiga.

GWM Sekunder adalah cadangan minimum yang wajib dipelihara oleh bank dalam bentuk Sertifikat Bank Indonesia (SBI), Surat Utang Negara (SUN) dan/atau Excess Reserve, yang besarnyaditetapkan BI sebesar persentase tertentu.

GWM LDR adalah simpanan minimum yang wajib dipelihara oleh bank dalam bentuk saldo rekening giro pada Bank Indonesia sebesar persentase dari DPK yang dihitung berdasarkan selisih LDR yang dimiliki oleh bank dan target LDR yang wajib dipenuhi oleh bank.

GWM yang wajib dibentuk adalah sebagai berikut:

30 September 2015 31 Desember 2014 % % Rupiah GWM Primer Konvensional 8,00 8,00 Syariah 5,00 5,00 GWM Sekunder Konvensional 4,00 4,00 GWM LDR 0,38 0,64

Mata uang asing

Konvensional 8,00 8,00

Syariah 1,00 1,00

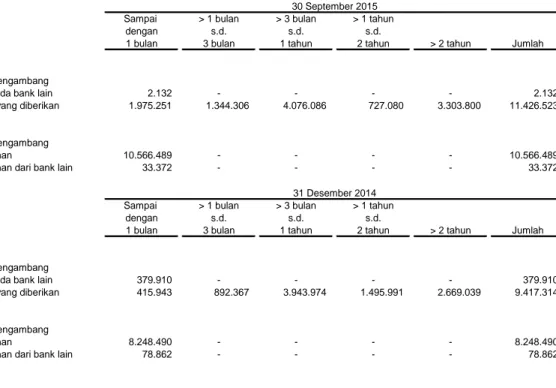

h. Penempatan pada Bank Lain dan Bank Indonesia

Penempatan pada bank lain merupakan penanaman dana dalam bentuk deposito berjangka syariah, call money, deposit on call, deposit facility, term deposit dan lain-lain.

Penempatan pada bank lain dan Bank Indonesia dinyatakan sebesar biaya perolehan diamortisasi menggunakan metode suku bunga efektif dikurangi cadangan kerugian penurunan nilai. Penempatan pada bank lain dikategorikan sebagai aset keuangan dalam kelompok pinjaman yang diberikan dan piutang, kecuali negotiable certificate of deposit dikategorikan sebagai aset keuangan dalam kelompok dimiliki hingga jatuh tempo, sedangkan penempatan pada Bank Indonesia dalam bentuk deposit facility dan term deposit dikategorikan sebagai aset keuangan dalam kelompok investasi dimiliki hingga jatuh tempo. Lihat Catatan 2e untuk kebijakan akuntansi aset keuangan dalam kelompok pinjaman diberikan dan piutang dan dimiliki hingga jatuh tempo.

i. Efek-efek

Efek-efek yang dimiliki terdiri dari SBI, obligasi, surat utang jangka menengah, reksadana, tagihan wesel ekspor, dan efek-efek pasar uang dan pasar modal lainnya.

Obligasi terdiri dari Obligasi Pemerintah dan Obligasi Korporasi yang dibeli dari pasar.

Efek-efek diklasifikasikan sebagai aset keuangan dalam kelompok diperdagangkan, pinjaman yang diberikan dan piutang, tersedia untuk dijual dan dimiliki hingga jatuh tempo. Lihat Catatan 2e untuk kebijakan akuntansi atas aset keuangan dalam kelompok diperdagangkan, pinjaman yang diberikan dan piutang, tersedia untuk dijual dan dimiliki hingga jatuh tempo.

Pada pengukuran awal, efek-efek disajikan sebesar nilai wajar ditambah dengan biaya transaksi yang dapat diatribusikan secara langsung. Untuk efek-efek yang diukur pada nilai wajar melalui laba rugi, biaya transaksi diakui secara langsung sebagai laba/rugi.

Investasi Sukuk

1. Investasi sukuk diukur pada biaya perolehan

Investasi pada sukuk pada awalnya diakui sebesar biaya perolehan, termasuk biaya transaksi. Selisih antara biaya perolehan dan nilai nominal diamortisasi secara garis lurus selama jangka waktu sukuk.

Jika terdapat indikasi penurunan nilai maka jumlah kerugian penurunan nilai tersebut diukur sebagai selisih antara jumlah terpulihkan sukuk dengan nilai tercatatnya.

2. Investasi sukuk diukur pada nilai wajar

Investasi pada sukuk pada awalnya diakui sebesar biaya perolehan, tidak termasuk biaya transaksi. Setelah pengakuan awal, selisih antara nilai wajar dan jumlah tercatat diakui dalam laporan laba rugi komprehensif.

j. Kredit yang diberikan

Kredit yang diberikan adalah penyediaan uang atau tagihan yang dapat disetarakan dengan kas, berdasarkan persetujuan atau kesepakatan pinjam-meminjam dengan debitur yang mewajibkan debitur untuk melunasi utang berikut bunganya setelah jangka waktu tertentu. Kredit yang diberikan diklasifikasikan sebagai aset keuangan dalam kelompok pinjaman yang diberikan dan piutang. Lihat Catatan 2e untuk kebijakan akuntansi aset keuangan dalam kelompok pinjaman yang diberikan dan piutang.

Kredit yang diberikan pada awalnya diukur pada nilai wajar ditambah dengan biaya transaksi yang dapat diatribusikan secara langsung dan biaya tambahan untuk memperoleh aset keuangan tersebut, dan setelah pengakuan awal diukur pada biaya perolehan diamortisasi menggunakan metode suku bunga efektif dikurangi dengan cadangan kerugian penurunan nilai.

Termasuk dalam kredit yang diberikan adalah pembiayaan syariah yang terdiri dari piutang murabahah dan pembiayaan mudharabah. Murabahah adalah akad jual beli barang dengan harga jual sebesar biaya perolehan ditambah keuntungan (marjin) yang disepakati dan penjual harus mengungkapan biaya perolehan barang tersebut kepada pembeli. Mudharabah adalah akad kerjasama usaha antara bank sebagai pemilik dana (shahibul maal) dan nasabah selaku pengelola dana (mudharib), menjalankan usaha dengan penentuan awal keuntungan dan kerugian (nisbah).

Pembiayaan syariah disajikan sebesar jumlah pembiayaan dikurangi dengan cadangan kerugian penurunan nilai dengan jumlah minimum berdasarkan PBI No. 7/2/PBI/2005 tanggal 20 Januari 2005 tentang “Penilaian Kualitas Aktiva Bank Umum” yang diubah dengan peraturan

BI No. 8/2/PBI/2006 tanggal 30 Januari 2006 dan peraturan BI

No. 9/2/PBI/2007 tanggal 30 Maret 2007 serta peraturan BI No. 11/2/PBI/2009 tanggal 29 Januari 2009 terakhir melalui peraturan BI No. 14/15/PBI/2012 tanggal 24 Oktober 2012.

Restrukturisasi kredit meliputi modifikasi persyaratan kredit, konversi kredit menjadi saham atau instrumen keuangan lainnya dan/atau kombinasi dari keduanya.

Dalam restrukturisasi kredit yang mengkonversi kredit menjadi saham, Perusahaan memperoleh penyertaan modal sementara. Dengan mengacu pada Peraturan Bank Indonesia (PBI) No. 15/11/PBI/2013 tentang Prinsip Kehati-hatian dalam Kegiatan Penyertaan Modal, pelepasan atau divestasi atas penyertaan modal sementara wajib dilakukan apabila penyertaan modal sementara telah melebihi jangka waktu paling lama 5 (lima) tahun atau perusahaan tempat penyertaan modal sementara telah memperoleh laba kumulatif.

Kredit yang direstrukturisasi disajikan sebesar nilai yang lebih rendah antara nilai tercatat kredit pada tanggal restrukturisasi atau nilai tunai penerimaan kas masa depan setelah restrukturisasi. Kerugian akibat selisih antara nilai tercatat kredit pada tanggal restrukturisasi dengan nilai tunai penerimaan kas masa depan setelah restrukturisasi diakui sebagai laba/rugi. Setelah restrukturisasi, semua penerimaan kas masa depan yang ditetapkan dalam persyaratan baru dicatat sebagai pengembalian pokok kredit yang diberikan dan pendapatan bunga sesuai dengan syarat-syarat restrukturisasi.

k. Tagihan dan Liabilitas Akseptasi

Tagihan akseptasi diklasifikasikan sebagai pinjaman yang diberikan dan piutang. Lihat Catatan 2e untuk kebijakan akuntansi atas pinjaman yang diberikan dan piutang.

Liabilitas akseptasi diklasifikasikan sebagai liabilitas keuangan yang diukur dengan biaya perolehan diamortisasi. Lihat Catatan 2e untuk kebijakan akuntansi atas liabilitas keuangan yang diukur dengan biaya perolehan diamortisasi.

l. Efek yang Dibeli dengan Janji Jual Kembali dan Efek yang Dijual dengan Janji Dibeli Kembali

Efek yang dibeli dengan janji dijual kembali (reverse repo) disajikan sebagai tagihan sebesar harga jual kembali yang disepakati dikurangi dengan selisih antara harga beli dan harga jual kembali yang disepakati (pendapatan bunga yang ditangguhkan) dan cadangan kerugian penurunan nilai. Selisih antara harga beli dan harga jual kembali yang disepakati tersebut diamortisasi dengan menggunakan suku bunga efektif sebagai pendapatan bunga selama jangka waktu sejak efek itu dibeli hingga saat dijual kembali.

Efek yang dibeli dengan janji jual kembali diklasifikasikan sebagai aset keuangan dalam kelompok pinjaman yang diberikan dan piutang. Lihat Catatan 2e untuk kebijakan akuntansi aset keuangan dalam kelompok pinjaman diberikan dan piutang.

Efek yang dijual dengan janji dibeli kembali (repo) disajikan sebagai liabilitas sebesar harga pembelian kembali yang disepakati dikurangi dengan selisih antara harga jual dan harga pembelian kembali yang disepakati. Selisih antara harga jual dan harga pembelian kembali yang telah disepakati tersebut diamortisasi dengan menggunakan metode suku bunga efektif sebagai beban bunga selama jangka waktu sejak efek-efek tersebut dijual hingga saat dibeli kembali.

Efek yang dijual dengan janji dibeli kembali diklasifikasikan sebagai liabilitas keuangan yang diukur pada biaya perolehan diamortisasi. Lihat Catatan 2e untuk kebijakan akuntansi atas liabilitas keuangan yang diukur pada biaya perolehan diamortisasi.

m. Kontrak Jaminan Keuangan

Kontrak jaminan keuangan adalah kontrak yang mengharuskan penerbit untuk melakukan pembayaran kepada pemegang kontrak atas kerugian yang terjadi karena debitur tertentu gagal untuk melakukan pembayaran pada saat jatuh tempo, sesuai dengan ketentuan dari instrumen utang. Jaminan keuangan tersebut diberikan kepada bank, lembaga keuangan dan badan-badan lainnya atas nama debitur untuk menjamin kredit dan fasilitas-fasilitas perbankan lainnya.

Pengakuan awal jaminan keuangan dalam laporan keuangan adalah sebesar nilai wajar pada saat jaminan diberikan. Nilai wajar jaminan keuangan pada saat berlakunya transaksi pada umumnya sama dengan premi yang diterima karena diberikan dengan syarat dan kondisi normal dan nilai wajar awal diamortisasi sepanjang umur jaminan keuangan.

Setelah pengakuan awal kontrak, jaminan keuangan dicatat pada nilai yang lebih tinggi antara biaya perolehan diamortisasi dengan nilai kini pembayaran yang diharapkan akan terjadi (ketika pembayaran atas jaminan menjadi besar kemungkinan terjadinya), dan selisihnya dibebankan sebagai beban operasional lainnya pada laporan laba rugi komprehensif.

n. Aset Tetap

Perusahaan menerapkan PSAK No. 16 tentang Aset Tetap. Perusahaan memilih untuk menggunakan model biaya untuk pengukuran aset tetap.

Aset tetap, kecuali tanah, dinyatakan berdasarkan biaya perolehan, dikurangi akumulasi penyusutan dan akumulasi rugi penurunan nilai, jika ada. Tanah tidak disusutkan dan dinyatakan berdasarkan biaya perolehan dikurangi akumulasi rugi penurunan nilai, jika ada. Biaya perolehan awal aset tetap meliputi harga perolehan, termasuk bea impor dan pajak pembelian yang tidak boleh dikreditkan dan biaya-biaya yang dapat diatribusikan secara langsung untuk membawa aset ke lokasi dan kondisi yang diinginkan sesuai dengan tujuan penggunaan yang ditetapkan.

Biaya pengurusan legal hak atas tanah ketika tanah diperoleh pertama kali diakui sebagai bagian dari biaya perolehan tanah, dan biaya ini tidak disusutkan. Biaya pengurusan perpanjangan atau pembaruan legal hak atas tanah diakui sebagai aset takberwujud dan diamortisasi sepanjang umur hukum hak atas tanah.

Beban-beban yang timbul setelah aset tetap digunakan, seperti beban perbaikan dan pemeliharaan, dibebankan ke laporan laba rugi komprehensif pada saat terjadinya. Apabila beban-beban tersebut menimbulkan peningkatan manfaat ekonomis di masa datang dari penggunaan aset tetap tersebut yang dapat melebihi kinerja normalnya, maka beban-beban tersebut dikapitalisasi sebagai tambahan biaya perolehan aset tetap.

Penyusutan dihitung berdasarkan metode garis lurus (straight-line method) selama masa manfaat aset tetap sebagai berikut:

Tahun

Bangunan 20

Inventaris kantor 10

Kendaraan bermotor 4

Nilai tercatat aset tetap ditelaah kembali dan dilakukan penurunan nilai apabila terdapat peristiwa atau perubahan kondisi tertentu yang mengindikasikan nilai tercatat tersebut tidak dapat dipulihkan sepenuhnya.

Dalam setiap inspeksi yang signifikan, biaya inspeksi diakui dalam jumlah tercatat aset tetap sebagai suatu penggantian apabila memenuhi kriteria pengakuan. Biaya inspeksi signifikan yang dikapitalisasi tersebut diamortisasi selama periode sampai dengan saat inspeksi signifikan berikutnya.

Jumlah tercatat aset tetap dihentikan pengakuannya (derecognized) pada saat dilepaskan atau tidak ada manfaat ekonomis masa depan yang diharapkan dari penggunaan atau pelepasannya. Laba atau rugi yang timbul dari penghentian pengakuan aset tetap ditentukan sebesar perbedaan antara jumlah neto hasil pelepasan, jika ada, dengan jumlah tercatat dari aset tetap tersebut, dan diakui dalam laporan laba rugi komprehensif pada tahun terjadinya penghentian pengakuan.

Nilai residu, umur manfaat, serta metode penyusutan ditelaah setiap akhir tahun dan dilakukan penyesuaian apabila hasil telaah berbeda dengan estimasi sebelumnya.

o. Aset Ijarah

Aset ijarah diakui sebesar biaya perolehan (mengacu pada PSAK No. 16: Aset Tetap dan PSAK No. 19: Aset tidak berwujud).

Aset ijarah, yakni kendaraan bermotor, mesin, alat berat dan piranti lunak, disusutkan atau diamortisasi sesuai dengan jangka waktu sewa atau umur ekonomis aset, mana yang lebih pendek, dimana pada akhir masa akad, aset tersebut akan dihibahkan ke nasabah.

Untuk akad ijarah muntahiyah bitamlik (sewa pembiayaan), apabila pada saat perpindahan kepemilikan aset ijarah dari pemilik kepada penyewa dilakukan dengan cara hibah, maka jumlah tercatat aset ijarah diakui sebagai beban.

Pendapatan sewa selama masa akad diakui pada saat manfaat atas aset telah diserahkan kepada penyewa.

Pendapatan ijarah disajikan secara neto setelah dikurangi beban yang terkait yakni penyusutan dan pemeliharaan serta perbaikan. Pendapatan ijarah neto disajikan sebagai bagian dari “pendapatan bunga dan bagi hasil” dalam laporan laba rugi komprehensif.

p. Agunan yang Diambil Alih

Agunan kredit yang diberikan, berupa tanah dan aset lainnya, yang telah diambil alih oleh Perusahaan disajikan dalam perkiraan “Aset lain-lain”.

Agunan yang diambil alih dicatat pada nilai yang lebih rendah antara nilai tercatat dan nilai wajar setelah dikurangi biaya untuk menjual. Selisih antara nilai agunan yang diambil alih dengan sisa pokok pinjaman yang diberikan, jika ada, dibebankan ke laporan laba rugi komprehensif tahun berjalan.

Selisih antara nilai agunan yang telah diambil alih dan hasil penjualannya diakui sebagai keuntungan atau kerugian pada saat penjualan agunan.

Biaya-biaya yang berkaitan dengan pemeliharaan dan perbaikan agunan yang diambil alih dibebankan ke laporan laba rugi komprehensif pada saat terjadinya.

Bila terjadi penurunan nilai yang bersifat permanen, maka nilai tercatatnya dikurangi untuk mengakui penurunan tersebut dan kerugiannya dibebankan pada laporan laba rugi komprehensif tahun berjalan.

Manajemen melakukan evaluasi secara berkala atas nilai agunan yang diambil alih. Bila terjadi penurunan nilai yang bersifat permanen, maka nilai tercatatnya dikurangi untuk mengakui penurunan tersebut dan kerugiannya dibebankan pada laporan laba rugi komprehensif tahun berjalan.

Transaksi Sewa

Penentuan apakah suatu kontrak merupakan, atau mengandung unsur sewa adalah berdasarkan substansi kontrak pada tanggal awal sewa, yakni apakah pemenuhan syarat kontrak tergantung pada penggunaan aset tertentu dan kontrak tersebut berisi hak untuk menggunakan aset tersebut.

Evaluasi ulang atas perjanjian sewa dilakukan setelah tanggal awal sewa hanya jika salah satu kondisi berikut terpenuhi:

1. Terdapat perubahan dalam persyaratan perjanjian kontraktual, kecuali jika perubahan tersebut hanya memperbaharui atau memperpanjang perjanjian yang ada;

2. Opsi pembaruan dilakukan atau perpanjangan disetujui oleh pihak-pihak yang terkait dalam perjanjian, kecuali ketentuan pembaruan atau perpanjangan pada awalnya telah termasuk dalam masa sewa;

3. Terdapat perubahan dalam penentuan apakah pemenuhan perjanjian tergantung pada suatu aset tertentu; atau

4. Terdapat perubahan subtansial atas aset yang disewa.

Apabila evaluasi ulang telah dilakukan, maka akuntansi sewa harus diterapkan atau dihentikan penerapannya pada tanggal dimana terjadi perubahan kondisi pada skenario 1, 3 atau 4 dan pada tanggal pembaharuan atau perpanjangan sewa pada skenario 2.