BAB II

TINJAUAN PUSTAKA

2.1 Landasan Teori

2.1.1 Teori Keagenan (Agency Theory)

Teori keagenan menjelaskan bahwa didalam sebuah perusahaan ditemukan adanya hubungan kerja antara pemegang saham sebagai prinsipal dan manajemen selaku agen. Brealey et al. (2007:10) menyatakan, pemegang saham memiliki perseroan, tapi mereka biasanya tidak mengelolanya. Sebaliknya mereka memilih dewan direksi, yang kemudian menunjuk para manajer puncak dan memantau kinerja mereka. Hubungan keagenan merupakan sebuah kontrak antara satu orang atau lebih (principal) yang mempekerjakan orang lain (agent) untuk memberikan suatu jasa dan kemudian mendelegasikan wewenang pengambilan keputusan kepada agen tersebut Jensen and Meckling dalam (Susanti dan Mildawati, 2014). Pihak prinsipal adalah pemegang saham dan yang sebagai agennya adalah pihak manajemen dari perusahaan.

Menurut Fahmi (2014:19-20), agency theory (teori keagenan) merupakan suatu kondisi yang terjadi pada suatu perusahaan dimana pihak manajemen sebagai pelaksana yang disebut lebih jauh sebagai agen dan pemilik modal

(owner) sebagai prinsipal membangun sebuah kontrak kerjasama yang disebut dengan “nexus of contract”, kontrak kerjasama ini berisi kesepakatan-kesepakatan yang menjelaskan bahwa pihak manajemen perusahaan harus bekerja secara maksimal untuk memberi kepuasan yang maksimal seperti profit yang tinggi

oportunistik (opportunistic behaviour) dikalangan manajemen perusahaan dalam melakukan beberapa tindakan yang sifatnya disengaja seperti:

a. Melaporkan piutang tak tertagih (bad debt) yang lebih besar dari kenyataan yang sesungguhnya.

b. Melaporkan hasil penjualan dengan peningkatan yang tidak terlalu tinggi. c. Melaporkan kepada pihak principal bahwa dibutuhkan dana tambahan untuk

menunjang pelaksanaan proyek yang sedang dikerjakan jika tidak dibantu maka proyek akan terhenti.

d. Melakukan income smooting, berupa melaporkan pendapatan yang tidak sesuai dengan keadaan yang sesungguhnya, namun sesuai dengan maksud dan keinginan agen (manajemen).

Pada umumnya manajer dan pemegang saham sering memiliki tujuan yang berbeda. Pengambilan keputusan oleh manajer sering tidak berpihak kepada kepentingan pemegang saham, melainkan berpihak kepada kepentingan manajer itu sendiri. Perbedaan kepentingan tersebut akan menimbulkan konflik yang sering disebut konflik agensi (agency conflict). Pada perusahaan besar konflik agensi sering terjadi dikarenakan kepemilikan saham oleh manajer memiliki persentase yang relatif kecil. Sehingga manajer sering membuat keputusan-keputusan yang tidak menguntungkan pemegang saham. Manajer tidak berani mengambil risiko yang besar yang tentu memiliki keuntungan yang besar pula dikarenakan takut kehilangan jabatan atau posisi yang strategis dalam perusahaan. Sehingga manajer cenderung mengambil risiko yang relatif kecil yang memiliki keuntungan yang kecil yang tidak dapat memuaskan keinginan daripada

pemegang saham. Selain itu, konflik juga mungkin disebabkan oleh banyaknya uang kas yang tersedia didalam perusahaan. Manajer sering menggunakan uang kas tersebut untuk membiayai proyek yang menguntungkan dirinya sendiri seperti perlengkapan kantor yang mewah, tiket untuk bepergian keluar negeri, dan lain sebagainya.

Didalam hubungan keagenan, manajer merupakan pihak yang memiliki informasi penuh yang ada didalam perusahaan, dimulai dari lingkungan kerja, kapasitas diri, dan prospek perusahaan dimasa yang akan datang. Tetapi terkadang ada saja informasi mengenai perusahaan yang tidak diungkapkan oleh manajer kepada investor. Untuk mengurangi hal tersebut dibutuhkan pengawasan dan pengendalian untuk memastikan apa yang dilakukan oleh manajer telah sesuai dengan ketentuan yang berlaku didalam perusahaan. Pengawasan dan pengendalian ini membutuhkan biaya yang biasa disebut sebagai agency cost. Agency cost digunakan untuk membiayai kegiatan pengawasan dan pengendalian terhadap perilaku manajer agar tidak menyimpang dan sesuai dengan apa yang diharapkan oleh pemegang saham. Selain itu menurut Dermawan (2014:273),

agency cost adalah biaya yang timbul karena perusahaan menggunakan utang dan melibatkan hubungan antara pemilik perusahaan (pemegang saham) dan kreditor. Jika perusahaan menggunakan utang ada kemungkinan pemilik perusahaan melakukan tindakan yang merugikan kreditor. Misalnya, perusahaan melakukan investasi pada proyek-proyek yang berisiko tinggi hal ini dapat merugikan kreditor.

Wahidahwati dalam (Sugiarto, 2011) menyatakan terdapat beberapa pilihan alternatif untuk mengurangi biaya agensi. Pertama, dengan meningkatkan kepemilikan saham perusahaan oleh manajemen untuk mensejajarkan kepentingan manajer dan pemegang saham. Kedua, rasio pembayaran dividen (dividend payout ratio) dapat ditingkatkan karena berkurangnya aliran kas bebas yang ada di perusahaan, manajemen terpaksa mencari pendanaan dari luar untuk membiayai investasinya. Ketiga, meningkatkan pendanaan melalui hutang. Dengan meningkatkan hutang sebagai sumber pendanaan investasi, excess cash flow akan menurun dan dapat menekan pemborosan yang dilakukan oleh manajemen. Terakhir, penggunaan investor institusional seperti bank, perusahaan asuransi, perusahaan investasi, dan kepemilikan oleh institusi lain sebagai monitoring agent

akan menyebabkan manajer merasa diawasi didalam menentukan kebijakan finansial.

2.1.2 Teori Sinyal (Signalling Theory)

Teori sinyal (signalling theori) adalah teori yang membahas tentang naik turunnya harga di pasar seperti harga saham, obligasi dan sebagainya, sehingga akan memberi pengaruh pada keputusan investor. Tanggapan para investor terhadap sinyal positif dan negatif adalah sangat mempengaruhi kondisi pasar, mereka akan bereaksi dengan berbagai cara dalam menanggapi sinyal tersebut, seperti memburu saham yang dijual atau melakukan tindakan dalam bentuk tidak bereaksi seperti “wait and see” atau tunggu dan lihat dulu perkembangan yang ada baru kemudian mengambil tindakan. Keputusan wait and see bukan sesuatu yang tidak baik atau salah, namun itu dilihat sebagai reaksi investor untuk

menghindari timbulnya risiko yang lebih besar karena faktor pasar yang belum memberi keuntungan atau berpihak kepadanya (Fahmi, 2014:21).

Brigham dan Houston (2011:184-185) menyatakan, bahwa setiap orang baik investor maupun manajer memiliki informasi yang sama tentang prospek suatu perusahaan. Hal ini disebut sebagai informasi simetris (symmetric information). Pada kenyataannya manajer seringkali memiliki informasi yang lebih baik dibandingkan dengan investor luar. Hal ini disebut sebagai informasi asimetris (asymmetric information), dan ia memiliki pengaruh penting pada struktur modal yang optimal. Secara garis besar, pengumuman penawaran saham biasanya dianggap sebagai suatu sinyal tentang bagaiman prospek perusahaan menurut penilaian manajemennya.

Informasi merupakan unsur penting yang dibutuhkan oleh investor untuk melakukan investasi. Umumnya informasi tersebut berisikan catatan dan keterangan kondisi perusahaan dimasa lalu dan bagaimana prospeknya dimasa yang akan datang. Informasi yang lengkap dan akurat dibutuhkan oleh investor sebagai alat analisis untuk melakukan investasi. Menurut Jogiyanto (2007:392), informasi yang dipublikasikan sebagai suatu pengumuman akan memberikan sinyal bagi investor dalam pengambilan keputusan investasi. Pengumuman yang dilakukan oleh emiten merupakan salah satu informasi yang dapat dijadikan sebagai sinyal. Pada saat informasi diumumkan maka pasar diharapkan dapat merespon. Melalui informasi tersebut investor dapat melakukan analisis apakah informasi yang disampaikan memiliki sinyal yang baik (good news) atau sinyal yang buruk (bad news). Jika hasil analisis informasi memberikan sinyal yang

baik, maka akan terjadi peningkatan pada perdagangan saham. Sebaliknya jika informasi memberikan sinyal yang buruk maka perdagangan saham akan menurun.

2.1.3 Teori Struktur Modal

Struktur modal merupakan gambaran dari bentuk proporsi finansial perusahaan yaitu antara modal yang dimiliki yang bersumber dari utang jangka panjang dan modal sendiri yang menjadi sumber pembiayaan suatu perusahaan. Fahmi (2015:190) mengatakan, struktur modal adalah bertujuan memadukan sumber dana permanen yang selanjutnya digunakan perusahaan dengan cara yang diharapkan akan mampu memaksimumkan nilai perusahaan. Bagi sebuah perusahaan sangat dirasa penting untuk memperkuat kestabilan keuangan yang dimilikinya, karena perubahan dalam struktur modal diduga bisa menyebabkan perubahan nilai perusahaan.

Turunnya nilai perusahaan bisa mempengaruhi pada turunnya nilai saham perusahaan tersebut. Nilai perusahaan diperoleh dari hasil kualitas kinerja suatu perusahaan khususnya kinerja keuangan. Melakukan analisa struktur modal dianggap suatu hal yang penting karena dapat mengevaluasi risiko jangka panjang dan prospek dari tingkat penghasilan yang didapatkan perusahaan selama menjalankan aktivitasnya.

Secara umum teori yang membahas tentang struktur modal ada dua yaitu: 1. Balancing Theory

Balancing Theory merupakan suatu kebijakan yang ditempuh oleh perusahaan untuk mencari dana tambahan dengan cara mencari pinjaman baik ke

perbankan, leasing, atau juga dengan menerbitkan obligasi (bonds). Obligasi adalah sebuah surat berharga yang mencantumkan nilai nominal, tingkat suku bunga, dan jangka waktu. Ada beberapa bentuk risiko yang harus ditanggung oleh perusahaan pada saat kebijakan balancing theory diterapkan, yaitu: a). Jika perusahaan meminjam dana ke perbankan, maka dibutuhkan jaminan seperti tanah, gedung, kendaraan, dan sejenisnya. Jika perusahaan tidak mampu membayar maka jaminan tersebut akan diambil dan dilelanguntuk menutupi nilai pinjaman. b). Jika seandainya tidak sanggup membayar bunga obligasi secara tepat waktu maka perusahaan harus melakukan berbagai kebijakan untuk mengatasi hal ini, termasuk mengkonversi dari pemegang obligasi ke pemegang saham. c). Dengan adanya masalah diatas maka nilai perusahaan dimata publik terjadi penurunan karena publik menilai kinerja keuangan perusahaan tidak baik khusunya dalam kemampuan manajemen struktur modal.

2. Pecking Order Theory

Pecking Order Theory merupakan suatu kebijakan yang ditempuh oleh suatu perusahaan untuk mencari tambahan dana dengan cara menjual aset yang dimilikinya. Pada kebijakan ini perusahaan melakukan kebijakan dengan cara mengurangi kepemilikan aset yang dimilikinnya karena digunakan kebijakan penjualan. Dampaknya perusahaan akan mengalami kekurangan aset karena dipakai untuk membiayai rencana aktivitas perusahaan.

Menurut Modigliani dan Miller dalam (Fahmi, 2015:194), bahwa penggunaan utang akan selalu lebih menguntungkan apabila dibandingkan dengan penggunaan modal sendiri, terutama dengan meminjam ke perbankan.

2.1.4 Nilai Perusahaan

Perseroan (corporate) dikenal dengan pemisahan antara pemilik dengan pengelolanya, dalam hal ini pemegang saham dan pihak manajemen perusahaan. Aktivitas manajemen perusahaan berhubungan dengan analisa keuangan dan perencanaan, keputusan investasi, dan keputusan pembiayaan investasi yang diambil untuk mencapai tujuan pemegang saham. Pemegang saham mengharapkan pengembalian atas uang yang diinvestasikannya. Karena itu manajemen bekerja sebagai wakil dari pemegang saham, artinya mereka berusaha untuk meningkatkan nilai dari para pemegang saham. Sehingga tujuan utama manajemen adalah memaksimalkan kekayaan pemegang saham (Anzlina dan Rustam, 2013). Hal itu tentu saja dapat dilakukan dengan meningkatkan nilai perusahaan, dalam hal ini harga saham perusahaan.

Memaksimumkan nilai perusahaan merupakan tujuan jangka panjang perusahaan. Nilai perusahaan sangat penting karena dengan nilai perusahaan yang tinggi akan diikuti oleh tingginya kemakmuran pemegang saham (Brigham dan Houston, 2006:16). Semakin tinggi harga saham semakin tinggi pula nilai perusahaan. Nilai perusahaan yang tinggi menjadi keinginan para pemilik perusahaan, sebab dengan nilai yang tinggi menunjukan kemakmuran pemegang saham juga tinggi. Kekayaan pemegang saham dan perusahaan dipresentasikan oleh harga pasar dari saham yang merupakan cerminan dari keputusan investasi, pendanaan (financing), dan manajemen aset.

Menurut Fahmi (2014:3), pemahaman memaksimumkan nilai perusahaan adalah bagaimana pihak manajemen perusahaan mampu memberikan nilai yang

maksimum pada saat perusahaan tersebut masuk ke pasar. Rodoni dan Ali (2014:3) menyatakan, bahwa untuk dapat menciptakan value/nilai bagi perusahaan manajer keuangan harus:

1. Mencoba untuk membuat keputusan investasi yang tepat. 2. Mencoba untuk membuat keputusan pendanaan yang tepat.

3. Keputusan dividen yang tepat dan juga keputusan investasi modal kerja bersih.

Penelitian ini menggunakan istilah nilai perusahaan dengan Price to Book Value (PBV), dimana PBV yang tinggi akan membuat pasar percaya atas prospek perusahaan. Menurut Brigham dan Gapenski (2006:631), secara konseptual PBV yaitu perbandingan antara harga saham dengan nilai buku persaham. PBV menggambarkan seberapa besar pasar menghargai nilai buku saham suatu perusahaan. Perusahaan yang berjalan dengan baik, umumnya memiliki rasio PBV diatas satu, yang mencerminkan bahwa nilai pasar saham lebih besar dari nilai bukunya.

Putra (2013) mengungkapkan beberapa keunggulan dari Price to Book Value (PBV) yaitu:

1. Nilai buku mempunyai ukuran intuitif yang relatif stabil yang dapat diperbandingkan dengan harga pasar.

2. Nilai buku memberikan standar akuntansi yang konsisten untuk semua perusahaan. Price to Book Value (PBV) dapat diperbandingkan antara perusahaan-perusahaan yang sama sebagai petunjuk adanya under/over valuation.

3. Perusahaan dengan negative earning yang tidak dapat dinilai dengan Price Earning Ratio (PER) dapat dievaluasi dengan menggunakan Price to Book Value (PBV).

Halim (2015:107) menyatakan, bahwa nilai buku saham sangat menentukan harga pasar saham yang bersangkutan. Oleh karena itu, sebelum investor memutuskan untuk membeli atau menjual saham, mereka harus memperhatikan nilai buku saham yang bersangkutan dan membandingkan dengan harga yang ditawarkan. Nilai buku saham mencerminkan nilai perusahaan dan nilai perusahaan tercermin pada nilai kekayaan bersih ekonomis yang dimiliki. Nilai buku saham bersifat dinamis tergantung pada perubahan nilai kekayaan bersih ekonomis pada suatu saat.

Umumnya harga pasar saham berbeda dengan nilai buku saham. Makin sedikit informasi yang dapat diperoleh untuk menghitung harga saham, semakin jauh perbedaan tersebut. Terlalu sedikitnya informasi yang mengalir ke bursa efek, maka harga saham tersebut cenderung dipengaruhi oleh tekanan psikologis pembeli atau penjual. Untuk mencegah hal tersebut sebaiknya perusahaan terbuka setiap saat memberi informasi yang cukup ke Bursa Efek sepanjang informasi tersebut berpengaruh terhadap harga sahamnya.

2.1.5 Kepemilikan Manajerial (Managerial Ownership)

Menurut Sugiarto (2011), kepemilikan manajerial (managerial ownership)

adalah suatu kondisi dimana manajer mengambil bagian dalam struktur modal perusahaan atau dengan kata lain manajer tersebut berperan ganda sebagai

manajer sekaligus pemegang saham di perusahaan. Dalam laporan keuangan, keadaan ini dipresentasikan oleh besarnya persentase kepemilikan oleh manajer. Karena cukup esensialnya informasi mengenai hal ini, catatan atas laporan keuangan harus menyertakan informasi ini.

Perusahaan dengan kepemilikan manajerial berbeda dengan perusahaan yang tanpa kepemilikan manajerial. Perbedaannya terletak pada kualitas pengambilan keputusan oleh manajer serta aktivitas manajer dalam operasi perusahaan. Dalam perusahaan dengan kepemilikan manajerial, manajer yang sekaligus bertindak sebagai pemegang saham tentu akan menyelaraskan kepentingannya dengan kepentingan perusahaan. Setiap keputusan yang diambilnya akan berpengaruh pada kinerja perusahaan dan juga memberikan konsekuensi, baik positif maupun negatif bagi dirinya.

Pada umumnya manajer tidak memiliki pengetahuan yang lebih tentang pasar saham dan tingkat bunga dimasa mendatang, tetapi mereka umumnya lebih mengetahui kondisi dan prospek perusahaan. Jika seorang manajer mengetahui prospek perusahaan lebih baik dari analisis atau investor maka muncul apa yang dimaksud dengan asymmetric information (Sunyoto dan Susanti 2015:15). Dalam kasus ini mungkin manajer perusahaan percaya apakah informasi tersebut menguntungkan atau tidak menguntungkan menurutnya.

Menurut Jensen dan Meckling dalam (Susanti dan Mildawati, 2014), perbedaan kepentingan antara manajer dan pemegang saham mengakibatkan timbulnya konflik yang biasa disebut agency conflict. Konflik kepentingan yang

sangat potensial ini menyebabkan pentingnya suatu mekanisme yang diterapkan guna melindungi kepentingan pemegang saham.

Sjahrial (2014:17) menyatakan, terdapat beberapa rancangan pengendalian yang digunakan oleh para pemegang saham terhadap manajemen untuk kepentingan para pemegang saham:

1. Para pemegang saham menentukan keanggotaan board of directors dengan pemungutan suara.

2. Sehingga para pemegang saham mengendalikan para direktur, yang selanjutnya menyeleksi tim manajemen.

3. Perjanjian dengan manajemen dan pengaturan kompensasi, seperti rencana

stock option, dapat dibuat sehingga manajemen memiliki suatu insentif untuk mengejar tujuan daripada pemegang saham. Rancangan yang lainnya disebut saham berdasarkan kinerja (performance shares). Ini merupakan bagian saham yang diberikan kepada para manajer atas dasar kinerja yang diukur dengan laba per lembar saham dan kriteria yang sama.

4. Jika harga dari saham suatu perusahaan turun begitu rendahnya karena begitu jeleknya manajemen, perusahaan mungkin membutuhkan kelompok pemegang saham lainnya, atau perusahaan lainnya, atau perorangan lainnya. Ini disebut pengambilalihan. Hal ini akan menekan manajemen untuk mengambil keputusan untuk kepentingan pemegang saham. Ketakutan terhadap pengambilalihan akan mendorong para manajer untuk memaksimalkan harga saham.

5. Persaingan di pasar tenaga kerja manajer mungkin mendorong para manajer untuk melaksanakan kepentingan terbaik para pemegang saham. Jika tidak mereka digantikan. Perusahaan akan membayar paling tingggi untuk mengelola manajer yang baik. Ini kelihatannya menjadikan perusahaan memberikan kompensasi untuk para manajer didasarkan pada nilai yang mereka ciptakan.

2.1.6 Kepemilikan Institusional (Institutional Ownership)

Kepemilikan institusional adalah kepemilikan saham oleh pemerintah, institusi keuangan, institusi berbadan hukum, institusi luar negeri, dana perwalian, dan institusi lainnya pada akhir tahun. Jensen dan Meckling dalam (Susanti dan Mildawati, 2014) menyatakan, bahwa kepemilikan institusional memiliki peranan yang sangat penting dalam meminimalisasi konflik keagenan yang terjadi antara manajer dan pemegang saham. Selain kepemilikan manajemen yang dapat mengawasi secara efektif aktivitas perusahaan, keberadaan kepemilikan institusional juga dianggap mampu menjadi mekanisme pengawasan terhadap setiap keputusan yang diambil oleh pihak manajemen. Hal ini dikarenakan para investor institusional terlibat dalam pengambilan yang strategis sehingga tidak mudah percaya terhadap tindakan memanipulasi laba perusahaan.

Kepemilikan institusional memiliki arti penting dalam mengawasi manajemen karena dengan adanya kepemilikan oleh institusional akan mendorong peningkatan pengawasan yang lebih optimal. Pengawasan tersebut akan menjamin kemakmuran untuk pemegang saham, pengaruh kepemilikan institusional sebagai agen pengawas ditekan melalui investasi mereka yang cukup besar dalam pasar

usaha pengawasan yang lebih besar oleh pihak investor institusional sehingga dapat menghalangi perilaku opportunistic manajer.

Menurut Susanti dan Mildawati (2014), kepemilikan institusional memiliki kelebihan antara lain:

1. Memiliki profesionalisme dalam menganalisis informasi sehingga dapat menguji keandalan informasi.

2. Memiliki motivasi yang kuat untuk melaksanakan pengawasan lebih ketat atas aktivitas yang terjadi di dalam perusahaan.

2.1.7 Debt to Equity Ratio (DER)

Noor (2014:127-128) menyatakan, struktur modal adalah kombinasi dari berbagai sumber dana jangka panjang yang digunakan perusahaan, dan menggambarkan biaya modal (cost of capital) yang menjadi beban perusahaan tersebut. Struktur modal sangat berpengaruh dalam pencapaian tujuan perusahaan untuk memaksimumkan balas jasa investasi (return) sekaligus meminimumkan risiko (risk).

Motivasi perusahaan menggunakan modal pinjaman (utang), disamping untuk memenuhi kebutuhan dan bila equity tidak mencukupi, juga untuk mendapatkan keringanan pajak (tax shield). Hal ini terjadi karena pajak dihitung setelah perusahaan membayar balas jasa modal pinjaman. Dengan demikian perusahaan yang mempunyai utang akan membayar pajak lebih sedikit dibandingkan perusahaan yang mendapat laba yang sama tapi tidak mempunyai utang. Bagi perusahaan yang melakukan utang, perusahaan tersebut harus

membayar balas jasa modal pinjaman. Hal ini tentu akan berpengaruh terhadap kondisi keuangan perusahaan yang bersangkutan.

Debt to Equity Ratio (DER) merupakan rasio yang digunakan untuk menilai utang dengan ekuitas. Untuk mencari rasio ini dengan cara membandingkan antara seluruh utang, termasuk utang lancar dengan seluruh ekuitas. Rasio ini berguna untuk mengetahui jumlah dana yang disediakan peminjam (kreditor) dengan pemilik perusahaan. Dengan kata lain rasio ini untuk mengetahui setiap rupiah modal sendiri yang dijadikan untuk jaminan utang (Kasmir, 2010:112). Semakin tinggi DER menunjukkan komposisi total hutang (jangka pendek dan jangka panjang) semakin besar dibandingkan dengan total modal sendiri, sehingga berdampak semakin besar beban perusahaan terhadap pihak luar atau kreditor (Hermuningsih, 2012).

Pengaturan pendanaan menentukan bagaimana menentukan nilai perusahaan ditentukan. Orang atau badan yang membeli utang dari suatu perusahaan disebut kreditor. Para pemegang modal sendiri disebut para pemegang saham. Sesudah suatu perusahaan mengambil keputusan investasi, ia menentukan nilai aset (seperti bangunan, tanah dan mesin pabrik, peralatan, perlengkapan, dan inventaris). Perusahaan dapat menentukan struktur modalnya. Perusahaan secara nyata dapat meningkatkan dana tunainya untuk menginvestasikannya dalam aset-asetnya dengan memperoleh utang melebihi modal sendiri (Sjahrial, 2014:4).

Menurut Prastowo (2011:78-79), posisi kreditor jangka panjang berbeda dibanding kreditor jangka pendek. Kreditor jangka panjang sangat menaruh perhatian, baik pada kemampuan perusahaan dalam memenuhi kewajiban jangka

pendek, yaitu membayar kemampuan bunga maupun jangka panjang, yaitu kemampuan membayar pokok pinjaman. Mereka lebih menaruh perhatian pada solvabilitas perusahaan. Kreditor jangka panjang biasanya akan menghadapi risiko yang lebih besar dibanding kreditor jangka pendek. Oleh karena itu, biasanya perusahaan diminta untuk membuat perjanjian pembatasan untuk perlindungan kreditor jangka panjang, misalnya perjanjian tentang jumlah modal kerja minimum, dan pembayaran dividen.

Kreditor jangka panjang biasanya tidak menginginkan penyelesaian utangnya ditempuh lewat proses pengadilan. Mereka lebih menyukai mempertaruhkan keselamatan penagihan bunga dan pokok pinjaman pada aliran dana dari operasi yang teratur dan konsisten. Solvabilitas perusahaaan menggambarkan kemampuan suatu perusahaan dalam memenuhi kewajiban jangka panjangnya. Rasio yang digunakan adalah Debt to Equity Ratio (DER). Dalam rangka mengukur risiko, fokus perhatian kreditor jangka panjang terutama ditujukan pada prospek laba dan perkiraan arus kas. Meskipun demikian, mereka tidak dapat mengabaikan pentingnya tetap mempertahankan keseimbangan antara proporsi aktiva yang didanai oleh kreditor dan yang didanai oleh pemilik perusahaan.

2.1.8 Return on Assets (ROA)

Menurut Harmono (2011:23) kinerja perusahaan umumnya diukur berdasarkan penghasilan bersih (laba) atau sebagai dasar bagi ukuran yang lain seperti imbalan investasi (return on investment) atau penghasilan per saham (earnings per share). Unsur yang berkaitan langsung dengan pengukuran

penghasilam bersih (laba) adalah penghasilan dan beban. Pengakuan dan pengukuran penghasilan dan beban, dan karenanya juga penghasilan bersih (laba), tergantung sebagian pada konsep modal dan pemeliharaan modal yang digunakan perusahaan dalam penyusunan laporan keuangan.

Profitabilitas menggambarkan kemampuan badan usaha untuk menghasilkan laba dengan menggunakan seluruh modal yang dimiliki. Profitabilitas suatu perusahaan akan mempengaruhi kebijakan para investor atas investasi yag dilakukan. Kemampuan perusahaan untuk menghasilkan laba akan dapat menarik para investor untuk menanamkan dananya guna memperluas usahanya, sebaliknya tingkat profitabilitas yang rendah akan menyebabkan para investor menarik dananya. Sedangkan bagi perusahaan itu sendiri profitabilitas dapat digunakan sebagai evaluasi atas efektivitas pengelolaan badan usaha tersebut (Hermuningsih, 2012).

Rasio profitabilitas yang umumnya digunakan adalah Return on Asset

(ROA). Menurut Prastowo (2011:81), ROA mengukur kemampuan perusahaan dalam memanfaatkan aktivanya untuk memperoleh laba. Rasio ini mengukur tingkat kembalian investasi yang telah dilakukan oleh perusahaan dengan menggunakan seluruh dana (aktiva) yang dimillikinya. Rasio ini dapat dibandingkan dengan tingkat bunga bank yang berlaku. Rasio ini penting bagi pihak manajemen untuk mengevaluasi efektivitas dan efisiensi manajemen perusahaan dalam mengelola seluruh aktiva perusahaan. Semakin besar ROA, berarti semakin efisien penggunaan aktiva perusahaan atau dengan kata lain

dengan jumlah aktiva yang sama bisa dihasilkan laba yang lebih besar, dan sebaliknya (Sudana, 2011:22).

2.2 Penelitian Terdahulu

Penelitian terdahulu yang mendukung penelitian ini adalah penelitian yang dilakukan oleh Thanatawee (2014) dengan judul “Institutional Ownership and FirmValue in Thailand”. Dalam penelitian ini menemukan bahwa kepemilikan institusional asing dan kepemilikan institusional domestik memiliki hubungan yang positif terhadap nilai perusahaan.

Penelitian yang dilakukan oleh Meilani dan Putri (2014) dengan penelitian yang berjudul “Pengaruh Dividend Payout Ratio (DPR), Debt Equity Ratio

(DER), Return on Asset (ROA), Dan Size Perusahaan Terhadap Nilai Perusahaan Pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia Periode 2009-2012” menemukan hasil bahwa Return on Asset (ROA) dan Size

berpengaruh signifikan terhadap nilai perusahaan, sedangkan Dividend Payout Ratio (DPR) dan Debt to Equity Ratio (DER) tidak berpengaruh signifikan terhadap nilai perusahaan.

Selanjutnya penelitian yang dilakukan oleh Susanti dan Mildawati (2014) dengan judul “Pengaruh Kepemilikan Manajemen, Kepemilikan Institusional dan

Corporate Social Responsibility Terhadap Nilai Perusahaan” menunjukka bahwa kepemilikan manajemen dan Corporate Social Responsibility berpengaruh secara positif terhadap nilai perusahaan sedangkan kepemilikan institusional tidak berpengaruh terhadap nilai perusahaan.

Penelitian yang dilakukan oleh Sholekah dan Venusita (2014) dengan judul “Pengaruh Kepemilikan Manajerial, Kepemilikan Institusional, Leverage,

Firm Size dan Corporate Social Responsibility Terhadap Nilai Perusahaan Pada Perusahaan High Profile yang Terdaftar di Bursa Efek IndonesiaPeriode 2008-2012”. Hasil dari penelitian ini menunjukkan bahwa kepemilikan manajerial,

laverage, dan Corporate Social Responsibility berpengaruh terhadap nilai perusahaan sedangkan kepemilikan institusional dan firm size tidak berpengaruh terhadap nilai perusahaan.

Penelitian yang dilakukan oleh Wida dan Suartana (2014) dengan judul “Pengaruh Kepemilikan Manajerial dan Kepemilikan Institusional Pada Nilai

Perusahaan”. Penelitian ini menunjukkan hasil bahwa kepemilikan institusional berpengaruh positif pada nilai perusahaan sedangkan kepemilikan manajerial tidak berpengaruh pada nilai perusahaan.

Penelitian yang dilakukan oleh Nugraha (2014) dengan judul “Analisis Pengaruh Kepemilikan Manajerial, Kepemilikan Institusional, Debt to Equity Ratio (DER), dan Return on Assets (ROA) Terhadap Nilai Perusahaan Pada Perusahaan Manufaktur di Bursa Efek Indonesia Periode 2010 – 2012”. Hasil penelitian ini menunjukkan bahwa kepemilikan institusional, debt to equity ratio

(DER), dan return on assets (ROA) berpengaruh positif dan signifikan terhadap nilai perusahaan sedangkan kepemilikan manajerial tidak berpengaruh terhadap nilai perusahaan.

Penelitian yang dilakukan oleh Anzlina dan Rustam (2013) dengan penelitian yang berjudul “Pengaruh Tingkat Likuiditas, Solvabilitas, Aktivitas,

dan Profitabilitas Terhadap Nilai Perusahaan Pada Perusahaan Real Estate dan

Property di Bursa Efek Indonesia Tahun 2006 – 2008”. Hasil dari penelitian ini menunjukkan bahwa Current Ratio berpengaruh signifikan terhadap nilai perusahaan sedangkan Debt to Equity Ratio, Total Assets Turnover, dan Return on Equity tidak berpengaruh terhadap nilai perusahaan. Artinya, informasi mengenai rasio-rasio tersebut tidak dapat membantu investor dalam membuat keputusan investasinya. Dari penelitian terdahulu yang telah dijelaskan diatas, dapat disajikan kedalam tabel sebagai berikut:

Tabel 2.1 Penelitian Terdahulu

No Nama (Tahun) Judul Variabel Metode

Analisis Hasil Penelitian

1. Thanatawee (2014) Institutional Ownership and FirmValue in Thailand Dependen: Nilai Perusahaan Independen: 1. Kepemilikan Institusional Asing 2. Kepemilikan Institusional Domestik Multiple Regretion 1. Kepemilikan institusional asing memiliki hubungan yang positif terhadap nilai perusahaan. 2. Kepemilikan institusional domestik berpengaruh positif terhadap nilai perusahaan.

2. Meilani dan Putri

(2014) Pengaruh Dividend Payout Ratio (DPR), Debt Equity Ratio (DER), Return on Assets

(ROA), dan Size

Perusahaan Terhadap Nilai Perusahaan pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia (BEI) Periode 2009-2012 Dependen: Nilai Perusahaan Independen: 1. Dividend Payout Ratio (DPR) 2. Debt Equity Ratio (DER) 3. Return on Asset (ROA) 4. Size Perusahaan Regresi Linear Berganda

1. Return on Assets (ROA) berpengaruh signifikan terhadap nilai perusahaan. 2. Size perusahaan berpengaruh signifikan terhadap nilai perusahaan.

3. Dividend Payout Ratio

(DPR)) tidak

berpengaruh signifikan terhadap nilai

perusahaan. 4. Debt Equity Ratio

(DER) tidak

berpengaruh signifikan terhadap nilai

Lanjutan Tabel 2.1

No Nama (Tahun) Judul Variabel Analisis Metode Hasil Penelitian

3. Susanti dan Mildawati

(2014) Pengaruh Kepemilikan Manajemen, Kepemilikan Institusionaldan Corporate Social Responsibility Terhadap Nilai Perusahaan Dependen: Nilai Perusahaan Independen: 1. Kepemilikan Manajamen 2. Kepemilikan Institusional 3. Corporate Social Responsibility Regresi Linear Berganda 1. Kepemilikan manajemen berpengaruh secara positif terhadap nilai perusahaan.

2. Corporate Social

Responsibility

berpengaruh secara positif terhadap nilai perusahaan.

3. Kepemilikan

institusional tidak berpengaruh terhadap nilai perusahaan.

4. Sholekah dan Venusita

(2014) Pengaruh Kepemilikan Manajerial, Kepemilikan Institusional,

Leverage, Firm Size

dan Corporate Social Responsibility Terhadap Nilai Perusahaan pada Perusahaan High Profile yang Terdaftar di Bursa Efek Indonesia Periode Tahun 2008-2012 Dependen: Nilai Perusahaan Independen: 1. Kepemilikan Manajerial 2. Kepemilikan Institusional 3. Leverage 4. Firm Size 5.Corporate Social Responsibility Regresi Linear Berganda 1. Kepemilikan manajemen berpengaruh terhadap nilai perusahaan. 2. Leverage berpengaruh terhadap nilai perusahaan. 3. Corporate Social Responsibility berpengaruh terhadap nilai perusahaan. 4. Kepemilikan institusional tidak berpengaruh terhadap nilai perusahaan. 5. Firm Size tidak

berpengaruh terhadap nilai perusahaan.

5. Wida dan Suartana

(2014) Pengaruh Kepemilikan Manajerial dan Kepemilikan Institusional Pada Nilai Perusahaan Dependen: Nilai Perusahaan Independen: 1. Kepemilikan Manajerial 2. Kepemilikan Institusional Regresi Linear Berganda 1. Kepemilikan institusional berpengaruh positif terhadap nilai perusahaan. 2. Kepemilikan manajerial tidak berpengaruh terhadap nilai perusahaan.

Lanjutan Tabel 2.1

No Nama (Tahun) Judul Variabel Metode

Analisis Hasil Penelitian

6. Nugraha (2014) Analisis Pengaruh

Kepemilikan Manajerial, Kepemilikan Institusional, Debt to Equity Ratio

(DER), dan Return on Assets (ROA) Terhadap Nilai Perusahaan Pada Perusahaan Manufaktur di Bursa Efek Indonesia Periode 2010 – 2012 Dependen: Nilai Perusahaan Independen: 1. Kepemilikan Manajerial 2. Kepemilikan Institusional 3. Debt to Equity Ratio (DER) 4. Return on Assets (ROA) Regresi Linear Berganda 1.Kepemilikan Institusional berpengaruh positif signifikan terhadap nilai perusahaan. 2.Debt to Equity Ratio

(DER) berpengaruh positif signifikan terhadap nilai perusahaan. 3.Return on Assets (ROA) berpengaruh positif signifikan terhadap nilai perusahaan. 4. Kepemilikan Manajerial tidak berpengaruh terhadap nilai perusahaan. 7. Anzlina dan Rustam (2013) Pengaruh Tingkat Likuiditas, Solvabilitas, Aktivitas, dan Profitabilitas Terhadap Nilai Perusahaan pada Perusahaan Real Estate dan Property di BEI Tahun 2006 – 2008 Dependen: Nilai Perusahaan Independen: 1. Likuiditas (Current Ratio) 2. Solvabilitas (Debt to Equity Ratio) 3. Aktivitas (Total Assets Turnover) 4. Profitabilitas (Return on Equity) Regresi Linear Berganda 1. Current Ratio berpengaruh signifikan terhadap nilai perusahaan. 2. Debt to Equity Ratio

tidak berpengaruh terhadap nilai perusahaan.

3. Total Assets Turnover

tidak berpengaruh terhadap nilai perusahaan. 4. Return on Equity tidak berpengaruh terhadap nilai perusahaan. Sumber: Berbagai Jurnal

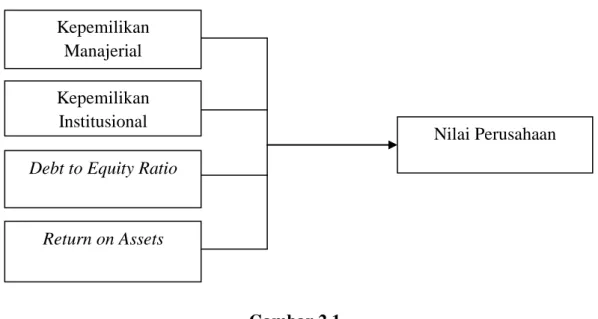

2.3 Kerangka Konseptual

Kepemilikan manajerial (managerial ownership) adalah suatu kondisi dimana manajer mengambil bagian dalam struktur modal perusahaan atau dengan kata lain manajer tersebut berperan ganda sebagai manajer sekaligus pemegang saham di perusahaan. Dalam laporan keuangan, keadaan ini dipresentasikan oleh

besamya persentase kepemilikan oleh manajer. Karena cukup esensialnya informasi mengenai hal ini, catatan atas laporan keuangan harus menyertakan informasi ini (Sugiarto, 2011).

Berdasarkan teori keagenan, perbedaan kepentingan antara manajer dan pemegang saham ini mengakibatkan timbulnya konflik yang biasa disebut agency conflict. Konflik kepentingan yang sangat potensial ini menyebabkan pentingnya suatu mekanisme yang diterapkan guna melindungi kepentingan pemegang saham Jensen dan Meckling dalam (Susanti dan Mildawati, 2014). Manajer yang sekaligus pemegang saham akan meningkatkan nilai perusahaan karena dengan meningkatkan nilai perusahaan, maka nilai kekayaannya sebagai pemegang saham akan meningkat juga (Permanasari, 2010).

Kepemilikan institusional adalah kepemilikan saham oleh pemerintah, institusi keuangan, institusi berbadan hukum, institusi luar negeri, dana perwalian, dan institusi lainnya pada akhir tahun. Kepemilikan institusional memiliki arti penting dalam mengawasi manajemen karena dengan adanya kepemilikan oleh institusional akan mendorong peningkatan pengawasan yang lebih optimal. Pengawasan tersebut akan menjamin kemakmuran untuk pemegang saham.

Jensen dan Meckling dalam (Susanti dan Mildawati, 2014) menyatakan, bahwa kepemilikan institusional memiliki peranan yang sangat penting dalam meminimalisasi konflik keagenan yang terjadi antara manajer dan pemegang saham. Selain kepemilikan manajemen yang dapat mengawasi secara efektif aktivitas perusahaan, keberadaan kepemilikan institusional juga dianggap mampu

menjadi mekanisme pengawasan terhadap setiap keputusan yang diambil oleh pihak manajemen.

Menurut Barclay dan Holderness dalam (Nugraha, 2014) kepemilikan institusional akan mendorong pemilik untuk melakukan peminjaman kepada manajemen sehingga manajemen terdorong untuk meningkatkan kinerjanya, selanjutnya nilai perusahaan akan meningkat. Kepemilikan manajemen akan mendorong manajemen untuk meningkatkan kinerja perusahaan, karena mereka juga memiliki perusahaan. Kinerja perusahaan yang meningkat akan meningkatkan nilai perusahaan.

Debt to Equity Ratio (DER) merupakan rasio yang digunakan untuk menilai utang dengan ekuitas. Untuk mencari rasio ini dengan cara membandingkan antara seluruh utang, termasuk utang lancar dengan seluruh ekuitas. Rasio ini berguna untuk mengetahui jumlah dana yang disediakan peminjam (kreditor) dengan pemilik perusahaan. Semakin tinggi DER menunjukkan komposisi total hutang (jangka pendek dan jangka panjang) semakin besar dibandingkan dengan total modal sendiri, sehingga berdampak semakin besar beban perusahaan terhadap pihak luar atau kreditor (Hermuningsih, 2012).

Menurut Wihardjo (2014), Debt to Equity Ratio (DER) sebagai proksi kebijakan pendanaan atau kebijakan hutang perusahaan memberikan penurunan nilai perusahaan, dikarenakan tingginya DER mengindasikan tingkat risiko yang dihadapi perusahaan, baik beban bunga maupun angsuran pokok dimana akan

mengurangi laba yang dihasilkan perusahaan sehingga investor lebih menjauhi perusahaan dengan DER yang tinggi.

Menurut Prastowo (2011:81), Return on Assets (ROA) mengukur kemampuan perusahaan dalam memanfaatkan aktivanya untuk memperoleh laba. Rasio ini mengukur tingkat kembalian investasi yang telah dilakukan oleh perusahaan dengan menggunakan seluruh dana (aktiva) yang dimillikinya. Rasio ini dapat dibandingkat dengan tingkat bunga bank yang berlaku. Rasio ini penting bagi pihak manajemen untuk mengevaluasi efektivitas dan efisiensi manajemen perusahaan dalam mengelola seluruh aktiva perusahaan. Semakin besar ROA, berarti semakin efisien penggunaan aktiva perusahaan atau dengan kata lain dengan jumlah aktiva yang sama bisa dihasilkan laba yang lebih besar, dan sebaliknya (Sudana, 2011:22).

Profit yang tinggi memberikan indikasi prospek perusahaan yang baik sehingga dapat memicu investor untuk ikut meningkatkan permintaan saham. Permintaan saham yang menaik menyebabkan nilai perusahaan meningkat. Hal tersebut dapat dipahami karena perusahaan yang berhasil membukukan laba yang meningkat, mengindikasikan perusahaan tersebut mempunyai kinerja yang baik, sehingga dapat menciptakan sentiment positif para investor dan dapat membuat harga saham perusahaan meningkat. Meningkatnya harga saham di pasar, maka akan meningkatkan nilai perusahaan Nurhayati dalam (Meilani dan Putri, 2014).

Atas dasar penjelasan yang didasarkan pada tinjauan pustaka dan penelitian terdahulu, maka kerangka konseptual yang digunakan oleh peneliti adalah:

Gambar 2.1 Kerangka Konseptual

2.4 Hipotesis

Berdasarkan kerangka konseptual, maka hipotesis yang diajukan dalam penelitian ini adalah Kepemilikan Manajerial, Kepemilikan Institusional, Debt to Equity Ratio, dan Return on Assets berpengaruh terhadap Nilai Perusahaan Makanan dan Minuman yang terdaftar di Bursa Efek Indonesia.

Kepemilikan Manajerial

Kepemilikan Institusional

Nilai Perusahaan

Debt to Equity Ratio