BAB II

TINJAUAN PUSTAKA

2.1Tinjauan Teoritis

2.1.1. Penerapan Manajemen Risiko

Pengertian Risiko

Menurut Kamus Perbankanyang diterbitkan oleh Institut Bankir Indonesia

(1999) risiko adalah tingkat kemungkinan terjadinya kerugian yang harus

ditanggung dalam pemberian kredit, penanaman investasi, atau transaksi lain

yang dapat berbentuk harta, kehilangan keuntungan, atau kemampuan

ekonomis, antara lain, karena adanya perubahan suku bunga, kebijakan

pemerintah, dan kegagalan usaha.

Menurut Masyhud Ali (2006) risiko adalah peluang (kemungkinan)

terjadinya bencana atau kerugian. Jika dilihat dari sudut perbankan risiko

didefinisikan sebagai peluang dari kemungkinan terjadinya situasi yang

memburuk (bad outcome).Definisi tersebut berarti bahwa risiko hanya

berkaitan dengan situasi dimana suatu hasil yang negatif (negative

outcome)dapat setiap saat terjadi dan kejadian tersebut dapat diperkirakan

(estimated). Banyak perisitiwa yang dapat berimbas pada terjadinya kerugian

bagi bank itu sendiri. Peristiwa terus dapat berasal dari internal ataupun luar

bank itu sendiri. GARP (Global Association of Risk Professionals) dan

a. Risk Event didefinisikan sebagai terjadinya sebuah kejadian yang dapat

menimbulkan potensial for loss (a bad outcome).

b. Risk Loss didefinisikan dengan mengacu pada kerugian-kerugian yang

terjadi sebagai konsekuensi langsung maupun tidak langsung dari risk

event tersebut. Kerugian yang ditimbulkan dapat berupa kerugian

finansial maupun kerugian nonfinansial.

Risiko yang dihadapi perbankan menurut Basel Accord II dalam

Masyhud Ali (2006) terdiri atas 4 jenis, yaitu:

a. Risiko pasar (Market Risk) adalah risiko kerugian pada posisi

portofolio trading pada on dan off balance sheet (neraca dan rekening

administratif) yang muncul sebagai akibat dari terjadinya perubahan

harga pasar asset dan liabilities bank tersebut. Perubahan harga tersebut

merupakan akibat terdapatnya perubahan faktor pasar yaitu tingkat suku

bunga, nilai tukar mata uang, harga pasar saham, dan sekuritas serta

harga komoditas.

b. Risiko Kredit (Credit Risk) adalah risiko dari kemungkinan terjadinya

kerugian bank sebagai akibat dari tidak dilunasinya kembali kredit yang

diberikan bank kepada debitur maupun counterparty lainnya. Penetapan

teknik dan kebijakan risiko kredit dikenal dengan credit risk mitigation,

yang meliputi: menyusun peringkat (grading models), manajemen

(securitization), collateral,cash flow monitoring, dan manajemen

pemulihan (recovery management)

c. Risiko Operasional (Operational Risk) adalah risiko terjadinya

kerugian bagi bank yang diakibatkan oleh ketidakcukupan atau

kegagalan proses di dalam manajemen bank, sumber daya manusia, dan

sistem. Unsur-unsur risiko yang berkaitan dengan risiko operasional

meliputi : proses internal bank (internal processes), sumber daya

manusia, sistem, peristiwa eksternal (external events), dan persyaratan

hukum regulatori (legal and regulatory requirements).

d. Risiko Lainnya meskipun sesuai dengan ketentuan Basel Accord II

Framework, tidak dimuat dalam regulasi sebagai bagian dari

perhitungan kecukupan modal. Namun sesungguhnya jenis-jenis risiko

ini tetap penting karena dipertimbangkan dalam perhitungan risk-based

capital perbankan. Risiko lainnya itu meliputi : Risiko Bisnis (Business

Risk), Risiko Strategi (Strategic Risk), dan Risiko Reputasi

(Reputational Risk).

Pengertian Manajemen Risiko

Manajemen risiko sebagaimana telah dirumuskan di dalam pasal 1

angka (5) Peraturan Bank Indonesia No.11/25/PBI/2009 tentang

Perubahan atas Peraturan Bank Indonesia No.5/8/PBI/2003 tentang

Penerapan Manajemen Risiko bagi Bank Umum, yang menyatakan bahwa

digunakan untuk mengidentifikasi, mengukur, memantau dan

mengendalikan risiko yang timbul dari seluruh usaha bank. Dari hal di atas

dapat disimpulkan bahwa risiko tidak hanya cukup dihindari namun juga

harus dihadapi cara-cara yang dapat mengurangi kemungkinan terjadinya

risiko tersebut. Risiko dapat terjadi kapan saja, agar risiko tidak

mengganggu kegiatan perusahaan, risiko harus dikelola dengan baik.

Menurut Widigdo Sukarman manajemen risiko adalah keseluruhan

sistem pengelolaan dan pengendalian risiko yang dihadapi oleh bank yang

terdiri dari seperangkat alat, teknik, proses manajemen (termasuk

kewenangan dan sistem dan prosedur operasional) dan organisasi yang

ditujukan untuk memelihara tingkat profitabilitas dan tingkat kesehatan

bank yang telah ditetapkan dalam Corporate Plan atau rencana strategis

bank lainnya sesuai dengan tingkat kesehatan bank yang berlaku.

Menurut William T. Thornhill dalam Tampubolon (2004) manajemen

risiko adalah sebuah displin pengelolaan yang tujuannya adalah untuk

memproteksi aset dan laba sebuah organisasi dengan mengurangi potensi

kerugian sebelum hal tersebut terjadi.

Fungsi dan Tujuan Manajemen Risiko

a. Menentukan arah dan risk appetite dengan mengkaji ulang secara

berkala dan menyetujui risk exposure limits yang mengikuti strategi

b. Menetapkan limit, biasanya mencakup pemberian kredit, penempatan

non-kredit, asses liability management, trading dan kegiatan lain

seperti derivatif dan lain-lain.

c. Menetapkan kecukupan prosedur pemeriksaan untuk memastikan

adanya integritasi pengukuran risiko, kontrol sistem pelaporan, dan

kepatuhan terhadap kebijakan dan prosedur yang berlaku.

Proses Manajemen Risiko

Berdasarkan Peraturan Bank Indonesia yang telah dijelaskan diatas, Proses

Manajemen Risiko meliputi:

A. Identifikasi Risiko

Tujuan dilakukannya identifikasi risiko adalah untuk mengidentifikasi

seluruh jenis risiko yang melekat pada setiap aktivitas fungsional yang

berpotensi merugikan Bank. Hal-hal yang perlu diperhatikan dalam

menerapkan identifikasi risiko antara lain:

1. Bank harus mengidentifikasi risiko kredit yang melekat pada

seluruh produk dan aktivitasnya. Identifikasi risiko kredit tersebut

merupakan hasil kajian terhadap karakteristik risiko kredit yang

melekat pada aktivitas fungsional tertentu, seperti perkreditan

(penyediaan dana), treasury dan investasi, dan pembiayaan

perdagangan.

2. Untuk kegiatan perkreditan dan jasa pembiayaan perdagangan,

dan khususnya kemampuan membayar secara tepat waktu, serta

jaminan atau agunan yang diberikan.

3. Untuk kegiatan treasury dan investasi, penilaian risiko kredit harus

memperhatikan kondisi keuangan counterparty, rating, karakteristik

instrumen, jenis transaksi yang dilakukan dan likuiditas pasar serta

faktor-faktor lain yang dapat mempengaruhi risiko kredit.

B. Pengukuran Risiko

1. Bank harus memiliki prosedur tertulis untuk melakukan pengukuran

risiko yang memungkinkan untuk:

a. Sentralisasi eksposur on balance sheet dan off balance sheetyang

mengandung risiko kredit dari setiap debitur atau perkelompok

debitur dan atau counterparty tertentu mengacu pada konsep

single obligor

b. Penilaian perbedaan kategori tingkar risiko kredit dengan

menggunakan kombinasi aspek kualitatif dan kuantitatif data dan

pemilihan kriteria tertentu.

c. Distribusi informasi hasil pengukuran risiko secara lengkap untuk

tujuan pemantauan oleh satuan kerja terkait.

2. Sistem pengukuran risiko kredit sekurang-kurangnya

a. Karakteristik setiap jenis transaksi risiko kredit, kondisi keuangan

debitur/counterpary serta persyaratan dalam perjanjian kredit

seperti dalam jangka waktu dan tingkat bunga

b. Jangka waktu kredit (maturity profile) dikaitkan dengan

perubahan potensial yang terjadi di pasar

c. Aspek jaminan, agunan dan/atau garansi

d. Potensi terjadinya kegagalan membayar (default), baik

berdasarkan hasil penilaian pendekatan konvensional maupun

hasil penilaian pendekatan yang menggunakan proses

pemeringkatan yang dilakukan secara intern (internal risk rating)

3. Bagi Bank yang menggunakan teknik pengukuran risiko dengan

pendekatan internal risk rating harus melakukan validasi data secara

berkala.

4. Parameter yang digunakan dalam pengukuran risiko kredit antara lain

meliputi:

a. Non Performing Loans (NPLs)

b. Konsentrasi kredit berdasarkan peminjam dan sektor ekonomi

c. Kecukupan agunan

d. Pertumbuhan kredit

e. Non performing portofolio treasury dan investasi (non kredit)

f. Komposisi portofolio treasury dan investasi (antar bank, surat

berharga dan penyertaan)

h. Transaksi pembiayaan perdagangan yang default

i. Konsentrasi pemberian fasilitas pembiayaan perdagangan.

5. Mark to Market pada Transaksi Risiko Kredit Tertentu

Untuk mengukur risiko kredit yang disebabkan transaksi over the

counter atau pada suatu pasar tertentu, khususnya pasar transaksi

derivatif, maka bank harus menggunakan metode penilaian mark to

market.

Eksposur risiko kredit harus diukur dan dikinikan

sekurang-kurangnya setiap bulan atau lebih intensif khususnya apabila portofolio

debitur atau kelompok usaha debitur sangat signifikan dan atau

volatilitas parameter pasar yang digunakan untuk menilai mark to

market mengalami perubahan/fluktuasi.

Limit kredit yang dialokasikan untuk satu debitur atau kelompok

debitur harus diuji berdasarkan penilaian mark to market sedangkan

faktor risiko harus digunakan untuk memperhitungkan perubahan

kondisi pasar dan pengaruh replacement cost.

6. Penggunaan Credit Scoring Tools

a. Bank dapat menggunakan sistem dan metodologi

statistik/probabilistik untuk mengukur risiko yang berkaitan

dengan jenis tertentu dari transaksi risiko kredit, seperti credit

scoring tools.

- Melakukan kaji ulang secara berkala terhadap akurasi model

dan asumsi yang digunakan untuk memproyeksikan kegagalan

(defaults)

- Menyesuaikan asumsi dengan perubahan yang terjadi pada

kondisi internal dan eksternal.

c. Apabila terdapat eksposur risiko yang besar atau transaksi yang

relatif kompleks maka proses pengambilan keputusan transaksi

risiko kredit tidak hanya didasarkan pada sistem tersebut sehingga

harus didukung sarana pengukuran risiko kredit lainnya.

d. Bank harus mendokumentasikan kredit seperti asumsi, data dan

informasi yang digunakan pada sistem tersebut, termasuk

perubahannya, serta dokumentasi tersebut selanjutnya dikinikan

secara berkala.

e. Penerapan sistem ini harus:

- Mendukung proses pengambilan keputusan dan memastikan

kepatuhan terhadap ketentuan pendelegasian wewenang

- Independen terhadap kemungkinan rekayasa yang akan

mempengaruhi hasil (score-ouputs) melalui prosedur pengamanan

yang layak dan efektif

- Dilakukan kaji ulang oleh satuan kerja atau pihak yang

independen terhadap satuan kerja yang mengaplikasikan sistem

tersebut.

Bank harus mengembangkan dan menerapkan sistem informasi

dan prosedur untuk memantau kondisi setiap debitur atau counterparty

pada seluruh portofolio kredit bank. Sistem pemantauan

sekurang-kurangnya memuat ukuran-ukuran dalam rangka:

1. Memastikan bahwa Bank mengetahui kondisi keuangan terakhir dari

debitur atau counterparty

2. Memantau kepatuhan terhadap persyaratan dalam perjanjian kredit

atau kontrak transaksi risiko kredit

3. Menilai kecukupan agunan dibandingkan dengan kewajiban debitur

atau counterparty

4. Mengidentifikasi ketidaktepatan pembayaran dan

mengklasifikasikan kredit bermasalah secara tepat waktu

5. Menangani dengan cepat kredit bermasalah.

Bank juga harus melakukan pemantauan eksposur risiko kredit

dibandingkan dengan limit risiko kredit yang telah ditetapkan, antara lain

dengan menggunakan kolektibilitas atau internal risk rating. Pemantauan

eksposur kredit tersebut harus dilakukan secara berkala dan terus

menerus oleh Satuan Kerja Manajemen Risiko dengan cara

membandingkan risiko kredit aktual dengan limit risiko yang ditetapkan.

Untuk keperluan pemantauan eksposur risiko kredit, Satuan Kerja

Manajemen Risiko harus menyusun laporan mengenai perkembangan

risiko kredit secara berkala, termasuk faktor-faktor penyebabnya, yang

Prinsip pokok dalam penggunaan internal risk rating adalah sebagai

berikut:

1. Prosedur penggunaan sistem internal risk rating harus

diinformasikan dan didokumentasikan

2. Sistem ini harus dapat mengidentifikasi secara dini perubahan profil

risiko yang disebabkan oleh penurunan potensialmaupun akrual dari

risiko kredit

3. Sistem internal risk rating harus dievaluasi secara berkala oleh pihak

yang independen terhadap satuan kerja yang mengaplikasikan

interna risk rating tersebut

4. Apabila Bank menerapkan internal risk rating untuk menentukan

kualitas aset dan besarnya provisi, harus terdapat prosedur formal

yang memastikan bahwa penetapan kualitas aset dan provisi dengan

internal rating adalah lebih prudent atau sama dengan ketentuan

yang berlaku

5. Laporan yang dihasilkan oleh internal risk rating, seperti laporan

kondisi portofolio kredit disampaikan secara berkala kepada Direksi.

D. Sistem Informasi Manajemen Risiko

Dalam rangka meningkatkan efektivitas proses pengukuran risiko

kredit, bank harus memiliki sistem informasi manajemen yang

menyediakan laporan dan data secara akurat dan tepat waktu untuk

Sistem informasi manajemen tersebut juga harus menghasilkan

laporan atau informasi dalam rangka pemantauan eksposur aktual

terhadap limit yang ditetapkan dan pelampauan eksposur limit risiko

yang perlu mendapat perhatian dari direksi.

Sistem informasi manajemen juga harus menyediakan dara secara

akurat dan tepat waktu mengenai jumlah seluruh eksposur kredit

peminjam individual dan counterparties, portofolio kredit serta laporan

pengecualian limit risiko kredit. Bank harus memiliki sistem informasi

yang memungkinkan Direksi untuk mengidentifikasi adanya konsentrasi

risiko dalam portofolio kreditnya.

E. Pengendalian Risiko

Bank harus menetapkan suatu sistem penilaian (internal credit

reviews) yang independen dan berkelanjutan terhadap efektivitas

penerapan proses manajemen risiko kredit. Kaji ulang tersebut

sekurang-kurangnya memuat evaluasi proses administrasi perkreditan, penilaian

terhadap akurasi penerapan internal risk rating, dan efektivitas

pelaksanaan satuan kerja yang melakukan pemantauan kualitas kredit

individual.Kaji ulang tersebut harus dilakukan oleh satuan kerja yang

independen terhadap satuan kerja yang melakukan transaksi risiko kredit.

Bank harus memastikan bahwa satuan kerja perkreditan dan

transaksi risiko kredit lainnya telah dikelola secara memadai dan

eksposur risiko kredit tetap konsisten dengan limit yang ditetapkan dan

menerapkan pengendalian intern untuk memastikan bahwa

penyimpangan terhadap kebijakan, prosedur, dan limit telah dilaporkan

tepat waktu kepada Direksi atau pejabat terkait untuk keperluan tindakan

perbaikan. Dan bank harus memiliki prosedur pengelolaan penanganan

kredit bermasalah termasuk sistem deteksi kredit bermasalah secara

tertulis dan menerapkannya secara efektif.

2.1.2. Penerapan Audit Internal

Pengertian Audit Internal

Menurut Sukrisno Agoes (2004:221), internal audit (pemeriksaan intern)

adalah pemeriksaan yang dilakukan oleh bagian internal audit perusahaan,

baik terhadap laporan keuangan dan catatan akuntansi perusahaan, maupun

ketaatan terhadap kebijakan manajemen puncak yang telah ditentukan dan

ketaatan terhadap peraturan pemerintah dan ketenruan-ketentuan dari ikatan

profesi yang berlaku.

Menurut A Statement of Basic Auditing Concept (ASOBAC) dalam Halim

(2001:1) audit internal adalah:

“Suatu proses sistematik untuk menghimpun dan mengevaluasi bukti-bukti

secara obyektif mengenai asersi-asersi tentang tindakan dan kejadian ekonomi

untuk menentukan tingkat asersi-asersi tersebut dengan kriteria yang telah

ditentukan dan menyampaikan hasilnya kepada para pemakai yang

Laporan keuangan terdiri dari asersi manajemen yang merupakan hal

penting sebagai pedoman auditor lainnya dalam pengumpulan bukti audit.

Auditing Standard Boards (ASB) mengakui 5 kategori asersi laporan

keuangan sebagai berikut:

a. Keberadaan atau Keterjadian (Existence or Occurence)

Berkaitan dengan apakah aktiva atau kewajiban entitas benar-benar ada pada

tanggal tertentu dan transaksi yang dicatat benar-benar telah terjadi selama

periode tertentu.

b. Kelengkapan (Completeness)

Berkaitan dengan apakah semua transaksi dan akun yang harus diajukan

dalam laporan keuangan benar-benar telah dicantumkan.

c. Hak dan Kewajiban (Right and Obligation)

Berkaitan dengan apakah aktiva merupakan hak entitas dan utang merupakan

kewajiban perusahaan pada tanggal tertentu.

d. Penilaian atau Alokasi (Valuation or Allocation)

Berkaitan dengan apakah komponen aktiva, kewajiban, pendapatan dan beban

telah dicantumkan dalam laporan keuangan dengan jumlah yang semestinya.

e. Penyajian dan Pengungkapan (Presantation and Discloure)

Berkaitan dengan apakah komponen tertentu laporan keuangan telah

Menurut Boynton (2003:6) bahwa audit dapat diklasifikasikan berdasarkan

tujuan dilaksanakannya audit. Dalam hal ini tipe audit terbagi dalam tiga

kategori, yaitu:

a. Financial Statement Audit

Audit laporan keuangan merupakan penilaian atas suatu perusahaan atau

badan hukum lainnya sehingga dapat dihasilkan pendapat yang independen

tentang laporan keuangan yang relevan, akurat, lengkap dan disajikan secara

wajar.

b. Compliance Audit

Audit kepatuhan mencangkup menghimpun dan mengevaluasi bukti dengan

tujuan untuk menentukan apakah kegiatan financial maupun operasi tertentu

dari suatu entitas sesuai dengan kondisi, aturan, dan regulasi yang telah

ditentukan.

c. Operational Audit

Audit operasional meliputi penghimpunan dan pengevaluasian bukti mengenai

kegiatan operasional organisasi dalam hubungannya dengan tujuan pencapaian

efisiensi, efektivitas, maupun keekonomisan operasional.

Dalam melaksanakan suatu audit, pada umumnya jenis auditor dibedakan atas:

a. Auditor Independen adalah auditor yang melakukan fungsi pengauditan

atas laporan keuangan yang diterbitkan oleh perusahaan. Biasanya

terdapat pada Kantor Akuntan Publik (KAP) yang pada umumnya

b. Auditor Internal adalah auditor yang bekerja pada suatu perusahaan dan

oleh karenanya berstatus pegawai pada perusahaan tersebut. Tugas

utamanya ditujukan untuk membantu manajemen perusahaan tempat

dimana ia bekerja.

c. Auditor Pemerintah biasanya terdapat dibeberapa lembaga ataupun

badan yang bertanggung jawab secara fungsional atas pengawasan

terhadap kekayaan/ keuangan negara. Diantaranya, Badan Pengawas

Keuangan dan Pengembangan (BPKP) dan Inspektorat Jendral (Itjen)

pada Departemen Pemerintah.

Tujuan dan Fungsi Audit Internal

Menurut Sukrisno Agoes (2004:222), tujuan pemeriksaan yang dilakukan oleh

internal auditor adalah membantu semua pimpinan perusahaan (manajemen)

dalam melaksanakan tanggungjawabnya dengan memberikan analisa,

penilaian, saran dan komentar mengenai kegiatan yang diperiksanya. Untuk

mencapai tujuan tersebut, internal auditor harus melakukan kegiatan-kegiatan

berikut:

a. Menelaah dan menilai kebaikan, memadai tidaknya dan penerapan dari

sistem pengendalian manajemen, pengendalian intern dan pengendalian

operasional lainnya serta mengembangkan pengendalian yang efektif

dengan biaya yang tidak terlalu mahal.

b. Memastikan ketaatan terhadap kebijakan, rencana dan prosedur-prosedur

c. Memastikan seberapa jauh harta perusahaan dipertanggungjawabkan dan

dilindungi dari kemungkinan terjadinya segala bentuk pencurian,

kecurangan dan penyalahgunaan.

d. Memastikan bahwa pengelolaan data yang dikembangkan dalam

organisasi dapat dipercaya.

e. Menilai mutu pekerjaan setiap bagian dalam melaksanakan tugas yang

diberikan oleh manajemen.

f. Menyarankan perbaikan-perbaikan operasional dalam rangka

meningkatkan efisiensi dan efektifitas.

Ikatan Akuntan Indonesia telah menetapkan dan mengesahkan standar

auditing sebagai berikut:

a. Standar Umum Internal Auditor

1. Internal auditor harus memiliki keahlian dan pelatihan teknis yang

cukup sebagai auditor sehingga hasil kerjanya handal dan dapat

dipercaya.

2. Dalam semua hal yang berhubungan dengan penugasan, independensi

dalam sikap mental harus dipertahankan.

3. Dalam pelaksanaan audit dan penyusunan laporannya, audit wajib

menggunakan kemahiran profesionalnya dengan cermat dan seksama.

b. Standar Pelaksanaan Tugas

4. Pekerjaan harus direncanakan sebaik-baiknya dan jika digunakan asisten

5. Pemahaman yang memadai atas struktur pengendalian internal harus

diperoleh untuk merencanakan audit dan menentukan sifat, saat dan

lingkup pengujian yang akan dilakukan.

6. Bukti audit kompeten yang cukup harus diperoleh melalui inspeksi,

pengamatan, pengajuan pertanyaan, dan konfirmasi sebagai dasar yang

memadai untuk menyatakan pendapat atas laporan keuangan.

c. Standar Pelaporan

7. Laporan audit harus menyatakan bahwa laporan keuangan yang disusun

sesuai dengan prinsip akuntansi yang berlaku umum.

8. Laporan audit harus menunjukkan keadaan yang didalamnya prinsip

akuntansi tidak secara konsisten diterapkan dalam penyusunan laporan

keuangan periode berjalan dalam hubungannya dengan prinsip akuntansi

yang diterapkan dalam periode sebelumnya.

9. Pengungkapan informatif dalam laporan keuangan harus dipandang

memadai.

10.Laporan audit harus memuat suatu pernyataan pendapat mengenai laporan

keuangan secara keseluruhan.

Fungsi dan Ruang Lingkup Audit Internal

Fungsi audit internal adalah sebagai alat bantu bagi manajemen untuk

menilai efisien dan keefektifan pelaksanaan struktur pengendalian intern

memberi nilai tambah bagi manajemen yang akan dijadikan landasan

mengambil keputusan atau tindak selanjutnya.

Ruang Lingkup audit internal menurut The Institute of Internal Auditors

(IIA) yang dikutip oleh Boynton (2001:983) Ruang lingkup audit internal

harus mencakup kecukupan dan efektivitas sistem kinerja organisasi dalam

melaksanakan tanggung jawab yang ditugaskan: 1. keandalan dan menyokong

informasi; 2. sesuai dengan kebijakan, rencana, prosedur, hukum, peraturan

dan kontak; 3. pengamanan aktiva; 4. penggunaan sumber daya yang

ekonomis dan efisien; 5. tercapainya target yang ditetapkan dan tujuan

program operasi.

Untuk melaksanakan tugasnya, auditor internal mempunyai batasan

ruang lingkup pekerjaan yang akan dilaksanakan, oleh sebab itu menurut

Cashin (1997) dalam Firdaus (2006) mengemukakan ruang lingkup audit

internal sebagai berikut:

1. Kepatuhan (compliance)

Merupakan salah satu unsur audit internal yang bertujuan untuk menentukan

dan mengawasi apakah pelaksanaan aktivitas perusahaan telah dilaksanakan

sesuai dengan kebijakan dan prosedur yang telah ditetapkan perusahaan.

2. Verifikasi (verification)

Verifikasi merupakan aktivitas pemeriksaan terhadap dokumen, catatan dan

laporan apakah hal-hal tersebut telah mencerminkan keadaan yang

sebenarnya. Umumnya verifikasi dilakukan atas:

b. Aktiva, Hutang serta modal dan hasil operasi perusahaan.

3. Evaluasi (evaluation)

Kegiatan ini merupakan tanggung jawab internal auditor yang paling penting

dan paling sulit diukur hasilnya. Evaluasi mencakup dua fungsi, yaitu

penilaian terhadap pelaksanaan dari berbagai tingkat manajemen dan penilaian

terhadap pengendalian internal yang berjalan dalam perusahaanya.

2.1.3 Keputusan Pemberian Kredit

Dalam kehidupan sehari-hari sering kita dengar dengan adanya istilah

kredit, baik itu kredit rumah, kredit usaha, kredit modal kerja, kartu kredit dan

sebagainya. Kredit tersebut dapat diartikan sebagai penundaan pembayaran

oleh pihak yang penerimaan uang atau suatu barang kepada pihak yang

memberikan uang atau barang tersebut dengan perjanjian telah disepakati

sebelumnya.Kredit dalam neraca bank merupakan penggunaan dana, namun

bagi perusahaan kredit merupakan suatu bantuan dari pihak bank sebagai

sumber dana.

Menurut Moh. Tjoekam (1991:1), kata “kredit” berasal dari bahasa Latin

yaitu credere yang berarti percaya atau to believe atau to trust. Menurut

undang Nomor 10 Tahun 1998 tentang Perubahan Atas

Undang-undang Nomor 7 Tahun 1992 tentang Perbankan, Pasal 1 angka 11, kredit

adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu,

dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya

setelah jangka waktu tertentu dengan pemberian bunga.

Kredit yang diberikan oleh bank ataupun lembaga penyalur kredit lainnya

didasarkan oellh kepercayaan, sehingga pemberian kredit akan diberikan bila

benar-benar diyakini bahwa calon peminjam dapat mengembalikan

kepercayaan tersebut tepat waktu dan syarat-syarat lain yang disepakati antara

peminjam dan kreditor. Dengan demikian, kredit memiliki beberapa unsur,

yaitu:

a. Kepercayaan, adalah keyakinan dari kreditur bahwa kepercayaan yang

diberikan baik dalam bentuk uang, barang, atau jasa akan benar-benar

diterima kembali dalam jangka waktu tertentu dimasa yang akan datang.

Dalam hal ini, terdapat keterlibatan dua pihak, yaitu pemberi kredit

(kreditur) dan penerima kredit (debitur).

b. Waktu, adalah suatu masa yang memisahkan antara pemberian prestasi

dengan kontraprestasi yang akan diterima dimasa mendatang. Dalam hal

unsur waktu ini, terdapat pengertian nilai uang, bahwa uang yang ada pada

saat ini lebih tinggi dari yang akan diterima dimasa yang akan datang.

c. Risiko, adalah suatu tingkat risiko yang akan dihadapi sebagai akibat dari

adanya jangka waktu yang memisahkan prestasi dengan kontraprestasi

yang akan diterima dikemudian hari. Semakin lama kredit diberikan,

semakin besar tingkat risikonya. Hal ini karena adanya unsur

ketidakpastian dimasa mendatang, yang akan menyebabkan munculnya

d. Prestasi, adalah objek kredit yang dalam praktiknya tidak hanya berbentuk

uang tetapi juga dapat berbentuk barang dan jasa. Namun dikarenakan

kehidupan saat ini tidak terlepas dari adanya uang, maka

transaksi-transaksi kredit yang menyangkut uang yang sering kita jumpai dalam

perkreditan.

e. Adanya unsur bunga atau margin sebagai kompensasi bagi pemberi kredit

merupakan perhitungan atas beberapa komponen seperti biaya modal (cost

of fund), biaya umum (overhead cost), biaya atau premi risiko dan

lain-lain.

Dalam pemberian kredit, unsur kepercayaan tidak terbatas pada

penerima kredit, tetapi terjaganya kepercayaan akan kejujuran dan

kemampuan dalam mengembalikan pinjaman itu tepat pada waktunya. Oleh

karena itu, seseorang atau perusahaan yang akan menentukan kredit harus

mempunyai kredibilitas atau kelayakan seseorang untuk memperoleh kredit.

Kredibilitas tersebut harus memenuhi lima syarat yang biasa dikenal dengan

istilah 5C’s principles yaitu:

a. Character

Bahwa calon nasabah debitur mempunyai watak, moral, dan sifat-sifat

pribadi yang baik. Penilaian terhadap karakter ini dilakukan untuk

mengetahui tingkat kejujuran, integritas, dan kemauan dari calon

ini dapat diperoleh bank melalui riwayat hidup, riwayat usaha, dan

informasi dari usaha-usaha sejenis.

b. Capacity

Kemampuan calon nasabah debitur untuk mengelola jegiatan usahanya

dan mampu melihat prospek masa depan, sehingga usahanya dapat

memberikan keuntungan yang menjamin bahwa ia mampu melunasi

utang kreditnya dalam jumlah dan jangka waktu yang telah ditentukan.

Pengukuran kemampuan ini dapat dilakukan dengan berbagai

pendekatan, misalnya pendekatan materiil, yaitu melakukan penilaian

terhadap keadaan neraca, laporan laba rugi, dan arus kas (cash flow)

usaha dari beberapa tahun terakhir. Melalui pendekatan ini, tentu dapat

diketahui pula mengenai tingkat solvabilitas, likuiditas dan rentabilitas

usaha serta tingkat risikonya. Pada dasarnya untuk menilai capacity

seseorang didasarkan pada pengalamannya di dunia bisnis yang

dihubungkan dengan pendidikan dari calon nasabah debitur, serta

kemampuan dan keunggulan perusahaan dalam melakukan persaingan

usaha dengan pesaing lainnya.

c. Capital

Analisis modal untuk dapat menggambarkan capital structure, analisis

ini tidaklah hanya melihat besar atau kecilnya modal, akan tetapi

difokuskan bagaimana distribusi modal ditempatkan oleh peminjam

Modal dapat terdiri dari modal saham, pinjaman bank, pinjaman pihak

ketiga lainnya.

d. Collateral

Collateral adalah jaminan untuk persetujuan pemberian kredit yang

merupakan saran pengaman (back-up) atas risiko yang mungkin terjadi

atas debitur dikemudian hari, misalnya terjadi kredit macet. Jaminan ini

diharapkan mampu melunasi sisa utang kredit, baik utang pokok

maupun bunganya.

e. Condition of Economy

Bahwa dalam pemberian kredit oleh bank, kondisi ekonomi secara

umum dan kondisi sektor usaha pemohan kredit perlu memperoleh

perhatian dari bank untuk memperkecil risiko yang mungkin terjadi

yang diakibatkan oleh kondisi ekonomi tersebut.

Selain konsep atau prinsip 5C diatas, dalam prakteknya bank juga

menerapkan dasar penilaian lain yang disebut dengan 5P’s principles

yaitu:

a. Personality

Bank mencari data mengenai kepribadian calon debitur seperti

riwayat hidup, hobi, pengalaman berbisnis, social standing, dan lain

sebagainya. Hal ini ditentukan untuk persetujuan kredit yang

diajukan oleh debitur.

Selain mengenal kepribadian (personality) dari calon debitur, bank

juga harus mencari data mengenai tujuan atau penggunaan kredit

tersebut sesuai line of business kredit bank yang bersangkutan.

c. Prospect

Dalam hal ini, bank harus melakukan analisis dengan cermat

mengenai bentuk usaha yang akan dilakukan oleh pemohon kredit

apakah mempunyai prospek dikemudian hari ditinjau dari aspek

ekonomi dan kebutuhan masyarakat.

d. Payment

Bahwa dalam penyaluran kredit, bank harus mengetahui dengan jelas

mengenai kemampuan dari pemohon kredit untuk melunasi utang

kredit dalam jumlah dan jangka waktu yang telah disepakati.

e. Party

Bank perlu menggolongkan calon debiturnya menjadi beberapa

golongan menurut character, capacity dan capital. Penggolongan ini

akan memberikan arah analisis bagaimana harus bersikap.

Selain konsep atau prinsip 5C dan 5P diatas, bank juga menerapkan

dasar penilaian lain yang sering disebut 3R yaitu:

a. Returns

Penilaian atas hasil yang akan dicapai oleh debitur setelah

menutupi pinjaman serta sekaligus memungkinkan pula usahanya

untuk berkembang.

b. Repayment

Suatu perhitungan terhadap kemampuan dan jadwal serta jangka

waktu pengembalian kredit.

c. Risk Bearing Activity

Sampai sejauh mana ketahanan debitur untuk menanggung risiko

kegagalan apalagi menanggung suatu hal yang tidak diinginkan.

Dalam hal ini, termasuk kemampuan bank menanggung risiko

sebagai kreditur, apabila terjadi hal-hal yang tidak diinginkan dengan

cara meminta collelateral dari debitur.

Kebijakan perkreditan (loan policy) menurut Hampel dan Simpson

(1991) dalam Putri (2010:35) adalah:

“The policy should in turn reflect the bank’s lending philosopy and culture, indicating prorities, specifying prosedures and means of monitoring lending activity. Loan policy should obtain three result:

1. Produce sound and collectible loan

2. Provide profitable investment of bank funds

3. Encourage extension of credit that meet the legitimate needs of the bank’s

Oleh karena itu dapat disimpulkan bahwa kebijakan kredit adalah

kemampuan bank dalam menyalurkan kredit kepada debitur yang dapat

menimbulkan keuntungan bagi bank itu sendiri. Pelaksanaan kredit

mempunyai berbagai masalah yang cukup sulit sehingga diperlukan

peraturan-peraturan baik secara tertulis maupun tidak tertulis dalam

pelaksanaan kredit berlangsung, dalam penetapan kebijakan kredit perlu

a. Azas Likuiditas

Azas yang mengharuskan bank untuk tetap dapat menjaga

likuiditasnya, karena suatu bank yang rasio likuiditasnya rendah

akan berdampak pada hilangnya kepercayaan nasbahanya sendiri.

b. Azas Solvabilitas

Usaha pokok perbankan yaitu menerima simpanan dana dari

masyarakat dan disalurkan dalam bentuk kredit.

c. Azas Rentabilitas

Bank mengharapkan untuk memperoleh laba dari aktivitas usahanya.

Laba diperoleh dari perkreditan selisih antara pendapatan dana dengan

biaya dana.

Berdasarkan uraian diatas, tujuan dari penetapan kebijakan kredit

menurut Muljono (2001:20) yaitu:

a. Untuk penyediaan saran penjagaan atau pengamatan terhadap set bank

dan dana yang disimpan oleh para deposan secara memadai,

maksudnya agar dana yang telah ditanamkan ke dalam bank tersebut

dapat dikembangkan hingga dapat memperoleh reurn yang optimal.

b. Sebagai dasar pedoman kerja dalam menghadapi perkembanngan

perekonomian khususnya yang menyangkut kegiatan perbankan,

maksudnya sebagai unit perekonomian sudah tentu tidak dapat

melepaskan diri dari setiap perkembangan yang terjadi pada kegiatan

c. Sebagai pedoman bagi para pejabat kredit bank dalam menyelesaikan

tugasnya.

d. Sebagai dasar untuk melaksanakan pengawasan, karena policy

merupakan decision made in advance yaitu sebagai tolak ukur dari

apa-apa yang harus dilaksanakan oleh para petugas dilapangan.

Menurut Kasmir (2014) Aspek-aspek yang perlu diperhatikan

menyangkut calon debitur adalah:

a. Aspek Hukum (Yuridis)

Dalam aspek ini yang dinilai adalah masalah legalitas badan usaha

serta izin-izin yang dimiliki perusahaan yang mengajukan kredit.

Penilaian dimulai dengan akte pendirian perusahaan sehingga dapat

diketahui siapa pemiliknya dan besarnya modal masing-masing

pemilik.

b. Aspek Pemasaran

Dalam aspek ini yang dinilai adalah permintaan terhadap produk

yang dihasilkan sekarang ini dan dimasa yang akan datang

prospeknya bagaimana.

c. Aspek Teknis/Operasi

Penilaian mengenai keteknisan meliputi segi teknik fisik dari

perusahaan calon debitur dimana sasarannya adalah untuk

baik itu kualitas, jumlah kapasitas, ukuran maupun kepentingan

kalkulasi biaya atau kebutuhan modal kerja perusahaan.

d. Aspek Keuangan

Aspek yang dinilai adalah sumber-sumber dana yang dimiliki untuk

membiayai usahanya dan bagaimana penggunaan dana tersebut.

e. Aspek Sosial Ekonomi

Aspek ini menganalisis dampaknya terhadap perekonomian dan

masyarakat umum.

Menurut Putri (2010:45) ketentuan-ketentuan batas maksimum fasilitas

kredit yang akan diperkenankan diberikan kepada satu debitur atau

kelompok debitur adalah sebagai berikut:

a. Batas Maksimum Pemberian Kredit oleh Bank kepada nasabahnya

adalah:

1. 20% dari modal sendiri bagi satu debitur

2. 50% dari modal sendiri bank bagi debitur grup dengan prinsipnya

bahwa kredit yang diberikan kepada satu anggota grup tidak boleh

lebih dari 20% dan untuk anggota grup tidak boleh 50%.

3. Ketentuan ini berlaku pula bagi cabang bank yang bersangkutan

yang beroperasi di luar negeri.

b. Pemberian fasilitas kredit kepada perusahaan yang sebagian

1. Perusahaan yang kepemilikannya 50% atau lebih dimiliki bank,

batas maksimum kredit adalah 10% dari penyertaan bank pada

perusahaan yang bersangkutan.

2. Perusahaan yang kepemilikannya kurang dari 50% dimiliki oleh

bank batas maksimum kredit adalah 20% dari modal sendiri bank.

3. Batas maksimum kredit untuk seluruh perusahaan sebagaimana

dimaksud diatas adalah 50% dari modal sendiri bank.

c. Bank diperkenankan pula memberikan kredit kepada:

1. Anggota direksi dan pegawai dengan maksimum sebesar

kemampuan pengembalian dari pendapatan yang berasal dari bank

yang bersangkutan.

2. Anggota komisaris yang bukan pemegang saham dengan maksimal:

a. 5% dari modal sendiri bank bagi individu atau perusahaan yang

dimilikinya.

b. 15% dari modal sendiri bank bagi komisaris yang bersangkutan

beserta grup perusahaan yang dimilikinya.

3. Pemegang saham dengan maksimal:

a. 10% dari jumlah penyertaannya bagi bank pemegang saham

atau bagi perusahaan yang dimilikinya.

b. 25% dari penyertaannya pada bank dalam hal kredit kepada

pemegang saham beserta grup perusahaan yang dimilikinya.

a. Jangka waktu (maturity)

Penggolongan kredit menurut jangka waktu dapat dibedakan:

1. Kredit jangka pendek (short-term loan)

Kredit jangka pendek adalah kredit yang jangka waktu

pengembaliannya kurang dari satu tahun. Kredit ini biasanya

untuk membiayai kelancaran operasi perusahaan seperti kredit

modal kerja.

2. Kredit jangka menengah (medium-term loan)

Kredit jangka menengah adalah kredit yang jangka waktu

pengembaliannya 1 s/d 3 tahun. Biasanya kredit ini untuk

menambah modal kerja misalnya untuk membiayai pengadaan

bahan baku. Kredit jangka menengah juga dapat pula dalam

bentuk kredit investasi.

3. Kredit jangka panjang (long-term loan)

Kredit jangka panjang adalah kredit yang jangka waktu

pengembaliannya melebihi 3 tahun. Kredit ini biasanya untuk

membiayai sutu proyek, perluasan usaha atau rehabilitasi.

b. Bentuk Jaminan (Collateral)

Dilihat dari barang jaminan, kredit dapat dibedakan:

1. Kredit dengan jaminan (secured loan)

c. Segmen Usaha

Sektor industri yang dibiayai oleh bank biasanya dibagi lagi menjadi

segmen-segmen usaha lainnya seperti: perdagangan, otomotif,

farmasi, tekstil dan lain-lain.

d. Tujuan Kredit

Kredit dapat dibedakan menurut tujuannya yaitu:

1. Kredit Komersil (commercial loan)

Kredit yagn diberikan untuk memperlancar kegiatan usaha

nasabah dibidang perdagangan. Kredit komersil meliputi antara

lain: kredit leveransir, kredit untuk usaha pertokoan, kredit ekspor

dan lain sebagainya.

2. Kredit Konsumtif (consumer loan)

Kredit yang diberikan oleh bank untuk memenuhi kebutuhan

debitur yang bersifat konsumtif. Kredit ini biasanya meliputi

kredit membeli barang atau kebutuhan lainnya seperti kredit

properti, kredit motor, kredit mobil dan lain sebagainya.

3. Kredit Produktif

Kredit yang diberikan oelh bank dalam rangka membiayai

kebutuhan modal kerja debitur sehingga dapat memperlancar

produksi misalnya pembelian bahan baku, pembayaran upah,

biaya pengepakan, biaya pemasaran dan lain sebagainya.

e. Penggunaan Kredit

1. Kredit Modal Kerja

Kredit Modal Kerja adalah kredit yang diberikan oleh bank untuk

menambah modal kerja debitur.

2. Kredit Investasi

Kredit Investasi adalah kredit yang diberikan bank kepada debitur

untuk digunakan melakukan investasi dengan membeli

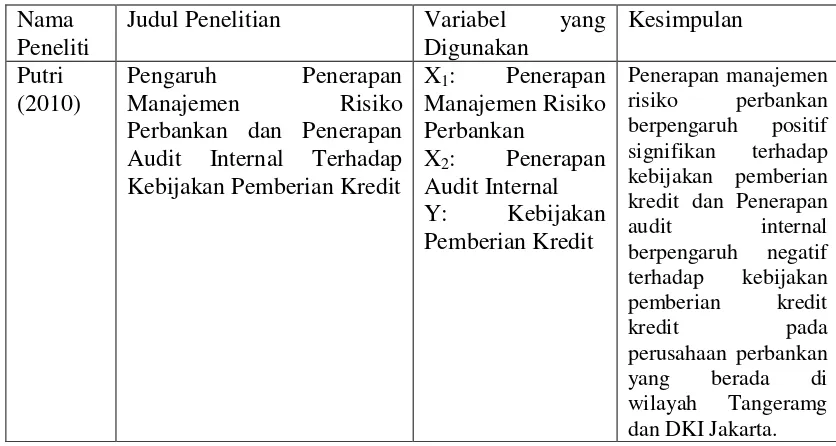

2.2 Tinjauan Penelitian Terdahulu

Penelitian ini merupakan replikasi penelitian dari Putri (2010). Perbedaan

penelitian ini dengan penelitian sebelumnya terdapat pada objek penelitiannya.

Peneliti sebelumnya melakukan penelitian pada perusahaan perbankan yang

berada di wilayah Tangerang dan DKI Jakarta sedangkan Penulis melakukan

penelitian pada perusahaan perbankan yang berada di Kota Medan.

Hasil penelitian Putri (2010) menemukan hasil yaitu penerapan

manajemen risiko perbankan berpengaruh positif signifikan terhadap kebijakan

pemberian kredit dan Penerapan audit internal berpengaruh negatif terhadap

kebijakan pemberian kredit kredit pada perusahaan perbankan yang berada di

wilayah Tangeramg dan DKI Jakarta.

Nama Peneliti

Judul Penelitian Variabel yang Digunakan

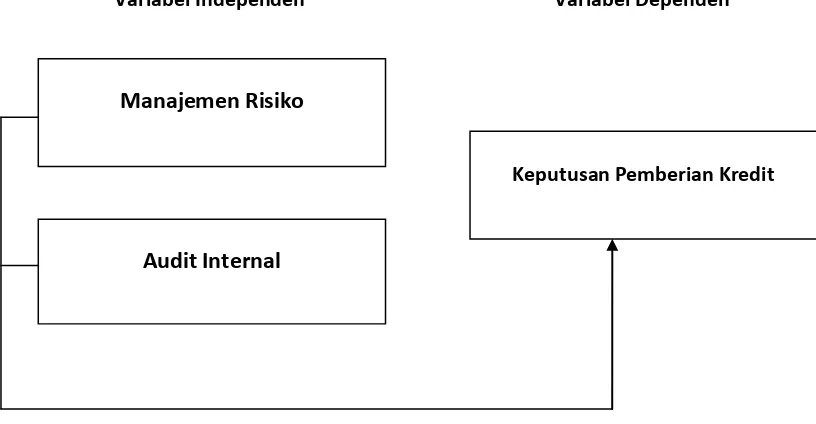

2.3 Kerangka Konseptual dan Hipotesis

2.3.1 Kerangka Konseptual

Untuk memperjelas dan mempermudah pemahaman penelitian, maka perlu

dijelaskan suatu kerangka konseptual sebagai landasan dalam pemahaman.

Kerangka Konseptual adalah penjelasan tentang hubungan antar variabel

yang disusun dari berbagai teori yang telah dideskripsikan. Berdasarkan latar

belakang, tinjauan teoritis dan penelitian terdahulu maka kerangka konseptual

dalam penelitian ini dapat digambarkan sebagai berikut:

Dalam ketentuan yang dikeluarkan Bank Indonesia telah ditetapkan

Pedoman Penyusunan Kebijakan Perkreditan Bank yang merupakan paduan

bagi bank dalam menyusun kebijakan perkreditannya, yang

sekurang-kurangnya mengatur hal-hal pokok mengenai prinsip kehati-hatian dalam

perkreditan, organisasi dan manajemen perkreditan, kebijakan persetujuan Gambar 2.1

Variabel Independen Variabel Dependen

Audit Internal Manajemen Risiko

kredit, dokumentasi atau administrasi kredit dan pengawasan terhadap kredit

bermasalah. Oleh karena itu, bank diwajibkan memiliki standar yang jelas

dan tegas dengan mengandung unsur pengawasan internal pada semua

tahapan dalam pemberian kredit. Sehingga bank akan bertanggung jawab

dalam melaksanakan perkreditan yang telah dibuatnya sendiri, yang

merupakan ketentuan internal bagi bank sendiri (self regulation).

Penerapan Manajemen risiko dalam Tampubolon (2004) memiliki tujuan

untuk memproteksi aset dan laba sebuah organisasi demgam menguragi

potensi kerugian sebelum hal tersebut terjadi. Manajemen risiko dalam

keputusan pemberian kredit dapat mengukur dan mengawasi risiko yang

timbul dari risiko kredit, kontrol sistem laporan dan kepatuhan terhadap

kebijakan dan prosedur yang berlaku.

Penerapan Audit internal menurut Eviyanti (2011) Audit internal tidak

hanya berperan sebagai pengawas dengan melakukan pemeriksaan tetapi

audit internal juga berperan sebagai konsultan dengan cara memberikan

rekomendasi berdasarkan fakta temuan dan memastikan audit internal dapat

melakukan tindak lanjut dari hasil temuan tersebut dalam hal ini menyangkut

bidang kredit.

2.3.2 Hipotesis

Hipotesis adalah pernyataan tentatif yang merupakan dugaan apa saja

yang sedang kita amati dalam usaha untuk memahamainya. Hipotesis

diambil berdasarkan latar belakang, tinjauan teoritis dan kerangka konseptual

adalah:

H1: Manajemen Risiko dan Audit Internal berpengaruh secara parsial

terhadap Keputusan Pemberian Kredit

H2: Manajemen Risiko dan Audit Internal berpengaruh secara simuktan