PENGARUH MARKET TIMING TERHADAP STRUKTUR MODAL

PERUSAHAAN YANG MELAKUKAN PENAWARAN SAHAM

PERDANA (IPO) YANG TERCATAT DI BEI PERIODE 2002-2012

Affina Hunafa, Bernardus Yuliarto Nugroho

Departemen Ilmu Administrasi, Program. Administrasi Niaga, Fakultas Ilmu Sosial & Ilmu Politik Universitas Indonesia

E-mail: affinahunafa@gmail.com

ABSTRAK

Penelitian ini menganalisis pengaruh market timing terhadap struktur modal perusahaan dengan menggunakan proksi rasio market-to-book terhadap tingkat perubahan

leverage serta komponennya, yaitu penerbitan saham, penerbitan hutang dan laba ditahan.

Penelitian ini dilakukan dengan menggunakan metode OLS dan menunjukkan bahwa pada tahun IPO nilai mean rasio market-to-book mempunyai angka yang tinggi diikuti dengan tingginya jumlah penerbitan saham yang kemudian mengalami penurunan tajam pada tahun-tahun setelahnya. Hasil penelitian menunjukkan adanya hubungan negatif yang signifikan antara rasio market-to-book dengan perubahan leverage dan penerbitan saham serta IPO merupakan satu momentum yang dipertimbangkan perusahaan ketika melakukan penerbitan saham. Berdasarkan hal bahwa adanya pengaruh faktor market timing terjadi ketika perubahan leverage berasal dari penerbitan saham, maka hasil penelitian ini tidak konsisten dengan hasil penelitian oleh Baker dan Wurgler (2002). Untuk penelitian market timing selanjutnya dapat digunakan proksi hot-cold market (Alti, 2006).

Kata kunci: leverage, market timing, struktur modal. ABSTRACT

This study analyses market timing effect on capital structure of firms using market-to-book ratio as the proxy to the level of leverage changes and its components, namely net equity issue, net debt issue and retained earnings. The in-depth research uses OLS method and the IPO year showing a high value of market-to-book ratios’ means, followed by a high amount of equity issuance which then declines sharply in the years that follow. The research findings show a significant negative correlation between market-to-book ratio and leverage changes also net equity issue while the IPO time is being an important consideration for firms when issuing equity. Under the interpretation that the effect on leverage changes explained by the market-to-book ratio comes through net equity issues as market timing theory implies, the results of this study are inconsistent with the findings of Baker and Wurgler (2002). For the upcoming research on market timing, hot-cold market proxy could be used (Alti, 2006).

Pendahuluan

Struktur modal merupakan salah satu komponen penting dari perusahaan, karena hal pengaturan porsi struktur modal ini menggambarkan kebijakan perusahaan dalam rangka meningkatkan nilai perusahaannya, berdasarkan variabel hutang dan ekuitas. Ross, et all. (2010) menggambarkan struktur modal dengan menggunakan pendekatan Pie Theory, dimana nilai perusahaan diukur sebagai hasil penjumlahan antara hutang dan ekuitas. Jika manajemen perusahaan ingin membuat nilai perusahaan setinggi mungkin, maka mereka harus memilih rasio hutang-ekuitas yang menjadikan nilai total sebesar mungkin. Proporsi struktur modal ini berkaitan dengan kebijakan struktur modal yang dilakukan oleh manajer keuangan perusahaan. Baum, et all. (2013) menuliskan bahwa setelah munculnya proposisi I dan II dari Modigliani-Miller, banyak studi empiris yang dilakukan untuk mengembangkan model teori pemahaman dasar mengenai faktor-faktor yang mempengaruhi kebijakan struktur modal, antara lain teori trade-off, teori pecking order, inertia dan teori market timing.

Myers dan Majluf (1984) dengan teori pecking order-nya mengungkapkan bahwa dalam kebijakan struktur modal, perusahaan terlebih dahulu menggunakan dana internal perusahaan untuk membiayai kegiatan investasinya, yaitu dengan menggunakan laba ditahan yang dimiliki perusahaan. Apabila dana internal sudah tidak mencukupi, setelah itu perusahaan akan menggunakan dana dari eksternal perusahaan, dimulai dari bentuk hutang hingga akhirnya dalam bentuk saham. Myers (2001) menjelaskan teori tradeoff sebagaimana perusahaan akan berhutang sampai pada tingkat hutang terentu, dimana penghematan pajak (tax shield) dari tambahan hutang sama dengan biaya kesulitan keuangan. Teori inertia dikemukakan dalam Welch (2004) bahwa meskipun cukup aktif melakukan kegiatan net issuing, perusahaan gagal untuk melakukan penyeimbangan kembali struktur modal mereka sebagai respons dari adanya guncangan nilai pasar atas ekuitas mereka.

Baker dan Wurgler (2002) mengemukakan bahwa pada keuangan perusahaan, equity

market timing mengacu kepada tindakan perusahaan untuk menerbitkan saham pada harga yang

tinggi dan membelinya kembali pada harga yang rendah. Dalam teori ini, struktur modal merupakan hasil kumulatif dari usaha market timing historis, dimana keputusan pendanaan yang dilakukan dengan menggunakan faktor market timing akan terakumulasi dari waktu ke waktu hingga akhirnya menghasilkan struktur modal. Dari beberapa teori struktur modal yang telah

dijabarkan pada paragraf-paragraf diatas, adapun model teori yang menjadi pokok pembahasan dalam penulisan ini adalah teori market timing.

Weston dan Brigham (2001) mengemukakan bahwa semua perusahaan sering kali membutuhkan tambahan modal, dimana dana sendiri tidak mencukupi sehingga pasar modal menjadi suatu sumber utama yang harus diperhatikan. Pada saat perusahaan membutuhkan tambahan modal, perusahaan dapat menerbitkan sekuritas seperti saham, obligasi, dan sekuritas yang lainnya. Penerbitan sekuritas tersebut dilakukan dipasar perdana (primary market). Penawaran umum perdana atau Initial Public Offering (IPO) atau yang lebih dikenal dengan istilah go public adalah kegiatan penjualan saham perdana oleh suatu perusahaan kepada masyarakat di pasar modal. Sebagai salah satu komponen dalam struktur modal, ekuitas memegang porsi penting sehingga aktivitas pengaturannya perlu diperhatikan. Di sisi lain Baker dan Wurgler (2002) mengemukakan bahwa equity market timing atau market timing mengacu sebagai tindakan perusahaan untuk menerbitkan ekuitas disaat nilai pasarnya tinggi, dan membeli ekuitas pada saat nilai pasarnya rendah.

Adapun beberapa penelitian terdahulu yang meneliti mengenai hubungan antara faktor

market timing dengan struktur modal perusahaan, antara lain Setyawan dan Frensidy (2012),

Givari (2007), Alti (2003), Huang dan Ritter (2005) dan Hovakimian (2005).

Penelitian yang dilakukan oleh Setyawan dan Frensidy (2012) bertujuan untuk menelaah pengaruh faktor market timing terhadap struktur modal perusahaan di pasar modal Indonesia. Penelitian ini dilakukan dengan mengambil data dari Indonesia Stock Exchange dengan rentang waktu dari 2008-2009 dan menunjukkan hasil bahwa faktor market timing berpengaruh pada sampel penelitian mereka di IDX, hal tersebut ditunjukkan dengan hal bahwa rasio market-to-book berkorelasi negatif dengan market leverage.

Givari (2007) melakukan penganalisaan hubungan antara faktor market timing dengan struktur modal pada 30 perusahaan di Indonesia yang terdaftar di Bursa Efek Indonesia. Data penelitian ini dilakukan dengan menggunakan batasan waktu selama lima tahun tetapi tidak secara spesifik. Adapun hasil penelitian ini mengungkap bahwa terdapat hubungan negatif antara

market timing dengan perubahan leverage yang dominan berasal dari penerbitan saham baru.

Beberapa penelitian tentang market timing yang berasal dari luar Indonesia yaitu; Alti (2003) yang melakukan pengukuran persistensi dari efek yang ditimbulkan oleh market timing kepada struktur modal. Penelitian ini berusaha menggambarkan perilaku market timing dengan

cara menghubungkan jumlah ekuitas yang diterbitkan oleh perusahaan pada saat IPO dengan keadaan pasar pada saat IPO, apakah pada hot atau cold market, dilihat dari tinggi atau rendahnya volume IPO berdasarkan jumlah penerbit.

Hovakimian (2005) berusaha untuk menjelaskan apakah struktur modal yang diobservasi ditentukan oleh faktor Equity Market Timing. Dalam penelitiannya ini, Hovakimian menemukan bahwa meskipun transaksi equitas yang terjadi menentukan kondisi pasar ekuitas, akan tetapi mereka tidak memberikan efek jangka panjang yang signifikan kepada struktur modal. Efek negatif yang ditimbulkan oleh rasio market to book terhadap leverage merupakan sebuah fenomena yang terjadi secara cross sectional bukan time series serta hal ini lebih merefleksikan perbedaan growth opportunities secara cross sectional ketimbang market timing. Huang dan Ritter (2005) melakukan pengujian teori market timing terhadap struktur modal. Pada penelitian ini mereka meninjau pola time series dari keputusan pendanaan eksternal dan juga mencoba untuk menghubungkan hal penerbitan ekuitas terhadap biaya modal ekuitas, dengan mengggunakan pengukuran langsung dari dari equity risk premium.

Dalam jurnal yang dijadikan penulis sebagai acuan yaitu Baker dan Wurgler (2002), berpendapat bahwa dalam praktiknya, market timing mempunyai peran penting untuk kebijakan keuangan perusahaan, dan hal tersebut dibuktikan dengan adanya empat bukti dari bidang studi yang berbeda. Pertama, analisis dari keputusan keuangan perusahaan menunjukkan bahwa ketika nilai pasar sedang tinggi perusahaan cenderung menerbitkan saham dibandingkan hutang, berhubungan dengan nilai buku dan nilai pasar masa lalunya, serta membeli kembali saham ketika nilai pasar sedang rendah. Kedua, perusahaan akan menerbitkan saham jika biaya dari ekuitas rendah dan membeli kembali saham pada saat biayanya relatif rendah. Ketiga, analisis dari perkiraan pendapatan menilai bahwa perusahaan cenderung akan menerbitkan saham ketika investor dirasa sangat antusias dengan prospek pendapatan perusahaan. Keempat, para manajer mengakui bersependapat dengan adanya market timing. Dalam Baker dan Wurgler (2002) ditunjukkan hasil survey Graham dan Harvey yang menemukan bahwa 2/3 CFO setuju bahwa keadaan saham perusahaan yang undervalued atau overvalued merupakan komponen penting dalam penentuan penerbitan saham, serta jika harga saham sedang meningkat, maka saham tersebut akan dapat dijual dengan harga yang tinggi.

Berdasarkan beberapa bukti yang telah dijabarkan tersebut, maka dapat dikatakan bahwa

Baker dan Wurgler (2002) meneliti bagaimana equity market timing mempengaruhi struktur modal, diukur melalui pengaruh rasio market to book terhadap perubahan leverage perusahaan dimana perubahan leverage tersebut dapat berasal dari penerbitan saham, hutang atau pun laba ditahan perusahaan. Market timing dikatakan mempengaruhi struktur modal apabila perubahan

leverage didominasi dari penerbitan saham. Fokus utama dalam menganalisis pengaruh rasio

market to book terhadap tingkat perubahan leverage dan komponen perubahannya adalah pada

rasio market-to-book tetapi untuk memperluas variabel kontrol, maka digunakan juga tiga variabel lain yang berhubungan dengan leverage menurut Rajan dan Zingales (1995) yaitu asset tangibility, profitabilitas dan size perusahaan.

Baker dan Wurgler (2002) juga meneliti apakah faktor market timing memberikan efek jangka pendek atau panjang, diukur melalui valuasi pasar historis. Mereka menyimpulkan bahwa struktur modal merupakan hasil kumulatif dari usaha market timing historis. Baker dan Wurgler (2002) mengemukakan bahwa market timing mempunyai efek yang besar dan kuat terhadap struktur modal. Hal ini diukur dengan melakukan regresi antara leverage sebagai variabel dependen dan rasio external finance weighted average market to book (EFWAMB) sebagai variabel independen. EFWAMB merupakan rata-rata tertimbang dari rasio market to book historis perusahaan. Hasil dari regresi ini menunjukkan bahwa leverage berkorelasi negatif dengan pengukuran valuasi pasar historis ini.

Berdasarkan penjabaran latar belakang tersebut, penulis tertarik untuk melakukan pengujian teori market timing dari penelitian yang dilakukan oleh Baker dan Wurgler (2002) dengan cara menerapkan metode penelitiannya ke perusahaan yang melakukan penawaran saham perdana (IPO), yang tercatat di BEI pada periode 2002-2012. Adapun pokok permasalahan dari penelitian ini adalah:

1. Apakah terdapat pengaruh antara rasio market to book terhadap perubahan tingkat leverage?

2. Apakah terdapat pengaruh antara rasio market to book terhadap komponen perubahan tingkat leverage perusahaan yaitu penerbitan saham, penerbitan hutang dan laba ditahan? 3. Apakah pengaruh market timing memiliki persistensi terhadap struktur modal

perusahaan?

Berdasarkan pokok permasalahan, adapun tujuan dari penelitian ini adalah untuk:

2. Menganalisis pengaruh rasio market to book terhadap komponen perubahan tingkat

leverage perusahaan yaitu penerbitan saham, penerbitan hutang dan laba ditahan.

3. Menganalisis persistensi yang ditimbulkan oleh faktor market timing terhadap struktur modal perusahaan.

Tinjauan Teoritis

Teori-teori dipakai untuk mendukung penulisan penelitian ini antara lain adalah:

Stuktur Modal

Dalam pendahuluan jurnalnya Myers (2001) menyebutkan bahwa pembahasan mengenai struktur modal berusaha untuk menjelaskan porsi gabungan antara sekuritas dengan sumber-sumber pendanaan yang digunakan oleh perusahaan untuk mendanai invetstasi. Pada kebanyakan penelitian tentang struktur modal memfokuskan pada proporsi hutang dan ekuitas yang berada di sebelah kanan neraca perusahaan.

Teori Pecking Order

Teori pecking order dikemukakan oleh Myers dan Majluf (1984) dimana perusahaan lebih memilih untuk meminjam ketimbang menerbitkan ekuitas. Perusahaan terlebih dahulu menggunakan dana internal perusahaan untuk membiayai kegiatan investasinya, yaitu dengan menggunakan laba ditahan yang dimiliki perusahaan. Apabila dana internal sudah tidak mencukupi, setelah itu perusahaan akan menggunakan dana dari eksternal perusahaan, dimulai dari bentuk hutang hingga akhirnya dalam bentuk saham. Dalam teori ini juga dijelaskan mengapa pada umumnya perusahaan yang memiliki laba besar akan memiliki jumlah hutang yang sedikit, hal ini dikarenakan perusahaan memerlukan dana eksternal yang sedikit, bukan karena rendahnya target rasio hutangnya.

Teori Trade-off

Dalam jurnalnya Baker dan Wurgler (2002) menuliskan bahwa teori trade-off menentukan sebuah struktur modal yang optimal dengan memasukkan beberapa kekurangan, termasuk didalamnya seperti pajak, biaya kesulitan keuangan, dan biaya keagenan, tetapi dengan mempertahankan asumsi bahwa pasar berada dalam keadaan yang efisien serta informasi yang simetris. Myers (2001) mengungkapkan bahwa perusahaan akan berhutang sampai pada tingkat

hutang terentu, dimana penghematan pajak (tax shield) dari tambahan hutang sama dengan biaya kesulitan keuangan. Biaya kesulitan keuangan adalah biaya kebangkrutan dan biaya keagenan yang meningkat dari turunnya kredibilitas perusahaan.

Equity Market Timing

Baker dan Wurgler (2002) mengemukakan market timing adalah tindakan dimana perusahaan-perusahaan akan menerbitkan ekuitas pada saat nilai pasar sedang tinggi dan akan membeli kembali ekuitas pada saat market value rendah. Menurut mereka struktur modal adalah hasil kumulatif dari usaha melakukan equity market timing di masa lalu dan hasil penelitian menunjukkan bahwa perusahaan dengan tingkat hutang rendah adalah perusahaan yang menerbitkan ekuitas pada saat nilai pasar sedang tinggi dan perusahaan dengan tingkat hutang tinggi adalah perusahaan yang menerbitkan ekuitas pada saat nilai pasar sedang rendah. Dalam jurnalnya

Metode Penelitian

1. Teknik Pengumpulan Data

Dalam penelitian ini, penulis menggunakan teknik pengumpulan data dengan cara studi literatur, dimana data yang digunakan merupakan data sekunder yang relevan dengan penelitian yang sedang dilakukan. Adapun data sekunder tersebut penulis peroleh dari Datastream, data

Eikon, situs www.yahoofinance.com, situs resmi PT. Bursa Efek Indonesia yaitu www.idx.co.id

dan ICMD (Indonesian Capital Market Directory). Sampel yang digunakan adalah perusahaan yang melakukan IPO pada tahun 2002 hingga 2007, dimana pengujian data dari masing-masing perusahaan dilakukan dalam rentang dari tahun IPO hingga tahun IPO+5. Penelitian ini dilakukan dengan menggunakan metode OLS dan dalam pengolahan data, penulis menggunakan Stata 12.

2. Populasi dan Sampel

Sampel penelitian ini adalah perusahaan nonkeuangan yang melakukan IPO pada tahun 2002 hingga 2007, yang mempunyai laporan keuangan satu tahun sebelum IPO (pre-IPO) hingga 5 tahun setelah melakukan IPO (IPO+5). Sampel pada penelitian diambil menggunakan metode

purposive sampling, yaitu pemilihan sampel berdasarkan kriteria tertentu. Kriteria yang menjadi

1. Perusahaan non-keuangan yang melakukan IPO pada tahun 2002-2007. 2. Perusahaan tidak mengalami status delisting selama rentang waktu penelitian.

3. Perusahaan memiliki data laporan keuangan lengkap yaitu dari tahun pre-IPO sampai IPO+5.

Jumlah perusahaan yang melakukan IPO pada tahun 2002 sampai dengan 2007 adalah sebanyak 69 perusahaan termasuk institusi keuangan. Dengan menggunakan teknik purposive serta memenuhi syarat uji outliers dan normalitas, maka sampel perusahaan yang digunakan dalam penelitian ini adalah 27 perusahaan.

3. Model Penelitian

Model 1: Pengaruh Rasio Market to Book Terhadap Tingkat Perubahan

Leverage.

Baker dan Wurgler (2002) menganalisis pengaruh market to book terhadap

leverage dengan cara mengukur perubahan tahunan yang terjadi pada leverage

perusahaan menggunakan faktor-faktor penentu perubahan tersebut. Asset tangibility merupakan aset tetap perusahaan seperti gedung dan tanah dapat dijadikan jaminan dimana sesuai dengan teori trade-off, semakin besar proporsi aset tetap dalam neraca, semakin besar kemauan pemberi pinjaman untuk memberikan pinjaman, maka seiring dengan itu porsi leverage juga akan meningkat. Faktor profitabilitas perusahaan dimana sesuai dengan teori pecking order, perusahaan besar cenderung menggunakan lebih banyak dana internal, sehingga profitabilitas perusahaan berpengaruh negatif terhadap

leverage perusahaan. Faktor selanjutnya adalah size dimana sesuai dengan teori trade-off,

ukuran perusahaan berpengaruh terhadap perubahan struktur modal karena perusahaan besar akan lebih terdiversifikasi sehingga dapat menurunkan biaya kebangkrutan, oleh karena itu perusahaan akan meningkatkan leverage-nya. Adapun untuk menguji pengaruh rasio market-to-book terhadap perubahan leverage dalam penelitian ini menggunakan model penelitian sesuai dengan jurnal acuan yaitu Baker dan Wurgler (2002), sebagaimana yang tertuliskan pada persamaan (1).

(D/A)t - (D/A)t-1 = a + b (M/B)t-1 + c (PPE/A)t-1 + d(EBITDA/A)t-1

Model 2: Pengaruh Rasio Market to Book Terhadap Komponen Perubahan

Leverage.

Untuk menguji pengaruh rasio market-to-book terhadap komponen perubahan

leverage yaitu aktivitas penerbitan saham, penerbitan hutang dan laba ditahan, dalam

penelitian ini menggunakan model sesuai dengan jurnal acuan yaitu Baker dan Wurgler (2002), sebagaimana tertuliskan pada persamaan (2).

(D/A)t - (D/A)t-1 = - [ (E/A)t – (E/A)t-1)

= - (e/A)t – (ΔRE/A)t – [Et-1 (1/At – 1/At-1)] (2) Dimana:

(D/A)t – (D/A)t-1 = book leverage tahun t dan (D/A)t-1 adalah book leverage tahun t-1

a = intercept

b - f = koefisien regresi, merupakan besarnya perubahan variabel terikat akibat perubahan tiap-tiap unit variabel bebas.

(M/B)t-1 = rasio market-to-book perusahaan pada tahun t-1.

(PPE/A)t-1 = asset tangibility perusahaan pada tahun t-1. Dihitung atas sum dari plant, property, dan equipment dibagi dengan total asset.

(EBITDA/A)t-1 = profitabilitas perusahaan pada tahun t-1. Dihitung melalui EBITDA dibagi dengan total aset.

log (S)t-1 = size perusahaan pada tahun t-1. Dihitung melalui log dari penjualan bersih perusahaan.

(D/A)t-1 = lag book leverage perusahaan i pada tahun t-1. Dihitung melalui debt to asset.

ut = error

-(e/A)t = net equity issue perusahaan i pada tahun t -(ΔRE/A)t = retained earning baru perusahaan i pada tahun t

-[Et-1 (1/At – 1/At-1)] = growth in asset atau penerbitan hutang bersih

Untuk menunjukkan pengaruh market to book terhadap tingkat perubahan

parsial komponen-komponen perubahan leverage dengan faktor-faktor yang menyebabkan perubahan tersebut.

Model 2.1. Pengaruh Rasio Market to Book Terhadap Perubahan Leverage yang

Disebabkan oleh Penerbitan Saham.

Model 2.1 digunakan untuk mengukur hubungan antara penerbitan saham bersih dengan faktor rasio market to book, asset tangibility historis, profitabilitas historis, size historis perusahaan dan lag book leverage.

(e/A)t = a + b (M/B)t-1 + c (PPE/A)t-1 + d(EBITDA/A)t-1 + e log (S) t-1 + f(D/A)t-1 + ut

Model 2.2. Pengaruh Rasio Market to Book Terhadap Perubahan Leverage yang

Disebabkan oleh Penerbitan Hutang.

Model 2.2. digunakan untuk hubungan antara penerbitan hutang bersih dengan faktor rasio market to book, asset tangibility historis, profitabilitas historis, size historis perusahaan dan lag book leverage.

[Et-1 (1/At – 1/At-1)] = a + b (M/B)t-1 + c (PPE/A)t-1 + d(EBITDA/A)t-1 + e log (S) t-1 + f(D/A)t-1 + ut

Model 2.3. Pengaruh Rasio Market to Book Terhadap Perubahan Leverage yang

Disebabkan oleh Laba Ditahan.

Model 2.3. digunakan untuk mengukur hubungan antara laba ditahan dengan faktor rasio market to book, asset tangibility historis, profitabilitas historis, size historis perusahaan, dan lag book leverage.

(ΔRE/A)t = a + b (M/B)t-1 + c (PPE/A)t-1 + d(EBITDA/A)t-1 + e log (S) t-1 + f(D/A)t-1 + ut

Model 3: Persistensi Dampak Market-to-Book.

Dalam penelitian ini untuk menguji persistensi dari pengaruh rasio market-to-book terhadap leverage perusahaan digunakan model penelitian sesuai dengan jurnal acuan yaitu Baker dan Wurgler (2002) sebagaimana yang tertuliskan pada persamaan (3).

(D/A)t+1 = a1 + b1 (M/B)efwa,t + c1 (M/B)t + d1(PPE/A)t + e1(EBITDA/A)t + f1 log (S)t +u1,t+1

(D/A)t+τ = a2 + b2 (M/B)efwa,t + c2 (M/B)t + d2(PPE/A)t + e2(EBITDA/A)t + f2 log (S)t +u2,t+τ

(D/A)t+τ = a3 + b3 (M/B)efwa,t + c3 (M/B)t+τ-1 + d3(PPE/A)t+τ-1 + e3(EBITDA/A)t+τ-1

+ f3 log (S)t+τ-1+u2,t+τ (3)

Adapun berdasarkan Baker dan Wurgler (2002), rasio market-to-book “external

finance weighted-average”atau rata-rata tertimbang rasio market-to-book dihitung dengan

rumus: (M/B)efwa,t-1 = !!!"!!!"!"!!" !!! . ! ! ! !!! !!! Hasil Penelitian

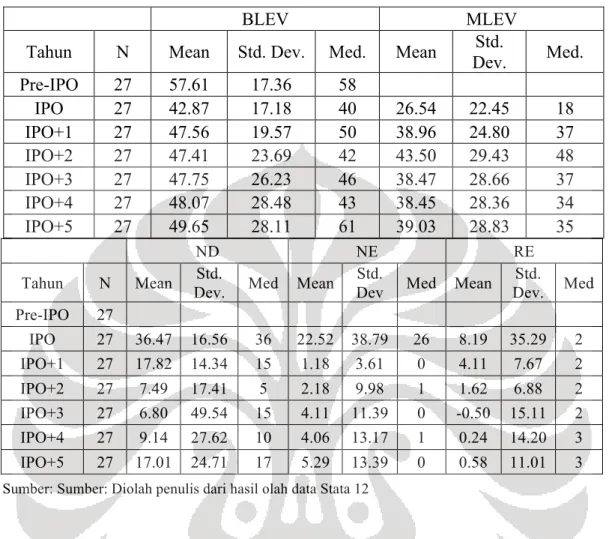

Tabel 1 menunjukkan nilai rata-rata dari book leverage, market leverage, jumlah penerbitan saham, jumlah penerbitan hutang serta laba ditahan. Pada kolom BLEV menunjukkan bahwa nilai rata-rata book leverage mengalami penurunan dari 57.61 persen pada tahun pre-IPO menjadi 42.87 persen pada tahun IPO. Satu tahun setelah tahun IPO, BLEV kembali mengalami peningkatan seiring dengan menguatnya nilai MLEV.

Pada kolom penerbitan hutang (ND) menunjukkan adanya jumlah penerbitan hutang yang relatif besar bahkan jika dibandingkan dengan jumlah penerbitan sahamnya pada tahun IPO dan kemudian pada tahun-tahun setelah IPO nilai rata-rata penerbitan hutang mengalami penurunan tajam. Pada kolom penerbitan saham (NE) menunjukkan nilai rata-rata penerbitan saham yang relatif besar pada tahun IPO yaitu sebesar 22.52 dibandingkan dengan tahun-tahun setelahnya. Pada satu tahun sesudah IPO (IPO+1), nilai rata-rata penerbitan saham mengalami penurunan tajam menjadi 1.18 yang kemudian sedikit demi sedikit mengalami peningkatan. Hal ini dapat menggambarkan bahwa penerbitan saham perdana (IPO) merupakan peristiwa yang menjadi pertimbangan perusahaan dalam menerbitkan saham.

Kolom RE adalah kolom untuk nilai rata-rata laba ditahan perusahaan. Hasilnya menunjukkan bahwa pada tahun IPO laba ditahan perusahaan adalah sebesar 8.19 dan kemudian menurun hingga tidak menahan laba sama sekali yaitu pada IPO+3, ditunjukkan dengan nilai mean RE yang negatif yaitu sebesar -0.50.

Tabel 1. Perkembangan Mean, Standar Deviasi Leverage dan Median Leverage dan Aktivitas Pendanaan Tahun Pre-IPO s.d. IPO+5

(dalam persentase)

BLEV MLEV

Tahun N Mean Std. Dev. Med. Mean Std.

Dev. Med. Pre-IPO 27 57.61 17.36 58 IPO 27 42.87 17.18 40 26.54 22.45 18 IPO+1 27 47.56 19.57 50 38.96 24.80 37 IPO+2 27 47.41 23.69 42 43.50 29.43 48 IPO+3 27 47.75 26.23 46 38.47 28.66 37 IPO+4 27 48.07 28.48 43 38.45 28.36 34 IPO+5 27 49.65 28.11 61 39.03 28.83 35

Sumber: Sumber: Diolah penulis dari hasil olah data Stata 12

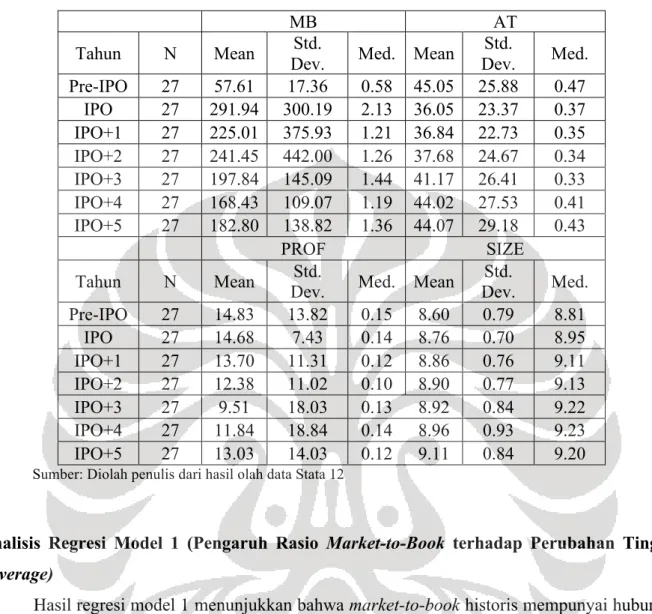

Pada tabel 2 kolom market-to-book (MB) ditunjukkan bahwa nilai rata-rata

market-to-book mengalami peningkatan yang siginifikan dari sebesar 57.61 pada tahun pre-IPO menjadi

291.94 pada tahun IPO dan mengalami fluktuasi setelahnya. Apabila dibandingkan antara nilai rata-rata market-to-book dengan nilai rata-rata penerbitan saham, terlihat bahwa pada tahun IPO adalah ketika nilai rata-rata market-to-book dan nilai penerbitan saham merupakan nilai paling tinggi di sepanjang waktu penelitian, akan tetapi setelah tahun-tahun berikutnya, nilai keduanya berfluktuasi di sepanjang waktu penelitian sehingga harus melihat dari hasil uji regresi data panel.

ND NE RE

Tahun N Mean Dev. Std. Med Mean Std. Dev Med Mean Dev. Std. Med Pre-IPO 27 IPO 27 36.47 16.56 36 22.52 38.79 26 8.19 35.29 2 IPO+1 27 17.82 14.34 15 1.18 3.61 0 4.11 7.67 2 IPO+2 27 7.49 17.41 5 2.18 9.98 1 1.62 6.88 2 IPO+3 27 6.80 49.54 15 4.11 11.39 0 -0.50 15.11 2 IPO+4 27 9.14 27.62 10 4.06 13.17 1 0.24 14.20 3 IPO+5 27 17.01 24.71 17 5.29 13.39 0 0.58 11.01 3

Tabel 2. Perkembangan Mean, Standar Deviasi dan Median Faktor Perubahan

Leverage Tahun Pre-IPO s.d. IPO+5

(dalam persentase, kecuali size)

MB AT

Tahun N Mean Std.

Dev. Med. Mean

Std. Dev. Med. Pre-IPO 27 57.61 17.36 0.58 45.05 25.88 0.47 IPO 27 291.94 300.19 2.13 36.05 23.37 0.37 IPO+1 27 225.01 375.93 1.21 36.84 22.73 0.35 IPO+2 27 241.45 442.00 1.26 37.68 24.67 0.34 IPO+3 27 197.84 145.09 1.44 41.17 26.41 0.33 IPO+4 27 168.43 109.07 1.19 44.02 27.53 0.41 IPO+5 27 182.80 138.82 1.36 44.07 29.18 0.43 PROF SIZE Tahun N Mean Std.

Dev. Med. Mean

Std. Dev. Med. Pre-IPO 27 14.83 13.82 0.15 8.60 0.79 8.81 IPO 27 14.68 7.43 0.14 8.76 0.70 8.95 IPO+1 27 13.70 11.31 0.12 8.86 0.76 9.11 IPO+2 27 12.38 11.02 0.10 8.90 0.77 9.13 IPO+3 27 9.51 18.03 0.13 8.92 0.84 9.22 IPO+4 27 11.84 18.84 0.14 8.96 0.93 9.23 IPO+5 27 13.03 14.03 0.12 9.11 0.84 9.20

Sumber: Diolah penulis dari hasil olah data Stata 12

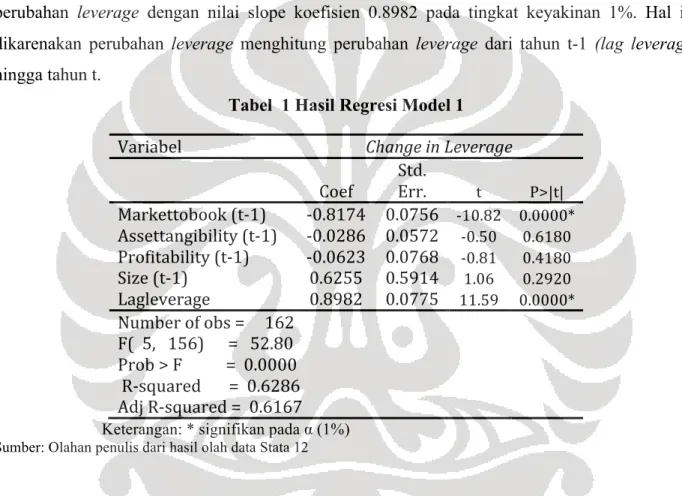

Analisis Regresi Model 1 (Pengaruh Rasio Market-to-Book terhadap Perubahan Tingkat

Leverage)

Hasil regresi model 1 menunjukkan bahwa market-to-book historis mempunyai hubungan negatif yang signifikan terhadap perubahan leverage pada tingkat keyakinan 1% dan nilai slope koefisien sebesar 0.8174. Hubungan negatif antara rasio market-to-book dengan leverage dalam penelitian ini konsisten dengan teori market timing yang menyatakan bahwa perusahaan akan cenderung untuk meningkatkan penggunaan ekuitas ketika valuasi pasar sedang tinggi. Hal ini juga dapat dijelaskan dengan besar nilai mean market-to-book pada saat tahun IPO yang tinggi yaitu sebesar 291.94 dan pada saat itu juga kondisi book leverage mengalami penurunan dari 57.61 pada saat pre-IPO menjadi 42.87 pada saat tahun IPO. Namun hal ini belum bisa menyimpulkan apakah market timing memang berpengaruh terhadap perubahan leverage, dikarenakan penyebab penurunan tingkat leverage belum diketahui apakah berasal dari

penerbitan saham, penurunan penggunaan hutang atau peningkatan laba ditahan. Oleh karena itu perlu dilakukan uji regresi rasio market-to-book terhadap masing-masing jenis pendanaan.

Asset tangibility historis mempunyai hubungan negatif yang tidak signifikan terhadap

perubahan leverage dengan nilai slope koefisien sebesar 0.0286. Proftabilitas historis berhubungan negatif terhadap leverage dengan nilai slope koefisien 0.0623, akan tetapi hasil penelitian menunjukkan bahwa hubungan ini tidak signifikan. Size historis perusahaan menunjukkan hasil hubungan positif yang tidak signifikan terhadap leverage dengan nilai slope koefisien sebesar 0.6255. Hasil lagleverage menunjukkan hasil hubungan positif dengan tingkat perubahan leverage dengan nilai slope koefisien 0.8982 pada tingkat keyakinan 1%. Hal ini dikarenakan perubahan leverage menghitung perubahan leverage dari tahun t-1 (lag leverage) hingga tahun t.

Tabel 1 Hasil Regresi Model 1

Variabel Change in Leverage

Coef Std. Err. t P>|t| Markettobook (t-‐1) -‐0.8174 0.0756 -‐10.82 0.0000* Assettangibility (t-‐1) -‐0.0286 0.0572 -‐0.50 0.6180 Profitability (t-‐1) -‐0.0623 0.0768 -‐0.81 0.4180 Size (t-‐1) 0.6255 0.5914 1.06 0.2920 Lagleverage 0.8982 0.0775 11.59 0.0000* Number of obs = 162

F( 5, 156) = 52.80 Prob > F = 0.0000 R-‐squared = 0.6286 Adj R-‐squared = 0.6167 Keterangan: * signifikan pada α (1%)

Sumber: Olahan penulis dari hasil olah data Stata 12

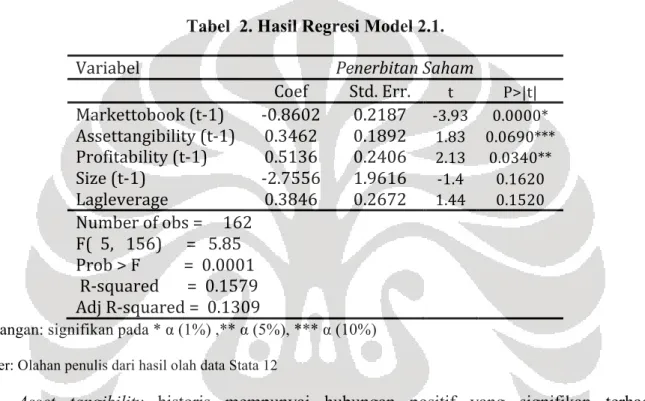

Analisis Regresi Model 2.1 (Pengaruh Rasio Market-to-Book terhadap Perubahan Leverage

yang Disebabkan oleh Penerbitan Saham)

Hasil regresi model penerbitan saham pada tabel 2 menunjukkan bahwa market-to-book historis mempunyai hubungan negatif yang signifikan terhadap penerbitan saham pada tingkat keyakinan 1% dan nilai slope koefisien sebesar 0.8602. Hubungan negatif yang signifikan antara rasio market-to-book dengan jumlah penerbitan saham dalam penelitian ini tidak konsisten dengan teori market timing yang menyatakan bahwa perusahaan akan cenderung untuk

meningkatkan penggunaan ekuitas ketika valuasi pasar sedang tinggi. Namun, apabila melihat dari hasil nilai mean pada statistik deskriptif, ketika nilai mean market-to-book sedang tinggi yaitu 291.95 pada tahun IPO, nilai mean dari penerbitan saham juga menunjukkan angka yang tinggi yaitu sebesar 22.52%. Hasil penelitian ini dapat menunjukkan bahwa IPO merupakan momen penting bagi perusahaan untuk menerbitkan sahamnya, akan tetapi efek market timing tersebut hanya berlangsung sesaat. Hal ini dapat terlihat dari terjadinya penurunan tajam nilai mean penerbitan saham pada tahun-tahun setelah IPO.

Tabel 2. Hasil Regresi Model 2.1.

Variabel Penerbitan Saham

Coef Std. Err. t P>|t| Markettobook (t-‐1) -‐0.8602 0.2187 -‐3.93 0.0000* Assettangibility (t-‐1) 0.3462 0.1892 1.83 0.0690*** Profitability (t-‐1) 0.5136 0.2406 2.13 0.0340** Size (t-‐1) -‐2.7556 1.9616 -‐1.4 0.1620 Lagleverage 0.3846 0.2672 1.44 0.1520 Number of obs = 162

F( 5, 156) = 5.85 Prob > F = 0.0001 R-‐squared = 0.1579 Adj R-‐squared = 0.1309 Keterangan: signifikan pada * α (1%) ,** α (5%), *** α (10%)

Sumber: Olahan penulis dari hasil olah data Stata 12

Asset tangibility historis mempunyai hubungan positif yang signifikan terhadap

perubahan jumlah penerbitan saham pada tingkat keyakinan 10% dengan nilai slope koefisien sebesar 0.3462. Profitabilitas historis berhubungan positif dan signifikan terhadap jumlah penerbitan saham pada tingkat keyakinan 5% dengan nilai slope koefisien 0.5136. Size historis perusahaan menunjukkan hasil hubungan negatif terhadap jumlah penerbitan sahamdengan nilai slope koefisien sebesar 2.7556, akan tetapi hasil penelitian menunjukkan angka yang tidak signifikan yaitu 0.1620. Hasil lagleverage menunjukkan hasil hubungan positif dengan jumlah penerbitan sahamdengan nilai slope koefisien 0.3846, akan tetapi hasil penelitian menunjukkan angka yang tidak signifikan yaitu sebesar 0.1520.

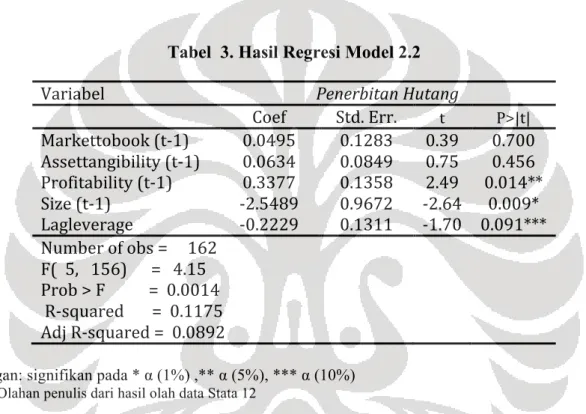

Analisis Regresi Model 2.2 (Pengaruh Rasio Market-to-Book terhadap Perubahan Leverage

yang Disebabkan oleh Penerbitan Hutang)

Hasil regresi model penerbitan hutang pada tabel 3 menunjukkan bahwa market-to-book historis mempunyai hubungan positif terhadap penerbitan hutang dengan nilai slope koefisien sebesar 0.0495, akan tetapi signifikansi menunjukkan angka yang tidak signifikan yaitu sebesar 0.700. Asset tangibility historis mempunyai hubungan positif terhadap perubahan jumlah penerbitan hutang dengan nilai slope koefisien sebesar 0.0634, akan tetapi hasil penelitian menunjukkan hasil yang tidak signifikan yaitu sebesar 0.456.

Tabel 3. Hasil Regresi Model 2.2

Variabel Penerbitan Hutang

Coef Std. Err. t P>|t| Markettobook (t-‐1) 0.0495 0.1283 0.39 0.700 Assettangibility (t-‐1) 0.0634 0.0849 0.75 0.456 Profitability (t-‐1) 0.3377 0.1358 2.49 0.014** Size (t-‐1) -‐2.5489 0.9672 -‐2.64 0.009* Lagleverage -‐0.2229 0.1311 -‐1.70 0.091*** Number of obs = 162

F( 5, 156) = 4.15 Prob > F = 0.0014 R-‐squared = 0.1175 Adj R-‐squared = 0.0892 Keterangan: signifikan pada * α (1%) ,** α (5%), *** α (10%)

Sumber: Olahan penulis dari hasil olah data Stata 12

Profitabilitas historis berhubungan positif dan signifikan terhadap jumlah penerbitan hutang pada tingkat keyakinan 5% dengan nilai slope koefisien 0.3377. Size historis perusahaan menunjukkan hasil hubungan negatif dan signifikan terhadap jumlah penerbitan hutang pada tingkat keyakinan 1% dengan nilai slope koefisien sebesar 2.5489. Hasil lagleverage menunjukkan hasil hubungan negatif dan signifikan dengan jumlah penerbitan hutang pada tingkat keyakinan 10% dengan nilai slope koefisien 0.2229.

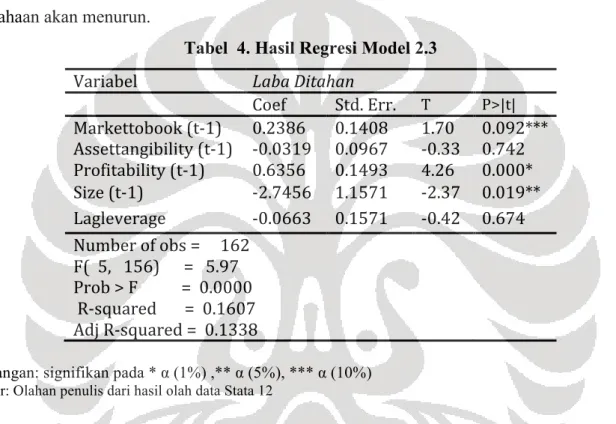

Analisis Regresi Model 2.3 (Pengaruh Rasio Market-to-Book terhadap Perubahan Leverage

yang Disebabkan oleh Laba Ditahan)

Hasil regresi model penerbitan hutang pada tabel 4 menunjukkan bahwa market-to-book historis mempunyai hubungan positif yang signifikan terhadap laba ditahan perusahaan pada tingkat keyakinan 10% dengan nilai slope koefisien sebesar 0.2386. Hubungan positif antara rasio market-to-book dengan laba ditahan dalam penelitian ini tidak konsisten dengan teori

market timing yang menyatakan bahwa perusahaan akan cenderung untuk meningkatkan

penggunaan ekuitas ketika valuasi pasar sedang tinggi sehingga seharusnya laba ditahan perusahaan akan menurun.

Tabel 4. Hasil Regresi Model 2.3 Variabel Laba Ditahan

Coef Std. Err. T P>|t| Markettobook (t-‐1) 0.2386 0.1408 1.70 0.092*** Assettangibility (t-‐1) -‐0.0319 0.0967 -‐0.33 0.742 Profitability (t-‐1) 0.6356 0.1493 4.26 0.000* Size (t-‐1) -‐2.7456 1.1571 -‐2.37 0.019** Lagleverage -‐0.0663 0.1571 -‐0.42 0.674 Number of obs = 162 F( 5, 156) = 5.97 Prob > F = 0.0000 R-‐squared = 0.1607 Adj R-‐squared = 0.1338 Keterangan: signifikan pada * α (1%) ,** α (5%), *** α (10%)

Sumber: Olahan penulis dari hasil olah data Stata 12

Asset tangibility historis mempunyai hubungan negatif terhadap laba ditahan perusahaan

dengan nilai slope koefisien sebesar 0.0319, akan tetapi hasil penelitian menunjukkan hasil yang tidak signifikan yaitu sebesar 0.742. Profitabilitas historis berhubungan positif dan signifikan terhadap laba ditahan perusahaan pada tingkat keyakinan 1% dengan nilai slope koefisien 0.6356. Hasil yang diperoleh ini konsisten dengan teori pecking order dimana perusahaan lebih memilih untuk menggunakan pendanaan internal ketimbang hutang dan saham ketika perusahaan mengalami profit. Size historis perusahaan menunjukkan hasil hubungan negatif yang signifikan terhadap laba ditahan perusahaanpada tingkat keyakinan 5% dengan nilai slope koefisien sebesar -2.7456. Hasil lagleverage menunjukkan hasil hubungan negatif dengan laba ditahan perusahaan

dengan nilai slope koefisien 0.0663, akan tetapi hasil penelitian ini menunjukkan hasil hubungan antara kedua variabel yang tidak signifikan dengan nilai 0.674.

Analisis Regresi Model 3 (Persistensi Dampak Market-to-Book)

Pada kolom b1 tabel 5 menunjukkan adanya penurunan koefisien sebesar 0.19 dengan rentang antara -0.46 dan -0.65. Koefisien b2 dan b3 menunjukkan hasil yang berfluktuasi, dimana b2 dan b3 merupakan koefiesien hubungan antara MBefwa pada waktu t terhadap sktruktur modal masa depan. Koefisien rasio b1/b2 pada waktu t+3 menunjukkan angka yang besar yaitu sebesar 2.61, hal yang sama juga terjadi pada koefisien rasio b3/b1 yaitu 0.27. Hasil penelitian ini menunjukkan bahwa rasio market-to-book memiliki efek persistensi terhadap struktur modal perusahaan sampai jangka waktu t+3, akan tetapi secara keseluruhan baik koefisien rasio b2/b1 maupun b3/b1 menunjukkan hasil yang berfluktuasi. Rentang waktu dilakukannya regresi untuk mengukur persistensi dampak market-to-book dalam penelitian kali ini adalah sampai dengan t+3, dimana rentang waktu ini relatif termasuk dalam jangka waktu yang singkat dibandingkan dengan rentang waktu penelitian yang dilakukan oleh Baker dan Wurgler (2002) yaitu hingga waktu t+10. Hal ini dikarenakan waktu penelitian ini dilakukan hanya terbatas hingga IPO+5.

Tabel 4.10. Persistensi Dampak Market-to-Book

Sumber: Diolah penulis dari hasil olah data Stata 12 Kesimpulan

Berdasarkan hasil analisis data yang diperoleh dalam penelitian, maka kesimpulan dari penelitian ini antara lain:

1. Terdapat hubungan negatif dan signifikan antara rasio market-to-book dengan perubahan leverage. Hasil penelitian ini konsisten dengan teori market timing namun masih belum bisa menggambarkan apakah perubahan leverage yang terjadi berasal dari adanya penerbitan saham, penerbitan hutang atau laba ditahan perusahaan.

M/Befwa,t Coefficient (M/B)t+τ-1 Coefficient Ratios

Thn b1 t(b1) b2 t(b2) b3 t(b3) c3 t(c3) b2/b1 b3/b1

t+1 -0.389 -1.16 -0.649 -1.68 -0.389 -1.12 -0.163 -0.53 1.669 1.0000

t+2 -0.649 -1.68 -0.463 -1.25 -0.168 -0.99 -0.357 -2.23 0.713 0.259

2. A) Terdapat hubungan negatif dan signifikan antara rasio market-to-book dengan penerbitan saham. Hasil penelitian ini tidak konsisten dengan teori market timing. B) Terdapat hubungan positif antara rasio market-to-book dengan penerbitan hutang akan tetapi hasil penelitian menunjukkan angka yang tidak signifikan.

C) Terdapat hubungan positif dan signifikan antara rasio market-to-book dengan laba ditahan perusahaan.

3. MBefwa mempunyai efek persistensi terhadap leverage perusahaan hingga waktu penelitian t+3 serta MBefwa menunjukkan nilai yang berfluktuasi.

Saran

Berdasarkan hasil analisis yang diperoleh, berikut ini adalah saran yang dapat penulis ajukan untuk penelitian selanjutnya:

1. Dalam melakukan penelitian market timing selain rasio market-to-book dapat digunakan proksi lain seperti hot-cold market (Alti, 2006) serta untuk mengukur penyebab perubahan tingkat leverage karena penerbitan hutang dapat dilakukan dengan adanya pemisahan bentuk hutang dalam bentuk hutang jangka panjang dan pendek (Bevan dan Danbolt, 2002).

2. Untuk lebih mempertajam penelitian mengenai market timing dapat dilakukan penambahan alternatif variabel kontrol seperti EBIT, dividen saham biasa, depresiasi serta biaya riset dan pengembangan (Baker dan Wurgler, 2002).

3. Penambahan jumlah sampel dan rentang waktu sehingga dapat memberikan hasil yang lebih baik untuk penelitian jangka panjang.

Daftar Referensi

Alti, Aydogan. (2006). “How Persistent Is the Impact of Market Timing on Capital Structure?”. The Journal of Finance Vol.LXI

Baker, Malcolm, and Jeffrey Wurgler. (2002). “Market Timing and Capital Structure”. Journal

of Finance 57, 1–32.

Baum, Christopher F., Mustafa Caglayan and Abdul Rashid. (2013). “Capital Structure Adjustments: Do Macroeconomic and Business Risk Matter?”. Boston College Department

Bevan, Alan A., and Jo Danbolt. (2002). “Capital Structure and its Determinants in the UK- a Decompositional Analysis”. Applied Financial Economics 12(3): 159-170.

Givari, Ali Anggi. (2007). Skripsi Analisa Hubungan Antara Market Timing dengan Struktur

Modal (Studi Kasus Pada 30 Perusahaan di Indonesia). Universitas Indonesia.

Graham, John R., and Campbell R. Harvey. (2001). “The Theory and Practice of Corporate Finance: Evidence From the Field”. Journal of Financial Economics 60, 187-243.

Hovakimian, A. (2005). “Are Observed Capital Structure Determined by Equity Market Timing?”. Working Paper from Baruch College, pp. 1-45.

Huang, R. and J.R. Ritter. (2005). “Testing the Market Timing of Capital Structure”, Working

Paper from University of Florida, pp. 1-44.

Leary, M. T. and M. R. Roberts. (2005). “Do Firms Rebalance Their Capital Structures?”.

Journal of Finance 60 (6), 2575-2619.

Modigliani, Franco, and Merton H. Miller. (1958). “The Cost of Capital, Corporation Finance, and The Theory of Investment”. American Economic Review 53, 433-443.

Myers, S. C. (1984). “The Capital Structure Puzzle”. Journal of Finance 39, 575-592.

Myers, Stewart C., Nicholas S. Majluf. (1984). “Corporate Financing and Investements Decisions When Firms Have Information that Investors Do not Have”. Journal of Financal

Economic 13, 187-221.

Rajan, Raghuram G., and Luigi Zingales. (1995). “What Do We Know About Capital Structure? Some Evidence from International Data”, Journal of Finance 50, 1421-1460.

Ross, Stephen A., Randolph W. Westerfield, and Jeffrey Jaffe. (2010). Corporate FinanceNinth

Edition. New York : McGraw-Hill.

Setyawan, Ignatius Roni, dan Budi Frensidy. (2012). Empirical Test for Market Timing Theory

of Capital Structure in Indonesia Stock Exhange. 20th Annual Conference on Pasific Basic

Finance, Economis, Accounting and Management. Rutgers University, USA, 8-9 September 2012.

Weston, J. Fred, Eugene F. Brigham. (2001). Dasar-dasar Manajemen Keuangan Edisi

Kesembilan Jilid 1. Jakarta: Penerbit Erlangga.

Zwiebel, Jeffrey. (1996). “Dynamic Capital Structure Under Managerial Entrenchement”.