PENGARUH KONDISI MAKROEKONOMI TERHADAP TINGKAT

PENGGUNAAN UTANG DI INDONESIA TAHUN 2001-2011

Joy Enrico dan Irwan Adi Ekaputra

Program Studi Manajemen Fakultas Ekonomi Universitas Indonesia

Abstrak: Penelitian ini bertujuan untuk meneliti pengaruh kondisi makroekonomi terhadap tingkat penggunaan utang. Variabel yang menjelaskan kondisi makroekonomi terdiri dari GDP

growth, expected inflation, dan Corruption Perception Index (CPI). Penelitian ini menggunakan

sampel yang meliputi 156 perusahaan di Indonesia pada periode 2001-2011. Dengan menggunakan regresi data panel, hasil dari penelitian ini adalah terdapat perbedaan pengaruh masing-masing variabel determinan kondisi makroekonomi terhadap tingkat penggunaan utang di Indonesia. Selain itu ditemukan pula bahwa terdapat perbedaan pengaruh masing-masing variabel determinan kondisi makroekonomi terhadap tingkat penggunaan utang antar industri.

Kata Kunci: Kondisi Makroekonomi; Struktur Modal; Tingkat Penggunaan Utang.

Abstract: This research aims to examine the impact of macroeconomic conditions on leverage. The determinants that represents macroeconomic conditions are GDP growth, expected inflation, and Corruption Perception Index (CPI). This research uses sample from 156 companies in Indonesia within period of 2001-2011. By using panel data regression, the result of this study discovers that there are some differences in the effect of each explanatory variable of macroeconomic conditions on leverage in Indonesia. In addition, the research also finds that there are some differences in the effect of each explanatory varible of macroeconomic conditions on leverage among the industries.

Key Words: Macroeconomic Condittions; Capital Structure; Leverage.

1 Pendahuluan

Pemilihan dari struktur modal merupakan salah satu keputusan penting bagi perusahaan karena hal ini mempengaruhi tingkat maksimisasi keuntungan dan mempengaruhi kemampuan perusahaan untuk beroperasi secara berhasil dalam lingkungan yang kompetitif. Cara pemenuhan struktur modal yang dipilih oleh perusahaan tentu memiliki cost and benefit tersendiri sehingga perusahaan harus cermat dalam memenuhi struktur modalnya. Telah ada banyak literatur yang membahas pemilihan dari struktur modal diantaranya beberapa kontribusi dari Hanousek & Shamshur (2011), Brav (2009), Frank & Goyal (2009), Rajan & Zingales (1995), Titman & Wessels (1988), dan Myers (1984).

Hasil-hasil pada penelitian tersebut menunjukkan bahwa terdapat beberapa faktor baik internal maupun eksternal yang dapat menentukan tingkat utang perusahaan. Hal ini sesuai dengan penelitian yang dilakukan oleh Frank & Goyal (2009) dimana faktor-faktor yang berada pada level perusahaan seperti firm size, tangibility, profitability, dan growth opportunities berpengaruh signifikan terhadap tingkat penggunaan utang perusahaan. Selain itu, terdapat pula

beberapa faktor lain yang berada pada level negara yaitu makroekonomi, institusi, dan budaya yang dapat mempengaruhi tingkat penggunaan utang baik secara langsung maupun tidak langsung ( Chui et al., 2002; De Jong et al., 2008). Namun, Kayo & Kimura (2011) menemukan bahwa karakteristik negara hanya berpengaruh sebesar 3% pada tingkat penggunaan utang. Penelitian-penelitian ini pada umumnya berfokus pada perkenomian negara maju seperti USA. Namun hal ini masih belum jelas apakah tingkat penggunaan utang akan dipengaruhi oleh kondisi makroekonomi pada negara berkembang.

Negara berkembang seperti Indonesia memiliki kondisi ekonomi yang terus mengalami perubahan. Perekonomian Indonesia yang telah mengalami perkembangan pesat dengan pertumbuhan GDP pada level 4-6% selama periode 2001-2012 dan Indonesia telah menjadi negara dengan peringkat GDP terbesar ke-16 di dunia pada tahun 2012 (McKinsey Global Institute, 2012). Namun, hal ini bukan berarti bahwa perekonomian Indonesia tetap akan selalu stabil dimana perekonomian Indonesia tetap rentan pada kondisi perekonomian global. Krisis finansial global pada 2007-2008 telah membuktikan bahwa terjadi perlambatan ekonomi Indonesia terutama pada turunnya kinerja ekspor, neraca pembayaran Indonesia mengalami peningkatan defisit, dan nilai tukar rupiah yang melemah. Berdasarkan data dari Bank Indonesia, inflasi telah mengalami penurunan signifikan dari 12,55% pada tahun 2001 ke level 3,79% pada tahun 2011. Namun, gejolak pada perubahan harga tetap terjadi di tahun 2005 dan 2008 dimana inflasi mencapai level 17,11% sebagai akibat dari kenaikan harga bahan bakar minyak (Laporan Perekonomian Indonesia, 2008). Perubahan regulasi yang sering kali dilakukan pemerintah seperti kebijakan impor bahan pangan juga turut menciptakan ketidakstabilan perekonomian.

Peneliti ingin mencoba mencari pengaruh dari kondisi makroekonomi terhadap tingkat penggunaan utang perusahaan terbuka di Indonesia. Adapun tujuan khusus yang hendak dicapai dalam penelitian ini adalah pertama, mempelajari pengaruh GDP growth terhadap tingkat penggunaan utang pada perusahaan terbuka di Indonesia. Kedua, Mempelajari pengaruh expected

inflation terhadap tingkat penggunaan utang pada perusahaan terbuka di Indonesia. Ketiga,

mempelajari pengaruh Corruption Perception Index (CPI) terhadap tingkat penggunaan utang pada perusahaan terbuka di Indonesia. Penelitian terhadap hal ini masih belum banyak mendapat perhatian dari kalangan akademisi di bidang keuangan, oleh karena itu hal ini turut menjadi motivasi bagi peneliti untuk melakukan penelitian sehingga dapat memberikan masukan dan saran bagi pihak akademisi yang ingin melakukan penelitian ini lebih jauh.

2

Landasan TeoriDalam menentukan pilihan struktur modal, perusahaan dapat memilih menggunakan

internal financing (retained earning) atau external financing (debt or common stock) ataupun

menggunakan kedua opsi tersebut. Hal yang sering diperdebatkan adalah apakah terdapat proporsi yang optimal antara penggunaan utang dan ekuitas yang sering disebut dengan debt to

equity ratio. Hingga saat ini belum ada rumus matematik yang tepat untuk menentukan jumlah

optimal dari utang dan ekuitas dalam struktur modal (Seitz, 1984). Berikut ini terdapat berbagai teori yang membahas tentang struktur modal antara lain, trade-off theory, pecking order theory,

market timing theory, dan signaling theory.

2.1 Teori-Teori Struktur Modal 2.1.1 Trade-Off Theory

Menurut trade-off theory, struktur modal dipengaruhi oleh trade-off antara keuntungan dan biaya yang muncul dari utang. Salah satu perspektif yang ada yaitu “tax-bankruptcy

trade-off” dimana perusahaan berusaha menyeimbangkan keuntungan pajak dari utang terhadap deadweight costs of bankruptcy yang juga ditimbulkan oleh utang. Jika perusahaan menambah

jumlah utang yang dimilikinya, maka perusahaan akan mendapatkan keuntungan pembayaran pajak yang berkurang melalui interest tax shield. Namun, disisi lain perusahaan akan semakin rentan dengan risiko kebangkrutan akibat dari penambahan utang. Selain itu, terdapat perspektif lain yaitu “Agency problems” dimana utang membantu membuat manager menjadi lebih disiplin dan mengurangi agency problem dari free cashflow karena utang harus dibayar untuk menghindari bankruptcy (Jensen dan Meckling, 1976; Jensen, 1986). Meskipun utang dapat mengurangi konflik diantara shareholder dan manager, namun hal ini dapat memunculkan konflik diantara shareholder dan debtholder (Stultz, 1990).

2.1.2 Pecking Order Theory

Pada tahun 1984, Stewart C. Myers dalam Journal of Finance volume 39 dengan judul

The Capital Structure Puzzle, menyatakan bahwa ada semacam tata urutan (pecking order) bagi

perusahaan dalam menggunakan modal. Teori ini menjelaskan bahwa internal financing

(retained earning) merupakan sumber modal yang lebih diutamakan perusahaan daripada external financing (debt financing and equity financing). Pemilihan sumber pendanaan ini

dilakukan berdasarkan tingkat risiko yang paling rendah terlebih dahulu yang akan dipilih.

Retained earning dipilih sebagai sumber dana yang utama dikarenakan penggunaan retained earning lebih murah dan tidak perlu mengungkapkan sejumlah informasi perusahaan. Hal ini

berbeda ketika perusahaan menerbitkan obligasi dan saham baru maka perusahaan harus mengungkapkan sejumlah informasi seperti laporan keuangan perusahaan. Jika retained earning tidak mencukupi maka debt financing yang akan digunakan. Equity financing hanya akan digunakan sebagai sumber pendanaan terakhir bila debt financing tidak terpenuhi.

2.1.3 Market Timing Theory

Teori ini menjelaskan bahwa perusahaan cenderung untuk menerbitkan saham sesuai dengan market timing behavior yaitu pada saat harga saham sedang bergerak naik. Menurut Baker and Wurgler (2002), capital structure dapat dengan baik dipahami sebagai kumpulan efek dari berbagai percobaan untuk mengukur waktu kondisi pasar. Ide dasar dari teori ini adalah

manager akan melihat kondisi dari debt and equity markets sebelum memutuskan pemilihan

instrumen pendanaan. Jika perusahaan membutuhkan dana maka perusahaan akan memilih sumber pendanaan dari pasar yang memiliki kondisi terbaik. Jika kondisi dari kedua pasar tersebut tidak menjanjikan, maka perusahaan dapat menunda penerbitan. Sebaliknya, jika kondisi pasar secara tiba-tiba menjanjikan, penerbitan mungkin dilakukan meskipun perusahaan tidak membutuhkan dana pada saat ini.

2.1.4 Signaling Theory

Teori ini didasarkan pada asumsi bahwa manajer dan pemegang saham tidak mempunyai akses informasi perusahaan yang sama (asymmetric information). Akibatnya, ketika struktur modal perusahaan mengalami perubahan, hal itu dapat membawa informasi kepada pemegang saham yang akan mengakibatkan nilai perusahaan berubah. Dengan kata lain, terjadi pertanda atau sinyal (signaling). Menurut Ross (1977), ketika perusahaan menerbitkan utang baru, hal ini akan menjadi tanda atau sinyal bagi pemegang saham dan investor potensial tentang prospek perusahaan di masa mendatang yang mengalami peningkatan. Penelitian lain memperlihatkan bahwa penerbitan saham baru akan menciptakan tanggapan harga saham yang akan mengalami penurunan, sedangkan pembelian kembali saham yang beredar akan menciptakan tanggapan harga saham yang akan mengalami peningkatan (Siaw, 1999).

2.2 Pengaruh Kondisi Makroekonomi Terhadap Struktur Modal

2.2.1 Pengaruh GDP Growth Terhadap Tingkat Penggunaan Utang

Kondisi makroekonomi sebuah negara dapat digambarkan melalui kondisi ekonomi yang sedang mengalami ekspansi ataupun resesi melalui tingkat pertumbuhan GDP. Menurut Haas dan Peeters (2006), pada saat negara mengalami pertumbuhan ekonomi yang pesat maka perusahaan akan semakin menaikkan tingkat penggunaan utang untuk berekspansi karena didukung oleh probabilitas bankruptcy cost yang mengecil dan kenaikan taxable income. Hasil pengaruh positif dari GDP growth terhadap tingkat penggunaan utang didukung oleh penelitian-penelitian sebelumnya dari Haas dan Peeters (2006), Joeveer Karin (2006), De Jong et al (2008), dan Frank dan Goyal (2009). Namun, menurut pecking order theory, perusahaan akan lebih menggunakan

internal financing daripada menggunakan external financing seperti utang pada saat kondisi

ekonomi sedang mengalami ekspansi maupun depresi. Hal ini didukung oleh retained earning yang turut meningkat pada saat pertumbuhan ekonomi tinggi. Hasil pengaruh negatif dari GDP

growth terhadap tingkat penggunaan utang didapatkan oleh penelitian Kayo dan Kimura (2011).

Pada kedua teori tersebut, jika dilihat lebih jauh lagi maka pemanfaatan momentum pertumbuhan ekonomi akan lebih berpengaruh daripada pemanfaatan retained earning dikarenakan persaingan yang ketat seiring dengan pertumbuhan ekonomi akan membuat perusahaan berusaha untuk berekspansi dalam meningkatkan kapasitas dan sumber daya. Peningkatan kapasitas dan sumber daya tersebut dilakukan dengan menaikkan penggunaan utang oleh perusahaan. Oleh karena itu, hipotesis penelitian pada variabel GDP growth adalah:

!!: GDP growth berpengaruh positif terhadap tingkat penggunaan utang

2.2.2 Pengaruh Expected Inflation Terhadap Tingkat Penggunaan Utang

Faktor lain yang dapat menggambarkan kondisi makroekonomi adalah expected inflation. Menurut Taggart (1985), nilai riil dari tax deduction yang disebabkan oleh utang akan menjadi lebih tinggi ketika expected inflation juga tinggi. Oleh karena itu, trade off theory memprediksi bahwa expected inflation berpengaruh positif terhadap tingkat penggunaan utang. Hasil pengaruh positif dari expected inflation juga didapatkan oleh penelitian Frank dan Goyal (2009). Namun, menurut Fan et al. (2006), expected inflation berpengaruh negatif terhadap tingkat penggunaan utang dikarenakan ekspektasi inflasi yang tinggi akan membuat ketidakpastian inflasi di masa depan yang pada akhirnya membuat pemberi kredit tidak mau meminjamkan uang pada jangka

panjang. Pengaruh negatif dari expected inflation didapatkan oleh Hanousek dan Shamshur (2011), Fan et al. (2006), dan Joeveer Karin (2006).

Pada kedua teori tersebut, jika dilihat lebih jauh lagi maka ketidakpastian inflasi akan lebih berpengaruh daripada pemanfaatan momentum kenaikan nilai riil tax deduction dikarenakan ketidakpastian inflasi di masa depan dapat mempengaruhi kenaikan berbagai biaya yang menyebabkan lender maupun borrower tidak ingin mengeluarkan uang pada saat harga melambung tinggi. Oleh karena itu, hipotesis penelitian pada variabel Expected inflation adalah: !!: Expected inflation berpengaruh negatif terhadap tingkat penggunaan utang

2.2.3 Pengaruh Corruption Perception Index (CPI) Terhadap Tingkat Penggunaan Utang Selain itu, tingkat kejahatan korupsi juga dapat menggambarkan kondisi stabilitas ekonomi di suatu negara. Pengaruh negatif dari Corruption Perception Index terhadap tingkat penggunaan utang didapatkan oleh Fan et al. (2006). Semakin buruknya penyelenggaraan sistem legal yang ditandai dengan penurunan Corruption Perception Index (korupsi yang tinggi) suatu negara akan membuat meningkatnya penggunaan utang jangka panjang oleh perusahaan. Pada saat suatu negara memiliki integritas kurang baik yang ditandai dengan tingginya tingkat korupsi, maka hal ini akan menciptakan ketidakpercayaan pihak perusahaan pada pemerintah sehingga utang akan lebih diprioritaskan daripada ekuitas karena struktur kontrak utang dapat membatasi potensi pengambilalihan hak investor (Fan et al., 2006). Namun, hasil penelitian Hanousek dan Shamshur (2011) pada perusahaan-perusahaan di negara Eropa Timur menunjukkan ada pengaruh positif dari Corruption Perception Index terhadap tingkat penggunaan utang perusahaan. Menurut Hanousek dan Shamshur (2011), tingkat indeks yang kecil (korupsi yang tinggi) akan membuat informasi menjadi semakin tidak sempurna yang menghalangi perusahaan untuk mendapatkan

external financing.

Pada kedua teori tersebut, jika dilihat lebih jauh lagi maka ketidakpercayaan pihak perusahaan pada pemerintah akan lebih berpengaruh daripada informasi asimetris dikarenakan perusahaan tidak mau mengambil risiko adanya potensi pengambilalihan pada saat kondisi suatu negara sedang tidak baik. Oleh karena itu, hipotesis penelitian pada variabel Corruption

Perception Index adalah:

3 Metodologi Penelitian 3.1 Data Penelitian

Pada penelitian ini, peneliti menggunakan sampel dari perusahaan-perusahaan publik yang terdaftar di Bursa Efek Indonesia (BEI) yang berada pada rentang tahun dari 2001 sampai 2011. Perusahaan-perusahaan yang termasuk dalam sampel penelitian dipilih berdasarkan kriteria-kriteria pemilihan sampel yaitu pertama, perusahaan telah terdaftar di BEI pada tahun penelitian sejak 2001 hingga 2011. Kedua, sampel yang digunakan adalah perusahaan-perusahaan non-keuangan. Ketiga, perusahaan-perusahaan menerbitkan laporan keuangan lengkap sejak tahun 2001 hingga 2011. Kriteria terakhir yaitu perusahaan memiliki nilai long term debt to

market value of equity and book value of debt diantara 0 dan 1. Berdasarkan kriteria-kriteria

tersebut, jumlah sampel yang didapatkan yaitu 156 perusahaan terbuka di Indonesia. Penelitian yang dilakukan oleh peneliti mengacu pada penelitian sebelumnya yang dilakukan oleh Hanousek & Shamshur (2011) dan Frank & Goyal (2009) sebagai acuan dalam pemilihan model dan variabel-variabel. Setelah didapatkan perusahaan-perusahaan yang masuk dalam sampel penelitian kemudian perusahaan-perusahaan tersebut diklasifikasikan ke dalam sembilan sektor berdasarkan klasifikasi yang telah ditetapkan BEI dengan nama JASICA (Jakarta Industrial

Classification).

Jenis data yang dipergunakan dalam penelitian adalah data sekunder. Data keuangan yang digunakan diperoleh dari laporan keuangan yang dikeluarkan oleh perusahaan sejak tahun 2001 hingga 2011. Terdapat perbedaan lag waktu 1 tahun antara variabel independen dan dependen. Variabel dependen pada penelitian ini menggunakan data pada tahun t, sedangkan variabel independen menggunakan data pada tahun t-1. Ketika dilakukan pengujian, maka data time series yang digunakan menjadi 10 tahun karena ada penyesuaian lag 1 tahun antara variabel dependen dan independen. Laporan keuangan perusahaan yang digunakan oleh peneliti dalam penelitian ini adalah income statement dan balance sheet. Data-data ini diperoleh dari Pusat data Ekonomi dan Bisnis FEUI dan BEI. Adapun untuk data-data tertentu seperti umur perusahaan dan makroekonomi didapatkan melalui berbagai sumber antara lain data GDP Indonesia diperoleh dari World Bank Development Indicators, data expected inflation diperoleh dari target inflation Bank Indonesia, data CPI (Corruptions Perceptions Index) diperoleh dari lembaga Transparency

International, dan data umur perusahaan diperoleh dari tanggal berdiri perusahaan sebagai

perseroan terbatas (date of incorporation) yang diperoleh dari ISI Emerging Markets.

3.2 Model Penelitian

Model yang digunakan dalam penelitian ini adalah model data panel. Model penelitian akan menguji pengaruh GDP growth, expected inflation, Corruption Perception Index (CPI), firm size,

firm age, tangibility, maturity of assets, profitability, dan industry median leverage terhadap leverage perusahaan. Pemilihan variabel pada model ini didasarkan pada penelitian Hanousek &

Shamshur (2011) yang menjadi landasan utama penelitian ini.

!"#!" = ! + !!!"#!"!!+ !!!"#$!"!!+ !!!"#!"!!+ !!!"#$!"!!+ !!!"#!"!!+ !!!"#$%!"!!+ !!!"#!"!!+ !!!"#$%&!"!!+ !!!"#$%!"!!+ !!" (3.1)

Dimana !"#!" melambangkan Long Term Debt to Market Value of Equity and Book Value of

Debt yang dimiliki oleh perusahaan i pada tahun t yang merupakan rasio dari long term debt

terhadap market value of equity dan book value of debt. !"#!"!! melambangkan GDP (Gross

Domestic Product) growth yang dimiliki oleh negara Indonesia pada tahun t-1 yang merupakan

rata-rata tingkat pertumbuhan GDP riil tahunan. !"#$!"!! melambangkan expected inflation

yang dimiliki oleh negara Indonesia pada tahun t-1 yang merupakan rata-rata target inflation dari Bank Indonesia. !"#!"!! melambangkan CPI (Corruption Perception Index) yang dimiliki oleh

negara Indonesia pada tahun t-1 yang merupakan nilai indeks hasil survey dari lembaga Transparency International. !"#$!"!! melambangkan firm size yang dimiliki oleh perusahaan i pada tahun t-1 yang diukur dengan logaritma natural dari total assets perusahaan. !"#!"!! melambangkan firm age yang dimiliki oleh perusahaan i pada tahun t-1 yang merupakan logaritma natural dari umur perusahaan sejak tanggal berdiri perusahaan sebagai perseroan terbatas (date of incorporation). !"#$%!"!! melambangkan asset tangibility yang dimiliki oleh

perusahaan i pada tahun t-1 yang merupakan rasio dari total fixed assets terhadap total assets. !"#!"!! melambangkan maturity of assets yang dimiliki oleh perusahaan i pada tahun t-1 yang merupakan rasio dari current assets terhadap total assets. !"#$%&!"!! melambangkan

profitability yang dimiliki oleh perusahaan i pada tahun t-1 yang merupakan rasio dari EBITDA

(Earnings Before Interest Taxes and Depreciation) terhadap total assets. !"#$%!"!!

melambangkan indutry median leverage yang dimiliki oleh perusahaan i pada tahun t-1 yang merupakan nilai median masing-masing industri dari LEV (Long Term Debt to Market Value of

Sumber: Hasil Pengolahan Data Eviews 6.0

4 Analisis dan Pembahasan

4.1 Analisis Pengaruh GDP Growth, Expected Inflation, Corruption Perception Index, Firm Size, Firm Age, Tangibility, Maturity of Assets, Profitability, dan Industry Median Leverage Terhadap Tingkat Penggunaan Utang

4.1.1 Hasil Pengujian Model Penelitian

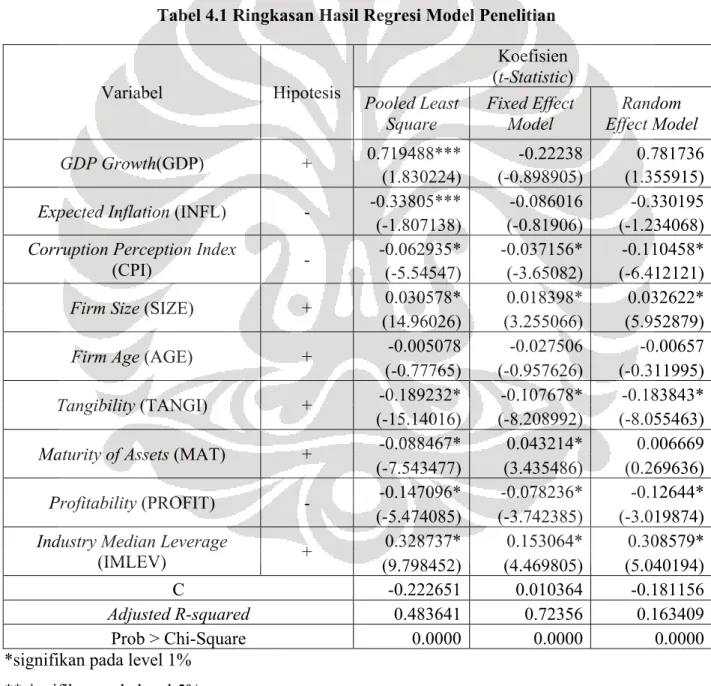

Berdasarkan pemilihan model terbaik dan pengujian asumsi klasik, maka dipilih fixed

effect model sebagai model terbaik. Berikut adalah perbandingan hasil regresi pada ketiga model:

Tabel 4.1 Ringkasan Hasil Regresi Model Penelitian

Variabel Hipotesis

Koefisien (t-Statistic)

Pooled Least

Square Fixed Effect Model Effect Model Random

GDP Growth(GDP) + 0.719488*** -0.22238 0.781736

(1.830224) (-0.898905) (1.355915)

Expected Inflation (INFL) - -0.33805*** -0.086016 -0.330195

(-1.807138) (-0.81906) (-1.234068)

Corruption Perception Index

(CPI) -

-0.062935* -0.037156* -0.110458* (-5.54547) (-3.65082) (-6.412121)

Firm Size (SIZE) + 0.030578* 0.018398* 0.032622*

(14.96026) (3.255066) (5.952879)

Firm Age (AGE) + -0.005078 -0.027506 -0.00657

(-0.77765) (-0.957626) (-0.311995)

Tangibility (TANGI) + -0.189232* -0.107678* -0.183843*

(-15.14016) (-8.208992) (-8.055463)

Maturity of Assets (MAT) + -0.088467* 0.043214* 0.006669

(-7.543477) (3.435486) (0.269636)

Profitability (PROFIT) - -0.147096* -0.078236* -0.12644*

(-5.474085) (-3.742385) (-3.019874)

Industry Median Leverage

(IMLEV) + 0.328737* 0.153064* 0.308579* (9.798452) (4.469805) (5.040194) C -0.222651 0.010364 -0.181156 Adjusted R-squared 0.483641 0.72356 0.163409 Prob > Chi-Square 0.0000 0.0000 0.0000

*signifikan pada level 1% **signifikan pada level 5% ***signifikan pada level 10%

4.1.2 Pengujian Hipotesis Global (Uji-F)

Berdasarkan uji global (F-statistik) melalui fixed effect model - Generelized Least Square pada model, variabel independen yang meliputi GDP Growth, Expected Inflation, Corruption

Perception Index, Firm Size, Firm Age, Tangibility, Maturity of Assets, Profitability, dan Industry Median Leverage secara keseluruhan memiliki pengaruh signifikan terhadap tingkat penggunaan

utang perusahaan. Hal ini ditunjukkan oleh nilai probabilita chi-square uji global (0.0000) lebih kecil dari derajat signifikansi α (5%). Selain itu, nilai koefisien determinasi yang diukur melalui nilai Adjusted R-squared yaitu sebesar 72.356%. Hal ini berarti bahwa dalam model ini, variabel-variabel independen mampu menjelaskan variasi tingkat penggunaan utang perusahaan sebesar 72.356%.

4.1.3 Pengujian Hipotesis Individu (Uji-t)

Berdasarkan uji individu (t-statistik) pada model penelitian dengan metode fixed effect

model - Generelized Least Square, variabel-variabel independen yang meliputi Corruption Perception Index, Firm Size, Maturity of Assets, Profitability, dan Industry Median Leverage

memiliki pengaruh signifikan terhadap Long Term Debt to Market Value of Equity and Book

Value of Debt. Sedangkan, variabel GDP Growth, Expected Inflation, Firm Age, dan Tangibility

tidak memiliki pengaruh yang signifikan terhadap Long Term Debt to Market Value of Equity

and Book Value of Debt. Berikut ini adalah penjelasan setiap variabel independen pada model

kedua dengan metode fixed effect model - Generelized Least Square: 1. Variabel GDP Growth (GDP)

Dengan probabilita t-statistik sebesar 0.3689 dapat disimpulkan bahwa variabel

GDP Growth (GDP) tidak mampu mempengaruhi LEV secara signifikan dalam tingkat

signifikansi 95% (α=5%). Selain itu, nilai koefisien dari variabel GDP yaitu -0.22238 menunjukkan bahwa variabel ini memiliki pengaruh negatif terhadap LEV. Nilai koefisien ini memiliki arti yaitu nilai LEV akan turun sebesar 0.22238 poin, jika terjadi kenaikan 1 poin pada variabel GDP. Hasil uji ini tidak sesuai dengan penelitian dari Haas dan Peeters (2006), Joeveer Karin (2006), De Jong et al (2008), dan Frank dan Goyal (2009) dalam tingkat signifikansi dan arah koefisien. Pada penelitian-penelitian sebelumnya, GDP merupakan faktor yang berpengaruh positif dan signifikan dalam mempengaruhi tingkat penggunaan utang perusahaan. Perusahaan akan memanfaatkan

momentum kenaikan pertumbuhan ekonomi di suatu negara. Pada saat negara mengalami pertumbuhan ekonomi yang pesat maka perusahaan akan semakin yakin untuk menaikkan tingkat penggunaan utang agar dapat membiayai investasi di negara tersebut. Hal ini juga didukung oleh probabilitas bankruptcy cost yang mengecil dan kenaikan taxable income. Oleh karenanya GDP growth suatu negara akan memiliki hubungan positif dengan tingkat penggunaan utang pada perusahaan.

Perbedaan hasil uji ini diduga bahwa sesuai dengan pecking order theory, perusahaan akan lebih menggunakan internal financing daripada menggunakan external

financing seperti utang pada saat kondisi ekonomi sedang mengalami ekspansi maupun

depresi. Hal ini didukung oleh retained earning yang turut meningkat saat pertumbuhan ekonomi tinggi. Hasil pengaruh negatif dari GDP growth terhadap tingkat penggunaan utang didapatkan oleh penelitian Kayo dan Kimura (2011).

2. Variabel Expected Inflation (INFL)

Dengan probabilita t-statistik sebesar 0.4129 dapat disimpulkan bahwa variabel

Expected Inflation (INFL) tidak mampu mempengaruhi LEV secara signifikan dalam

tingkat signifikansi 95% (α=5%). Selain itu, nilai koefisien dari variabel INFL yaitu -0.086016 menunjukkan bahwa variabel ini memiliki pengaruh negatif terhadap LEV. Nilai koefisien ini memiliki arti yaitu nilai LEV akan turun sebesar 0.086016 poin, jika terjadi kenaikan 1 poin pada variabel INFL. Hasil ini sesuai dalam arah koefisien, namun tidak sesuai dalam tingkat signifikansi dengan Fan et al (2006) dan Joeveer Karin (2006).

Expected inflation yang tinggi akan menyebabkan ketidakpastian inflasi di masa depan

yang kemudian dapat menyebabkan pemberi pinjaman tidak lagi mau meminjamkan dana yang dimiliki. Selain itu, expected inflation dapat mempengaruhi kenaikan berbagai biaya seperti property, plant, dan equipment yang dibutuhkan oleh perusahaan untuk berekspansi. Perusahaan akan melakukan penundaan pembelian aset jika mengetahui harga pasar mengalami kenaikan drastis. Penundaan pembelian aset tersebut akan berdampak pada penundaan peminjaman utang. Dengan demikian, ketika expected

inflation bertambah, maka perusahaan akan menurunkan tingkat penggunaan utang.

Perbedaan hasil uji ini diduga bahwa expected inflation bukan menjadi suatu faktor yang dominan dalam pemilihan struktur modal dikarenakan adanya berbagai faktor lain yang dipertimbangkan oleh perusahaan dalam pemilihan struktur modal seperti ukuran perusahaan dan tingkat keuntungan. Perusahaan mempertimbangkan faktor internal seperti ukuran perusahaan dan tingkat keuntungan sehingga perusahaan dapat memprediksi kebutuhan struktur modalnya. Hasil yang tidak signifikan ini juga didapatkan oleh Hanousek dan Shamshur (2011).

3. Variabel Corruption Perception Index (CPI)

Dengan probabilita t-statistik sebesar 0.0003 dapat disimpulkan bahwa variabel

Corruption Perception Index (CPI) mampu mempengaruhi LEV secara signifikan dalam

tingkat signifikansi 99% (α=1%). Selain itu, nilai koefisien dari variabel CPI yaitu -0.037156 menunjukkan bahwa variabel ini memiliki pengaruh negatif terhadap LEV. Nilai koefisien ini memiliki arti yaitu nilai LEV akan turun sebesar 0.037156 poin, jika terjadi kenaikan 1 poin pada variabel CPI. Hasil ini sesuai dengan penelitian dari Fan et al (2006) yang menyatakan bahwa CPI berpengaruh negatif signifikan terhadap tingkat penggunaan utang. Ketika sistem legal suatu negara memiliki integritas yang kurang baik, penggunaan utang akan lebih aman bagi pemilik perusahaan untuk membatasi potensi pengambilalihan hak investor. Oleh karena itu, Indonesia yang memiliki tingkat CPI yang semakin meningkat (penurunan tingkat korupsi) akan menyebabkan penggunaan utang perusahaan semakin berkurang.

4.2 Analisis Pengaruh GDP Growth, Expected Inflation, Corruption Perception Index, Firm Size, Firm Age, Tangibility, Maturity of Assets, Profitability, dan Industry Median Leverage Terhadap Tingkat Penggunaan Utang Antar Industri

4.2.1 Hasil Pengujian Model Penelitian

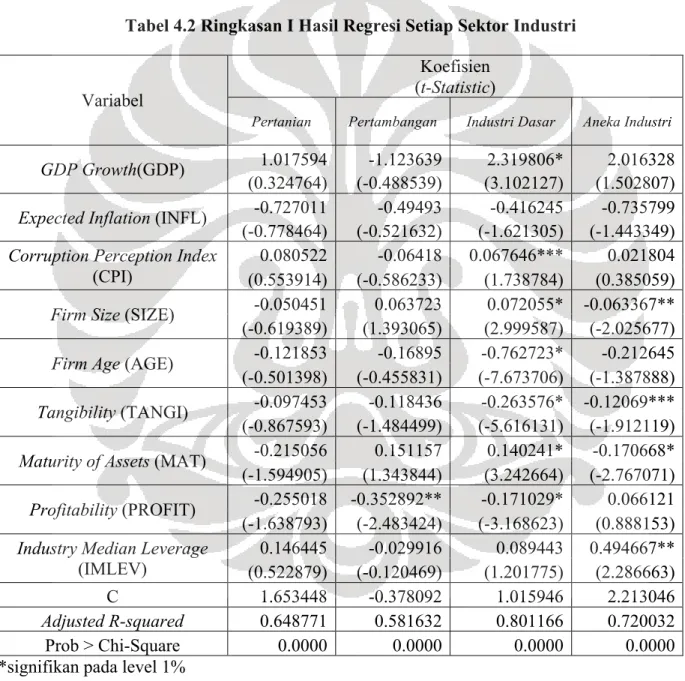

Berdasarkan pemilihan model terbaik dan pengujian asumsi klasik, maka dipilih fixed

effect model sebagai model terbaik. Berikut adalah perbandingan hasil rangkuman regresi di

setiap sektor industri:

Tabel 4.2 Ringkasan I Hasil Regresi Setiap Sektor Industri

Variabel

Koefisien (t-Statistic)

Pertanian Pertambangan Industri Dasar Aneka Industri

GDP Growth(GDP) 1.017594 -1.123639 2.319806* 2.016328

(0.324764) (-0.488539) (3.102127) (1.502807)

Expected Inflation (INFL) -0.727011 -0.49493 -0.416245 -0.735799

(-0.778464) (-0.521632) (-1.621305) (-1.443349)

Corruption Perception Index

(CPI)

0.080522 -0.06418 0.067646*** 0.021804 (0.553914) (-0.586233) (1.738784) (0.385059)

Firm Size (SIZE) -0.050451 0.063723 0.072055* -0.063367**

(-0.619389) (1.393065) (2.999587) (-2.025677)

Firm Age (AGE) -0.121853 -0.16895 -0.762723* -0.212645

(-0.501398) (-0.455831) (-7.673706) (-1.387888)

Tangibility (TANGI) -0.097453 -0.118436 -0.263576* -0.12069***

(-0.867593) (-1.484499) (-5.616131) (-1.912119)

Maturity of Assets (MAT) -0.215056 0.151157 0.140241* -0.170668*

(-1.594905) (1.343844) (3.242664) (-2.767071)

Profitability (PROFIT) -0.255018 -0.352892** -0.171029* 0.066121

(-1.638793) (-2.483424) (-3.168623) (0.888153)

Industry Median Leverage

(IMLEV) 0.146445 -0.029916 0.089443 0.494667** (0.522879) (-0.120469) (1.201775) (2.286663) C 1.653448 -0.378092 1.015946 2.213046 Adjusted R-squared 0.648771 0.581632 0.801166 0.720032 Prob > Chi-Square 0.0000 0.0000 0.0000 0.0000

*signifikan pada level 1% **signifikan pada level 5% ***signifikan pada level 10%

Sumber: Hasil Pengolahan Data Eviews 6.0

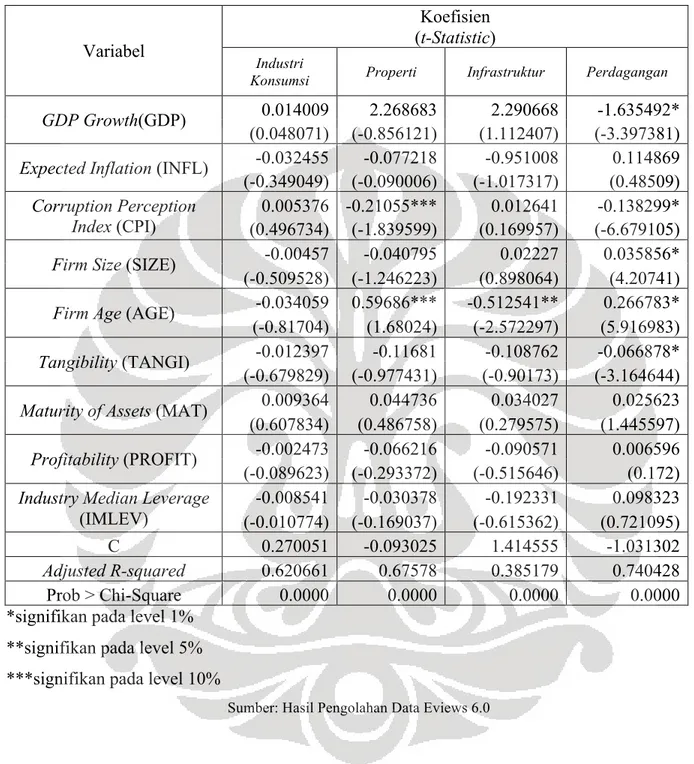

Tabel 4.3 Ringkasan II Hasil Regresi Setiap Sektor Industri

Variabel

Koefisien (t-Statistic) Industri

Konsumsi Properti Infrastruktur Perdagangan

GDP Growth(GDP) 0.014009 2.268683 2.290668 -1.635492*

(0.048071) (-0.856121) (1.112407) (-3.397381)

Expected Inflation (INFL) -0.032455 -0.077218 -0.951008 0.114869

(-0.349049) (-0.090006) (-1.017317) (0.48509)

Corruption Perception

Index (CPI) (0.496734) (-1.839599) 0.005376 -0.21055*** (0.169957) 0.012641 (-6.679105) -0.138299*

Firm Size (SIZE) -0.00457 -0.040795 0.02227 0.035856*

(-0.509528) (-1.246223) (0.898064) (4.20741)

Firm Age (AGE) -0.034059 0.59686*** -0.512541** 0.266783*

(-0.81704) (1.68024) (-2.572297) (5.916983)

Tangibility (TANGI) -0.012397 -0.11681 -0.108762 -0.066878*

(-0.679829) (-0.977431) (-0.90173) (-3.164644)

Maturity of Assets (MAT) 0.009364 0.044736 0.034027 0.025623

(0.607834) (0.486758) (0.279575) (1.445597)

Profitability (PROFIT) -0.002473 -0.066216 -0.090571 0.006596

(-0.089623) (-0.293372) (-0.515646) (0.172)

Industry Median Leverage

(IMLEV) -0.008541 -0.030378 -0.192331 0.098323 (-0.010774) (-0.169037) (-0.615362) (0.721095) C 0.270051 -0.093025 1.414555 -1.031302 Adjusted R-squared 0.620661 0.67578 0.385179 0.740428 Prob > Chi-Square 0.0000 0.0000 0.0000 0.0000

*signifikan pada level 1% **signifikan pada level 5% ***signifikan pada level 10%

4.2.2 Pengujian Hipotesis Global (Uji-F)

Berdasarkan uji global (F-statistik) melalui fixed effect model - Generelized Least Square pada setiap sektor industri, variabel independen yang meliputi GDP Growth, Expected Inflation,

Corruption Perception Index, Firm Size, Firm Age, Tangibility, Maturity of Assets, Profitability,

dan Industry Median Leverage secara keseluruhan memiliki pengaruh signifikan terhadap tingkat penggunaan utang perusahaan. Hal ini ditunjukkan oleh nilai probabilita chi-square uji global (0.0000) lebih kecil dari derajat signifikansi α (5%) pada setiap sektor industri. Selain itu, nilai koefisien determinasi yang diukur melalui nilai Adjusted R-squared berada diantara kisaran 38.52% - 80.12%. Hal ini berarti bahwa dalam model ini, variabel-variabel independen mampu menjelaskan variasi tingkat penggunaan utang perusahaan sebesar 38.52% - 80.12%. Nilai koefisien determinasi terendah dimiliki oleh model uji di sektor infrastruktur dan koefisien determinasi tertinggi dimiliki oleh model uji di sektor industri dasar.

4.2.3 Pengujian Hipotesis Individu (Uji-t)

Berdasarkan uji individu (t-statistik) pada model penelitian, dapat dilihat bahwa walaupun setiap industri sama-sama memiliki model yang mampu menjelaskan secara keseluruhan pengaruh variabel independen terhadap tingkat penggunaan utang, namun dari segi arah koefisien dan signifikansi variabel independen berbeda-beda di setiap industri. Berikut ini adalah penjelasan setiap variabel independen yang ada pada model penelitian:

1. Variabel GDP Growth (GDP)

GDP Growth memiliki arah koefisien yang positif dengan pengaruh yang

signifikan di sektor industri dasar pada tingkat probabilita t-statistik yang lebih kecil dibanding derajat signifikasi α 10%. Sesuai dengan teori, di keempat sektor tersebut, GDP

growth memiliki pengaruh positif terhadap tingkat penggunaan utang yang berarti bahwa

semakin tinggi GDP growth di suatu negara maka akan semakin meningkat kecenderungan perusahaan untuk melakukan peminjaman utang. Hal ini menunjukkan bahwa pada saat negara mengalami pertumbuhan ekonomi yang pesat maka perusahaan akan semakin yakin untuk menaikkan tingkat penggunaan utang agar dapat membiayai investasi di negara tersebut. Namun, variabel GDP growth tmemiliki pengaruh positif dan

tidak signifikan terhadap tingkat penggunaan utang untuk hasil uji pada sektor pertanian, aneka industri, industri konsumsi, properti, dan infrastruktur.

2. Variabel Expected Inflation (INFL)

Expected inflation memiliki arah koefisien yang negatif di sektor pertanian,

pertambangan, industri dasar, aneka industri, industri konsumsi, properti, dan infrastruktur. Sesuai dengan teori, di keempat sektor tersebut, expected inflation memiliki pengaruh negatif terhadap tingkat penggunaan utang yang berarti bahwa semakin tinggi

expected inflation di suatu negara maka akan semakin menurun kecenderungan

perusahaan untuk melakukan peminjaman utang. Pengaruh negatif dari expected inflation ini juga didapatkan oleh Fan et al (2006), Joeveer Karin (2006), dan Hanousek dan Shamshur (2011). Namun, variabel expected inflation tidak memiliki pengaruh negatif terhadap tingkat penggunaan utang untuk hasil uji pada sektor perdagangan.

3. Variabel Corruption Perception Index (CPI)

Corruption Perception Index memiliki arah koefisien yang negatif dengan

pengaruh yang signifikan di sektor properti dan perdagangan pada tingkat probabilita t-statistik yang lebih kecil dibanding derajat signifikasi α 5%. Sesuai dengan teori, di keempat sektor tersebut, corruption perception index memiliki pengaruh negatif terhadap tingkat penggunaan utang yang berarti bahwa semakin tinggi corruption perception index (penurunan tingkat korupsi) perusahaan maka akan semakin menurun kecenderungan perusahaan untuk melakukan peminjaman utang. Hasil ini sesuai dengan penelitian dari Fan et al (2006) yang menyatakan bahwa CPI berpengaruh negatif signifikan terhadap tingkat penggunaan utang. Namun, variabel corruption perception index memiliki pengaruh negatif dan tidak signifikan terhadap tingkat penggunaan utang untuk hasil uji pada sektor pertambangan.

5 Kesimpulan dan Saran 5.1 Kesimpulan

Berdasarkan analisis dan pembahasan penelitian pada bab sebelumnya didapatkan beberapa kesimpulan yaitu:

1. Hasil penelitian menunjukkan bahwa masing-masing variabel determinan kondisi makroekonomi memiliki pengaruh yang berbeda-beda terhadap tingkat penggunaan utang. Salah satu variabel kondisi makroekonomi tersebut adalah variabel GDP growth yang memiliki pengaruh negatif dan tidak signifikan. Hasil ini tidak sesuai dengan hipotesis yang berarti bahwa sesuai dengan pecking order theory, perusahaan akan lebih menggunakan internal financing daripada menggunakan external financing seperti utang pada saat kondisi ekonomi sedang mengalami ekspansi maupun depresi. Hal ini didukung oleh retained earning yang turut meningkat pada saat pertumbuhan ekonomi tinggi. Hasil lain yang didapatkan pada penelitian ini adalah pengaruh dari kondisi makroekonomi yaitu GDP Growth terhadap tingkat penggunaan utang perusahaan berbeda-beda antar industri di Indonesia baik dari segi signifikansi maupun arah koefisien. Variabel GDP

Growth memiliki arah koefisien yang positif dengan pengaruh yang signifikan di sektor

industri dasar.

2. Hasil yang tidak signifikan juga didapatkan oleh didapatkan oleh variabel expected

inflation dengan pengaruh negatif. Expected inflation yang tinggi akan menyebabkan

ketidakpastian inflasi di masa depan yang kemudian dapat menyebabkan pemberi pinjaman tidak lagi mau meminjamkan dana yang dimiliki. Hasil lain yang didapatkan pada penelitian ini adalah pengaruh dari kondisi makroekonomi yaitu expected inflation terhadap tingkat penggunaan utang perusahaan berbeda-beda antar industri di Indonesia baik dari segi signifikansi maupun arah koefisien. Expected inflation memiliki arah koefisien yang negatif di sektor pertanian, pertambangan, industri dasar, aneka industri, industri konsumsi, properti, dan infrastruktur.

3. Variabel Corruption Perception Index (CPI) berpengaruh secara signifikan dalam arah koefisien negatif terhadap tingkat penggunaan utang sesuai dengan hipotesis. Pengaruh negatif ini disebabkan oleh perusahaan tidak lagi berusaha menghindari equity market karena menganggap potensi pengambilalihan hak investor lebih kecil saat negara mulai memiliki integritas yang baik. Hasil lain yang didapatkan pada penelitian ini adalah pengaruh dari kondisi makroekonomi yaitu Corruption Perception Index (CPI) terhadap tingkat penggunaan utang perusahaan berbeda-beda antar industri di Indonesia baik dari segi signifikansi maupun arah koefisien. Corruption Perception Index memiliki arah koefisien yang negatif dengan pengaruh yang signifikan di sektor properti dan perdagangan.

5.3 Saran

Beberapa saran yang dapat ditarik terhadap kebijakan struktur modal untuk pihak-pihak terkait adalah pertama, perusahaan perlu untuk mempertimbangkan corruption perception index di suatu negara dalam menentukan struktur modal perusahaan karena variabel tersebut signifikan dalam mempengaruhi tingkat utang. Namun, perusahaan tidak perlu untuk mempertimbangkan kondisi makroekonomi yang diwakili oleh GDP growth dan expected inflation karena variabel-variabel tersebut tidak signifikan dalam mempengaruhi tingkat utang. Faktor lain yang juga penting untuk dipertimbangkan adalah ukuran perusahaan, sifat dari aset, tingkat keuntungan, dan kondisi industri yang dimiliki perusahaan karena variabel-variabel firm size, tangibility, maturity

of assets, profitability, dan industry median leverage karena terbukti signifikan dalam

mempengaruhi tingkat utang. Kedua, pihak pembuat kebijakan yaitu pemerintah Indonesia perlu untuk terus mengawasi dan menjaga kestabilan kondisi makroekonomi terutama pada sistem hukum dan anggaran pemerintah. Dengan terus mengawasi perkembangan kondisi perekonomian dan sistem hukum, pemerintah dapat mengambil kebijakan terbaik untuk menjaga kestabilan makroekonomi sehingga terus menciptakan iklim investasi yang baik di Indonesia. Hal ini dikarenakan adanya pengaruh signifikan dari variabel makroekonomi corruption perception

index tersebut terhadap pola pembiayaan perusahaan. Ketiga, pihak akademisi yang ingin

melanjutkan penelitian ini dapat memperluas sampel penelitian antar negara diantara satu kawasan dan menggunakan proksi-proksi lain dari leverage dengan sehingga hasil yang didapatkan dapat lebih menjelaskan faktor penentu tingkat penggunaan utang pada perusahaan.

6 Daftar Pustaka

Baker, M. and Wurgler, J. (2002). Market Timing and Capital Structure. Journal of Finance, 57, 1-32.

Bank Indonesia website (http://www.bi.go.id, diakses 3 April 2013).

Booth, L., Aivazian, V., Demirgüç-Kunt, A., Maksimovic, V. (2001). Capital Structures in Developing Countries. The Journal of Finance 56, 87–130.

Brav, O. (2009). Access to Capital, Capital Structure, and The Funding of The Firm. The Journal

of Finance 64, 263–308.

Chiodo, A.J. and Owyang, M.T. (2002). A Case Study of a Currency Crisis: The Russian Default of 1998. The Federal Reserve bank of St. Louis.

Chui, A.C.W., Lloyd, A.E., Kwok, C.C.Y. (2002). The Determination of Capital Structure: Is National Culture a Missing Piece to The Puzzle? Journal of International Business

Studies 33, 99–127.

De Jong, A., Kabir, R., Nguyen, T.T. (2008). Capital Structure Around The World: The Roles of Firm- and Country-Specific Determinants. Journal of Banking and Finance 32, 1954– 1969.

Fan, J., Titman, S., Twite, G. (2006). An International Comparison of Capital Structure and Debt Maturity Choices. Working Paper, <www.ssrn.com>.

Frank, M.Z. and Goyal, V.K. (2009). Capital Structure Decisions: Which Factors are Reliably Important?. Journal of Financial Management, 38, 1-37.

Haas, R. and Peeters, M. (2006). The Dynamic Adjustment Towards Target Capital Structure of Firms in Transition Economies. Economics of Transition 14, 133–169.

Hanousek, J. and Shamshur, A. (2011). A Stubborn Persistence: Is The Stability of Leverage Ratios Determined by The Stability of The Economy?. Journal of Corporate Finance 17, 1360-1376.

Hovakimian, A., Opler, T., Titman, S. (2001). The Debt-Equity Choice. Journal of Financial and

Quantitative Analysis 36, 1-24.

Indonesia Stock Exchange website (http://www.idx.co.id, diakses 8 April 2013). ISI Emerging Markets website (http://www.securities.com, diakses 9 April 2013).

Jensen, M.C. (1986). Agency Costs of Free Cashflow, Corporate Finance, and Takeovers.

American Economic Review 76, 323–329.

Jensen, M., & W. Meckling. (1976). Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure. Journal of Financial Economics, 3: 305–60.

Joeveer, K. (2006). Sources of Capital Structure: Evidence From Transition Countries. CERGE-EI Working Paper 306.

Kayo, E.K., Kimura, H. (2010). Hierarchical Determinants of Capital Structure. Journal of

Banking & Finance 35, 358–371.

Lemmon, M.L., Roberts, M.R., Zender, J.F. (2008). Back to The Beginning: Persistence and The Cross-Section of Corporate Capital Structure. The Journal of Finance 63, 1575-1608. Loof, H. (2004). Dynamic Optimal Capital Structure and Technical Change. Structural Change

and Economic Dynamics 15, 449–468.

McKinsey Global Institute (http://www.mckinsey.com/insights/mgi, diakses 24 April 2013). Myers, S. C. (1984). The Capital Structure Puzzle. Journal of Finance, 39: 581–582.

Rajan, R.G. and Zingales, L. (1995). What Do We Know About Capital Structure? Some Evidence From International Data. Journal of Finance 50, 1421–1460.

Ross, S.A. (1977). The Determination of Financial Structure: The Incentive-Signalling Approach.

Journal of Economics, 8, 23-40.

Seitz, Neil. (1984). Financial Analysis: A Programmed Approach (3rd ed). New Jersey: A Reston Book Prentice-Hall, Inc.

Siaw, Peng Wan. (1999). Corporate Finance: Capital Structure Decision. Working Paper, University of Illinois at Urbana-Champaign, 1 – 28.

Stulz, R.M. (1990). Managerial Discretion and Optimal Financing Policies. Journal of Financial

Economics 26, 3–27.

Taggart, R.A. (1985). Secular Patterns in the Financing of US Corporations. in B.M. Friedman, Ed., Corporate Capital Structures in the United States, Chicago, University of Chicago Press.

Titman, S. and Wessels, R. (1988). The Determinants of Capital Structure Choice. Journal of

Finance, 43: 1–19.

Transperancy International website (http://www.transperancy.org/research/cpi/overview, diakses 11 April 2013).

World Bank website (http://www.worldbank.org, diakses 10 April 2013).