Tinjauan Kebijakan Moneter

Maret 2009

Tinjauan Kebijakan Moneter (TKM) dipublikasikan secara bulanan oleh Bank Indonesia setelah Rapat Dewan Gubernur (RDG) pada setiap bulan Februari, Maret, Mei, Juni, Agustus, September, November, dan Desember. Laporan ini dimaksudkan sebagai media bagi Dewan Gubernur Bank Indonesia untuk memberikan penjelasan kepada masyarakat luas mengenai evaluasi kondisi moneter terkini atas asesmen dan prakiraan perekonomian Indonesia serta respon kebijakan moneter Bank Indonesia yang dipublikasikan dalam Laporan Kebijakan Moneter (LKM) secara triwulanan pada setiap bulan Januari, April, Juli dan Oktober. Secara rinci, TKM menyampaikan hasil evaluasi atas perkembangan terkini mengenai inflasi, nilai tukar dan kondisi moneter selama bulan laporan, serta keputusan respon kebijakan moneter yang ditempuh Bank Indonesia.

Dewan Gubernur

Boediono Gubernur

Miranda S. Goeltom Deputi Gubernur Senior

Hartadi A. Sarwono Deputi Gubernur

Siti Ch. Fadjrijah Deputi Gubernur

S. Budi Rochadi Deputi Gubernur

Muliaman D. Hadad Deputi Gubernur

Ardhayadi Mitroatmodjo Deputi Gubernur

Daftar Isi

I. Statement Kebijakan Moneter ...3

II. Perkembangan dan Kebijakan Moneter ...5

Inflasi ...5

Nilai Tukar Rupiah ...8

Kebijakan Moneter ...10

Strategi Kebijakan ...10

Suku Bunga ...10

Dana, Kredit, dan Uang Beredar ...12

Pasar Modal ...13

Kondisi Perbankan ...15

I. STATEMENT KEBIJAKAN MONETER

Perekonomian global masih menunjukkan perlambatan yang lebih dalam sebagaimana tercermin dari perkiraan merosotnya perekonomian negara-negara maju yang lebih besar dari perkiraan semula. Kondisi pasar keuangan global juga masih rapuh dengan banyaknya laporan kerugian lembaga keuangan dunia. Hal tersebut memberikan dampak negatif bagi perkembangan ekonomi di kawasan, terutama bagi negara-negara yang mengandalkan ekspor ke negara maju, termasuk Indonesia. Sementara itu, keketatan likuiditas global masih terus berlangsung dan diikuti oleh meningkatnya persepsi risiko emerging market.

Menurunnya kinerja ekspor tersebut memberi tekanan pada neraca pembayaran Indonesia, meski saat ini masih berada pada batas-batas yang aman. Cadangan devisa saat ini masih berada pada posisi 50,56 miliar dolar AS atau masih mampu memenuhi kebutuhan 5,4 bulan impor dan pembayaran utang luar negeri Pemerintah. Jumlah cadangan devisa tersebut masih akan bertambah dengan masuknya dana hasil penjualan global bond Pemerintah sebesar 3 milyar dolar AS.

Tekanan pada perekonomian domestik akan mengakibatkan menurunnya pertumbuhan ekonomi Indonesia di tahun 2009. Bank Indonesia

memperkirakan ekonomi Indonesia pada tahun 2009 akan tumbuh sekitar 4%. Pertumbuhan ini memiliki risiko bias ke bawah apabila ekonomi global semakin memburuk. Sumber pelemahan pertumbuhan ekonomi di tahun 2009 terutama pada kinerja ekspor yang erat kaitannya dengan perkembangan kondisi global. Sementara itu, penopang utama pertumbuhan ekonomi akan tertuju pada permintaan domestik, yang dipacu oleh kebijakan moneter yang longgar dan berbagai kebijakan Pemerintah yang mendukung daya beli masyarakat serta berbagai stimulus fiskal yang akan menggerakkan berbagai sektor penting dalam perekonomian.

historisnya. Dengan perkembangan tersebut, prakiraan inflasi tahun 2009 akan mendekati batas bawah kisaran proyeksi 5%-7%.

Di sisi lain, perkembangan nilai tukar rupiah selama Februari 2009 secara rata-rata tertekan terhadap dolar Amerika. Hal tersebut terutama disebabkan oleh sentimen negatif akibat perkembangan faktor eksternal yang kurang kondusif, seperti pertumbuhan ekonomi global yang turun tajam, serta pengumuman kerugian yang meningkat yang dialami lembaga keuangan internasional. Sementara dari sisi domestik, perkembangan ekonomi relatif masih stabil dan kondisi fundamental masih mendukung. Menyikapi perkembangan tersebut, Bank Indonesia akan tetap melakukan berbagai upaya stabilisasi untuk menjaga agar gejolak nilai tukar tidak berlebihan.

Di tengah kondisi perekonomian global yang kian memburuk, serta seiring dengan melemahnya tekanan inflasi, Bank Indonesia tetap mengarahkan perhatian pada upaya menjaga pertumbuhan ekonomi. Berbagai kebijakan moneter Bank Indonesia ditempuh dalam rangka mendukung bangkitnya sektor riil guna mendukung pertumbuhan ekonomi. Berbagai kebijakan tersebut dilakukan dengan tetap menjaga kestabilan harga dan kestabilan makroekonomi serta sistem keuangan dalam jangka menengah.

Rapat Dewan Gubernur Bank Indonesia pada 4 Maret 2009 memutuskan untuk menurunkan kembali BI Rate sebesar 50 basis poin dari 8,25% menjadi 7,75%. Penurunan tersebut merupakan penurunan ke empat sejak Desember 2008. Bank Indonesia akan terus mengoptimalkan penggunaan seluruh instrumen kebijakan moneter yang ada untuk menjaga kestabilan harga dan nilai tukar yang akan mendukung

perkembangan ekonomi. Pelonggaran kebijakan moneter telah direspons positif oleh perkembangan di pasar uang antar bank yang secara rata-rata bergerak di sekitar BI Rate. Penurunan BI Rate juga mulai diikuti oleh penurunan suku bunga deposito pada Januari 2009 sejalan dengan membaiknya persepsi risiko. Kebijakan moneter tersebut diharapkan dapat mendorong perbankan menyalurkan kredit ke sektor-sektor yang produktif, dengan tetap mengedepankan kehati-hatian (prudent). Dengan demikian perekonomian Indonesia akan mampu bertahan di tengah gelombang krisis global.

bulan yang lalu. Namun demikian, Bank Indonesia tetap mencermati kecenderungan meningkatnya risiko kredit yang berpotensi meningkatkan NPL dalam industri perbankan.

Ke depan, Bank Indonesia akan melanjutkan kebijakan yang mendukung perkembangan ekonomi dengan tetap mengedepankan stabilitas makroekonomi serta sistem keuangan. Apabila tekanan inflasi terus cenderung menurun, ruang bagi pelonggaran kebijakan moneter masih terbuka. Upaya pelonggaran moneter akan didukung oleh langkah-langkah lain berupa penguatan sektor keuangan, termasuk peningkatan sistem pengawasan perbankan dan efektivitas serta efisiensi sistem pembayaran. Dengan berbagai upaya tersebut diharapkan tercipta optimisme kegiatan dunia usaha yang selanjutnya akan mendorong pertumbuhan ekonomi.

II. PERKEMBANGAN DAN KEBIJAKAN

MONETER

Sepanjang Februari 2009, stabilitas makroekonomi menunjukkan perkembangan yang membaik di tengah pelemahan ekonomi domestik. Tekanan inflasi masih berada dalam kecenderungan

menurun seiring dengan membaiknya ekspektasi inflasi. Pergerakan nilai tukar rupiah menunjukkan volatilitas yang lebih rendah dibandingkan dengan akhir 2008, di tengah perkembangan semakin memburuknya perekonomian global. Di pasar uang, penurunan BI Rate telah diikuti oleh penurunan suku bunga pasar uang berbagai tenor dengan variasi antar tenor yang menyempit seiring dengan persepsi membaiknya kondisi likuiditas. Sementara itu, melemahnya perekonomian domestik dan kehati-hatian perbankan berdampak pada menurunnya penyaluran kredit perbankan pada Januari 2009 sebesar 2,1%. Dalam kondisi demikian, Bank Indonesia tetap mencermati risiko kredit perbankan yang berpotensi meningkatkan NPL dalam industri perbankan.

I n f l a s i

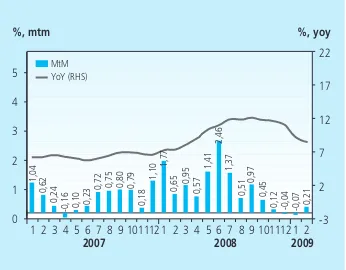

Pada Februari 2009, tekanan inflasi IHK masih dalam

8,60% (yoy), turun dibandingkan dengan Januari 2009 sebesar 9,17% (yoy). Level inflasi tersebut telah jauh lebih rendah dari puncaknya pada bulan September 2008 yang mencapai 12,14% (yoy). Sementara itu, secara bulanan inflasi Februari 2009 tercatat 0,21% (mtm) yang berarti jauh lebih rendah dibandingkan dengan bulan yang sama tahun sebelumnya sebesar 0,65% (mtm). Penurunan inflasi tersebut didorong oleh ekspektasi inflasi yang membaik, terjaganya pasokan kebutuhan pokok, serta harga BBM yang lebih rendah. Terkendalinya tekanan inflasi

juga didorong oleh perkembangan imported inflation yang menurun

sejalan dengan harga komoditas internasional yang lebih rendah.

Berdasarkan kelompoknya, tekanan inflasi di hampir seluruh kelompok komoditi menunjukkan penurunan, kecuali kelompok sandang dan perumahan. Kelompok bahan makanan dan transportasi menunjukkan penurunan yang paling dalam dibanding dengan kelompok-kelompok lainnya. Kelompok bahan makanan menurun sejalan dengan tren penurunan harga komoditas pangan dunia, sementara dari domestik sisi pasokan relatif terjaga. Sementara itu, kebijakan penurunan harga BBM bersubsidi mendorong kelompok transportasi kembali mengalami deflasi pada Februari 2009. Deflasi pada kelompok transportasi tercatat sebesar 2,43% (mtm) terutama akibat penurunan BBM bersubsidi dalam bulan-bulan sebelumnya yang masih memberikan dampak langsung maupun dampak lanjutan berupa penurunan tarif angkutan pada Februari 2009. Di sisi lain, relatif meningkatnya tekanan inflasi pada kelompok sandang tidak terlepas dari meningkatnya harga emas yang mencapai sekitar 12% (mtm).

Tekanan inflasi dari kelompok volatile food terus menunjukkan penurunan. Inflasi volatile food pada bulan Februari 2009 tercatat 12,90% (yoy), lebih rendah dibandingkan dengan bulan sebelumnya yang mencapai 14,21% (yoy). Inflasi volatile food tersebut juga jauh menurun dibandingkan dengan puncaknya pada bulan Agustus 2008 yang mencapai 21,1% (yoy). Penurunan tersebut tidak terlepas dari tren penurunan harga komoditas pangan dunia (seperti kelapa sawit, gandum, kedelai dan jagung). Menurunnya tekanan imported inflation pada kelompok ini juga terlihat dari tekanan inflasi komoditas impor golongan makanan yang cenderung menurun terutama sejak Oktober 2008. Selain itu, penurunan tekanan inflasi dari kelompok volatile food ini juga didukung oleh kondisi domestik yang ditandai dengan terjaganya pasokan.

Inflasi kelompok administered price menurun tajam sejak

Desember 2008. Seperti bulan-bulan sebelumnya, penurunan tersebut

Grafik 2.2 Inflasi dan Sumbangan Inflasi per Kelompok Barang dan Jasa (Februari 2009, m-t-m) Grafik 2.1 Perkembangan Inflasi

tetap bersumber dari kebijakan penurunan harga BBM bersubsidi (premium dan solar) pada periode Desember 2008 – Januari 2009 yang dampak langsung dan tidak langsungnya masih tercatat pada bulan Februari. Sementara itu, penurunan bensin nonsubsidi yaitu Pertamax dan Pertamax Plus sekitar 3-4% memberikan sumbangan yang minimal terhadap inflasi. Secara keseluruhan, penurunan bensin memberikan dampak langsung dan dampak lanjutan berupa penurunan tarif

angkutan. Permasalahan akibat tidak lancarnya pasokan dalam program konversi mitan ke LPG yang tahun lalu menyumbang inflasi cukup besar mulai teratasi pada awal tahun 2009. Membaiknya sisi pasokan LPG turut menurunkan harga komoditas ini. Di sisi lain, kelangkaan minyak tanah masih terjadi meski terbatas di beberapa daerah seiring dengan berkurangnya kuota pasokan. Namun secara keseluruhan, komoditas bahan bakar rumah tangga menyumbang deflasi 0,01%. Kebijakan administered berupa kenaikan cukai rokok per Februari 2009 berdampak minimal karena kenaikan cukai tersebut tidak disertai dengan kenaikan Harga Jual eceran (HJE).

resesi global sehingga investor memburu emas sebagai alternatif investasi yang dianggap sebagai safe heaven.

Ekpektasi inflasi cenderung menurun dengan akselerasi yang semakin cepat sejak kebijakan penurunan harga BBM diberlakukan. Menurunnya ekspektasi inflasi tersebut dikonfirmasi oleh hasil-hasil survei yang dilakukan oleh Bank Indonesia seperti Survei Konsumen (SK, Grafik 2.4) dan Survei Penjualan Eceran (SPE, Grafik 2.5), serta Survei Persepsi Pasar. Berbagai faktor baik dari eksternal maupun domestik yang mengarah pada inflasi yang lebih rendah menyebabkan penurunan ekspektasi inflasi masyarakat. Faktor dari eksternal berupa tekanan imported inflation yang terus menunjukkan kecenderungan penurunan. Sementara itu, faktor dari domestik berupa melemahnya permintaan domestik di tengah terjaganya pasokan, serta kebijakan pemerintah berupa penurunan BBM pada Januari 2009. Secara keseluruhan, ekspektasi inflasi masyarakat saat ini jauh lebih rendah apabila dibandingkan dengan ekspektasi inflasi sebelum penurunan BBM.

Nilai Tukar Rupiah

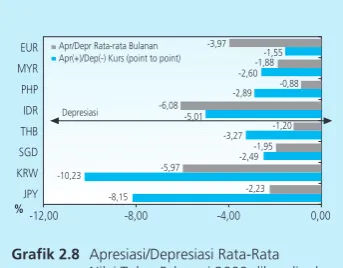

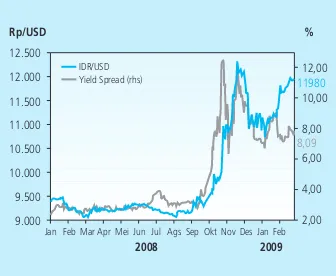

Nilai tukar rupiah selama Februari 2009 secara rata-rata mengalami tekanan akibat masih terjadinya arus modal keluar dari portofolio asing. Secara rata rata, rupiah terdepresiasi sebesar 6,08%, dan di akhir periode ditutup pada level Rp11.980/USD atau melemah 5,01% (ptp, Grafik 2.6). Pelemahan rupiah tersebut diikuti fluktuasi yang lebih tinggi dibandingkan dengan bulan sebelumnya. Fluktuasi rupiah yang meningkat tercermin dari tingkat volatilitas yang meningkat dari 1,3% pada bulan lalu menjadi 3,17% pada bulan Februari 2009 (Grafik 2.7).

Semakin memburuknya perekonomian global, meningkatnya kerugian lembaga keuangan dan korporasi, serta polemik stimulus fiskal di Amerika Serikat, menciptakan sentimen negatif terhadap negara-negara berkembang, termasuk Indonesia. Selain dari faktor eksternal, sentimen negatif juga datang dari faktor domestik, terutama tekait dengan kekhawatiran terhadap kecukupan cadangan devisa dan kewajiban pembayaran utang luar negeri, terutama utang luar negeri swasta yang meningkat.

Pelemahan nilai tukar rupiah sejalan dengan perkembangan depresiasi nilai

tukar di negara kawasan (Grafik 2.9). Investor pasar global semakin pesimis Grafik 2.5 Ekspektasi Harga Pedagang

Grafik 2.4 Ekspektasi Harga Konsumen Grafik 2.3 Perkembangan Nilai Tukar &

Grafik 2.6 Rata-rata Nilai Tukar Rupiah

Grafik 2.8 Apresiasi/Depresiasi Rata-Rata Nilai Tukar Februari 2009 dibandingkan dengan Januari 2009

menghadapi kontraksi ekonomi global yang masih belum menunjukkan tanda-tanda akan berakhir. Ekonomi Amerika Serikat, Jerman dan Inggris pada triwulan IV 2008 masing-masing terkontraksi 6,2%(qtq), 1,7%(yoy), dan 1,9%(yoy). Pelemahan tersebut memengaruhi ekonomi regional. Menurunnya permintaan global menekan kinerja ekonomi negara-negara yang sangat bergantung pada ekspor seperti Jepang, Hong Kong, Taiwan dan Singapura. Kondisi tersebut selanjutnya menekan nilai mata uang negara-negara Asia.

Gejolak pasar keuangan global meningkatkan ‘risk aversion’ terhadap aset emerging market, termasuk rupiah, tercermin dari meningkatnya EMBIG spread serta tertahannya penururunan CDS. EMBIG spread meningkat ke level 677 (25 Februari 2009) dari level 658 (akhir Januari 2009), sejalan dengan tertekannya bursa saham global. CDS Indonesia selama Februari 2009 sedikit memburuk, dari level 539 pada akhir Januari, menuju level 643 pada Februari 2009. Sementara itu, premi swap sebagai salah satu indikator ekspektasi arah pergerakan rupiah kembali berfluktuasi untuk semua tenor (1,3,6 dan 12 bulan) (Grafik 2.10). Peningkatan risiko juga

tercermin pada meningkatnya spread antara Global Bond Indonesia

dengan US T-Note yang bergerak dari 754 bps pada Januari 2009 menjadi 809 bps pada Februari 2009 (Grafik 2.11).

Meskipun prospek ekonomi dan keuangan dunia kian suram, kinerja Neraca Pembayaran Indonesia (NPI) triwulan I-2009 diperkirakan menunjukkan defisit yang lebih rendah dibandingkan dengan triwulan sebelumnya. Hal itu didukung oleh keberhasilan penerbitan obligasi valas Pemerintah di tengah berlanjutnya penyesuaian kepemilikan portofolio asing terhadap aset rupiah serta meningkatnya beban pembayaran utang luar negeri swasta. Sementara itu, cadangan devisa masih berada dalam batas-batas aman untuk berperan dalam menjaga stabilitas nilai tukar rupiah. Cadangan devisa hingga akhir Februari 2009 mencapai USD50,6 miliar atau setara dengan 5,4 bulan kebutuhan impor dan pembayaran utang luar negeri Pemerintah. Jumlah cadangan devisa tersebut diperkirakan akan meningkat sejalan dengan masuknya dana hasil penjualan global bonds Pemerintah sebesar USD3 miliar.

������ Grafik 2.7 Volatilitas Nilai Tukar Rupiah

Kebijakan Moneter

Strategi Kebijakan

Rapat Dewan Gubernur (RDG) Bank Indonesia pada tanggal 4 Februari 2009 memutuskan untuk menurunkan BI Rate sebesar 50 basis poin menjadi 8,25%. Penetapan BI Rate tersebut dilakukan

dengan mempertimbangkan perlunya stance kebijakan moneter yang

memberikan perhatian pada upaya untuk mendukung pertumbuhan ekonomi, dengan tetap mengawal inflasi dan kestabilan sektor keuangan dalam jangka menengah panjang. Berbagai indikator terkini menunjukkan perkembangan ekonomi global yang lebih suram daripada yang

diperkirakan beberapa bulan sebelumnya. Dampaknya semakin terasa di dalam negeri, terutama di sektor-sektor yang terkait dengan perdagangan luar negeri (tradables sectors).

Ke depan, tekanan inflasi diperkirakan masih akan turun, dan lebih rendah dari proyeksi sebelumnya. Untuk tahun 2009 tingkat inflasi diperkirakan semakin mengarah pada batas bawah kisaran perkiraan Bank Indonesia sebesar 5%-7%. Rendahnya tekanan inflasi disebabkan oleh melemahnya permintaan domestik dan terjaganya ekspektasi inflasi yang didukung oleh terjaganya pasokan kebutuhan pokok dan penurunan harga BBM. Namun demikian risiko inflasi yang bersumber dari depresiasi rupiah dan kenaikan harga beberapa komoditas di pasar global perlu dicermati.

Bank Indonesia senantiasa mengoptimalkan penggunaan seluruh instrumen kebijakan moneter yang tersedia, serta melakukan koordinasi dengan Pemerintah dalam mencermati perkembangan dan prospek perekonomian global, regional dan domestik untuk mengamankan stabilitas ekonomi jangka menengah.

Suku Bunga

Suku bunga Pasar Uang Antar Bank Overnight (PUAB O/N) bergerak di sekitar BI Rate dengan stabilitas yang terjaga. Pada Februari 2009, rata-rata harian suku bunga PUAB O/N menurun 41 bps, dari 8,80% menjadi 8,39%. Selaras dengan perkembangan tersebut, rata-rata suku bunga PUAB dengan tenor yang lebih panjang juga menurun, merespon penurunan suku bunga BI rate secara signifikan. Penurunan terbesar terjadi pada suku bunga PUAB tenor 8-26 dan 27-30 hari, masing-masing sebesar

Grafik 2.11 PerkembanganYield Spreaddan Kurs

Grafik 2.10Premi SwapBerbagai Tenor Grafik 2.9 Pergerakan Beberapa Mata Uang

Grafik 2.12 Perbandingan Yield Spread Beberapa Negara Regional

103 dan 112 bps. Sementara itu rata-rata tertimbang bunga PUAB tenor di atas 30 hari ditransaksikan pada tingkat 9,71%, lebih rendah dari rata-rata suku bunga SBI 6 bulan di akhir Februari 2009 (9,80%). Kondisi tersebut menunjukkan kecenderungan menurunnya risiko PUAB. Menurunnya risiko di PUAB juga tercermin pada term premium PUAB yang menurun sebesar 91 bps, menjadi 1,20%.

Penurunan BI Rate telah mulai diikuti oleh penurunan suku bunga deposito pada Januari 2009, sejalan dengan membaiknya persepsi risiko. Rata-rata tertimbang suku bunga deposito 1 bulan menurun sebesar 23 bps, sementara di bulan Desember 2008 suku bungan deposito masih meningkat sebesar 35 bps. Untuk suku bunga deposito dengan tenor lebih panjang, yaitu tenor 3,6 dan 12 bulan, mesih meningkat masing-masing sebesar 18,22 dan 25 bps. Pada Februari 2009, indikator awal suku bunga deposito di seluruh tenor untuk seluruh bank mulai menunjukkan penurunan. Penurunan terbesar terjadi pada bank asing yang mencapai 50 bps. Bank persero lebih lambat melakukan penurunan suku bunga deposito sebagai upaya mempertahankan deposan.

Sementara itu, transmisi BI Rate di suku bunga kredit masih berjalan lambat. Sesuai dengan perilaku historisnya, suku bunga kredit investasi dan modal kerja dibandingkan dengan suku bunga kredit konsumsi merespons lebih cepat terhadap perubahan suku bunga BI Rate. Pada Januari 2009, rata-rata suku bunga kredit bergerak tipis dibandingkan dengan bulan sebelumnya. Kenaikan suku bunga kredit konsumsi (KK) dan Kredit Modal Kerja (KMK) mulai tertahan. Sementara itu, suku bunga Kredit Investasi (KI) mulai menunjukkan penurunan sebesar 3 bps. Indikator awal perkembangan suku bunga kredit pada

Tabel 2.1

Perkembangan Berbagai Suku Bunga

Suku Bunga (%)

BI Rate 8,00 8,00 8,00 8,00 8,25 8,50 8,75 9,00 9,25 9,50 9,50 9,25 8,75

Penjaminan Deposito 7,07 6,95 6,88 6,86 6,98 7,19 7,51 8,04 9,26 10,14 10,40 10,75 10,52

Deposito 1 bulan (Weighted Avarage) 6,97 6,90 6,84 6,85 6,86 6,99 7,20 7,42 7,77 8,32 8,67 8,69 8,70

Deposito 1 bulan (Counter Rate) 8,25 8,00 8,00 8,00 8,25 8,25 8,25 8,75 8,75 10,00 10,00 10,00 9,50

Base Lending Rate 13,14 12,92 12,83 12,75 12,77 12,79 12,97 13,11 13,29 13,65 14,07 14,16 14,21

Kredit Modal Kerja (KMK) 12,99 12,96 12,88 12,93 12,92 12,99 13,14 13,42 13,93 14,67 15,13 15,22 15,23

Kredit Investasi (KI) 12,81 12,71 12,59 12,47 12,36 12,51 12,61 12,86 13,32 13,88 14,28 14,40 14,37

Kredit Konsumsi (KK) 16,04 15,96 15,83 15,74 15,67 15,71 15,73 15,78 15,87 16,05 16,24 16,40 16,46

2008 2009

Jan Feb Mar Apr Mei Jun Jul Ags Sep Okt Nov Des Jan

�

������������������

�����������������������������������������

�� � � �� �� ��

��� ��� ��� ��� ��� ��� ��� ��� ��� ��� ��� ��� ���

���� ����

��������� �������� �������� �������� ���������

��� �����

����

����

Februari 2009 menunjukkan suku bunga KMK dan KI secara agregat telah turun tipis, masing-masing sebesar 10 bps dan 4 bps, sementara untuk suku bunga KK justru masih meningkat.

Dana, Kredit, dan Uang Beredar

Pertumbuhan dana secara agregat menurun sesuai dengan pola musiman awal tahun. Dana Pihak Ketiga (DPK) pada Januari 2009 menurun sebesar Rp7,7 triliun dibandingkan dengan bulan sebelumnya, sehingga tercatat berada pada posisi Rp1.746 triliun. Penurunan DPK tersebut khususnya terjadi di giro dan tabungan rupiah sebagai cerminan menurunnya kegiatan transaksi seiring dengan melemahnya perekonomian. Penurunan pada kedua jenis DPK tersebut juga akibat pergeseran ke deposito sebagai precautionary saving di tengah-tangah ketidakpastian perekonomian.

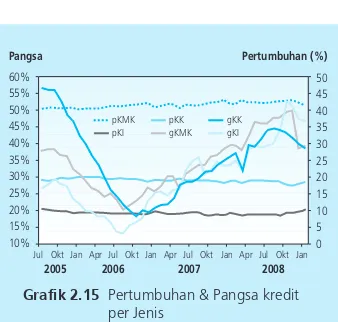

Pertumbuhan kredit menunjukkan tren yang melambat, yang disebabkan baik oleh sisi permintaan dan penawaran. Dari sisi permintaan,

menurunnya aktivitas perekonomian domestik yang disertai dengan masih tingginya suku bunga kredit menyebabkan melambatnya permintaan akan kredit. Dari sisi penawaran menurunnya pertumbuhan kredit juga diakibatkan oleh melambatnya suplai kredit perbankan terkait dengan masih tingginya risiko di dunia usaha yang tercermin oleh meningkatnya NPL. Melambatnya pertumbuhan kredit (secara tahunan) terutama terjadi pada kredit investasi dan kredit konsumsi. Sementara itu, posisi kredit modal kerja justru meningkat lebih tinggi dibandingkan pertumbuhan bulan sebelumnya, yaitu dari 28,4% (yoy) menjadi 29,2% (yoy).

Sejalan dengan aktivitas perekonomian yang melambat, likuiditas perekonomian pada Januari 2009 menurun dibandingkan dengan bulan sebelumnya. Penurunan likuiditas perekonomian itu juga searah dengan pola musimannya yang cenderung turun di awal tahun. Pada Januari 2009, M1 dan M2 turun masing-masing sebesar Rp18,9 triliun dan Rp24,0 triliun. Namun demikian, apabila dilihat secara tahunan (yoy) M1 dan M2 pada Januari 2009 mencatat pertumbuhan yang lebih tinggi daripada bulan sebelumnya. M1 an M2 masing-masing tumbuh sebesar 6,5% (yoy) dan 17,1% (yoy) lebih tinggi dibandingkan dengan bulan sebelumnya yang mencatat pertumbuhan sebesar masing-masing sebesar 1,2% (yoy) dan 14,6% (yoy).

Grafik 2.15 Pertumbuhan & Pangsa kredit per Jenis

Grafik 2.13 Perbandingan Beberapa Suku Bunga

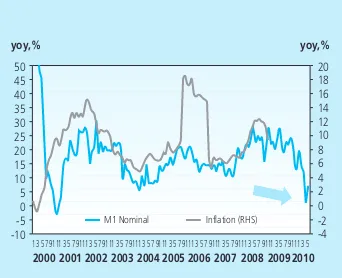

Grafik 2.16 M1 Indikator Penuntun Inflasi (lead 18 bln)

Sementara itu, dengan kondisi inflasi yang menurun, yaitu dari 11,06% pada Desember 2008 menjadi 9,17% pada Januari 2009, maka secara riil pertumbuhan M1 dan M2 masing-masing mencapai -2,7% (yoy) dan 7,9% (yoy), meningkat dibandingkan dengan bulan sebelumnya yang mencapai -9.9% (yoy) dan 3,6% (yoy).

Pertumbuhan M1 nominal membaik. Hal tersebut mengindikasikan rendahnya risiko inflasi dari sisi uang beredar. Pertumbuhan M1 nominal

juga merupakan indikator penuntun (leading indicator) perkembangan

inflasi ke depan. Gambaran pekembangan M1 menunjukkan risiko inflasi 18 bulan ke depan masih cenderung menurun. Kondisi itu juga didukung oleh indikator excess money1 yang menunjukkan bahwa inflasi hingga 7 triwulan ke depan masih akan menurun. Meskipun risiko potensi tekan inflasi ke depan diperkirakan relatif kecil, perkembangan likuiditas ke depan tetap perlu dicermati dalam formulasi kebijakan.

Secara level, hampir seluruh komponen M2, kecuali deposito, mengalami penurunan. Penurunan terjadi terutama pada uang kartal dan tabungan masyarakat. Selain itu, meskipun rekening giral terkait Pemerintah, khususnya Pemerintah DATI I dan II masih menunjukkan peningkatan sebesar 45,7% (yoy), menurunnya simpanan giral sektor swasta yang mencapai 10,3% (yoy) berdampak pada menurunnya simpanan giral secara total.

Pasar Modal

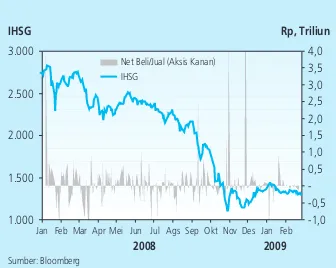

Kinerja pasar saham masih belum menunjukkan perbaikan pada Februari 2009. Koreksi pada IHSG lebih disebabkan oleh faktor eksternal,

sementara faktor domestik relatif masih terjaga. Dari sisi eksternal perkembangan IHSG dipengaruhi beberapa faktor seperti (i) masih tingginya risiko pasar keuangan global yang tercermin dari kinerja bursa global yang masih menunjukkan pelemahan, dan (ii) kekhawatiran para pelaku pasar terhadap penurunan kondisi fundamental perekonomian yang masih berlanjut. Namun demikian kinerja IHSG masih lebih baik dibandingkan dengan beberapa bursa lain seperti Vietnam, Singapura, dan Amerika Serikat, walaupun masih lebih rendah dibandingkan dengan China. Dengan perkembangan tersebut, IHSG ditutup pada level 1.290,3

1 Terminologi excess money didekati dengan mengurangkan antara pertumbuhan nominal M1 dengan pertumbuhan riil konsumsi swasta. Mengindikasikan pemanfaatan M1 semata-mata hanya untuk memenuhi pengeluaran ekonomi dalam bentuk konsumsi rumah tangga, selebihnya berpotensi inflatoir.

Grafik 2.17Excess Money Indikator Penuntun Inflasi (lead 7 triwulan)

Grafik 2.18 Perkembangan Uang Beredar (Riil)

atau melemah sebesar 3,2% dan kapitalisasi pasar juga terpangkas sebesar Rp34 triliun, sehingga ditutup pada posisi Rp1.037 triliun.

Kondisi pasar saham pada Februari 2009 mencerminkan perkembangan likuiditas yang terus mengalami penurunan. Nilai perdagangan saham secara rata-rata harian pada Februari 2009 sebesar Rp1,23 triliun per hari, atau turun dibandingkan dengan Januari 2009 yang memiliki rata-rata perdagangan harian sebesar Rp1,69 triliun per hari. Jika dibandingkan dengan tahun 2008, kondisi tersebut sangat jauh menurun. Pada tahun 2008 rata-rata harian perdagangan saham mencapai Rp4,41 triliun per hari.

Kepercayaan pelaku pasar belum sepenuhnya pulih. Pelaku pasar masih cenderung bersikap wait and see menyikapi gejolak pasar keuangan global. Pelaku asing, dalam periode laporan ini kembali membukukan net jual sebesar Rp627 miliar. Hal itu mencerminkan response pelaku asing dalam menghadapi ketidakpastian pasar keuangan global. Meskipun demikian, pelaku asing yang melakukan penjulan pada pasar saham hanya sebatas pada investor asing yang bersifat nonstrategic. Sementara itu, investor asing dalam bentuk strategic investor diperkirakan masih bertahan mengingat karakteristik investasi yang bersifat long term horizon dan laporan keuangan emiten yang masih terjaga.

Secara umum pasar SUN masih mengalami tekanan pada Februari 2009, walaupun kinerjanya mulai membaik pada akhir laporan. Hal tersebut tercermin dalam kenaikan rata-rata bulanan yield SUN secara merata di semua tenor pada bulan Februari 2009. Aktivitas portfolio adjustment investor asing terhadap aset di emerging market ke arah corporate bond dan government bond AS yang masih tinggi, menjadi

pemicu meningkatnya yield SUN tersebut. Dalam perkembangannya,

memasuki akhir Februari 2009, yield SUN kembali turun seiring dengan ekspektasi penurunan BI Rate dan meredanya risiko eksternal. Namun demikian dalam keseluruhan periode laporan rata-rata yield SUN menunjukkan peningkatan sebesar 174 bps untuk keseluruhan tenor. Sementara itu, apabila hanya melihat SUN dengan tenor jangka panjang saja, yield SUN mengalami kenaikan lebih tinggi lagi, yaitu sebesar 202 bps.

Kondisi yang terjadi di pasar SUN sejalan dengan perkembangan likuiditasnya. Hal tersebut tercermin pada relatif stabilnya rata-rata volume perdagangan SUN. Pada Februari 2009, volume perdagangan SUN

Grafik 2.20 IHSG dan Nilai Perdagangan Grafik 2.19 Perkembangan Uang Beredar

(Nominal)

Grafik 2.21 IHSG dan Net Beli/Jual Asing

tercatat sebesar Rp2,8 triliun, relatif stabil jika dibandingkan dengan posisi Januari 2009 yang tercatat sebesar Rp2,7 triliun. Sementara itu, frekuensi rata-rata harian perdagangan SUN tercatat sebesar 47 kali pada Februari 2009, atau turun dibandingkan dengan Januari 2009 yang sebesar 53 kali. Hal tersebut merupakan indikasi bahwa pelaku pasar masih cenderung wait and see dalam menyikapi volatilitas pasar keuangan global.

Faktor domestik yang relatif terjaga, seperti meredanya ekspektasi inflasi sebagai dampak lanjutan dari penurunan harga BBM bersubsidi, mulai membaiknya persepsi pasar terhadap prospek pemibayaan APBN 2009, tidak mampu menahan penurunan kinerja SUN. Selain itu, penurunan posisi SUN yang dimiliki oleh asing turut mengganggu pulihnya kepercayaan pelaku pasar yang pada akhirnya berpengaruh pada likuiditas di pasar tersebut. Gejolak pasar keuangan global yang masih berlanjut menyebabkan investor asing membukukan net jual sebesar Rp5,1 triliun pada Februari 2009. Namun kondisi tersebut diimbangi oleh kondisi ekses likuiditas perbankan di awal tahun yang dibarengi dengan pembelian SUN oleh Bank Indonesia, akhirnya mengangkat kembali kinerja SUN di akhir Februari 2009. Dalam hal ini Bank Rekap dan Reksadana

menjadi counterparty asing dan SUN di pasar perdana dengan

masing-masing membukukan net beli sebesar Rp9,1 triliun dan Rp 1,7 triliun. Sementara itu, pembelian oleh Bank Indonesia, meskipun relatif minimal namun dipandang memiliki momentum yang tepat, sehingga mampu meningkatkan kepercayaan pasar terkait dengan peran Bank Sentral terhadap stabilitas harga SUN.

Kinerja reksadana relatif stabil pada Februari 2009. Hal tersebut tercermin pada Nilai Aktiva Bersih (NAB) reksadana per Januari 2009 yang mencapai Rp74,3 triliun atan meningkat sekitar Rp300 miliar dibandingkan dengan posisi Desember 2008. Kinerja yang membaik ini khususnya ditopang oleh reksadana terproteksi yang masih memiliki peluang untuk tumbuh tinggi. Selain itu, faktor lain yang diharapkan dapat mengangkat kinerja reksadana lebih lanjut adalah kebijakan pengenaan PPh final sebesar 0% untuk bunga dan diskonto atas obligasi yang diperoleh pada tahun 2009-2010.

Kondisi Perbankan

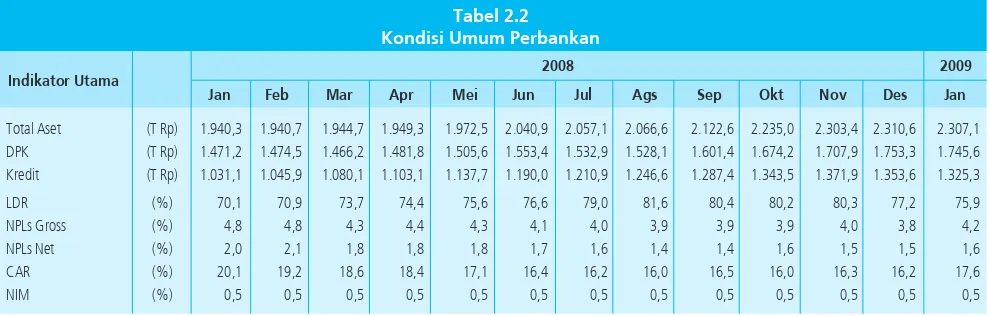

Secara umum kinerja perbankan pada Januari 2009 relatif masih baik, tercermin pada rasio kecukupan modal (Capital Adequacy Ratio - CAR)

Grafik 2.22 Pergerakan Yield SUN

yang cukup tinggi, yaitu mencapai 17,6%. Kondisi CAR tersebut lebih tinggi dibandingkan dengan posisi Desember 2008 yang mencapai 16,2%. Peningkatan CAR antara lain disebabkan oleh menurunnya kredit selama Januari 2009. Sementara itu, rasio Return on Asset (ROA) meningkat menjadi 2,7%. Dari sisi aset perbankan, data terkini menunjukkan kecenderungan total aset yang terus meningkat. Pada bulan Januari total aset perbankan mencapai Rp2.307,1 triliun atau meningkat sebesar 18,9% (yoy). Indikator lainnya juga menggambarkan kondis yang relative stabil. Nett Interest Income (NIM) sedikit mengalami penurunan dibandingkan bulan sebelumnya, yaitu dari Rp10,8 triliun menjadi Rp10,4 triliun pada bulan Januari 2009. Namun demikian fungsi intermediasi perbankan menurun pada bulan Januari 2009, tercermin pada menurunnya posisi kredit. Selama Januari 2009 posisi kredit mencapai Rp1.325,3 triliun, menurun dibandingkan dengan posisi Desember 2008 yang mencapai sebesar Rp2.170,9 triliun. Dengan demikian secara tahunan kredit Januari 2009 tumbuh sebesar 28,5%.

Tabel 2.2

Kondisi Umum Perbankan

Indikator Utama

Total Aset (T Rp) 1.940,3 1.940,7 1.944,7 1.949,3 1.972,5 2.040,9 2.057,1 2.066,6 2.122,6 2.235,0 2.303,4 2.310,6 2.307,1 DPK (T Rp) 1.471,2 1.474,5 1.466,2 1.481,8 1.505,6 1.553,4 1.532,9 1.528,1 1.601,4 1.674,2 1.707,9 1.753,3 1.745,6 Kredit (T Rp) 1.031,1 1.045,9 1.080,1 1.103,1 1.137,7 1.190,0 1.210,9 1.246,6 1.287,4 1.343,5 1.371,9 1.353,6 1.325,3

LDR (%) 70,1 70,9 73,7 74,4 75,6 76,6 79,0 81,6 80,4 80,2 80,3 77,2 75,9

NPLs Gross (%) 4,8 4,8 4,3 4,4 4,3 4,1 4,0 3,9 3,9 3,9 4,0 3,8 4,2

NPLs Net (%) 2,0 2,1 1,8 1,8 1,8 1,7 1,6 1,4 1,4 1,6 1,5 1,5 1,6

CAR (%) 20,1 19,2 18,6 18,4 17,1 16,4 16,2 16,0 16,5 16,0 16,3 16,2 17,6

NIM (%) 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5 0,5

2008 2009

III. RESPONS KEBIJAKAN MONETER

Rapat Dewan Gubernur Bank Indonesia pada tanggal 4 Maret 2009 memutuskan untuk menurunkan BI Rate sebesar 50 basis poin menjadi 7.75%. Keputusan tersebut diambil setelah mencermati dan melakukan evaluasi menyeluruh terhadap perkembangan ekonomi dan keuangan di dalam dan luar negeri, khususnya terkait dengan masih berlanjutnya krisis keuangan global. Berdasarkan indikator terkini perkembangan ekonomi global menunjukkan perlambatan yang lebih dalam. Perekonomian negara-negara maju menunjukkan penurunan yang lebih besar dari perkiraan sebelumnya. Selain itu perkembangan pasar global juga masih rapuh dengan semakin banyaknya laporan kerugian lembaga keuangan dunia. Perlambatan kondisi ekonomi negara maju tersebut memicu penurunan kinerja ekspor Indonesia yang pada akhirnya memengaruhi kinerja perekonomian secara keseluruhan. Memburuknya kondisi pasar keuangan global menimbulkan kembali sentimen negatif

terhadap negara-negara di emerging market yang masih berpotensi

menekan perekonomian sejumlah negara, termasuk Indonesia.

Tekanan inflasi pada bulan Februari masih relatif rendah, yaitu sebesar 0,21% (mtm), jauh lebih rendah dari rata-rata historisnya. Dengan demikian inflasi tahunan menurun dibandingkan dengan Januari 2009 menjadi 8,6% (yoy). Rendahnya tekanan inflasi pada Februari 2009 terutama disebabkan oleh ekspektasi inflasi yang membaik didukung oleh pasokan kebutuhan pokok yang terjaga dan harga BBM yang lebih rendah. Tekanan inflasi yang terkendali juga terkait dengan perkembangan imported inflation yang menurun sejalan dengan harga komoditas

internasional yang lebih rendah.

Bank Indonesia memperkirakan perekonomian tahun 2009 akan tumbuh sekitar 4% dengan downside risk yang cukup besar, terutama apabila pertumbuhan ekonomi global terus memburuk lebih jauh dari yang diperkirakan. Indikasi perlambatan perekonomian juga tercermin dari melambatnya konsumsi rumah tangga akibat turunnya daya beli masyarakat, dan pertumbuhan M1 yang masih cenderung turun. Di sisi lain, hal tersebut akan mengurangi tekanan inflasi ke depan sehingga cenderung mendekati batas bawah kisaran 5%-7%.

* angka sementara

* angka BPS berdasarkan tahun dasar 2000 1) minggu terakhir

2) rata-rata tertimbang 3) penutupan pada akhir periode 4) closed file

Sumber : Bank Indonesia. kecuali data pasar modal (BAPEPAM). IHK. ekspor/impor dan PDB dari BPS

Indikator Terkini

SEKTOR KEUANGAN

H A R G A

SEKTOR EKSTERNAL

INDIKATOR KUARTALAN

SUKU BUNGA & SAHAM Suku bunga SBI 1 bln 1)

Suku bunga SBI 3 bln 1)

Suku bunga deposito 1 bln 2)

Suku bunga deposito 3 bln 2)

JIBOR satu minggu 2)

IHSG Indeks 3)

BESARAN MONETER (miliar Rp) Base Money

M1(C+D) Uang Kartal (C) Uang giral (D) Broad Money (M2 = C+D+T)

Uang kuasi (T)

Tagihan pada Dunia Usaha Kredit-Bank Umum

Inflasi bulanan (%. mtm) Inflasi tahunan (%. yoy)

Rp/USD (akhir periode. nilai tengah) Ekspor Barang Non migas (f.o.b. juta USD) 4)

Impor Barang Non migas (c & f. juta USD) 4)

Net International Reserve (juta USD)

Pertumbuhan PDB (%. yoy)**

Incremental Capital Output Ratio (ICOR, %) Posisi Pinjaman Luar Negeri (juta USD)

8,00 7,93 7,96 7,99 8,31 8,73 9,23 9,28 9,71 10,98 11,24 10,83 9,50 8,74 1.588.962 1.596.090 1.586.795 1.608.874 1.636.383 1.699.480 1.679.020 1.675.430 1.768.250 1.802.932 1.841.163 1.883.851 1.863.018 1.168.664 1.184.763 1.167.049 1.181.846 1.197.839 1.232.772 1.220.641 1.222.985 1.276.521 1.331.578 1.366.110 1.417.472 1.415.358 950.688 950.840 940.225 954.472 963.208 982.017 965.924 972.949 1.033.846 1.050.558 1.069.619 1.136.979 1.133.335 531.336 531.242 523.520 532.425 536.484 543.174 531.898 544.976 594.839 608.747 622.849 662.629 674.899 419.352 419.598 416.705 422.047 426.724 438.843 434.026 427.974 439.008 441.811 446.770 474.350 458.435 217.976 233.923 226.824 227.374 234.631 250.755 254.717 250.036 242.674 281.020 296.490 280.493 282.023 1.370.986 1.362.167 1.359.971 1.381.500 1.401.752 1.448.725 1.424.303 1.425.394 1.525.575 1.521.912 1.544.673 1.603.358 1.580.994