7

LANDASAN TEORI

2.1 Pajak Penghasilan

2.1.1 Pengertian Pajak Penghasilan

Menurut Resmi (2011: 74) “Pajak penghasilan adalah pajak yang dikenakan terhadap subjek pajak atas penghasilan yang diterima atau diperolehnya dalam suatu tahun pajak”.

Dari pengertian Pajak Penghasilan yang telah dijabarkan diatas, dapat disimpulkan bahwa pajak penghasilan adalah sebuah kontribusi wajib kepada negara yang dibebankan pada penghasilan perorangan, perusahaan atau badan hukum lainnya.

2.1.2 Subjek Pajak Penghasilan

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 2 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan, yang menjadi subjek pajak, antara lain:

1. Badan, terdiri dari Perseroan Terbatas (PT), perseroan komanditer, perseroan lainnya, Badan Usaha Milik Negara (BUMN)/ Badan Usaha Miliki Daerah (BUMD) dengan nama dan bentuk apapun, firma, kongsi, koperasi, dana pensiun, persekutuan, yayasan, organisasi massa, organisasi sosial politik, atau organisasi lainnya, lembaga, dan bentuk badan lainnya termasuk kontrak investasi kolektif.

2. Bentuk Usaha Tetap (BUT), yaitu bentuk usaha yang digunakan oleh orang pribadi yang tidak tinggal/berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan atau badan yang tidak didirikan atau tidak bertempat kedudukan di Indonesia.

2.1.3 Objek Pajak Penghasilan

Terkait dengan ketentuan Umum Perpajakan berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 4 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan adalah :

Objek pajak penghasilan adalah setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apapun.

Seluruh penghasilan yang diperoleh dan diterima oleh Wajib Pajak menjadi objek pajak apabila memiliki tambahan kemampuan ekonomis.

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 4 tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (IKAPI, 2013: 122), yang termasuk dalam objek pajak, antara lain :

1. Penggantian atau imbalah berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh.

2. Laba usaha.

3. Keuntungan karena penjualan atau karena pengalihan harta. 4. Penerimaan kembali pembayaran pajak yang telah dibebankan

sebagai biaya dan pembayaran tambahan pengembalian pajak. 5. Bunga termasuk premium, diskonto, dan imbalan karena jaminan

pengembalian utang.

6. Sewa dan penghasilan lain sehubungan dengan penggunaan harta. 7. Penerimaan atau perolehan pembayaran berkala.

8. Keuntungan selisih kurs mata uang asing. 9. Premi asuransi.

2.1.4 Kredit Pajak Penghasilan

Kredit pajak penghasilan adalah pajak yang telah dibayarkan sendiri atau telah dipotong oleh pihak lain yang bersangkutan yang terkait dengan transaksi Wajib Pajak dengan pihak lain.

Berdasarkan Undang- Undang Nomor 36 Tahun 2008 tentang Perubahan Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan, kredit pajak dapat diklasifikasikan sebagai berikut :

1. Pasal 21; Pemotongan pajak atas penghasilan yang diterima atau diperoleh Wajib Pajak Orang Pribadi dalam negeri sehubungan dengan pekerjaan, jasa, dan kegiatan lainnya (Kismantoro, 2013: 353).

2. Pasal 22; Pemungutan pajak yang berhubungan dengan pembayaran dan penyerahan barang atas bendahara pemerintah dan kegiatan di bidang impor dari industry (Kismantoro, 2013: 354).

3. Pasal 23; Pemotongan pajak atas penghasilan berupa bunga, dividen, royalti, sewa, dan imbalan lain (Kismantoro, 2013: 355).

4. Pasal 25; Angsuran pajak yang dibayar sendiri oleh Wajib Pajak untuk setiap bulannya sebesar Pajak Penghasilan yang terutang menurut Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh) tahun pajak (Kismantoro, 2013: 357).

Objek dan Tarif Pajak Penghasilan Pasal 23 (Kismantoro, 2013: 355-356) : 1. Sebesar 15% (lima belas persen),

a. Dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis dan pembagian sisa hasil usaha koperasi (Undang-Undang Nomor 36 Tahun 2008 Pasal 4 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan);

b. Bunga (premium, diskonto dan imbalan pengembalian utang); c. Royalti, seperti hak atas harta tak berwujud(hak pengarang, paten,

merek dagang, formula, atau rahasia perusahaan), hak atas harta berwujud(alat industry,komersial dan ilmu pengetahuan);

d. Hadiah, peghargaan, bonus, dan sejenisnya. 2. Sebesar 2% (dua persen),

a. Sewa dan penghasilan yang berhubungan dengan pengunaan harta;

b. Imbalan yang berhubungan dengan jasa (teknik, manajemen, konstruksi, konsultan, dan jasa lain yang diatur berdasarkan Peraturan Menteri Keuangan).

3. Sebesar 100% (seratus persen), bila Wajib Pajak yang menerima penghasilan tidak memiliki Nomor Pokok Wajib Pajak (NPWP).

Bukan Objek Pajak Penghasilan Pasal 23 (IAI, 2013: 356) : 1. Penghasilan yang dibayar atau teurtang kepada bank;

2. Sewa yang dibayar atau terutang berhubungan dengan sewa guna usaha dengan hak opsi;

3. Dividen berasal dari cadangan laba yang ditahan, kepemilikan sahampada badan yang memberikan dividen paling rendah 25% (dua puluh lima persen)dari jumlah modal yang disetor;

4. Bunga obligasi yang diterima atau diperoleh perusahaan selama 5 (lima) tahun pertama sejak pendirian perusahaan;

Berdasarkan IAI (2013: 188), cara umum menghitung Pajak Penghasilan Pasal 25, adalah :

Besarnya angsuran Pajak Penghasilan Pasal 25 untuk suatu tahun pajak dihitung sebesar Pajak Penghasilan terutang menurut Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan tahun pajak yang lalu dikurangi dengan Pajak Penghasilan yang dipotong pihak lain serta Pajak Penghasilan yang dibayar, dipotong/terutang di luar negeri, sebagaimana diatur di dalam Pasal 21, 22, 23, dan 24. Hasil dari pengurang tersebut kemudian dibagi 12 (dua belas) atau banyaknya bulan dalam bagian pajak diperolehnya penghasilan tersebut.

2.2 Pajak Penghasilan Badan 2.2.1 Tarif Pajak Penghasilan Badan

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 17 Ayat (1) huruf b tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Resmi, 2011: 121), mengenai tarif Pajak Penghasilan (PPh), bagi Wajib Pajak Badan dalam negeri dan Bentuk Usaha Tetap (BUT) Tahun 2009 adalah 28% (dua puluh delapan persen) dan sejak Tahun 2010 menjadi 25% (dua puluh lima persen).

Untuk mendorong pertumbuhan ekonomi nasional yang didukung oleh pelaku usaha kecil dan menengah, diperlukan insentif Pajak Penghasilan berupa pengurangan tarif Pajak Penghasilan kepada pelaku usaha dengan skala usaha yang terbatas.

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 31E tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983

tentang Pajak Penghasilan, yang berhak untuk mendapatkan pengurangan 50% adalah Wajib Pajak Badan dalam negeri dengan peredaran bruto sampai dengan Rp50.000.000.000 (lima puluh miliar rupiah). Peredaran bruto dalam hal ini, yaitu penghasilan yang diterima atau diperoleh dari kegiatan usaha sebelum dikurangi biaya untuk mendapatkan, menagih, dan memelihara penghasilan baik yang berasal dari Indonesia maupun dari luar Indonesia, antara lain:

a. Penghasilan yang dikenai Pajak Penghasilan bersifat final. b. Penghasilan yang dikenai Pajak Penghasilan tidak bersifat final. c. Penghasilan yang dikecualikan dari objek pajak.

(4.800.000/Peredaran Bruto) x Penghasilan Kena Pajak

PPh Terutang = (50%X25%)X Penghasilan Kena Pajak + 25%X Penghasilan Kena Pajak

Fasilitas ini dimanfaatkan dengan cara self-assessment pada saat penyampaian Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh) Wajib Pajak Badan. Dengan demikian, Wajib Pajak tidak perlu menyampaikan permohonan fasilitas.

Menurut Simanjuntak & Mukhlis (2012:197) Kepatuhan pajak dapat diukur dengan 3 (tiga) cara, yaitu pada saat pelaporan pajak (SPT), pada saat pembayaran pajak penghasilan, dan pada saat pembayaran angsuran pajak penghasilan.

1. Pada saat pelaporan pajak (SPT)

Melihat proporsi antara jumlah pengembalian pajak yang dilaporkan pada waktu dan jumlah yang seharusnya sebelum tanggal jatuh tempo (31 Maret setiap tahun pelaporan).

2. Pada saat pembayaran pajak penghasilan

Melihat ketepatan pembayaran pajak penghasilan, dari proporsi jumlah pajak yang dibayarkan terhadap subjek total pajak.

3. Pada saat pembayaran angsuran pajak penghasilan

Melihat proporsi pembayaran subjek pajak angsuran sebelum jatuh tempo terhadap subjek total pajak.

2.3 Biaya Fiskal dan Non Fiskal 2.3.1 Biaya Fiskal

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 6 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Kismantoro, 2013: 342-343), biaya-biaya yang boleh dikurangkan dinyatakan sebagai berikut :

1. Biaya untuk mendapatkan, menagih, dan memelihara penghasilan, termasuk biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, antara lain biaya pembelian bahan, biaya berkenaan dengan pekerjaan atau jasa termasuk upah, gaji, honorarium, bonus, gratifikasi, dan tunjangan yang diberikan dalam bentuk uang, bunga, sewa, dan royalti, biaya perjalanan, biaya pengolahan limbah, premi asuransi, biaya promosi dan penjualan yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan, biaya administrasi dan pajak kecuali Pajak Penghasilan;

2. Penyusutan atas pengeluaran untuk memperoleh harta berwujud dan amortisasi atas pengeluaran untuk memperoleh hak dan atas biaya lain yang mempunyai masa manfaat lebih dari 1 (satu) tahun;

3. Iuran dana pensiun;

4. Kerugian karena penjualanatau pengalihan harta yang dimiliki dan digunakan perusahaan;

5. Kerugian selisih kurs mata uang asing; 6. Biaya Penelitian dan pengembangan usaha; 7. Biaya beasiswa, magang, dan pelatihan;

8. Piutang yang nyata-nyata tidak dapat ditagih dengan syarat: telah dibebankan sebagai biaya dalam laporan laba rugi komersial; Wajib pajak harus menyerahkan daftar piutang yang tidak dapat ditagih kepada Direktorat Jenderal Pajak; dan telah diserahkan perkara penagihannya kepada Pengadilan Negeri atau instansi pemerintah yang menangani piutang negara; atau adanya perjanjian tertulis mengenai penghapusan piutang/pembebasan utang antara kreditur dan debitur yang bersangkutan; atau telah dipublikasikan dalam penerbitan umum atau khusus; atau adanya pengakuan dari debitur bahwa utangnya telah dihapuskan untuk jumlah utang tertentu; syarat sebagaimana dimaksud pada angka 3 tidak

berlaku untuk penghapusan piutang tak tertagih debitur kecil sebagaimana dimaksud dalam Undang-Undang Nomor 36 Tahun 2008 Pasal 4 Ayat (1) huruf k tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan; yang pelaksanaannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan;

9. Sumbangan :

a. Dalam rangka penanggulangan bencana nasional yang ketentuannya diatur dengan Peraturan Pemerintah;

b. Dalam rangka penelitian dan pengembangan; c. Pembangunan infrastruktur;

d. Fasilitas pendidikan yang ketentuannya diatur dengan Peraturan Pemerintah; dan

e. Dalam rangka pembinaan olahraga yang ketentuannya diatur dengan Peraturan Pemerintah.

Apabila penghasilan bruto setelah pengurangan sebagaimana dimaksud di atas terdapat kerugian, maka kerugian tersebut dikompensasikan dengan penghasilan mulai tahun pajak berikutnya berturut-turut sampai dengan lima tahun.

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 6 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Kismantoro, 2013: 376), keterkaitan beban-beban yang dapat dikurangkan dari penghasilan bruto, dibagi dalam 2 (dua) golongan, yaitu :

Beban atau biaya yang mempunyai masa manfaat tidak lebih dari 1 (satu) tahun dan yang mempunyai masa manfaat lebih dari 1 (satu) tahun.Beban yang mempunyai masa manfaat tidak lebih dari 1 (satu) tahun merupakan biaya pada tahun yang bersangkutan, misalnya biaya gaji, biaya administrasi, biaya bunga, biaya rutin pengolahan limbah, dan sebagainya. Sedangkan beban yang mempunyai masa manfaat lebih dari 1 (satu) tahun, pembebanannya dilakukan melalui penyusutan atau melalui amortisasi.

Dalam menghitung biaya penyusutan menurut sistem perpajakan tidak ada nilai residu atau nilai sisa yang dikurangkan dari harga perolehan. Untuk

efisiensi beban pajak, sebelum menentukan metode mana yang akan digunakan terlebih dahulu, kita harus melihat kondisi dari perusahaan yang bersangkutan.

2.3.2 Biaya Non Fiskal

Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Pasal 9 Ayat (1) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Kismantoro, 2013: 345-346), terkait dengan biaya-biaya yang tidak diperbolehkan menjadi pengurang untuk menentukan besarnya Penghasilan Kena Pajak bagi Wajib Pajak dalam negeri dan bentuk usaha tetap, antara lain:

1. Pembagian laba dengan nama dan dalam bentuk apapun seperti dividen, termasuk dividen yang dibayarkan oleh perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi; 2. Biaya yang dikeluarkan untuk kepentingan pribadi;

3. Pembentukan atau pemupukan dana cadangan, kecuali cadangan piutang tak tertagih untuk usaha bank dan sewa guna usaha dengan hak opsi, cadangan untuk usaha asuransi termasuk cadangan bantuan sosial yang dibentuk oleh Badan Penyelenggara Jaminan Sosial (BPJS), cadangan penjaminan untuk Lembaga Penjamin Simpanan (LPS), cadangan biaya reklamasi untuk usaha pertambangan, cadangan biaya penanaman kembali untuk usaha kehutanan, dan cadangan biaya penutupan dan pemeliharaan tempat pembuangan limbah industri untuk usaha pengolahan limbah industri, yang ketentuan dan syarat-syaratnya diatur dengan atau berdasarkan Peraturan Menteri Keuangan;

4. Premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa, yang dibayar oleh wajib pajak orang pribadi, kecuali jika dibayar oleh pemberi kerja dan premi tersebut dihitung sebagai penghasilan bagi wajib pajak yang bersangkutan; 5. Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa

yang diberikan dalam bentuk natura dan kenikmatan, kecuali penyediaan makanan dan minuman bagi seluruh pegawai serta penggantian atau imbalan dalam bentuk natura dan kenikmatan di

daerah tertentu dan yang berkaitan dengan pelaksanaan pekerjaan yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan; 6. Harta yang dihibahkan, bantuan atau sumbangan, dan warisan

sebagaimana dimaksud dalam Pasal 4 ayat (3) huruf a dan huruf b, kecuali sumbangan sebagaimana dimaksud dalam Pasal 6 ayat (1) huruf i sampai dengan huruf m serta zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia, yang diterima oleh lembaga keagamaan yang dibentuk atau disahkan oleh pemerintah, yang ketentuannya diatur dengan atau berdasarkan Peraturan Pemerintah; 7. Pajak penghasilan;

8. Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi wajib pajak atau orang yang menjadi tanggungannya;

9. Sanksi administrasi berupa bunga, denda, dan kenaikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan peundang-undangan dibidang perpajakan.

2.4 Rekonsiliasi Fiskal

Rekonsiliasi fiskal dilakukan oleh Wajib Pajak karena terdapat suatu perbedaan perhitungan yang dimiliki oleh laporan keuangan komersial yang menggunakan Standar Akuntansi Keuangan (SAK), dengan laporan keuangan fiskal yang menggunakan peraturan perpajakan yang berlaku (Undang-Undang Pajak Penghasilan).

Koreksi fiskal dibedakan menjadi 2 (dua), yaitu koreksi positif dan koreksi negatif. Artinya, koreksi positif akan mengakibatkan penghasilan kena pajak meningkat dengan biaya yang menurun, sedangan koreksi negatif menghasilkan penghasilan kena pajak menurun dengan biaya yang meningkat (IAI, 2013: 277).

Koreksi fiskal untuk penghasilan (IAI, 2013: 278) :

1. Penghasilan telah kena Pajak Penghasilan (PPh) Final, harus dikoreksi negatif.

2. Penghasilan bukan merupakan objek Pajak Penghasilan, harus dikoreksi negatif

Koreksi fiskal untuk biaya :

Secara umum pengeluaran Wajib Pajak dapat dikurangkan, jika berhubungan langsung dengan kegiatan usaha, didukung bukti yang valid, dan jumlahnya wajar.

2.4.1 Beda Tetap (Permanent)

Beda tetap adalah perbedaan pengakuan pendapatan dan beban berdasarkan ketentuan perpajakan yang berlaku dengan Standar Akuntansi Keuangan yang bersifat permanen. Artinya penghasilan atau biaya yang demikian tidak akan diakui untuk selamanya dalam rangka menghitung penghasilan kena pajak. Contohnya pemberian kenikmatan/ natura kepada karyawan, sumbangan, biaya jamuan makan,pendapatan bunga, pembayaran dividen.

Menurut Resmi (2011: 373), beda tetap terjadi karena adanya perbedaan pengakuan penghasilan dan biaya menurut akuntansi dengan menurut pajak, yaitu adanya penghasilan dan biaya yang diakui menurut akuntansi komersial namun tidak diakui menurut fiskal, atau sebaliknya. Beda tetap dengan laba kena pajak menurut fiskal (taxable income).

Beda tetap biasanya timbul karena peraturan perpajakan mengharuskan hal-hal berikut dikeluarkan dari perhitungan Penghasilan Kena Pajak:

a. Undang-Undang Nomor 36 Tahun 2008 Pasal 4 Ayat (2) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan, terkait dengan penghasilan yang telah dikenakan PPh final;

b. Undang-Undang Nomor 36 Tahun 2008 Pasal 4 Ayat (3) tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan, terkait dengan penghasilan yang bukan Objek pajak

c. Undang-Undang Pasal 9 Ayat (1) Nomor 36 Tahun 2008 tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan, terkait dengan pengeluaran yang tidak berhubungan langsung dengan kegiatan usaha, yaitu mendapatkan, menagih, dan memelihara penghasilan serta pengeluaran yang sifat pemakaian penghasilan atau yang jumlahnya melebihi kewajaran

Beda Tetap (Permanent) terdiri dari: 1. Beda Tetap Penghasilan

a. Penerimaan menurut Pernyataan Standar Akuntansi (PSAK) merupakan penghasilan tetapi Undang – Undang Pajak Penghasilan (PPh) bukan penghasilan. Contohnya Dividen atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, Badan Usaha Milik Negara, atau Badan Usaha Milik Daerah dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat :

i. Dividen berasal dari cadangan laba ditahan

ii. bagian perseroan terbatas, Badan Usaha Milik Negara (BUMN dan Badan Usaha Milik Daerah (BUMD) yang menerima dividen, kepemilikan saham pada badan yang memberikan dividen paling rendah 25% dari jumlah modal disetor dan harus mempunyai usaha aktif diluar kepemilikan saham tersebut.

b. Penerimaan yang menurut Standar Akuntansi Keuangan (SAK ) bukan merupakan penghasilan tetapi menurut Undang-Undang Pajak Penghasilan (PPh) merupakan penghasilan. Contohnya: penerimaan hibah atau bantuan dari pihak-pihak yang ada hubungan istimewa.

c. Penghasilan yang dikenakan pemungutan pajak bersifat final.

2. Beda Tetap Biaya

Pengeluaran yang menurut Pernyataan Standar Akuntansi (PSAK) merupakan beban tetapi menurut Undang-Undang Pajak Penghasilan tidak boleh dikurangi penghasilan bruto.

a. Biaya yang tidak ada hubungan langsung untuk mendapatkan, menagih, dan memelihara penghasilan, .

b. Biaya untuk mendapat, menagih dan memelihara penghasilan yang dikenakan PPh Final

c. Penggantian atau imbalan dalam bentuk natura atau kenikmatan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh .

d. Sanksi administrasi berupa bunga, denda, dan kenaikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan perundang – undangan dibidang perpajakan.

e. Kerugian karena penjualan/pengalihan aktiva dan/atau hak yang dimiliki yang tidak dipergunakan dalam kegiatan usaha dan dalam rangka mendapatkan, menagih, dan memelihara penghasilan. f. PPh Pasal 21 dan 26 yang ditanggung oleh pemberi penghasilan

kecuali dalam menghitungnya menggunakan metode pemotongan pajak penghasilan.

3. Beda Tetap yang disebabkan tidak dipenuhi syarat-syarat khusus:

Yaitu suatu penghasilan atau biaya baru akan diakui berbeda sepanjang tidak memenuhi syarat – syarat pengakuannya dalam ketentuan perpajakan. namun jika memenuhi ketentuan perpajakan maka perbedaan yang timbul dalam pengakuan menurut fiskal akan menjadi hilang dan pengakuannya akan sama dengan pengakuan menurut prinsip akuntansi. contoh:

a. Biaya perjalanan yang dapat dikurangkan dari enghasilan bruto adalah biaya perjalanan pegawai peusahaan untuk kepentingan perusahaan yang dilengkapi dengan bukti – bukti yang sah, misal: surat tugas, tiket, kwitansi hotel, atau pembayaran ke biro perjalanan. Uang saku dalam perjalanan dinas merupakan objek PPh Pasal 21 dan dapat dikurangkan dari penghasilan bruto. b. Biaya promosi yang dapat dikurangkan dari penghasilan bruto

adalah biaya promosi yang didukung bukti pemuatan iklan, pembuatan barang – barang promosi harus dibedakan dengan sumbangan.

c. Biaya Entertaiment yang dapat dikurangkan dari penghasilan bruto adalah biaya entertainment yang benar dikeluarkan ada hubungannya dengan kegiatan usaha Wajib Pajak dan dibuatkan daftar normative (dilampirkan di Surat Pemberitahuan Tahunan PPh). Isi daftar normatif meliputi: Nomor urut, Tanggal, Nama

Tempat, Alamat, Jenis dan Jumlah Entaiment yang diberikan, serta Nama, Posisi, Nama Perusahaan dan Jenis Usaha Relasi yang dijamu.

d. Biaya penelitian dan pengembangan yang dapat dikurangkan dari penghasilan bruto adalah usaha yang dilakuakan di Indonesia. e. Beda Tetap yang disebabkan praktek – praktek akuntansi yang

tidak sehat:

i. Keperluan pribadi pemilik atau pemegang saham dan keluargannya yang dibayar perusahaan dan dibukukan sebagai beban usaha.

ii. Keperluan pribadi pegawai perusahaan yang dibayar perusahaan dan dibukukan sebagai beban usaha.

2.4.2 Beda Waktu / Sementara

Menurut Resmi (373-374), Beda Waktu adalah perbedaan pengakuan pendapatan dan beban tertentu yang diakui akuntansi komersial dan belum diakui menurut fiskal, atau sebaliknya. Perbedaan ini bersifat sementara karena akan tertutup pada periode berikutnya, menyebabkan pergeseran pengakuan pendapatan atau beban antara satu tahun pajak ke tahun pajak lainnya.

Beda waktu biasanya timbul karena perbedaan yang dipakai antara pajak dengan akuntansi dalam hal:

a. Akrual dan realisasi b. Penyusutan dan amortisasi c. Penilaian persediaan d. Kompensasi kerugian fiskal Contoh Beda Waktu/Sementara:

a. Penyusutan/amortisasi b. Rugi laba selisih Kurs

c. Kerugian piutang kecuali bank, sewa guna usaha dengan hak opsi, cadangan utnuk usaha asuransi, cadangan reklamasi usaha pertambangan.

d. Tagihan atau hutang dalam valuta asing e. Harta berwujud dan tidak berwujud f. Biaya pendirian dan perluasan usaha

g. Biaya sebelum produksi komersial h. Biaya dibayar dimuka jangka panjang.

2.5 Daftar Peraturan Yang Sering Menjadi Perdebatan

Tidak semua laporan keuangan komersial sesuai dengan Peraturan Undang-Undang Perpajakan, yang buat oleh perusahaan belum tentu diakui oleh perpajakan. Maka dari itu, banyak pertentangan yang membuat

perbedaan pendapat antara kedua pihak.

Beberapa daftar peraturan yang sering menjadiperdebatan itu, antara lain :

1. Undang-Undang Nomor 36 Tahun 2008 Pasal 6 Ayat (1) huruf a tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan “Untuk dapat dibebankan sebagai biaya, pengeluaran-pengeluaran tersebut harus mempunyai hubungan langsung maupun tidak langsung dengan kegiatan usaha atau kegiatan untuk mendapatkan, menagih, dan memelihara penghasilan yang merupakan objek pajak” (Kismantoro, 2013: 376).

2. Undang-Undang Nomor 36 Tahun 2008 Pasal 6 Ayat (1) Huruf e tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan “Kerugian karena fluktuasi kurs mata uang asing diakui berdasarkan sistem pembukuan yang dianut dan dilakukan secara taat asas sesuai dengan Standar Akuntansi Keuangan yang berlaku di Indonesia’ (Kismantoro, 2013: 378).

3. Peraturan Menteri Keuangan Republik Indonesia Nomor 83/PMK.03/2009 tentang penyediaan makanan dan minuman bagi seluruh pegawai serta penggantian atau imbalan dalam bentuk natura dan kenikmatan di daerah tertentu dan yang berkaitan dengan pelaksanaan pekerjaan yang dapat dikurangkan dari penghasilan bruto pemberi kerja (Rahmany, 2013: 113).

4. Peraturan Menteri Keuangan Republik Indonesia Nomor 96/PMK.03/2009 tentang jenis-jenis harta yang termasuk dalam

kelompok harta berwujud bukan bangunan untuk keperluan penyusutan” (Rahmany, 2013: 113).

5. Peraturan Menteri Keuangan Republik Indonesia Nomor 02/PMK.03/2010 tentang biaya Promosi adalah bagian dari biaya penjualan yang dikeluarkan oleh wajib pajak dalam rangka memperkenalkan dan/atau menganjurkan pemakaian suatu produk baik langsung maupun tidak langsung untuk mempertahankan dan/atau meningkatkan penjualan (Indrawati: 2010).

6. Keputusan Direktur Jenderal Pajak Nomor 220/PJ/2002 tentang perlakuan pajak penghasilan atas biaya pemakaian telepon seluler dan kendaraan perusahaan (Rahmany, 2013: 115).

7. Surat Edaran Direktur Jenderal Pajak Nomor 09/PJ.42/2002 tentang perlakuan pajak penghasilan atas biaya pemakaian telepon seluler dan kendaraan perusahaan (Rahmany, 2013: 116).

8. Surat Edaran Direktur Jenderal Pajak Nomor 27/PJ.22/1986 tentang biaya entertainment, representasi, jamuan dan sejenisnya untuk mendapatkan, menagih dan memelihara penghasilan pada dasarnya dapat dikurangkan dari penghasilan bruto sebagaimana dimaksud dalam Pasal 6 Ayat (1) huruf a Undang-undang Pajak Penghasilan 1984

2.5.1 Biaya Telepon Seluler dan Kendaraan Perusahaan

Dalam Keputusan Direktur Jenderal Pajak Nomor 220/PJ/2002 (Setiawan: 2007) mengenai perlakuan pajak penghasilan atas biaya telepon seluler dan kendaraan perusahaan menyatakan bahwa:

1. Pada garis besarnya Pasal 1 Ayat (1) dan (2) mengenai biaya pemakaian telepon seluler, antara lain:

a. Atas biaya perolehan atau pembelian telepon seluler yang dimiliki dan dipergunakan perusahaan untuk pegawai tertentu karena jabatan atau pekerjaannya, dapat dibebankan sebagai biaya perusahaan sebesar 50% (lima puluh persen) dari jumlah biaya perolehan atau pembelian melalui penyusutan aktiva tetap kelompok I.

b. Atas biaya berlangganan atau pengisian ulang pulsa dan perbaikan telepon seluler yang dimiliki dan dipergunakan perusahaan untuk

pegawai tertentu karena jabatan atau pekerjaannya, dapat dibebankan sebagai biaya perusahaan sebesar 50% (lima puluh persen) dari jumlah biaya berlangganan atau pengisian ulang pulsa dan perbaikan dalam tahun pajak yang bersangkutan.

2. Pada garis besarnya Pasal 2 Ayat (1) mengenai biaya pemakaian kendaraan perusahaan, antara lain:

Atas biaya perolehan atau pembelian atau perbaikan besar kendaraan bus, minibus, atau sejenis yang dimiliki dan dipergunakan perusahaan untuk antar jemput pegawai, dapat dibebankan seluruhnya sebagai biaya perusahaan melalui penyusutan aktiva tetap kelompok II.

3. Pada garis besarnya Pasal 3 Ayat (1) mengenai biaya pemakaian kendaraan untuk jabatan tertentu dalam perusahaan, antara lain:

Atas biaya perolehan atau pembelian atau perbaikan besar kendaraan sedan atau yang sejenis yang dimiliki dan dipergunakan perusahaan untuk pegawai tertentu karena jabatan atau pekerjaannya, dapat dibebankan sebagai biaya perusahaan sebesar 50% (lima puluh persen) dari jumlah biaya perolehan atau pembelian atau perbaikan besar melalui penyusutan aktiva tetap kelompok II.

2.5.2 Biaya Promosi

Dalam Peraturan Menteri Keuangan Republik Indonesia Nomor 02/PMK.03/2010 (Indrawati: 2010) biaya yang termasuk biaya promosi :

1. Biaya periklanan (media cetak, media elektronik, dan media lainnya) 2. Biaya pameran produk

3. Biaya pengenalan produk baru

4. Biaya sponsorship yang berkaitan dengan promosi produk Biaya yang tidak termasuk biaya promosi:

1. Pemberian kepada pihak lain yang tidak berkaitan langsung dengan penyelenggaraan kegiatan promosi,

2. Terkait dengan penghasilan yang bukan merupakan objek pajak dan telah dikenai PPh Final,

2.5.3 Penyusutan Fiskal

Dalam Undang-Undang Nomor 36 Tahun 2008 Pasal 11A tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (IKAPI, 2013: 164) “Penyusutan atas pengeluaran untuk

memperoleh harta berwujud dan pengeluaran lainnya yang mempunyai masa manfaat lebih dari 1 (satu) tahun yang dipergunakan untuk mendapatkan, menagih, dan memelihara.”

Metode penyusutan harta berwujud bukan bangunan dan amortisasi harta tak berwujud yang diperkenankan dalam perpajakan adalah dengan metode garis lurus atau saldo menurun, sedangkan pada harta berwujud bangunan hanya diperkenankan dengan dengan menggunakan metode garis lurus. Masa manfaat dan tarif penyusutan dan amortisasi harta ditetapkan sebagai berikut :

Tabel 2.1 Metode Penyusutan Harta Berwujud dan Tidak Berwujud

Sumber : UU RI No.36 Tahun 2008 Pasal 11

Jenis Harta Berwujud yang termasuk kelompok 1 (IAI, 2013: 267) : 1. Mebel dan peralatan dari kayu termasuk meja, bangku, lemari, dan

sejenisnya.

2. Mesin kantor seperti mesin tik, mesin hitung, mesin fotokopi, mesin akunting, computer, printer, scanner dan sejenisnya.

3. Perlengkapan lainnya seperti amplifier, tape, video recorder, telivisi dan sejenisnya.

4. alat komunikasi seperti pesawat telepon, facsimile, telepon seluler dan sejenisnya.

Jenis Harta Berwujud yang termasuk kelompok 2 (IAI, 2013: 268) :

1. Mebel dan peralatan dari logam termasuk meja, bangku, kursi, lemari dan sejenisnya. Alat pengatur udara seperti AC, kipas angin dan sejenisnya. 2. Mobil, bus, truk, speed boat dan sejenisnya.

2.6 Jenis – Jenis Biaya yang Mensyaratkan Daftar Nominatif

Biaya yang diperkenankan untuk menjadi pengurang penghasilan bruto, selain untuk mendapatkan, menagih dan memelihara juga perlu bukti yang terlampirkan dalam Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh), jika tidak terlampirkan maka biaya tersebut tidak dapat diakui sebagai pengurang penghasilan bruto.

Beberapa jenis biaya yang wajib dilengkapi dengan daftar nominatif (Risman: 2011) adalah sebagai berikut :

1. Biaya Entertaiment Berisikan;

a. Nomor urut,

b. Tanggal entertaiment dan sejenisnya yang telah diberikan,

c. Nama tempat, alamat, jenis, dan jumlah (RP) entertainment dan sejenisnya yang telah diberikan,

d. Relasi usaha yang diberikan dan sejenisnya sesuai dengan nomor urut, nama, posisi, nama perusahaan, dan jenis usaha.

2. Biaya Promosi Berisikan; a. Nama,

b. Nomor pokok wajib pajak, c. Alamat,

d. Tanggal,

e. Bentuk dan jenis biaya, f. Besarnya biaya,

g. Nomor bukti pemotongan,

h. Besarnya Pajak Penghasilan yang dipotong. 3. Biaya Piutang yang nyata-nyata tidak dapat ditagih

Berisikan; a. Nama,

b. Nomor pokok wajib pajak, c. Alamat,

2.7 Surat Pemberitahuan (SPT) Tahunan

Terkait dengan sistem pemungutan pajak yang ada di Indonesia, menurut Mardiasmo (2011: 7) adalah sebagai berikut :

Self Assessment System adalah suatu sistem pemungutan yang memberi wewenang sepenuhnya kepada Wajib Pajak untuk menghitung, memperhitungkan, membayar, dan melaporkan sendiri besarnya pajak yang terutang.

Sesuai dengan prinsip self-assesment yang dianut di Indonesia, Wajib Pajak harus menghitung, memperhitungkan, membayar dan melaporkan pajak terutang sendiri ke Kantor Pelayanan Pajak (KPP) tempat Wajib Pajak terdaftar. Pengertian mengenai Surat Pemberitahuan (SPT) menurut IAI (2013: 28) adalah sebagai berikut :

Surat Pemberitahuan (SPT) adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan penghitungan dan atau pembayaran pajak, objek pajak dan atau bukan objek pajak dan atau harta dan kewajiban, menurut ketentuan peraturan perundang-undangan perpajakan.

Surat Pemberitahuan (SPT) dapat dibedakan sebagai berikut (IAI, 2013: 30): 1. Surat Pemberitahuan (SPT) Masa, Yaitu SPT untuk pelaporan dan

pembayaran pajak bulanan, terdiri dari: a. SPT Masa PPh Pasal 21

b. SPT Masa PPh Pasal 23 c. SPT Masa PPh Pasal 25

2. Surat Pemberitahuan (SPT) Tahunan, yaitu SPT untuk pelaporan tahunan, terdiri dari:

a. SPT Tahunan PPh Wajib Pajak Badan (1771-Rp) b. SPT Tahunan PPh Wajib Pajak Badan (1771-$) 2.7.1 Pembetulan Surat Pemberitahuan (SPT) Tahunan

Berdasarkan Undang-Undang Nomor 16 Tahun 2009 Pasal 13 tentang, pada garis besarnya darluasa adalah dalam jangka waktu 5 (lima) tahun setelah terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak.

Terdapat 3 jenis pembetulan Surat Pemberitahuan (IAI, 2013: 32-33), yaitu: 1. Wajib Pajak dengan kemauannya sendiri dapat membetulkan Surat

Pemberitahuan (SPT) yang telah disampaikan dengan menyampaikan pernyataan tertulis, dengan syarat Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan, dan untuk Surat Pemberitahuan (SPT) Rugi atau Surat Pemberitahuan (SPT) Lebih Bayar paling lama 2 tahun sebelum daluwarsa, serta sepanjang belum dilakukan pemeriksaan oleh Direktur Jenderal Pajak.

Jika Wajib Pajak membetulkan sendiri Surat Pemberitahuan (SPT) Tahunan yang mengakibatkan utang pajak menjadi lebih besar, kepadanya dikenai sanksi administrasi berupa bunga senilai 2% (dua persen) per bulan atas jumlah pajak yang kurang dibayarkan sesuai dengan Pasal 8 ayat 2 dan 2a.

2. Wajib Pajak dengan kemauannya sendiri dapat membetulkan Surat Pemberitahuan (SPT) yang telah disampaikan dengan menyampaikan pernyataan tertulis, walaupun Direktur Jenderal Pajak telah melakukan pemeriksaaan dengan syarat Dirjen Pajak Belum menerbitkan surat ketetapan pajak. Pajak kurang bayar yang timbul sebagai akibat dari pengungkapan ketidakbenaran pengisian SPT kepadanya akan dikenai sanksi administrasi berupa kenaikan sebesar 50% dari pajak yang kurang dibayarkan, sesuai dengan Pasal 8 ayat 5.

3. Wajib Pajak dengan kemauannya sendiri dapat membetulkan Surat Pemberitahuan (SPT) yang telah disampaikan dengan menyampaikan pernyataan tertulis, walaupun Direktur Jenderal Pajak telah melakukan pemeriksaaan, tetapi sebelum dilakukan tindakan penyidikan mengenai ketidakbenaran yang dilakukan Wajib Pajak, kepadanya akan dikenai sanksi administrasi berupa denda sebesar 150% dari jumlah pajak yang kurang dibayarkan.

Pemeriksaan SPT Lebih Bayar (IAI, 2013: 65-66):

1. Pemeriksaan dulu, baru restitusi (Pasal 17B Undang-Undang KUP) Direktur Jenderal Pajak melakukan pemeriksaan atas permohonan pengembalian lebih bayar dan Wajib Pajak harus menerbitkan surat ketetapan pajak paling lambat 12 bulan, jika terlambat dikenakan bunga

2%. Sejak permohonan diterima. Bila Dirjen Pajak tidak memberi keputusan, artinya permohonan dikabulkan dan harus dikembalikan paling lambat 1 bulan.

2. Restitusi dulu, baru pemeriksaan (Pasal 17C Undang-Undang KUP) Direktur Jenderal Pajak melakukan penelitian atas permohonan pengembalian lebih bayar, lalu menerbitkan Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak (SKPPKP) paling lambat 3 bulan.

IAI (2013: 71) mengatakan bahwa, “Surat Ketetapan Pajak Kurang Bayar (SKPKB) adalah surat ketetapan pajak yang menentukan besarnya jumlah pokok pajak, kredit pajak, kekurangan pembayaran dan sanksi administrasi”.

IAI (2013: 75) mengatakan bahwa, “Surat Ketetapan Pajak Lebih Bayar (SKPLB) adalah surat ketetapan pajak yang menentukan jumlah kelebihan pembayaran pajak karena jumlah kredit pajak lebih besar dari pajak terutang”.

2.8 Surat Setoran Pajak

Setelah Wajib Pajak melakukan perhitungan jumlah pajak terutang, Wajib Pajak harus membayar dan jg menyetorkan pajak yang terutang dengan menggunakan Surat Setoran Pajak (SSP). Yang dimaksudkan dengan Surat Setoran Pajak (SSP), Menurut IAI (2013: 36) adalah “Surat yang oleh Wajib Pajak digunakan untuk melakukan pembayaran atau penyetoran pajak yang terutang ke kas Negara melalui Kantor Pos dan atau bank BUMN atau BUMD”.

2.9 Batas Waktu Pembayaran dan Pelaporan

Batasan akhir pembayaran atau penyetoran terlihat dalam tabel di bawah ini. Tabel 2.2 Batas Waktu Pembayaran dan Pelaporan

No Jenis SPT Masa Batas Waktu Pembayaran Batas Waktu Pelaporan

1 PPh Pasal 21/26 Tanggal 10 bulan berikutnya 20 Hari setelah akhir masa pajak 2 PPh Pasal 23/26 Tanggal 10 bulan berikutnya 20 Hari setelah akhir masa pajak 3 PPh Pasal 25 Tanggal 15 bulan berikutnya 20 Hari setelah akhir masa pajak Sumber : (Data Olahan) Batas waktu pembayaran dan pelaporan SPT PPh Pasal 21, 23 dan 25 (Resmi, 2011: 43 )

2.10 Sanksi Perpajakan

Sanksi perpajakan berdasarkan Undang-Undang Nomor 28 Tahun 2007 Pasal 7, terdapat dua macam sanksi, yaitu sanksi administrasi dan sanksi pidana. Perbedaan sanksi administrasi dan sanksi pidana adalah:

1. Sanksi Administrasi

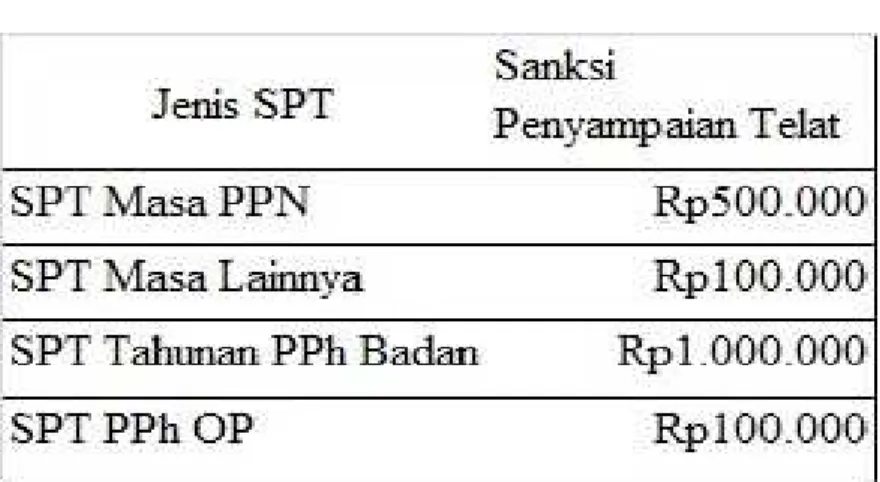

Tabel 2.3 Sanksi Administrasi

Sumber : UU RI No.28 Tahun 2007 Pasal 7

Sanksi administrasi merupakan pembayaran kerugian kepada Negara, khususnya yang berupa bunga dan kenaikan.

Tabel 2.4 Sanksi Keterlambatan Pembayaran

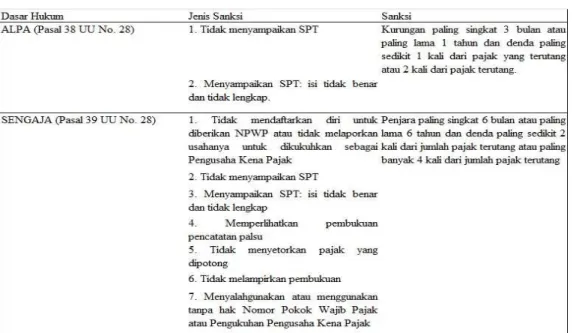

2. Sanksi Pidana

Sanksi pidana merupakan suatu alat terakhir atau prosedur hukum yang digunakan agar peraturan perpajakan dipatuhi.

Tabel 2.5 Sanksi Pidana

Sumber : UU RI No.28 Tahun 2007 Pasal 38&39

2.11 Tinjauan Pustaka

Dalam artikel ilmiah yang berjudul “Analisis Penerapan Pajak Penghasilan Pada PT. Asuransi Jiwa Bringin Life” oleh Sintiya Ratna Ariyadi (2014), dikatakan bahwa PT. Asuransi Jiwa Bringin Life memiliki laporan fiskal yang belum maksimal hal itu terlihat dari adanya beberapa biaya yang dikoreksi tidak sesuai dengan peraturan terbaru tetapi PT. Asuransi Jiwa Bringin Life telah melakukan semua kewajiban perpajakannya secara tepat waktu dengan tidak adanya sanksi sesuai dengan ketentuan Undang-Undang Perpajakan.

Dalam artikel ilmiah yang berjudul “Analisis Penerapan Pajak Penghasilan Pada PT. Tangga Era Batu” oleh Reza Putra Wibawa (2014), dikatakan bahwa PT. Tangga Era Batu sepenuhnya telah sesuai dengan Undang-Undang yang berlaku, tetapi PT. Tangga Era Batu belum pernah melakukan perencanaan pajak yang seharusnya dapat digunakan oleh perusahaan untuk meminimalkan beban pajaknya.

Dalam artikel ilmiah yang berjudul “Analisis Penerapan Pajak Penghasilan Badan Pada PT. Millenium Pharmacon International,Tbk” oleh Putri Novitasari (2013), dikatakan bahwa PT. Millenium Pharmacon International,Tbk pada tahun 2010, 2011 dan 2012 telah sepenuhnya mengaplikasikan tarif baru yang diatur dalam Undang-Undang Nomor 36 Tahun 2008.