BAB II

TINJAUAN PUSTAKA

2.1 Pajak 2.1.1 Definisi

Pajak mempunyai peranan yang penting dalam pelaksanaan pembangunan di Indonesia karena pajak merupakan salah satu sumber pendapatan negara yang terbesar selain dari sektor migas dan non migas untuk membiayai APBN negara. Di samping sebagai sumber pendapatan negara, pajak juga bertujuan untuk menumbuhkan dan membina kesadaran serta tanggung jawab warga negara, karena pada dasarnya pembayaran pajak merupakan perwujudan pengabdian dan peran serta warga negara dalam membiayai keperluan pembangunan nasional.

Soemitro (2013:1) mengatakan bahwa “Pajak adalah iuran rakyat kepada kas negara berdasarkan Undang-Undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum”

Sedangkan menurut Undang-Undang Nomor 16 Tahun 2009 tentang Ketentuan Umum dan Tata Cara Perpajakan, Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa

berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Dari kedua definisi diatas dapat terlihat bahwa pajak merupakan iuran rakyat kepada negara yang bersifat memaksa dan diatur oleh Undang-Undang dan tidak memberikan imbalan secara langsung kepada rakyat.

2.1.2 Fungsi Pajak

Dalam buku Perpajakan Edisi Revisi dinyatakan bahwa fungsi- fungsi pajak adalah :

· Fungsi budgetair

Pajak sebagai sumber dana bagi pemerintah untuk membiayai pengeluaran- pengeluarannya.

· Fungsi mengatur (regulerend)

Pajak sebagai alat untuk mengatur atau melaksanakan kebijaksanaan pemerintah dalam bidang social dan ekonomi.

Contoh :

1. Pajak yang tinggi dikenakan terhadap minuman keras untuk mengurangi konsumsi minuman keras.

2. Pajak yang tinggi dikenakan terhadap barang-barang mewah untuk mengurangi gaya hidup konsumtif.

Tarif pajak untuk ekspor sebesar 0%, untuk mendorong ekspor produk Indonesia di pasaran dunia. (Mardiasmo 2013:1)

2.1.3 Jenis-Jenis Pajak

Secara umum pengenaan pajak di Indonesia dapat dikelompokkan menjadi 2 bagian, yaitu Pajak Negara dan Pajak Daerah.

Yang termasuk kedalam Pajak Negara adalah : 1. Pajak Penghasilan (PPh)

2. Pajak Pertambahan Nilai dan Pajak Penjualan Atas Barang Mewah (PPN &

PPn BM) 3. Bea Materai

4. Pajak Bumi dan Bangunan (PBB)

5. Bea Perolehan Hak Atas Tanah dan Bangunan (BPHTB) Sedangkan yang termasuk kedalam Pajak Daerah adalah : 1. Pajak Provinsi

2. Pajak Kabupaten/Kota 2.1.4 Kewajiban Wajib Pajak

Menurut Mardiasmo (2013: 56) kewajiban dari wajib pajak adalah sebagai berikut :

· Mendaftarkan diri untuk mendapatkan NPWP

· Melaporkan usahanya untuk dikukuhkan sebagai PKP

· Menghitung dan membayar sendiri pajak dengan benar

· Mengisi dengan benar SPT (SPT diambil sendiri), dan memasukkan ke

Kantor Pelayanan Pajak dalam batas waktu yang telah ditentukan

· Menyelenggarakan pembukuan/pencatatan

· Jika diperiksa wajib :

o Memperlihatkan dan atau meminjamkan buku atau catatan, dokumen yang menjadi dasarnya dan dokumen lain yang berhubungan dengan penghasilan yang diperoleh, kegiatan usaha, pekerjaan bebas Wajib Pajak, atau objek yang terutang pajak

o Memberikan kesempatan untuk memasuki tempat atau ruangan yang dipandang perlu dan memberi bantuan guna kelancaran pemeriksaan

· Apabila dalam waktu mengungkapkan pembukuan, pencatatan, atau dokumen

serta keterangan yang diminta, Wajib Pajak terikat oleh suatu kewajiban untuk merahasiakan, maka kewajiban untuk merahasiakan itu ditiadakan oleh permintaan untuk keperluan pemeriksaan

2.2 Pajak Penghasilan

Judisseno (1997:76) menjelaskan bahwa pengertian dari Pajak Penghasilan adalah suatu pungutan resmi yang ditujukan kepada masyarakat yang berpenghasilan atau atas penghasilan yang diterima atau di perolehnya dalam tahun pajak untuk kepentingan negara dan masyarakat dalam hidup berbangsa dan bernegara sebagai suatu kewajiban yang harus dilaksanakannya.

Sedangkan menurut Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, Pengertian dari Pajak Penghasilan adalah Pajak yang dikenakan terhadap Subjek Pajak atas Penghasilan yang diterima atau diperolehnya dalam tahun pajak.

Terdapat beberapa jenis pajak yang termasuk ke dalam Pajak Penghasilan, yaitu :

1. PPh Pasal 4 ayat (2) = Pajak Penghasilan Penghasilan Tertentu;

2. PPh Pasal 15 = Pajak Penghasilan Wajib Pajak Tertentu;

3. PPh Pasal 21 = Pajak Penghasilan sehubungan dengan Pekerjaan, jasa dan kegiatan;

4. PPh Pasal 22 = Pajak Penghasilan Berkenaan dengan kegiatan di bidang impor atau usaha di bidang lain dan berkenaan dengan pembayaran atas penyerahan barang melalui bendaharawan pemerintah;

5. PPh Pasal 23 = Pajak Penghasilan yang dikenakan terhadap Dividen, bunga, royalti, hadiah dan penghargaan, sewa dan penghasilan lain sehubungan penggunaan harta, serta imbangan sehubungan dengan jasa teknik, jasa manajemen, konstruksi, konsultan, dan jasa lain selain yang telah dipotong PPH Pasal 21;

6. PPh Pasal 24 = pengkreditan pajak yang dibayar atau terutang di Luar Negeri.

7. PPh Pasal 25 = Ansuran Pajak dalam tahun berjalan;

8. PPh Pasal 26 =Pajak Penghasilan yang diptong dari Wajib Pajak Luar Negeri;

PPh Pasal 29 = Pajak Penghasilan yang terutang untuk satu tahun pajak setelah dikurangi angsuran pajak dan kredit pajak.

2.3 Pajak Penghasilan Pasal 22 2.3.1 Definisi

Mardiasmo (2013:246) menjelaskan bahwa pengertian dari Pajak Penghasilan Pasal 22 adalah Pajak Penghasilan dalam tahun berjalan yang dipungut oleh :

1. Bendahara pemerintah, termasuk bendahara pada Pemerintah Pusat, Pemerintah Daerah, instansi atau lembaga pemerintah, dan lembaga- lembaga negara lainnya, berkenaan dengan pembayaran atas penyerahan barang, termasuk juga dalam pengertian bendahara adalah pemegang kas dan pejabat lain yang menjalankan fungsi yang sama;

2. Badan-badan tertentu, baik badan pemerintah maupun swasta, berkenaan dengan kegiatan di bidang impor atau kegiatan usaha di bidang lain, seperti kegiatan usaha produksi barang tertentu antara lain otomotif dan semen; dan 3. Wajib Pajak badan tertentu untuk memungut pajak dari pembeli atas

penjualan barang yang tergolong sangat mewah. Pemungutan pajak oleh Wajib Pajak badan tertentu ini akan dikenakan terhadap pembelian barang yang memenuhi kriteria tertentu sebagai barang yang tergolong sangat mewah baik dilihat dari jenis barangnya maupun harganya, seperti kapal pesiar, rumah sangat mewah, apartemen dan kondominium sangat mewah, serta

2.3.2 Pemungut Pajak

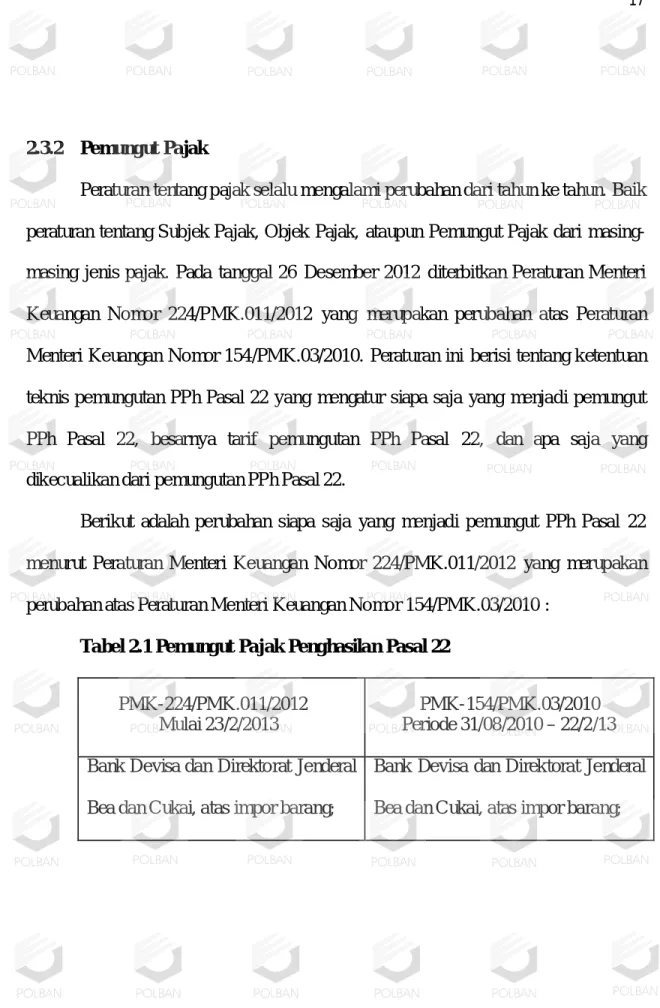

Peraturan tentang pajak selalu mengalami perubahan dari tahun ke tahun. Baik peraturan tentang Subjek Pajak, Objek Pajak, ataupun Pemungut Pajak dari masing- masing jenis pajak. Pada tanggal 26 Desember 2012 diterbitkan Peraturan Menteri Keuangan Nomor 224/PMK.011/2012 yang merupakan perubahan atas Peraturan Menteri Keuangan Nomor 154/PMK.03/2010. Peraturan ini berisi tentang ketentuan teknis pemungutan PPh Pasal 22 yang mengatur siapa saja yang menjadi pemungut PPh Pasal 22, besarnya tarif pemungutan PPh Pasal 22, dan apa saja yang dikecualikan dari pemungutan PPh Pasal 22.

Berikut adalah perubahan siapa saja yang menjadi pemungut PPh Pasal 22 menurut Peraturan Menteri Keuangan Nomor 224/PMK.011/2012 yang merupakan perubahan atas Peraturan Menteri Keuangan Nomor 154/PMK.03/2010 :

Tabel 2.1 Pemungut Pajak Penghasilan Pasal 22

PMK-224/PMK.011/2012 Mulai 23/2/2013

PMK-154/PMK.03/2010 Periode 31/08/2010 – 22/2/13 Bank Devisa dan Direktorat Jenderal

Bea dan Cukai, atas impor barang;

Bank Devisa dan Direktorat Jenderal Bea dan Cukai, atas impor barang;

bendahara pemerintah dan Kuasa Pengguna Anggaran (KPA) sebagai pemungut pajak pada Pemerintah Pusat, Pemerintah Daerah, Instansi atau lembaga Pemerintah dan lembaga- lembaga negara lainnya, berkenaan dengan pembayaran atas pembelian barang;

bendahara pemerintah dan Kuasa Pengguna Anggaran (KPA) sebagai pemungut pajak pada Pemerintah Pusat, Pemerintah Daerah, Instansi atau lembaga Pemerintah dan lembaga- lembaga negara lainnya berkenaan dengan pembayaran atas pembelian barang;

bendahara pengeluaran berkenaan dengan pembayaran atas pembelian barang yang dilakukan dengan mekanisme uang persediaan (UP);

bendahara pengeluaran untuk pembayaran yang dilakukan dengan mekanisme uang persediaan (UP);

Kuasa Pengguna Anggaran (KPA) atau pejabat penerbit Surat Perintah Membayar yang diberi delegasi oleh Kuasa Pengguna Anggaran (KPA), berkenaan dengan pembayaran atas pembelian barang kepada pihak ketiga yang dilakukan dengan mekanisme pembayaran langsung (LS);

Kuasa Pengguna Anggaran (KPA) atau pejabat penerbit Surat Perintah Membayar yang diberi delegasi oleh KPA, untuk pembayaran kepada pihak ketiga yang dilakukan dengan mekanisme pembayaran langsung (LS

Badan Usaha Milik Negara yaitu badan usaha yang seluruh atau sebagian besar modalnya dimiliki oleh negara melalui penyertaan secara langsung yang berasal dari kekayaan negara yang dipisahkan, yang meliputi:

· PT Pertamina (Persero), PT Perusahaan Listrik Negara (Persero), PT Perusahaan Gas Negara (Persero) Tbk., PT Telekomunikasi Indonesia (Persero) Tbk., PT Garuda Indonesia (Persero) Tbk., PT Pembangunan Perumahan (Persero) Tbk., PT Wijaya Karya (Persero) Tbk., PT Adhi Karya (Persero) Tbk., PT Hutama Karya (Persero), PT Krakatau Steel (Persero);

dan

· Bank-bank Badan Usaha Milik Negara

berkenaan dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usahanya.

Badan usaha yang bergerak dalam bidang usaha industri semen, industri kertas, industri baja, industri otomotif, dan industri farmasi, atas

Badan usaha yang bergerak dalam bidang usaha industri semen, industri kertas, industri baja, dan industri otomotif, yang ditunjuk oleh Kepala

penjualan hasil produksinya kepada distributor di dalam negeri;

Kantor Pelayanan Pajak, atas penjualan hasil produksinya di dalam negeri;

Agen Tunggal Pemegang Merek (ATPM), Agen Pemegang Merek (APM), dan importir umum kendaraan bermotor, atas penjualan kendaraan bermotor di dalam negeri;

Produsen atau importir bahan bakar minyak, bahan bakar gas, dan pelumas, atas penjualan bahan bakar minyak, bahan bakar gas, dan pelumas;

Produsen atau importir bahan bakar minyak, gas, dan pelumas atas penjualan bahan bakar minyak, gas, dan pelumas;

Industri dan eksportir yang bergerak dalam sektor kehutanan, perkebunan, pertanian, peternakan, dan perikanan, atas pembelian bahan-bahan dari pedagang pengumpul untuk keperluan industrinya atau ekspornya.

Industri dan eksportir yang bergerak dalam sektor kehutanan, perkebunan, pertanian, dan perikanan yang ditunjuk oleh Kepala Kantor Pelayanan Pajak atas pembelian bahan-bahan untuk keperluan industri atau ekspor mereka dari pedagang pengumpul

2.3.2.1 Pengelolaan Piutang Lain-Lain

Piutang lain- lain (Piutang Pajak) muncul karena adanya transaksi penjualan kredit di perusahaan swasta dan BUMN yang di tunjuk sebagai Wajib Pungut.

Dengan adanya tenggat waktu untuk penyetoran PPh Pasal 22 yang harus dilakukan oleh Wajib Pungut, maka perusahaan swasta atau BUMN yang ditunjuk sebagai Wajib Pungut memberikan pinjaman kepada Wajib Pajak untuk membayar PPh Pasal 22 untuk menghindari denda atau sanksi yang akan dikenakan oleh Direktorat Jenderal Pajak.

Menurut Siamat (2005), Prinsip perkreditan pada dasarnya dapat memberikan informasi mengenai itikad baik (willingness to pay) dan kemampuan membayar (ability to pay) debitur untuk melunasi kembali. Adapun prinsip perkreditan itu diantaranya :

1. Character

Hal ini berkaitan dengan sifat-sifat yang dimiliki oleh suatu perusahaan atau debitur dalam melunasi piutangnya sesuai dengan perjanjian kredit yang disepakati.

2. Capacity

Berkaitan dengan kemampuan sebuah perusahaan atau debitur dalam mengelola usahanya secara sehat untuk memperoleh laba sesuai yang diperkirakan. Penilaian terhadap kemampuan ini untuk mengetahui sejauh mana perusahaan mampu untuk membayar utangnya.

3. Capital

Penilaian modal yang dilakukan untuk melihat apakah perusahaan atau debitur memiliki modal yang memadai untuk menjalankan dan memelihara kelangsungan usahanya.

4. Collateral

Penilaian terhadap barang jaminan yang diserahkan sebagai jaminan atas kredit yang diperoleh dalam kegiatan pembelian secara utang.

5. Condition

Berkaitan dengan keadaan perekonomian pada saat tertentu, saat yang secara langsung mempengaruhi kegiatan usaha debitur atau perusahaan tersebut.

Analisis yang dilakukan memberikan gambaran umum bagi perusahaan dalam memberikan piutang pada pelanggannya. Hal ini berkaitan dengan kegiatan penjualan yang dilakukan perusahaan terhadap para pelanggan yang terbiasa membeli produk secara kredit atau utang. Maka dari itu, dengan menggunakan analisis kredit ini, perusahaan lebih mengetahui hal- hal yang dimiliki oleh pelanggannya dalam membayar piutangnya sesuai dengan waktu jatuh tempo yang ditetapkan.

2.3.3 Tarif dan Objek Pajak

Selain Pemungut Pajak Penghasilan Pasal 22, Tarif dan Objek PPh Pasal 22 ikut mengalami perubahan dengan munculnya Peraturan Menteri Keuangan Nomor

224/PMK.011/2012 menggantikan Peraturan Menteri Keuangan Nomor 154/PMK.03/2010. Perubahan tersebut adalah sebagai berikut :

Tabel. 2.2 Tarif dan Objek PPh Pasal 22

Uraian Transaksi PMK- 224/PMK.011/2012 Mulai 23/2/2013

PMK- 154/PMK.03/2010 31/08/2010 – 22/2/13 Impor selain Kedelai,

Gandum & Tepung Terigu yang menggunnakan API

2,5% x Nilai Impor 2,5% x Nilai Impor

Impor Kedelai, Gandum dan Tepung Terigu, yang

menggunakan API

0,5% x Nilai Impor 0,5% x Nilai Impor

Impor yang tidak menggunakan API

7,5% x Nilai Impor 7,5% x Nilai Impor

Impor yang tidak dikuasai 7,5% x harga jual lelang 7,5% x harga jual lelang

Pembelian Barang oleh Bendahara Pemerintah &

KPA

1,5% x Harga Pembelian tidak termasuk PPN

· Kecuali untuk pembayaran maks Rp 2.000.000

· Kecuali untuk

pembayaran atas pembelian BBM,

1,5% x Harga Pembelian tidak termasuk PPN

· Kecuali untuk pembayaran maks Rp 2.000.000

· Kecuali

Pembayaran untuk pembelian bahan

BBG & Pelumas, Benda-benda pos serta pemakaian air & listrik

bakar minyak, listrik, gas, pelumas, air minum/PDAM dan benda-benda pos.

Pembelian Barang BUMN yg ditunjuk sebagai Pemungut PPh Pasal 22

1,5% x Harga Pembelian tidak termasuk PPN

· Kecuali untuk pembayaran maks Rp 10.000.000

· Kecuali untuk pembayaran atas pembelian BBM, BBG & Pelumas, Benda-benda pos serta pemakaian air & listrik

Penjualan Produk BBM oleh Produsen atau Importir BBM, BBG,

Pelumas

· 0,25% x Penjualan (tidak termasuk PPN) untuk penjualan kpd SPBU Pertamina

· 0,3% x Penjualan (tidak termasuk PPN) untuk penjualan kpd

· 0,25% x Penjualan (tidak termasuk PPN) untuk penjualan kpd SPBU Pertamina

· 0,3% x Penjualan (tidak termasuk PPN) untuk penjualan kpd

SPBU non Pertamina

· 0,3% x Penjualan (tidak termasuk PPN) untuk Penjualan kepada non SPBU (Note : PPh22 u/SPBU bersifat final)

SPBU non Pertamina

· 0,3% x Penjualan (tidak termasuk PPN) untuk Penjualan kepada non SPBU

(Note : PPh22 u/SPBU bersifat final)

Penjualan Produk BBG &

Pelumas oleh Produsen atau importir BBM, BBG,

Pelumas

0,3% x Penjualan (tidak termasuk PPN)

0,3% x Penjualan (tidak termasuk PPN)

Penjualan Semen oleh Industri Semen kepada Distributor Dalam Negeri

0,25% x DPP PPN 0,25% x DPP PPN

Penjualan Kertas oleh Industri Kertas kepada distributor dalam negeri

0,1% x DPP PPN 0,1% x DPP PPN

Penjualan baja oleh Industri baja kepada distributor di dalam negeri

0,3% x DPP PPN 0,3% x DPP PPN

Penjualan kendaraan bermotor beroda dua atau

lebih oleh Industri Otomotif kepada distributor di dalam negeri

0,45% x DPP PPN 0,45% x DPP PPN

Penjualan kendaraan bermotor di dalam negeri

oleh ATPM, APM dan Importir Umum

0,45% x DPP PPN

Penjualan semua jenis oleh Industri Farmasi kepada distributor dalam negeri

0,3% x DPP PPN

Pembelian bahan-bahan untuk keperluan industri atau ekspor oleh badan

usaha industri atau eksportir yang bergerak dalam sektor kehutanan,

perkebunan, pertanian, peternakan, dan perikanan

0,25% x harga Pembelian tidak termasuk PPN

0,25% x harga Pembelian tidak termasuk PPN

2.3.4 Proses Pemungutan dan Penyetoran PPh Pasal 22

Menurut PERATURAN DIREKTUR JENDERAL PAJAK NOMOR PER - 06/PJ/2013 tentang Tata Cara Dan Prosedur Pemungutan Pajak Penghasilan Pasal 22 Sehubungan Dengan Pembayaran Atas Penyerahan Barang Dan Kegiatan Di Bidang Impor Atau Kegiatan Usaha Di Bidang Lain adalah :

1. Pemungutan Pajak Penghasilan Pasal 22 oleh pemungut pajak badan usaha yang bergerak di bidang industri farmasi, wajib disetor oleh pemungut ke kas negara melalui Kantor Pos, bank devisa, atau bank yang ditunjuk oleh Menteri Keuangan dengan menggunakan Surat Setoran Pajak.

2. Pemungut pajak sebagai badan usaha yang bergerak di bidang industri farmasi, wajib menerbitkan Bukti Pemungutan Pajak Penghasilan Pasal 22 dalam rangkap 3 (tiga), yaitu:

a. Lembar kesatu untuk Wajib Pajak yang dipungut;

b. Lembar kedua sebagai lampiran laporan bulanan kepada Kantor Pelayanan Pajak (dilampirkan pada Surat Pemberitahuan Masa Pajak Penghasilan Pasal 22); dan

c. Lembar ketiga sebagai arsip pemungut pajak bersangkutan.

2.4 Sanksi Pajak

Bendahara atau Wajib Pungut sama halnya dengan Wajib Pajak, akan mendapatkan segala sanksi pajak apabila melanggar ketentuan pajak yang sudah diatur oleh pemerintah. Macam- macam sanksi pajak yang berlaku di Indonesia dan

berkaitan dengan Pajak Penghasilan menurut Undang-Undang yang berlaku adalah sebagai berikut :

A. Sanksi Administrasi.

1. PPh:

1. Denda, sebesar:

· Rp. 100.000,00 apabila Surat Pemberitahuan (SPT) Masa tidak

disampaikan sesuai dengan batas waktu yaitu selambat- lambatnya 14 (empat belas) hari setelah bulan takwim berakhir khusus untuk pemungutan PPh Pasal 22 atau paling lambat 20 (dua puluh) hari setelah akhir Masa Pajak khusus untuk pemungutan PPh Pasal 4 ayat (2), PPh Pasal 21 dan PPh Pasal 23.

· 150% dari jumlah pajak yang kurang dibayar, dalam hal telah

dilakukan tindakan pemeriksaan tetapi belum dilakukan tindakan penyidikan mengenai adanya ketidakbenaran yang dilakukan Wajib Pajak dan terhadap ketidak benaran tersebut tidak dilakukan penyidikan, apabila wajib pajak dengan kemauannya sendiri mengungkapkan ketidakbenaran perbuatannya tersebut dengan disertai pelunasan kekurangan pembayaran jumlah pajak yang sebenarnya terutang.

2. Bunga, sebesar:

1. 2% sebulan untuk selama-lamanya 24 bulan atas jumlah pajak yang terutang tidak atau kurang dibayar dalam hal:

o PPh dalam tahun berjalan tidak atau kurang dibayar dan/atau dari hasil penelitian SPT terdapat kekurangan pembayaran pajak sebagai akibat salah tulis dan/atau salah hitung;

o Terdapat kekurangan pajak yang terutang dalam Surat Penetapan Pajak Kurang Bayar (SKPKB) berdasarkan hasil pemeriksaan atau keterangan lain serta pemberian NPWP dan atau dikukuhkan sebagai Pengusaha Kena Pajak secara jabatan.

o Penghitungan sementara pajak yang terutang kurang dari jumlah pembayaran pajak yang sebenarnya terutang akibat diberikan ijin penundaan penyampaian SPT tahunan.

2. 2% sebulan dari pajak yang kurang dibayar dalam hal wajib pajak diperbolehkan mengangsur atau menunda pembayaran pajak.

3. 48% dari jumlah pajak yang tidak atau kurang dibayar, dalam hal wajib pajak setelah jangka waktu 5 (lima) tahun dipidana karena melakukan tindak pidana dibidang perpajakan berdasarkan putusan pengadilan yang telah memperoleh kekuatan hukum tetap.

4. 2% sebulan dihitung saat penyampaian SPT Tahunan berakhir sampai dengan tanggal pembayaran dan bagian dari bulan dihitung penuh 1 (satu) bulan, apabila Wajib Pajak membetulkan sendiri SPT Tahunan yang mengakibatkan utang pajak menjadi lebih besar.

5. 2% sebulan dihitung dari jatuh tempo pembayaran sampai dengan tanggal pembayaran dan bagian dari bulan dihitung penuh 1 (satu) bulan, apabila Wajib Pajak membetulkan sendiri SPT Masa yang mengakibatkan utang pajak menjadi lebih besar.

6. 2% sebulan dihitung dari jatuh tempo pembayaran sampai dengan tanggal pembayaran dan bagian dari bulan dihitung penuh 1 (satu) bulan, apabila pembayaran atau penyetoran yang terutang untuk suatu saat atau masa dilakukan setelah jatuh tempo pembayaran atau penyetoran.

3. Kenaikan, sebesar:

· 50% dari PPh yang tidak atau kurang dibayar dalam satu tahun pajak

akibat SPT tidak disampaikan dalam jangka waktu yang telah ditentukan dan setelah ditegur secara tertulis tidak disampaikan pada waktunya sebagaimana ditentukan dalam Surat Teguran.

· 100% dari jumlah PPh yang tidak atau kurang dipotong, tidak atau

kurang dipungut, tidak atau kurang disetorkan, dan dipotong atau dipungut tetapi tidak atau kurang disetorkan.

· 100% dari jumlah kekurangan pajak yang terutang dalam Surat

Ketetapan Pajak Kurang Bayar Tambahan dalam hal ditemukan data baru dan/atau data yang semula belum terungkap dari WP yang menyebabkan penambahan jumlah pajak yang terutang.

· 200% dari pajak yang kurang dibayar, dikenakan terhadap Wajib

Pajak untuk pertama kali karena kealpaannya tidak menyampaikan SPT atau menyampaikan tetapi isinya tidak benar atau tidak lengkap dan dapat merugikan Negara.

B. Sanksi Pidana.

Berdasarkan Bab VIII Ketentuan Pidana Pasal 38 UU Nomor 6 tentang Ketentuan Umum dan Tata Cara Perpajakan, sanksi Pidana diatur sebagai berikut.

1. Karena alpa:

· tidak menyampaikan SPT, atau

· menyampaikan SPT, tetapi isinya tidak benar atau tidak lengkap, atau

melampirkan keterangan yang isinya tidak benar.

Sehingga dapat menimbulkan kerugian pada pendapatan negara, dan perbuatan tersebut merupakan perbuatan setelah perbuatan yang pertama kali, didenda paling sedikit 1 (satu) kali jumlah pajak terutang yang tidak atau kurang dibayar dan paling banyak 2 (dua) kali dari jumlah pajak terutang yang tidak atau kurang dibayar, atau dipidana kurungan paling singkat 3 (tiga) bulan atau paling lama 1 (satu) tahun.

4. Dengan sengaja:

· tidak mendaftarkan diri, atau menyalahgunakan atau menggunakan

tanpa hak NPWP; atau

· tidak menyampaikan SPT, atau

· menyampaikan SPT dan/atau keterangan yang isinya tidak benar atau

tidak lengkap, atau menolak untuk dilakukan pemeriksaan sebagaimana dimaksud dalam Pasal 29, atau

· memperlihatkan pembukuan, pencatatatan, atau dokumen lain yang

palsu atau dipalsukan seolah-olah benar, atau

· tidak menyelenggarakan pembukuan atau pencatatan, tidak memperlihatkan atau tidak meminjamkan buku, catatan, atau dokumen lainnya, tidak menyimpan buku, catatan, atau dokumen yang menjadi dasar pembukuan atau pencatatan dan dokumen lain termasuk hasil pengolahan data dari pembukuan yang dikelola secara elektronik atau diselenggarakan secara program aplikasi online di Indonesia, atau

· tidak menyetorkan pajak yang telah dipotong atau dipungut.

Sehingga dapat menimbulkan kerugian pada pendapatan negara, diancam dengan pidana penjara paling singkat 6 (enam bulan dan paling lama 6 (enam) tahun dan denda paling sedikit 2 (dua) kali jumlah pajak yang terutang yang tidak atau kurang dibayar dan paling banyak 4 (empat) kali jumlah pajak terutang yang tidak atau kurang dibayar. Ancaman pidana ini ditambah 1 (satu) kali sehingga menjadi 2 (dua) kali sanksi pidana apabila seseorang melakukan lagi tindak pidana di bidang perpajakan sebelum lewat 1 (satu) tahun, terhitung sejak selesainya menjalani pidana penjara yang dijatuhkan.

· Pidana penjara paling singkat 6 (enam) bulan dan paling lama 2 (dua) tahun

dan denda paling sedikit 2 (dua) kali jumlah restitusi yang dimohonkan dan/atau kompensasi atau pengkreditan yang dilakukan dan paling banyak 4 (empat) kali jumlah restitusi yang dimohonkan dan/atau kompensasi atau pengkreditan yang dilakukan, apabila seseorang melakaukan percobaan untuk melakukan tindak pidana menyalah gunakan atau menggunakan tanpa hak NPWP atau menyampaikan SPT dan/atau keterangan yang isinya tidak benar atau tidak lengkap dalam rangka mengajukan restitusi atau melakukan kompensasi pajak atau pengkreditan pajak;

· Dipidana dengan pidana paling singkat 2 (dua) tahun dan paling lama 6

(enam) tahun, dan denda paling sedikit 2 (dua) kali jumlah pajak dalam faktur pajak, bukti pemungutan pajak, bukti pemotongan pajak, dan atau bukti setoran pajak, dan paling banyak 6 (enam) kali jumlah pajak dalam faktur pajak, bukti pemungutan pajak, bukti pemotongan pajak, dan atau bukti setoran pajak terhadap wajib pajak dengan sengaja menerbitkan, atau menggunakan, atau menerbitkan dan menggunakan, faktur pajak dan atau bukti pemungutan pajak dan atau bukti pemotongan pajak dan atau bukti setoran pajak yang tidak berdasarkan transaksi yang sebenarnya.

· Dipidana dengan pidana paling lama 1 (satu) tahun, atau denda paling banyak

Rp.1.000.000.000,00 (satu milyar rupiah) bagi setiap orang yang dengan sengaja tidak memenuhi kewajiban memberikan data dan informasi yang

berkaitan dengan perpajakan yang bersumber dari instansi pemerintah, lembaga, asosiasi, dan pihak lainnya sangat diperlukan oleh Direktorat Jenderal Pajak.

· Dipidana dengan pidana penjara paling lama 10 (sepuluh) bulan, atau denda

paling banyak Rp. 800.000.000,00 (delapan ratus juta rupiah) bagi setiap yang dengan sengaja menyebabkan tidak terpenuhinya kewajiban dan pihak lain dalam memberikan data dan informasi yang berkaitan dengan perpajakanyang bersumber dari instansi pemerintah, lembaga, asosiasi, dan pihak lainnya sangat diperlukan oleh Direktorat Jenderal Pajak.

· Dipidana dengan pidana penjara paling lama 10 (sepuluh) bulan, atau denda

paling banyak Rp. 800.000.000,00 (delapan ratus juta rupiah) bagi setiap yang dengan sengaja tidak memberikan data dan informasi yang diminta oleh Direktur Jenderal Pajak yang berkaitan dengan perpajakan sehubungan dengan terjadinya suatu peristiwa yang diperkirakan berkaitan dengan pemenuhan kewajiban perpajakan wajib pajak dengan memperhatikan ketentuan tentang kerahasiaan atas data dan informamsi dimaksud.

2.5 Kas

Menurut Munawir (1983:14), pengertian kas adalah sebagai berikut:

Kas merupakan uang tunai yang dapat digunakan untuk membiayai operasi perusahaan, termasuk dalam pengertian kas adalah cek yang diterima dari para pelanggan dan simpanan perusahaan di bank dalam bentuk giro atau demand deposit,

yaitu simpanan di bank yang dapat diambil kembali (dengan menggunakan cek atau bilyet).

Pendapat lainnya juga di kemukakan oleh: Theodorus M. Tuanakotta, AK, (1982:150) dalam bukunya Auditing Petunjuk Pemeriksaan Akuntan Publik, yaitu:

Kas dan bank meliputi uang tunai dan simpanan-simpanan di bank yang langsung dapat diuangkan pada setiap saat tanpa mengurangi nilai simpanan tersebut.

Kas dapat terdiri dari kas kecil atau dana-dana kas lainnya seperti penerimaan uang tunai dan cek-cek (yang bukan mundur) untuk disetor ke bank keesokan harinya.

Dari pendapat-pendapat tersebut diatas dapat terlihat bahwa kas adalah seluruh uang tunai dan bentuk-bentuk lainnya yang dapat diuangkan setiap saat apabila perusahaan membutuhkan.

Menurut Atmaja (2006:112) keuntungan yang dapat diharapkan dengan memiliki kas yang cukup adalah:

1. Memperoleh bungan dari investasi pada surat berharga.

2. Dengan memiliki kas yang cukup, perusahaan dapat memperoleh potongan pembelian yang diberikan oleh supplier sehingga menurunkan harga beli input

3. Perusahaan akan memperoleh ranking yang lebih baik dengan mempertahankan aktiva lancar yang cukup

2.6 Manaje men Kas

Menurut Weston.JF dan Hermanson RH dalam Arifin (2001 : 7) pengertian manajemen kas adalah pengawasan investasi harta nyata yang paling lancar, berupa uang tunai yang dimiliki oleh perusahaan.

Anggaran kas bermanfaat sebagai perangkat untuk memantau kondisi likuiditas perusahaan selama periode tertentu (Mardiyanto, 2009; 111)

Cash budget (Anggaran Kas ) sebagai alat perencanaan perusahaan menurut Ellen Christina (2002 :188) mempunyai tujuan sebagai berikut:

1. Menentukan posisi kas pada berbagai waktu dengan membandingkan uang kas masuk dengan uang kas keluar.

2. Memperkirakan kemungkinan terjadinya deficit atau surplus.

3. Mempersiapakan keputusan pembelanjaan jangka pendek dan jangka panjang, dimana bila tejadi deficit, perusahaan perlu mencari dana tambahan baru dan sebaliknya bila perusahaan mengalami surplus maka perusahaan harus memilih alternative penggunaan yang paling menguntungkan.

4. Sebagai dasar kebijakan pemberian kredit

5. Sebagai dasar otorisasi dana anggaran yang disediakan.

6. Sebagai dasar penilaian terhadap realisasi pengeluaran kas sebenarnya.

Piutang timbul sebagai akibat penjualan barang/jasa yang mempunyai kedudukan dekat dengan kas. Besar kecilnya piutang yang nampak dalam neraca dapat dijadikan dasar untuk menilai efisiensi pengolahannya. Jumlah piutang yang terlalu besar sebagai akibat kebijaksanaan yang terlalu longgar terutama dalam menetapkan periode kredit akan memperlambat kas.

Piutang harus dicatat dengan prosedur yang besar sehingga menyediakan informasi yang wajar dan tepat bagi manajemen dalam mengambil keputusan menyangkut piutang.

Mulyadi ( 2001 : 257 ) menyatakan " Prosedur pencatatan piutang terdiri dari : (1). informasi yang diperlukan oleh manajemen, (2). Dokumen, (3). Catatan akuntansi, (4). Organisasi, dan (5). Metode pencatatan piutang."

1. Informasi yang diperlukan oleh manajemen.

Informasi mengenai piutang yang dilaporkan kepada manajemen adalah saldo piutang pada saat tertentu kepada setiap debitur, riwayat pelunasan piutang yang dilakukan oleh setiap debitur, umur piutang kepada setiap debitur pada saat tertentu.

2. Dokumen

Dokumen pokok yang digunakan sebagai dasar pencatatan lcedalam kartu piutang adalah : faktur penjualan, bukti kas masuk, memo kredit, dan bukti memorial.

3. Catatan akuntansi

Catatan akuntansi yang digunakan untuk mencatat transaksi yang menyangkut piutang adalah jurnal penjualan, jurnal retur penjualan, jurnal umum, jurnal penerimaan kas, dan kartu piutang.

4. Organisasi

Pencatatan piutang dilakukan oleh fungsi akuntansi. “Tugas fungsi akuntansi dalam hubungannya dengan pencatatan akuntansi, adalah menyelenggarakan

Catatan piutang kepada debitur, menghasilkan pernyataan piutang secara periodik dan mengirimkannya ke setiap debitur, menyelenggarakan catatan riwayat krcdit setiap debitur untuk memudahkan menyediakan data guna memutuskan pemberian kredit kepada pelanggan dan guna mengikuti data dari setiap debitur.

5. Metode Pencatatan Piutang

Metode pencatatan piutang dapat dilakukan dengan salah satu dari metode berikut ini:

· Metode konvensional, dalam metode ini posting kedalam kartu piutang

dilakukan atas dasar ddta yang dicatat dalan jurnal.

· Metode posting langsung kedatam piutang atau pernyataan piutang, dalam

metode ini media di posting kedalam pernyataan piutang dengan kartu piutang sebagai tembusannya atau tembusan lebar kedua berfungsi sebagai kartu piutang.

· Metode pencatatan tanpa buku pembantu ( ledgerless bookkeeping ) dalam

metode pencatatan piutang ini tidak digunakan buku pembantu piutang.

Faktur penjualan beserta dokumen pendukungnya yang diterima dari bagian penagihan, oleh bagian piutang diarsipkan menurut nama arsip pelanggan dalam arsip faktur yang belum dibayar ( unpaid invoice ). Arsip faktur penjualan ini berfungsi sebagai catatan piutang. Pada saat diterima ada dua cara ditempuh :

o Jika pelanggan membanyar penuh jumlah yang tercantum dalam faktur penjualan. Faktur yang bersangkutan diambil dari arsip faktur yang belum dibayar (unpaid invoice file) dan dicap "lunas". Kemudian dipindahkan kedalam arsip faktur yang telah dibayar (unpaid invoice) o Jika pelanggan hanya membayar sebagian jumlah dalam faktur, jumlah

kas yang diterima dan sisanya yang belum dibayar oleh pelanggan dicatat pada faktur tersebut, kemudian di buat faktur tiruan tersebut kemudian di simpan dalam arsip faktur yang telah dibayar dan faktur asli disimpan kembali dalam arsip yang belum dibayar.

· Metode pencatatan dengan menggunakan komputer, hal ini dilakukan

dengan Batch System yaitu dokumen sumber yang mengubah piutang dan sekaligus di posting setiap hari untuk memutakhirkan catatan piutang.