Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

132

PENGARUH INTELLECTUAL CAPITAL TERHADAP FINANCIAL

PERFORMANCE

(Studi Pada Perusahaan Sub Sektor Property dan Real Estate yang Terdaftar di Bursa

Efek Indonesia (BEI) Tahun 2014-2016)

Siti Barokah Wilopo

Inggang Perwangsa Nuralam

Fakultas Ilmu Administrasi Universitas Brawijaya

Malang

Email : Sbsitibarokah@gmail.com

ABSTRACT

This study aims to identify and analyze the influence intellectual capital to the financial performance. This type of research is explanatory research with a quantitative approach. Variabel examined included intellectual capital is created by capital employed (Value Added Capital Employed - VACA), human capital (Value Added Human Capital - VAHU), and structural capital (Structural Capital Value Added - STVA), and financial performance measured by return on assets (ROA). The study population was the property and real estate sub sector companies listed. The sample is this research totalled 34 companies obtained from sampling purposive sampling. This type of data used is an secondary data. The technique of data collection was done with the methods documentation. Analysis of the data used in the form of descriptive, classic assumption test, and multiple linear regression analysis. The research finding indicate that the VACA, VAHU, and STVA variables are simultaneously affected on ROA. The finding partially indicate VACA, VAHU, and STVA effest significantly to Return On Assets (ROA).

Keywords : Intellectual Capital, Value Added Capital Employed (VACA), Value Added Human Capital (VAHU), Structural Capital Value Added (STVA), Return On Assets (ROA)

ABSTRAK

Penelitian ini bertujuan untuk mengetahui dan menganalisis pengaruh intellectual capital terhadap financial

performance. Jenis penelitian ini yang digunakan adalah explanatory research dengan pendekatan

kuantitatif. Variabel yang diteliti meliputi intellectual capital yang diciptakan dari penjumlahan capital

employed (Value Added Capital Employed - VACA), human capital (Value Added Human Capital -

VAHU), dan structural capital (Structural Capital Value Added - STVA), serta financial performance perusahaan, yaitu return on assets (ROA). Populasi penelitian ini adalah perusahaan sub sektor property dan

real estate yang terdaftar di Bursa Efek Indonesia (BEI). Sampel dalam penelitian ini berjumlah 34

perusahaan diperoleh dari metode purposive sampling. Jenis data yang digunakan adalah data sekunder dan teknik pengumpulan data dilakukan dengan metode dokumentasi. Analisis data yang digunakan berupa statistik deskriptif, uji asumsi klasik, dan analisis regresi linier berganda. Hasil penelitian menunjukan VACA, VAHU, dan STVA secara bersama-sama berpengaruh signifikan terhadap ROA. Secara parsial menunjukan bahwa VACA, VAHU, dan STVA berpengaruh signifikan terhadap ROA.

Kata Kunci : Intellectual Capital, Value Added Capital Employed (VACA), Value Added Human Capital (VAHU), Structural Capital Value Added (STVA), Return On Assets (ROA)

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

133

PENDAHULUAN

Perkembangan globalisasi dan teknologi mengharuskan perusahaan-perusahaan untuk mampu bersaing diketatnya persaingan bisnis saat ini. Menurut Pulic (2008), cara perusahaan untuk bersaing yaitu dengan mengubah cara mereka dalam menjalankan bisnisnya yang awalnya didasarkan bekerja secara manual menuju bisnis yang didasarkan pengetahuan agar dapat mengetahui cara menggunakan sumber daya secara lebih efisien dan ekonomis yang akan memberikan keunggulan bagi perusahaan. Hal ini mengakibatkan intellectual capital (modal intelektual) menjadi salah satu sumber kekayaan penting perusahaan karena di dalamnya terkandung elemen penting, yaitu ilmu pengetahuan.

Menurut beberapa peneliti seperti

Organisation for Economic Cooperation and Development (OECD) dalam Ulum (2009:21),

Gaol (2014:698), dan Barney (1999) berpendapat bahwa intellectual capital merupakan bagian dari aset tidak berwujud (intangible assets). Sullivan (2000:4) berpendapat intellectual capital sebagai pengetahuan merupakan hal yang sangat penting bagi perusahaan daripada tanah, material, dan aset berwujud untuk menciptakan nilai tambah (value

added). Fenomena intellectual capital di Indonesia mulai berkembang setelah munculnya PSAK (Pedoman Standar Akuntansi Keuangan) Nomor 19 tentang aktiva tidak berwujud. Meskipun tidak secara ekplisit menjelaskan sebagai intellectual capital namun kurang lebih

intellectual capital telah mendapat perhatian. Intellectual capital perlu dilakukan pengukuran karena intellectual capital memiliki manfaat yang cukup besar bagi perusahaan. Menurut Tan et al. dalam Ulum (2009:49), pengukuran intellectual capital dapat dikelompokan ke dalam dua kategori, yaitu pengukuran non moneter dan moneter. Pulic (2008) menyatakan bahwa dibandingkan dengan metode pengukuran intellectual capital lainnya,

Value Added Intellectual Capital (VAIC) merupakan metode yang relatif mudah dan sangat mungkin dilakukan karena dikontruksikan dari akun-akun dalam laporan keuangan perusahaan, yaitu neraca dan laba rugi. Selain itu, VAIC juga banyak dipilih oleh para peneliti untuk mengukur

intellectual capital. Metode Value Added Intellectual Capital (VAIC) mengukur efisiensi

penggunaan modal yang meliputi Value Added

Capital Employed (VACA), Value Added Human

Capital (VAHU), dan Structural Capital Value Added (STVA).

Sullivan (2000:192) berpendapat

intellectual capital sebagai pengetahuan yang

dapat meningkatkan financial performance.

Menurut Jumingan (2006:26) bahwa financial

performance merupakan gambaran kondisi

keuangan suatu perusahaan yang dapat diukur dengan menggunakan analisis rasio keuangan, salah satunya yaitu rasio profitabilitas. Rasio profitabilitas yang akan digunakan pada penelitian ini ialah Return On Asset (ROA). Perusahaan sub sektor property dan real estate juga termasuk dalam salah satu klasifikasi High-IC intensive industries, yaitu perusahaan yang padat intellectual capital.

Perusahaan membutuhkan pengetahuan sumber

dayanya untuk menciptakan suatu konsep, memilih lokasi, menentukan harga, dan membuat keputusan lainnya.

Berdasarkan penjelasan tersebut, peneliti tertarik untuk melakukan penelitian yang berjudul

“Pengaruh Intellectual Capital Terhadap Financial Performance (Studi Pada Perusahaan Sub Sektor Property dan Real Estate yang Terdaftar di Bursa Efek Indonesia (BEI) tahun 2014-2016)”.

KAJIAN PUSTAKA Intellectual Capital

Para peneliti memberikan definisi yang beragam tentang intellectual capital. Menurut Sadeli (2016), saat ini intellectual capital menjadi sumber utama dalam pengetahuan perekonomian untuk memberikan nilai tambah (value added) bagi perusahaan. Menurut Roslender dan Fincham dalam Ulum (2009:21) bahwa intellectual capital umumnya diidentifikasi sebagai perbedaan antara nilai pasar dan nilai buku dari aset perusahaan tersebut atau dari modal keuangannya. Hal ini berdasarkan hasil observasi pada akhir 1980-an, bahwa nilai pasar menjadi lebih besar dari nilai yang dilaporkan dalam laporan keuangan berdasarkan perhitungan yang dilakukan oleh akuntan. Edvinsson dan Malone dalam Ulum (2009:21), mengidentifikasikan intellectual capital sebagai nilai yang tersembunyi (hidden value) dari bisnis, maksudnya intellectual capital

tidak terlihat seperti layaknya aset pada umumnya dan aset semacam ini biasanya tidak terlihat pula pada laporan keuangan. Berdasarkan definisi

intellectual capital tersebut, dapat disimpulkan

bahwa intellectual capital sebagai sumber daya pengetahuan yang sangat penting yang mampu menciptakan nilai tambah (value added) bagi

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

134 perusahaan tetapi tidak bisa terlihat pada laporan

keuangan.

Value Added Intellectual Capital (VAIC)

Metode VAIC menurut Pulic (2008), didesain untuk mengukur seberapa efisiensi pengelolaan dari aset berwujud dan aset tidak berwujud yang dimiliki oleh perusahaan dan merupakan instrumen untuk mengukur kinerja

intellectual capital. Sebuah konsep penting dalam

metode VAIC adalah efisiensi penciptaan nilai, yaitu value added yang disebabkan oleh penggunaan intellectual capital dan capital

employed di dalam lingkungan bisnis. Alasan capital employed dimasukan dalam pengukuran intellectual capital karena saat ini selain

memerlukan intellectual capital dalam memperoleh value added juga memerlukan sumber daya lain seperti capital employed (modal kerja) untuk mendukung kegiatan perusahaan.

Intellectual capital sendiri mempunyai dua

komponen yaitu human capital dan structural

capital. Model konseptual VAIC dapat dilihat

pada tabel 1.

Tabel 1 Model Konseptual Value Added Intellectual Capital (VAIC)

Capital Employed Intellectual Capital Physical Capital Financial Capital Human Capital Structural Capital Sumber : Pulic (2008)

VAIC merupakan penjumlahan dari tiga komponennya, yaitu VACA, VAHU, dan STVA (Pulic, 2008). Fungsi menghitung VAIC adalah untuk mengetahui seberapa besar efisiensi

intellectual capital pada perusahaan yang dianalisis. VAIC perlu diperhatikan oleh perusahaan karena semakin tinggi koefisien VAIC maka semakin banyak value added yang diciptakan dengan jumlah intellectual capital dan

employed capital yang sama. Ketika VAIC 2,50

berarti kinerja perusahaan sangat sukses dalam hal bisnis yang berteknologi dan berbasis ilmu pengetahuan dengan tingkat efisiensi yang benar-benar dapat memastikan bisnis dan tempat kerja yang aman.

𝑉𝐴𝐼𝐶 = 𝑉𝐴𝐶𝐴 + 𝑉𝐴𝐻𝑈 + 𝑆𝑇𝑉𝐴

Sumber : Pulic (2008)

Keterangan :

VAIC = Value Added Intellectual Capital VACA = Value Added Capital Employed

VAHU = Value Added Human Capital STVA = Structural Capital Value Added

Value Added Capital Employed (VACA)

Hubungan value added (VA) dengan

capital employed (CE) dalam hal ini disebut

VACA. Fungsi menghitung VACA yaitu untuk mengetahui seberapa efektif perusahaan dalam mengelola CE-nya untuk menciptakan VA. CE terdiri dari physical capital dan financial capital. Rasio ini menunjukan kontribusi yang dibuat oleh setiap unit dari CE terhadap value added organisasi. VACA harus diperhatikan oleh perusahaan karena dengan adanya hasil yang tinggi maka perusahaan dianggap mampu untuk melakukan efisiensi terhadap dana perusahaan yang tersedia, yaitu modal dan laba bersih.

𝑉𝐴𝐶𝐴 = 𝑉𝐴 𝐶𝐸 Sumber : Pulic (2008) Keterangan : VA = Value Added

CE = dana yang tersedia (ekuitas dan laba bersih)

Value Added Human Capital (VAHU)

Hubungan value added (VA) dengan

Human Capital (HC) dalam hal ini disebut Value

Added Human Capital (VAHU). Fungsi

menghitung VAHU menunjukan berapa banyak VA dapat dihasilkan dengan dana yang dikeluarkan untuk tenaga kerja. Pulic (2008) berargumen bahwa total gaji dan biaya upah adalah indikator dari HC perusahaan. Rasio ini menunjukan kontribusi yang dibuat oleh setiap rupiah yang diinvestasikan dalam HC terhadap VA. Ketika nilai perusahaan lebih besar daripada beban karyawan maka perusahaan dianggap mampu untuk melakukan efisiensi terhadap kinerja karyawan karena hasil VAHU akan semakin tinggi. 𝑉𝐴𝐻𝑈 = 𝑉𝐴 𝐻𝐶 Sumber : Pulic (2008) Keterangan : VA = Value Added

HC = Human Capital: beban karyawan Structural Capital Value Added (STVA)

Structural Capital Value Added (STVA)

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

135 dalam penciptaan nilai. STVA mengukur jumlah

SC yang dibutuhkan untuk menghasilkan 1 rupiah dari VA dan merupakan indikasi bagaimana keberhasilan SC dalam penciptaan nilai. SC bukanlah ukuran yang independen sebagaimana HC, ia dependen terhadap VA (Pulic, 2008). Artinya semakin besar kontribusi HC dalam VA maka akan semain kecil kontribusi SC dalam hal ini. Ketika VA lebih besar daripada HC maka perusahaan dianggap mampu untuk melakukan efisiensi terhadap kinerja karyawan karena hasil STVA akan semakin tinggi.

𝑆𝑇𝑉𝐴 = 𝑆𝐶 𝑉𝐴

Sumber : Pulic (2008) Keterangan :

SC = Structural Capital: VA-HC VA = Value Added

Return on Assets (ROA)

ROA menurut Kasmir (2008:202) adalah rasio yang menunjukan hasil (return) atas jumlah aset yang digunakan dalam perusahaan. ROA memberikan ukuran yang lebih baik atas profitabilitas perusahaan karena menunjukan efektivitas manajemen dalam menggunakan aset untuk memperoleh laba. Menurut Murhadi (2013:64) bahwa ROA menggambarkan seberapa besar return yang diperoleh oleh perusahaan dari rupiah yang dikeluarkan dalam bentuk aset. Semakin besar rasio ini berarti bahwa aset dapat lebih cepat berputar dalam meraih laba. Rasio ROA dihitung menggunakan rumus sebagai berikut:

𝑅𝑂𝐴 =𝑛𝑒𝑡 𝑖𝑛𝑐𝑜𝑚𝑒 𝑡𝑜𝑡𝑎𝑙 𝑎𝑠𝑠𝑒𝑡 Sumber : (Murhadi, 2013:64)

METODE PENELITIAN

Penelitian ini menggunakan explanatory

research dengan pendekatan kuantitatif. Lokasi

penelitian yang ditunjuk adalah Bursa Efek Indonesia (BEI). Objek yang dipilih pada penelitian ini adalah perusahaan sub sektor

property dan real estate yang terdaftar di Bursa

Efek Indonesia (BEI). Penelitian ini menggunakan dua variabel, yaitu variabel independen (tidak terikat) dan variabel dependen (terikat). Jenis data yang digunakan dalam penelitian ini adalah data sekunder. Populasi yang digunakan dalam penelitian ini adalah seluruh perusahaan sub

sektor property dan real estate yang terdaftar di Bursa Efek Indonesia (BEI), yaitu sebanyak 49 perusahaan. Teknik sampling yang digunakan dalam pengambilan sampel dalam penelitian ini adalah dengan teknik purposive sampling dengan menentukan kriteria-kriteria. Kriteria yang digunakan dalam pengambilan sampel sebagai berikut:

1. Perusahaan sub sektor property dan real estate yang terdaftar di BEI.

2. Perusahaan yang mempublikasikan laporan keuangan selama 3 tahun berturut-turut dan telah diaudit tahun 2014-2016.

3. Perusahaan memiliki laba positif selama tahun 2014-2016.

Teknik pengumpulan data yang digunakan oleh peneliti ialah teknik dokumentasi karena data yang akan diambil adalah laporan keuangan tahunan perusahaan. Analisis data yang digunakan berupa statistik deskriptif, uji asumsi klasik, dan analisis regresi linier berganda.

HASIL DAN PEMBAHASAN Statistik Deskriptif

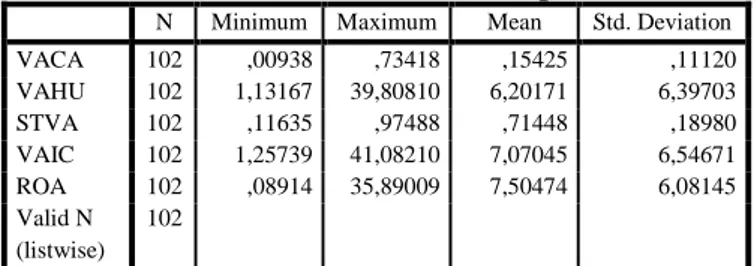

Tabel 2 Hasil Analisis Statistik Deskriptif

N Minimum Maximum Mean Std. Deviation VACA 102 ,00938 ,73418 ,15425 ,11120 VAHU 102 1,13167 39,80810 6,20171 6,39703 STVA 102 ,11635 ,97488 ,71448 ,18980 VAIC 102 1,25739 41,08210 7,07045 6,54671 ROA 102 ,08914 35,89009 7,50474 6,08145 Valid N (listwise) 102

Sumber: Data diolah (2018)

a. Nilai minimum Value Added Capital

Emplyed (VACA) sebesar 0,00938, nilai

maksimum sebesar 0,73418, nilai mean sebesar 0,15425, dan nilai std. Deviasi sebesar 0,11120.

b. Nilai minimum Value Added Human

Capital (VAHU) sebesar 1,13167, nilai

maksimum sebesar 39,80810, nilai mean sebesar 6,20171, dan nilai std. Deviasi sebesar 6,39703.

c. Nilai minimum Structural Capital Value

Added (STVA) sebesar 0,11635, nilai

maksimum sebesar 0,97488, nilai mean sebesar 0,71448, dan nilai std. Deviasi sebesar 0,18980.

d. Nilai minimum Value Added Intellectual

Capital (VAIC) sebesar 1,25739, nilai

maksimum sebesar 41,08210, nilai mean sebesar 7,07045, dan nilai std. Deviasi sebesar 6,54671.

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

136 e. Nilai minimum Return On Asset (ROA)

sebesar 0,8914, nilai maksimum sebesar 35,89009, nilai mean sebesar 7,50474, dan nilai std. Deviasi sebesar 6,08145

Hasil Pengujian Asumsi Klasik 1. Uji Normalitas

Tabel 3 Hasil Uji Normalitas

Unstandardized Residual N 102 Normal Parametersa,b Mean ,0000000 Std. Deviation ,03382332 Most Extreme Differences Absolute ,132 Positive ,132 Negative -,087 Kolmogorov-Smirnov Z 1,330

Asymp. Sig. (2-tailed) ,058

Sumber: Data diolah (2018)

Nilai statistik Kolmogorov-Smirnov (K-S) untuk keseluruhan variabel yaitu 1,330 dan nilai Asymp.

Sig (2-tailed) 0,058 > 0,05. Hasil tersebut

menunjukan bahwa model regresi ini memenuhi asumsi normalitas

2. Uji Multikolinieritas Tabel 4 Hasil Uji Multikolinieritas

Model Collinearity Statistics Tolerance VIF 1 (Constant) VACA ,889 1,125 VAHU ,637 1,570 STVA ,608 1,645

Sumber: Data diolah (2018)

Berdasarkan tabel di atas, VACA, VAHU, dan STVA memiliki nilai tolerance > 0,10 dan nilai VIF < 10 sehingga dapat disimpulkan tidak terdapat hubungan linier antarvariabel independen sehingga asumsi ini terpenuhi.

3. Uji Autokorelasi Tabel 5 Hasil Uji Autokorelasi

Model DW dU 4-dU

1 1,974 1,7383 4 − 1,7383 Sumber: Data diolah (2018)

Berdasarkan tabel di atas, dapat diketahui nilai DW sebesar 1,974. Hasil nilai DW terletak di antara DU dan 4 − DU, yaitu 1,7383 < 1,974 < 4 − 1,7383. Nilai DU didapat dari tabel DW dengan n=102 dan k=3 yaitu sebesar 1,7383. Hal ini dapat disimpulkan bahwa tidak terjadi autokorelasi

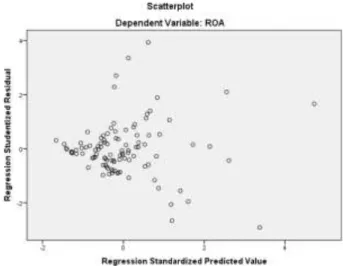

4. Uji Heteroskedastisitas

Gambar 1 : Hasil Uji Heteroskedastisitas Sumber : Data diolah (2018)

Berdasarkan gambar scatterplot di atas bahwa titik-titik tidak membentuk pola yang jelas dimana titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y. Kesimpulan yang dapat diambil yaitu tidak terjadi heteroskedastisitas.

Uji Regresi Linier Berganda

Tabel 6 Hasil Uji Regresi Linier Berganda

Sumber : Data diolah (2018)

Persamaan regresi linier berganda dengan tiga variabel independen dan satu variabel dependen sebagai berikut:

Y = a + b1 X1 + b2 X2 + b3 X3 + e

Keterangan :

Y : Nilai prediksi variabel dependen (ROA) a : Konstanta

b : koefisien regresi

X : Variabel independen (VACA, VAHU, STVA)

e : error item

Y = (-0,22) + 0,181X1 + 0,005X2 + 0,045X3 Arti dari angka-angka tersebut ialah:

a. Nilai konstanta (a) adalah (-0,22) berarti variabel independen yaitu VACA, VAHU, dan STVA memiliki nilai 0 maka variabel dependen yaitu ROA nilainya (-0,22).

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

137 b. Nilai koefisien regresi variabel VACA

bernilai positif, yaitu 0,181 yang artinya bahwa peningkatan VACA sebesar 1 maka akan meningkatkan ROA sebesar 0,181 dengan asumsi nilai variabel independen lainnya tetap.

c. Nilai koefisien regresi variabel VAHU bernilai positif, yaitu 0,005 yang artinya bahwa peningkatan VAHU sebesar 1 maka akan meningkatkan ROA sebesar 0,005 dengan asumsi nilai variabel independen lainnya tetap.

d. Nilai koefisien regresi variabel STVA bernilai positif, yaitu 0,045 yang artinya bahwa peningkatan STVA sebesar 1 maka akan meningkatkan ROA sebesar 0,045 dengan asumsi nilai variabel independen lainnya tetap.

1. Uji Determinasi (R2)

Tabel 7 Hasil Uji Determinasi Model R R Square Adjusted R

Square

Std. Error of the Estimate 1 ,831a ,691 ,681 ,03433920

Sumber : Data diolah (2018)

Berdasarkan tabel 20 diketahui bahwa kontribusi keseluruhan variabel independen terhadap variabel dependen yang dinyatakan dengan nilai Adjusted R Square adalah sebesar 0,681 atau 68,1%. Angka ini dapat menjelaskan bahwa 68,1 % variabel ROA dipengaruhi oleh ketiga variabel independen, yaitu VACA, VAHU, dan STVA. Sedangkan sisanya sebesar 31,9% dikontribusikan oleh faktor lain di luar variabel penelitian.

2. Uji F (Simultan) Tabel 8 Hasil Uji F (Simultan)

Model Df Mean Square F Sig. 1

Regression 3 ,086 72,925 ,000b

Residual 98 ,001 Total 101

Sumber : Data diolah (2018)

Tabel 21 menunjukan F hitung dan F tabel sebesar 72,925 > 2,697 dan signifikansi 0,000 < 0,05 yang berarti berpengaruh signifikan. Nilai F tabel didapat dari nilai df (degree of freedom) pembilang sebesar 3 dan df penyebut sebesar n-k-1 (n-k-102-3-n-k-1= 98) dapat diperoleh F tabel sebesar 2,697. Jadi, dapat disimpulkan bahwa VACA, VAHU, dan STVA secara bersama-sama berpengaruh signifikan terhadap ROA

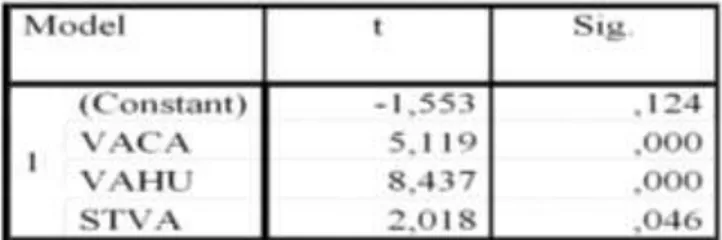

3. Uji t (Parsial) Tabel 9 Hasil Uji t (Parsial)

Sumber : Data diolah (2018)

a. Nilai STVA t hitung > t tabel (2,018 > 1,984) dan signifikansi < 0,05 (0,046 < 0,05) yang berarti berpengaruh signifikan. Jadi, kesimpulannya bahwa STVA secara parsial berpengaruh signifikan terhadap ROA. Nilai t hitung positif artinya berpengaruh positif, yaitu jika STVA meningkat maka ROA juga akan meningkat. b. Berdasarkan tabel di atas, VAHU Nilai t

hitung > t tabel (8,437 > 1,984) dan signifikansi < 0,05 (0,000 < 0,05) yang berarti berpengaruh signifikan. Jadi, kesimpulannya bahwa VAHU secara parsial berpengaruh signifikan terhadap ROA. Nilai t hitung positif artinya berpengaruh positif, yaitu jika VAHU meningkat maka ROA juga akan meningkat.

c. Berdasarkan tabel di atas, STVA nilai t hitung > t tabel (2,018 > 1,984) dan signifikansi < 0,05 (0,046 < 0,05) yang berarti berpengaruh signifikan. Jadi, kesimpulannya bahwa STVA secara parsial berpengaruh signifikan terhadap ROA. Nilai t hitung positif artinya berpengaruh positif, yaitu jika STVA meningkat maka ROA juga akan meningkat.

Uji Dominan

Tabel 10 Hasil Uji Dominan

Sumber: Data diolah (2018)

Pada tabel 23 koefisien beta atau standardized

coefficient terlihat angka terbesar dari variabel

independen ialah VAHU dengan angka 0,594. Jadi, variabel VAHU adalah yang paling mempengaruhi atau dominan terhadap financial

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

138

performance perusahaan yang diproksikan dengan

ROA.

Pembahasan Hasil Penelitian

1. Pengaruh Parsial VACA terhadap ROA

Hubungan value added (VA) dengan

capital employed (CE) dalam hal ini disebut

VACA. CE terdiri dari physical capital dan

financial capital. Fungsi menghitung VACA yaitu

untuk mengetahui seberapa efektif perusahaan dalam mengelola CE untuk menciptakan VA. CE dalam penghitungan VACA dikontruksikan dengan total ekuitas (ekuitas dan laba bersih). Semakin tinggi VA daripada total ekuitas yang dikeluarkan perusahaan maka nilai VACA akan semakin tinggi.

Hasil pada penelitian memiliki nilai t hitung > t tabel (5,119 > 1,984) dan signifikansi < 0,05 (0,000 < 0,05). Diketahui bahwa VACA berpengaruh signifikan terhadap ROA karena nilai t hitung > t tabel dan nilai signifikansi < 0,05 sehingga hipotesis yang menyatakan bahwa VACA secara parsial berpengaruh signifikan terhadap ROA dapat diterima. Sesuai hasil uji regresi linier berganda bahwa memiliki nilai positif yang akan meningkatkan nilai ROA sebesar 0,181. Hal ini berarti perusahaan sub sektor property dan real estate tahun 2014-2016 mampu menciptakan VA dari total ekuitas dan mampu memanfaatkan CE-nya, yaitu physical

capital dan financial capital.

2. Pengaruh Parsial VAHU terhadap ROA

Hubungan value added (VA) dengan

human capital (HC) dalam hal ini disebut Value

Added Human Capital (VAHU). Fungsi

menghitung VAHU yaitu untuk mengetahui seberapa efektif perusahaan dalam mengelola HC-nya untuk menciptakan VA. HC dalam penghitungan VACA dikontruksikan dengan beban karyawan. Semakin tinggi VA daripada beban karyawan yang dikeluarkan perusahaan maka nilai VAHU akan semakin tinggi.

Hasil penelitian bahwa VAHU berpengaruh signifikan terhadap ROA karena memiliki nilai t hitung > t tabel (8,437 > 1,984) dan nilai signifikansi < 0,05 (0,000 < 0,05) sehingga hipotesis yang menyatakan bahwa VAHU secara parsial berpengaruh signifikan terhadap ROA dapat diterima. Pernyataan tersebut yaitu VAHU berpengaruh signifikan terhadap ROA mengakibatkan hasil uji regresi linier berganda bernilai positif yang akan menaikan nilai ROA sehingga dapat diketahui hasil uji regresi

linier berganda dengan nilai VAHU sebesar 0,005 yang berarti setiap penambahan 1 VAHU maka akan menaikan ROA sebesar 0,005. Hal ini menunjukan bahwa perusahaan sub sektor

property dan real estate tahun 2014-2016 mampu

menciptakan VA dalam mengelola HC-nya.

3. Pengaruh Parsial STVA terhadap ROA

Structural Capital Value Added (STVA)

dihasilkan dari structural capital (SC) dibagi

value added (VA). SC bukanlah ukuran yang

independen sebagaimana HC, ia dependen terhadap VA. Ketika VA lebih besar daripada HC maka perusahaan dianggap mampu untuk melakukan efisiensi terhadap kinerja karyawan karena hasil STVA akan semakin tinggi. Fungsi menghitung STVA yaitu untuk mengetahui seberapa baik SC yang dimiliki perusahaan untuk menciptakan VA.

Hasil penelitian menunjukan bahwa STVA berpengaruh signifikan terhadap ROA sehingga hipotesis yang menyatakan bahwa STVA secara parsial berpengaruh signifikan terhadap ROA dapat diterima karena memiliki nilai t hitung > t tabel (2,018 > 1,984) dan signifikansi < 0,05 (0,046 < 0,05). Pernyataan tersebut yaitu STVA berpengaruh signifikan terhadap ROA mengakibatkan hasil uji regresi linier berganda bernilai positif yang akan menaikan nilai ROA sehingga dapat diketahui hasil uji regresi linier berganda dengan nilai nilai STVA sebesar 0,045 yang berarti setiap penambahan 1 STVA maka akan menaikan ROA sebesar 0,045.

Hal ini disebabkan bahwa keseluruhan perusahaan sub sektor property dan real estate tahun 2014-2016 mampu untuk melakukan efisiensi terhadap kinerja karyawan sehingga nilai STVA semakin tinggi sehingga untuk mengelola SC baik dan benar yang akan berdampak pada proses produksi yang efisien serta mengurangi biaya produksi yang tidak digunakan sehingga meningkatkan profit perusahaan.

4. Pengaruh Simultan VACA, VAHU, dan

STVA terhadap ROA

Sesuai hasil statistik deskriptif, nilai rata-rata VAIC pada penelitian ini sebesar 7,36507, yaitu nilai VAIC 2,50. Pada penelitian ini data observasi sebanyak 102 dan yang memiliki nilai VAIC 2,50 sebanyak 91 dan sisanya sebanyak 11 memiliki nilai VAIC 2,50. Hal ini menunjukan bahwa perusahaan sub sektor

property dan real estate tahun 2014-2016 sangat

sukses terutama dari bisnis yang berteknologi dan berbasis ilmu pengetahun tinggi dengan tingkat

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

139 efisien yang benar-benar dapat memastikan bisnis

dan tempat kerja yang aman.

Hasil penelitian menunjukan nilai F hitung > F tabel (72,925 > 2,697), signifikansi 0,000 < 0,05 dan hasil uji determinasi 68,1%. Dapat diketahui hasil penelitian bahwa VACA, VAHU, dan STVA secara bersama-sama berpengaruh signifikan terhadap ROA sehingga hipotesis yang menyatakan bahwa VACA, VAHU, dan STVA secara bersama-sama berpengaruh signifikan terhadap ROA dapat diterima.

5. Pengaruh Dominan VAHU terhadap

ROA

Berdasarkan uji dominan dengan membandingkan koefisien beta (beta coeffient) atau standardized coefficient tiap-tiap variabel independen. Variabel independen yang nilainya terbesar adalah yang dominan dalam mempengaruhi variabel dependennya. Koefisien beta pada standardized coefficient terlihat angka terbesar dari variabel independen.

Hasil penelitian peneliti yang memiliki nilai terbesar ialah VAHU dengan angka 0,594. Jadi, variabel VAHU adalah yang dominan terhadap financial performance perusahaan yang diproksikan dengan ROA. Menurut Sullivan (2000:192-193), menyatakan bahwa human

capital (HC) mencerminkan kemampuan

perusahaan untuk menghasilkan inovasi dan kreativitas berdasarkan pengetahuan yang dimiliki oleh karyawan. HC mencerminkan kemampuan perusahaan untuk menghasilkan solusi terbaik berdasarkan pengetahuan yang dimiliki oleh orang-orang yang ada dalam perusahaan tersebut sehingga perusahaan mengembangan HC-nya untuk menciptakan strategi-strategi baru dalam menjalankan bisnisnya dalam rangka menciptakan keunggulan kompetitifnya terhadap para pesaingnya. Berarti pada perusahaan sub sektor

property dan real estate tahun 2014-2016, HC

merupakan faktor yang paling memberikan pengaruhnya terhadap ROA.

KESIMPULAN DAN SARAN Kesimpulan

1. Intellectual capital diukur menggunakan VAIC. Komponen dari VAIC, yaitu VACA, VAHU, dan STVA sedangkan financial

performance diproksikan dengan ROA.

Sesuai hasil uji F (simultan) dengan nilai F hitung > F tabel (72,925 > 2,697) dan signifikansi 0,000 < 0,05 serta hasil uji determinasi 68,1%. Kesimpulan yang dapat diambil yaitu bahwa intellectual capital

berpengaruh signifikan terhadap financial

performance sebesar 68,1% sedangkan

sisanya sebesar 31,9% dipengaruhi oleh faktor lain di luar variabel penelitian. Hal ini memperkuat penelitian Ulum (2007), Wahdikorin (2010), dan Kholid (2017). 2. Hasil uji t (parsial) dari VAIC yaitu VACA,

VAHU, dan STVA secara individu berpengaruh signifikan terhadap ROA dengan VAHU sebagai variabel yang dominan. VACA dengan nilai t hitung > t tabel (5,119 1,984) dan signifikansi < 0,05 (0,000 < 0,05). VAHU dengan nilai t hitung > t tabel (5,119 > 1,984) dan signifikansi < 0,05 (0,000 < 0,05). STVA dengan nilai t hitung > t tabel (2,018 > 1,984) dan signifikansi < 0,05 (0,046 < 0,05).

3. Sesuai hasil uji dominan dengan membandingkan koefisien beta tiap-tiap variabel independen, menunjukan bahwa variabel VAHU memiliki nilai terbesar dengan angka 0,594. Kesimpulan yang dapat diambil ialah variabel VAHU merupakan variabel yang dominan terhadap ROA.

4. Sesuai hasil statistik deskriptif, nilai rata-rata VAIC pada penelitian ini sebesar 7,3650, yaitu nilai VAIC 2,50. Pada penelitian ini data observasi sebanyak 102 dan yang memiliki nilai VAIC 2,50 sebanyak 91 dan sisanya sebanyak 11 memiliki nilai VAIC 2,50. Hal ini menunjukan jika perusahaan memiliki kinerja perusahaan yang sangat sukses. Hasil ini terutama dari bisnis yang berteknologi dan berbasis ilmu pengetahun tinggi dengan tingkat efisien yang benar-benar dapat memastikan bisnis dan tempat kerja yang aman.

Saran

1. Dilihat dari hasil statitstik deskriptif bahwa dari nilai VACA, VAHU, dan STVA yang memiliki nilai paling kecil yaitu VACA dengan rata-rata sebesar 0,15425. Yang dimana perusahaan sub sektop peoperty dan

real estate berarti saat ini masih belum

maksimal memperhatikan CE-nya. Diharapkan ke depannya perusahaan lebih memperhatika CE-nya, yaitu physical capital dan financial capital agar nilai VACA semakin tinggi.

2. Dilihat pada nilai VAIC bahwa terdapat perusahaan yang memiliki nilai VAIC 2,50. Oleh karena itu, perusahaan yang dianggap belum mampu memaksimalkan intellectual

Jurnal Administrasi Bisnis (JAB)|Vol. 55 No. 1 Februari 2018| administrasibisnis.studentjournal.ub.ac.id

140

intellectual capital agar perusahaan memiliki

bisnis yang berteknologi dan berbasis ilmu pengetahun tinggi dengan tingkat efisien yang benar-benar dapat memastikan bisnis dan tempat kerja yang aman.

3. Bagi peneliti selanjutnya bisa memperpanjang periode penelitian dan bisa menambah variabel yang lain dari penelitian ini agar memperoleh hasil lebih baik dan akurat serta bisa menetapkan objek penelitian yang berbeda dari penelitian ini agar memperluas pandangan terkait penelitian terkait penelitian yang membahas intellectual capital.

DAFTAR PUSTAKA

Barney, J. B. 1991. Firm resources and substained competitive adventage. Journal of Management. Vol. 17 No. 1, 99-120.

Boekestien, B. 2006. The relation between intellectual capital and intangible assets of pharmaceutical companies. Journal of

intellectual capital. Vol. 7 No. 2 pp.

241-253.

Bursa Efek Indonesia (BEI), diakses 20 Oktober 2017 dari http://www.idx.co.id/id-id/beranda/perusahaantercatat/laporankeu angandantahunan.aspx

Gaol, C.J.L. 2014. Human Capital Manajemen

Sumber Daya Manusia. Jakarta:

Grasindo.

Hamdi, Imam. 2017. Penjualan Properti Terus Naik hingga 2018, Termasuk Apartemen, diakses 9 Oktober 2017 dari

https://bisnis.tempo.co/read/902993/penj ualan-properti-terus-naik-hingga-2018-termasuk-apartemen.

Ikatan Akuntan Indonesia (IAI). 2015. Exposure

Draft Amandemen PSAK 19: Aset

Takberwujud tentang Klasifikasi Metode yang Diterima untuk Penyusutan dan Amortisasi. Jakarta: Dewan Standar

Akuntansi Keuangan Ikatan Akuntan Indonesia.

Murhadi, Werner R. 2013. Analisis Laporan

Keuangan, Proyeksi, dan Valuasi Saham.

Jakarta: Salemba Empat.

Priyatno, Duwi. 2014. SPSS 22: Pengolahan

Data Terpraktis. Edisi Pertama.

Yogyakarta: CV Andi.

Property And The City (PATC). 2015. Inovasi Dan Berani Melangkah, diakses pada tanggal 9 Oktober 2017 dari http://propertyandthecity.com/index.php/ order/31-property-professional/397-inovasi-dan-berani-melangkah.

Pulic, A. 2008. The Principle of Intellectual

Capital Efficiency – A Brief Description.

The Economist. Economist Intelligence

Unit.

www.vaic-on.net/download/Casestudies/principles 2008.pdf.

Sadeli. 2016. Pengaruh Corporate Governance,

Ownership structure Terhadap Capital

Structure, Intellectual Capital

Disclosure, Cost of Capital, dan

Corporate Performance. Universitas Brawijaya, Malang : Disertasi yang tidak dipublikasikan.

Sugiyono. 2016. Metode Penelitian Pendidikan

(Pendekatan Kuantitatif, Kualitatif, dan R & D). Bandung: Alfabeta.

Sullivan, Patrick H. 2000. Value Driven

Intellectual Capital How To Convert Intangible Corporate Assets Into Market Value. United State of America: John