Lampiran 2

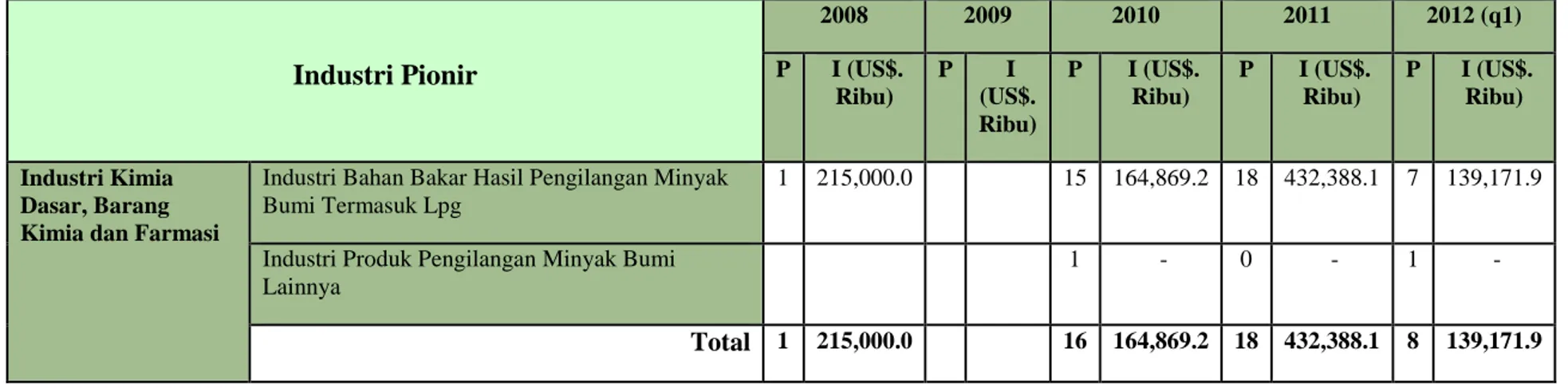

Realisasi investasi industri pionir 2009-k1 2012

Tabel Realisasi Investasi PMA Menurut Sektor Periode 2008-Kuartal 1 2012

Industri Pionir 2008 2009 2010 2011 2012 (q1) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) Industri Kimia Dasar, Barang Kimia dan Farmasi

Industri Bahan Bakar Hasil Pengilangan Minyak Bumi Termasuk Lpg

1 215,000.0 15 164,869.2 18 432,388.1 7 139,171.9

Industri Produk Pengilangan Minyak Bumi Lainnya

1 - 0 - 1 -

Industri Pionir 2008 2009 2010 2011 2012 (q1) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) P I (US$. Ribu) Industri Logam Dasar,

Barang Logam, Mesin dan Elektronik

Industri Pengecoran Besi Dan Baja 2 56,844.8 3 17,289.9 3 - 5 4,767.2 1 311.1 Industri Mesin Dan Turbin, Bukan

Mesin Pesawat Terbang Dan Kendaraan Bermotor

0 14,515.3 4 10,270.4 6 17,972.1 14 39,144.7 6 5,309.6

Industri Logam Dasar Mulia Dan Logam Dasar Bukan Besi Lainnya

3 14,605.5 5 55,745.1 14 19,237.3 21 28,566.4 5 36,487.4

Industri Semi Konduktor Dan Komponen Elektronik Lainnya

3 1,285.0 11 23,975.5 7 70,609.1

Industri Tabung Elektron Dan Konektor Elektronik

11 79,606.5 25 73,881.9 45 69,288.9 38 131,858.1 10 18,242.1

Industri Pompa Lainnya, Kompresor, Kran Dan Klep/Katup

1 3,210.0 5 1,344.2 4 227.3 2 1,438.0

Industri Peralatan Komunikasi Lainnya

1 39,400.0 2 2,160.0 3 6,220.4 1 16,808.4 2 20,044.3

Industri Generator Uap, Bukan Ketel Pemanas

1 43,507.3

Industri Pengecoran Logam Bukan Besi Dan Baja

1 5,971.2 6 4,261.3 1 536.0

Industri Logam Dasar Besi Dan Baja 15 227,009.1 10 77,328.6 32 91,832.1 46 792,049.2 13 159,796.9 Industri Peralatan Tenaga Zat Cair

Dan Gas

1 450.0

Lampiran 3

Kumpulan daftar pertanyaan berikut jawaban TAX HOLIDAY (PMK No: 130/PMK.011/2011) di DJP :

1. Tax holiday apa saja yang telah diberikan di Indonesia?

Belum ada yang diberikan, karena peraturan masih baru, sehingga belum ada perusahaan yang mengajukan

2. Apakah terdapat perubahan yang signifikan pada perpajakan di Indonesia setelah belakunya Tax holiday?

Tidak, tax holiday hanya bagian dari fasilitas perpajakan yang dapat diberikan

3. Apakah sudah banyak Perusahaan atau Investor yang resmi mendaftar untuk berinvestasi di Indonesia setalah berlakunya kebiijakan ini?

belum

4. Apakah insentif pajak “Tax Holiday” mempengaruhi arus masuk PMA ke Indonesia? Apabila iya, tolong dijelaskan secara terinci.

Belum tentu, keputusan berinvestasi tidak hanya bergantung pada ada atau tidaknya fasilitas perpajakan, tapi lebih kepada pangsa pasar, kepastian hukum, kemudahan berusaha, keamanan, masalah perburuhan. Faktor fasilitas pajak menempati urutan ke 27 dari faktor faktor yang menentukan untuk investasi. Istilahnya, pajak hanya menu tambahan/pemanis untuk menarik investasi, faktor utamanya/menu utamanya adalah bukan pajak.

5. Dari pihak Pemerintah Indonesia, siapakah yang seharusnya mesosialisasikan isu Tax holiday ke negara residen ? Otoritas Pajak, BKPM, atau Kementerian Perindustrian ?

Biasanya BKPM mengingat BKPM yang bertanggung jawab untuk melakukan promosi investasi.

6. Dari sisi kepentingan Otoritas Pajak Indonesia, seharusnya ada batasan waktu yang jelas kapan tax holiday berakhir, agar tidak dimanfaatkan pihak asing untuk

sekedar menikmati upah murah di Indonesia. Apakah hal tersebut sudah ditentukan ?

Ref : http://ekonomi.kompasiana.com/bisnis/2011/11/10/tax-sparing-sebagai-syarat-diberikannya-fasilitas-pembebasan-pajak/

Sudah, tentu saja ada di dalam peraturan pmk itu sendiri sudah dibatasi

7. Apakah sejauh ini pemberian Tax Holiday kepada investor, khususnya investor asing mampu menjadi faktor atraktif bagi mereka u/ berinvestasi di Indonesia? Tidak. Faktor lain yang menjadi penyebab, misalnya ketersediaan lahan, ketersediaan bahan baku, pasar yang besar, ekonomi yang tumbuh

8. Usaha-usaha apa saja yang dilakukan oleh pemerintah dalam memperkenalkan aturan Tax Holiday ini kepada Publik, khususnya mitara P3B ( Perjanjian penghindaran Pajak Berganda)?

Sosialisasi dan promosi ke nagara negara tersebut

9. Bagaimana proses implementasi kebijakan Tax Holiday kembali diberlakukan di Indonesia setelah sempat vakum selama beberapa tahun?

Tax holiday belum pernah ada di Indonesia, kecuali tahun 1967 saja. Itu pun berbeda dengan skema tax holiday yang sekarang... sehingga implementasinya belum kelihatan

10. Faktor-faktor (ekonomi dan non ekonomi) apa saja yang mempengaruhi PMA dalam melakukan investasinya di Indonesia?

Ada di poin 4 dan 7

11. Faktor-faktor apa saja yang membuat implementasi kebijakan Tax Holiday diberlakukan kembali?

Adanya kebutuhan dana investasi sebesar 2000 Trilyun yang tentunya tidak dapat disediakan oleh pemerintah sendiri. Angka 2000 trilyun digunakan untuk mengejar pertumbuhan ekonomi sebesar 7 % tiap tahun dengan cara meningkatkan pembangunan infrastruktur

12. Apakah ada justifikasi yang membenarkan kebijakan ini untuk diterapkan di Indonesia atau justifikasi yang menghambat penerapan kebijakan ini?

Beberapa negara tetangga mulai menerapkan kebijakan tax holiday sehingga mereka mulai berhasil menarik investor asing untuk melakukan investasi di negaranya. Indonesia tidak mau kalah, sehingga juga mengeluarkan kebijakan tax holiday ini

13. Implikasi apa yang akan muncul dari segi pendapatan negara dengan penerapan kebijakan ini?

Adanya potensial loss penerimaan pajak dalam periode tax holiday yang nilainya belum bisa dihitung dengan pasti, mengingat belum ada perusahaan yang mengajukan permohonan.

14. Implikasi apa yang akan muncul dari segi penerimaan pajak negara dengan penerapan kebijakan ini?

Sama dengan no.13

15. Dalam kondisi apa yang membuat Indonesia untuk menggunakan kebijakan fasilitas dan kemudahan Tax Holiday?

Sama dengan no. 12

16. Apakah terdapat pengaruh dan perubahan pada system penerimaan pajakpenghasilan atas penerapan kebijakan ini?

Tidak ada

17. Implikasi seperti apa yang kira2 muncul pada perpajakan Indonesia atas penerapan kebijakan Tax Holiday?

Kehilangan potensi pajak dari PPh harus bisa ditutupi dari penerimaan negara dari jenis pajak yang lain misalnya PPN dan PPh 21

18. Apakah kebijakan ini memperngaruhi performa pada industri-industri Pionir di Indonesia?

19. Ekspektasi seperti apa yang diharapkan oleh Pemerintah dan Investor pada kondisi perekonomian Indonesia atas penerapan kebijakan ini?

Investasi asing masuk dalam bentuk riel (FDI) bukan dalam bentuk hot money di pasar modal

20. Apa tujuan utama pada perspektif perpajakan atas penerapan kebijakan Tax Holiday?

Lampiran 4

Daftar wawancara dan jawaban Tax Holiday (PMK No: 130/PMK.011/2011) di BKPM

1. Fasilitas penanaman modal (investasi) apa sajakah yang telah diberikan di Indonesia?

a. Kemudahan mendapatkan izin berinevastasi di Indonesia lewat Pelayanan Terpadu Satu Pintu (PTSP), jadi investor tdk perlu u/ mendapatkan izin di berbagai lokasi, cukup dari PTSP.

2. Apakah harapan dan tujuan utama dari pemerintah atas pemberlakuan kembali kebijakan Tax Holiday?

Investor bertambah, meningkat, mengembangkan Indonesia, tenaga kerja terserap, peningkatan pendapatan pajak mestinya naik pengaruh dari multiplier effect agar pertumbuhan ekonomi Indonesia di 2012 mencpai 6.5%.

3. Apakah sejauh ini pemberlakuan kebijakan tersebut sudah dapat memenuhi ekspektasi yang diinginkan pemerintah?

Belum. Karena pertimbangan seseorang u/berinvestasi di Ind. tdk hanya dari Tax Holiday, tetapi dari stabilitas dan infrastruktur negara. Tax Holiday cuma daya tarik saja.

4. Apakah sudah banyak Perusahaan atau Investor yang resmi mendaftar untuk berinvestasi di Indonesia setalah ketika tax allowance telah diberlakukan dari tahun 2007? Bagaimana dari sisi Tax Holiday?

Tidak bisa jawab, karena belum ada datanya.

5. Apakah insentif pajak “Tax Allowance” dan “Tax Holiday” mempengaruhi arus masuk PMA dan PMDN ke Indonesia? Apabila iya, tolong dijelaskan secara terinci.

Mempengaruhi,, peran daya tarik Tax Holiday pada arus masuk = 20%-30%, yang terbesar adalah peran stabilitas (keamanan) ekonomi negara.

6. Pihak manakah yang lebih tertarik dalam menanamkan modal nya di Indonesia akibat pemberlakuan kebijakan ini? PMA (Penanaman Modal Asing) atau PMDN (Penanaman Modal Dalam Negeri)?

PMA

7. Apakah terdapat pro dan kontra dari pihak pemerintah atas pemberlakuan Tax Holiday? Apabila iya, tolong dijelaskan secara terinci

Pro: Setuju, karena menambah investor

Kontra: Pendapatan negara mungkin bisa berkurang dari sisi pajak

8. Dari pihak Pemerintah Indonesia, siapakah yang seharusnya mesosialisasikan isu Tax holiday ke negara residen ? Otoritas Pajak, BKPM, atau Kementerian Perindustrian ?

Semua pihak./instansi terkait: bisa

9. Apakah sejauh ini pemberian Tax Holiday kepada investor, khususnya investor asing mampu menjadi faktor atraktif bagi mereka u/ berinvestasi di Indonesia? Ada harapannya, namun belum bisa diungkapkan secar detil dan tersurat. 10. Usaha-usaha apa saja yang dilakukan oleh pemerintah dalam memperkenalkan

aturan Tax Holiday ini kepada Publik, khususnya kepada mitara P3B ( Perjanjian penghindaran Pajak Berganda)?

Tidak tahu

11. Faktor-faktor (ekonomi dan non ekonomi) apa saja yang mempengaruhi PMA dalam melakukan investasinya di Indonesia?

Faktor ekonomi: Gampang mendapatkan bahan baku, tenaga kerja yang banyak karena penduduk Indonesia banyak, Faktor lokasi, yaitu investasi lebih banyak di jawa karena infrastruktur baik.

Faktor non ekonomi: Keamanan negara (stabilitas)

12. Faktor-faktor apa saja yang membuat implementasi kebijakan Tax Holiday diberlakukan kembali?

13. Bagaimanakah BKPM mendeskripsikan industri pionir? Bisakah disebutkan contoh dan sektor nya?

Industri pionir = seperti yang di ungkapka dalam PMK No. 130/PMK.011/2011.

14. Implikasi apa yang akan muncul dari segi penerimaan pajak negara atas penerapan kebijakan ini?

Penerimaan pajak mestinya bertambah, namun hasilnya tidak langsung di depan, tetapi akan terlihat setelah perusahaan beroperasi dan berkembang.

15. Seperti apakah peranan penting PMA dan PMDN dalam keberlangsungan perkembangan industri dan ekonomi Indonesia? Manakah yang sebenernya lebih berpengaruh? PMA atau PMDN? (dimohon dijelaskan secara terinci)

Perannya: selain membawa modal kembali, transfer pengetahuan baru, alih teknologi dan peran PMA lebih besar ketimbang PMDN.

Lampiran 1

PMK Tax Holiday (PMK No.130/PMK.011/2011)

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR : 130/PMK.011/2011

TENTANG

PEMBERIAN FASILITAS PEMBEBASAN ATAU PENGURANGAN PAJAK PENGHASILAN BADAN

DENGAN RAHMAT TUHAN YANG MAHA ESA MENTERI KEUANGAN REPUBLIK INDONESIA, Menimbang :

a. bahwa berdasarkan ketentuan Pasal 18 ayat (7) Undang-Undang Nomor 25 Tahun 2007 tentang Penanaman Modal, Menteri Keuangan diberikan kewenangan untuk mengatur pemberian fasilitas pembebasan atau pengurangan Pajak Penghasilan badan dalam rangka penanaman modal;

b. bahwa berdasarkan pertimbangan sebagaimana dimaksud pada huruf a, dan untuk melaksanakan ketentuan Pasal 30 Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan dalam Tahun Berjalan, perlu menetapkan Peraturan Menteri Keuangan tentang Pemberian Fasilitas Pembebasan atau Pengurangan Pajak Penghasilan Badan;

Mengingat :

1. Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara

Perpajakan (Lembaran Negara Republik Indonesia Tahun 1983 Nomor 49, Tambahan Lembaran Negara Republik Indonesia Nomor 3262) sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 16 Tahun 2009 (Lembaran Negara Republik Indonesia Tahun 2009 Nomor 62, Tambahan Lembaran Negara Republik Indonesia Nomor 4999);

2. Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Lembaran Negara Republik Indonesia Tahun 1983 Nomor 50, Tambahan Lembaran Negara Republik Indonesia Nomor 3263) sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008 (Lembaran Negara Republik Indonesia Tahun 2008 Nomor 133, Tambahan Lembaran Negara Republik Indonesia Nomor 4993);

3. Undang-Undang Nomor 25 Tahun 2007 tentang Penanaman Modal (Lembaran Negara Republik Indonesia Tahun 2007 Nomor 67, Tambahan Lembaran Negara Republik Indonesia Nomor 4724);

4. Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan

Kena Pajak dan Pelunasan Pajak Penghasilan dalam Tahun Berjalan (Lembaran Negara Republik Indonesia Tahun 2010 Nomor 161, Tambahan Lembaran Negara Republik Indonesia Nomor 5183);

5. Keputusan Presiden Nomor 56/P Tahun 2010;

MEMUTUSKAN :

Menetapkan :

PERATURAN MENTERI KEUANGAN TENTANG PEMBERIAN FASILITAS PEMBEBASAN ATAU PENGURANGAN PAJAK PENGHASILAN BADAN.

Pasal 1

Dalam Peraturan Menteri Keuangan ini yang dimaksud dengan:

1. Undang-Undang Pajak Penghasilan adalah Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008.

2. Undang-Undang Penanaman Modal adalah Undang-Undang Nomor 25 Tahun 2007 tentang Penanaman Modal.

3. Industri Pionir adalah industri yang memiliki keterkaitan yang luas, memberi nilai tambah dan eksternalitas yang tinggi, memperkenalkan teknologi baru, dan memiliki nilai strategis bagi perekonomian nasional.

Pasal 2

(1) Kepada Wajib Pajak badan dapat diberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 18 ayat (5) Undang-Undang Penanaman Modal dan Pasal 29 Peraturan Pemerintah Nomor 94 Tahun 2010 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan dalam Tahun Berjalan.

(2) Pembebasan Pajak Penghasilan badan sebagaimana dimaksud pada ayat (1) dapat diberikan untuk jangka waktu paling lama 10 (sepuluh) Tahun Pajak dan paling singkat 5 (lima) Tahun Pajak, terhitung sejak Tahun Pajak dimulainya produksi komersial.

(3) Setelah berakhirnya pemberian fasilitas pembebasan Pajak Penghasilan badan sebagaimana dimaksud pada ayat (2), Wajib Pajak diberikan pengurangan Pajak

Penghasilan badan sebagaimana dimaksud pada ayat (1) sebesar 50% (lima puluh persen) dari Pajak Penghasilan terutang selama 2 (dua) Tahun Pajak.

(4) Dengan mempertimbangkan kepentingan mempertahankan daya saing industri nasional dan nilai strategis dari kegiatan usaha tertentu, Menteri Keuangan dapat memberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan dengan jangka waktu melebihi jangka waktu sebagaimana dimaksud pada ayat (2) dan ayat (3).

Pasal 3

(1) Wajib Pajak yang dapat diberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 2 adalah Wajib Pajak badan baru yang memenuhi kriteria sebagai berikut:

a. merupakan Industri Pionir;

b. mempunyai rencana penanaman modal baru yang telah mendapatkan pengesahan dari instansi yang berwenang paling sedikit sebesar Rp1.000.000.000.000,00 (satu triliun rupiah);

c. menempatkan dana di perbankan di Indonesia paling sedikit 10% (sepuluh persen) dari total rencana penanaman modal sebagaimana dimaksud pada huruf b, dan tidak boleh ditarik sebelum saat dimulainya pelaksanaan realisasi penanaman modal; dan

d. harus berstatus sebagai badan hukum Indonesia yang pengesahannya ditetapkan paling lama 12 (dua belas) bulan sebelum Peraturan Menteri Keuangan ini mulai berlaku atau pengesahannya ditetapkan sejak atau setelah berlakunya Peraturan Menteri Keuangan ini.

(2) Industri Pionir sebagaimana dimaksud pada ayat (1) huruf a mencakup: a. Industri logam dasar;

b. Industri pengilangan minyak bumi dan/atau kimia dasar organik yang bersumber dari minyak bumi dan gas alam;

c. Industri permesinan;

d. Industri di bidang sumberdaya terbarukan; dan/atau e. Industri peralatan komunikasi.

(3) Dengan mempertimbangkan kepentingan mempertahankan daya saing industri nasional dan nilai strategis dari kegiatan usaha tertentu, Menteri Keuangan dapat menetapkan Industri Pionir yang diberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan, selain cakupan Industri Pionir sebagaimana dimaksud pada ayat (2).

(4) Fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 2 dapat dimanfaatkan oleh Wajib Pajak sebagaimana dimaksud pada ayat (1), sepanjang memenuhi persyaratan:

a. telah merealisasikan seluruh penanaman modalnya sebagaimana dimaksud pada ayat (1) huruf b; dan

b. telah berproduksi secara komersial.

(5) Saat dimulainya berproduksi secara komersial sebagaimana dimaksud pada ayat (4) huruf b ditetapkan oleh Direktur Jenderal Pajak, yang tata caranya diatur dengan Peraturan Direktur Jenderal Pajak.

Pasal 4

(1) Untuk memperoleh fasilitas pembebasan atau pengurangan Pajak Penghasilan badan, Wajib Pajak menyampaikan permohonan kepada Menteri Perindustrian atau Kepala Badan Koordinasi Penanaman Modal.

(2) Dalam rangka pemberian fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud pada ayat (1), Menteri Perindustrian atau Kepala Badan Koordinasi Penanaman Modal setelah berkoordinasi dengan menteri terkait, menyampaikan usulan kepada Menteri Keuangan, dengan melampirkan fotokopi:

a. kartu Nomor Pokok Wajib Pajak;

b. surat persetujuan penanaman modal baru yang diterbitkan oleh Kepala Badan Koordinasi Penanaman Modal, yang dilengkapi dengan rinciannya; dan c. bukti penempatan dana di perbankan di Indonesia sebagaimana dimaksud

dalam Pasal 3 ayat (1) huruf c.

(3) Penyampaian usulan sebagaimana dimaksud pada ayat (2) harus disertai dengan uraian penelitian mengenai hal-hal sebagai berikut:

a. ketersediaan infrastruktur di lokasi investasi; b. penyerapan tenaga kerja domestik;

c. kajian mengenai pemenuhan kriteria sebagai Industri pionir; d. rencana tahapan alih teknologi yang jelas dan konkret; dan e. adanya ketentuan mengenai tax sparing di negara domisili.

(4) Tax sparing sebagaimana dimaksud pada ayat (3) huruf e adalah pengakuan pemberian fasilitas pembebasan dan pengurangan dari Indonesia dalam penghitungan Pajak Penghasilan di negara domisili sebesar fasilitas yang diberikan.

(1) Atas usulan untuk memberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan yang disampaikan oleh Menteri Perindustrian atau Kepala Badan Koordinasi Penanaman Modal sebagaimana dimaksud dalam Pasal 4 ayat (2), Menteri Keuangan menugaskan komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan untuk membantu melakukan penelitian dan verifikasi dengan mempertimbangkan dampak strategis Wajib Pajak bagi perekonomian nasional.

(2) Komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud pada ayat (1) dibentuk oleh Menteri Keuangan. (3) Dalam melakukan penelitian dan verifikasi sebagaimana dimaksud pada ayat (1),

komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan berkonsultasi dengan Menteri Koordinator Bidang Perekonomian.

(4) Komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan menyampaikan hasil penelitian dan verifikasi sebagaimana dimaksud pada ayat (1) dan ayat (3) kepada Menteri Keuangan disertai dengan pertimbangan dan rekomendasi, termasuk rekomendasi mengenai jangka waktu pemberian fasilitas sebagaimana dimaksud dalam Pasal 2 ayat (2), ayat (3) dan/atau ayat (4).

(5) Pemberian fasilitas pembebasan atau pengurangan Pajak Penghasilan badan diputuskan oleh Menteri Keuangan berdasarkan pertimbangan dan rekomendasi dari komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud pada ayat (4), dan setelah berkonsultasi dengan Presiden Republik Indonesia.

(6) Dalam hal Menteri Keuangan menyetujui usulan untuk memberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan, diterbitkan Keputusan Menteri Keuangan mengenai pemberian fasilitas pembebasan atau pengurangan Pajak Penghasilan badan.

(7) Dalam hal Menteri Keuangan menolak usulan untuk memberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan, disampaikan pemberitahuan secara tertulis mengenai penolakan tersebut kepada Wajib Pajak dengan tembusan kepada Menteri Perindustrian atau Kepala Badan Koordinasi Penanaman Modal.

Pasal 6

(1) Wajib Pajak yang telah memperoleh Keputusan Menteri Keuangan mengenai pemberian fasilitas pembebasan atau pengurangan Pajak Penghasilan badan harus menyampaikan laporan secara berkala kepada Direktur Jenderal Pajak dan komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan mengenai hal-hal sebagai berikut:

a. laporan penggunaan dana yang ditempatkan di perbankan di Indonesia sebagaimana dimaksud dalam Pasal 3 ayat (1) huruf c; dan

b. laporan realisasi penanaman modal yang telah diaudit.

(2) Tata cara pelaporan sebagaimana dimaksud pada ayat (1) diatur dengan Peraturan Direktur Jenderal Pajak.

Pasal 7

(1) Fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 2 dicabut, dalam hal Wajib Pajak:

a. tidak memenuhi ketentuan kriteria sebagaimana dimaksud dalam Pasal 3 ayat (1) dan persyaratan sebagaimana dimaksud dalam Pasal 3 ayat (4) huruf a; dan/atau

b. tidak memenuhi ketentuan penyampaian laporan sebagaimana dimaksud dalam Pasal 6 ayat (1).

(2) Pencabutan fasilitas sebagaimana dimaksud pada ayat (1) dilakukan oleh Menteri Keuangan setelah mendapat rekomendasi dari komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan.

(3) Direktur Jenderal Pajak dapat mengusulkan kepada komite verifikasi pemberian pembebasan atau pengurangan Pajak Penghasilan badan guna menyampaikan rekomendasi kepada Menteri Keuangan untuk melakukan pencabutan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan, dalam hal:

a. realisasi penanaman modal Wajib Pajak tidak sesuai dengan rencana penanaman modal dalam surat persetujuan penanaman modal baru sebagaimana dimaksud dalam Pasal 4 ayat (2) huruf b; dan/atau

b. Wajib Pajak yang diberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan:

1) tidak memenuhi ketentuan kriteria sebagaimana dimaksud dalam Pasal 3 ayat (1) dan persyaratan sebagaimana dimaksud dalam Pasal 3 ayat (4) huruf a; dan/atau

2) tidak memenuhi ketentuan penyampaian laporan sebagaimana dimaksud dalam Pasal 6 ayat (1).

Pasal 8

(1) Atas penghasilan yang diterima atau diperoleh Wajib Pajak yang memperoleh fasilitas pembebasan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 2, berlaku ketentuan sebagai berikut:

a. atas penghasilan yang diterima atau diperoleh Wajib Pajak dari kegiatan usaha yang memperoleh fasilitas pembebasan Pajak Penghasilan badan, tidak dilakukan pemotongan dan pemungutan pajak selama periode pemberian fasilitas pembebasan Pajak Penghasilan badan sesuai jangka waktu sebagaimana dimaksud dalam Pasal 2 ayat (2) atau Pasal 2 ayat (4);

b. atas penghasilan yang diterima atau diperoleh Wajib Pajak di luar kegiatan usaha sebagaimana dimaksud pada huruf a, tetap dilakukan pemotongan dan pemungutan pajak sesuai dengan ketentuan peraturan perundang-undangan

di bidang perpajakan.

(2) Wajib Pajak yang memperoleh fasilitas pembebasan atau pengurangan Pajak Penghasilan badan sebagaimana dimaksud dalam Pasal 2, tetap melaksanakan kewajiban pemotongan dan pemungutan pajak kepada pihak lain sesuai dengan peraturan perundang-undangan di bidang perpajakan.

Pasal 9

(1) Wajib Pajak yang telah memperoleh fasilitas Pajak Penghasilan berdasarkan Pasal 31A Undang-Undang Pajak Penghasilan, tidak dapat memperoleh fasilitas pembebasan atau pengurangan Pajak Penghasilan badan berdasarkan Peraturan Menteri Keuangan ini.

(2) Wajib Pajak yang telah memperoleh fasilitas pembebasan atau pengurangan Pajak Penghasilan badan berdasarkan Peraturan Menteri Keuangan ini, tidak dapat memperoleh fasilitas Pajak Penghasilan berdasarkan Pasal 31A Undang-Undang Pajak Penghasilan.

Pasal 10

Usulan untuk memberikan fasilitas pembebasan atau pengurangan Pajak Penghasilan badan berdasarkan Peraturan Menteri Keuangan ini, harus diajukan oleh Menteri Perindustrian atau Kepala Badan Koordinasi Penanaman Modal sesuai ketentuan sebagaimana dimaksud dalam Pasal 4, dalam jangka waktu selama 3 (tiga) tahun terhitung sejak diundangkannya Peraturan Menteri Keuangan ini.

Pasal 11

Peraturan Menteri Keuangan ini mulai berlaku pada tanggal diundangkan. Agar setiap orang mengetahuinya, memerintahkan pengundangan Peraturan Menteri Keuangan ini dengan penempatannya dalam Berita Negara Republik Indonesia.

Ditetapkan di Jakarta

pada tanggal 15 Agustus 2011 MENTERI KEUANGAN, ttd.

AGUS D.W. MARTOWARDOJO

Diundangkan di Jakarta pada tanggal 15 Agustus 2011

MENTERI HUKUM DAN HAK ASASI MANUSIA, ttd.

PATRIALIS AKBAR

BERITA NEGARA REPUBLIK INDONESIA TAHUN 2011 NOMOR 503