9 BAB 2

TINJAUAN TEORETIS

2.1 Tinjauan Teoretis

2.1.1 Bank

Masyarakat di negara maju dan berkembang sangat mebutuhkan bank sebagai tempat untuk melakukan transaksi keuangan. Mereka menganggap bank merupakan lembaga keuangan yang aman dalam melakukan berbagai macam aktivitas keuangan.

Bank dapat menghimpun dana langsung dari nasabah. Bank merupakan lembaga yang dipercya oleh masyarakat dalam menempatkan dananya secara aman. Disisi lain bank berperan menyalurkan dana kepada masyarakat. Bank dapat memberikan pinjaman kepada masyarakat yang membutuhkan dana. Pada dasarnya bank mempunyai peran dalam dua sisi, yaitu menghimpun dana secara langsung yang berasal dari masyarakat yang sedang kelebihan dana dan menyalurkan dana secara langsung kepada masyarakat yang membutuhkan dana. Menurut Kasmir (2004:09) bank adalah lembaga yang kegiatan usahanya menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta memberikan jasa-jasa bank lainya.

Menurut Taswan (2010:06) bank adalah sebuah lembaga atau perusahaan yang aktivitasnya menghimpun dana berupa giro, deposito tabungan dan simpanan yang lain dari pihak yang kelebihan dana (surplus spending unit)

kemudian menempatkan kembali kepada masyarakat yang membutuhkan dana (deficit spending unit) melalui penjualan jasa keuangan yang pada gilirannya dapat meningkatkan kesejahteraan rakyat banyak.

Pada Pasal 1 butir 2 Undang-Undang tentang perubahan atas Undang-Undang No. 7 Tahun 1992 tentang perbankan mengartikan bahwa bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkan kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak (Musrikin, 2012).

2.1.2 Jenis Bank Ditinjau dari Segi Fungsi

Jenis-jenis bank jika ditinjau dari segi fungsinya terdiri atas (Febriansyah, 2012) :

1. Bank sentral

Menurut UU No.3 Tahun 2004, Bank Sentral adalah lembaga negara yang mempunyai wewenang untuk mengeluarkan alat pembayaran yang sah dari suatu negara, merumuskan dan melaksanakan kebijakan moneter, mengatur dan menjaga kelancaran sistem pembayaran, mengatur dan mengawasi perbankan serta menjalankan fungsi sebagai lender of the last resort.

2. Bank umum

Pengertian bank umum menurut Peraturan Bank Indonesia No. 9/7/PBI/2007 adalah bank yang melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran. Jasa yang diberikan oleh bank umum bersifat umum, artinya dapat memberikan seluruh jasa perbankan yang ada. Bank umum sering disebut bank komersial (commercial bank).

3. Bank perkreditan rakyat (BPR)

BPR adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran. Kegiatan BPR jauh lebih sempit jika dibandingkan dengan kegiatan bank umum.

2.1.3 Bank Syariah

Bank syariah memiliki sistem operasional yang berbeda dengan bank konvensional. Bank syariah merupakan bank yang kegiatannya mengacu pada hukum islam dan dalam kegiatannya tidak membebankan bunga maupun tidak membayar bunga kepada nasabah. Imbalan yang diterima oleh bank syariah maupun yang dibayarkan kepada nasabah tergantung dari akad dan perjanjian antara nasabah dan bank. Perjanjian atau akad yang terdapat di bank syariah harus sesuai dengan syarat dan rukun akad sebagaimana diatur dalam syariah islam.

Pengertian bank syariah menurut Muhammad (2011:15) bank Islam atau selanjutnya disebut dengan bank syariah adalah bank yang beroperasi dengan tidak mengandalkan pada bunga, operasionalnya dan produknya dikembangkan berdasarkan Al-Qur’an dan hadis Nabi SAW.

Sedangkan menurut Muthaher (2012:14) bank syariah adalah bank yang menjalankan kegiatan usahanya berdasarkan prinsip syariah yang terdiri atas bank umum syariah dan bank pembiayaan rakyat syariah. Dimana pengertian bank umum syariah adalah bank syariah yang kegiatannya memberikan jasa dalam lalu lintas pembiayaan, sedangakan bank pembiayaan rakyat syariah adalah bank syariah yang dalam melaksanakan kegiatan usahanya tidak memberikan jasa dalam lalu lintas pembayaran.

2.1.4 Prinsip-Prinsip Dasar Operasional Bank Syariah

Pengelolaan lembaga keuangan syariah berbeda dengan pengelolaan lembaga keuangan konvensional, walaupun dalam beberapa hal terdapat kesamaan dalam hal sisi teknis penerimaan uang, mekanisme transfer, syarat-syarat umum dalam pembukaan simpanan maupun dalam mendapatkan pembiayaan. Pada prinsipnya kegiatan usaha perbankan syariah secara garis besar dalam menjalankan operasinya memiliki empat fungsi sebagai berikut:

1. Sebagai penerima amanah untuk melakukan investasi dana-dana yang dipercayakan oleh pemegang rekening investasi atau deposan atas dasar prinsip bagi hasil sesuai dengan kebijakan investasi bank.

2. Sebagai pengelola investasi atas dana yang dimiliki pemilik dana maal sesuai dengan arahan investasi yang dikehendaki oleh pemilik dana.

3. Sebagai penyedia jasa lalu lintas pembayaran dan jasa-jasa lainnya sepanjang tidak bertentangan dengan prinsip syariah.

4. Sebagai pengelola fungsi sosial.

Sistem bagi hasil pada bank syariah dirancang untuk terciptanya kebersamaan dalam menanggung resiko usaha dan melakukan bagi hasil usaha antara pemilik dana (shahibul maal) yang menyimpan uangnya di lembaga, lembaga selaku pengelola dana (mudharib), dan masyarakat yang membutuhkan dana yang dapat berstatus sebagai peminjam dana ataupun sebagai pengelola usaha.

Secara garis besar, hubungan ekonomi berdasarkan syariah islam tersebut ditentukan oleh hubungan akad yang terdiri dari lima konsep dasar akad. Bersumber dari kelima konsep dasar inilah dapat ditemukan produk-produk lembaga keuangan bank syariah dan lembaga keuangan bukan bank syariah untuk dioperasionalkan. Kelima konsep tersebut adalah: (1) sistem simpanan, (2) bagi hasil, (3) margin keuntungan, (4) sewa, (5) fee/jasa (Muhammad, 2005:176).

1. Prinsip sistem simpanan (al-Wadi’ah)

Prinsip simpanan merupakan fasilitas yang diberikan oleh bank Islam untuk memberikan kesempatan bagi pihak yang memiliki kelebihan dana untuk menitipkan dananya dengan catatan kapanpun titipan tersebut diambil maka

titipan tersebut harus diserahkan atau dikembalikan. Bank bertanggung jawab atas pengembalian titipan tersebut.

2. Bagi hasil (Syirkah)

Sistem ini adalah suatu sistem yang meliputi tata cara pembagian hasil usaha antara penyedia dana dengan pengelola dana. Pembagian hasil usaha ini dapat terjadi antara bank dengan penyimpan dana, maupun antara bank dengan nasabah penerima dana. Bentuk produk yang berdasarkan prinsip ini adalah mudharabah dan musyarakah. Lebih jauh prinsip mudharabah dapat dipergunakan sebagai dasar baik untuk produk pendanaan (tabungan dan depositi), sedangakan musyarakah lebih banyak untuk pembiayaan (Muhammad, 2005:176).

3. Prinsip jual beli dan margin keuntungan (at-Tijarah)

Prinsip ini merupakan suatu sistem yang merupakan tatacara jual beli, di mana bank akan membeli terlebih dahulu barang yang dibutuhkan atau mengangkat nasabah sebagai agen bank melakukan pembelian barang atas nama bank, kemudian bank menjual barang tersebut kepada nasabah dengan harga sejumlah harga beli ditambah keuntungan atau margin (Muhammad, 2005:177). Bentuk produk berdasarkan prinsip ini adalah murabahah, salam dan istishna. 4. Prinsip sewa (al-Ijarah)

Prinsip ini sistemnya berdasrkan perjanjian sewa menyewa atas suatu barang atau jasa dalam waktu tertentu melalui pembayaran sewa dari bank syariah kepada nasabah. Prinsip ini terbagi menjadi dua jenis pertama adalah

Ijarah murni atau sewa pakai, prinsip Ijarah murni atau sewa pakai ini merupakan suatu akad pemindahan hak guna atas suatu barang atau jasa dengan melakukan pembayaran upah sewa tanpa diikuti dengan pemindahan kepemilikan atas barang atau jasa tersebut. Sedangkan jenis kedua adalah Ijarah muntahiya bit tamlik, dimana nasabah selaku penyewa diberikan pilihan untuk memiliki obyek sewa diakhir perjanjian sewa.

5. Prinsip fee/jasa (al-Ajr Wal Umulah)

Prinsip ini meliputi seluruh jasa pelayanan perbankan nonpembiayaan berupa fee. Prinsip ini diharapkan dapat memenuhi kebutuhan masyarakat dibidang keuangan yang sesuai dengan prinsip syariah. Sebagai contoh produk berdasarkan prinsip ini adalah kafalah, hiwalah dan lain-lain.

2.1.5 BPR Syariah

Pada UU No. 10 Tahun 1998 yang merupakan perubahan atas UU No.7 Tahun 1992 tentang Perbankan, disebutkan bahwa BPR syariah adalah bank yang melaksanakan kegiatan usaha berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran (Firdaus, 2013). Pengertian tidak memberikan jasa dalam lalu lintas pembayaran meliputi tidak menerima simpanan berupa giro yang tunduk pada lalu lintas pembayaran, baik secara tunai maupun dengan surat berharga atau pemindah bukuan. Pembatasan tersebut dimaksudkan untuk menyesuaikan dengan fungsi BPR yang ditujukan untuk melayani usaha-usaha kecil dan masyarakat di daerah pedesaan.

Bentuk hukum BPR dapat berupa perseroan terbatas, perusahaan daerah atau koperasi. Pengertian lain tentang bank perkreditan rakyat (BPR) adalah salah satu jenis bank yang dikenal melayani golongan pengusaha mikro, kecil dan menengah dengan lokasi yang pada umumnya dekat dengan tempat masyarakat yang membutuhkan (Latumaerissa, 2011:300).

2.1.6 Kegiatan Usaha dan Produk BPR Syariah

1. Kegiatan Usaha PBR Syariah

Sebagai lembaga keuangan syariah pada dasarnya Bank Pembiayaan Rakyat Syariah (BPRS) dapat memberikan jasa-jasa keuangan yang serupa dengan bank-bank umum syariah. Namun demikian, sesuai UU No. 21 tahun 2008 tentang perbankan syariah, BPR Syariah hanya dapat melaksanakan usaha-usaha sebagai berikut :

a. Menghimpun dana dari masyarakat dalam bentuk :

1) Simpanan berupa tabungan atau yang dipersamakan dengan itu berdasarkan akad wadi’ah atau akad lain yang tidak bertentangan dengan prinsip syariah.

2) Investasi berupa deposito atau tabungan atau bentuk lainnya yang dipersamakan dengan itu berdasarkan akad mudharabah atau akad lain yang tidak bertentangan dengan prinsip syariah.

b. Menyalurkan dana kepada masyarakat dalam bentuk :

1) Pembiayaan bagi hasil berdasarkan akad mudharabah atau musyarakah. 2) Pembiayaan berdasarkan akad murabahah, salam atau istisna’.

3) Pembiayaan berdasarkan akad qardh.

4) Pembiayaan penyewaan barang bergerak atau tidak bergerak kepada nasabah berdasarkan akad ijarah atau sewa beli dalam bentuk ijarah muntahiya bittamlik.

5) Pengambilan untung berdasarkan akad hiwalah.

c. Menempatan dana pada bank syariah lain dalam bentuk titipan berdasarkan akad wadi’ah atau investasi berdasarkan akad mudharabah dan atau akad lain yang yang tidak bertentangan dengan prinsip syariah.

d. Memindahkan uang, baik untuk kepetingan sendiri maupun untuk kepentingan nasabah melalui rekening Bnak Pembiayaan Syariah yang ada di bank umum syariah, bank umum konvensional, dan UUS.

e. Menyediakan produk atau melakukan kegiatan usaha bank syariah lainnya yang sesuai dengan prinsip syariah berdasarkan persetujuan Bank Indonesia.

Sedangkan kegiatan yang dilarang untuk dilakukan oleh BPR syariah berdasarkan UU No. 21 tahun 2008 tentang perbankan syariah :

a. Melakukan kegiatan usaha yang bertentangan dengan prinsip syariah.

b. Menerima simpanan berupa giro dan ikut serta dalam lalu lintas pembayaran. c. Melakukan kegiatan usaha dalam valuta asing, kecuali penukaran uang asing

d. Melakukan kegiatan usaha perasuransian, kecuali sebagai agen pemasaran produk asuransi syariah.

e. Melakukan penyertaan modal, kecuali pada lembaga yang dibentuk untuk menanggulangi kesulitan likuiditas Bank Pembiayaan Rakyat Syariah.

f. Melakukan usaha lain di luar kegiatan usaha sebagaimana dimaksud pada kegiatan usaha yang boleh dilakukan oleh BPRS.

2. Produk BPR Syariah

Produk-produk yang ditawarkan oleh BPR syariah secara garis besar terdiri dari (Qamaruddin, 2012) :

a. Mobilisasi dana masyarakat

Bank akan mengerahkan dana masyarakat dalam berbagai bentuk seperti menerima simpanan wadi’ah, adanya fasilitas tabungan dan deposito berjangka. Fasilitas ini dapat digunakan untuk menitip shodaqoh, infaq, zakat, persiapan ongkos naik haji (ONH), merencanakan qurban, dan lain-lain.

1) Simpanan amanah

Bank menerima titipan amanah berupa dana infaq, shodaqoh, dan zakat. Akad penerimaan titipan ini adalah wadi’ah yaitu titipan ini tidak mengandung resiko. Bank akan memberikan bonus dari bagi hasil keuntungan yang diperoleh bank melalui pembiayaan kepada nasabahnya.

2) Tabungan wadi’ah

Dalam tabungan ini bank menerima tabungan baik pribadi maupun badan usaha dalam bentuk tabungan bebas. Akad penerimaan yang digunakan pada produk ini dalam bentuk wadi’ah. Bonus pada tabungan wadi’ah dapat

diperhitungkan secara harian dan dibayarkan kepada nasabah pada setiap bulannya.

3) Deposito wadi’ah atau deposito mudharabah

Bank menerima deposito berjangka baik secara pribadi maupun badan usaha. Akad yang dilakukan dapat berbentuk wadi’ah dan dapat pula berbentuk mudharbah dimana bank menerima dana yang digunakan sebagai penyertaan sementara dalam jangka 1, 3, 6, 12 bulan dan seterusnya. Nasabah atau deposan mendapat bonus keuntungan dari bagi hasil yang diperoleh bank dari pembiayaan atau kredit yang dilakukannya kepada nasabah-nasabah lain. b. Penyaluran dana

Sementara, dalam menyalurkan dana masyarakat BPR Syariah dapat memberikan jasa-jasa keuangan seperti:

1) Pembiayaan mudharabah

Pembiayaan mudharabah merupakan suatu perjanjian pembiayaan antara shahibul maal yaitu BPR syariah dengan mudharib yaitu pengusaha di mana pihak BPR syariah menyediakan pembiayaan modal usaha atau proyek yang dikelola oleh pihak pengusaha. Keuntungan usaha yang diperoleh dibagi berdasarkan kesepakatan dalam perjanjian.

2) Pembiayaan musyarakah

Pembiayaan musyarakah merupakn suatu perjanjian pembiayaan antara BPR syariah dengan pengusaha, di mana pihak BPR syariah dan pihak pengusaha secara bersama-sama membiayai suatu usaha atau proyek yang dikelola

secara bersama-sama pula. Keuntungan yang diperoleh dari usaha tersebut akan dibagi sesuai dengan pernyertaan dari masing-masing pihak.

3) Pembiayaan bai’ bithaman ajil

Pembiayaan bai’ bithaman ajil merupakan suatu perjanjian pembiayaan yang disepakati antara BPR syariah dengan nasabahnya, di mana BPR syariah menyediakan dana untuk pembelian barang atau aset yang dibutuhkan nasabah untuk mendukung suatu usaha atau proyek.

4) Pembiayaan murabahah

Pembiayaan murabahah merupakan suatu perjanjian yang disepakati antara BPR syariah dengan nasabah, di mana BPR syariah menyediakan pembiayaan untuk pembelian bahan baku, untuk modal kerja maupun untuk investasi baik jangka panjang maupun jangka pendek yang dibutuhkan oleh nasabah, yang akan dibayarkan kembali oleh nasabah sebesar harga perolehan ditambah dengan keuntungan yang telah disepakati bersama.

5) Pembiayaan qardhul hasan

Pembiayaan qardhul hasan merupakan perjanjian pembiayaan antara BPR syariah dengan nasabah yang dianggap layak menerima pembiayaan, yang lebih diprioritaskan bagi pengusaha kecil pemula yang potensial akan tetapi tidak mempunyai modal apapun selain kemampuan berusaha, serta perorangan lainnya yang berada dalam keadaan terdesak. Nasabah yang mendapatkan pinjaman hanya diwajibkan untuk mengembalikan pokok pinjaman pada waktu jatuh tempo dan bank hanya mengenakan biaya administrasi yang benar-benar untuk keperluan proses.

6) Pembiayaan istishna’

Pembiayaan istishna’ merupakan pembiayaan dengan prinsip jual beli, dimana BPR syariah akan membelikan barang kebutuhan nasabah sesuai kriteria yang telah ditetapkan nasabah dan menjualnya kepada nasabah dengan harga jual serta jangka waktu dan mekanisme pembayaran atau pengembalian sesuai dengan kesepakatan kedua belah pihak.

7) Pembiayaan al-hiwalah

Pembiayaan al-hiwalah merupakan penggambil alihan hutang nasabah kepada pihak ketiga yang telah jatuh tempo oleh BPR syariah, dikarenakan nasabah belum mampu untuk membayar tagihan yang seharusnya digunakan untuk melunasi hutangnya. Pembiayaan ini menggunakan prinsip pengambil alihan hutang, dimana BPR syariah dalam hal ini akan mendapatkan ganti biaya atas jasa pemindahan piutang dari nasabah dan cara pembayarannya berdasarkan kesepakatan kedua belah pihak.

c. Jasa perbankan lainnya

Secara bertahap bank akan menyediakan jasa untuk memperlancar pembayaran berupa proses transfer dan inkaso, pembayaran rekening air, listrik, telepon, angsuran KPR, dan lain-lain. Bank juga mempersiapkan bentuk pelayanan berupa dana talang berdasarkan pembiayaan bai salam.

2.1.7 Murabahah

1. Pengertian Murabahah

Terdapat beberapa macam bentuk dari prinsip jual beli yang diperbolehkan dilakukan didalam Islam. Salah satu bentuk dari jual beli yang sudah ditetapkan dan menjadi produk di lembaga keuangan syariah baik itu lembaga keuangan bank maupun non bank adalah jual beli secara murabahah.

Menurut Nurhayati dan Wasilah (2011:168) murabahah adalah transaksi penjualan barang dengan menyatakan harga perolehan dan keuntungan (margin) yang disepakati oleh penjual dan pembeli.

Sedangkan menurut fatwa Dewan Syariah Nasional (DSN) murabahah yaitu menjual suatu barang dengan menegaskan harga belinya kepada pembeli dan pembeli membayarnya dengan harga yang lebih sebagai laba (Wiroso, 2011:73)

Berdasrkan PSAK No. 102 murabahah adalah menjual barang dengan harga jual sebesar harga perolehan ditambah keuntungan yang disepakati dan penjual harus mengungkapkan harga perolehan barang tersebut kepada pembeli (IAI, 2009).

2. Rukun dan Ketentuan Murabahah

Ketentuan-ketentuan umum dalam melakukan jual beli murabahah adalah sebagai berikut:

a. Orang yang dapat melakukan murabahah diharuskan cakap hukum dan sudah baligh (berakal dan dapat membedakan), jika jual beli dilakukan dengan orang gila maka jual beli tersebut menjadi tidak sah dan jika jual beli

dilakukan dengan anak kecil proses jual beli tersebut akan sah apabila proses jual belinya dengan seizin walinya.

b. Objek jual beli, harus memenuhi:

1) Barang yang diperjual belikan haruslah barang halal.

2) Barang yang diperjual belikan harus dapat diambil manfaatnya atau memiliki nilai.

3) Barang tersebut dimiliki oleh penjual.

4) Barang tersebut dapat diserahkan tanpa tergantung dengan kejadian tertentu dimasa depan.

5) Barang tersebut dapat diketahui secara spesifik dan dapat diidentifikasi oleh pembeli.

6) Barang tersebut dapat diketahui kuantitas dan kualitasnya dengan jelas. 7) Harga dari barang tersebut jelas.

c. Bank dan nasabah melakukan akad murabahah yang bebas riba.

d. Bank dapat membiayai sebagian atau seluruh harga pembelian barang yang. telah disepakati kualifikasinya.

e. Bank membeli barang yang diperlukan nasabah atas nama bank sendri.

f. Bank harus menyampaikan semua hal yang berkaitan dengan pembelian, misalnya pembelian dilakukan secara hutang.

g. Bank kemudian menjual barang tersebut kepada nasabah (pemesan) dengan harga jual senilai harga beli ditambah dengan keuntungan. Dalam hal ini bank harus memberitahukan secara lengkap dan jujur tentang harga pokok barang kepada nasabah berikut dengan biaya yang diperlukan.

h. Nasabah membayar harga barang yang telah disepakati tersebut sesuai dengan jangka waktu yang telah disepakati bersama.

Terdapat tiga rukun dalam jual beli murabahah rukun yang pertama adalah pihak yang melakukan akad yaitu penjual dan pembeli; yang kedua adalah objek yang diakadkan yaitu barang yang diperjual belikan dan harga dari barang yang diperjual belikan; yang ketiga adalah akad atau shighat yaitu serah (ijab) dan terima (qobul).

Menurut Nurhayati dan Wasilah (2011:176) ijab dan qobul dalam rukun murabahah adalah merupakan suatu pernyataan dan ekspresi saling rida atau rela diantara pihak-pihak pelaku akad yang dilakukan secara verbal, tertulis, melalui korespondensi atau menggunakan cara-cara komunikasi modern.

3. Jenis-Jenis Murabahah

Ada dua jenis murabahah, yaitu: a. Murabahah dengan pesanan

Pada murabahah jenis ini bank syariah baru akan melakukan pembelian barang setelah ada pemesanan dari nasabah. Murabahah dengan pesanan dapat dibagi menjadi dua, yang pertama adalah murabahah berdasarkan pesanan dan bersifat mengikat, jadi barang yang sudah dipesan harus dibeli, yang kedua adalah murabahah berdasarkan pesanan dan bersifat tidak mengikat jadi walaupun nasabah telah memesan barang tetapi nasabah tersebut tidak terikat sehingga nasabah dapat menerima ataupun membatalkan pembelian barang tersebut.

b. Murabahah tanpa pesanan

Murabahah jenis ini bersifat tidak mengikat. Jadi ada yang memesan barang atau tidak, ada yang akan membeli barang atau tidak bank syariah tetap menyediakan barang dagangannya. Penyediaan barang pada murabahah jenis ini tidak terpengaruh atau terkait langsung dengan ada atau tidaknya pembeli.

2.1.8 Pembiayaan

1. Pengertian Pembiayaan

Di dalam perbankan syariah tidak dikenal istilah kredit, karena bank syariah memiliki skema yang berbeda dengan bank konvensional dalam menyalurkan dananya kepada pihak yang membutuhkan. Bank syariah menyalurkan dananya kepada nasabah dalam bentuk pembiayaan. Pembiayaan merupakan aktivitas bank syariah dalam melakukan penyaluran dana kepada nasabah atau pihak lain yang membutuhkan dana berdasarkan prinsip syariah. Penyaluran dana dalam bentuk pembiayaan didasarkan pada kepercayaan yang diberikan oleh pemilik dana kepada pengguna dana, sehingga penerima dana yang mendapatkan kepercayaan dari pemberi dana berkewajiban untuk mengembalikan pembiayaan yang telah diterimanya sesuai dengan jangka waktu yang telah disepakati dalam akad perjanjian pembiayaan.

Menurut Sumar’in (2012:80) pembiayaan adalah penyediaan uang atau tagihan atau yang dapat dipersamakan dengan itu berdasarkan persetujuan atau

kesepakatan pinjam meminjam antara bank dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi hutangnya setelah jangka waktu tertentu dengan pemberian jumlah imbalan atau bagi hasil.

Sedangkan pembiayaan berdasarkan prinsip syariah menurut Undang-Undang Perbankan No. 10 Tahun 1998 adalah penyediaan uang atau tagihan yang dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan antara bank dengan pihak lain yang dibiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu dengan imbalan atau bagi hasil (Ismail, 2011:106).

Sedangkan menurut Muhammad (2000:67) pembiayaan adalah suatu fasilitas yag diberikan oleh bank islam kepada masyarakat yang membutuhkan untuk menggunakan dana yang telah dikumpulkan oleh bank islam dari masyarakat yang surplus dana.

2. Jenis Pembiayaan

Jenis-jenis pembiayaan menurut sifat pengunaannya dapat dibagi menjadi dua jenis, yaitu:

a. Pembiayaan produktif

Pembiayaan produktif merupakan suatu pembiayaan yang bertujuan untuk memenuhi kebutuhan produksi dalam arti luas, yaitu untuk pemenuhan kebutuhan modal, meningkatkan usaha, baik itu usaha produksi, perdagangan maupun investasi. Menurut keperluannya, pembiayaan produktif dapat dibagi menjadi dua, (Antonio, 2001:160) yaitu:

1) Pembiayaan modal kerja, yaitu pembiayaan jangka pendek untuk memenuhi kebutuhan; (1) peningkatan produksi baik secara kuantitatif

yaitu jumlah produksi, maupun secara kualitatif yaitu peningkatan kualitas atau mutu hasil produksi dan (2) untuk keperluan perdagangan atau peningkatan utility of place dari suatu barang.

2) Pembiayaan investasi, yaitu pembiayaan jangka menengah atau jangka panjang untuk memenuhi kebutuhan barang-barang modal serta fasilitas-fasilitas yang diperlukan untuk pendirian proyek baru, rehabilitas, modernisasi, ekspensi, dan relokasi proyek yang sudah ada.

b. Pembiayaan konsumtif

Pembiayaan konsumtif merupakan jenis pembiayaan yang diberikan untuk tujuan diluar usaha dan pada umumnya bersifat perorangan, pembiayaan ini digunakan untuk memenuhi kebutuhan konsumsi baik digunakan sesaat maupun dalam jangka waktu yang relatif panjang.

3. Analisis Kelayakan Pembiayaan

Proses pembiayaan yang dilakukan oleh bank syariah tidak pernah lepas dari resiko. Banyak pembiayaan yang bermasalah, banyak nasabah yang tidak dapat menepati perjanjian untuk pengembalian pembiayaan yang telah diberikan. Untuk mengantisipasi resiko yang mungkin akan timbul dari pemberian pembiayaan yang diberikan tersebut, bank syariah harus menerapkan proses kehati-hatian sejak awal pengajuan permohonan pembiayaan sampai dengan proses pelunasan pembiayaan tersebut. Secara umum proses pembiayaan atau penyaluran dana lembaga keuangan syariah dilakukan dengan prosedur yang umum sebagai berikut:

a. Solisitasi calon nasabah pembiayaan.

Bank syariah akan melakukan solisitasi calon nasabah berdasarkan target penyaluran dana yang telah ditetapkan baik sebagai target pasar maupun target sebagai nasabah, namun selain hasil dari solisitasi terdapat pula calon nasabah yang datang sendiri untuk mengajukan permohonan aplikasi pembiayaan. Seluruh calon nasabah yang akan mengajukan permohonan pembiayaan harus menyerahkan data lengkap mengenai aplikasi pembiayaan yang meliputu:

1) Aplikasi pembayaran antara lain memuat tentang besarnya penyaluran dana yang diperlukan, tujuan dari penggunaan dana tersebut, jangka waktu penyetoran dana dan sumber pembayaran kembali.

2) Identitas perusahaan dan atau identitas diri untuk pemohon perorangan. 3) Rancangan kegiatan usaha yang akan dibiayai.

4) Serta data-data lain yang diperlukan. b. Investigasi

Proses investigasi ini dilakukan dengan melakukan kunjungan secara langsung ke tempat tinggal atau tempat usaha dari pemohon dan melakukan wawancara dengan pihak-pihak yang terkait dengan pemohon. Wawancara dilakukan untuk memperoleh klarifikasi dan kelengkapan data atau informasi yang masih diperlukan untuk evaluasi dan analisis permohonan penyaluran dana.

c. Analisa pembiayaan

Berdasarkan data dan hasil investigasi yang telah dilakukan, bank syariah melakukan analisa dan penilaian terhadap aplikasi pembiayaan dengan tujuan untuk memperoleh keyakinan tentang kemampuan dan kemauan calon nasabah untuk membayar kembali pembiayaan yang telah diberikan, mengantisipasi resiko yang mungkin timbul dari pembiayaan yang diberikan, memperoleh keyakinan bahwa pembiayaan yang diberikan dapat bermanfaat bagi kedua belah pihak baik itu dari pihak nasabah maupun dari pihak bank syariah, melakukan analisa dan penilaian terhadap aspek-aspek yuridis dari pemohon dengan tujuan sebagi berikut:

1) Memperoleh keyakinan bahwa pemohan adalah pihak yang berwenang dan mempunyai kecakapan hukum.

2) Memastikan bahwa pihak-pihak yang memiliki hak atas barang-barang jaminan dan berwewenang menjamin dan berhak untuk menyerahkan dan melakukan pengikatan atas barang jaminan.

3) Mengantisipasi resiko yuridis yang mungkin timbul.

Dalam melakukan analisa pembiayaan petugas pembiayaan bank syariah harus memperhatikan prinsip analisis pembiayaan. Secara umum prinsip analisis pembiayaan didasarkan pada rumus 5C, yaitu (Ismail, 2011:120):

1) Character, yaitu penilaian watak atau sifat dari calon nasabah tujuan dilakukannya penilaian ini adalah untuk dapat memperkirakan bahwa calon nasabah yang mengajukan permohonan pembiayaan dapat

memenuhi kewajibannya. Penilaian ini dilakukan dengan cara meneliti riwayat hidup, reputasi, latar belakang pekerjaan, hal lain yang bersifat pribadi, dan lain-lain.

2) Capital, yaitu penilaian terhadap modal yang dimiliki oleh calon nasabah. Penilaian ini dilakukan dengan cara mengukur posisi usahanya secara keseluruhan. Penilaian ini bertujuan untuk mengetahui sumber-sumber pembiayaan yang dimiliki oleh calon nasabah.

3) Capacity, yaitu penilaian atas kemampuan calon nasabah dalam mengelola usahanya dan kemampuan calon nasabah dalam melakukan pengembalian pembiayaan. Penilaian ini diukur dengan melihat prestasi calon nasabah dimasa lalu yang didukung dengan pengamatan langsung dilapangan.

4) Condition, yaitu penilaian atas situasi sosial ekonomi, politik, dan budaya yang dapat mempengaruhi kondisi perekonomian pada saat tertentu dan mempengaruhi kegiatan usaha calon nasabah.

5) Collateral, yaitu penilaian atas jaminan yang dapat disediakan oleh calon nasabah baik menyangkut aspek ekonomi maupun aspek yuridis. Penilaian ini berfungsi untuk perlindungan bank dari resiko kerugian.

d. Persetujuan pembiayaan

Proses persetujuan penyaluran dana dilakukan oleh komite penyaluran dana. Keputusan yang diberikan dapat berupa persetujuan, persetujuan bersyarat atau dapat berupa penolakan.

e. Dokumentasi penyaluran dana

Prosedur dokumentasi penyaluran dana merupakan tahap perjanjian pembiayaan yang telah mendapatkan persetujuan. Jika calon nasabah setuju dengan syarat-syarat yang telah diberikan oleh bank syariah maka petugas penyaluran dana akan meminta kepada pejabat legal untuk mempersiapkan akad-akad penyaluran dana. Sebelum penanda tanganan akad dilakukan calon nasabah harus menyerahkan dokumen-dokumen asli yang menyangkut identitas diri, surat-surat asli bukti hak atas barang-barang yang telah dijaminkan kepada bank syariah dan surat-surat lain yang diperlukan, kemudian pejabat legal harus memeriksa keabsahan dokumen penyaluran dana baik itu dokumen yang dibuat oleh bank syariah maupun dokumen dari calon nasabah.

f. Realisasi penyaluran dana

Proses realisasi penyaluran dana dilakukan setelah melakukan pemeriksaan kembali terhadap seluruh dokumen-dokumen dan syarat-syarat penyaluran dana. Setelah semua dokumen dan syarat penyaluran dana dianggap sudah lengkap barulah proses realisasi penyediaan dana dilakukan. g. Pembinaan dan pengawasan

Setelah pembiayaan dilakukan bank syariah wajib melakukan pemantauan secara terus menerus terhadap kinerja nasabah, baik dilakukan secara pasif maupun secara aktif, bank syariah juga wajib melakukan kunjungan secara periodik untuk mendapatkan informasi tentang kegiatan usaha nasabah serta mendapatkan kepastian bahwa nasabah tetap dalam

keadaan mampu untuk memenuhi kewajibannya. Bank syariah dapat mengirimkan surat pemberitahuan kepada nasabah tentang kewajiban yang harus diselesaikan maupun surat mengenai teguran atau peringatan kepada nasabah apabila nasabah belum memenuhi kewajibannya setelah tanggal yang telah ditentukan. Pemantauan juga dilakukan dari hasil informasi yang dikeluarkan secara periodik oleh bagian operasi penyaluran dana tentang realisasi pembayaran angsuran untuk memastikan bahwa nasabah melaksanakan kewajibannya dengan baik dan tepat waktu serta melakukan analisa apakah nasabah tergolong lancar, dalam perhatian khusus, kurang lancar, diragukan atau macet.

h. Penyelesaian penyaluran dana

Dalam hal pelunasan harus dilakukan sebelum tanggal jatuh tempo yang telah disepakati. Apabila pada saat proses pelunasan pembiayaan terjadi masalah maka harus segera dilakukan upaya-upaya untuk mengatasi dan menyelesaikan masalah tersebut. Berdasarkan Peraturan Bank Indonesia Nomor 13/9/PBI/2011 Tentang perubahan atas Peraturan Bank Indonesia Nomor 10/18/PBI/2008 Tentang Restrukturisasi Pembiayaan Bagi Bank Syariah dan Unit Usaha Syariah. Restrukturisasi Pembiayaan adalah upaya yang dilakukan Bank dalam rangka membantu nasabah agar dapat menyelesaikan kewajibannya, antara lain melalui:

1) Penjadwalan kembali (rescheduling), yaitu perubahan jadwal pembayaran kewajiban nasabah atau jangka waktunya.

2) Persyaratan kembali (reconditioning), yaitu perubahan sebagian atau seluruh persyaratan Pembiayaan tanpa menambah sisa pokok kewajiban nasabah yang harus dibayarkan kepada Bank, antara lain meliputi:

a) Perubahan jadwal pembayaran. b) Perubahan jumlah angsuran. c) Perubahan jangka waktu.

d) Perubahan nisbah dalam pembiayaan mudharabah atau musyarakah. e) Perubahan proyeksi bagi hasil dalam pembiayaan mudharabah atau

musyarakah; dan/atau. f) Pemberian potongan.

3) Penataan kembali (restructuring), yaitu perubahan persyaratan Pembiayaan yang antara lain meliputi:

a) Penambahan dana fasilitas Pembiayaan Bank.

b) Konversi akad pembiayaan, jadi bank syariah membuat akad baru untuk nasabah.

c) Konversi Pembiayaan menjadi surat berharga syariah berjangka waktu menengah; dan/atau.

d) Konversi Pembiayaan menjadi penyertaan modal sementara pada perusahaan nasabah, yang dapat disertai dengan rescheduling atau reconditioning, jadi penyertaan modal bank syariah dalam perusahaan nasabah dilakukan untuk mengatasi kegagalan pembiayaan dengan opsi saham atau jenis transaksi tertentu yang berakibat bank syariah memiliki atau akan memiliki saham pada perusahaan nasabah.

2.2 Rerangka Pemikiran

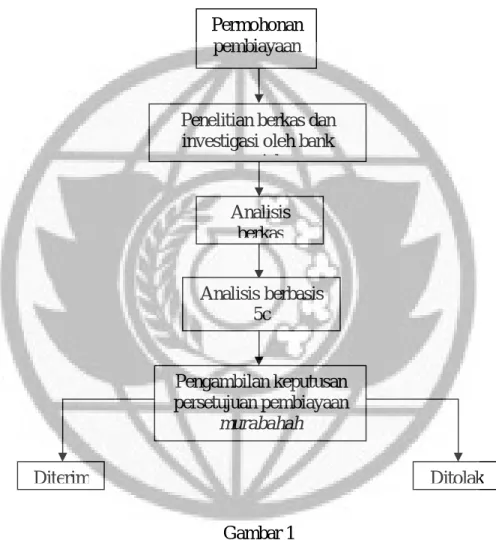

Evaluasi kelayakan pemberian pembiayaan merupakan suatu penilaian terhadap suatu debitur tentang layak atau tidaknya debitur tersebut menerima pembiayaan. Proses tersebut dapat dilahat dengan gambar 1.

Gambar 1 Rerangka Pemikiran

Permohonan pembiayaan

Penelitian berkas dan investigasi oleh bank

syariah Analisis berkas Analisis berbasis 5c Diterim Ditolak Pengambilan keputusan persetujuan pembiayaan murabahah