ABSTRACT

NIRAWITA UNTARI. Time Series Data Analys is with Heterogen and Asymmetry Error Variance : Jakarta Composite Index Study for 1999-2008. Under the direction of AHMAD ANSORI MATTJIK and ASEP SAEFUDDIN.

Time series data at financial area has value experiencing fluctuate from time to time. This fluctuation results its conditional variance is becoming not constant. So modelling with model ARIMA cannot be applied by assumption of homogeneity of variance is not fufilled. One of way of overcome it is with simultaneously modeling mean function and variance function. The model is recognized as Generalized Autoregressive Conditional Heteroscedasticity (GARCH). Some data financial shows existence of negative relationship between value changes return wit h movement of its volatility. Existence of impairment return has influence larger ones to movement of its volatility. Exponential -GARCH (EGARCH) model can overcome the asymmetric problem with modeling conditional variance as function of log-linear. So conditional variance value predicted negativity will never.

ANALISIS DATA DERET WAKTU DENGAN RAGAM GALAT

HETEROGEN DAN ASIMETRIK :

Studi Indeks Harga Saham Gabungan Periode 1999 -2008

NIRAWITA UNTARI

DEPARTEMEN STATISTIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM

INSTITUT PERTANIAN BOGOR

ABSTRACT

NIRAWITA UNTARI. Time Series Data Analys is with Heterogen and Asymmetry Error Variance : Jakarta Composite Index Study for 1999-2008. Under the direction of AHMAD ANSORI MATTJIK and ASEP SAEFUDDIN.

Time series data at financial area has value experiencing fluctuate from time to time. This fluctuation results its conditional variance is becoming not constant. So modelling with model ARIMA cannot be applied by assumption of homogeneity of variance is not fufilled. One of way of overcome it is with simultaneously modeling mean function and variance function. The model is recognized as Generalized Autoregressive Conditional Heteroscedasticity (GARCH). Some data financial shows existence of negative relationship between value changes return wit h movement of its volatility. Existence of impairment return has influence larger ones to movement of its volatility. Exponential -GARCH (EGARCH) model can overcome the asymmetric problem with modeling conditional variance as function of log-linear. So conditional variance value predicted negativity will never.

ABSTRAK

NIRAWITA UNTARI. Analisis Data Deret Waktu dengan Ragam Galat Heterogen dan Asimetrik : Studi Indeks Harga Saham Gabungan Periode 1999-2008. Di bawah bimbingan AHMAD ANSORI MATTJIK dan ASEP SAEFUDDIN.

Data deret waktu pada bidang finansial memiliki nilai yang mengalami perubahan dari waktu ke waktu. Perubahan ini mengakibatkan ragam bersyaratnya menjadi tidak konstan. Sehingga pemodelan dengan model ARIMA tidak dapat digunakan karena asumsi kehomogenan ragam tidak terpenuhi. Salah satu cara untuk mengatasinya adalah dengan memodelkan fungsi rataan dan fungsi ragam secara simultan. Model tersebut dikenal dengan Generalized Autoregressive

Conditional Heteroscedasticity (GARCH). Beberapa data finansial memperlihatkan adanya

hubungan yang negatif antara perubahan nilai return dengan pergerakan volatilitasnya. Adanya penurunan nilai return memiliki pengaruh yang lebih besar terhadap pergerakan volatilitasnya. Model Eksponensial -GARCH (EGARCH) dapat mengatasi masalah asimetrik tersebut dengan memodelkan ragam bersyarat sebagai fungsi log-linear. Sehingga nilai ragam bersyarat yang diprediksi tidak akan pernah negatif.

ANALISIS DATA DERET WAKTU DENGAN RAGAM GALAT

HETEROGEN DAN ASIMETRIK :

Studi Indeks Harga Saham Gabungan Periode 1999 -2008

Oleh :

Nirawita Untari

G14104021

Skripsi

Sebagai salah satu syarat untuk memperoleh gelar Sarjana Sains

Pada Fakultas Matematika dan Ilmu Pengetahuan Alam

Institut Pertanian Bogor

DEPARTEMEN STATISTIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM

INSTITUT PERTANIAN BOGOR

Judul Skripsi

: ANALISIS DATA DERET WAKTU DENGAN RAGAM

GALAT HETEROGEN DAN ASIMETRIK : Studi Indeks

Harga Saham Gabungan Periode 1999-2008

Nama

: Nirawita Untari

NRP

: G14104021

Menyetujui :

Pembimbing I

Pembimbing II

Prof. Dr. Ir. A. A. Mattjik, M. Sc.

Dr. Ir. Asep Saefuddin, M. Sc.

NIP. 130 350 047

NIP. 19570316 198103 1 004

Mengetahui :

Dekan Fakultas Matematika dan Ilmu Pengetahuan Alam

Institut Pertanian Bogor

Dr. Drh. Hasim, DEA

NIP. 19610328 198601 1 002

RIWAYAT HIDUP

Penulis dilahirkan di kota Bogor pada tanggal 3 Juli 1986 dari bapak Bambang Suwita dan ibu Bariyah. Penulis merupakan anak pertama dari dua bersaudara.

PRAKATA

Innalhamdalillah, segala puji bagi Allah Subhannahu wa Ta’ala dan Shalawat serta Salam kepada Rasulu llah Shalallahu ’Alaihi Wassalam, keluarganya, para shahabat, tabi’in, tabi’ut tabi’in, serta para pengikutnya hingga akhir zaman. Puji syukur kehadirat Allah Ta’ala atas rahmat dan karunia-Nya sehingga penulis dapat menyelesaikan tugas akhir yang berjudul ANALISIS DERET WAKTU DENGAN RAGAM GALAT HETEROGEN DAN ASIMETRIK : Studi Indeks Harga Saham Gabungan Periode 1999-2008.

Penulis menyadari bahwa tulisan ini masih jauh dari sempurna dan masih terdapat kekurangan. Oleh karena itu, penulis mengharapkan saran dan kritik yang bersifat membangun dari para pembaca demi penyempurnaan tugas akhir ini. Tak lupa penulis ucapkan terima kasih kepada semua pihak yang telah memberikan bantuan berupa pemikiran, bimbingan, dukungan, semangat, dan do’a kepada penulis hingga tugas akhir ini dapat diselesaikan. Khususnya kepada bapak Prof. Dr. Ir. Ahmad Anshori Mattjik, M. Sc. dan bapak Dr. Ir. Asep Saefuddin, M. Sc. sebagai pembimbing tugas akhir yang telah memberikan bimbingan dan masukan bagi penulis pada penyusunan tugas akhir ini, serta ibu Dian Kusumaningrum, S. Si yang juga membantu penulis selama penyusunan tugas akhir ini. Kepada keluarga (bapak, ibu, serta adikku) yang telah memberikan bantuan doa, semangat dan dukungannya kepada penulis. Kepada staff pengajar Departem en Statistika yang telah memberikan kontribusi ilmu selama penulis duduk di bangku kuliah, serta staff pegawai di Departemen Statistika atas bantuan dan do’anya selama ini. Terakhir penulis ucapkan terima kasih kepada teman-teman Statistika khususnya angkatan 41 atas dukungan dan do’a kepada penulis, terima kasih atas kebersamaan kita selama ini. Semoga Allah Ta’ala melimpahkan rahmat-Nya dan melindungi kita semua. Amin.

Akhir kata penulis mohon maaf atas segala kesalahan dan kekurangan yang terdapat dalam tugas akhir ini. Dan berharap tugas akhir ini dapat memberikan manfaat sebagai tambahan ilmu dan informasi bagi yang membutuhkan.

Bogor, Agustus 2009

DAFTAR ISI

DAFTAR TABEL ... 9

DAFTAR GAMBAR ... 9

DAFTAR LAMPIRAN ... 10

PENDAHULUAN... 11

Latar Belakang ... 11

Tujuan ... 11

TINJAUAN PUSTAKA... 11

Indeks Harga Saham Gabungan ... 11

Model Autoregressive Integrated Moving Average (ARIMA)... 11

Model Generalized AutoregressiveConditional Heteroscedastic (GARCH) ... 12

Exponential Generalized Aut oregressive Conditional Heteroscedastic (EGARCH) ... 14

Kriteria Pemilihan Model ... 16

METODOLOGI... 16

Sumber Data ... 16

Metode... 16

HASIL DAN PEMBAHASAN ... 17

Eksplorasi Data ... 17

Model GARCH ... 18

Model EGARCH ... 21

Validasi Model... 23

Simulasi Peramalan ... 23

Evaluasi Model GARCH vs EGARCH ... 24

KESIMPULAN ... 25

SARAN ... 25

DAFTAR PUSTAKA ... 25

DAFTAR TABEL

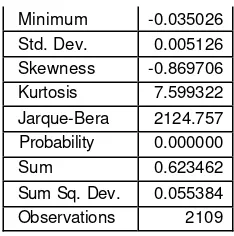

1. Statistika deskriptif data return IHSG ... 18

2. Uji Lagrange-Multiplier sisaan fungsi rataan awal ... 19

3. Pendugaan fungsi rataan dan fungsi ragam dengan model GARCH ... 20

4. Uji Lagrange-Multiplier sisaan model GARCH ... 20

5. Hasil pendugaan model regresi kuadrat sisaan terhadap lag sisaannya ... 21

6. Pendugaan fungsi rataan dan fungsi ragam dengan model EGARCH ... 21

7. Uji Lagrange-Multiplier sisaan model EGARCH... 22

8. Nilai Statistik validasi model EGARCH. ... 23

9. Nilai Statistik peramalan one-step ahead model EGARCH ... 23

10. Nilai Statistik peramalan multi-step ahead model EGARCH ... 23

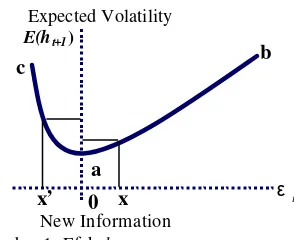

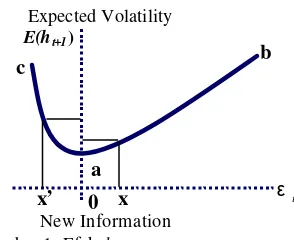

DAFTAR GAMBAR 1. Efek leverage... 15

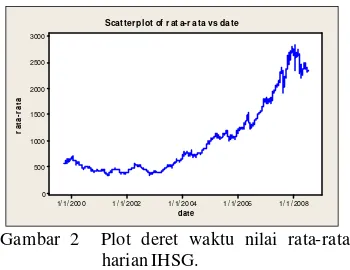

2. Plot deret waktu nilai rata-rata harian IHSG... 17

3. Plot deret waktu return harian IHSG ... 18

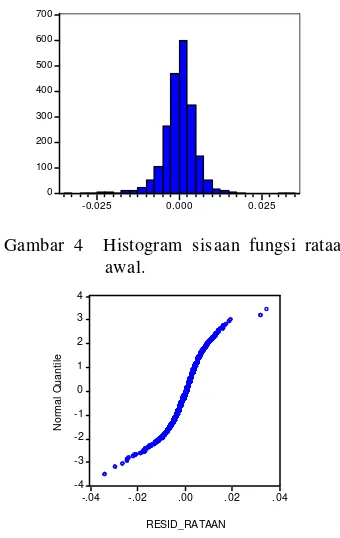

4. Histogram sisaan fungsi rataan awal ... 19

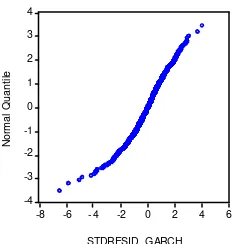

5. Plot quantil-quantil sisaan fungsi rataan awal ... 19

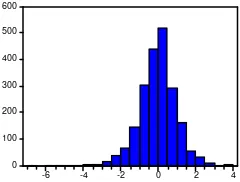

6. Histogram sisaan model GARCH... 20

7. Plot quantil-quantil sisaan model GARCH ... 21

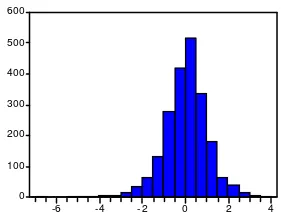

8. Histogram sisaan model EGARCH ... 22

9. Plot quantil-quantil sisaan m odel EGARCH ... 22

10. Kurva News Impact ... 22

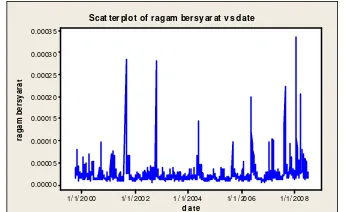

11. Ragam bersyarat data in-sample ... 23

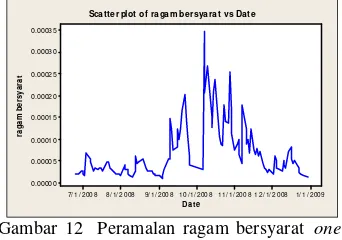

12. Peramalan ragam bersyarat one-step ahead ... 24

DAFTAR LAMPIRAN

1. Diagram alur pemodelan data return Indeks Harga Saham Gabungan ( IHSG) ... 27

2. Plot ACF dan PACF nilai rata-rata harian IHSG ... 28

3. Plot ACF dan PACF nilai return IHSG ... 29

4. Kandidat model fungsi rataan awal dan overfitting ... 30

5. Korelogram kuadrat sisaan fungsi rataan awal... 31

6. Korelogram kuadrat sisaan dari model GARCH ... 32

7. Korelogram kuadrat sisaan dari model EGARCH... 33

8. Validasi model EGARCH dan hasil peramalan model EGARCH... 34

PENDAHULUAN Latar Belakang

Data deret waktu merupakan data atau pengamatan yang ditata menurut urutan waktu untuk suatu peubah tertentu. Pemodelan deret waktu yang umum digunakan adalah

Autoregressive (AR), Moving Average (MA)

dan kombinasi Autoregressive Moving

Average (ARMA), yang mempunyai asumsi

Homoscedasticity (ragam yang homogen).

Namun pada kasus data finansial fluktuasi yang terjadi sangat besar, hal ini menyebabkan ragam sisaan menjadi tidak homogen lagi (Heterogen). Sebagai contoh data pasar modal dan valuta asing.

Ketidakpastian yang dihadapi Indeks Harga Saham Gabungan (IHSG) merupakan kecenderungan adanya ketidak konstanan dalam volatilitas, maka asumsi datanya menjadi heteroskedastis. Dalam kasus ini, pemodelan data deret waktu dengan menggunakan metode AR, MA, dan ARIMA menjadi kurang tepat untuk digunakan, karena setiap transaksi tercatat dengan skala waktu yang kecil sehingga memungkinkan terjadinya perubahan nilai yang begitu cepat. Yang berakibat ragam bersyaratnya tidak konstan, berubah menurut waktu. Maka diperlukan metode lain untuk mengatasi masalah volatilitas tersebut.

Salah satu solusi yang dapat digunakan untuk mengatasi masalah keheterogenan ragam adalah metode Autoregressive

Conditional Heteroscedasticity (ARCH) yang

diperkenalkan Engle pada tahun 1982. Perubahan ragam pada model ARCH dipengaruhi oleh sejumlah q data acak sebelumnya. Lalu model tersebut digeneralisasikan oleh Bollerslev pada tahun 1986 untuk mengatasi orde yang terlalu tinggi pada model ARCH, yang lebih dikenal dengan

Generalized Autoregressive Conditional

Heteroscedastcity (GARCH). Pada model ini,

perubahan ragamnya dipengaruhi oleh data acak sebelumnya dan ragam dari data acak sebelumnya.

Masalah lain muncul ketika memodelkan data menggunakan GARCH. GARCH hanya dapat menduga perubahan reaksi yang bersifat simetrik. Pada beberapa data finansial, seperti harga saham, penurunan nilai return memiliki kecenderungan lebih besar untuk mempengaruhi volatilitas dibandingkan adanya kenaikan nilai return. Solusi yang dapat digunakan untuk menghadapi data dengan perubahan yang asimetrik adalah metode Exponential GARCH yang

diperkenalkan Nelson di tahun 1991. Dengan menggunakan transformasi logaritma pada ragam bersyaratnya, model EGARCH akan menghasilkan dugaan ragam yang selalu positif.

Tujuan

Tujuan yang ingin dicapai dalam penelitian ini adalah memodelkan dan meramalkan nilai harian IHSG dan ragam bersyaratnya setelah memeriksa keheterogenan dan keasimetrikan ragam galat.

TINJAUAN PUSTAKA Indeks Harga Saham Gabungan (IHSG)

Indeks Harga Saham Gabungan (IHSG) dalam Wikipedia (2008) merupakan salah satu

indeks pasar saham yang digunakan oleh

Bursa Efek Indonesia. Diperkenalkan pertama kali pada tanggal 1 April 1983, sebagai indikator pergerakan harga saham di BEJ, Indeks ini mencakup pergerakan harga seluruh saham biasa dan saham preferen yang tercatat di BEI.

Dasar perhitungan IHSG adalah jumlah Nilai Pasar dari total saham yang tercatat pada tanggal 10 Agustus 1982 . Jumlah Nilai Pasar adalah total perkalian setiap saham tercatat (kecuali untuk perusahaan yang berada dalam program restrukturisasi) dengan harga di BEJ pada hari tersebut. Formula perhitungannya adalah sebagai berikut:

100

×

×

=

∑

x

d

h

IHSG

dimana h adalah Harga Penutupan di Pasar Reguler, x adalah Jumlah Saham, dan d adalah Nilai Dasar. Perhitungan Indeks merepresentasikan pergerakan harga saham di pasar/bursa yang terjadi melalui sistem perdagangan lelang.

Model Autoregressive Integrated Moving Average (ARIMA)

Model ARIMA merupakan model univariat yang menggambarkan peubah tunggal sebagai gabungan dari proses

Autoregressive (AR) dan proses Moving

Average (MA). Proses AR merupakan proses

regresi yang memiliki keter kaitan dengan dirinya sendiri secara berurutan. Sedangkan proses MA merupakan fungsi linear dari sisaannya. Model ARIMA dengan orde p dan

q dapat dituliskan sebagai berikut.

∑

∑

= −

= −

+

+

+

=

qj j t j t p

i i t i

t

y

y

1 1

Dengan

µ

adalah konstanta,φ

adalah koefisien proses AR, danθ

adalah koefisien proses MA. Orde p menunjukkan banyaknya lag pada proses AR, sedangkan orde qmenunjukkan banyaknya lag pada proses MA. Dalam Montgomery (1990), terdapat tiga langkah prosedur dalam membangun model ARIMA, yaitu identifikasi awal, pendugaan parameter, dan terakhir diagnostik sisaan. Ketiga langkah tersebut dikenal dengan metode Box-Jenkins.

Identifikasi Awal

Identifikasi awal model ARIMA dilakukan menggunakan data aktual. Alat yang digunakan pada tahap ini adalah fungsi autokorelasi (Autocorrelation Function). Fungsi autokorelasi ini diduga dari data contoh, yang dikenal dengan fungsi autokorelasi contoh (Sample of

Autocorrelation Function atau ACF). Selain

itu ada pula fungsi autokor elsi parsial (Sample

of Autocorrelation Function atau PACF).

Pada model ARIMA, identifikasi awal dilakukan untuk menentukan ordenya.

Pendugaan Parameter

Terdapat tiga metode yang dapat digunakan dalam pendugaan parameter, yaitu Metode Momen, Metode Kuadrat Terkecil

(Least Square), dan Metode Kemungkinan

Maksimum (Maximum Likelihood). Metode yang umumnya digunakan adalah metode Kuadrat Terkecil Nonlinier. Prinsip dasar metode ini adalah meminimumkan jumlah kuadrat sisaan yang bersifat white noise.

Diagnosti k Sisaan

Diagnostik sisaan dilakukan untuk melihat kesesuaian model yang dipilih. Diagnostik sisaan dapat dilakukan melalui

overfitting, yaitu menambahkan parameter

yang akan diduga pada model yang diperoleh. Apabila hasil overfitting menunjukkan hasil yan g tidak signifikan, berarti model yang diperoleh sudah baik.

Selain itu, diagnostik sisaan dapat pula dilakukan menggunakan uji Ljung-Box dengan statistik -Q. Uji Ljung-Box merupakan tambahan dari pemeriksaan secara visual dengan plot fungsi autokorelasi. Statistik-Q Ljung-Box diperkenalkan oleh Ljung dan Box pada tahun 1978 yang didefinisikan sebagai :

(

)

∑

(

( )

)

=

−

+

=

ni

T

i

i

T

T

Q

1

2

ρ

Dimana T adalah banyaknya pengamatan, n

adalah lag terbesar yang digunakan, dan

( )

i

ρ

adalah fungsi autokorelasi contoh pada lag ke-i dari deret waktu yt.Hipotesis yang akan diuji adalah data sisaan bersifat acak atau tidak terdapat autokorelasi antar sisaan pada semua lag n. Statistik Ljung Box memiliki sebaran

2

χ dengan derajat bebas (n-p-q); dimana p

dan q adalah orde pada model ARIMA. Kaidah keputusannya adalah tolak hipotesis

nol jika χ2

( )

αq p n

Q> − − atau

( )

α αχ − − > )<

( 2 Q

P n p q , berarti model sudah sesuai.

Volatilitas

Volatilitas menentukan seberapa cepat data berubah menurut keacakannya. Masalah volatilitas dihadapi ketika menggunakan data acak. Dalam data acak, volatilitas terbagi menjadi volatilitas konstan dan volatilitas acak. Salah satu besaran yang dapat digunakan untuk mengukur volatilitas adalah ragam (variance). Ragam mengukur harapan seberapa besar nilai suatu data acak berbeda terhadap rataannya. Jenis volatilitas yang ada telah membagi metode autoregresi menjadi dua kelompok berdasarkan asumsi terhadap ragamnya, yaitu kelompok ragam konstan yang diwakili Autoregressive (AR), Moving

Average (MA) serta ARMA, dan kelompok

ragam berubah yang diwakili ARCH dan GARCH.

Dalam bidang finansial, volatilitas merupakan besarnya ketidakpastian atau resiko dari perubahan nilai suatu aset. Menurut Gosponidinov dkk (2006), terdapat beberapa alasan mengenai perlunya memodelkan dan meramal volatilitas dalam bidang finansial/pasar saham:

1. Pemodelan dan peramalan volatilitas diperlukan untuk menganalisis resiko memegang suatu aset.

2. Peramalan selang kepercayaan berdasarkan waktu lebih beragam, sehingga selang yang lebih akurat dapat dihasilkan oleh pemodelan ragam galat. 3. Pendugaan yang lebih efisien dapat

diperoleh jika keheterogenan ragam galat dapat diatasi sebaik-baiknya.

Model Generalized Autoregressive Conditional Heteroscedasticity (GARCH)

homogen) menjadi tidak tepat untuk digunakan. Model ARCH dan GARCH diperkenalkan untuk mengat asi masalah keheterogenan ragam. Untuk memeriksa keberadaan pengaruh ARCH/ragam yang heterogen dapat dilakukan dengan melihat korelogram kuadrat sisaan dan juga Uji Lagrange Multiplier (uji LM).

Korelogram Kuadrat Sisaan

Keberadaan efek ARCH dapat diperiks a dengan melihat korelogram kuadrat sisaannya. Prosedur untuk membangun korelogram dari kuadrat sisaan menurut Enders (2004) : 1. Duga deret {yt} menggunakan model

dugaan ARMA terbaik (atau model regresi) dan dapatkan kuadrat dari galat

dugaannya

ε

ˆ

t2. Lalu hitung ragamcontoh dari sisaan σˆ2 yang didefinisikan sebagai :

∑

==

T t tT

1 2 2/

ˆ

ˆ

ε

σ

Dimana T adalah banyaknya pengamatan. 2. Hitung dan plotkan autokorelasi contoh

dari kuadrat sisaan sebagai :

( )

(

)(

)

(

)

∑

∑

= + = − − − − = T i t t T i t i t t i 2 2 2 1 2 2 2 2 ˆ ˆ ˆ ˆ ˆ ˆ σ ε σ ε σ ε ρDimana i=1,2,...(T-1).

3. Pada ukuran contoh yang besar, standar deviasi dari

ρ

( )

i

dapat dekati oleh T-1/2. Nilai individu dariρ

( )

i

yang berbeda nyata dari nol mengindikasikan adanya GARCH. Statistik-Q Ljung-Box dapat digunakan untuk menguji koefisien signifikansi. Statistiknya adalah( )

(

)

∑

− −+

= n

i T i

i T T Q 1 ) 2 ( ρ .

Statistik-Q memiliki sebaran

χ

2denganderajat bebas n jika 2 ˆt

ε tidak berkorelasi. Menolak hipotesis nol bahwa

ε

ˆ

t2 tidakberkorelasi, sama halnya dengan menolak hipotesis nol bahwa tidak terdapat efek ARCH/GARCH.

Uji Lagrange Multiplier (LM)

Selain dengan melihat korelogram kuadrat sisaannya, uji Lagrange Multiplier dapat digunakan untuk mendeteksi keberadaan pengaruh ARCH dalam data deret waktu yang digunakan, atau ragam sisaan

yang heterogen pada data. Hipotesis yang diuji adalah

0

...

:

1 20

=

=

=

q=

H

α

α

α

; tidak ada efekARCH.

Prosedur yang harus dilakukan menurut Enders (2004) :

a. Menggunakan OLS untuk menduga model AR(n) (atau model regresi) yang tepat : t n t n t

t

y

y

y

=

α

0+

α

1 −1+

...

+

α

−+

ε

b. Tentukan nilai kuadrat dari dugaan galat2

ˆ

tε

. Regresikan kuadrat sisaan pada konstanta dan q lag nilai2 2

2 2

1

,

ˆ

,...,

ˆ

ˆ

t−ε

t−ε

t−qε

sehingga 2 2 1 1 0 2ˆ

...

ˆ

ˆ

t=

α

+

α

ε

t−+

+

α

qε

t−qε

c. Kaidah keputusan, jika 2 χ2

( )

αq

TR > maka tolak hipotesis nol, artinya terdapat efek ARCH.

Statistik uji yang digunakan adalah 2 TR ; dimana T adalah banyaknya pengamatan, dan

R2 adalah koefisien deterministik yang menggambarkan besarnya pengaruh keragaman sisaan yang dapat dijelaskan oleh data deret waktu sebelumnya. Kaidah keputusannya adalah tolak hipotesis nol bila

( )

α χ2 2q

TR > , artinya terdapat efek ARCH (Enders, 2004). Nilai q menunjukkan banyaknya periode waktu sebelumnya yang mempengaruhi data sekarang.

Model GARCH

Model ARCH pertama kali diperkenalkan oleh Engle pada tahun 1982 untuk mengatasi keheterogenan ragam. Model ARCH dibuat secara khusus untuk memodelkan dan meramalkan ragam bersyaratnya. Ragam dari peubah tak bebas dimodelkan sebagai fungsi dari sejumlah q data acak sebelumnya.

2

t t

t

v

σ

ε

=

⋅

∑

∑

= − = − + + = p j j t j q i i t i t 1 2 1 2 02 α α ε β σ

σ

Dengan

α

0>

0

,

α

i≥

0

dan

β

i≥

0

(Enders, 2004). Dapat terlihat bahwa model ARCH merupakan model khusus dari GARCH dengan nilai p=0.

Namun, masih terdapat kekurangan yang dimiliki oleh model GARCH. Tsay (2002) menuturkan beberapa kekurangan yang dimiliki model GARCH, yaitu :

1. Model GARCH mengasumsikan guncangan positif dan negatif memiliki pengaruh yang sama pada volatilitas. Sedangkan kenyataannya, beberapa data finansial memiliki hubungan yang negatif antara volatilitas dengan perubahan nilai

returnnya (efek leverage). Model

GARCH tidak dapat mengatasi pengaruh asimetrik.

2. Model GARCH membatas i nilai parameternya agar ragam bersyaratnya tidak negatif.

3. Model GARCH terlalu over dalam memprediksi nilai volatilitasnya. Karena nilai 2

1 − t

ε

atau 2 1 − tσ

yang besar akan menghasilkan nilai 2t

σ

yang besar pula. Ini berarti nilai 21

−

t

ε yang besar akan cenderung diikuti nilai 2

t

ε

yang besar pula.Pendugaan Parameter Fungsi Ragam Pendugaan parameter pada fungsi rataan dan fungsi ragam dilakukan secara simultan. Sebelum melakukan pen dugaan terhadap parameter, dilakukan dulu pengujian terhadap kenormalan data. Apabila hasil pengujian menyatakan data menyebar normal, pendugaan parameter dapat dilakukan menggunakan metode Maksimum likelihood. Sedangkan jika data tidak menyebar normal, dapat digunakan metode Quasi maksimum likelihood. Untuk menguji kenormalan data, uji Jarque-Bera dapat digunakan.

Uji Jarque Bera

Uji Jarque-Bera dalam Wikipedia (2008) adalah uji statistik yang digunakan untuk melihat kenormalan data berdasarkan pada

kurtos is (keruncingan) dan skewness

(kemenjuluran) data contoh. Hipotesis yang akan diuji adalah data menyebar normal. Uji statistik Jarque-Bera didefinisikan sebagai :

(

)

− + − = 4 3 6 2 2 K S M T JBdimana T adalah banyaknya pengamatan (atau derajat bebas), M menunjukkan banyaknya koefisien yang diduga, S merupakan kemenjuluran contoh, dan K adalah keruncingan contoh. Nilai kemenjuluran dan keruncingan didefinisikan sebagai berikut :

2 3 2 3 3 3

]

)

[(

]

)

[(

µ

µ

σ

µ

−

−

=

=

y

E

y

E

S

(

)

(

)

321 2 1 3

1

1

−

−

=

∑

∑

= = T t t T t ty

y

T

y

y

T

(

)

2 24 4 4

]

[

]

)

[(

µ

µ

σ

µ

−

−

=

=

y

E

y

E

K

(

)

(

)

21 2 1 4

1

1

−

−

=

∑

∑

= = T t t T t ty

y

T

y

y

T

Dimana

µ

3 danµ

4adalah momen ketiga dan keempat,y

adalah rataan contoh, danσ

2adalah ragam. Statistik Jarque Bera memiliki sebaran Chi -square dengan derajat bebas dua. Berdasarkan nilai statistik JB yang diperoleh, hipotesis nol akan ditolak jika nilai

( )

α χ22

>

JB atau (χ2

( )

α > )<α2 JB

P ,

artinya data tidak menyebar normal.

Model Exponential -Autoregressive Conditional Heteroscedasticity (EGARCH)

Model ARCH/GARCH hanya mampu mengatasi masalah volatilitas yang simetrik. Keasimetrikan dapat terjadi akibat nilai saham yang sangat rentan terhadap guncangan yang negatif. Ketika volatilitas menjadi tidak simetrik, maka diperlukan pemodelan lain yang lebih tepat. Salah satu model yang dapat digunakan untuk mengatasi masalah keasimetrikan adalah model EGARCH.

Pengaruh Keasimetrikan (Efek Leverage) Pada beberapa data finansial, terdapat perbedaan besarnya perubahan pada volatilitas ketika terjadi pergerakan nilai return, yang disebut dengan pengaruh keasimetrikan. Keasimetrikan yang terjadi berupa korelasi negatif atau positif antara nilai return

sekarang dengan volatilitas yang akan datang. Adanya korelasi negatif antara nilai return

x’

x

kecenderungan volatilitas menurun ketika

return naik dan volatilitas meningkat ketika

return lemah disebut efek leverage (Enders,

2004). Pengaruh keasimetrikan (leverage) ini terjadi akibat adanya volatilitas yang sangat besar pada pasar saham dan resiko yang besar dalam memegang suatu aset. Pengaruh efek

leverage dapat dilihat pada Gambar 1.

Ketika informasi tentang return

menyebabkan volatilitas meningkat (adanya

“good news”), volatilitas akan bergerak

sepanjang garis ab. Dan ketika terjadi “bad news”, volatilitas akan bergerak spanjang garis ac. Karena garis ac lebih curam dari garis ab, maka guncangan yang positif dari

ε

t akan mempunyai pengaruh yang lebih kecil terhadap volatilitas dibandingkan guncangan yang negatif dengan besaran yang sama.Gambar 1 Efek leverage.

Enders (2004) menyebutkan uji yang dapat dilakukan untuk memeriksa keberadaan pengaruh efek leverage adalah sebagai berikut.

1. Setelah menduga model ARCH/GARCH, hitung sisaan yang distandarisasi dengan rumus : 2 / 1

ˆ

/

ˆ

t tt

h

s

=

ε

Maka {st} terdiri dari masing-masing sisaan yang dibagi oleh standar deviasinya.

2. Lalu duga persamaan regresi dari :

...

2 2 1 1 02

=

+

+

+

−

− t

t

t

a

a

s

a

s

s

Hipotesis yang diuji

H

0:

a

1=

a

2=

...

=

0

, yang menunjukkan bahwa kuadrat sisaan tidak berkorelasi dengan lag sisaannya, sehingga tidak terdapat efek leverage (tidak ada pengaruh asimetrik). Jika nilai F dari hipotesis...

2 1=

a

=

a

melebihi nilai kritis dari F tabel, maka terdapat korelasi antara kuadrat sisaan dengan lag sisaannya, dengan kata lain terdapat pengaruh efek leverage.Selain dengan meregresikan antara kuadrat sisaan model ARCH/GARCH dengan lagnya, pengaruh kesimetrikan data dapat diperiksa secara visual dengan memplotkan sisaan dari model EGARCH dengan ragam bersyaratnya, yang dikenal dengan Kurva

News Impact.

Model EGARCH

Model eksponensial GARCH (EGARCH) diperkenalkan oleh Nelson pada tahun 1991, berdasarkan pada ekspresi logaritma dari ragam bersyarat pada peubah yang dianalisis (Gadza & Výrost, 2003). Spesifikasi untuk ragam bersyaratnya adalah

1 1 1 − − −

=

t t te

σ

ε

) ( loglog 1 1

2 1 2 − − − + + +

= t t t

t ω β σ αe γ e

σ

dengan sisi sebelah kiri merupakan log dari ragam bersyarat (Yoon & Lee, 2008). Pada model ini efek leverage diharapkan menyebar eksponensial, sehingga ramalannya tidak akan negatif. Efek leverage dapat periksa dengan menguji hipotesis nol bahwa

γ

i<

0

. Sedangkan pengaruh asimetrik ada jika0

≠

γ

(Eviews User’s Guide, 2002).

Menururt Enders (2004), terdapat tiga hal yang menarik pada model EGARCH : 1. Persamaan dari ragam bersyarat dalambentuk log-linier. Dengan mengabaikan besaran dari ln(ht), mengakibatkan nilai ht

tidak akan negatif. Oleh karena itu, diizinkan adanya nilai koefisien yang negatif.

2. Daripada menggunakan nilai 2 1

−

t

ε , model EGARCH menggunakan nilai

ε

t−1 yang distandarisasi (membagi1 − t

ε

dengan( )

0.51 − t

h

). Nelson berpendapat bahwa standarisasi ini memberikan interpretasi yang lebih alami dari ukuran guncangan dan guncangan yang berkelanjutan. Bagaimana pun, nilai standarisasi dari1 − t

ε

merupakan suatu unit yang membebaskan ukuran.3. Model EGARCH mengizinkan adanya efek leverage. Jika 2 0.5

1 1/( − )

− t

t σ

ε

bernilai positif, pengaruh guncangan pada log ragam bersyarat adalah

γ +

α

. Jika5 . 0 2

1

1

/(

−)

− t

t

σ

ε

bernilai negatif, maka pengaruh guncangan pada log ragam bersyarat adalahγ −

α

.c

a

b

0

εtNew Information Expected Volatility

Pendugaan parameter fungsi ragam pada model EGARCH sama dengan model GARCH, terlebih dahulu menguji kenormalan datanya menggunakan uji Jarque-Bera. Apabila hasil pengujian menyatakan data menyebar normal, pendugaan parameter dapat dilakukan menggunakan metode Maksimum likelihood. Sedangkan jika data tidak menyebar normal, dapat digunakan metode

Quasi maksimum likelihood.

Peramalan dengan menggunakan model EGARCH melibatkan transformasi logaritma. Formula untuk melakukan peramalan one-step

ahead adalah sebagai berikut.

1 1 1 − − −

=

t t te

σ

ε

)]

(

exp[

]

exp[

2 21 t t t

t

σ

ω

α

e

γ

e

σ

=

β⋅

⋅

+

+

Sedangkan untuk peramalan multi-step ahead

dapat digunakan formula.

⋅

+

⋅

⋅

=

+ −+

exp[

]

{exp[

0

.

5

(

)

]

2 21

2

σ

ω

γ

α

σ

βk t k

t

Φ(γ+α)+exp[0.5(γ−α)2]⋅Φ(γ−α) Dengan

Φ

(

x

)

adalah fungsi sebaran kumulatif (Cumulative Distribution Function) dari sebaran normal baku.Kriteria Pemilihan Model

Belum ada suatu literatur yang menjelaskan secara detail mengenai cara menentukan model ARCH/GARCH terbaik. Beberapa literatur menggunakan diagnostik sisaan dari sisaan terhadap asumsinya. Diantara asumsi yang diperiksa adalah keacakkan sisaan, kenormalan galat sisaan, dan kebebasan antar sisaan. Jika ketiga asumsi tersebut terpenuhi, maka model sudah baik. Untuk besarnya orde p dan q dipilih berdasarkan model yang paling sederhana.

Kriteria pemilihan model terbaik dapat dilakukan menggunakan statistik AIC dan SC, yang berdasarkan pada statistik sisaannya.

•

AIC (Akaike’s Information Criterion)M likelihood maks

M

AIC( )=−2ln[ . ]+2

Dimana M adalah jumlah parameter dalam model. Jika pengamatan dilakukan dalam T buah pengamatan, persamaannya menjadi :

M

T

M

AIC

(

)

=

ln

σ

ˆ

a2+

2

•

SC (Schwartz’s Criterion)T M T

M

SC( ) ln ˆa ln

2 +

= σ

Model terba ik yang dipilih merupakan model dengan nilai AIC dan SC terkecil. Adakalanya nilai AIC dan SC yang dihasilkan oleh beberapa model saling berkebalikan, sehingga ada keambiguan untuk memilih model yang terbaik. Menurut Enders (2004), SC lebih prioritas untuk dipilih daripada AIC karena SC lebih konsisten dalam menduga parameter model. Kelemahan AIC dan SC adalah dipengaruhi oleh banyaknya pengamatan, sehingga hanya dapat digunakan untuk membandingkan model-model dari gugus data yang sama.

Selain berdasarkan nilai AIC dan SC, kriteria pemilihan model terbaik dapat dilakukan berdasarkan galat peramalannya. Beberapa statistik yang dapat digunakan adalah sebagai berikut :

1. Mean Error.

(

)

∑

=−

=

T t t ty

y

T

ME

1ˆ

1

2. Mean Absolute Error.

∑

=−

=

T t t ty

y

T

MAE

1ˆ

1

3. Mean Absolute Percent Error.

100

ˆ

1

1×

−

=

∑

= T t t t ty

y

y

T

MAPE

4. Root Mean Square Error, merupakan

akar positif dari MSE.

(

)

∑

=−

=

T t t ty

y

T

MSE

1 2ˆ

1

Dimana

y

t adalah data aktual, dant

y

ˆ

adalah hasil peramalan (Eviews User’s Guide, 2002). Tidak ada batasan mengenai besarnya nilai statistik yang digunakan untuk mengatakan suatu model merupakan model yang baik. Maka, pemilihan model yang baik menggunakan nilai statistik terkecil, karena semakin kecil nilai statistiknya maka hasil peramalannya akan mendekati nilai aktualnya. Untuk statistik MAPE, beberapa peneliti menggunakan batasan MAPE kurang dari 10% dalam menentukan model yang terbaik.METODOLOGI Sumber Data

1999 sampai bulan September 2008. Data ini diperoleh dari yahoo!finance.

Metode

Langkah-langkah pemodelan nilai harian IHSG secara garis besar dapat dilihat pada Lampiran 1 dengan penjelasan sebagai berikut:

1. Melakukan eksplorasi data. Melihat statistika deskriptif dan plot deret waktu nilai IHSG.

2. Melakukan pemilihan fungsi rataan awal yang didasarkan pada plot deret waktu, plot ACF dan PACF. Model fungsi rataan terbaik yang dipilih memiliki penduga yang nyata dan nilai AIC dan SC minimum. Kemudian dilakukan diagnostik sisaan untuk melihat kesesuaian model.

3. Melakukan uji LM untuk mendeteksi keberadaan pengaruh ARCH. Hipotesis nol yang diuji adalah

0 ...

: 1 2

0 = = = q =

H α α α , yang

mengindikasikan tidak adanya efek ARCH.

4. Memodelkan fungsi ragam yang sesuai menggunakan model GARCH. Lalu menduga parameter fungsi rataan dan fungsi ragam secara simultan. Kriteria pemilihan model terbaik berdasarkan nilai koefisien penduga yang nyata, nilai AIC atau SC minimum, dan koefisien fungsi ragam yang positif. Dilakukan pula diagnostik sisaan untuk melihat kesesuaian model.

5. Melakukan uji untuk memeriksa pengaruh keasimetrikan (efek leverage) pada data.

6. Memodelkan fungsi ragam menggunakan model EGARCH untuk mengatasi pengaruh keasimetrikan. Lalu menduga parameter fungsi rataan dan fungsi ragam secara simultan. Kriteria pemilihan model terbaik berdasarkan nilai koefisien penduga yang nyata dan nilai AIC atau SC minimum. Dilakukan pula diagnostik sisaan untuk melihat kesesua ian model. 7. Membuat kurva News Impact untuk

melihat pengaruh keasimetrikan secara visual.

8. Validasi model. Dilakukan validasi terhadap data IHSG.

9. Melakukan peramalan nilai IHSG untuk 3 bulan ke depan.

Software yang akan digunakan dalam

membantu penelitian ini adalah MINITAB 15, Microsoft Excel 2003, dan Eviews 4.1.

HASIL DAN PEMBAHASAN Sejak awal pasar bursa dibuka, indeks harga saham telah mengalami fluktuasi dari waktu ke waktu. Meski sempat terhenti pada beberapa periode waktu, kini indeks harga saham telah mengalami kemajuan yang sangat pesat. Pemerintah pun telah menganggap pentingnya pasar modal sebagai alternatif pembiayaan selain perbankan. Seiring berjalannya waktu, semakin banyak perusahaan yang memperdagangkan sahamnya di pasar bursa. Maka digunakan suatu nilai indeks untuk melihat perkembangan harga saham di pasar bursa yang dikenal dengan nama Indeks Harga Saham Gabungan (IHSG). Pemerintah juga menggunakan IHSG sebagai patokan kebijakannya dalam rangka melihat penerimaan pasar atas kebijakan yang diambil. Pada tahun 1998, Indonesia sempat mengalami krisis ekonomi yang berimbas pada nilai indeks harga saham gabungan yang menurun secara drastis , hingga mencapai titik terendahnya. Namun setelah krisis berlalu, pasar modal kembali berfluktuasi, bahkan cenderung meningkat. Hingga kini indeks harga saham gabungan telah mencapai level ribuan.

Eksplorasi Data

Pada penelitian ini, data yang digunakan adalah nilai rata-rata harian indeks harga saham gabungan (IHSG) mulai bulan Oktober 1999 (merupakan awal perbaikan ekonomi di Indonesia setelah mengalami krisis) sampai bulan September 2008. Sedangkan untuk membangun model, data yang digunakan adalah nilai rata-rata Indeks Harga Saham Gabungan dari bulan Oktober 1999 sampai bulan Juni 2008.

1/ 1/ 2008 1/ 1/ 2006 1/ 1/ 2004 1/ 1/ 2002 1/ 1/ 2000 3000

2500

2000

1500

1000

500

0

date

r

a

ta

-r

a

ta

Scat ter plot of r at a-r a ta vs da te

Gambar 2 Plot deret waktu nilai rata-rata harian IHSG.

Lampiran 2 memperlihatkan plot ACF dan PACF dari nilai rata-rata harian IHSG. Plot ACF dari nilai rata-rata harian IHSG memperlihatkan pola yang dying down, hal ini membuktikan adanya ketidakstasioneran data. Maka perlu dilakukan pembedaan untuk mengatasi ketidakstasioneran rataan dan tranformasi untuk mengatasi ketidakstasioner dalam ragam.

1/ 1/ 2008 1/ 1/ 2006 1/ 1/ 2004 1/ 1/ 2002 1/ 1/ 2000 0. 03

0. 02

0. 01

0. 00

-0. 01

-0. 02

-0. 03

-0. 04

date

re

tu

rn

Scat ter plot of r et ur n vs da te

Gambar 3 Plot deret waktu return harian IHSG.

Dalam bidang finansial dikenal nilai

return sebagai besarnya nilai pengembalian

yang akan diperoleh sabagai hasil investasi. Menggunakan nilai return pada analisis ini sama halnya melakukan pembedaan

(differencing) dan transformasi logaritma pada

data rata-rata harian IHSG, sehingga data akan stasioner. Nilai return diperoleh dari

)

/

log(

Y

tY

t−1 . Besarnya return merupakanbesar perubahan nilai indeks yang terjadi pada waktu ke t dengan nilai indeks pada waktu ke

t-1. Gambar 3 merupakan plot data deret waktu nilai return harian IHSG.

Tabel 1 Statistika deskriptif data return IHSG

Statistik

deskriptif Return

Mean 0.000296

Median 0.000676

Maximum 0.022525

Minimum -0.035026

Std. Dev. 0.005126

Skewness -0.869706

Kurtosis 7.599322

Jarque-Bera 2124.757

Probability 0.000000

Sum 0.623462

Sum Sq. Dev. 0.055384

Observations 2109

Statistika deskriptif dari data return

disajikan pada Tabel 1. Rata-rata nilai return

yang bernilai positif memberikan arti bahwa tingkat pengembalian selama periode pengamatan mengalami peningkatan sebesar 0.000296.

Skewness (kemenjuluran) merupakan

nilai yang digunakan untuk mengukur ketidaksimetrikan sebaran data. Nilai kemenjuluran yang negatif menggambarkan bahwa data memiliki ekor yang lebih panjang ke kiri (menjulur ke kiri) dan sebagian besar data berada di nilai-nilai yang besar. Sedangkan nilai kemenjuluran yang positif menggambarkan bahwa data memiliki ekor yang lebih panjang ke kanan (menjulur ke kanan) dan sebagian besar data berkumpul di nilai-nilai yang kecil. Nilai kemenjuluran data

return IHSG selama periode pengamatan

sebesar -0.87 menunjukkan bahwa data menjulur ke kiri, berarti sebagian besar data IHSG berada di nilai-nilai yang besar.

Sedangkan nilai kurtosis (keruncingan) digunakan untuk mengukur keruncingan atau kelandaian dari sebaran data. Nilai kerun cingan yang sangat besar (bernilai positif) mengindikasikan bahwa sebaran data memiliki ekor yang lebih panjang dari sebaran normal. Hal ini dapat dibuktikan oleh uji Jarque-Bera. Sehingga ketika dilakukan pendugaan terhadap nilai parameter, deviasi dari asumsi sebaran normal dapat dikoreksi dengan metode penduga quasi-maximum

likelihood. Selain itu, Lo (2003) menjabarkan

bahwa sifat dari data yang dipengaruhi proses ARCH antara lain adalah memiliki nilai keruncingan yang lebih dari 3. Nilai kerunciangan return IHSG yang diperoleh dari statistika deskriptif sebesar 7.6 mengindikasikan bahwa sebaran data memiliki ekor yang lebih panjang dari sebaran normal dan dicurigai data return memiliki pengaruh ARCH. Melalui informasi ini, akan dilakukan uji lanjut untuk melihat keberadaan pengaruh ARCH lebih jelas.

Fungsi rataan awal

Pemilihan fungsi rataan awal dilakukan untuk melihat gambaran model deret waktu bagi data deret waktu pengamatan. Pemilihan fungsi rataan awal didasarkan pada plot deret waktu, plot ACF dan PACF. Plot ACF dan PACF data return dapat dilihat pada Lampiran 3. Pemodelan fungsi rataan awal dilakukan mengikuti prosedur Box-Jenkis. Kandidat model yang diperoleh pada pemodelan fungsi rataan dapat dilihat pada Lampiran 4a. Kandidat model terbaik yang dipilih adalah MA(1) tanpa konstanta. Model dipilih karena memiliki penduga yang nyata dan nilai SC minimum.

Setelah didapat kandidat model terbaik, maka dilakukan overfitting untuk melihat apakah model yang dipilih sudah sesuai.

Overfitting dilakukan dengan menambahkan

parameter modelnya, sehingga modelnya menjadi MA(2). Hasil overfitting dapat dilihat pada Lampiran 4b. Berdasarkan hasil

overfitting, ternyata penduga parameter

MA(2) tidak signifikan. Berarti model MA(1) sudah fit.

Uji pengaruh ARCH

Nilai keruncingan yang dihasilkan dari statistika deskriptif menjadi salah satu indikasi adanya pengaruh ARCH, atau ragam sisaan yang heterogen. Cara lain untuk mendeteksi keberadaan pengaruh ARCH dapat dilakukan dengan melihat korelogram kuadrat sisaan dan melakukan uji formal Lagrange Multiplier (LM).

Korelogram kuadrat sisaan dari fungsi rataan awal dapat dilihat pada Lampiran 5. Korelogram kuadrat sisaan menunjukkan adanya autokorelasi dari lag ke-1 sampai lag ke-36. Hal ini merupakan salah satu indikasi adanya ragam sisaan yang tidak homogen (heterogen).

Tabel 2 Uji Lagrange -Multiplier sisaan fungsi rataan awal

Lag

ke- F-statistik Prob

1 270.7279 0

2 153.3424 0

3 111.2537 0

4 86.40776 0

5 71.16017 0

6 61.47713 0

7 52.75649 0

8 46.19728 0

9 41.01245 0

10 37.22222 0

11 33.86916 0

12 31.20122 0

Sedangkan hasil uji LM dapat dilihat pada Tabel 2. Berdasarkan hasil uji LM, nilai peluang LM sampai lag ke-12 kurang dari taraf nyata 5%, dengan kata lain mempunyai nilai LM yang signifikan. Hasil tersebut menunjukkan bahwa ragam sisaan tidak homogen. Banyaknya lag yang nyata menunjukkan besaran orde yang diperlukan pada model ARCH. Orde yang sangat besar pada model ARCH dapat diatasi dengan menggunakan model GARCH.

Uji Kenormalan Jarque-Bera terhadap sisaan dari fungsi rataan awal menghasilkan nilai statistik JB sebesar 3759.717 dan nilai-p kurang dari taraf nyata 5%, artinya sisaan tidak menyebar normal. Maka metode pendugaan parameter yang akan digunakan pada pendugaan fungsi rataan dan fungsi ragam secara simultan adalah quasi maximum

likelihood agar deviasi sebaran normalnya

dapat terkoreksi. Sedangkan histogram dan plot quantil-quantil sebaran sisaannya dapat dilihat pada Gambar 4 dan 5.

Gambar 4 Histogram sis aan fungsi rataan awal.

Gambar 5 Plot quantil-quantil sisaan fungsi rataan awal.

Model GARCH

Berdasarkan nilai keruncingan data, korelogram kuadrat sisaan dari fungsi rataan

-4 -3 -2 -1 0 1 2 3 4

-.04 -.02 .00 .02 .04

RESID_RATAAN

N

o

rm

a

l

Q

uan

til

e

0 100 200 300 400 500 600 700

awal, dan uji Lagrange Multiplier, dapat disimpulkan bahwa data return IHSG pada periode pengamatan memiliki pengaruh ARCH. Sehingga salah satu cara yang dapat dilakukan untuk mengatasi adanya pengaruh ragam tak homogen adalah dengan memodelkan fungsi rataan dan fungsi ragam secara simultan. Model ragam pertama yang akan digunakan adalah model GARCH.

Model yang dipilih dari pendugaan fungsi rataan dan fungsi ragam secara simultan dengan model GARCH adalah MA(1)-GARCH(1,1) karena mempunyai koefisien yang signifikan, koefisien ragam yang bernilai positif, dan memiliki nilai SC terkecil. Hasil pendugaan dapat dilihat pada Tabel 3. Modelnya dapat ditulis sebagai berikut.

Fungsi rataan :

1

519

.

0

0.000545

+

+

−=

t tt

y

ε

ε

Fungsi ragam :

2 1 2

1 2

220

.

0

673

.

0

06

-2.56E

+

−+

−=

t tt

σ

ε

σ

Artinya nilai harian IHSG hari ini dipengaruhi oleh sisaan periode sebelumnya, sedangkan ragam bersyaratnya merupakan fungsi dari sisaan dan ragam bersyarat periode sebelumnya.

Diagnostik sisaan

Karena belum ada litelatur yang menjelaskan tentang cara menentukan model GARCH terbaik, maka dilakukan diagnostik sisaan untuk melihat apakah model yang dipilih sudah sesuai. Diantara asumsi yang diperiksa adalah keacakkan sisaan, kenormalan galat sisaan, dan kebebasan antar sisaan.

Tabel 3 Pendugaan fungsi rataan dan fungsi ragam dengan model GARCH

Model Parameter Koef. Std.Er ror Z-Statistik Prob AIC SC

MA(1)-GARCH(1,1) Fungsi rataan

-8.0607 -8.0473

C 0.000545 0.000136 4.007264 0.0001

MA(1) 0.518827 0.022173 23.39878 0.0000

Fungsi ragam

C 2.56E- 06 5.31E-07 4.822331 0.0000

α

0.219528 0.03950 6 5.556887 0.0000β

0.672813 0.044024 15.28286 0.00001. Uji kehomogenan ragam dan kebebasan antar sisaan.

Hasil uji Lagrange Multiplier dapat dilihat pada Tabel 4.

Tabel 4 Uji Lagrange -Multiplier sisaan model GARCH

F-statistic 0.0621 Probability 0.8033

Obs*R-squared 0.0621 Probability 0.8032

Hasil uji Lagrange -Multiplier pada lag ke-1 memperlihatkan nilai probabilitas sebesar 0.8033, yang lebih besar dari taraf nyata 5%, sehingga hipotesis nol bahwa antar sisaan tidak memiliki korelasi atau sisaan tidak memiliki pengaruh ARCH diterima. Artinya, sisaan memiliki ragam yang homogen dan antar sisaan saling bebas. Sedangkan korelogram kuadrat sisaannya dapat dilihat pada Lampiran 6. Semua lag menghasilkan probabilitas yang tidak signifikan, artinya antar sisaan sudah tidak ada autokorelasi.

2. Uji kenormalan.

Uji Jarque Bera dari sisaan model GARCH menghasilkan probabilitas yang kurang dari taraf nyata 5%. Artinya, sisaan tidak memiliki sebaran normal, asumsi kenormalan telah dilanggar. Tapi, adanya pelanggaran terhadap asumsi kenormalan tidak terlalu berpengaruh terhadap pemodelan. Karena adanya penyimpangan terhadap asumsi kenormalan sisaan merupakan indikasi bahwa data memiliki volatilitas yang sangat acak.

Sedangkan histogram sisaan dan plot quantil-quantil sisaannya dapat dilihat pada Gambar 6 dan 7.

Gambar 6 Histogram sisaan model GARCH.

0 100 200 300 400 500 600

Gambar 7 Plot quantil-quantil sisaan model GARCH.

Model EGARCH

Pada beberapa data finansial, contohnya data indeks saham, terdapat korelasi negatif antara nilai return dengan volatilitasnya (pengaruh asimetrik). Model GARCH menjadi kurang tepat untuk digunakan. Maka Nelson (1991) memperkenalkan model Eksponensial-GARCH (EEksponensial-GARCH) sebagai fungsi logaritma dari ragam bersyaratnya. Sebelumnya akan diuji terlebih dahulu untuk melihat keberadaan pengaruh asimetrik pada data return IHSG.

Uji pengaruh asimetrik (efek leverage) Untuk menguji adanya pengaruh keasimetrikan (efek leverage) pada data, dilakukan pengujian autokorelasi antara sisaan kuadrat dari model GARCH terhadap lag sisaannya.

Dengan persamaan regresi sebagai berikut. 3 2 1 2

061

.

0

079

.

0

112

.

0

989

.

0

−

−−

−−

−=

t t tt

s

s

s

s

Nilai probabilitas yang dihasilkan dari pendugaan regresinya kurang dari taraf nyata 5%, artinya sisaan kuadrat model GARCH berkorelasi nyata dengan lag ke-1 sisaannya. Yang mengindikasikan bahwa terdapat pengaruh asimetrik, sedangkan tanda negative pada nilai koefisien memperlihatkan keberadaan efek leverage (pengaruh

asimetrik) pada data. Sehingga untuk mengatasi pengaruh keasimetrikan pada data, akan lebih tepat jika pemodelan dilakukan dengan model Eksponensial -GARCH (EGARCH).

Tabel 5 Hasil pendugaan model regresi kuadrat sisaan terhadap lag sisaannya

Var. Coeff. Std.

Error

t-Statistik Prob.

C 0.989 0.048 20.724 0.000

s(-1) -0.112 0.048 -2.349 0.019

s(-2) -0.079 0.048 -1.655 0.098

s(-3) -0.061 0.048 -1.273 0.203

F-statistic 3.484

Probability 0.015

Model EGARCH

Setelah diyakini data return harian IHSG memiliki pengaruh asimeterik, maka fungsi ragam data return akan dimodelkan dengan model EGARCH. Pada model EGARCH, koefisien-koefisiennya diizinkan bernilai negatif, karena bentuk log-linier pada fungsi ragamnya akan berakibat nilai ragam bersyaratnya tidak akan pernah bernilai negatif. H asil pendugaan fungsi rataan dan fungsi ragam dengan model EGARCH dapat dilihat pada Tabel 6. Model yang dipilih adalah MA(1)-EGARCH(1,1), karena memiliki nilai koefisien yang signifikan dan nilai statistik SC yang minimum. Modelnya dapat ditulis sebagai berikut.

Fungsi rataan :

1

511

.

0

−+

=

t tt

y

ε

ε

Fungsi ragam :

1 1 1 − − − = t t t e σ ε

)

log(

0.852

-1.893

)

log(

2 1 2 −+

=

t tσ

σ

( )

1 1 0.1080.384 − − −

+ et et

Tabel 6 Pendugaan fungsi rataan dan fungsi ragam dengan model EGARCH

Model Parameter Koef. Std.Error

Z-Statistik Prob AIC SC

MA(1)-EGARCH(1,1) Fungsi rataan

-8.0666 -8.0532

MA(1) 0.5111 0.022743 22.47108 0.0000

Fungsi ragam

C -1.8934 0.390158 -4.85301 0.0000

α

0.3838 0.056158 6.83401 0.0000γ

-0.1083 0.037692 -2.87440 0.0040β

0.8523 0.033756 25.24853 0.0000-4 -3 -2 -1 0 1 2 3 4

-8 -6 - 4 -2 0 2 4 6

Dari hasil pendugaan diperoleh nilai koefisien

108

.

0

−

=

γ

, nilai tersebut menujukkan adanya pengaruh keasimetrikan karenaγ

≠

0

, dan membuktikan adanya efek leverage karena nilaiγ

bernilai negatif (kurang dari 0).Diagnostik sisaan

Seperti halnya model GARCH, belum ditemukan pula litelatur yang menjelaskan cara untuk menentukan model EGARCH terbaik. Maka dilakukan diagnostik sisaan untuk melihat apakah model EGARCH yang dipilih sudah sesuai. Asumsi yang diperiksa adalah keacakkan sisaan, kenormalan galat sisaan, dan kebebasan antar sisaan.

1. Uji kehomogenan ragam dan kebebasan antar sisaan.

Hasil uji Lagrange -Multiplier dapat dilihat pada Tabel 7.

Tabel 7 Uji Lagrange -Multiplier sisaan model EGARCH

F-statistic 0.1207 Probability 0.7283

Obs*R-squared 0.1208 Probability 0.7282

Hasil uji Lagrange -Multiplier pada lag ke-1 memperlihatkan nilai probabilitas sebesar 0.72832, yang lebih besar dari taraf nyata 5%, sehingga hipotesis nol bahwa antar sisaan tidak memiliki korelasi atau sisaan tidak memiliki pengaruh ARCH diterima. Artinya, sisaan memiliki ragam yang homogen dan antar sisaan saling bebas. Sedangkan korelogram kuadrat sisaannya dapat dilihat pada Lampiran 7. Hasil korelogram kuadrat sisaan sudah tidak signifikan, artinya antar sisaan sudah tidak ada autokorelasi.

2. Uji kenormalan.

Uji Jarque Bera dari sisaan model EGARCH menghasilkan nilai probabilitas kurang dari taraf nyata 5%. Artinya, sisaan tidak memiliki sebaran normal, asumsi kenormalan telah dilanggar. Tapi, adanya pelanggaran terhadap asumsi kenormalan tidak terlalu berpengaruh terhadap pemodelan. Karena adanya penyimpangan terhadap asumsi kenormalan sisaan merupakan indikasi bahwa data memiliki volatilitas yang sangat acak dan memiliki nilai-nilai yang ekstrim.

Sedangkan histogram sisaan dan plot quantil-quantil sisaannya dapat dilihat pada Gambar 8 dan 9.

Gambar 8 Histogram sisaan model EGARCH.

Gambar 9 Plot quantil-quantil sisaan model EGARCH.

Kurva News Impact

Selain dengan meregresikan antara kuadrat sisaan model GARCH dan lag sisaannya, pengaruh keasimetrikan dapat diperiksa secara visual menggunakan Kurva

News Impact.

Gambar 10 merupakan kurva News

Impact yang memplotkan sisaan dengan

ragam bersyarat model EGARCH. Gambar tersebut memperlihatkan adanya guncangan yang negatif dari z (nilai return turun) akan mempunyai pengaruh yang lebih besar terhadap volatilitas (pergerakan ragam bersyarat) dibandingkan guncangan yang positif dengan besaran yang sama.

Gambar 10 Kurva News Impact.

0.0 0.5 1.0 1.5 2.0 2.5 3.0 3.5

-12 -8 -4 0 4 8 12

Z

S

IG

2

-4 -3 -2 -1 0 1 2 3 4

-8 -6 -4 -2 0 2 4 6

STDRESID_E GA RCH

N

o

rm

a

l

Q

ua

n

til

e

0 100 200 300 400 500 600

Validasi Model

Melalui pemeriksaan keasimetrikan data diketahui bahwa data return IHSG selama periode pengamatan memi liki pengaruh yang asimetrik maka akan lebih fit jika dimodelkan dengan fungsi ragam model EGARCH.

Validasi model dilakukan menggunakan data harian IHSG yang digunakan untuk membangun model, yaitu data dari bulan Oktober 1999 sampai Juni 2008. Nilai-nilai statistik hasil validasi dapat dilihat pada Tabel 8.

Tabel 8 Nilai Statistik validasi model EGARCH

Statistik Validasi

Mean Error 0.517782

Mean Absolute Error 9.039488

Mean Square Error 330.5033

Root Mean Square Error 18.17975

Mean Absolute Percent Error 0.780479

Suatu model dikatakan baik jika menghasilkan nilai-nilai statistik yang kecil. Berdasarkan nilai statistik hasil validasi pada Tabel 8, nilai MAPE yang diperoleh adalah 0.78%. P ada Lampiran 8a juga dapat terlihat bahwa plot deret waktu antara nilai aktual dan prediksi hampir berhimpit sempurna .

Model GARCH, dan EGARCH mencoba memodelkan ragam bersyaratnya sebagai fungsi dari data sebelumnya dan ragam dari data sebelumnya. Maka, selain hasil prediksi dari nilai rata-rata harian IHSG, model GARCH, dan EGARCH juga menghasilkan prediksi dari ragam bersyaratnya. Ragam bersyarat ini memperlihatkan secara visual tentang perilaku pergerakan nilai harian IHSG selama periode pengamatan. Nilai ragam yang diperoleh menunjukkan besarnya resiko sebagai hasil investasi. Berdasarkan model yang diperoleh, nilai ragam bersyarat dari data

in-sample dapat dilihat pada Gambar 11.

1/1/ 2008 1/ 1/ 2006 1/ 1/ 2004 1/ 1/ 2002 1/ 1/ 2000 0.00035

0.00030

0.00025

0.00020

0.00015

0.00010

0.00005

0.00000

d ate

ra

g

a

m

b

e

rs

y

a

ra

t

Scat ter plot of r agam ber sy ar at v s date

Gambar 11 Ragam bersyarat data in-sample.

Berdasarkan nilai ragam bersyarat data

in-sample yang dapat dilihat pada Gambar 11,

memperlihatkan perubahan yang liar pada ragam bersyaratnya. Terutama pada periode-periode terakhir. Hal ini disebabkan oleh nilai IHSG yang tidak stabil pada periode tersebut.

Simulasi Peramalan Nilai Rata -rata Harian IHSG

Peramalan dilakukan menggunakan data dari tanggal 1 Juli 2008 – 29 September 2008. Peramalan dilakukan dengan dua cara, peramalan one-step ahead dan peramalan

multi-step ahead. Peramalan one-step ahead

dilakukan untuk melihat nilai IHSG untuk persatu hari kedepan. Metode ini biasanya hany a digunakan untuk mengamati kecenderungan pergerakan datanya selama periode pengamatan. Sedangkan peramalan

multi-step ahead dilakukan untuk melihat nilai

IHSG dalam beberapa hari ke depan, untuk jangka panjang.

Tabel 9 Nilai Statistik peramalan one-step

ahead model EGARCH

Statistik One- step

ahead

Mean Error -5.6297

Mean Absolute Error 29.45606

Mean Square Error 1666.039

Root Mean Square Error 40.81714

Mean Absolute Percent Error 1.450485

Nilai-nilai statistik dari peramalan

one-step ahead dapat dilihat pada Tabel 9.

Peramalan yang dihasilkan memberikan nilai MAPE yang masih baik, yaitu sebesar 1.45%. Sedangkan nilai statistik hasil peramalan

multi-step ahead dapat dilihat pada Tabel 10.

Tabel 10 Nilai Statistik peramalan multi -step

ahead model EGARCH

Statistik Multi -step

ahead

Mean Error -262.44

Mean Absolute Error 263.2698

Mean Square Error 98425.82

Root Mean Square Error 313.7289

Mean Absolute Percent Error 13.26681

peramalan satu hari ke depan dan 3 bulan ke depan dapat dilihat pada Lampiran 8b.

Ragam Bersyarat

Peramalan terhadap ragam beryarat akan membantu para pemegang as et dalam menentukan perilaku nilai yang akan datang. Ramalan ragam bersyarat ini selanjutnya dapat digunakan untuk menghitung besarnya resiko dalam memegang aset yang akan dihadapi di masa yang akan datang.

Hasil peramalan one-step ahead ragam bersyarat untuk data out-sample dapat dilihat pada Gambar 12. Sedangkan Gambar 13 memperlihatkan hasil peramalan multi -step ahead.

1/ 1 / 2 00 9 1 2 / 1/ 2 0 08 1 1/ 1 / 20 0 8 1 0 /1 / 2 00 8 9/ 1 / 2 00 8 8 / 1/ 2 0 08 7/ 1 / 2 00 8

0.00035 0.00030 0.00025 0.00020 0.00015 0.00010 0.00005 0.00000 Date ra g a m b e rs y a ra t

Sca tte r plot of ra ga m ber sya ra t vs Dat e

Gambar 12 Peramalan ragam bersyarat one-step ahead.

1/ 1/ 200 9 12/ 1/ 200 8 11/ 1/ 2008 1 0/1 /20 08 9/ 1/ 200 8 8/ 1/ 2008 7/1 /2 008

0.000030 0.000025 0.000020 0.000015 0.000010 0.000005 0.000000 Date ra g a m b e r sy a ra t

Sca tte r plot of ra ga m ber sya ra t vs Dat e

Gambar 13 Peramalan ragam bersyarat multi-step ahead.

Gambar 12 memperlihatkan nilai ragam bersyarat dalam jangka pendek. Pola yang diperlihatkan masih liar. Terutama pada pertengahan periode, dikarenakan nilai IHSG yang tidak stabil. Sedangkan Gambar 13 memperlihatkan nilai ragam bersyarat dalam jangka panjang. Dimana nilai ragam bersyaratnya akan konvergen menuju suatu nilai. Dengan asumsi nilai IHSG stabil. Besarnya resiko yang dihadapi pemegang saham di masa yang akan datang dapat dihitung melalui analisis resiko.

Evaluasi M odel GARCH vs EGARCH Evaluasi ini dilakukan untuk melihat kekurangan pada model GARCH yang dapat diatasi oleh model EGARCH. Pertama, model GARCH membatasi nilai parameternya agar ragam bersyaratnya bernilai positif. Yaitu masing-masing parameternya harus positif,

0

≥

i

α

danβ

i≥

0

. Sedangkan model EGARCH tidak membatasi nilai parameternya, karena fungsi ragamnya berupa fungsi logaritma yang tidak akan menghasilkan nilai ragam negatif. Hasil pendugaan parameter model GARCH dan EGARCH dapat terlihat pada Tabel 4 dan 8. Dimana parameter yang dihasilkan model GARCH yaituα

=

0

.

220

dan β =0.673, keduanya memiliki nilai positif, sedangkan parameter model EGARCHα

=

0.384

,0.852

=

β

, danγ

=

−

0.108

, dengan salah satu parameternya (γ

) bernilai negatif .Nilai parameter

γ

yang negatif dan tidak sama dengan nol, sekaligus menunjukkan keunggulan yang kedua model EGARCH dari model GARCH yaitu model EGARCH mempertimbangkan adanya pengaruh keasimetrikan (efek leverage). Pengaruh asimetrik ditunjukkan adanya perbedaan pengaruh perubahan guncangan terhadap volatilitasnya. Ketika terjadi guncangan positif (ε

t≥

0

), perubahan volatilitasnya sebesar (γ + α)=0.276. Sedangkan ketika terjadi guncangan negatif (ε

t<

0

), perubahanvolatilitasnya sebesar

(

γ

−α

)

=

−

0

.

492

.Perubahan volatilitas yang diakibatkan adanya guncangan negatif lebih besar dari guncangan positif.

Terakhir, sebagai akibat dari tidak dapat mengatasi pengaruh asimetrik, model GARCH terlalu over dalam memprediksi ragam bersyaratnya, hal ini diakibatkan oleh nilai 2

1 − t

ε

atau 2 1 − tσ

yang besar akan menghasilkan nilai 2t

σ yang besar pula. Seperti terlihat pada Lampiran 9, ragam bersyarat yang dihasilkan oleh model GARCH pada validasi dan peramalan one-step ahead

KESIMPULAN

Data IHSG memiliki fluktuasi yang sangat besar. Hal tersebut berakibat pada ragam bersy arat yang dimiliki menjadi tidak homogen. Sehingga pemodelan dengan model deret waktu yang umum (ARIMA) tidak dapat digunakan. Untuk mengatasi masalah tersebut, fungsi rataan dengan fungsi ragam akan dimodelkan secara simultan. Selain itu, terdapat pula pengaruh ketidaksimetrikan setelah dilakukan pemeriksaan korelasi antara kuadrat sisaan model GARCH dengan legnya. Maka pemodelan dilakukan dengan model EGARCH. Model EGARCH yang diperoleh adalah MA(1)-EGARCH(1,1).

Validasi model terhadap data in-sample

menghasilkan nilai MAPE sebesar 0.78%, yang menunjukkan bahwa model yang digunakan sudah baik dalam memodelkan data IHSG selama periode pengamatan (Oktober 1999-Juni 2008). Sedangkan untuk peramalannya, model ini cukup baik dalam melakukan peramalan persatu hari ke depan dengan nilai MAPE yang dihasilkan sebesar 1.45%. Tapi kurang baik dalam melakukan peramalan nilai harian IHSG untuk 3 bulan ke depan, karena nilai MAPE yang dihasilkan sebesar 13.27%.

Peramalan terhadap ragam beryarat akan membantu para pemegang aset dalam menentukan perilaku nilai yang akan datang. Ramalan ragam bersyarat ini selanjutnya dapat digunakan untuk menghitung besarnya resiko yang akan dihadapi di masa yang akan datang. Ragam bersyarat yang dihasilkan model GARCH lebih liar dan lebih besar dibandingkan model EGARCH, karena pengaruh efek leverage tidak teratasi.

SARAN

Nilai Indeks Harga Saham Gabungan memiliki volatilitas yang sangat besar. Untuk mendapat model yang kekar diperlukan jumlah data yang besar pula, agar model tidak bias. Sehingga perlu menambahkan jumlah data pengamatan untuk memperoleh model yang lebih kekar.

Pemodelan ragam bersyarat dengan model EGARCH terus mengalami perkembangan. Diantara modifikasi dari model EGARCH adalah FIEGARCH, REGARCH, dan Matrix EGARCH. Penelitian selanjutnya dapat menggunakan modifikasi model EGARCH tersebut dengan harapan mendapatkan hasil pemodelan dan peramalan yang lebih baik.

Selain itu, perlu dipertimbangkan untuk memasukkan peubah eksogen yang berpengaruh terhadap nilai IHSG ke dalam fungsi rataan agar hasil peramalan menjadi lebih baik, seperti tingkat inflasi dan tingkat suku bunga.

DAFTAR PUSTAKA

Anonim. 2008. Jarque-Bera Test.

http://en.wikipedia.org/wiki/Jarque-B era Test. [25 Agustus 2008].

Anonim. 2008. Indeks Harga Saham Gabungan.http://id.wikipedia.org/wiki/in deks-harga-saham-gabungan[18Desember 2008].

Chen YT, Kuan CM. 2003. A Genera lized Jarque-Bera Test of Conditional Normality. IEAS Working Paper No. 03-A003.www.econ.sinica.edu.tw/upload/fil e/03-a003 -abs.pdf [25 Agustus 2008]. Enders, W. 2004. Applied Econometric Time

Series. John Wiley & Sons, Inc.

Eviews User’s Guide. 2002. Quantitative Micro Software. USA.

Firdaus, M. 2006. Analisis Deret Waktu Satru

Ragam. Bogor : IPB Press.

Gadza V, Výrost T. 2003. Application of GARCH Models In Forecasting the Slovak Share Index (SAX) . BIATEC XI : 2.http://www.nbs.sk/BIATEC/BIA02_03/ 17_20.PDF [9 September 2008].

Gospodinov N, Gavala A, Jiang D. 2006. Forecasting Volatility. Journal of

Forecasting 25:381-400.

http://pages.stern.nyu.edu/~sfiglews/Docs /Forecasting%20Volatility.pdf

[25Agustus 2008].

Gunanjar, B. 2006. Penerapan Model ARCH/GARCH dan Model MSAR (Markov-Switching Autoregression) Pada Nilai Tukar Rupiah Terhadap Dolar dan IHSG. [Skripsi]. Bogor : Fakultas Matematika dan Ilmu Pengetahuan Alam, Institut Pertanian Bogor.

Kurnia A, Saefuddin A, Sutriyati. 2004. Analisis deret waktu pada data dengan ragam galat tak homogen : studi nilai tukar rupiah periode tahun 2001-2003.

Forum Statistika dan Komputasi 9:23-33.

Lo, MS. 2003. Generalized Autoregressive Conditional Heteroscedastic Time Series Models. [Thesis ] Departement of Statistics and Actuarial Science, Simon Fraser University.

Tsay, R. S. 2002. Analysis of Financial Time

http://www.scribd.com/tsaychapter3.pdf

[20 Agustus 2008]

Surya Y, Haryadi Y. 2003. Kulminasi Prediksi Data Deret Waktu Keuangan Volatilitas dalam GARCH (1,1). Working Paper WPF2003:1-7.

http://www.bandungfe.net/?go=xpb&&cr p=44ce27ca [19 Juni 2008].

Lampiran 1. Diagram alur pemodelan data return Indeks Harga Saham Gabungan (IHSG)

Return IHSG

Identifikasi Model Rataan Awal

Sisaan

Uji LM Ragam Homogen?

Pendugaan fungsi rataan dan fungsi ragam dengan model GARCH

Pemilihan model terbaik

Sisaan

Uji LM Ragam Homogen?

Ada pengaruh Asimetrik (Efek Leverage) ?

Penduga