TUGAS AKHIR

ANALISIS PERHITUNGAN PAJAK PENGHASILAN PASAL 21

KARYAWAN YANG TIDAK MEMILIKI NPWP DI RUMAH SAKIT PKU

MUHAMMADIYAH BANTUL

Oleh

Annisa Rizki Septiarini

20133030020

PROGRAM STUDI AKUNTANSI TERAPAN

PROGRAM VOKASI

UNIVERSITAS MUHAMMADIYAH YOGYAKARTA

ANALISIS PERHITUNGAN PAJAK PENGHASILAN PASAL 21

KARYAWAN YANG TIDAK MEMILIKI NPWP DI RUMAH SAKIT PKU

MUHAMMADIYAH BANTUL

TUGAS AKHIR

Sebagai salah satu syarat untuk penyelesaian studi di Program Studi Akuntansi

Terapan

Oleh

Annisa Rizki Septiarini

20133030020

PROGRAM STUDI AKUNTANSI TERAPAN

PROGRAM VOKASI

UNIVERSITAS MUHAMMADIYAH YOGYAKARTA

SURAT PERNYATAAN

Saya yang bertanda tangan dibawah ini:

Nama

: Annisa Rizki Septiarini

NIM

: 20133030020

Jurusan : Akuntansi Terapan

Dengan ini menyatakan tugas akhir ini adalah hasil karya saya sendiri yang

merupakan hasil penelitian, pengolahan, dan analisis saya sendiri serta bukan

merupakan plagiatmaupun saduran dari hasil karya atau penelitian orang lain.

Apabila terbukti tugas akhir ini merupakan plagiat maka tugas akhir ini dianggap

gugur dan harus melakukan penelitian ulang untuk menyusun tugas akhir baru dan

kelulusan serta gelarnya dibatalkan

Demikian pernyataan ini dibuat dengan segala akibat yang timbul di kemudian

hari menjadi tanggung jawab saya,

Yogyakarta 01 september 2016

MOTTO

“jangan jadikan kekuranganmu sebagai hal yang menghambat kemajuan dan

kesuksesanmu”

“kita tidak tau besok kita jadi apa dan akan terjadi apa,

so do the best for your life

and enjoy everything today”

“Allah SWT adalah pemilik hidup dan pengatur kehidupan serta tau yang terbaik

HALAMAN PERSEMBAHAN

Karya kecil ini kupersembahkan untuk:

Ayah dan ibuku yang dengan penuh kesabaran dan kasih sayangnya mendidik dan

membimbingku

Kakakku yang selalu memotivasiku

DAFTAR ISI

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN DOSEN PEMBIMBING ... ii

HALAMAN PENGESAHAN DOSEN PENGUJI ... iii

HALAMAN MOTTO ... iv

HALAMAN PERNYATAAN ... v

HALAMAN PERSEMBAHAN ... vi

INTISARI ... vii

KATA PENGANTAR ... viii

DAFTAR ISI ... x

DAFTAR GAMBAR ... xiii

DAFTAR TABEL ... xiv

DAFTAR LAMPIRAN ... xv

BAB I PENDAHULUAN

A.

Latar Belakang ... 1

B.

Rumusan Masalah ... 5

C.

Batasan masalah ... 6

D.

Tujuan ... 6

E.

Manfaat ... 6

F.

Metode penelitian ... 7

BAB II DASAR TEORI

A.

Pengertian pajak ... 10

1.

Fungsi pajak ... 10

2.

Sistem pemungutan pajak ... 11

1.

Pengertian NPWP (Nomor Pokok Wajib Pajak) ... 12

2.

Cara memperoleh NPWP ... 13

3.

Penghapusan NPWP ... 13

4.

Ketentuan perhitungan pajak PPh pasal 21 tanpa NPWP ... 14

5.

Sanksi ... 15

C.

Pajak penghasilan ... 16

1.

Subjek pajak penghasilan ... 16

2.

Objek pajak penghasilan ... 17

3.

Pelaporan pajak penghasilan ... 18

D.

Pajak penghasilan PPh pasal 21 ... 19

1.

Pengertian pajak penghasilan ... 19

2.

Subjek pajak penghasilan PPh pasal 21 ... 19

3.

Objek pajak penghasilan PPh pasal 21 ... 21

4.

Tidak termasuk objek pajak penghasilan PPh pasal 21 ... 22

5.

Pemotong pajak penghasilan PPh pasal 21 ... 24

6.

Surat pemberitahuan (SPT) ... 24

7.

Surat Setoran Pajak (SPP) ... 25

8.

Penghasilan kena pajak ... 26

9.

Tarif pajak penghasilan PPh pasal 21 ... 26

10.

Penghasilan Tidak Kena Pajak (PTKP) ... 27

BAB III PROFIL PERUSAHAAN

A.

Sejarah Institusi ... 29

B.

visi dan misi ... 30

C.

Struktur Organisasi ... 30

1.

Gambar Struktur organisasi ... 30

2.

Job description ( pembagaian tugas ) ... 31

3.

Landasan dasar ... 33

4.

Legalitas hukum ... 33

5.

Kegiatan usaha ... 33

A.

Hasil dan pembahasan ... 37

1.

Bagian-bagian dalam perhitungan pajak PPh pasal 21 ... 37

2.

Analisis perhitungan dan pemotongan Pajak penghasilan

PPh pasal 21 terhadap karyawan tetap sesuai dengan

undang-undang No.36 tahun 2008 ... 38

3.

Analisis perhitungan dan pemotongan Pajak penghasilan

PPh pasal 21 terhadap karyawan tetap yang Tidak

memiliki NPWP antara rumah sakit PKU Muhammadiyah

Bantul dengan perpajakn ... 40

BAB V KESIMPULAN DAN SARAN

A.

Kesimpulan ... 48

B.

Saran ... 48

DAFTAR PUSTAKA ... 49

DAFTAR GAMBAR

DAFTAR TABEL

Tabel 2.1 Tarif PPh pasal 21 ... 26

DAFTAR LAMPIRAN

Lampiran 1 Standar operasional prosedur pajak ... A-51

Lampiran 2 Data perhitungan pajak karyawan tetap yang

Tidak memiliki NPWP menurut rumah sakit ... B-53

Lampiran 3 Data perhitungan pajak karyawan tetap yang

Memiliki NPWP menurut rumah sakit ... C-61

LEMBAR.

PENGESAHAN

Analisis Perhitungan

P,.,4iak

Penghasilan

Patd

21 Karyawan

Yang

Tidak Memiliki

I\IPWP

Di Rumat

Sakit

PKU

Yogyakarta,2

Pembirnbing

DSsi

$usilqwati.

SE.. M.Sc.

MK:

1 9761ll220lil,0

I

8300

Muhammadiyah

Bantul

LEMBAR

PERSETUJUAN

ANALISffi

PERHITUNGAN PAJAK PENGHASILAN

PASAL

21

KAR}'AWAN

YANG

TIDAK

MEMILIKI

NPWF

DI RUMAH SAKIT PKU

MUHAMMADIYAH

BANTUL

ANALYSIS

THE CALCULATION

INCOME

TAX

OF

THE Eil'IPLOYEES

WHO

DO

NOT

HAVE

TAX

NAMBERAT

PKU

MATTAMMANIYAH

ITOSPITAL

Diajukan

oleh

ANNISA

RIZKI

SEPTIARINI

20

133030020

Tngas

akhir

ini

telahDipertahankan

dan Dis4hkan didepan Dervan Pengrrji

Prograrn Studi

Akwitansi

Terapan Program

Vokasi

Universitas Muhammadiyah Yog5rakarta

<9

NIK:

1976t112201210

83006

'ffid-rzsz

Mengetahui

Program Yokasi

madiyah

Yogyakarta

: 19?00502199603123023

Tanggal

29rAgustus

201

6

wati.

S.8..

M.Sc.

,q'i. ,; t\t

-{

vii

INTISARI

Tujuan utama penelitian ini adalah untuk meneliti apakah perhitungan pajak

penghasilan perseorangan PPh pasal 21 karyawan rumah sakit PKU

Muhammadiyah Bantul yang tidak memiliki NPWP sesuai dengan

undang-undang No. 36 Tahun 2008. Penulis membatasi pembahasan dalam perhitungan

pajak pada karyawan tetap yang telah melebihi syarat PTKP namun belum

memiliki NPWP.

Perhitungan pajak PPh pasal 21 dinilai berdasarkan data perhitungan pajak pada

bulan februari 2016. Jenis penelitian yang diakukan penulis adalah jenis studi

kasus yang bersifat deskriptif kualitatif. Jenis data yang digunakan adalah data

primer dan data skunder. Pengumpulan data dilakukan dengan cara observasi dan

dokumentasi. Metode analisis data yang digunakan adalah metode deskriptif dan

metode kualitatif.

Hasil penelitian menunjukkan bahwa dalam perhitungan dan pemotongan pajak

PPh pasal 21 karyawan terdapat kesalah yaitu penentuan tarif bagi karyawan uang

belum memiliki NPWP seharusnya dikalikan 120%.

viii

ABSTRAC

The purpose of this study was to investigate whether the calculation of income tax

to employees in PKU Muhammadiyah Bantul hospital is appropriate or not with

the tax laws No. 36 Tahun 2008. The author restrict the discussion in the

calculation of tax on employees who have exceeded the taxable income

requirements and do not have a tax number.

The calculation of Income Tax assessed based on data employees income in

February 2016. The study uses descriptive qualitative approach. The type of data

used are primary data and secondary data. The data was collected through

observation and documentation. The method of data analysis is descriptive.

The results showed that in calculation and withholding employees income tax

there are errors in the determination of tariffs for employees who do not have a tax

number who has been multiplied by 120 percent.

✂

BAB I

PENDAHULUAN

A.

Latar Belakang Masalah

Indonesia merupakan Negara yang salah satu pendapatannya

didapatkan melalui iuran wajib dari warga negaranya yang disebut pajak.

Menurut undang-undang Ketentuan Umum Perpajakan (KUP) No. 28 Tahun

2007 adalah:

Kontribusi Wajib Pajak kepada Negara yang terutang oleh Orang

Pribadi atau Badan yang bersifat memaksa berdasarkan

Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan

digunakan untuk keperluan negara bagi sebesar- besarnya kemakmuran

rakyat.

Kesimpulan dari pengertian pajak menurut undang-undang tersebut

adalah pajak merupakan jenis iuran yang bersifat memaksa. Pajak menjadi

salah satu pendapatan yang penting bagi Negara karena pajak dipergunakan

untuk pelaksanaan dan pembangunan nasional. Pajak juga merupakan iuran

wajib yang bertujuan untuk meningkatkan kemakmuran serta kesejahteraan

masyarakat. Pajak merupakan jenis penerimaan Negara yang penting serta

diperuntukkan guna membiayai pengeluaran rutin yang dikeluarkan oleh

pemerintah untuk pembangunan nasional. Pajak merupakan penerimaan

Negara yang banyak jenisnya. Jenis pajak yang beragam tersebut salah satu

diantaranya banyak menyumbang kas bagi Negara. Jenis pajak yang

merupakan salah satu penerimaan terbesar pemerintah adalah pajak

✄

Penghasilan adalah setiap tambahan kemampuan seseorang untuk

memenuhi kehidupan ekonomisnya selama satu periode, yakni selama satu

tahun, sepanjang kemampuan tersebut berupa uang atau yang dapat diukur

dengan uang, sama dengan jumlah konsumsi selama setahun (Muda, 2005:

32). Pajak penghasilan adalah pajak yang dikenakan atas penghasilan yang

diterima wajib pajak yang terkait dengan upah, honorarium dan gaji dalam

satu tahun pajak. Pajak penghasilan adalah pajak yang tebesar menyumbang

pendapatan Negara karena hampir diterapkan pada semua bidang penghasilan

wajib pajak. Wajib pajak merupakan salah satu bagian terpenting dari pajak

penghasilan.

Wajib pajak adalah orang pribadi atau badan yang menurut ketentuan

peraturan perundang-undangan perpajakan ditentukan untuk melakukan

kewajiban perpajakan, termasuk pemungut pajak atau pemotong pajak

tertentu. Wajib Pajak dikatakan patuh apabila dapat memenuhi dan

melaksanakan kewajiban perpajakan. Kepatuhan wajib Pajak tersebut berupa:

tepat waktu membayar pajak dan membayar sesuai dengan waktu yang telah

ditentukan dan diharuskan untuk mengikuti perkembangan Undang-Undang

perpajakan yang berlaku.

Upaya telah banyak dilakukan oleh pemerintah untuk meningkatkan

pendapatan sektor pajak mulai dari perbaikan, penyesuaian dan perubahan

undang-undang yang mengatur tentang pajak. Pemerintah sampai sekarang

telah melakukan beberapa kali upaya perubahan dan perbaikan

undang-undang pajak. Undang-undang-undang yang telah diubah oleh pemerintah sebagai

☎

dengan adanya undang-undang Nomor 7 tahun 1983 menjadi Undang-undang

Nomor 10 tahun 1994, kemudian Undang – Undang No.17 Tahun 2000 dan

perubahan terakhir menjadi Undang – Undang No.36 Tahun 2008 tentang

Pajak Penghasilan yang diberlakukan sampai sekarang.

Sistem pemungutan pajak juga merupakan hal yang tidak terlepas dari

perhatian pemerintah. Indonesia merupakan Negara yang pemerintahannya

menganut tiga sistem dalam pemungutan pajak. Sistem pemungutan

with

holding system

menjadi salah satu sistem yang banyak dianut oleh wajib

pajak.

With holding system

adalah sistem pemungutan pajak dimana

pemerintah sebagai pemungut pajak memberikan wewenang kepada badan

atau pihak ketiga untuk menjalankan kewajiban wajib pajak yang termasuk

dalam tanggunganya kepada pemerintah mulai dari perhitungan, pembayaran

dan pelaporan yang harus dibayarkan kepada kantor pelayanan pajak terdekat

sebagai perantara dalam pelaksanaan pajak. Pemerintah sebagai penerima

iuran pajak yang utama hanya bertugas untuk membina dan mengawasi

jalannya pelaksanaan pajak yang ada di lapangan.

Prosedur pengolahan pajak tidak akan terlepas dari adanya wajib pajak

yang salah satu kewajibannya adalah memiliki NPWP (Nomor Pokok Wajib

Pajak). Nomor Pokok Wajib Pajak (NPWP) adalah nomor yang digunakan

sebagai identitas wajib pajak sebagai sarana wajib pajak dalam menjalankan

administrasi perpajakan untuk melaksanakan hak serta kewajiban

perpajakannya. Wajib pajak sebagai pelaksana prosedur pajak harus memiliki

NPWP terutama wajib pajak yang sudah dikenakan kewajiban pajak

✆

yang penting sehingga tidak jarang pula terdapat sanksi yang diberikan oleh

pemerintah berkenaan tidak adanya NPWP.

NPWP sebagai tanda indentitas wajib pajak tentu harus ada perbedaan

pembebanan pembayaran pajak antara wajib pajak yang memiliki NPWP

maupun yang tidak memiliki NPWP. Praktik di lapangan masih menunjukan

banyak badan sebagai salah satu yang menjalankan kewajiban dalam

pembayaran pajak yang melakukan kesalahan perhitungan pajak yang

berkenan dengan tarif yang dibebankan kepada karyawan yang memiliki

NPWP dan tidak memiliki NPWP. Badan tersebut melakukan perhitungan

yang sama antara wajib pajak yang memiliki NPWP dan tidak memiliki

NPWP. Dasar pernyataan yang menunjukan adanya perbedaan perhitungan

antara wajib pajak yang memiliki NPWP dan tidak memiliki NPWP tertuang

dalam peraturan perundang-undangan pajak yaitu berdasarkan PER-31 tahun

2009 tentang Pedoman Teknis dan Tata Cara Pemotongan, Penyetoran PPh

Pasal 21 Pasal 20:

1.

Bagi penerima penghasilan yang PPh pasal 21 yang tidak memiliki

Nomor Pokok Wajib Pajak, dikenakan pemotongan PPh Pasal 21

dengan tarif lebih tinggi 20% (dua puluh persen) daripada tarif

yang diterapkan terhadap Wajib Pajak yang memiliki NPWP

2.

Jumlah PPh Pasal 21 yang harus dipotong sebagaimana yang

dimaksud pada ayat (1) adalah sebesar 120% (seratus dua puluh

persen) dari jumlah PPh Pasal 21 yang seharusnya dipotong dalam

hal yang bersangkutan memiliki Nomor Pokok Wajib Pajak.

Peraturan perundang-undangan tersebut jelas menyatakan bahwa

perhitungan pajak PPh 21 karyawan yang memiliki NPWP dan tidak

memiliki NPWP harus dilakukan secara berbeda. Perhitungan pajak di rumah

✝

tarif pajak penghasilan yang berdampak pada adanya kesalahan perhitungan

pajak karyawan yang memiliki NPWP dan tidak memiliki NPWP yang telah

menerima honorarium yang melebihi PTKP. Rumah sakit melakukan

pembebanan tarif yang sama antara karyawan yang memiliki NPWP dengan

karyawan yang tidak memiliki NPWP. Permasalahan yang timbul dari

masalah ini adalah jika dibiarkan maka dikhawatirkan akan terjadi kesalahan

pada perhitungan PPh 21 karyawan yang berdampak pada laporan keuangan

yang salah dan pelaporan pajak yang keliru. Alasan inilah yang mendorong

penulis untuk mengambil judul

“ANALISIS PERHITUNGAN PAJAK

PENGHASILAN PASAL 21 KARYAWAN YANG TIDAK MEMILIKI

NPWP DI RUMAH SAKIT UMUM PKU MUHAMMADIYAH

BANTUL”

B.

Rumusan masalah

Rumusan masalah berdasarkan permasalahan yang ditemukan adalah

sebagai berikut :

1.

Bagaimana prosedur perhitungan dan pemotongan pajak (PPh) pasal 21

yang ditanggung karyawan yang tidak memiliki NPWP dan telah

memperoleh honorarium melebihi PTKP sesuai dengan Undang-Undang

No.36 tahun 2008 ?

2.

Apakah tarif pajak yang diberlakukan untuk wajib pajak yang tidak

memiliki NPWP dan telah melebihi PTKP sudah sesuai dengan

✞

C.

Batasan masalah

Batasan masalah dalam penulisan penelitian ini adalah bagaimana

perhitungan pajak penghasilan terutama pada pajak PPh pasal 21 karyawan

yang tidak memiliki NPWP dan telah melebihi PTKP di rumah sakit PKU

Muhammadiyah Bantul.

D.

Tujuan penelitian

Tujuan dari dilakukannya penelitian ini adalah:

1.

Mengetahui prosedur perhitungan dan pemotongan PPh pasal 21

karyawan tetap yang tidak memiliki NPWP dan telah mendapatkan

honorarium yang melebihi PTKP telah sesuai dengan ketentuan

undang-undang No.36 Tahun 2008.

2.

Mengetahui apakah tarif yang diberlakukan untuk prosedur pemotongan

pajak PPh 21 karyawan yang tidak memiliki NPWP dan telah melebihi

PTKP pada PKU Muhammadiyah Bantul telah sesuai dengan ketentuan

undang-undang No.36 Tahun 2008.

E.

Manfaat Penelitian

Manfaat dengan dilakukannya penelitian ini, penulis mengharapkan

agar hasil penelitian ini dapat berguna :

1.

Bagi penulis sendiri, diharapkan dapat memberikan wawasan dan

✟

2.

Bagi institusi sebagai bahan masukan yang mungkin bermanfaat dalam

hal penghitungan pajak penghasilan (PPh) 21 secara tepat dan dapat

memperkecil kemungkinan terjadinya kesalahan penghitungan.

3.

Bagi institusi pendidikan, bermanfaat sebagai bahan masukan bagi

institusi pendididikan dalam bidang ilmu terkait dan dapat menjadi

pedoman bagi mahasiswa untuk penelitian lebih lanjut.

F.

Metodologi Penelitian

Metodologi penelitian dalam penelitian ini adalah menggunakan :

1.

Jenis data penelitian

Jenis data yang digunakan dalam penulisan ini adalah:

a.

Data kualitatif

Data yang diperoleh dari rumah sakit pada saat melakukan praktik

kerja lapangan dalam bentuk informasi lisan maupun tulisan.

b.

Data kuantitatif

Data dalam bentuk angka-angka seperti besarnya penghasilan, iuran

yang ditanggung karyawan, serta data lainnya yang berhubungn

dengan masalah pajak penghasilan PPh 21 kayawan.

2.

Sumber data penelitian

a.

Data Primer

Data yang diperoleh melalui observasi langsung terkait dengan data

perhitungan pajak pegawai di bagian akuntansi untuk mendapat

✠

b.

Data Skunder

Data-data yang diperoleh dari dokumen-dokumen rumah sakit, dan

literature yang terkait dengan masalah yang dibahas.

3.

Teknik Pengumpulan Data

Teknik pengumpulan data yang digunakan dalam penelitian ini adalah:

a.

Dokumentasi adalah pengumpulan data-data yang berhubungan

dengan penelitian.

b.

Observasi adalah melakukan pengamatan secara langsung dan

pencatatan tentang keadaan atau fenomena yang dijumpai.

c.

Penelitian keperpustakaan

( library research)

4.

Analisis Data

Analisis data yang dilakukan dalam penelitian ini menggunakan metode

analisis deskriptif yaitu metode penelitian yang bertujuan mengambarkan

keadaan yang sebenarnya sesuai dengan fakta-fakta yang ditemukan

dengan langkah-langkah sebagai berikut:

a.

Melakukan proses pengumpulan data pajak penghasilan PPh 21

karyawan PKU Muhammadiyah Bantul pada bulan Februari 2016.

b.

Melakukan proses klasifikasi data karyawan yang memiliki NPWP

dan tidak memiliki NPWP dan telah melebihi PTKP serta data

perhitungan pajaknya.

c.

Melakukan proses analisis data perhitungan pajak PPh 21 karyawan

yang tidak memiliki NPWP dan melebihi PTKP kemudian

✡

peraturan direktur jenderal pajak yang terkait dengan perhitungan

PPh 21 wajib pajak yang tidak memiliki NPWP.

d.

Menginterprestasikan data yang telah diperoleh dan dianalisis untuk

membuat pemecahan masalah terkait dengan Pajak Penghasilan

Pasal 21.

✁

BAB II

DASAR TEORI

A.

Pengertian pajak

Menurut Soemahamidjaja dalam Suandy (2009: 9) pajak adalah iuran

wajib, berupa uang dan/atau barang, yang dipungut oleh penguasa

berdasarkan norma-norma hukum, guna untuk menutup biaya produksi

barang-barang dan jasa-jasa kolektif dalam mencapai kesejahteraan umum.

Sedangkan menurut undang-undang ketentuan perpajakan (KUP) no 28 tahun

2007 adalah:

Kontribusi Wajib Pajak kepada Negara yang terutang oleh Orang Pribadi atau

Badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak

mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara

bagi sebesar- besarnya kemakmuran rakyat.

Berdasarkan pada definisi tersebut maka dapat diambil kesimpulan

bahwa pajak adalah iuran yang diberikan oleh masyarakat kepada pemerintah

yang diatur berdasarkan undang-undang tanpa bersifat memaksa.

1.

Fungsi pajak

Fungsi Pajak menurut Undang – Undang No.36 Tahun 2008 adalah

sebagai berikut :

a.

Pajak sebagai fungsi anggaran (budgetair), yaitu dari pajak tersebut

yang terletak di sektor publik, yang dimana pajak merupakan alat

untuk memasukkan uang ke Kas negara yang pada waktunya akan

dipergunakan untuk pengeluaran negara, dalam hal ini

☛☛

b.

Pajak berfungsi mengatur, artinya pajak dipergunakan untuk

mengatur tidak hanya pemungutan pajak tersebut, akan tetapi

mengatur pula bidang – bidang diluar keuangan.

c.

Fungsi stabilitas, yaitu dengan adanya pajak, pemerintah memiliki

dana untuk menjalankan kebijakan yang berhubungan dengan

stabilitas harga sehingga inflasi dapat dikendalikan, Hal ini bisa

dilakukan antara lain dengan jalan mengatur peredaran uang di

masyarakat, pemungutan pajak, penggunaan pajak yang efektif dan

efisien.

d.

Fungsi redistribusi pendapatan, yaitu pajak yang sudah dipungut oleh

Negara akan digunakan untuk membiayai semua kepentingan umum,

termasuk juga untuk membiayai pembangunan sehingga dapat

membuka kesempatan kerja, yang pada akhirnya akan dapat

meningkatkan pendapatan masyarakat.

2.

Sistem Pemungutan Pajak

a.

Official Assesment System

Official Assesment System

adalah suatu sistem pemungutan yang

memberi wewenang kepada pemerintah (fiskus) untuk menentukan

besarnya pajak yang terutang oleh wajib pajak. Ciri-cirinya:

1)

Wewenang besarnya pajak terutang ada pada fiskus

2)

Wajib pajak bersifat pasif

3)

Utang pajak timbul setelah dikeluarkannya Surat Ketetapan

☞ ✌

b.

Self Assesment System

Self Assesment System

adalah suatu sistem pemungutan pajak yang

memberi wewenang kepada Wajib Pajak untuk menentukan sendiri

besarnya pajak yang terutang. Ciri-cirinya:

1)

Wewenang untuk menentukan besarnya pajak ada pada wajib

pajak sendiri.

2)

Wajib pajak aktif, mulai dari menghitung, menyetor dan

melaporkan sendiri pajak yang terutang.

3)

Fiskus tidak ikut campur dan hanya mengawasi.

c.

With Holding System

With Holding System

adalah suatu sistem pemungutan pajak yang

memberi wewenang kepada pihak ketiga (bukan fiskus dan bukan

wajib pajak yang bersangkutan) untuk menentukan besarnya pajak

yang terutang oleh wajib pajak. Ciri-cirinya:

1)

Wewenang menentukan besarnya pajak yang terutang ada pada

pihak ketiga, pihak selain fiskus dan wajib pajak. (Mardiasmo,

2003: 7-8)

B.

Nomor Pokok Wajib Pajak (NPWP)

1.

Pengertian Nomor Pokok Wajib Pajak (NPWP)

NPWP adalah identitas yang diberikan kepada Wajib pajak yang

sudah memiliki kewajiban membayar yang terkait dengan hak dan

kewajiban yang berhubungan dengan prosedur pembayaran pajak kepada

✍ ✎

a.

Sebagai tanda pengenal diri atau identitas wajib pajak.

b.

Untuk menjaga ketertiban dalam pembayaran pajak dan dalam

pengawasan administrasi pajak.

2.

Cara Memperoleh NPWP

Orang yang dikatagorikan telah memenuhi kewajiban sebagai

wajib pajak harus memiliki NPWP ( Nomor Pokok Wajib Pajak ). Setiap

wajib pajak yang telah memiliki atau menjalankan usaha dan pekerjaan

baik yang bersifat pekerja bebas atau badan, wajib mendaftarkan diri

pada kantor pelayanan pajak yang melayani jalannya pelaksanaan pajak

di wilayah kerjanya yang meliputi tempat tinggal atau tempat kedudukan

wajib pajak untuk dicatat sebagi wajib pajak dan sekaligus kepadanya

diberikan NPWP paling lama satu bulan setelah saat usaha mulai

dijalankan. Wajib pajak atau orang yang diberi kuasa khusus untuk

mendaftarkan

diri

memperoleh

NPWP

wajib

pajak

mengisi,

menandatangani, dan menyampaikan formulir pendaftaran ke KPP

setempat.

3.

Penghapusan NPWP.

Penghapusan NPWP telah dijelaskan pula dalam undang-undang.

Penghapusan NPWP yang terjadi bisa karena suatu kondisi tertentu yang

tidak disengaja maupun sesuatu yang sifatnya disengaja. Berikut

✏ ✑

a.

Wajib pajak yang meninggal dunia serta tidak meninggalkan

warisan.

b.

Wanita kawin tidak dengan perjanjian pemisahan harta dan

penghasilan.

c.

Warisan yang belum terbagi dalam kedudukan sebagai Subjek Pajak.

d.

WP Badan yang telah dibubarkan secara resmi.

e.

Bentuk Usaha Tetap (BUT) yang karena sesuatu hal kehilangan

statusnya sebagai BUT.

f.

WP Orang Pribadi lainnya yang tidak memenuhi syarat lagi sebagai

WP.

4.

Ketentuan Perhitungan Pajak PPh 21 Tanpa NPWP.

Wajib Pajak yang telah memenuhi styarat dan telah dikenakan PPh

21 memiliki kewajiban yaitu mendaftarkan diri pada kantor pelayanan

pajak untuk memperoleh NPWP. Wajib pajak yang dengan sengaja tidak

memenuhi kewajiban tersebut akan dikenakan sanksi dan perlakuan

perhitungan yang berbeda dengan wajib pajak yang memiliki NPWP.

NPWP menjadi salah satu hal yang penting karena jika wajib pajak yang

tidak memiliki NPWP maka pengaruh dari adanya pembenana tarif yang

keliru tersebut tentu akan dapat merugikan pada pendapatan Negara.

Sehingga perbedaan perhitungan tersebut dituangkan dalam PER-31

tahun 2009 tentang Pedoman Teknis dan Tata Cara Pemotongan,

Penyetoran PPh Pasal 21 Pasal 20:

a.

Bagi penerima penghasilan yang PPh pasal 21 yang tidak memiliki

✒ ✓

dengan tarif lebih tinggi 20% (dua puluh persen) daripada tarif yang

diterapkan terhadap Wajib Pajak yang memiliki NPWP

b.

Jumlah PPh Pasal 21 yang harus dipotong sebagaimana yang

dimaksud pada ayat (1) adalah sebesar 120% (seratus dua puluh

persen) dari jumlah PPh Pasal 21 yang seharusnya dipotong dalam

hal yang bersangkutan memiliki Nomor Pokok Wajib Pajak

c.

Pemotongan PPh Pasal 21 sebagaimana dimaksud pada ayat (1)

hanya berlaku untuk pemotongan PPh Pasal 21 yang bersifat tidak

final

d.

Dalam hal pegawai tetap atau penerima pensiun berkala sebagai

penerima penghaslan yang telah dipotong PPh Pasal 21 dengan tarif

yang lebih tinggi sebagaimana dimaksud pada ayat (1),

mendaftarkan diri untuk memperoleh Nomor Pokok Wajib Pajak

dalam tahun kalender yang bersangkutan paling lama sebelum

pemotongan PPh Pasal 21 untuk masa pajak Desember, PPh Pasal 21

yang telah dipotong atas selisih pengenaan tarif sebesar 20% (dua

puluh persen) lebih tinggi tersebut diperhitungkan dengan PPh Pasal

21 terhutang untuk bulan-bulan selanjutnya setelah memiliki Nomor

Pokok Wajib Pajak.

5.

Sanksi

Sanksi yang diberlakukan pada wajib pajak yang dengan sengaja

tidak mendaftarkan diri, atau melakukan penyalahgunaan atau tanpa hak

✔ ✕

diancam dengan pidana paling lama 6 ( enam) tahun dan paling tinggi 4

(empat) kali jumlah pajak yang terutang yang tidak atau kurang bayar.

C.

Pajak Penghasilan

Pajak penghasilan (PPh) sebelum perubahan perundang-undangan

perpajakan tahun 1983 diatur dalam beberapa ketentuan perundang-undangan

seperti yang dikenal dengan pajak pendapatan orang pribadi yang dipungut

berdasarkan ordonasi pajak pendapatan tahun 1984. Selanjutnya sejak tahun

1984 pajak penghasilan dipungut berdasarkan undang-undang Nomor 7 tahun

1983 tentang Pajak Penghasilan (PPh). Sejarah dalam melakukakan proses

perubahan pada Undang-undang PPh ini terjadi pada tahun 1990, tahun 1994,

tahun 2000 dan yang terakhir diganti dengan Undang – Undang No.36 Tahun

2008 tentang Pajak Penghasilan yang diberlakukan sampai sekarang.

Menurut undang-undang No.36 Tahun 2008 pajak penghasilan adalah:

Setiap tambahan kemampuan ekonomis yang diterima atau diperoleh

Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar

Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah

kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam

bentuk apa pun

Pernyataan undang-undang tersebut dapat disimpulkan bahwa pajak

penghasilan adalah segala sasuatu yang dapat menjadi tambahan kekayaan

wajib pajak yang diukur berdasarkan manfaat ekonomisnya.

1.

Subjek Pajak Penghasilan.

Pajak penghasilan merupakan pajak yang tidak akan lepas dari subjek

✖ ✗

pajak. Berdasarkan undang-undang No. 36 Tahun 2008 ayat 2 yang

termasuk subjek pajak adalah :

a.

Orang pribadi

Orang pribadi adalah orang yang bertempat tinggal atau berada di

Indonesia lebih dari 183 (seratus delapan puluh tiga) hari dalam

jangka waktu 12 (dua belas) bulan, atau orang pribadi yang tidak

bertempat tinggal di Indonesia tidak lebih dari 183 (seratus delapan

puluh tiga hari) dalam jangka waktu 12 (dua belas) bulan.

b.

Warisan yaitu berupa warisan yang belum dibagi sebagai satu

kesatuan, menggantikan yang berhak.

c.

Badan

d.

Bentuk Usaha Tetap (BUT)

2.

Objek pajak penghasilan

Objek Penghasilan yaitu setiap tambahan kemampuan ekonomis

yang diterima atau diperoleh wajib pajak, baik yang berasal dari

Indonesia maupun dari luar negeri, yang dapat dipakai untuk konsumsi

atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama

dan bentuk apapun (Mardiasmo, 2002: 109). Objek pajak penghasilan

adalah setiap tambahan yang dihitung secara ekonomis pada penghasilan

wajib pajak. Objek pajak penghasilan dapat dikelompokan sebagai

berikut :

a.

Penghasilan dari pekerjaan dalam hubungan kerja dan pekerjaan

bebas, seperti gaji, honorarium, penghasilan dari praktik dokter,

✘ ✙

b.

Penghasilan dari usaha atau kegiatan.

c.

Penghasilan dari modal atau penggunaan harta, seperti, sewa,bunga,

dividen, royalti, keuntungan dari penjualan harta yang tidak

digunaka,dan sebagainya.

d.

Penghasilan lain-lain yaitu penghasilan yang tidak dapat

diklasifikasikan ke dalam salah satu ketiga kelompok penghasilan

diatas, seperti:

1)

keuntungan karena pembebasan utang

2)

keuntungan karena selisih kurs

3)

selisih lebih karena penilaian kembali aktiva tetap

4)

hadiah undian

3.

Pelaporan Pajak Penghasilan

Menurut Mulyono (2010: 95) Pelaporan atas pelunasan Pajak

Penghasilan (PPh) dapat dilakukan oleh berbagai pihak, seperti:

a.

Wajib pajak, pelaporan Pajak Penghasilan (PPh) oleh wajib pajak

dapat dilakukan dengan pola; bulanan, triwulan dan tahunan.

b.

Pemungut Pajak Penghasilan (PPh) yang berkedudukan sebagai

pembeli maupun penjual, berkewajiban membayar dan melapor PPh

yang dipungut.

c.

Pemotong Pajak Penghasilan (PPh) yang semuanya berkedudukan

sebagai pembeli jasa berkewajiban membayar dan melapor PPh yang

✚ ✛

d.

Yang menyerahkan barang, pelaporan PPh yang dilakukan oleh yang

menyerahkan barang dilakukan pada berbagai kegiatan seperti yang

termasuk dalam PPh Pasal 22.

e.

Petugas pajak, PPh yang dibayarkan kepada petugas pajak hanya

terjadi pada PPh atas fiskal luar negeri, pelaporan PPh atas fiskal

luar negeri dilakukan oleh petugas fiskal setiap bulan.

D.

Pajak Penghasilan Pph 21

1.

Pengertian Pajak Penghasilan

Menurut PER-31/PJ/2012 pasal 1 ayat 2 Pajak Penghasilan (PPh)

Pasal 21 adalah :

Pungutan resmi yang ditujukan kepada masyarakat atas

penghasilan berupa gaji, upah, honor, tunjangan, serta pembayaran

lain dengan nama dan dalam bentuk apapun sehubungan dengan

pekerjaan atau jabatan, jasa dan kegiatan yang dilakukan oleh

orang pribadi Subjek Pajak dalam negeri, sebagaimana dimaksud

dalam Undang-Undang Nomor 36 Tahun 2008 tentang Pajak

Penghasilan.

Berdasarkan pengertian pajak penghasilan menurut undang-undang

tersebut maka dapat diperoleh kesimpulan bahwa pungutan yang

ditujukan kepada masyarakat atas penghasilan yang diterima yang dapat

terdiri dari gaji, honor dan upaah serta pembayaran jenis lainnya yang

diatur oleh undang-undang

2.

Subjek pajak penghasilan PPh pasal 21

Subjek Pajak Penghasilan Pasal 21 yang dipotong adalah pihak

yang menerima penghasilan (pegawai, penerima pensiun, penerima upah,

✜ ✢

jasa atau kegiatan yang dibedakan menjadi subjek pajak dalam negeri

dan luar negeri, dengan hak dan kewajiban (Radianto, 2010: 75).

a.

pegawai;

b.

tenaga lepas;

c.

bukan pegawai yang menerima atau memperoleh penghasilan

sehubungan dengan pemberian jasa, meliputi:

1)

Tenaga ahli yang melakukan pekerjaan secara proferional seperti

pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai,

dan aktuaris

2)

Profesi penghibur seperti Pemain musik, pembawa acara,

penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan,

sutradara, kru film, foto model, peragawan/ peragawati, pemain

drama, penari, pemahat, pelukis, dan seniman lainnya;

3)

olahragawan;

4)

Penasihat, pengajar, pelatih, penceramah, penyuluh, dan

moderator;

5)

pengarang, peneliti, dan penerjemah;

6)

pemberi jasa dalam segala bidang termasuk teknik, komputer dan

sistem aplikasinya, telekomunikasi, elektronika, fotografi,

ekonomi dan sosial serta pemberi jasa kepada suatu kepanitiaan;

7)

agen iklan;

8)

pengawas atau pengelola proyek;

9)

pembawa pesanan atau yang menemukan langganan atau yang

✣ ✤

10)

petugas penjaja barang dagangan;

11)

petugas dinas luar asuransi;

12)

distributor perusahaan multilevel marketing atau direct selling

dan kegiatan sejenis lainnya;

13)

peserta

kegiatan

yang

memperoleh

penghasilan

dari

keikutsertaanya dalam kegiatan tersebut.

3.

Objek Pajak Penghasilan PPh 21

Penghasilan yang dikenakan pemotongan PPh Pasal 21 sesuai

dengan peraturan jendera pajak nomor: PER-31/JP/2009 adalah:

a.

Penghasilan yang diterima atau diperoleh secara teratur berupa gaji,

uang pensiun, bulanan, upah, honorarium (termasuk honorarium

anggota dewan komisaris atau anggota dewan pengawas), premi

bulanan, uang lembur, uang sokongan, uang tunggu, uang ganti

rugi, tunjangan isteri, tunjangan anak, tunjangan kemahalan,

tunjangan jabatan, tunjangan khusus, tunjangan transport,

tunjangan pajak, tunjangan iuran pensiun, tunjangan pendidikan

anak, beasiswa, hadiah, premi asuransi yang dibayar oleh pemberi

kerja, dan penghasilan teratur lainnya dengan apapun.

b.

Penghasilan yang diterima atau diperoleh secara tidak teratur

berupa jasa produksi, gratifikasi, tunjangan cuti, tunjangan hari

raya, tunjangan tahun baru, bonus, premi tahunan, dan penghasilan

sejenis laiannya yang sifatnya tidak tetap dan biasanya dibayarkan

sekali dalam setahun.

✥✥

d.

Uang tebusan pensiun, uang Tabungan hari tua atau tunjangan hari

tua (THT), uang pesangon, dan pembayaran lain sejenis.

e.

Honorarium,uang saku, hadiah atau penghargaan dengan nama dan

dalam bentuk apapun, komisi, beasiswa, dan pembayaran lain

sebagai imbalan sehubungan dengan pekerjaan, jasa, dan kegiatan

yang dilakukan wajib pajak dalam negeri, terdiri dari:

1)

Tenaga ahli yang melakukan pekerjaan bebas, yang terdiri

dari: pengecara, akuntann arsitek, dokter, konsultan, notaris,

penilai, dan aktuaris.

2)

Pemain musik, pembawa acara, penyanyi, pelawak, bintang

film, sutradara, crew film, foto model, peragawan/peragawati,

pemain drama, penari, pemahat, pelukis, dan seniman lainnya.

3)

Olahragawan.

4)

Penasehat, pengajar, pelatih, penceramah, penyuluh dan

moderator.

5)

Pengarang, peneliti dan penerjemah.

6)

Pemberi jasa dalam bidang teknik, komputer dan sistem

aplikasinya, telekomunikasi, elektonika, foto grafi dan

pemasaran.

7)

Agen iklan.

8)

Pengawas, pengelola proyek, anggota dan pemberi jasa kepada

suatu kepanitiaan, peserta sidang atau rapat, dan tenaga lepas

✦ ✧

4.

Tidak termasuk objek pajak PPh pasal 21

Tidak termasuk objek pajak PPh pasal 21 berdasarkan keputusan

peraturan jenderal pajak PER-31/JP/2009 pasal 8 terdiri dari:

a.

pembayaran manfaat atau santunan asuransi dari perusahaan asuransi

sehubungan dengan asuransi kesehatan, asuransi kecelakaan,

asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa:

b.

penerimaan dalam bentuk natura dan/atauke nikmatan dalam bentuk

apapun yang diberikan oleh Wajib Pajak atau pemerintah, kecuali

penghasilan sebagai mana dimaksud dalam Pasal 5 ayat (2);

c.

iuran pensiun yang dibayarkan kepada dana pensiun yang

pendiriannya telah disahkan oleh Menteri Keuangan, iuran tunjangan

hari tua atau iuran jaminan hari tua kepada badan penyelenggara

tunjangan hari tua atau badan penyelenggara jaminan sosia tenaga

kerja yang dibayar oleh pemberi kerja;

d.

zakat yang diterima oleh orang pribadi yang berhak dari badan atau

lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah,

atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk

agama yang diakui di Indonesia yang diterima oleh orang pribadi

yang berhak dari lembaga keagamaan yang dibentuk atau disahkan

oleh Pemerintah sepanjang tidak ada hubungan dengan usaha,

pekerjaan, kepemilikan, atau penguasaan di antara pjhak-pihak yang

bersangkutan;

e.

beasiswa sebagaimana dimaksud dalam Pasal 4 ayat (3) huruf I

★ ✩

5.

Pemotongan Pajak Penghasilan Pasal 21

Menurut undang-undang No. 36 Tahun 2008 pada pasal 21 ayat (1)

sebagaimana telah disesuaikan dengan PER 31/ PJ/ 2009, bahwa

pemotong pajak penghasilan pasal 21 terdiri dari :

a.

Pemberi kerja yang terdiri dari orang pribadi dan badan.

b.

Bendaharawan pemerintah baik Pusat maupun Daerah

c.

Dana pensiun atau badan lain seperti Jaminan Sosial Tenaga Kerja

(Jamsostek), PT Taspen, PT ASABRI

d.

Perusahaan dan bentuk usaha tetap (BUT)

e.

Yayasan, lembaga, kepanitia-an, asosiasi, perkumpulan, organisasi

massa, organisasi sosial politik dan organisasi lainnya serta

organisasi internasional yang telah ditentukan berdasarkan

Keputusan Menteri Keuangan.

f.

Penyelenggara kegiatan.

6.

Surat Pemberitahuan (SPT)

Menurut UU No. 28 tahun 2007 yang membahas mengenai

ketentuan umum dan tata cara perpajakan, pengertian Surat

Pemberitahuan adalah:

Surat Pemberitahuan adalah surat yang oleh wajib pajak digunakan

untuk melaporkan penghitungan dan atau pembayaran pajak, objek

pajak dan atau bukan objek pajak dan atau harta dan kewajiban,

menurut ketentuan peraturan perundang-undangan perpajakan.

Surat pemberitahuan ( SPT ) adalah surat yang digunakan sebgai sarana

✪ ✫

a.

Fungsi surat pemberitahuan (SPT)

Sarana untuk mempertanggungjawabkan jumlah pajak penghasilan

yang harus dibayarkan kepada pemerintah.

b.

Jenis surat pemberitahuan (SPT)

SPT dibedakan menjadi 2 jenis yaitu :

1)

SPT-Masa

2)

SPT-Tahunan

7.

Surat Setoran Pajak (SSP)

Berdasarkan UU No. 28 tahun 2007 mengenai ketentuan umum dan

tata cara perpajakan mengenai pasal (1) butir 14 menyatakan bahwa

Surat Setoran Pajak (SSP) adalah bukti pembayaran atau penyetoran

pajak yang telah dilakukan dengan menggunakan formulir atau telah

dilakukan dengan cara lain ke kas negara melalui tempat pembayaran

yang ditunjuk oleh Menteri Keuangan.

a.

Fungsi surat setoran pajak (SSP)

Fungsi surat setoran pajak dalam pelaksanaan pajak adalah sebagai

bukti bahwa wajib pajak telah melakukan pembayaran pajak.

b.

Jenis surat setoran pajak (SSP).

Berdasarkan dari fungsi sebagai sarana administrasi pembayaran

pajak, jenis surat setoran pajak terdiri dari:

1)

Surat Setoran Pajak Standart.

2)

Surat Setoran Pajak Khusus.

✬ ✭

4)

Surat Setoran Cukai atas Barang Kena Cukai dan PPN Hasil

Tembakau Buatan dalam Negeri.

8.

Penghasilan kena pajak (PKP)

Penghasilan kena pajak adalah penghasilan yang digunakan sebagai

dasar untuk melakukan proses perhitungan pajak. Dalam perubahan

undang-undang pajak yang berlaku dari undang-undang nomor 7 tahun

1983 menjadi undang-undang nomor 36 tahun 2008 penghasilan kena

pajak telah diatur dalam pasal 6 tentang pajak penghasilan.

Penghasilan kena pajak didapatkan dari perhitungan Penghasilan

bruto dikurangi biaya yang dapat menambah penghasilan, biaya sebagai

pengurang penghasilan, dan penghasilan itu sendiri yang digunakan

untuk menjamin jumlah penghasilan.

9.

Tarif pajak penghasilan PPh 21

Tarif Pajak Penghasilan Pasal 21 sesuai dengan Pasal 17 ayat (1)

dan (2) Undang-Undang No 36 Tahun 2008 tentang Pajak

Penghasilan.Tarif pajak yang diterapkan atas Penghasilan Kena Pajak

bagi:

[image:41.595.178.506.581.752.2]a.

Wajib Pajak orang pribadi dalam negeri adalah sebagai berikut:

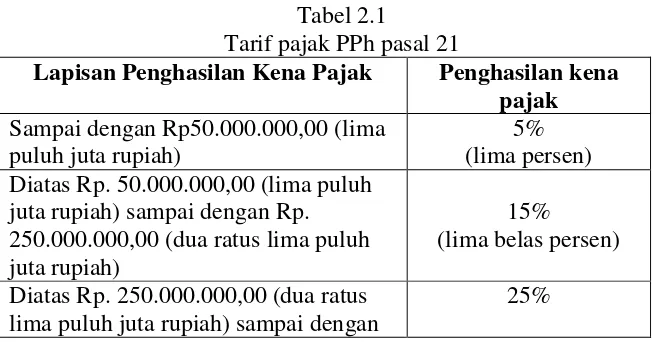

Tabel 2.1

Tarif pajak PPh pasal 21

Lapisan Penghasilan Kena Pajak

Penghasilan kena

pajak

Sampai dengan Rp50.000.000,00 (lima

puluh juta rupiah)

5%

(lima persen)

Diatas Rp. 50.000.000,00 (lima puluh

juta rupiah) sampai dengan Rp.

250.000.000,00 (dua ratus lima puluh

juta rupiah)

15%

(lima belas persen)

Diatas Rp. 250.000.000,00 (dua ratus

lima puluh juta rupiah) sampai dengan

✮ ✯

Lapisan Penghasilan Kena Pajak

Penghasilan kena

pajak

Rp. 500.000.000,00 (lima ratus juta

rupiah)

(dua puluh lima persen)

Diatas Rp. 500.000.000,00 (lima ratus

juta rupiah)

30%

(tiga puluh persen)

b.

Wajib Pajak badan dalam negeri dan bentuk usaha tetap adalah

sebesar 28% (dua puluh delapan persen)

10.

Penghasilan Tidak Kena Pajak ( PTKP )

PTKP adalah batasan minimal penghasilan yang tidak dikenakan

pajak bagi wajib pajak orang pribadi yang berstatus sebagai pegawai

yang mencakup pegawai tetap, pegawai tidak tetap, pensiunan,

pemagang, calon pegawai, pegawai lepas, pegawai harian, distributor

MLM maupun kegiatan sejenis. Berdasarkan Peraturan direktur jenderal

pajak nomor: PER-32/PJ/2015 pasal 11 ayat 1 besarnya tarif PTKP pajak

adalah sebagai berikut :

a.

Rp36.000.000,00 (tiga puluh enam jutarupiah) untuk diri Wajib

Pajak orang pribadi;

b.

Rp3.000.000,00 (tiga jutrupiah) tambahan untuk Wajib Pajak yang

kawin; dan

c.

Rp3.000.000,00 (tiga jutarupiah) tambahan untuk setiap anggota

keluarga sedarah dan keluarga semenda dalam garis keturunan lurus

serta anak angkat, yang menjadi tanggungan sepenuhnya, paling

✰ ✱

Proses perhitungan pajak, jumlah PTKP ditentukan berdasarkan

status wajib pajak yang akan menentukan jumlah tanggungan yang

[image:43.595.156.517.172.489.2]harus dibayar oleh wajib pajak. Status wajib pajak terdiri dari:

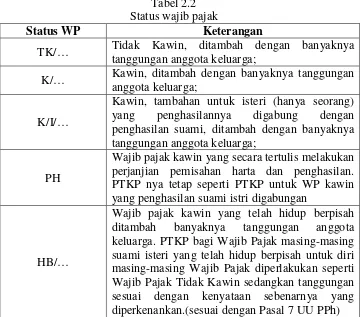

Tabel 2.2

Status wajib pajak

Status WP

Keterangan

TK/…

Tidak Kawin, ditambah dengan banyaknya

tanggungan anggota keluarga;

K/…

Kawin, ditambah dengan banyaknya tanggungan

anggota keluarga;

K/I/…

Kawin, tambahan untuk isteri (hanya seorang)

yang

penghasilannya

digabung

dengan

penghasilan suami, ditambah dengan banyaknya

tanggungan anggota keluarga;

PH

Wajib pajak kawin yang secara tertulis melakukan

perjanjian pemisahan harta dan penghasilan.

PTKP nya tetap seperti PTKP untuk WP kawin

yang penghasilan suami istri digabungan

HB/…

Wajib pajak kawin yang telah hidup berpisah

ditambah

banyaknya

tanggungan

anggota

✲ ✳

BAB III

GAMBARAN UMUM PERUSAHAAN

A.

Sejarah institusi

Rumah sakit PKU Muhammadiyah Bantul adalah rumah sakit umum

terletak di Jalan Jendral Sudirman 124 Bantul Yogyakarta. Rumah sakit ini

memiliki sejarah singkat yaitu Pada awal tahun 1966, tepatnya tangal 09

Dzulqo'dah atau bertepatan dengan tanggl 01 Maret 1966 berdirilah sebuah

Klinik dan Rumah Bersalin di kota Bantul yang diberi nama Klinik dan

Rumah Bersalin PKU Muhammadiyah Bantul. Sebagai sebuah karya

tokoh-tokoh Muhammadiyah dan 'Aisyiyah pada waktu itu.

Perkembangan klinik dan RB PKU Muhammadiyah Bantul semakin

pesat ditandai adanya pengembangan pelayanan di bidang kesehatan anak

baik sebagai upaya penyembuhan maupun pelayanan di bidang pertumbuhan

dan perkembangan anak pada tahun 1984. Perkembangan pelayanan inilah

yang menjadi dasar perubahan dari awal didirikan bernama Rumah Bersalin

menjadi Rumah Sakit Khusus Ibu dan Anak dengan Surat Keputusan Ijin

Kanwil Depkes Propinsi DIY no 503/1009/PK/IV/1995 yang selanjutnya

pada tahun 2001 berkembang menjadi RUMAH SAKIT UMUM PKU

MUHAMMADIYAH BANTUL dengan diterbitkannya ijin operasional dari

Dinas Kesehatan No: 445/4318/2001. Saat ini RSU PKU Muhammadiyah

✴ ✵

B.

Visi dan misi institusi

Rumah Sakit Umum PKU Muhammadiyah Bantul memilki visi dan

misi sebagai berikut :

1.

Visi

Mewujudkan Rumah Sakit Islami yang mempunyai keunggulan

kompetitif global, dan menjadi kebanggaan umat.

2.

Misi

Berdakwah melalui pelayanan kesehatan yang berkualitas dengan

mengutamakan peningkatan kepuasan pelanggan serta peduli pada kaum

dhu'afa.

C.

Struktur organisasi

1.

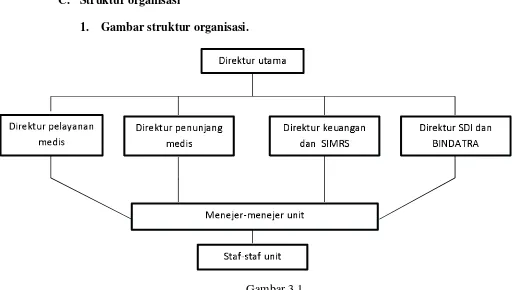

Gambar struktur organisasi.

[image:45.595.55.570.396.686.2]D.

Gambar 3.1

Struktur organisasi rumah sakit PKU Muhammadiyah Bantul

✶✷✸✹ ✺✻ ✼✸✼✻ ✽✾ ✽

✶✷✸✹✺✻ ✼✸✿✹ ❀ ✽❁ ✽❂ ✽❂

✾✹❃✷❄

✶✷✸✹✺✻ ✼✸✿✹ ❂ ✼❂❅ ✽❂ ❆

✾✹❃✷❄

✶ ✷✸✹ ✺✻ ✼✸✺✹✼✽❂ ❆ ✽❂

❃✽❂ ❇ ❈ ❉❊❇

✶✷✸✹ ✺✻ ✼✸❇✶❈❃✽❂

❋ ❈●✶❍■❊ ❍

▲ ▼

2.

Job description

( pembagian Tugas )

Struktur organisasi adalah pengambaran mengenai fungsi dan

bagian yang ada pada instansi maupun perusahaan. Pemisahan tugas dan

fungsi yang jelas menjadi hal yang sangat penting dalam menjalankan

suatu organisasi karena jalannya suatu organisasi sangat tergantung dari

adanya pemisahan fungsi dan tugas yang efektif dan efisien.

Penjabaran dari gambar struktur organisasi dan unit yang terkait

dalam menjalankan kegiatan usaha di rumah sakit PKU Muhammadiyah

Bantul adalah sebgai berikut:

a.

Direktur utama

Direktur utama sekaligus sebagai pimpinan rumah sakit membawahi

empat departemen yang sekaligus sebagai pengambil keputusan

terakhir dan mengatur jalannya rumah sakit.

b.

Direktur pelayanan medis.

Direktur pelayanan medis adalah direktur yang bertugas membantu

direktur utama dalam menjalankan rumah sakit khususnya pada

bagian yang berhubungan dengan pelayanan medis yang diberikan

kepada pasien. Direktur pelayanan medis dalam menjalankan

tugasnya dibantu oleh masing-masing manajer unit dan staf-staf

yang berkompeten dibidang pelayanan medis.

c.

Direktur penunjang medis

Direktur penunjang adalah direktur yang bertugas membantu

direktur utama dalam menjalankan rumah sakit khususnya pada

◆ ❖

medis. Direktur penunjang medis dalam menjalankan tugasnya

dibantu oleh masing-masing manajer unit dan staf-staf yang

berkompeten dibidang pelayanan medis.

d.

Direktur Keuangan dan SIMRS.

Direktur keuangan dan SIMRS adalah direktur yang bertugas

membantu direktur utama dalam menjalankan rumah sakit

khususnya pada bagian yang berhubungan dengan transaksi

keuangan seperti pajak,penggunaan alat-alat kedokteran, gaji dokter

dan pegawai, penyediaan obat, pengolahan laporan keuangan dan

transaksi keuangan yang melibatkan pihak ketiga. Direktur keuangan

dan SIMRS dalam menjalankan tugasnya dibantu oleh

masing-masing manajer unit dan staf-staf yang berkompeten dibidang

keuangan dan perpajakan.

e.

Direktur SDI dan BINDATRA.

Direktur SDI dan BINDATRA adalah direktur yang bertugas

membantu direktur utama dalam menjalankan rumah sakit

khususnya pada bagian yang berhubungan dengan pihak eksternal

rumah sakit, seperti perekrutan karyawan, hubungan dengan pihak

donator tetap, penelitian mahsiswa dan kepengurusan kegiatan yang

berhubungan dengan keagamaan. Direktur SDI dan BINDATRA

dalam menjalankan tugasnya dibantu oleh masing-masing manajer

unit dan staf-staf yang berkompeten di bidang hubungan dengan

PP

3.

Landasan Dasar

Landasan dasar berdirinya rumah sakit PKU Muhammadiyah

Bantul adalah Ketaatan, Kebenaran, Amanah, Menyampaikan, Rendah

hati, Ketaqwaan, Disiplin, Tulus Ikhlas, Kesabaran, Santun, Lemah

lembut / Ramah tamah, Ketenangan, Profesionalisme, Bertanggung

jawab, Kepedulian, Keberkatan, Istiqomah, Kasih saying dan Adil.

4.

Legalitas Hukum

Legalitas hukum Rumah Sakit PKU Muhammadiyah Bantul

Menggunakan surat Keterangan Pimpinan Pusat Muhammadiyah

tentang Badan Hukum nomor 1-A/8.a/1588/1993 tanggal 15 Desember

1993.

5.

Kegiatan usaha Rumah Sakit PKU Muhammadiyah Bantul.

Rumah sakit PKU Muhammadiyah Bantul adalah sebuah rumah

sakit umum swasta yang berdiri dibawah badan hukum pimpinan pusat

muhammadiyah. Sebagai rumah sakit swasta pada umumnya yang

termasuk kedalam kategori organisasi nirlaba, kegiatan usaha yang

dilakukan adalah kegiatan usaha yang berhubungan dengan jasa

pelayanan kesehatan masyarakat bantul dengan menyediakan fasilitas

serta tenaga medis yang berpengalaman dalam bidang kesehatan.

Penyediaan obat dan tindakan medis yang diberikan kepada pasien

yang berobat di rumah Sakit PKU Muhammadiyah bantul merupakan

kegiatan usaha yang utama. Jenis kegiatan serta bentuk usaha yang

◗ ❘

a.

Pelayanan 24 Jam

Pelayanan 24 jam yang dilakukan oleh rumah sakit PKU

Muhammadiyah Bantul adalah Instalasi Gawat Darurat, Farmasi,

Laboratorium, Radiologi, dan Ambulance.

b.

Rawat jalan

Rawat jalan adalah pelayanan rumah sakit PKU Muhammadiyah

Bantul yang terdiri dari:

1)

Poliklinik

Poliklinik

yang

ada

di

rumah

sakit

umum

PKU

Muhammadiayah adalah poliklinik bedah, Poliklinik Kebidanan

dan Penyakit Kandungan, Poliklinik Tumbuh Kembang Anak,

Poliklinik Penyakit Dalam, Poliklinik Kulit dan Kelamin,

Poliklinik Syaraf, Poliklinik Jiwa, Poliklinik Anak, Poliklinik

THT, Poliklinik Gigi, Poliklinik Umum, Poliklinik Fisioterapi,

Poliklinik Kosmetik Medik, dan Poliklinik Mata.

c.

Rawat inap

Rawat inap adalah pelayanan rumah sakit PKU Muhammadiyah

Bantul yang terdiri dari:

1)

Bangsal Umum Dewasa (Al Insan, Al A'raf, Al Kautsar)

2)

Bangsal Bedah (Al Kahfi)

3)

Bangsal Anak (Al Ikhlas)

4)

Bangsal Perawatan Bayi ( An Nuur)

❙ ❚

d.

Rawat khusus

Pelayanan rawat khusus terdiri dari beberapa pelayanan yaitu

Instalasi Gawat Darurat, Hemodialisa, ICU, HDNC dan NICU.

e.

Tindakan Khusus.

Tidakan khusus yang ada di rumah sakit PKU Muhammadiyah

Bantul terdiri dari:

1)

Bedah

Pelyanan untuk tindakan bedah di rumah sakit pku

muhammadiyah Bantul yaitu Umum, Orthopedi, Anak, Mulut,

Urologi, dan Katarak (Pacho & Konvensional).

2)

Persalinan

Pelayanan untuk tidakan persalianan adalah spontan dan bedah

Caesar.

f.

Pelayanan masayarakat

Pelayanan masyarakat yang dilakukan oleh rumah sakit PKU

Muhammadiyah Bantul terdiri dari:

1)

Home Care

2)

Pemeriksaan / Pengobatan Massal

3)

Khitan Masal

4)

Club Lansia

5)

Club Diabetes

6)

Club Ibu Hamil

❯ ❱

g.

Pelayanan penunjang

Pelayanan penunjang yang ada pada rumah sakit PKU

Muhammadiyah Bantul terdiri dari:

1)

Laboratorium Klinik

2)

Pemeriksaan Endoscop

3)

EKG

4)

EEG

5)

Radiologi : CT Scan Multislice, Rontgen, USG 3D

h.

Pelayanan lain.

Pelayanan lain yang ada di rumah sakit PKU Muhammadiyah Bantul

antara lain:

1)

Test Bebas Napza

2)

Senam Hamil

3)

Pelayanan Informasi Obat

4)

Pelayanan Home Care

5)

General Medical Check Up (GMC)

6)

Pelayanan Bimbingan Rohani Islam

7)

Konsultasi Gizi

8)

Pelayanan Rukti Jenazah

9)

Trauma Center

10)

PKU DMC

37

BAB IV

PEMBAHASAN DAN HASIL PENELITIAN

A.

Hasil dan Pembahasan

1.

Bagian-bagian dalam proses perhitungan pajak penghasilan PPh

pasal 21.

Perhitungan pajak PPh 21 tidak akan terlepas dari bagian-bagian

yang merupakan bagian dari biaya-biaya yang dapat memberi tambahan

penghasilan dan biaya-biaya yang dapat mengurangi penghasilan

karyawan itu sendiri. Penelitian ini dilakukan dengan proses analisa

terhadap perhitungan pajak PPh pasal 21 yang dilakukan penulis pada 138

karyawan tetap yang belum memiliki NPWP dan beberapa orang

diantaranya telah melebihi syarat PTKP.

Proses analisis data tersebut terlebih dahulu dilakukan proses

klasifikasi data karyawan yang telah melebihi PTKP dan belum memiliki

NPWP dan jenis-jenis pengurang penghasilannya adalah sebagai berikut:

a.

Data mengenai karyawan tetap yang belum memiliki NPWP.

1)

Karyawan tetap yang telah melebihi PTKP dan belum memiliki

NPWP berjumlah 3 orang karyawan.

2)

Status karyawan yang belum menikah dan telah melebihi PTKP

berjumlah 1 orang karyawan.

b.

Jenis penghasilan

1)

Gaji pokok, gaji yang dibayarkan bulanan secara rutin oleh rumah

sakit PKU Muhammadiyah Bantul.

38

3)

Bonus/ pengganti cuti besar.

c.

Jenis pengurang

Jenis-jenis pengurang yang disajikan pada data perhitungan yang

dilakukan oleh Rumah sakit PKU Muhammadiyah Bantul telah

sesuai dengan peraturan perundang-undangan No.36 tahun 2008 .

1)

Biaya jabatan, yaitu 5% dari gaji bruto yang diterima karyawan,

setinggi-tingginya Rp.6.000.000,00 setahun dan Rp.500.000,00

sebulan.

2)

Penghasilan Tidak Kena Pajak (PTKP), yaitu pengurang pajak

yang besarnya sesuai dengan status wajib pajak dan sesuai dengan

ketentuan yang berlaku per 1 januari 2015.

3)

Iuran yang terkait dengan gaji yang dibayar oleh pegawai kepada

dana pensiun yang pendiriannya telah disahkan oleh menteri

keuangan atau badan penyelenggara tunjangan hari tua atau

jaminan hari tua yang dipersamakan dengan dana pensiun yang

pendiriannya telah disahkkan oleh menteri keuangan.

2.

Analisis perhitungan dan pemotongan pajak penghasilan PPh 21

terhadap karyawan tetap sesuai dengan undang-undang No.36

Tahun 2008.

a.

Penerapan perhitungan pajak penghasilan PPh 21 terhadap karyawan

tetap sesuai dengan undang-undang No.36 Tahun 2008 sebagai

berikut:

Penghasilan neto karyawan tetap adalah hasil yang diperoleh dari

39

1)

Biaya jabatan, sebesar 5% (lima persen) dari penghasilan bruto,

setinggi-tingginya Rp 500.000,00 (lima ratus riburupiah) sebulan

atau Rp 6.000.000,00 (enam juta rupiah) setahun.

2)

Iuran yang terkait dengan gaji yang dibayar oleh pegawai kepada

dana pensiun yang pendiriannya telah disahkan oleh menteri

keuangan atau badan penyelenggara tunjangan hari tua atau

jaminan hari tua yang dipersamakan dengan dana pensiun yang

pendiriannya telah disahkkan oleh menteri keuangan.

b.

Besarnya penghasilan neto bagi penerima pensiun berkala yang

dipotong PPh pasal 21 adalah seluruh jumlah penghasilan bruto

dikurangi dengan biaya jabatan, sebesar 5% (lima persen) dari

penghasilan bruto, setinggi-tingginya Rp 500.000,00 (lima ratus

riburupiah) sebulan atau Rp 6.000.000,00 (enam juta rupiah)

setahun.

c.

Penghasilan Tidak Kena Pajak (PTKP), yaitu pengurang pajak yang

besarnya sesuai dengan status wajib pajak dan sesuai dengan

ketentuan yang berlaku per 1 januari 2015 yaitu:

1)

Rp36.000.000,00 (tiga puluh enam jutarupiah) untuk diri Wajib

Pajak orang pribadi;

2)

Rp3.000.000,00 (tiga jutrupiah) tambahan untuk Wajib Pajak

yang kawin; dan

3)

Rp3.000.000,00 (tiga jutarupiah) tambahan untuk setiap anggota

40

lurus serta anak angkat, yang menjadi tanggungan sepenuhnya,

paling banyak 3 (tiga) orang untuk setiap keluarga.

d.

Bagi penerima penghasilan yang PPh pasal 21 yang tidak memiliki

Nomor Pokok Wajib Pajak, dikenakan pemotongan PPh Pasal 21

dengan tarif lebih tinggi 20% (dua puluh persen) daripada tarif yang

diterapkan terhadap Wajib Pajak yang memiliki NPWP. Jumlah PPh

Pasal 21 yang harus dipotong sebagaimana yang dimaksud pada ayat

(1) adalah sebesar 120% (seratus dua puluh persen) dari jumlah PPh

Pasal 21 yang seharusnya dipotong dalam hal yang bersangkutan

memiliki Nomor Pokok Wajib Pajak.

3.

Analisis perhitungan dan pemotongan pajak penghasilan PPh 21

terhadap karyawan tetap dengan NPWP dan karyawan yang tidak

memiliki NPWP antara rumah sakit PKU Muhammadiyah Bantul

dengan peraturan perpajakan.

Perhitungan pajak penghasilan PPh pasal 21 karyawan tetap

dihitung berdasarkan data yang didapatkan di rumah sakit PKU

Muhammadiyah Bantul yang terdiri dari data karyawan sebagai berikut :

a.

Perhitungan pajak karyawan dengan NPWP

Karyawan tetap secara keseluruhan di rumah sakit PKU

Muhammadiayah berjumlah 441 karyawan. Karyawan dengan

NPWP terdiri dari 248 karyawan. Perhitungan pajak untuk karyawan

yang telah memiliki NPWP secara keseluruhan telah sesuai dengan

41

keseluruhan karyawan yang memiliki NPWP dan telah me