PERANAN ACCOUNT OFFICER DALAM MENEKAN PEMBIAYAAN BERMASALAH DI PT. BPR

SYARIAH HARTA INSAN KARIMAH

SKRIPSI

Diajukan untuk Memenuhi Persyaratan Memperoleh Gelar Sarjana Ekonomi Islam (SEI)

Oleh: IFAH LATIFAH

103046128337

KONSENTRASI PERBANKAN SYARIAH PROGRAM STUDI MUAMALAT (EKOMONI ISLAM)

FAKULTAS SYARIAH DAN HUKUM

UNIVERSITAS ISLAM NEGERI (UIN) SYARIF HIDAYATULLAH JAKARTA

PENGESAHAN PANITIA UJIAN

Skripsi yang berjudul “Peranan Account Officer Dalam Menekan Pembiayaan Bermasalah di PT. BPR Syariah Harta Insan Karimah” telah diujikan dalam Sidang Munaqasyah Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta pada tanggal 22 Mei 2008. Skripsi ini telah diterima sebagai salah satu syarat untuk memperoleh Gelar Sarjana Ekonomi Islam (SEI) pada Program Studi Muamalat (Ekonomi Islam).

Jakarta, 22 Mei 2008 Mengesahkan,

Dekan Fakultas Syariah dan Hukum

Prof. DR. H. Muhammad Amin Suma, SH, MA, MM NIP. 150 210 422

PANITIA UJIAN

1. Ketua :Prof. Dr. H. M. Amin Suma, SH, MA, MM (………..) NIP. 150 210 422

2. Sekretaris :Ah. Azharuddin Lathif, M.Ag (………..) NIP. 150 318 308

3. Pembimbing I :Drs. Husni Thayyar, M.Ag (………..) NIP. 150 050 919

4. Pembimbing II :M. Dawud Arif Khan, SE, M.Si (………..)

5. Penguji I :Supriono, SE, MM (………..)

ABSTRAKSI

Pembiayaan bagi hasil beresiko untung dan rugi di tanggung bersama maka dituntut dari pejabat bank yang disebut Account Officer dan komite pembiayaan untuk lebih selektif dan hati-hati dalam menganalisa suatu proyek atau usaha yang diajukan sebelum memberikan keputusan diterima suatu usulan tersebut.

Pada dasarnya seorang Account Officer merupakan ujung tombak bank dalam memasarkan produknya, maka seorang Account Officer harus memiliki kecakapan menjual (salesmanship) yang memadai untuk memasarkan produk yang ditawarkan. Di samping itu, peranan dan fungsi seorang Account Officer adalah melakukan pemantauan atas pembiayaan yang diberikan kepada nasabah agar nasabah tersebut memenuhi komite atas pembiayaannya.

Penelitian ini bertujuan untuk mengetahui bagaimana peranan Account Officer dalam menekan pembiayaan bermasalah di PT. BPR Syariah Harta Insan Karimah, karena pada setiap bank pembiayaan bermasalah itu pasti ada dan harus segera diselesaikan sekalipun tahap demi tahap.

Data penelitian ini menggunakan data primer yang diperoleh dari responden melalui wawancara dengan karyawan PT. BPR Syariah Harta Insan Karimah khususnya bagian Account Officer serta data sekunder yang diperoleh dari laporan-laporan dan data-data yang dikeluarkan oleh PT. BPR Syariah Harta Insan Karimah.

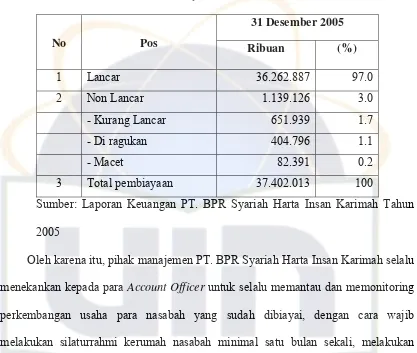

bermasalah hanya sedikit yaitu sebesar Rp.1.139.126.000 dengan presentase 3.0%, terbukti dari laporan keuangan PT. BPR Syariah Harta Insan Karimah tahun 2005 jumlah seluruh pembiayaan yang disalurkan adalah sebesar Rp.37.402.013.000 yang dikategorikan lancar adalah sebesar RP.36.262.887.000 dengan presentase 97.0% sedangkan pembiayaan yang non lancar adalah sebesar Rp.1.139.126.000 dengan presentase 3.0%.

Oleh karena itu, pihak manajemen PT. BPR Syariah Harta Insan Karimah selalu menekankan kepada para Account Officer untuk selalu memantau dan memonitoring perkembangan usaha para nasabah yang sudah dibiayai, dengan cara wajib melakukan silaturrahmi ke rumah nasabah minimal satu bulan sekali, melakukan training setiap bulannya, melakukan pemantauan terhadap setiap pembiayaan yang diberikan agar dapat lebih akurat dalam menganalisa pembiayaannya, dan menerapkan prinsi-prinsip agar tidak terjadi pembiayaan bermasalah.

KATA PENGANTAR Bismillahirrohmanirrohim

Puji syukur kehadirat Allah SWT yang telah melimpahkan segala rahmatnya, sehingga penulis dapat menyelesaikan skripsi ini sebagian dari tugas akademis di Jurusan Muamalat Perbankan Syariah dan Hukum UIN Syarif Hidayatullah Jakarta.

Shalawat dan salam semoga dicurahkan kepada junjungan dan suri tauladan kita, Nabi Muhammad SAW yang telah memberikan tuntunan dan petunjuk kepada umat manusia menuju kehidupan dan peradaban dan berkeadilan serta para keluarga dan para sahabat yang dicintainya.

Skripsi yang berjudul “PERANAN ACCOUNT OFFICER DALAM MENEKAN PEMBIAYAAN BERMASALAH” akhirnya dapat diselesaikan dengan yang diharapkan penulis. Kebahagian yang tak ternilai bagi penulis secara pribadi adalah dapat mempersembahkan yang terbaik kepada kedua orang tua, seluruh keluarga dan pihak-pihak yang telah ikut andil yang mensukseskan harapan penulis.

Sebagai bentuk penghargaan yang tak terlukiskan, izinkan penulis menuangkan dalam bentuk ucapan terima kasih sebesar-besarnya kepada :

2. Euis Amalia, M.Ag, selaku Ketua Program Studi Muamalat dan Ah. Azharuddin Lathif, M.Ag, selaku Sekretaris Program Studi Muamalat yang telah membantu penulis secara tidak langsung dalam menyiapkan skripsi ini. 3. Drs. Husni Thayyar, M.Ag dan M. Dawud Arif Khan, SE, M.Si selaku

pembimbing skripsi yang telah banyak meluangkan waktu di sela-sela kesibukan dalam memberikan masukan maupun nasihat sehingga dalam penyusunan skripsi ini.

4. Bapak dan Ibu Dosen Fakultas Syariah dan Hukum UIN Syarif Hidayatullah Jakarta yang telah memberikan ilmunya kepada penulis selama di bangku kuliah.

5. Pihak PT. BPR Syariah Harta Insan Karimah yang telah banyak membantu dalam memperoleh data informasi yang penulis butuhkan dalam penyusunan skripsi ini.

7. Yang tercinta kakak-kakakku Maria Ulfah, Neneng Mulyanah, St. Atikoh, Ahmad Tohani, St. Masithoh, dan St. Eva Nauli serta kakak iparku k’Teti, k’Andi, K’Yani, dan k’Gunawan yang selalu memberikan motivasi, keceriaan, canda dan tawanya kalian yang selalu menghiasi hari-hari penulis lebih hidup.

8. Rahmat Mauludin, S. Sos yang selalu memberikan inspirasi dan memberikan cinta serta semangat dalam hidup penulis.

9. Untuk sahabat-sahabat tercintaku; Listi Tiyasari, Rina Cahyati, Lilis Surianih, Ummu, Aminah, Uswah, Ria, dan juga untuk seluruh teman-teman Mahasiswa Jurusan Perbankan Syariah 2003 terutama kelas D yang tercinta dan tidak dapat menyebutkan namanya satu persatu dan semoga hubungan kita tidak akan terputus sampai kapan pun.

Semoga amal dan jasa baik yang telah diberikan kepada penulis dapat diterima oleh ALLAH SWT dengan pahala yang berlimpah. Dengan segala kelemahan, kekurangan dan kelebiahan yang ada semoga skripsi ini dapat bermanfaat bagi penulis khususnya dan bagi para pembaca umumnya. Semoga ALLAH SWT senantiasa meridhoi setiap langkah kita Amiin.

Ciputat, 14 April 2008

DAFTAR ISI

KATA PENGANTAR……… i

DAFTAR ISI………...iv

DAFTAR TABEL………..vii

BAB I PENDAHULUAN A. Latar Belakang Masalah……….1

B. Pembatasan dan Perumusan Masalah……….5

C. Tujuan dan Manfaat Penelitian………...6

D. Kerangka Teori………...7

E. Metode Penelitian………..……….8

F. Sistematika Penulisan………13

BAB II LANDASAN TEORI A. Account Officer 1. Pengertian Account Officer………..15

2. Peranan dan fungsi Account Officer………16

3. Analisis Pembiayaan………18

B. Pembiayaan Bermasalah 1. Pengertian Pembiayaan Bermasalah………24

3. Teknik Penyelesaian Pembiayaan Bermasalah………27

BAB III PROFIL PT. BPR SYARIAH HARTA INSAN KARIMAH

A. Sejarah Berdirinya PT. BPR Syariah Harta Insan Karimah……..32 B. Tujuan Pendirian PT. BPR Syariah Harta Insan Karimah……….34 C. Visi dan Misi Perusahaan………..35

D. Produk dan Jasa……….35

E. Keunggulan dan kelemahan PT. BPR Syariah Harta Insan

Karimah……….47

BAB IV PERANAN ACCOUNT OFFICER DALAM MENEKAN

PEMBIAYAAN BERMASALAH

A. Faktor penyebab Timbulnya Pembiayaan Bermasalah…………..48 B. Tugas, Wewenang dan Tanggung Jawab Account Officer………51 C. Analisa dan Proses sistem kerja Account Officer Terhadap

Permohonan Pembiayaan………..54 D. Upaya Account Officer dalam Pencegahan Pembiayaan

BAB V PENUTUP

A. Kesimpulan………....70

B. Saran-saran………73

DAFTAR PUSTAKA...75

DAFTAR TABEL

1. Tabel 3.1 Pembiayaan Murabahah………...38

2. Tabel 3.2 Pembiayaan Musyarakah……….40

3. Tabel 3.3 Pembiayaan Mudharabah……….41

4. Tabel 3.4 Pembiayaan Ijarah………...43

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Indonesia merupakan salah satu negara berkembang yang sedang giat-giatnya melaksanakan pembangunan di berbagai aspek kehidupan, dengan tujuan untuk meningkatkan roda perekonomian sehingga pada akhirnya akan membawa dampak pada peningkatan kesejahteraan masyarakat dan bangsa Indonesia.

Sudah cukup lama umat Islam Indonesia, demikian juga belahan dunia Islam lainnya, menginginkan sistem perekonomian yang berbasis nilai-nilai prinsip syariah untuk diterapkan dalam segenap aspek kehidupan bisnis dan transaksi umat. Keinginan ini didasari oleh suatu kesadaran untuk menerapkan Islam secara utuh dalam kehidupan sehari-hari. Industri perbankan syariah di Indonesia saat ini sedang mengalami pertumbuhan. Hal tersebut terbukti dengan banyaknya bank-bank konvesional yang membuka cabang syariah, dan membuat persaingan antar bank pada umumnya akan bertambah meningkat.

dunia dengan masalah agama. Dasar tersebut tidak hanya mencakup ibadah saja melainkan juga transaksi bisnis yang harus sesuai dengan yang diterapkan oleh ajaran Islam, khususnya menyangkut tata cara bermuamalat agar di dalam prakteknya tidak menyimpang dari syariat Islam.1

Sistem perbankan dalam ekonomi Islam didasarkan pada konsep pembagian baik keuntungan maupun kerugian. Pada tahun 1975 berdiri Islamic Development Bank (IDB) yang juga berdasarkan prinsip-prinsip syariah. Kegiatan-kegiatan usaha Islamic Development Bank (IDB) memberikan pembiayaan antara lain untuk trade financing dan pembiayaan proyek-proyek di masing-masing negara anggota. Bentuk

pembiayaan murabahah sampai saat ini masih merupakan pembiayaan yang dominan pada perbankan syriah, kegiatan yang dilakukan oleh Islamic Development Bank (IDB) masih terfokus pada skim murabahah yang cenderung merupakan pembiayaan jangka pendek dan memiliki dampak positif terhadap perekonomian meskipun lebih kecil dibandingkan dengan skim mudharobah.2

Dalam perkembangan sejarah, perekonomian syariah yang bersih dan bebas bunga di Indonesia telah memasuki tahap pengembangan yang syarat tantangan. Dalam perjalanannya kita dapat menganalisis adanya beberapa kendala kultural dalam penerapannya, kendala kultural masyarakat Indonesia antara lain kendala simbolisme, khususnya masyarakat Islam baik dari kalangan praktisi usaha maupun

1

Muhammad, Kebijakan Moneter dan Fiskal dalam Ekonomi Islam, Jakarta: Salemba Empat 2002, hal 94.

2

Antonio, M. Syafi’I, dkk. Bank Syariah (Analisis Kekuatan, Kelemahan dan Ancaman),

masyarakat umum sering terjebak pada simbolisme dan melupakan aspek subtansi dari ajaran syariat Islam. Kepatuhan dan kesesuain syariah (syariah complience) adalah harapan masyarakat secara umum termasuk dalam bidang ekonomi. Karena keterlibatannya dalam ekonomi syariah berangkat dari aqidah atau ideologi yang akan mengalahkan segala pertimbangan pragmatis, sehingga menjadi potensi yang besar bagi pengembangan ekonomi syariah.

Sejak tahun 70-an, gerakan Islam ditingkat nasional telah memasuki bidang ekonomi dengan diperkenalkannya sistem ekonomi Islam, sebagai alternatif terhadap sistem kapitalis dan sistem sosialis. Wacana sistem ekonomi Islam itu diawali dengan konsep ekonomi dan bisnis non ribawi.

Melihat kenyataan tersebut maka PT. BPR Syariah Harta Insan Karimah sebagai salah satu bank syariah yang mempunyai tugas dan kewajiban untuk menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan dan pertumbuhan ekonomi serta stabilitas nasional di bidang ekonomi ke arah peningkatan kesejahteraan rakyat banyak dengan tetap mengusahakan pencapaian laba yang optimal. Untuk mendukung terlaksananya visi dan misi tersebut maka dibuatlah produk-produk perbankan syariah yang dapat menghimpun dana (funding) dan menyalurkan pembiayaan (financing) kemasyarakatan antara lain berupa tabungan, deposito, giro dan pembiayaan.

perolehan dan keuntungan (margin) yang disepakati oleh penjual dan pembeli. Akad ini merupakan salah satu bentuk akad yang memberikan kepastian pembayaran (natural centainty contracts), karena dalam murabahah ditentukan berapa keuntungan yang ingin diperoleh (required rate of profit).3

Selain itu sistem perbankan syariah menerapkan pola pembiayaan usaha dengan prinsip bagi hasil sebagai salah satu prinsip pokok pada perbankan syariah, akan menumbuhkan rasa tanggung jawab pada masing-masing pihak, baik bank ataupun nasabahnya. Semua pihak pada hakekatnya akan memperhatikan prinsip kehati-hatian, sehingga akan memperkecil kemungkinan resiko terjadinya gagal usaha.

Pembiayaan bagi hasil beresiko untung dan rugi ditanggung bersama maka dituntut dari pejabat bank yang disebut Account Officer dan komite pembiayaan untuk lebih selektif dan hati-hati dalam menganalisa suatu proyek atau usaha yang diajukan sebelum memberikan keputusan diterima suatu usulan tersebut.

Pada dasarnya seorang Account Officer merupakan ujung tombak bank dalam memasarkan produknya, maka seorang Account Officer harus memiliki kecakapan menjual (salesmanship) yang memadai untuk memasarkan produk yang ditawarkan. Disamping itu peranan dan fungsi seorang Account Officer adalah melakukan pemantauan atas pembiayaan yang diberikan kepada nasabah agar nasabah tersebut memenuhi komite atas pembiayaannya.

3

Di samping itu, Account Officer merupakan point of contact antara bank dengan pihak custemer yang harus memelihara hubungan dengan nasabah wajib memonitor seluruh kegiatan nasabah secara terus-menerus.4

Berdasarkan hal tersebut diatas penulis melihat dan mempertimbangkan bahwa analisis pembiayaan pada PT. BPR Syariah Harta Insan Karimah harus benar-benar tepat dengan tetap berpegang teguh pada prinsip kehati-hatian karena berdampak besar pada kinerja dan kelangsungan bisnis perbankan, sehingga penulis pada akhirnya memutuskan untuk meneliti, membahas dan membuat skripsi dengan judul : “Peranan Account Officer dalam Menekan Pembiayaan Bermasalah di PT. BPR Syariah Harta Insan Karimah”.

B. Pembatasan dan Perumusan Masalah

Mengenai permasalahan yang akan diteliti tidak secara keseluruhan, oleh karenanya dalam penelitian ini penulis hanya meneliti tugas dan tanggung jawab seorang Account Officer dalam menganalisa proposal pembiayaan calon nasabah untuk mengantisipasi adanya pembiayaan bermasalah.

Dari uraian yang dikemukakan di atas terdapat beberapa pokok permasalahan yang mendasari penelitian ini. Semua terangkum pada pertanyaan berikut:

1. Apa saja faktor penyebab timbulnya pembiayaan bermasalah pada PT. BPR Syariah Harta Insan Karimah?

4

2. Bagaimana analisa dan proses sistem kerja Account Officer terhadap permohonan pembiayaan pada PT. BPR Syariah Harta Insan Karimah?

3. Bagaimana upaya Account Officer dalam pencegahan pembiayaan bermasalah?

C. Tujuan Penelitian

Dalam penelitian ini tujuan dan manfaat yang hendak dicapai adalah:

1. Untuk mengetahui faktor penyebab timbulnya pembiayaan bermasalah pada PT. BPR Syariah Harta Insan Karimah.

2. Untuk mengetahui analisa dan proses sistem kerja Account Officer terhadap permohonan pembiayaan pada PT. BPR Syariah Harta Insan Karimah. 3. Untuk mengetahui upaya Account Officer dalam pencegahan pembiayaan

bermasalah.

D. Manfaat Penelitian

1. Teoritis: Untuk mengembangkan ilmu pengetahuan, referensi dan pemahaman khususnya dibidang perbankan Islam.

2. Secara umum sebagai informasi kepada lembaga keuangan syariah mengenai Account Officer.

E. Kerangka Teori

Account officer adalah aparat manajemen/petugas bank yang ditugaskan untuk

membantu direksi dalam menangani tugas-tugas khususnya yang menyangkut bidang marketing dan pembiayaan.

Di samping itu, Account Officer memiliki fungsi ganda. Di satu pihak ia merupakan personil bank yang harus bekerja di bawah peraturan dan tujuan bank sehingga dapat memberikan hasil kepada bank, dan di pihak lain ia dituntut untuk memberikan kondisi yang paling baik untuk nasabahnya yang umumnya tercermin dari biaya yang harus dikeluarkan oleh nasabah. Oleh karena itu, seorang Account Officer dituntut untuk mengoptimalkan kedua sisi kepentingan tersebut.5

Pengertian pembiayaan bermasalah adalah suatu keadaan dimana seorang nasabah tidak mampu membayar lunas pembiayaan pada bank tepat pada waktunya.6

Risiko pembiayaan bermasalah/macet dapat diperkecil dengan melakukan analisa pembiayaan, yang tujuan utamanya adalah menilai seberapa besar kemampuan dan kesediaan debitur mengembalikan pembiayaan yang mereka pinjam dan membayar margin keuntungan dan bagi hasil sesuai dengan isi perjanjian pembiayaan. Berdasarkan penilaian ini bank dapat memperkirakan tinggi rendahnya

5

Jusuf, Jopie. Panduan dasar untuk Account Officer, Akademi Manajemen Perusahaan YKPN, Yogyakarta, 1997, hal. 8

6

risiko yang akan ditanggung. Pihak bank dapat memutuskan apakah permohonan pembiayaan yang diajukan ditolak, diteliti lebih lanjut atau diluluskan. Dengan begitu peranan Account Officer secara tidak langsung dapat mengantisipasi adanya pembiayaan bermasalah.7

F. Metode Penelitian

Dalam penelitian ini digunakan metode penelitian deskriptif-kuantitatif dengan tambahan data pendukung yang bersifat kualitatif, maksudnya adalah peneliti berusaha untuk exsplorasi dan klarifikasi serta analisa tentang suatu penomena dengan jalan mendeskripsikan sejumlah variabel yang berkenaan dengan masalah dan unit yang diteliti. Dan berusaha untuk menuturkan pemecahan masalah yang ada berdasarkan data-data yang dianalisis dan interprestasikan. Penelitian ini dilakukan dengan cara menanyakan langsung pada bagian Account Officer di PT. BPR Syariah Harta Insan Karimah.

Adapun metodologi ini ada beberapa tahap: 1. Objek Penelitian

Yang menjadi sasaran atau objek penelitian ini adalah PT. BPR Syariah Harta Insan Karimah.

2. Sumber data

7

Dalam menyusun skripsi ini penulis menggunakan 2 jenis sumber data:

a. Sumber data primer

Yaitu data yang diperoleh langsung dari responden melalui wawancara langsung kepada pihak pegawai bank khususnya bagian Account Officer di PT. BPR Syariah Harta Insan Karimah.

b. Sumber data sekunder

Yaitu data yang diperoleh dari laporan data-data yang dikeluarkan PT. BPR Syariah Harta Insan Karimah. Dan diperoleh dari literatur kepustakaan, seperti buku-buku serta sumber lainnya yang berkaitan dengan materi skripsi ini.

3. Metode pengumpulan data dalam penelitian ini adalah:

a. Metode Penelitian Kepustakaan (Library Research Method)

Yaitu suatu teknik pengumpulan data dimana penulis melakukan kunjungan langsung ke beberapa perpustakaan untuk mendapatkan beberapa sumber tertulis baik dari buku-buku, literatur-literatur dan sumber tertulis lainnya, yang berhubungan dengan masalah yang sedang diteliti.

b. Metode Penelitian Lapangan (Field Research Methid)

Sedangkan teknik pengumpulan data yang akan digunakan dalam penelitian lapangan ini melalui dua cara, yaitu:

1) Observasi (Pengamatan)

Observasi ini dilakukan dengan mengadakan pengamatan langsung pada PT. BPR Syariah Harta Insan Karimah. Hal ini guna mengetahui keadaan yang sebenarnya terjadi dilokasi penelitian yang berkaitan dengan permasalahan penelitian.

2) Wawancara (Interview)

Penulis menggunakan wawancara untuk memperoleh informasi yang berkenaan dengan hal-hal yang berkaita dengan data-data tentang proses kerja Account Officer terhadap permohonan pembiayaan di PT. BPR Syariah Harta Insan Karimah. Wawancara ini dilakukan dengan:

a). Pihak manajemen PT. BPR Syariah Harta Insan Karimah Wawancara dengan pihak manajemen PT. BPR Syariah Harta Insan Karimah ini penulis bermaksud untuk mendapatkan data-data secara langsung seputar profil PT. BPR Syariah Harta Insan Karimah.

Dalam wawancara ini penulis mengharapkan memperoleh informasi tentang tugas dan tanggung jawab seorang Account Officer diawali pada saat pencairan calon nasabah sampai pada proses penyelesaian pembiayaan serta kinerja Account Officer dalam mengantisipasi pembiayaan bermasalah.

Setelah data terkumpul, kemudian data diseleksi dan dipilih sesuai dengan kebutuhan. Dengan demikian hasil metode deskriptif analisa bertujuan untuk membuat gambaran terhadap data-data yang telah tersusun dan terkumpul dengan cara memberikan tafsiran terhadap data tersebut.

4. Kajian Pustaka

Sebelum penulis berniat dan bergerak untuk menyusun skripsi ini, penulis telah melakukan kajian pustaka sebagai upaya preventif agar penulisan karya ilmiah ini tidak sia-sia karena satu kelainan sederhana. Penulis mengakui bahwa pengajuan materi skripsi di era sekarang ini tidak semudah tahun-tahun lalu. Sudah banyak materi yang dibahas sehingga judul yang diajukan harus benar-benar selektif.

Menurut hasil investigasi penulis, dan sejauh penulis ketahui bahwa di Perpustakaan Utama maupun pada Perpustakaan Syariah UIN Syarif Hidayatullah Jakarta terdapat beberapa judul yang membahas mengenai judul yang penulis teliti, terkait dengan PT. BPR Syariah Harta Insan Karimah yaitu:

Syariah Harta Insan Karimah” tahun 2004, di dalamnya hanya membahas hal-hal yang berhubungan dengan permasalahan dan resiko pemberian pembiayaan mudharabah kepada pengusaha kecil.8

Kedua, M. Hadi Maulidin dengan judul skripsi “Tinjauan hukum Islam

terhadap mekanisme penentuan mark-up (profit margin) dalam pembiayaan murabahah pada PT. BPR Syariah Harta Insan Karimah” tahun 2003, di dalamnya hanya membahas tentang bagaimana tinjauan hukum Islam terhadap mekanisme penentuan mark-up (profit margin) dalam pembiayaan murabahah.9

Ketiga, Holilah dengan judul skripsi “Efektivitas sistem informasi akuntansi

pembiayaan mudharabah pada PT. BPR Syariah Harta Insan Karimah” tahun 2003, di dalamnya hanya membahas tentang sistem informasi akuntansi pembiayaan mudharabah.10

Keempat, Puspita Sari Juniati dengan judul skripsi “Konsep dan Aplikasi Ijarah dan IMBT pada PT. BPR Syariah Harta Insan Karimah” tahun 2006, di dalamnya hanya membahas tentang konsep ijarah menurut persepektif Islam dan bagaimana aplikasinya di BPR Syariah Harta Insan Karimah.11

8

Khairunnisa, Permasalahan dan Resiko Pemberian Pembiayaan Mudharabah Kepada Pengusaha Kecil, Fakultas Syariah dan Hukum Jurusan Muamalat UIN Syarif Hidayatullah Jakarta, 2004.

9

M. Hadi Maulidin, Tinjauan Hukum Islam Terhadap Mekanisme Penentuan Mark-up (profit Margin) dalam pembiayaan Murabahah, Fakultas Syariah dan Hukum jurusan Muamalat UIN Syarif Hidayatullah Jakarta, 2003.

10

Holilah, Efektivitas sistem informasi akuntansi pembiayaan mudharabah, Fakultas Syariah dan Hukum Jurusan Muamalat UIN Syarif Hidayatullah Jakarta, 2003.

11

Melihat kenyataan tersebut oleh karenanya penulis memberanikan diri dan tertarik untuk membahas judul yang diteliti, karena pada objek yang diteliti belum ada satupun yang membahas judul yang penulis teliti.

5. Pedoman Penulisan

Adapun teknik penulisan skripsi ini, penulis mengacu pada buku “Pedoman Akademik Fakultas Syariah dan Hukum” tahun 2007 UIN Syarif Hidayatullah Jakarta.

G. Sistematika penulisan

Sistematika penulisan skripsi ini terbagi dalam beberapa bab, dengan penyusunan sebagai berikut:

Bab I : Pendahuluan

Terdiri dari latar belakang masalah, pembatasan dan perumusan masalah, tujuan dan manfaat penelitian, kerangka teori, metode penelitian, dan sistematika penulisan.

Bab II : Landasan Teori

Bab III : Profil PT. BPR Syariah Harta Insan Karimah

Terdiri dari sejarah berdirinya PT. BPR Syariah Harta Insan Karimah, tujuan pendirian PT. BPR Syariah Harta Insan Karimah, visi dan misi perusahaan, produk dan jasa, serta kelemahan dan kelebihan PT. BPR Syariah Harta Insan Karimah.

Bab IV : Peranan Account Officer dalam Menekan Pembiayaan Bermasalah di PT. BPR Syariah Harta Insan Karimah

Bab ini adalah bab inti terdiri dari faktor penyebab timbulnya pembiayaan bermasalah, tugas, wewenang dan tanggung jawab Account Officer, analisa dan proses sistem kerja Account Officer terhadap permohonan pembiayaan, dan upaya Account Officer dalam pencegahan pembiayaan bermasalah.

Bab V : Penutup

BAB II

LANDASAN TEORI

A. Account Officer

1. Pengertian Account Officer

Sejak deregulasi perbankan diluncurkan pemerintah, terutama sejak pakto 27, pasar perbankan Indonesia bergeser dari seller’s market menjadi buyer’s market yang ditandai dengan pertumbuhan kapasitas perbankan yang jauh lebih cepat dari pertumbuhan pasar. Dalam kondisi seperti itu, maka pandangan marketing (marketing point of view) diperlukan untuk memenangkan persaingan. Cara kerja yang tradisional (mengharapkan nasabah mendatangi bank) harus ditinggalkan bila bank tidak ingin kalah dalam kancah pertempuran perbankan.

Di Indonesia sendiri istilah dan sistem Account Officer mulai digunakan di dunia perbankan, yaitu sejak deregulasi 1 Juni 1983, sebagai upaya untuk meraih pasar yang lebih luas dan untuk meningkatkan efisiensi guna meraih profitabilitas yang lebih baik di tengah persaingan yang tajam.

Dari uraian tersebut di atas, dapat dijelaskan bahwa pengertian Account Officer adalah aparat manajemen yang ditugaskan untuk membantu direksi dalam menangani tugas-tugas, khususnya yang menyangkut bidang marketing dan pembiayaan.12

Di samping itu, Account Officer merupakan point of contact antara bank dengan pihak customer yang harus memelihara hubungan dengan nasabah wajib memonitor seluruh kegiatan nasabah secara terus-menerus.13

2. Peranan dan Fungsi Account Officer

Di dalam melaksanakan tugasnya, Account Officer memiliki fungsi ganda. Di satu pihak, ia merupakan personil bank yang harus bekerja di bawah peraturan dan tujuan bank, sehingga dapat memberikan hasil (target revenue) kepada bank, dan di pihak lain, ia dituntut untuk memberikan kondisi yang paling baik bagi nasabahnya, yang umumnya tercermin dari biaya yang harus dikeluarkan oleh nasabah. Oleh karena itu, seorang Account Officer dituntut untuk mengoptimalkan kedua sisi kepentingan tersebut. Bank yang memiliki Account Officer yang berkualitas baik tentunya akan sangat membantu dalam menghadapi

persaingan pada situasi perbankan saat ini.

12

Jusuf, Jopie. Panduan Dasar Untuk Account Officer, Akademi Manajemen Perusahaan YKPN, Yogyakarta, 1997, hal. 8.

13

Pada dasarnya, peranan seorang Account Officer adalah sebagai berikut:14 a. Mengelola account

Seorang Account Officer berperan untuk membina nasabah agar mendapatkan efisiensi dan optimalisasi dari setiap transaksi keuangan yang dilakukan tanpa meninggalkan tanggung jawabnya sebagai personil bank. b. Mengelola produk

Seperti disebut di atas, seorang Account Officer harus mampu menjembatani kemungkinan pemakaian berbagai produk yang paling sesuai untuk kebutuhan nasabahnya.

c. Mengelola kredit

Account Officer berperan untuk melakukan pemantauan atas pinjaman yang

diberikan kepada nasabah agar nasabah selalu memenuhi komitmen atas pinjamannya. Untuk melaksanakan hal ini, seorang Account Officer harus memiliki pengetahuan yang cukup tentang bisnis nasabahnya.

d. Mengelola penjualan

Seorang Account Officer pada dasarnya merupakan ujuk tombak bank dalam memasarkan produknya, maka seorang Account Officer juga harus memiliki salesmanship yang memadai untuk dapat memasarkan produk yang ditawarkan.

14

e. Mengelola profitability

Seorang Account Officer juga berperan dalam menentukan keuntungan yang diperoleh bank. Dengan demikian, ia harus yakin bahwa segala hal yang dilakukannya berada dalam suatu kondisi yang memberikan keuntungan kepada bank.

3. Analisis Pembiayaan

Analisis pembiayaan adalah suatu proses yang dimaksudkan untuk menganalisis suatu permohonan pembiayaan yang diajukan oleh calon debitur pembiayaan sehingga dapat memberikan keyakinan kepada pihak bank bahwa proyek yang akan dibiayai dengan pembiayaan bank cukup layak (feasible). Pelaksanaan analisis pembiayaan berpedoman pada UU No. 10 Tahun 1988 tentang Perubahan UU No. 7 Tahun 1992 tentang Perbankan, khususnya pasal 1 ayat (11), pasal 8, dan pasal 29 ayat (3).15

Risiko pembiayaan bermasalah/macet dapat diperkecil dengan melakukan analisa pembiayaan, yang tujuan utamanya adalah menilai seberapa besar kemampuan dan kesediaan debitur mengembalikan pembiayaan yang mereka pinjam dan membayar margin sesuai dengan isi perjanjian pembiayaan. Berdasarkan penilaian ini, bank dapat memperkirakan tinggi rendahnya risiko yang akan ditanggung. Pihak bank dapat memutuskan apakah permohonan pembiayaan yang diajukan ditolak, diteliti lebih lanjut atau diluluskan.

15

Dalam melakukan evaluasi permintaan pembiayaan, seorang analisis pembiayaan akan meneliti berbagai faktor yang diperkirakan dapat mempengaruhi kemampuan dan kesediaan calon nasabah untuk memenuhi kewajibannya kepada bank.

Analisis pembiayaan merupakan langkah penting untuk realisasi pembiayaan di bank syariah. Analisis pembiayaan yang dilakukan oleh pelaksana (pejabat) pembiayaan di bank syariah, dimaksudkan untuk:

a Menilai kelayakan usaha calon peminjam

b Menekan risiko akibat tidak terbayarnya pembiayaan c Menghitung kebutuhan pembiayaan yang layak

Setelah tujuan analisis pembiayaan dirumuskan dan disepakati oleh pelaksana pembiayaan, maka untuk selanjutnya dapat ditemukan pendekatan-pendekatan yang digunakan untuk analisis pembiayaan.

Ada beberapa pendekatan analisis pembiayaan yang dapat diterapkan oleh para pengelola bank syariah, yaitu:

a Pendekatan jaminan, artinya bank dalam memberikan pembiayaan selalu memperhatikan kuantitas dan kualitas jaminan yang dimiliki oleh peminjam. b Pendekatan karakter, artinya bank mencermati secara sungguh-sungguh

terkait dengan karakter nasabah.

d Pendekatan dengan study kelayakan, artinya bank memperhatikan kelayakan usaha yang dijalankan oleh nasabah peminjam.

e Pendekatan fungsi-fungsi bank, artinya bank memperhatikan fungsinya sebagai lembaga intermediary keuangan, yaitu mengatur mekanisme dana yang dikumpulkan dengan dana yang disalurkan.16

Setelah pendekatan analisis pembiayaan dirumuskan dan disepakati, selanjutnya yang harus diperhatikan adalah prinsip analisis pembiayaan. Adapun prinsip analisis pembiayaan adalah pedoman-pedoman yang harus diperhatikan oleh pejabat pembiayaan bank syariah pada saat melakukan analisis pembiayaan. Secara umum, prinsip analisis pembiayaan didasarkan pada rumus 5 C, yaitu:

a Character (penilaian watak)

Dimaksudkan untuk mengetahui kebiasaan-kebiasaan, sifat-sifat pribadi, cara hidup, keadaan keluarga, dan sebagainya. Ini merupakan ukuran tentang willingness to pay, kemampuan untuk membayar. Adapun beberapa petunjuk bagi bank untuk mengetahui karakter nasabah adalah:

1. Mengenal dari dekat

2. Mengumpulkan keterangan mengenai aktivitas calon debitur dalam perbankan

16

3. mengumpulkan keterangan dan minta pendapat dari rekan-rekannya, pegawai dan saingannya mengenai reputasi, kebiasaan pribadi, pergaulan sosial, dan lain-lain.17

b Capacity (kapasitas)

Dimaksudkan untuk meneliti tentang keahlian dalam bidang usahanya, baik pengalaman bisnisnya atau kekuatan perusahaan seseorang sehingga nasabah dinilai mempunyai kemampuan untuk membayar.

c Capital (modal)

Dimaksudkan untuk menganalisis terhadap posisi keuangan secara menyeluruh mengenai masa lalu dan yang akan datang, sehingga dapat diketahui kemampuan permodalan calon mitra.

d Collateral (penilaian terhadap agunan)

Dimaksudkan untuk menanggung pembayaran pembiayaan bermasalah calon mitra umumnya wajib menyediakan jaminan berupa agunan yang berkualitas tinggi dan mudah dicairkan nilainya minimal sebesar jumlah pembiayaan yang diberikan kepadanya.

e Condition of Economy (penilaian terhadap prospek usaha)

Dimaksudkan untuk menganalisis keadaan pasar di dalam dan di luar negeri baik masa lalu maupun masa yang akan datang, sehingga masa depan

17

pemasaran dari hasil proyek atau usaha calon mitra yang dibiayaai bank dapat diketahui.18

Prinsip 5 C tersebut terkadang ditambahkan dengan 1 C, yaitu constraint, yaitu hambatan-hambatan yang mungkin mengganggu proses usaha. Untuk bank syariah, dasar 5 C belumlah cukup, karena perlu juga memperhatikan kondisi sifat amanah, kejujuran, kepercayaan dari masing-masing nasabah.

Berdasarkan prinsip-prinsip analisis pembiayaan tersebut di atas, maka aspek-aspek yang harus diperhatikan sebelum memutuskan calon nasabah pembiayaan adalah:

a Evaluasi Pasar dan Pemasaran Hasil Produksi

Kemampun perusahaan dalam menciptakan dana untuk mengembalikan pembiayaan sangat dipengaruhi oleh keberhasilan pemasaran hasil produksi mereka. Semakin maju dan berhasil pemasaran hasil produksi, akan semakin besar kemampuan perusahaan dalam meningkatkan jumlah penjualan dan keuntungan mereka.

Seorang analis pembiayaan harus melihat aspek:

1). Internal, Strategi pemasaran perusahaan dari 4P (marketing mix), yaitu:

1) Products (Produk yang dihasilkan perusahaan) 2) Place (Strategi Distribusi Produk)

3) Price (Strategi Harga Penjualan Produk)

18

4) Promotion (Strategi Promosi Produk)

2). Eksternal, berupa:

1) Perkembangan kehidupan ekonomi umum 2) Perkembangan keadaan politik negara 3) Perkembangan suasana persaingan pasar 4) Peraturan atau keputusan pemerintah 3). Evaluasi Manajemen Perusahaan Debitur

Kriteria pokok yang dapat digunakan oleh para analis pembiayaan untuk menilai kemampuan calon nasabah dalam mengelola perusahaannya, antara lain:

a) Usia perusahaan

b) Kualifikasi dan kekompakan kerja pimpinan teras c) Kedudukan perusahaan di pasar

d) Kemampuan mengelola harta perusahaan e) Kemampuan mengelola sumber daya manusia

f) Kemampuan memperoleh keuntungan 4). Analisis Kondisi Keuangan

Seorang analis Pembiayaan mengevaluasi kondisi keungan calon debitur dengan tujuan:

(c) Kemampuan mereka untuk melunasi pinjaman yang jatuh tempo (d) Efesiensi pengelolaan harta perusahaan untuk masa lampau19

B. Pembiayaan Bermasalah

1. Pengertian Pembiayaan Bermasalah

Perkembangan pemberian pembiayaan yang paling tidak mengembirakan bagi pihak bank adalah apabila pembiayaan yang diberikan ternyata menjadi pembiayaan bermasalah. Hal ini terutama disebabkan oleh kegagalan pihak debitur memenuhi kewajibannya untuk membayar angsuran (cicilan) yang telah disepakati kedua belah pihak dalam pejanjian pembiayaan.20

Pengertian pembiayaan adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan antara bank dengan pihak lain yang mewajibkan pihak yang dibiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu tertentu dengan keuntungan atau bagi hasil.21

Nasabah yang memperoleh pembiayaan dari bank tidak seluruhnya dapat mengembalikannya dengan tepat pada waktu yang diperjanjikan. Pada kenyataannya selalu ada nasabah yang tidak dapat mengembalikan pembiayaannya kepada bank yang telah meminjamkannya. Akibat nasabah telat

19

Muhammad, Manajemen Pembiayaan Bank Syariah, hal. 61-62

20

Dendawijaya, Lukman. Manajemen Perbankan, hal. 81-82

21

dalam membayar pinjamannya dan tidak membayar lunas utangnya, maka menjadikan perjalanan pembiayaan terhenti dan bermasalah.

Lebih jelasnya, pembiayaan bermasalah adalah suatu keadaan di mana seorang nasabah tidak mampu membayar lunas pembiayaan pada bank tepat pada waktunya.22 Pembiayaan bermasalah jarang timbul secara mendadak, tetapi datang secara perlahan-lahan dengan memberikan tanda-tanda penyimpangan (signal of deviation) lebih dulu kepada bank, kecuali terjadi suatu kecelakaan yang menimpa nasabah atau bidang usahanya.23

2. Faktor Penyebab Terjadinya Pembiayaan Bermasalah

Yang mempengaruhi terjadinya pembiayaan bermasalah adalah berasal dari nasabah, dan dapat juga berasal dari bank. Adapun faktor-faktor penyebab terjadinya pembiayaan bermasalah tersebut adalah:

1. Dari pihak bank

Dalam hal ini pihak analisis pembiayaan kurang teliti baik dalam mengecek kebenaran dan keaslian dokumen maupun salah dalam melakukan perhitungan-perhitungan dengan rasio-rasio yang ada. Akibatnya apa yang seharusnya terjadi, tidak diprediksi sebelumnya. Kemacetan suatu pembiayaan dapat pula terjadi akibat solusi dari pihak analisis pembiayaan

22

Gatot Supramono, Perbankan dan Masalah Kredit: Suatu Tinjauan Yuridis, (Jakarta: Djambatan, 1996), hal.131.

23

Moh. Tjoekam, Perkreditan Bisnis Inti Bank Kemersial Konsep, Teknik dan Kasus,

dengan pihak debitur sehingga dalam analisisnya dilakukan secara tidak objektif.24

2. Dari pihak nasabah, ada beberapa faktor yang mempengaruhi terjadinya pembiayaan bermasalah yang berasal dari nasabah, yaitu:

a. Nasabah menyalagunakan pembiayaan yang diperolehnya. b. Nasabah kurang mampu mengelola usahanya.

c. Nasabah beritikad kurang baik.25

Sedangkan menurut pendapat dari Zainul Arifin, MBA. faktor penyebab kesulitan-kesulitan keuangan usaha nasabah dapat dibagi dalam 2 faktor yaitu:

1. Faktor Internal

Faktor internal adalah faktor yang ada di dalam perusahaan sendiri, dan yang paling dominan adalah faktor manajerial. Timbulnya kesulitan-kesulitan keuangan perusahaan yang disebabkan oleh faktor manajerial dapat dilihat dari beberapa hal, seperti kelemahan dalam kebijakan pembelian dan penjualan, lemahnya pengawasan biaya dan pengeluaran, kebijakan piutang yang kurang tepat, penempatan yang berlebihan pada aktiva tetap, permodalan yang tidak cukup.

2. Faktor Eksternal

Faktor eksternal adalah faktor-faktor yang berada di luar kekuasaan manajemen perusahaan, seperti bencana alam, peperangan, perubahan dalam

24

Kasmir, Manajemen Perbankan, hal.102.

25

kondisi perekonomian dan perdagangan, perubahaan-perubahan teknologi, dan lain-lain.26

3. Teknik Penyelesaian Pembiayaan Bermasalah

Banyak cara yang dapat dilakukan oleh bank untuk penyelesaian pembiayaan bermasalah ini, tergantung pada berat ringannya masalah yang dihadapi, serta sebab-sebab terjadinya kemacetan, maka yang diperlukan bank adalah penyelamatan terlebih dahulu, agar bank tidak mengalami kerugian. Adapun penyelamatan terhadap pembiayaan bermasalah adalah dengan cara sebagai berikut:

a. Rescheduling

Bank memberikan keringanan kepada nasabah pembiayaan menyangkut jadwal pembayaran atau jangka waktu termasuk masa tenggang dan perubahan besarnya angsuran. Misalnya memperpanjang jangka waktu pembiayaan dan memperpanjang jangka waktu angsuran.

b. Reconditoning

Bank mengubah berbagai persyaratan yang telah disepakati dalam akad. Seperti penurunan suku margin maksudnya agar lebih meringankan beban nasabah.

26

c. Restructuring

Bank menambah jumlah pembiayaan atau menambah equity dengan menyetor uang tunai.

d. Kombinasi

Kombinasi dari ketiga jenis yang di atas. Misalnya kombinasi antara Restructuring dengan Reconditioning atau Rescbeduling dengan Restructuring.

e. Penyitaan Jaminan

Yaitu penjualan barang-barang yang dijadikan jaminan dalam rangka pelunasan pembiayaan. Hal ini dilakukan apabila nasabah sudah benar-benar tidak mampu lagi untuk membayar semua hutang-hutangnya.27 Hal ini diperbolehkan dalam Islam berdasarkan hadits nabi yang berbunyi sebagai berikut :28

Dari Ka’ab bin Malik bahwa sesungguhnya nabi SAW pernah menyita harta Mu’az dan menjualnya untuk membayar hutangnya. (HR. Daruquthni)

27

Kasmir, Bank dan Lembaga Keuangan Lainnya, Jakarta: PT. RajaGrafindo Persada, 2002, hal. 116-117

28

Itulah mengapa unsur jaminan walau tidak disyaratkan dalam Islam, namun dapat dimintakan sebagai tindakan berjaga-jaga diantara kedua pihak. Dan besarnya jaminan yang akan diambil, tentunya hanya sebatas yang menjadi hak bank saja yaitu harga jual yang telah disepakati pada saat ijab qabul dalam akad pembiayaan.

Dengan adanya penyelamatan terhadap pembiayaan bermasalah, maka pihak bank tidak akan menimbulkan kerugian.29

Fatwa Dewan Syariah Nasional Majelis Ulama Indonesia no: 47/DSN-MUI/II/2005 tentang Penyelesaian Bagi Nasabah Tidak Mampu membayar.30

Menimbang :

a. Bahwa sistem pembayaran dalam akad pembiayaan pada Lembaga Keuangan Syariah (LKS) pada umumnya dilakukan secara cicilan dalam kurun waktu yang telah disepakati antara LKS dengan nasabah.

b. Bahwa dalam hal ini nasabah tidak mampu membayar, maka diselesaikan dengan prinsip-prinsip syariah Islam.

c. Bahwa untuk kesepakatan hukum tentang masalah tersebut menurut Syariah Islam, Dewan Syariah Nasional memandang fatwa untuk dijadikan pedoman. Mengingat :

1. Dalam surat Al-Baqarah [2]: 280

ةﺮ ْ

ﻰ ا

ةﺮﻈ ﻓ

ةﺮْ ْوذ

نﺎآ

ْناو

ﺪﺻﺗﻦأو

ﻜ ﺮ ﺨاﻮ

29

Kasmir, Dasar-dasar Perbankan, Jakarta: PT. RajaGrafindo Persada, 2004, Cet. 3, hal. 129

30

ﻦﻮ ﺗ ﺗ ﻜﻦإ

“Dan jika (orang berhutang itu) dalam kesukaran, maka berilah tangguh sampai dia berkelapangan. Dan menyedekahkan (sebagian atau semua utang) itu lebih baik bagimu, jika kamu mengetahui”.

Memutuskan :

Menetapkan Fatwa Tentang Penyelesaian Bagi Nasabah Tidak Mampu Membayar 1. Ketentuan Penyelesaian

LKS boleh melakukan penyelesaian bagi nasabah yang tidak bisa menyelesaikan/melunasi pembiayaannya sesuai jumlah dan waktu yang telah disepakati, dengan ketentuan:

1. Obyek pembiayaan atau jaminan lainnya dijual oleh nasabah kepada atau melalui LKS dengan harga pasar yang disepakati.

2. Nasabah melunasi sisa hutangnya kepada LKS dari hasil penjualan.

3. Apabila hasil penjualan melebihi sisa hutang maka LKS mengembalikan sisanya kepada nasabah.

4. Apabila hasil penjualan lebih kecil dari sisa hutang maka hutang tetap menjadi hutang nasabah.

2. Ketentuan Penutup:

1. Jika salah satu pihak tidak menunaikan kewajibannya atau jika terjadi perselisihan di antara pihak-pihak terkait, maka penyelesaiannya dilakukan melalu Badan Arbitrase Nasioanal setelah tidak tercapai kesepakatan melalui Musyawarah.

BAB III

PROFIL PT. BPR SYARIAH HARTA INSAN KARIMAH

A. Sejarah Berdirinya PT. BPRS Harta Insan Karimah

PT. BPR Syariah Harta Insan Karimah adalah lembaga perbankan yang menerapkan operasional berdasarkan syariah Islam, sehingga PT. BPRS Harta Insan Karimah ini dijalankan dengan mengikuti tata cara berusaha dan perjanjian berusaha sesuai dengan Al-Qur’an dan Al-Hadist.31

Berbeda dengan PT. BPR Konvensional, PT. BPRS Harta Insan Karimah tidak menggunakan perangkat bunga, melainkan menggunakan sistem bagi hasil dan prinsip jual beli serta prinsip lainnya yang sesuai dengan syariat Islam.

PT. BPRS Harta Insan Karimah didirikan oleh keluarga Alumni Himpunan Mahasiswa Islam Fakultas Ekonomi Universitas Gajah Mada (HMI FEUGM) di Jakarta. Per 11 Maret 2007 jumlah pemegang saham sebanyak 206 orang dengan jumlah modal disetor sebesar Rp. 3.898.700.000 dan modal dasar sebesar Rp. 10.000.000.000.32

PT. BPR Syariah Harta Insan Karimah didirikan dengan Akte Notaris Yudho Paripurno, SH, di Jakarta terakhir dengan Akte Perubahan Nomor 13 tanggal 24 Januari 2007. Beroperasi dengan SK Mentri Keuangan Republik Indonesia Nomor 177/KM/17/1993, tanggal 28 Agustus 1993.

31

http//www.bprshik.centrin.net.id

32

Dalam perspektif masa depan, kompetisi, dan kesiapan diri inilah PT. BPR Syariah Harta Insan Karimah berkiprah. Oleh karena itu, visi yang dipegang adalah “Menjadi Bank Syariah yang unggul dan amanah”.33

Dengan penyelenggaraannya sampai saat ini, PT. BPR Syariah Harta Insan Karimah terus mengalami perkembangan yang cukup pesat, terbukti dengan penilaian Bank Indonesia sebagai bank yang sehat sembilan kali berturut-turut (Penilaian Tingkat Kesehatan 95.69, berdasarkan posisi keuangan per 30 November 2005).34

PT. BPRS Harta Insan Karimah adalah bank yang aktivitasnya baik, dalam mobilisasi dana maupun dalam menanamkan/menyalurkan dananya berdasarkan prinsip jual beli dan bagi hasil yang berpedoman pada ketentuan syari’ah Islam dan perbankan nasional BPRS Harta Insan Karimah diharapkan dapat memenuhi kebutuhan ummat sesuai dengan tujuannya. Kini PT. BPRS Harta Insan Karimah telah mempunyai tiga kantor, yaitu ; Kantor Pusat yang bertempat di Jalan Ciledug Raya No. 88-D Cipadu Larangan Kota Tangerang 15155. Telp. (021) 7301456 (Hunting). Facs. (021) 7312461. Email : bprshik@centrin.net.id ; Kantor Cabang Cikarang yang beralamat di Ruko Cikarang Plaza, Jalan Yos Sudarso Blok A.6 Kota Cikarang Bekasi. Telp. / Facs. (021) 8903144 ; dan Kantor Kas Karawaci yang beralamat di Jalan Beringin Raya blok 35 No. 141 Karawaci Baru Kota Tangerang. Telp. (021) 55730849. Facs. (021) 5225554.

33

Wawancara Langsung dengan Bapak M. Faoji (Kadiv. Sumber Daya Insani BPRS Harta Insan Karimah) Tanggal

34

B. Tujuan Pendirian PT. BPR Syariah Harta Insan Karimah

Sesuai dengan prinsip syariah dan sesuai dengan situasi dan kondisi di Indonesia, maka PT. BPR Syariah Harta Insan Karimah mempunyai tujuan sebagai berikut:

1. Meningkatkan kualitas hidup sosial ekonomi masyarakat banyak di Indonesia, sehingga semakin berkurang kesengajaan sosial ekonomi dan dengan demikian akan melestarikan pembangunan Nasional.

2. Meningkatkan partisipasi masyarakat banyak dalam proses pembangunan terutama dalam bidang ekonomi keuangan, yang selama ini diketahui masih cukup banyak masyarakat yang enggan berhubungan dengan bank.

3. Mengembangkan lembaga bank dan sistem perbankan yang sehat berdasarkan efisiensi dan keadilan, mampu meningkatkan partisipasi masyarakat banyak sehingga menggalakkan usaha-usaha ekonomi rakyat.

4. Ikhtiar ini sekaligus mendidik dan membimbing masyarakat untuk berfikir secara ekonomi berprilaku bisnis dan meningkatkan kualitas hidup mereka.35 Dengan demikian, dapat disimpulkan bahwa maksud dan tujuan didirikannya PT. BPR Syariah Harta Insan Karimah adalah menjalankan usaha dalam menghimpun dana dari masyarakat dalam bentuk deposito berjangka dan tabungan berdasarkan prinsip-prinsip bagi hasil, memberikan pembiayaan bagi pengusaha kecil menengah, koperasi dan masyarakat pedesaan berdasarkan prinsip bagi hasil sesuai

35

syariat Islam. Dan penyediaan-penyediaan pembiayaan bagi hasil nasabah berdasarkan prinsip bagi hasil sesuai dengan ketentuan yang ditetapkan dalam peraturan pemerintah.

C. Visi dan Misi Perusahaan

Visi PT. BPRS Harta Insan Karimah adalah “menjadi Bank Perkreditan Rakyat Syariah yang unggul dan amanah”.

Sedangkan Misi dari PT. BPRS Harta Insan Karimah adalah: 1. Menjalankan usaha perbankan berdasarkan syariah.

2. Menjalankan usaha perbankan yang sehat dan amanah.

3. Menjalankan usaha perbankan yang memberikan keberuntungan bagi masyarakat.

4. Berperan dalam pengembangan dunia usaha secara profesional. 5. Meningkatkan kemakmuranpemegang saham dan karyawan. 6. Memberikan pelayanan yang profesional dan Islami.36

D. Produk dan Jasa PT. BPRS Harta Insan Karimah

PT. BPR Syariah Harta Insan Karimah merupakan suatu jenis usaha Lembaga Perbankan Syariah denga sistem bagi hasil yang mempunyai beberapa produk, di antaranya:

36

1. Produk Penghimpunan Dana a. Tabungan Hikmah

Tabungan umum bagi perorangan yang tidak diasuransikan. b Tabungan Anak Sholeh

Tabungan khusus pelajar dan mahasiswa, memperoleh bagi hasil dan mendapatkan santunan asuransi syariah sebesar Rp. 1.000.000,- sekiranya pelajar / mahasiswa meninggal dunia karena kecelakaan.

c. Tabungan Karimah

Tabungan untuk perorangan , memperoleh bagi hasil dan mendapatkan santunan asuransi syariah sebesar Rp. 1.000.000,- jika penabung meninggal dunia karena kecelakaan.

d. Tabungan Lembaga Islam

tabungan khusus bagi perusahaan, yayasan, dan lembaga Islam lainnya. e. Tabungan Qurban

Tabungan yang dirancang bagi nasabah yang berkeinginan merencanakan ibadah qurban secara teratur setiap tahunnya. Pembelian hewan qurban dan penyalurannya dapat dipercayakan kepada Bank. f. Tabungan Haji

g. Deposito Hasanah

Dana yang disimpan oleh nasabah dan hanya dapat ditarik berdasarkan jangka waktu yang telah ditentukan (1 bulan, 6 bulan, atau 12 bulan). Deposito hasanah juga memberikan perlindungan asuransi syariah (bebas premi) kepada nasabah sehingga jika nasabah meninggal dunia maka ahli waris nasabah deposito yang ditempatkan samapi jumlah maksimal pertanggungan Rp. 50.000.000.

h. Deposito Mudharabah

Dana yang disimpan oleh nasabah dan hanya dapat ditarik berdasarkan jangka waktu yang telah ditentukan (1 bulan, 6 bulan, atau 12 bulan). Deposito mudharabah ini untuk perorangan dan lembaga Islam, perusahaan, yayasan, koperasi dan tidak diasuransikan.

2. Produk Penyaluran Dana (Pembiayaan) a Murabahah

Tabel 3.1

Pembiayaan Murabahah yang disalurkan Pada Tahun 2005 Pembiayaan Bermasalah

1 Murabahah 25.354.012 Lancar 24.614.012 97.1

Non Lancar 740.000 2.9

Sumber: Laporan Keuangan PT. BPRS Harta Insan Karimah Tahun 2005

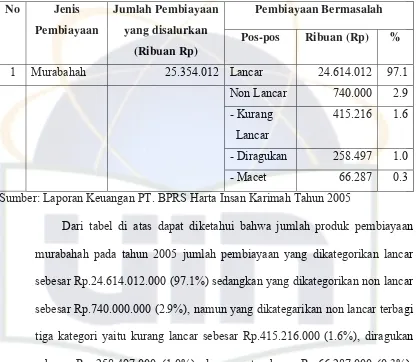

Dari tabel di atas dapat diketahui bahwa jumlah produk pembiayaan murabahah pada tahun 2005 jumlah pembiayaan yang dikategorikan lancar sebesar Rp.24.614.012.000 (97.1%) sedangkan yang dikategorikan non lancar sebesar Rp.740.000.000 (2.9%), namun yang dikategarikan non lancar terbagi tiga kategori yaitu kurang lancar sebesar Rp.415.216.000 (1.6%), diragukan sebesar Rp..258.497.000 (1.0%), dan macet sebesar Rp.66.287.000 (0.3%), dengan begitu dapat dilihat ternyata tingkat pembiayaan yang bermasalah pada skim murabahah ini sangat kecil, namun harus ditingkatkan lagi.

b. Istishna’

kontrak (mashnu’) menurut spesifikasi yang telah disepakati dan menjualnya kepada nasabah, kedua belah pihak bersepakat atas harga serta sistem pembayaran.

Istishna’ biasanya diaplikasikan pada pembiayaan kontruksi di mana

bank menerima pesanan dari nasabah untuk membangun suatu bangunan dan bank menyerahkan kepada kontraktor untuk membangunnya, bank membayar untuk kontruksi itu kemudian menjual bangunan tersebut kepada nasabah.

Pada produk pembiayaan istishna jumlah pembiayaan yang disalurkan adalah sebesar Rp.3.502.000 yang dikategarikan lancar, karena pada produk pembiayaan ini tidak terdapat pembiayaan yang bermasalah. c. Musyarakah

Perjanjian kerjasama usaha antara bank dan nasabah di mana masing-masing pihak memberikan kontribusi dana atas usaha tersebut dengan kesepakatan bahwa keuntungan dan resiko akan ditanggung bersama sesuai kesepakatan.

Musyarakah sangat tepat bagi nasabah yang kekurangan dana untuk

Tabel 3.2

Pembiayaan Musyarakah yang disalurkan Pada Tahun 2005 Pembiayaan Bermasalah

1 Musyarakah 6.851.045 Lancar 6.731.040 98.3

Non Lancar 120.005 1.7

Sumber: Laporan Keuangan PT. BPRS Harta Insan Karimah Tahun 2005

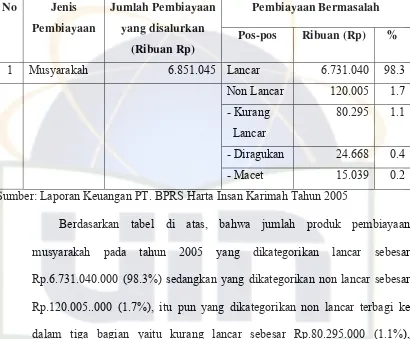

d. Mudharabah

Perjanjian kerjasama usaha antara bank (shahibul mal) dan nasabah (mudharib) di mana bank menyediakan modal (100%) sedangkan nasabah menjadi pengelola. Keuntungan usaha dibagi sesuai kesepakatan bersama berupa nisbah bagi hasil yang dituangka di dalam akad perjanjian. Apabila terjadi kerugian, maka kerugian itu ditanggung oleh bank selama bukan akibat kelalaian nasabah. Sedangkan jika kerugian tersebut akibat kelalaian nasabah, maka nasabah wajib menanggung kerugian tersebut. Mudharabah sangat tepat bagi nasabah yang membutuhkan modal kerja untuk pemgembangan usahanya.

Tabel 3.3

Pembiayaan Mudharabah yang disalurkan Pada Tahun 2005 Pembiayaan Bermasalah

1 Mudharabah 2.240.098 Lancar 1.965.077 87.7

Non Lancar 275.021 12.3 - Kurang

Lancar

164.695 7.3

- Diragukan 85.413 3.8

- Macet 24.913 1.2

Sumber: Laporan Keuangan PT. BPRS Harta Insan Karimah Tahun 2005

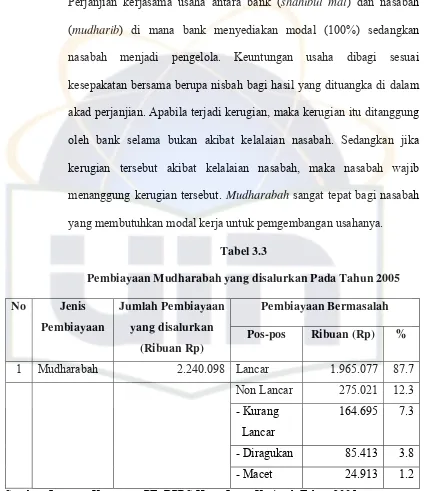

Rp.1.965.077.000 (87.7%) sedangkan yang dikategorikan non lancar sebesar Rp.275.021..000 (12.3%), itu pun yang dikategorikan non lancar terbagi ke dalam tiga bagian yaitu kurang lancar sebesar Rp.164.695.000 (7.3%), diragukan sebesar Rp.85.413.000 (3.8%), dan macet sebesar Rp.24.913.000 (1.2%), ternyata pada pembiayaan mudharabah ini terdapat pembiayaan yang bermasalah dengan nilai presentase yang sangat besar dibandingkan dengan pembiayaan-pembiayaan yang lain.

e. Ijarah

Kontrak pemindahan hak guna atas barang/jasa melalui pembayaran upah sewa tanpa diikuti pemindahan kepemilikan atas barang itu sendiri. Ijarah dapat digunakan bagi nasabah yang kekurangan dana untuk

Tabel 3.4

Pembiayaan Ijarah yang disalurkan Pada Tahun 2005 Pembiayaan Bermasalah

1 Ijarah 2.876.847 Lancar 2.872.747 99.85

Non Lancar 4.100 0.15

Sumber: Laporan Keuangan PT. BPRS Harta Insan Karimah Tahun 2005

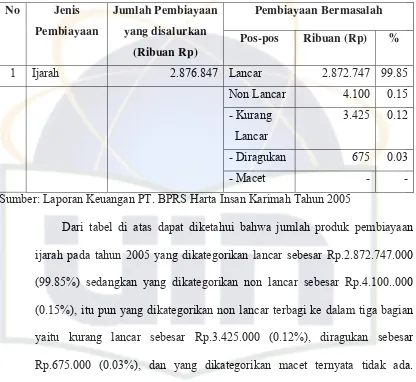

Dari tabel di atas dapat diketahui bahwa jumlah produk pembiayaan ijarah pada tahun 2005 yang dikategorikan lancar sebesar Rp.2.872.747.000 (99.85%) sedangkan yang dikategorikan non lancar sebesar Rp.4.100..000 (0.15%), itu pun yang dikategorikan non lancar terbagi ke dalam tiga bagian yaitu kurang lancar sebesar Rp.3.425.000 (0.12%), diragukan sebesar Rp.675.000 (0.03%), dan yang dikategorikan macet ternyata tidak ada. Dengan begitu pada pembiayaan ijarah yang bermasalah ini sangat kecil sekali yaitu hanya 0.15% dibandingkan dengan pembiayaan-pembiayaan yang lain, oleh karena itu harus lebih ditingkatkan lagi.

• Ijarah Muntahiya Bit Tamlik

pemindahan kepemilikan barang dari bank (pemilik barang) kepada nasabah (penyewa).

Ijarah Muntahiya Bit Tamlik dapat diaplikasikan bagi nasabah yang meembutuhkan barang (misalnya motor), bank terlebih dahulu membeli barang yang dibutuhkan nasabah dan kemudian bank menyewakan barang tersebut kepada nasabah dengan cara diangsur disertai janji penjualan/hibah di akhir periode angsuran (lunas) dari bank kepada nasabah sehingga barang itu menjadi milik nasabah. f. Rahn

Menahan suatu barang (misalnya emas) milik nasabah dengan baik (dengan cara yang dibenarkan) sebagai jaminan atas pinjaman yang diterimanya dari bank dan nasabah dapat menarik kembali barang tersebut. Barang yang ditahan harus memiliki nilai ekonomi sehingga bank memperoleh jaminan untuk dapat mengambil seluruh atau sebagian piutangnya.

Rahn secara sederhana disebut gadai, bedanya dengan pengadaian biasa adalah dalam rahn nasabah tidak dikenakan bunga tetapi melainkan hanya biaya penitipan, pemeliharaan, penjagaan, serta penaksiran yang pembayarannya dilakukan di muka.

disimpan dan untuk sementara produk pembiayaan ini di non aktifkan terlebih dahulu.

g. Qardh

Pemberian dana dari bank kepada nasabah yang dapat ditagih atau ditarik kembali. Dalam literatur fiqih, qardh dikategorikan dalam akad saling membantu dan bukan transaksi komersial.

Bagi bank, qardh dapat dijadikan sebagai produk pelengkap bagi nasabah yang telah terbukti loyalitas dan bonafiditasnya yang membutuhkan dana talangan segera untuk masa yang relatif pendek. Nasabah akan mengembalikan secepatnya dana tersebut.

Untuk produk dana qard ini PT. BPR Syariah Harta Insan Karimah cukup menaruh andil, sekalipun yang mendapatkan produk ini tidak terlalu banyak tetapi produk ini cukup meringankan beban nasabah, ketika nasabah sangat membutuhkan dana tersebut untuk keperluan konsumtif.

keperluan seperti, pernikahan, dana tambahan lebaran, dan lain-lainnya.37

Pada produk pembiayaan qard jumlah pembiayaan yang disalurkan adalah sebesar Rp. 76.509.000 yang dikategarikan lancar, karena pada produk pembiayaan ini tidak terdapat pembiayaan yang bermasalah. Dari produk-produk pembiayaan di PT. BPR Syariah Harta Insan Karimah seperti murabahah Rp.740.000.000 (2.9%), mudharabah Rp.275.021.000 (12.3%), musyarakah Rp.120.005.000 (1.7%), ijarah Rp.4.100.000 (0.15%), istishna, qard, dan rahn ternyata yang paling banyak mengalami pembiayaan bermasalah adalah jenis pembiayaan murabahah. Meskipun presentase dari skim pembiayaan mudharabah (12.3%) lebih besar dari skim pembiayaan murabahah (2.9%) namun secara professional dan secara nominal bahwa skim pembiayaan murabahah mendominasi seluruh total pembiayaan yang bermasalah. Hal ini membuat PT. BPR Syariah Harta Insan Karimah harus lebih berhati-hati (prudent) dalam menyalurkan pembiayaannya, dengan cara melakukan studi kelayakan yang komprehensif agar pembiayaan yang disalurkan tersebut tidak mengalami kemacetan.

37

E. Keunggulan dan Kelebihan PT. BPRS Harta Insan Karimah

Adapun keunggulan yang terdapat pada PT. BPR Syariah Harta Insan Karimah adalah:

1. Adanya fasilitas ATM Berjalan, yaitu fasilitas penyetoran atau penarikan dana di tempat nasabah yang ditangani oleh Bagian Penghimpun Dana. 2. Proses pembentukan produk perbankan yang lebih cepat dan lebih fleksibel. 3. Bagi hasil deposito/tabungan yang lebih tinggi dibanding dengan PT. BPRS

yang lain.

4. Produk perbankan yang lebih banyak dibanding dengan PT. BPRS yang lain.

5. Memperoleh predikat SEHAT dari Bank Indonesia selama 9 tahun. 6. Prosedur pembiayaan yang lebih cepat dan lebih mudah.

7. Margin hampir setara dengan Bank umum

Sedangkan kelemahan yang terdapat pada PT. BPR Syariah Harta Insan Karimah adalah:

1. Teknologi yang dimiliki belum canggih, seperti belum adanya on line antar cabang.

2. Batas maksimum pemberian pembiayaan hanya sebesar Rp. 800.000.000. 3. Keterbatasan wilayah pemasaran.

4. Tidak diperkenankan membuka rekening giro.38

38

BAB IV

PERANAN ACCOUNT OFFICER DALAM MENEKAN PEMBIAYAAN BERMASALAH DI PT. BPR

SYARIAH HARTA INSAN KARIMAH

A. Faktor Penyebab Timbulnya Pembiayaan Bermasalah

Sebagaimana diketahui bahwa dalam setiap pemberian pembiayaan diperlukan adanya pertimbangan serta kehati-hatian agar kepercayaan yang merupakan unsur utama dalam pembiayaan benar-benar terwujud sehingga pembiayaan yang diberikan dapat mengenai sasarannya dan terjaminnya pengembalian pembiayaan tersebut tepat waktunya sesuai dengan akad perjanjian.

Tidak kembalinya pembiayaan yang diberikan oleh suatu bank berarti secara langsung mengancam kelangsungan hidup bagi bank itu sendiri. Hal tersebut karena penghasilan bank yang utama adalah dari bagi hasil dan margin (keuntungan dari jual beli) yang dikenakan terhadap pembiayaan yang diberikannya. Jangan dilupakan bahwa dana pembiayaan yang diberikan tersebut sebagian berasal dari simpanan masyarakat baik yang berbentuk giro, tabungan maupun deposito sebagai nasabah bank yang tertarik menyimpannya karena antara lain diberikan bagi hasil, yang bagi bank sendiri merupakan biaya.

terjadi hambatan pengembalian kewajiban oleh para nasabah sehingga menimbulkan pembiayaan bermasalah.39

Menurut Direksi, ada beberapa faktor yang dapat menjadi penyebab timbulnya pembiayaan bermasalah pada PT. BPR Syariah Harta Insan Karimah, di antaranya adalah40:

1. Faktor Intern: a. Petugas.

Dalam hal ini faktor yang dapat disebabkan oleh karakter dan kemampuan petugas (Account Officer) dalam menganalisa calon nasabah kurang baik atau cermat, dikarenakan kedekatan dengan nasabah atau juga ketidakmampuan Account Officer menganalisa secara baik karakter usaha dan karakter nasabah sehingga analisa yang disajikan tidak akurat.

c. Sistem.

Dalam hal ini, sistem dan prosedur penyaluran pembiayaan yang ada kalanya dilanggar sehingga memotong jalur prosedur yang telah dibuat. Faktor sistem juga berkaitan dengan monitoring yang kurang intensif dari Account Officer, sehingga pembiayaan yang kurang lancar tidak terdeteksi sejak dini.

39

Wawancara Langsung dengan Kholid (Salah satu Kabag Pemasaran PT BPRS Harta Insan Karimah) Pada Tanggal 20 september 2007

40

Dalam hal ini manajemen PT. BPR Syariah Harta Insan Karimah sangat menekankan kepada para account officer untuk mengantisipasi adanya pembiayaan bermasalah, dengan melakukan training setiap bulannya agar dapat lebih akurat dalam menganalisa pembiayaan.

Selain itu, PT. BPR Syariah Harta Insan Karimah menekankan kepada account officer untuk tidak menerima imbalan apapun dari nasabah yang dapat menciptakan

kedekatan hubungan antara accont officer dengan para nasabah sehingga nasabah merasa tidak ada tekanan dalam membayar angsuran. Hal ini dibuktikan dengan adanya sumpah jabatan account officer pada setiap bulannya, kemudian menandatangani surat perjanjian yang isinya seorang account officer tidak menerima imbalan apapun dari nasabah. Apabila hal ini terjadi (dilanggar) maka akan ada konsekuensi logis berupa pemecatan pekerjaan kepada account officer dengan begitu diharapkan dapat meminimalisir pembiayaan bermasalah.

2. Faktor Ekstern41:

a. Kondisi usaha nasabah pembiayaan yang sedang menurun

b. Adanya I’tikad yang kurang baik dari nasabah dalam hal pembayaran kembali pinjamannya walaupun kemungkinan usahanya baik dan berkembang, sehingga kewajiban kepada bank diabaikan.

c. Nasabah kurang mampu mengelola usahanya.

Pada saat mengajukan pembiayaan calon nasabah selalu optimis akan kemajuan usahanya dan selalu menjelaskan prospek usahanya, tetapi

41

setelah dana itu direalisasikan yang terjadi adalah ketidaksesuaian antara kerja yang diberikan dengan realitas di lapangan bahkan nasabah tidak mau memberikan perkembangan hasil usahanya.

d. Kebijakan pemerintah.

Ada kalanya kebijakan pemerintah yang tidak memihak kepada perkembangan usaha kecil dan menengah sehingga menyulitkan berkembangnya usaha masyarakat tersebut, misalnya kebijakan tentang persaingan usaha yang selalu mengedepankan kepentingan konglomerat, kebijakan tentang perizinan usaha, kebijakan tentang harga BBM yang mempengaruhi stabilitas usaha, dan sebagainya.

e. Bencana alam.

Pembiayaan bermasalah timbul karena disebabkan juga oleh bencana alam yang menerjang usaha nasabah seperti banjir, angin ribut, dan sebagainya. Sehingga usaha nasabah menjadi porak-poranda dan rusak berat yang mengakibatkan nasabah tidak dapat lagi melanjutkan usahanya yang berimplikasi terhadap ketidakmampuan nasabah mengembalikan dana yang telah diberikan oleh bank.

B. Tugas, Wewenang dan Tanggung Jawab Account Officer

tanpa tersedianya dana dari pihak ketiga, kegiatan pembiayaan tidak akan berjalan dengan baik.

Account Officer bertugas memproses calon nasabah (pembiayaan) sehingga menjadi nasabah. Dan membina nasabah tersebut agar memenuhi kesanggupannya terutama dalam pembayaran kembali pinjamannya. Juga menyelesaikan kasus atau masalah nasabah (pembiayaan) yang mungkin terjadi.

Sebagai Account Officer, ia memiliki kedudukan ganda. Di satu pihak sebagai aparat bank yang dituntut untuk mencapai sasaran bank, sedangkan lain pihak harus mengusahakan agar nasabahnya memperoleh kepuasan atas pelayanan yang mengoptimalkan kedua kepentingan tersebut.

Sehubungan dengan hal tersebut di atas, maka tugas, wewenang dan tanggung jawab Account Officer adalah sebagai berikut:

1. Mengadakan dan menghadiri pertemuan dengan nasabah/calon nasabah. 2. Membuat rencana kerja dan anggaran kegiatan pemasaran serta promosi

sesuai dengan pedoman kantor wilayah.

3. Berperan aktif dalam membuat rencana kerja dan anggaran dalam rangka penyusunan perencanaan pemasaran pembiayaan kepada debitur/calon debitur.

4. Membuat rencana kerja dan anggaran untuk kegiatan pertemuan/pendekatan dengan nasabah/calon nasabah serta memantau realisasi program dengan rencana kerjanya.

6. Melakukan pendekatan pemasaran kepada nasabah/calon nasabah.

7. Memberi saran pembukaan rekening baru kepada nasabah/calon nasabah. 8. Membuat rencana kerja dan anggaran kegiatan cross selling dan melakukan

kunjungan serta call kepada debitur dalam rangka cross selling tersebut dan membuat laporannya.

9. Pengumpulan dan verifikasi data serta taksasi pajak dan plotting barang jaminan.

10. Membuat analisa pembiayaan atau perangkat analisa pembiayaan (PAP) dan surat keputusan serta penutupan asuransinya.

11. Meneliti dan melaporkan mutasi atau aktivitas yang tidak normal. 12. Memantau pembayaran margin dan hutang pokok.

13. Membuat formulir pemantauan nasabah, memorandum kolektibilitas pinjaman, memorandum penetapan/perubahan klasifikasi nasabah, perangkat analisa pembiayaan penyelamatan dan laporan perkembangan penyelamatan pembiayaan.

14. Menerima dan menganalisa permohonan pembiayaan konsumtif serta membuat suatu keputusan pembiayaannya apabila permohonannya disetujui. 15. Melaksanakan perbaikan hasil temuan audit.42

42

C. Analisis dan Proses Sistem Kerja Account Officer Terhadap Permohonan Pembiayaan di PT. BPR Syariah Harta Insan Karimah

1. Analisis Permohonan Pembiayaan

Risiko pembiayaan bermasalah/macet dapat diperkecil dengan melakukan analisa pembiayaan, yang tujuan utamanya adalah menilai seberapa besar kemampuan dan kesediaan debitur mengembalikan pembiayaan yang mereka pinjam dan membayar margin sesuai dengan isi perjanjian pembiayaan. Berdasarkan penilaian ini bank dapat memperkirakan tinggi rendahnya risiko yang akan ditanggung. Pihak bank dapat memutuskan apakah permohonan pembiayaan yang diajukan ditolak, diteliti lebih lanjut atau diluluskan.43

Dalam melakukan penilaian terhadap hasil pembuktian apakah berkas-berkas yang diajukan pemohon sesuai dengan bukti lapangan. Kemudian Account Officer membuat advis atau usulan ke komite Pemutus Pembiayaan mengenai diterima atau ditolak pembiayaan yang diajukan.

Untuk menghindari maupun memperkecil resiko pembiayaan yang mungkin terjadi, karena dalam pemberian pembiayaan mengandung suatu resiko (degree of risk) tertentu, maka permohonan pembiayaan harus dinilai dengan pedoman

analisa pembiayaan.

1. Analisa permohonan pembiayaan ini mengacu kepada unsur 5 C yang dilakukan oleh Account Officer PT. BPRS Harta Insan Karimah, yaitu:

43

a. Character (watak)

Account Officer harus mencari tahu sifat-sifat dari calon debitur. Hal ini terutama berhubungan dengan kemauan dari calon debitur untuk melakukan kewajiban-kewajibannya. Untuk itu bank akan berusaha memberikan pembiayaan hanya kepada debitur yang memiliki komitmen yang tinggi terhadap persetujuan yang dibuat.

Adapun kriteria-kriteria yang terdapat pada Character ini adalah: 1. Melihat kepribadiannya secara langsung

2. Melakukan wawancara kepada tetangga-tetangga terdekat untuk menanyakan tantang kebiasaan pribadinya, pergaulan sosialnya, dan lainya.

3. Tidak memberikan pembiayaan kepada suku-suku tertentu. b. Capacityl (kapasitas)

Pada analisis ini bank berusaha mengetahui kemampuan manajemen mengoperasikan perusahaannya sehingga dapat memenuhi segala kewajibannya terhadap bank secara rutin dan pada saat jatuh tempo.

c. Capitaly (modal)

Analisis aspek capital ini meliputi struktur modal disetor, cadangan-cadangan dan laba ditahan dalam struktur keuangan perusahan. Besarnya modal sendiri ini menunjukkan tingkat risiko yang ikut dipikul oleh debitur dalam pembiayaan suatu proyek.

d. Condition (kondisi)

Analisis terhadap aspek ini meliputi analisis terhadap variabel makro yang melingkupi perusahaan baik variabel regional, nasional, maupun internasional. Variabel yang diperhatikan terutama adalah variabel ekonomi (walaupun tidak terlepas juga bank perlu memperhatikan variabel lainnya seperti kondisi politik, perundangan-undangan, dan lainya).

e. Colleteral (agunan)

Penilaian ini meliputi penilaian terhadap agunan yang diberikan debitur sebagai pengaman pembiayaan yang diberikan bank. Penilaian tersebut meliputi kecendrungan nilai agunan di masa depan dan tingkat kemudahan mengkonversikannya menjadi uang tunai (marketability).

Jaminan yang ditentukan untuk memperoleh pembiayaan adalah berupa mobil minimal tahun 1991, selain itu sebuah rumah yang legalitasnya berupa SHM dan SHGB.