DAMPAK KARAKTERISTIK EKSEKUTIF, PROFITABILITAS, KEPEMILIKAN INSTITUSIONAL, DAN UKURAN PERUSAHAAN

TERHADAP TAX AVOIDANCE

(Studi Empiris Terhadap Perusahaan Manufaktur Yang Terdaftar di BEI)

THE IMPACT EXECUTIVE CHARACTERISTIC, PROFITABILITY, INSTITUTIONAL OWNERSHIP AND COMPANY SIZE AND ON TAX

AVOIDANCE

(Empirical Study Of Manufacturing Companies Listed on the BEI)

Oleh: AGUS FAISAL

20120420280

FAKULTAS EKONOMI

DAMPAK KARAKTERISTIK EKSEKUTIF, PROFITABILITAS, KEPEMILIKAN INSTITUSIONAL, DAN UKURAN

PERUSAHAANTERHADAP TAX AVOIDANCE

(Studi EmpirisTerhadapPerusahaan Manufaktur Yang Terdaftar di BEI)

THE IMPACT EXECUTIVE CHARACTERISTIC, PROFITABILITY, INSTITUTIONAL OWNERSHIP AND COMPANY SIZE AND ON TAX

AVOIDANCE

(Empirical Study Of Manufacturing Companies Listed on the BEI)

SKRIPSI

Diajukan Guna Memenuhi Persyaratan untuk Memperoleh Gelar Sarjana pada Fakultas Ekonomi Program Studi Akuntansi

Universitas Muhammadiyah Yogyakarta

Oleh AGUS FAISAL

20120420280

FAKULTAS EKONOMI

PERNYATAAN

Dengan ini saya,

Nama : Agus Faisal

Nomor mahasiswa : 20120420280

Menyatakan bahwa skripsi ini dengan judul: “DAMPAK KARAKTERISTIK EKSEKUTIF, PROFITABILITAS, KEPEMILIKAN

INSTITUSIONAL, DAN UKURAN PERUSAHAAN TERHADAP TAX

AVOIDANCE”(Studi EmpirisTerhadapPerusahaan Manufaktur Yang Terdaftar

di BEI)” tidak terdapat karya yang pernah diajukan untuk memperoleh gelar sarjana di suatu Perguruan Tinggi, dan sepanjang pengetahuan saya juga tidak terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain, kecuali yang secara tertulis diacu dalam naskah ini dan disebutkan dalam daftar pustaka. Apabila ternyata dalam skripsi ini diketahui terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain maka saya bersedia karya tersebut dibatalkan.

Yogyakarta, ...2016

Materai, 6000,-

Motto

Terima kasih yang sebesar-besarnya saya ucapkan untuk :

Sang Khalik ALLAH SWT, yang telah menjabah sebagian dari do’a yang saya haturkan serta keberkatan dan kesehatan yang telah Engkau berikan.

Orang tua terhebat sepanjang masa, H. Agus Salim

(inspirator handal yang selalu memberikan pandangan hidup yang penuh dengan kerja keras, toleransi, dan penuh perhatian pada sesama), Hj. Siti Rumayah (motivator hebat yang selalu memberi saya semangat, harapan, dan Doa terbaik), serta ketiga saudara saya yang bernama Gunawan Wijayta.,ST. Adie Saputera. Dan Azhari yang selalu mendukung, mendoakan serta dan membimbing saya. Dan sepupu serta kaka ipar saya yang selalu mendukung disetiap langkah saya Kaka Didi Iskandar & Nunung.,St

Bapak Dr. Bambang Jatmiko, SE., M.Si., yang selalu sabar dan perhatian dalam membimbing serta membangun karakter sebagai dosen.

Seluruh dosen Akuntansi FE UMY yang telah membuka mata kami akan cakrawala dunia lewat jendela ilmu yang tak terdekat tapi diurutkan berdasarkan nama panggilan gaes. Karena kalian semua orang yang berjasa dalam kehidupan perkuliahan saya. Dan saya tidak mau membuat ranking atas jasa dan nama kalian. Karena kalian semua SAMA bagi saya.

The Crew : Sandy, Sofat, Yinah, Hasby, Gesha, Umo, Nia, Dan Ghany

Bapak dan ibu kos, aa burjo (entis, endrik, asep dll)

Dosen Favorite : Pak emile, Pak Sigit, Ibu Peni,dan Pak Ilham yang tak lupa juga membantu dalam hal akademik maupun non-akademik seperti menjadi guru spritual yang mengubah cara pandang saya terhadap kehidupan.

Teman-teman AKUNTANSI 2012 yang selalu bahu membahu

melewati ‘duka’ dan saling berbagi dalam suka.

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN DOSEN PEMBIMBING ... ii

HALAMAN PENGSAHAN ... iii

HALAMAN PERNYATAAN ... iv

HALAMAN MOTO DAN PERSEMBAHAN ... v

INTISARI ... vii

ABSTRAK ... viii

KATA PENGANTAR ... ix

DAFTAR ISI ... xi

DAFTAR TABEL ... xiii

DAFTAR GAMBAR ... xiv

BAB PENDAHULUAN ... 1

A. ... Latar Belakang Penelitian ... 1

B. ... Rum usan masalah ... 9

C. ... Tujua n penelitian ... 9

D. ... Manf aat penelitian ... 10

BAB II TINJAUAN PUSTAKA ... 11

A. ... Land asan teori ... 11

2. ... Tax

avoidance ... 14

3. ... Kara kteristi eksekutif ... 16

4. ... Profit abilitas... 17

5. ... Kepe milikan institusional ... 18

6. ... Ukur an perusahaan ... 19

B. ... Peng embangan hipotesis ... 20

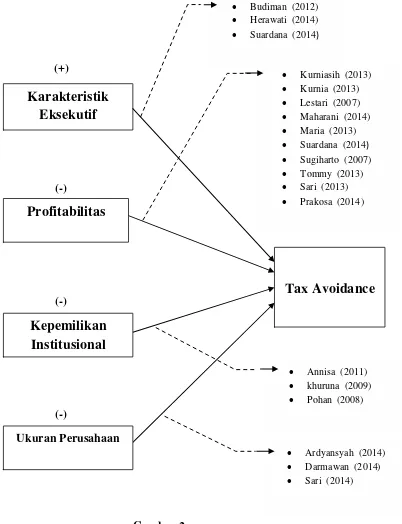

C. ... Mode l penelitian ... 26

BAB III METODE PENELITIAN... 27

A. Objek dan sample ... 27

B. Jenis data ... 27

C. Teknik pengambilan sampel ... 27

D. Teknik pengumpulan data ... 28

E. Populasi penelitian ... 28

F. Devinisi operasional variabel penelitian... 29

G. Pengujian kualitas data ... 33

H. Analisis data ... 37

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 41

A. Gambaran umum obyek penelitian ... 41

B. Hasil uji kualitas data ... 43

C. Hasil penelitian (uji hipotesis) ... 48

D. Pembahasan (interpretasi)... 52

A. Simpulan ... 57

B. Saran ... 58

C. Keterbatasan penelitian... 69

DAFTAR PUSTAKA LAMPIRAN

DAFTAR TABEL

Tabel 1. Jumlah Target, Realisasi, dan Persentase Penerimaan Pajak ... 2Tabel 2. Indikator Variabel Penelitian ... 32

Tabel 3. Prosedur Pemilihan Sampel ... 41

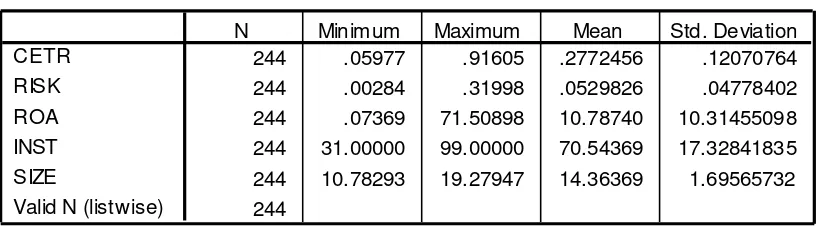

Tabel 4. Statistik Deskriptif ... 42

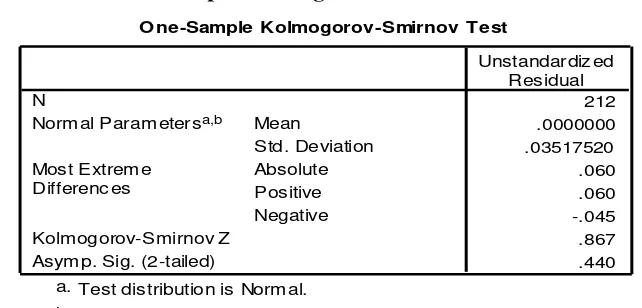

Tabel 5. Hasil Uji Normalitas ... 43

Tabel 6. Hasil Multikolinearitas ... 44

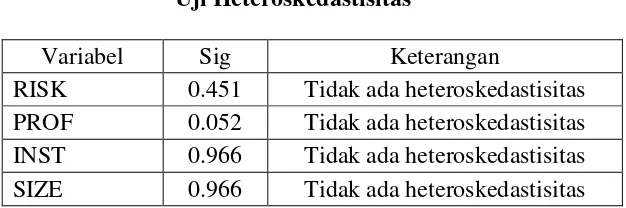

Tabel 7. Hasil Uji Heteroskedastisitas ... 45

Tabel 8. Hasil Uji Autokorelasi ... 47

Tabel 9. Hasil Uji Regresi Berganda... 48

Tabel 10. Ringkasan Hasil Pengujian Hipotesis ... 50

Tabel 11. Hasil Uji Adjusted R Square ... 51

DAFTAR GAMBAR

Gambar 1. Jumlah Target, Realisasi, dan Persentase Penerimaan Pajak... 2

Gambar 2. Model Penelitian ...26

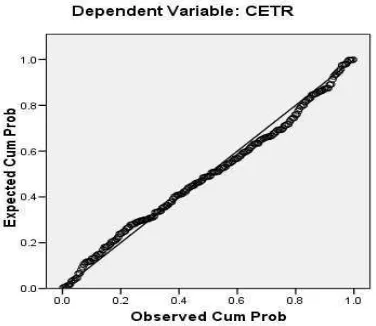

Gambar 3.Hasil Uji Normalitas Menggunakan Grafik P-Plot ...44

ABSTRCT

Tax avoidance is a transaction scheme aimed at minimizing the tax burden by exploiting weaknesses of the tax provisions of a country without violating the law and the law. This study aims to examine and provide empirical evidence influence BetweenCharacteristics of the Executive, Profitability, Institutional Ownership and Firm Size And Its Impact On Tax Avoidance.

The results show that: 1) Characteristics of the Executive (X1) significantly affect the Tax Avoidance (Y). Karakteistik where the executive is divided into the first two characteristics executives who are risk takers, and the second that is characteristic of executives who are risk averse. 2) Profitability (X2) significantly affect the Tax Avoidance (Y). As measured by the ratio of return on assets. 3) Institutional Ownership (X3) did not significantly affect the Tax Avoidance (Y). Where this variable is measured by the number of shares divided by total shares institutions. 4) Company Size (X4) firm size as measured by total assets log has a significant influence on Tax avoidance (Y). For further research should add other variables that may affect tax avoidance.

INTISARI

Tax avoidance adalah suatu skema transaksi yang ditujukan untuk meminimalkan beban pajak dengan memanfaatkan kelemahan - kelamahan ketentuan perpajakan suatu negara dengan tidak melanggar undang-undang dan hukum yang ada .Penelitian ini bertujuan untuk menguji dan memberikan bukti secara empiris pengaruh Antara Karakteristik Eksekutif, Profitabilitas, Kepemilikan Institusional, dan Ukuran Perusahaan Serta Dampaknya Terhadap Tax Avoidance.

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Di Indonesia ketergantungan pada pajak sebagai sumber pendapatan

tidak diragukan lagi. Perpajakan telah digunakan sebagai instrumen kebijakan

utama untuk mentransfer sumber daya untuk sektor publik. Tanpa pendapatan

dari pajak, pemerintah tidak dapat melakukan tugasnya. Laporan dirjen pajak

menyatakan bahwa penerimaan pajak pada tahun 2014 masih jauh dibawah

yang ditargetkan, sedangkan pada tahun 2015 ini ditjen pajak telah

menetapkan target yang tinggi untuk penerimaan pajaknya yaitu sebesar RP

1.294,258 triliun. Realisasi penerimaan pajak mengalami pertumbuhan di

sector tertentu dan mengalami penurunan di sector lainnya. Direktorat

Jendral Pajak mencatat adanya penurunan pertumbuhan dari PPh Pasal 22,

PPh pasal 22 impor, PPh pasal 25/29 Badan serta PPh Non Migas lainnya.

Penurunan tertinggi dicatatkan oleh PPh pasal 25/29 Badan yakni 68% atau

sebesar Rp. 29,639 triliun dibandingkan periode tahun 2014 Rp 34, 740

triliun (www.pajak.go.id). Oleh karena itu pajak bagi pemerinah perencanaanya begitu besar terhadap pembangunan negara. Untuk

memaksimalkan pendapatan negara yang bersumber dari pajak pemerintah

telah menciptakan peraturan melalui undang-undang No. 36 Tahun 2008

pasal 17 dan 31 E mengenai tarif pajak penghasilan badan sebesar 28 % dari

Pemerintah dalam memaksimalkan penerimaan pajak banyak

menemui hamabatan hal itu disebabkan karena sifat pajak yang memaksa

dalam pemungutannya, hal ini tentu saja tidak disukai oleh wajib pajak

karena pajak akan mengurangi /pendapatan atau kekeayaan mereka secara

langsung ataupun tidak langsung. .

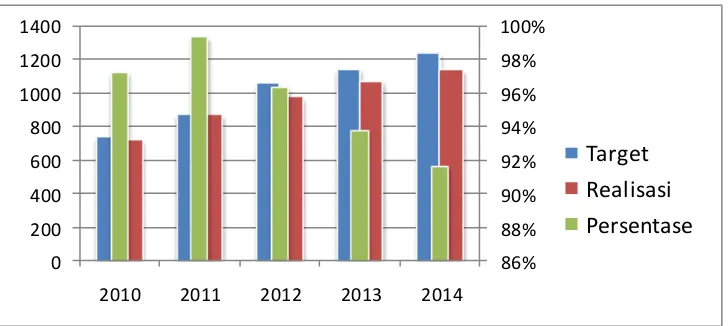

Tabel 1.

Jumlah Target, Realisasi, dan Persentase penerimaan pajak di Indonesia selama periode (2011 2014).

86%

2010 2011 2012 2013 2014

Target

Realisasi Persentase

Sumber : Badan Pusat Statistik 2014

Gambar 1.

Jumlah Target, Realisasi, dan Persentase penerimaan pajak di Indonesia

Tahun Target Realisasi Persentase

2010 743 723 97,3%

2011 879 874 99,4%

2012 1061 981 96,4%

2013 1148 1077 93,8%

Dari tabel diatas dapat ditarik kesimpulan sejak tahun 2012 sampai

dengan tahun tahun 2014 penerimaan pajak di Indonesia mengalami

penurunan dari dari target yang ingin dicapai oleh pemerintah. Ditahun 2014

menjadi jumlah pencapaian realisasi penerimaan pajak terendah dari jumlah

yang ditargetkan, dimana angka persentase yang dihasilkan hanya 91,7 %

dari nilai maksimum penerimaannya 100 %. Tentu hal ini menggambarkan

negara kehilangan potensial penerimaan pajak yang cukup besar. Hal itu

bisa saja dipengaruhi oleh banyak hal, misalkan tidak taatnya para wajib

pajak dalam membayar kewajibannya baik wajib pajak perserongan ataupun

badan. Tentuj saja masalah seperti ini menjadi hambatan bagi pemerintah

untuk mencapai target penerimaan pajak yang diinginkan. Pada tingkat

korporasi, perusahaan bisa saja melakukan penghindaran pajak tanpa

melanggar undang-undang, perturan pemerintah ataupun hukum yang

berlaku atau dengan istilah penghindaran pajak secara legal (Tax

Avoidance). Salah satu hambatan yang dtemui oleh pemerintah dalam

penerimaan pajak adalah adanya penghindaran pajak secara legal (Tax Avoidance). Tax avoidance termasuk dalam bentuk perlawanan aktif terhadap pajak yang dilakukan oleh perusahaan. Terkait dengan kasus yang

ada di Indonesia, pada tahun 2005 terdapat 750 perusahaan Penanaman

Modal Asing (PMA) yang ditengarai melakukan penghindaran pajak dengan

melaporkan rugi dalam waktu 5 tahun berturut-turut dan tidak membayar

mengalami penurunan realisasi penerimaan pajak sebesar 96,4 % dimana

sebelumnya pada tahun 2011 pemerintah indonesia hampir maksimal dalam

penerimaan pajaknya yaitu dengan menyentuh angka realisasinya sebesar

99,4 % . Berdasarkan data pajak yang di sampaikan oleh Dirjen Pajak pada

tahun 2012 ada 4.000 perusahaan PMA yang melaporkan nihil nilai

pajaknya, perusahaan tersebut diketahui ada yang mengalami kerugian

selama 7 tahun berturut - turut. Perusahaan tersebut umumnya bergerak

pada sektor manufaktur dan pengolahan bahan baku (DJP, 2012). Ada

kemungkinan penurunan realisasi penerimaan pemerintah indonesia disektor

pajak dipengaruh oleh sejumlah perusahaan yang diduga melakukan tax

avoidance, hal ini didukung oleh data temuan Dirjen Pajak pada tahun 2012

ada 4.000 perusahaan PMA yang melaporkan nihil nilai pajaknya dan pada

tahun 2012 juga penerimaan pajak di Indonesia mengalami penerunan dari

jumlah yang ditargetkan.

Penghindaran pajak ini merupakan persoalan yang unik. Karena,

disatu sisi penghindaran pajak diperbolehkan, tapi disisi yang lain

penghindaran pajak tersebut tidak diinginkan. Penghindaran pajak yang

dilakukan oleh perusahaan, biasanya melalui kebijakan yang diambil oleh

pimpinan tersebut dan dilakukannya hal tersebut bukanlah tanpa sengaja

tetapi memang sengaja dilakukan. Peran seorang Top Executive dalam memutuskan untuk melakukan penghindaran pajak akan ditentukan dari

karekternya. Pemimpin perusahaan biasanya memiliki dua karakter yaitu,

Setiyono (2012), menyebutkan bahwa dalam menjalankan tugasnya sebagai

pimpinan perusahaan eksekutif memiliki dua karakter yakni sebagai risk taker dan risk averse. Risk Taker adalah eksekutif yang lebih berani dalam mengambil keputusan bisnis dan biasanya memiliki dorongan kuat untuk

memiliki penghasilan, posisi, kesejahteraan, dan kewenangan yang lebih

tinggi, (Maccrimon dan Wehrung, 1990). Eksekutif yang memiliki karakter

risk averse adalah eksekutif yang cenderung tidak menyukai resiko sehingga kurang berani dalam mengambil keputusan bisnis. Eksekutif risk averse jika mendapatkan peluang maka dia akan memilih resiko yang lebih rendah

(Low, 2006).

Dalam penelitian yang dilakukan oleh Dyreng at al, (2010) adalah

untuk menguji apakah individu Top Exective memiliki pengaruh terhadap penghindaran pajak perusahaan. Dengan mengambil sampel sebanyak 908

pimpinan perusahaan yang tercatat di ExecuComp diperoleh hasil bahwa pimpinan perusahaan (Executive) secara individu memiliki peran yang signifikan terhadap tingkat penghindaran pajak perusahaan. Namun dalam

penelitian ini hanya mengidentifikasi pengaruh pimpinan perusahaan secara

individu terhadap penghindaran pajak, tetapi belum memberikan jawaban

tentang individu dengan karekter atau prilaku yang seperti apayang

memiliki pengaruh terhadap penghindaran pajak (Tax Avoidance) perusahaan. Jenis karekter individu (Executive) yang duduk dalam

merupakan risk-taking atau risk averse tercermin pada besar-kecilnya risiko

perusahaan (corporate risk) yang ada.

Profitabilitas juga dapat mempengaruhi suatu perusahaan melakukan

penghindaran pajak. Profitabilitas merupakan gambaran kinerja keuangan

perusahaan dalam menghasilkan laba dari pengelolaan aktiva yang dikenal

dengan Return On Asset (ROA). ROA sendiri merupakan suata indikator yang mencerminkan performa keuangan perusahaan, semakin tingginya

nilai ROA yang mampu diraih oleh perusahaan maka performa keuangan

perusahaan tersebut dapat dikategorikan baik. Perusahaan yang memiliki

profitabilitas tinggi memiliki kesempatan untuk memposisikan diri dalam

tax planning yang mengurangi jumlah beban kewajiban perpajakan (Chen et

al. 2010). Ari Simarmata (2014) perencanaan pajak (Tax Planning) adalah salah satu bentuk manajemen pajak yang dapat dilakukan perusahaan. Bagi

manajemen pada umumnya, perencanaan pajak bukan intuisi belaka karena

didasarkan pada berbagai konsep dan tujuan yang jelas. Tujuan dari

perencanaan pajak adalah untuk meminimalisasi beban atau pajak yang

terutang baik dalam tahun berjalan ataupun untuk tahun-tahun berikutnya.

Tingginya profitabilitas perusahaan akan membuat perusahaan tersebut

melakukan perencanaan pajak yang matang sehingga menghasilkan pajak

yang optimal, sehingga kecenderungan melakukan penghindaran pajak akan

menurun (Prakosa, 2014) .

Selain faktor karekteristik eksekutif dan profitabilitas faktor lain

institusional dalam perusahaan. Pada umumnya perusahaan dinegara

berkembang dikendalikan oleh kepemilikan institusional. Kepemilikan

institusional adalah kepemilikan saham oleh pemerintah, institusi keuangan,

institusi berbadan hukum, institusi luar negeri, dana perwalian dan institusi

lainnya pada akhir tahun. Adanya kepemilikan institusional di suatu

perusahaan akan mendorong peningkatan pengawasan agar lebih optimal

terhadap kinerja manajemen, karena kepemilikan saham mewakili suatu

sumber kekuasaan yang dapat digunakan untuk mendukung atau sebaliknya

terhadap kinerja manajemen. Kenapa tindakan pengawasan dari pihak

investor institusi penting dilakukan karena di Indonesia, penegakan hukum

dan kedisiplinan penerapan peraturan masih rendah, sehingga tax avoidance lebih dipandang sebagai benefit bukan risiko, karena risiko deteksi yang

dapat diminimalkan, serta penghindaran pajak merupakan strategi

manajemen pajak yang baik untuk memaksimalkan nilai perusahaan.

Penelitian yang dilakukan oleh Khurana (2009) menyatakan besar kecilnya

konsentrasi kepemilikan institusional maka akan mempengaruhi kebijakan

tindakan meminimalkan beban pajak oleh perusahaan. Terkait dengan ini

maka para pemegang saham intitusional dapat mengintervensi para manajer

untuk tidak melakukan tindakan penghindaran pajak (Tax avoidance) yang

dapat merugikan negara.

Variabel lain yang mempengaruhi penghindaran (Tax avoidance) pajak adalah Ukuran Perusahaan. Ukuran perusahaan dapat diartikan suatu

berbagai cara, salah satunya adalah dengan besar kecilnya aset yang

dimiliki. semakin besar aset yang dimiliki semakin meningkat juga jumlah

produktifitas (Darmawan & Sukharta, 2014). Hal itu akan menghasilkan

laba yang semakin meningkat dan mempengaruhi tingkat pembayaran pajak.

Semakin besar perusahaan cenderung mempunyai manajemen dan sumber

dana yang baik dalam menjalankan perusahaan. Perusahaan menggunakan

sumber daya yang dimiliki untuk melakukan tax planning yang baik (Ardyansyah, 2014). Perusahaan melakukan perencanaan pajak yang

matang akan menghasilkan pajak yang optimal, sehingga kecenderungan

melakukan penghindaran pajak akan menurun.

Pada penelitian sebelumnya seperti : Herawati (2014), Suardana

(2014) dan Budiman (2012) dimana pengukuran variabel eksekutif diukur

dengan risk perusahaan, tiap tiap penelitian tersebut menunjukan hasil yang sama bahwa terdapat pengaruh karekteristik eksekutif terhadap tax avoidance. Menurut Lestari dan Sugiharto (2007), Kurnia dan Sari (2013), Tommy, Kurniasih dan Maria (2013), Maharani dan Suardana (2014) dan

Prakosa (2014), variabel profitabilitas menunjukan hasil berpengaruh

negatif terhadap tax avoidance. Pohan (2008), Khuruna (2009) dan Annisa (2011), Untuk variabel struktur kepemilikan menunjukan hasil berpengaruh

negatif terhadap tax avoidance. Pada Ardyansyah (2014), Darmawan (2014) dan Sari (2014), Untuk variabel ukuran perusahaan menunjukan

Berdasarkan latar belakang tersebut serta pendapat dari penelitian

terdahulu maka peneliti akan melakukan penelitian dengan judul

“KARAKTERISTIK EKSEKUTIF, PROFITABILITAS, KEPEMILIKAN

INSTITUSIONAL, DAN UKURAN PERUSAHAAN SERTA DAMPAK TERHADAP TAX AVOIDANCE”. Penelitian ini merupakan replikasi dari penelitian Kesit Bambang Prakosa (2014). Perbedaan penelitian ini dengan

penelitian sebelumnya adalah menambahkan variable Karakteristik

Eksekutif, Kepemilikan Institusional, dan Ukuran Perusahaan Sampel pada

penelitian ini adalah seluruh perusahaan manufkatur yang terdaftar di Bursa

Efek Indonesia Periode tahun 2011 sampai dengan 2014 (www.idx.co.id).

B. Rumusan Masalah

1. Apakah karekteristik eksekutif berdampak positif terhadap tax avoidance ?

2. Apakah profitabilitas berdampak negatif terhadap tax avoidance ? 3. Apakah struktur kepemilikan berdampak negatif terhadap tax

avoidance ?

4. Apakah ukuran perusahaan berdampak negatif terhadap tax avoidance ?

C. Tujuan Penelitian

1. Untuk menguji dan membuktikan hasil secara empiris tentang dampak karekteristik eksekutif terhadap tax avoidance.

2. Untuk menguji dan membuktikan hasil secara empiris tentang dampak profitabilitas terhadap tax avoidance.

4. Untuk menguji dan membuktikan hasil secara empiris tentang dampak ukuran perusahaan terhadap tax avoidance.

D. Manfaat Penelitian 1. Manfaat teoritis

a. Sebagai bahan referensi perkembangan ilmu lebih lanjut dalam hal yang berkaitan dengan perpajakan, akuntansi keuangan, manajemen strategik.

b. Menambah wawasan keilmuan bagi mahasiswa dan pengetahuan tentang perpajakan terutama faktor-faktor yang mempengaruhi terjadinya tax avoidance.

2. Manfaat praktis a. Bagi pemerintah

Agar pemerintah dapat menggunakan data dari penelitian ini sebagai sarana evaluasi dan informasi, atau bahan pertimbangan untuk membuat kebijakan terkait dengan pengenaan pajak pada perusahaan.

b. Bagi perusahaan

Agar sebuah perusahaan dapat menerapkan atau mendisiplinkan kewajipan pajak atas penghasilannya sesuai dengan UU dan peraturan yang telah ditetapkan, sehingga dapat membantu dan meningkatkan perekonomian.

c. Bagi perguruan tinggi

BAB II

TINJAUAN PUSATAKA

A. Landasan Teori

1. Teori Keagenan ( Agency Theory)

Teori agensi adalah teori yang menyatakan adanya hubungan antara pihak yang memberi wewenang (prinsipal) dan pihak yang

menerima wewanang (agen). Teori keagenan merupakan basis teori yang

mendasari praktik bisnis perusahaan yang dipakai selama ini. Prinsip

utama teori ini menyatakan adanya hubungan kerja antara pihak yang

memberi wewenang yaitu investor dengan pihak yang menerima

wewenang (agensi) yaitu manajer. Menurut Jensen dan Meckling (1976)

menyebutkan bahwa teori agensi menjelaskan adanya konflik yang akan

timbul antara pemilik dan manajemen perusahaan. . Adanya pemisahan

antara pemilik dengan manajemen perusahaan dapat menimbulkan

masalah, antara lain yaitu adanya kemungkinan manajer melakukan

tindakan yang tidak sesuai dengan keinginan atau kepentingan principle.

Hal itu sejalan dengan yang diungkapkan oleh (Shapiro, 2005) bahwa

manajemen tidak selalu bertindak sesuai dengan kepentingan pemegang

saham karena manajemen pasti memiliki kepentingan pribadi. Hal

tersebutlah yang melandasi terjadinya konflik kepentingan antara

Penjelasan tentang praktek tax avoidance dapat dimulai dari pendekatan agency theory. Praktek tax avoidance dalam perspektif agency theory dipengaruhi oleh adanya konflik kepentingan antara agen (manajemen) dengan principal yang timbul ketika setiap pihak berusaha untuk mencapai atau mempertahankan tingkat kemakmuran yang

dikehendakinya.

Agency theory menjelaskan fenomena yang terjadi apabila atasan mendelegasikan wewenangnya kepada bawahan untuk melakukan suatu

tugas atau otoritas untuk membuat keputusan (Anthony dan Govindarajan

1998). Fenomena dalam kasus ini adalah Perusahaan yang melakukan

penghindaran pajak tentu saja juga melalui kebijakan yang diambil oleh

pemimpin perusahaan itu sendiri karena keputusan dan kebijakan

perusahaan diambil oleh pemimpin perusahan tersebut. Pada gambaran

umumnya pemimpin perusahaan memiliki dua karakter yaitu, risk taker dan risk averse. Pemimpin perusahaan yang memiliki karakter risk taker dan risk averse tercermin pada besar kecilnya risiko perusahaan yang ada (Budiman, 2012). risk taker adalah eksekutif yang lebih berani dalam mengambil keputusan bisnis dan biasanya memiliki dorongan kuat untuk

memiliki penghasilan, posisi, kesejahteraan, dan kewenangan yang lebih

tinggi, (Maccrimon dan Wehrung, 1990). Berbeda dengan risk taker, eksekutif yang memiliki karakter risk averse adalah eksekutif yang cenderung tidak menyukai resiko sehingga kurang berani dalam

Penelitian yang dilakukan oleh Dyreng at al., (2010) adalah

ditujukan untuk menguji apakah individu Top Exective memiliki pengaruh terhadap penghindaran pajak perusahaan. Dengan mengambil sampel

sebanyak 908 pimpinan perusahaan yang tercatat di ExecuComp diperoleh hasil bahwa pimpinan perusahaan (Executive) secara individu memiliki peran yang signifikan terhadap tingkat penghindaran pajak perusahaan

(Tax Avoidance) . jadi karekteristik eksekutif sangat berpotensi untuk melakukan tax avoidance, dimana hal itu terjadi karena adanya perbedaan

kepentingan antara eksekutive perusahaan dengan pihak pemungut pajak

(fiskus). Kepentingan yang dimiliki oleh para top eksecutive perusahaan

adalah jika mereka bisa mendapatkan laba sebaik mungkin maka akan ada

kompensasi yang akan diberikan oleh pemegang saham biasanya berupa

kenaikan gajih, posisi, kesejahteraan, dan kewenangan yang lebih tinggi.

Atas hal tersebutlah para eksekutive diperusahaan mendapat dorongan

untuk melakukan Tax Avoidance.

Dalam penelitian pajak ini, konflik tersebut terjadi terhadap

kepentingan laba perusahaan antara pemungut pajak (fiskus) dengan

pembayar pajak (manajemen perusahaan). Fiskus berharap adanya

pemasukan sebesar-besarnya dari pemungutan pajak, sementara dari pihak

manajemen berpandangan bahwa perusahaan harus menghasilkan laba

yang cukup signifikan dengan beban pajak yang rendah. Dua sudut

pemungut pajak dengan pihak manajemen perusahaan sebagai pembayar

pajak.

2. Tax Avoidance

Menurut Darussalam dan Septriadi (2009), penghindaran pajak

adalah suatu skema transaksi yang ditujukan untuk meminimalkan beban

pajak dengan memanfaatkan kelemahan - kelemahan (loophole) ketentuan perpajakan suatu negara sehingga ahli pajak menyatakan legal karena tidak

melanggar peraturan perpajakan.

Menurut Harry Graham Balter penghindaran pajak merupakan

usaha yang dilakukan oleh wajib pajak apakah berhasil atau tidak untuk

mengurangi atau sama sekali menghapus utang pajak berdasarkan

ketentuan yang berlaku yang tidak melanggar ketentuan peraturan

perundang-undangan perpajakan ( Zain, 2003). Sedangkan menurut

Dyreng, et. Al dalam Ari Simarmata (2014) tax avoidance merupakan segala bentuk kegiatan yang memberikan efek terhadap kewajiban pajak,

baik kegiatan diperbolehkan oleh pajak atau kegiatan khusus untuk

mengurangi pajak. Biasanya tax avoidance dilakukan dengan memanfaatkan kelemahan-kelemahan hukum pajak dan tidak melanggar

hukum perpajakan

Penghindaran pajak dapat dilakukan dengan berbagai cara Merks

(2007) sebaga

a) Memindahkan subjek pajak dan atau objek pajak ke negara-negara yang

memberikan perlakuan pajak khusus atau keringanan pajak (tax haven country) atas suatu jenis penghasilan (substantive tax planning)

b) Usaha penghindaran pajak dengan mempertahankan substansi ekonomi

dari transaksi melalui pemilihan formal yang memberikan beban pajak

yang paling rendah (formal tax planning)

c) Salah satu cara melakukan p-enghindaran pajak yaitu dengan cara

transfer pricing.

Zain (2003) menyatakan bahwa tax avoidance merupakan pengaturan untuk meminimalkan atau menghilangkan beban pajak

dengan mempertimbangkan akibat pajak yang ditimbulkannya. Tax avoidance bukan pelanggaran undang-undang perpajakan karena usaha wajib pajak untuk mengurangi, menghindari, meminimalkan atau

meringankan beban pajak dilakukan dengan cara yang dimungkinkan

oleh Undang-Undang Pajak.

3. Karakteristik Eksekutif

Setiap perusahaan memiliki seorang yang pemimpin di posisi teratas

yaitu top eksekutif atau top manajer, dimana pimpinan tersebut memiliki

karakter-karakter tertentu untuk memimpin dan menjalankankan kegiatan

usaha perusahaannya menuju tujuan yang ingin dicapai perusahaan tersebut.

Low (2006) dalam Budiman dan Setiyono (2012), menyebutkan bahwa dalam

menjalankan tugasnya sebagai pimpinan perusahaan eksekutif memiliki dua

yang lebih berani dalam mengambil keputusan bisnis dan biasanya memiliki

dorongan kuat untuk memiliki penghasilan, posisi, kesejahteraan, dan

kewenangan yang lebih tinggi, (Maccrimon dan Wehrung, 1990). Eksekutif

yang memiliki karakter risk averse adalah eksekutif yang cenderung tidak menyukai resiko sehingga kurang berani dalam mengambil keputusan bisnis.

Eksekutif risk averse jika mendapatkan peluang maka dia akan memilih resiko yang lebih rendah (Low, 2006).

Paligorova (2010) mengartikan risiko perusahaan (corporate risk) merupakan volatilitas earning perusahaan, yang bisa diukur dengan rumus deviasi standar. Dengan demikian dapat dimaknai bahwa risiko perusahaan

(corporate risk) merupakan penyimpangan atau deviasi standar dari earning baik penyimpangan itu bersifat kurang dari yang direncanakan atau mungkin lebih dari yang direncanakan, semakin besar deviasi earning perusahaan mengindikasikan semakin besar pula risiko perusahaan yang ada.

Tinggi rendahnya resiko perusahaan ini mengindikasikan karakter eksekutif

apakah termasuk risk taker atau risk averse (Paligorova, 2010). Perbedaan dua karakter tersebut sangat mempengaruhi hasil dari keputusan yang

diambil. Untuk menentukan apakah seorang eksekutif bersifat risk taker atau

risk averse dapat dilihat dari tinggi rendahnya resiko perusahaan yang diukur

melalui standar devisiasi. Semakin besar deviasi earning perusahaan tersebut maka semakin tinggi resiko perusahaan tersebut maka kecendrungan seorang

sifat seorang eksekutif lebih ke risk averse.

4. Profitabilitas

Profitabilitas merupakan salah satu pengukuran bagi kinerja suatu

perusahaan. Profitabilitas suatu perusahaan menggambarkan kemampuan

suatu perusahaan dalam menghasilkan laba selama periode tertentu pada

tingkat penjualan, asset dan modal saham tertentu. Profitabilitas terdiri

dari beberapa rasio, salah satunya adala return on assets. Return on Assets (ROA) adalah suatu indikator yang mencerminkan performa keuangan

perusahaan, semakin tingginya nilai ROA yang mampu diraih oleh

perusahaan maka performa keuangan perusahaan tersebut dapat

dikategorikan baik (Maharani dan Suardana,2014). ROA yang positif

menunjukkan bahwa dari total aktiva yang dipergunakan untuk beroperasi

perusahaan mampu memberikan laba bagi perusahaan. ROA dinyatakan

dalam prosentase, semakin tinggi nilai ROA, maka akan semakin baik

kinerja perusahaan tersebut. ROA memiliki keterkaitan dengan laba bersih

perusahaan dan pengenaan pajak penghasilan untuk perusahaan (Kurniasih

dan Sari, 2013). ROA berguna untuk mengukur sejauh mana efektivitas

perusahaan dalam memanfaatkan seluruh sumber daya yang dimilikinya

(Siahan, 2004). Menurut Arias (2012) menyatakan bahwa profitabilitas

merupakan salah satu faktor penentu beban pajak, karena perusahaan yang

memiliki keuntungan yang besar akan membayar pajak setiap tahun.

atau bahkan mengalami kerugian akan membayar pajak yang lebih sedikit

atau tidak sama sekali.

5. Kepemilikan Institusional

Ari Simarmata (2014) mengatakan bahwa yang dimaksud institusi

adalah perusahaan investasi, bank, perusahaan asuransi, maupun lembaga

lain yang bentuknya seperti perusahaan. Sedangkan yang dimaksud

blockholders adalah kepemilikan individu atas nama perorangan diatas 5 % yang tidak termasuk dalam kepemilikan manajerial.

Kepemilikian Institusional merupakan lembaga yang memiliki

kepentingan besar terhadap investasi yang dilakukan termasuk investasi

saham. Sehingga biasanya institusi menyerahkan tanggung jawab kepada

divisi tertentu untuk mengelola investasi perusahaan. Keberadaan institusi

yang memantau secara profesional perkembangan investasinya

menyebabkan tingkat pengendalian terhadap tindakan manajemen sangat

tinggi sehingga potensi dapat ditekan. Menurut Shleifer dalam Annisa

(2009) dalam penelitiannya menyatakan bahwa pemilik institusional

memainkan peran penting dalam memantau, mendsplikan dan

mempengaruhi manajer sehingga ke-pemilikan institusional dapat

memaksa manajer untuk meminimalkan tind-akan tax avoidance. Kepemilikan institu-sional berperan penting dalam mengawasi kinerja

manajemen yang lebih optimal. Dengan tingginya tingkat kepemilikan

sehingga mengurangi tindakan meminimalkan beban pajak yang dilakukan

oleh perusahaan.

6. Ukuran Perusahaan

Ukuran perusahaan merupakan suatu pengukuran yang

dikelompokkan berdasarkan besar kecilnya perusahaan, dan dapat

menggambarkan kegiatan operasional perusahaan dan pendapatan yang

diperoleh perusahaan. Semakin besar ukuran dari sebuah perusahaan,

kecenderungan perusahaan membutuhkan dana akan juga lebih besar

dibandingkan perusahaan yang lebih kecil, hal ini membuat perusahaan

yang besar cenderung menginginkan pendapatan yang besar.

Menurut Yusuf dan Soraya (2004) Vol. 7, No 1, ukuran perusahaan

merupakan ukuran atau besarnya aset yang dimiliki perusahaan, yang

ditujukan oleh natural logaritma dari total aktiva. Suwito dan Herawati (2014) menyatakan bahwa ukuran perusahaan adalah suatu skala yang

dapat mengklasifikasikan perusahaan menjadi perusahaan besar dan kecil

menurut berbagai cara seperti total aktiva atau total aset perusahaan, nilai

pasar saham, rata-rata tingkat penjualan, dan jumlah penjualan. Watts dan

Zimmerman (1986) menyatakan bahwa manajer perusahaan besar

cenderu-ng melakukan pemilihan metode akuntansi yang menangguhkan

laba yang dilaporkan dari periode sekarang ke periode mendatang guna

memperkecil laba yang dilaporkan. Kurniasih dan Sari (2013) menyatakan

bahwa ukuran perusahaan adalah suatu skala yang dapat

menurut berbagai cara seperti total aktiva atau total aset perusahaan, nilai

pasar saham, rata-rata tingkat penjualan, dan jumlah penjualan. Semakin

besar ukuran perusahaan, maka perusahaan akan lebih mempertimbangkan

risiko dalam hal mengelola beban pajaknya. Perusahaan yang termasuk

dalam perusahaan besar cenderung memiliki sumber daya yang lebih besar

dibandingkan perusahaan yang memiliki skala lebih kecil untuk

melakukan pengelolaan pajak Dermaawan (2014).

B. Pengembangan Hipotesis

1. Dampak Karakteristik Eksekutif Terhadap Tax Avoidance Karakteristik sesorang akan berpengaruh pada setiap keputusan

yang dia ambil dalam menyelesaikan suatu masalah. Setiap perusahaan

memiliki seorang yang pemimpin di posisi teratas yaitu top eksekutif atau

top manajer, dimana pimpinan tersebut memiliki karakter-karakter tertentu

untuk memimpin dan menjalankankan kegiatan usaha perusahaannya

menuju tujuan yang ingin dicapai perusahaan tersebut (Herawati 2014) .

.Pemimpin perusahaan biasanya memiliki dua karakter yaitu, risk taker dan risk averse. Pemimpin perusahaan yang memiliki karakter risk taker dan risk averse tercermin pada besar kecilnya risiko perusahaan yang ada (Budiman, 2012). Dyreng et al., (2010) melakukan penelitian untuk

mengetahui apakah individu top executive memiliki pengaruh terhadap penghindaran pajak perusahaan. Sampel yang digunakan sebanyak 908

pimpinan perusahaan executive) secara individu memiliki peran yang signifikan terhadap tingkat penghindaran pajak perusahaan. Pimpinan

perusahaan (CEO, CFO, dan top executive yang lain) sebagai individu pengambil kebijakan pasti memiliki karakter yang berbeda-beda. Hal ini

sejalan dengan pernyataan Suardana (2014) yaitu perusahaan yang

melakukan penghindaran pajak tentu saja juga melalui kebijakan yang

diambil ole pemimpin perusahaan itu sendiri karena keputusan dan

kebijakan perusahaan diambil oleh pemimpin perusahaan tersebut.

Berdasarkan penjelasan tersebut maka hipotesa yang dibangun adalah:

H

1: Karakteristik Eksekutif berdampak positif terhadap Tax Avoidance.

2. Dampak Profitabilitas Terhadap Tax Avoidance

Profitabilitas merupakan salah satu pengukuran bagi kinerja suatu

perusahaan. Profitabilitas merupakan gambaran kinerja keuangan

perusahaan dalam menghasilkan laba dari pengelolaan aktiva yang dikenal

dengan Return On Asset (ROA) Prakosa (2014). Profitabilitas terdiri dari beberapa rasio, salah satunya adala return on assets. Return on Assets (ROA) adalah suatu indikator yang mencerminkan performa keuangan perusahaan, semakin tingginya nilai ROA yang mampu diraih oleh perusahaan maka performa keuangan perusahaan tersebut dapat

dikategorikan baik Maharani dan Suardana (2014). Menurut Lestari dan

profitabilitasnya. Perusahaan yang memiliki profitabilitas tinggi memiliki

kesempatan untuk memposisikan diri dalam tax planning yang mengurangi

jumlah beban kewajiban perpajakan Chen et al., (2010). Penelitian

Kurnia dan Sari (2013) menyatakan bahwa ROA berpengaruh secara signifikan terhadap penghindaran pajak. Demikian tingginya profitabilitas

perusahaan akan dilakukan perencanaan pajak yang matang sehingga

menghasilkan pajak yang optimal, sehingga kecenderungan melakukan

penghindaran pajak akan menurun. Perusahaan yang memperoleh laba

diasumsikan tidak melakukan Tax Avoidance karena mampu mengatur pendapatan dan pembayaran pajaknya Tommy, Kurniasih dan Maria

(2013). Penelitian yang dilakukan oleh Prakosa (2014) menyatakan bahwa

hasil dari penelitiannya profitabilitas berpengaruh negatif terhadap praktek

penghindaran pajak. Berdasarkan penjelasan tersebut maka hipotesa yang

dibangun adalah:

H

2: Profitabilitas berdampak negatif terhadap Tax Avoidance.

3. Dampak Kepemilikan Institusional Terhadap Tax Avoidance Kepemilikan institusional berperan penting dalam mengawasi

kinerja manajemen yang lebih optimal. Dengan tingginya tingkat

kepemilikan institusional maka semakin besar tingkat pengawasan kepada

manajerial sehingga mengurangi tindakan pajak agresif yang dilakukan

Menurut Annisa (2011) dalam penelitiannya menyatakan bahwa

pemilik institusional memainkan peran penting dalam memantau,

mendisiplinkan dan mempengaruhi manajer sehingga kepemilikan

institusional dapat memaksa manajer untuk meminimalkan tindakan tax avoidance. Kepemilikan institusional berperan penting dalam mengawasi kinerja manajemen yang lebih optimal. Dengan tingginya tingkat

kepemilikan institusional maka semakin besar tingkat pengawasan kepada

manajerial sehingga mengurangi tindakan meminimalkan beban pajak

yang dilakukan oleh perusahaan. Dengan sendirinya praktek tax avoidance

dapat dihindari pada perusahaan. Hal ini juga disebutkan dalam penelitian

yang dilakukan oleh Khuruna (2009) adalah besar kecilnya kosentrasi

kepemilikan institusional maka akan mempengaruhi kebijakan

meminimalkan pajak perusahaan. Pengujian tentang pengaruh kepemilikan

institusioal terhadap penghindaran pajak yang dilakukan oleh Pohan

(2008) menunjukkan hasil bahwa kepemilikan institusional berpengaruh

negatif terhadap penghindaran pajak sehingga akan mengurangi

kemungkinan dalam penghindaran pajak. Investor-investor institusional

cenderung akan bertindak hati-hati dalam menghasilkan laba perusahaan

dan memiliki ketaatan yang tinggi terhadap aturan yang berlaku dalam

menghasilkan laba diperusahaan, sehingga dapat mengontrol dan

mengawasi manajemen dalam menghasilkan laba. Berdasarkan penjelasan

H3: Kepemilikan Institusional berdampak negatif terhadap Tax Avoidance.

4. Dampak Ukuran Perusahaan Terhadap Tax Avoidance

Size atau ukuran perusahaan dapat diartikan suatu skala dimana perusahaan dapat diklasifikasikan besar kecilnya menurut berbagai cara,

salah satunya adalah dengan besar kecilnya aset yang dimiliki. Hal ini

serupa dengan apa yang dinyatakan oleh Darmawan (2014) Ukuran

perusahaan merupakan suatu pengklasifikasian sebuah perusahaan

berdasarkan jumlah aset yang dimiki. Semakin besar aset yang dimiliki

semakin meningkat juga jumlah produktifitas. Hal itu akan menghasilkan

laba yang semakin meningkat dan mempengaruhi tingkat pembayaran

pajak.

Tahap kedewasaan perusahaan ditentukan berdasarkan total aktiva,

semakin besar total aktiva menunjukkan bahwa perusahaan memiliki

prospek baik dalam jangka waktu yang relatif panjang. Hal ini juga

menggambarkan bahwa perusahaan lebih stabil dan lebih mampu dalam

menghasilkan laba dan membayar kewajibannya dibanding perusahaan

dengan total aktiva yang kecil Sari (2014).

Richardson dan Lanis (2007) dalam Ardyansyah (2014)

menyatakan hubungan negatif antara ukuran perusahaan dengan tindakan

meminimalkan pajak. Semakin besar perusahaan maka akan semakin

rendah CETR yang dimilikinya, hal ini dikarenakan perusahaan besar lebih

perencanaan pajak yang baik. Maka hipotesa dapat dirumuskan sebagai

berikut.

BAB III

METODE PENELITIAN

A. Objek Penelitian 1. Objek dan Sample

Objek dalam penelitian ini adalah laporan keuangan perusahaan

manufaktur yang terdaftar di BEI periode 2011-2014. Perusahaan

manufaktur adalah perusahaan yang bergerak dalam industri pengolahan

yang mengolah bahan baku menjadi barang jadi dan biasanya indentik

dengan pabrik. Pemilihan perusahaan manufaktur karena dengan

pertimbangan agar data yang diperoleh nantinya akan mewakili populasi

dengan perusahaan lainnya.

2. Jenis Data

Jenis penelitian yang dilakukan dalam penelitian ini adalah

penelitian kuantitatif dengan menggunakan data sekunder. Jenis data fisik

yang digunakan dalam penilitian ini adalah lapora keuangan.

3. Teknik Pengambilan Sampel

Dalam penelitian ini teknik pengambilan sampel menggunakan

metode purposive sampling artinya yang akan dijadikan sampel penelitian

ini adalah yang memenuhi kriteria sampel tertentu. Kriterianya adalah

a. Perusahaan Manufaktur yang terdaftar di BEI serta

mempublikasikan laporan keuangan auditan per- 31 Desember

dari tahun 2011-2014 (www.idx.co.id).

b. Perusahaan manufakur yang melaporkan laba terus menerus

selama periode 2011-2014

c. Perusahaan yang menggunakan mata uang Rupiah sebagai mata

uang pelaporan.

4. Teknik Pengumpulan Data

Adapun metode yang digunakan untuk mengumpulkan data

skunder dalam penelitian ini adalah Studi Pustaka yaitu dengan teknik

Dokumentasi, menggunakan laporan keuangan dan annual report

perusahaan manufaktur yang terdaftar di BEI selama tahun 2011-2014.

5. Populasi Penelitian

Populasi adalah wilayah generalisasi yang terdiri atas :

obyek/subyek yang mempunyai kualitas dan karakteristik tertentu yang

ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik

kesimpulannya (Sugiyono, 2007). Populasi dalam penelitian ini adalah

B.Variabel Operasional Penelitian 1. Tax Avoidance

Penghindaran pajak, merupakan usaha untuk mengurangi, atau bahkan meniadakan hutang pajak yang harus dibayar perusahaan dengan

tidak melanggar undang-undang yang ada. Pengukuran Tax Avoidance

dalam penelitian ini menggunakan model Cash Effective Tax Rate (CETR)

yang diharapkan mampu mengidentifikasi keagresifan perencanaan pajak

perusahaan yang dilakukan menggunakan perbedaan tetap maupun

perbedaan temporer (Chen et al. 2010) dengan rumus sebagai berikut:

CASH ETR yang semakin besar, mengindikasikan bahwa

semakin rendahnya tingkat penghindaran pajak yang dilakukan oleh

perusahaan.

2. Karekteristik Eksekutif

Untuk mengetahui karakter eksekutif maka digunakan risiko

perusahaan (corporate risk) yang dimiliki perusahaan (Paligrova, 2010) dalam Budi dan Setiyono (2012). Corporate risk mencerminkan

penyimpanan atau deviasi standar dari earning baik penyimpanan itu

bersifat kurang dari yang direncanakan atau mungkin lebih dari yang

mengindikasikan semakin besar pula resiko perusahaan yang ada. Oleh

Paligrova (2010) dalam Budi dan Setiyono (2012) untuk mengukur

resiko perusahaan ini dihitung melalui deviasi standar dari EBITDA

(Earning Before Income Tax, Depreciation, and Amortization) dibagi dengan total asset perusahaan. Rumus deviasi standar tersebut adalah

sebagai berikut :

RISK

=

3. Profitabilitas

Profitabilitas, diproksikan dengan menggunakan Return On Assetsyaitu perbandingan antara laba bersih dengan total aset pada akhir periode, yang digunakan sebagai indikator kemampuan perusahaan

dalam menghasilkan laba (Kurniasih & Sari, 2013), dengan

menggunakan rumus sebagai berikut:

ROA =

4. Struktur Kepemilikan

Menurut Khurana dan Moser (2009) dalam Annisa (2011) besar

agresif yang dilakukan oleh perusahaan. Dalam penelitian ini

kepemilikan institusional akan diukur menggunakan prosentase

kepemilikan institusional dan akan dilambangkan dengan INST.

% Kepemilikan istitusi =

5. Ukuran Perusahaan

Ukuran Perusahaan atau ukuran perusahaan merupakan tingkat

ukuran besar kecilnya suatu perusahaan. Untuk mengukur tingkat ukuran

perusahaan dapat dihitung dari total aktiva karena ukuran perusahaan

diproksikan dengan Ln total asset. Penggunaan natural log pada penelitian ini digunakan untuk mengurangi fluktuasi data tanpa

mengubah proporsi nilai asal. variabel ini diukur dengan rumus sebagai

berikut:

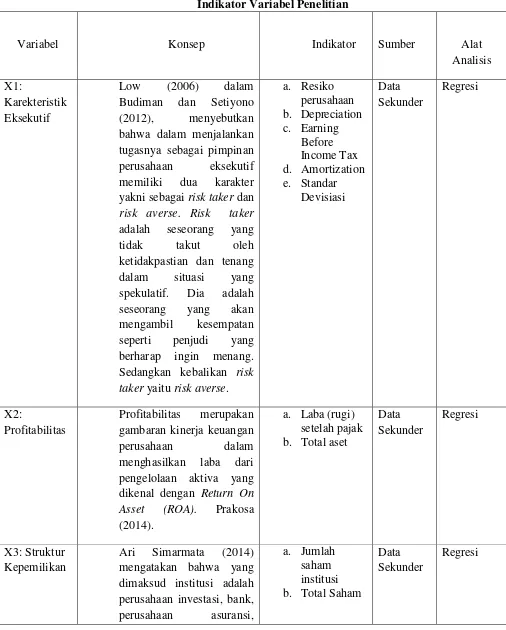

Tabel 2.

Indikator Variabel Penelitian

Variabel Konsep Indikator Sumber Alat

Analisis

X1:

Karekteristik Eksekutif

Low (2006) dalam

Budiman dan Setiyono (2012), menyebutkan bahwa dalam menjalankan tugasnya sebagai pimpinan perusahaan eksekutif memiliki dua karakter yakni sebagai risk taker dan risk averse. Risk taker adalah seseorang yang

tidak takut oleh

ketidakpastian dan tenang dalam situasi yang spekulatif. Dia adalah seseorang yang akan mengambil kesempatan seperti penjudi yang berharap ingin menang. Sedangkan kebalikan risk taker yaitu risk averse. gambaran kinerja keuangan

perusahaan dalam

maupun lembaga lain yang yang dimiliki perusahaan, yang ditujukan oleh natural logaritma dari total aktiva.

a. Natural log hutang pajak yang harus bayar perusahaan dengan tidak melanggar undang-undang yang ada. Dyreng at al., (2010)

C. Pengujian Kualitas Data 1. Uji Statistik Deskriptif

Statistik deskriptif dapat menjelaskan variabel – variabel yang

terdapat dalam penelitian ini. Selain itu statistik deskriptif menyajikan

ukuran-ukuran numeric yang sangat penting bagi data sampel. Uji

statistik deskriptif tersebut dilakukan dengan program SPSS 15. Statistik

deskriptif memberikan gambaran atau deskripsi suatu data sehingga

dipahami. Statistik deskriptif dapat dilihat dari nilai rata-rata (mean), median, modus, standar deviasi, nilai maksimum, dan nilai minimum (Ghozali, 2012 dalam Ari Simarmata 2014).

2. Uji Asumsi Klasik

Pengujian regresi linier berganda dapat dilakukan setelah model

pada penelitian ini memenuhi syarat-syarat yaitu lolos dari uji asumsi

klasik. Pengujian asumsi klasik bertujuan untuk mengetahui dan menguji

kelayakan atas model regresi yang digunakan dalam penelitian ini.

Syarat-syarat yang harus dipenuhi adalah data tersebut harus terdistribusi

secara normal, tidak mengandung multikolonieritas dan heteroskedastisitas.

a. Uji Normalitas

Uji normalitas merupakan uji yang digunakan untuk mengetahui

apakah data yang dipilih atau yang telah terkumpul berdistribusi normal.

Seperti diketahui bahwa uji t dan uji F mengasumsikan bahwa nilai

residual mengikuti distribusi normal, jika asumsi ini dilanggar maka uji

statistik menjadi tidak valid untuk jumlah sampel kecil.

Untuk menguji normalitas data, penelitian ini menggunakan

analisis grafik. Pengujian normalitas melalui analisis grafik adalah

dengan cara menganalisis grafik normal probability plot yang membandingkan distribusi kumulatif dari distribusi normal. Distribusi

yang akan dibandingkan dengan garis diagonal. Data dapat dikatakan

normal jika data atau titik-titik tersebar disekitar garis diagonal dan

penyebarannya mengikuti garis diagonal (Ari Simarmata, 2014).

Uji statistik yang dapat digunakan untuk menguji normalitas

residual adalah uji statistik non parametrik Kolmogrov-Smirnov (K-S). Jika hasil uji Kolmogrov- Smirnov menunjukkan nilai signifikan diatas 0,05 maka data residual terdistribusi dengan normal. Sedangkan jika hasil

uji Kolmogrov-Smirnov menunjukkan nilai signifikan di bawah 0,05 maka data residual terdistribusi tidak normal (Ghozali, 2012 ).

b. Uji Multikoloniearitas

Uji multikolonieritas bertujuan untuk menguji apakah dalam model

regresi ditemukan adanya korelasi antar variabel bebas (independen).

Model regresi yang baik seharusnya tidak terjadi korelasi di antara

variabel independen. Selanjutnya, jika variabel ini tidak saling

berkorelasi, maka variabel-variabel ini tidak ortogonal. Variabel

ortogonal adalah variabel independen yang nilai korelasi antar variabel

independen sama dengan nol (Ghozali, 2012)

Untuk mendeteksi ada atau tidaknya multikolonieritas didalam

model regresi dapat dilihat dari nilai tolerance dan variance inflation factor (VIF). Nilai tolerance digunakan untuk mengukur variabilitas independen yangterpilih yang tidak dijelaskan oleh variabel independen

menunjukkan adanya multikolineritas adalah nilai tolerance <0,10 atau sama dengan VIF>10(Ghozali, 2012)

c. Uji Autokorelasi.

Uji autokorelasi bertujuan menguji apakah dalam model regresi

linear ada korelasi antara kesalahan pengganggu pada periode t dengan

kesalahan pengganggu pada periode t-1 (sebelumnya). Jika terjadi

korelasi, maka dinamakan ada problem autokorelasi. Autokorelasi muncul karena observasi yang berurutan sepanjang waktu berkaitan satu

sama lainnya. Masalah ini timbul karena residual (kesalahan pengganggu) tidak bebas dari satu observasi ke observasi lainnya

(Ghozali, 2012).

Salah satu cara untuk mendeteksi ada atau tidaknya autokorelasi

yaitu dengan Uji Durbin-Watson (DW test). Uji Durbin Watson digunakan untuk autokorelasi tingkat satu (first order autocorrelation) dan mensyaratkan adanya intercept (konstanta) dalam model regresi dan tidak ada variabel lag diantara variabel independen (Ghozali, 2012).

Hipotesis yang akan diuji adalah :

H0 : tidak ada autokorelasi (r=0)

d. Uji Heteroskedastisitas

Pengujian ini memiliki tujuan untuk menguji apakah model regresi

terjadi ketidaksamaan variance dari residual satu pengamatan yang lain atau untuk melihat penyebaran data. Jika variance dari residual satu pengamatan ke pengamatan yang lain tetap, maka disebut

Homokesdastisitas dan jika berbeda disebut Heteroskedastisitas. Model

regresi yang baik adalah tidak terdapat heteroskedastisitas (Ghozali,

2012).

Uji ini dapat dilakukan dengan melihat gambar plot antara nilai

prediksi variabel independen (ZPRED) dengan residual (SRESID).

Apabila dalam grafik tersebut tidak terdapat pola tertentu yang teratur

dan data tersebar acak diatas dandibawah angaka 0 pada sumbu Y, maka

diidentifikasikan tidak terdapatheteroskedastisitas (Ghozali,2006).

D. Analisis Data

1. Analisis Regresi Linier Berganda

Uji hipotesis dilakukan dengan menggunakan analisis regresi.

Dalam analisis regresi, selain mengukur kekuatan hubungan antara dua

variabel atu lebih, juga menunjukkan hubungan antara variabel dependen

dengan variabel independen. Variabel dependen diasumsikan

random/stokastik, yang berarti mempunyai distribusi probabilistik.

Variabel independen/bebas diasumsikan memiliki nilai tetap (Ghozali,

Metode regresi linier berganda diterapkan dalam penelitian ini

karena selain untuk mengukur kekuatan hubungan antara dua variabel

atau lebih, juga menunjukkan arah hubungan antar variabel, apakah

memiliki hubungan positif atau negatif. Variabel dependen yang

digunakan dalam penelitian ini adalah tax avoidance. Sedangkan untuk variabel independen yang digunakan dalam penelitian ini yaitu karekter

eksekutif, profitabilitas, struktur kepemilikan dan ukuran perusahaan.

Model regresi linier berganda dalam penelitian ini menggunakan

program SPSS dengan rumus sebagai beriku:

Y = �+ 1�1+ 2�2+ 3�3+ 4�4+ 5�5 +�

Keterangan:

Y = Tax Avoidance (CETR)

� = Konstanta

X

1 = Karakteristik Eksekutif

X

2 = Profitabilitass (ROA)

X

3 = Struktur Kepemilikan

X

4 = Ukuran Perusahaan

β1 β2 β3 β4 β5 β6 = Koefisien Regresi Parsial

e = Error

2. Uji Kofisien Determinasi (R2)

Koefisien determinasi (R2) mengukur seberapa jauh kemampuan

model dalam menerapkan variasi variabel dependen. Nilai koefisien

lebih kecil berarti kemampuan variabel-variabel independen dalam

menjelaskan variabel dependen sangat terbatas. Nilai yang mendekati

satu berarti variabel-variabel independen hampir memberikan semua

informasi yang dibutuhkan untuk memprediksi variasi variabel

dependen.(Ghozali, 2012).

Kelemahan mendasar penggunaan koefisien determinasi adalah

biar terhadap jumlah variabel independen yang dimasukkan kedalam

model. Ole karena itu, banyak peneliti menganjurkan untuk

menggunakan nila adjusted R2 pada saat mengevaluasi mana model regresi terbaik. Dala kenyataan nilai adjusted R2 dapat bernilai negatif, walaupun yang dikehendak harus bernilai positif (Ghozali, 2012).

Ghozali (2006) jika dalam uji empiris didapat nilai adjusted R2 negatif, maka nilai adjusted R2 dianggap bernilai nol.

3. Uji Signifikansi Simultan (Uji Statistik F)

Berdasarkan Ghozali (2011) uji statistik F pada dasarnya

menunjukan apakah semua variabel independen atau bebas yang

dimasukan dalam model mempunyai pengaruh secara bersama-sama

terhadap variabel dependen. Pengujian dilakukan menggunakan tingkat

signifikan 0,05. Penolakan atau penerimaan hipotesis berdasarkan kriteria

sebagai berikut:

1. Jika nilai signifikankurang dari satu sama dengan 0,05 maka

profitabilitas, struktur kepemilikan, dan ukuran perusahaan)

secara serentak berpengaruh terhadap variabel dependen (tax

avoidance).

2. Jika nilai signifikansi lebih dari 0,05 maka semua variabel

independen (karakteristik eksekutif, profitabilitas, struktur

kepemilikan, dan ukuran perusahaan) secara serentak tidak

berpengaruh terhadap variabel dependen (tax avoidance)

4. Uji t (Parsial)

Uji statistik t pada dasarnya menunjukkan seberapa jauh pengaruh

satu variabel penjelas/independen secara individu dalam menerangkan

variasi variabel dependen (Ghozali, 2012). Penolakan atau penerimaan

hipotesis berdasarkan kriteria sebagai berikut:

1. Jika nilai signifikansi kurang atau sama dengan 0,05

menyatakan bahwa secara partial variabel independen

(karakteristik eksekutif, profitabilitas, struktur kepemilikan, dan

ukuran perusahaan) berpengaruh terhadap variabel dependen

(tax avoidance).

2. Jika nilai signifikansi lebih dari 0,05 menyatakan bahwa secara

partial variabel independen (karakteristik eksekutif,

profitabilitas, struktur kepemilikan, dan ukuran perusahaan)

41

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

A. Gambaran Umum Objek Penelitian

Penelitian ini menggunakan sampel perusahaan Manufaktur terdaftar di

Bursa Efek Indonesia (BEI) dari Tahun 2011-2014. Berdasarkan metode

purposive sampling yang telah ditetapkan pada Bab III, maka diperoleh jumlah sampel sebanyak 61 perusahaan Manufaktur yang memenuhi kriteria.

Adapun prosedur pemilihan sampel tampak pada tabel 4.1.

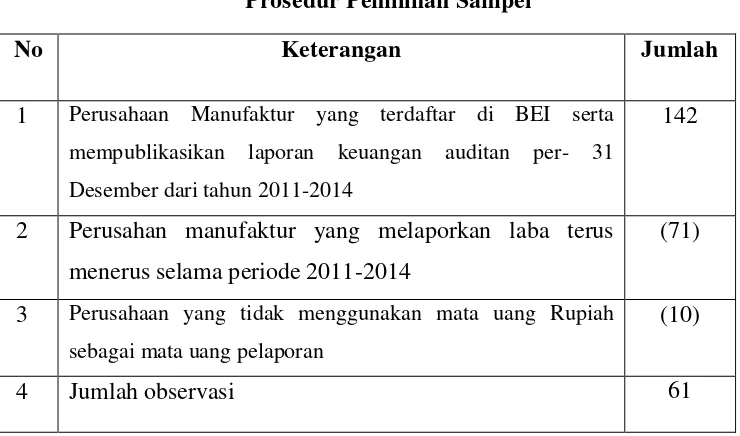

Tabel 3.

Prosedur Pemilihan Sampel

No Keterangan Jumlah

1 Perusahaan Manufaktur yang terdaftar di BEI serta mempublikasikan laporan keuangan auditan per- 31

Desember dari tahun 2011-2014

142

2 Perusahan manufaktur yang melaporkan laba terus menerus selama periode 2011-2014

(71)

3 Perusahaan yang tidak menggunakan mata uang Rupiah sebagai mata uang pelaporan

(10)

4 Jumlah observasi 61

Sumber: Data Sekunder Yang Diolah, 2016.

Penelitian diperoleh sampel sebanyak 61 perusahaan manufaktur yang

diperoleh dalam bentuk laporan keuangan yang telah diaudit per 31 Desember

dari tahun 2011-2014. Penelitian ini menggunakan periode pengamatan

42

yang dikumpulkan meliputi seluruh variabel penelitian, yaitu Tax Avoidance, karakteristik Eksekutif, Profitabilitas, Kepemilikan Institusional, dan Ukuran

Perusahaan.

B.Uji Kualitas Instrumen dan Data 1. Statistik Deskriptif

Tabel 4.

Statistik Deskriptif Variabel Penelitian Descriptive Statistics

244 .05977 .91605 .2772456 .12070764

244 .00284 .31998 .0529826 .04778402

244 .07369 71.50898 10.78740 10.31455098

244 31.00000 99.00000 70.54369 17.32841835

244 10.78293 19.27947 14.36369 1.69565732

244

N Minimum Maximum Mean Std. Deviation

Sumber: Data Sekunder Yang Diolah, 2016.

Penelitian ini sebanyak 244 data. Rata-rata Tax Avoidance (CETR) sebesar 0,2772456 nilai minimum sebesar 0,05977 nilai maximum sebesar

0,91605 dan standar deviasi sebesar 0,12070764. Rata-rata Karakter

Eksekutif (RISK) sebesar 0,0529826, nilai minimum sebesar 0,00284, nilai maximum sebesar 0,31998 dan standar deviasi sebesar 0,04778402. Rata-rata

Profitabilitas (ROA) sebesar 10,78740, nilai minimum sebesar 0,0769, nilai maximum sebesar 71,50898, dan standar deviasi sebesar 10,31455098.

43

sebesar 17,32841835. Rata-rata Ukuran Perusahaan (SIZE) sebesar 14,36369, nilai minimum sebesar 10,78293, nilai maximum sebesar 19,27947 dan

standar deviasi sebesar 1,69565732.

2. Uji Kualitas Data

Pengujian asumsi klasik yang akan diuji dalam model persamaan

penelitian ini meliputi uji normalitas, uji multikolinearitas, uji

heteroskedastisitas dan uji autokorelasi.

a. Uji Normalitas

Uji normalitas digunakan untuk menguji apakah dalam sebuah

model regresi, variabel dependen dan independen atau keduanya

mempunyai distribusi normal atau tidak. Model regresi yang baik adalah

distribusi data normal atau mendekati normal.

Tabel 5. Norm al Param etersa,b

Absolute

Test distribution is Norm al. a.

Calculated from data. b.

Sumber: Data Sekunder Yang Diolah, 2016.

Pada tabel 4.3 di atas, dimana menunjukkan nilai Asymp. Sig

(0.440) > α (0.05). Hasil ini dapat disimpulkan bahwa model regresi

44

Sumber: Data Sekunder Yang Diolah, 2016.

Gambar 3.

Hasil Uji Normalitas Menggunakan Grafik P-Plot

Berdasarkan grafik di atas, dapat dilihat bahwa titik-titik menyebar

dan mengikuti arah garis diagonal. Dengan demikian dapat dikatakan

bahwa penyebaran data memenuhi asumsi normalitas.

b. Uji Multikolinearitas

Tabel 6. Uji Multikolinearitas Dependent Variable: Tax Avoidance

S

ata Sekunder Yang Diolah, 2016. Variabel

Bebas Tolerance Collinearity Statistics VIF Kesimpulan

45

Berdasarkan hasil perhitungan nilai tolerance menunjukan tidak ada variabel independen yang memiliki nilai tolerance kurang dari 0.10. Hasil perhitungan VIF juga menunjukkan hal yang sama, yaitu tidak ada

satu variabel independen yang memiliki nilai VIF lebih dari 10. Jadi

dapat disimpulkan bahwa tidak ada multikolonieritas antar variabel

independen dalam model regresi.

c. Uji Heteroskedastisitas

Dalam penelitian ini uji heteroskedastisitas yang digunakan adalah

Uji Park. Uji Park dilakukan dengan cara meregresi nilai residual (Lnei2) dengan masing-masing variabel independen. Jika nilai sig > 0,05 maka

tidak ada terjadi heteroskedastisitas. Ringkasan hasil Uji Park dapat

dilihat pada tabel 4.5 dibawah ini.

Tabel 7.

Uji Heteroskedastisitas

Variabel Sig Keterangan

RISK 0.451 Tidak ada heteroskedastisitas PROF 0.052 Tidak ada heteroskedastisitas INST 0.966 Tidak ada heteroskedastisitas SIZE 0.966 Tidak ada heteroskedastisitas Dependent Variable: LN Residual absolut

46

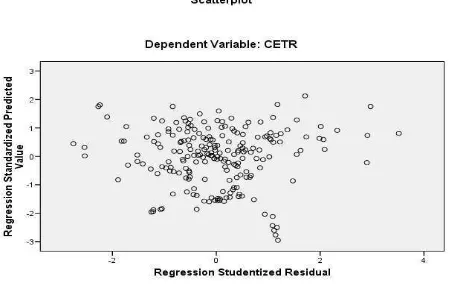

Hasil uji heteroskedastisitas dalam bentuk Grafik Scatterplot sebagai berikut :

Sumber: Data Sekunder Yang Diolah, 2016

Gambar 4. Grafik Scatterplot

.

Berdasarkan gambar 2 grafik scatterplot menunjukkan bahwa data tersebar di atas dan di bawah angka 0 (nol) pada sumbu Y dan tidak

terdapat suatu pola yang jelas pada penyebaran data tersebut. Hal ini

berarti tidak terjadi Heteroskedastisitas pada model persamaan regresi,

sehingga model regresi layak digunakan untuk memprediksi tax

avoidance berdasarkan variabel yang memengaruhinya, yaitu

karakteristik eksekutif, profitabilitas, kepemilikan institusional, dan

47

.376a .142 .125 .03510050 2.016

Model

Predictors: (Cons tant), SIZE, RISK, INST, ROA a.

Dependent Variable: CETR b.

Sumber: Data Sekunder Yang Diolah, 2016.

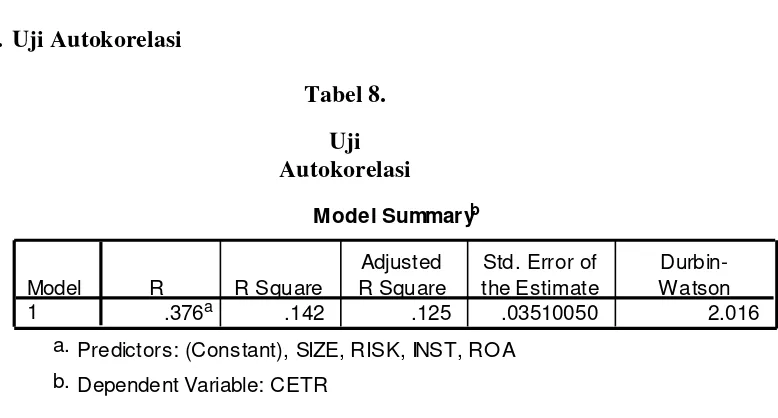

Berdasarkan tabel 4.6 nilai Durbin Watson yang diperoleh sebesar 2.016. Jika angka Durbin Watson diantara du<d<4-du tidak terdapat autokorelasi. Untuk N = 212 dengan k = 4 diperoleh nilai dL = 1.728 dan

dU = 1.809 sehingga nilai DW berada pada 1.809 < DW < 2.193. Maka

diketahui 1.809<2.016<2.193 yang artinya hasil penelitian ini telah

memenuhi syarat dan bebas dari autokorelasi. Konsekuensinya bahwa

dalam model regresi ini varian sampel dapat menjelaskan varian populasi.

C. Hasil Analisis Data

1. Persamaan Linier Berganda

Untuk pengujian hipotesis pertama sampai pengujian hipotesis

keempat dilakukan dengan Regresi linier berganda. pada dasarnya Regresi

linier berganda menunjukkan seberapa jauh pengaruh satu variabel

independen secara individual dalam menerangkan variasi variabel dependen.

48

untuk mengukur kekuatan hubungan antara dua variabel atau lebih, juga

menunjukkan arah hubungan antar variabel, apakah memiliki hubungan

positif atau negatif. Berdasarkan hasil pengujian dengan menggunakan alat

analisis regresi linear berganda diperoleh hasil sebagai berikut:

Tabel 9.

Hasil Regresi Linier Berganda Coefficientsa

Sumber: Data Sekunder Yang Diolah, 2016.

Hasil perhitungan regresi diperoleh persamaan sebagai berikut :