1 1.1 Latar Belakang Kerja Praktek

Beberapa tahun belakang ini Negara kita sedang gencar-gencarnya melakukan suatu trobosan terutama dalam bidang perpajakan, sebagai upaya dari pemerintah khususnya Direktorat Jenderal Pajak untuk meningkatkan penerimaan Negara dari sektor pajak. Karena pajak merupakan iuran rakyat kepada negara berdasarkan undang-undang perpajakan yang dapat dipaksakan dengan tidak mendapat timbal balik secara langsung yang digunakan untuk membiayai pengeluaran-pengeluaran umum yang berhubungan dengan tugas negara unyuk untuk menjalankan pemerintahan dan juga untuk mebiayai pembangunan. Dengan pajak suatu Negara dapat melaksanakan pembangunan disegala sektor, meningkatkan kesejahteraan dan kemakmuran dari seluruh lapisan masyarakat. Dalam melaksanakan pembangunan tersebut Negara sangat bergantung kepada dana, baik dana dari dalam maupun luar negeri. Dana dari dalam negeri diperoleh dari pajak, karena pajak merupakan sumber penerimaan Negara yang paling besar dibandingkan dengan penerimaan Negara selain pajak, sedangkan penerimaan Negara dari luar negeri diperoleh dari pinjaman luar negeri, bantuan atau hibah, ekspor dan sumber lainnya.

Undang-undang Perpajakan menganut sistem self assassment. Dalam sistem

ini, Wajib Pajak diberikan kepercayaan untuk menghitung, memperhitungkan, dan

menetapkan besarnya jumlah Pajak Penghasilan yang terutang dan melaporkan ke

perpajakan atau dapat juga disampaikan melalui Kantor Pos, Pojok Pajak, Mobil

Pajak Keliling dan tempat khusus Penerimaan Surat Pemberitahuan Tahunan

(drop box) setelah tahun pajak berakhir.

Salah satu agenda rutin tahunan dari Direktorat Jenderal Pajak (DJP)

adalah penerimaan laporan SPT Tahunan Wajib Pajak. Dalam proses

penyelenggaraannya, DJP menunjuk setiap Kantor Pelayanan Pajak untuk

melaksanakan penerimaan SPT Tahunan bagi seluruh Wajib Pajak yang terdaftar

di wilayah kerja masing-masing. Surat Pemberitahuan adalah surat yang oleh

Wajib Pajak digunakanuntuk melaporkan penghitungan dan atau pembayaran

pajak, objek pajak dan atau bukan objek pajak dan atau harta dan kewajiban,

menurut ketentuan peraturan perundang-undangan perpajakan (Erly Suandy,

2002:15).

SPT Tahunan Pajak Penghasilan yang diisi oleh wajib pajak terdiri dari

dua jenis yaitu SPT PPh Orang Pribadi OP dan SPT PPh Badan. Berdasarkan

informasi dari kepala seksi pelayanan KPP Pratama Bandung Karees mengenai

jumlah SPT bahwa SPT PPh OP memiliki penerimaan pelaporan SPT lebih

banyak dibandingkan SPT PPh Badan.

Proses pengolahan SPT secara benar dan lengkap merupakan tahap yang

penting dalam administrasi pajak. Pengolahan SPT adalah serangkaian kegiatan

yang meliputi penelitian SPT dan perekaman SPT, baik meliputi penatausahaan

yang meliputi penerimaan SPT, pencatatan/perekaman (recording) SPT,

penggolongan SPT dan penyimpanan (filling) dokumen SPT maupun dalam

Surat Pemberitahuan Tahunan Pajak Penghasilan (SPT Tahunan PPh)

merupakan sarana bagi Wajib Pajak untuk melaporkan serta mempertanggung

jawabkan penghitungan dan/atau pembayaran pajaknya dengan baik dan benar

sesuai dengan sistem self assessment.

Proses pengolahan SPT secara benar dan lengkap merupakan tahap yang

penting dalam administrasi pajak. Pengolahan SPT adalah serangkaian kegiatan

yang meliputi penelitian SPT dan perekaman SPT, baik meliputi penatausahaan

yang meliputi penerimaan SPT, pencatatan/perekaman (recording) SPT,

penggolongan SPT dan penyimpanan (filling) dokumen SPT maupun dalam

pelayanan yang dilakukan di Kantor Pelayanan Pajak.

Kendala yang terjadi setiap tahun dalam pelaksanaan penerimaan SPT

Tahunan adalah terjadi penumpukan Wajib Pajak yang ingin melaporkan SPT

Tahunannya, dikarenakan Wajib Pajak cenderung melaporkan SPT Tahunannya

pada hari-hari terakhir batas akhir pelaporan, yaitu paling lambat 3 bulan setelah

berakhirnya tahun pajak (31 Maret) untuk Wajib Pajak Orang Pribadi dan 4 bulan

setelah berakhirnya tahun pajak (30 April) untuk Wajib Pajak Badan.

Perlu disadari bahwa raw material Direktorat Jendral Pajak adalah data.

Oleh karena itu perlu dilakukan suatu prosedur pengolahan data informasi

perpajakan, salah satunya berupa Surat Pemberitahuan (SPT) secara memadai

dengan memanfaatkan teknologi informasi, meningkatkan kualitas dan keamanan

data perpajakan dengan kebijakan yang diterapkan yang dibuat oleh pemerintah

mengenai fasilitas perpajakan.

kepada wajib pajak, saat ini pihak Direktorat Jenderal Pajak kembali memberikan

kemudahan dalam penyampaian SPT tahunan. Dengan pemikiran untuk lebih

melayani Wajib Pajak dan menghindari antrian yang sangat panjang akibat

membludaknya Wajib Pajak, maka proses penerimaan SPT Tahunan sekarang

sangat disederhanakan, dibuatlah fasilitas perpajakan bahwa penyampaian SPT

Tahunan dapat dilakukan dimana saja yaitu melalui Drop Box SPT Tahunan.

Drop Box adalah tempat dimana SPT Tahunan dapat diterima. Drop Box

ini, sesuai namanya, berbentuk kotak berukuran cukup besar dengan logo DJP dan

lubang seperti celengan tempat memasukkan SPT Tahunan. Drop Box ini

ditempatkan pada tempat yang memang strategis, seperti pusat-pusat perbelanjaan

dan pusat-pusat keramaian di mana saja yang nantinya akan disediakan pojok

pajak/mobil pajak/drop box maupun ditaruh di kantor-kantor pajak.

Kantor pelayanan pajak pratama atau Small Tax Payers Office (STO)

merupakan hasil peleburan tiga jenis kantor, yaitu 'Kantor Pelayanana Pajak

(KPP), Kantor Pelayanan Pajak Bumi dan Bangunan (KPPBB) serta Kantor

Pemeriksaan dan Penyidikan Pajak (Karikpa). Peleburan ini dapat meningkatkan

pelayanan kepada masyarakat, khususnya Wajib Pajak. Hal ini karena masyarakat

yang membutuhkan semua jenis pelayanan pajak (Pajak Penghasilan, Pajak

Pertambahan Nilai, Pajak Penjualan atas Barang Mewah, Pajak Bumi dan

Bangunan, dan Bea Perolehan Hak atas Tanah dan Bangunan) serta pemeriksaan

pajak, cukup datang ke satu kantor. Konsep one stop service itulah yang

melatarbelakangi peleburan tiga unit kantor pajak, tersebut, sehingga wajib pajak

KPP Pratama Sumedang dimana tempat Wajib pajak untuk melaporkan SPT

Tahunan, dan serta akan memberikan tata cara pengolahan SPT Tahunan. Maka

penulis belajar untuk mengetahui pengolahan SPT Tahunan pada KPP Pratama

Sumedang, yang kemudian disusun dalam laporan kerja praktek dengan

mengambil judul “ SISTEM PENGOLAHAN SPT TAHUNAN MELALUI

DROPBOX PADA KPP PRATAMA SUMEDANG ”. Laporan ini menyajikan hasil pengamatan dan pengalaman yang didapat selama melakukan kegiatan kerja

praktek di bagian Pelayanan KPP Pratama Sumedang.

1.2 Maksud dan Tujuan Kerja Praktek

Maksud dari kerja praktek yang dilaksanakan dalam rangka penyusunan

laporan adalah agar dapat mengetahui sistem yang terjadi pada KPP Pratama

Sumedang tentang pengolahan SPT Tahunan dengan fasilitas drop box.

Sedangkan tujuan yang hendak dicapai dengan mengadakan kerja praktek

adalah untuk mengetahui pelaksanaan pengolahan SPT Tahunan pajak

Penghasilan dengan fasilitas drop box pada KPP Pratama Sumedang.

1.3 Kegunaan Kerja Praktek

Dalam pelaksanaan Kerja Praktek ini, penulis merasakan banyak

kegunaan-kegunaan diantaranya :

a. Kegunaan bagi penulis

Sebagai tambahan pengetahuan antara praktek dengan teori tentang

b. Kegunaan bagi perusahaan

Diharapkan dapat dijadikan masukan informasi serta sumbangan

pemikiran sebagai tambahan perbandingan dalam pengambilan keputusan

yang akan bermanfaat dan berguna bagi perusahaan yang bersangkutan

dimasa yang akan datang, terutama mengenai pengolahan SPT Tahunan.

c. Bagi pihak lain

Diharapkan menjadi sumbangan pemikiran perkembangan ilmu

pengetahuan serta dapat bermanfaat bagi pihak-pihak yang membutuhkan

bahan mengenai tata cara pengolahan SPT Tahunan melalui drop box.

1.4 Metode Kerja Praktek

Dalam penyusunan laporan ini, penulis melaksanakan Kerja Praktek dengan

menggunakan metode Block Release, yaitu metode dimana penulis melakukan

kerja praktek di KPP Pratama Sumedang. Agar dapat tersusunnya laporan Kerja

Praktek ini tentunya sangat memerlukan teknik-teknik pengumpulan data. Adapun

teknik-teknik pengumpulan data yang digunakan adalah :

a. Field Research (Penelitian secara langsung)

Observasi langsung, yaitu teknik pengumpulan data dengan cara

pencarian dan pengumpulan data yang dilakukan dengan melakukan

pengamatan dan penelitian tentang kegiatan-kegiatan yang terjadi pada

Interview, yaitu teknik pengumpulan data dengan cara melakukan tatap

muka langsung dengan pihak yang bersangkutan untuk diwawancarai

sehingga data-data yang diperlukan dapat membantu dalam

memecahkan masalah yang akan dibahas.

b. Library Research (Studi pustaka)

Study Literatur, yaitu teknik pengumpulan data yang ada dari berbagai

bahan pustaka (referensi) yang relevan dalam penyusunan laporan kerja

praktek.

1.5 Lokasi dan Waktu Kerja Praktek

Penulis melaksanakan Kerja Praktek pada Seksi Pelayanan KPP Pratama

Sumedang yang beralamat di Jln. H. Ibrahim Adjie No. 372 Bandung. Adapun

waktu pelaksanaan Kuliah Kerja Praktek, yakni dari mulai tanggal 04 Juli 2011.

Dimana hari kerja dimulai pada hari Senin sampai dengan Jumat dengan jam kerja

dari pukul 07.30 WIB sampai dengan pukul 17.00 WIB. Adapun pendeskripsian

kerja praktek yang telah dilaksanakan penulis adalah sebagai berikut :

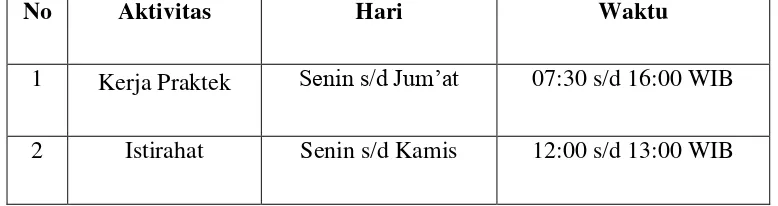

Tabel 1.1

Aktivitas Kerja Praktek dan Aktivitas Kantor

No Aktivitas Hari Waktu

1 Kerja Praktek Senin s/d Jum’at 07:30 s/d 16:00 WIB

9

2.1 Sejarah Singkat KPP Pratama Sumedang

Sejarah kantor pajak di Indonesia diawali setelah Indonesia

memproklamasikan kemerdekaannya pada tanggal 17 Agustus 1945. Untuk

melaksanakan pemungutan pajak dari rakyat di wilayah pasundan, dibentuk suatu

badan yang bernama Inspeksi Keuangan untuk seluruh Kabupaten Bandung,

Bekasi, Karawang, Purwakarta, Tasikmalaya, Sumedang, Subang, Garut, Ciamis,

dan Banjar. Khusus untuk Inspeksi Keuangan Bandung bertempat tinggal di

Gedung Concordia yang sekarang dikenal dengan Gedung Merdeka yang pada

waktu itu terletak di Jalan Raya Barat sedangkan pada masa sekarang dikenal

dengan Jalan Asia Afrika Bandung.

Seiring dengan perkembangan jaman dan bertambahnya penduduk serta

berkembangnya tingkat ekonomi masyarakat, Inspeksi Keuangan Bandung

berubah namanya menjadi Inspeksi Pajak Bandung. Dengan daerah wewenangnya

meliputi daerah swantantra Tingkat II Kota Praja Bandung, Kabupaten Bandung,

Kabupaten Sumedang, Kabupaten Garut, Kabupaten Tasikmalaya, dan Kabupaten

Ciamis yang berkedudukan di Jalan Asia Afrika No.114 Bandung. Sedangkan

untuk wilayah Kabupaten Bekasi, Karawang, dan Subang yang berkedudukan di

Karawang.

Berdasarkan Surat Keputusan Menteri Keuangan No. 270/KMK/1989,

nama menjadi Kantor Pelayanan Pajak. Untuk wilayah Bandung sendiri dibentuk

empat Kantor Pelayanan Pajak, yaitu:

a. Kantor Pelayanan Pajak Bandung Timur

b. Kantor Pelayanan Pajak Bandung Tengah

c. Kantor Pelayanan Pajak Bandung Barat

d. Kantor Pelayanan Pajak Bandung Cimahi

Dengan diterbitkannya Keputusan Menteri Keuangan Republik Indonesia

No. 94/KMK.01/1994 tanggal 29 Maret 1994, tentang Organisasi dan Tata Kerja

Direktorat Jenderal Pajak, terjadi perubahan nama dan pembagian batas wilayah

Kantor Pelayanan Pajak, yaitu :

a. Kantor Pelayanan Pajak Bandung Timur diubah namanya menjadi Kantor

Pelayanan Pajak Bandung Karees

b. Kantor Pelayanan Pajak Bandung Barat diubah namanya menjadi Kantor

Pelayanan Pajak Bandung Tegallega

c. Kantor Pelayanan Pajak Bandung Tengah dipecah menjadi Kantor Pelayanan

Pajak Bandung Cibeunying dan Kantor Pelayanan Pajak Bandung Bojonagara

d. Kantor Pelayanan Pajak Bandung Cimahi diubah namanya menjadi Kantor

Pelayanan Pajak Cimahi

Dalam perkembangannya kemudian, sehubungan dengan reorganisasi di

lingkungan Direktorat Jenderal Pajak serta dalam rangka pelaksanaan modernisasi

sistem administrasi perpajakan secara bertahap sebagai upaya pelaksanaan good

instansi vertikal di lingkungan Direktorat Jenderal Pajak, maka pada tanggal 9

Agustus 2007 ditetapkanlah keputusan Dirjen Pajak Nomor KEP-112/PJ./2007

yang mengatur tentang penerapan organisasi, tata kerja dan saat mulai

beroperasinya Kantor Pelayanan Pajak Pratama dan Kantor Pelayanan,

Penyuluhan dan Konsultasi Perpajakan (KP2KP) di lingkungan Kantor Wilayah

Direktorat Jenderal Pajak Banten, Kantor Wilayah Direktorat Jenderal Pajak Jawa

Barat I dan Kantor Wilayah Direktorat Jenderal Pajak Jawa Barat II.

Dengan terbitnya keputusan Dirjen Pajak tersebut maka terhitung mulai

tanggal 28 Agustus 2007 Kantor Pelayanan Pajak Pratama Sumedang yang telah

menerapkan Sistem Administrasi Modern dinyatakan resmi berdiri. Kantor

Pelayanan Pajak Pratama Sumedang merupakan Kantor Pelayanan Pajak

pemekaran dari Kantor Pelayanan Pajak Bandung Karees (yang sekarang

bernama Kantor Pelayanan Pajak Pratama Bandung Karees). Sampai saat ini

Kantor Pelayanan Pajak Pratama Sumedang berkantor di Jalan H.Ibrahim Adjie

(Kiaracondong) Nomor 372 Bandung dan masih berbagi tempat dengan Kantor

Pelayanan Pajak Pratama Bandung Karees.

Wilayah kerja Kantor Pelayanan Pajak Pratama Sumedang meliputi seluruh

Kecamatan dan Kelurahan yang ada di Kabupaten Sumedang.

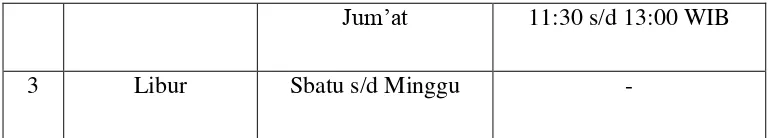

2.2 Struktur Organisasi KPP Pratama Sumedang

Organisasi adalah sistem kerjasama dari dua orang atau lebih untuk dapat

memungkinkan tercapainya tujuan bersama dengan adanya pembagian tugas dan

menciptakan suatu koordinasi dalam suatu usaha. Organisasi menempatkan dan

mengatur orang-orang dan pekerjaan pada tempat dan kegunaanya

masing-masing.

Struktur organisasi pada KPP Pratama Sumedang merupakan suatu bentuk

organisasi Garis dan Staf dimana sebagai pimpinan tertinggi adalah Kepala

Kantor, artinya dalam hal ini Kepala Kantor sebagai pemimpin yang memberikan

dan melimpahkan wewenang secara vertikal kepada bawahannya sesuai dengan

tugas dan tanggung jawabnya masing-masing sedangkan bentuk pelaksanaannya

Kepala Kantor dibantu oleh sub bagian umum dan beberapa seksi.

2.3 Uraian Tugas KPP Pratama Sumedang

KPP Pratama Sumedang dipimpin oleh seorang Kepala Kantor sebagai

pimpinan yang bertugas sebagai berikut :

- Mengkoordinasikan pelaksanaan penyuluhan, pelayanan, dan pengawasan

Wajib Pajak di bidang PPh, PPN, PPnBM, Pajak Tidak Langsung Lainnya

dan PBB serta BPHTB dalam wilayah Kabupaten Sumedang

- Bertanggungjawab mengamankan penerimaan pajak di Kabupaten Sumedang

- Melakukan pembinaan terhadap para pegawai di KPP Pratama Sumedang

Dalam menjalankan tugasnya, Kepala KPP Pratama Sumedang dibantu oleh

seksi-seksi yang masing-masing dikepalai oleh kepala seksi ( SURAT EDARAN

DIREKTUR JENDERAL PAJAK NOMOR SE - 60/PJ.11/1990 ) yaitu:

1. Kepala Sub bagian Umum

Membantu dan menunjang kelancaran tugas kepala kantor dalam

mengkoordinasikan tugas dan fungsi pelayanan dan kesekretariatan terutama

dalam hal pengaturan kegiatan tata usaha kepegawaian, keuangan, rumah

tangga serta perlengkapan.

2. Kepala Seksi Pengolahan Data dan Informasi

Membantu tugas Kepala Kantor dalam mengkoordinasikan

pengumpulan, pengolahan data, penyajian informasi perpajakan, perekaman

dokumen perpajakan, urusan tata usaha penerimaan perpajakan,

pengalokasian dan penatausahaan bagi hasil PBB dan BPHTB, pelayanan

dukungan teknis komputer, pemantauan aplikasi e-SPT dan e-Filling dan

3. Kepala Seksi Pelayanan

Membantu tugas Kepala Kantor dalam mengkoordinasikan penetapan

dan penerbitan produk hukum perpajakan, pengadministrasian dokumen dan

berkas perpajakan, penerimaan dan pengolahan Surat Pemberitahuan dan

surat lainnya, penyuluhan perpajakan, pelaksanaan registrasi Wajib Pajak,

serta kerjasama perpajakan.

4. Kepala Seksi Penagihan

Membantu tugas Kepala Kantor mengkoordinasikan pelaksanaan dan

penatausahaan penagihan aktif, piutang pajak, penundaan, dan angsuran

tunggakan pajak, dan usulan penghapusan piutang pajak.

5. Kepala Seksi Ekstensifikasi Perpajakan

Membantu tugas Kepala Kantor mengkoordinasikan pelaksanaan dan

penatausahaan pengamatan potensi perpajakan, pendataan obyek dan subyek

pajak, penilaian obyek pajak, dan kegiatan ekstesifikasi perpajakan.

6. Kepala Seksi Pengawasan dan Konsultasi

Membantu tugas Kepala Kantor mengkoordinasikan pengawasan

kepatuhan kewajiban perpajakan Wajib Pajak (PPh, PPN, PBB, BPHTB dan

Pajak Lainnya), bimbingan/himbauan kepada Wajib Pajak dan konsultasi

teknis perpajakan, penyusunan Profil Wajib Pajak, analisis kinerja Wajib

Pajak, rekonsiliasi data Wajib Pajak dalam rangka melakukan intensifikasi,

dan melakukan evaluasi hasil banding serta pemberian informasi perpajakan.

Konsultasi yang pembagian tugasnya didasarkan pada cakupan wilayah

(teritorial) tertentu.

Tugas Kepala Seksi Pengawasan dan Konsultasi dibantu oleh Account

Representatif (Staf Pendukung Pelayanan). Pembagian tugas kerja AR

dilakukan dengan membagi habis wilayah kerja seksi Pengawasan dan

Konsultasi berikut seluruh pengawasan pemenuhan kewajiban

perpajakannya. Untuk mempermudah pembagian wilayah kerja AR dapat

digunakan Peta Wilayah/Blok PBB dengan memperhatikan keseimbangan

beban kerja.

7. Kepala Seksi Pemeriksaan

Membantu tugas Kepala Kantor mengkoordinasikan pelaksanaan

penyusunan rencana pemeriksaan, pengawasan pelaksanaan aturan

pemeriksaan, penerbitan dan pendistribusian Surat Perintah Pemeriksaan serta

administrasi pemeriksaan perpajakan lainnya.

8. Kelompok Jabatan Fungsional

Pejabat Fungsional terdiri atas Pejabat Fungsional Pemeriksa dan

Pejabat Fungsional Penilai yang bertanggung jawab secara langsung kepada

Kepala KPP Pratama. Pejabat Fungsional Pemeriksa bertugas melakukan

pemeriksaan perpajakan terhadap Wajib Pajak di lingkungan KPP Pratama

Sumedang. Dalam melaksanakan tugasnya, Pejabat Fungsional Pemeriksa

berkoordinasi dengan Seksi Pemeriksaan. Sedangkan untuk Pejabat

2.4 Aspek Kegiatan KPP Pratama Sumedang

KPP Pratama dibentuk dengan “meleburkan” tiga jenis kantor pelayanan

yang ada sebelumnya, yakni Kantor Pelayanan Pajak (KPP), Kantor Pelayanan

Pajak Bumi dan Bangunan (KPPBB), dan Kantor Pemeriksaan Pajak (Karikpa).

Meskipun terjadi penggabungan, tugas pokok dan fungsi yang melekat pada

kantor-kantor tersebut tetap ada melalui struktur baru pada KPP Pratama yang

berbasis fungsi. Aspek – aspek kegiatan KPP Pratama Sumedang antara lain :

1. Pelayanan dengan konsep one stop service

Yang dimaksud dengan one stop service adalah semua pelayanan

berbagai jenis pajak mulai dari PPh, PPN, PPnBM, Pajak Tidak Langsung

lainnya, PBB dan BPHTB dilayani disini.

2. Pemberian informasi perpajakan

Memberikan informasi, penjelasan, penyuluhan dan asistensi

perpajakan kepada Wajib Pajak.

3. Pendaftaran Wajib Pajak untuk memperoleh NPWP

Nomor Pokok Wajib Pajak yang selanjutnya disingkat dengan NPWP

adalah nomor yang diberikan kepada Wajib Pajak sebagai sarana dalam

administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau

identitas Wajib Pajak dalam melaksanakan hak dan kewajiban

4. Pengukuhan Pengusaha Kena Pajak (PKP)

Pengusaha Kena Pajak adalah pengusaha (baik orang pribadi maupun

badan) yang telah memenuhi syarat untuk melakukan pemungutan,

penyetoran dan pelaporan Pajak Pertambahan Nilai (PPN). Apabila

pengusaha telah dikukuhkan menjadi PKP maka dia berkewajiban

menerbitkan Faktur Pajak dan berhak memperhitungkan PPN yang telah dia

bayar terhadap PPN yang dia pungut untuk disetorkan.

5. Perubahan data dan identitas Wajib Pajak

Perubahan data dan identitas Wajib Pajak dapat dilakukan berdasarkan

permohonan Wajib Pajak maupun secara jabatan oleh petugas apabila ada

data Wajib Pajak yang mengalami perubahan baik nama, alamat tempat

kedudukan dan atau tempat usaha, nomor telepon, jenis usaha, status badan

hukum, pergantian pengurus, serta data dan identitas Wajib Pajak lainnya.

6. Mutasi NPWP karena pindah domisili atau tempat kedudukan

Satu Wajib Pajak hanya diperbolehkan memiliki satu NPWP selama

hidupnya, atau bagi Wajib Pajak Badan selama belum dibubarkan. Wajib

Pajak tidak diperkenankan memiliki dua atau lebih NPWP. Oleh karena itu

apabila Wajib Pajak pindah domisili atau tempat kedudukan dari wilayah

KPP lama ke wilayah KPP lainnya maka Wajib Pajak tersebut tidak perlu

membuat NPWP baru di KPP baru, cukup melakukan permohonan pindah

sehingga NPWP tidak berubah, yang berubah hanyalah KPP tempat Wajib

Pajak tersebut terdaftar dan kewajiban perpajakannya pun akan dipindahkan

7. Penghapusan NPWP

NPWP dapat dihapuskan dalam hal :

a. Wajib Pajak orang pribadi yang sudah tidak memenuhi persyaratan

subjektif dan/atau objektif sesuai dengan ketentuan peraturan

perundang-undangan perpajakan;

b. Wajib Pajak badan dalam rangka likuidasi atau pembubaran karena

penghentian atau penggabungan usaha;

c. Wanita yang sebelumnya telah memiliki Nomor Pokok Wajib Pajak dan

menikah tanpa membuat perjanjian pemisahan harta dan penghasilan;

d. Wajib Pajak bentuk usaha tetap yang menghentikan kegiatan usahanya

di Indonesia;

Sebelum dilakukan penghapusan NPWP, maka terhadap Wajib Pajak

terlebih dahulu dilakukan pemeriksaan pajak untuk menghitung kembali

pajak pajak yang telah dibayar dan apabila masih ada pajak yang masih

terutang dan belum dibayar agar dilunasi dulu sebelum kemudian NPWPnya

dihapus.

8. Pencabutan pengukuhan PKP

Apabila Pengusaha Kena Pajak yang telah dikukuhkan pada suatu

waktu ternyata tidak lagi memenuhi syarat sebagai PKP, maka pengusaha

tersebut dapat mengajukan permohonan pencabutan pengukuhan PKP.

Sebelum pengukuhan PKP dicabut, terhadap PKP tersebut terlebih dahulu

9. Penerimaan Surat Pemberitahuan (SPT Masa dan Tahunan)

Berdasarkan self assessment system, Wajib Pajak diberi kewenangan

untuk menghitung, memperhitungkan, menyetor dan melaporkan sendiri

pajak-pajaknya. Sarana yang digunakan untuk menghitung,

memperhitungkan serta melaporkan pajak oleh Wajib Pajak disebut Surat

Pemberitahuan (SPT). SPT terdiri dari SPT Masa dan SPT Tahunan. SPT

Masa adalah SPT yang berisi perhitungan pajak dalam suatu masa/bulan

sedangkan SPT Tahunan berisi perhitungan pajak dalam suatu tahun pajak.

10. Pemeriksaan pajak

Sebagai konsekuensi pelaksanaan self assessment system maka perlu

dilakukan pemeriksaan pajak untuk menguji kepatuhan pemenuhan

kewajiban perpajakan oleh Wajib Pajak.

11. Penerimaan pelaporan pelunasan Surat Ketetapan Pajak (SKP)

Hasil dari pemeriksaan pajak dapat berupa Surat Ketetapan Pajak yang

menyebutkan jumlah pajak yang masih harus dibayar oleh Wajib Pajak yang

harus segera dilunasi kemudian dilaporkan.

12. Penerimaan permohonan keberatan

Apabila berdasarkan hasil pemeriksaan terdapat pajak yang masih

harus dibayar akan tetapi Wajib Pajak tidak setuju dengan jumlahnya, maka

Wajib Pajak berhak untuk mengajukan keberatan dengan membuat surat

permohonan keberatan dilampiri dengan perhitungan jumlah pajak terutang

13. Penerimaan permohonan pemindah bukuan

Pajak yang telah disetor atas nama satu Wajib Pajak terhadap satu jenis

pajak dapat dimintakan pemindah bukuan kepada atas nama Wajib Pajak

yang lain atau jenis pajak yang lain.

14. Penerimaan permohonan mengangsur atau menunda pembayaran pajak

Apabila karena satu atau beberapa hal Wajib Pajak tidak mampu

membayar pajak yang terutang maka Wajib Pajak tersebut diperbolehkan

mengangsur atau menunda pembayaran pajak. Terhadap permohonan ini

akan dilakukan penelitian oleh petugas terhadap faktor-faktor yang

menyebabkan Wajib Pajak tidak mampu melunasi pajaknya sekaligus untuk

kemudian ditentukan apakah permohonannya dikabulkan atau ditolak.

15. Penerimaan permohonan pengembalian kelebihan pembayaran pajak

(restitusi)

Apabila terjadi kelebihan pembayaran pajak, Wajib Pajak berhak

meminta kembali kelebihan pembayaran pajaknya. Terhadap Wajib Pajak

akan dilakukan pemeriksaan untuk mengetahui apakah ada pajak yang

masih harus dibayar sebelum kelebihan pajaknya bisa dikembalikan

(direstitusi).

16. Penyitaan dan pencabutansita termasuk pemblokiran rekening

Berdasarkan Surat Ketetapan Pajak hasil pemeriksaan yang

menyebutkan masih ada pajak yang masih harus dibayar dalam jangka

waktu tertentu belum dilunasi maka dapat dilakukan penyitaan terhadap aset

jaminan. Apabila dalam jangka waktu tertentu setelah penyitaan dan

pemblokiran tersebut Wajib Pajak melunasi utang pajaknya maka penyitaan

dan pemblokiran dicabut dan aset yang disita dikembalikan.

17. Pelaksanaan lelang

Apabila dalam jangka waktu tertentu setelah penyitaan Wajib Pajak

tidak juga melunasi utang pajaknya, maka terhadap aset yang disita dapat

dilakukan pelelangan dan hasilnya digunakan untuk melunasi utang

pajaknya.

18. Penerimaan pemberitahuan pembukuan dengan menggunakan komputer

Wajib pajak diperkenankan melaksanakan pembukuan dengan sistem

komputerisasi dengan terlebih dahulu memberitahukannya kepada KPP.

19. Penerimaan pemberitahuanperubahan tahun buku

Apabila Wajib Pajak melakukan perubahan tahun buku, Wajib Pajak

harus memberitahukannya kepada KPP.

20. Penerbitan Surat Keterangan Bebas(SKB)

Surat Keterangan Bebas adalah surat yang digunakan Wajib Pajak agar

tidak dilakukan pemotongan atau pemungutan pajak oleh pihak ketiga yang

apabila Wajib Pajak dilakukan pemotongan atau pemungutan berpotensi

adanya kelebihan pembayaran pajak. Sebelum SKB terbit, terlebih dahulu

21. Penetapan suatu daerah terpencil

KPP baik secara jabatan maupun karena permohonan Wajib Pajak,

dapat menetapkan suatu daerah sebagai daerah terpencil yang memperoleh

fasilitas tertentu dibidang perpajakan.

22. Penerbitan Surat Keterangan Fiskal (SKF)

SKF berisi data pemenuhan kewajiban perpajakan Wajib Pajak untuk

masa dan tahun tertentu. Umumnya SKF dipergunakan untuk memenuhi

persyaratan saat hendak melakukan penawaran pengadaan barang dan atau

jasa untuk keperluan pemerintah. SKF diterbitkan apabila ada permohonan

dari Wajib Pajak dengan terlebih dahulu dilakukan penelitian oleh petugas.

23. Penerbitan dan pengawasan ijin pemberian meterai dengan mesin teraan

meterai

Dalam rangka menghemat waktu, tenaga dan biaya, Wajib Pajak yang

dalam kegiatannya sering memberi meterai terhadap dokumen-dokumennya

diperbolehkan menggunakan mesin teraan meterai dengan terlebih dahulu

meminta ijin kepada KPP.

24. Penerbitan dan pengawasan ijin pemberian meterai dengan sistem

komputerisasi

Selain menggunakan mesin teraan meterai, meterai juga dapat dicetak

menggunakan sistem komputerisasi berdasarkan ketentuan yang telah

25. Penerimaan permohonan data baru Pajak Bumi dan Bangunan (PBB)

Di bidang PBB, self assessment system diterapkan dengan cara

pengajuan permohonan data PBB baru apabila Wajib Pajak memiliki objek

PBB berupa tanah dan atau bangunan yang belum memiliki Nomor Objek

Pajak (NOP)

26. Pencetakan SPPT, STTS dan Salinan SPPT PBB

Surat Pemberitahuan Pajak Terutang (SPPT) adalah surat yang

menyebutkan besarnya nilai objek pajak PBB beserta jumlah PBB yang

harus dibayar dalam satu tahun. Surat Tanda Terima Setoran adalah surat

yang menyebutkan jumlah PBB yang telah disetor dan diberikan kepada

Wajib Pajak apabila dia telah melunasi PBBnya. Untuk keperluan tertentu,

Wajib Pajak dapat meminta salinan SPPT, misalnya apabila SPPT aslinya

hilang.

27. Pemberian pengurangan pembayaran PBB

Terhadap Wajib Pajak tertentu dapat diberikan pengurangan

pembayaran PBB, misalnya untuk para veteran perang dan pensiunan.

28. Penerimaan permohonan mutasi PBB

Mutasi PBB dilakukan apabila terjadi perubahan kepemilikan objek

pajak PBB. Mutasi dilakukan dengan mengganti identitas Wajib Pajak yang

tercantum dalam SPPT PBB.

29. Pemecahan dan penggabungan SPPT PBB

SPPT PBB dapat dipecah apabila ada pengalihan sebagian objek pajak

Penggabungan SPPT dilakukan apabila ada dua atau lebih objek pajak PBB

yang letaknya bersebelahan tapi dimiliki oleh satu orang Wajib Pajak

30. Administrasi dan verifikasi pembayaran BPHTB

Bea Perolehan Hak Atas Tanah dan atau Bangunan (BPHTB) adalah

pajak yang dibayar oleh Wajib Pajak yang menerima pengalihan hak atas

tanah dan bangunan baik karena pembelian, hibah maupun warisan.

Verifikasi pembayaran BPHTB dilakukan untuk memastikan BPHTB

yang disetor telah masuk ke kas negara. Verifikasi biasanya dilakukan

dalam rangka pembuatan akta tanah dan atau bangunan oleh Wajib Pajak ke

25

BAB III

PELAKSANAAN KERJA PRAKTEK

3.1 Bidang Pelaksanaan Kerja Praktek

Bidang pelaksanaan kuliah kerja praktek ini penulis ditempatkan dibagian

Pelayanan Pajak. Dalam pelaksanaan kerja praktek tersebut penulis diberikan

pengarahan dan bimbingan mengenai kegiatan cara pengolahan SPT Tahunan

melalui dropbox.

3.2 Teknik Pelaksanaan Kerja Praktek

Selama melaksanakan kuliah kerja praktek, penulis ditempatkan di bagian

pelayanan. Sebelumnya penulis diberikan pengarahan terlebih dahulu oleh pihak

KPP mengenai tugas-tugas yang harus dilakukan oleh penulis selama kerja

praktek berlangsung. Penulis melaksanakan kegiatan kerja praktek di KPP

Pratama Sumedangyang bertugas melakukan cara pengolah SPT Tahunan melalui

fasilitas dropbox.

Teknik pelaksanaan yang dilakukan penulis dalam melakukan kerja

praktek di KPP Pratama Sumedang adalah dengan melakukan beberapa kegiatan

diantaranya :

1. Penulis terlebih dahulu harus mengenal ruang lingkup, keadaan dan

2. Penulis mendapat kesempatan untuk mengetahui proses pengolahan

SPT Tahunan melalui fasilitas dropbox,

3. Penulis membantu dalam mengerjakan proses perhitungan,

pemotongan dan pelaporan PPh Pasal 21 atas pegawai tetap.

3.3 Pembahasan Hasil Kerja Praktek 3.3.1Pengertian PPh Orang pribadi

Pengenaan pajak penghasilan atas wajib pajak berdasarkan penghasilan

yang diperoleh baik di Indonesia maupun di luar negeri dalam satu tahunan pajak.

Biasanya pajak penghasilan disebut juga pajak langsung karena langsung

dikenakan atas penghasilan sesuai dengan daya pikulnya. Pengenaan pajak

penghasilan atas wajib pajak berdasarkan penghasilan yang diperoleh baik di

Indonesia maupun di luar negeri dalam satu tahunan pajak. Biasanya pajak

penghasilan disebut juga pajak langsung karena langsung dikenakan atas

penghasilan sesuai dengan daya pikulnya.

Menurut Erly Suandy mengemukakan definisi pajak penghasilan sebagai

berikut:

“ Pajak Penghasilan adalah pajak yang dikenakan terhadap Subjek Pajak atas Penghasilan yang diterima atau diperolehnya dalam satu tahun Pajak atau dapat pula dikenakan pajak untuk penghasilan dalam bagian tahun pajak, apabila kewajiban pajak subjektifnya dimulai atau berakhir dalam tahun pajak.“

(2002:75) Maka dari pengertian diatas dapat disimpulkan bahwa pajak penghasilan

orang pribadi adalah pajak yang dikenakan terhadap subjek pajak orang pribadi

3.3.2Surat Pemberitahuan ( SPT ) 3.3.2.1 Pengertian SPT

Pengertian Surat Pemberitahuan menurut Erly Suandy :

“ Surat Pemberitahuan adalah surat yang oleh Wajib Pajak digunakanuntuk melaporkan penghitungan dan atau pembayaran pajak, objek pajak dan atau bukan objek pajak dan atau harta dan kewajiban, menurut ketentuan peraturan perundang-undangan perpajakan .”

( 2002:15 ) Pengertian Surat Pemberitahuan Tahunan berdasarkan Pasal 1 UU No.28

Tahun 2007 tentang Ketentuan umum dan tata cara perpajakan adalah:

“Surat Pemberitahuan Tahunan yang selanjutnya disebut dengan

SPT Tahunan adalah Surat Pemberitahuan untuk suatu tahun pajak atau bagian tahun pajak.”

(2007:28) Dari kedua pengertian diatas dapat disimpulkan bahwa SPT Tahunan

adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan atau

pembayaran pajak dalam suatu tahun pajak.

Fungsi SPT

Menurut Waluyo terdapat fungsi-fungsi dari Surat Pemberitahuan (SPT),

yang terdiri dari:

1. Fungsi SPT bagi Wajib Pajak Pajak Penghasilan 2. Fungsi SPT bagi Pengusaha Kena Pajak

3. Fungsi SPT bagi Pemotongan atau Pemungut Pajak

Untuk penjelasan mengenai fungsi Surat Pemberitahuan diatas dapat

dijelaskan sebagai berikut:

1. Fungsi SPT bagi Wajib Pajak Pajak Penghasilan :

a. Sarana untuk melaporkan dan mempertanggungjawabkan

perhitungan jumlah pajak yang sebenarnya terutang.

b. Melaporkan pembayaran atau peluanasan pajak yang telah

dilaksanakan sendiri dan atau melalui pemotongan pajak atau

pemungutan pajak lain dalam satu tahun pajak atau bagian tahun

pajak.

c. Melaporkan pembayaran dari pemotong atau pemungut tentang

pemotongan atau pemungutan pajak orang pribadi atau badan lain

dalam satu masa pajak, yang ditentukan peraturan

perundang-undangan perpajakan yang berlaku.

2. Fungsi SPT bagi Pengusaha Kena Pajak :

a. Sarana untuk melaporkan dan mempertanggungjawabkan

perhitungan jumlah Pajak Pertambahan Nilai dan Pajak Penjualan

atas Barang Mewah yang sebenarnya terutang.

b. Melaporkan pengkreditan Pajak Masukan terhadap Pajak Keluaran.

c. Melaporkan pembayaran atau pelunasan pajak yang telah

dilaksanakan oleh Pengusaha Kena pajak dan atau melalui pihak

lain dalam satu Masa Pajak, yang telah ditentukan oleh peraturan

perundang-undangan perpajakan yang berlaku.

Sebagai sarana untuk melaporkan dan mempertanggung jawabkan pajak

yang dipotong atau dipungut dan disetorkan.

3.3.3 Pengolahan Surat Pemberitahuan 3.3.3.1 Pengertian Umum Pengolahan SPT

Pengolahan Surat Pemberitahuan (SPT) adalah serangkaian kegiatan yang

meliputi penelitian SPT dan perekaman SPT. Dimana penelitian SPT adalah

kegiatan yang dilakukan untuk menilai kelengkapan pengisian SPT Tahunan dan

lampiran-lampirannya serta kelengkapan lampiran yang disyaratkan dan penilaian

tentang kebenaran penulisan dan perhitungannya termasuk menerbitkan Surat

Permintaan Kelengkapan SPT Tahunan apabila SPT yang diterima tidak lengkap,

sedangkan perekaman SPT adalah serangkaian kegiatan yang dilakukan untuk

memasukkan semua unsur SPT ke dalam basis data perpajakan dengan cara antara

lain merekam, memindahkan data/informasi digital dari media elektronik/jaringan

komunikasi data ke Sistem Informasi Perpajakan di Direktorat Jenderal Pajak

(uploading) dan/atau memindai (scanning).

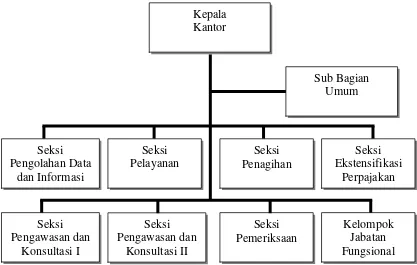

3.3.3.2 Tata Cara Pengolahan SPT

Dalam rangka meningkatkan pelayanan kepada Wajib Pajak dalam

menyampaikan Surat Pemberitahuan Tahunan, perlu diatur tata cara penerimaan

dan pengolahan Surat Pemberitahuan Tahunan. Terdapat tata cara pengolahan

SPT dengan fasilitas drop box berdasarkan SURAT EDARAN DIREKTUR

Petugas penerima SPT pada TPT/Pojok Pajak/Mobil Pajak/Drop Box mempunyai tugas:

1. Menerima SPT Tahunan/e-SPT Tahunan yang disampaikan langsung oleh

Wajib Pajak dalam amplop tertutup yang di atasnya ditulis :

- NPWP;

- Nama WP;

- Tahun Pajak;

- Status SPT (Nihil/Kurang Bayar/Lebih Bayar);

- Nomor Telepon.

KPP dapat menyediakan amplop jika Wajib Pajak memintanya. Guna

mempercepat pelayanan, pada TPT/Pojok Pajak/Mobil Pajak/Drop Box

disediakan stempel/cap yang berisi informasi di atas untuk dibubuhkan di

amplop.

2. Menuliskan NPWP Wajib Pajak pada lembar “untuk Wajib Pajak”,

membubuhkan stempel KPP, tanggal penerimaan, nama, NIP dan tanda

tangan pada Tanda Terima sebagaimana pada Lampiran II.1.

3. Memberikan Tanda Terima (Bagian Untuk Wajib Pajak) kepada Wajib

Pajak, dan menempelkan bagian lain (Bagian Untuk Ditempelkan pada

Amplop) pada amplop SPT Wajib Pajak. Bagian arsip disimpan untuk

diserahkan kepada Kepala Seksi Pelayanan.

4. Memisahkan antara SPT Tahunan/e-SPT Tahunan Wajib Pajak yang

lain, serta per status SPT (KB, N dan LB) dan per jenis Wajib Pajak (Orang

Pribadi dan Badan).

5. Membuat Berita Acara Serah Terima Berkas Penerimaan SPT melalui

TPT/Pojok Pajak/Mobil pajak/Drop Box sebagaimana pada Lampiran II.2.

6. Menyerahkan SPT Tahunan/e-SPT Tahunan yang diterima dan Berita

Acara Serah Terima Berkas Penerimaan SPT kepada Petugas Seksi

Pelayanan.

Pelaksana Seksi Pelayanan mempunyai tugas:

1. Menerima dan meneliti SPT dan Berita Acara Serah Terima SPT

Tahunan/e-SPT Tahunan dari Petugas Penerima Tahunan/e-SPT, selanjutnya meneruskan ke

Kepala Seksi Pelayanan untuk ditandatangani.

2. Merekam Tanda Terima dan informasi Wajib Pajak pada amplop ke dalam

aplikasi pengawasan Drop Box.

3. Mengelompokkan SPT Tahunan/e-SPT Tahunan (termasuk SPT yang

diterima dari KPP lain) berdasarkan tempat Wajib Pajak terdaftar.

4. Dari hasil pengelompokan SPT pada angka 3, atas SPT Tahunan/e-SPT

Tahunan Sendiri dibuatkan Daftar Nominatif Pengiriman SPT Wajib Pajak

Sendiri sebagaimana Lampiran II.12 untuk kemudian dilakukan penelitian

kelengkapan SPT.

a) SPT Tahunan/e-SPT Tahunan yang dinyatakan lengkap, dicetak Daftar

Nominatif SPT Lengkap sebagaimana Lampiran II.8 dan diteruskan ke

Petugas TPT untuk dilakukan perekaman penerimaan SPT; dan

b) SPT Tahunan/e-SPT Tahunan yang tidak lengkap, dibuatkan Lembar

Penelitian Ketidak lengkapan SPT Tahunan sebagaimana Lampiran II.10.a

atau Lampiran II.10.b untuk disatukan dengan masing-masing SPT yang

tidak lengkap selanjutnya diteruskan ke Account Representative bersama

dengan Daftar Nominatif SPT Tidak Lengkap sebagaimana Lampiran II.9.

6. Dari hasil pengelompokan SPT pada angka 3, atas SPT Tahunan/e-SPT

Tahunan yang tidak terdaftar di KPP sendiri dibuatkan/dicetak Daftar

Nominatif Pengiriman SPT Tahunan/e-SPT Tahunan sebagaimana

Lampiran II.4 dan dibuatkan konsep Surat Pengiriman SPT Tahunan/e-SPT

Tahunan sebagaimana Lampiran II.5.

7. Meneruskan Daftar Nominatif Pengiriman SPT dan konsep Surat Pengiriman

Berkas SPT ke Kepala Seksi Pelayanan untuk diteliti dan diparaf dan

selanjutnya diteruskan kepada Kepala KPP untuk disetujui dan

ditandatangani.

8. Menerima Surat Pengiriman dan Daftar Nominatif yang telah

ditandatangani oleh Kepala KPP.

9. Menatausahakan dan mengirimkan SPT Tahunan/e-SPT Tahunan, Surat

Pengiriman dan Daftar Nominatif sesuai dengan SOP Tata Cara

10. Menerima SPT Tahunan yang telah dilakukan perekaman penerimaan SPT

Tahunan/e-SPT Tahunan oleh Petugas TPT, untuk dilakukan pengemasan

SPT jika pengolahan SPT dilakukan di Pusat Pengolahan Data dan

Dokumen Perpajakan (PPDDP).

11. Menerima SPT Tahunan/e-SPT Tahunan yang telah direkam dan Register

Harian dari Seksi PDI untuk selanjutnya diproses sesuai SOP Tata Cara

Penatausahaan Dokumen Wajib Pajak.

12. Dalam hal SPT Tahunan/e-SPT Tahunan yang diterima melalui

pos/ekspedisi tidak terdaftar di KPP sendiri akibat kesalahan pengiriman,

pelaksana Seksi Pelayanan meneruskan ke KPP Wajib Pajak terdaftar

sesuai SOP Tata Cara Penyampaian Dokumen.

Petugas TPT mempunyai tugas:

1. Menerima SPT Tahunan/e-SPT Tahunan yang telah dinyatakan lengkap dari

Petugas Seksi Pelayanan.

2. Melakukan perekaman penerimaan SPT Tahunan/e-SPT Tahunan serta

loading e-SPT Tahunan.

3. Mencetak Lembar Pengawasan Arus Dokumen (LPAD) dan Bukti

Penerimaan Surat (BPS) sebagaimana Lampiran II.3 serta register harian.

4. Meneruskan SPT Tahunan/e-SPT Tahunan ke Seksi Pengolahan Data dan

Tahunan/e-SPT Tahunan ke Petugas Seksi Pelayanan untuk dilakukan

pengemasan SPT jika pengolahan SPT dilakukan di PPDDP.

5. Menerima SPT Tahunan/e-SPT Tahunan dari KPP lain dan/atau dari

Pos/ekspedisi untuk selanjutnya diteruskan ke Pelaksana Seksi Pelayanan

untuk diteliti.

6. Menandai nomor dan tanggal Surat Pengiriman SPT dari KPP lain, serta

menandai setiap SPT yang terdapat pada Daftar Nominatif Pengiriman SPT.

7. Atas Respon Surat Permintaan Kelengkapan SPT:

a) Menerima kelengkapan SPT Tahunan/e-SPT Tahunan dari Wajib Pajak.

b) Meneliti kelengkapan SPT Tahunan/e-SPT Tahunan dari Wajib Pajak.

c) Mencetak dan menandatangani LPAD/BPS kelengkapan SPT

Tahunan/e-SPT Tahunan dan menyerahkan BPS kepada Wajib Pajak.

d) Meneruskan kelengkapan SPT ke Account Representative.

8. Menerima SPT Tahunan/e-SPT Tahunan yang telah dinyatakan lengkap oleh

Account Representative untuk dilakukan perekaman penerimaan SPT

Account Representative mempunyai tugas :

1. Menerima SPT Tahunan/e-SPT Tahunan dari Pelaksana Seksi

Pelayanan yang dinyatakan tidak lengkap.

2. Mencetak konsep Surat Permintaan Kelengkapan SPT Tahunan/e-SPT

Tahunan yang terdapat di dalam aplikasi pengawasan Drop Box,

selanjutnya meneruskan ke Kepala Seksi Pengawasan dan Konsultasi

untuk diteliti dan diparaf dan selanjutnya diteruskan kepada Kepala

KPP untuk disetujui dan ditandatangani.

3. Menerima kelengkapan SPT dari Petugas TPT untuk digabungkan

dengan SPT Tahunan/e-SPT Tahunan.

4. Menerima kelengkapan SPT dari Petugas TPT untuk digabungkan

dengan SPT Tahunan/e-SPT Tahunan.

5. SPT Tahunan/e-SPT Tahunan yang telah dinyatakan lengkap diteruskan

ke Petugas TPT untuk dilakukan perekaman penerimaan SPT

Tahunan/e-SPT Tahunan serta loading e-SPT Tahunan.

6. Dalam hal Surat Permintaan Kelengkapan SPT Tahunan/e-SPT

Tahunan tidak dipenuhi dalam batas waktu 30 (tiga puluh) hari sejak

tanggal Surat Permintaan Kelengkapan SPT Tahunan/e-SPT Tahunan,

Account Representative mencetak konsep Surat Pemberitahuan SPT

Dianggap Tidak Disampaikan selanjutnya meneruskan ke Kepala Seksi

Pengawasan dan Konsultasi untuk diteliti dan diparaf dan selanjutnya

7. Mencetak Daftar Nominatif SPT yang dianggap tidak disampaikan

sebagaimana Lampiran II.11 dan mengirimkan ke Seksi PDI bersama

berkas SPT yang dianggap tidak disampaikan.

8. Dalam hal terjadi kesalahan matematis dalam pengisian SPT, Account

Representative menerbitkan Surat Himbauan Pembetulan SPT sesuai

dengan SOP Tata Cara Penerbitan Surat Himbauan Pembetulan SPT.

9. Dalam hal terjadi keterlambatan penyampaian SPT dan/atau

keterlambatan pembayaran pajak, Account Representative menerbitkan

Surat Tagihan Pajak sesuai dengan SOP Tata Cara Penerbitan Surat

Tagihan Pajak.

Petugas Seksi Pengolahan Data dan Informasi mempunyai tugas :

1. Menerima SPT Tahunan/e-SPT Tahunan dari Petugas TPT yang telah diberi

LPAD/BPS.

2. Merekam SPT Tahunan ke dalam basis data perpajakan.

3. Meneruskan SPT Tahunan/e-SPT Tahunan yang telah direkam/di-load ke

Seksi Pelayanan untuk selanjutnya diproses sesuai SOP Tata Cara

Penatausahaan Dokumen Wajib Pajak.

4. Mengadministrasikan Daftar Nominatif SPT yang dianggap tidak

disampaikan sebagaimana Lampiran II.11 dan melaksanakan SOP

Gambar 3.1

3.3.4 Fasilitas Drop Box

3.3.4.1Pengertian Umum Fasilitas Drop Box

Program sunset policy yang dilaksanakan Direktorat Jenderal Pajak telah

membuahkan hasil yang signifikan, terutama kesadaran masyarakat untuk

memiliki NPWP. Sehingga jumlah yang memiliki NPWP saat ini mengalami

peningkatan yang berdampak penerimaan SPT Tahunan pun mengalami

peningkatan. Dengan pemikiran untuk lebih melayani Wajib Pajak dan

menghindari antrian yang sangat panjang akibat membludaknya Wajib Pajak,

maka proses penerimaan SPT Tahunan sekarang sangat disederhanakan dengan

dibuatnya fasilitas-fasilitas pelayanan pajak.

Pada dasarnya sarana dan prasarana, pola kerja, pelayanan di setiap KPP

sama, yang membedakan hanya wajib pajak yang dikelola demikian juga dengan

jumlahnya. Adapun salah satu fasilitas pelayanan perpajakan pada tahun 2009,

pemerintah memberikan fasilitas pelayanan kepada wajib pajak untuk

mempermudah pelaporan SPT bagi wajib pajak agar tidak mengalami antrian saat

pelaporan SPT, yaitu fasilitas drop box.

Berdasarkan Surat Edaran Nomor 6 Tahun 2010 menyatakan pengertian drop box, yaitu:

“Drop Box adalah tempat dimana SPT Tahunan dapat diterima. Drop Box ini sesuai namanya, berbentuk kotak berukuran cukup besar dengan logo DJP dan lubang seperti celengan tempat memasukkan SPT Tahunan. Drop Box ini ditempatkan pada tempat yang memang strategis, seperti pusat-pusat perbelanjaan dan pusat-pusat keramaian di mana saja yang nantinya akan disediakan drop box maupun ditaruh di kantor-kantor pajak.”

(2010:6) Dengan fasilitas drop box ini kemungkinan antrian dapat terjadi jika ada

tempat penerimaan SPT. Untuk menghindari antrian seperti ini sebaiknya petugas

41

Dalam bab ini penulis mengemukakan secara singkat hasil dari

pembahasan pada bab sebelumnya, dimana kesimpulan dan saran yang mungkin

dapat bermanfaat bagi perusahaan tempat penulis melaksanakan kuliah kerja

praktek maupun para pengguna informasi dari hasil kuliah kerja praktek ini.

4.1 Kesimpulan

1. Dalam pelaksanaan pengolahan SPT tahunan pajak penghasilan orang

pribadi dengan fasilitas drop box pada Kantor Pelayanan Pajak Pratama

Sumedang mengalami beberapa kendala, diantaranya terletak pada Wajib

Pajak dan sumber daya manusianya. Dimana Wajib Pajak masih kurang

pengetahuan dan kesadaran dalam melaporkan SPT serta masih terdapat

Wajib Pajak yang tidak jujur dalam melaporkan jumlah pajak SPT pajaknya.

Hal ini menyebabkan belum optimalnya penerimaan SPT pada KPP Pratama

Sumedang. Kemudian kurangnya sumber daya manusia dalam pengolahan

SPT karena fasilitas drop box memberikan tugas baru kepada para petugas

pajak. Hal ini menyebabkan terjadinya penumpukan SPT setelah SPT

diterima dengan fasilitas drop box. Adapun upaya yang dilakukan oleh

Kantor Pelayanan Pajak Pratama melakukan pemeriksaan dan pendataan

ulang secara maksimal dalam penerimaan SPT, menambah waktu jam kerja

LAPORAN KULIAH KERJA PRAKTEK

Diajukan Untuk Memenuhi Salah Satu Syarat

Mata Kuliah Kerja Praktek Jenjang Strata-1

Program Studi Akuntansi

Oleh:

YUPI APRILIYANTI 21108014

PROGRAM STUDI AKUNTANSI FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA BANDUNG

44

DAFTAR PUSTAKA

Dirjen Pajak Nomor KEP-112/PJ./2007

Erly Suandy, 2002, Perpajakan, Jakarta: Salemba Empat.

Keputusan Menteri Keuangan Republik Indonesia No. 94/KMK.01/1994

Siti Resmi, 2007, Perpajakan Teori dan Kasus, Dua, Jakarta: Salemba Empat

SURAT EDARAN DIREKTUR JENDERAL PAJAK NOMOR SE 60/PJ.11/1990

Surat Keputusan Menteri Keuangan No. 270/KMK/1989

Surat Edaran Nomor 6 Tahun 2010

Surat Pemberitahuan Tahunan berdasarkan Pasal 1 UU No.28 Tahun 2007

SURAT EDARAN DIREKTUR JENDERAL PAJAK NOMOR SE-2/PJ/2011

68

DATA PRIBADI

Nama Lengkap : Yupi Apriliyanti

Tempat/ tanggal lahir : Bandung, 23 April 1990

Agama : Islam

Alamat : Komp. Margahayu Raya Barat Blok. B3 No.81

PENDIDIKAN

Sekolah Dasar Islam Asy-Syifa Lulus Tahun 1998

Sekolah Lanjutan Tingkat Pertama BPI 1 Bandung Lulus Tahun 2005

Sekolah Menengah Umum Kartika III – I Bandung Lulus Tahun 2008

i Assalamu’alaikum Wr. Wb.

Dengan memanjatkan puji syukur kehadirat Allah SWT yang telah

melimpahkan rahmat dan karunia-Nya, sehingga penulis dapat menjalankan Kerja

Praktek dan menyelesaikan laporan sebagai hasil Kerja Praktek tersebut dengan

judul “Tinjauan Atas Sistem Pengolahan SPT PPh Orang Pribadi Melalui Fasilitas

Drop Box Pada KPP Pratama Sumedang”.

Laporan Kerja Praktek ini diajukan sebagai salah satu syarat untuk

menempuh Jenjang Strata Satu Program Studi Akuntansi Fakultas Ekonomi

Universitas Komputer Indonesia.

Mengingat keterbatasan, pengetahuan, kemampuan, pengalaman dan

waktu dari penulis, maka penulis sadari bahwa masih banyak kekurangan dalam

penulisan laporan ini. Oleh karena itu penulis sangat mengharapkan saran dan

kritik yang dapat membangun untuk perbaikan serta penambahan pengetahuan

bagi penulis khususnya, dan untuk pihak lain yang membutuhkan pada umumnya.

Selama dalam penyusunan laporan ini, penulis banyak menerima

bimbingan, arahan, bantuan dan dorongan yang sangat berarti. Sehubungan

dengan itu, pada kesempatan ini penulis ingin menyampaikan rasa terima kasih

yang sedalam-dalamnya kepada semua pihak atas bantuan dan kerja samanya

ii

3. Prof. Dr. Hj. Umi Narimawati, Dra., SE., M.Si Selaku Dekan Fakultas

Ekonomi Universitas Komputer Indonesia.

4. Sri Dewi Anggadini, SE., M.Si., Selaku Ketua Program Studi Akuntansi

Universitas Komputer Indonesia.

5. Inta Budi Setya Nusa, SE., M.Ak Selaku Dosen pembimbing yang telah

meluangkan waktunya dalam mengarahkan penulisan laporan ini.

6. Staff kesekretariatan Program Studi Akuntansi ( Teh Dona dan Teh Senny)

terima kasih banyak untuk pelayanan dan informasinya.

7. Seluruh Staff Dosen Pengajar UNIKOM yang telah membekali Penulis dengan

pengetahuan.

8. Kedua orang tua, dan kedua kakak tercinta yang telah memberikan do’a dan

dukungan yang tiada ternilai.

9. Untuk Astri, Dewinta, Irka, Melinda dan Senni yang menjadi sahabat setiap

saat baik senang maupun sedih, mudah – mudahan laporannya lancar.

10.Bapak Yulfian selaku pembimbing umum di KPP Pratama Sumedang

11.Seluruh karyawan dan karyawati KPP Pratama Sumedang terutama di seksi

pelayanan yang telah banyak membantu penulis selama kerja praktek

khususnya kepada Ibu Cice, Bapak Ucup, dan Bapak Afrison.

12.Dhea dan Natrya yang menjadi teman penulis selama kerja praktek di KPP

iii

dapat memberikan manfaat yang optimal bagi penulis khususnya dan kita semua

pada umumnya.

Wassalamu’alaikum Wr. Wb.

Bandung, Desember 2011