ANALISIS PENGARUH KEPEMILIKAN INSTITUSIONAL, LEVERAGE, UKURAN PERUSAHAAN, DAN PROFITABILITAS TERHADAP TAX

AVOIDANCE

(Studi pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia 2012-2014)

THE INFLUENCE OF INSTITUTIONAL OWNERSHIP, LEVERAGE, SIZE, AND PROFITABILITY TO THE TAX AVOIDANCE

(Study on Manufacturing Companies listed in Bursa Efek Indonesia 2012-2014)

SKRIPSI

Diajukan Guna Memenuhi Persyaratan untuk Memperoleh Gelar Sarjana pada Fakultas Ekonomi Program Studi Akuntansi

Universitas Muhammadiyah Yogyakarta

Oleh

LALU MUHAMMAD SANDI KURNIAWAN 20120420351

FAKULTAS EKONOMI DAN BISNIS

iv

PERNYATAAN Dengan ini saya,

Nama : Lalu Muhammad Sandi Kurniawan Nomor Mahasiswa : 20120420351

Menyatakan dengan skripsi ini dengan judul: “ANALISIS KEPEMILIKAN

INSTITUSIONAL, LEVERAGE, UKURAN PERUSAHAAN, DAN

PROFITABILITAS TERHADAP TAX AVOIDANCE” (Studi pada perusahaan manufaktur yang terdaftar di BEI 2012-2014)” tidak terdapat karya yang pernah diajukan untuk memperoleh gelar sarjana di suatu Perguruan Tinggi, dan sepanjang pengetahuan saya juga tidak terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain, kecuali yang secara tertulis diacu dalam naskah ini dan disebutkan dalam daftar pustaka. Apabila ternyata dalam skripsi ini diketahui terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain, maka saya bersedia karya saya dibatalkan.

Yogyakarta,……….2016

Materai, 6000,-

v

Motto

“

Orang yang pandai akan bertanya

tentang apa yang ia ketahui dan

tidak ia ketahui. Dengan menanyakan

apa yang ia ketahui, maka ia akan

semakin mantap, dan dengan

menanyakan apa yang belum ia

ketahui, maka ia akan menjadi tahu.

Sementara orang bodoh itu

meluapkan kemarahannya karena (

sulitnya ) ia belajar, dan tidak

menyukai pelajaran.” ( Imam Syafi’i )

Berusaha, berdoa dan tetap istikomah dalam hidup

maka akan mendapatkan cahaya terang

Terimakasih yang sebesar- besarnya saya ucapkan untuk :

Sang

Khalik Allah SWT, yang selalu mendengar do’a saya dan

mengabulkannya serta syukur saya haturkan juga karena ALLAH

SWT yang telah memberikan nikmat sehat.

Orang tua dan keluarga, H. Lalu Mukhsan (sang inspirator hidup

vi

Kurniatun yang selalu sabar menasehati saya. Terimakasih juga

buat orang tua angkat yaitu mamiq Lalu Sukirman dan inaq Rohadi

yang juga selalu mendukung kegiatan positif yang saya lakukan.

terimakasih juga buat kakak saya Lalu Memi, Baiq wiwik, Baiq

Fatimah, kak Oya, kak Adi kak Iyan dan bro Lalu Firman yang

selalu mengirim uang jajan.

Bapak Alex Murtin., SE, M.Si, Ak. CA yang selalu sabar dalam

membimbing saya membuat skripsi ini.

Seluruh dosen Akuntansi FE UMY yang telah mengajarkan semua

ilmu yang sangat bermanfaat.

Teman - teman dekat, Mira (yang selalu membangunkan setiap

pagi dan selalu megngingatkan untuk bimbingan) Ian, Oby,

Wawan, kelis, Agos, Yuda, Imenk, Kebek, Gilang, Oji, Bolot,

Ijang, Manyol Adit, Aji, Septiadi, Gilang, Sukron, Kasyfi, Feno,

Feby, Ical karena kalian semua orang-orang berjasa dalam

vii

INTISARI

Tax Avoidance adalah strategi untuk melakukan penghindaran pajak secara legal dengan tidak melanggar ketentuan peraturan perpajakan. Penelitian ini bertujuan untuk menguji Pengaruh Kepemilikan Institusional, Leverage (LEV), Ukuran Perusahaan (SIZE), dan Profitabilitas (PROF) Terhadap Tax Avoidance (Y).

Populasi penelitian ini adalah seluruh perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) selama periode 2012-2014. Metode sampling menggunakan teknik purposive sampling. Teknik analisis data menggunakan uji asumsi klasik yaitu uji multikolinieritas, uji autokorelasi, uji heteroskedastisitas dan uji normalitas. Pengujian hipotesis menggunakan analisis regresi berganda.

Hasil penelitian menyimpulkan bahwa: Kepemilikan Institusional tidak berpengaruh negatif terhadap tax avoidance yang dibuktikan dengan koefisien beta sebesar -4,92 dan tingkat signifikan sebesar 0,933, Leverage tidak berpengaruh negatif terhadap tax avoidance yang dibuktikan dengan koefisien beta sebesar 3,16 dan tingkat signifikan 0,878, Ukuran perusahaan bepengaruh positif terhadap tax avoidance yang dibuktikan dengan koefisien beta sebesar 0,019 dan tingkat signifikan sebesar 0,000, Profitabilitas berpengaruh negatif terhadap tax avoidance yang dibuktikan dengan koefisien beta sebesar -0,003 dan tingkat signifikan sebesar 0,000.

viii

ABSTRACK

Tax Avoidance is a strategy to do tax avoidance legally by not violate the provisions regulations Tax. This study aims to test the influence Institutional Ownership ( KI ), Leverage ( LEV ), size Companies ( SIZE ), and Profitability ( PROF ) to the Tax Avoidance ( Y ).

The population this study is the manufacturing companies listed on Exchange Efek Indonesia ( BEI ) for a period 2012-2014. Methods sampling use a technique purposive sampling. Technique used test data analysis of the classic namely test multikolinieritas, the test autokorelasi, the test heteroskedastisitas and test normality. Testing hypothesis using the analysis of regressing.

The results of the study concluded that: Institutional Ownership not influential negative towards tax avoidance as evidenced by the coefficient of beta of -4,92 and the significant of 0,933, Leverage not influential negative against tax avoidance as evidenced by the coefficient of beta of 3,16 and the significant 0,878, the size of the company influential positive towards tax avoidance as evidenced by the coefficient of beta of 0,019 and the significant of 0,000, Profitability influential positive against tax avoidance as evidenced by the coefficient of beta of -0,003 and the significant of 0,000.

ix

KATA PENGANTAR

Assalammu’alaikum Wr. Wb.

Segala puji bagi Allah SWT yang telah memberikan kemudahan, rahmat, dan hidayah-Nya, sehingga penulis dapat menyelesaikan penyusunan skripsi dengan judul: “ANALISIS PENGARUH KEPEMILIKAN

INSTITUSIONAL, LEVERAGE, UKURAN PERUSAHAAN, DAN

PROFITABILITAS TERHADAP TAX AVOIDANCE (Studi pada

perusahaan manufaktur yang terdaftar di BEI 2012-2014)”.

Skripsi ini disusun untuk memenuhi salah satu persyaratan dalam memperoleh gelar sarjana pada Fakultas Ekonomi Universitas Muhammadiyah Yogyakarta. Penulis mengambil topik ini dengan harapan dapat memberikan masukan bagi masyarakat sehingga dapat digunakan dalam menentukan kebijakan. Dapat digunakan sebagai bahan informasi dalam proses pertimbangan dan pengambilan keputusan terkait investasi dan memberikan ide pengembangan bagi penelitian selanjutnya.

Penyelesaian skripsi ini tidak lepas dari bimbingan dan dukungan berbagai pihak. Oleh karena itu, pada kesempatan ini penulis mengucapkan terima kasih yang sebanyak-banyaknya kepada:

1. Bapak DR. Nano Prawoto, M.Si., selaku Dekan Fakultas Ekonomi Universitas Muhammadiyah Yogyakarta.

x

3. Ibu Peni Nugraheni, S.E., M.Si., Akt. selaku Dosen Pembimbing Akademik kelas I angkatan 2012.

4. Bapak Alex Murtin., SE, M.Si, Ak. CA selaku Dosen Pembimbing Skripsi yang telah penuh kesabaran dan atensi yang tinggi telah memberikan masukan dan bimbingan selama proses penyelesaian karya tulis ini.

5. Bapak dan Ibu Dosen Program Studi Akuntansi Fakultas Ekonomi Universitas Muhammadiyah Yogyakarta yang membimbing penulis selama ini.

6. Bapak dan Ibu Karyawan Fakultas Ekonomi Universitas Muhammadiyah Yogyakarta yang membantu dalam penulisan ini.

7. Orangtua dan saudara yang senantiasa memberikan doa, dorongan dan perhatian kepada penulis hingga dapat menyelesaikan studi tepat waktu. 8. Sahabat dan teman-teman serta semua pihak yang telah memberikan

dukungan, bantuan, kemudahan dan semangat kepada penulis.

Penulis menyadari bahwa banyak kekurangan dalam skripsi ini, sehingga saran dan kritik sangat penulis harapkan untuk kesempurnaan skripsi ini.

Wassalammu’alaikum Wr. Wb.

Yogyakarta, 19 Desember 2015

xi

DAFTAR ISI

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN DOSEN PEMBIMBING ... ii

HALAMAN PENGESAHAN ... iii

HALAMAN PERNYATAAN ... iv

HALAMAN MOTTO DAN PERSEMBAHAN ... v

INTISARI ... vii

ABSTRACT ... viii

KATA PENGANTAR ... ix

DAFTAR ISI ... xi

DAFTAR TABEL ... xiii

DAFTAR GAMBAR ... xiv

BAB I PENDAHULUAN ... 1

A. Latar Belakang Penelitian ... 1

B. Rumusan Masalah ... 6

C. Tujuan Penelitian ... 6

D. Manfaat Penelitian ... 7

BAB II TINJAUAN PUSTAKA ... 8

A. Landasan Teori ... 8

1. Teori Agensi ... 8

2. Pajak ... ... 9

3. Tax Avoidance ... 12

4. Kepemilikan Institusional ... 13

5. Leverage ... 14

6. Ukuran Perusahaan ... 15

7. Profitabilitas ... 17

B. Penelitian Terdahulu dan Penurunan Hipotesis ... 18

C. Model Penelitian ... 23

xii

A. Obyek Penelitian ... 24

1. Objek dan Sampel ... 24

2. Jenis data ... 24

3. Teknik Pengambilan Sampel ... 24

4. Teknik Pengumpulan Data ... 25

B. Definisi Operasional Variabel Penelitian ... 26

C. Uji Hipotesis dan Analisis Data ... 28

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 33

A. Gambaran Umum Obyek Penelitian ... 33

B. Uji Kualitas Instrumen dan data ……… 34

1. Statistik Deskriptif ... 34

2. Uji Kualitas Data ... 35

C. Hasil Penelitian (Uji Hipotesis) ... 38

D. Pembahasan ... 42

BAB V SIMPULAN, KETERBATASAN DAN SARAN ... 46

A. Simpulan ... 46

B. Saran ... 47

C. Keterbatasan Penelitian ... 48 DAFTAR PUSTAKA

xiii

DAFTAR TABEL

4.1. Prosedur Pemilihan Sampel ... 32

4.2. Statistik Deskriptif ... 33

4.3. Hasil Uji Normalitas ... 34

4.4. Hasil Multikolinieritas ... 35

4.5. Hasil Uji Heteroskedastisitas ... 35

4.6. Hasil Uji Autokorelasi ... 36

4.7. Hasil Uji Regresi berganda...………. 47

4.8. Ringkasan Hasil Pengujian Hipotesis ... 39

4.9. Uji Nilai F ... 40

xiv

DAFTAR GAMBAR

BAB I PENDAHULUAN

A. Latar Belakang

Pajak merupakan salah satu sumber pendapatan negara yang sangat penting selain pendapatan Sumber Daya Alam dan pendapatan non-pajak lainnya. Hal ini merupakan hal yang wajar, karena pemerintah saat ini tidak bisa hanya mengandalkan penerimaan dari Sumber Daya Alam dimana jumlahnya selalu fluktuatif dan cenderung stagnan dari tahun ke tahun. Hal ini berbanding terbalik dengan penerimaan negara melalui pajak yang selalu meningkat tiap tahunnya.

Data World Bank mengungkapkan total penduduk Indonesia di tahun 2012 sebanyak 246 juta jiwa dan minimal 25 % dari total penduduk tersebut, yaitu sekitar 61,6 juta jiwa dikategorikan telah memenuhi persyaratan sebagai Wajib Pajak. Namun, realita yang ada total Wajib Pajak Orang Pribadi yang terdaftar dan memiliki Nomor Pokok Wajib Pajak (NPWP) sebanyak 23,2 juta jiwa. Artinya masih terdapat sekitar 38 juta jiwa penduduk yang belum memiliki NPWP (www.detik.com, 2013).

adalah pengeluaran yang memberikan keuntungan ekonomis bagi masyarakat seperti pengeluaran untuk pengairan dan pertanian. (3) Membiayai pengeluaran yang bersifat self liquiditing dan tidak reproduktif yang contohnya adalah pengeluaran untuk pendirian monumen dan objek rekreasi. (4) Membiayai pengeluaran yang tidak produktif dimana contohnya adalah pengeluaran untuk membiayai pertahanan negara atau perang dan pengeluaran untuk penghematan di masa yang akan datang yaitu pengeluaran bagi yatim piatu.Uang pajak yang telah disetorkan oleh masyarakat akan digunakan dengan tujuan membuat masyarakat dari lahir hingga meninggal sejahtera.

Uang pajak juga dipakai oleh negara untuk memberi subsidi barang-barang yang dibutuhkan oleh masyarakat dan membayar hutang-hutang negara. Selain itu uang pajak pun digunakan untuk menunjang Usaha Mikro, Kecil, dan Menengah sehingga perekonomian dapat terus berkembang. Oleh sebab itu pajak sangat memegang peranan penting dalam sebuah negara.

Tax avoidance didefiniskan sebagai kemampuan untuk membayar jumlah kas pajak yang rendah/Cash-ETR (sebagai lawan GAAP-beban pajak yang ada dalam catatan pajak perusahaan) terhadap laba sebelum pajak pada perusahaan (Dyreng et.al 2008). Aktivitas tax avoidance yang dilakukan oleh manajemen suatu perusahaan dalam upaya semata-mata untuk meminimalisasi kewajiban pajak perusahaan (Khurana dan Moser, 2009). Tax avoidance merupakan suatu strategi pajak yang agresif yang dilakukan oleh perusahaan dalam memimalkan beban pajak, sehingga kegiatan ini memunculkan resiko bagi perusahaan antara lain denda dan buruknya reputasi perusahaan dimata publik.

Aggressive tax avoidance juga di definisikan sebagai tindakan manajemen untuk mengecilkan pajak penghasilannya melalui kegiatan perencanaan pajak ( Richardson et. al. 2013; Frank et. al. 2009); Chen et. al. 2010; Lanis dan Richardson.2012.; Hanlon dan Slemrod. 2009. Oleh karena itu kegiatan aggresive tax ini mencakup kegiatan perencanaan pajak yang legal atau yang mendekati grey area, serta kegiatan yang illegal (Richardson et al.,2013). Tingkat aggressive tax avoidance dapat dipengaruhi oleh struktur kepemilikan saham pada suatu perusahaan.

menunjukkan prosentase saham yang dimiliki institusi dan kepemilikan blockholder, yaitu kepelikan individu atau atas nama perorangan diatas lima persen(5%) tetapi tidak termasuk dalam golongan kepemilikan insider atau manajerial. Investor institusi dapat dibedakan menjadi dua golongan yaitu nvestor aktif dan investor pasif. Investor institusional sering disebut sebagai investor canggih. Rajgopal dan Venkatachalam(1998) dalam Komsiah (2005) menyatakan bahwa investor institusi merupakan investor yang aktif melakukan monitoring terhadap manajemen karena investor institusi pada umumnya memiliki saham untuk jangka panjang. Selain kepemilikan institusional, tindakan tax avoidance juga dapat dipengaruhi oleh struktur utang yg dimiliki oleh perusahaan.

Leverage (struktur utang) menunjukkan rasio besarnya utang yang dimiliki oleh perusahaan untuk membiayai aktivitas operasinya. Penambahan jumlah utang akan mengakibatkan munculnya beban bunga yang harus dibayar oleh perusahaan. Komponen beban bunga akan mengurangi laba sebelum kena pajak perusahaan, sehingga beban pajak yang harus dibayar perusahaan akan menjadi berkurang (Adelina, 2012). Penelitian yang berkaitan dengan leverage pernah dilakukan oleh Noor et al. (2010) yang menjelaskan bahwa perusahaan dengan jumlah utang yang lebih banyak memiliki tarif pajak efektif yang baik.

mengindikasikan semakin besar pula ukuran perusahaan tersebut. Semakin besar ukuran perusahaannya, maka transaksi yang dilakukan akan semakin kompleks. Jadi hal itu memungkinkan perusahaan untuk memanfaatkan celah-celah yang ada untuk melakukan tindakan tax avoidance dari setiap transaksi

Beberapa penelitian sebelumnya seperti utami (2013) dan subakti (2012) mencoba mengkaitkan faktor kondisi keuangan perusahaan terhadap tax avoidance, diantaranya memfokuskan pada tingkat profitabilitas perusahaan. Profitabilitas dimaksudkan sebagai kemampuan perusahaan dalam memperoleh laba, penelitian yang dilakukan Utami (2013) membuktikan bahwa perusahaan dengan profitabilitas yang tinggi akan semakin mengungkapkan kewajiban pajaknya. Menurut Subakti (2012), profitabilitas perusahaan dengan penghindaran pajak akan memiliki hubungan yang positif dan apabila perusahaan ingin melakukan penghindaran pajak maka harus semakin efisien sehingga tidak perlu membayar pajak dalam jumlah besar.

agar mendapatkan bukti empiris dan mengenai bagaimana Tax Avoidance itu terjadi terhadap perusahaan manufaktur.

B. Rumusan Masalah

1. Apakah Kepemilikan Institusional dan Leverage berpengaruh negatif terhadap Tax Avoidance?

2. Apakah Ukuran Perusahaan dan Profitabilitas berpengaruh positif terhadap Tax Avoidance?

C. Tujuan Penelitian

1. Untuk mengetahui apakah Kepemilikan Institusional dan Leverage berpengaruh negatif terhadap Tax Avoidance?

2. Untuk mengetahui apakah Ukuran Perusahaan dan Profitabilitas berpengaruh positif terhadap Tax Avoidance?

D. Manfaat Penelitian 1. Manfaaat teoritis

Dengan adanya penelitian ini diharapkan untuk menambah pengethauan dan literatur dalam bidang akuntansi serta dapat dijadikan bahan penyususnan penelitian yang sama dan lebih mendalam

2. Manfaat praktis

BAB II

TINJAUAN PUSATAKA

A. Kerangka Teori 1. Teori Agenci

Agency Theory merupakan perspektif yang secara jelas menggambarkan masalah yang timbul dengan adanya pemisahan antara kepemilikan dan pengendalian terhadap perusahaan, yaitu terdapatnya konflik kepentingan dalam perusahaan. Meilinda (2013) menyatakan bahwa masalah yang terjadi antara manajemen dan pemilik modal menyebabkan munculnya biaya. Dan disinilah letak pentingnya corporate governance, yaitu sebagai penjamin dilindunginya hak-hak pemegang saham.

Meilinda (2013), menyatakan bahwa agency cost terdiri atas monitoring cost dan bonding cost. Bondingcost merupakan agency cost yang ditanggung oleh direksi yang mencerminkan upaya manajemen dalam menunjukkan kepada shareholder bahwa mereka tidak akan menyalahgunakan wewenang yang diberikan (Lestari, 2007 dalam Meilinda, 2013). Corporate governance dikatakan dapat menurunkan monitoring cost dengan adanya peningkatan pengawasan dan transparansi (Meilinda, 2013).

Dalam penelitian pajak ini, konflik tersebut terjadi terhadap

pembayar pajak (manajemen perusahaan). Fiskus berharap adanya pemasukan

sebesar-besarnya dari pemungutan pajak, sementara dari pihak manajemen

berpandangan bahwa perusahaan harus menghasilkan laba yang cukup

signifikan dengan beban pajak yang rendah. Dua sudut pandang berbeda

inilah menyebabkan konflik antara fiskus sebagai pemungut pajak dengan

pihak manajemen perusahaan sebagai pembayar pajak.

2. Pajak

Menurut Prof. Dr. Rochmat Soemitro, SH dalam bukunya Mardiasmo (2011 : 1) Pajak adalah iuran rakyat kepada kas Negara berdasarkan Undang-undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontra Prestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum. Sedangkan menurut P.J.A. Andriani dalam bukunya Waluyo,(2009:2) : Pajak adalah iuran masyarakat kepada Negara (yang dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan umum (undang-undang) dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubung tugas Negara untuk menyelenggarakan pemerintahan.

bagaimanakah membiayai program-program yang dapat menghindarkan akibat sampingan dalam mekanisme pasar.Pajak menurut Undang-Undang Nomor 16 tahun 2009 tentang perubahan keempat atas Undang-Undang Nomor 6 tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan pada Pasal 1 ayat 1 berbunyi pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat

Memberikan pengertian pajak akan berkaitan dengan masalah yang dapat menjelaskan fungsi dari pajak dengan keyakinan bahwa pengartian tersebut mencakup segi-segi pokok yang terkandung di dalamnya. Sistem administrasi melakukan penarikan pajak bukan semata-mata untuk memperoleh dana akan tetapi juga dapat mengawasi pengeluaran dari sistem kegiatan sosial sehingga permintaan konsumsi dan investasi dari sistem administrasi ditambah dengan permintaan konsumsi dan investasi dari sistem kegiatan sosial akan sama dengan pendapatan pada tingkat kesempatan kerja tertentu.

dibagi menjadi tiga ssistem (Mardiasmo, 2011), yaitu sebagai berikut : 1)Official Assessment systemAdalah suatu sistem pemungutan yang memberi wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak. 2) Self Assessment System Adalah suatu sistem pemungutan yang memberi wewenang sepenuhnya kepada Wajib Pajak untuk menghitung, memperhitungkan, membayar, dan melaporkan sendiri besarnya pajak yang terutang. 3) With Holding System Adalah suatu sistem pemungutan yang memberi wewenang kepada pihak ketiga (bukan fiskus dan bukan Wajib Pajak yang bersangkutan) untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak.

Ada beberapa alasan mengapa kebutuhan akan perpajakan itu timbul. Alasan pertama adalah bahwa sistem administrasi perlu menyediakan barang dan jasa kolektif. Alasan kedua, sistem administrasi perlu mengambil langkah-langkah untuk mengatasi kegagalan-kegagalan tertentu dari mekanisme pasar sehingga langkah-langkah yang diambil itu mencerminkan mekanisme perencanaan. Alasan ketiga, berkaitan dengan pemerataan dalam pembagian pendapatan. Alasan keempat, adanya ketidaksempurnaan pasar. Ada sumber lain dari pengeluaran yang dilaksanakan oleh sistem administrasi yaitu yang berkaitan dengan campur tangan sistem administrasi yang timbul dari kegagalan mekanisme perencanaan pasar.

Menurut Sri Utami (2010) Tax avoidance adalah suatu skema transaksi yang ditujukan untuk meminimalkan beban pajak dengan memanfaatkan kelemahan-kelemahan (loophole) ketentuan perpajakan suatu negara sehingga ahli pajak menyatakan legal karena tidak melanggar peraturan perpajakan. Semakin berkembangnya perekonomian sebuah negara maka akan semakin banyak pula perusahaan atau badan usaha asing yang melakukan investasi pada negara tersebut dengan tujuan untuk mendapatkan laba maksimal.

Menurut Ayuningtyas (2012), Ada beberapa cara yang biasanya dilakukan dalam Tax Avoidance (Penghindaran Pajak), yaitu menahan diri, pindah lokasi, dan penghindaran pajak secara yuridis. Dalam menghadapi skema tax avoidance yaitu berupa unacceptable dan acceptable tax avoidance, secara umum negara menerbitkan ketentuan pencegahan penghindaran pajak yang diatur dalam peraturan undangan pajak. Peraturan perundang-undangan tersebut antara lain Specific Anti Avoidance Rule (SAAR) dan General Anti AvoidanceRule (GAAR).

penggelapan pajak (Tax Evasion) adalah usaha untuk mengurangi hutang pajak yang bersifat tidak legal (Unlawful) (Xynas, 2011).

Dittmer (2011) mendefinisikan Tax Avoidance sebagai rasio pajak yang dibayar untuk keuntungan sebelum pajak untuk suatu periode tertentu. Tax Avoidance adalah tarif pajak yang terjadi dan dihitung dengan membandingkan beban pajak dengan laba akuntansi perusahaan. Tarif pajak efektif menunjukkan

efektivitas manajemen pajak suatu perusahaan (Meilinda, 2013). Dari definisi

tersebut Tax Avoidance mempunyai tujuan untuk mengetahui jumlah persentase perubahan dalam membayar pajak yang sebenarnya terdahap laba komersial yang

diperoleh.

4. Kepemilikan Institusional

Semakin besar kepemilikan institusi keuangan maka akan semakin besar kekuatan suara dan dorongan dari institusi keuangan tersebut untuk mengawasi manajemen dan akibatnya akan memberikan dorongan yang lebih besar untuk mengoptimalkan nilai perusahaan sehingga kinerja perusahaan akan meningkat. Pengaruh investor institusional terhadap manajemen perusahaan dapat menjadi sangat penting serta dapat digunakan untuk menyelaraskan kepentingan manajemen dengan pemegang saham Solomon (2004) dalam Sabrina (2010). Hal ini disebabkan karena jika tingkat kepemilikan manajeral tinggi, dapat berdampak buruk terhadap perusahaan karena menimbulkan masalah pertahanan, yang berarti jika kepemilikan manajerial tinggi, para manajer memiliki memiliki posisi yang kuat untuk melakukan suatu kontrol terhadap perusahaan dan pihak pemegang saham eksternal akan mengalami kesulitan untuk mengendalikan tindakan para manajer tersebut.

5. Leverage

karakteristik tingkat perusahaan dan hubungan dengan leverage bervariasi sesuai dengan pandangan yang berbeda dari teori keuangan yaitu, the trade-off theory. Teori ini menyatakan bahwa perusahaan memilih leverage yang optimal setelah membandingkan kerugian dan keuntungan yang akan diperoleh dengan utang atau ekuitas. Kemudian ada the pecking order theory berhubungan dengan masalah informasi asimetris yang menegaskan bahwa nilai optimal leverage tidak ada.

Besar kecilnya utang yang dimiliki perusahaan akan sangat berpengaruh terhadap besar kecilnya pajak yang dibayar. Hal ini dikarenakan biaya bunga dapat dikurangkan dalam menghitung pajak, sehingga utang dapat mempengaruhi secara langsung effective tax rate perusahaan. Pernyataan tersebut sejalan dengan pendapat dari Noor (2010) yang menyebutkan bahwa perusahaan dengan jumlah utang yang lebih banyak memiliki nilai effective tax rate (ETR) yang lebih rendah karena pengeluaran biaya bunga akan mengurangi biaya pajak yang akan dikeluarkan oleh perusahaan.

6. Ukuran Perusahaan (Size)

kecil, hal ini membuat perusahaan yang besar cenderung menginginkan pendapatan yang besar.

Sudarmadji dan Sularto (2007) semakin besar aktiva maka semakin banyak modal yang ditanam dan semakin besar perputaran uang. Semakin besar perusahaan cenderung mempunyai manajemen dan sumber dana yang baik dalam menjalankan perusahaan. Perusahaan menggunakan sumber daya yang dimiliki untuk melakukan tax planning yang baik, namun perusahaan tidak selalu dapat menggunakan sumber daya yang dimilikinya untuk melakukan tax planning dikarenakan ada kemungkinan menjadi sasaran dari keputusan dan kebijakan pemerintah.

Menurut Richardson dan Lanis (2007) ada dua pandangan yang saling bersaing tentang hubungan antara effective tax rate (ETR) dan ukuran perusahaan: the political cost theory dan the political power theory. The political cost theory mempunyai visibilitas yang tinggi, hal ini menyebabkan perusahaan akan menjadi sorotan pemerintah dan menjadi korban regulasi dari kebijakan pemerintah. Sedangkan the political power theory menjelaskan hubungan antara perusahaan besar dengan sumber daya yang dimilikinya untuk memanipulasi proses politik dalam melakukan tax planning untuk mencapai penghematan pajak yang optimal.

Kurniasih dan Sari (2013) menyatakan bahwa ukuran perusahaan adalah

suatu skala yang dapat mengklasifikasikan perusahaan menjadi perusahaan besar

dan kecil menurut berbagai cara seperti total aktiva atau total aset perusahaan,

perusahaan umumnya dibagi dalam 3 kategori, yaitu large firm, medium firm, dan

small firm

.

7. Profitabilitas

Profitabilitas merupakan gambaran kinerja keuangan perusahaan dalam

menghasilkan laba dari pengelolaan aktiva yang dikenal dengan Return On Asset (ROA). ROA yang positif menunjukkan bahwa dari total aktiva yang dipergunakan untuk beroperasi perusahaan mampu memberikan laba bagi

perusahaan. ROA dinyatakan dalam prosentase, semakin tinggi nilai ROA, maka

akan semakin baik kinerja perusahaan tersebut. ROA memiliki keterkaitan dengan

laba bersih perusahaan dan pengenaan pajak penghasilan untuk perusahaan

(Kurniasih & Sari, 2013). Semakin tinggi profitabilitas perusahaan akan semakin

tinggi pula laba bersih perusahaan yang dihasilkan.

Menurut Sudarmadji dan Sularto (2007) profitabilitas merupakan suatu indikator kinerja yang dilakukan manajemen dalam mengelola kekayaan perusahaan yang ditunjukkan oleh laba yang dihasilkan.Secara garis besar, laba yang dihasilkan perusahaan berasal dari penjualan investasi yang dilakukan oleh perusahaan.

dapat mengurangi kewajiban membayar pajak untuk tahun buku sebelumnya atau berikutnya.Semua ini merupakan manfaat beban pajak untuk perusahaan-perusahaan yang mengalami kerugian.Berdasarkan konsep tersebut, kemampuan perusahaan untuk menghasilkan keuntungan dapat secara langsung mempengaruhi tarif efektif perusahaan membayar pajak

B. Pengembangan Hipotesis

1. Pengaruh Kepemilikan Institusional terhadap Tax Avoidance

Penelitian yang dilakukan Shleifer dan Vishney (1986) dalam Annisa (2011) menyatakan bahwa pemilik institusional memainkan peran penting dalam memantau, mendisiplinkan dan mempengaruhi manajer. Mereka berpendapat bahwa seharusnya pemilik institusional berdasarkan besar dan hak suara yang dimiliki, dapat memaksa manajer untuk berfokus pada kinerja ekonomi dan menghindari peluang untuk perilaku mementingkan diri sendiri. Adanya tanggung jawab perusahaan kepada fidusia, maka pemilik institusional memiliki insentif untuk memastikan bahwa manajemen perusahaan membuat keputusan yang akan memaksimalkan kesejahteraan pemegang saham.

untuk mempengaruhi manajemen agar tidak melakukan penghindaran pajak dalam arti negatif..

Adanya biaya pengawasan yang timbul dari kepemilikan institusi terhadap perilaku manajer membuat manajer bertindak sesuai aturan. Hal ini berarti kepemilikan institusi yang tinggi dalam perusahaan maka monitoring manajemen lebih tinggi membuat manajer akan melakukan pengungkapan yang sesuai aturan pemerintah. Salah satu yang dapat dilakukan manajer akibat dari monitoring yang tinggi adalah menghindari tax avoidance.

H1: Kepemilikan institusional berpengaruh negatif terhadap

tax avoidance

2. Pengaruh Leverage Terhadap Tax Avoidance

Rachmitasari (2015) menyatakan bahwa leverage berpengaruh positif terhadap tax avoidance. Leverage juga didefinisikan sebagai total hutang dibagi dengan total aktiva. Perusahaan yang menggunakan hutang akan menimbulkan adanya bunga yang harus dibayar. Pada peraturan perpajakan, yaitu pasal 6 ayat 1 UU nomor 36 tahun 2008 tentang PPh, bunga pinjaman merupakan biaya yang dapat dikurangkan (deductible expense) terhadap penghasilan kena pajak. Beban bunga yang bersifat deductible akan menyebabkan laba kena pajak perusahaan menjadi berkurang. Laba kena pajak yang berkurang pada akhirnya akan mengurangi jumlah pajak yang harus dibayar perusahaan.

memberikan pengaruh berkurangnya beban pajak perusahaan. Semakin tinggi nilai utang perusahaan maka nilai CETR perusahaan akan semakin rendah

Rasio leverage dapat digunakan untuk menggambarkan kemampuan perusahaan dalam memenuhi kewajiban jangka panjangnya. Berkurangnya sumber pendanaan di perusahaan dapat memicu konflik. Ada kemungkinan bahwa pihak prinsipal tidak setuju dengan permintaan pendanaan dari pihak manajemen untuk keperluan perusahaan, sehingga pihak manajemen (agen) menutupi kebutuhan pembiyaan perusahaan dengan melakukan utang perusahaan dengan jumlah utang yang lebih banyak memiliki nilai effective tax rate (ETR) yang lebih rendah. Hal ini dikarenakan biaya bunga dapat mengurangi pendapatan perusahaan sebelum pajak. Dari pernyataan di atas maka hipotesis kedua yaitu:

H2: Leverage berpengaruh negatif terhadap Tax Avoidance

3. Pengaruh Ukuran Perusahaan (Size) terhadap Tax Avoidance

Mayasari (2014) menyatakan bahwa ukuran perusahaan berpengaruh positif terhadap tax avoidance. semakin besar perusahaan maka akan semakin rendah CETR yang dimilikinya, hal ini dikarenakan perusahaan besar lebih mampu menggunakan sumber daya yang dimilikinya untuk membuat suatu perencanaan pajak yang baik

Semakin besar ukuran perusahaan, maka perusahaan akan lebih mempertimbangkan risiko dalam hal mengelola beban pajaknya. Perusahaan yang termasuk dalam perusahaan besar cenderung memiliki sumber daya yang lebih besar untuk melakukan pengelolaan pajak. Sumber daya manusia yang ahli dalam perpajakan diperlukan agar dalam pengelolaan pajak yang dilakukan oleh perusahaan dapat maksimal untuk menekan beban pajak perusahaan. maka dalam penelitian ini diajukan hipotesis sebagai berikut:

H3: Ukuran Perusahaan (Size) berpengaruh positif terhadap

tax avoidance

4. Pengaruh Profitabilitas terhadap Tax Avoidance

Rachmitasari (2015) menyatakan bahwa Profitabilitas berpengaruh terhadap tax avoidance. setiap terjadi peningkatan Profitabilitas, maka akan berdampak terhadap peningkatan tax avoidance. Semakin tinggi profitabilitas maka semakin tinggi pula usaha perusahaan untuk melakukan penghindaran pajak. Karena laba perusahaan yang tinggi akan menaikan pajak perusahaan tersebut.

yang diperoleh dari penggunaan aktiva.Semakin tinggi nilai dari ROA, berarti semakin tinggi nilai dari laba bersih perusahaan dan semakin tinggi profitabilitasnya. Perusahaan yang memiliki profitabilitas tinggi memiliki kesempatan untuk memposisikan diri dalam tax planning yang mengurangi jumlah beban kewajiban pajak nya. Rinaldi (2015) juga mengatakan bahwa ROA berpengaruh positif terhadap tax avoidance. Semakin rendah nilai ROA maka nilai CETR akan semakin rendah artinya kecenderungan perusahaan melakukan penghindaran pajak meningkat.

Perusahaan yang mempunyai laba atau keuntungannya meningkat, cenderung memilik konflik perbedaan kepentingan antara pemilik perusahaan (prinsipal) dan manajemen (agen) perusahaan cenderung rendah, karena perusahaan dianggap sudah berjalan sesuai dengan yang diharapkan oleh pemilik perusahaan.

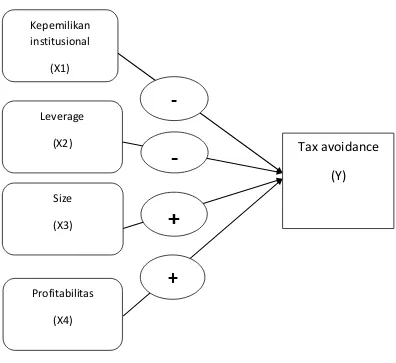

C. Model Penelitian

Gambar 2.1 Model Penelitian Kepemilikan

institusional

(X1)

Profitabilitas

(X4) Size

(X3) Leverage

(X2)

Tax avoidance

(Y)

-

+

+

[image:39.595.127.523.148.511.2]BAB III

METODE PENELITIAN

A. Objek Penelitian 1. Objek dan Sample

Populasi adalah wilayah generalisasi yang terdiri atas : obyek/subyek yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik kesimpulannya (Sugiyono, 2009). Populasi dan sampel penelitian ini adalah perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI). Periode penelitian mencakup data pada tahun 2012-2014, hal ini dimaksudkan untuk mencerminkan kondisi perusahaan saat ini.

2. Jenis Data

Data yang digunakan pada penelitian ini adalah data sekunder, yang itu data yang diperoleh dari literature atau dokumentasi yang berhubungan dengan penelitian ini.Data tersebut berupa laporan keuangan yang terdaftar di Bursa Efek Indonesia tahun 2012-2014. 3. Teknik Pengambilan Sampel

(Sugiyono, 2010). Adapun criteria pengambilan sample perusahaan sebagai berikut:

1. Perusahaan Manufaktur yang terdaftar di Brsa Efek Indonesia selama periode tahun 2012-2014

2. Perusahaan aktif dan data lengkap dan menggunakan nilai mata uang rupiah

3. Perusahaan manufaktur yang tidak mengalami rugi selama masa periode 2012-2014.

Perusahaan yang dijadikan sampel telah membuat laporan yang lengkap, Indonesian Capital Market Directory (ICMD) dan annual report perusahaan.sehingga memenuhi faktor-faktor yang dibutuhkan dalam penelitian ini.

4. Teknik pengumpulan data

Teknik pengumpulan data dalam penelitian ini menggunakan teknik dokumentasi yaitu laporan keuangan yang terdaftar di BEI tahun 2012-2014 dan informasi dari sumber lain yang berhubungan dengan penelitian ini diperoleh Pojok BEI UMY

B. Variabel Operasional Penelitian 1. Variabel dependen (Y)

harus dibayar perusahaan dengan tidak tidak melanggar undang-undang yang ada. Menurut Dyreng at al., (2010) Model estimasi pengukuran Tax avoidance dalam penelitian ini menggunakan model Cash Effective Tax Rate (CETR) yang diharapkan mampu mengidentifikasi keagresifan perencanaan pajak perusahaan yang dilakukan menggunakan perbedaan tetap maupun perbedaan temporer (Kurniasih dan Sari,2013) dengan rumus sebagai berikut :

2. Variabel Independen (X) 1. Kepemilikan Institusional

Kepemilikan Institusional merupakan proporsi kepemilikan saham yang diukur dalam persentase saham yang dimiliki oleh investor institusi dalam suatu perusahaan (mardpu melalu Rizka P. Indahningrum dan Raltg Handayani 2009: 199). Kepemilikan Institusional dihitung dengan rumus sebagai berikut ( Fury K fitriah dan Dina Hidayati, 2011:35)

2. Ukuruan Perusahaan

dengan Ln total asset. Penggunaan natural log pada penelitian ini digunakan untuk mengurangi fluktuasi data tanpa mengubah proporsi nilai asal. Hal ini sejalan dengan penelitian yang dilakukan oleh De George et al, (2013) variabel ini diukur dengan rumus sebagai berikut:

3. Leverage

Leverage merupakan sumber pendanaan eksternal dari utang jangka panjang. Variabel leverage diukur dengan menggunakan rasio antara total kewajiban jangka pajang dengan total asset perusahaan (Brad Badertscher at.all, 2009). Leverage merupakan rasio yang mengukur kemampuan utang baik jangka panjang maupun jangka pendek membiayai aktiva perusahaan. (Kurniasih dan Sari, 2013). Dalam penelitian ini leverage diukur dari total utang baik jangka pendek maupun jangka panjang dengan total debt to equity ratio dengan rumus sebagai berikut:

4. Profitabilitas

C. Analisis Data

Metode analisis data adalah suatu teknik atau prosedur untuk menguji hipotesis penelitian. Metode yang digunakan dalam penelitian ini adalah analisis statistik deskriptif, uji kualitas data, dan uji hipotesis. 1. Analisis Statistik Deskriptif

Statistik deskriptif merupakan metode untuk mengumpulkan, mengolah, menyajikan, dan menganalisa data kuantitatif secara deskriptif. Analisis ini memberikan gambaran atau informasi dari suatu data yang dilihat dari nilai minimum, maksimum, mean dan standar deviasi dari masing-masing variabel penelitian.

2. Uji Asumsi Klasik

Dilakukan uji hipotesis dengan menggunakan regresi maka dilakukan uji asumsi klasik terlebih dahulu sebagai berikut:

a. Uji Normalitas

Kolgomorov Smirnov jika signifikansi di bawah 0,05 berarti data yang akan diuji mempunyai perbedaan yang signifikan dengan data normal baku, berarti data tersebut tidak normal (Hidayat, 2012).

b. Uji Heteroskesdastisitas

Pengujian ini dilakukan untuk melihat apakah dalam model regresi terjadi ketidaksamaan variance dari residual satu pengamatan ke pengamatan yang lain. Jika variance dari satu residual satu ke pengamatan yang lain tetap maka disebut homoskesdastisitas, sedangkan jika berbeda disebut heteroskesdastisitas. Untuk mendeteksi ada tidaknya heteroskesdastisitas digunakan uji glejser yaitu dengan cara meregres variabel dependen dengan nilai absolute dari residual (Abs_Res). Jika hasil pengujian diperoleh nilai sig > 0,05 maka tidak terjadi heteroskesdastisitas.

c. Uji Multikolinieritas

d. Uji Autokorelasi

Autokorelasi digunakan untuk menguji suatu model apakah antara variabel pengganggu masing-masing variabel bebas saling mempengaruhi. Untuk mengetahui apakah pada model regresi mengandung autokorelasi dapat digunakan pendekatan D-W (Durbin Watson) . menurut Santoso (2001) kriteria autokorelasi ada 3, yaitu:

1. Nilai D-W dibawah -2 berarti diindikasikan ada autokorelasi positif.

2. Nilai D-W diantara -2 sampai 2 berarti diindikasikan tidak ada autokorelasi.

3. Nilai D-W diatas 2 berarti diindikasikan ada autokorelasi negatif

3. Analisis Regresi Linier Berganda

Analisis regresi linier berganda digunakan untuk menguji adakah pengaruh antara karakteristik eksekutif, Leverage, Ukuran perusahaan dan Profitabilitas terhadap Tax Avoidance. Persamaan regresi linier berganda:

Y = a + b1X1 - b2 X2 + b3 X3 - b4 X4+ e Keterangan :

Y = Tax Avoidance

X1 = Kepemilikan Institusional

X2 = Leverage

X3 = Ukuran perusahaan X4 = Profitabilitas

A = Konstanta

4. Uji Nilai t

Tujuan pengujian ini adalah untuk mengetahui apakah masing-masing variabel independen mempengaruhi variabel dependen secara signifikan. Untuk pengujian secara parsial ini digunakan uji-t. Cara melakukan uji t adalah dengan Quick Look yaitu bila jumlah degree of freedom (df) adalah 20 atau lebih dan derajat kepercayaan sebesar 5 persen, maka Ho yang menyatakan bi=0 dapat ditolak bila nilai t lebih besar dari 2 (dalam nilai absolute). Dengan kata lain, kita menerima hipotesis alternatif, yang menyatakan bahwa suatu variabel independen secara individual mempengaruhi variabel dependen (Ghozali, 2009). 5. Uji Nilai F

simultan variabel-variabel bebas mempunyai pengaruh yang signifikan terhadap variabel terikat.

4. Uji Adjusted R square

33

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

A. Gambaran Umum Objek Penelitian

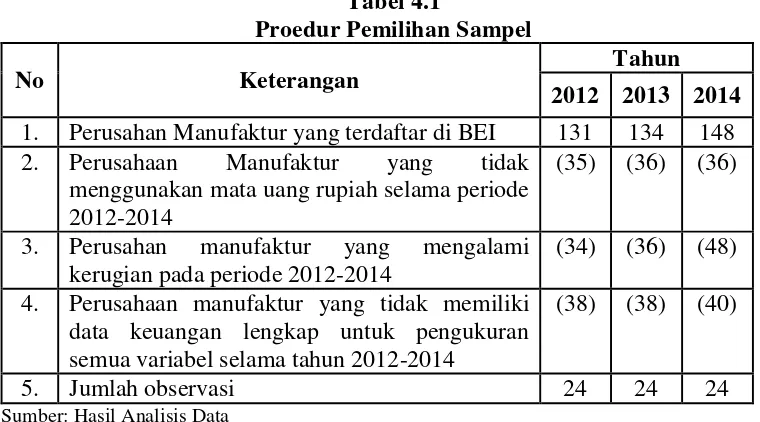

[image:49.612.134.514.370.581.2]Penelitian ini menggunakan sampel perusahaan Manufaktur terdaftar di Bursa Efek Indonesia (BEI) dari Tahun 2012-2014. Berdasarkan metode purposive sampling yang telah ditetapkan pada Bab III, maka diperoleh jumlah sampel sebanyak 24 perusahaan Manufaktur yang memenuhi kriteria. Adapun prosedur pemilihan sampel tampak pada tabel 4.1.

Tabel 4.1

Proedur Pemilihan Sampel

No Keterangan

Tahun 2012 2013 2014 1. Perusahan Manufaktur yang terdaftar di BEI 131 134 148 2. Perusahaan Manufaktur yang tidak

menggunakan mata uang rupiah selama periode 2012-2014

(35) (36) (36)

3. Perusahan manufaktur yang mengalami kerugian pada periode 2012-2014

(34) (36) (48) 4. Perusahaan manufaktur yang tidak memiliki

data keuangan lengkap untuk pengukuran semua variabel selama tahun 2012-2014

(38) (38) (40)

5. Jumlah observasi 24 24 24

Sumber: Hasil Analisis Data

34

variabel penelitian, yaitu Tax Avoidance, karakter Eksekutif, Leverage, Ukuran Perusahaan, dan Profitabilitas

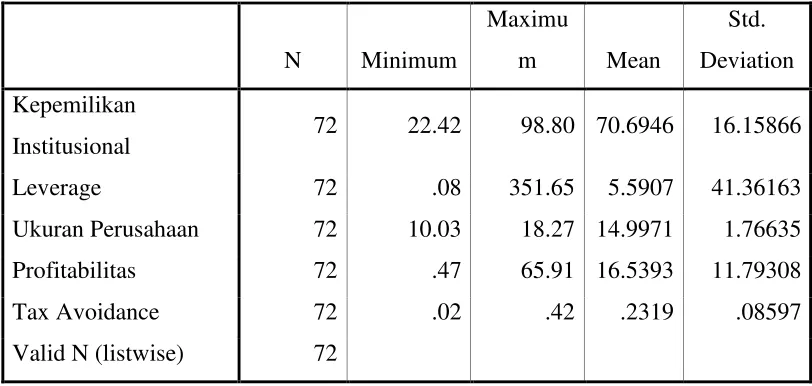

[image:50.612.112.518.302.495.2]B. Uji Kualitas Instrumen dan Data 1. Statistik Deskriptif

Tabel 4.2

Statistik Deskriptif Variabel Penelitian Descriptive Statistics

N Minimum

Maximu

m Mean

Std. Deviation Kepemilikan

Institusional 72 22.42 98.80 70.6946 16.15866

Leverage 72 .08 351.65 5.5907 41.36163

Ukuran Perusahaan 72 10.03 18.27 14.9971 1.76635 Profitabilitas 72 .47 65.91 16.5393 11.79308

Tax Avoidance 72 .02 .42 .2319 .08597

Valid N (listwise) 72

Sumber: Hasil Olah Data, 2016

35

41,36163. Rata-rata Ukuran Perusahaan sebesar 14,9971, nilai minimum sebesar 10,03, nilai maximum sebesar 18,27 dan standar deviasi sebesar 1,76635. Rata-rata Profitabilitas sebesar 16,5393, nilai minimum sebesar 0,47, nilai maximum sebesar 65,91 dan standar deviasi sebesar 11,79303.

C. Uji Kualitas Data

Pengujian asumsi klasik yang akan diuji dalam model persamaan penelitian ini meliputi uji normalitas, uji multikolinearitas, uji heteroskedastisitas dan uji autokorelasi

[image:51.612.112.511.445.647.2]a. Uji Normalitas

Tabel 4.3

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 72

Normal

Parameters(a,b)

Mean

.0000000

Std. Deviation .06894607

Most Extreme Differences

Absolute

.062

Positive .046

Negative -.062

Kolmogorov-Smirnov Z .523

Asymp. Sig. (2-tailed) .947

36

Pada tabel 4.3 di atas, dimana menunjukkan nilai Asymp. Sig (0.947) > α (0.05). Hasil ini dapat disimpulkan bahwa model regresi memenuhi

asumsi normal

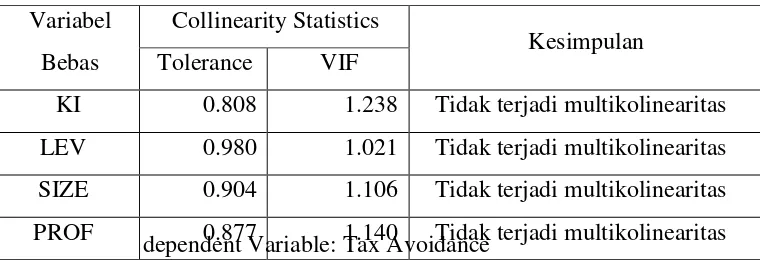

[image:52.612.150.530.276.406.2]b . Uji Multikolinearitas

Tabel 4.4 Uji Multikolinearitas

dependent Variable: Tax Avoidance

dependent Variable: Tax Avoidance Sumber: Data Sekunder Yang Diolah, 2016

Hasil uji multikolinearitas dengan metode VIF, Berdasarkan pada tabel 4.4 diatas, terlihat bahwa seluruh variabel independen memiliki nilai Tolerance lebih besar dari 0,10 dan nilai VIF lebih kecil dari 10. Jadi, dapat disimpulkan bahwa tidak terjadi multikolinieritas antar variabel independen dalam model regresi ini.

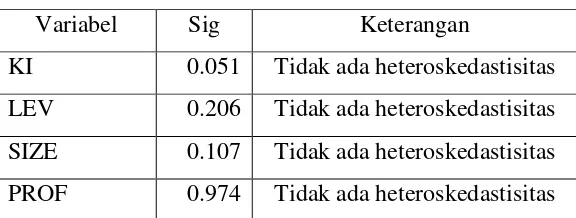

c. Uji Heteroskedastisitas

Dalam penelitian ini uji heteroskedastisitas yang digunakan adalah uji Glejser. Uji Glejser dilakukan dengan cara meregresi nilai absolute residual terhadap variabel independen. Jika variabel independen secara signifikan

Variabel Bebas

Collinearity Statistics

Kesimpulan Tolerance VIF

37

[image:53.612.187.475.247.356.2]memengaruhi variabel dependen dengan tingkat kepercayan dibawah 5%, berarti ada indikasi terjadinya heteroskedastisitas. ringkasan hasil Uji Glejser dapat dilihat pada tabel 4.5 dibawah ini.

Tabel 4.5 Uji Heterokedestisitas Variabel Sig Keterangan

KI 0.051 Tidak ada heteroskedastisitas LEV 0.206 Tidak ada heteroskedastisitas SIZE 0.107 Tidak ada heteroskedastisitas PROF 0.974 Tidak ada heteroskedastisitas

Sumber: Data Sekunder Yang Diolah, 2016

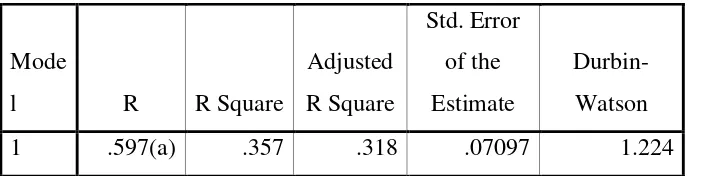

d.Uji Autokorelasi

Tabel 4.6 Uji Autokorelasi

Model Summary(b)

Model R R Square

Adjusted R Square

Std. Error of the Estimate

Durbin-Watson

1 .597(a) .357 .318 .07097 1.224

a Predictors: (Constant), Profitabilitas, Ukuran Perusahaan, Leverage, Kepemilikan Institusional

b Dependent Variable: Tax Avoidance Sumber: Data Sekunder Yang Diolah, 2016

38

data 72, jumlah variabel 4, maka du nya 1.5029 .model regresi tidak terjadi autokorelasi.

e. Hasil Analisis Data

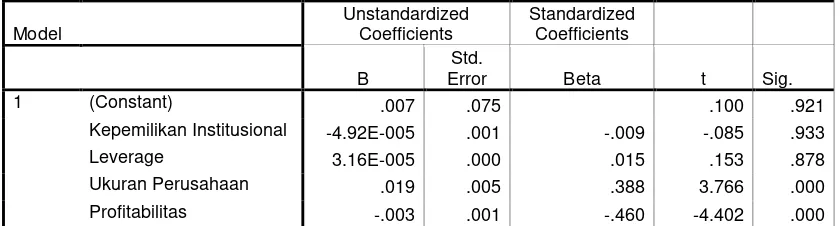

1. Persamaan Regresi Linier Berganda

[image:54.612.107.527.481.594.2]Untuk pengujian hipotesis pertama sampai pengujian hipotesis keempat dilakukan dengan Regresi linier berganda. pada dasarnya Regresi linier berganda menunjukkan seberapa jauh pengaruh satu variabel independen secara individual dalam menerangkan variasi variabel dependen. Berdasarkan hasil pengujian dengan menggunakan alat analisis regresi linear berganda diperoleh hasil sebagai berikut.

Tabel 4.7

Hasil Regresi Linier Berganda Coefficients(a)

Model

Unstandardized Coefficients

Standardized Coefficients

B

Std.

Error Beta t Sig.

1 (Constant) .007 .075 .100 .921

Kepemilikan Institusional -4.92E-005 .001 -.009 -.085 .933

Leverage 3.16E-005 .000 .015 .153 .878

Ukuran Perusahaan .019 .005 .388 3.766 .000

Profitabilitas -.003 .001 -.460 -4.402 .000

a Dependent Variable: Tax Avoidance

Hasil perhitungan regresi diperoleh persamaan sebagai berikut : TA = -0,007 - 4,92 KI + 3,16 LEV + 0,019 SIZE - 0,003 PROF + e

Dengan keterangan :

39

X1 = Kepemilikan Institusional

X2 = Leverage

X3 = Ukuran perusahaan X4 = Profitabilitas

b1 ,b2 ,b3,b4 = koefisiensi masing-masing variabel e = Kesalahan

2. Uji Hipotesis

a. Uji Hipotesis 1 (H1)

Variabel Kepemilikan Institusional memiliki nilai koefisien regresi negatif sebesar -4,92, Nilai t -0,085 dengan signifikansi sebesar 0.921 > α 0.05 sehingga variabel Kepemilikan Institusional terbukti tidak berpengaruh signifikan terhadap variabel Tax Avoidance. Jadi, hipotesis 1 ditolak.

b. Uji Hipotesis 2 (H2)

Variabel Leverage memiliki nilai koefisien regresi positif sebesar 3,16, Nilai t 0,153 dengan signifikansi sebesar 0.878 > α 0.05

sehingga variabel Leverage tidak terbukti berpengaruh signifikan terhadap variabel Tax Avoidance. Jadi, hipotesis 2 ditolak.

c. Uji Hipotesis 3 (H3)

40

Perusahaan terbukti berpengaruh signifikan terhadap variabel Tax Avoidance. Jadi, hipotesis 3 diterima

d. Uji Hipotesis 4 (H4)

Variabel Profitabilitas memiliki nilai koefisien regresi negatif sebesar -0,003, Nilai t -4,402 dengan signifikansi sebesar 0,000 < α 0,05 sehingga variabel Profitabilitas terbukti berpengaruh signifikan terhadapvariabel Tax Avoidance. Jadi, hipotesis 4 diterima.

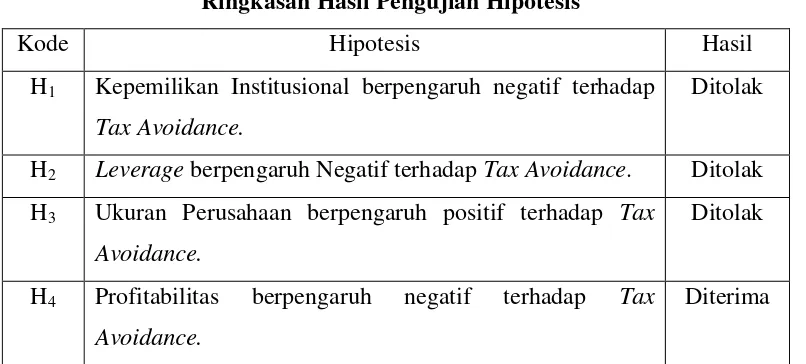

[image:56.612.121.524.465.647.2]Secara keseluruhan hasil pengujian hipotesis dengan menggunakan regresi berganda dapat dilihat pada tabel 4.8 berikut ini.

Tabel 4.8

Ringkasan Hasil Pengujian Hipotesis

Kode Hipotesis Hasil

H1 Kepemilikan Institusional berpengaruh negatif terhadap

Tax Avoidance.

Ditolak

H2 Leverage berpengaruh Negatif terhadap Tax Avoidance. Ditolak

H3 Ukuran Perusahaan berpengaruh positif terhadap Tax

Avoidance.

Ditolak

H4 Profitabilitas berpengaruh negatif terhadap Tax

Avoidance.

Diterima

41

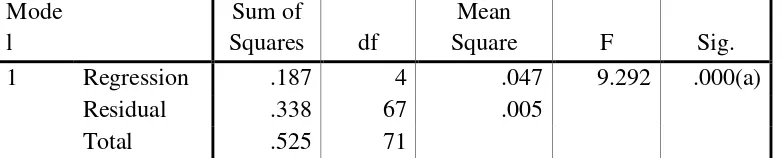

3. Hasil Uji Nilai F

Uji F pada dasarnya menunjukkan apakah semua variabel independenyang dimasukkan dalam model mempunyai pengaruh secara bersama-sama terhadap variabel dependen.

[image:57.612.115.506.427.506.2]Dari uji ANOVA atau F test didapat nilai F test sebesar 9,292 dan signifikan sebesar (0,000) < alpha (0,05) yang berarti variabel Kepemilikan Institusional (KI), Leverage (LEV), Ukuran Perusahaan (SIZE), dan profitabilitas (PROF), secara simultan memengaruhi variabel Tax Avoidance. Ringkasan hasil uji nilai F pada tabel 4.7 dibawah ini.

Tabel 4.9 ANOVA(b)

Mode

l

Sum of

Squares df

Mean

Square F Sig.

1 Regression .187 4 .047 9.292 .000(a)

Residual .338 67 .005

Total .525 71

a Predictors: (Constant), Profitabilitas, Ukuran Perusahaan, Leverage, Kepemilikan Institusional b Dependent Variable: Tax Avoidance

4. Uji Adjusted R square

Koefisien determinasi (Adjusted R2) mengindikasikan kemampuan persamaan regresi berganda untuk menunjukkan tingkat penjelasan model terhadap variabel dependen.

42

[image:58.612.113.467.312.400.2]adalah variabel Kepemilikan Institusional (KI), Leverage (LEV), Ukuran Perusahaan (SIZE), Profitabilitas (PROF), secara simultan memiliki pengaruh terhadap variabel Tax Avoidance sebesar 31,8%, sedangkan sisanya yaitu sebesar 68.2% (100% - 31.8%) dijelaskan oleh faktor-faktor lain diluar penelitian.

Tabel 4.10 Model Summary(b)

Mode

l R R Square

Adjusted R Square

Std. Error of the Estimate

Durbin-Watson

1 .597(a) .357 .318 .07097 1.224

a Predictors: (Constant), Profitabilitas, Ukuran Perusahaan, Leverage, Kepemilikan Institusional

b Dependent Variable: Tax Avoidance

D. Pembahasan Hipotesis

Penelitian ini menguji pengaruh Kepemilikan Institusional, Leverage, Ukuran Perusahaan, dan Profitabilitas terhadap Tax Avoidance. Berdasarkan pada pengujian empiris yang telah dilakukan terhadap beberapa hipotesis dalam penelitian, hasilnya menunjukkan bahwa tidak semua Hipotesis diatas diterima.

43

pajak adalah bagian dari tugas manajemen untuk memaksimumkan laba. Pemilik institusi hanya mengawasi kinerja perusahaan saja dan kinerja para manajer agar kinerja keuangan perusahaan meningkat namun dalam hal penghindaran pajak yang memegang kendali adalah manajer karena penghindaran pajak adalah bagian tugas dari manajer dalam memaksimalkan laba perusahaan dan untuk mengambil keuntungannya sendiri.

Hasil ini mendukung penelitian yang dilakukan oleh Pohan (2009) yang menyatakan Kepemilikan institusi secara individu dalam penelitian ini tidak signifikan terhadap penghindaran pajak dan mempunyai koefisien negatif. Hasil temuan ini bertolak belakang dengan penelitian Agrawal dan Knoeber (1996) dalam Solomom, Jill dan Solomom (Aris 2004) yang menyatakan bahwa keterlibatan institusional investor memiliki pengaruh yang positif terhadap kinerja keuangan perusahaan, akan tetapi secara bersamasama kepemilikan institusi berpengaruh secara negatif terhadap penghindaran pajak. Ini berarti menurunkan penghindaran pajak, karena penghindaran pajak dalam arti sempit dapat berarti tidak taat pada aturan pemerintah, dengan demikian pemilik institusi berusaha dengan keras untuk mempengaruhi manajemen agar tidak melakukan penghindaran pajak dalam arti negatif

44

Apabila perusahaan menggunakan utang pada komposisi pembiayaan, maka akan ada beban bunga yang harus dibayar. Teori trade off menyatakan bahwa penggunaan utang oleh perusahaan dapat digunakan untuk penghematan pajak dengan memperoleh insentif berupa beban bunga yang akan menjadi pengurang penghasilan kena pajak. Keputusan pendanaan perusahaan itu sendiri dapat di jadikan gambaran tindakan penghindaran pajak terkait dengan tarif pajak efektif.

Hasil ini mendukung penelitian yang dilakukan oleh Rachmitasari (2015) yang menyatakan bahwa leverage tidakberpengaruh terhadap tax avoidance. Secara logika, semakin tinggi nilai dari rasio Leverage, berarti semakin tinggi jumlah pendanaan dari utang pihak ketiga yang digunakan perusahaan dan semakin tinggi pula biaya bunga yang timbul dari utang tersebut. Biaya bunga yang semakin tinggi akan memberikan pengaruh berkurangnya beban pajak perusahaan. Semakin tinggi nilai utang perusahaan maka nilai CETR perusahaan akan semakin rendah.

Hipotesis ketiga pada penelitian menyatakan bahwa Ukuran perusahaan berpengaruh positif terhadap tax avoidance. Hasil pengujian hipotesis ini ditolak. Hal ini menjelaskan bahwa perusahaan dengan ukuran yang lebih besar akan lebih stabil dan akan lebih mampu dalam menghasilkan laba dan membayar kewajiban pajaknya dibanding dengan perusahaan yang total aktivanya besar. Hasil ini konsisten penelitian indriani (2005).

45

perusahaan dan semakin tinggi profitabilitasnya. Perusahaan yang memiliki profitabilitas tinggi memiliki kesempatan untuk memposisikan diri dalam tax planning yang mengurangi jumlah beban kewajiban pajak nya. Rinaldi (2015) juga mengatakan bahwa ROA berpengaruh positif terhadap tax avoidance. Semakin rendah nilai ROA maka nilai CETR akan semakin rendah artinya kecenderungan perusahaan melakukan penghindaran pajak meningkat. Logikanya perusahaan yang memiliki keuntungan yang sedikit tidak akan mau membayar pajaknya karena perusahaan akan memaksimalkan labanya dengan melakukan penghindaran pajak. Begitu juga dengan perusahaan yang memiliki profitabilitas tinggi.

46

BAB V

SIMPULAN, SARAN, DAN KETERBATASAN PENELITIAN

A.Simpulan

Penelitian ini bertujuan untuk menguji dan memperoleh bukti empiris tentang pengaruh Kepemilikan Institusional, Leverage, Ukuran Perusahaan, dan Profitabilitas terhadap Tax Avoidance. Berdasarkan hasil analisis yang telah dilakukan dengan mengambil sampel sebanyak 24 perusahaan yang terdaftar di Bursa Efek Indonesia selama tahun 2012-2014, dapat ditarik kesimpulan sebagai berikut:

1. Salah satu faktor yang dapat mempengaruhi kinerja perusahaan adalah kepemilikan institusional. Adanya kepemilikan institusional di suatu perusahaan akan mendorong peningkatan pengawasan agar lebih optimal terhadap kinerja manajemen namun bukan berarti itu mempengaruhi manajemen dalam melakukan tindakan penghidaran pajak karena penghindaran pajak adalah bagian dari tugas manajemen untuk memaksimumkan laba. 2. Teori trade off menyatakan bahwa penggunaan utang oleh perusahaan dapat

47

3. perusahaan dengan ukuran yang lebih besar akan lebih stabil dan akan lebih mampu dalam menghasilkan laba dan membayar kewajiban pajaknya dibanding dengan perusahaan yang total aktivanya besar..

4. Perusahaan yang memiliki profitabilitas tinggi memiliki kesempatan untuk memposisikan diri dalam tax planning yang mengurangi jumlah beban kewajiban pajak nya

B.Saran

1. Penelitian Selanjutnya disarankan untuk melakukan penelitian menambah rentang waktu tahun penelitian minimal lima tahun agar dapat melihat lebih jelas lagi perilaku perusahaan terkait dengan aktivitas tax avoidance

2. Penelitian Selanjutnya disarankan memperluas Sumber data dengan data primer yang diperoleh dengan metode survai, jadi tidak hanya terfokus pada laporan tahunannya saja.

3. Penelitian Selanjutnya disarankan untuk Memperluas sampel penelitian seperti perusahaan jasa, perbankan dan pertambangan.

48

C.Keterbatasan Penelitian

1. Penelitian ini menggunakan faktor-faktor yang memengaruhi hanya karakter eksekutif, leverage, ukuran perusahaan, dan profitabilitas

2. Penelitian ini hanya meneliti Tax Avoidance perusahaan manufaktur dalam 3 tahun, diperlukan penelitian yang lebih mendalam tentang perkembangan Tax Avoidance dari tahun ke tahun.

3. Penelitian ini hanya meneliti perusahaan yang tidak mengalami kerugian dan yang menggunakan mata uang rupiah.

49

DAFTAR PUSTAKA

Adelina, Theresa. 2012. Pengaruh Karakteristik Perusahaan dan Reformasi Perpajakan terhadap Penghindaran Pajak di Industri Mnufaktur yang Trdaftar di Bursa Efek Indonesia Tahun 2008-2010.Skripsi Fakultas Ekonomi Unversitas Indonesia Depok.

Annisa, Nuralifmida Ayu, 2011. “Pengaruh Corporate Governance terhadap Tax Avoidance”.Skripsi,Fakultas Ekonomi Universitas Sebelas Maret, Surakarta.

Ardyansah, Dennis. 2014. Pengaruh Size, Leverage, Profitability, Capital Intensity Ratio Dan Komisaris Independen Terhadap Effective Tax Rate (ETR). Skripsi Universitas Diponegoro Semarang.

Ayuningtyas, N. (2012). Pengaruh FaktorPendidikan, Pengalaman Kerja, dan Pelatihan terhadap Pengetahuan Aparatur Pajak tentang Tax Avoidance (Studi Kasus atas Aparatur Pajak pada KPP Pratama Batu).Proceeding SimposiumNasional Akuntansi XV, Banjarmasin 25-28 September 2012

Budiman, Judi. 2012. Pengaruh Karakter Eksekutif terhadap Penghindaran Pajak (TaxAvoidance). Jurnal Universitas Islam Sultan Agung.

Chai, H, dan Liu, Q. 2010. Competition and Corporate Tax Avoidance: Evidence from Chinese Industrial Firms. www.ssrn.com. Akses pada tanggal 10 oktober 2015.

50

Hutagaol, J. 2007. Perpajakan: Isu-isu Kontemporer. Yogyakarta: Graha Ilmu

Irawan, Wisnu Arwindo, 2013. “Analisis Pengaruh Kepemilikan Institusional, Leverage, UkuranPerusahaan dan Profitabilitas Terhadap Manajemen Laba”. Skripsi, Fakultas Ekonomika dan Bisnis Universitas Diponegoro, Semarang.

Kurniasih,Tommy.,Sari Maria M. Ratna. 2013. Pengaruh Return On Assets, Leverage, CorporateGovernance, Ukuran Perusahaan dan Kompensasi Rugi Fiskal pada Tax Avoidance. Jurnal Fakultas Ekonomi, Universitas Udayana.

Laila Marfuah, 2015. Pengaruh Return On Aset, Levereage, Ukuran, Perusahaan, Konvensasi Rugi Fiskal dan koneksi politik terhadap Tax Avoidance. Skripsi. Fakultas Ekonomi Muhammadyah Surakarta.

Laporan Keuangan dan Laporan Tahunan Keuangan Perusahaan. www.idx.co.id. Diakses8 November 2015.

Lukviarman, Niki, 2006. “Board Governance dan Kinerja Perusahaan (Co-author dengan IntanNovia Fatma Nanda)”. Makalah yang akan dipresentasikan pada “The 2nd Annual Corporate Governance Conference, Universitas Trisakti, Jakarta (2006) dalam Kumpulan Karya Tulis, Fakultas Ekonomi Universitas Andalas, Padang.

51

Meilinda, Maria, 2013. “Pengaruh Corporate Governance Terhadap Manajemen

Pajak”. Skripsi,Fakultas Ekonomika dan Bisnis Universitas Diponegoro, Semarang.

Mayangsari,Sekar. 2003.Analisis Pengaruh Independensi, Kualitas Audit, serta MekanismeCorporate Governance terhadap Integritas Laporan Keuangan. Simposium Nasional Akuntansi VI. Surabaya.

Paligorova, Teodora. 2010. Corporate Risk Taking and Ownership Structure. Bank of CanadaWorking Paper. 2010-3

Prakosa, Kesit Bambang. 2014. Pengaruh Profitabilitas, Kepemilikan Keluarga, dan CorporateGovernance terhadap Penghindaran Pajak di Indonesia. Simposium Nasional Akuntansi XVII. Mataram.

Pranata, Fitri, dan Herawati. 2013. The Global Social Knowledge Network .www.termwiki.com,Akses pada tanggal 10 september 2013.

Rachmawati, Andri dan Hanung Triatmoko. 2007. Analisis Faktor-Faktor yang MempengaruhiKualitas Laba dan Nilai Perusahaan. Simposium Nasional Akuntansi X Makassar, 26-28 Juli.

Sartika, Widya. 2012. Analisis Hubungan Penghindaran Pajak Terhadap Biaya Hutang danKepemilikan Institusional Sebagai Variabel Pemoderasi. Skripsi Jurusan Akuntansi Fakultas Ekonomi Universitas Indonesia, Depok.

52

Sukartha, Made. 2015. pengaruh karakter eksekutif, komite audit, ukuran perusahaan, Leverage dan sales growth pada tax avoidance. Jurnal Jurnal Akuntansi dan Keuangan, Vol. 1, No. 1, Mei 2015, hal 43-53.

Utami, Nurindah Wahyu. 2013. Pengaruh Struktur Corporate Governance, Size, ProfitabilitasPerusahaan terhadap Tax Avoidance. Skripsi UNS

Waluyo, 2010, Perpajakan Indonesia, Edisi 7. Penerbit salemba Empat, Jakarta

Www.termwiki.com, “The Global Social Knowledge Network”. Akses pada

LAMPIRAN 2

SAMPLE PERUSAHAAN

Nama Tahun KI LEV SIZE PROF TA RES1 ABS_RES1 RES2

AMFG 2012 84,7 0,27 14,95 11,13 0,25 0,00164 0

-0,06323 AMFG 2013 84,7 0,28 15,08 9,56 0,23

-0,02608 0,03 -0,0382 AMFG 2014 84,73 0,23 15,18 11,7 0,27 0,01922 0,02

-0,04459 GGRM 2012 75,55 0,56 17,54 9,8 0,28 -0,0222 0,02

-0,02435 GGRM 2013 75,55 0,73 17,74 8,63 0,26

-0,04992 0,05 0,00432 GGRM 2014 75,55 0,75 17,88 7,53 0,23

-0,08625 0,09 0,0413 ICBP 2012 80,58 0,49 16,7 12,81 0,33 0,05402 0,05 0,0002 ICBP 2013 80,53 0,6 16,87 10,51 0,31 0,02308 0,02

-0,02992 ICBP 2014 80,53 0,66 17,03 10,16 0,3 0,00888 0,01

-0,04336 INDF 2012 50,05 0,74 17,9 8,05 0,36 0,04386 0,04 0,01594 INDF 2013 80,57 1,04 18,17 4,38 0,42 0,08793 0,09 0,04102 INDF 2014 80,57 1,08 18,27 5,99 0,39 0,06145 0,06 0,01503 INTP 2012 51 0,17 10,03 20,93 0,2 0,07582 0,08 0,01024 INTP 2013 51 0,16 10,19 19,61 0,25 0,11837 0,12 0,05352 INTP 2014 51 0,17 10,27 17,84 0,22 0,08092 0,08 0,01642 KAEF 2012 90,03 0,45 14,55 9,88 0,27 0,02526 0,03

-0,04502 KAEF 2013 90,03 0,53 14,72 8,68 0,35 0,09802 0,1 0,02853 KAEF 2014 90,03 0,65 14,9 7,9 0,16 -0,098 0,1 0,02937 LION 2012 57,7 0,17 12,98 19,69 0,15

-0,03373 0,03 -0,0224 LION 2013 57,7 0,2 13,12 12,99 0,29 0,08113 0,08 0,02556 LION 2014 57,7 351,65 13,3 8,17 0,24 0,00045 0

-0,00122 SMGR 2012 51,01 0,46 17,1 18,54 0,2

-0,06576 0,07 0,03353 SMGR 2013 51,01 0,41 17,24 17,39 0,23

SMGR 2014 51,01 0,37 17,35 16,24 0,23 -0,0482 0,05 0,01711 SMSM 2012 58,13 0,71 14,26 16,39 0,23 0,01101 0,01

-0,03933 SMSM 2013 58,13 0,69 14,35 19,87 0,2 -0,009 0,01

-0,04087 SMSM 2014 58,13 0,53 14,37 24,03 0,17

-0,02541 0,03

-0,02433 TCID 2012 72,15 0,15 14,05 11,92 0,27 0,04068 0,04

-0,02011 TCID 2013 73,77 0,24 14,2 10,92 0,24 0,00457 0

-0,05659 TCID 2014 22,42 0,44 14,43 9,41 0,24

-0,00738 0,01 -0,0186 TOTO 2012 96,21 0,7 14,24 15,5 0,25 0,03028 0,03

-0,04545 TOTO 2013 96,21 0,69 14,37 13,55 0,28 0,05128 0,05

-0,02387 TOTO 2014 96,21 0,65 14,52 14,49 0,26 0,0316 0,03

-0,04283 TURI 2012 56,25 0,87 15,01 12,68 0,21

-0,03571 0,04

-0,00988 TURI 2013 56,25 0,74 15,06 8,88 0,31 0,0506 0,05 0,00517 TURI 2014 56,25 0,84 15,19 6,41 0,26

-0,01015 0,01

-0,03468 UNVR 2012 84,99 2,02 16,3 40,38 0,23 0,05429 0,05

-0,00371 UNVR 2013 84,99 2,14 16,41 40,1 0,25 0,07127 0,07 0,0138 UNVR 2014 84,99 2,11 16,47 40,18 0,24 0,0604 0,06 0,00321 SMBR 2012 76,23 0,26 14 24,91 0,24 0,05543 0,06 -0,0081 SMBR 2013 76,23 0,1 14,81 11,51 0,25 0,00515 0,01

-0,05478 SMBR 2014 76,23 0,08 14,89 11,22 0,17

-0,07733 0,08 0,01777 ARNA 2012 64,1 0,55 13,75 16,93 0,18

-0,02724 0,03

-0,02949 ARNA 2013 50,4 0,48 13,94 20,94 0,23 0,03196 0,03

-0,01473 ARNA 2014 50,4 0,67 14,01 6,41 0,29 0,04186 0,04

-0,00469 HMSP 2012 98,8 0,97 17,08 37,89 0,26 0,06191 0,06

-0,00177 HMSP 2013 98,3 0,94 17,13 39,48 0,25 0,05628 0,06

KLBF 2012 52,8 0,28 16,06 18,85 0,23

-0,01498 0,01

-0,02336 KLBF 2013 56,71 0,33 16,24 17,41 0,25

-0,00302 0

-0,03708 KLBF