SKRIPSI

M. NOVALINA S.

060803028

DEPARTEMEN MATEMATIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM

UNIVERSITAS SUMATERA UTARA

SKRIPSI

Diajukan untuk melengkapi tugas dan memenuhi syarat mencapai gelar Sarjana Sains

M. NOVALINA S. 060803028

DEPARTEMEN MATEMATIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM UNIVERSITAS SUMATERA UTARA

PERSETUJUAN

Judul : OPTIMASI ALOKASI ASET MULTI-PERIOD

PADA REKSA DANA DENGAN PROGRAM STOKASTIK DINAMIK

Kategori : SKRIPSI

Nama : M. NOVALINA S.

Nomor Induk Mahasiswa : 060803028

Program Studi : SARJANA (S1) MATEMATIKA

Departemen : MATEMATIKA

Fakultas : MATEMATIKA DAN ILMU PENGETAHUAN

ALAM (FMIPA) UNIVERSITAS SUMATERA UTARA

Diluluskan di

Medan, Maret 2011 Komisi Pembimbing :

Pembimbing 2 Pembimbing 1

Dra. Esther S.M. Nababan, MSc. Prof. Dr. Herman Mawengkang NIP. 19610318 198711 2 001 NIP. 19461128 197403 1 001

Diketahui/ Disetujui oleh:

Departemen Matematika FMIPA USU Ketua,

PERNYATAAN

OPTIMASI ALOKASI ASET MULTI-PERIOD PADA REKSA DANA DENGAN PROGRAM STOKASTIK DINAMIK

SKRIPSI

Saya mengakui bahwa skripsi ini adalah hasil kerja saya sendiri, kecuali beberapa kutipan dan ringkasan yang masing-masing disebutkan sumbernya.

Medan, Maret 2011

PENGHARGAAN

Puji syukur dan terima kasih penulis panjatkan kepada Tuhan Yang Maha Esa atas kasih karunia dan pertolonganNya, sehingga penulis dapat menyelesaikan penulisan skripsi ini.

ABSTRAK

OPTIMIZATION ASSET ALLOCATION MULTI-PERIOD IN MUTUAL FUND BY STOCHASTIC DYNAMIC PROGRAMMING

ABSTRACT

DAFTAR ISI

2.4 Alokasi Aset Single-period dan Multi-period

2.4.1 Alokasi Aset Single-period 10

2.6.1 Model Program Stokastik Rekursif Dua Tahap 16

2.6.2 Formulasi Deterministik Ekuivalen 18

2.6.3 Model Program Stokastik Rekursif Multi Tahap 19

2.7 Fungsi Utilitas 21

Bab III. Pembahasan

3.1 Program Stokastik Dinamik 26

3.2 Metode Penyelesaian Program Stokastik Dinamik 27

3.3 Pembentukan Model 29

3.4 Contoh Numerik dan Penyelesaiannya 30

Bab IV. Kesimpulan 40

Daftar Pustaka 41

DAFTAR TABEL

Halaman Tabel 2.7.1 Fungsi Utilitis yang umumnya digunakan (HARA) 24 Tabel 3.4.1 Hasil Optimal Setelah Adanya Skenario 34

Tabel 3.4.2 Skenario 1 (Baik) 37

Tabel 3.4.3 Skenario 2 (Normal) 38

DAFTAR GAMBAR

ABSTRAK

OPTIMIZATION ASSET ALLOCATION MULTI-PERIOD IN MUTUAL FUND BY STOCHASTIC DYNAMIC PROGRAMMING

ABSTRACT

BAB I

PENDAHULUAN

1.1. Latar Belakang

Investasi adalah komitmen atas sejumlah dana atau sumber daya lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa yang akan datang (Eduardus Tandelilin, 2001). Investasi dapat diartikan sebagai usaha untuk menanamkan modal untuk mendapatkan keuntungan di waktu yang akan datang. Investasi dapat dilakukan pada dua bidang yaitu bidang riil dan bidang keuangan. Investasi di bidang riil melibatkan aset yang nyata seperti tanah, pabrik, atau mesin-mesin sedangkan investasi di bidang keuangan melibatkan surat-surat berharga seperti saham maupun obligasi. Dewasa ini investasi di bidang keuangan lebih diminati oleh masyarakat pemodal dibandingkan dengan investasi di bidang riil karena menjanjikan tingkat pengembalian (return) yang cukup tinggi namun memberikan resiko yang cukup tinggi pula.

Menurut Markowitz, portfolio yang efisien memberikan tingkat keuntungan yang diharapkan maksimum dan memberikan varians yang minimum untuk keuntungan yang diharapkan tersebut. Seorang investor tentunya berharap mendapatkan keuntungan maksimal dengan resiko yang seminimal mungkin. Sementara besar keuntungan yang diperoleh dari investasi sejumlah modal berbanding lurus dengan resiko. Oleh sebab itu seorang investor perlu mempertimbangkan keseimbangan antara resiko dan return dalam berinvestasi. Resiko dapat diperkecil dengan diversifikasi atau menggabungkan beberapa aset ke dalam portfolio. Jika satu aset mengalami kerugian sementara aset lain mengalami keuntungan maka keuntungan dari aset yang satu dapat menutupi kerugian pada aset lainnya.

Portfolio adalah gabungan dua atau lebih sekuritas yang terpilih sebagai target investasi dari investor pada kurun waktu tertentu dengan suatu ketentuan tertentu pula. Pada hakekatnya pembentukan portfolio adalah mengalokasikan modal ke berbagai sekuritas untuk memperoleh keuntungan yang maksimal dengan resiko yang minimal. Penentuan jumlah modal yang akan diinvestasikan ke berbagai sekuritas menjadi sebuah pengambilan keputusan yang sangat penting mengingat besarnya kerugian yang akan ditanggung oleh investor di masa yang akan datang akibat kesalahan dalam melakukan kebijakan. Sebelum melakukan investasi maka investor perlu mempertimbangkan besarnya aset yang akan dialokasikan ke dalam berbagai portfolio sehingga diperoleh keuntungan yang optimal dengan tingkat resiko tertentu yang masih dapat diterima oleh investor.

pemodal untuk selanjutnya diinvestasikan oleh Manager Investasi dalam Portfolio Efek. Modal yang dihimpun dari masyarakat tersebut dialokasikan ke berbagai bentuk portfolio.

Portfolio efek adalah kumpulan surat berharga seperti saham, obligasi, deposito berjangka, surat berharga pemerintah dan surat berharga pasar uang. Kebijakan alokasi aset merupakan penentuan alokasi aset yang menyangkut pendistribusian dana yang dihimpun ke dalam berbagai kelas aset yang ada. Dalam hal ini manajer investasi bertanggung jawab dalam mengelola modal yang terkumpul untuk dialokasikan pada aset-aset tertentu sehingga keuntungan yang akan diperoleh optimal. Keuntungan yang diperoleh berupa kenaikan nilai investasi masyarakat pemodal seiring berjalannya waktu periode investasi.

Umumnya investasi dilakukan untuk jangka waktu yang panjang. Optimasi alokasi aset jangka panjang dapat dipandang sebagai masalah keputusan dinamik

Banyak permasalahana dalam perencanaan dan manajemen dalam keadaan tidak pasti diperkirakan dan diselesaikan dengan program stokastik dua tahap.

Solusi dari program stikastik dua tahap terdiri dari vektor deterministik dan vektor acak. Pada tahap awal solusi deterministik ditentukan dan solusi ini dibuat sebelum kondisi acak ditentukan. Perencanaan biasanya dilakukan untuk jangka waktu yang cukup panjang. Model dengan perencanaan periode jangka panjang diselesaikan dengan program stokastik multi tahap(V. V. Kolbin, 1977).

Rencana investasi yang panjang dibagi dalam beberapa periode ( multi-period) dan keputusan dibuat di setiap awal periode. Pada model perencanaan keputusan yang dibuat saat ini hanya dapat diketahui efeknya pada masa yang akan datang sehingga dibutuhkan tindakan pengambilan keputusan yang tepat. Dalam program stokastik dinamik sebuah keputusan diformulasikan dalam sebuah fungsi objektif untuk menemukan solusi optimal dengan mempertimbangkan faktor ketidakpastian dan variabel keputusan sepanjang waktu. Perhitungan pada variabel nilai keputusan di setiap periode mempengaruhi keputusan optimasi seluruh periode waktu investasi.

1.2. Perumusan Masalah

Variabel atau parameter acak sebagai representasi tingkat return yang bersifat tidak pasti. Masalah stokastik dapat diselesaikan jika variabel acak didefenisikan dengan pasti dengan mengasumsikan distribusi peluang dari variabel acak tersebut. Pada penelitian ini pengambil keputusan diasumsikan sebagai penghindar resiko (risk averter). Investasi dilakukan dalam jangka waktu yang panjang dengan periode waktu diskrit dan keputusan dibuat di awal tiap periode. Masalah dalam penelitian ini adalah bagaimana menentukan jumlah modal yang akan dialokasikan pada masing – masing kelas aset untuk mendapatkan return

1.3. Tinjauan Pustaka

Berikut diberikan tinjauan pustaka yang berhubungan dengan pemilihan portfolio untuk mengoptimalkan return dalam keadaan tidak pasti.

Harry Markowitz (1952) mengembangkan sebuah model pemilihan potfolio satu periode untuk meningkatkan keuntungan harapan (expected return) untuk tingkat resiko tertentu. Fungsi tujuan dari model Markowitz adalah memaksimalkan expected return dan meminimalkan resiko yang didefinisikan dengan varians dari return. Resiko dapat dikurangi dengan menggabungkan beberapa aset ke dalam portfolio. Diversifikasi Markowitz akan memberikan nilai yang optimal apabila return antar investasi di dalam portfolio mempunyai nilai korelasi yang lebih kecil dari positip. Apabila ada dua surat berharga yang mempunyai return yang sama tetapi resiko berbeda maka yang dipilih yang memberikan resiko rendah.

Penemuan Harry Markowitz menjadi titik awal berkembangnya pemilihan portfolio. Paul A. Samuelson (1969) membuat formulasi pemilihan portfolio untuk multi periode, menyesuaikan waktu perencanaan dengan keputusan investasi dan menyelesaikannya dengan program stokastik dinamik. Program Stokastik sendiri telah diperkenalkan dan dipelajari sejak tahun 1950 oleh Dantzig, Beale, Charnes dan Cooper. Mereka memperlihatkan sebuah masalah stokastik dan mengubahnya menjadi masalah deterministik dengan mengasumsikan distribusi peluangnya yang tidak terikat pada variable keputusan.

dengan mengoptimalkan sub-sub masalah merupakan prinsip optimal yang dikemukakan oleh Richard Belman (1950).

1.4. Tujuan Penelitian

Penelitian ini bertujuan mengimplementasikan program stokastik dinamik untuk mengoptimalkan pengalokasian aset multi-periode.

1.5. Manfaat Penelitian

Penelitian ini bermanfaat untuk referensi aplikasi program stokastik bidang keuangan dalam menentukan portfolio optimal.

1.6. Metode Penelitian

Penelitian ini merupakan penelitian literatur. Penyelesaian masalah stokastik tentunya memerlukan data historis untuk membangkitkan skenario dan menentukan distribusi peluangnya. Model program stokastik diselesaikan tahap demi tahap dengan menerapkan prinsip optimal dalam program dinamik. Metode Penelitian yang digunakan adalah:

1. Melakukan study literature tentang program stokastik dinamik 2. Membentukan model program stokastik dinamik untuk optimasi

alokasi aset.

3. Melakukuan proses optimasi

a. Mentukan kelompok aset yang akan dimasukkan dalam portfolio

b. Menentukan ekspektasi pasar modal dengan memanfaatkan data historis

BAB II

LANDASAN TEORI

2.1. Dasar – Dasar Peluang

Program stokastik adalah salah satu cabang matematika yang berhubungan dengan keputusan optimal dalam keadaan tidak pasti yang dinyatakan dengan distribusi peluang. Ruang sampel yang dinotasikan dengan Ωadalah himpunan dari hasil pengamatan yang mungkin terjadi.

Definisi 2.1.1. . adalah fungsi peluang jika untuk setiap � ∈ �dihubungkan

dengan sebuah bilangan � sedemikian hingga � 0 � = 1.

Ruang sampel (Ω) dikatakan diskrit jika hanya mengandung terhingga banyaknya titik – titik yang dapat disusun menurut barisan sederhana 1, 2, 3,…. Peluang kejadian � = ditulis sebagai ( 1). Pada saat pengamatan dilakukan terhadap suatu nilai berarti kita sedang mengamati sebuah variabel acak. Di dalam notasi variabel acak ditulis dengan huruf kapital, misalkan X.

Definisi 2.1.2. Suatu peubah acak X adalah suatu fungsi bernilai riil yang dihubungkan dengan daerah definisi � untuk setiap ∈ �; X( ) =

Definisi 2.1.3.Jika X adalah peubah acak maka fungsi distribusinya didefinisikan

sebagai berikut: = ; ∈(−∞, +∞).

Definisi 2.1.4. Suatu peubah acak yang diskrit yang mendapat nilai

1, 2, 3,…, mempunyai fungsi peluang 1), ( 2 , 3 ,…, ( ) dengan

= = ; = 1,2,…, .

2.2.Distribusi Peluang

Dalam melakukan sebuah pengamatan akan dicari nilai harapan yang dikenal dengan istilah nilai ekspektasi dari peubah acak.

Definisi 2.2.1. Nilai ekspektasi dari sebuah peubah acak adalah:

( ) = = ( )

Penyebaran nilai dari pengamatan terhadap rata – ratanya disebut varians.

Definisi 2.2.2.Varians dari sebuah peubah acak didefinisikan adalah:

( ) = 2 = (( − )2)

Akar kuadrat nilai varians disebut sebagai deviasi standar. Definisi 2.2.3. Deviasi standar dari sebuah peubah acak adalah:

Pengamatan tidak terbatas hanya pada satu peubah acak. Misalkan dua peubah acak X dan Y memiliki rata – rata ( ) = x dan ( ) = y maka kovarians dari peubah acak tersebut adalah:

� , = (( − )( − y)) = ( )− x y

Kovarians merupakan ukuran tentang bagaiman dua variabel bergerak atau berubah bersama – sama. Kovarians dapat bernilai positip (bergerak searah), negatif (bergerak berlawanan arah) dan nol (tidak ada hubungan antara kedua peubah acak).

2.3.Proses Stokastik

Proses stokastik berhubungan dengan waktu dari fungsi acak. Proses stokastik menunjukkan barisan waktu suatu kejadian.

Definisi 2.3.1. Proses stokastik X(t) terdiri dari sebuah pengamatan dengan peluang P(.) yang didefinisikan pada ruang sampel Ω dan dihubungkan dengan

fungsi waktu , terhadap setiap ruang sampel hasil pengamatan.

Proses stokastik dapat dikategorikan menjadi dua bagian yaitu proses stokastik waktu diskrit dan proses stokastik kontinu. Proses stokastik waktu diskrit

X(t) jika himpunan semua nilai yang mungkin dari X(t) sepanjang waktu t adalah himpunan berhingga, sebaliknya X(t) adalah proses stokastik waktu kontinu. Pada tulisan ini proses stokastik untuk alokasi aset multi-period terjadi pada waktu diskrit.

portfolio. Nilai return yang merupakan motivasi bagi investor untuk berinvestasi. Nilai return diperoleh dari perubahan harga aset di awal investasi terhadap harga aset di akhir periode investasi. Nilai return pada waktu t yaitu didefenisikan sebagai berikut:

= ln Xt Xt−1

dengan Xt adalah harga aset pada waktu t.

2.4. Alokasi Aset Single-Period dan Multi-Period

2.4.1. Alokasi Aset Single-Period

Keputusan untuk menentukan jumlah alokasi aset dalam sebuat portfolio sangat penting bagi setiap investor. Portfolio adalah gabungan dua atau lebih kelas aset yang dipilih dalam berinvestasi. Besar modal yang diinvestasikan dalam tiap sekuritas tentu akan menentukan besar keuntungan yang akan diperoleh sesuai dengan resiko yang ditanggungnya. Kebijakan untuk menentukan portfolio optimal dengan waktu satu periode (single-period) diselesaikan dengan menggunakan metode mean-varians yang ditemukan oleh Harry Markowitz.

Harry Markowitz (1952) mengatakan return sebuah portfolio bersifat acak dan untuk mengevaluasinya perlu diperhatikan dua hal penting yakni return

harapan dan resikonya. Dalam hal ini resiko direpresentasikan dengan menggunakan varians portfolio. Tingkat pengembalian (return) dari sebuah portfolio didefenisikan sebagai berikut:

= =1 ,

Andaikan = 1, 2,…, adalah n kelas aset yang dipertimbangkan untuk sebuah portfolio dan andaikan = 1, 2,…, nilai acak return dari masing –masing kelas aset dengan rata – rata return = ( 1, 2,…, ) dan kovarians matriks = [ , ] dengan , = ( − ) − untuk i,j = 1, 2, ..., n. Model mean – varians Markowitz situlis sebagai berikut:

Min Var ( ) =

= 1

0

Varians dari return portfolio diminimalkan pada tingkat return harapan sebesar

.

2.4.2. Alokasi Aset Multi-Period

Investasi sering dilakukan untuk waktu jangka panjang. Waktu perencanaan investasi yang panjang dibagi dalam beberapa periode (multi-period). Kebijakan dibuat pada setiap periode sampai keseluruhan periode dalam waktu perencanaan. Kebijakan yang diambil dalam satu periode akan dipengaruh oleh kebijakan yang sebelumnya. Pada sebuah masalah alokasi aset multi-period, investasi dikategorikan dalam aset = 1, 2,…, . Pengambil keputusan harus menentukan jumlah modal yang akan diinvestasikan pada setiap aset i, yaitu

, untuk setiap periode = 1, 2,… , .

Setiap periode t investor dapat membeli atau menjual aset i. Jumlah aset i

yang dijual maupun yang dibeli pada saat t masing-masing dinotasikan dengan

tidak diketahui dengan pasti. Akan tetapi distribusi peluang diketahui.

Masalah ini dikenal dengan istilah “wait-and-see”.

Keputusan yang akan diambil dipengaruhi oleh proses diskrit � =0 yang tidak diketahui dengan pasti pada waktu keputusan tersebut diambil. Pada waktu t

pengambil keputusan mengetahui 0, 1,…, dengan mendistribusikan peluangnya masing – masing 0, 1,…, dan tt=0 = 1 . Variabel keputusannya bergantung pada proses stokastik { 0, 1,…, } dan nilai ekspektasinya.

Model stokastik multi-period dapat diselesaikan dengan strategi tradisional yang dikenal dengan strategi fixed – mix dan strategi buy and hold (V. V. Kolbin, 1977). Pada strategi buy and hold tidak ada rebalancing portfolio sehingga keputusannya dititikberatkan pada keputusan awal yang dibuat. Persamaanya adalah:

0 1 + + 0

−1

=1

= 0

dengan 0 adalah modal awal, −1 adalah banyaknya jenis aset dalam pasar modal dan adalah biaya transaksi untuk investasi pada aset i. Nilai yang diinvestasikan pada waktu t tentunya akan memberikan return sehingga antara waktu t dan t+1 diperoleh:

−1

Variabel acak , adalah vektor acak return dari aset jenis i antara periode dinyatakan dengan slack variables 1,…, untuk tujuan yang diinginkan G dan � 1,…, untuk pengurangan tujuan sehingga:

1,…, − � 1,…, = 1,…, −

Maka fungsi objektif akhir Z adalah:

= 1,…, Ω1×…×ΩT[ 1,…,

− � 1,…, ]

[Ω1×…×ΩT ] ; adalah slope fungsi utilitas.

Dalam satu tenggang waktu diperoleh:

Ketidakpastian tersebut dinyatakan dalam sebuah distribusi peluang. Model program stokastik yang umum digunakan dalam bidang keuangan adalah model program stokastik rekursif. Model program stokastik rekursif merupakan kombinasi dari model antisipatif dan adaptif (Yu, Ji dan Wang, 2003).

2.5.1. Model Antisipatif

Model antisipatif merupakan model statis yang keputusannya tidak bergantung pada pengamatan keadaan masa yang akan datang. Perencanaanya memperhitungkan semua kemungkinan yang akan terjadi di masa yang akan datang oleh karena tidak ada kesempatan untuk memperbaikinya nanti. Kelayakan model antisipatif dinyatakan dalam kendala probabilistik. Misalkan tingkat keandalan � dinyatakan dengan 0 < � 1, dan kendala ditulis dalam bentuk:

, = 0, = 1,2,…, �,

Dalam hal ini x merupakan vektor variabel keputusan berdimensi m dan :ℝ × Ω → ℝ, = 1, 2,…, . Fungsi objektifnya dapat berupa keandalan dengan tipe seperti 0 , � , dengan 0:ℝ ×Ω → ℝ ∪ +∝ dan � adalah konstanta. Model antisipatif memilih kebijakan yang memenuhi karakteristik dari kendala dan fungsi tujuan.

2.5.2. Model Adaptif

Pada model adaptif, informasi yang berhubungan dengan ketidakpastian muncul secara parsial sebelum keputusan dibuat sehingga proses optimasi memerlukan pembelajaran. Misalkan � adalah kumpulan semua informasi relevan yang tersedia dalam pengamatan yang merupakan sub bagian dari kejadian yang mungkin. Variabel keputusan x bergantung pada kejadian yang dapat diamati dan

Minimum [ 0( , )| �]

Kendala [ ( , )| �] = 0 = 1, 2,…, hampir pasti

Pemetaan :Ω → sedemikian hingga menjadi � − . Masalah ini dapat dinyatakan dengan menyelesaikan persamaan deterministik berikut untuk semua :

Minimum [ 0( , . )| �]

Kendala [ ( , . )| �] = 0 = 1, 2,…,

Ada 2 kasus ekstrim yang terjadi yakni informasi lengkap dan tidak ada informasi. Kasus pertama menghasilkan model antisipatif sedangkan kasus kedua dikenal sebagai model distribusi. Akan tetapi yang menarik adalah jika hanya sebagian informasi yang tersedia.

2.6. Model Program Stokastik Rekursif

Model rekursif yang merupakan model yang sering digunakan dalam membentuk kerangka matematika. Model ini tidak hanya mengantisipasi pengamatan di masa yang akan datang tetapi juga mempertimbangkan informasi yang ada untuk membentuk keputusan yang rekursi. Misalnya, seorang manajer portfolio mempertimbangkan pergerakan harga saham (antisipatif) sekaligus meyeimbangkan posisi portfolio dalam perubahan harga (adaptif) (Yu, Ji dan Wang, 2003).

2.6.1. Model Program Stokastik Rekursif Dua Tahap

dua tahap terdiri dari vektor deterministik dan vektor acak. Pada tahap pertama dibuat solusi tahap awal 0 kemudian vektor acak 0 ditentukan pada tahap kedua.

Fungsi program stokastik rekursif dua tahap (Two-Stage Stochastic Programming with Recourse) dapat ditulis sebagai berikut:

Minimum +Ε[�( , ) ]

Kendala � = untuk ∈ ℝ+0

dengan x adalah keputusan antisipatif pada tahap pertama yang dibuat dan

� , adalah nilai optimal untuk semua Ω dari program non linier:

Minimum � ,

Kendala = − ∈ ℝ+1

dengan y adalah keputusan adaptive pada tahap kedua yang bergantung pada kenyataan dari vector acak tahap pertama. � , dinotasikan sebagai fungsi biaya tahap kedua dan { , , | ∈Ω} adalah parameter model. Parameternya adalah vector acak yang merupakan parameter acak. T adalah matriks teknologi yang terdiri dari koefisien teknologi yang mengubah keputusan pada tahap pertama x menjadi rekursif pada masalah tahap kedua. W adalah matriks rekursif dan h adalah vektor rekursif pada tahap kedua. Secara umum model rekursif dua tahap diformulasikan sebagai berikut:

Minimum +Ε min{� , | + = }

Kendala � = untuk ∈ ℝ+0 dan ∈ ℝ

Model program stokastik akan lebih mudah diselesaikan bila diubah ke dalam persamaan deterministik ekuivalen.

2.6.2. Formulasi Deterministik Ekuivalen

Andaikan model program stokastik linier sebagai berikut:

Minimum 0 ,

Kendala , 0, = 1,2,…, ∈ ⊂ ℝ

Vektor adalah vektor acak yang bervariasi pada himpunan Ξ ⊂ ℝk. Lebih tepatnya lagi, andaikan ℱ adalah sebuah family dari “kejadian” yang merupakan

himpunan bagian dari Ξ dan distribusi peluangnya pada ℱdiketahui. Akibatnya untuk setiap himpunan bagian � ⊂ Ξ merupakan kejadian dengan � ∈ ℱ dan peluang � diketahui. Selain itu, diasumsikan bahwa fungsi , . :Ξ → ℝ∀ ,

adalah variabel acak dan distribusi peluang bebas terhadap . Akan tetapi persamaan tersebut tidak didefinisikan dengan baik dalam pengertian minimum dan kendala juga tidak jelas jika dipertimbangkan untuk mengambil keputusan sebelum mengetahui realisasi . Oleh karena itu, diperlukan proses revisi model yang dikenal dengan istilah “deterministic equivalents”. Proses pembentukan

model analog dengan program stokastik linier rekursif. Prosesnya sebagai berikut:

+ , = 0 jika , 0

, yang lainnya

kendala jika ada yang memenuhi , − 0 . Usaha tersebut mengakibatkan biaya tambahan atau penalty untuk setiap unit. Biaya tambahan ini disebut fungsi rekursif dihitung sebagai berikut:

� , = min =1 + , , = 1, 2,…, ,

yang menghasilkan total biaya pada tahap pertama dan biaya rekursif:

0 , = 0 , +� ,

Dalam kasus terapan, pengambil keputusan yang akan meminimumkan total biaya harapan (tahap pertama dan biaya rekursif) cukup mempertimbangkan persamaan ekuivalen deterministik program stokastik dua tahap berikut:

Minimum [ 0 , ] = Minimum [{ 0 , +� , }]

Masalah dua tahap di atas dapat diperluas menjadi model program stokastik multi tahap.

2.6.3. Model Program Stokastik Rekursif Multi Tahap

Pengamatan dilakukan terhadap masalah stokastik dengan T tahap yang berbeda terdapat di dalam sekumpulan informasi {� } =1 dan � ⊂ � … ⊂ � . Andaikan vektor random Ω= Ω1xΩ2x…xΩT. Pengembangan model program stokastik rekursif multi tahap diformulasikan sebagai berikut:

Minimum 0 + E min�1 1, 1 +⋯E[min� , ]…

Kendala 1 1 0+ 1 1 1 = 1 1 ,

−1+ =

0 ∈ ℝ+0

Keputusan optimal yang diambil pada tahap yaitu bergantung pada keputusan pada tahap sebelumnya dan realisasi pengamatan dilakukan sampai tahap .

Fungsi biaya pada stage 1 adalah:

� 0, 1,…, −1, 1,…, = min{� | ( 0, 1,…, , 1,…, ) 0}

Jadi, total biaya untuk multi-tahap

0 0, 1,…, = 0 0 + =1� 0, 1,…, −1, 1,…,

menghasilkan persamaan deterministik ekuivalen yang menggambarkan keputusan dinamik untuk masalah program stokastik rekursif multi-tahap adalah:

2.7. Fungsi Utilitis

Fungsi utilitis merupakan ukuran integrasi nilai terhadap kemungkinan. Menurut teori utilitis Bernouli (1738) dan Von Neumann dan Morgenstern (1944), ketidakpastian dihubungkan dengan nilai rata-rata. Konsep ini umumnya diterima dalam bidang keuangan. Investor menilai kuantitas ketidakpastian berdasarkan fungsi utilitis dan maksimum utilitis harapan. Fungsi utilitis Von Neumann dan Morgenstern dari seorang investor penghindar resiko adalah fungsi konkaf. Maksimum utilitis harapan didefenisikan sebagai berikut:

Max [ ] untuk 0

dengan ( ) adalah fungsi utilitis konkaf. Fungsi utilitis dimaksimumkan pada akhir periode dan kekayaan di akhir periode adalah = . Misalkan = − (− ) (fungsi utilitis dengan resiko ) dan diasumsikan aset berdistribusi normal multivariat ( = , dengani sebagai vektor mean dan

matriks kovarians). Dengan menggunakan transformasi eksponensial maka diperoleh − (− ) =− ( −

2

2 var ).

Fungsi utilitis Von Neumann dan Morgenstern ( ) merupakan representasi perilaku investor terhadap resiko. Menurut Arrow (1971) dan Pratt (1964) koefisien resiko absolut dan relatif adalah:

ARA = − ′′′ dan RRA = − ′′′

Lemma 2.7.1 Untuk suatu waktu perencanaan t dari sebuah investasi I

berdistribusi normal dengan mean dan standard deviasi . Andaikan U adalah

fungsi utilitas eksponensial negatif dengan koefisien resiko > 0: = − (− ). Andaikan

0 adalah kekayaan investor di awal periode. Maka

Bukti: Untuk investasi I berdistribusi normal dengan mean dan standar deviasi

Dalam melakukan investasi perlu diperhatikan efisiensi aset pada portfolio.

Teorema 2.7.1 Andaikan �1 �2 adalah dua investasi dengan return

berdistribusi normal sepanjang waktu t dengan mean return 1 2 dan

standard deviasi dari return adalah 1 2 dengan kekayaan awal W0 untuk

kedua kelas investasi. Maka �1 �2 jika dan hanya jika:

Bukti: Untuk investasi I berdistribusi normal dengan mean dan standar deviasi

Pembuktiannya dilakukan dengan menunjukkan bahwa > 0 dan < 0 untuk

′′ < 0, sehingga ′ adalah fungsi menurun maka jika > diperoleh ′ − ′ < 0. Akibatnya untuk setiap > 0 dan > 0 maka nilai dalam kurung

menjadi negatif dan jika integralnya bernilai negatif maka kita telah memperoleh hasilnya.

Tabel 2.7.1: Fungsi Utilitis yang umumnya digunakan (HARA)

Jenis Fungsi ARA RRA

Eksponensial =− (− )

Kuadrat

=

1−�−1 1− � ,�> 1

� �

Logaritma = log(�+ ) 1 (�+ )

�

BAB III

PEMBAHASAN

Masalah alokasi aset multi-period dapat diselesaikan dengan program stokastik dinamik. Program stokastik dinamik memungkinkan untuk melakukan penyeimbangan kembali (rebalance) dalam banyak periode, beberapa kelas aset dan sebuah karakteristik investor (Gerd Infanger, 2006). Investasi pada aset multi-period merupakan investasi jangka panjang yang mengandung resiko yang cukup tinggi. Resiko dapat dikurangi dengan melakukan diversifikasi atau menyebarkan investasi ke berbagai jenis aset. Jenis aset dikategorikan dalam himpunan A = 1, 2, ..., i. Pemilik modal harus mempertimbangkan besar modal yang akan diinvestasikannya di dalam tiap jenis aset dengan tujuan meningkatkan perolehan di akhir periode waktu perencanaan t untuk = 1, 2,…, misalkan tiap periode dalam perencanaan merupakan satu tahun.

Dalam model stokastik, ketidakpastian dinyatakan dengan sekumpulan skenario yaitu ∈ . Skenario menyatakan nilai yang identik dengan ketidakpastian di setiap periode (Yu, Ji dan Wang, 2003). Pada model penelitian ini digunakan parameter acak dan variabel keputusan yang didefenisikan sebagai berikut.

Parameter:

i = Jenis investasi (i = 1, 2, ..., n)

s = Skenario

Sebuah sistem dinamik yang disusun secara acak pada waktunya bergantung pada keputusan dari pengambil keputusan. Pada dasarnya program stokastik dinamik

mengikuti prinsip berikut: “Ambil keputusan pada waktu t sehingga jumlah biaya keputusan pada waktu t ditambah biaya harapan dari waktu t+1 sampai T menjadi minimal ”. Program stokastik dinamik efektif digunakan untuk state yang relatif kecil misalnya tiga atau empat state. Batasan ini dikenal dengan istilah “curse of dimensionality” pada program dinamik.

Ide menghitung nilai optimal � −1, secara rekursif bergerak mundur (backward). Maka fungsi optimalnya menjadi:

dengan � +1 , +1 = Ε ℚ +1 , +1 . Nilai optimal � −1,

bergantung pada keputusan −1 pada tahap sebelumnya dengan keadaan . 3.2. Metode Penyelesaian Model Program Stokastik Dinamik

Penyelesaian model program stokastik memerlukan dua hal penting yaitu membangkitkan skenario dan membentuk pohon keputusan. Salah satu hal yang perlu diketahui dalam pemilihan portfolio adalah gambaran ketidakpastian tingkat

return dalam investasi yang biasanya didefenisikan dengan nilai harapan return

aset atau sekumpulan skenario dari keacakan tingkat return. Pada model alokasi aset multi-periode, tiap periode waktu merupakan tahap (stage) dan skenario merupakan representasi dari ketidakpastian keadaan di waktu yang akan datang. Jumlah skenario meningkat secara eksponensial seiring meningkatnya jumlah

stage yang diamati dan tiap skenario diberikan nilai peluangnya.

Model stokastik multi-tahap diselesaikan dengan membangkitkan skenario tiap tahapnya kemudian membentuk sebuah pohon keputusan. Pembangkit skenario adalah sebuah proses untuk menciptakan sekumpulan skenario terbatas yang dapat melukiskan distribusi parameter acak yang relevan terhadap model optimasi program stokastik. Peubah acak dinotasikan dengan

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

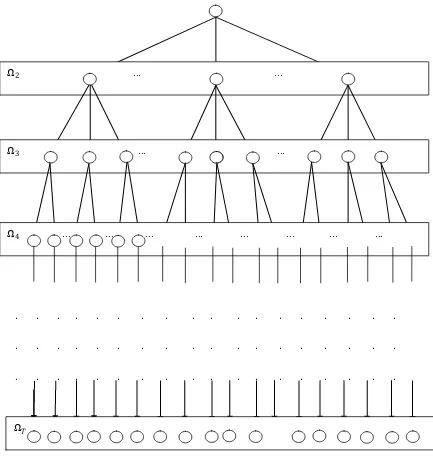

Gambar 3.2.1. Pohon Skenario untuk T tahap

Pada tahap pertama atau waktu sekarang data diketahui. Pada tahap kedua terdapat beberapa kemungkinan dan setiap kemungkinan tersebut memberikan hasil yang berbeda pula di tahap ketiga dan seterusnya. Setiap simpul (node) mempunyai peluang terjadinya skenario yakni dan Ss=1 = 1.

Ω2 ... ...

Ω3 ... ...

Ω4 ... ... ... ... ... ... ... ...

3.3. Pembentukan Model

Fungsi objektif dari masalah alokasi aset multi periode ini adalah untuk memaksimalkan perolehan di akhir periode t. Satu keputusan penting yang dihadapi penanam modal dalam melakukan investasi adalah menentukan besar modal yang akan diinvestasikan antara jenis kelas aset. Penentuan besar alokasi modal untuk setiap jenis investasi memerlukan estimasi tingkat return rata-rata, standard deviasi return dan koefisien korelasi atau kovarians masing - masing jenis investasi. Model Program Stokastik dituliskan sebagai berikut:

3.4. Contoh Numerik dan Penyelesaiannya

Sebuah reksa dana mempunyai sejumlah modal yang dikumpulkan dari para investor. Seorang manager investasi akan menanamkan modal tersebut ke dalam sebuah portfolio yang terdiri dari tiga jenis kelas aset yakni A, B dan C. Jumlah uang yang akan diinvestasikan sebesar Rp. 100 juta. Manager investasi perlu mempertimbangkan porsi modal yang akan diinvestasikan ke dalam masing – masing kelas aset. Manager investasi mengetahui data historis tingkat pengembalian (return) dari masing – masing perusahaan. Dari data historis tersebut diketahui bahwa rata – rata return harapan pada aset aset A, B dan C masing – masing 10 %, 12% dan 15% sehingga manager investasi akan menginvestsikan modal tersebut setidaknya Rp. 20 juta untuk Perusahaan A, Rp. 30 juta untuk Perusahaan B dan Rp. 40 juta untuk Perusahaan C. Di lain pihak masing – masing perusahaan juga membatasi investor atas kepemilikan modal di dalam perusahaannya. Setiap investor hanya diizinkan memiliki kekayaan di setiap perusahaan masing – masing sebesar Rp. 30 juta, Rp. 50 juta dan Rp. 80 juta. Dalam contoh permasalahan ini diasumsikan bahwa investor dapat melakukan transaksi jual beli dengan asumsi tidak ada biaya transaksi dan tidak ada penambahan modal (cash) selama periode waktu investasi.

Penyelesaian:

Fungsi tujuan masalah di atas adalah memaksimalkan perolehan dari ketiga jenis investasi. Peubah Keputusannya adalah sebagai berikut:

1 = jumlah aset A terjual (dalam juta rupiah) 2 = jumlah aset B terjual (dalam juta rupiah) 3 = jumlah aset C terjual (dalam juta rupiah) 1 = jumlah aset A dibeli (dalam juta rupiah) 2 = jumlah aset B dibeli (dalam juta rupiah) 3 = jumlah aset C dibeli (dalam juta rupiah)

Pada tahap awal, masalah diatas diformulasikan kedalam model deterministik. Model formulasinya adalah sebagai berikut:

Maks = 1,10 1+ 1,12 2+ 1,15 3+ 1+ 2+ 3− 1− 2 − 3 Kendala 1+ 2+ 3 100

1 20 ; 2 30; 3 40

1,10 1+ 1− 1 30 1,12 2+ 2− 2 50 1,15 3+ 3− 3 80

1, 2, 3, 1, 2, 3, 1, 2, 3 0

Dengan menggunakan bantuan software Lindo 6.1 maka pada iterasi ke-6 diperoleh solusi optimal awalnya sebagai berikut:

Artinya modal awal Rp. 100 juta diinvestasikan ke dalam perusahaan A sebesar Rp. 20 juta, perusahaan B sebesar Rp. 40 juta dan perusahaan C sebesar Rp. 40 juta. Pada waktu yang sama investro dapat menjual asetnya dari perusahaan A sebesar Rp. 8 juta, perusahaan B sebesar Rp. 5,2 juta dan perusahaan A sebesar Rp. 34 juta sehingga nilai optimal perolehan awal sebesar Rp. 160 juta. Berarti dengan kebijakan investasi seperti yang sudah dipaparkan sebelumnya akan diperoleh keuntungan sebesar Rp. 60 juta.

Hasil perhitungan di atas diperoleh berdasarkan pengamatan masa lalu dengan menilai rata – rata return masing – masing aset. Akan tetapi perhitungan untuk keadaan masa yang akan datang tidak cukup hanya meramalkan keadaan masa sekarang dengan menilai rata – rata tanpa mempertimbangkan hal –hal lain yang akan mempengaruhi perolehan dari investasi, misalnya kondisi ekonomi sehingga dibuat skenario yang dapat mewakili keadaan masa yang akan datang. Dalam hal ini terdapat 3 skenario, yaitu:

1. Kondisi Baik maka imbal hasil meningkat 10 % 2. Kondisi Normal maka imbal hasil tetap

3. Kondisi Buruk maka imbal hasil menurun 10 %

Masing – masing skenario diasumsikan mempunyai mempunyai peluang yang sama sebesar 1

Model Formulasi:

Makimumkan 1,10 1+ 1,12 2+ 1,15 3

+1

3( 11+ 21 + 31 − 11 − 21− 31)

+1

3 12 + 22 + 32− 12− 22 − 32

+1

3( 13+ 23 + 33 − 13 − 23− 33)

Kendala 1+ 2 + 3 100

1 20 ; 2 30; 3 40 (I) 1, 2, 3 0

1,21 1+ 1,1 11 −1,1 11 33 1,232 2 + 1,1 21−1,1 21 55

1,265 3 + 1,1 31−1,1 31 88 Skenario 1 11, 21, 31 0

11, 21, 31 0

1,10 1+ 12− 12 30 1,12 2+ 22 − 22 50

1,15 3+ 32 − 32 80 Skenario 2 12, 22, 32 0

0,99 1+ 0,9 13 −0,9 13 27 1,088 2 + 0,9 23−0,9 23 45

1,035 3 + 0,9 33−0,9 33 72 Skenario 3 11, 21, 31 0

11, 21, 31 0

Model stokastik dari masing – masing skenario diselesaikan dengan menggunakan bantuan software Lindo 6.1 maka diperoleh hasil optimal sebagai berikut:

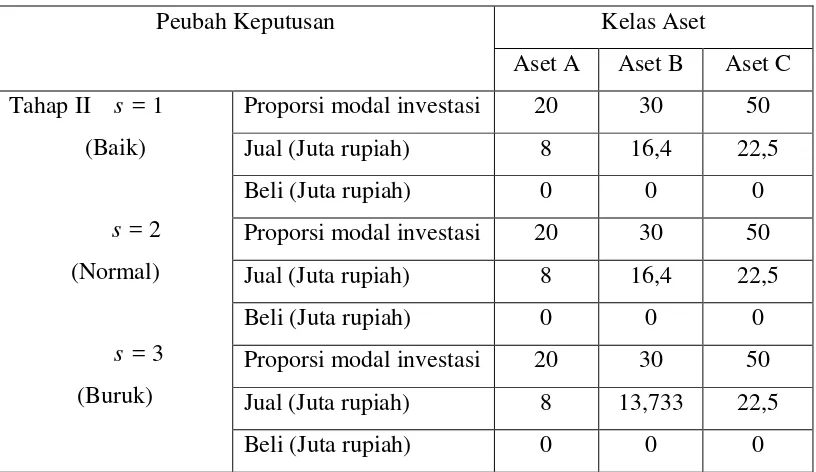

Tabel 3.4. 1: Hasil Optimal Setelah Adanya Skenario

Peubah Keputusan Kelas Aset

Aset A Aset B Aset C Tahap II s = 1

(Baik)

s = 2 (Normal)

s = 3 (Buruk)

Proporsi modal investasi 20 30 50 Jual (Juta rupiah) 8 16,4 22,5

Beli (Juta rupiah) 0 0 0

Proporsi modal investasi 20 30 50 Jual (Juta rupiah) 8 16,4 22,5

Beli (Juta rupiah) 0 0 0

Proporsi modal investasi 20 30 50 Jual (Juta rupiah) 8 13,733 22,5

Model program stokastik rekursi dari permasalahan di atas dapat ditulis sebagai berikut:

Maks 1,10 1+ 1,12 2+ 1,15 3+

31 ( )( 1( ) + 2( ) + 3( )− 1( )− 2( )− 3( ))

Kendala 1+ 2+ 3 100

1 20 ; 2 30; 3 40

�1( ) 1+ 1( )− 1( ) 30 �2( ) 2+ 2( )− 2( ) 50 �3( ) 3+ 3( )− 3( ) 80

1, 2, 3 0 ; 1,2,3 0 dan 1,2,3 0

Dengan =1

3 dan = skenario 1, 2, 3

Formulasi deterministik tahap I:

Maks 1,10 1+ 1,12 2+ 1,15 3

Formulasi stokastik tahap II:

( )( 1( ) + 2( ) + 3( )− 1( )− 2( )− 3( )) 3

1

Kendala deterministik tahap I: 1+ 2+ 3 100

1 20 ; 2 30; 3 40

1, 2, 3 0

Kendala stokastik tahap II:

�1( ) 1+ 1( )− 1( ) 30

�2( ) 2+ 2( )− 2( ) 50 �3( ) 3+ 3( )− 3( ) 80

1,2,3 0 dan 1,2,3 0

Maka diperoleh fungsi rekursifnya sebagai berikut:

2 1, 2, 3 = Maks 1 + 2 + 3 − 1 − 2 − 3

Kendala �1( ) 1+ 1( )− 1( ) 30 �2( ) 2+ 2( )− 2( ) 50 �3( ) 3+ 3( )− 3( ) 80

1,2,3 0 dan 1,2,3 0

Nilai ekspektasi dari fungsi rekursif adalah:

2 = 2 ,� = 2( 1, 2, 3, ) 3

Sehingga model program stokastik rekursif dua tahap dari masalah di atas adalah: Maks 1,10 1+ 1,12 2+ 1,15 3+ 2 ,�

Kendala 1+ 2 + 3 100

1 20 ; 2 30; 3 40

1, 2, 3 0

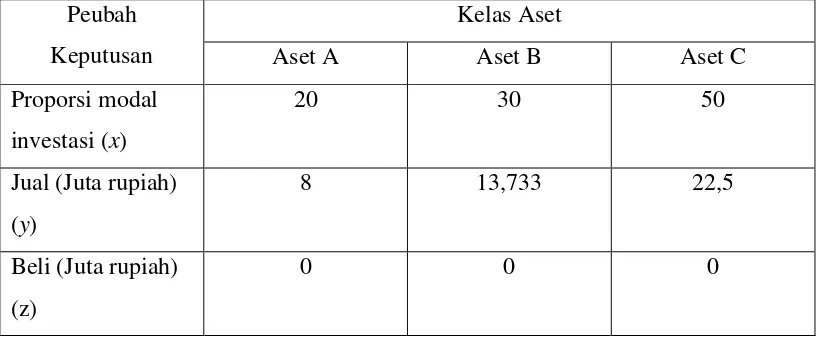

Solusi optimal masing – masing skenario adalah sebagai berikut: Tabel 3.4.2: Skenario 1 (Baik)

Peubah Keputusan

Kelas Aset

Aset A Aset B Aset C

Proporsi modal investasi (x)

20 30 50

Jual (Juta rupiah) (y)

8 16,4 22,5

Beli (Juta rupiah) (z)

0 0 0

Tabel 3.4.3: Skenario 2 (Normal)

Perolehan optimal dengan skenario 2 (Normal) sebesar Rp. 159,5310 juta

Tabel 3.4.4: Skenario 3 (Buruk)

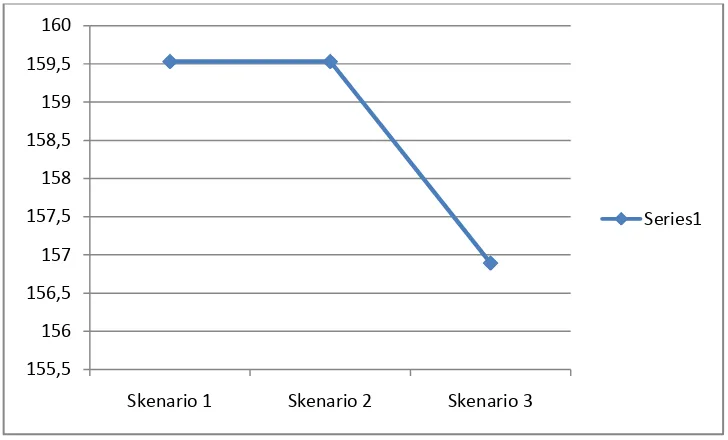

Grafik berikut menunjukkan penurunan nilai perolehan yang cukup berarti dari skenario 1, skenario 2 sampai skenario 3.

Gambar 3.4.1: Grafik Nilai Optimal dari 3 Skenario

Dapat dilihat pula bahwa skenario 1 maupun skenario 2 memberikan hasil perolehan yang sama dan tidak jauh dari solusi awal dengan perhitungan return

harapan sebesar Rp. 160 juta.

Pada pembahasan sebelumnya sudah dijelaskan bahwa perencanaan bianya dilakukan untuk waktu yang cukup panjang. Apabila model sokastik rekursif dua-tahap diatas dilanjutkan untuk satu tahun ke depan maka permasalahan tersebut harus dimodelkan dengan model program stokastik multi-tahap. Pada permasalahan sebelumnya model program stokastik rekursif dua tahap diperoleh dengan asumsi yang jelas. Demikian pula pada tahap berikutnya model program stokastik rekursif multi-tahap dibentuk dengan beberapa asumsi yang jelas pula.

155,5 156 156,5 157 157,5 158 158,5 159 159,5 160

Skenario 1 Skenario 2 Skenario 3

BAB IV

KESIMPULAN

4.1. Kesimpulan

Berdasarkan pembahasan diatas dapat disimpulkan bahwa optimasi alokasi aset

multi-period pada penelitian ini menggunakan model program stokastik dua tahap (Two-Stage Stochastic Programming with Recource) untuk masalah pengelolaan pottfolio pada 3 jenis investasi. Model program stokastik dua tahap digunakan karena adanya ketidakpastian dalam berinvestasi disebabkan faktor – faktor lain yang tidak dapat dikendalikan untuk waktu yang akan datang. Dalam hal ini satu periode merupakan waktu 1 tahun. Ketidakpastian tersebut dinyatakan dengan sekumpulan skenario. Dengan menggunakan 3 skenario yaitu Skenario 1 (Baik), Skenario 2 (Normal) dan Skenario 3 (Buruk) maka optimasi alokasi aset di 3 perusahaan memberikan perolehan yang sama untuk Skenario 1 dan Skenario 2. Nilai perolehan dari kedua skenario ini ternyata tidak jauh dibawah hasil perolehan dengan return harapan.

4.2. Saran

DAFTAR PUSTAKA

Bangun, Putra Bahtera Jaya. 2008. Pemodelan Program Stokastik untuk Pengelolaan Produksi Ikan di Daerah Pesisir Provinsi Sumatera

Utara. Tesis Program Studi Magister Matematika Sekolah Pasca Sarjana USU. Medan.

Charles P. Jones.. Investment Analysis and Management . 8th edition. Chichester, UK: Jhon Wiley & Son.

Dantzig, G. B. dan Infanger, Gerd. 1991. Multi-Stage Stochastics Linier Programs for Portfolio Optimization. Technical Report SOL 91-11. Stanford, California: System Optimization Laboratory Department of Research Operation Stanford University.

Dudewicz, Edward J., Mishra, Satya N. 1995. Statistic Mathematic Modern. Terjemahan R. K. Sembiring. Bandung: IPB.

Infanger, Gerd. 2006. Dynamic Asset Allocation strategies Using a Stochastic Dynamic Programming Aproach. Amsterdam: Elsevier.

Jogiyanto, H. M. 2003. Teori Portfolio dan Analisis Investasi. Edisi 3. Yogyakarta: BPFE-Yogyakarta.

Kall, Peter dan Wallace Stein W. 1994. Stochastic Programming. 1st edition. Chichester, UK: Jhon Wiley & Son.

Maruddani, Di Asih I. dan Purbowati, Ari. 2009. Pengukuran Value at Risk Aset Tunggal dan Portfolio dengan Simulasi Monte Carlo.

Media Statistika, Vol. 2, No. 2: hal 93-104.

Rao, S.S. 1977. Optimization Theory and Applications. 2nd edition. New Delhi: Wiley Eastern Limited.

Samuelson, P. A., 1969. Life Time Selection by Dinamic Stochastic Programming. The Review of Economics and Statistics Volume 51 Issue 3: hal. 239-246.

Shapiro, Alexander, Dentcheva, Darinka dan Ruszczynski, Andrzej. 2009. Lectures on Stochastic Programming Modeling and Theory.

Philadelphia: Society for Industrial and Applied Mathematics and the Mathematics Programming Society.

Tandelilin, Eduardus. 2001. Analisis Investasi dan Manajemen Portfolio. Edisi Pertama. Yogyakarta: BPFE.

Kolbin V. V. 1977. Stochastic Programming. Boston, USA: D. Reidel Publishing Company.

LAMPIRAN

Solusi Awal Contoh Numerik

LP OPTIMUM FOUND AT STEP 6 OBJECTIVE FUNCTION VALUE

1) 160.0000

VARIABLE VALUE REDUCED COST X1 20.000000 0.000000

X2 40.000000 0.000000 X3 40.000000 0.000000 Z1 8.000000 0.000000 Z2 5.200000 0.000000 Z3 34.000000 0.000000 Y1 0.000000 0.000000 Y2 0.000000 0.000000 Y3 0.000000 0.000000

ROW SLACK OR SURPLUS DUAL PRICES 1) 0.000000 0.000000

10) 40.000000 0.000000 11) 8.000000 0.000000 12) 5.200000 0.000000 13) 34.000000 0.000000 14) 0.000000 0.000000 15) 0.000000 0.000000 16) 0.000000 0.000000

NO. ITERATIONS= 6

RANGES IN WHICH THE BASIS IS UNCHANGED: OBJ COEFFICIENT RANGES

VARIABLE CURRENT ALLOWABLE ALLOWABLE COEF INCREASE DECREASE

RIGHTHAND SIDE RANGES

ROW CURRENT ALLOWABLE ALLOWABLE RHS INCREASE DECREASE

Solusi Contoh Numerik dengan Skenario 1 (Baik)

LP OPTIMUM FOUND AT STEP 7 OBJECTIVE FUNCTION VALUE 1) 159.5310

VARIABLE VALUE REDUCED COST X1 20.000000 0.000000

X2 30.000000 0.000000 X3 50.000000 0.000000 Z1 8.000000 0.000000 Z2 16.400000 0.000000 Z3 22.500000 0.000000 Y1 0.000000 0.000000 Y2 0.000000 0.000000 Y3 0.000000 0.000000

ROW SLACK OR SURPLUS DUAL PRICES 1) 0.000000 0.011500

10) 50.000000 0.000000 11) 8.000000 0.000000 12) 16.400000 0.000000 13) 22.500000 0.000000 14) 0.000000 0.000000 15) 0.000000 0.000000 16) 0.000000 0.000000

NO. ITERATIONS= 7

RANGES IN WHICH THE BASIS IS UNCHANGED:

OBJ COEFFICIENT RANGES

VARIABLE CURRENT ALLOWABLE ALLOWABLE COEF INCREASE DECREASE

RIGHTHAND SIDE RANGES

ROW CURRENT ALLOWABLE ALLOWABLE RHS INCREASE DECREASE

Solusi Contoh Numerik dengan Skenario 2 (Normal)

LP OPTIMUM FOUND AT STEP 7 OBJECTIVE FUNCTION VALUE 1) 159.5310

VARIABLE VALUE REDUCED COST X1 20.000000 0.000000

X2 30.000000 0.000000 X3 50.000000 0.000000 Z1 8.000000 0.000000 Z2 16.400000 0.000000 Z3 22.500000 0.000000 Y1 0.000000 0.000000 Y2 0.000000 0.000000 Y3 0.000000 0.000000

ROW SLACK OR SURPLUS DUAL PRICES 1) 0.000000 0.011500

11) 8.000000 0.000000 12) 16.400000 0.000000 13) 22.500000 0.000000 14) 0.000000 0.000000 15) 0.000000 0.000000 16) 0.000000 0.000000

NO. ITERATIONS= 7

RANGES IN WHICH THE BASIS IS UNCHANGED:

OBJ COEFFICIENT RANGES

VARIABLE CURRENT ALLOWABLE ALLOWABLE COEF INCREASE DECREASE

RIGHTHAND SIDE RANGES

ROW CURRENT ALLOWABLE ALLOWABLE RHS INCREASE DECREASE

Solusi Contoh Numerik dengan Skenario 3 (Buruk)

LP OPTIMUM FOUND AT STEP 10 OBJECTIVE FUNCTION VALUE 1) 156.8910

VARIABLE VALUE REDUCED COST X1 20.000000 0.000000

X2 30.000000 0.000000 X3 50.000000 0.000000 Z1 8.000000 0.000000 Z2 13.733332 0.000000 Z3 22.500002 0.000000 Y1 0.000000 0.000000 Y2 0.000000 0.000000 Y3 0.000000 0.000000

ROW SLACK OR SURPLUS DUAL PRICES 1) 0.000000 0.011500

10) 50.000000 0.000000 11) 8.000000 0.000000 12) 13.733332 0.000000 13) 22.500002 0.000000 14) 0.000000 0.000000 15) 0.000000 0.000000 16) 0.000000 0.000000

NO. ITERATIONS= 10

RANGES IN WHICH THE BASIS IS UNCHANGED:

OBJ COEFFICIENT RANGES

VARIABLE CURRENT ALLOWABLE ALLOWABLE COEF INCREASE DECREASE

RIGHTHAND SIDE RANGES

ROW CURRENT ALLOWABLE ALLOWABLE RHS INCREASE DECREASE